链上周报(2021年第30周)

比特币市场在扎空的背景下经历了强劲的反弹,使许多持币者恢复了盈利。

比特币市场在扎空的背景下经历了强劲的反弹,使许多持币者恢复了盈利。

本周,比特币市场经历了一次强有力的突破,从29,479美元的盘整低点上升到周日的35,423美元的高点。虽然从技术上讲这本是下周周报的事件,但在写这篇文章的时候,比特币的价格在似乎是轧空的背景下急剧上升,周一早上达到了38,677美元的高点。

本周我们将回顾衍生品和链上市场数据,以评估这个轧空的线索,并为市场的盈利能力建立一个基础。随着投资者恢复盈利能力,我们提出了一个问题:即假如持币信念仍然存在,或者已经开始减弱,囤币者是否会趁着市场强势开始卖出比特币?

更高的轧空

随着衍生品市场的发展和成熟,现货和杠杆市场之间的相互作用为这个市场周期提供了过去没有的新动力。

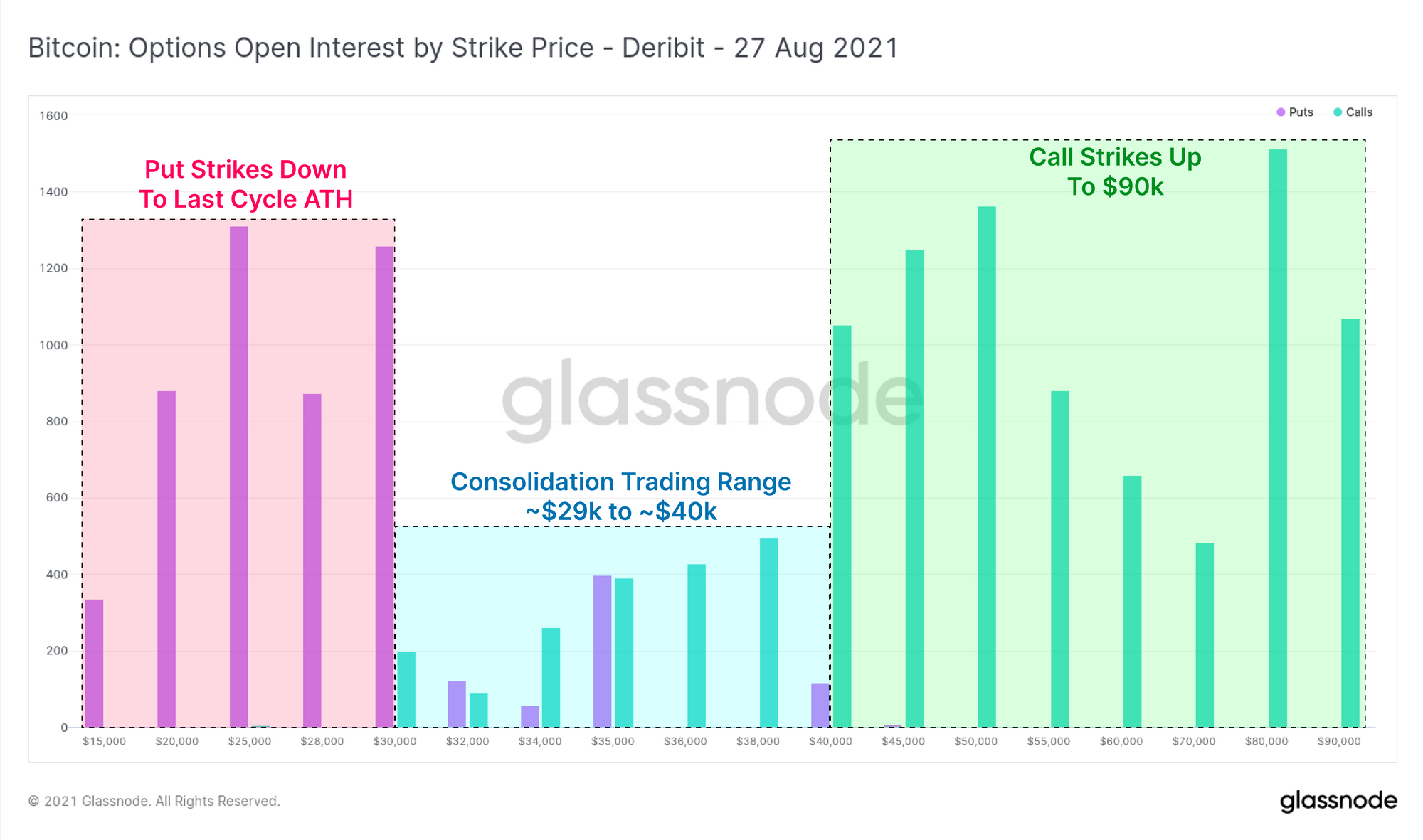

本周周初时,期权市场的未平仓合约给出市场波动的信号。一个月后到期(8月27日合约)按行权价计算的未平仓合约显示出:市场对远在当前盘整范围之外的行权价有明显的偏好。Deribit上8月27日未平仓合约出现最多的行权价格是:

- 2.5万美元的看跌期权,有1,388 枚比特币的未平仓合约。

- 8万美元的看涨期权,有1,513 枚比特币的未平仓合约。

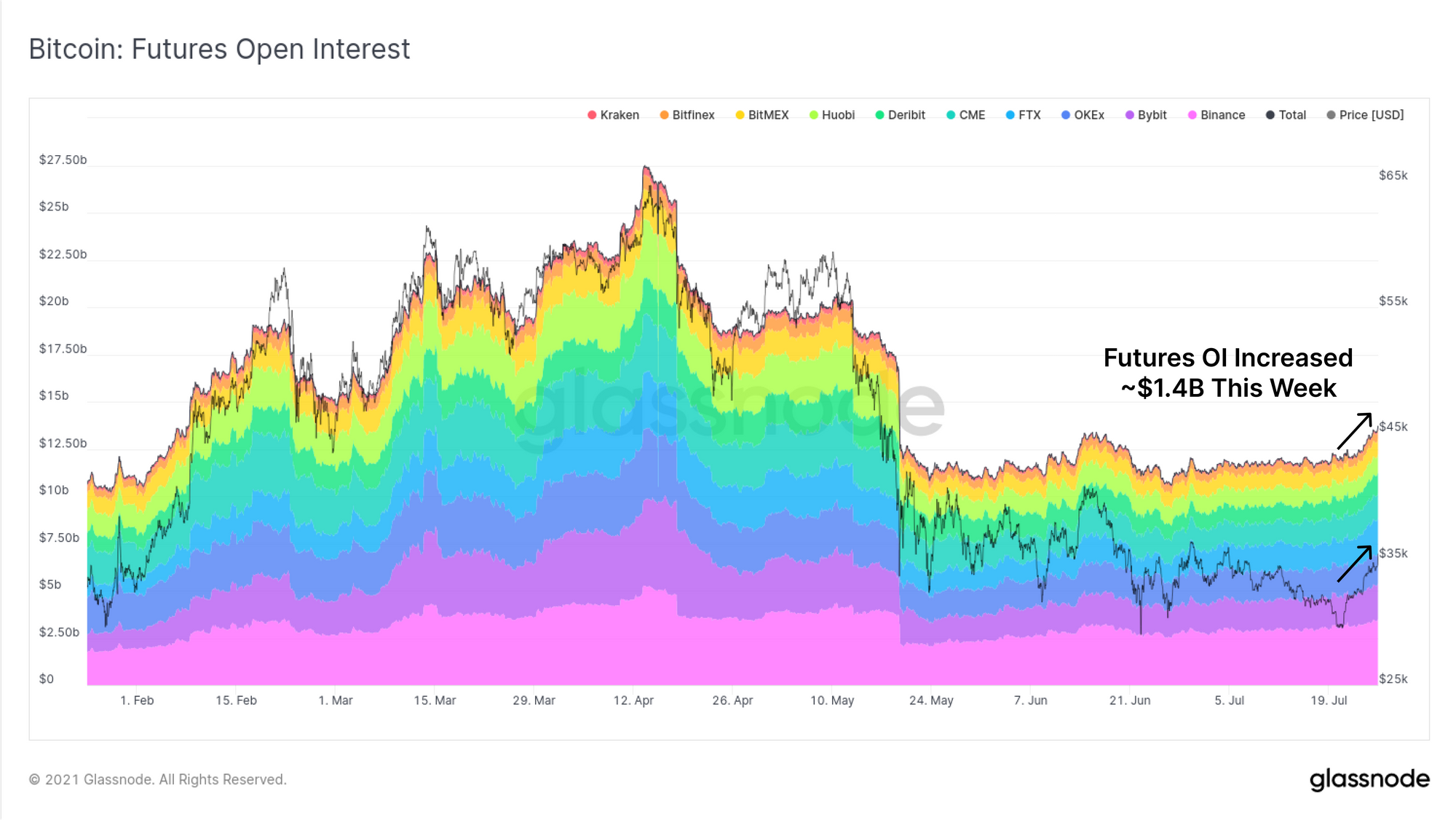

在过去的两个月里,永续期货市场的未平仓合约量基本保持平稳,自5月以来,交易量大约在100亿至120亿美元之间。然而,在过去的一周里,随着价格的反弹,永续期货的未平仓合约攀升了令人瞩目的14亿美元,通常情况下,未平仓合约的增加会增加发生波动性杠杆扎压的概率。

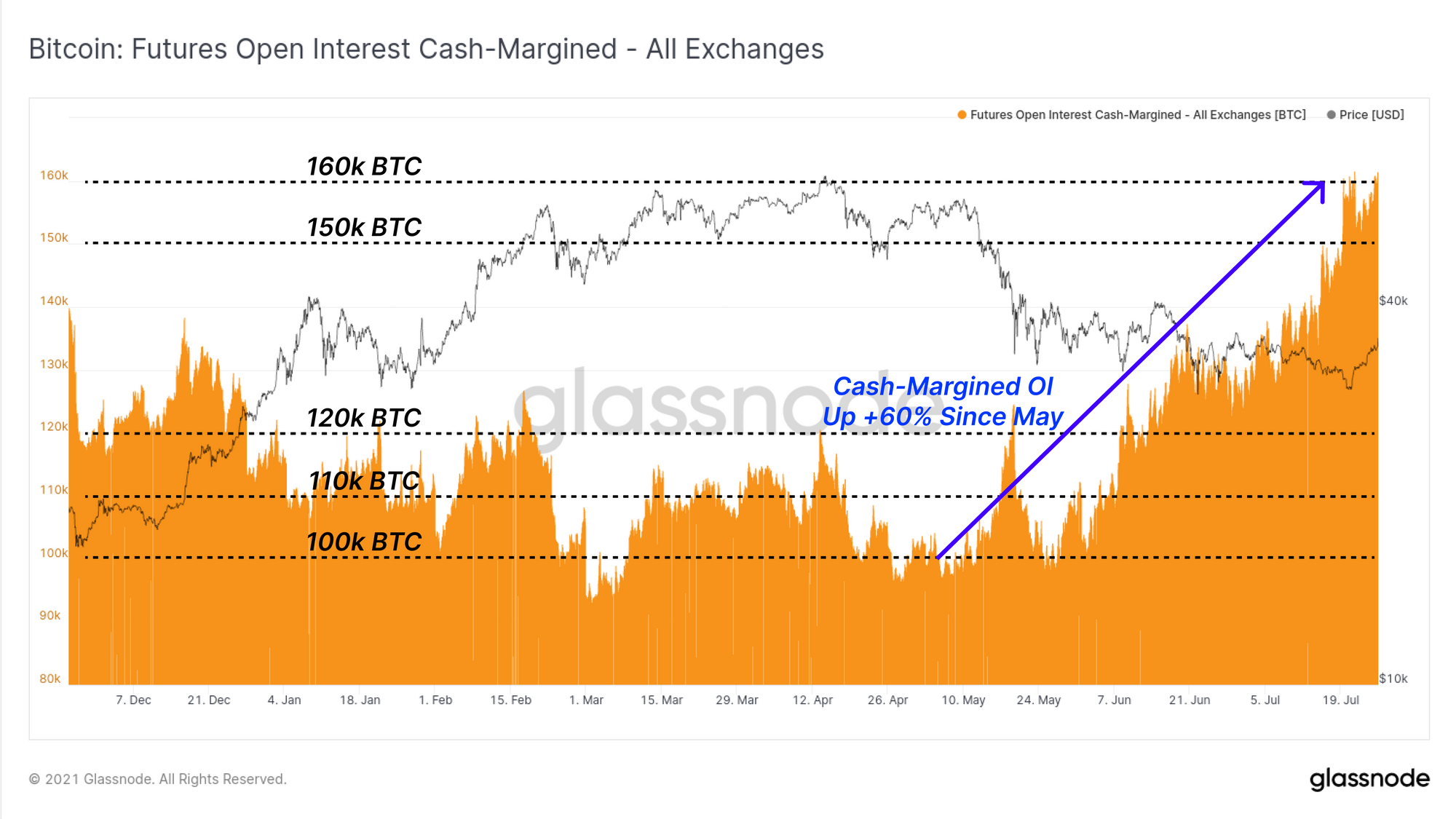

如果我们评估现金保证金抵押的交易量,我们可以看到自5月初以来,结构性的上升趋势一直在发挥作用。现金抵押品是那些利用现金或现金等价物(稳定币)作为抵押品的期货头寸。一般来说,现金抵押品的头寸有利于市场的稳定,因为它们消除了一层风险,即,以波动性很大的加密货币作为抵押的期货,当这种期货占主导地位时,就会出现风险。

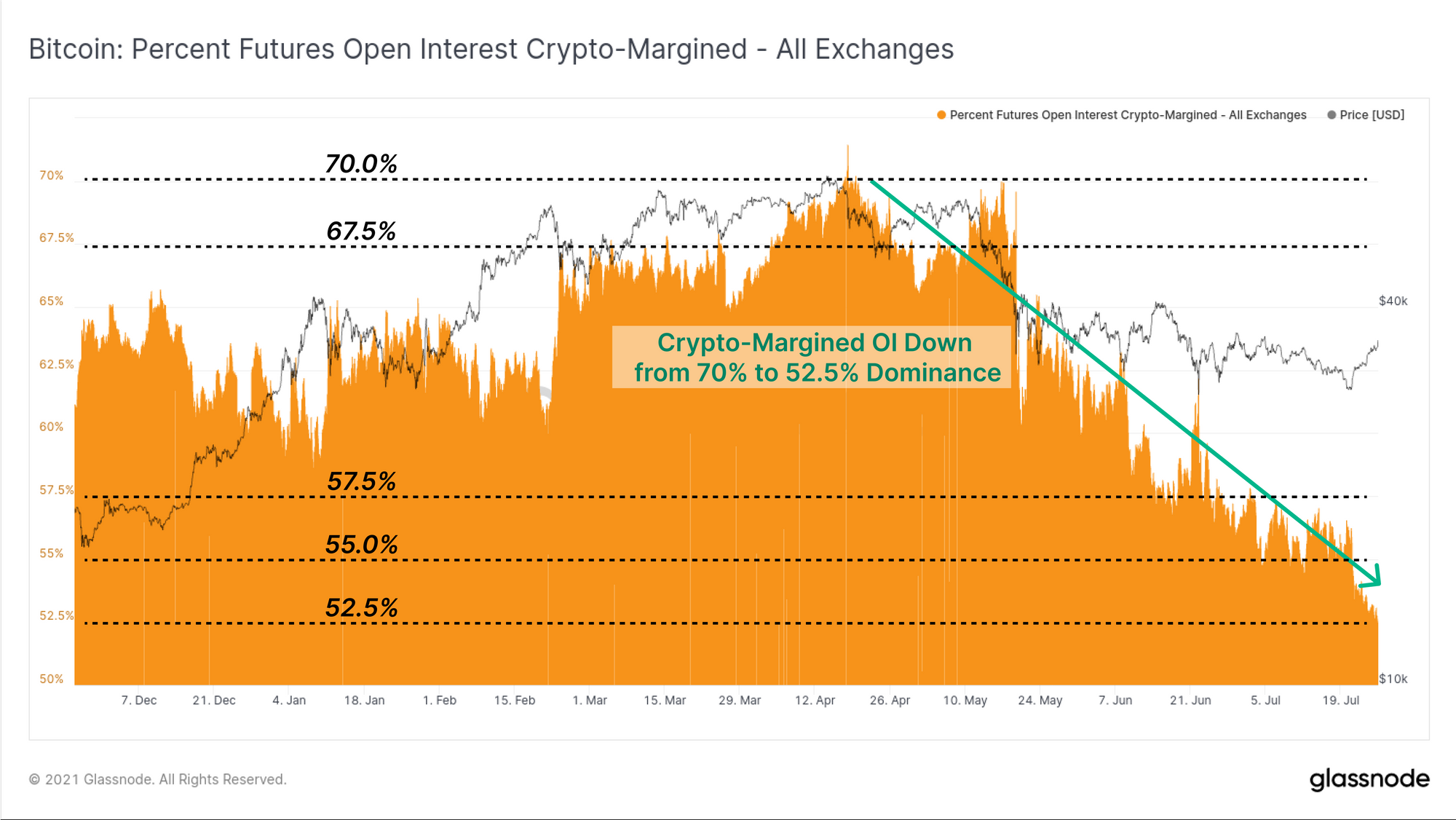

为了证实这一趋势,我们观察到在同一时期,加密货币保证金期货头寸的相对优势一直在结构性下降,从70%下降到52.5%。虽然已知各种形式的杠杆会加剧市场波动,但这两张图表显示,交易员们在加密货币保证金头寸上承担的风险明显下降,这对市场来说是一个积极的趋势。这也为当前市场结构的风险关闭性质增加了砝码。

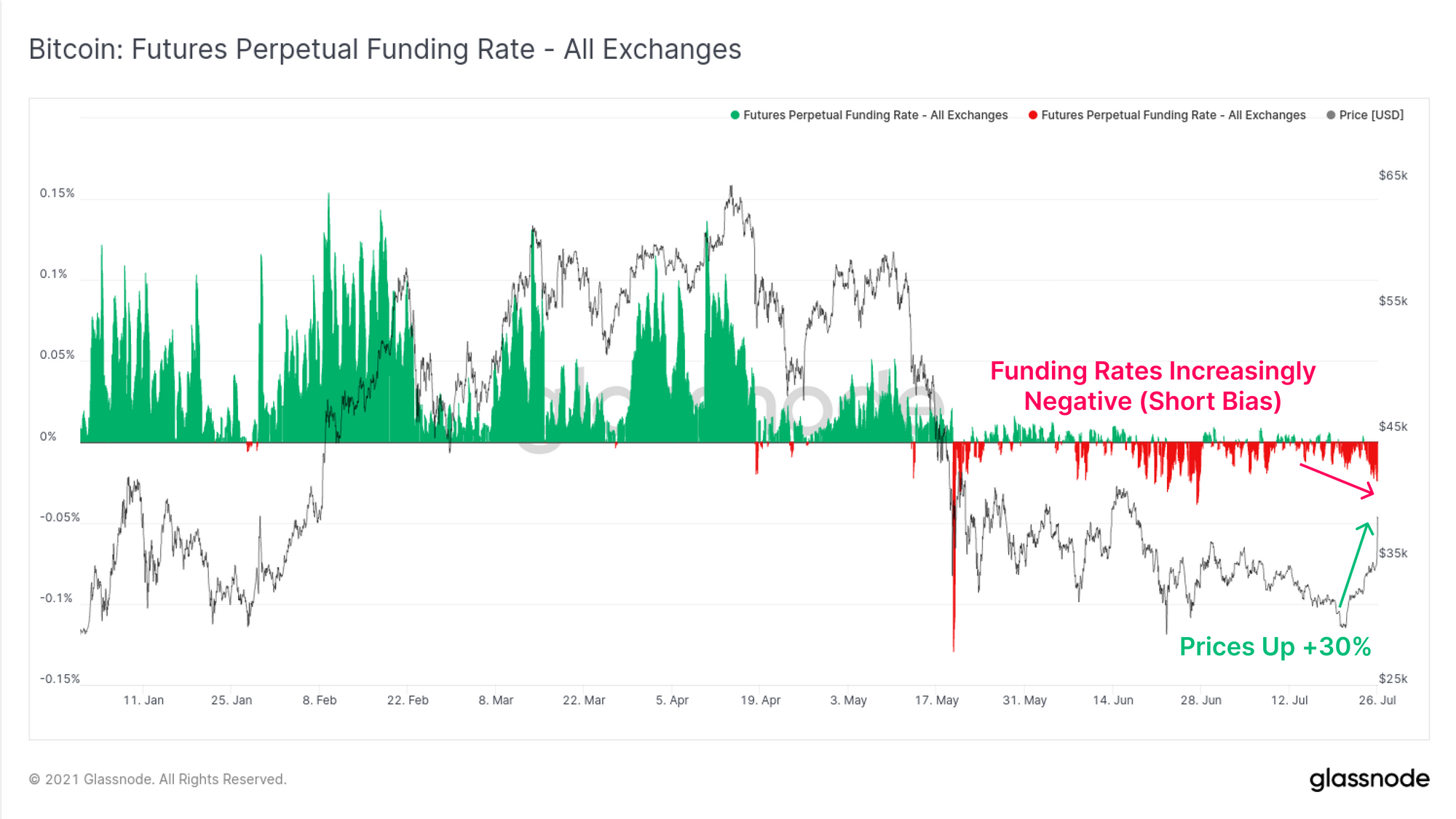

为了评估期货市场的方向性偏向,我们可以看到,交易的永续资金利率持续为负值。这表明,净偏向仍然是做空比特币。这个指标特别有助于我们识别,周一的价格反弹可能与整体的轧空有关,尽管价格反弹+30%,但资金利率继续维持在负值的水平,甚至更低。

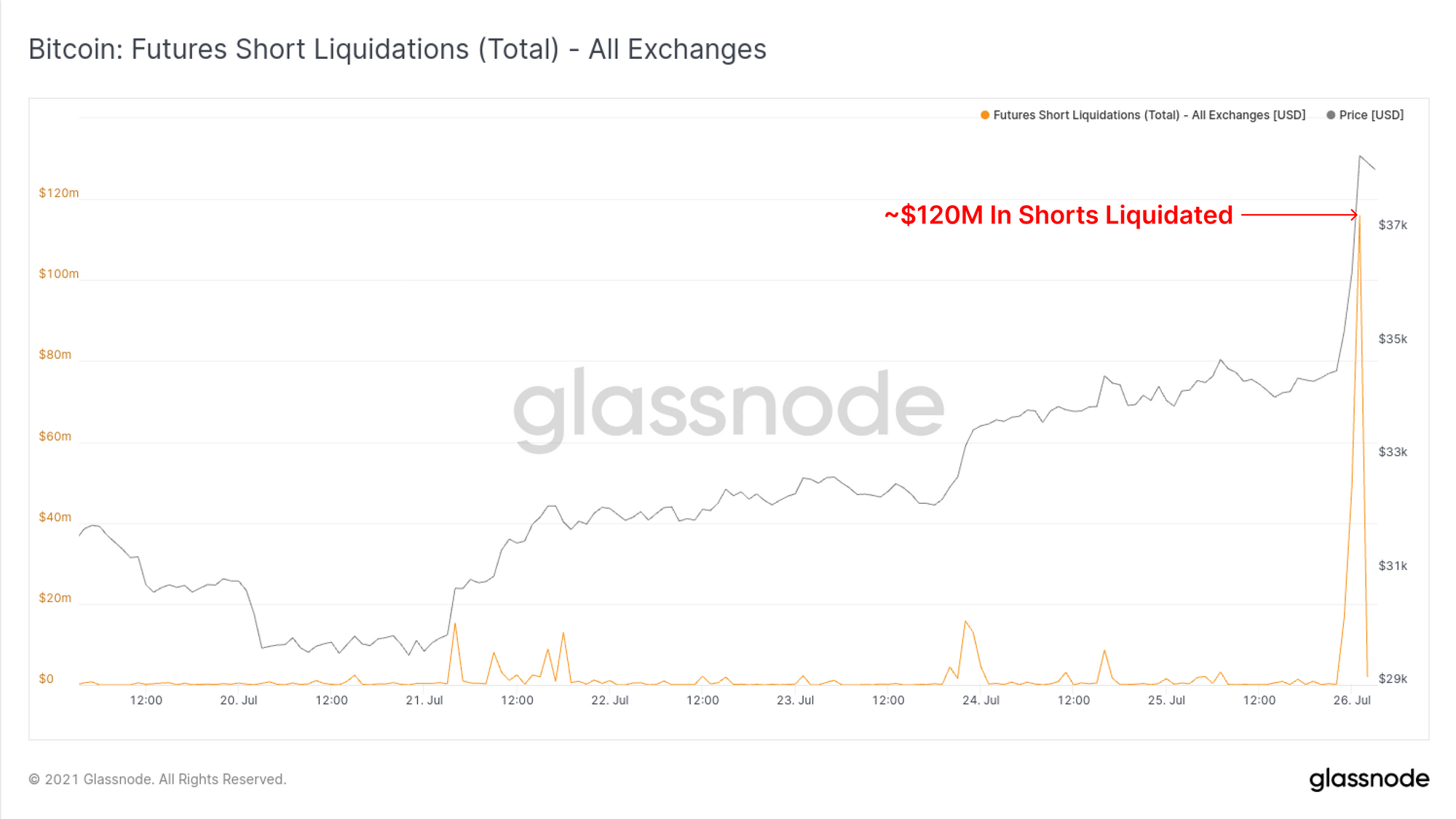

事实上,在周一的反弹中,近1.2亿美元的空头在一小时内被爆仓,这在很大程度上证实了轧空是主要驱动力。

链上活动保持沉寂

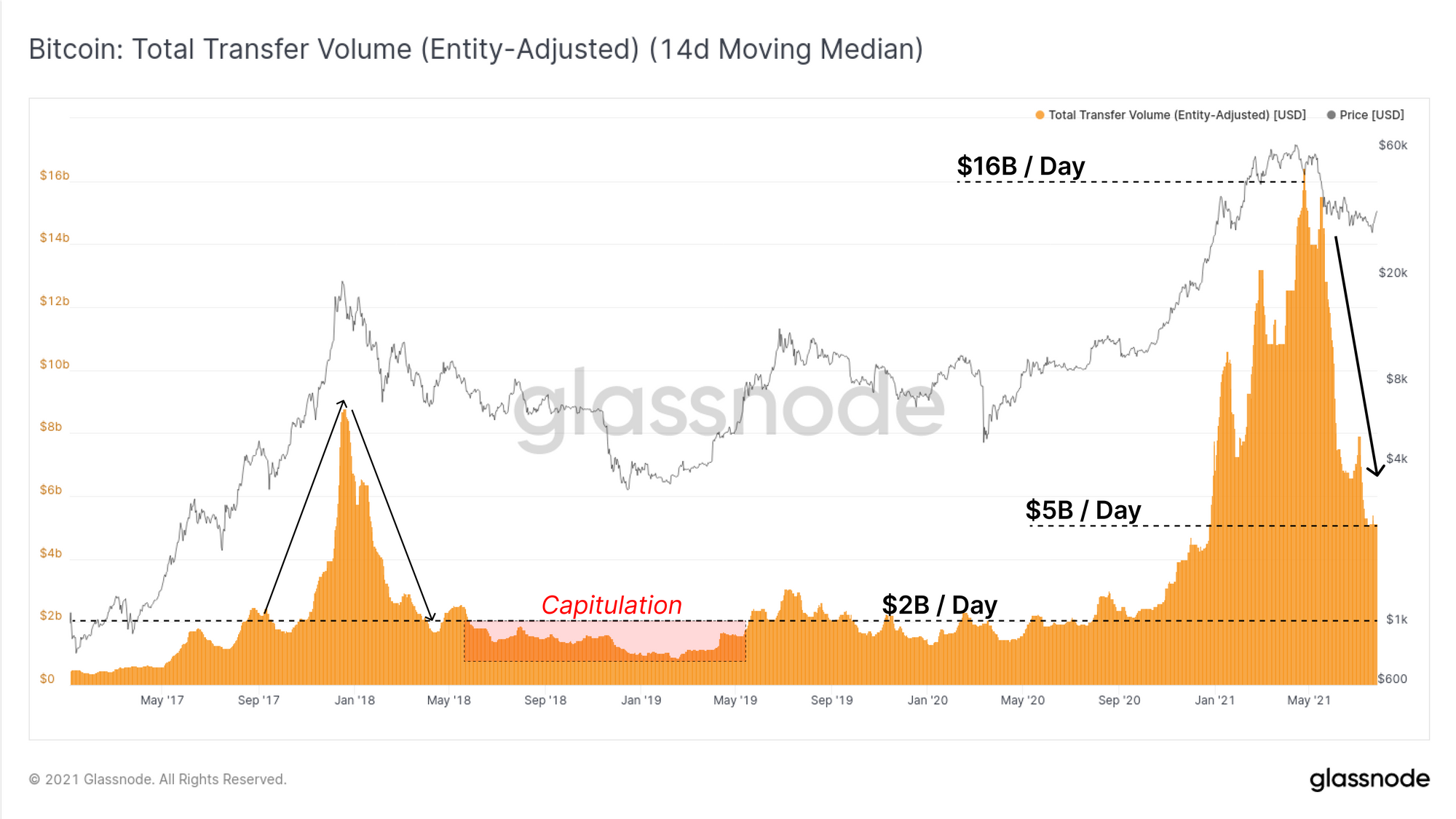

与现货和衍生品市场的波动形成直接对比的是,交易量和链上活动仍然非常沉寂。根据14天中位数统计数据,实体调整后的比特币交易量仍然低迷,每天约50亿美元。这与5月抛售前的160亿美元/天相比,仍有明显下降。

然而,成交量还没有2017年顶部崩盘一样的程度,当时网络成交量出现了全面回调,随后出现了熊市,最终出现了长时间的投降。链上交易量是否开始回升以应对最近的价格波动,还有待观察。

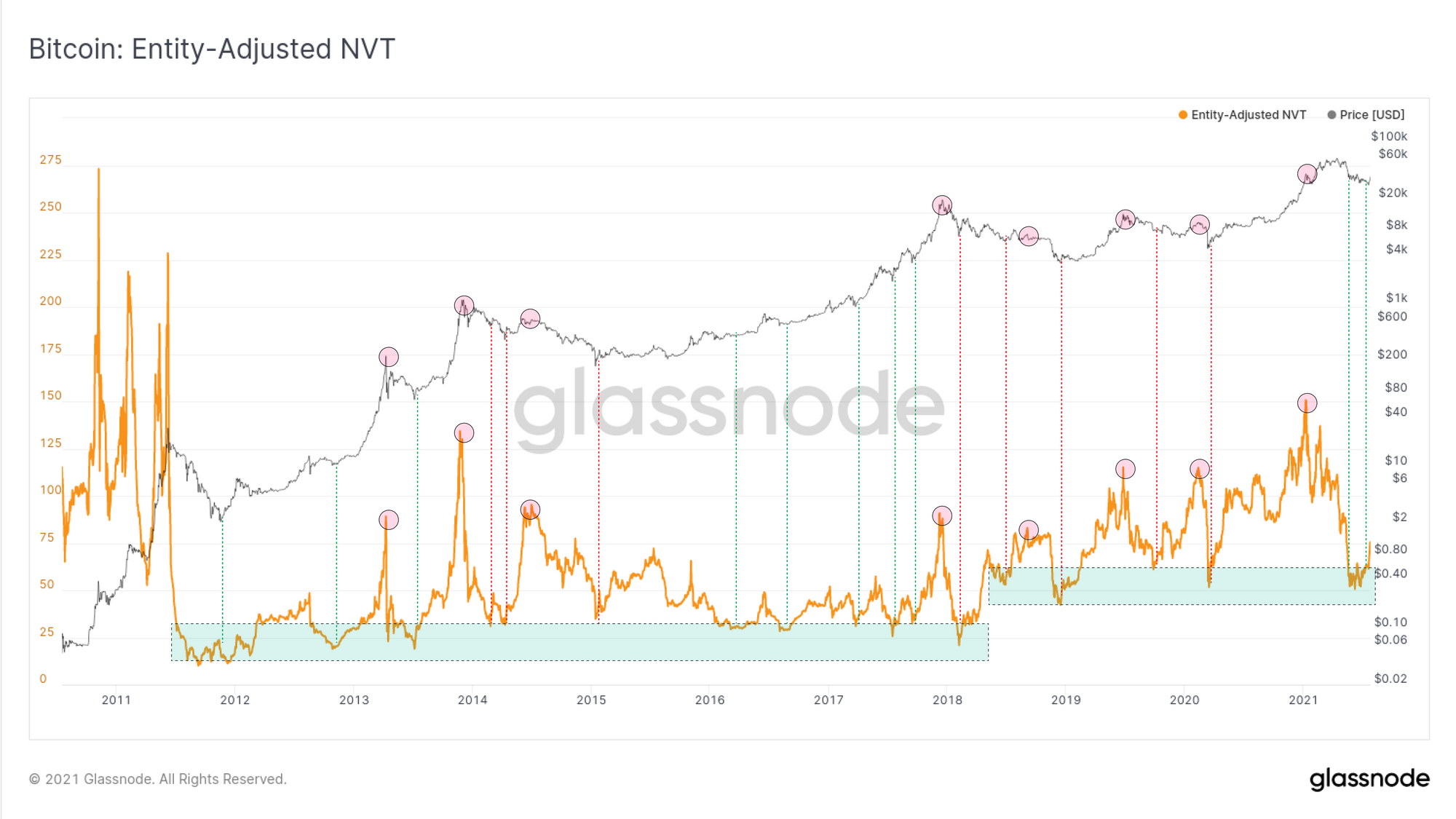

尽管链上交易量下降,但当我们比较NVT比率中的网络估值(市值)时,我们可以看到一个有趣的分形。从历史上看,NVT比率较低时,说明网络估值相对于交易量被低估了。相反,较高的NVT比率,如2021年2月,说明交易量相对较低,可能无法匹配当前的市场估值。

当价格在本周初交易到29000美元的低点时,链上活动量-NVT((EA-NVT)表明,与链上结算量相比,比特币网络处于超卖的状态。这种轧空现在已经推高了EA-NVT。如果链上交易量没有上升,不足以支持价格的上涨,这可能表明反弹缺乏基本的驱动力,这将是一个谨慎的信号。

注意:链上交易量和NVT图表显示的都是实体调整后的数据。我们通过去除自我卖出、钱包管理和其他内部转账,只过滤出有经济意义的交易。

谈到实体,我们可以看到接收实体(那些保管比特币的实体)出现了更具建设意义的峰值,而发送实体(那些卖出比特币的实体)的走势仍然相对平缓。这是一个早期的趋势变化,如果这个趋势持续下去,或将昭示一个更积极的积累型环境。通过研究这个指标,我们发现相当大的一部分交易量看起来像是积累,而相对较少的实体正在从网络中退出。

总的来说,链上活动仍然有些看跌,继续保持沉寂。也许在这种情况下,比特币网络的利用率是滞后于价格的。理想的情况是,重新出现的波动和建设性的价格行动激发了对区块空间的需求。如果没有,这可能表明在未来几周内需要一个更谨慎的框架。

网络盈利率

在结束本周的分析时,我们将评估相对于变现价格的总体市场盈利能力。变现价格是链上分析的主要指标之一。它的计算方法是将所有比特币按最后一次移动时的价格估值,因此这个指标代表了比特币流通供应的总 "成本基础"。

目前实现的价格为1.93万美元,一般与上个周期的历史最高点相吻合。本周的收盘价为3.54万美元,这意味着总市场目前约有83%的未实现利润。

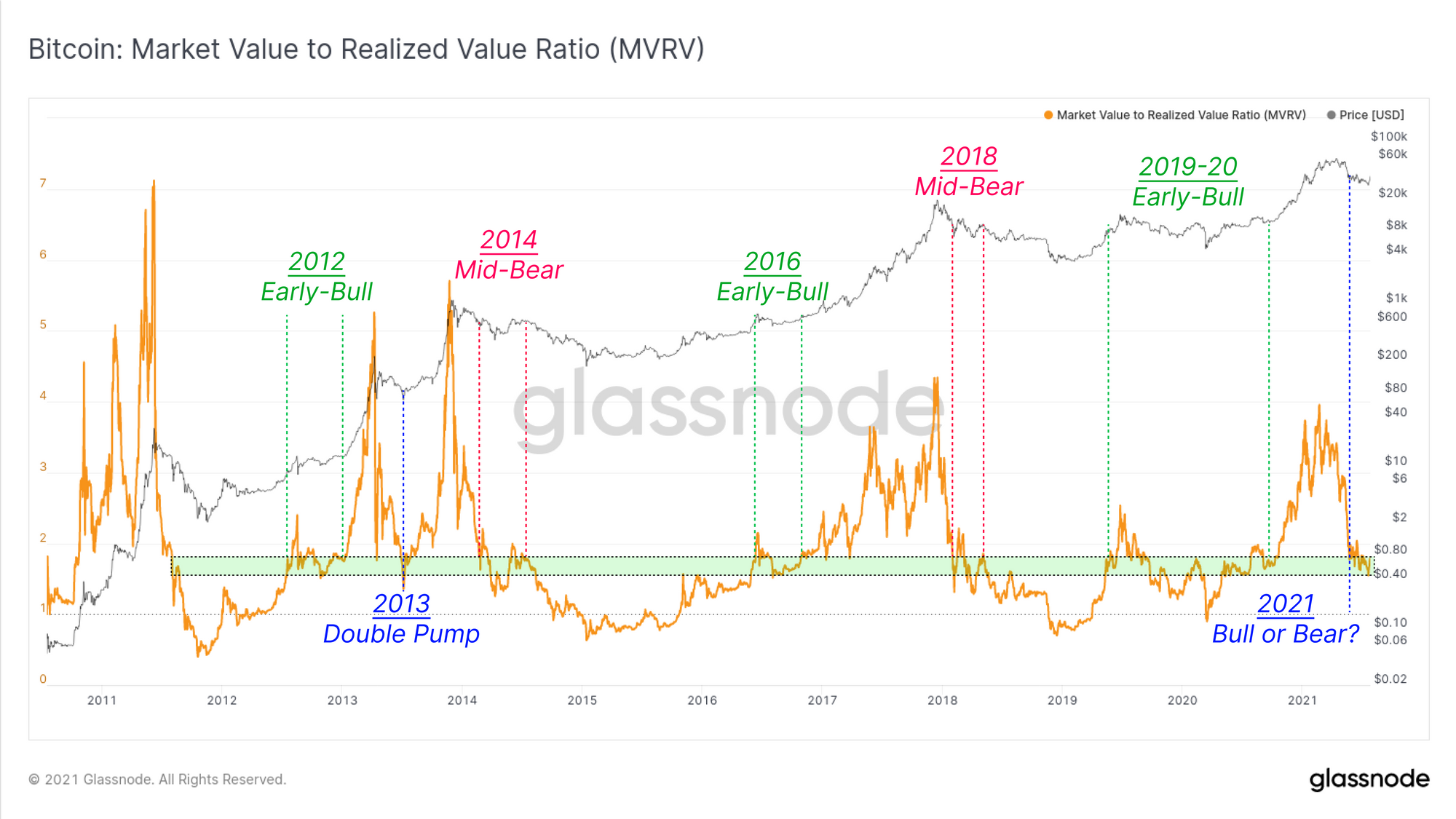

在过去的市场周期中,我们可以用MVRV比率来比较比特币的市值(现货估值)和变现市值(链上成本基础)。在这里我们可以看到,历史上,在以下三种情况下MVRV比率分别为:

- 早期牛市周期(3倍),价格已经宏观见底,聪明资金积累者已经回到了一个可观的利润水平。

- 中期熊市周期(2倍),投资者在周期顶部之后,但在最终投降之前,他们的未实现利润被大幅削减。

- 在2013年的那轮牛市中出现了双头牛(1倍),周期中期的震荡让足够多的投资者偏离了方向,比特币然后迅速恢复并强势上涨见顶。

在这个阶段,市场是否能扭转宏观趋势,确认恢复牛市还有待观察。如果是这种情况,市场走势将类似于2013年的 "双头牛 "。如果不是,那么熊市中期分形的概率可能会增加。

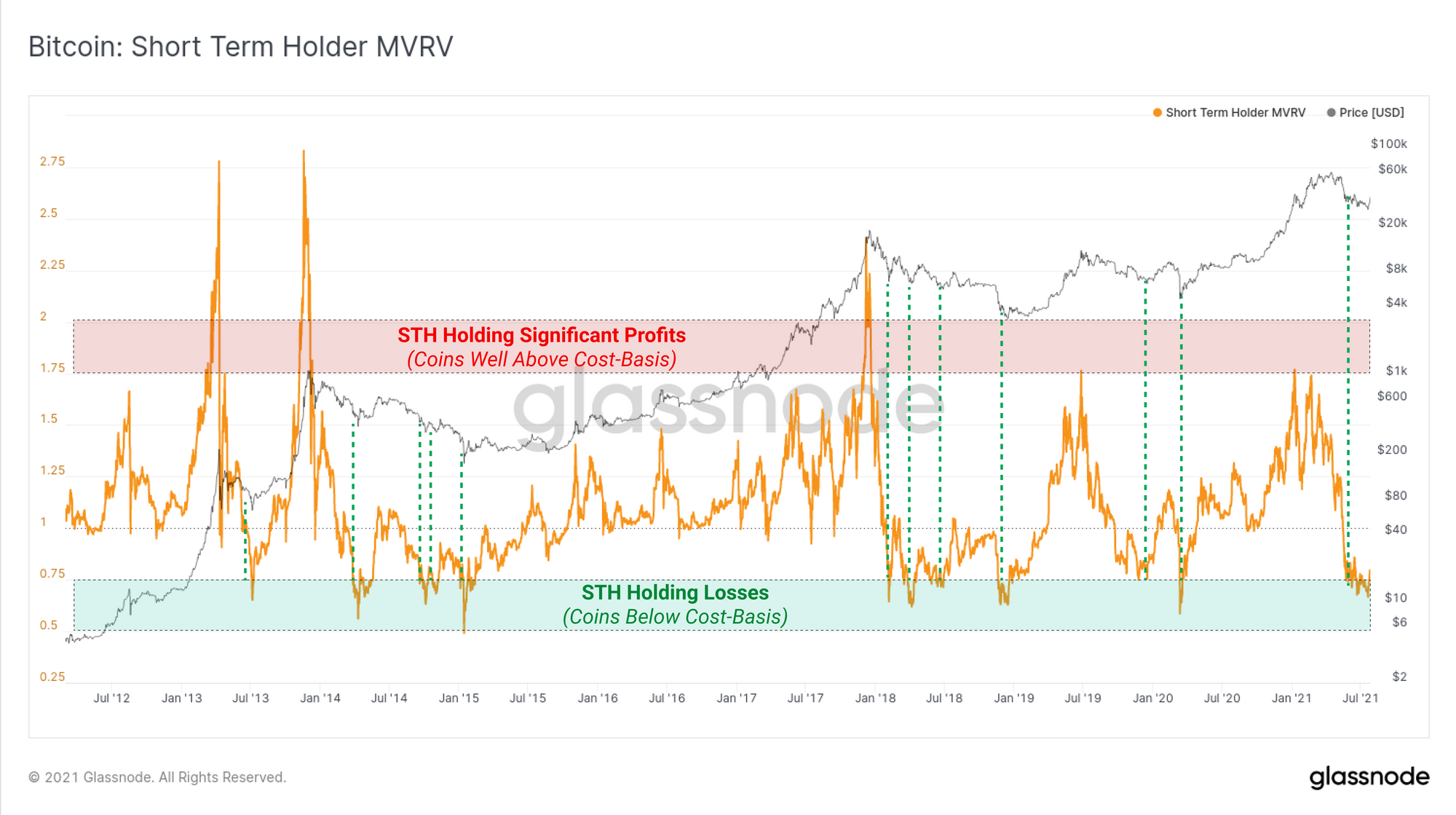

看一下短期持有者(STH)群组的MVRV,我们可以看到,他们目前持有的比特币有大量的未实现的损失。STH-MVRV很少在这种超卖条件下交易,几乎所有的历史案例都是在价格大幅反弹之后。也就是说,这些分形通常只发生在熊市,注意到这包括宏观牛市启动前的最后投降事件。

我们还可以调查在轧空期间恢复盈利的供应量。这为我们提供了一个估计的币量,它们的链上成本基础在2.9万至3.8万美元的整合范围内。从本周的低点(2.9万美元)到轧空的高点(写作时为3.84万美元),超过210万枚比特币已经恢复了盈利。这相当于整个流通供应量的11.2%。

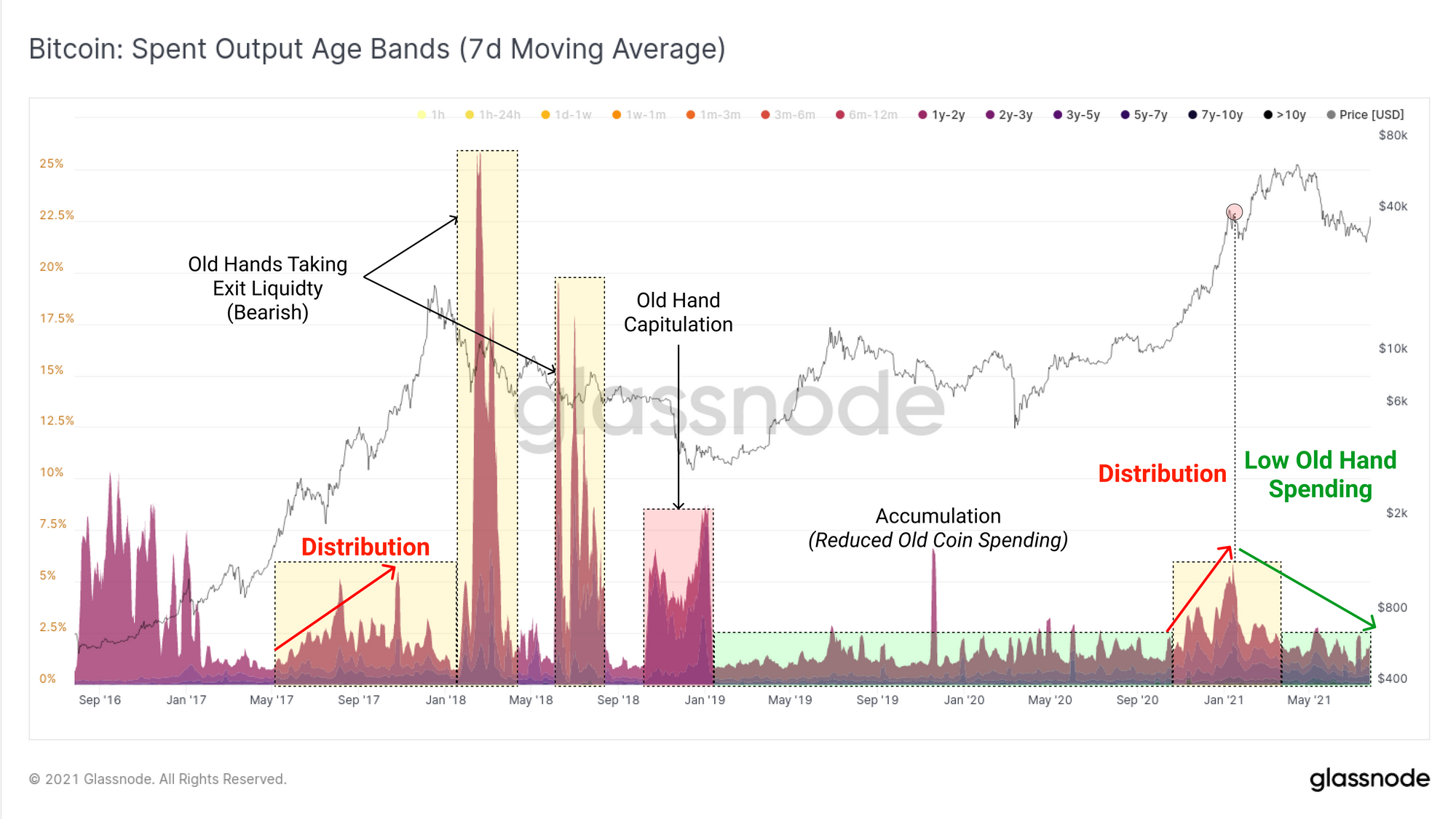

最后,我们检查是否有任何迹象表明,币龄较老且获得盈利的比特币已经在链上卖出,以利用市场力量更好地退出。相对看跌的指标是:在这轮缓解性反弹中,我们会观察到币龄(>1年)的卖出大幅增加,就像2018年币价到顶然后暴跌那样。

到目前为止,我们还没有看到这种行为。如果币龄较老的币的普遍休眠现象持续存在,这表明投资者对囤币不变的信念仍然相对较强,并有利于对市场结构的发展。反之,币龄较老的币如果被大量卖出,那么说明大量的非流动性币正在重返流动性供应中,未来的前景将更加悲观。

链上周报控制面板

我们把本周链上周报所提及的数据指标做成了实时控制面板,可在这里查看。我们也已经开始制作每周链上视频分析,方便用户深入了解每一周分析背后的理论和逻辑。

产品更新

指标和资产

- 发布了新的 指标教程视频门户

- 发布了第29周视频报告,用于《周报》。

- 发布了Puell Multiple和NUPL 视频教程。

- 新增定价页面和升级模型。

- 发布新的衍生品指标期货未平仓合约现金保证金、期货未平仓合约加密保证金和期货未平仓合约加密保证金百分比

- 在侧边栏可以看到Tradingview的布局。

- 关注我们的推特

- 加入我的电报群

- 关于链上指标和活动图,请访问 Glassnode Studio

- 关于交易所核心链上指标和活动的自动提醒,请访问我们的(Glassnode警示推特)

免责声明:本报告不提供任何投资建议。所有数据仅供参考。任何投资决策均不得基于此处提供的信息,您对自己的投资决策负全部责任。