کف قیمتی چگونه استحکام مییابد؟

پس از اینکه بیتکوین چندین ماهِ به شدت کم نوسان را پشت سر گذاشت، این هفته موفق شد تا از سطح مهم ۲۰ هزار دلار عبور کند. در این گزارش احتمال تشکیل کف قیمتی در این چرخه و تشابه آن را با چرخههای قبل بررسی میکنیم. همچنین به ارزیابی خطراتی که بازار در این راه ممکن است با آن مواجه شود، میپردازیم.

بیتکوین در این هفته از قیمت ۱۹,۲۱۵ شروع به حرکت کرد و با عبور از سطح ۲۰ هزار دلار، به انتهای ۲۰,۹۶۱ هزار دلار رسید. قیمت از اوایل ماه سپتامبر در محدودهای بسیار فشرده قرار داشت و پس از گذشت چندین ماه، سرانجام اکنون شاهد اولین رالی صعودی کوتاهمدت هستیم.

در گزارش این هفته، چندین معیار را بررسی خواهیم کرد که هر کدام از این معیارها سناریو مشابهی برای استحکام کف قیمتی همانند کفهای قیمتی چرخههای قبل ارائه میدهند.فاز خرسی ۲۰۲۲ چه برای سرمایهگذارانی که تاکنون تسلیم شدند و چه برای سرمایهگذارانی که هنوز هم فشارهای بسیاری تحمل میکنند، ضرر مالی شدیدی به همراه داشته است.اکنون برای تکمیل شدن این مرحله، آخرین تکههای باقیمانده از این پازل، زمان و ناامیدی سرمایهگذاران است.

روند استحکام کف قیمتی

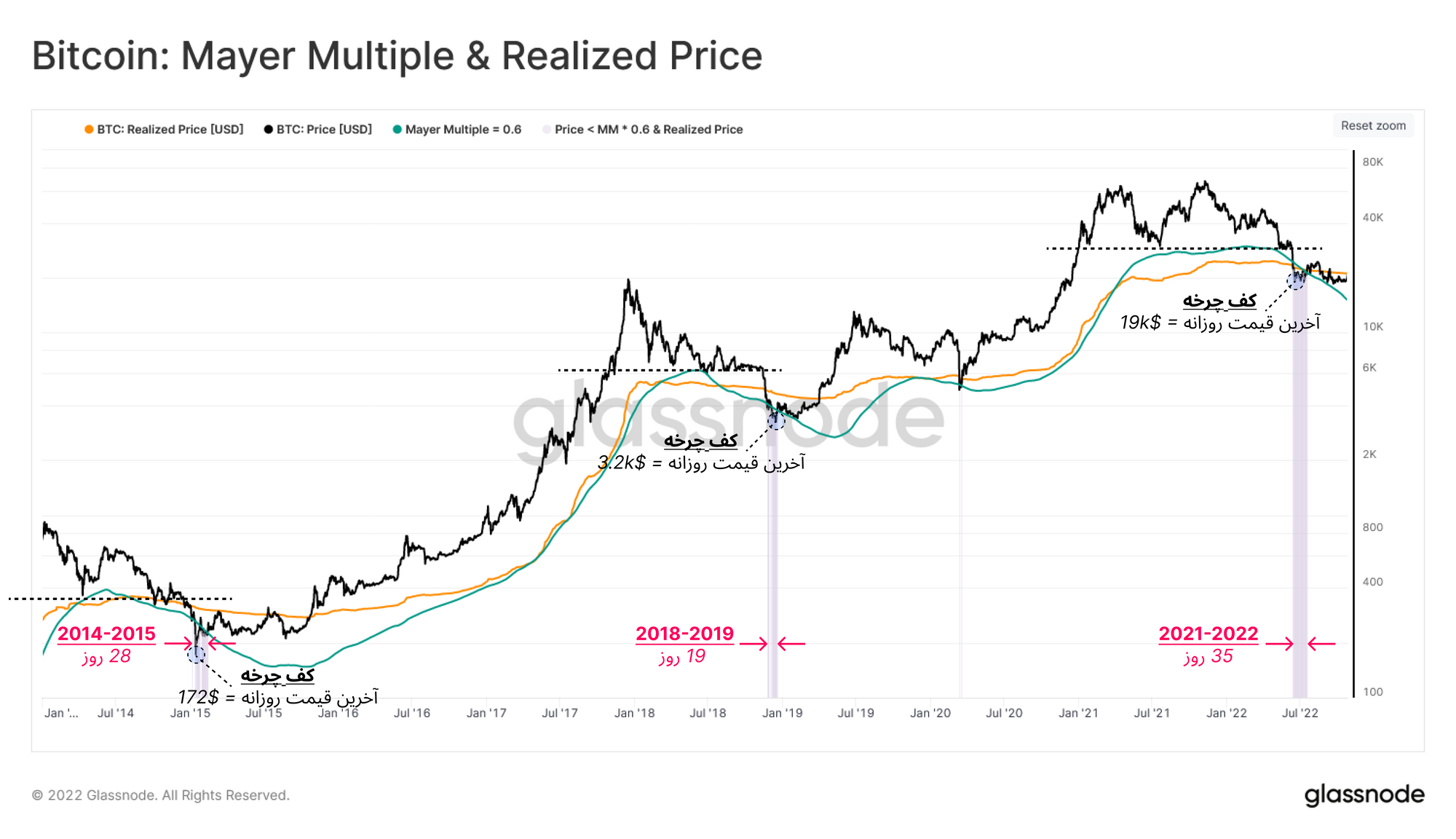

در گزارش هفتگی شماره ۴۱، پس از تسلیم همگانی در اولین کف قیمتی بازار(خط نقطه چین) شرایط لازم برای تشکیل کف فاز خرسی را توصیف کرده ایم

. قیمت معمولا در این مرحله میان دو معیار بسیار مهم که تعیین کننده کف قیمتی هستند، قرار گرفته است.

معیار: Realized Price این معیار به عنوان میانگین آخرین قیمت خرید و یا جابهجایی هر بیتکوین شناخته میشود. زمانی که قیمت بازار Spot به زیر این معیار برسد، به این معناست که اغلب سرمایهگذاران به طور میانگین در ضرر قرار گرفته و هنوز این ضرر را نقد نکردهاند

. معیار Mayer Multiple Lower Band : این معیار نسبت میان قیمت و Small Moving Average دویست روزه که در تحلیلهای مالی سنتی بسیار مورد استفاده قرار میگیرد، مشخص میکند. این ابزار نواحی اشباع خرید و اشباع فروش بازار را مشخص می کند و طبق چرخههای گذشته، هر زمانی که این معیار به زیر مقدار ۰.۶ برسد، بازار دچار اشباع فروش می شود. در ماه ژوئن قیمت به مدت ۳۵ روز، زیر هر دو معیار قرار داشت و این الگو دوباره در فازخرسی کنونی تکرار شد. هماکنون قیمت در نزدیکی Realized Price در سطح ۲۱,۱۱۱ دلار قرار دارد و در صورتی که از این سطح عبور کند، این حرکت می تواند به این معنا باشد که بازار به قدرت نسبی دست پیدا کرده است.

پس از اینکه نشانههای اولیه و احتمالی تشکیل کف قیمتی را مشاهده کردیم، در قدم بعدی باید محدوده نوسان قیمت را در این مرحله از فاز خرسی مشخص کنیم.

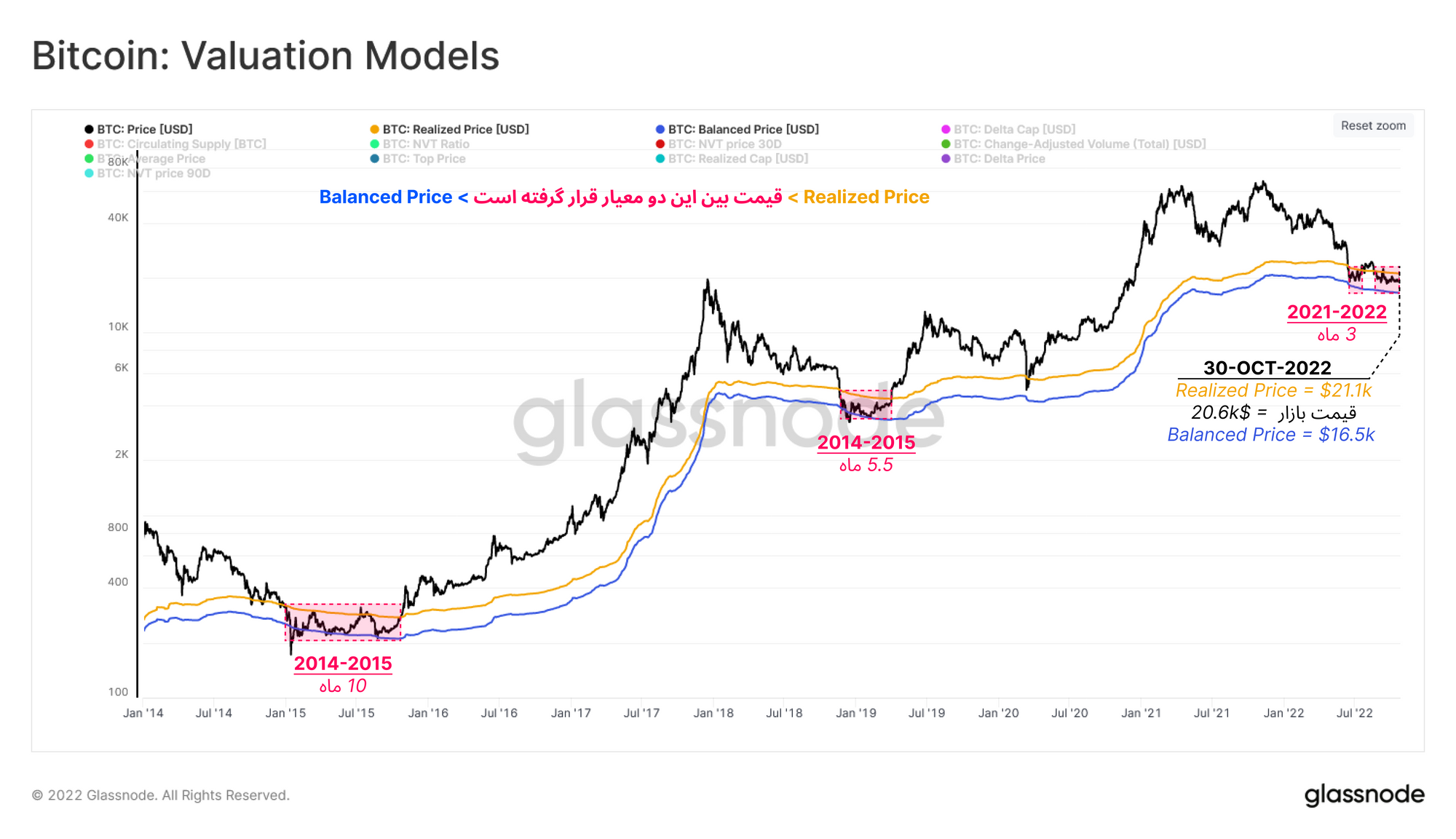

دو معیار مناسب برای تعیین محدوده قیمتی در کف چرخه خرسی، 🟠معیار Realized Price(۲۱.۱ هزار دلار) و همچنین Balanced Price ( ۱۶.۵هزار دلار) است.

🔵 معیار Balance Price اختلاف میان Realized Price (میانگین آخرین قیمت خرید و یا جا به جایی) و قیمتی که بیتکوین در آن خرج می شود را محاسبه میکند. این معیار با محاسبه اختلاف قیمتی که برای بیتکوین پرداخت شده و قیمتی که در آن فروخته و یا خرجشده است، "قیمت عادلانه" بیتکوین را تخمین میزند.

در چرخههای قبل، قیمت به مدت ۱۰ ماه و سپس در چرخهی بعد به مدت ۵.۵ ماه میان این دو معیار نوسان داشت و اکنون قیمت تقریباً به مدت ۳ ماه بین این محدوده حرکت میکند. بنابراین در چرخه فعلی برای خروج قیمت از این محدوده بازار به مدت زمان بیشتری نیازمند است.

دست به دست شدن بیتکوینها

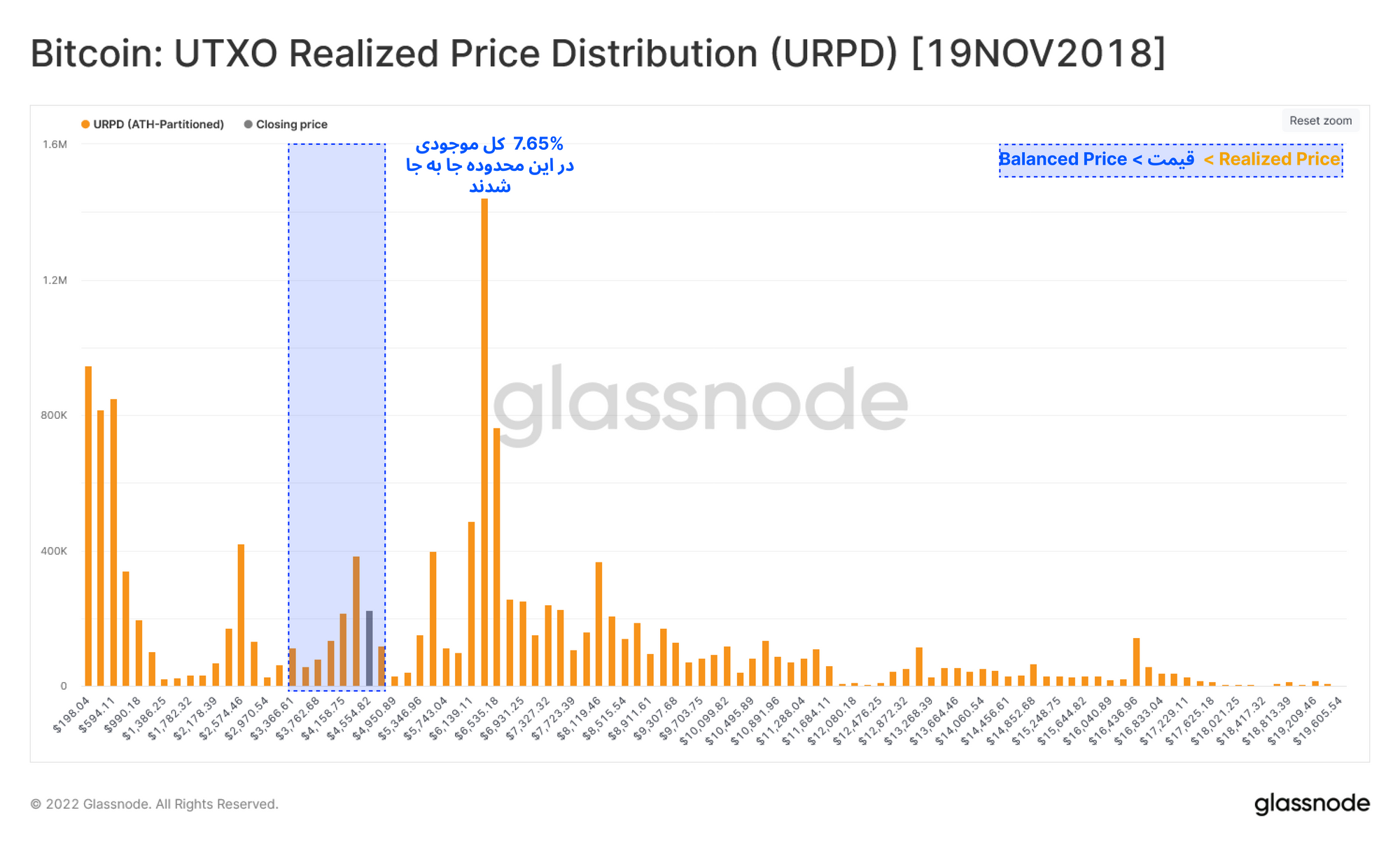

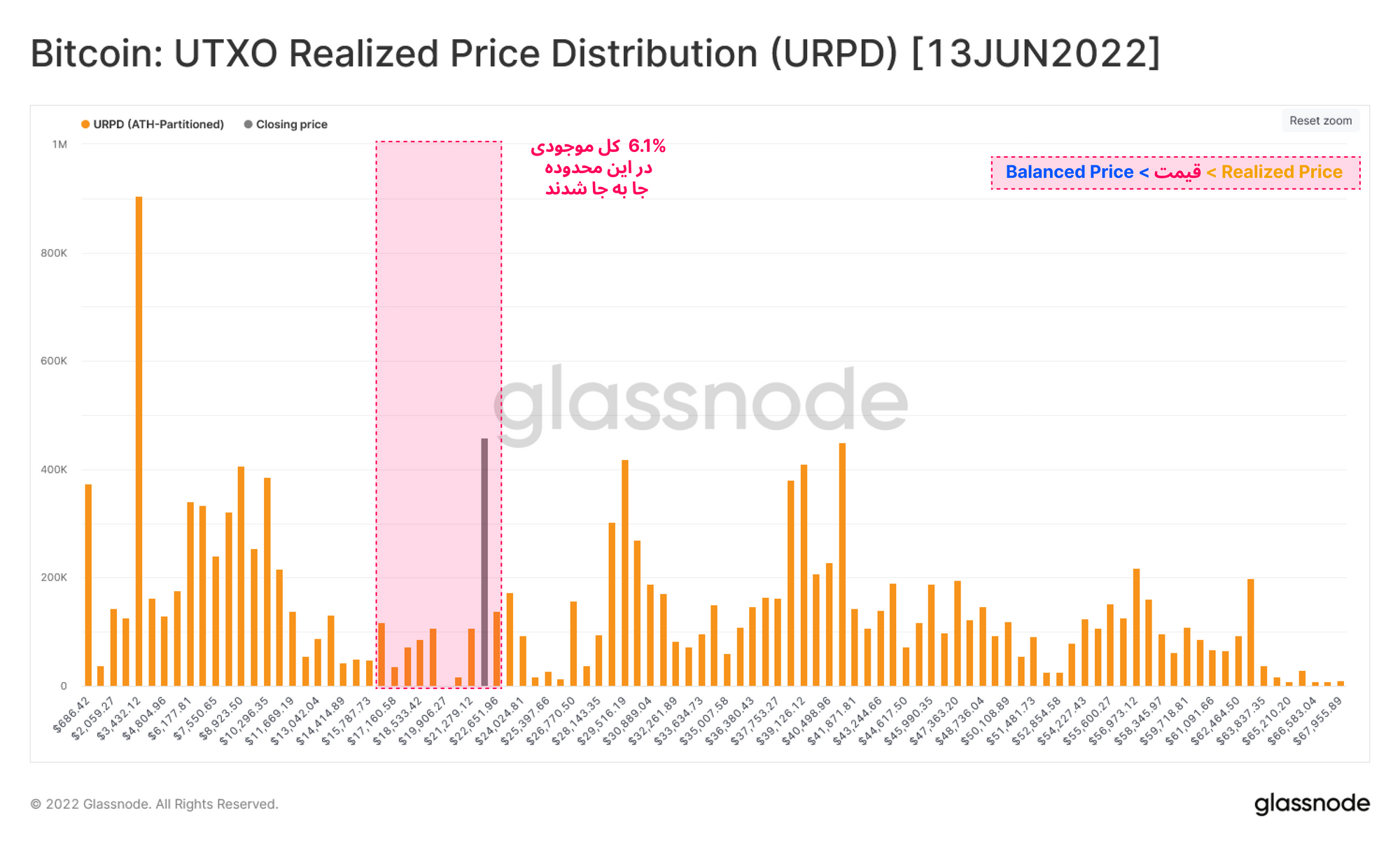

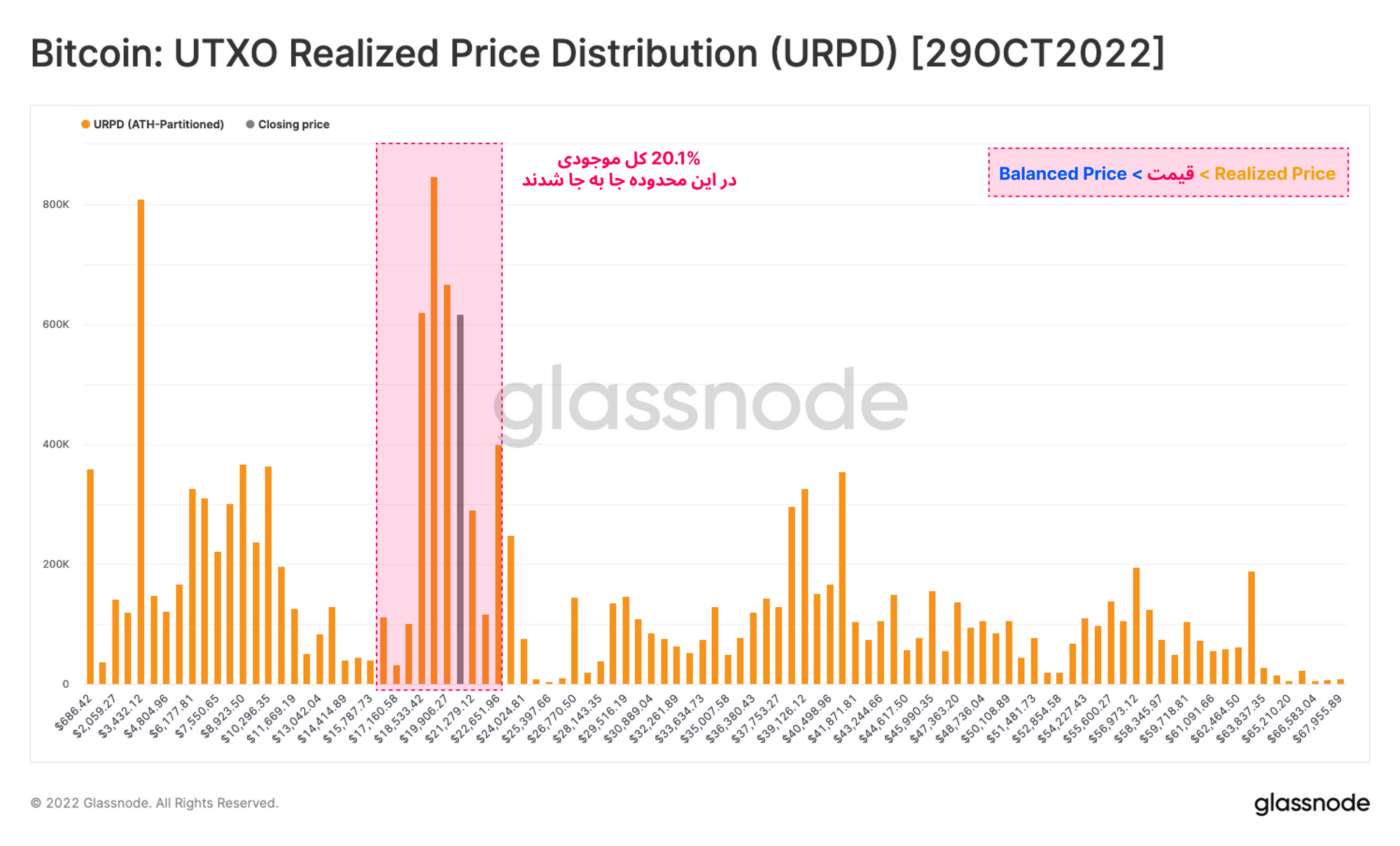

در گزارش ماه جولای (شماره ۲۸) اشاره شده است که در مرحله تشکیل فاز خرسی ، سود سرمایهگذاران بسیار کاهش پیدا میکند. سرمایهگذاران ضعیفتر در اوج فشار مالی خود تسلیم شده و بیتکوینها را به سرمایهگذاران قویتر منتقل میکنند. با استفاده از معیار UTXO Realized Price Dostribution ) URPD) میتوان مشاهده کرد که بیتکوین ها چگونه بین سرمایه گذاران جا به جا می شوند. این معیار بر اساس آخرین قیمت جابهجایی و یا قیمت خرید، نحوه جابهجایی بیتکوینها را بین سرمایه گذاران نشان میدهد.

با مشاهده حجم بیتکوینی که بین دو معیار Balanced Price و Realized Price، جا به جا می شود، میتوان میزان ثروتی که توسط سرمایهگذاران توزیع شده، مشاهده کرد.

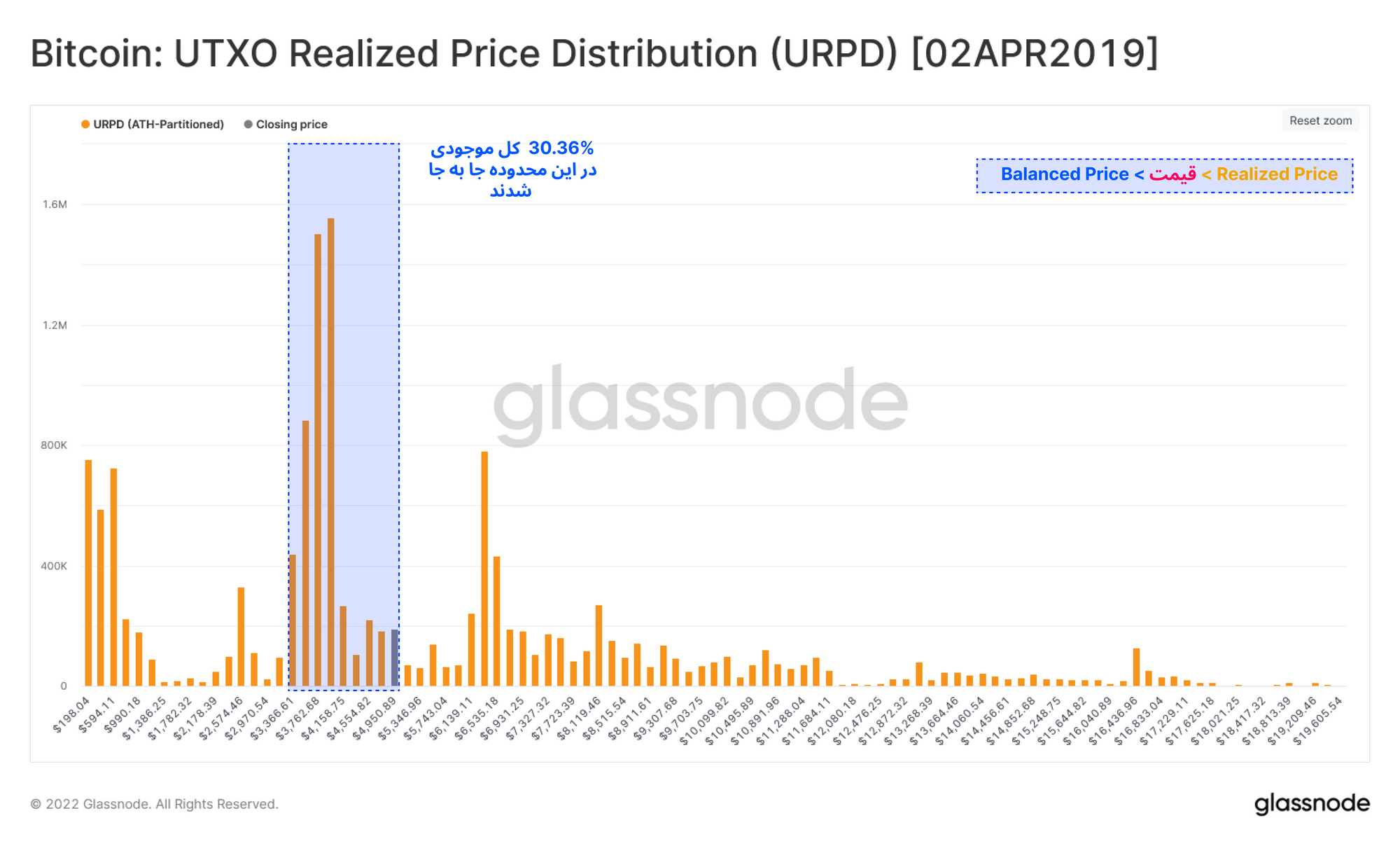

دو نمودار زیر با استفاده از معیار URPD ورود بازار به فاز خرسی و خروج از آن را در چرخه ۲۰۱۸-۲۰۱۹ مشخص میکند:

· نمودار URPD اول، مربوط به تاریخ ۱۹ نوامبر ۲۰۱۸، زمانی که قیمت به زیر Realized Price رسیده است.

· نمودار URPD دوم، مربوط به تاریخ ۲ آوریل ۲۰۱۹، زمانی که قیمت از سطح Realized Price عبور کرده است.

هنگام تشکیل کف قیمتی در بازه زمانی ۲۰۱۹-۲۰۱۸، حدود ۲۲.۷ درصد موجودی بیتکوین (۷.۶۵% - ۳۰.۳۶ %) زمانی که بازار میان این محدوده قیمتی (قرمز رنگ)حرکت میکرد، دوباره توزیع و جابه جا شدند.

اکنون این نوع تحلیل را مجددا برای چرخه امسال تکرار میکنیم. طبق نمودار زیر از ماه جولای، زمانی که قیمت به زیر Realized Price سقوط کرد، حدود ۱۴ درصد موجودی بیتکوین دوباره بین سرمایهگذاران توزیع شد که در مجموع ۲۰.۱ درصد موجودی در این محدوده قیمتی( قرمز) خریداری شدهاند.

اگر چرخه کنونی را با پایان چرخه ۲۰۱۹-۲۰۱۸ مقایسه کنیم، خواهیم دید که حجم بیتکوینهای توزیع شده و نیز محدوده متمرکز شدن بیتکوین ها در محدوده قیمتی چرخه ۲۰۲۲ پایینتر است.

با این شواهد به این نتیجه خواهیم رسید که برای تشکیل کف قیمتی در این فاز خرسی، باید روند محکمتری در این محدوده شکل بگیرد.به همین جهت بیتکوینهایی که تاکنون توزیع شدند بسیار حائز اهمیت اند، زیرا هولدرهای سرسخت در این محدوده فعالانه مشغول انباشت هستند.

در جستجوی امید

اکنون که ارکان بلندمدت و مهم فاز خرسی در بازار تاثیرگذار هستند، در قدم بعدی باید معیارهایی را بررسی کنیم که بازگشت احتمالی روند صعودی بازار را تشخیص دهند.

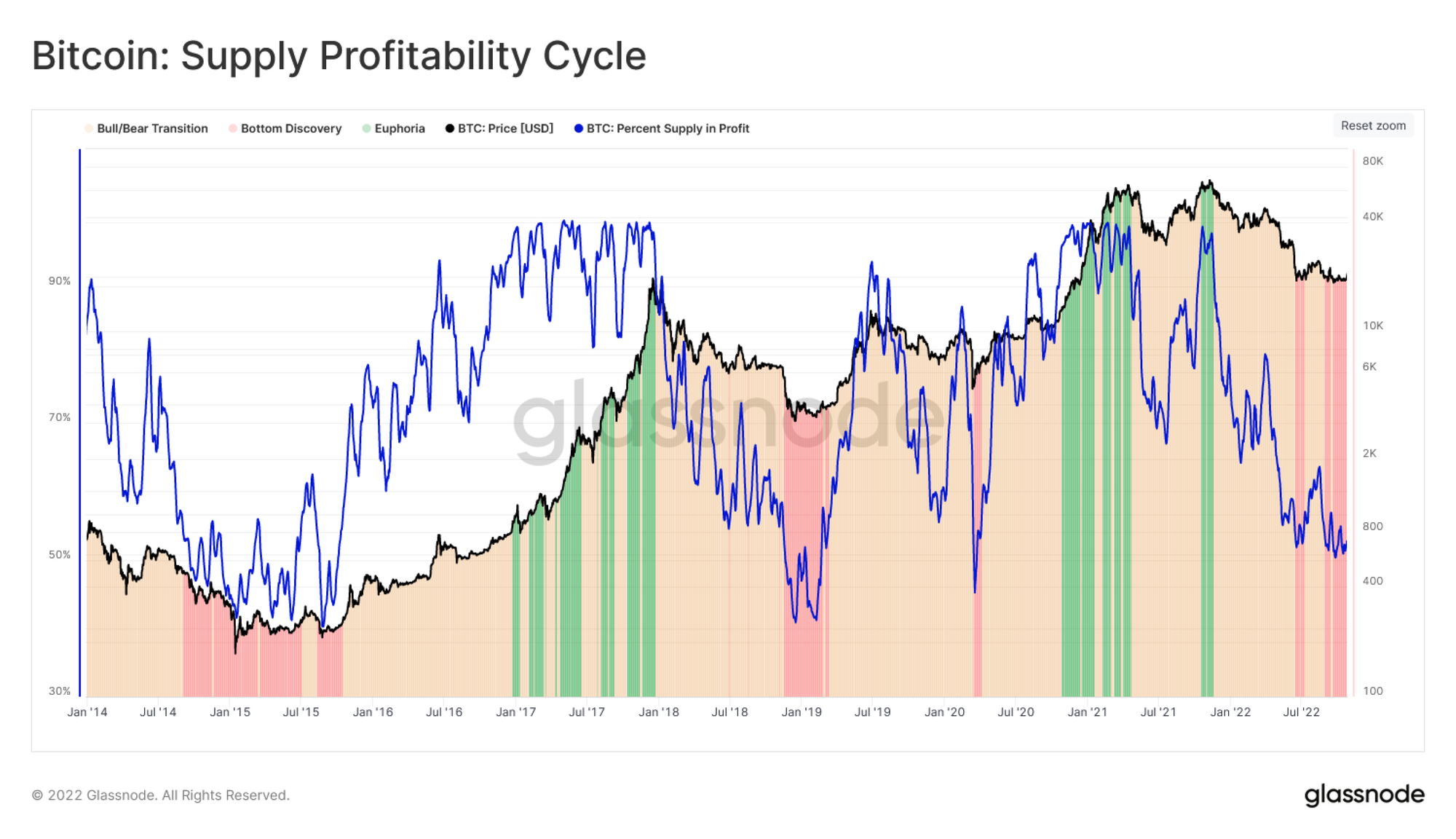

با استفاده از معیار Percent Supply in Profit هر چرخه بازار را میتوان به سه قسمت تقسیم کرد 🟩:

· سرخوشی(غلبه سود بر ضرر بازار): زمانی که قیمت به شدت و سرعت در روند صعودی افزایش پیدا میکند، درصد کل موجودی درحالت سود از ۸۰ درصد فراتر میرود.

· تشکیل محدوده کف قیمت (غلبه ضرر بر سود بازار) 🟥: زمانی است که بازار در اوج فاز خرسی قرار دارد و کاهش شدید قیمت، اغلب موجودی بیتکوین را در ضرر قرار میدهد. (درصد موجودی در حالت سود از ۵۵ ٪ کمتر است )

· تغییر فاز نزولی به صعودی (تعادل میان سود و ضرر) 🟧: در دوران گذار از بازار نزولی به بازار صعودی، بین ۵۵٪ تا ۸۰٪ میزان موجودی در حالت سود باقی میماند.

در حال حاضر، میزان موجودی در حالت سود ۵۶٪ است که نشان میدهد افزایش قیمت اخیر به بالای ۲۰ هزار دلار، جزئی ازمراحل اولیه این دوران گذار است. همچنین بیتکوینهای بسیاری زیر قیمت ۲۰ هزار دلار دوباره توزیع و ببین سرمایه گذاران جا به جا شدند.

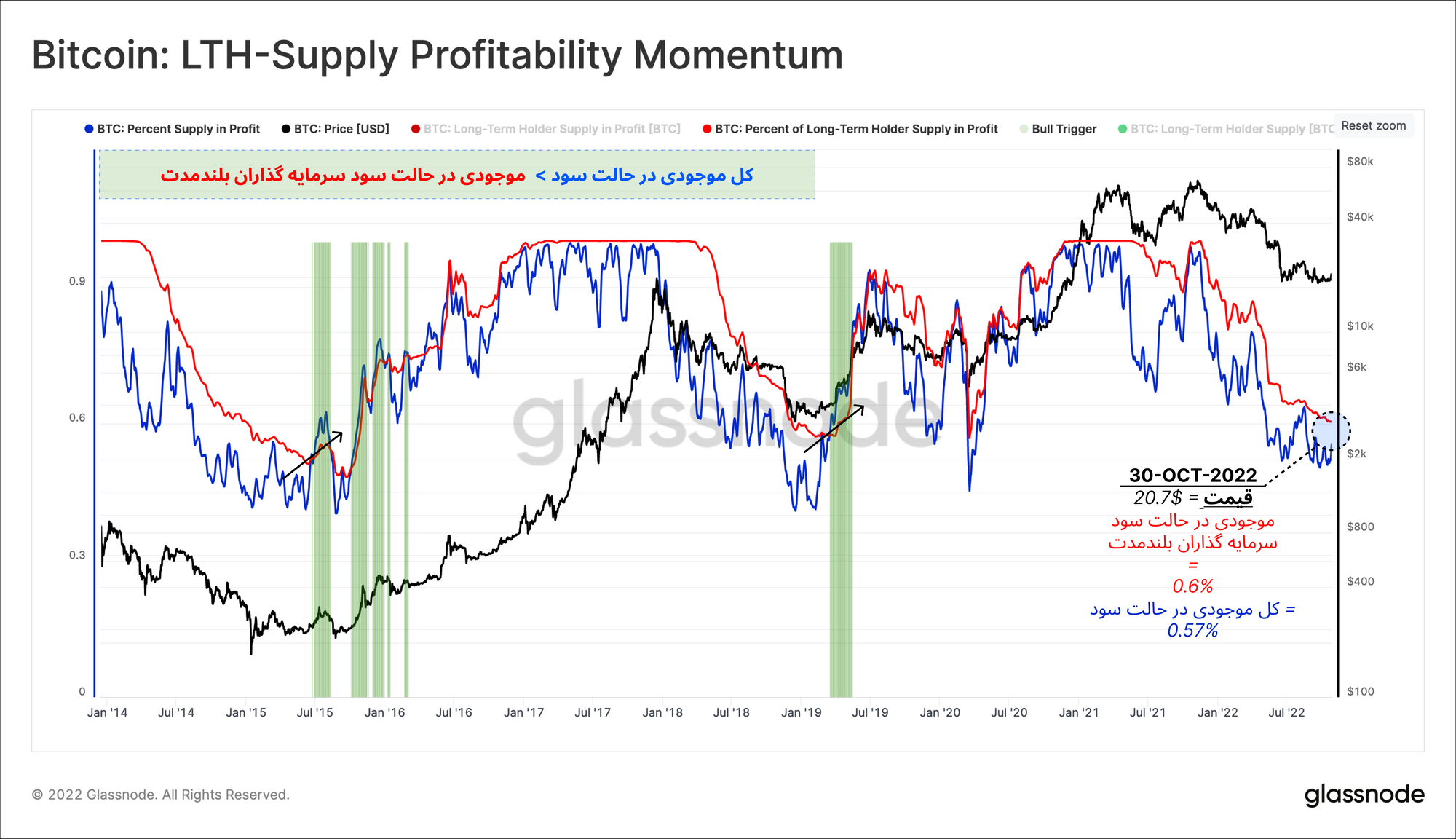

اکنون میتوانیم مشاهده کنیم که چه میزان فشار مالی که بر سرمایهگذاران بلندمدت وارد شده و واکنش آنها نسبت به این فشارها چه بوده است.

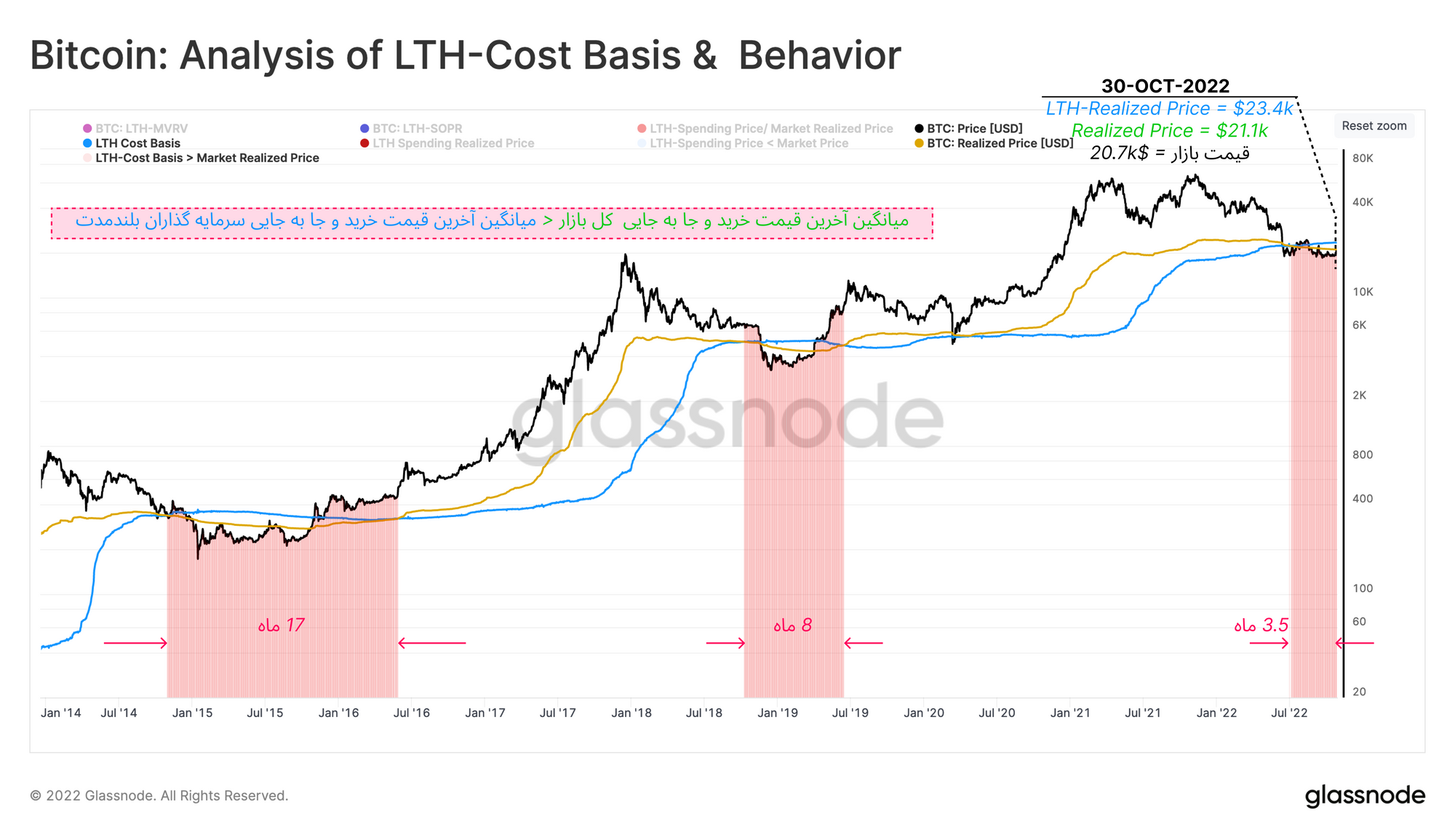

الگویی که در مراحل آخر فاز خرسی تمام چرخههای قبل ظاهر شده، تسلیم سرمایهگذاران بلند مدت بوده است 🟥. در این بازه زمانی، میانگین آخرین قیمت خرید یا جابهجایی سرمایهگذاران بلندمدت بالاتر از Realized Price 🟠قرار میگیرد. در چنین حالتی سرمایهگذاران بلندمدتی که نوسانات تمام چرخه بازار را تحمل کردند، نسبت به باقی سرمایه گذاران بازار عملکرد ضعیفتری دارند.

سرمایهگذاران بلندمدت تاکنون به مدت ۳.۵ ماه تحت فشار مالی قرار داشتند که در حال حاضر این بازه زمانی نسبت به چرخههای قبلی کوتاهتر است. با این حال باید توجه داشت که تحت فشار بودن سرمایه گذاران بلندمدت تا ورود کامل بازار به روند صعودی ادامه خواهد داشت.

اکنون که سرمایهگذاران بلندمدت تحت فشار قرار گرفتند، با استفاده از نمودار ساده و در عین حال قدرتمند زیر میتوانیم ورود تقاضای جدید را به بازار تشخیص دهیم 🟩.

زمانی که میزان ورود سرمایهگذاران جدید به بازار از فشار فروش بیشتر شود، میزان سود کل بازار از سود سرمایهگذاران بلندمدت بیشتر خواهد شد. اکنون که موجودی در حالت سود سرمایهگذاران بلندمدت ۶۰ ٪ و موجودی درحالت سود کل بازار ۵۶٪ است؛ چنین حالتی در بازار مشاهده نمیشود.

برای مشاهده روند مثبت سودآوری بازار 🟩، قیمت بازار باید به سطح ۲۱.۷ دلار برسد.

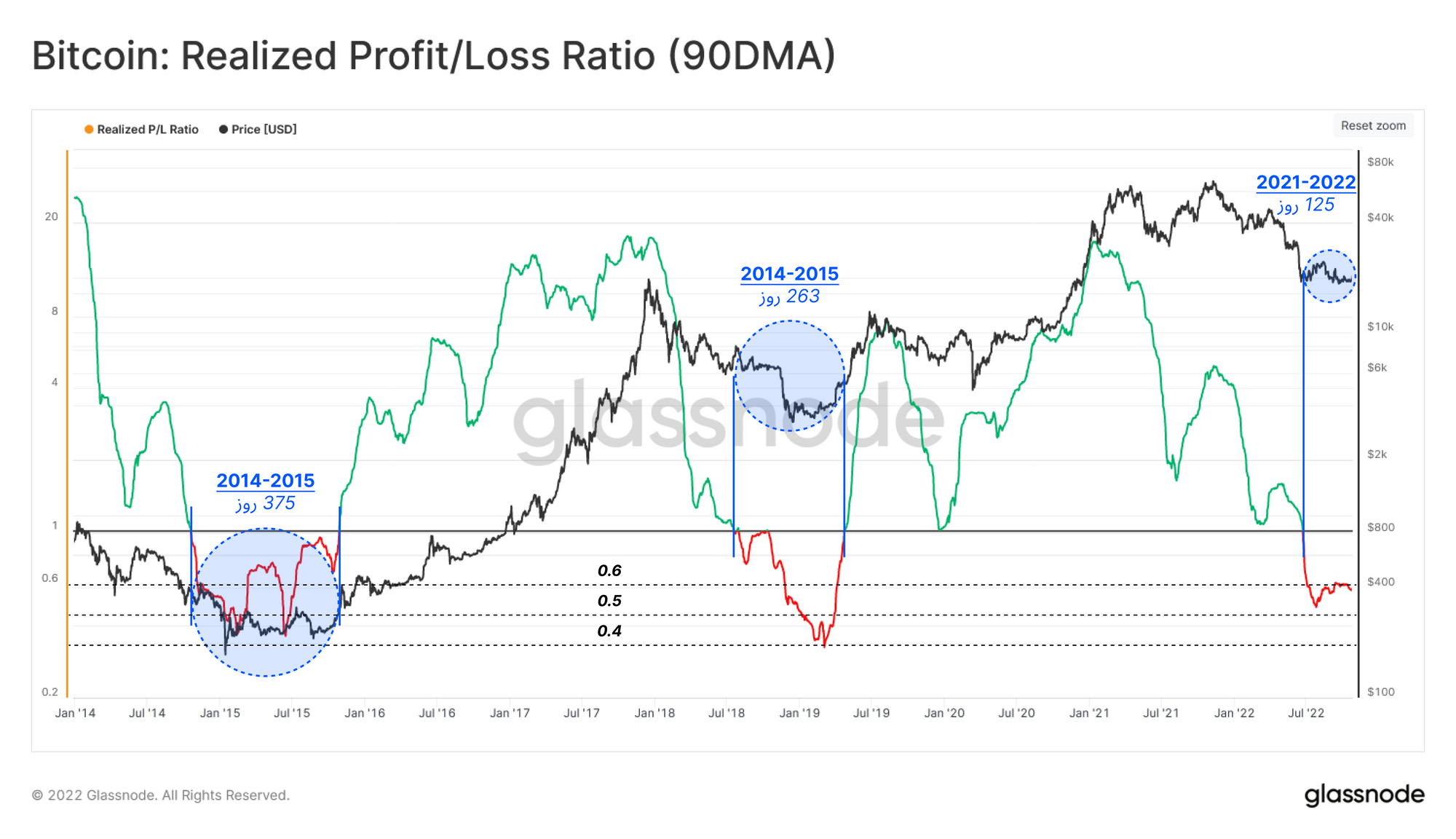

پذیرفتن ضررها توسط سرمایه گذاران

تاکنون بازار را از دیدگاه هولدرها(سود و ضررهای نقدنشده) بررسی کردیم. تغییر جهت بازار را میتوان از دیدگاه سرمایهگذاران فعال نیز (سود و ضرر نقدشده) مشاهده کرد.برای این بررسی، معیار Realized Profit /Loss Ratio را به کار میبریم. این معیار نسبت میان حجم بیتکوینهایی که در سود و بیتکوینهایی که در ضرر خرج شده باشند را مشخص میکند. همچنین با استفاده از میانگین ۹۰ روزه این معیار میتوان تسلط بیتکوینهایی که در سود خرج میشوند را در سطح کلان مشاهد کرد.

تسلط سود بر ضرر بازار(بالاتر از عدد ۱) 🟩: در مراحل ابتدایی فاز خرسی و در فاز صعودی، به مقدار کافی تقاضا برای جذب فشار فروش وجود دارد و میزان سود بازار از ضرر آن بیشتر است.

تسلط ضرر بر سود بازار(کمتر از عدد ۱) 🟥: هنگامی رخ میدهد که فازهای خرسی طولانی شده و میزان عرضه از تقاضا پیشی گرفته است. این حالت در نهایت منجر به تسلیم همگانی بازار و سپس انگیزهای برای بازگشت پول هوشمند به بازار خواهد شد.

از زمانی که این معیار زیر سطح ۱ قرار گرفته است و تا هنگامی که دوباره به سطح ۱ برسد، هیجانات منفی بازار به اوج خود میرسد و تقاضا بسیار پایین خواهد بود🔵.

معیار(90SMA) Realized Profit / Realized Loss ، نسبت سود و ضرر نقد شده را نشان میدهد. این معیار معمولاً زمانی که به زیر سطح ۱ سقوط میکند، تا اواسط فاز خرسی در این سطح باقی میماند. اما قبل از تسلیم نهایی علائمی از خود نشان میدهد. از طرف دیگر، هنگام شروع روند صعودی، با قدرت از سطح ۱ عبور میکند.این معیار در حال حاضر در نزدیکی مقدار ۰.۵۷ است و نشان میدهد که اغلب بیتکوینها هنوز در ضرر جابهجا و یا خرج میشوند. بنابراین هنوز نقدینگی جدیدی وارد بازار نشده یا روند برداشت سود آغاز نشده است تا بتواند در مقابل ضررهای نقدشده بازار مقاومت کند.

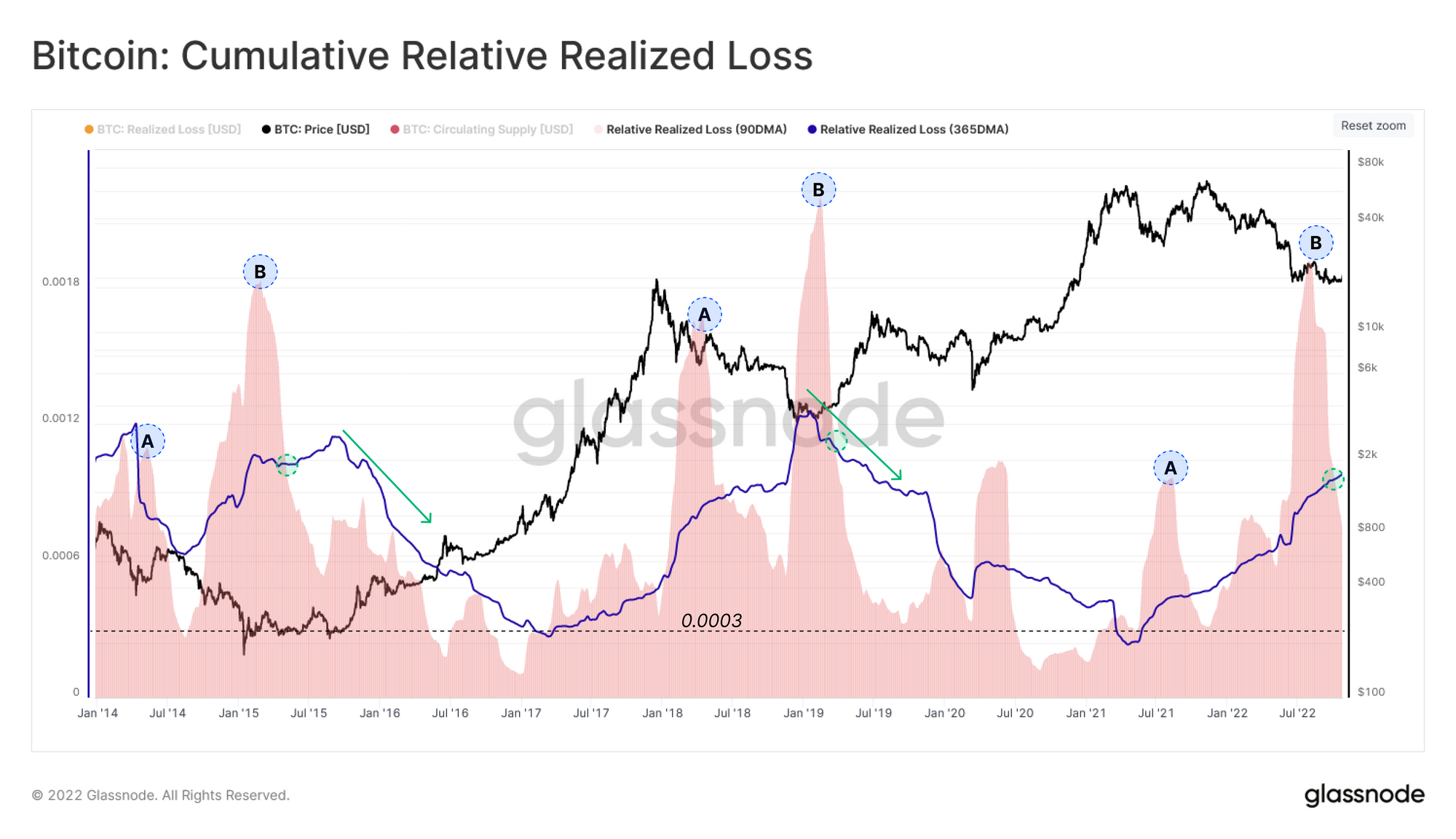

در بخش پایانی این گزارش، میزان ضرر نقدشده را ارزیابی خواهیم کرد. به دلیل اینکه Market Cap در هرچرخه نسبت به چرخه قبلی افزایش پیدا میکند، میزان ضرر نقد شده را با استفاده از Market Cap متعادل سازی میکنیم تا ضرر نقدشده نسبی (Reletive Realized loss) را به دست آوریم. سپس برای اینکه تشخیص دهیم که بازار چه زمانی قدرت خود را به دست میآورد و چه زمانی تسلیم میشود، میتوانیم ضرر نقدشده نسبی را به صورت ماهانه 🔴 و به صورت سالانه🔵 مقایسه کنیم.

در هر سه فاز خرسی گذشته، زمانی که بازار شدیدترین میزان ضرر نقدشده را تجربه کرده بود، ضرر نقدشده نسبی ماهانه به سرعت از میزان سالانه آن عبور کرده است.

· پس از ATH(موج A): اولین مراحل فاز خرسی، زمانی که بازار با شدت عرضه مواجه میشود و پس از سقوط قیمت از ATH، سرمایهگذاران ضررهای بسیاری نقد میکنند.

· تشکیل کف قیمتی (موج B): در اواخر فاز خرسی بسیاری از سرمایهگذاران معمولاً تسلیم میشوند، ضرر بسیاری نقد میکنند تا اینکه هیجانات منفی بازار به اوج خود میرسد. این موج تسلیم اغلب با گذشت زمان شدیدتر میشود تا زمانی که تمام فروشندگان از فروش خود دست بکشند.

با توجه به نمونههای قبلی در چرخههای گذشته این معیار، مشاهده میکنیم که موج A و B نقدشدن ضررها به طور گسترده در چرخه کنونی اتفاق افتاده است. موج B معمولاً بسیار بزرگتر است و پس از آن، روند ضررهای نقدشده سالانه 🔵 بسیار کاهش پیدا میکند؛ زیرا فروشندگان در این ناحیه ناامید شده و دیگر تمایلی به فروش ندارند.

فشار مالی که قیمت در طول زمان به سرمایهگذاران وارد کرده ، اکنون توسط بازار پذیرفته شده است. این برای بازار نشانهای مثبت است؛ اما قبل از گذر نهایی از فاز خرسی به فاز صعودی، ضررهای نقدشده نسبی سالانه، باید روند نزولی پیدا کند.

مرور هفته

در این گزارش از چندین معیاری که برای تشخیص محدوده قیمتی مناسب هستند، استفاده کردهایم. طبق مشاهدات، به نظر میرسد که تاکنون روند تشکیل کف قیمتی این چرخه همانند چرخههای گذشته باشد. با استفاده از معیار Balance Price (۱۶.۵ هزار دلار) و Realized Price (۲۱.۱ هزار دلار) نیز محدوده ی قیمتی که بازار هنگام تشکیل کف قیمتی احتمالاً در آن نوسان خواهد داشت، مشخص شد.

حجم بیتکوینهایی که تاکنون بین سرمایهگذاران جابهجا و دوباره قیمتگذاری شدند، بسیار قابل توجه است. البته این میزان بیتکوین جابهجا شده، در مقایسه با حجم بیتکوین جابهجا شده در کف قیمتی چرخه ۲۰۱۹-۲۰۱۸ کمتر است. همچنین طبق چندین معیار مشخص شد که تشکیل کف قیمتی در چرخه کنونی احتیاج به زمان بیشتری دارد و به منظور اینکه میزان استقامت سرمایهگذاران آزمایش شود، باید بیتکوینهای بیشتری مجدداً توزیع و جابهجا شوند.

از دیدگاه سود/ ضررهای نقدشده و نقدنشده، میان میزان عرضه و تقاضای بازار تعادلی مثبت وجود دارد. البته شبکه هنوز با هجوم تقاضای کاربران جدید روبهرو نشده است. همچنین هنوز مرحله گذار از فاز خرسی کاملاً شکل نگرفته؛ اما طبق شواهد، مقدمات آن فراهم شده است.

شبکه های اجتماعی جدید ما:

اسپانیایی ( تحلیلگر: (@ElCableR, Telegram, Twitter

پرتغالی (تحلیلگر:( @pins_cripto, Telegram, Twitter

ترکی (تحلیلگر:( @wkriptoofficial, Telegram, Twitter

فارسی(تحلیلگر: @CryptoVizArt, Telegram, Twitter)

· ما را در توییتر دنبال کنید.

· به کانال تلگرامی ما بپیوندید.

· برای تحلیل و گفتگو بیشتر به فروم گلسنود مراجعه کنید.

· برای مشاهده معیارهای on-chain، به استودیو گلسنود مراجعه کنید.