Mesurer le Sentiment via les Pools de Liquidité

La volatilité est de retour, les prix de l'ETH et de nombreux tokens ayant subi des baisses considérables. Sur les marchés de produits dérivés, la liquidité continue de monter la courbe de risque. Nous étudierons sur la manière dont les pools de liquidité fournissent des informations sur le marché.

Résumé

- La volatilité est de retour sur le marché, avec des signaux notables de sorties de capitaux.

- Les marchés dérivés montrent une sortie continue de liquidité, en particulier sur les contrats à terme de l'ETH, ce qui suggère que les spéculateurs se tournent vers des positions moins risquées.

- Nous examinons en profondeur comment les pools de liquidité d'Uniswap expriment un point de vue à la fois sur la volatilité et sur les niveaux de prix.

Le Marché Crypto se Réveille

Ces dernières semaines, les marchés se sont réveillés après une période de volatilité historiquement faible. Deux événements majeurs ont été à l'origine de ce réveil :

- Le flash crash du 17 août, au cours duquel le BTC et l'ETH ont perdu respectivement -11 % et -13 %.

- La nouvelle de la victoire juridique de Greyscale sur la SEC a éclaté le 29 août, entraînant une brève hausse des prix, mais tout le terrain gagné a été perdu au cours des trois jours suivants.

Les prix spot du BTC et de l'ETH se situent actuellement autour des niveaux les plus bas du mois d'août.

La valeur globale réalisée est un indicateur clé pour suivre les flux globaux de capitaux du secteur. Cet outil combine :

- la capitalisation réalisé (rCap) du BTC et de l'ETH

- l'offre des cinq principales stablecoins USDT, USDC, BUSD, DAI et TUSD.

Il apparaît clairement que le marché est entré dans un régime de sortie de capitaux au début du mois d'août, bien avant ces deux événements majeurs. Environ 55 milliards de dollars de capitaux ont quitté l'espace des actifs numériques au mois d'août.

Au sein de l'écosystème Ethereum, les indices des secteurs DeFi, GameFi et Staking ont suscité des réactions mitigées. Chaque indice est construit à partir du prix moyen pondéré par l'offre des tokens du secteur.

Nous pouvons constater que les tokens DeFi et GameFi ont enregistré des performances relativement faibles (-17 %) et (-20 %) par rapport aux principaux indices, tandis que les tokens de Liquid Staking ont été un peu mieux lotis (-7,7 %).

Dans l'ensemble, cependant, l'action à la baisse des prix a été similaire ou moins sévère que les baisses observées en mars, avril et juin.

L'Appétit pour le Risque Diminue

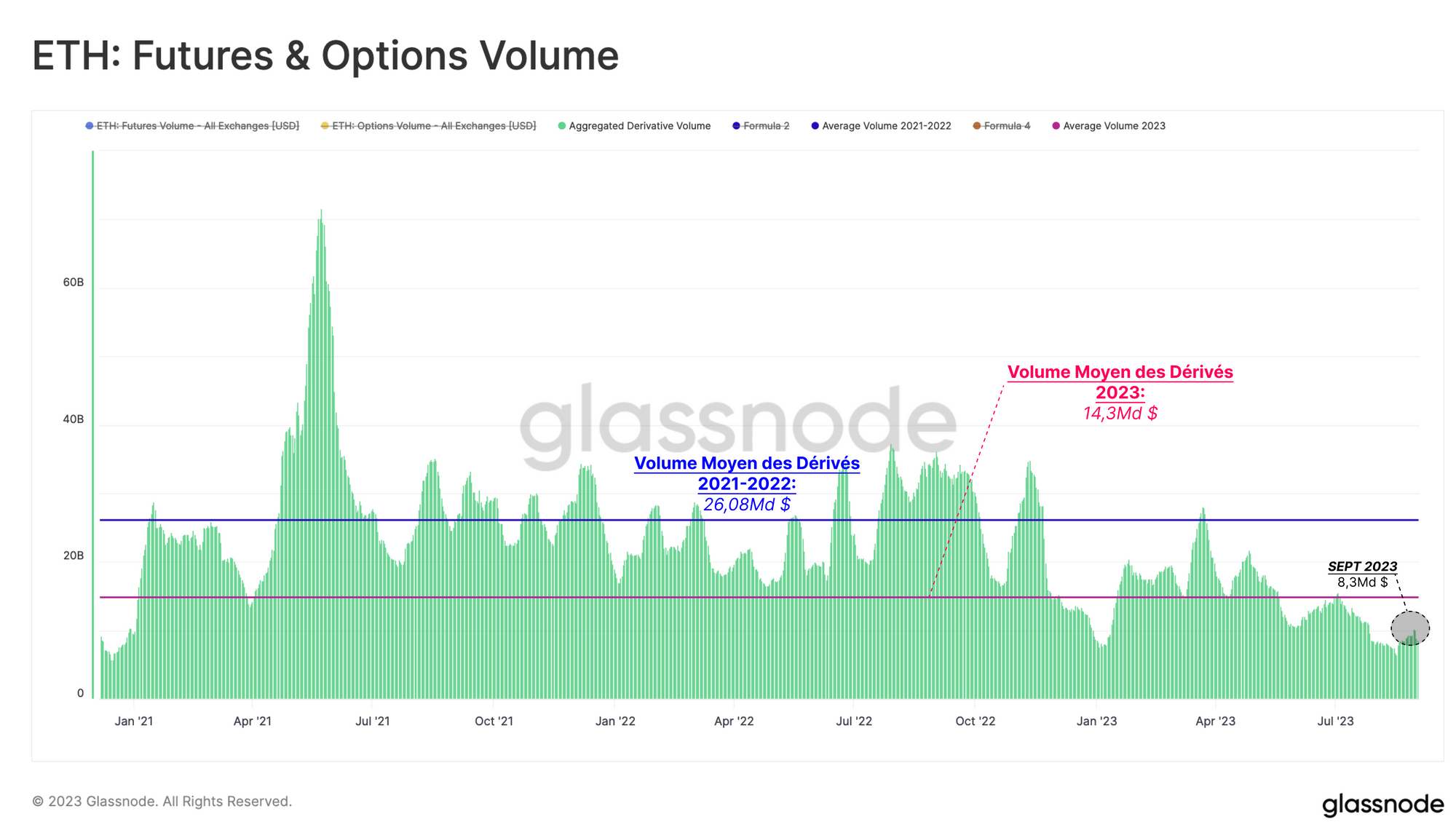

L'une des principales évolutions du cycle 2021-23 a été la maturation des marchés de produits dérivés, en particulier pour le BTC et l'ETH. La manière dont les marchés de dérivés fixent le prix de ces actifs peut fournir des informations sur le sentiment et le positionnement du marché.

L'activité générale sur les marchés des contrats à terme et des options pour l'ETH en 2023 est nettement inférieure aux niveaux observés en 2021 et 2022.

Le volume d'échange quotidien moyen sur les deux marchés a baissé à seulement 14,3 milliards de dollars par jour, ce qui représente environ la moitié du volume moyen des deux dernières années.

Cette semaine, le volume est encore plus bas, à 8,3 milliards de dollars par jour, ce qui suggère que la liquidité continue de s'épuiser.

Cette tendance se reflète dans l'intérêt ouvert des produits dérivés. Après les creux de marché atteints suite à l'effondrement de FTX, l'intérêt ouvert a commencé à grimper au début de 2023.

Pour les options, l'intérêt ouvert a atteint son maximum pendant la crise bancaire de mars, lorsque l'USDC a connu un dépeg de 1 $. L'intérêt ouvert pour les contrats à terme sur l'Ether a atteint son maximum autour de la mise à jour de Shanghai, ce qui suggère qu'il s'agissait du dernier événement spéculatif majeur.

Depuis lors, la valeur notionnelle des contrats actifs sur les deux marchés est restée assez stable. Comme nous l'avons observé pour les marchés du BTC, les marchés d'options de l'ETH sont désormais d'une ampleur similaire (5,3 milliards de dollars) à celle des marchés à terme (4,2 milliards de dollars), et sont en fait plus importants à l'heure actuelle.

Depuis le début de l'année, les marchés d'options de l'ETH ont connu une hausse notable, le volume augmentant de 256 % pour atteindre 326 millions de dollars par jour.

En même temps, les volumes de contrats à terme ont connu un déclin constant, passant de 20 milliards de dollars par jour début janvier à seulement 8 milliards de dollars par jour aujourd'hui.

La seule exception notable a été une brève remontée à environ 30 milliards de dollars par jour autour de la mise à jour de Shanghai.

Étant donné qu'il n'y a pas eu de changement significatif des volumes pour l'un ou l'autre marché en août, cela suggère que les opérateurs continuent à déplacer les liquidités vers le haut de la courbe de risque.

Le ratio Pull/Call témoigne d'une grande réactivité aux événements d'actualité majeurs.

Par exemple, après que BlackRock a déposé une demande de création d'ETF Bitcoin, le sentiment est devenu plus haussier, faisant baisser le ratio Pull/Call de 0,72 à 0,40.

Toutefois, la situation a changé avec la liquidation du 17 août, le ratio Pull/Call étant passé à 0,50 et les volumes de calls ont fortement chuté, passant de 320 millions de dollars par jour à 140 millions de dollars par jour.

Les Pools de Liquidité sont-ils des Marchés d'Options ?

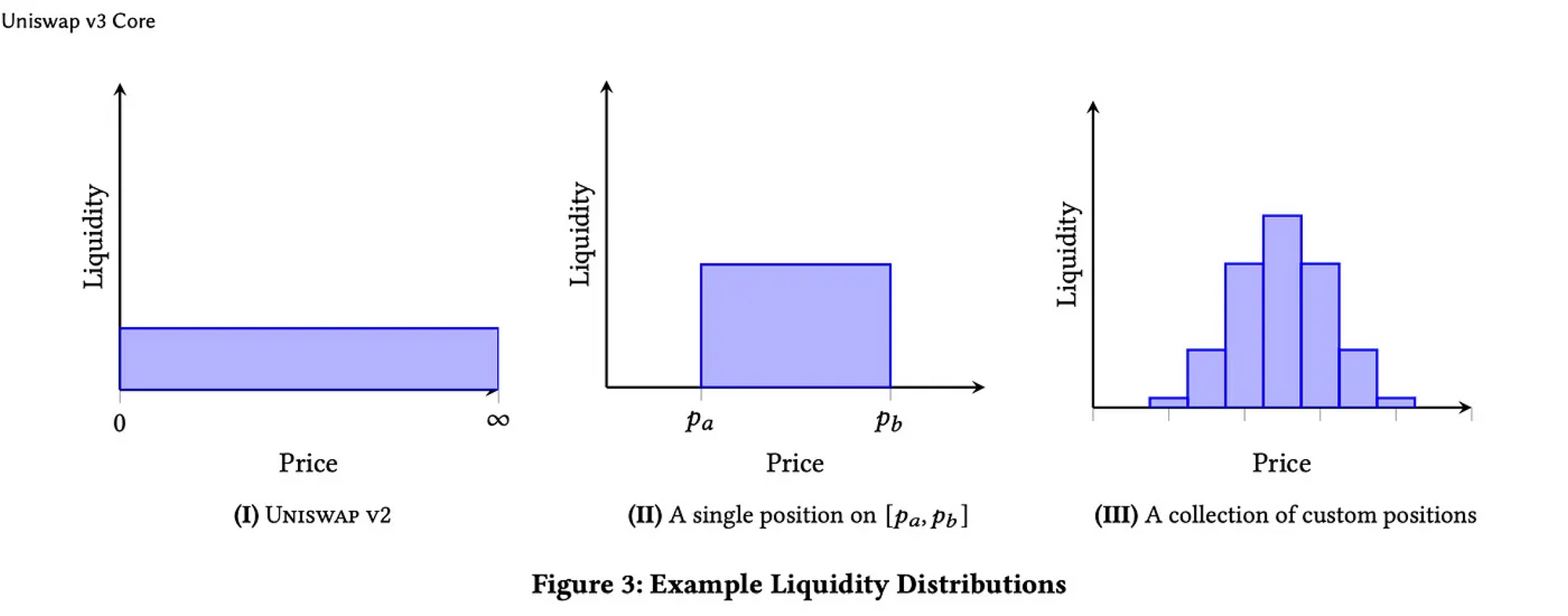

Pour étayer notre analyse, nous allons maintenant examiner les activités des teneurs de marché automatisés tels que le pool ETH/USDC d'Uniswap. Depuis l'introduction de la liquidité concentrée sur Uniswap V3, une thèse a circulé selon laquelle les positions de liquidité d'Uniswap peuvent être considérées comme des options d'achat et de vente.

Bien que nous ne croyions pas que les concepts d'options décrivent complètement cette dynamique, il existe certainement de nombreux parallèles qui méritent d'être explorés plus avant.

Notre analyse se concentrera sur le pool USDC/ETH 0,05%, qui est le pool Uniswap le plus actif et qui devrait donc fournir le signal le plus élevé. Ce pool a un volume de transactions sur 7 jours de 1,51 milliard de dollars et une valeur totale bloquée (TVL) de 260 millions de dollars.

Uniswap V3 présente une caractéristique unique de concentration de la liquidité. Les fournisseurs de liquidité (LPs) peuvent sélectionner une fourchette de prix dans laquelle la liquidité qu'ils fournissent sera concentrée. Les frais ne sont perçues que lorsque le marché se négocie dans cette fourchette (par analogie avec les prix d'exercice), et plus la fourchette est étroite, plus les recettes de commissions sont importantes.

Cela permet à la fois d'améliorer l'expérience des utilisateurs des DEX, puisque les écarts tendent à se resserrer améliorant l'efficacité du capital pour les LPs.

Ainsi, on peut affirmer que le positionnement du capital des LPs doit tenir compte d'une anticipation de la volatilité (écart entre les limites supérieure et inférieure) et des fourchettes de prix attendues (niveau d'exercice au-dessus et au-dessous).

La thèse est qu'en supposant que les fournisseurs de liquiditésmgèrent activement leur position, nous pourrions être en mesure de tirer des enseignements similaires à ceux tirés des données du marché des options.

Nous commençons par observer l'activité générale dans le pool USDC/ETH 0,05%. Pour diverses raisons, nous éviterons d'utiliser la mesure TVL pour évaluer l'activité d'un pool ou d'une paire de tokens. Au lieu de cela, nous exprimerons l'activité en termes de deux mesures :

- Mints par Jour représentant le nombre de positions de liquidité ouvertes par les LPs, et

- Burns par Jour représentant le nombre de positions de liquidité fermées par les LPs.

Selon ces mesures, l'activité s'est contractée après la crise bancaire de mars et la MAJ de Shanghai en avril, puis elle est restée relativement faible jusqu'au début du mois de juin.

On observe ensuite un pic de nouveaux Mints et de nouveaux Burns à l'occasion de l'annonce de l'ETF de BlackRock, puis à nouveau lors de la liquidation du 17 août.

Le graphique ci-dessous montre également la variation nette du nombre de positions en tant que mesure de l'équilibre entre les ouvertures et les fermetures de positions.

Nous constatons que cette mesure est moins influencée par les tendances du marché que par des événements ponctuels, ce qui suggère que la volatilité à court terme est un facteur clé de prise de décision.

Si l'on examine la répartition de la liquidité entre les différentes fourchettes de prix dans le pool Uniswap, on constate que les LPs fournissent actuellement la majorité de la liquidité au-dessus du prix actuel.

La liquidité la plus concentrée (environ 30,4 % du capital) se situe dans une fourchette de prix de 11 %, avec une prévision de baisse de -2,7 % et de hausse de +8,6 %.

Un deuxième niveau de liquidité est positionné avec une anticipation de -8,5 % à la baisse et une anticipation de +23,7 % à la hausse. On pourrait dire que les LPs d'Uniswap expriment une attente d'optimisme et de hausse du marché pour l'ETH en général.

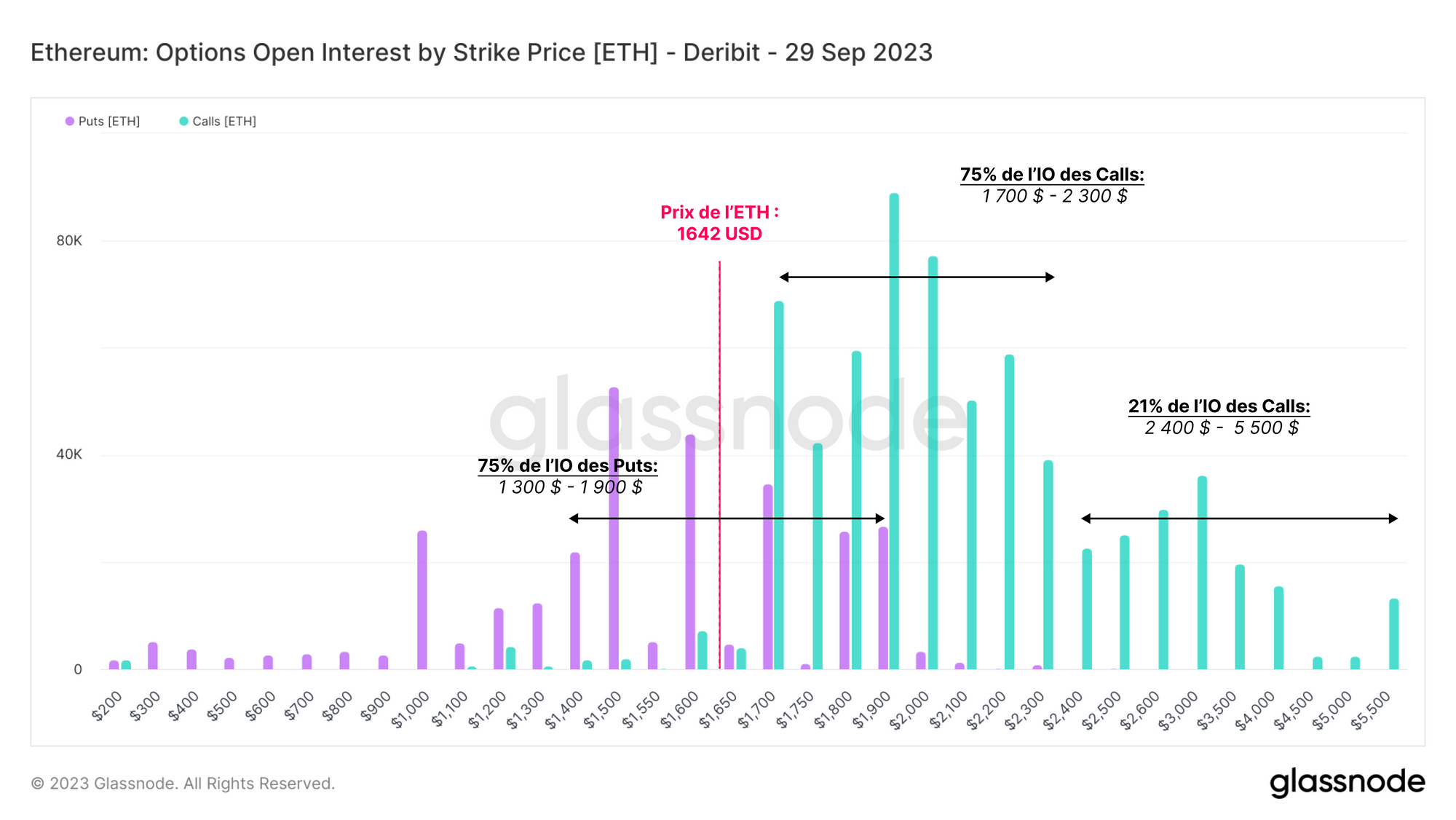

Si nous comparons ces chiffres aux prix des options pour les contrats expirant fin septembre, nous constatons des perspectives positives similaires.

70% des options d'achat ont un prix compris entre 1,7k et 2,3k, tandis que 75% des options de vente ont un prix compris entre 1,3k et 1,9k.

Ces niveaux de prix correspondent en grande partie à la répartition des liquidités du pool de liquidité d'Uniswap.

En revenant au pool Uniswap USDC/ETH, nous pouvons analyser comment les concentrations de liquidité se sont ajustées au fil du temps. La carte thermique ci-dessous montre la densité des liquidités, exprimée par des couleurs de plus en plus froides à chaudes.

Avec l'expansion des stratégies et de l'exécution automatisées des LP, les fournisseurs de liquidités ont réussi à obtenir un capital très proches du prix spot pendant les périodes de forte volatilité.

Le 1er juin, une grande quantité de liquidités a été déplacée juste au-dessus du prix à ce moment-là (illustré par une zone jaune plus profonde). Cela indique sans doute que les teneurs de marché s'attendaient à percevoir des frais plus élevées dans cette zone.

Cette liquidité a prévalu jusqu'au flash crash du mois d'août, où les concentrations de liquidité ont été ajustées pour se situer de plus en plus en dessous des 1 800 $. Ce graphique donne un aperçu remarquable de la réactivité des LPs face aux événements et à la volatilité du marché.

Il est également intéressant de noter que les fortes concentrations de liquidités, représentées par les zones rouges, coïncident avec de forts mouvements de prix et souvent avec des renversements de tendance. Cela suggère que les pools de liquidités Uniswap pourraient en effet constituer une source d'information précieuse pour évaluer le sentiment et le positionnement du marché.

Résumé et Conclusion

L'optimisme initial suscité par la victoire de Grayscale sur la SEC a été de courte durée, la valeur de l'ETH retombant en quelques jours à son niveau le plus bas du mois d'août.

Les marchés spot continuent d'enregistrer des sorties de capitaux et les marchés dérivés connaissent également une baisse persistante de la liquidité. Dans l'ensemble, les investisseurs semblent hésiter à revenir sur les marchés, préférant placer leurs capitaux plus haut sur la courbe de risque.

Nous avons réalisé une étude sur les pools de liquidité Uniswap, en cherchant à identifier si des informations de prix similaires à celles des marchés d'options pouvaient être obtenues. Notre analyse démontre que le capital de liquidité est très réactif aux événements du marché et qu'il est possible d'obtenir des informations sur la volatilité et les attentes en matière de prix des preneurs fermes.