À Portée de Main

Après une série de nouveaux ATH, le BTC n'est plus qu'à deux doigts d'atteindre un les 100 000 dollars. L'explosion des prix ayant tendance à entraîner une augmentation significative des profits latents, les détenteurs à long terme accélèrent leur distribution.

Résumé

- Alors que le cours du Bitcoin s'est rapproché des 100 000 USD, les investisseurs à long terme ont commencé à distribuer plus de 507 000 BTC, ce qui reste inférieur aux 934 000 BTC vendus en mars, mais est néanmoins significatif.

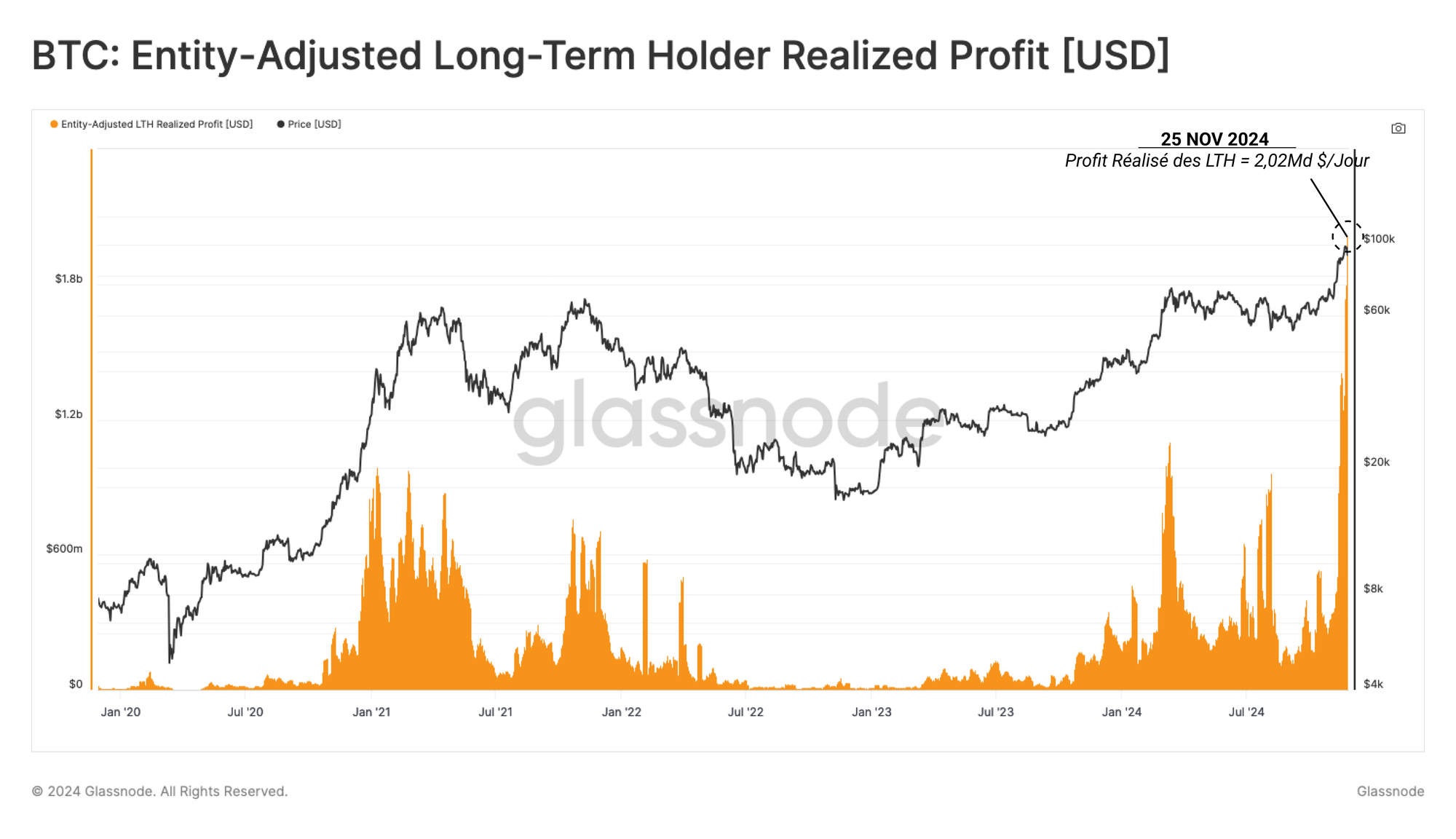

- Les LTH réalisent des volumes de profits considérables, établissant un nouvel ATH de 2,02 milliards de dollars de profits quotidiens.

- Lorsque l'on évalue la composition des entités qui dépensent, la majorité de cette pression vendeuse semble provenir d'UTXO âgés de 6 mois à 1 an.

Distribution des Investisseurs à Long Terme

Suite à une série de nouveaux ATH, le prix du BTC est maintenant très proche du seuil symbolique des 100 000 USD par unité

Comme lors de tous les cycles précédents, les investisseurs à long terme (LTH) profitent de l'afflux de liquidités et du renforcement de la demande pour distribuer leur offre.

Depuis le pic de l'offre des LTH atteint en septembre, cette cohorte a distribué un volume non négligeable de 507 000 BTC. Il s'agit toutefois d'un volume moins important que les 934 000 BTC dépensés lors de la hausse de mars 2024.

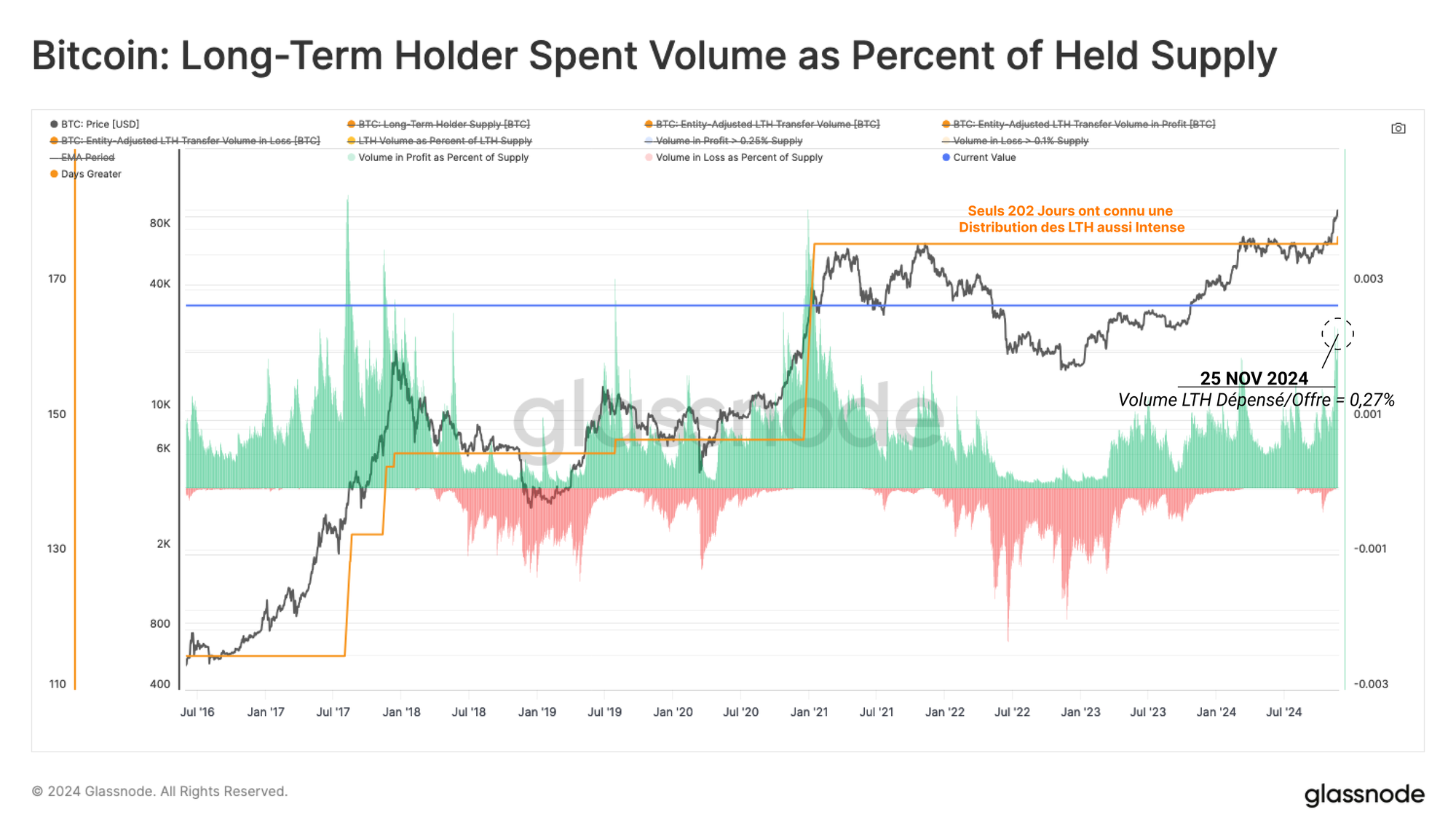

Nous constatons la même chose en évaluant le pourcentage de l'offre des LTH en profit qui a été déplacé.

Actuellement, une moyenne de 0,27 % de l'offre des LTH est distribuée chaque jour, avec seulement 177 jours enregistrant un taux de distribution plus élevé.

Il est intéressant de noter que ce taux relatif de dépenses est plus élevé que celui de mars 2024, ce qui souligne un comportement de distribution plus agressif.

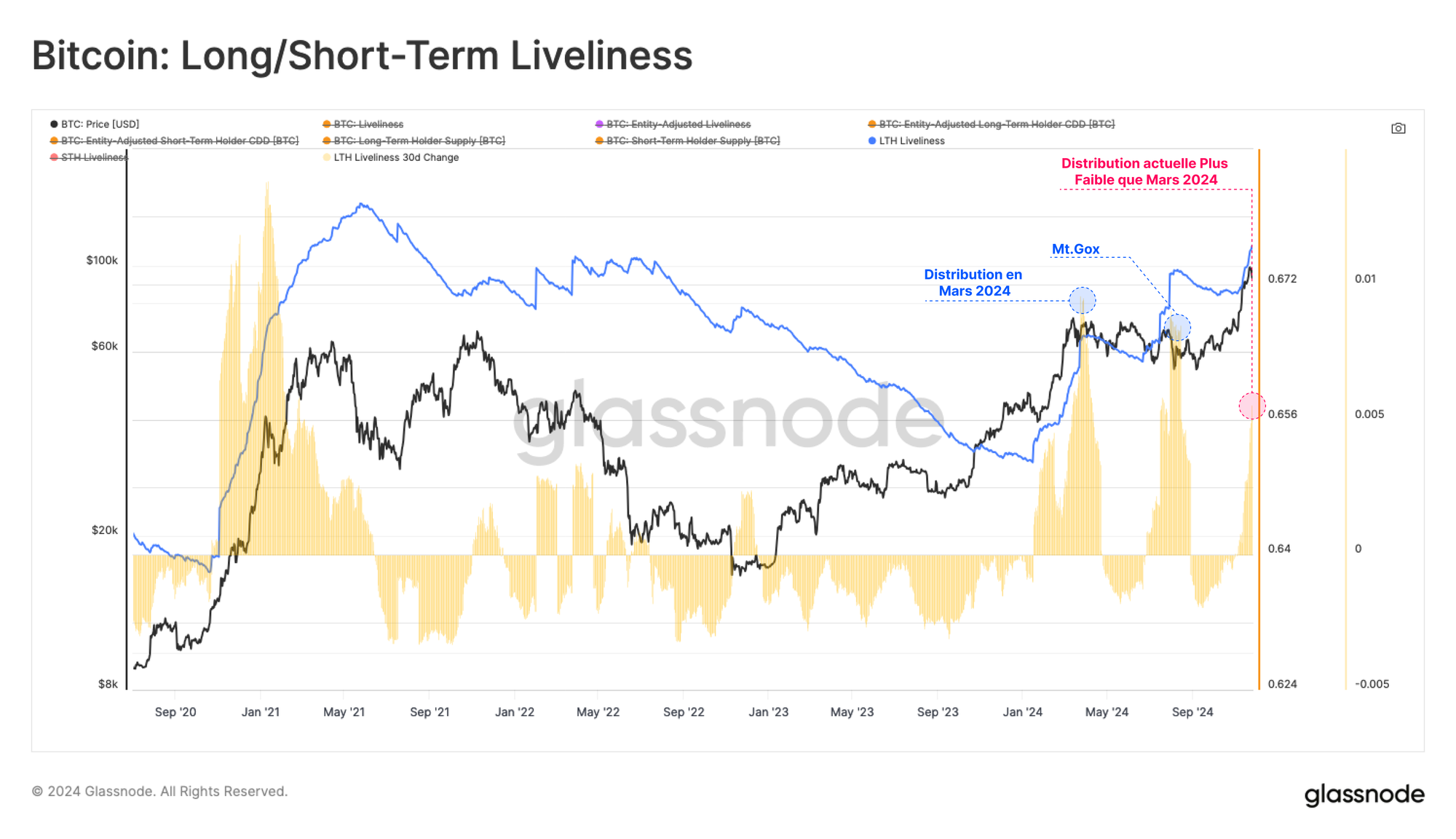

Nous pouvons également consulter la Liveliness des LTH pour évaluer l'équilibre entre la création de Jours de Pièces (épargne et maturation) et leur destruction (dépense et rajeunissement).

Généralement, les hausses de la Liveliness sont caractérisées par un environnement d'activité de dépense accrue, tandis que les baisses ciblent le HODLing comme comportement principal.

Alors que le taux actuel de distribution de l'offre est plus élevé que le pic de mars, le volume de destruction de Jours de Pièces reste plus faible.

Cela montre que la plupart des avoirs des LTH faisant l'objet d'une transaction ont probablement été acquises relativement récemment (par exemple, elles ont plus de chances d'avoir 6 à 12 mois que 5 ans en moyenne).

Prise de Profit

Les investisseurs à long terme jouent un rôle clé dans le processus de découverte des prix, car ils constituent une source dominante d'offre précédemment dormante qui retourne en circulation.

Il devient plus prudent d'évaluer le degré de prise de profit au sein de cette cohorte à mesure que le marché haussier progresse, car ils ont tendance à devenir de plus en plus actifs à mesure que les prix augmentent.

Les investisseurs à long terme réalisent actuellement un bénéfice massif de 2,02 milliards de dollars par jour, établissant un nouvel ATH et éclipsant celui de mars.

Une demande robuste est nécessaire pour absorber complètement ce surplus d'offre, qui pourrait nécessiter une période de réaccumulation pour être complètement digéré.

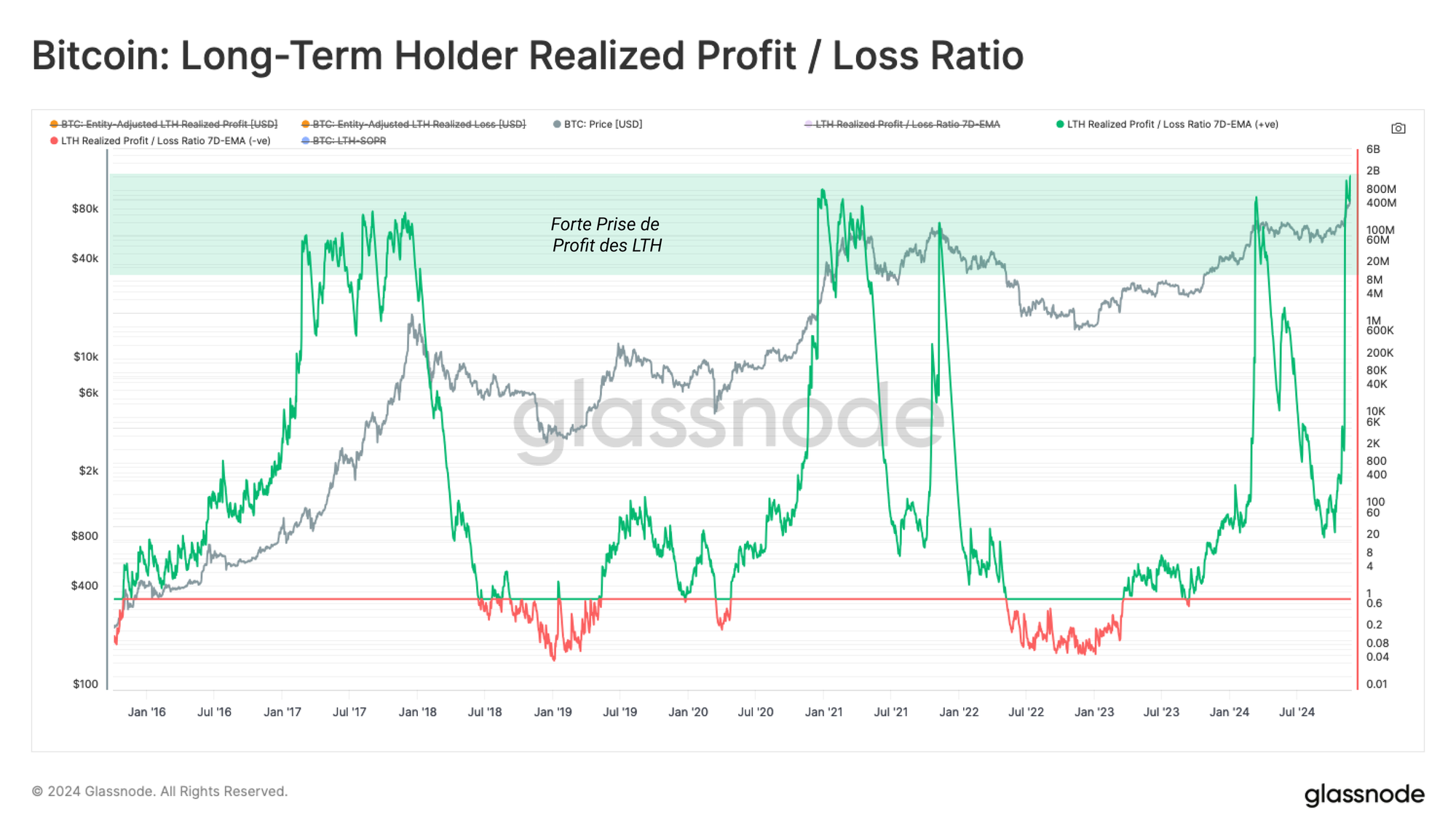

En évaluant l'équilibre entre les volumes de profits et de pertes pris par les LTH, nous pouvons voir que le ratio s'est rapidement accéléré en novembre, ce qui résulte par définition de l'absence d'offre des LTH détenue en perte pendant ce régime de découverte des prix.

Historiquement, le prix peut rester dans un état euphorique pendant plusieurs mois, à condition qu'il y ait un afflux substantiel et constant de nouvelle demande.

Le Sell-Side Risk Ratio évalue le volume total des profits et des pertes réalisés par les investisseurs par rapport à la taille du marché (mesurée par le Realized Cap).

Nous pouvons considérer cette mesure dans le cadre suivant :

- des valeurs élevées indiquent que les investisseurs dépensent des BTC en réalisant des profits ou des pertes importants par rapport à leur coût de base. Cette condition indique que le marché a probablement besoin de retrouver l'équilibre et suit généralement un mouvement de prix à forte volatilité.

- des valeurs faibles indiquent que la plupart des BTC sont dépensés relativement près de leur coût de base, ce qui suggère qu'un certain degré d'équilibre a été atteint. Cette condition signifie souvent l'épuisement des "profits et pertes" dans la fourchette de prix actuelle et décrit généralement un environnement de faible volatilité.

Le ratio s'approche de la bande de valeur élevée, ce qui signifie qu'une prise de bénéfices significative se produit dans la fourchette actuelle.

Néanmoins, sa valeur reste nettement inférieure à la valeur finale atteinte lors des cycles précédents. Cela suggère que les marchés haussiers précédents ont connu une demande suffisante pour absorber l'offre, même sous des pressions de distribution relatives similaires.

Composition des Dépenses

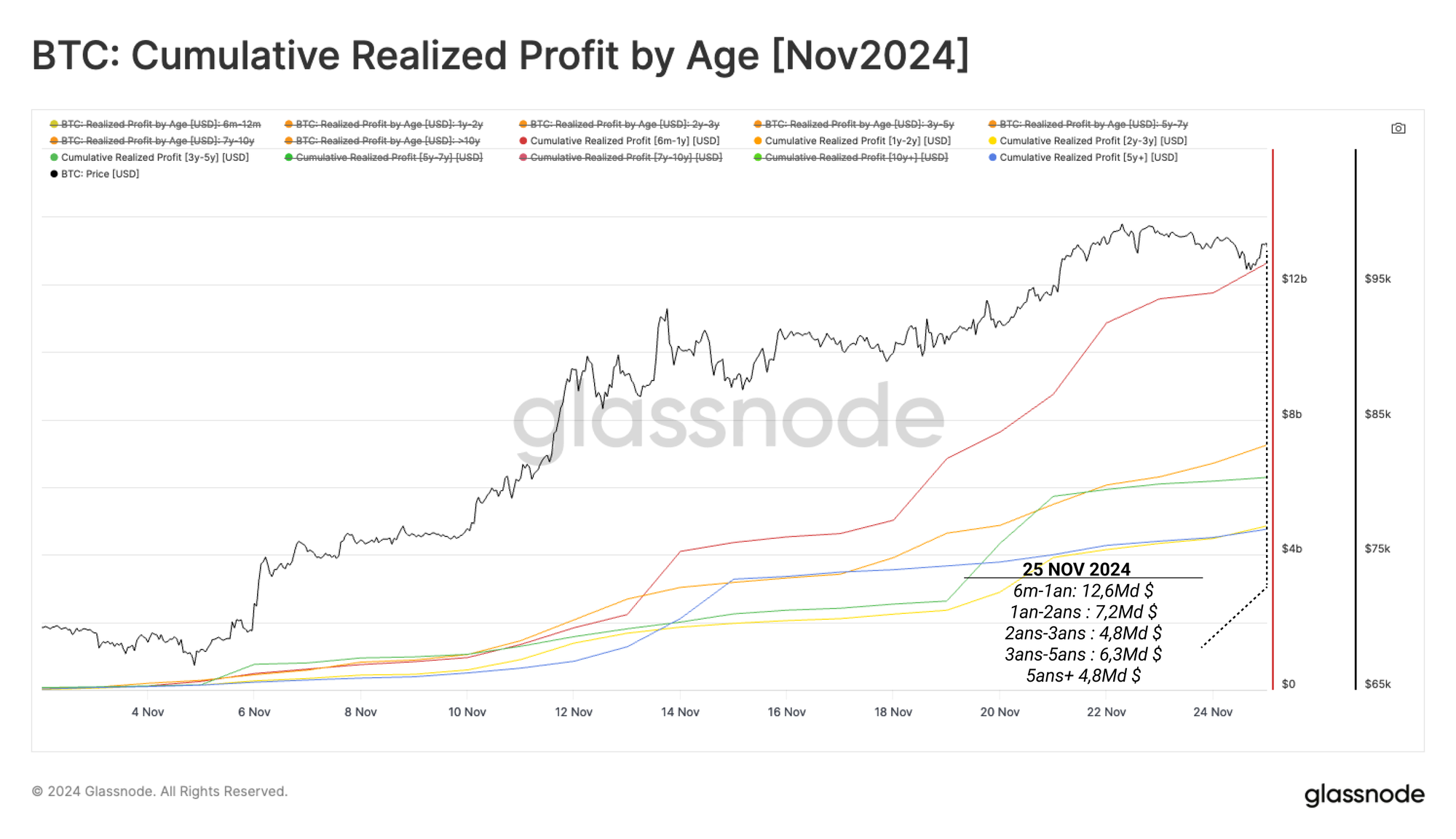

Ayant identifié une hausse significative des prises de profit à long terme, nous pouvons augmenter la granularité en examinant la composition de l'offre vendue.

Nous pouvons utiliser nos séparations par âge pour évaluer quelles sous-cohortes contribuent le plus à la pression de vente actuelle.

Ici, nous calculons le volume cumulé des prises de profit par âge depuis le début du mois de novembre 2024.

- 6m-1an Profit réalisé : 12.6Md $

- 1an-2an Profit réalisé : 7.2Md $

- 2an-3an Profit réalisé : 4.8Md $

- 3an-5an Profit réalisé : 6.3Md $

- 5an+ Profit réalisé : 4.8Md $

Les UTXO âgés de 6 mois à 1 an dominent la pression vendeuse, représentant 35,3 % du total.

Cette prédominance démontre que la majorité des dépenses provient de BTC acquis relativement récemment, ce qui indique que les investisseurs plus anciens restent mesurés et attendent patiemment des prix plus élevés.

On pourrait arguer que ces volumes de vente décrivent des investisseurs de type swing trade, qui ont accumulé des BTC après le lancement des ETF et prévoyaient de ne suivre que la prochaine vague de hausse du marché.

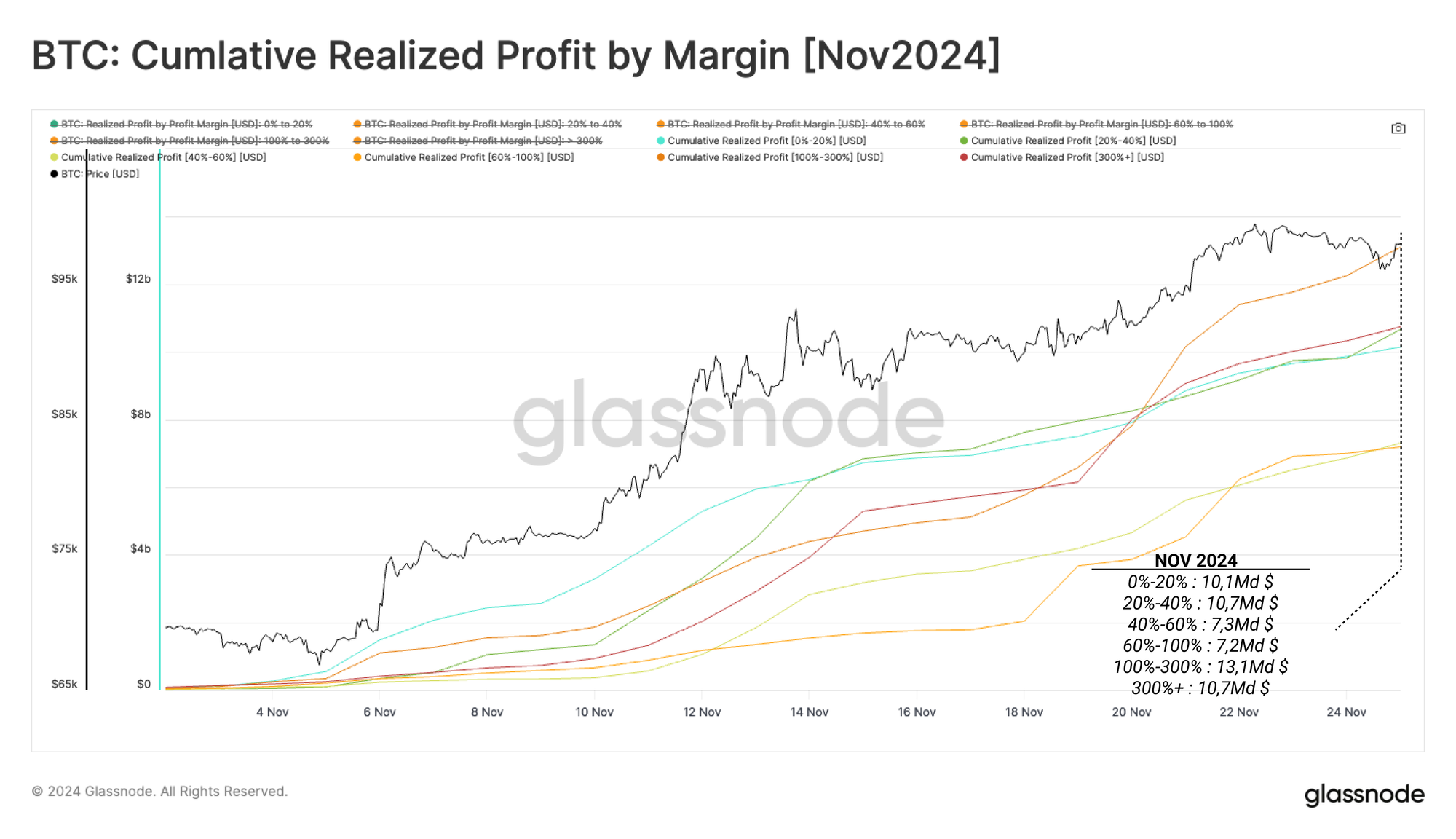

Ensuite, nous pouvons appliquer la même méthodologie à l'ampleur des profits réalisés par tous les investisseurs, séparés par pourcentage de rentabilité.

- 0%-20% Profit réalisé : 10,1Md $

- 20%-40% Profit réalisé : 10,7Md $

- 40%-60% Profit réalisé : 7,3Md $

- 60%-100% Profit réalisé : 7,2Md $

- 100%-300% Profit réalisé : 13,1Md $

- 300%+ Profit réalisé : 10,7Md $

Il est intéressant de noter que ces groupes présentent un certain degré d'uniformité, toutes les cohortes réalisant une proportion similaire du total.

On pourrait dire qu'il s'agit d'une stratégie dans laquelle les investisseurs ayant un coût de base plus faible réalisent des volumes de bénéfices en USD similaires en vendant moins de BTC au fil du temps.

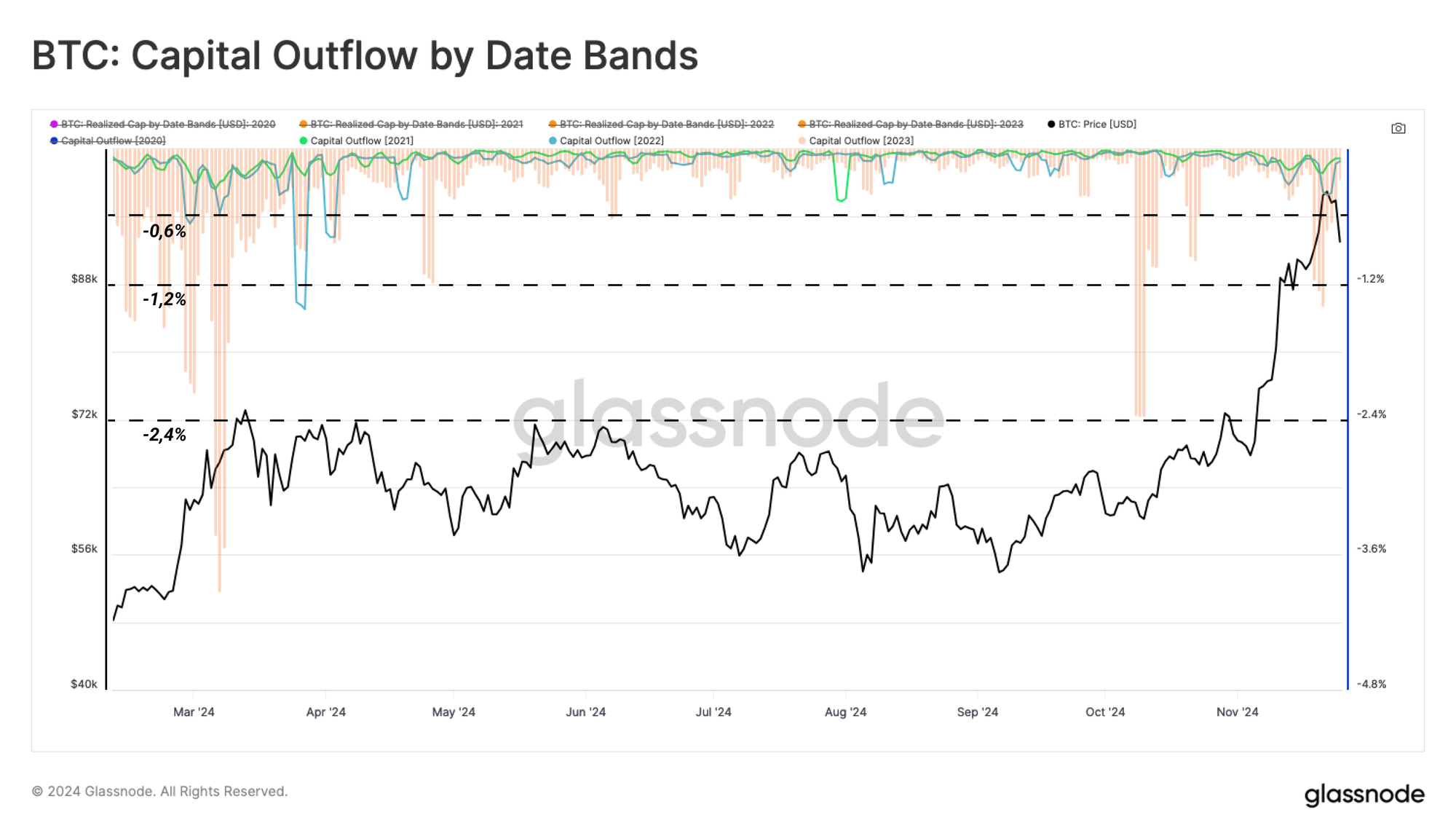

Si l'on considère plus particulièrement les BTC acquis en 2021, 2022 et 2023, on peut observer un comportement de dépense à la fois considérable et soutenu lors du pic de mars.

Toutefois, lors de la reprise qui a suivi, les dépenses ont principalement porté sur des BTC acquises en 2023, les BTC de 2021 et 2022 ne commençant qu'à accroître leur pression à la vente.

Cela correspond à nouveau à une interprétation possible de la prise de profit de type "swing-trade" en tant que stratégie dominante.

Viabilité de la Tendance

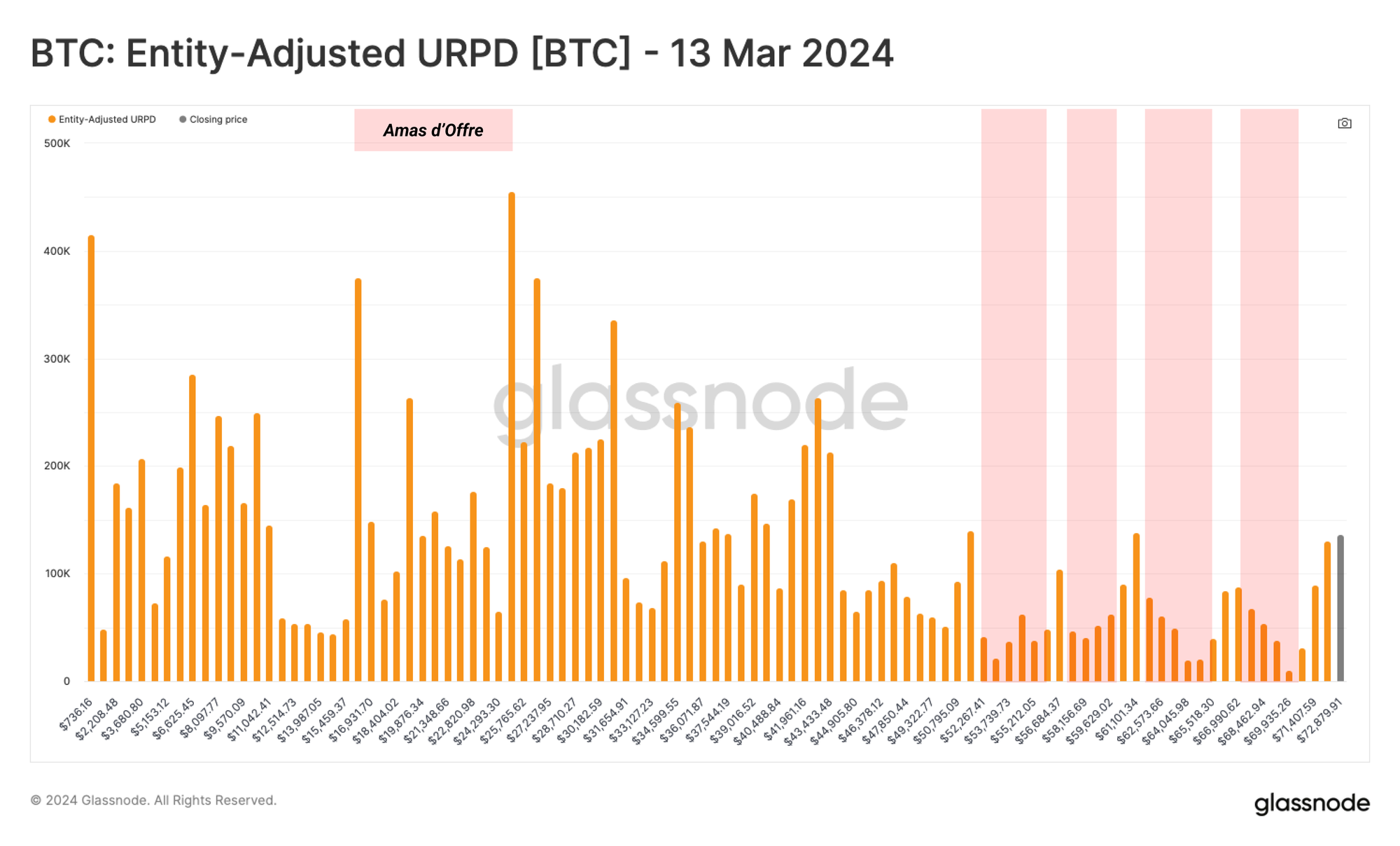

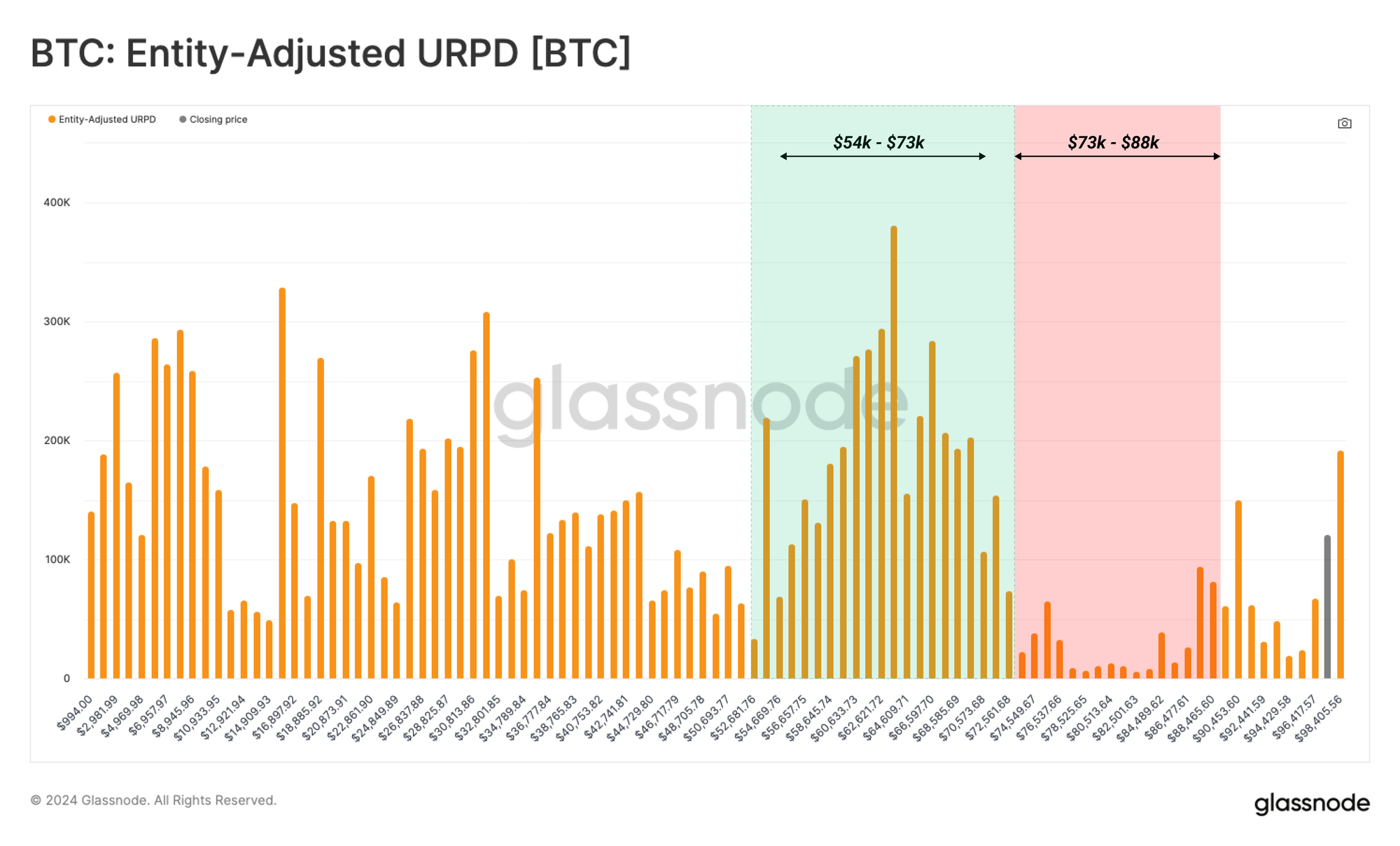

Pour évaluer la durabilité de cette tendance haussière, nous pouvons comparer la structure de l'URPD actuelle à celle de l'ATH de mars 2024.

En mars 2024, après plusieurs mois d'appréciation à la suite du lancement des ETF, l'offre a changé de mains dans plusieurs zones d'offre entre 40k $ et 73k $.

Au cours des sept mois d'agitation des prix qui ont suivi, cette région est devenue l'un des groupes d'offre les plus importants de l'histoire.

Au fur et à mesure que l'offre s'accumulait, elle formait le support éventuel à partir duquel ce rallye a commencé.

Aujourd'hui, le marché s'est redressé si rapidement que très peu de BTC ont changé de mains entre 76 000 et 88 000 dollars. On peut en tirer deux observations essentielles :

- la découverte des prix est un processus qui tend à nécessiter des reprises, des corrections et des consolidations pour confirmer de nouvelles fourchettes de prix.

- il existe une sorte de "trou d'air" en dessous de 88 000 dollars, qui pourrait devenir une zone d'intérêt si le marché corrige à la baisse avant de tenter à nouveau de dépasser les 100 000 dollars.

Alors que le marché tente de retrouver l'équilibre dans ce régime de découverte des prix, les changements dans la distribution de l'offre peuvent donner une idée des zones d'intérêtà surveiller.

Résumé et conclusion

Soutenus par la flambée des prix, les investisseurs à long terme distribuent de manière significative, réalisant un profit substantiel de 2,02 milliards de dollars, ce qui a créé une offre excédentaire qui doit être absorbée pour permettre des hausses de prix soutenues.

Lorsque l'on évalue la composition des entités qui dépensent, la majorité de cette pression de vente semble provenir de BTC âgés de 6 mois à 1 an.

Cela souligne le potentiel de distribution supplémentaire des entités plus anciennes qui ont besoin d'un prix plus élevé pour se séparer de leurs avoirs.

Code Promotionnel - Affiliation

Notre programme d'affiliation récompense nos créateurs de contenu en leur offrant une part des revenus que vous avez aidé à générer.

En utilisant le lien d'affiliation de nos traducteurs officiels, vous pouvez bénéficier d'une réduction de -20% sur l'achat de votre nouvel abonnement à Glassnode.

Soutenez Prof. Chaîne en utilisant le lien d'affiliation suivant ou en cliquant sur le logo ci-bas : https://studio.glassnode.com/partner/profchaine

Clause de non-responsabilité : Ce rapport ne fournit aucun conseil en matière d'investissement. Toutes les données sont fournies à titre d'information uniquement.

Aucune décision d'investissement ne doit être basée sur les informations fournies ci-haut et vous êtes seul responsable de vos propres décisions d'investissement.

Les soldes des exchanges présentés sont dérivés de la base de données de Glassnode, qui sont rassemblées à la fois grâce à des informations d'exchanges officiellement publiées et à des algorithmes de clustering propriétaires.

Bien que nous nous efforcions d’assurer la plus grande précision dans la représentation des soldes des exchanges, il est important de noter que ces chiffres ne reflètent pas toujours l’intégralité des réserves d’un exchange, en particulier lorsque les ce dernier s’abstient de divulguer ses adresses officielles.

Nous invitons les utilisateurs à faire preuve de prudence et de discrétion lorsqu'ils utilisent ces mesures. Glassnode ne pourra être tenu responsable de toute divergence ou inexactitude potentielle. Veuillez lire notre avis de transparence lorsque vous utilisez des données relatives aux exchanges

- Suivez-nous et contactez-nous sur Twitter

- Rejoignez notre canal Telegram

- Visitez le Forum de Glassnode pour des discussions et analyses long-format.

- Pour les métriques on-chain et les graphiques d'activité, visitez Glassnode Studio.

Pour des alertes automatisées sur les métriques on-chain de base et l'activité des exchanges, visitez notre Twitter Glassnode Alerts.