Potentiel de Hausse

Après des mois d'apathie et de latéralisation, les premières lueurs d'activité spéculative commencent à réapparaître. Le marché a réagi à une fausse alerte concernant la vente des BTC de Mt.Gox, nous permettant de considérer ces événements d'un point de vue on-chain.

Résumé

- La majorité des investisseurs en BTC détiennent des bénéfices non réalisés et les premiers signes d'appétit pour la spéculation reviennent sur le marché après deux mois de latéralisation.

- Les détenteurs à court terme assument la grande majorité des pertes actuelles, une situation généralement observée lors des corrections de marchés haussiers.

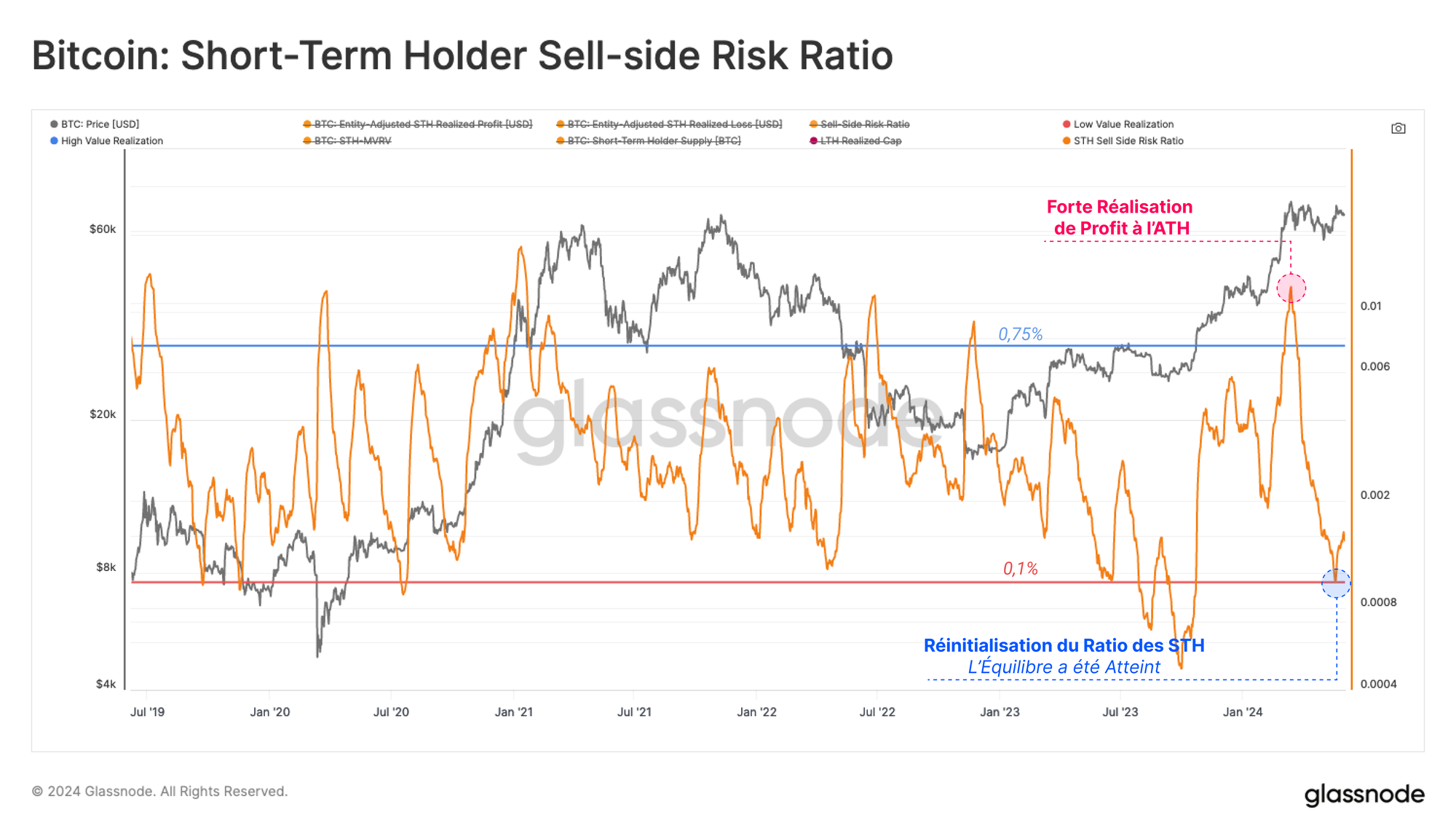

- Les détenteurs à long et à court terme ont connu une réinitialisation de leur ratio de risque de vente, ce qui suggère qu'un nouvel équilibre est établi. Cela indique que le marché est prêt à bouger et que les attentes en matière de volatilité pour l'avenir proche devraient être accrues.

Mt Gox en mouvement

Le 28 mai 2024, le marché a réagi à une consolidation interne des portefeuilles de l'administrateur de Mt.Gox, l'entité juridique qui conserve les 141 000 BTC de l'exchange en faillite. Après plus de dix ans, c'est la première indication que la distribution tant attendue de Mt.Gox se profile à l'horizon.

Mark Karpeles, l'ancien PDG de Mt.Gox, a confirmé que la nature du mouvement était due à la gestion interne des portefeuilles en vue de la distribution aux créanciers. La distribution devrait être achevée en octobre de cette année.

As far as I know everything is fine with MtGox. The trustee is moving coins to a different wallet in preparation of the distribution that will likely happen this year, there is no imminent sale of bitcoins happening.

— Mark Karpelès (@MagicalTux) May 28, 2024

En évaluant le solde de Mt.Gox, nous pouvons visualiser cet événement en utilisant les métriques Point-in-Time (PiT) de Glassnode. Les métriques PiT sont immuables et reflètent l'état de chaque métrique en utilisant tous les groupes de portefeuilles connus au moment de l'observation.

La métrique standard MtGox Balance est mutable et reflète la meilleure estimation à travers tous les points dans le temps. Cela démontre le comportement d'apprentissage et le regroupement des mesures de Glassnode au fur et à mesure qu'il suit les portefeuilles d'entités données.

Ici, nous pouvons voir la gestion interne du portefeuille, où plus de 141 000 BTC ont été déplacés en plusieurs tranches tout au long de la journée du 28 mai.

Flux et Composition des Capitaux

L'un des principaux effets de l'utilisation d'un si grand nombre de BTC dormants est que les mesures non filtrées telles que la Realized Cap, la SOPR et les Coindays Destroyed montreront un pic important associé à ces pièces de Mt Gox.

Théoriquement, ces BTC ont été réévaluées à un coût plus élevé lors des transactions de gestion du portefeuille. Nous pouvons utiliser notre variante ajustée à l'entité de la Realized Cap pour filtrer ces transferts non économiques, afin de conserver une image claire des flux de capitaux entrants vers Bitcoin.

Le Capitalisation Réalisée se situe actuellement à 580 milliards de dollars. Cependant, nous pouvons constater que le taux d'afflux de nouvelles liquidités s'est ralenti depuis la fin du mois d'avril, alors que le marché consolidait.

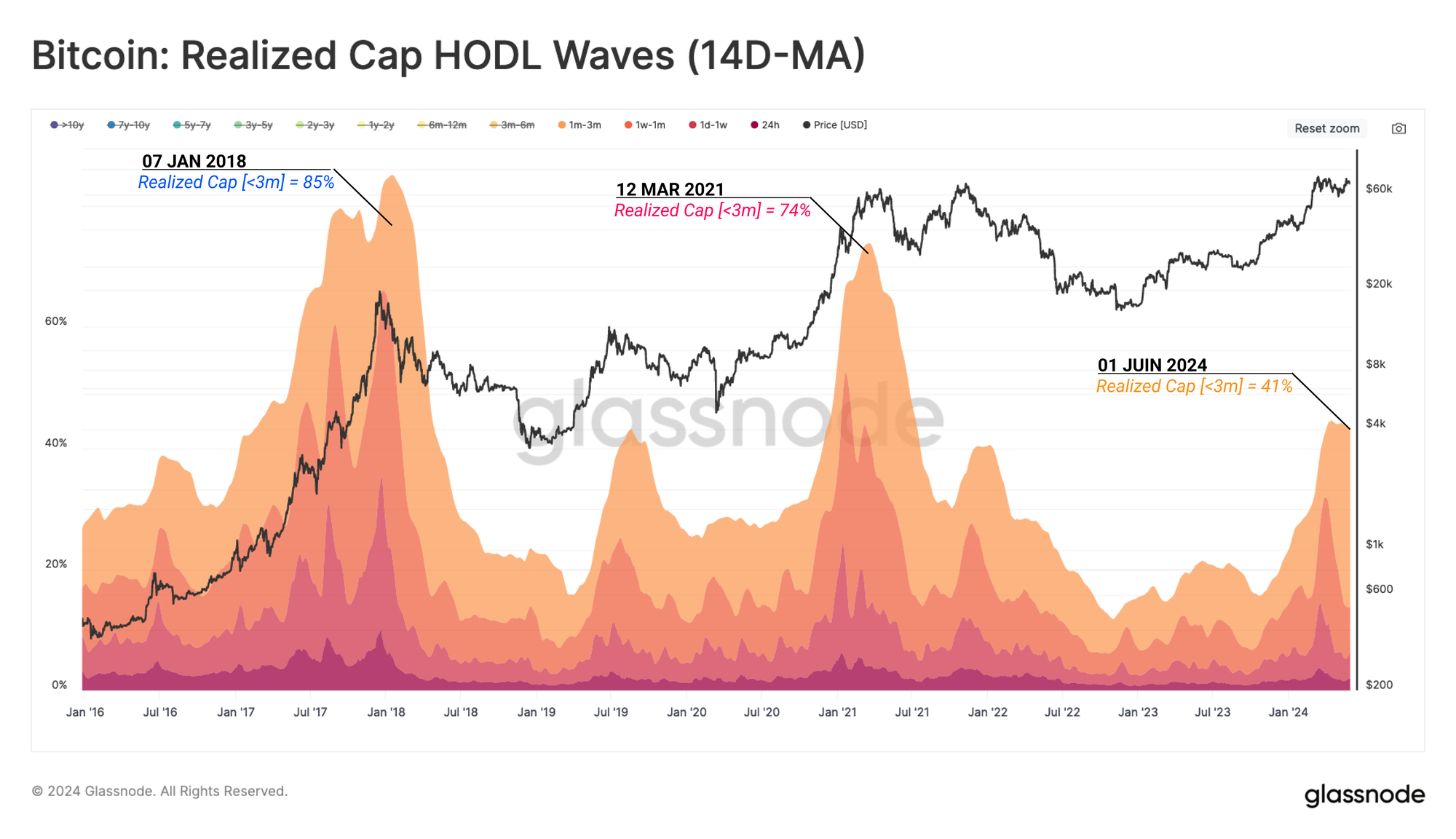

La métrique Realized Cap HODL Waves peut alors être utilisée pour inspecter la composition du capital investi en fonction de son ancienneté. En isolant les BTC de moins de 3 mois, nous pouvons évaluer la proportion de liquidités détenues par la "nouvelle demande".

Cette cohorte représente actuellement un pourcentage non négligeable de 41 % de la richesse du réseau, ce qui prouve qu'une répartition de la richesse en faveur de la nouvelle demande est en train de se produire.

En ce qui concerne les valeurs terminales historiques, ce transfert de richesse atteint souvent une saturation de plus de 70 %, ce qui suggère qu'un volume comparativement plus faible de l'offre a été dépensé et vendu par les investisseurs à long terme.

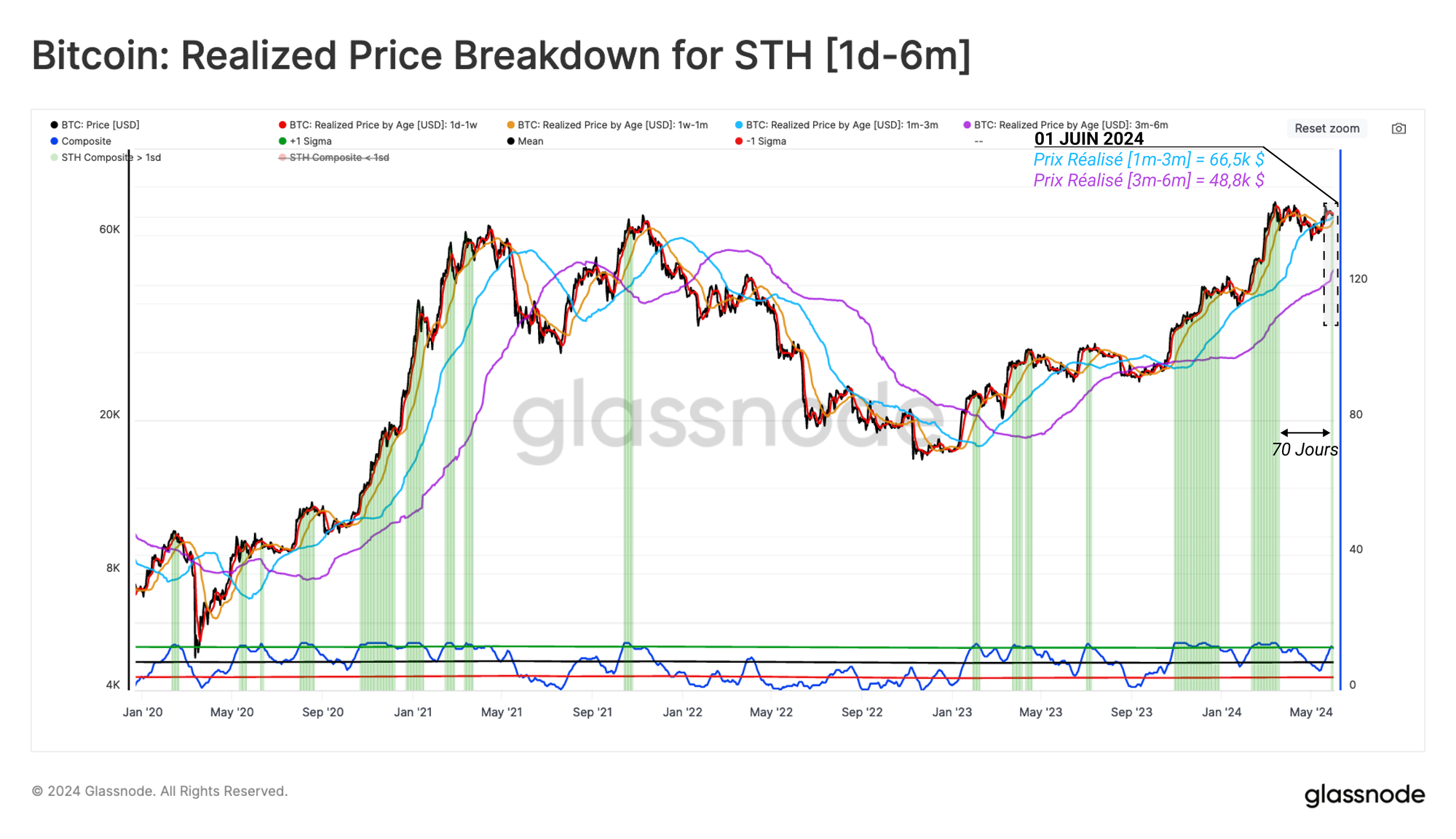

Alors que l'afflux de liquidités et l'appétit pour la spéculation ont ralenti au cours des deux derniers mois, la reconquête du niveau de 68 000 dollars a poussé la majorité des détenteurs à court terme à conserver un bénéfice non réalisé.

Cela indique qu'en dépit de l'évolution latérale des prix, la majorité des acheteurs récents ont désormais un coût de base plus favorable et inférieure au prix spot actuel.

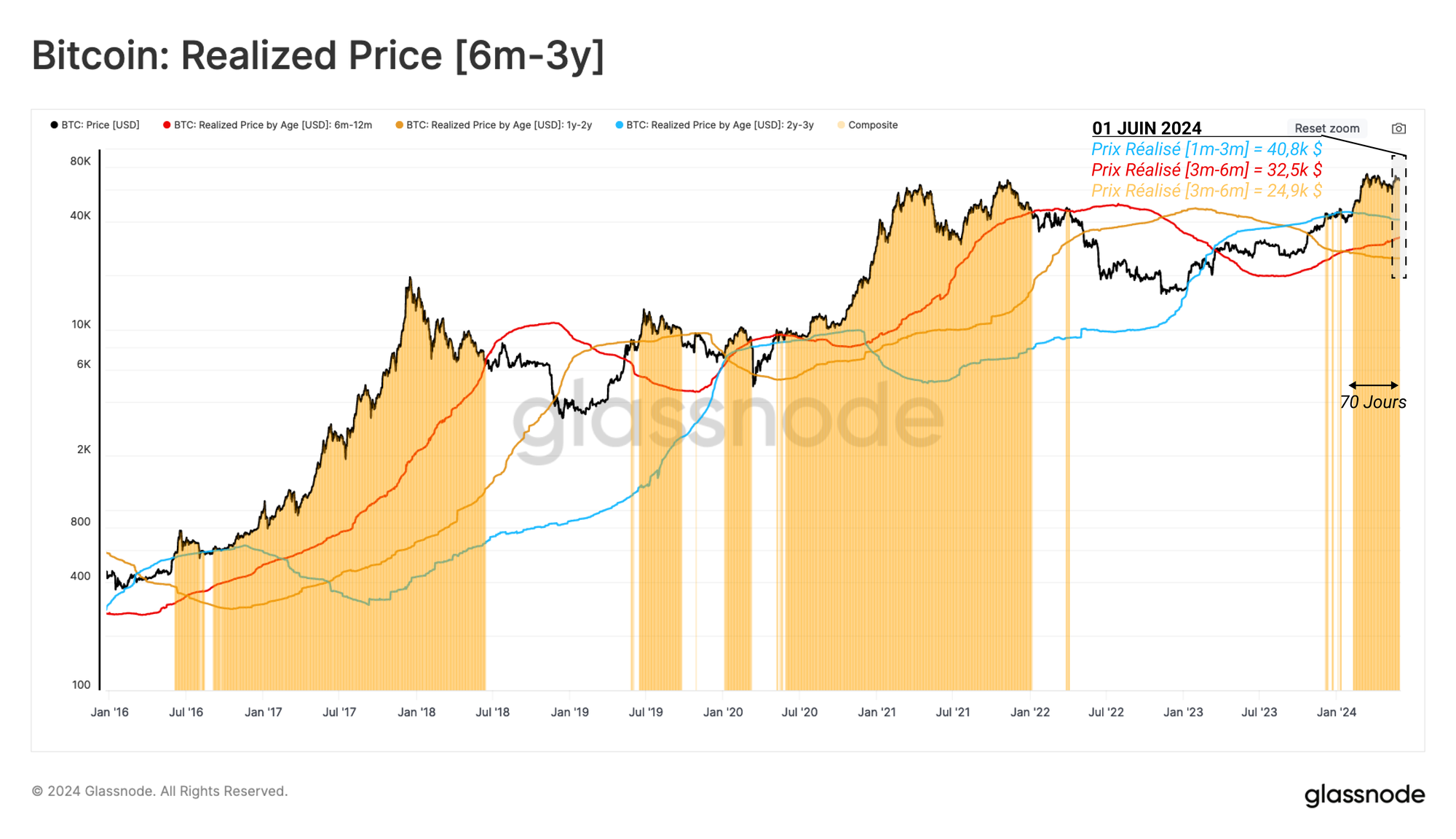

Nous pouvons étudier les prix d'achat moyens de différentes tranches d'âge, et un autre groupe intéressant est celui des détenteurs sur un cycle (BTC âgés de 6 mois à 3 ans).

Nous constatons que toutes les composantes de ce groupe détiennent une part importante de bénéfices non réalisés depuis que les prix ont franchi la barre des 40 000 dollars.

Le marché a absorbé une grande partie de la distribution de cette cohorte lorsque les prix ont atteint l'ATH de 73 000 $.

Nous pouvons nous attendre à ce que l'incitation de cette cohorte à vendre augmente si les prix grimpent haut, et à ce que leurs bénéfices non réalisés augmentent encore.

Un Marché à Long Terme

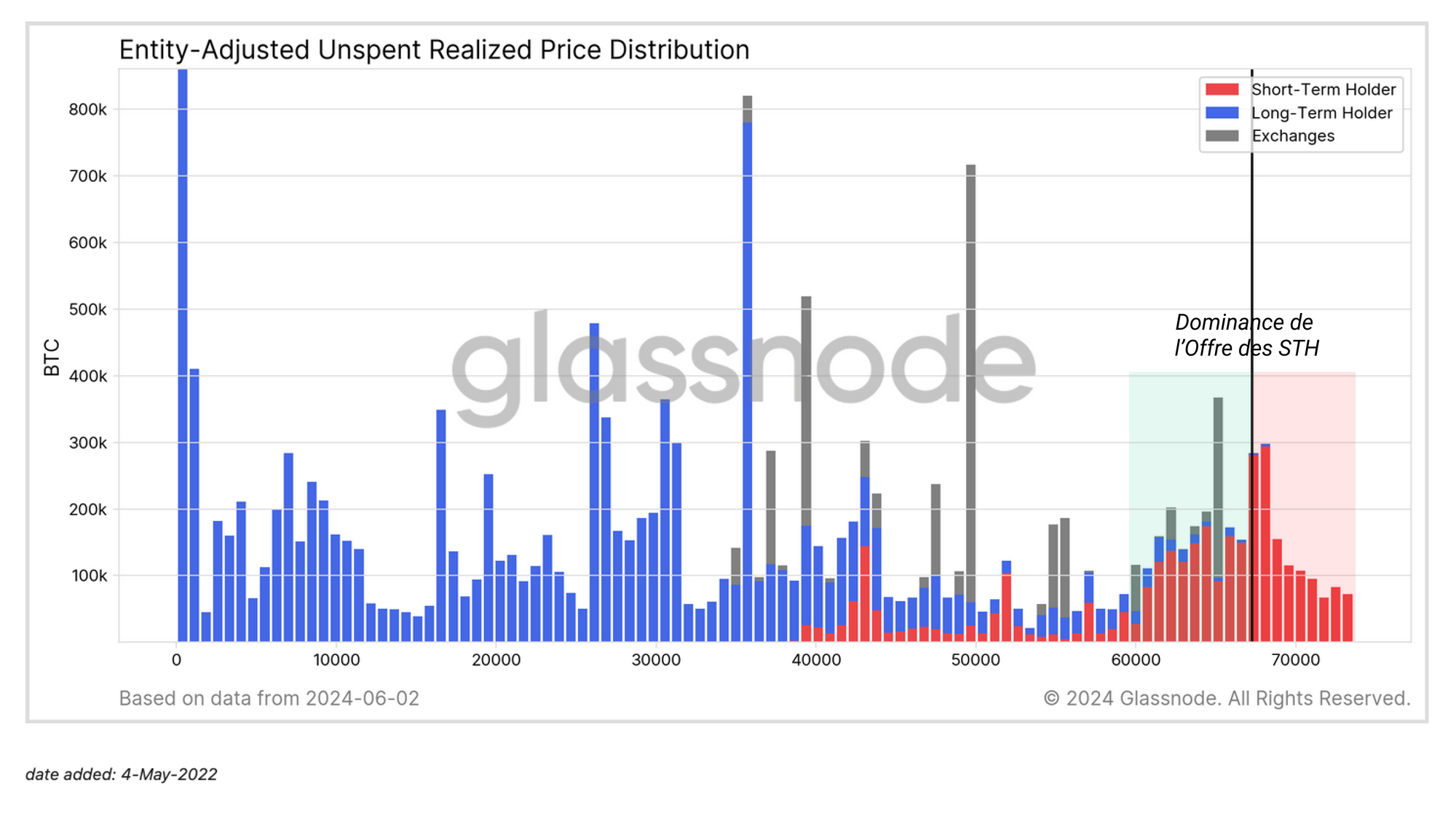

Le marché consolidant juste en dessous de son ATH, nous pouvons utiliser la métrique URPD pour visualiser l'offre de BTC en fonction des coût de base auxquels elle a été acquise.

Il y a un groupe important de BTC détenus à court terme qui ont été accumulées à proximité du prix spot actuel. Cela suggère qu'un investissement important a eu lieu dans cette zone de prix. Cela présente toutefois le risque d'une sensibilité accrue des investisseurs à toute fluctuation volatile des prix dans un sens ou dans l'autre.

Presque toutes les BTC détenus en perte latente font partie de la cohorte des détenteurs à court terme, ce qui est logique étant donné la proximité à l'ATH du cycle précédent.

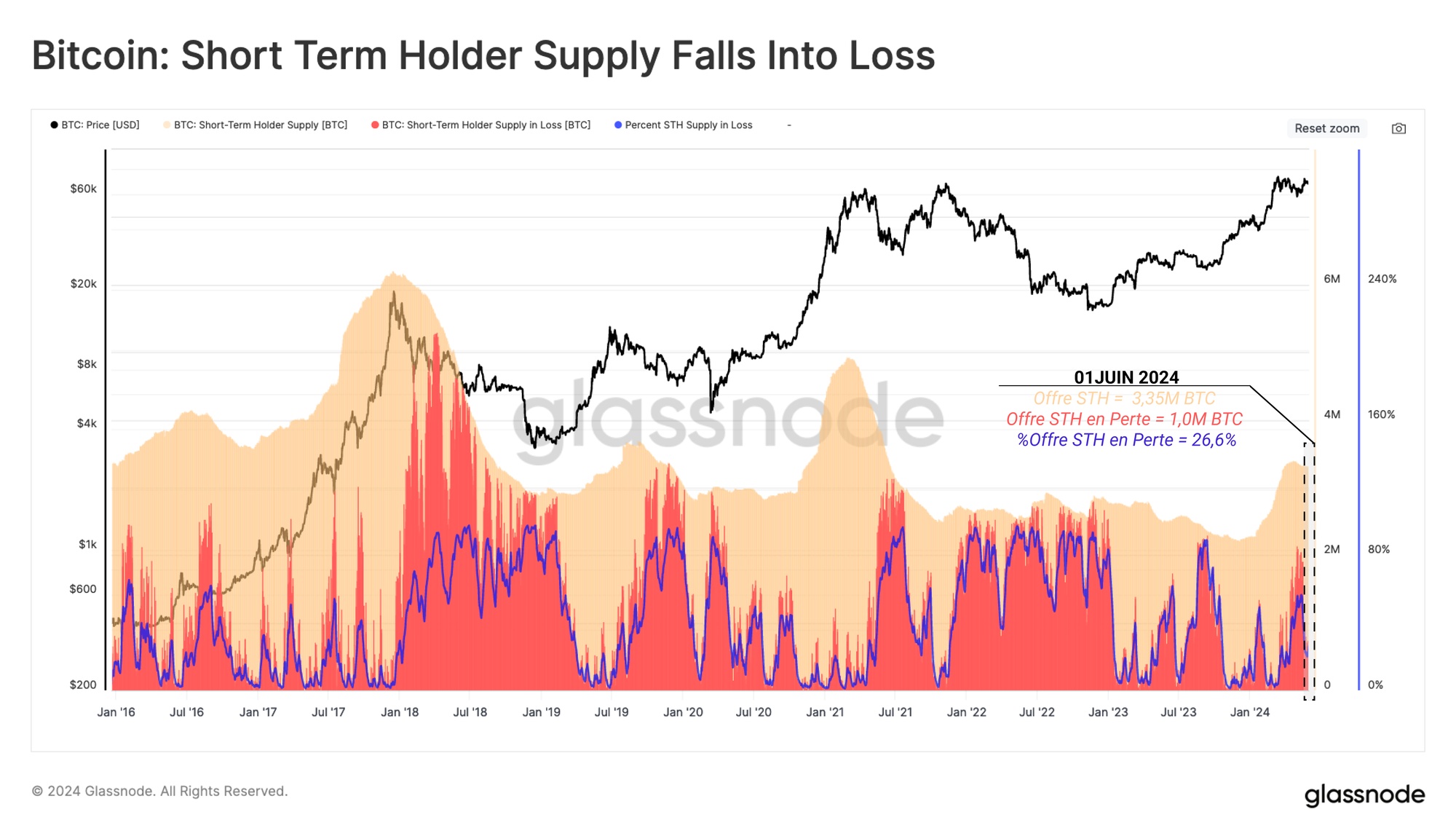

Le graphique ci-dessous est un outil décrivant la proportion de l'offre des détenteurs à court terme détenue à perte. Cet outil peut être utilisé pour savoir quand cette cohorte présente une sensibilité accrue à la volatilité, en particulier lorsqu'un volume important de l'offre tombe en perte sur une courte période de temps.

Le marché s'est récemment replié à 58 000 dollars, ce qui représente une correction de 21 % et la plus forte contraction depuis l'effondrement de FTX. Au plus bas de ce mouvement, une proportion stupéfiante de 56 % (1,9 million de BTC) de l'offre des STH s'est retrouvée en perte.

Cependant, alors qu'un volume important de l'offre était techniquement sous l'eau, l'ampleur de la perte non réalisée est restée conforme aux corrections typiques des marchés haussiers, et commence à diminuer à mesure que le marché se stabilise.

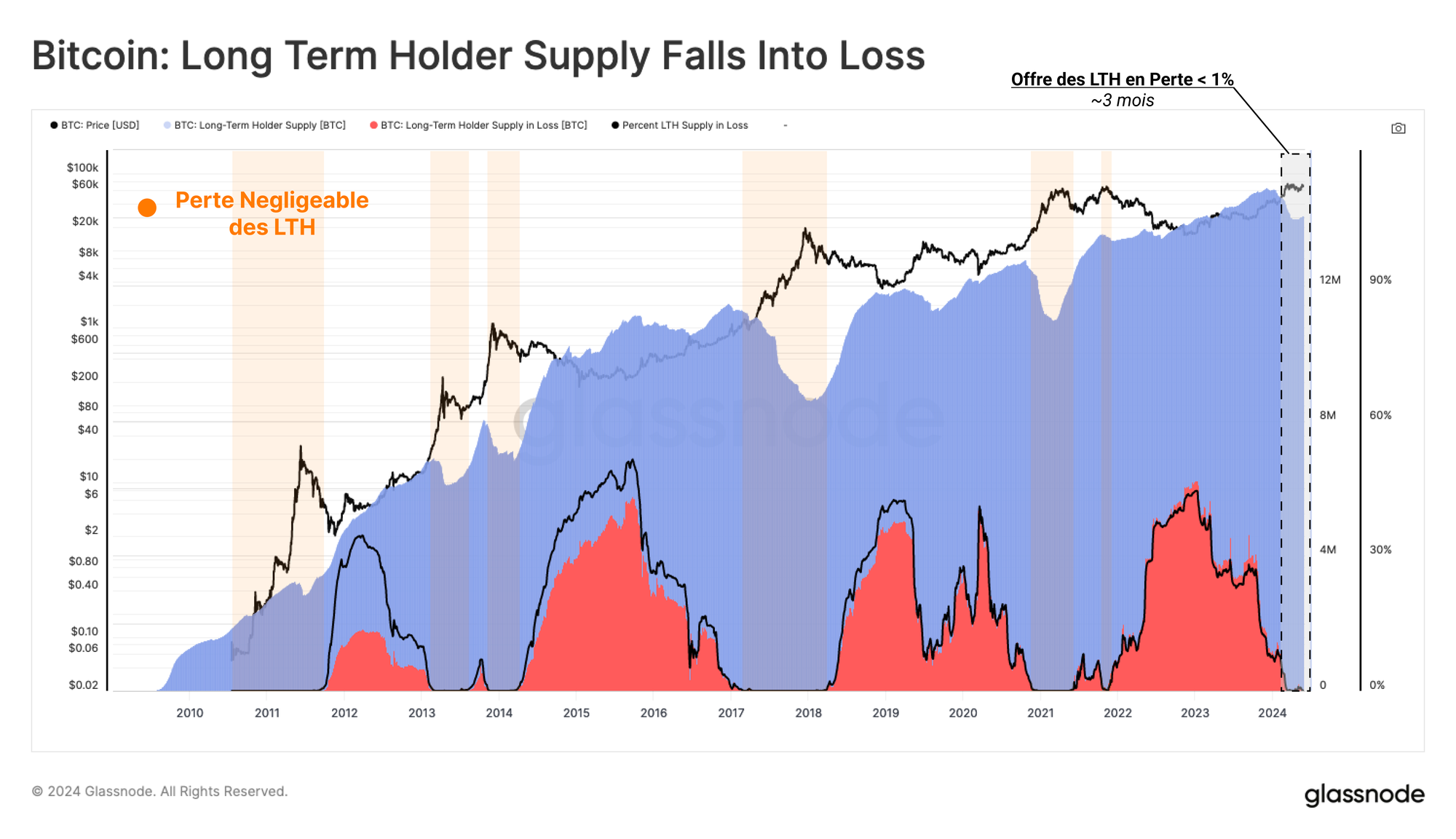

En ce qui concerne les détenteurs à long terme, nous pouvons voir que le volume total de l'offre des LTH détenue en perte est négligeable, avec seulement 4,9k BTC (0,03% de l'offre de LTH) acquis au-dessus du prix spot.

Étant donné que les nouveaux ATH n'ont été établis qu'en mars (il y a moins de 155 jours), ces pièces LTH en perte sont les quelques détenteurs qui ont acheté le sommet du cycle de 2021, et qui sont restés assis sur leurs positions depuis.

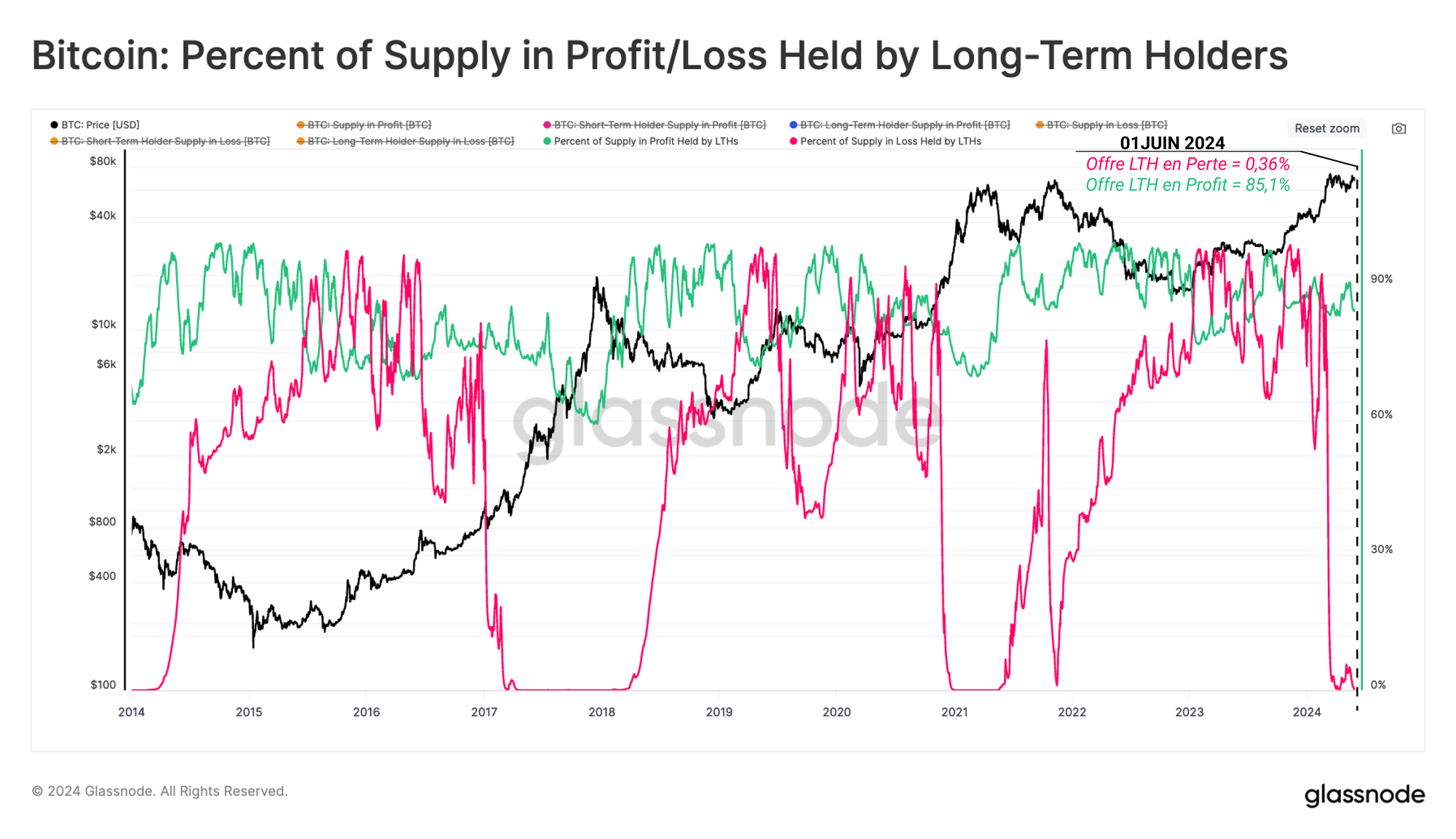

Une autre façon de visualiser cela est la proportion de toute l'offre détenue en perte.

Au plus bas des marchés baissiers, les LTH ont tendance à supporter la majorité des pertes non réalisées, car les spéculateurs sont chassés du marché et la capitulation finale se traduit par un transfert majeur de la propriété des BTC vers les détenteurs à forte conviction.

Inversement, pendant la phase euphorique du marché haussier, la contribution des LTH à l'offre détenue en perte tend vers zéro. Parallèlement, les STH supportent la grande majorité des pertes du marché, car la nouvelle demande achète des BTC à proximité des sommets locaux et cycliques.

À l'heure actuelle, les LTH ne détiennent que 0,3 % de l'offre en perte, alors qu'ils représentent plus de 85 % de l'offre en profit.

Potentiel de Hausse

Nous pouvons étudier l'activité de nos cohortes à long et à court terme en analysant leur comportement en matière de dépenses. Pour ce faire, nous pouvons utiliser le Sell-Side Risk Ratio qui évalue la valeur absolue des profits et des pertes réalisés par les investisseurs, par rapport à la taille de l'actif (mesurée par le Realized Cap). Nous pouvons considérer cette mesure dans le cadre suivant :

- Des valeurs élevées indiquent que les investisseurs dépensent des BTC en réalisant des profits ou des pertes importants par rapport à leur coût de base. Cette condition indique que le marché a probablement besoin de retrouver un équilibre et suit généralement un mouvement de prix à forte volatilité.

- Des valeurs faibles indiquent que la majorité des BTC sont dépensées à un niveau relativement proche de leur coût de base, ce qui suggère qu'un certain degré d'équilibre a été atteint. Cette condition signifie souvent l'épuisement des "profits et pertes" dans la fourchette de prix actuelle, et décrit généralement un environnement à faible volatilité.

Notamment, une réinitialisation de la prise de bénéfices et de pertes s'est produite dans la cohorte des STH, suggérant qu'un certain degré d'équilibre a été établi au cours de la récente consolidation.

Pour la cohorte des détenteurs à long terme, le Sell-Side Risk Ratio a augmenté de manière significative à mesure que les profits ont été pris jusqu'à l'ATH de 73 000 $. Cependant, d'un point de vue historique, leur ratio reste à un niveau inférieur par rapport aux précédentes ruptures d'ATH.

Cela signifie que l'ampleur relative des profits pris par la cohorte des LTH est faible par rapport aux cycles de marché précédents. Cela peut suggérer que cette cohorte attend des prix plus élevés avant d'intensifier sa pression de vente.

Résumé et conclusion

Les premières lueurs de spéculation sur le marché semblent revenir après une consolidation des prix de plusieurs mois.

Tant les nouveaux acheteurs que les investisseurs à cycle unique détiennent principalement des bénéfices non réalisés. Cette observation est renforcée par le fait que seuls 0,03 % des détenteurs à long terme sont en perte, ce qui est typique de la première phase d'euphorie d'un marché haussier.

Au cours des deux derniers mois, les Sell-Side Risk Ratio à long et à court terme sont revenu à l'équilibre. Cela suggère qu'une majorité des profits et des pertes qui devaient être réalisés dans cette fourchette de prix l'ont été, ce qui laisse présager un risque accru de volatilité importante dans un avenir proche.

Code Promotionnel - Affiliation

Notre programme d'affiliation récompense nos créateurs de contenu en leur offrant une part des revenus que vous avez aidé à générer.

En utilisant le lien d'affiliation de nos traducteurs officiels, 2vous pouvez bénéficier d'une réduction de -0% sur l'achat de votre nouvel abonnement à Glassnode.

Soutenez Prof. Chaîne en utilisant le lien d'affiliation suivant ou en cliquant sur le logo ci-bas : https://studio.glassnode.com/partner/profchaine

Clause de non-responsabilité : Ce rapport ne fournit aucun conseil en matière d'investissement. Toutes les données sont fournies à titre d'information uniquement.

Aucune décision d'investissement ne doit être basée sur les informations fournies ci-haut et vous êtes seul responsable de vos propres décisions d'investissement.

Les soldes des exchanges présentés sont dérivés de la base de données de Glassnode, qui sont rassemblées à la fois grâce à des informations d'exchanges officiellement publiées et à des algorithmes de clustering propriétaires.

Bien que nous nous efforcions d’assurer la plus grande précision dans la représentation des soldes des exchanges, il est important de noter que ces chiffres ne reflètent pas toujours l’intégralité des réserves d’un exchange, en particulier lorsque les ce dernier s’abstient de divulguer ses adresses officielles.

Nous invitons les utilisateurs à faire preuve de prudence et de discrétion lorsqu'ils utilisent ces mesures. Glassnode ne pourra être tenu responsable de toute divergence ou inexactitude potentielle. Veuillez lire notre avis de transparence lorsque vous utilisez des données relatives aux exchanges.

Canaux Traduits

- Espagnol (Analyst : @ElCableR, Telegram, Twitter)

- Turc (Analyst : @wkriptoofficial, Telegram, Twitter)

- Farsi (Analyst : @CryptoVizArt, Telegram, Twitter)

- Suivez-nous et contactez-nous sur Twitter

- Rejoignez notre canal Telegram

- Visitez le Forum de Glassnode pour des discussions et analyses long-format.

- Pour les métriques on-chain et les graphiques d'activité, visitez Glassnode Studio.

- Pour des alertes automatisées sur les métriques on-chain de base et l'activité des exchanges, visitez notre Twitter Glassnode Alerts.