币安稳定币的洗牌

本周,随着币安被美国监管机构牢牢盯上,我们深入研究了通过该交易所的净币流,调查市场如何应对。我们还评估了比特币的供应动态,衡量持有人的信心是否动摇。

本周,数字资产市场继续在一个狭窄的价格区间内盘整,短暂地达到了2.91万美元的多月新高。背景是监管持续施压,本周最大的新闻与CFTC对币安和CEO,CZ提出的 诉讼 有关。

在本周的版本中,我们将评估数字资产持有人对币安事件的直接反应,以及在他们的代币储备中是否发现任何结构性转变。我们还将通过供应动态的角度分析更广泛的比特币投资者的反应,以及比特币在持有者之间的流动。

🔔本版提出的预警想法可以在Glassnode Studio中设置。

币安稳定币的洗牌

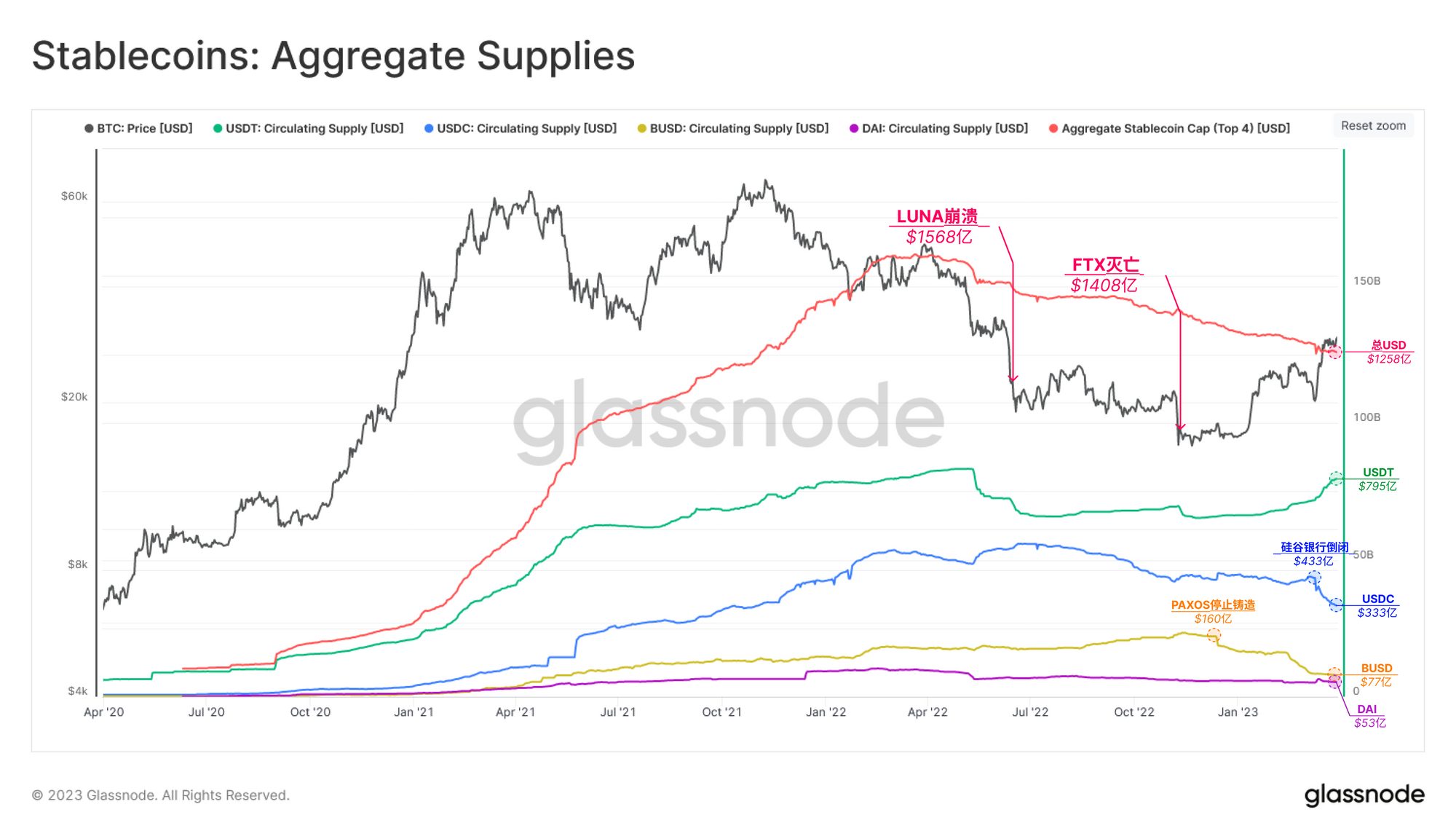

近年来,作为法币入金和出金的主要渠道,稳定币已经成为数字资产领域不可或缺的组成部分。回顾主要稳定币(USDT、USDC、BUSD和DAI)的总市值趋势,我们发现它已经连续12个月在下降,本周达到1258亿美元,自1615.6亿美元的历史高点以来,共下降了-22%。

自从FTX崩溃以来,USDT的供应量已经扩大到795亿美元,现在占据了稳定币资本的63.7%。同时,排名第二的稳定币USDC自上个月硅谷银行破产期间短暂与美元脱钩以来,出现了100亿美元(-23%)的净赎回。同样,2月份Paxos 停止发行BUSD 的消息传出后,许多投资者赎回了BUSD,或将BUSD转换成其他资产,造成BUSD的总供应量下降了-52%,至77亿美元。

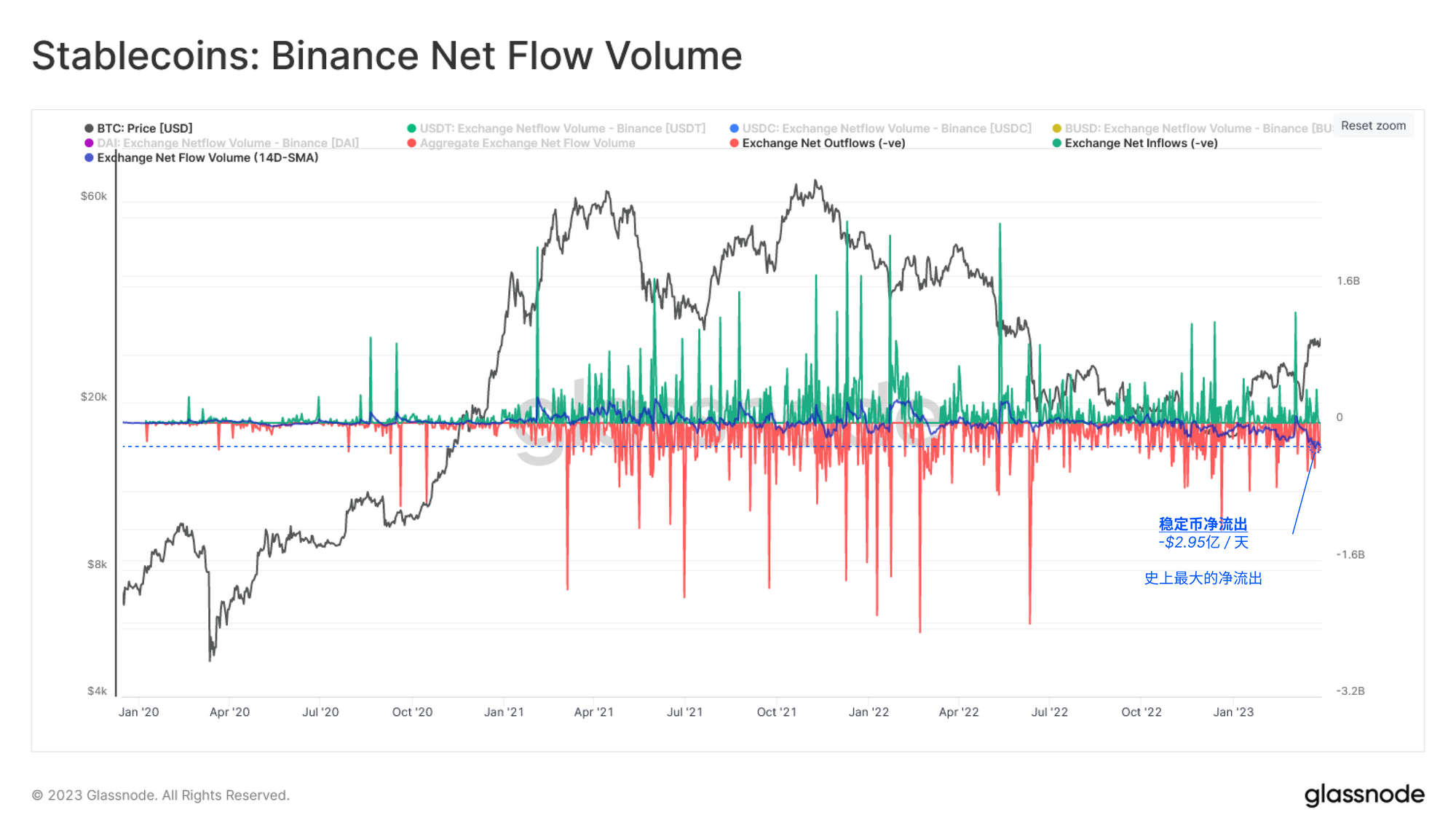

2023年美国监管机构对币安的压力越来越大,最新的新闻与该交易所有关,币按交易所CEO因涉嫌违反监管规定而面临CFTC 的诉讼 。鉴于近期与银行和交易所偿付能力有关的不确定性程度,我们可以通过评估资金进出币安的净流量来衡量市场情绪。

下图显示了以太坊区块链上每天流经币安的稳定币净流量。正值🟢表明币安上的稳定币供应总量增加(流入),而负值🔴则表示了净流出。

我们单独隔开了每日的净流量,显示了14天的EMA🔵,图表显示每天的净流出量为-2.95亿美元,这是历史上最大的净流出量。

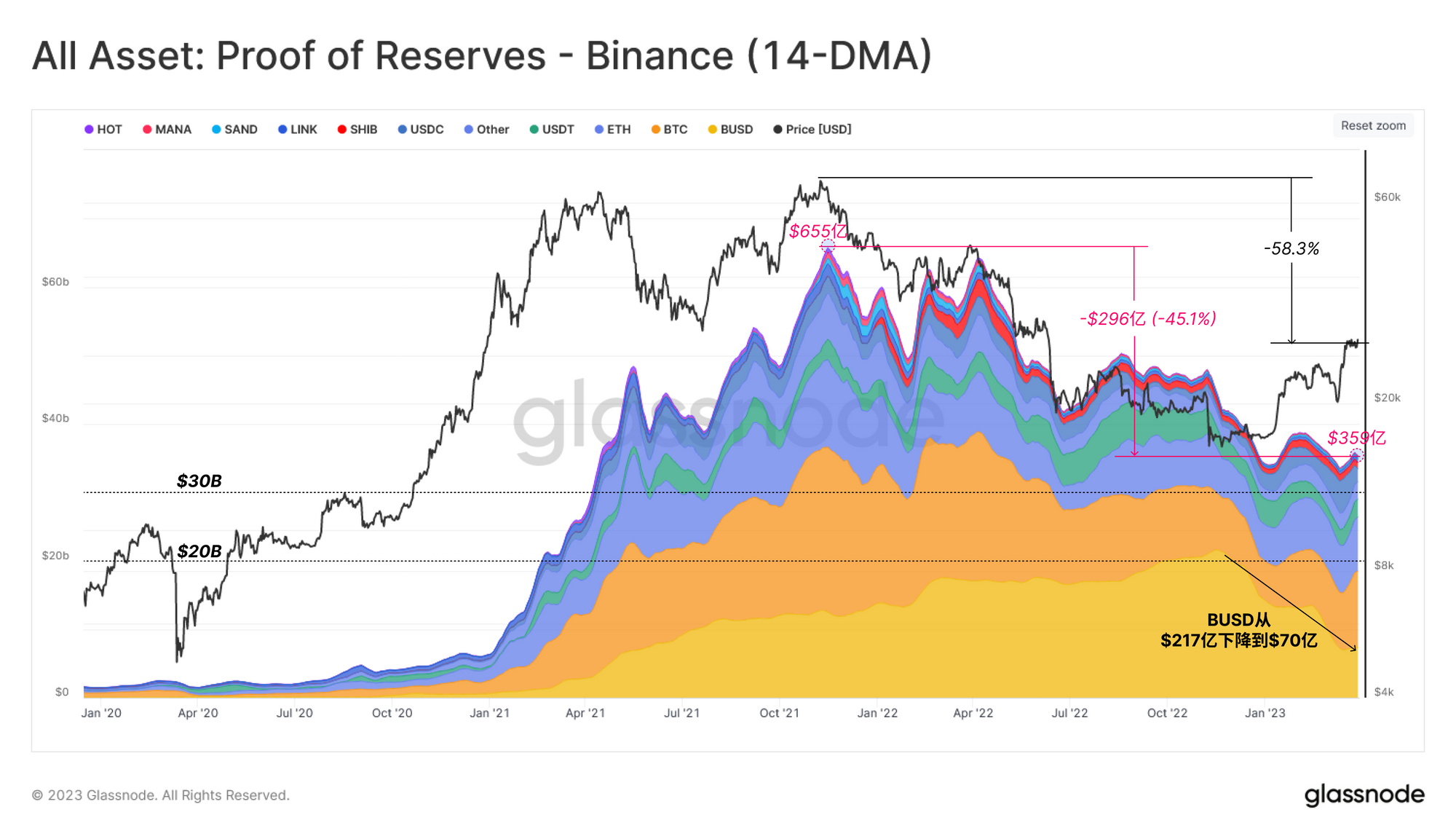

根据币安所有自我披露的报告的储备证明地址,我们还可以评估这些地址持有的以美元计价的总资产状况。如图所示,币安储备的总体美元价值下降了296亿美元(-45.1%),但自FTX下跌以来稳定在359亿美元左右。

这种下降的主要动力是代币价格的下降(影响非稳定币资产),但最近BUSD被大规模赎回。本周,由于年初至今市场的反弹,促使币安储备的美元计价总额重新超过350亿美元。

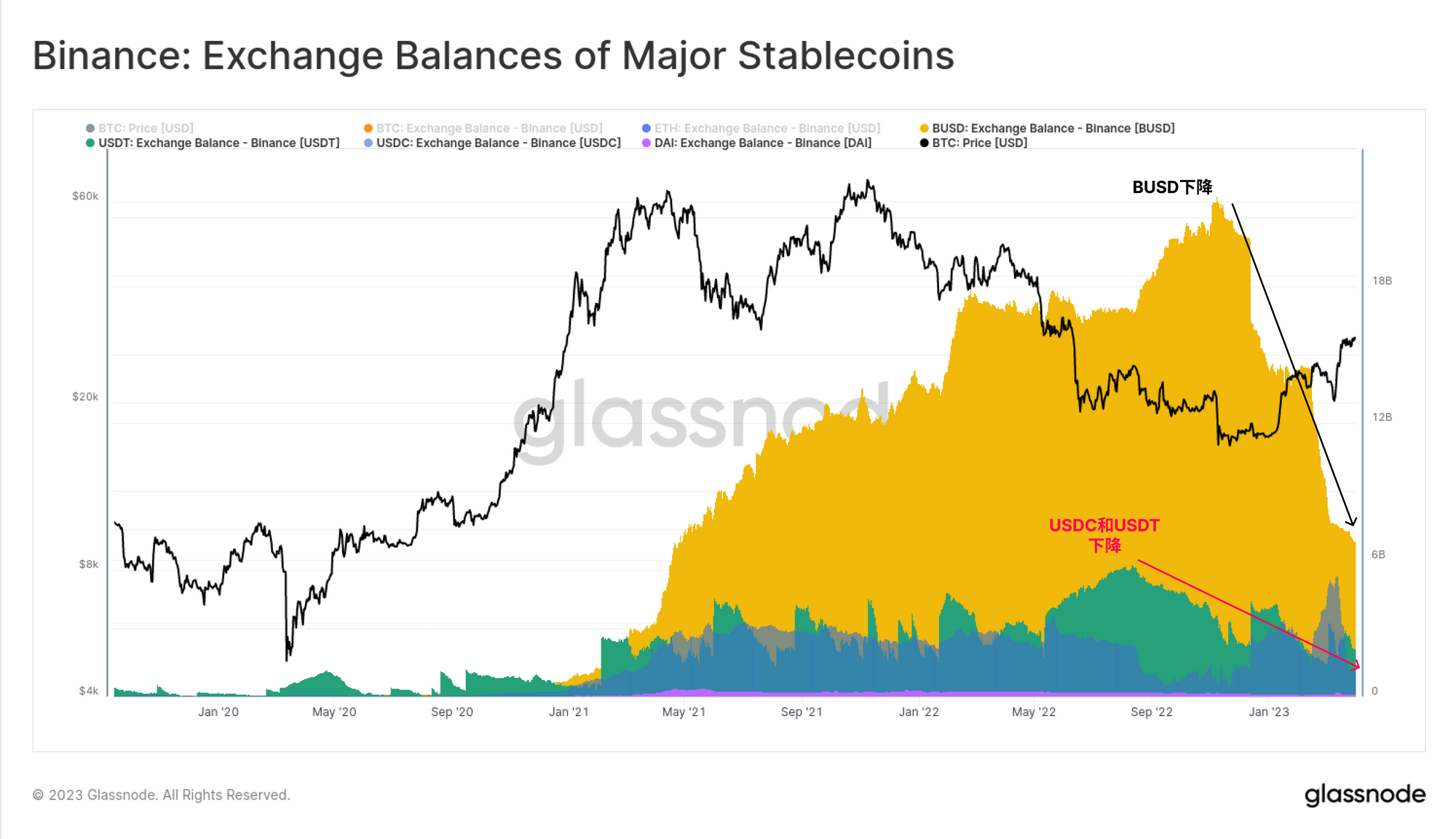

我们可以看到,在2020-23年的周期内,币安平台内持有的BUSD增长和下降的规模都很惊人。值得注意的是USDC(11.6亿美元)和USDT(21.7亿美元)的历史最低余额,部分原因是币安在最近几个月试图将交易量转移到BUSD货币对。

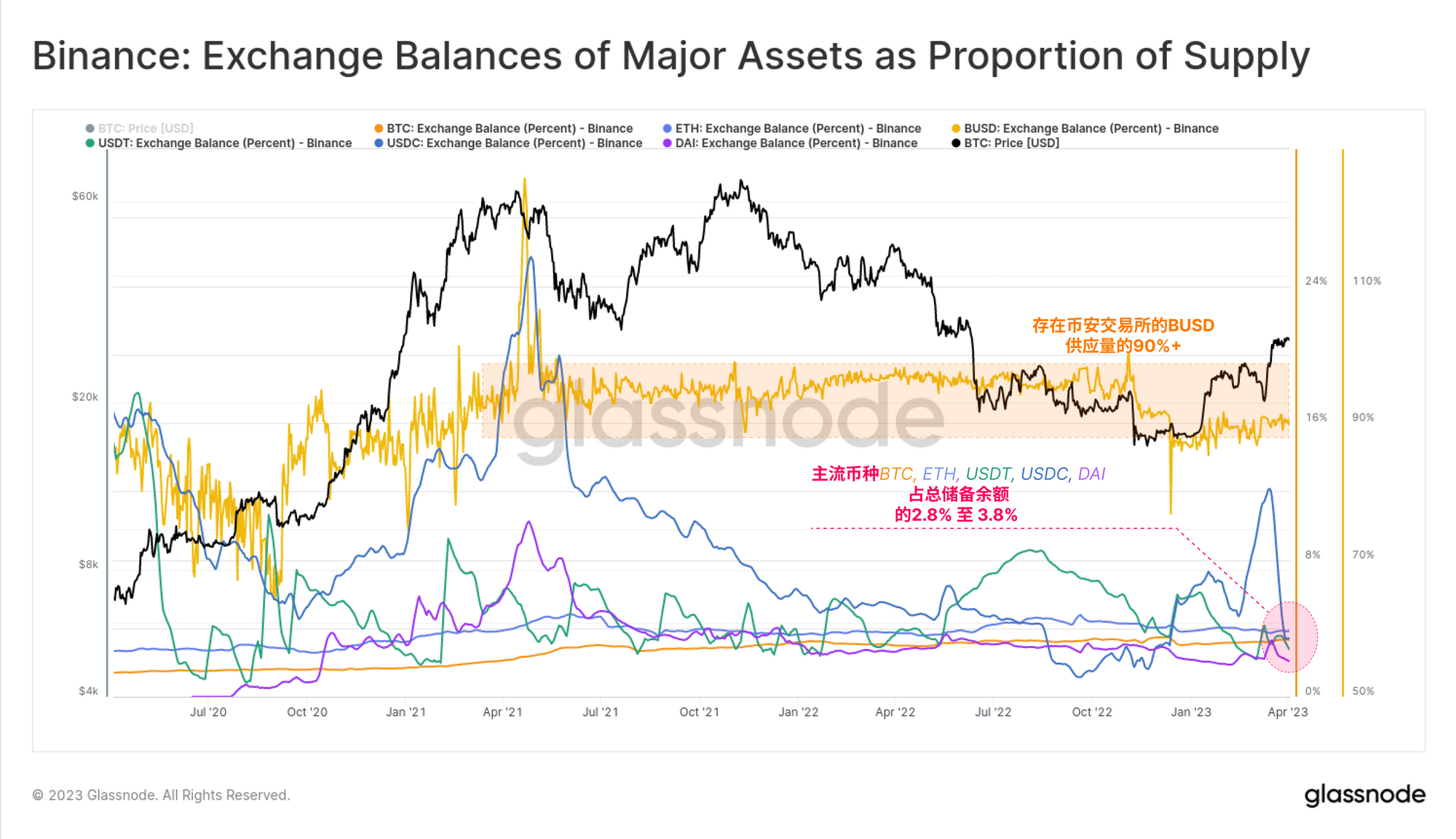

为了突出币安持有的各资产储备的规模,我们可以将其与代币流通量的比例进行比较。在主要资产BTC、ETH、USDT和USDC中,币安通常保管流通供应的2.8%至3.8%。

然而,我们发现BUSD的持有规模需要一个单独的Y轴,在FTX崩溃之前,币安持有大约95%以上的流通供应,现在,这个指标已经下降到85%至90%。

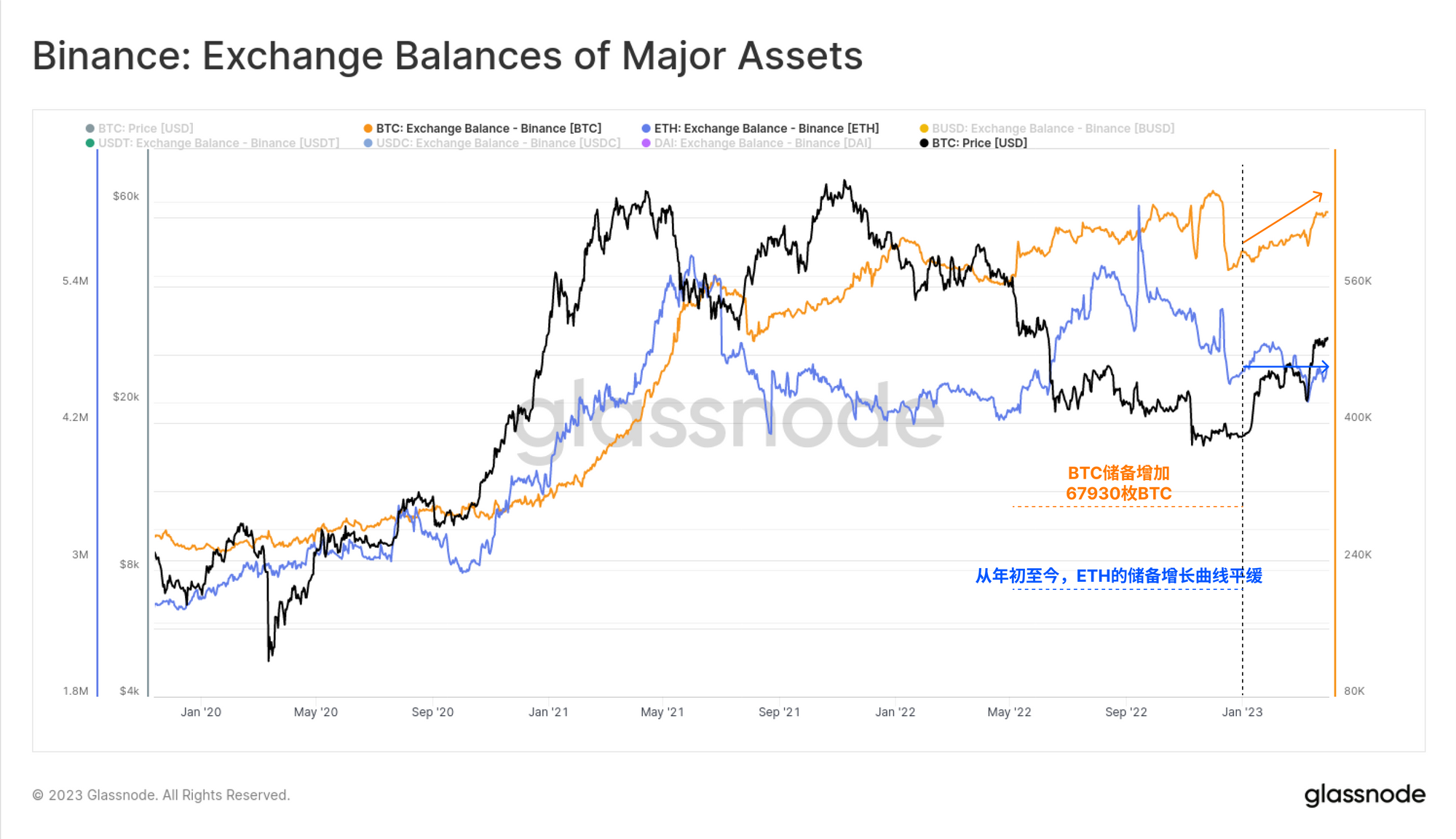

如果我们检查一下币安上持有的以币为单位的BTC和ETH余额,我们可以发现,比特币储备增加了6.793万枚BTC,ETH余额在YTD上持平。尽管稳定币净流出,市场似乎还没有对币安的地位表示广泛的担忧。尽管币安和监管机构之间的摩擦不断,但该平台似乎主要是在经历稳定币的洗牌,仍然是市场上最大的中心化交易所。

一个有希望的反弹

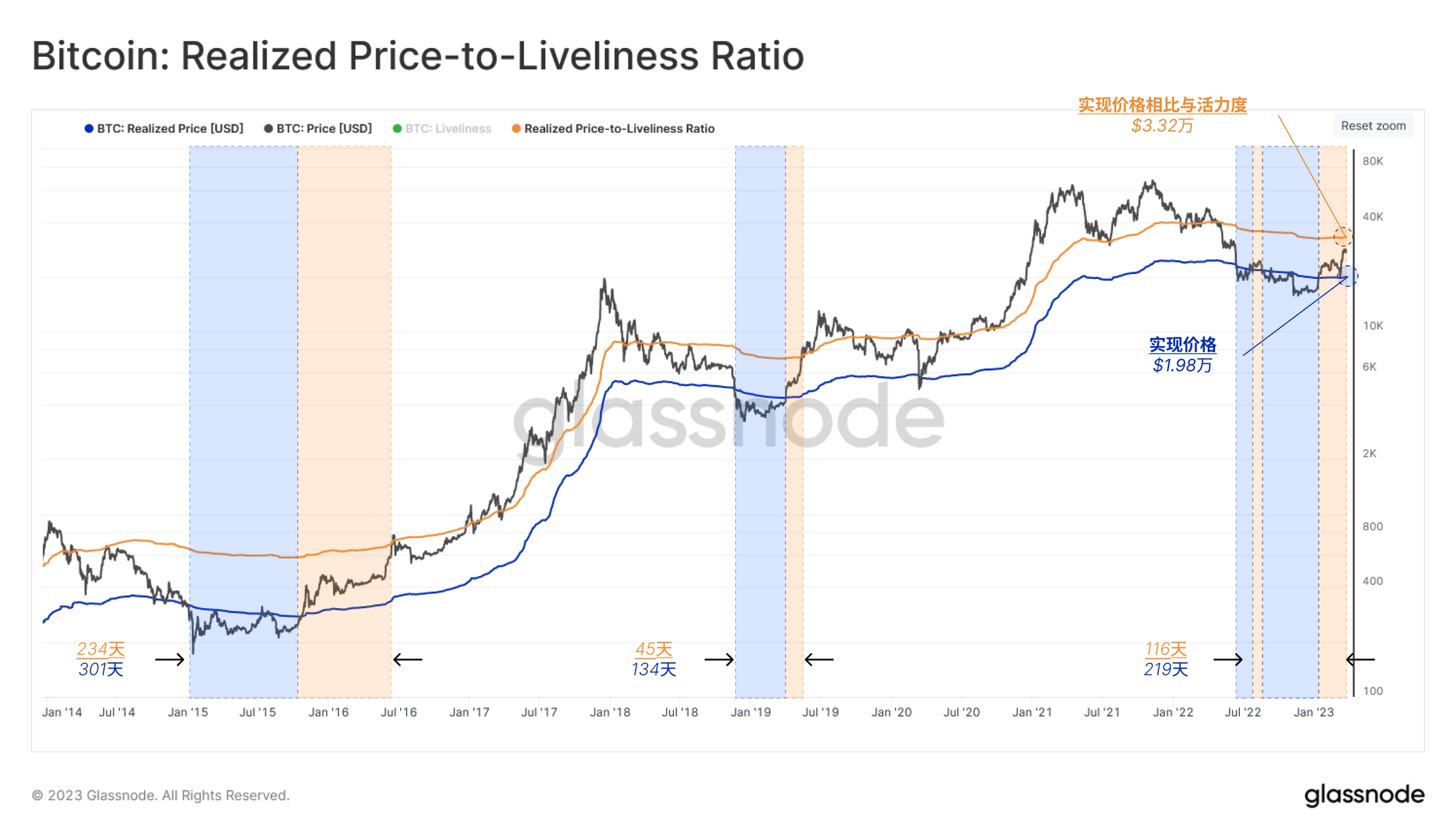

随着比特币的现货价格现在牢牢超过了实现价格(19780美元),市场正处于历史上的宏观过渡阶段(在第12周周报和 第8周周报中涉及)。这个制度一般受两个定价模型的约束:

- 实现价格在这个区域的下限(1.98万美元),对应于所有供应币的平均链上收购价格。

- 实现价格与活力比率的上限(3.32万美元),这是实现价格的一个变体,说明了链上比特币的相对活跃程度。

通过评估之前周期得熊市到过渡阶段,我们发现与目前的结构有许多相似之处。正如我们上周报道的那样(第13周周报),长期持有者的卖出相对较少。这导致实现的价格与活力比率攀升,表明更高的"囤币党隐含价值 "是一个潜在的平衡点。

供给所体现的投资者反应

在我们结束2023年第一季度的时候,BTC价格上涨了68%以上,许多投资者重新进入获利状态。比特币持有者的反应可以用实现市值囤币波来观察,该波追踪了各种币龄段的美元财富的相对分布。此处,我们从二元的角度来研究这些年龄段:

- 3个月或以下的供应量(热钱)

- 3个月或更长时间的供应(囤币党的钱)。

回顾以前的市场周期,我们看到在熊市期间,财富从 热钱 向 囤币党资金轮动的重复模式(供应量<3个月的下降),在亢奋的牛市期间(因为囤币党以更高的价格卖出),财富流动的方向相反。

热钱的份额目前接近周期低点,约占存储财富的10%至15%。这是之前底部形成时期的典型情况。强劲的市场复苏鼓励了一小波财富从囤币党转移到热钱, 随着他们卖出获利,热钱的份额上升了4.9%。

为了进一步探索这个二元供给的概念,我们开发了RHODL比率指标的一个变种(我们在 第6周周报中做了首次介绍)。这个指标从所持有的财富角度,比较了单周期长期持有者(6个月-2年)和最年轻的短期持有者(1天-3个月)。这个指标旨在衡量极端囤币和卖出点之间的轮转。

RHODL比率指标的当前结构表明,随着FTX交易所的崩溃,资本出现了明显的突然轮换,比特币从长期持有者手中转移到新的买家群体中。在之前的周期中,我们可以将RHODL比率的急剧下降看作是一个拐点,暗示着趋势的转变。

与平均值的距离

比特币最流行的估值模型之一是市场价值与实现价值的比率(MVRV)。MVRV这个指标,模拟了比特币供应中持有的未实现的利润倍数。

为了构建一个评估市场是否接近 "公允价值 "的工具,我们可以使用一个基于历史价值的简单统计框架。这提供了一种指南针的形式,显示了MVRV比率🟠偏离其历史平均值1.8的情况🔵。

- 萧条:MVRV< 低段🟢

- 恢复:低段🟢 < MVRV < 中段🔵

- 兴奋:中段🔵 < MVRV < 高段🔴

- 狂喜:高段🔴<MVRV

MVRV目前的值为1.4,这与复苏阶段更为接近。MVRV的历史平均值为1.8,意味着价格在3.61万美元左右,这是一个重要的心理点,曾在2016年、2019-20年和2022年中期促使大量获利回吐。

累积趋势得分指标反映了过去30天内活跃投资者的累积余额变化强度,其中较大实体的权重较高(例如巨鲸和机构级别的钱包)。从历史上看,市场复苏的早期阶段往往会引发一定程度的卖出🔴,返回的趋势分数低于0.25。

最近向2021-22年周期基线(约3万美元)的反弹创造了与2019年类似的投资者行为模式,在过去的两周里,返回的趋势得分高于0.75 🟢。

我们可以进一步检查积累趋势得分的组成部分以提供对各种钱包余额群组的更详细的细化分析。在这里我们可以看到,许多钱包群组的行为在3月中旬转向余额增加,唯一的例外是持有>1万枚比特币的鲸鱼实体。

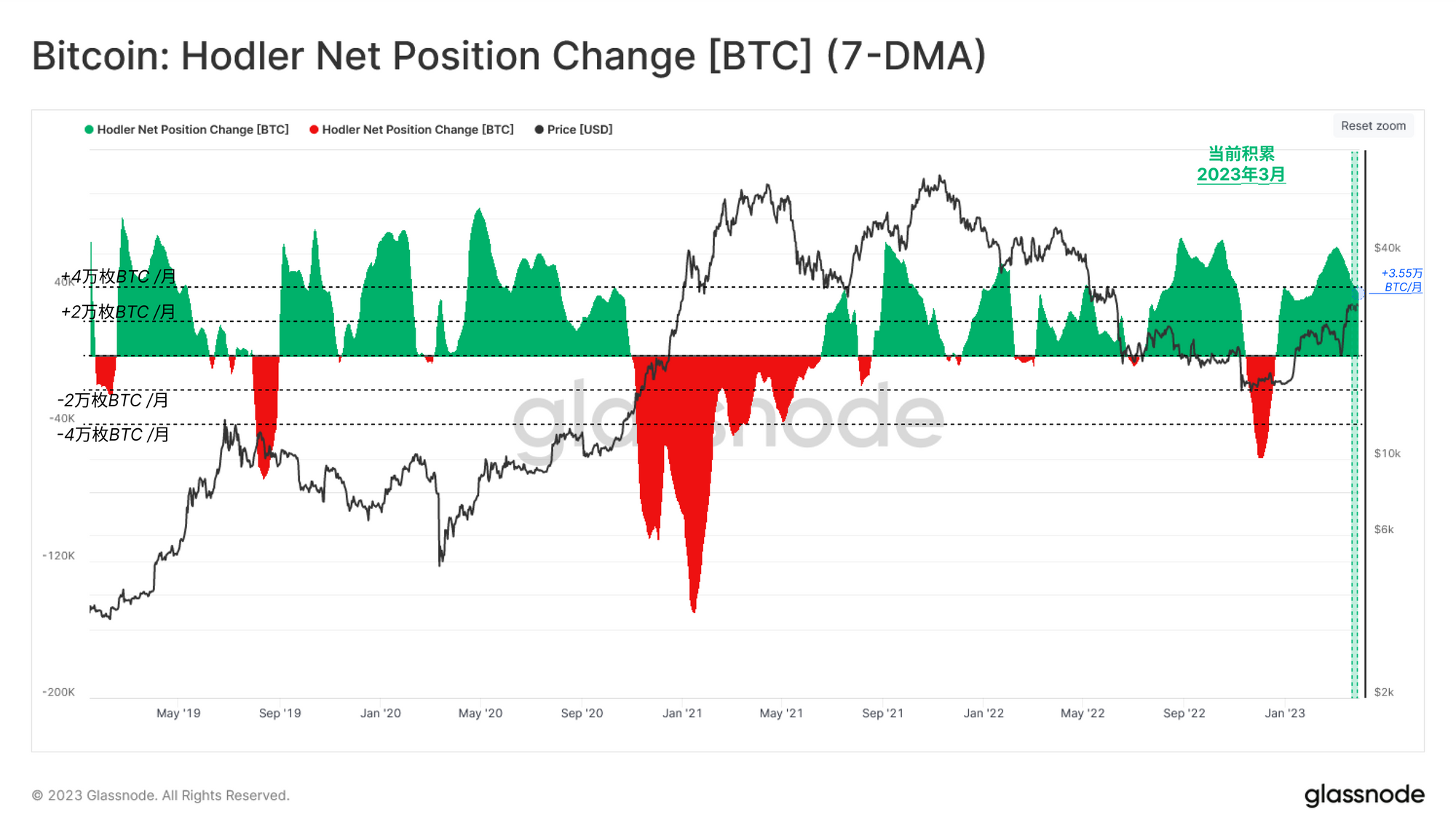

除了钱包队列,市场参与者的行为可以从囤币党的角度进行评估,根据持有时间衡量供应变化。囤币党净头寸变化显示了钱包中币龄的30天滚动变化:

- 正值🟩当比特币老化和成熟的速度大于卖出的速度。

- 当比特币卖出率超过积累和囤币行为时,为负值 🟥。

在FTX暴跌期间,经过短暂的净卖出,成熟度再次占主导地位,达到+6万枚比特币/月以上,表明持有者的信心仍然稳定。

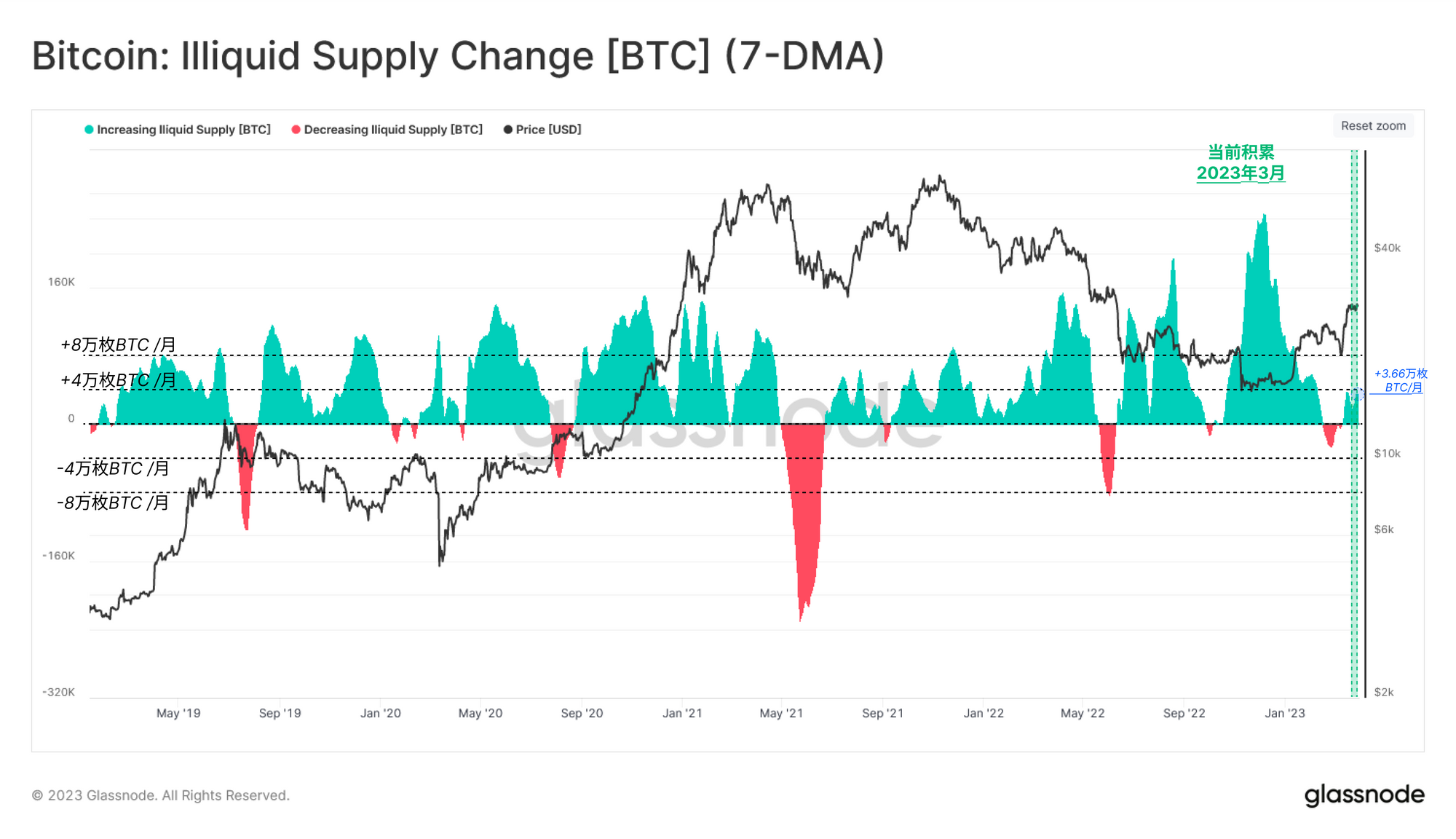

最后,我们可以通过非流动性供应净头寸编号指标检查最近积累的比特币的状态。这个指标描述了比特币流入/流出几乎没有卖出历史的钱包的净流量,一般来说,这些钱包与交易所的热门钱包相反。

值得注意的是,这个指标显示每月大约有3.66万枚BTC已经被非流动性供应所吸收。这与我们之前对囤币党的观察一致,尽管在监管压力的背景下,这为市场情绪的持续信心提供了额外的证据。

结论

数字资产市场正面临着多年来最沉重的监管压力,但比特币持有者的信念和信心似乎没有动摇。考虑到监管压力的背景,这是一个相当了不起的观察。

虽然币安本周被CFTC盯上了,但总的来说,没有什么证据表明投资者逃离了该交易所。主要观察结果是币安上托管的稳定币发生了结构性转变,因为BUSD进入了只赎回模式,我们观察到USDC全球主导地位下降。

然而,这值得注意,因为自1年前的峰值以来,稳定币的总供应量已经减少了22%。从净值上看,这代表了该行业的净资本外流,然而也可提振主流币BTC和ETH,因为投资者重新开始持有最不可信任的抵押品。

免责声明:本报告不提供任何投资建议。所有的数据只提供信息和教育的目的。任何投资决定都不应基于这里提供的信息,你要对自己的投资决定负全责。