マーケットパルス:含み損を抱えるETH 2.0のステイカー

イーサリアム2.0のアップグレードは、デジタル資産業界で最も期待され、最も注目されているイベントの1つである。しかし、ステークされたETHはロックされたまま、市場価格は75%以上下落し、大多数のステークホルダーのポジションは確実に含み損となっている。

イーサリアム2.0のアップグレードは、デジタルアセット業界で最も期待され、最も注目されているイベントの1つである。現在のイーサリアムのコンセンサスメカニズムであるProof-of-WorkからProof-of-Stakeへの移行は、技術的・工学的に大きな功績を残す。

2022年12月からビーコンチェーンが運用され、多くのイーサリアム投資家がバリデーターを運用するためにコインを預けた。各バリデーターは32ETHのステークを必要とし、独自のステーキング、ステーキングプール(例:Lido、Rocket Pool)経由、または取引所経由のいずれかで運用することができる。

バリデーターになるには、投資家は32ETHをETH2.0のスマートコントラクトに預ける必要があるが、これらのコインを引き出すことができる日はまだ決まっていない。それにも関わらず、2020年11月に稼働して以来、入金のスマートコントラクトには一貫してコインが流入している。

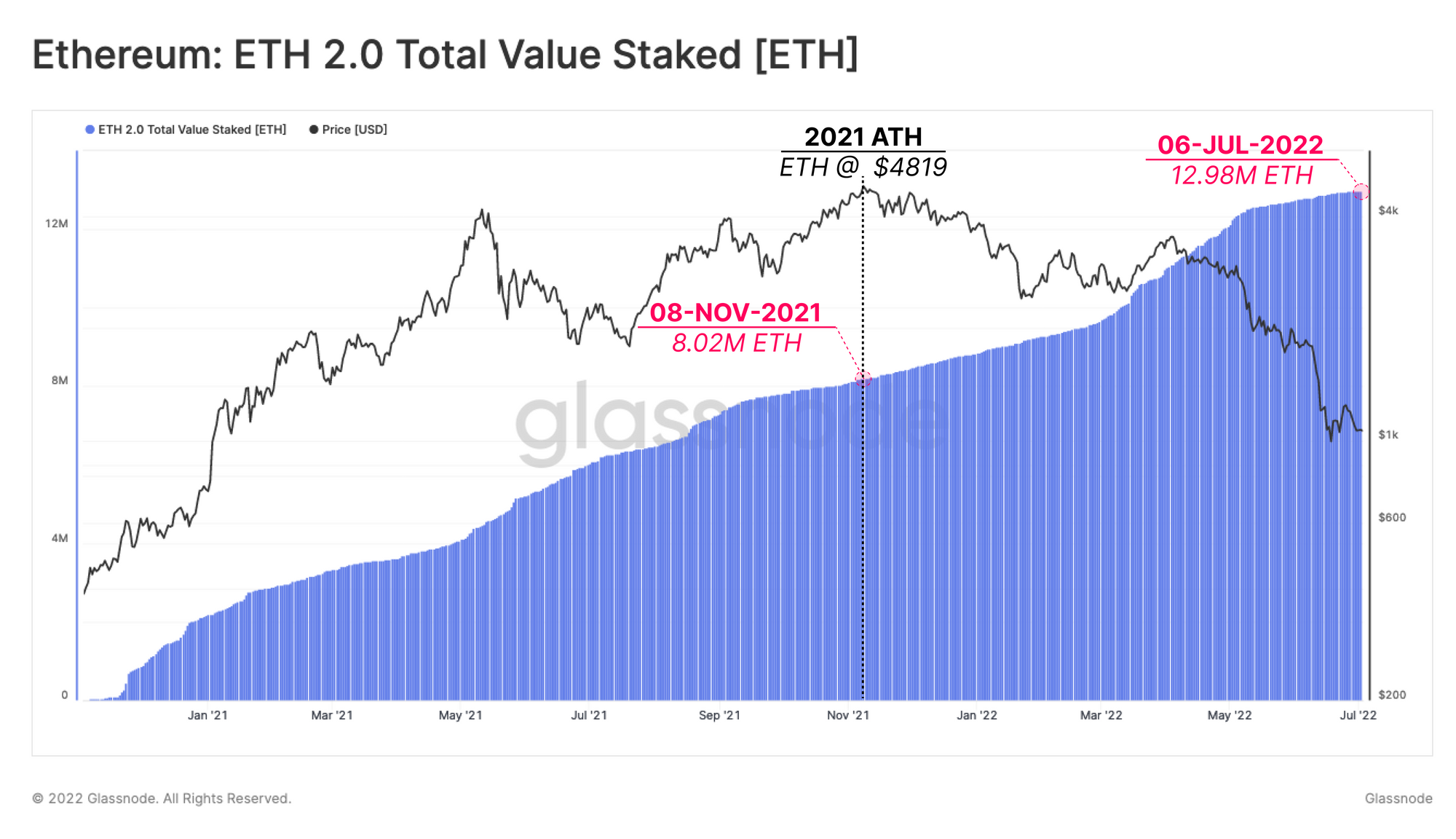

現在、預け入れられたETHの合計は12.98M ETHに達し、流通供給量の10.9%を超えている。合計8.02M ETH(62%)は2021年11月につけたATH前に預けられており、残りの38%は後に預けられたものである。

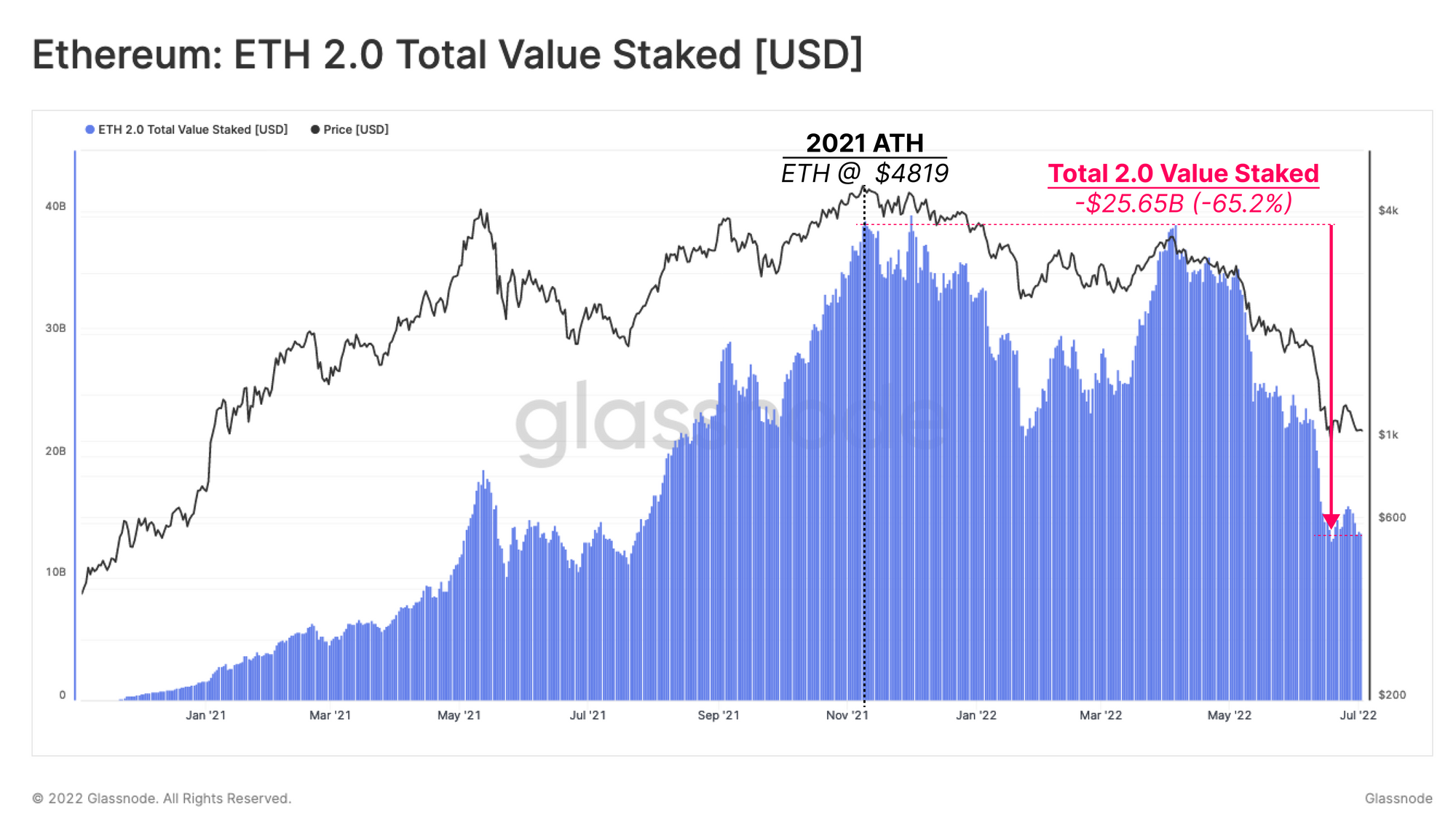

11月のピーク時には、ステークされたETHの米ドル価値の合計は397億ドルに達し、263,918人のネットワークバリデーターがいた。しかし、ATHの後、ETH2.0スマートコントラクトのドル価値は-256.5億ドル減少した。約5M ETHの追加流入があったにもかかわらず、ステークされたETHの米ドル価値はATH時より65.2%減少した。

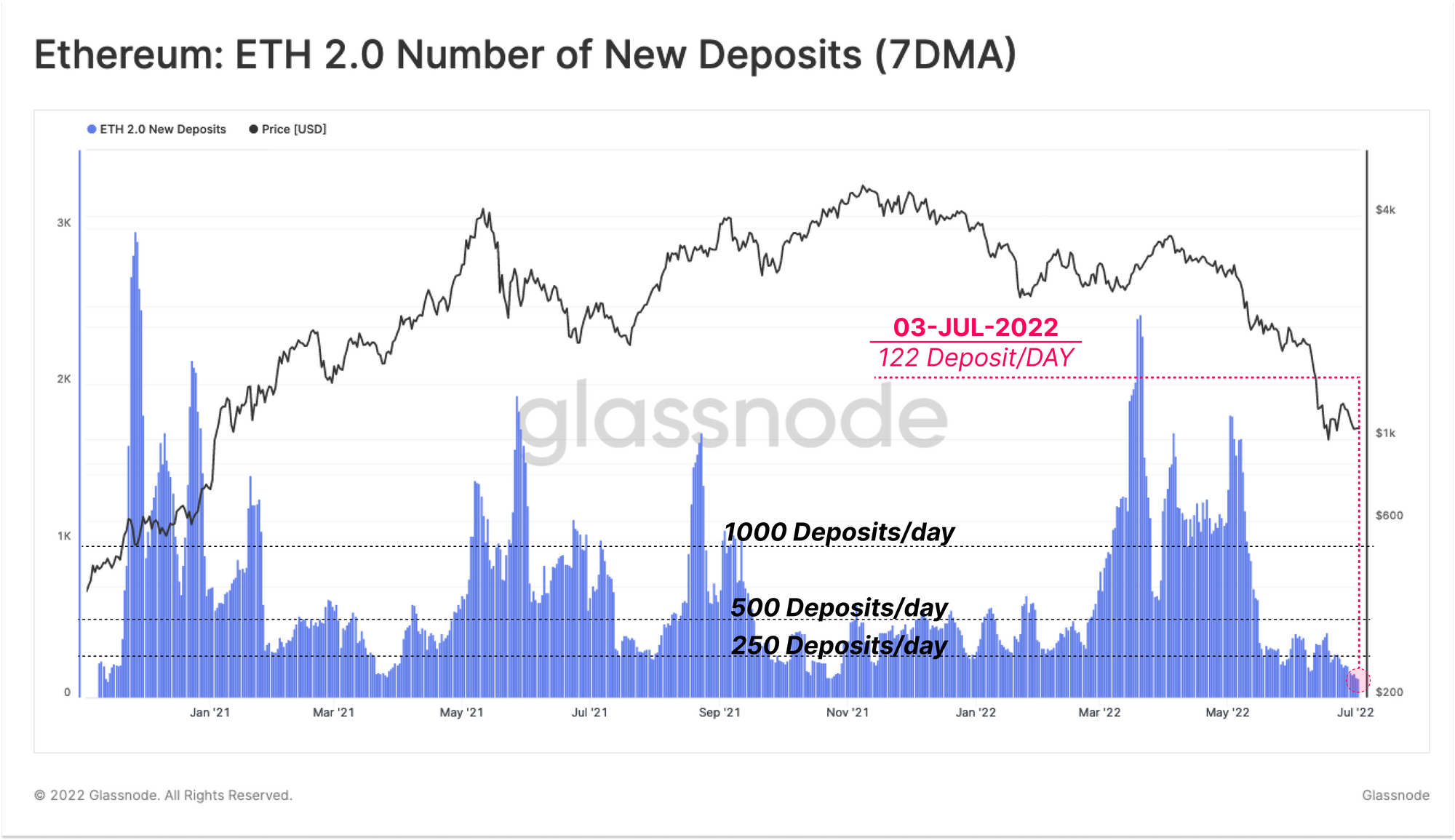

ETH価格が2018年のATHを下回る水準に急落したことで、2.0への入金における減速が顕著になっている。2020年と2021年では、1日あたり32ETHが500から1,000件新規で預け入れているのが普通だった。

現在、週平均の入金数は1日あたりわずか122件まで落ち込み、これまでで最も少なくなっている。

市場全体の恐怖や不確定性もさることながら、別の理由は、これまでETHのステイカーが得られた収益率がやや低いことだろう。

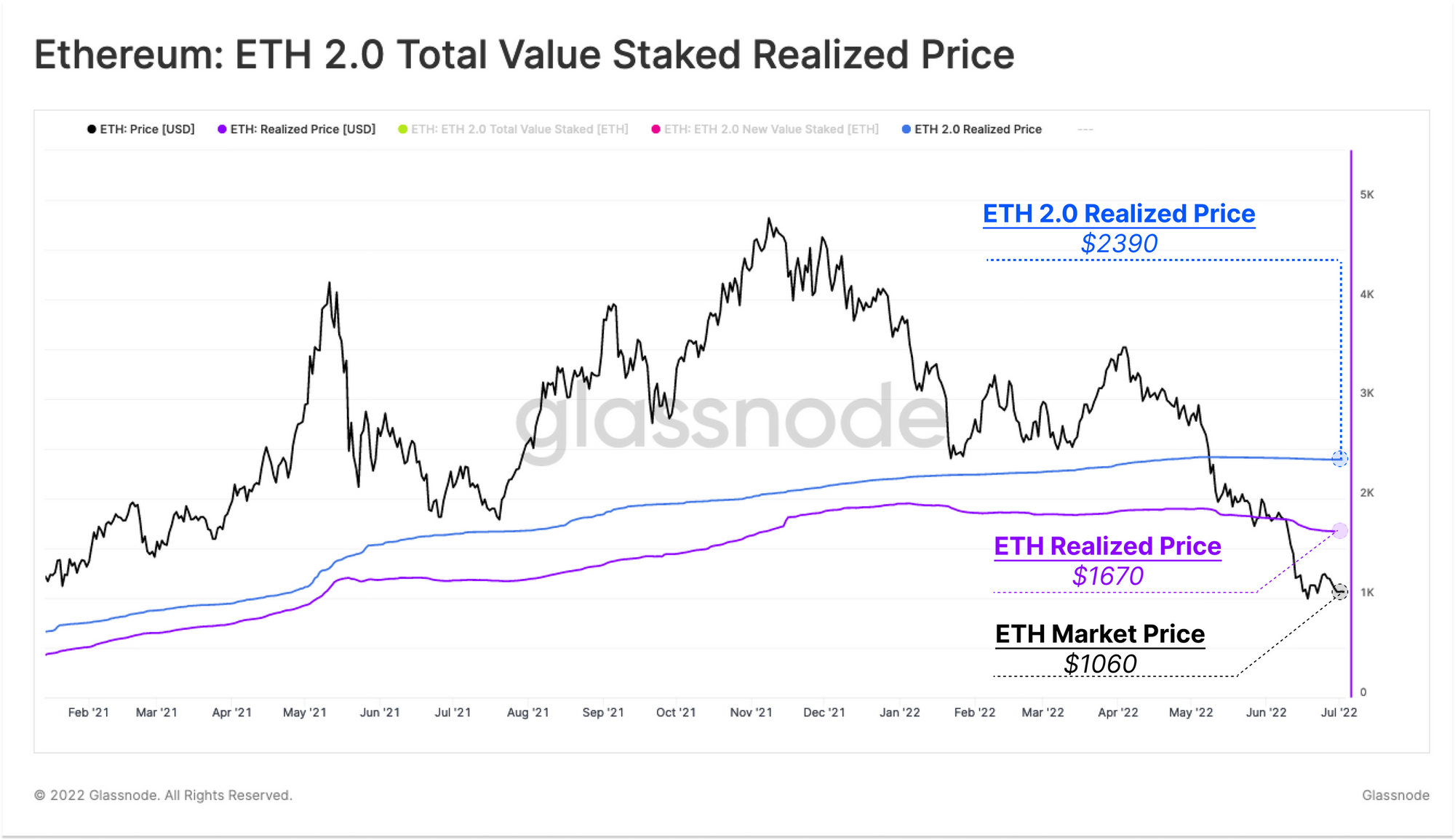

ETHはまだ出金できないため、ETHが入金された時点の価値(実現価格、Realized Priceと呼ばれる)を計算できる。ETHの預け入れは、平均価格2,390ドルでスマートコントラクトへ送金されたことが分かる。

スポット価格は現在1,060ドルなので、ETH 2.0のステイカーは平均で-55%の損失を抱えていることになる。これをETH供給全体の実現価格と比較すると、現在、2.0ステイカーは一般のイーサリアム市場と比較して36.5%大きな損失を負担していることが分かる。

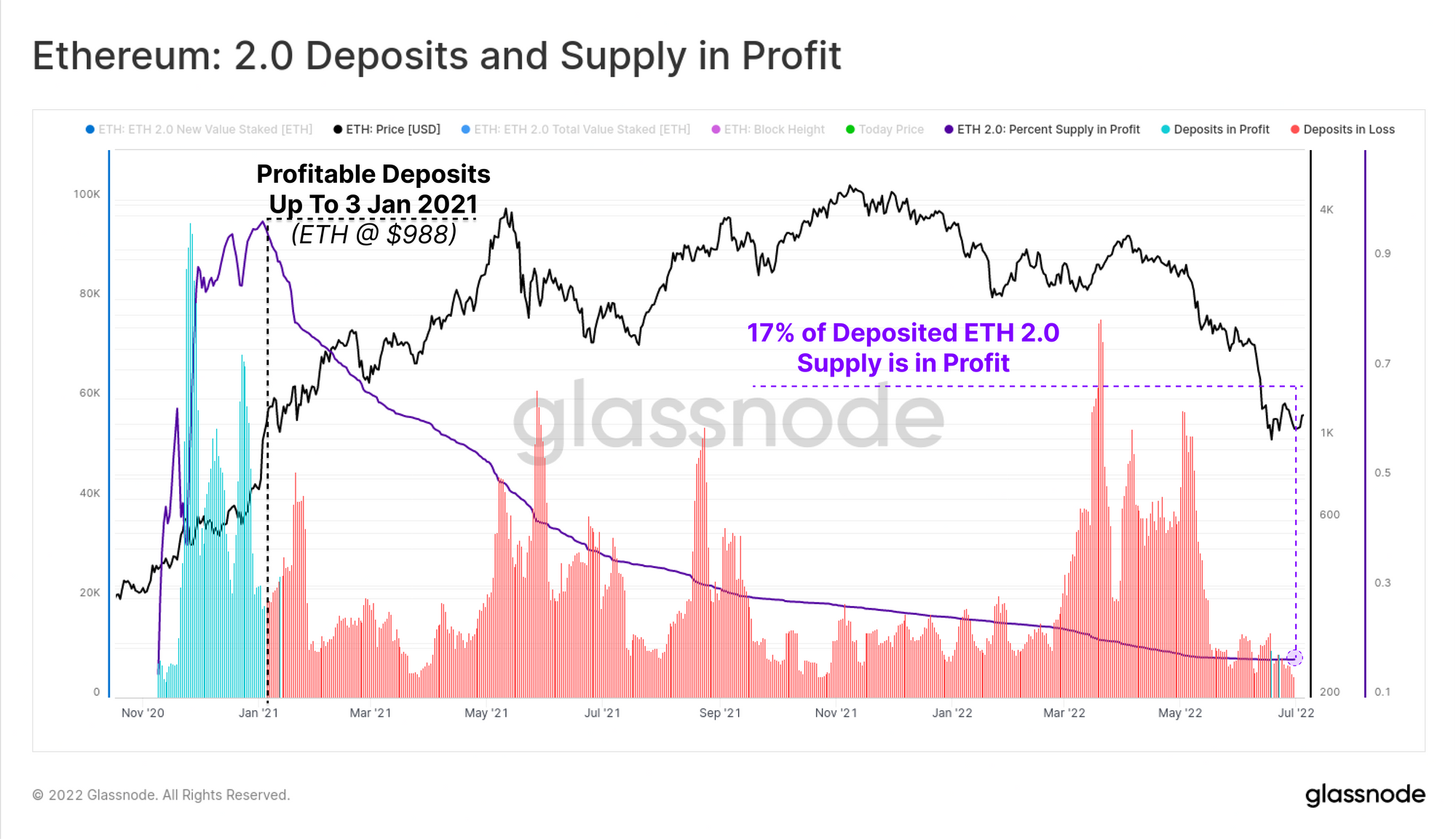

最後に、今日利益が出ている2.0への入金のほぼ全ては、ETHが1,000ドル以下だった2021年1月に行われたものであることが分かる。現在、利益が出ているETHの入金はわずか17%であり、これらは以下に青色で示されている。

ETH 2.0のステーキング利回りは現在約4.2%であり、ETHトークン価格全体の下落によってステイカーの平均的なコストベーシスより55%も低い。これはおそらく、預け入れの動きの全体的な鈍化に対する要因の一つだろう。

この調査から得られた重要な点は、Lidoのような流動性ステーキングデリバティブや、取引所で取引可能なETH 2.0トークンを利用した投資家は、価格下落リスクをより良くヘッジすることができたという観察結果である。このことは、DeFiアプリケーションが担保として活用できるという能力と合わせて、これらの流動性ステーキングデリバティブに対する需要が非常に高い理由を浮き彫りにしている。