Apostando por la Fusión

A medida que maduran los mercados de derivados de Bitcoin y Ethereum, se pueden establecer posiciones de trading cada vez más sofisticadas usando tanto opciones como futuros. La Fusión de Ethereum nos brinda la oportunidad de observar estas posiciones de mercado a gran escala.

El mercado de Bitcoin ha permanecido relativamente tranquilo esta semana, consolidando pacientemente entre un máximo de 23.832$, y un mínimo de 22.486$. Con unas condiciones de mercado aún recuperándose de un mes de junio altamente volátil, se empiezan a ver ciertos cambios en las posiciones de los mercados de derivados de Bitcoin y Ethereum.

En el informe de esta semana, indagaremos sobre una notable divergencia que se ha formado entre el mercado de futuros y el mercado de opciones al rededor de la Fusión de Ethereum que está planificada para septiembre. Parece que los traders apuestan por opciones call sobre ETH para el mes de septiembre, mientras que los futuros y las opciones operan en contango indicando que existe una clara expectación por vender-la-noticia.

Tiene toda la pinta de ser un posicionamiento relativamente sofisticado por parte del mercado, lo que da más peso aún al hecho de que se está vertiendo mucho capital institucional a la liquidez de unos mercados de futuros y opciones cada vez más maduros.

Traducciones

Esta Semana en el Blockchain se traduce ahora al Inglés, Italiano, Chino, Japonés, Turco, Francés, Portugués, Persa, Polaco, Ruso, Árabe, Griego y Hebreo.

Panel de la Semana en el Blockchain

El Informe Semanal cuenta ahora con un panel en vivo con todos los gráficos aquí presentados. Ya disponemos de nuestro propio Vídeo Análisis Semanal del Blockchain dedicado para la comunidad hispanohablante, que explora en profundidad todas las métricas cubiertas en el análisis de la semana. Visita y suscríbete a nuestro canal de YouTube.

La Base de Bitcoin

Para arrancar con el análisis, vamos a evaluar cómo los mercados de derivados están proyectando el precio de Bitcoin, sobretodo teniendo en cuenta que en la actualidad se están produciendo muy pocos cambios a nivel fundamental en el protocolo que afecten al precio a más corto plazo.

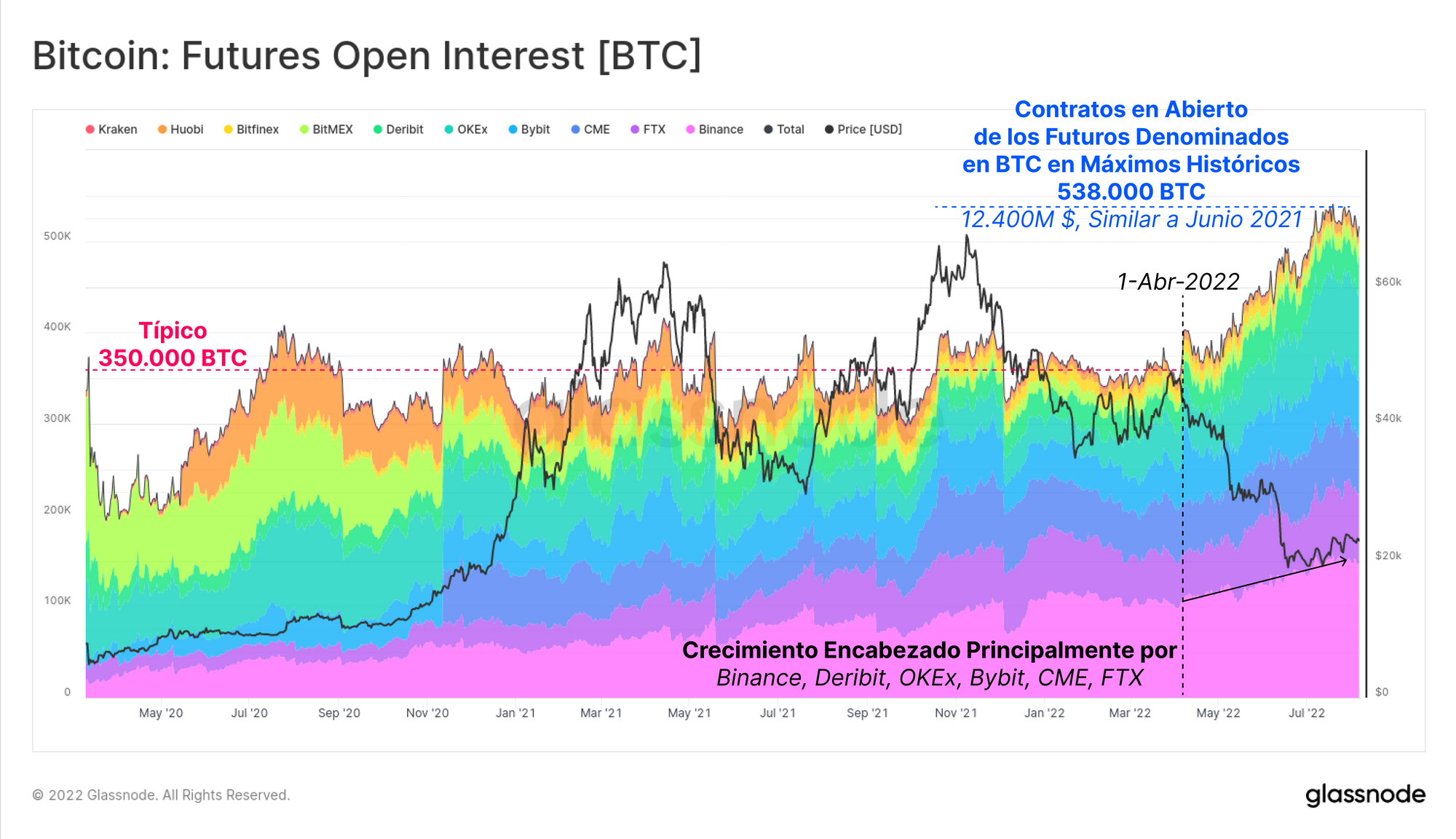

Desde comienzos de abril, los mercados de futuros de Bitcoin han vivido un dramático aumento de los contratos en abierto, elevándose desde una base que ronda los 350.000 BTC, y que ahora llega a alcanzar los 538.000 BTC. Son un puñado de exchanges los que lideran el crecimiento observable, principalmente Binance, Deribit, OKEx, Bybit, FTX y CME.

Comparar los contratos en abierto en su denominación de BTC ayuda a proteger la veracidad de la información de los periodos en los que el apalancamiento de futuros se dispara frente al cambio real del precio de la moneda. En términos de dólares americanos, los contratos en abierto ascienden a los 12.400M $, un valor relativamente bajo, que se compara con lo que veíamos a comienzos del mercado alcista en enero del 2021, y durante los mínimos de desplome hasta los 29.000$ de junio en el 2021.

🔔 Idea de Alerta: Contratos en Abierto de Futuros rompiendo sobre los 550.000 BTC sería una señal de Nuevos Máximos Históricos en el apalancamiento de futuros, y sugiere un aumento en las probabilidades de que ocurra un evento de desapalancamiento.

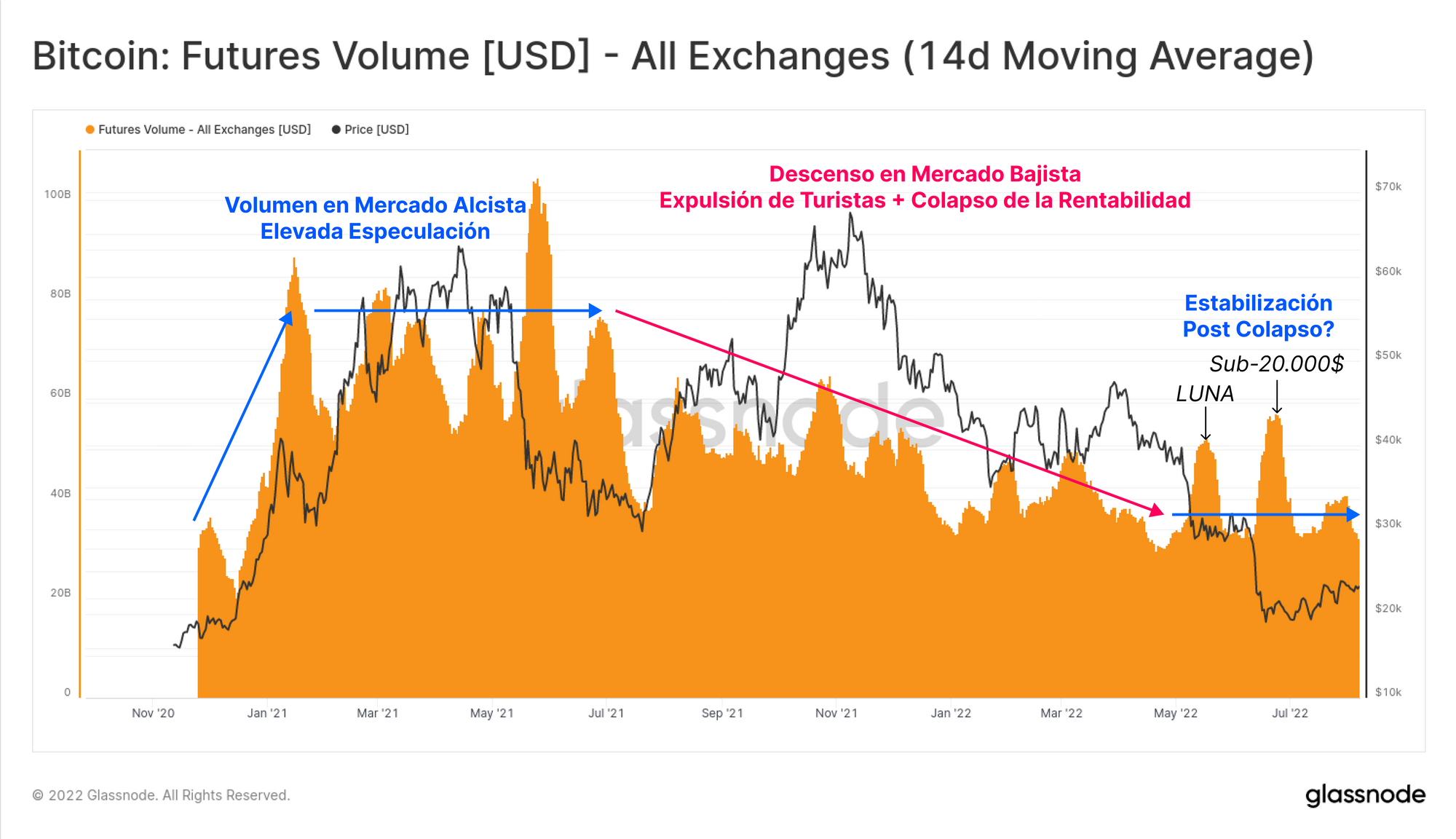

Los volúmenes operados en futuros parecen haberse restablecido en la era post-colapso de LUNA. Estos volúmenes llevan sufriendo un declive estructural desde el desplome de mayo del 2021 hace más de 12 meses, y parecen estar confirmando un nuevo suelo en torno a los 33.000M $ al día.

Considerando el aumento a gran escala que se está produciendo en los contratos en abierto (en una escala relativa), esto parece indicar que una vez pasados los dos grandes eventos de capitulación que sucedieron en mayo y junio los traders cada vez están más dispuestos a exponerse abiertamente a las variaciones del precio de Bitcoin.

🔔 Idea de Alerta: Volumen de Futuros (MMS 7D) rompe sobre los 45.000M $ sería una señal de un considerable repunte en el volumen operado, y sugiere serios aumentos de volatilidad a corto plazo.

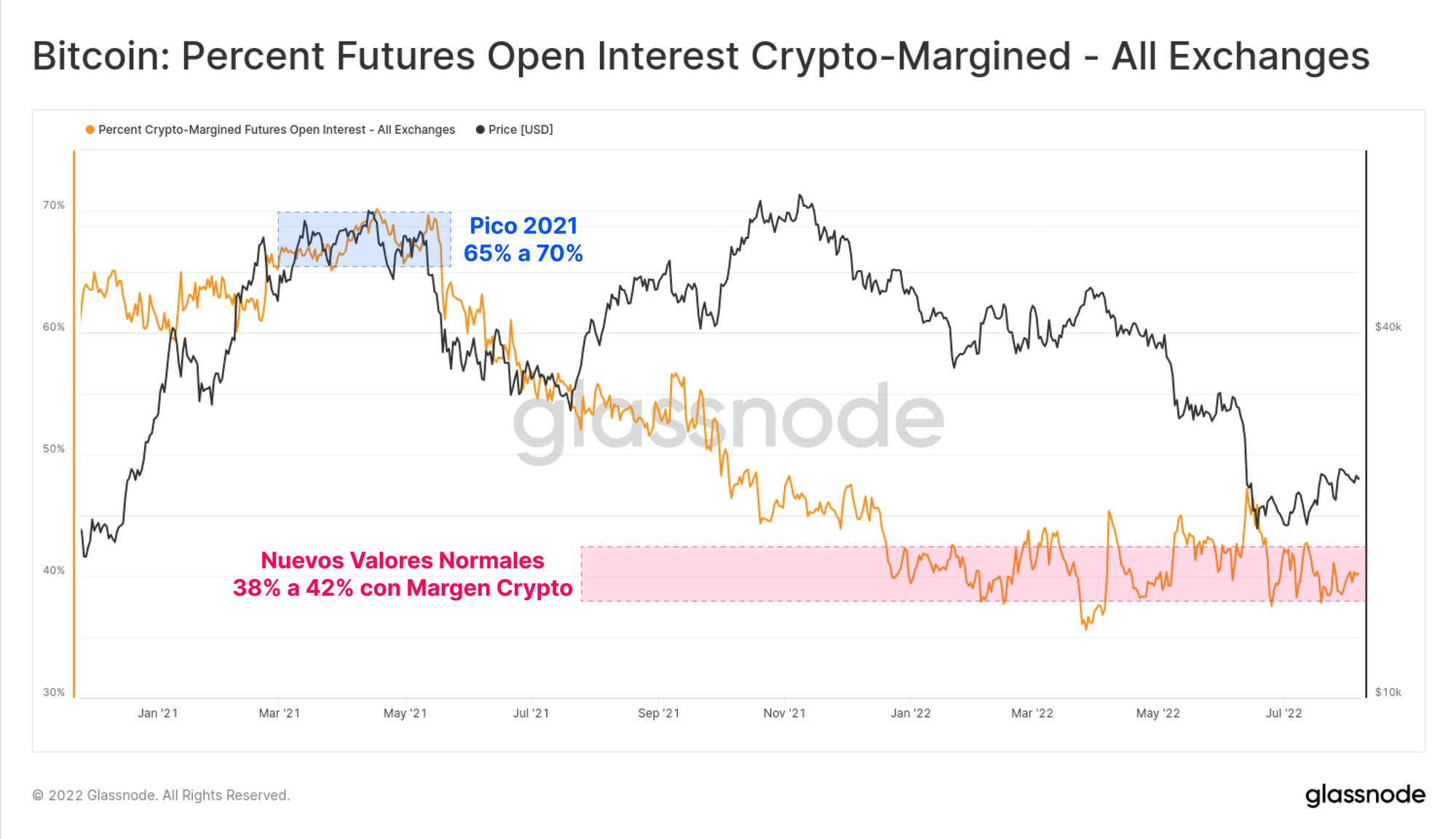

También se ha dado un cambio estructural en los mercados de futuros a lo largo de los últimos 18 meses. La proporción de margen colateralizado con monedas crypto ha descendido de un 70%, a una nueva base de dominancia cerca del 40%. En otras palabras, aproximadamente el 60% de todo el margen empleado en futuros se ejecuta vía monedas estables y mediante colateral fiat, eliminando así la volatilidad añadida que traen consigo las variaciones en el valor colateral que se adhiere a esos contratos de futuros.

Esto quiere decir que mientras es cierto que el apalancamiento de futuros sigue siendo alto, el margen subyacente que parece que se emplea es mucho más estable, reduciendo con ello los impactos de la convexidad negativa que contrasta con la de comienzos del 2021.

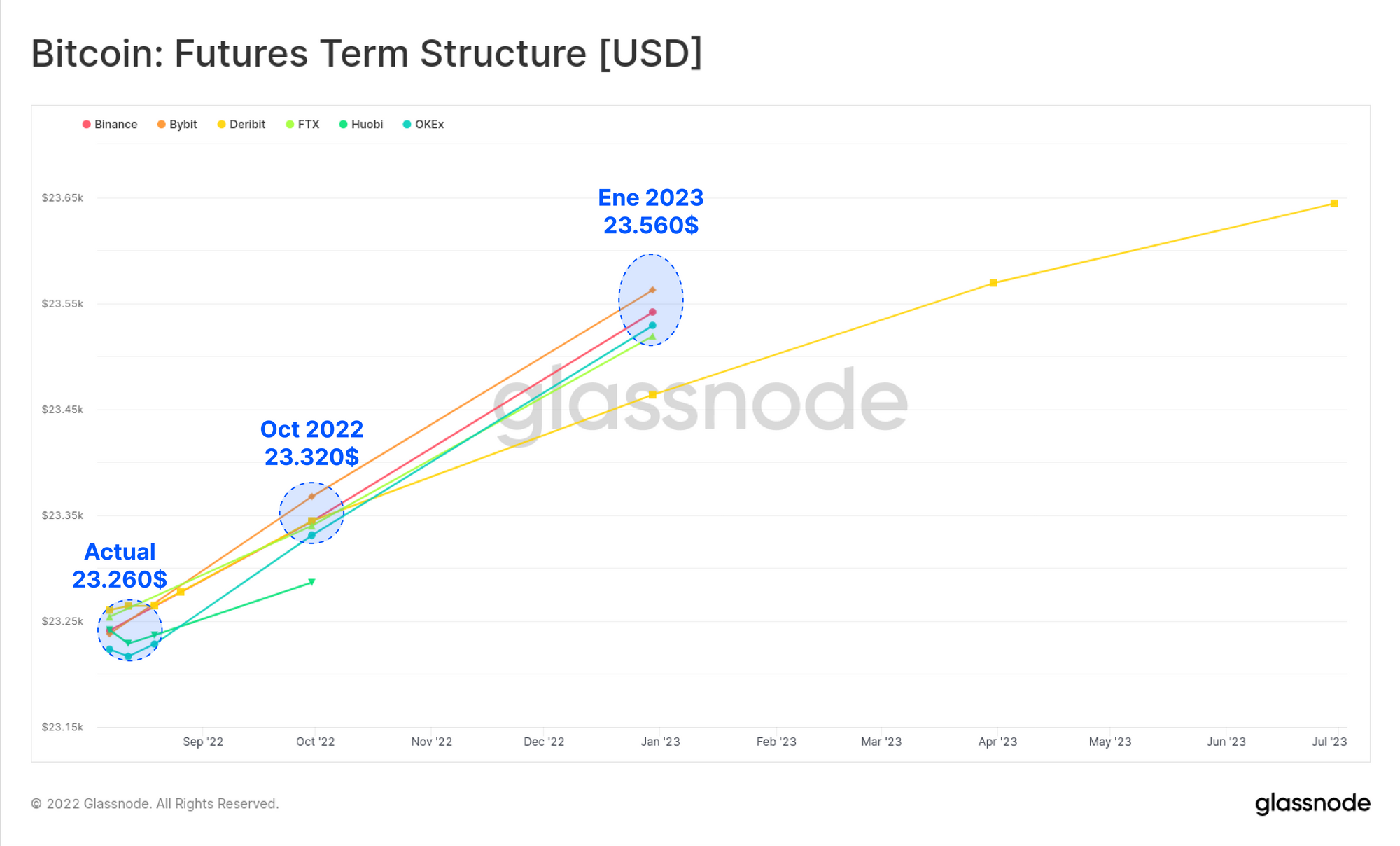

Los futuros atribuyen a Bitcoin un precio en contango, en que los traders deben pagar un pequeño premium para garantizar su exposición a Bitcoin en un futuro. Es una condición muy común dentro de los mercados de Bitcoin, y el premium que se paga en la proyección de finales de este año es de apenas un 3,24% actualmente. La rentabilidad del arbitraje hoy en día a penas es competitiva frente a la rentabilidad que ofrecen los bonos estadounidenses, y por tanto difícilmente da indicativos alcistas a más largo plazo, al menos por ahora.

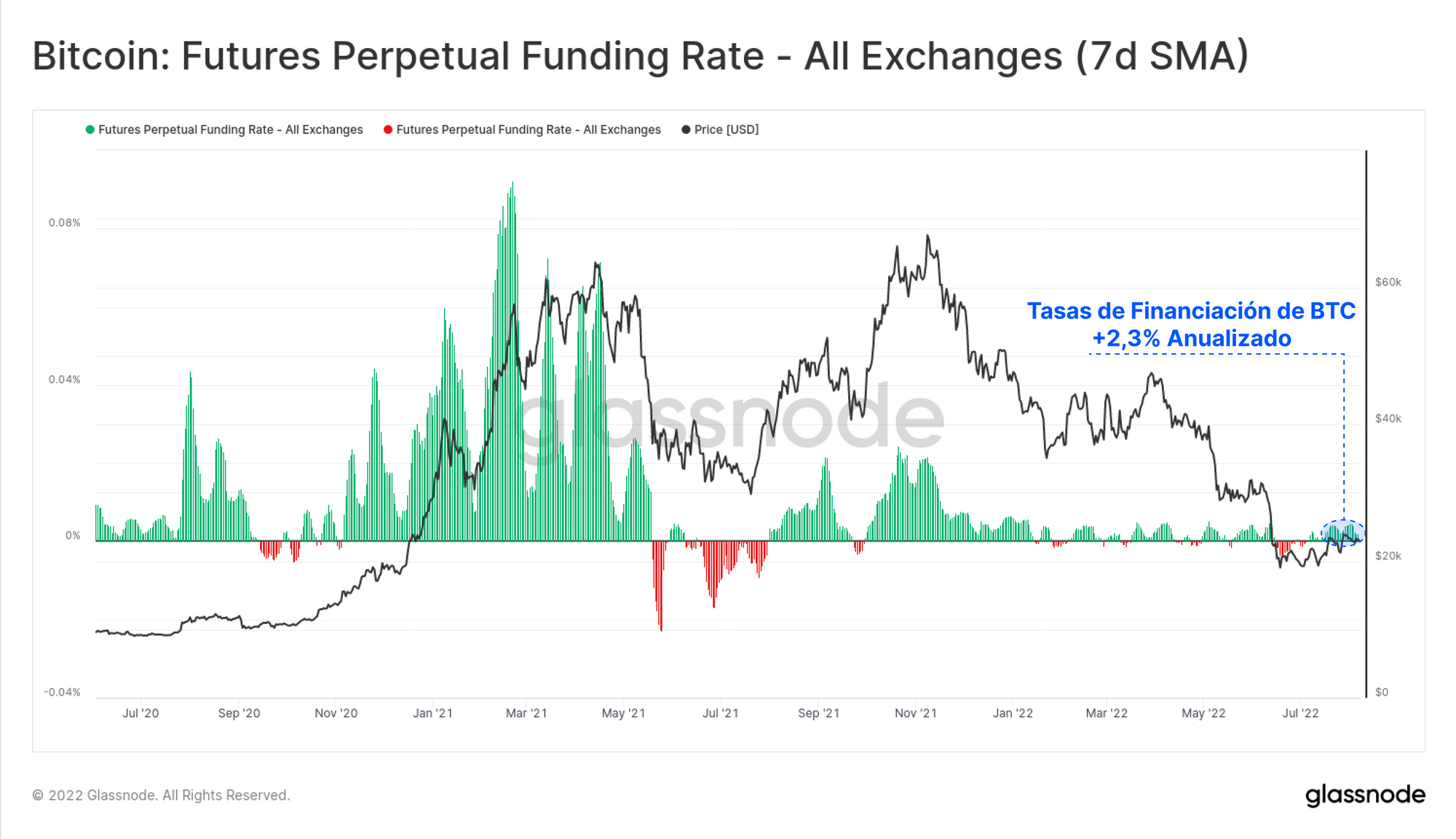

Encontramos el mismo grado de neutralidad en las tasas de financiación de los futuros perpetuos, que mantienen una inclinación ligeramente positiva, y que ofrecen un 2,3% anualizado. Cuando se trata de futuros con fecha de expiración, una curvatura ligeramente positiva es algo normal, y el nivel de las tasas de financiación actual sugiere sin embargo que no tenemos por el momento una preferencia generalizada en el mercado que apunte en ninguna dirección determinada.

En términos generales, parece que los mercados de futuros de Bitcoin se están asentando en nuevos volúmenes, e insinúan que predomina una ligera inclinación alcista. Los contratos en abierto de Bitcoin rondan valores altos dentro de una escala relativa, aunque no tanto en términos de dólares americanos. Es un indicativo de que los traders aceptan cada vez con mayor predisposición exponerse al precio de Bitcoin, pero todavía no se ‘juegan la casa’ por él.

🔔 Idea de Alerta: Tasas de Financiación (MMD 7D) rompe sobre 0 sería una señal de un giro negativo del premium actual, y romper sobre el 0,005% significaría una subida del premium especulativo.

La Fusión Llama

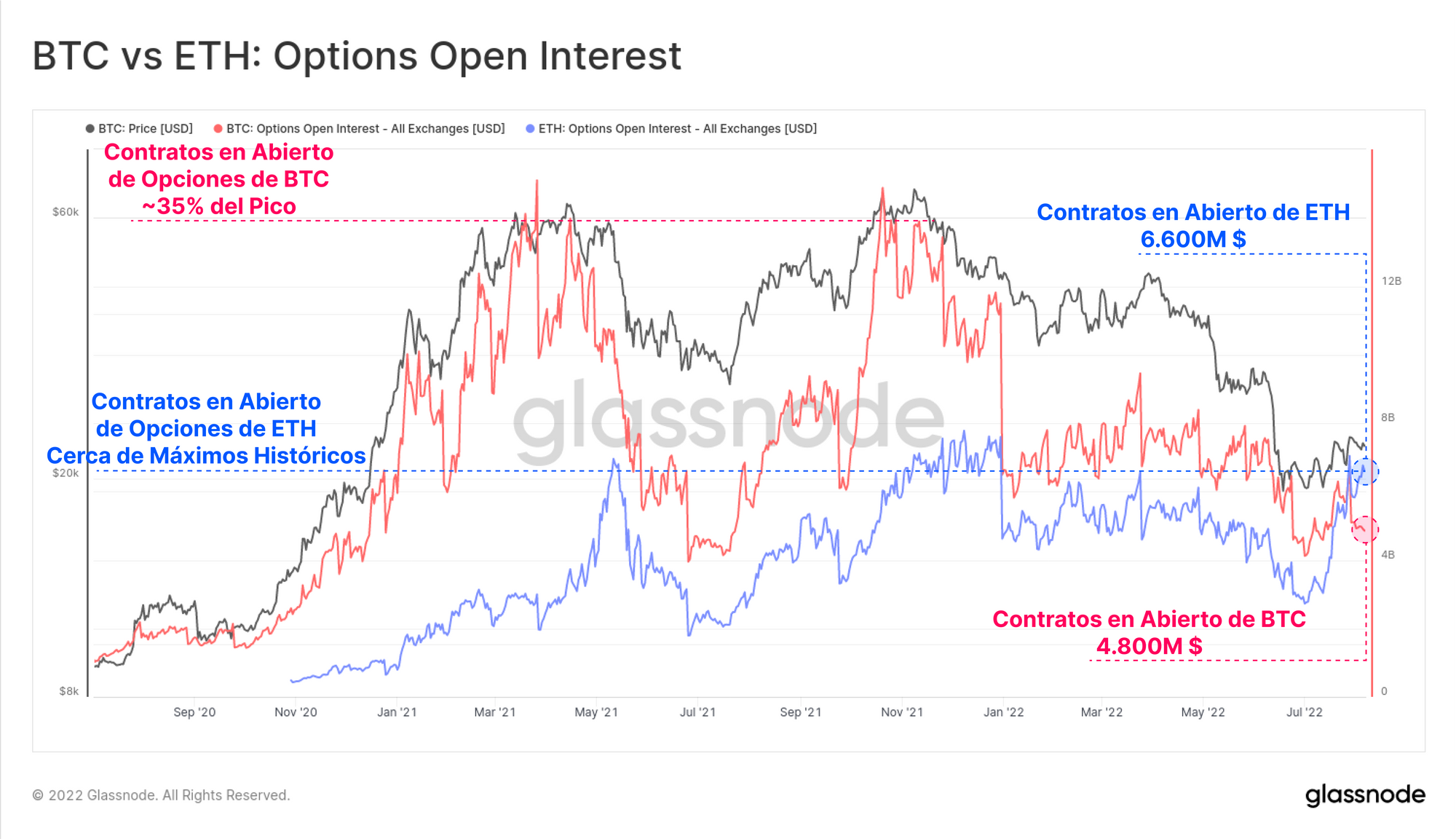

Por otro lado sin embargo, los traders de derivados lo tienen muy claro en sus apuestas con Ethereum, especialmente cuando se trata de la Fusión planificada para el 19 de septiembre. Por primera vez en la historia, los contratos en abierto de las opciones de Ethereum de 6.600M $ superan a los de Bitcoin con 4.800M $.

Aunque no alcanzan aún el máximo histórico, a los contratos en abierto de las opciones de Ethereum les queda poco para alcanzarlo, mientras que por su parte los contratos en abierto de Bitcoin se mantienen bien por debajo del pico a nada menos que un 35% del máximo histórico.

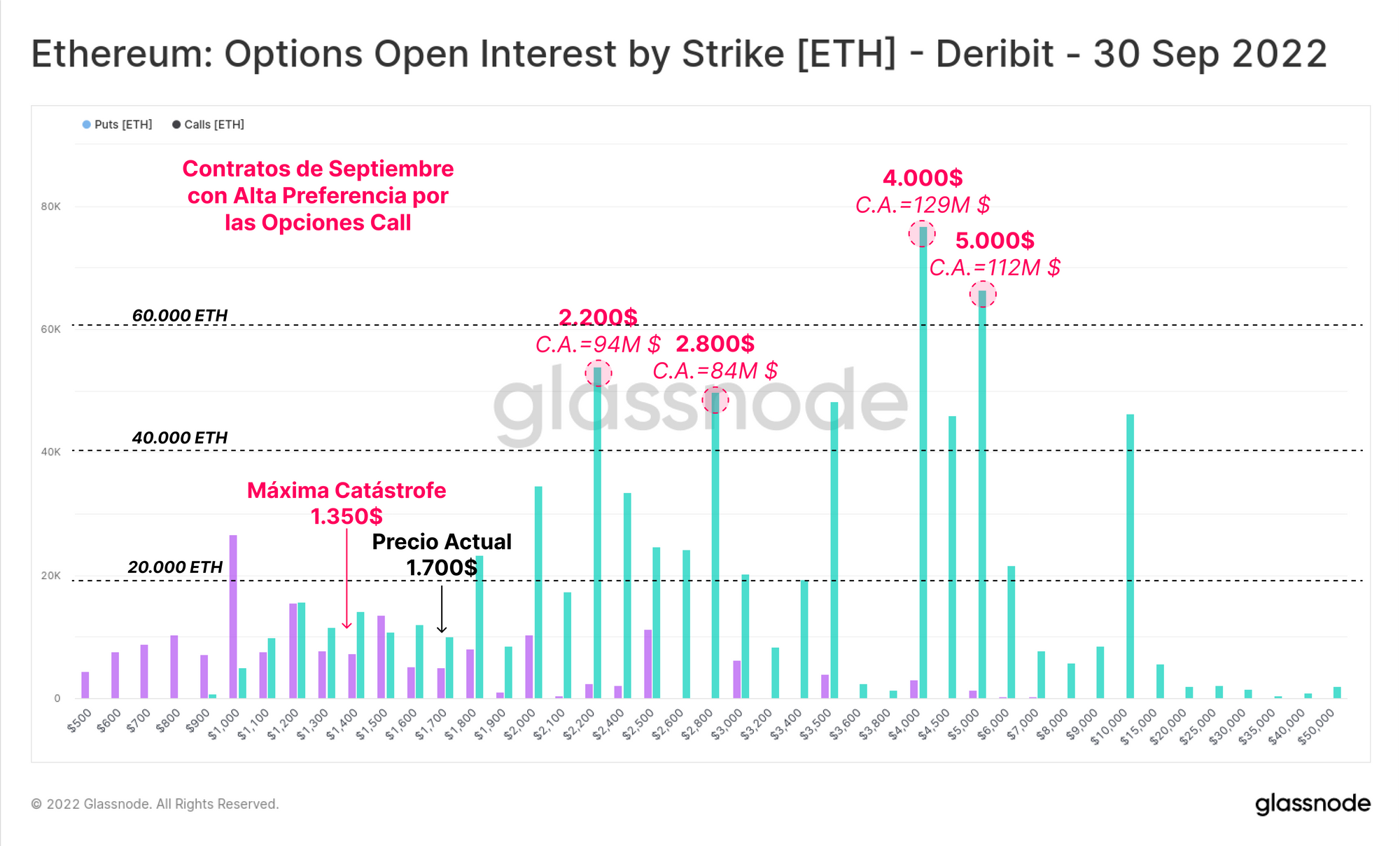

Si nos centramos en los contratos de Deribit para septiembre, la preferencia direccional de los traders de Ethereum se hace inmediatamente evidente. El tamaño de las opciones call hace que las put parezcan insignificantes, y tenemos a unos traders que apuestan a que ETH superará los 2.200$, mostrando además una cantidad de contratos en abierto muy considerable incluso pasados los 5.000$.

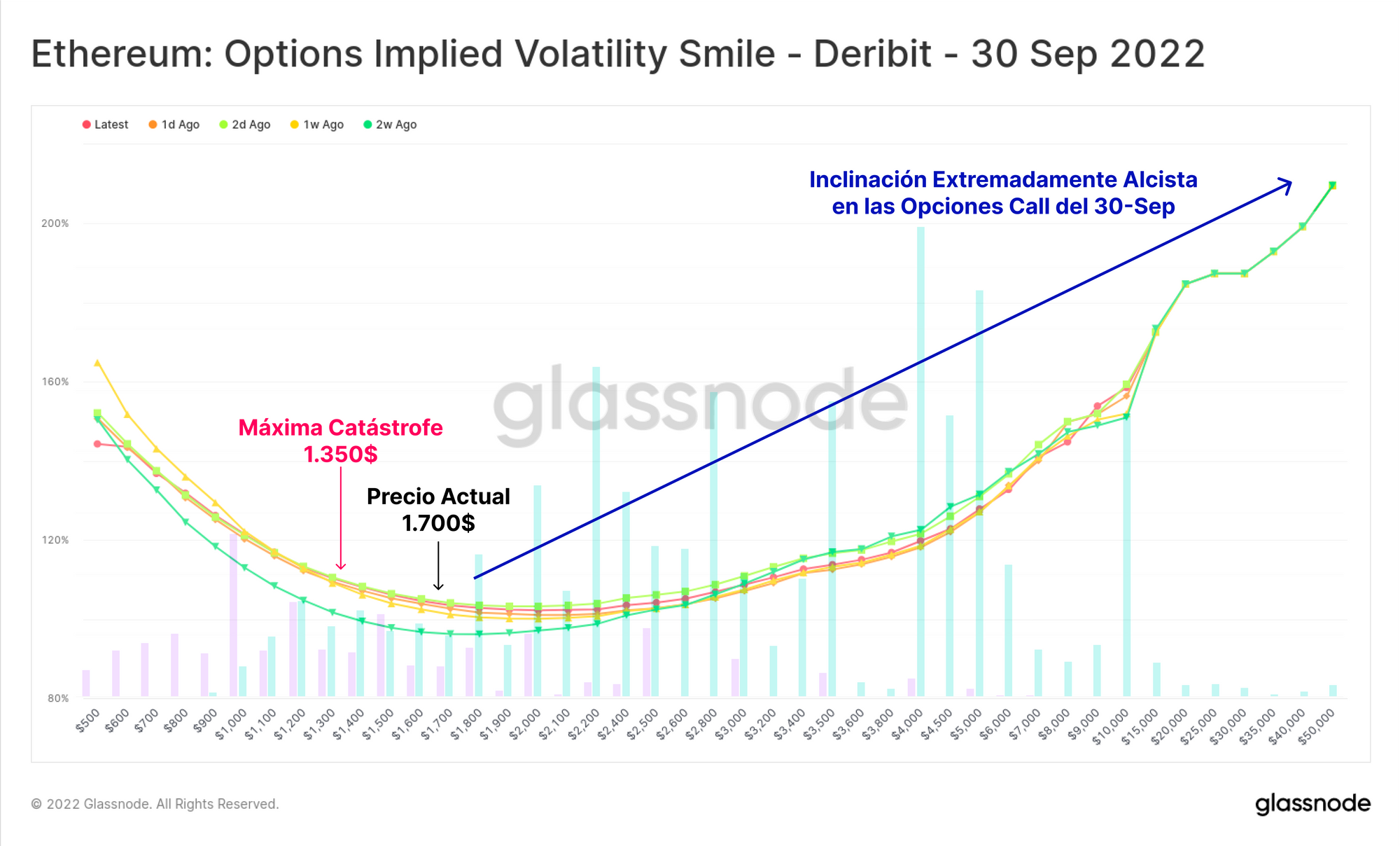

Esto sitúa al precio catástrofe sobre los 1.350$, donde una cantidad máxima de opciones expirarían en pérdidas. Dado que es un precio inferior al precio spot que tenemos ahora mismo, esto prepara el terreno para que el mes que tenemos por delante se ponga más que interesante.

Este enorme bando comprador que demanda opciones call de ETH que expiran en septiembre ha provocado que la denominada sonrisa de volatilidad se torne extremadamente alcista. Sobre esta gráfica se muestran las barras con los contratos en abierto, donde se aprecia que la curvatura ascendente es producto sobretodo de aquellos traders que están dispuestos a pagar un premium por exponerse en largo con esos call.

La volatilidad implícita de este tipo de contratos supera con creces el 100% en casi todos los tramos de precios. Los traders de mentalidad más alcista, quienes están comprando opciones call por encima de los 5.000$, no tienen problema en pagar un premium que supera el 130% de volatilidad implícita.

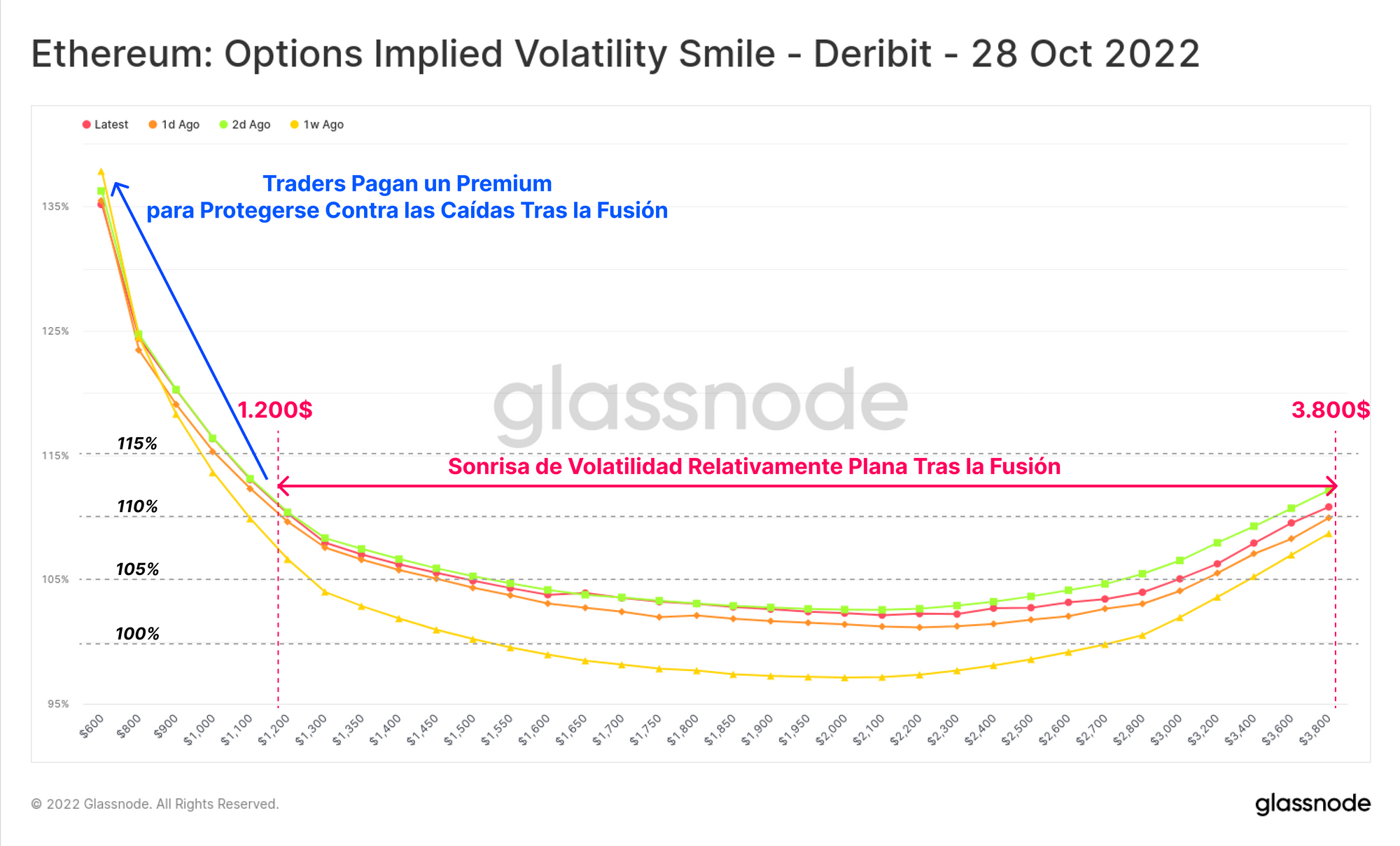

Si comparamos la forma y envergadura de la sonrisa de volatilidad de septiembre con la del mes de octubre, encontramos un dramático descenso en la rama derecha, que adopta una forma relativamente plana, y mantiene una volatilidad implícita por debajo del 110% en toda la curvatura. Sugiere que la demanda para exponerse a ETH con opciones es relativamente baja tras el evento de Fusión.

Muy interesantemente, después de la fecha programada para la Fusión, la rama izquierda imprime una volatilidad implícita considerablemente superior, lo que significa que los traders están pagando un premium por poder ‘vender-la-noticia’ protegiéndose con opciones put tras la Fusión.

Vendiendo Futuras Noticias

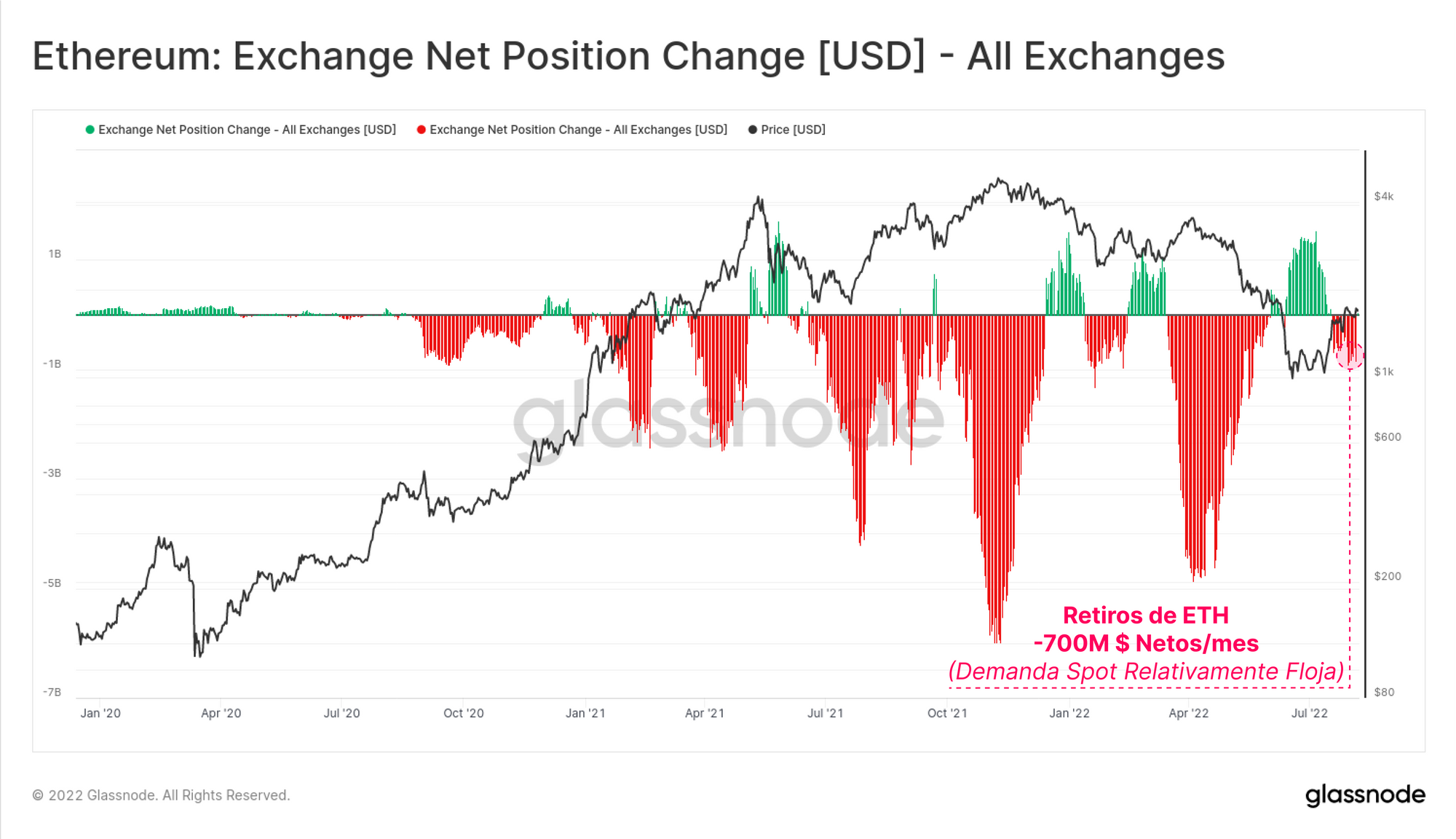

Considerando que tenemos una inclinación clarísimamente alcista en el mercado de opciones de ETH, se podría esperar que la demanda spot fuese bastante intensa. Sin embargo, el cambio neto de las posiciones de los exchanges muestra tan sólo valores de unos -700M $ en retiros netos al mes.

Si bien 700M $ es una suma cuantiosa, los retiros de los exchanges se quedan en poca cosa comparado con los picos más recientes en los que se han retirado por encima de los 3.000M $ al mes, y lo mismo pasa cuando lo comparamos con los 6.600M $ de contratos en abierto del mercado de opciones. Los retiros mensuales de los exchanges a penas representan hoy un 2% del volumen con el que se opera en los mercados de futuros, mientras que este ratio llegó a alcanzar el 20% en abril de este 2022 y en noviembre del 2021.

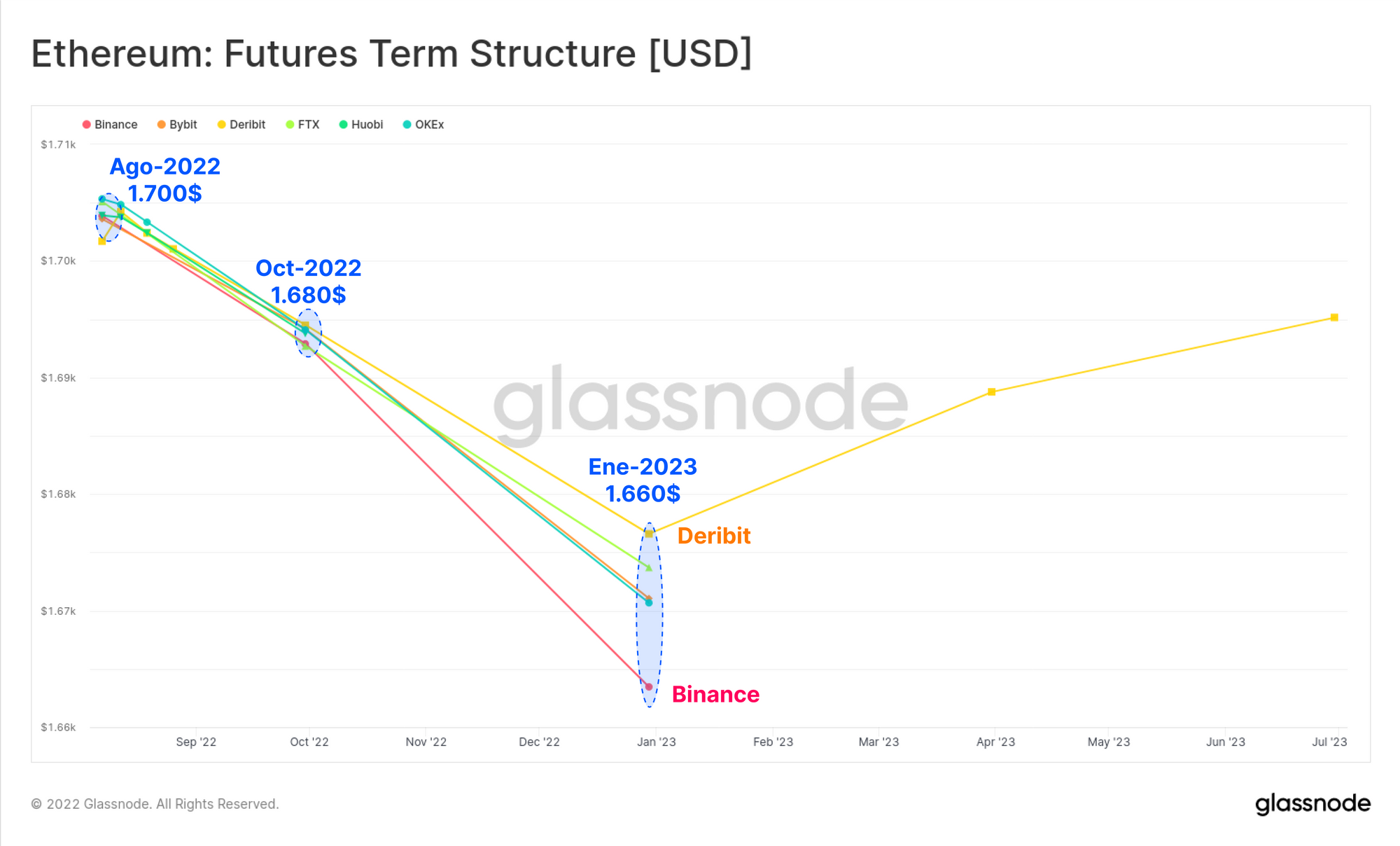

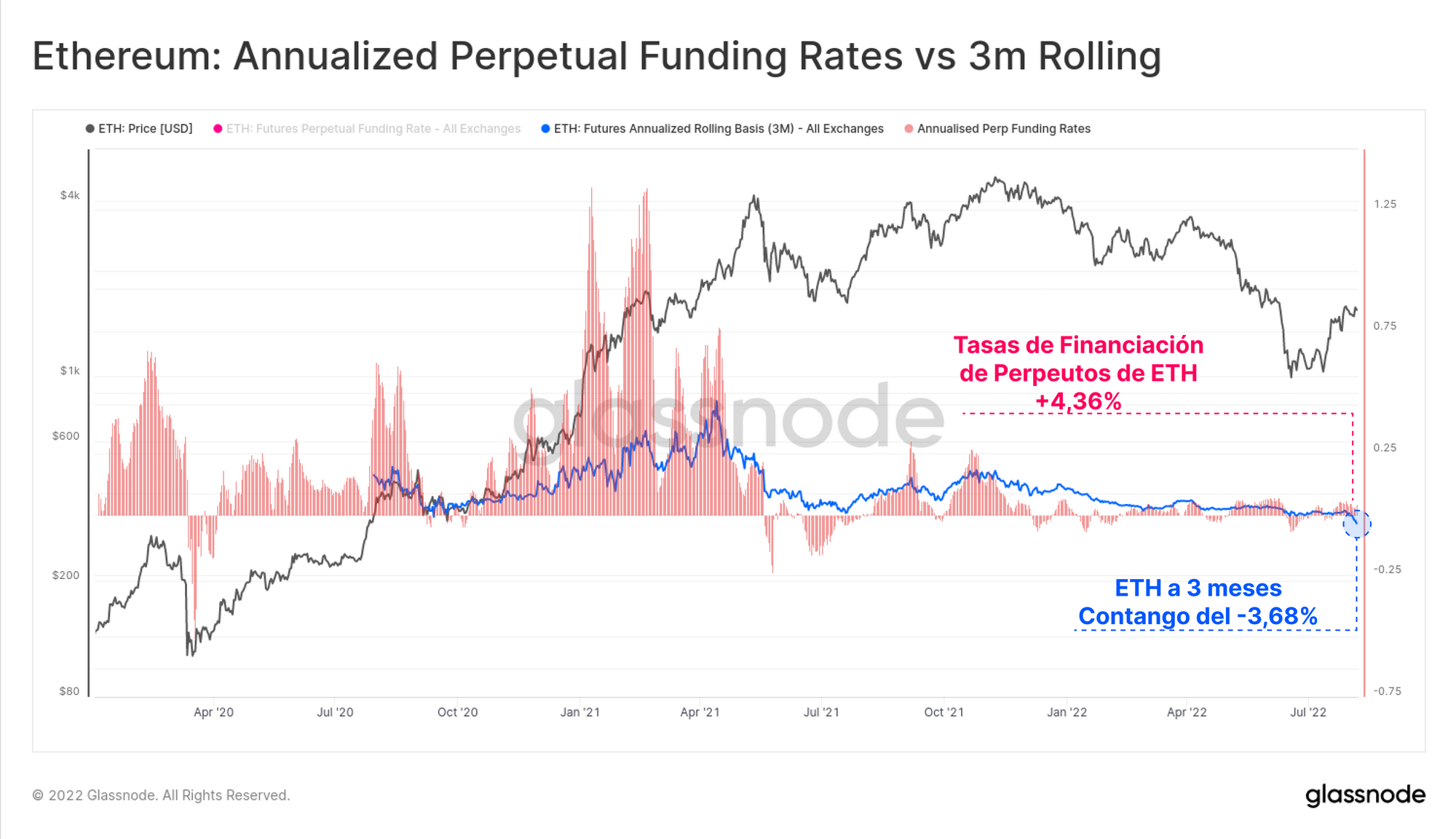

La estructura temporal de los futuros de ETH es notablemente distinta a la forma de la curva de Bitcoin, y se posiciona en condiciones de contango. Esto quiere decir que los traders de futuros consideran que habrá descuentos en el precio de ETH tras la Fusión, alineándose precisamente con ese mayor premium que están pagando los traders de opciones.

Si bien es cierto que el descuento no es grande, tan solo un -2,27% anualizado, nos indica que prevalece una marcada actividad en corto en el calendario de los mercados de futuros. La explicación más probable consiste en que los inversores de hoy en día utilizan el mercado de futuros para cubrirse las espaldas ante el riesgo de mayores caídas, financiando al mismo tiempo los premiums que pagan en sus posiciones del mercado de opciones.

Por último, podemos observar que la demanda por los futuros con fecha de expiración (a 3 meses) manifiesta un coste de mantenimiento negativo, rondando el -3,68% anualizado. Esto confirma que los traders aceptan pagar un premium por adquirir protección frente a las posibles caídas que vengan por delante, mientras fijan sus apuestas sobre la Fusión tanto para una especulación alcista al principio, como para un posible evento de ‘vender-la-noticia’ tras haberse producido.

Todo ello demuestra cómo los traders utilizan posiciones cada vez más sofisticadas, aprovechándose de la creciente profundidad disponible en los mercados de futuros y opciones. Aunque por otro lado, no es algo que se esté viendo reflejado en los mercados spot con la misma intensidad, lo que indica que muy probablemente los traders consideran que la Fusión es principalmente una oportunidad para exponerse abiertamente a los cambios del precio, y no tanto un argumento fundamental para engrosar sus posiciones spot, al menos de momento.

Resumen y Conclusiones

En este informe, hemos analizado los mercados de futuros por un lado y los mercados de opciones por otro, con la intención de conocer qué expectativas tiene el mercado en lo que al desarrollo del precio a corto plazo se refiere. Usando a Bitcoin como punto de referencia, se entiende que los inversores están dispuestos a incurrir en mayor exposición a diferentes precios, pero aún no se posicionan con toda la artillería. Hay muy poca determinación direccional que se haga evidente por el momento en los mercados de derivados de Bitcoin.

En lo que respecta a Ethereum sin embargo, los traders tienen claro que apuestan en largo, tal y como demuestra la elevada carga de contratos de opciones que gira en torno al mes de septiembre. Tanto los mercados de futuros como de opciones se sitúan en contango pasado el mes de septiembre, lo que sugiere que los traders esperan que la Fusión termine siendo un evento de tipo ‘compra el rumor, vende la noticia’, y han tomado posiciones acordes a ello.

Aunque, los retiros spot de ETH de los exchanges permanecen relativamente pequeños cuando los comparamos con los picos de demanda que ha habido recientemente. Esto quiere decir que unos traders más sofisticados están haciendo uso de la profundidad que ofrecen hoy en día los mercados de derivados como su instrumento favorito, para exponerse a los vaivenes del precio, y al mismo tiempo protegerse ante el riesgo que la Fusión pueda traer consigo.

Actualización de Productos

Todas las actualizaciones de productos, mejoras y actualizaciones manuales que se le hacen a las métricas y datos quedan reflejados para su futura referencia.

- Abierto el soporte para los tokens APE, SHIB, SAND y stETH ERC20

- Lanzamiento de Nueva Métrica: Probablemente Perdidas y Probablemente Perdidas

- Mejorados los rótulos del balance de BTC de FTX.

- Síguenos en Twitter

- Únete a nuestro canal de Telegram

- Visita el Glassnode Forum para debatir y discutir ampliamente.

- Para ver las métricas del blockchain y las gráficas de actividad, visita Glassnode Studio

Exención de responsabilidad: Este informe no aporta ninguna clase de consejo de inversión. Toda información es compartida con intención exclusivamente informativa. No debe tomarse ninguna decisión de inversión basada en la información aquí presentada y usted es el único responsable de sus propias decisiones de inversión.