有多少枚比特币在出售?

随着本周比特币ETF申请的黄金潮,一个重要的问题浮出水面,那就是:有多少比特币是活跃并且可以出售的呢?在这份报告中,我们试图量化可供出售的比特币供应,并分析过去各个周期中需求如何影响比特币的估值。

执行摘要

• 通过对美国和亚洲主要交易所的资金流动的分析,我们发现在亚洲交易时间段内有强烈的比特币积累趋势,而在2023年,美国市场的需求相对较弱。

• 基于本报告所介绍的分析框架,我们引入了"活跃供应"的概念,以识别需求扩大或收缩的时期,并且只关注那些积极参与价格发现过程的比特币数量。

• 对2023年短期持有者行为的深入分析显示,市场心态已经从2022年的熊市环境中转变出来,最近价格的反弹出现在他们的成本基础上,起到了市场支撑的作用。

🪟在 本周链上控制面板中查看本报告涉及的所有图表。

区域情绪分析

在过去的几周里,美国证券交易委员会对美国最大的两个加密货币交易所施加了压力。然而,本周由全球最大的资产管理公司Blackrock领头申请的现货比特币ETF引发了一轮淘金热。作为对此的反应,比特币价格从2.5万美元反弹至超过3.1万美元,创下了年度新高。

这个涨势首先由美国的交易员🔵引领,然后是欧盟的交易员🟠,最后是亚洲的交易员🔴。

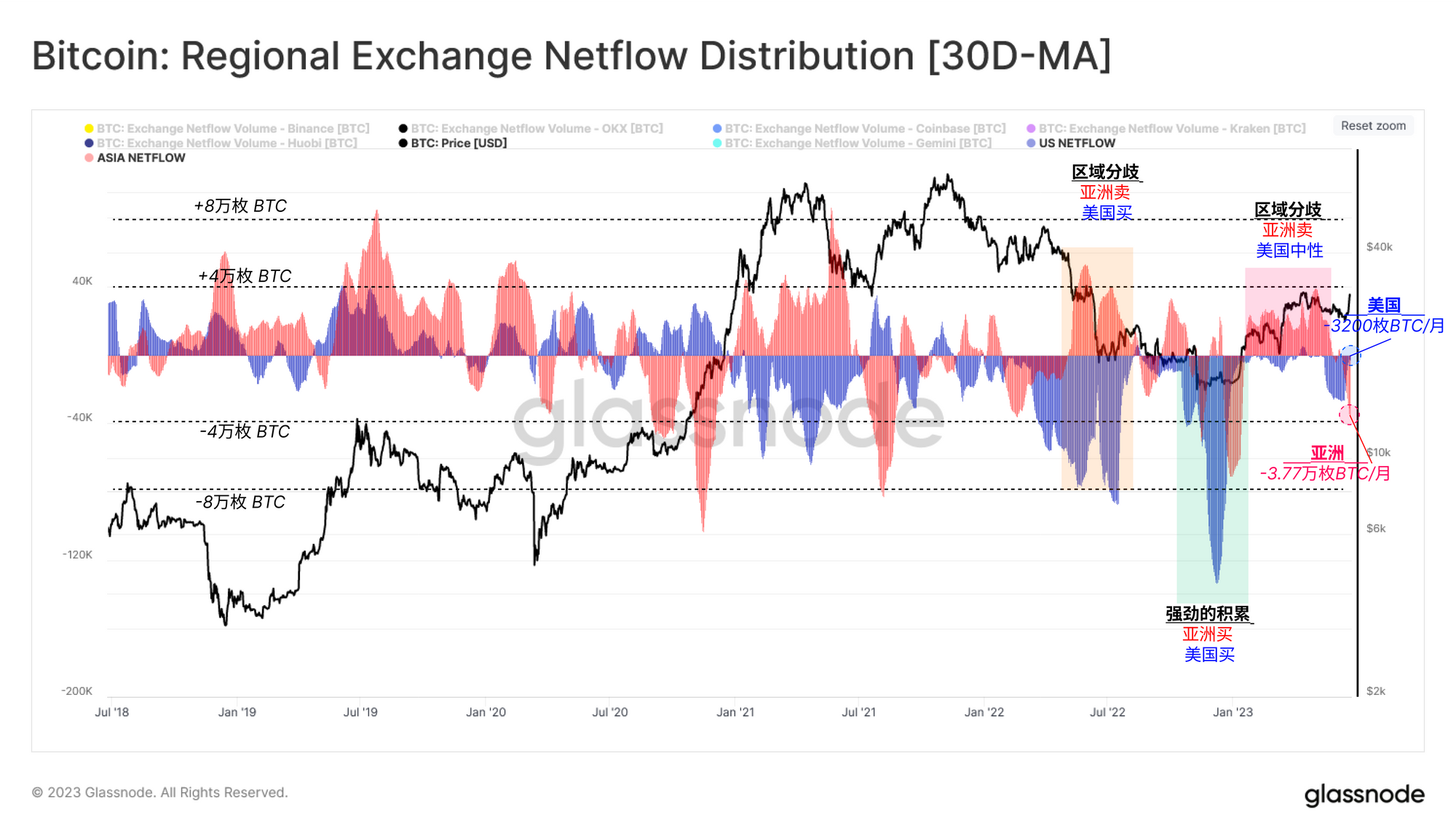

我们可以通过评估法币对比特币交易的实体(交易所)的比特币流动性来探索这些区域性变化的框架。为了实现这一目标,我们筛选了CoinGecko排名前三的美国和亚洲交易所。

美国(境内):Coinbase、Kraken和Gemini

亚洲(离岸):Binance、OKX和Houbi

通过观察每周比特币平均净流入量,我们发现了一些有趣的行为模式。在2020-2021年牛市的初期阶段,LUNA的失败和FTX的崩溃引发了强烈的比特币积累和自我保管的倾向。大多数交易所每天都会有5000到10000枚比特币的净流出。

然而,有几次,Binance展现出了相反的行为,大量的比特币流入伴随着市场的抛售和下行趋势。这可能是因为投资者正在将他们的持有的比特币从被视为风险较高的交易所(如FTX)转移到世界上最大的交易所。

我们也可以根据交易所的所在地(境内与境外)来分类,然后汇总每个子类别的总净流量。

下图显示了每个地区的月度累计净流量。可以看出,在2022年11月至2023年1月的底部发现阶段,两个地区都出现了净流出(即积累)。然而,在LUNA的崩溃之后,以及2023年的大部分时间,境外交易所出现了净流入,而境内交易所则呈现净流出,这表明美国的投资者在这期间主要进行了积累或保持中立。

这个指标可以帮助观察者监测区域市场情绪的变化,尤其是它们对外部因素的反应。例如,在美国证券交易委员会宣布对BinanceUS和Coinbase提起诉讼后,这两个地区都以显著的交易所资金流出作为对价格调整的反应。目前,离岸交易所的净流出量为每月3.77万枚比特币,而在岸交易所的购买压力已下降到每月负3200枚比特币。

通过活跃供应衡量需求

我们最近的新闻通讯强调了财富正在从具有高时间偏好的投资者向长期囤币党转移。这种不断增加的非流动性模式是所有以往比特币牛市的重要组成部分。然而,尽管"供应震动"可以积极影响价格发现,但趋势的持续性仍然取决于市场上新需求的涌入。

考虑到需求方的重要性,我们试图构建一个框架,通过链上指标追踪需求扩张(或收缩)。为此,我们将测量供应的动态,将其作为需求的代理指标,即高度活跃的供应。

💡资本流动的量化可以通过衡量流通供应中高度活跃部分的变化大小来实现。

换句话说,当新的需求进入市场时,现有的投资者通常会反应过来,以更高的价格交易和卖出他们的比特币🟦。因此,旧比特币的卖出需要扩大年轻的供应🟥区域。

首先,我们定义'年轻供应'为过去155天内移动过的所有比特币(被短期持有者持有),这些比特币在短时间内被使用的可能性很高。然而,我们可以进一步深入研究,将年轻供应中流动性最强和最活跃的子集隔离出来,我们称之为'热门供应'。

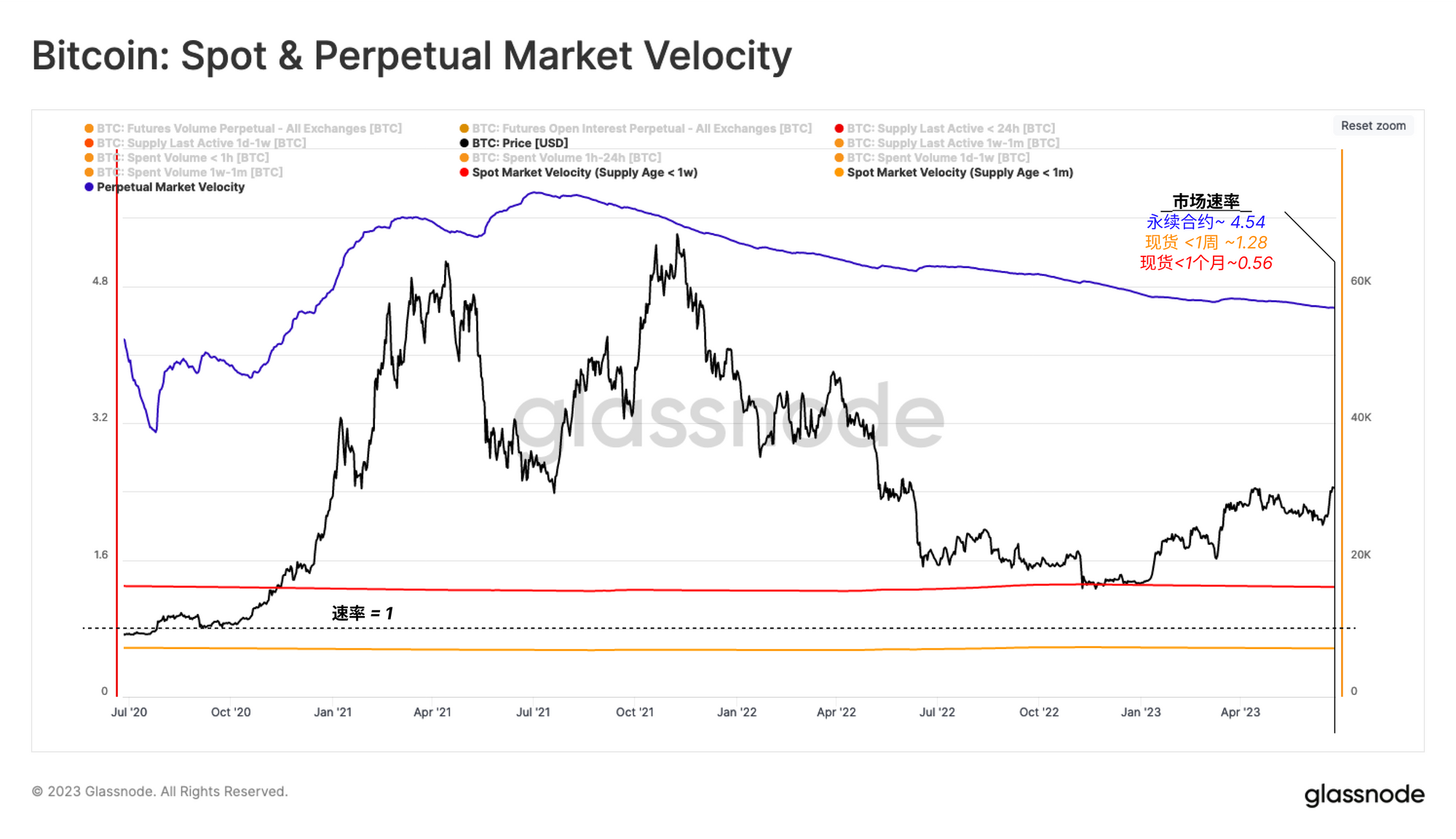

热门供应 是年轻供应的一个子集,其速度为1或更高。速度超过1意味着,平均来看,这个区域的每个比特币每天至少移动一次。

使用以下公式,我们可以计算出比特币i的任何任意子集的速度。

速度_i = 每日交易量_i / 供应量_i

下面的图表显示了所有时间的以下市场的平均速度:

• 永续期货市场 🔵(速度=交易量除以开放的未平仓合约数量)。

• 现货市场(<1周币)🔴 (速度 = 链上交易量除以<1周的供应量)。

• 现货市场(<1月币)🟠 (速度 = 链上交易量除以<1个月的供应量)。

永续期货市场和供应量小于1周的市场的速度都超过1。如果我们考虑到下一个年龄段(1个月)的比特币,速度就会降到1以下,这进一步强化了旧比特币被卖出的可能性较低的观点。

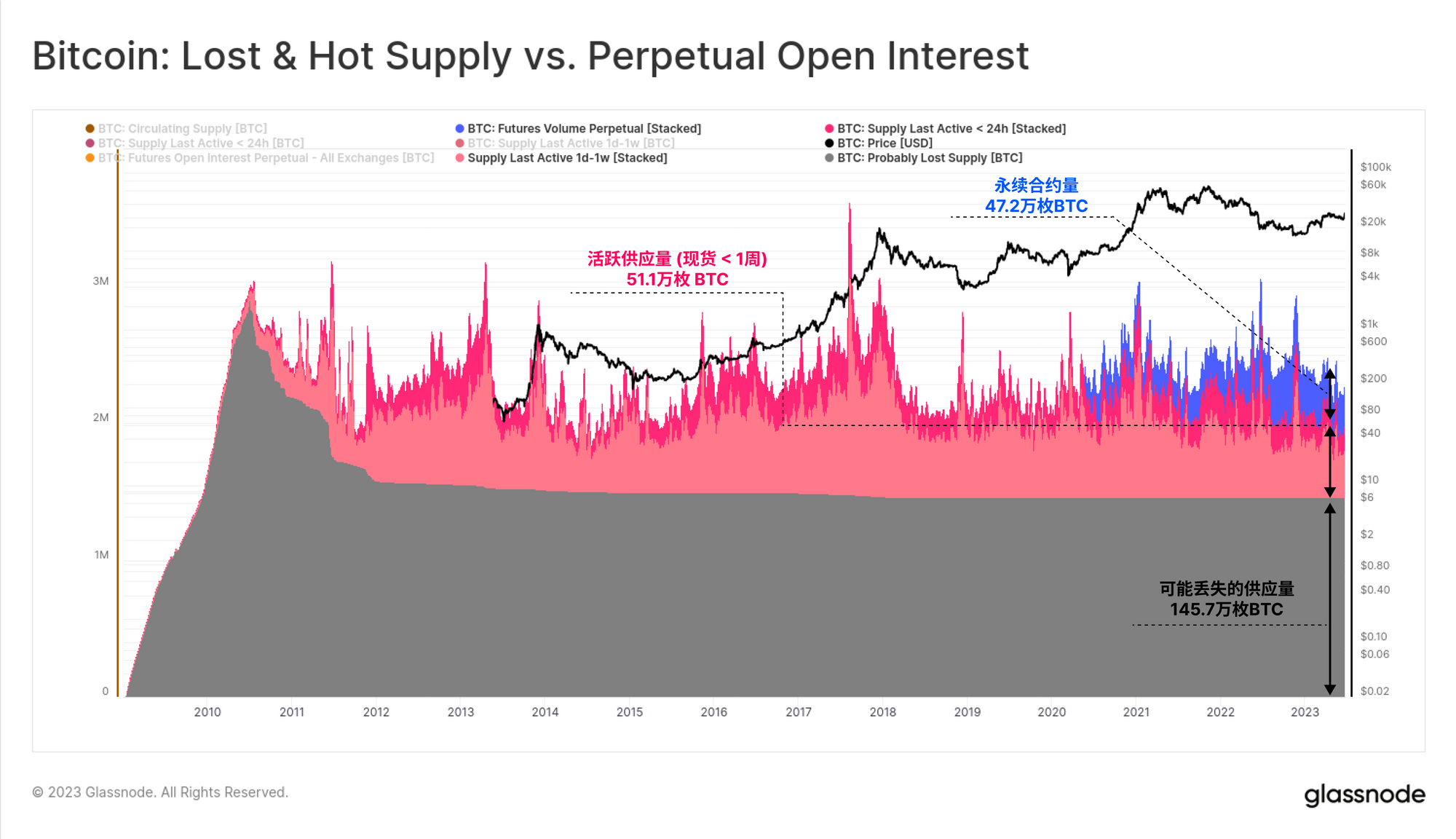

为了更好地理解这个'热供应'🟥的规模,我们可以将这部分供应与永续未平仓合约🟪、总流通供应🟧,以及可能丢失的供应⬛进行对比。值得注意的是,在比特币的整个历史中,价格发现过程主要是由总流通量中相对较小的一部分来驱动的。

热供应的中位数为67万枚BTC,最大值为220万枚BTC,这占总供应量的3.5%至11.3%之间。这与可能丢失的比特币数量相似,估计有146万BTC,占总供应量的约7.2%,这些比特币自2010年7月比特币开始交易以来从未被交易过。

永续期货的未平仓合约(47.2万枚BTC)和热供应(51.1万枚BTC)的规模也相似,如下图所示。这表明目前大约有98.3万枚BTC(价值约295亿美元)是可以出售的,其中略低于一半是现货比特币。

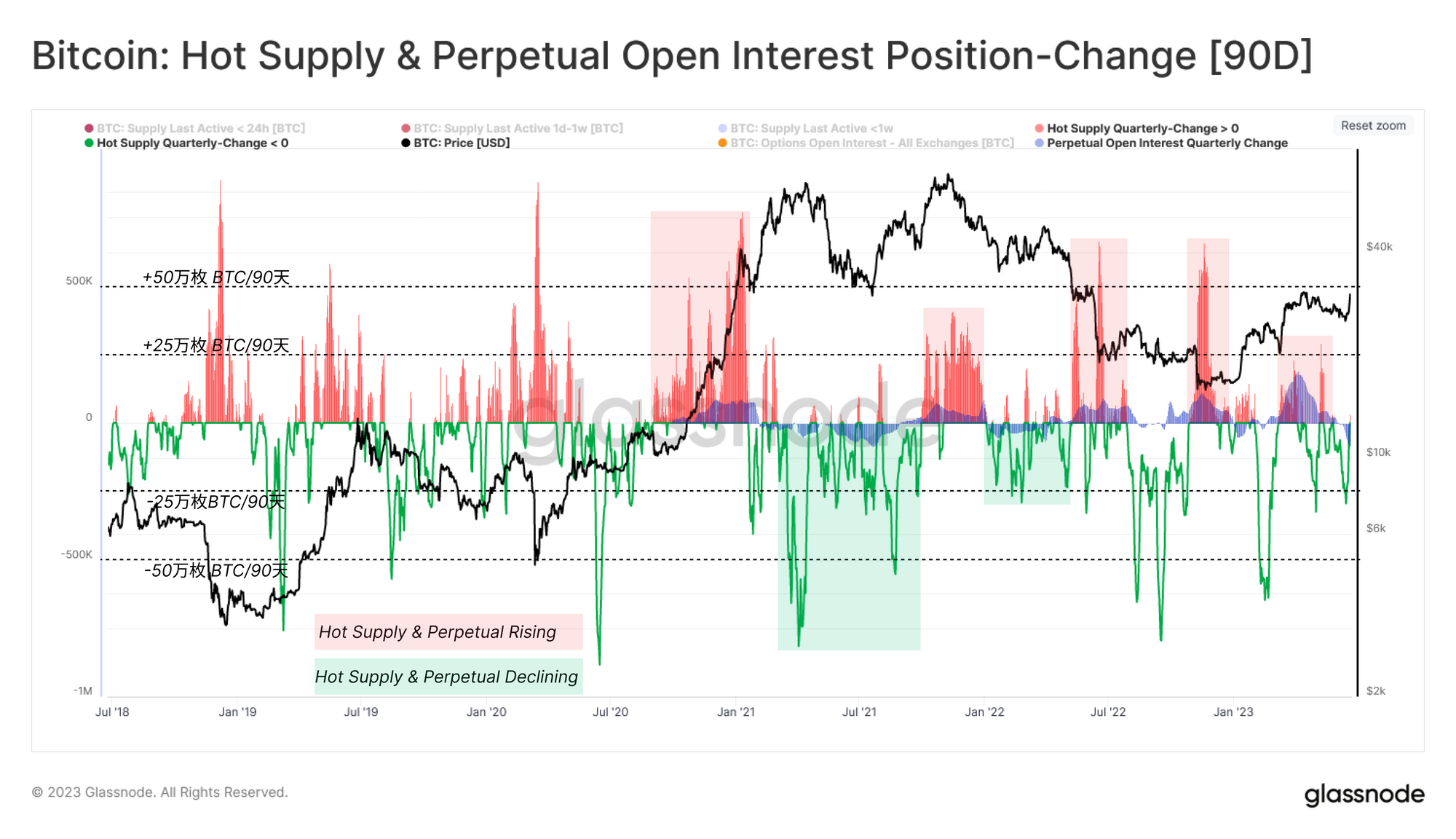

我们也可以证明价格行为,以及这些热供应和永久未平仓合约组成部分的变化之间的相互关系。下图显示了这些部分在过去90天内的净头寸变化,这让我们能够确定资金是如何流入🟥和流出🟩市场的,以及流动性的规模。

在过去的牛市和严重的投降事件中,通常会有25万到50万枚比特币的资金被注入市场。然而,在持续的熊市期间,相同规模的资金会被积累起来,并且会在市场之外花费相当长的一段时间来退出这个'热供应'序列(被囤币者购买并持有)。

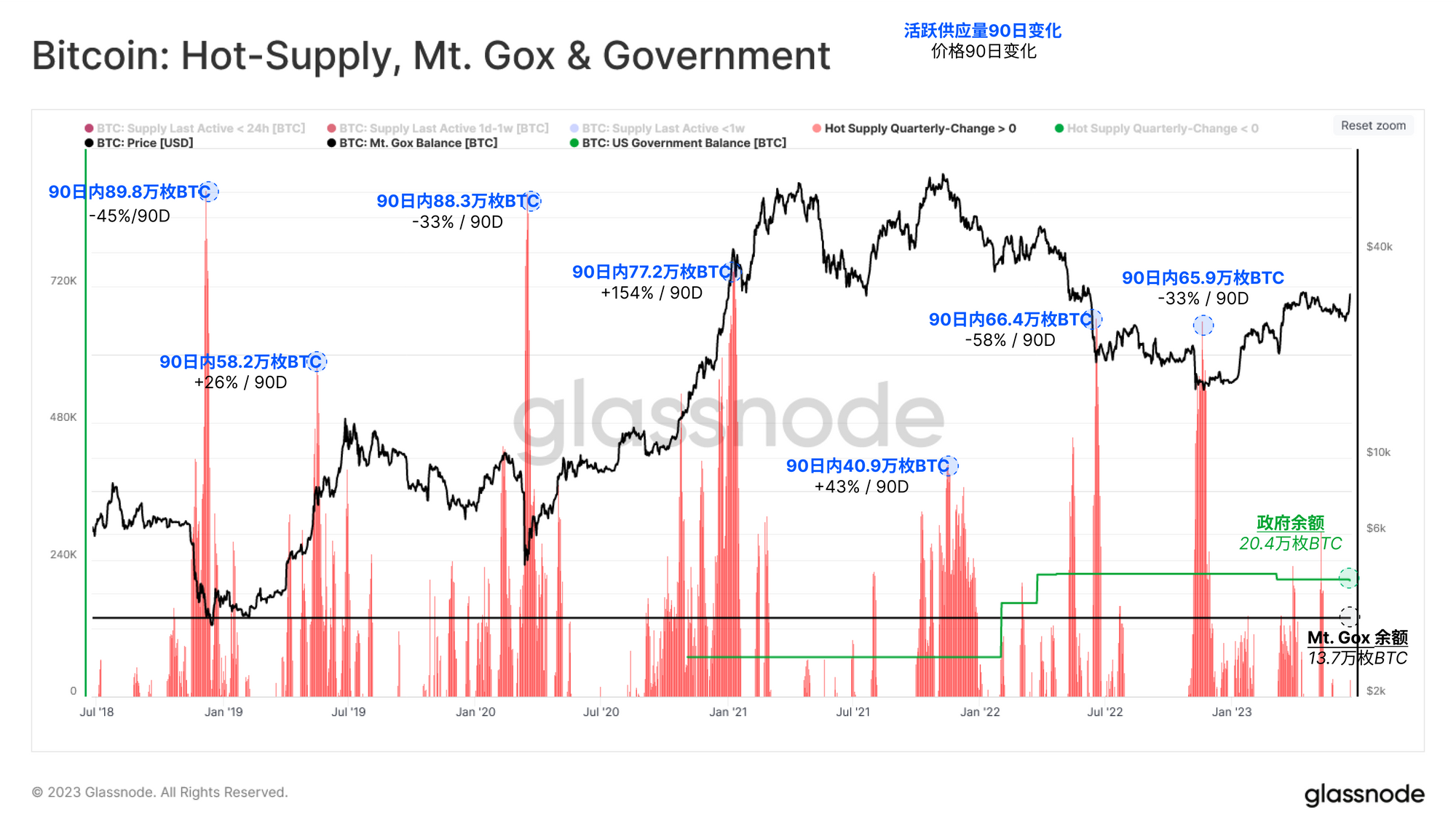

下图揭示了这些热门供应的扩大对价格变动的影响。在过去的五年里,我们观察到了七次重大的资本流入浪潮,规模从每季度40万枚到90万枚比特币不等。这些都与26%至154%的市场波动有关。

从这个图表中,我们也可以比较主要供应来源的清算的潜在影响,如Mt.Gox的资金(13.7万枚BTC)和美国政府扣押的比特币(20.4万枚BTC)。从图中我们可以看到,相当于一个季度的需求流入有可能吸纳这两个来源的全部分配。

对链上成本基础的反应

在我们的第18周周报 中,我们阐述了周期中枢点期间短期持有人行为的重要性。到2023年,价格与 短期持有者-成本基础 之间有两个主要交集,这为市场提供了强有力的支持。

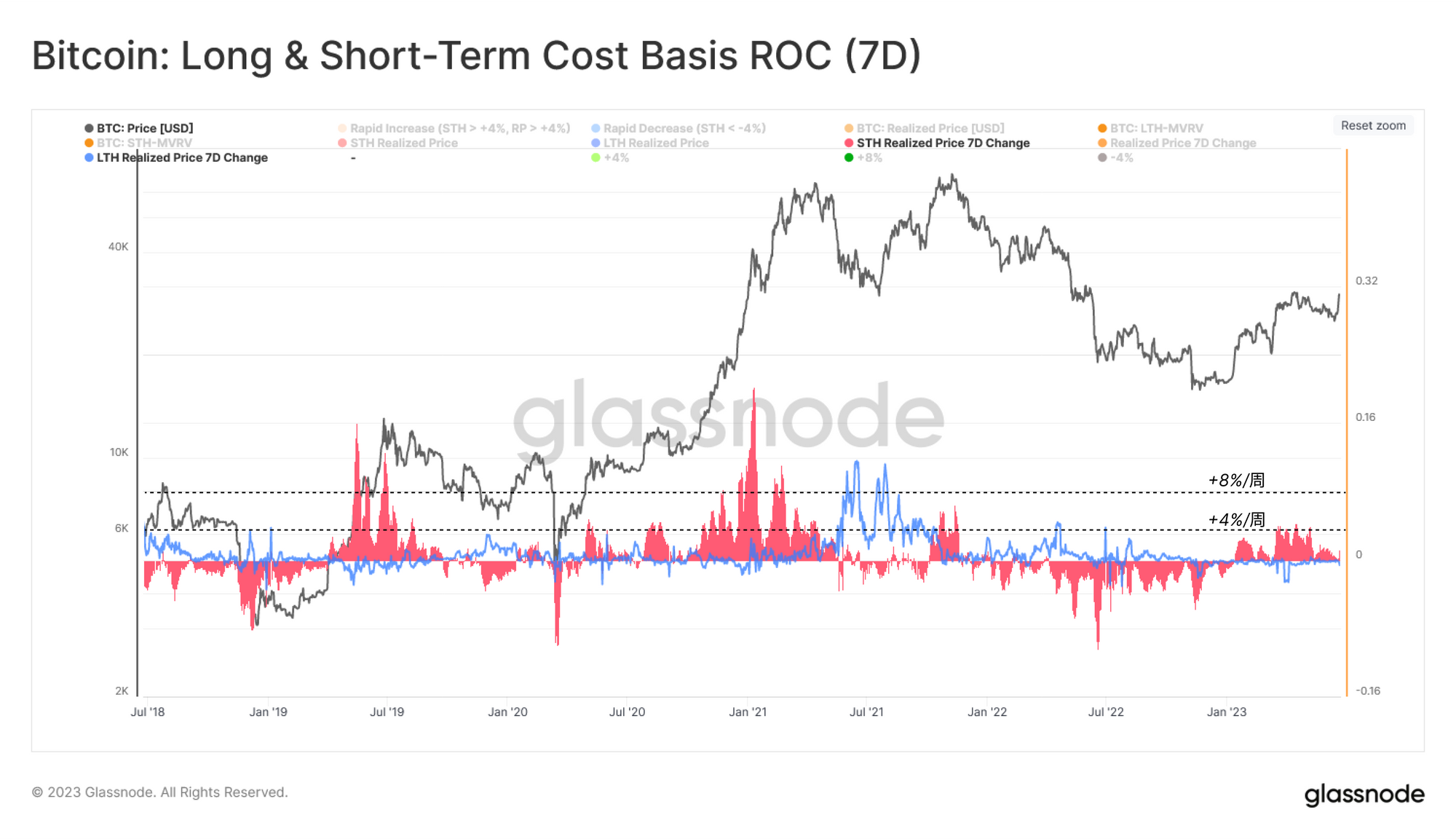

上周,长期🟦和短期🟥持有者成本基数的每周变化率都下降到了零,反映出在26000美元左右,币价达到了稳定的平衡。这表明,投资者的心理已经从2022年的熊市心态转变为对收支平衡水平的看法,认为这是一个建立头寸的机会,而不是退出流动资金。

我们还可以看到短期持有人MVRV指标对MVRV=1的收支平衡点反应强烈。

该比率当前为1.12,说明从平均水平来看,短期持有人正享有12%的盈利。当这个指标超过1.2(大约为33200美元)到1.4(大约为38700美元)之间时,市场修正的风险通常会增加,因为投资者进入到越来越大的未实现盈利状态。

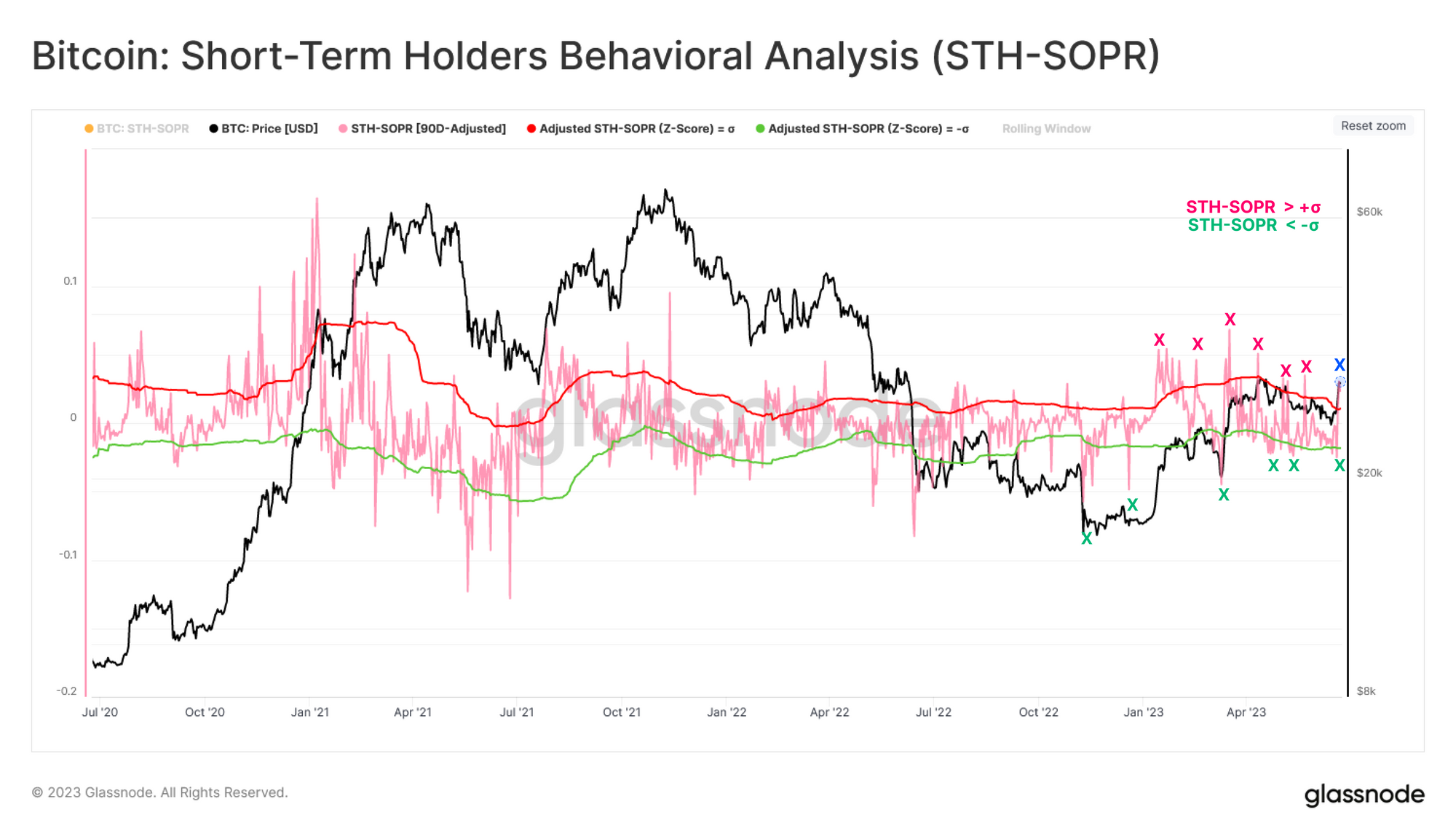

我们最后观察了短期持有者出售利润率(STH-SOPR)指标,以了解他们在今年至今的卖出行为。我们使用90天的正负标准差带来绘制上下区间,作为识别可能反应点的工具。在最近几周,我们在下界区间🟢以下发现了现货卖方的疲软行为,包括在反弹到3万美元以上之前的最低点25100美元。

总结和结论

在美国涌现机构级比特币ETF申请的淘金热中,我们已经看到了美国需求复苏的早期迹象。这是在2023年美国需求相对较弱的情况下,亚洲顶级交易所看到了迄今最强的积累。

面对可能有大量新购买者进入现货比特币市场的前景,我们构建了一个框架来评估比特币的可用供应量,以及一套工具来评估新需求的增长或收缩。

最后,我们研究了短期持有者群体的行为,发现他们的市场心态似乎已经从2022年的熊市模式转变过来。他们的行为表明,他们对"收支平衡"水平有了新的认识,把它看作是增加头寸的机会,而不是卖出结算,退出流动性。