链上周报(2021年第37周)

在衍生品市场引领的一周波动之后,我们评估了比特币交易者和投资者的市场反应。 比特币市场在本周初经历了一次高波动性的大跌,价格在突破了52,849美元的本地新高之后,然后下跌到了44,196美元的低点。卖方的主要驱动力似乎是为了去掉期货市场的过度杠杆。

在衍生品市场引领的一周波动之后,我们评估了比特币交易者和投资者的市场反应。

比特币市场在本周初经历了一次高波动性的大跌,价格在突破了52,849美元的本地新高之后,然后下跌到了44,196美元的低点。卖方的主要驱动力似乎是为了去掉期货市场的过度杠杆。

同时,在现货和链上市场,投资者积累和长期持有的历史性重大趋势仍然未发生改变,尽管5月发生了50%以上的大跌,之后比特币从2.9万美金强势归来,现在又一次大跌,但囤币者似乎没有受到影响。

本周,我们将探讨本次启动价格下跌的杠杆冲量,并深入研究链上可观测的比特币供应动态。

衍生品导致向下波动

在上周的周报和视频报告中,我们介绍了比特币和以太坊市场的期货合约未平仓利息的增长,以及永续互换资金利率逐渐增高。

这凸显了一个越来越大的风险,即做多方向已经积累了过多的杠杆,可能造成价格下行的挤压。周二,比特币和以太坊两个市场确实出现了大幅抛售,比特币在一小时内下跌超过1万美元。这一事件起到了去除大部分累积杠杆的作用,市场在本周余下的时间里进行了盘整。

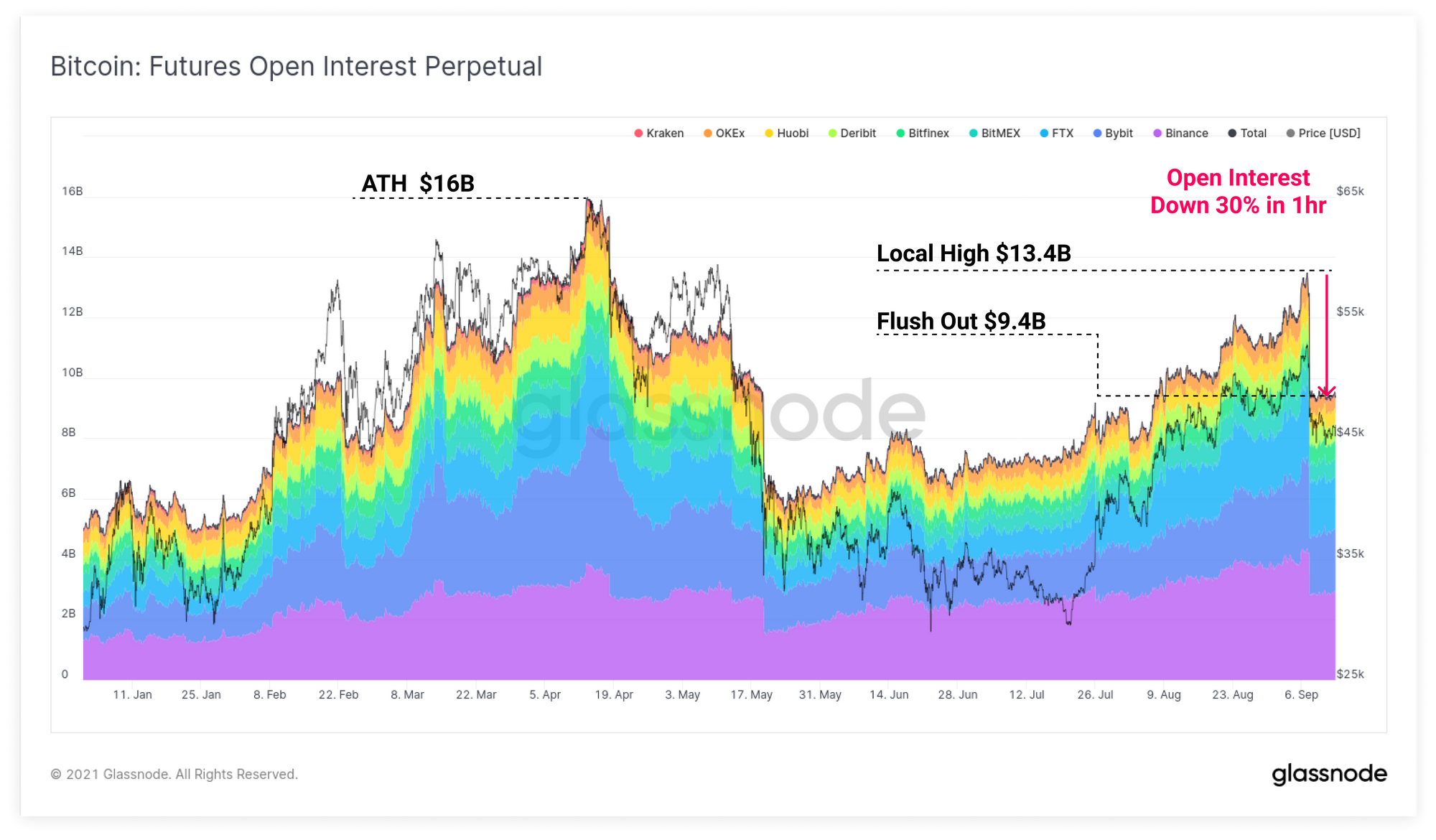

从本地高点134亿美元的未平仓永续期货来看,此次大跌共造成价值40亿美元的合约(30%)在一小时内被平仓和清算。本周剩下的时间里,杠杆一直相当稳定地保持在94亿美元左右。

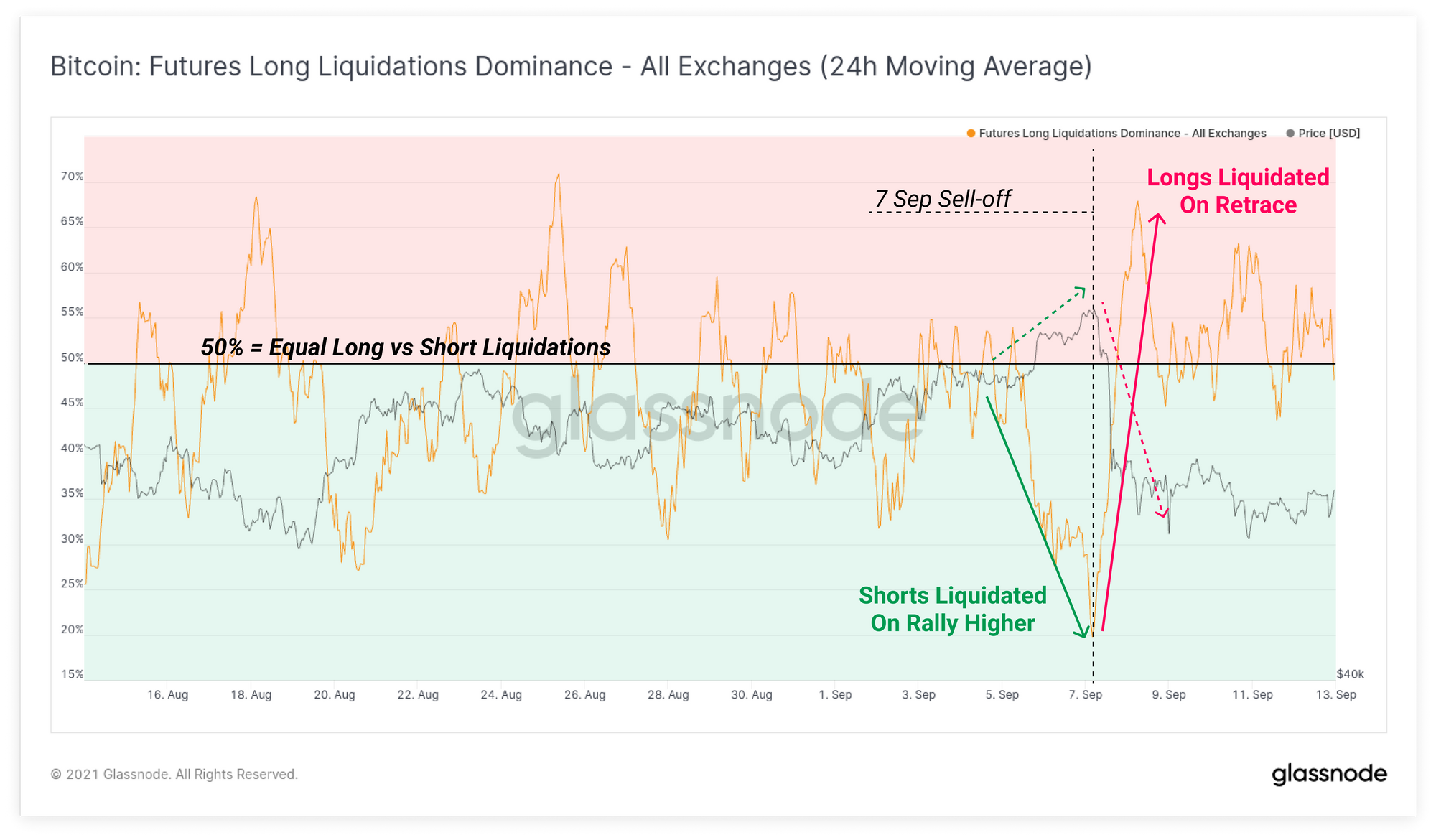

使用多头清算占比指标,我们可以看到,就在这次大跌之前,期货市场实际上经历了短暂的空头清算挤压,这有助于将价格推高到5.28万美元的本地高点。空头清算占了这段时间所有清算的80%。

紧接着这个高峰期,相反的情况发生了,多头合约清算的比例飙升至68%,因为比特币的价格从高点下跌超过1万美元。

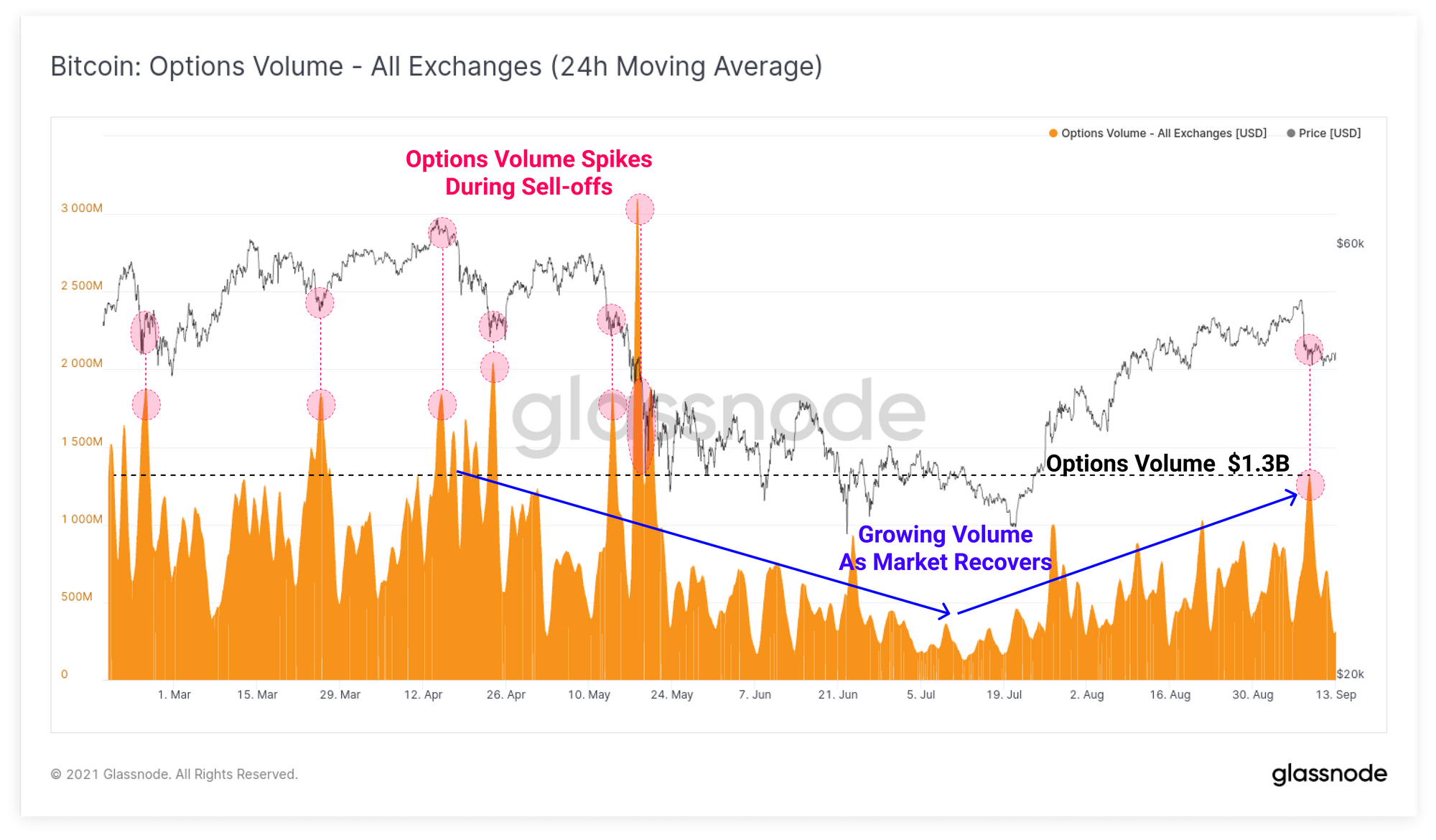

期权市场也出现了交易量的激增,因为交易者急于对冲他们的头寸,并获取波动性溢价。这已经成为今年相当典型的行为,在市场大跌期间,期权市场的活动一直在增加。

自5月至7月活动相对冷清以来,期权市场的总交易量一直处于复苏状态。在周二大跌前后的几个小时里,期权交易量达到了13亿美元的多月高点。

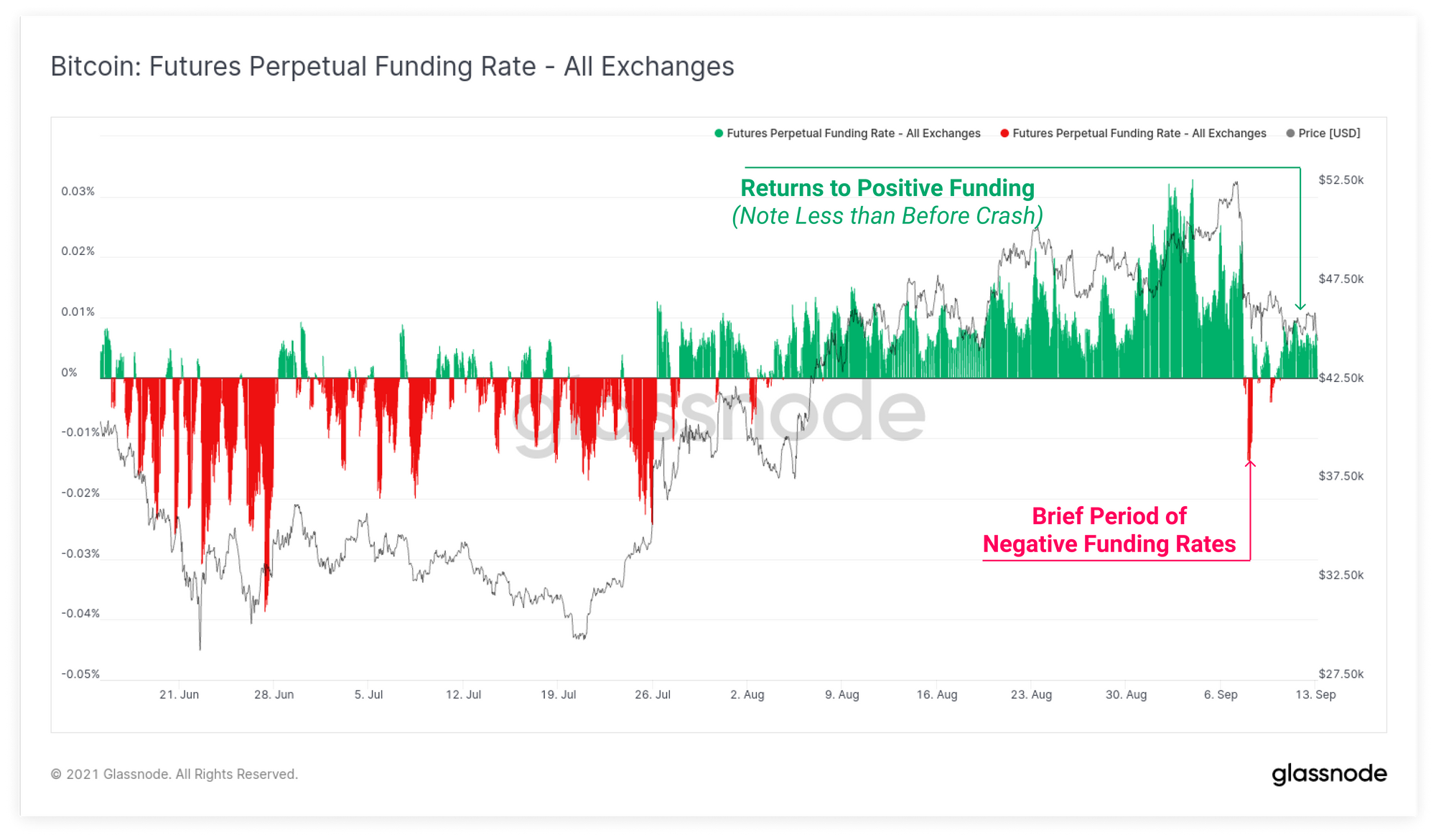

在大跌期间,资金利率曾在非常短暂的时间内出现负值,永续市场已经恢复到略微正的资金资金利率,表明交易者仍然期待着价格上行的动力。然而,请注意,融资的幅度比崩盘前要低得多,这表明至少已经发生了部分去杠杆化。

链上周报控制面板

链上周报所提及的数据指标有了所有功能实时控制面板功能。我们也已经开始制作每周链上视频分析,方便用户深入了解每一周分析背后的理论和逻辑。即刻浏览并注册我们的YouTube 频道, 点击我们的 Video Portal 观看更多视频内容.

休眠币处于统治地位

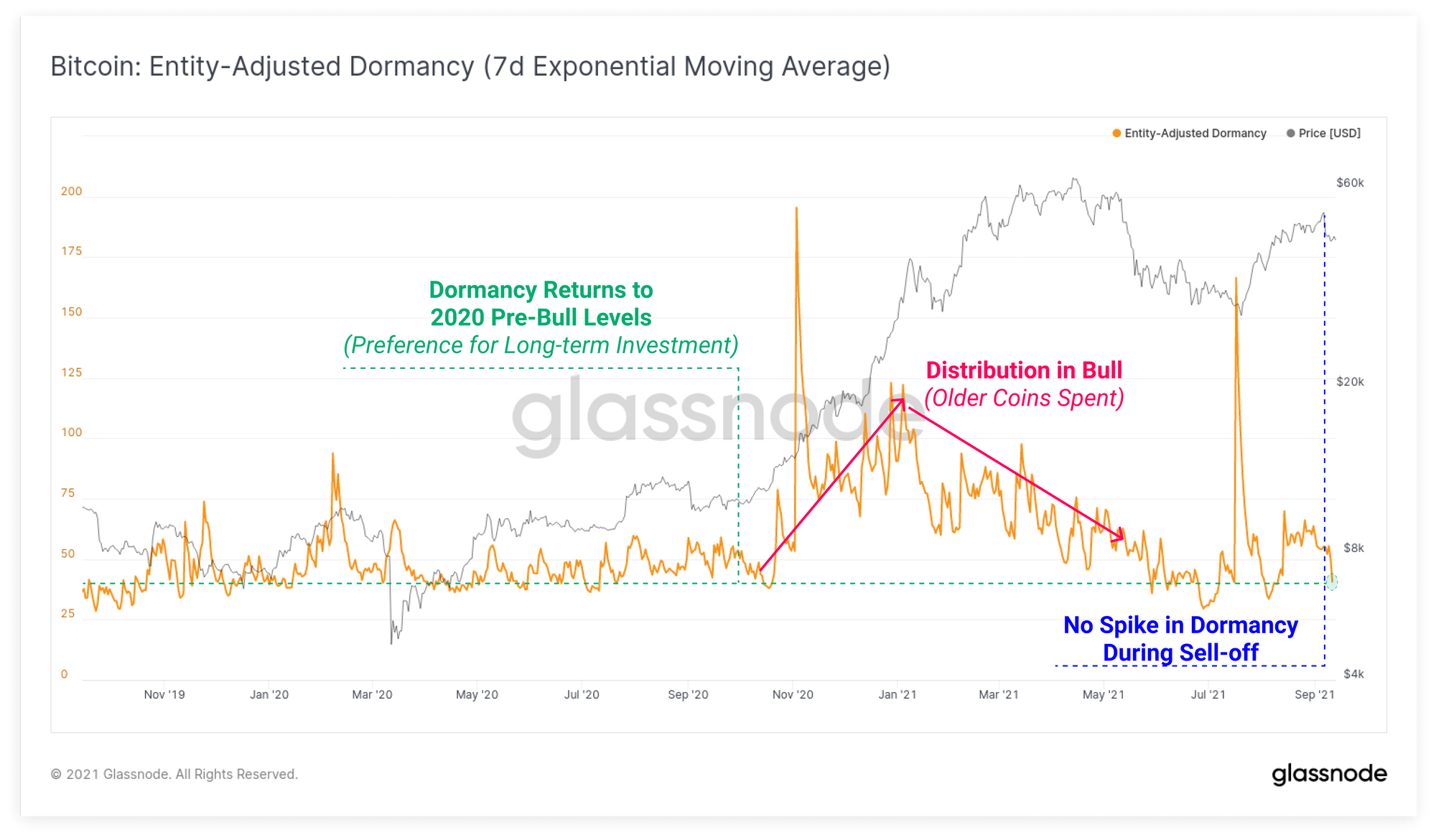

接下来我们将回顾现货和链上市场对这次大跌的反应。我们首先看一下平均比特币休眠天数,它显示了在当天卖出的比特币的平均币龄,按照卖出的每单位BTC进行调整后,我们发现了两个关键收获:

- 休眠度在抛售过程中没有飙升,这表明当时卖出的比特币的平均年龄相对年轻,老手没有被甩下车。

- 本周休眠度继续下降,回到了2020年牛市前的下限,表明市场对长期持有有强烈的偏好。

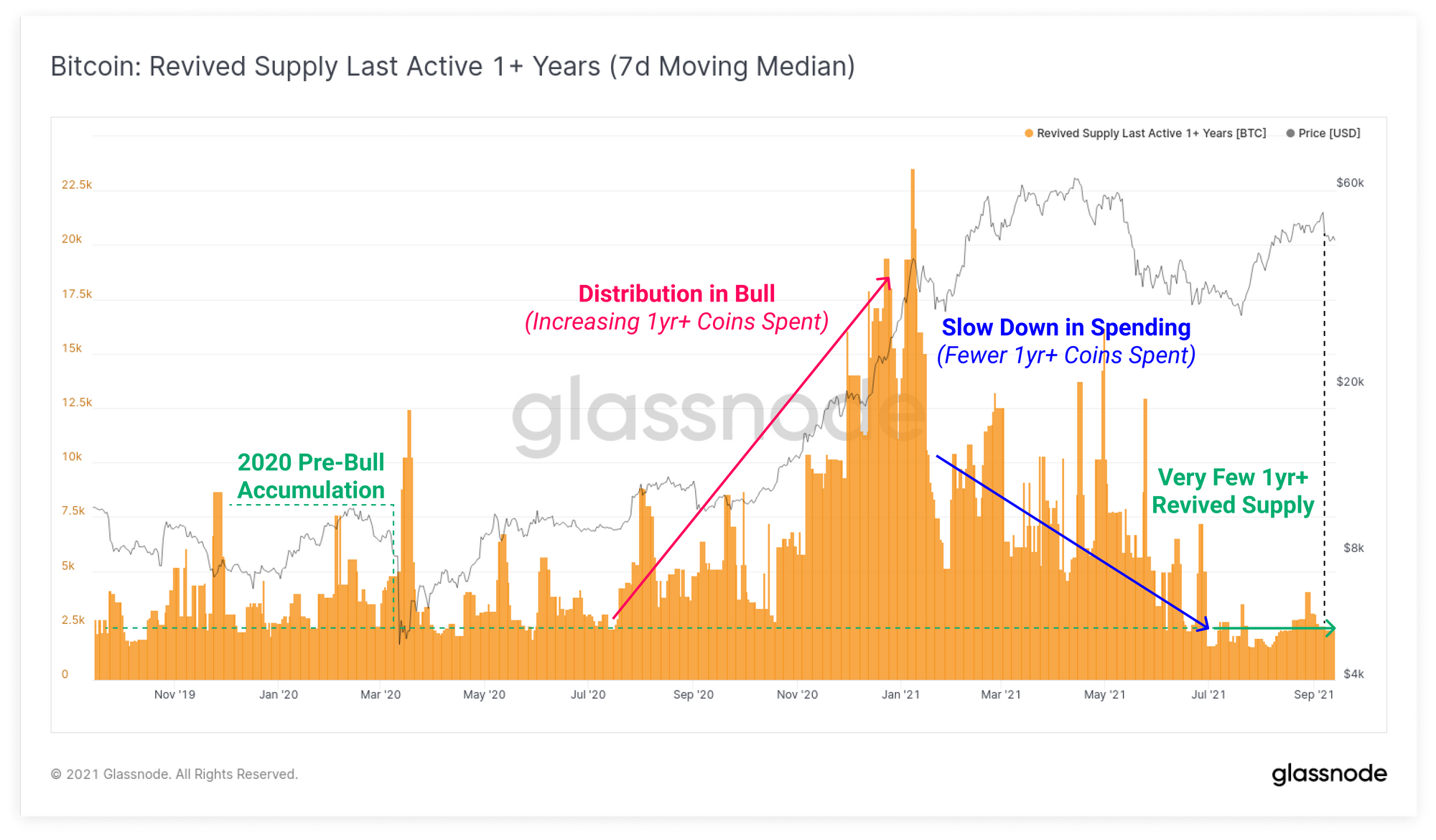

供应苏醒是一个指标,它显示了有多少比特币被卖出,而这些被卖出的比特币超过了一个特定的年龄。我们可以用这个工具来评估是否有大量之前缺乏流动性和囤币党的比特币重新进入流通,或者旧币仍然处于休眠状态。高水平的供应苏醒可能意味着投资者信心的反转,而低值则表明囤币党的信念仍然保持不变。

在本周,币龄在1年以上的供应苏醒已经下降到明显的低水平,与2020年大牛市前的供应量相吻合。参考7天的移动中值线,每天有不到2.5万枚币龄大于一年的比特币被卖出。2021年1月高峰时,有超过9倍的旧币被卖出,当时价格首次达到4.2万美元,彼时每日被卖出的比特币量超过22.5万枚。

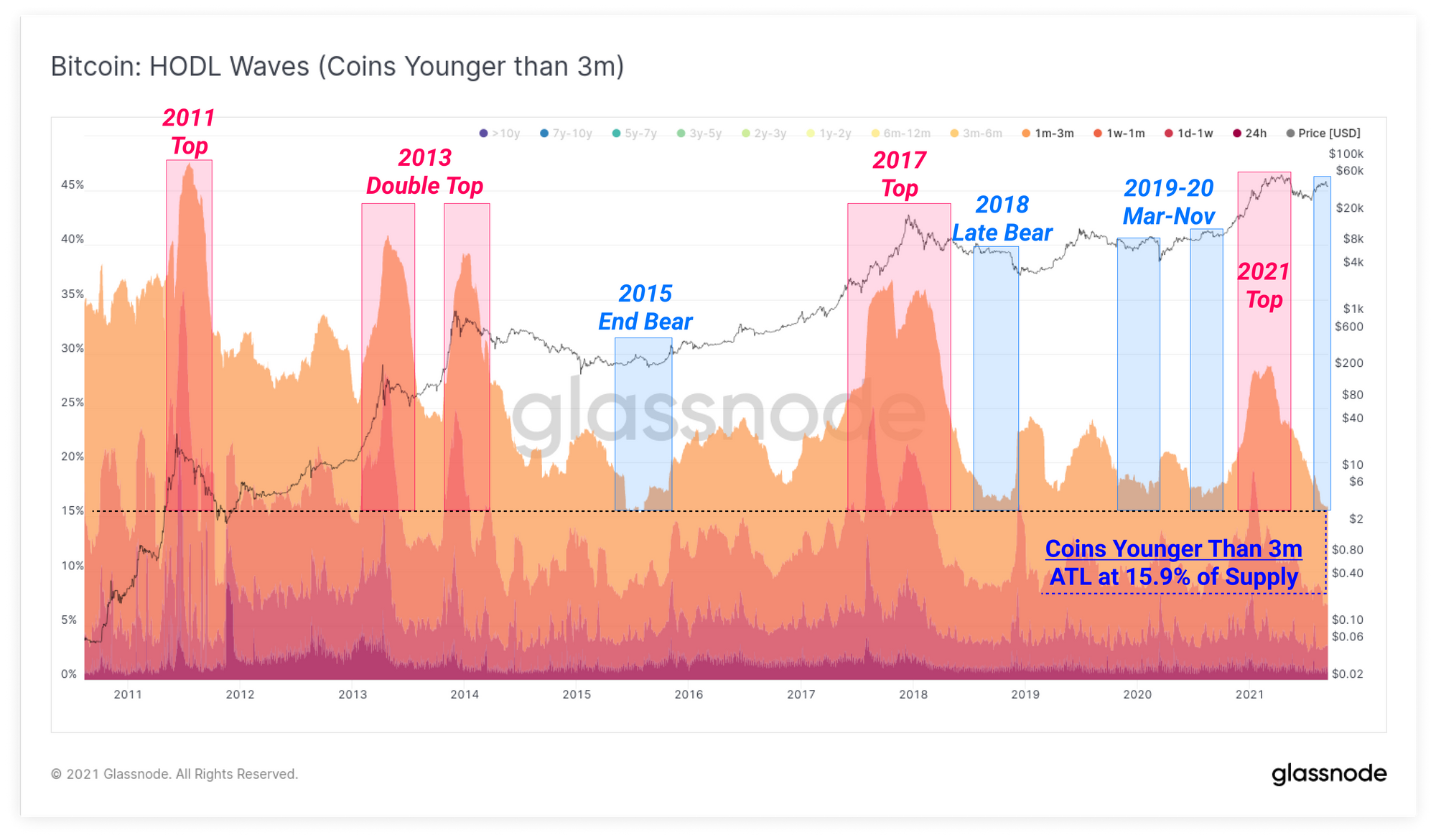

通过评估币龄年轻比特币的囤币波段的供应比例,即那些币龄不到3个月的比特币,可以证实这一观察。我们观察到币龄小于3个月的比特币已经达到了历史最低点,占流通供应的15.9%。与此相反的是,币龄在3个月以上的比特币现在占供应量的84.1%,达到历史最高水平。

从历史上看,币龄较年轻的比特币达到最小值的时期往往与聪明的资金大量积累后的后期熊市(蓝色)相关。这是对资产的炒作和兴趣最低的时候,而聪明的代币投资者的积累需求则处于相对高位。此指标描述了币龄较年轻的比特币结束了流动性,提到了投资者的钱包里,逐渐成熟。

在牛市后期(红色)和周期顶部通常是相反的情况,那时,在炒作、媒体报道和价格升值的吸引下,卖出并转移给新的投资者的旧币数量达到最高值。

宏观积累继续

囤币党通常被描述为比特币的最后买家,他们在价格波动的下行期开始介入,并在市场看起来最糟糕的时候出价购买。这些高信念的买家最好用币龄来衡量,我们的研究表明,155天左右的寿命是长线和短线持有者之间的一个合适的分界线。

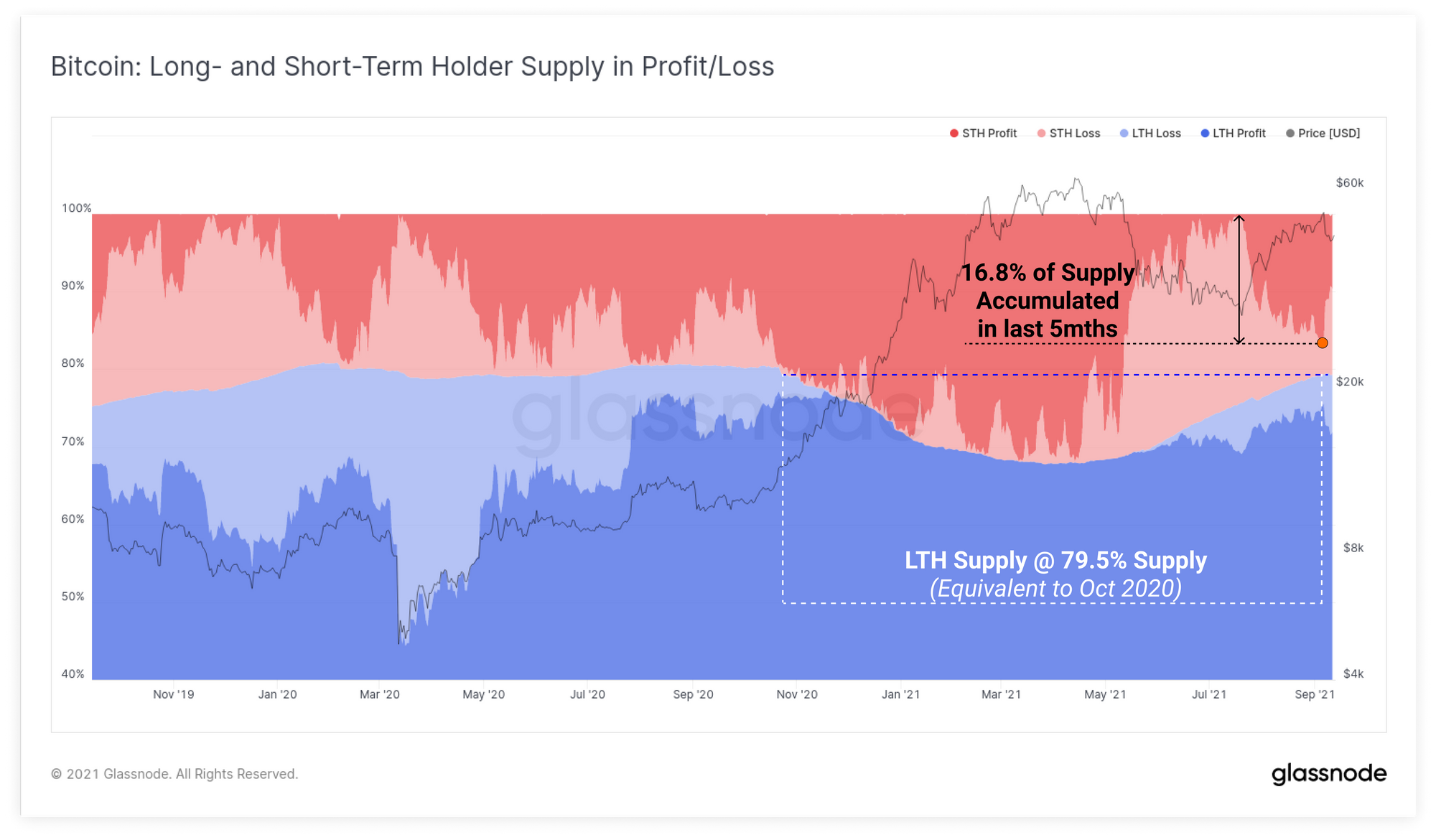

155天前,也就是4月中旬,比特币价格达到6万美元,交易量达到了目前的历史最高点。因此,任何在此历史高点之后购买的币一般都会被归为短期持有者币(STH)。

下面的图表显示,在本周的高点5.28万美元,STH持有的比特币超过了比特币总供应量的16.8%,并处于盈利状态。这反映了从最近的低点2.9万美元到今年第二季度顶点之间,有大量的积累产生。

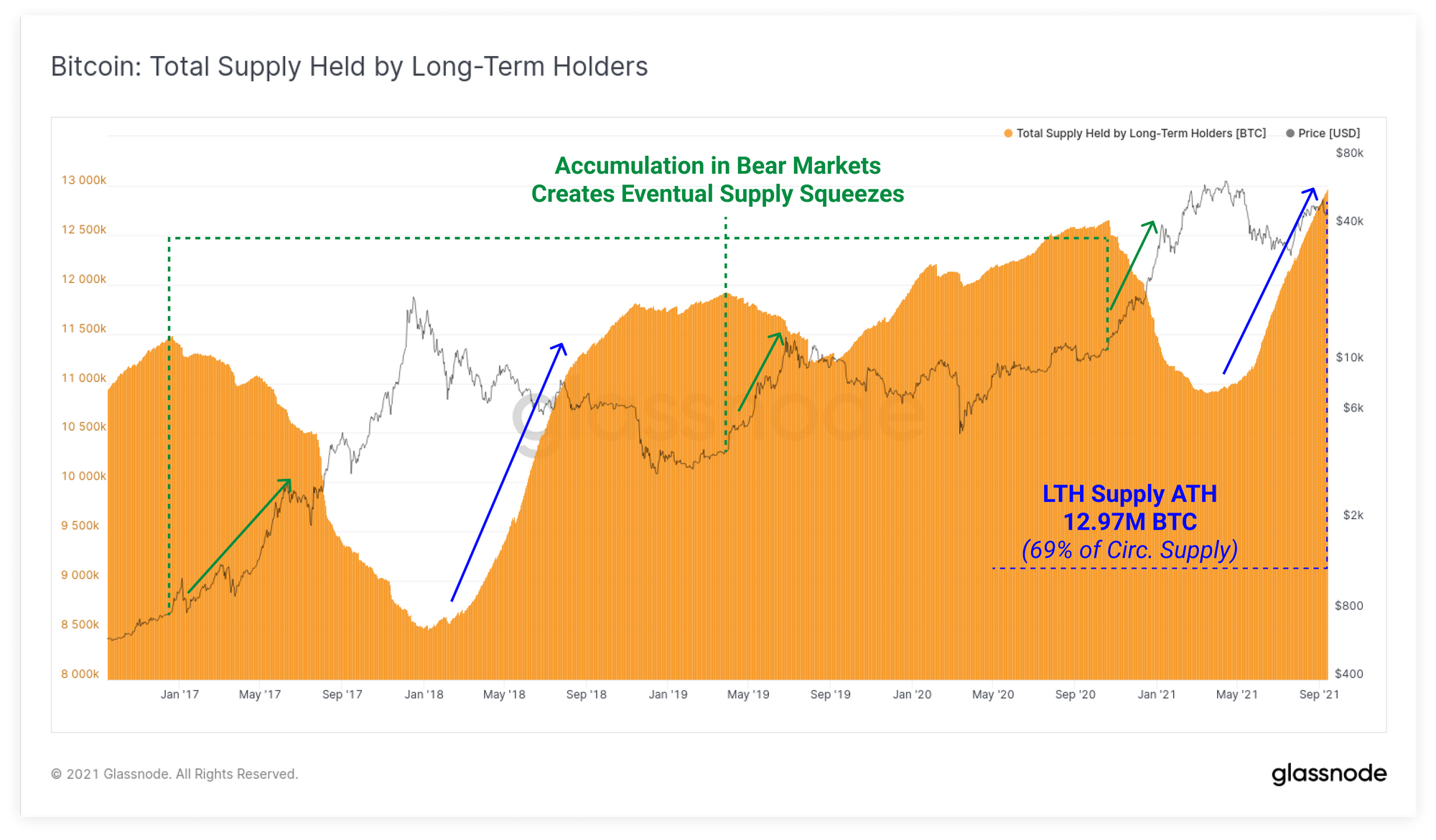

我们还可以观察到,本周LTH持有的供应量已经达到所有比特币供应量的79.5%,这相当于10月份牛市启动前达到的水平。事实上,以绝对德比特币数量计算,LTH目前拥有历史上最多的比特币,本周达到1297万枚。LTH拥有的供应高峰通常与熊市后期相关,而熊市后期,通常会发生供应挤压和周期性牛市的启动。

令人印象深刻的是,自5月以来,跨越155天币龄的比特币数量一直保持着积极的速度,即从短期持有者成长为长期持有者的门槛。我们有理由预计这个速度将大幅放缓,因为许多最初在2021年第二季度购买的比特币,彼时价格还在5万至6.4万美元之间,在今年5月和6月已被亏本卖出,。

然而,上面的图表和长期持有者净头寸的变化表明,在6.5万美金顶部范围内积累的很大一部分供应量仍然没有被卖出,投资者紧紧持有至今日。

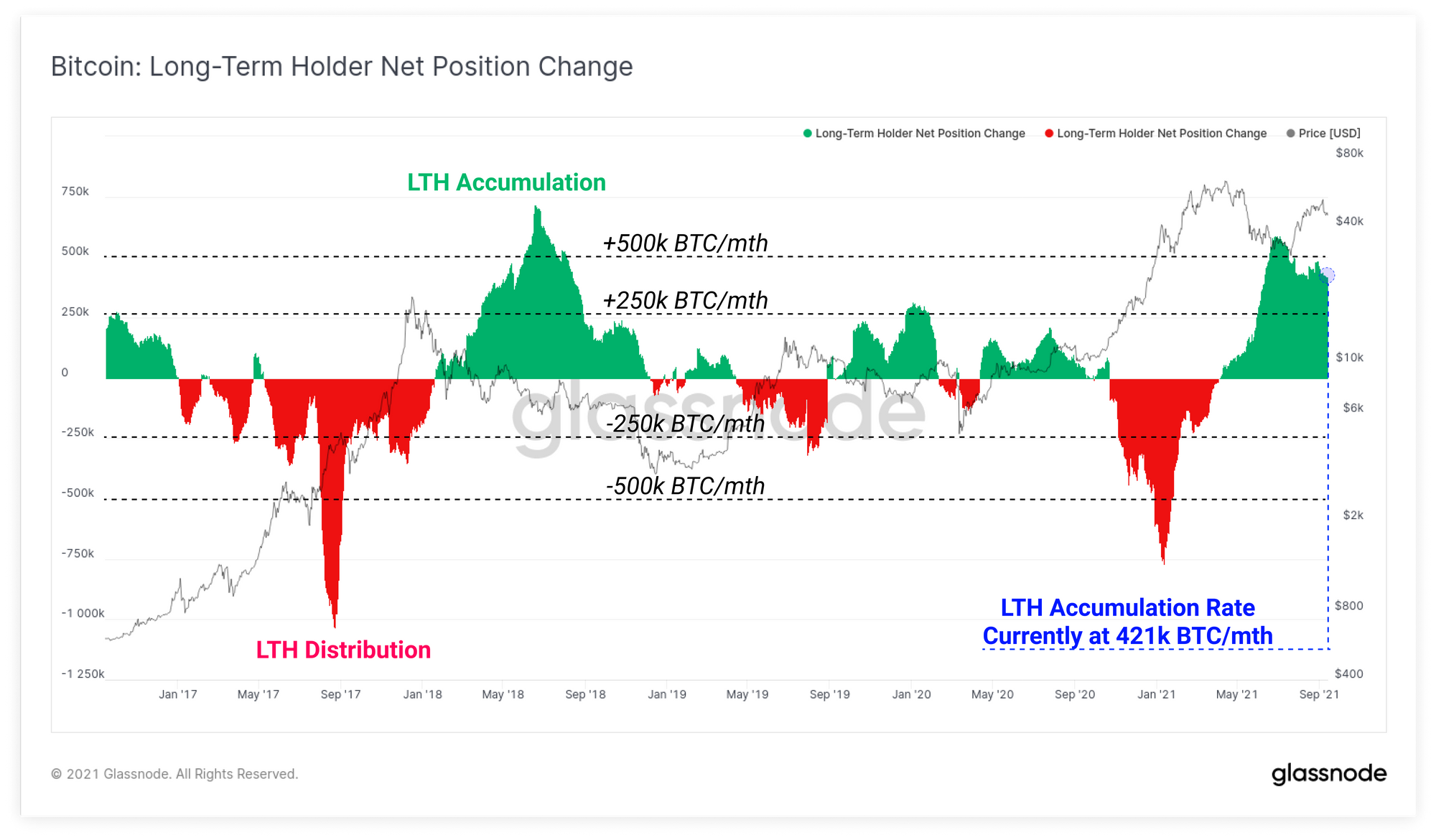

目前,比特币正以每月42.1万枚的强劲速度跨越长期持有者的门槛。鉴于我们已经确定超过16.8%的供应量是在近期2.9万至4万美元范围内积累的,说明这种累积趋势将持续到10月至12月(5月至7月的盘整后155天)。

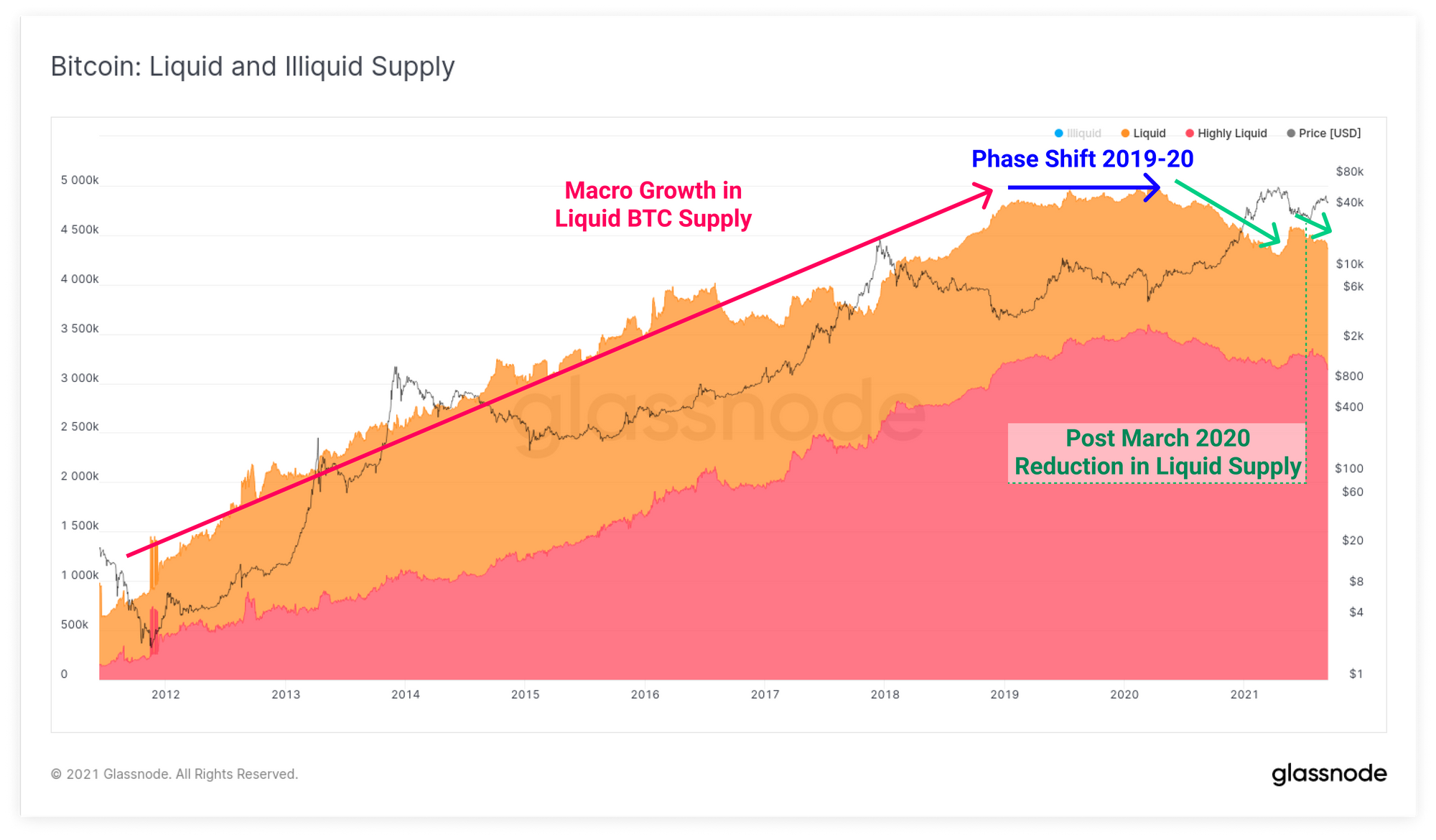

最后,我们从宏观上检查了流动性和高流动性的比特币供应(见我们的方法),突出了当前市场周期正处在一个独特的位置上。在比特币生命的绝大部分时间里,自由流通和经常在链上卖出的币的数量一直在增加。在2018年熊市的最后投降抛售后,流动性供应开始趋于平稳,这一趋势一直持续到2020年3月。

在2020年3月大跌之后,随着更多的比特币从交易所被提至长期投资者的钱包中,比特币的非流动性增加的结构性趋势已经主导了链上的供应动态。

2021年5月,少量的比特币流入交易所之后,这种流动比特币供应的下降趋势(囤币行为)已经恢复,表明持有比特币的宏观信念仍然是市场上的主导力量。尽管整个2021年有很大的波动,但长期的比特币投资者继续积累,并把比特币存放在冷钱包中。

产品更新

指标和资产

- 发布了工作台的教程视频

- 发布全部、1周、1个月、3个月、6个月的期权ATM隐含波动率指标

- 发布产出卖出交易量带SVAB和个别组件指标

- 发布交易所间指标。交易所间交易和交易所交易量

- 发布内部交易所指标、期货期限结构和各交易所期货期限结构

- 发布1年+、2年+、3年+和5年+的苏醒供应指标。

- 新增工作台函数

sum(m1, period),log(m1),pow(m1, n),abs(m1),range(m1, start, end),std(m1, period), 和diff(m1, period)。

- 关注我们的推特

- 加入我的电报群

- 关于链上指标和活动图,请访问 Glassnode Studio

- 关于交易所核心链上指标和活动的自动提醒,请访问我们的(Glassnode警示推特)

免责声明:本报告不提供任何投资建议。所有数据仅供参考。任何投资决策均不得基于此处提供的信息,您对自己的投资决策负全部责任。