L'Anno Nuovo Apre in Consolidamento

Bitcoin ha aperto il nuovo anno in modo tranquillo, con una scarsa domanda per lo spazio di blocco, nonostante sfumature bullish di sottofondo nelle macro dinamiche dell'offerta.

La Newsletter della Settimana Onchain (Settimana 1, 2022)

Buon anno a tutti i nostri lettori, il team di Glassnode si augura che abbiate trascorso vacanze felici e sicure durante le festività natalizie. Inoltre, buon compleanno a Bitcoin. Tredici anni fa, Satoshi Nakamoto minò il primo blocco, con il seguente messaggio codificato nella transazione coinbase come timestamp:

The Times 03/Jan/2009 Chancellor on brink of second bailout for banks

Con la fine del 2021, è andata calando l’attività sul mercato Bitcoin, con volumi di scambio in calo e prezzi che si muovono più o meno lateralmente. Il prezzo ha continuato a lateralizzare nello stesso range dalla fine di Novembre, rimbalzando questa settimana tra un massimo di $51,654 ed un minimo di $46,197.

Molte metriche on-chain mostrano una generale mancanza di attività, nonostante dinamiche d’offerta di sottofondo moderatamente bullish. Le monete continuano a migrare verso portafogli illiquidi e dormienti, mentre la profittabilità degli investitori, assieme a varie metriche cicliche, dipingono un’immagine più ribassista. Visto l’equilibrio tra segnali rialzisti e ribassisti, le nostre aspettative per questo inizio 2022 sono di una probabile continuazione del consolidamento.

La Dashboard della Settimana Onchain

La Newsletter della Settimana Onchain ha una dashboard live con tutti i grafici utilizzati, disponibile qui. Questa dashboard, così come tutte le metriche analizzate, verranno ulteriormente approfondite nel nostro Video Report pubblicato settimanalmente ogni martedì. Visita e iscriviti al nostro Canale Youtube e visita il nostro Portale Video per ulteriore materiale video e tutorial sulle metriche.

Prosegue il Periodo di Scarsa Attività Onchain

La prima suite di metriche che valuteremo in questa newsletter riguarda l’attività che si sta verificando onchain. In generale, un momentum rialzista è solitamente accompagnato da un'elevata domanda per lo spazio di blocco, siccome le monete vengono comprate, vendute e trasferite a nuovi proprietari. Al contrario, i trend ribassisti vedono un calo di nuovi wallet, una scarsa domanda per le transazioni e un ridotto utilizzo della rete.

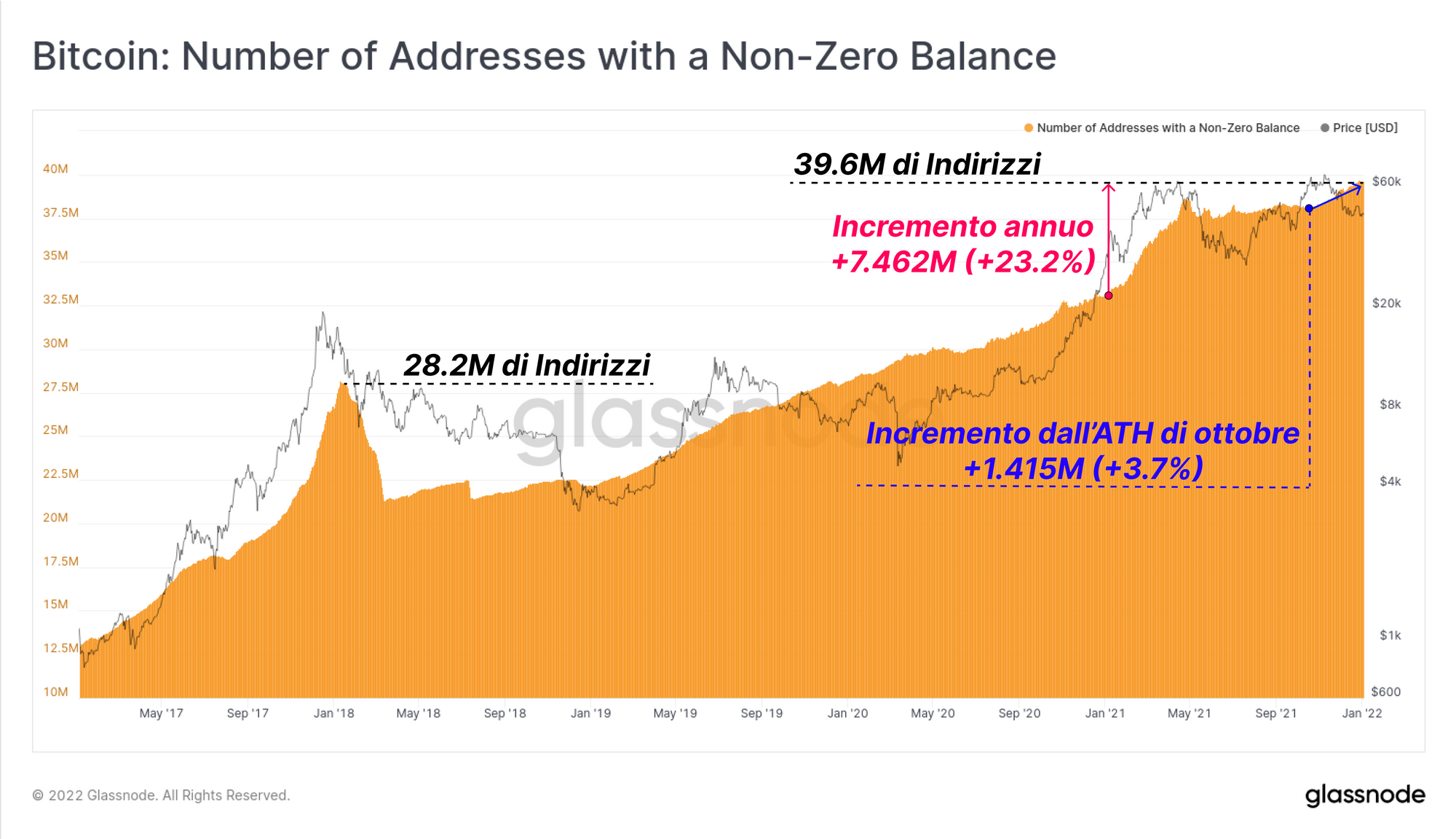

Il numero di indirizzi con bilancio diverso da zero è una metrica che può essere usata per valutare la domanda di Bitcoin sul lungo termine. Nell’ultimo anno ne sono stati aggiunti un totale netto di 7.462 milioni, rappresentando un incremento annuo del 23.2%. Di essi, 1.415 milioni sono stati aggiunti dopo l’ATH di ottobre e rappresentano il 18.9% del totale annuo.

L’attuale ATH di 39.6 milioni supera del 40% il picco raggiunto alla fine del bull market del 2017, indicando che negli ultimi cinque anni vi è stata una crescita sostenuta del bacino di utenti.

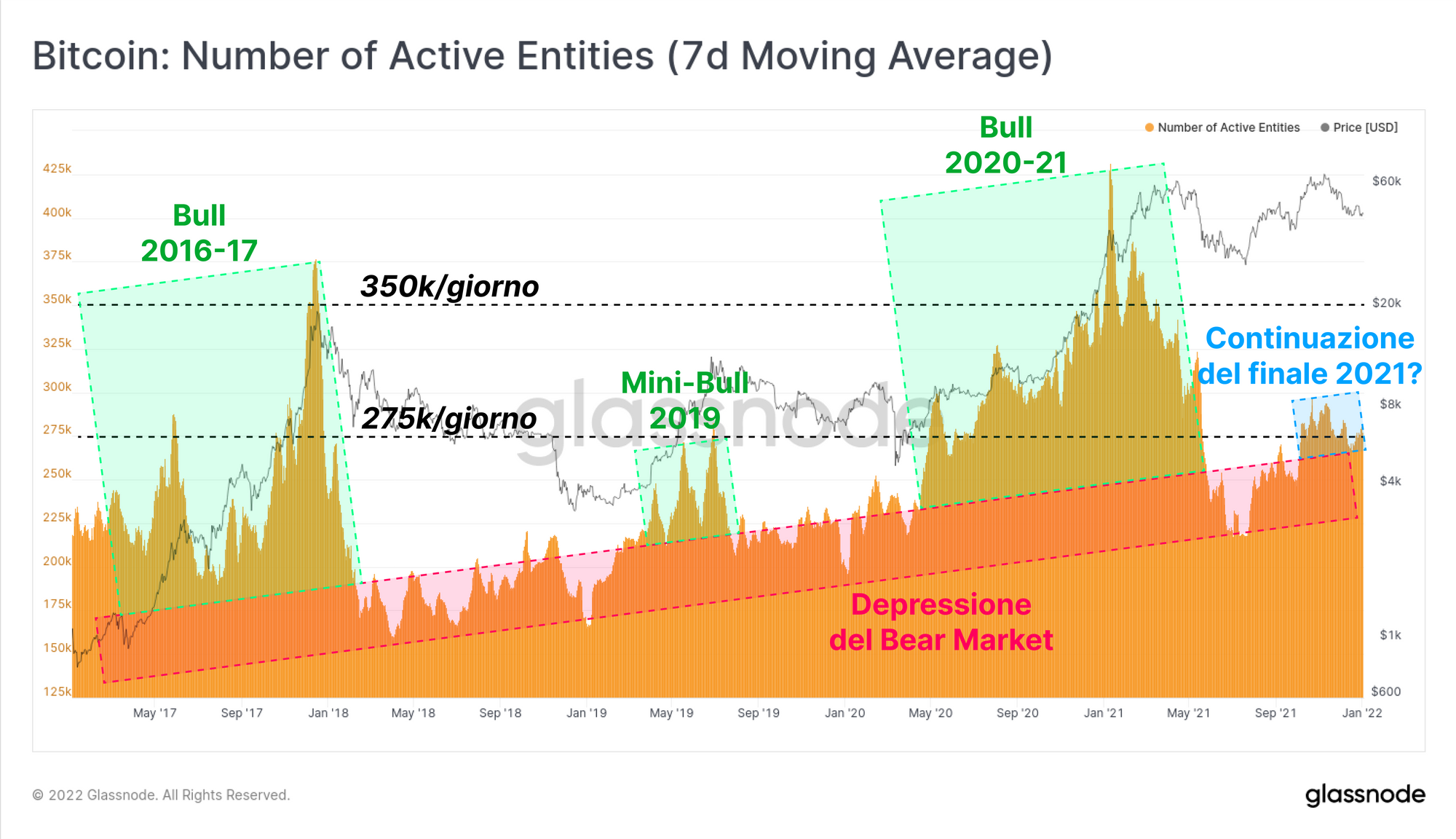

Riguardo all’attività giornaliera, possiamo notare che il numero di entità onchain attive ha finalmente superato le 275k al giorno. Il grafico sottostante evidenzia in rosso un “canale di bear market” crescente. Ciò mostra che anche durante periodi di ribasso dei prezzi e di calo nell’interesse, persiste una crescita sostenuta degli utenti della rete.

Sia il bull market del 2017 che quello del 2020-21 si distinguono dal resto mostrando molta più attività onchain rispetto a questo canale. Ad ogni modo, la situazione attuale sembra assomigliare molto più al “mini bull market” avvenuto tra aprile e agosto 2019. Questi due periodi sono simili in quanto si sono verificati dopo una profonda correzione ed un evento di ampia capitolazione, tuttavia i rialzi successivi non sono riusciti a generare sufficiente momentum per dare il via ad un bull market su vasta scala.

L’epilogo del rialzo del 2019 fu un periodo di 9 mesi di lateralizzazione a ribasso, fino all’evento di capitolazione finale avvenuto a marzo 2020.

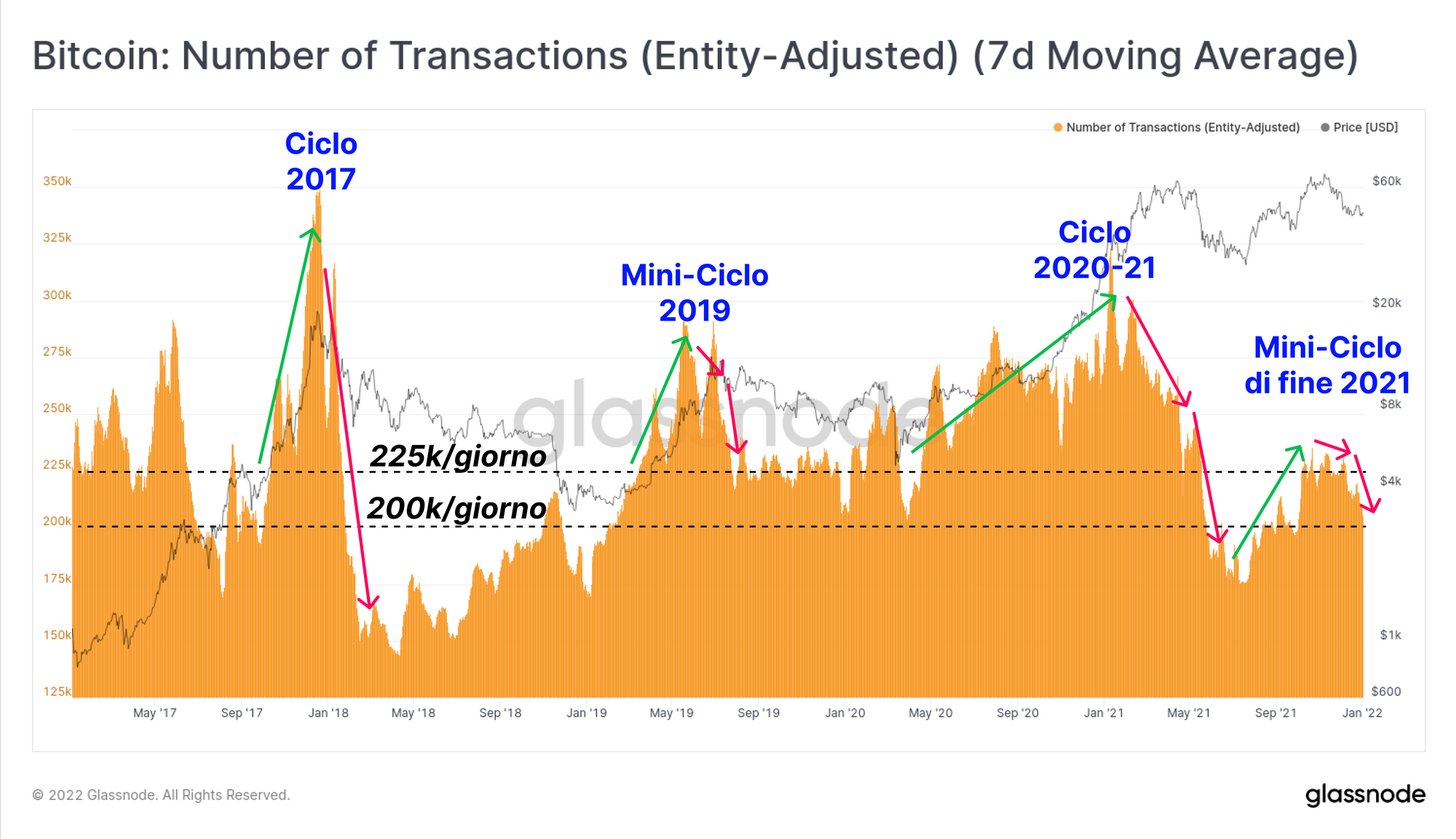

Un'immagine simile ci è data dal numero di transazioni, con i bull market del 2017 e del 2020-21 che spiccano in modo evidente, raggiungendo picchi di 300k transazioni al giorno. Ancora una volta, possiamo trovare delle similitudini tra aprile-agosto 2019 e il mercato attuale da settembre 2021 a questa parte. In entrambi i casi vi è stata un’iniziale esplosione di attività che ha supportato prezzi crescenti, ma che ha fallito nel sostenere un qualsiasi momentum significativo, portando infine ad un declino sia del numero di transazioni che dei prezzi stessi.

Finché non ci sarà un ulteriore aumento di domanda per lo spazio di blocco di Bitcoin, ci si può ragionevolmente aspettare che la price action sarà poco movimentata e probabilmente in consolidamento su macro scala.

Vale però la pena di notare le differenze sottostanti nelle strutture di mercato tra il 2019 e il 2021-22. Il rialzo di aprile-agosto 2019 era prevalentemente associato ad una pesante domanda spot di BTC dovuta allo schema ponzi PlusToken, assieme a molteplici short squeeze dovuti alle liquidazioni degli short nei mercati dei futures. Il mercato attuale può essere meglio descritto come un forte rialzo dai minimi di luglio e settembre a seguito di una pesante accumulazione. Questo rialzo è stato venduto dopo le grandi prestazioni viste ad ottobre, e dopo l’avvento a mercato delle preoccupazioni dovute all’inflazione e ad incertezze macroeconomiche. A ciò si aggiunge il fatto che in quel periodo numerose aziende di trading hanno cercato di consolidare i profitti di fine anno, chiudendo quindi le proprie posizioni.

L’Offerta Sottostante Rimane Costruttiva

Uno dei tratti distintivi dei bear market è un sottofondo costruttivo nelle dinamiche dell’offerta. Mentre l’attività onchain indica una domanda abbastanza anemica da parte dei retail e dei turisti, la dormienza delle monete resta impressionante, e persistono le tracce dell’accumulazione degli smart money e degli investitori più pazienti.

Dicembre 2020 è stato il trampolino di lancio delle grandi performance del Q1 2021, con Bitcoin che ha rotto l’ATH di $20k del ciclo precedente e si è spinto fino a $64k ad aprile.

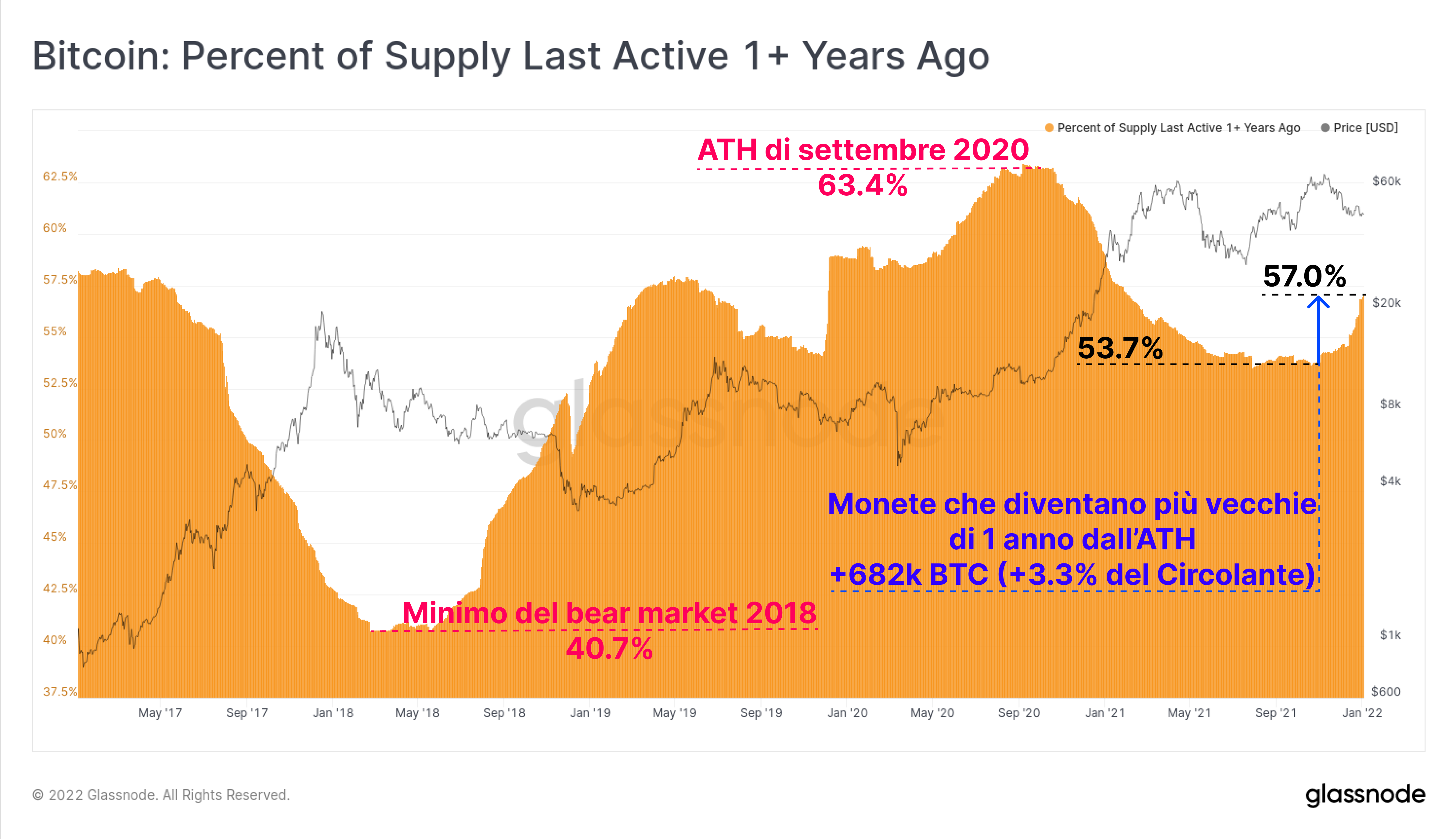

Se osserviamo la metrica della supply inattiva da almeno 1 anno, possiamo notare che molte delle monete accumulate a fine 2020, ad oggi non sono ancora state spese. Da ottobre 2021 infatti, più di 682k BTC sono migrati nella fascia delle monete inattive da almeno 1 anno, rappresentando il 3.3% del circolante. Più del 57% dell’offerta è ora più vecchia di 1 anno, similmente al 51.5% visto durante l’impulso rialzista di aprile 2019.

Vista l’elevata volatilità del 2021, assistere ad una simile accelerazione e mole di monete detenute durante tutto l’anno è decisamente notevole.

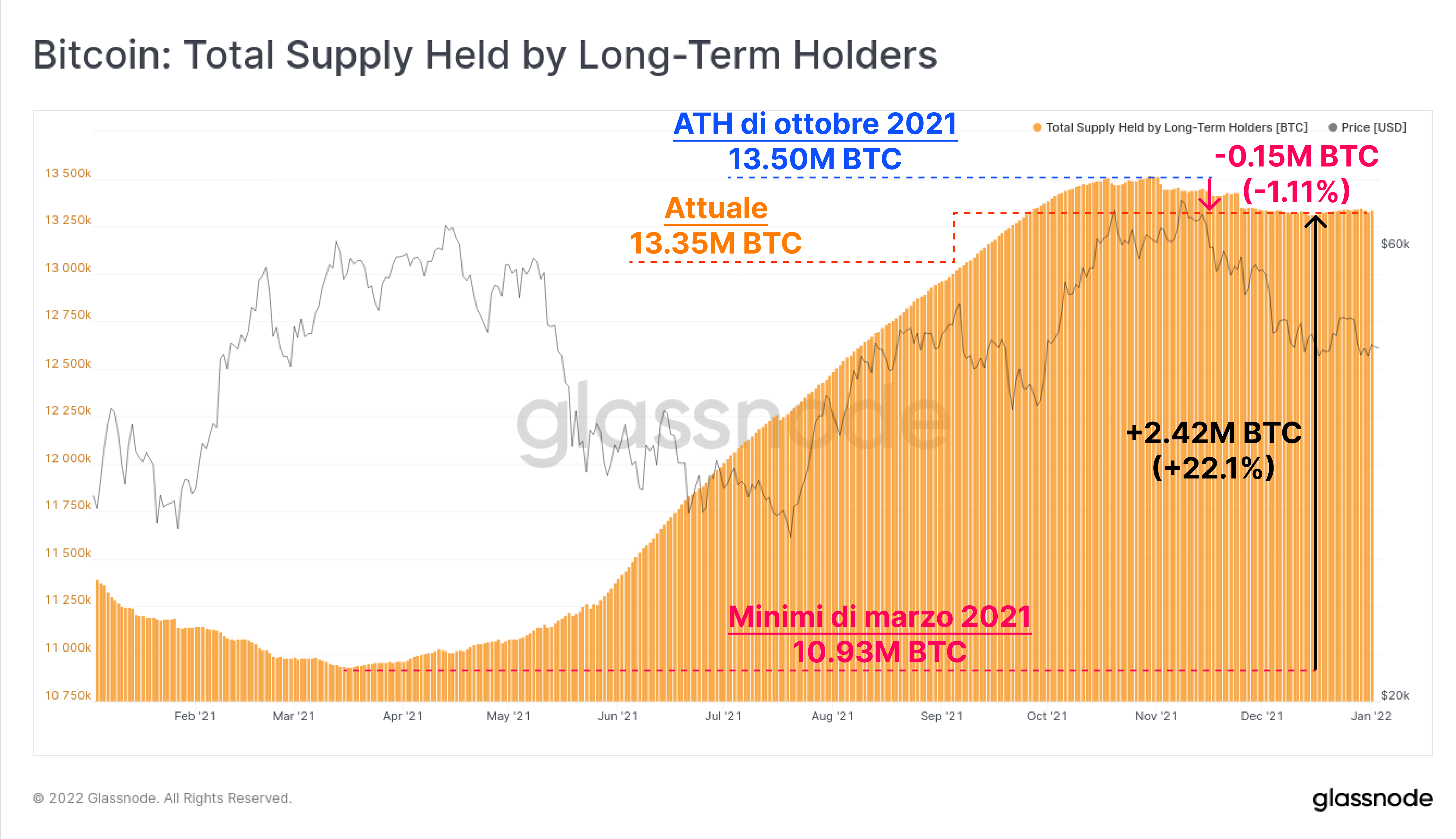

Anche la supply detenuta dai Long-Term Holders (LTH) si è stabilizzata dopo un modesto periodo di distribuzione a seguito del doppio ATH di ottobre e novembre. Ciò significa che i LTH hanno rallentato la distribuzione e sono più propensi ad essere HODLers o addirittura compratori ai prezzi attuali. Ciò fornisce un’altra prospettiva costruttiva di convinzione del mercato.

I LTH hanno speso circa 150k BTC da ottobre, ossia solamente l’1.11% del loro bilancio. Il rallentamento della spesa è notevole data la correzione brusca e sostenuta di questo periodo. Si noti che ciò segue una massiccia fase di accumulazione nel 2021, con un netto di 2.42 milioni BTC che sono migrati nei wallet dei LTH da dopo marzo; un incremento di bilancio del 22.1%.

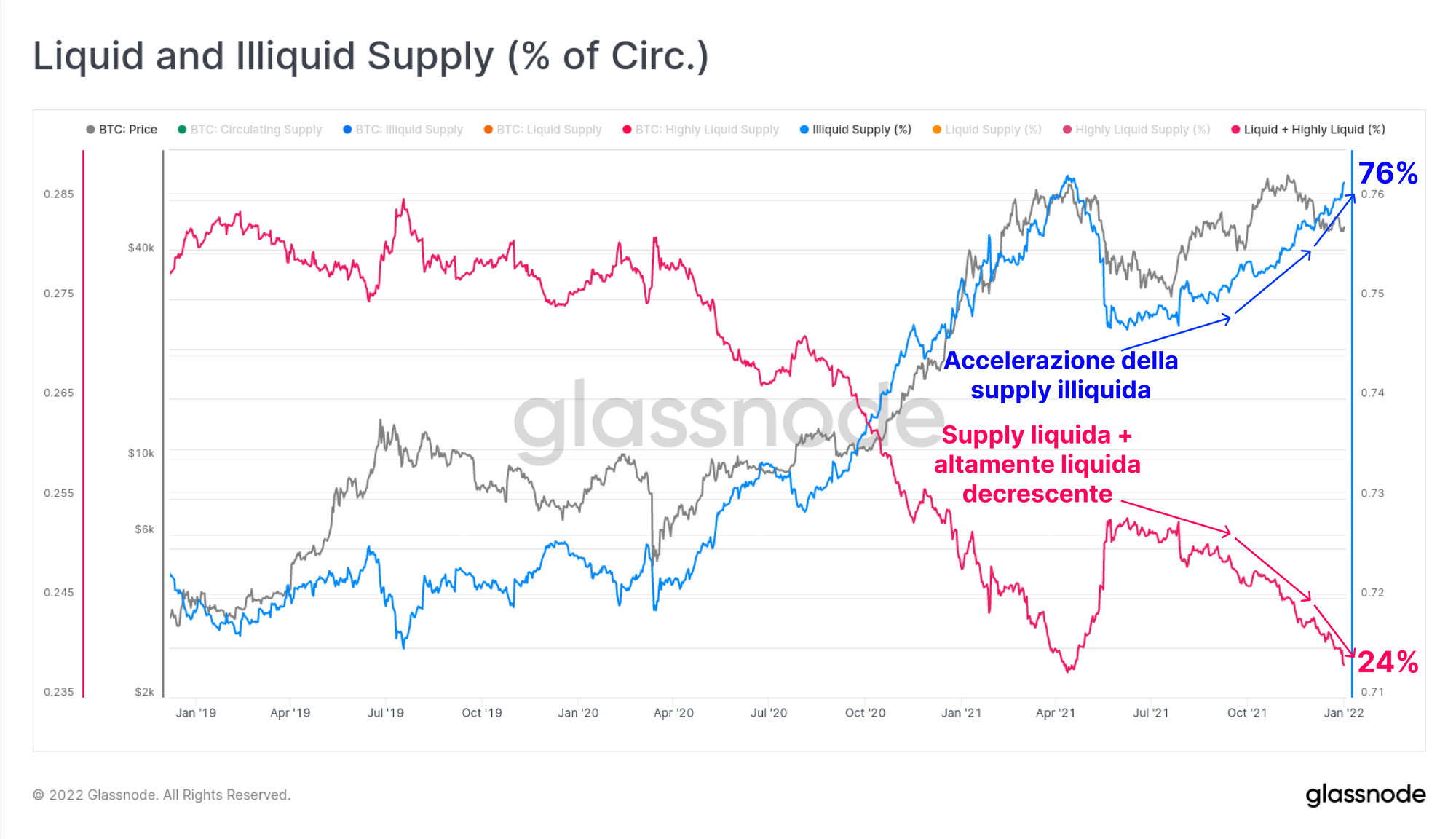

Possiamo inoltre valutare la liquidità delle monete per ottenere una misura più immediata delle attuali dinamiche dell’offerta, come ad esempio capire se il mercato è in una fase di accumulazione (più illiquido) o distribuzione (più liquido).

Mentre le metriche di Supply Last Active (offerta attiva l’ultima volta) e di Long-Term Holder Supply (offerta detenuta dai long-term holders) utilizzano il tempo come input primario (ossia l'età delle monete o la loro durata di vita), le nostre metriche Liquid e Illiquid utilizzano euristiche di spesa dei portafogli (vedi il nostro metodo qui). Quando una moneta viene spostata in un wallet senza alcuno storico di spesa, verrà classificata come illiquida (es. Un HODLer che mette in atto una strategia di dollar cost average). Viceversa, un wallet che spende regolarmente (es. Un day-trader o un hot wallet di un exchange) verrà classificato come liquido o altamente liquido.

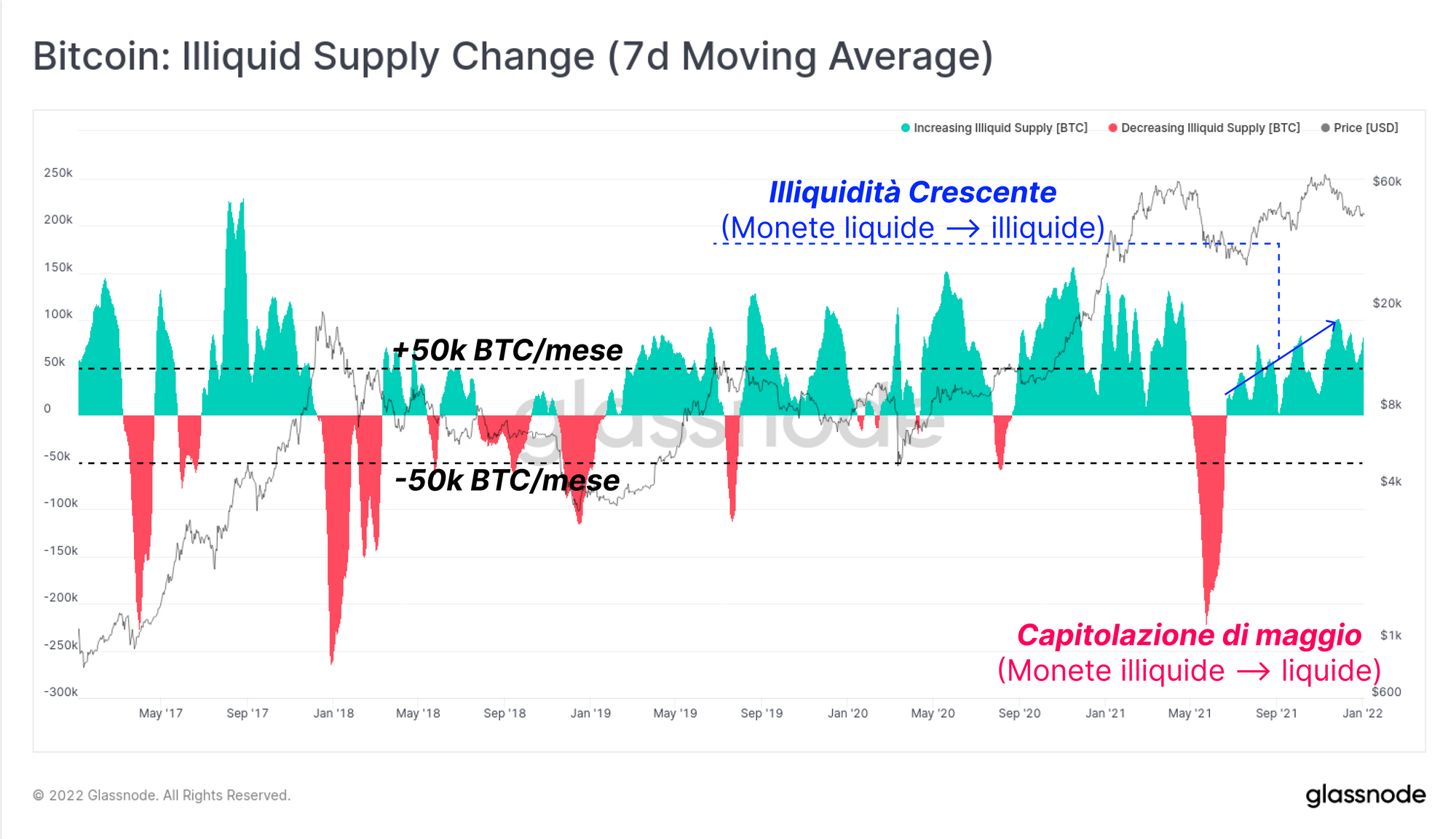

Possiamo vedere qui sotto che durante gli ultimi mesi del 2021, anche durante la correzione, vi è stata un’accelerazione di monete transitate da wallet liquidi a wallet illiquidi. Nel corso di dicembre, le monete si sono spostate verso wallet sempre più illiquidi ad un tasso tra i 50k e i 100k BTC al mese, riflettendo quindi una maggiore probabilità di una più ampia accumulazione.

Possiamo notare che l’offerta illiquida (blu) ha accelerato al rialzo, alle spese dell’offerta liquida ed altamente liquida (rosa). Le monete illiquide rappresentano ora il 76% dell’offerta totale, e si può osservare come siano evidentemente correlate al prezzo. La situazione attuale mostra una divergenza tra quelle che sembrano dinamiche costruttive d’offerta onchain e una price action ribassista o al più neutrale.

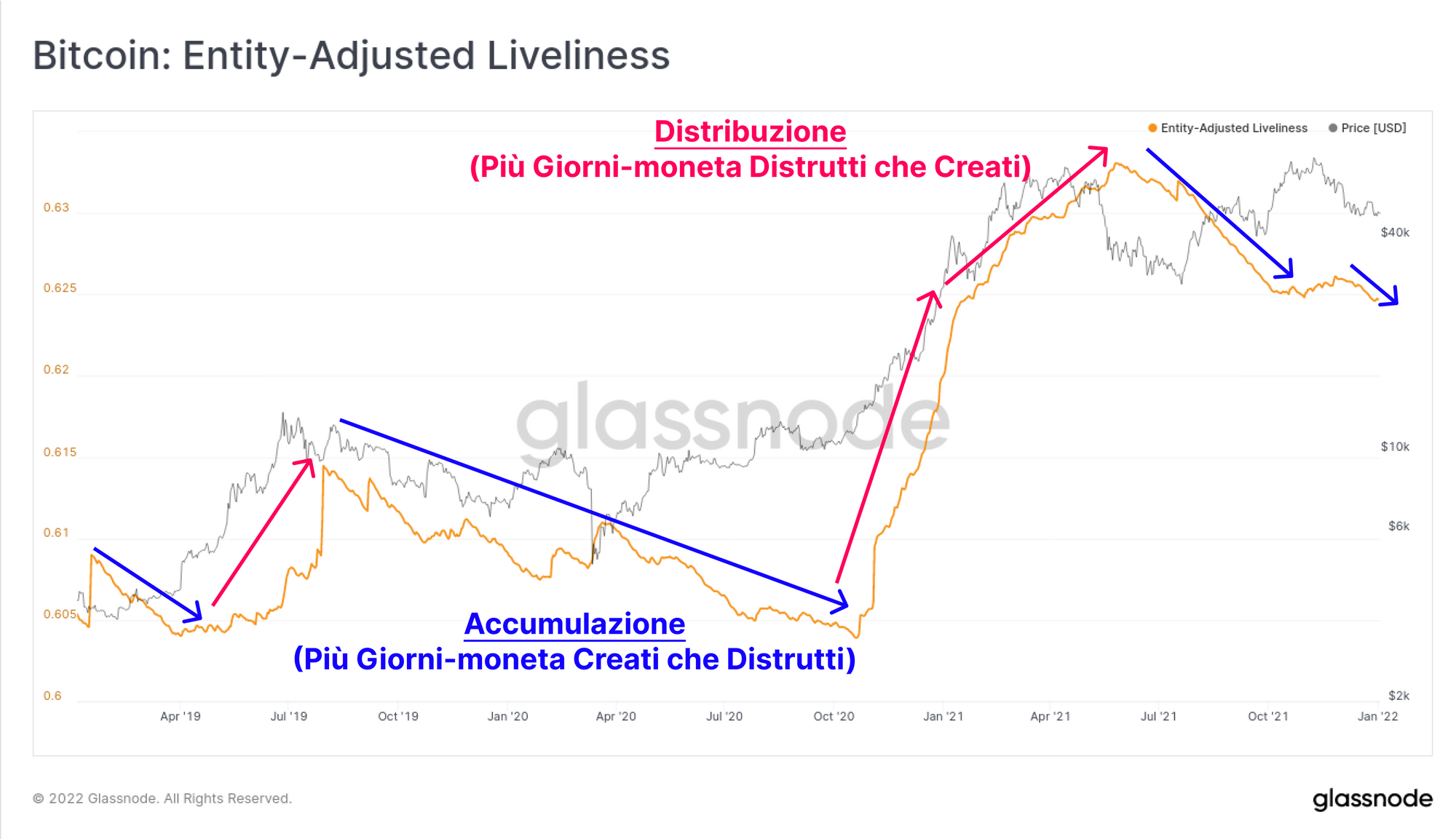

Per concludere gli aspetti legati ai macro trend sul lungo termine, possiamo vedere una confluenza all’interno della metrica Liveliness (vivacità delle monete). La Liveliness riflette la crescita relativa della creazione e della distruzione di coin-days (giorni-moneta) all’interno del circolante. Quando ci sono più giorni-moneta creati, c’è una maggiore dormienza ed HODLing, e la Liveliness tenderà a ribasso (blu). Al contrario la distribuzione, soprattutto da parte delle mani più vecchie, vedrà più giorni-moneta distrutti che creati, e pertanto la Liveliness tenderà a rialzo (rosa).

La Liveliness sembra in un marcato downtrend, anche mentre il prezzo scende. Ciò è tipico di mercati ribassisti e periodi di accumulazione, e fornisce quindi ulteriore supporto alla tesi del bearish con sfumature bullish di sottofondo.

Short Term Holders in Negativo

Mentre le dinamiche d’offerta dei più pazienti smart money pare costruttiva, resta una grande porzione di mercato attualmente in rosso con le proprie posizioni. Sebbene i Long-Term Holders sembrino avere una convinzione crescente, il prezzo è al di sotto della cost basis (base di costo) della loro controparte: gli Short-Term Holders. Le loro sono monete che probabilmente creeranno pressione ribassista e peseranno sulla ripresa del mercato.

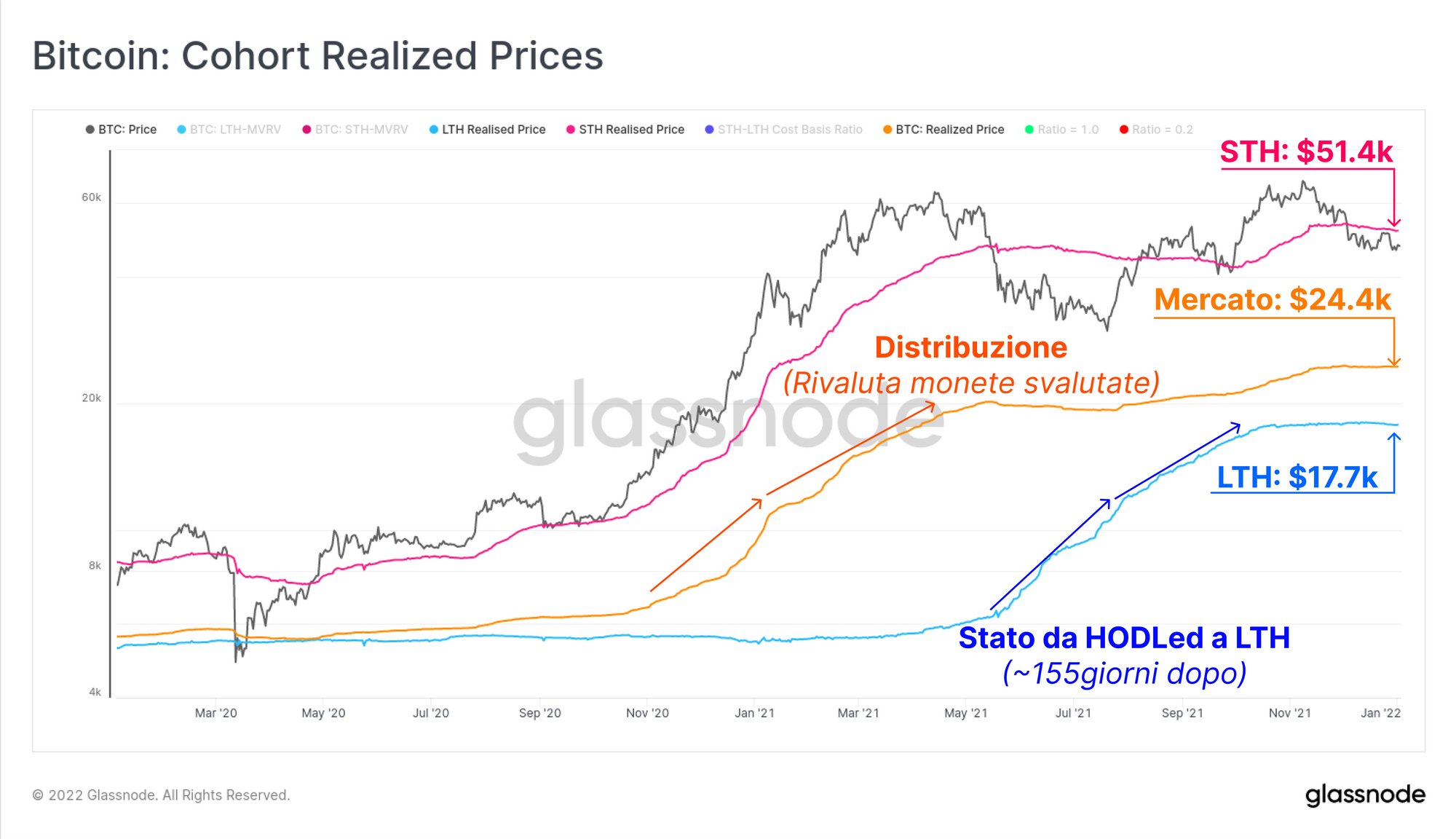

Il Realised Price (prezzo realizzato) è una metrica che valuta ogni moneta al prezzo a cui è stata mossa onchain, riflettendo quindi il “valore immagazzinato” in Bitcoin e fornendo una stima della base di costo. Il grafico sottostante mostra il Realised Price di tre gruppi di investitori:

- Short-Term Holders (rosa): al memento a $51.4k, indicando che in aggregato questo gruppo è in rosso sui propri investimenti, e rappresenta quindi il più probabile candidato per creare resistenza di vendita.

- Mercato Aggregato (arancione): il Realised Price dell’intero mercato è al momento a $24.4k. In generale il Realised Price offre un attendibile supporto al prezzo e funge da pavimento durante un bear market, anche se chiaramente vedere il prezzo raggiungere questo livello è tutt’altro che ideale.

- Long-Term Holders (blu): al momento si trova a $17.7k, dopo una ripida salita dovuta a monete acquisite durante la prima metà del 2021 che non sono mai state spese. Questa metrica può essere considerata una visualizzazione pratica della crescente valutazione di Bitcoin nel tempo da parte dei LTH.

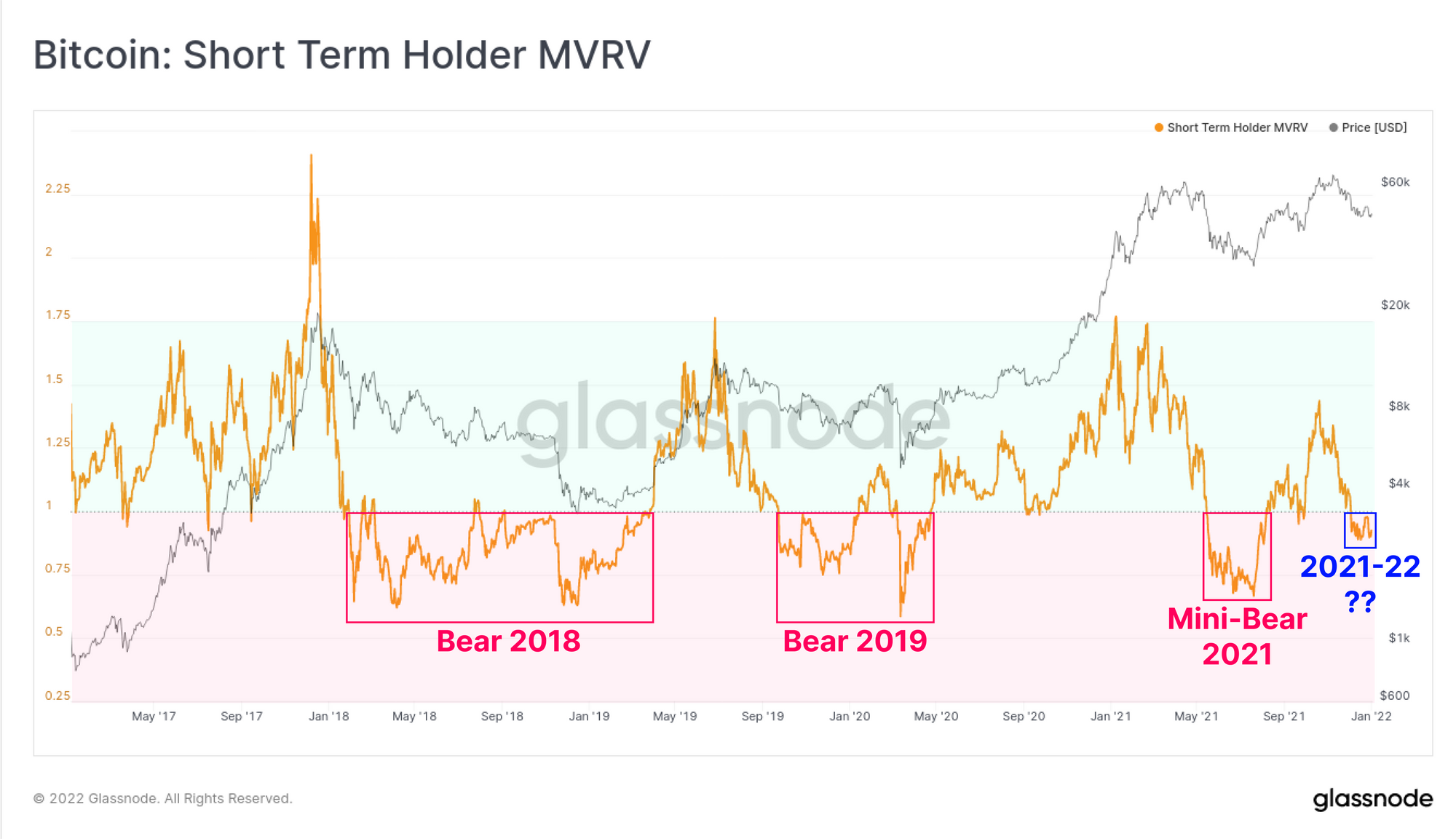

Per quanto riguarda gli Short-Term Holders, la metrica STH-MVRV mostra l’entità delle loro posizioni in negativo relativamente ai precedenti periodi ribassisti. Al momento lo STH-MVRV è al di sotto del valore di 1.0, un evento che purtroppo, dal 2017 a questa parte, non è noto per aver avuto una breve durata. I periodi ribassisti nel 2018, 2019 e metà 2021 hanno visto gli STH costantemente in rosso, con una resistenza fornita proprio dallo STH-MVRV attorno al valore di 1.

Dal punto di vista psicologico ciò rappresenta nuovi investitori che “si rimettono i soldi in tasca”, ponendo i $51.4k come un livello chiave da osservare.

Aggiornamenti del Prodotto

Tutti gli aggiornamenti del prodotto, così come i miglioramenti e gli aggiornamenti manuali alle metriche e ai dati, sono registrati nel nostro changelog come riferimento.

- E' ora disponibile lo Stato del Sistema Glassnode.

- Aggiunta suite di Metriche Mempool per le Transazioni, Dimensione, Gruppi, Volumi e Commissioni.

- Aggiunto FTX alle metriche degli exchange di Bitcoin.

- Miglioramenti ai wallet dell’exchange Binance.

- Nuovo strumento di navigazione in Glassnode Studio utilizzando la scorciatoia

cmd+k.