レバレッジショートVSスポットの需要

ビットコインは、デリバティブトレーダーがさらなる下落へ賭けたことで、圧倒的なドローダウンは82日目に突入した。一方で、オンチェーン需要モデルは、より強気な基調があることを示唆している。

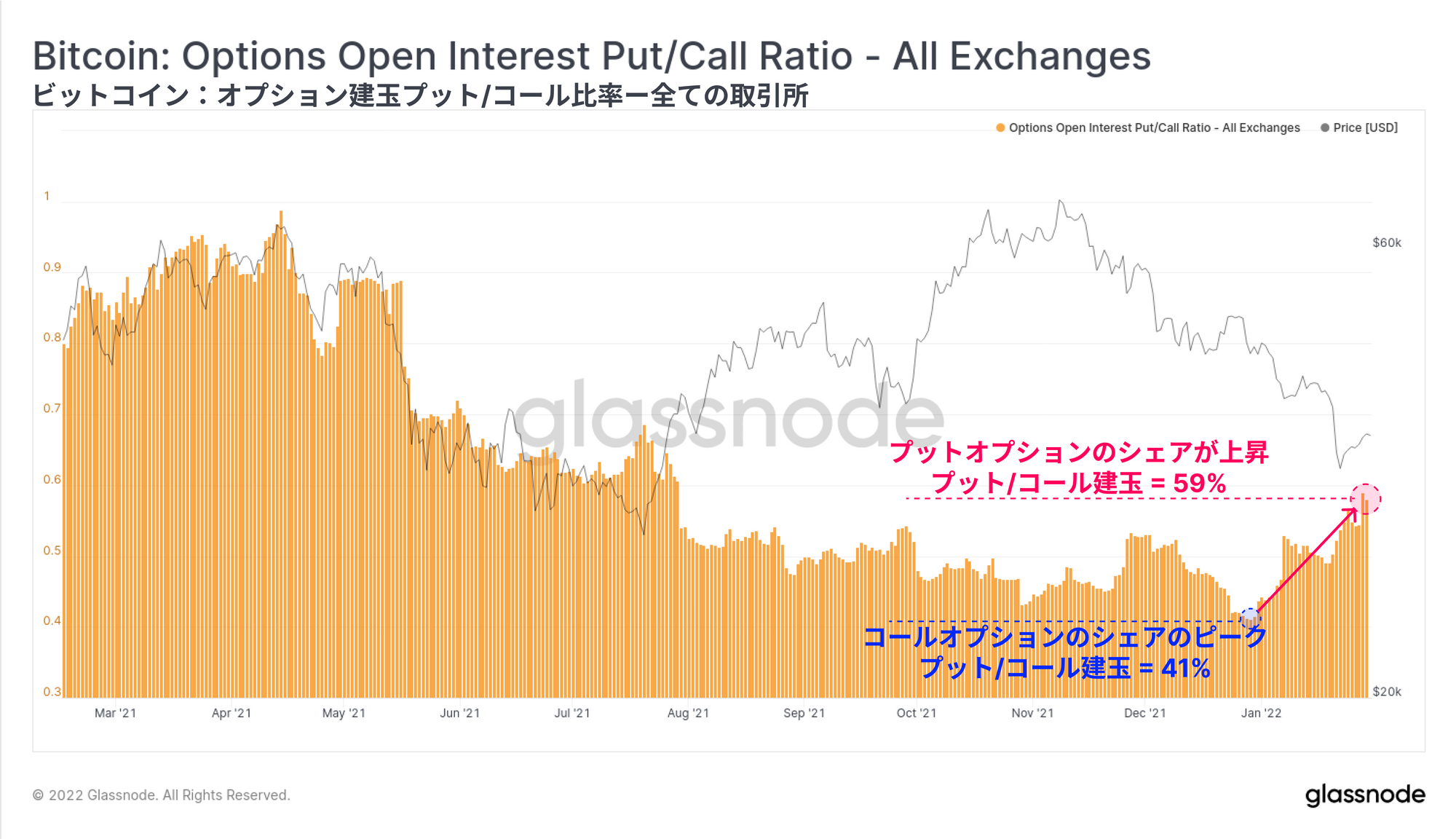

ビットコイン相場の下降が続き、月曜日には2021年7月以来の最安値となる33,424ドルに達した。現在、価格は82日間にわたって確立された下降トレンド上にあり、特にデリバティブ市場全体では、ネガティブなセンチメントが急増している。無期限先物の調達金利はマイナス圏で取引され、プット・オプションの取引量が著しく増加するなど、オプション市場では明らかな反転が見られた。

前回のニュースレターでは、一般的な供給ダイナミクスとネットワークの収益性を検証し、古典的なビットコインの弱気相場に相似していると主張した。今週のニュースレターでは、この等式を別の側面から捉えるために、需要の評価に焦点を移す。オンチェーンツールは、供給と需要の両方に対する洞察を与え、確立されたマクロ的な弱気見通しを背景として、現在、基本的な需要プロファイルがマーケットボトムを確立し始めるために十分であるかどうか確認することを目的としている。

翻訳について

今週のオンチェーンは、スペイン語、イタリア語、中国語、日本語に翻訳されている。

今週のオンチェーンダッシュボード

今週のオンチェーンニュースレターでは、すべてのチャートが表示されるライブダッシュボードをご用意しています。このダッシュボードと対象となるすべての指標は、毎週火曜日に公開されるビデオレポートでさらに詳しく解説しています。Youtubeチャンネルやビデオポータルでは、より多くのビデオコンテンツや指標のチュートリアルをご覧いただけます。

デリバティブ市場に入り込むネガティブな動き

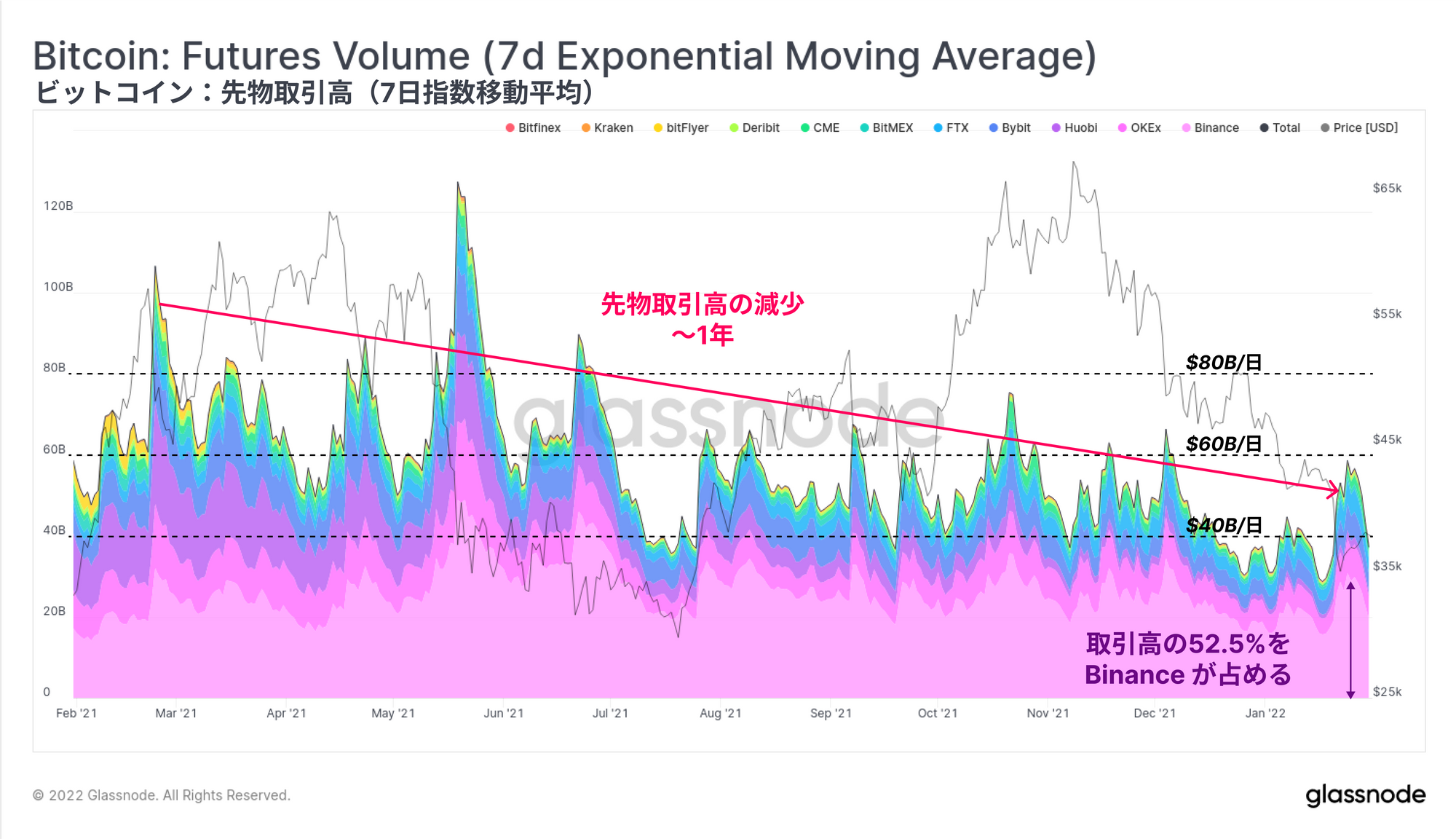

2021年を通して、先物市場の取引高はマクロ的に減少しており、2021年3月に800億ドル/日だったものが、2022年1月には400億ドル/日以下と50%以上減っている。ボラティリティの高いイベントではよくあることだが、今週は33Kドルまで売られたため、取引量は大幅に増加し、600億ドル/日弱となった。

バイナンスは依然として先物市場の取引量の大半を占める圧倒的なシェアを保持しており、今週は52.5%以上を占めている。

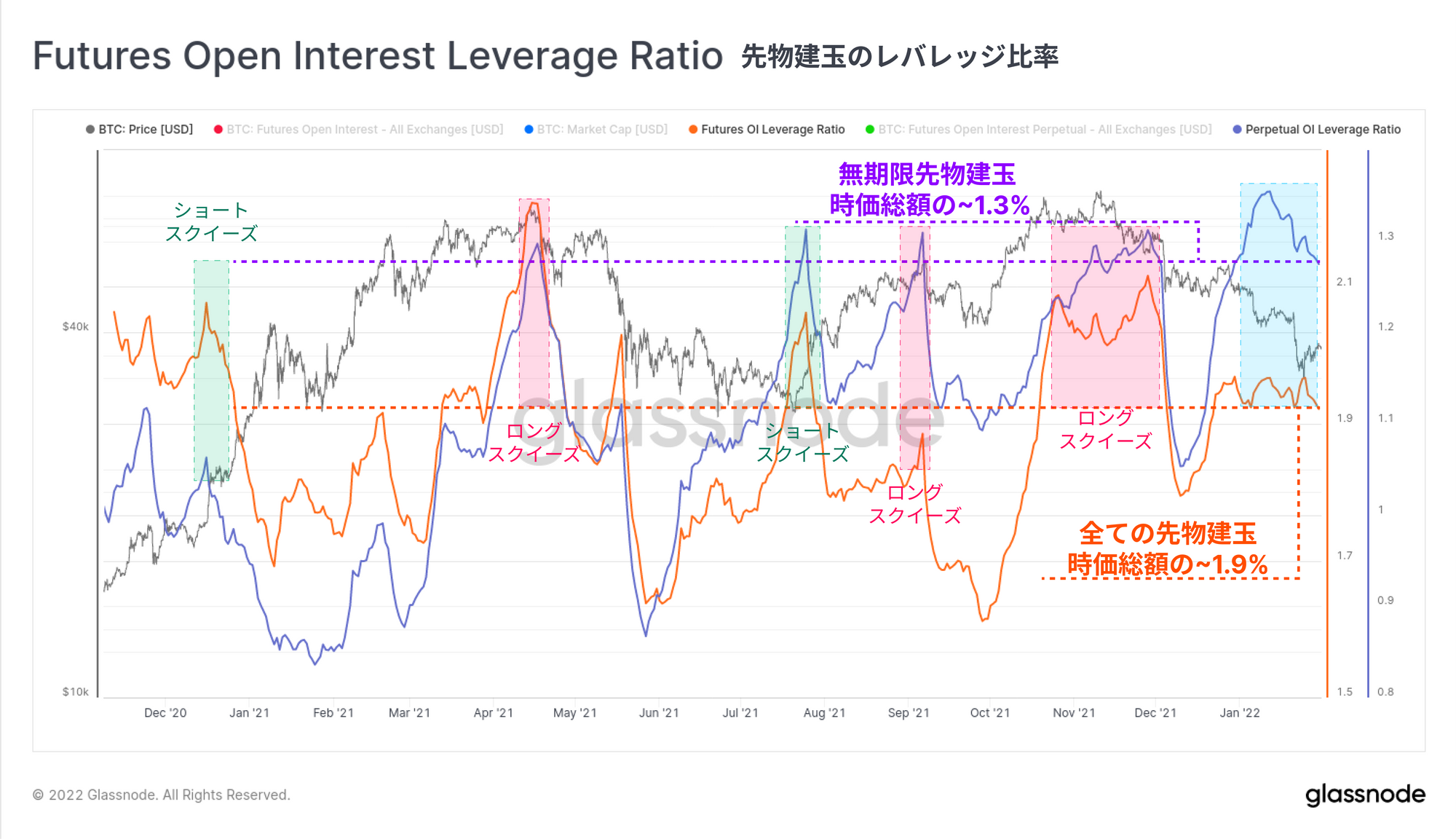

取引量が比較的少ないにもかかわらず、先物の建玉においては、特に無期限先物は著しく高い水準にある。ビットコインの時価総額に対する割合で見ると、無期限先物の建玉(紫)は1.3%前後で推移しており、これは歴史的にみても高く、デレバレッジイベントの前兆となることが多い。

すべての先物市場の建玉(無期限先物を含む)は、時価総額の1.9%(オレンジ色)まで増加しているが、これは基準値のレンジにおける中央値に近いものである。この観測は、現在の先物レバレッジの大部分が無期限先物のトレーダー(Binanceに大きく集中している)によって保有されていることを示している。

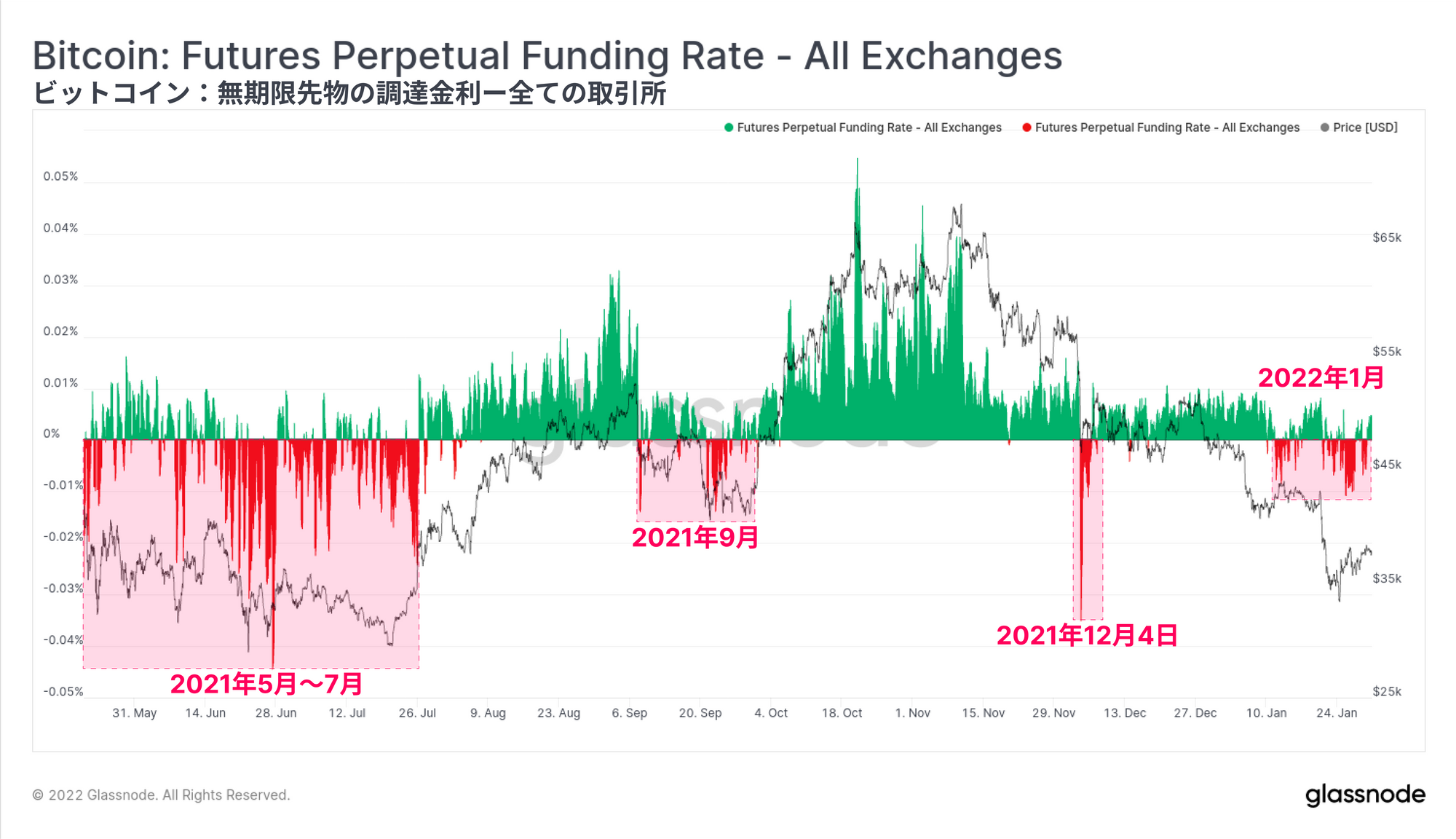

レバレッジ建玉の増加と無期限先物市場の関係性とともに、レバレッジが最も大きくかけられている市場の偏りや方向性を知るために、調達金利を見ることができる。1月の大半において調達金利はマイナス圏で取引されており、無期限先物市場で緩やかなショート・バイアスが存在していることが分かる。

オプション市場でも同様のネガティブな動きが見られ、プット/コールの比率は59%に上昇し、数カ月ぶりの高水準となった。これは市場が6カ月ぶりの安値で取引されているにもかかわらず、トレーダーがコールからダウンサイドに対する保険を買う方向へとシフトしていることを示している。

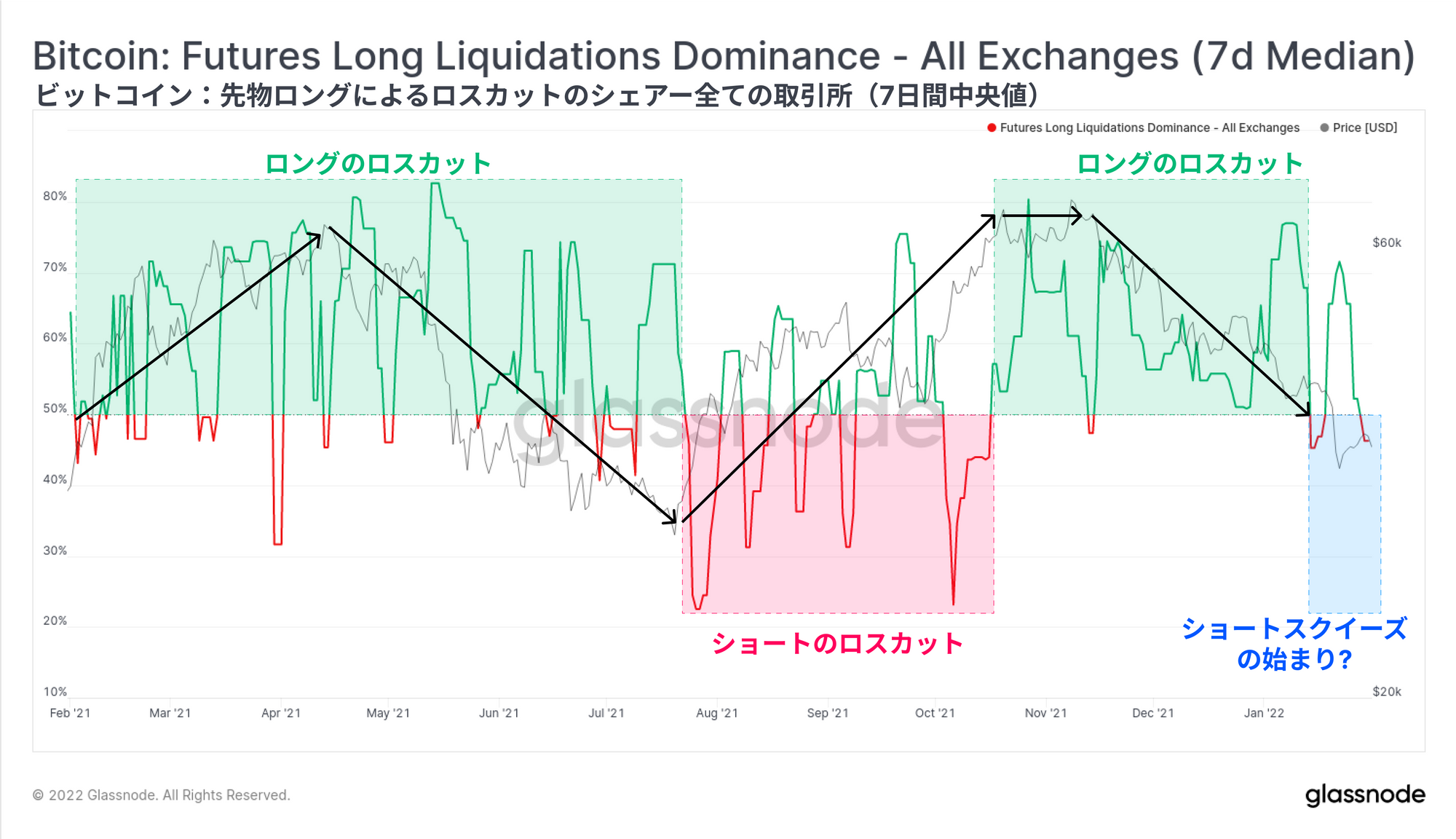

デリバティブ市場全体でロングからショートバイアスへシフトしていることが見られ、先物のロスカットの傾向はショートサイドへ傾き始めている。高いネガティビティ、増加するレバレッジ、全面的なショートバイアスにより、短期的に逆トレンドであるショートスクイーズが発生する可能性があることは、合理的な議論と言えるだろう。

オンチェーン需要の評価

オンチェーンツールを使って市場の需要を評価することは微妙であり、市場参加者や使用されたコイン量の目的地(取引所への出入り、HODLerウォレットへの出入りなど)を理解する必要がある。今週は、3つの重要な分野における需要に焦点を当てる。

・ウォレット量の成長および蓄積/売却の傾向。

・取引所の準備金の出入りにおける流れ。

・“フェアバリュー”を測定するための決済レイヤーにおけるネットワーク利用。

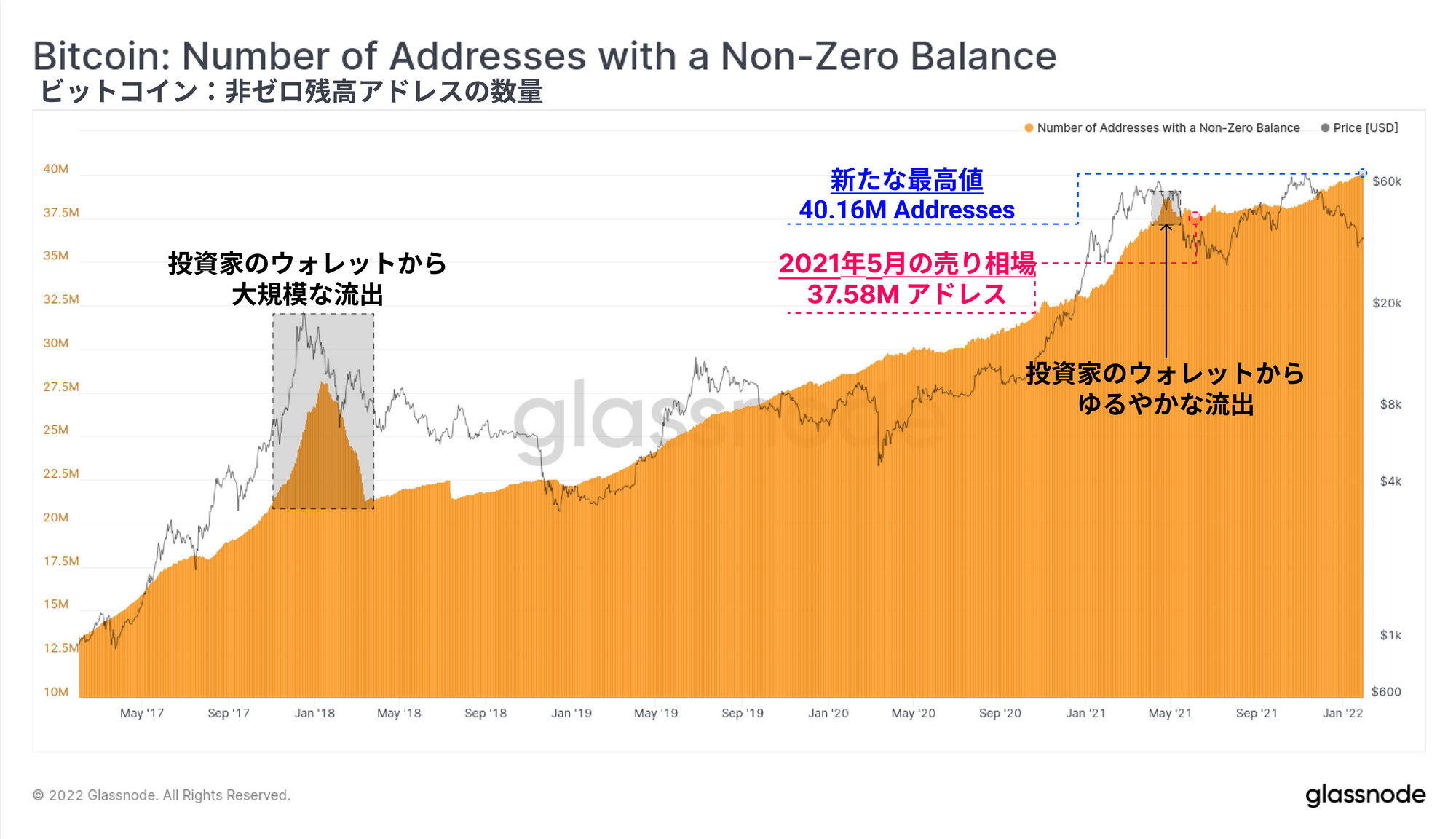

まず、非常に基礎的でシンプルな指標である「非ゼロ残高ウォレットの数量(Number of non-zero wallet balances)」に注目する。一般的に、ビットコインネットワークが大規模な投資家のフラッシュアウト(2017年のブローオフトップなど)を経験すると、投資家らは自分のウォレットから多くのUTXOを消費し、取引所にコインを入金するが、その供給は少数かつ残高の多いウォレットに集約される。

このようなウォレットのパージは、2017年の高値に続いて非常に明白であり、より小さいフラッシュアウトは、昨年5月でも見受けられる。いずれの場合も、非ゼロアドレスの数量は、一段落した後に再び増加しており、通常弱気相場の中盤あたりで買い手が蓄積を再開するにつれて起こっている。

現在の非ゼロ残高ウォレットの数量の上昇曲線は、過去3ヶ月間の価格下落の影響をほとんど受けていないようで、2019年のミニベア市場と類似しており、4,016万アドレスという新たなATHを記録している。

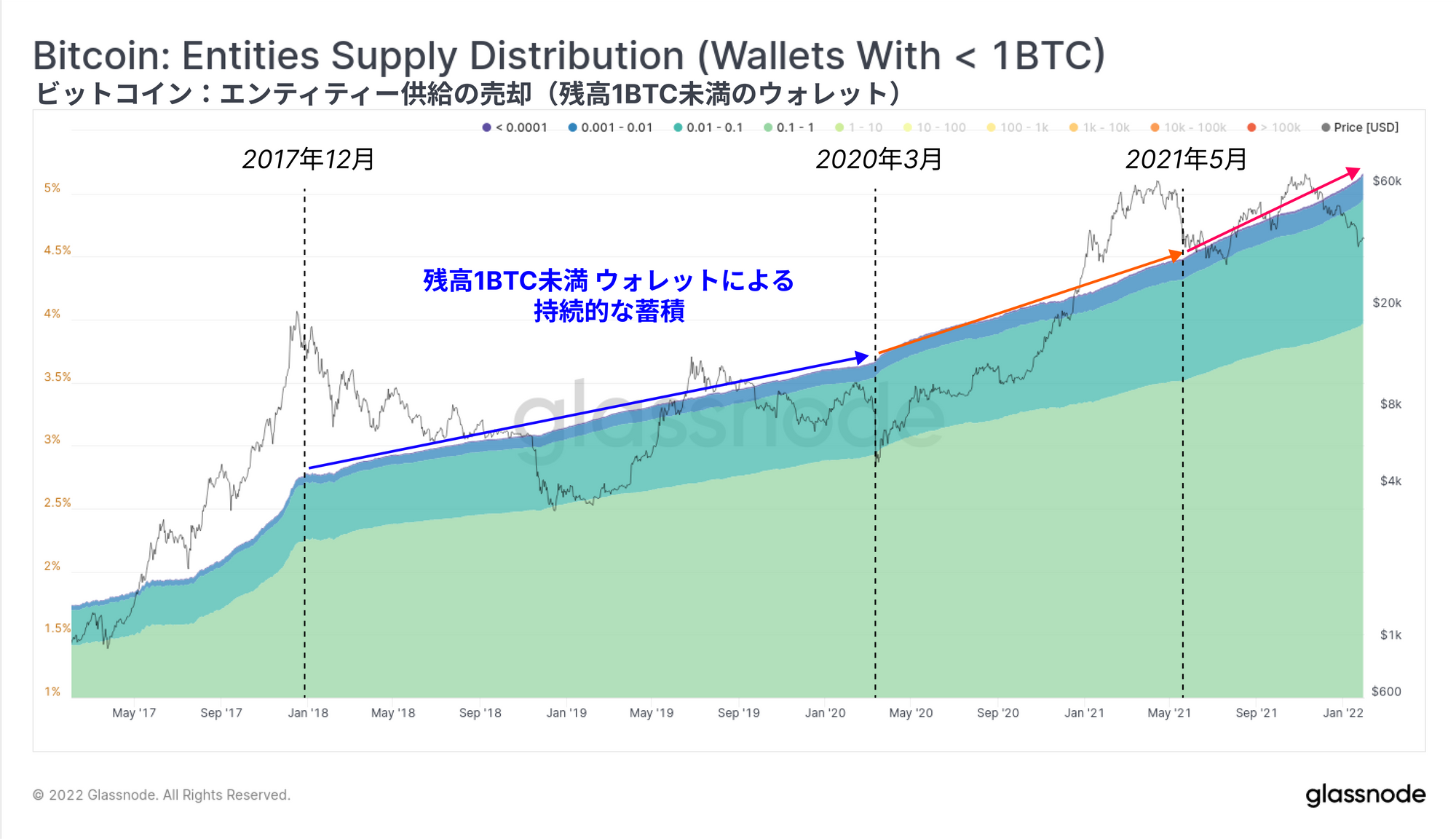

1BTC未満を保有するリテールサイズのウォレット(小エビ)も、この調整には動じていないようで、これらのウォレットに保有される供給量は上昇し続けている。この層の供給量の増加率として、2020年3月以降と2021年5月以降の2回のマクロ的な上昇が見られる。ビットコインの歴史が草の根的な現象であったことを考えると、これは、あらゆる市場環境においても残っている"サットスタッカー(sat stackers)"とHODLerのクラスの成長を物語っている。

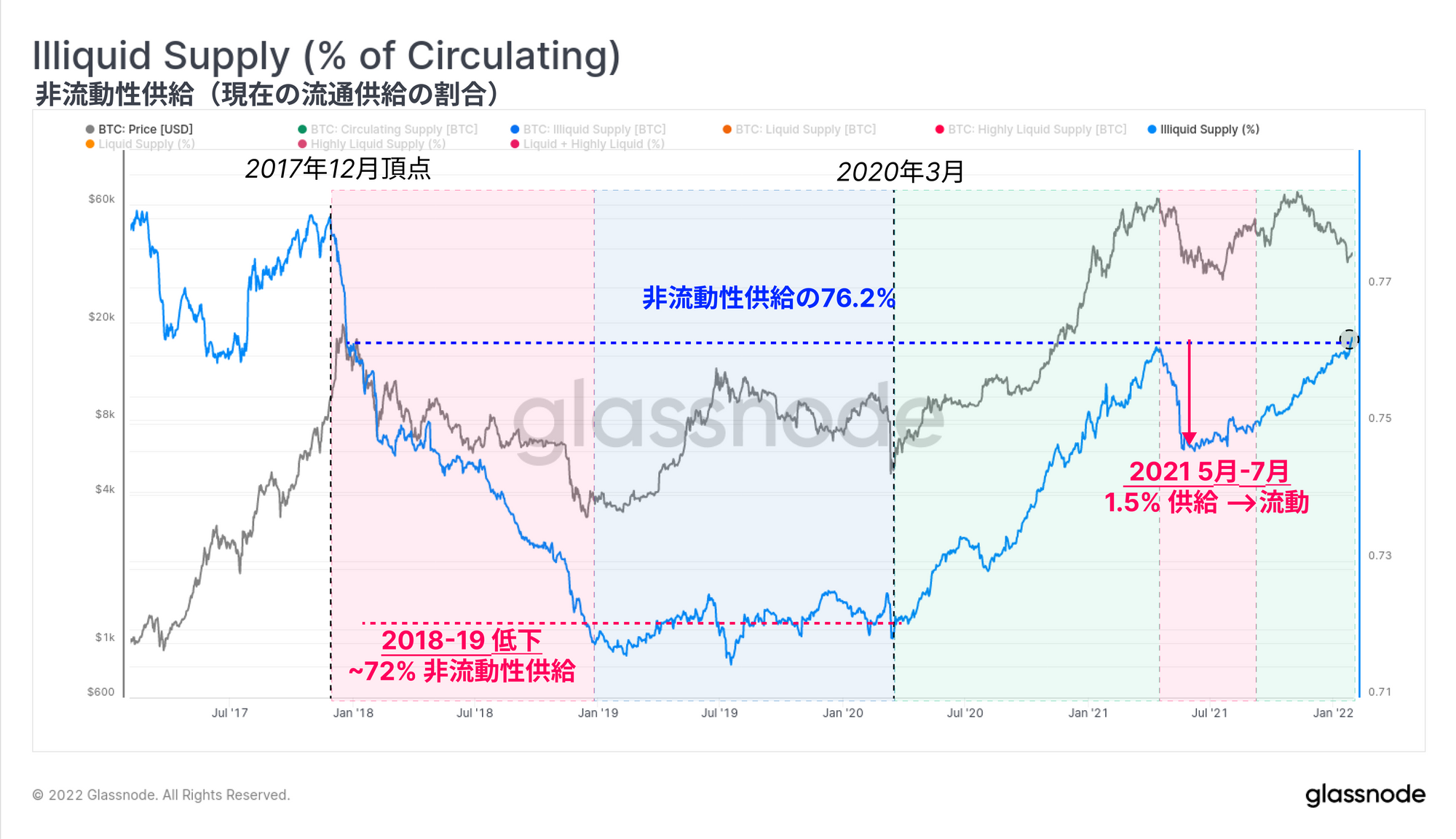

コインの供給量をさらに分類するために、ウォレットの使用パターンに基づいて、非流動供給、流動供給、高流動性供給と呼ばれるグループ分けを使用する(方法はこちら)。時価総額に占める割合でマッピングすると、非流動供給の割合(青色)は現在、流通量の76.2%に達しており、2017年12月の水準に戻った。これらのコインは、売却の履歴がほとんどないウォレットに保有されているため、蓄積モードである可能性が高いウォレットのコホートを反映している。

・2018年や2021年5月~7月のような弱気期間(赤色ゾーン)は、非流動供給の大きな減少から特徴付けられる。これは、大量のコインがコールドウォレットから費やされ、その後、必ず新たなバイサイドの需要によって吸収されることを意味する。

・2020年3月以降のような強気期間(緑色ゾーン)は、一般的に、蓄積が行われ、需要が売られたコインを吸収することで非流動供給が増加している。

興味深いことに、現在の市場の価格は低下しているが(弱気)、一方で非流動供給は著しく増加している(強気)。今週だけで、供給量の0.27%以上(~51k BTC)が流動的な状態から非流動的な状態へ移行した。マクロ的な弱気を背景とした、2021年5月から7月のような強気な供給ダイバージェンスが有効かどうかという疑問が生じる。

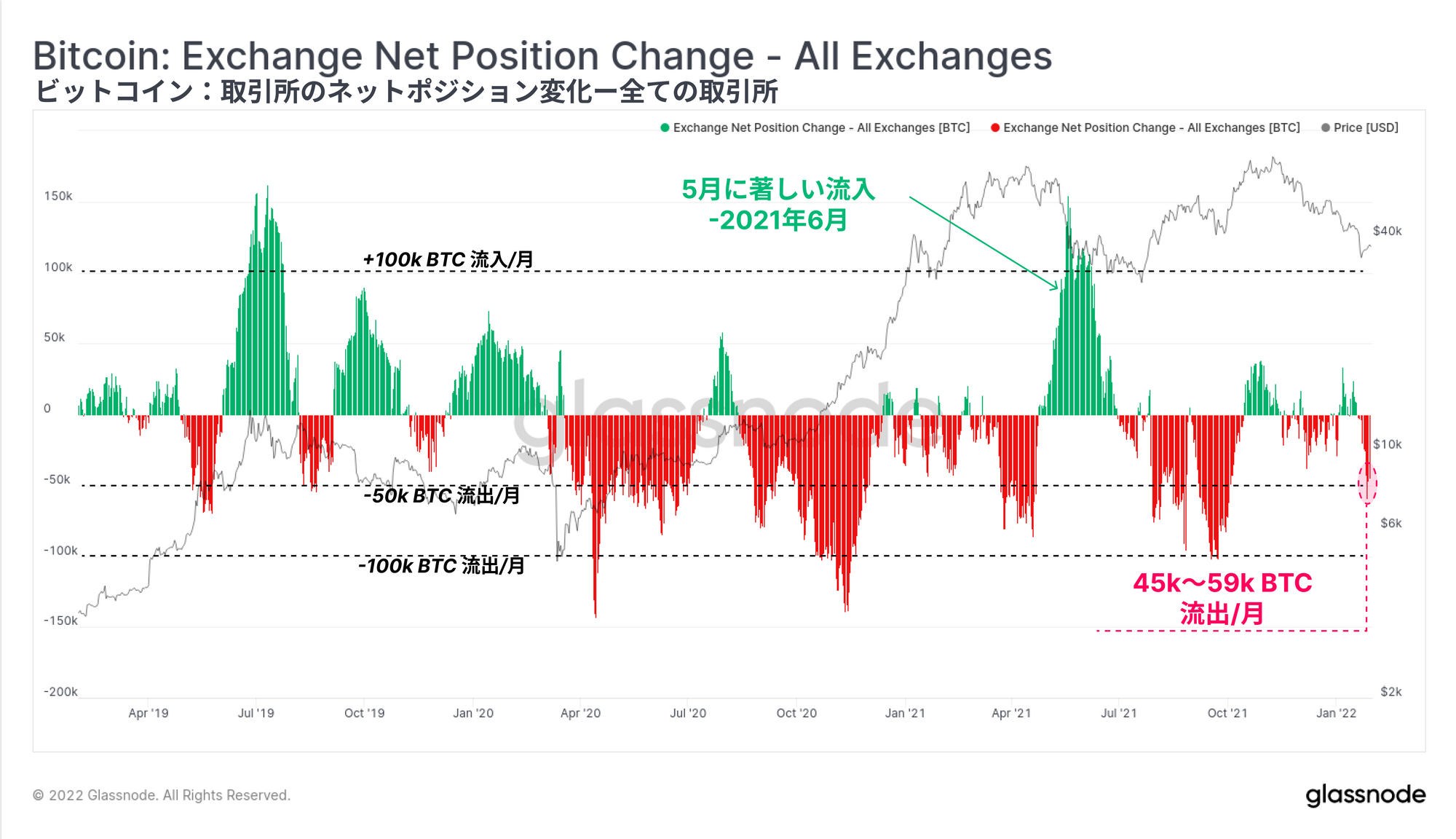

取引所残高は流動および高流動供給指標における大きな構成要素の一つであり、上記の観測を検証するためにコインの流入と流出を見ることは理にかなっている。取引所ネットポジション(Exchange net position change)の変化は、我々が追跡している取引所へのコインの月間純流入(緑)および流出(赤)を示す指標である。

今週は、1ヶ月あたり45k~59k BTCの割合という、それなりに大きな純流出が見られた。これは、非流動供給の増加(~51k BTC)と一致しており、取引所で引き出したコインの一部がコールドウォレットに移動した可能性があることを示している。

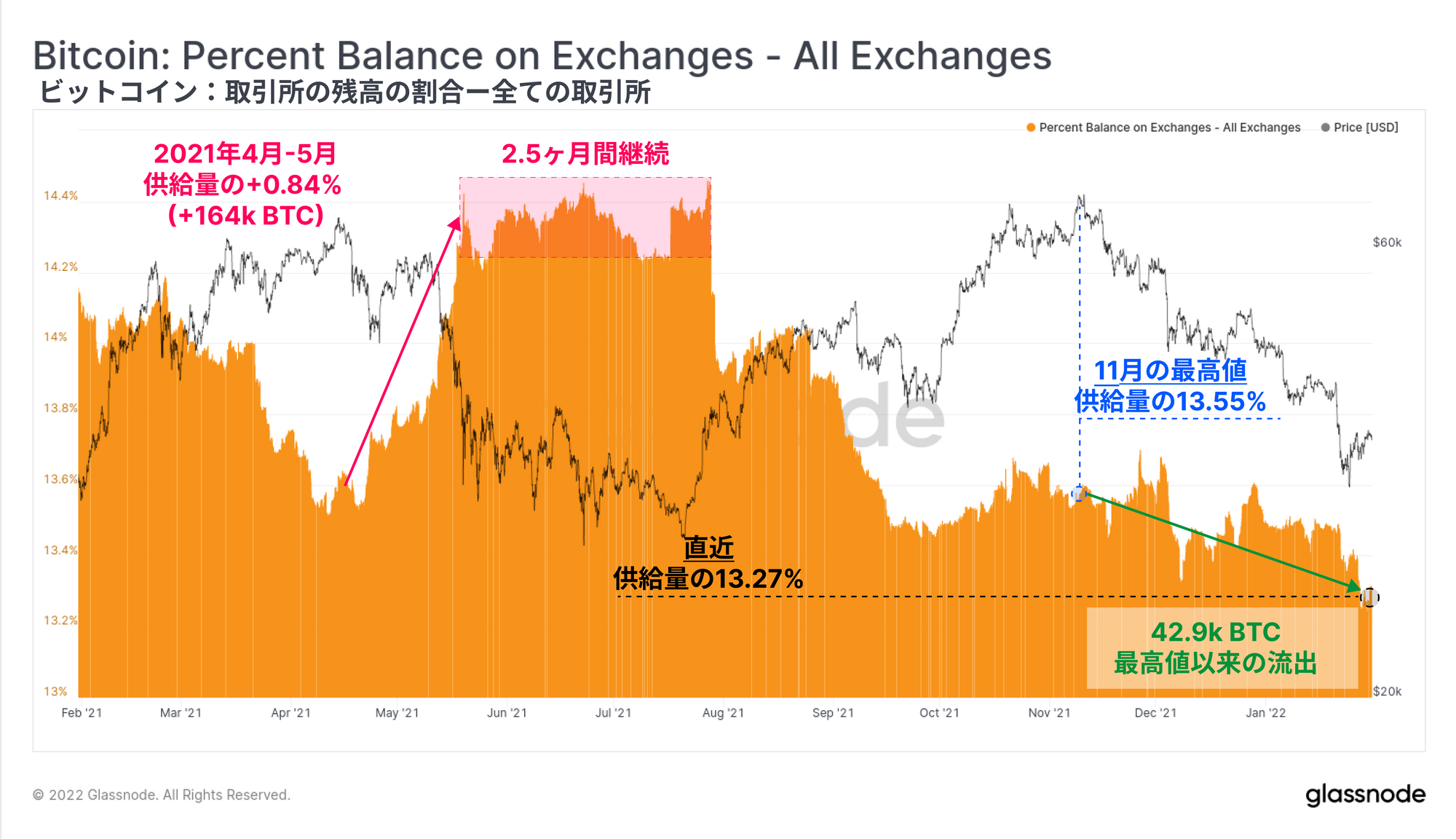

その結果、取引所準備金の総量はここ数年における低水準まで減少し、流通供給量の13.27%となっている。2021年5月から7月におけるドローダウンで観察された市場の反応とは大きく異なることに留意する必要がある:

・両期間とも、ATHから50%以上の価格のドローダウンを経験した。

・2021年5月から7月にかけては、取引所への純流入が164k BTC(流通量の0.84%)を超え、流通量の1.5%相当にあたる非流動供給の減少が見られた。

・今回のドローダウンでは、11月のATHから取引所残高が42.9k BTC(流通量の0.28%)減少し、一方、非流動供給量は流通量の0.86%増加している。

同規模のドローダウンにもかかわらず、取引所残高とコインの流動性のトレンドは正反対を向いている。現在の環境では、供給の吸収が著しく強気であり、恐怖に駆られたコインの消費と売却は大幅に減少している。

台頭するネットワークユーティリティ

ビットコインはそれぞれの人に対しそれぞれの意味を持たせるだろうが、その1つは価値の交換レイヤーである。理論的には、ビットコインがネットワークとしてより多くの価値を交換すればより多くの効用がもたらされ、ネットワークはより高く評価されるべきであり、その逆もまた然りである。

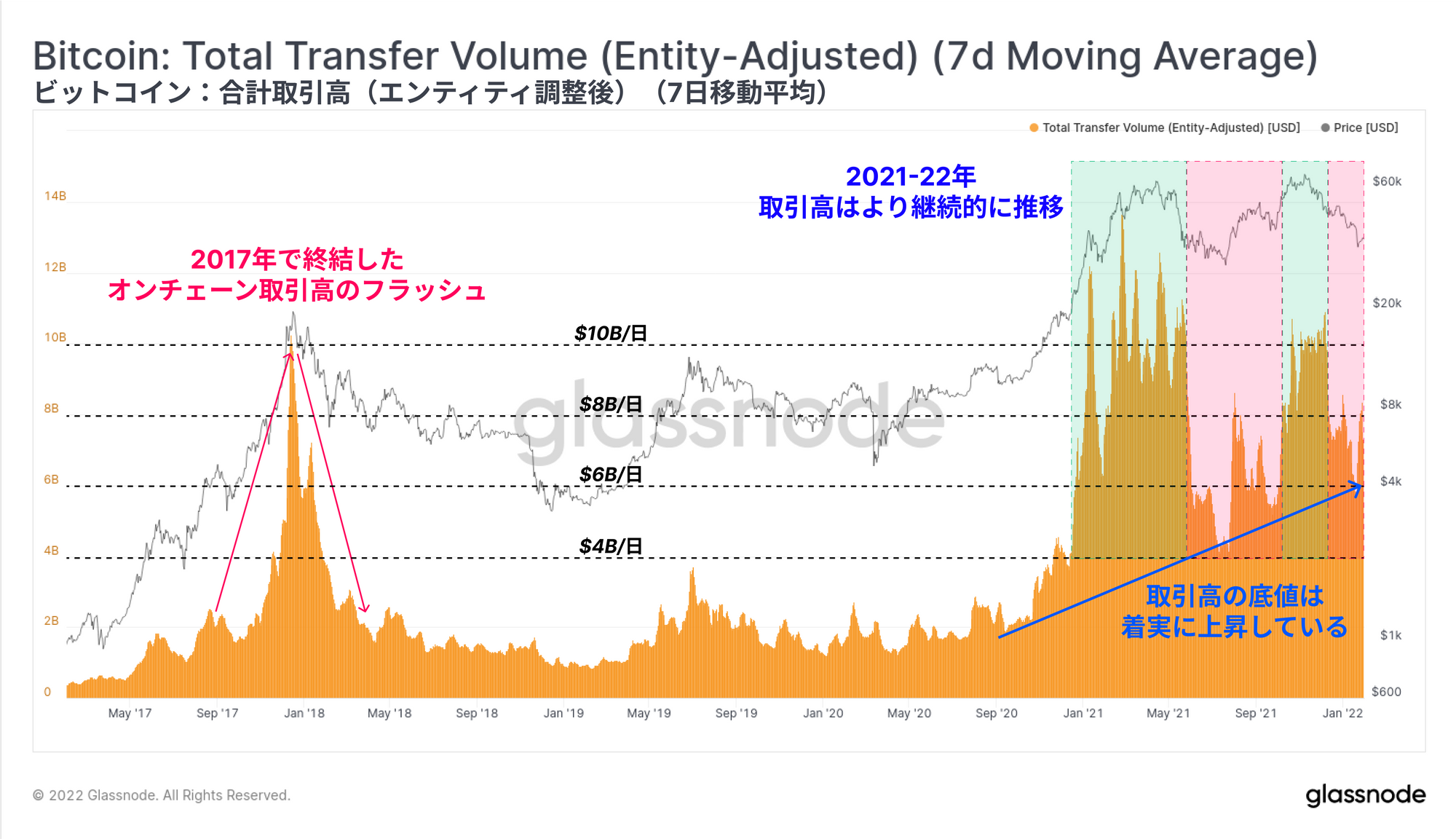

2017年のブローオフトップは、決済量が爆発的に増加し、ピーク時には1日100億ドルを超えた。その後わずか数カ月で80%減の20億ドル/日に戻った。熱狂相場は勢いよく訪れ、去っていった。

2020年10月以降の相場は、全く異なるものとなっている。

前述の50%以上のドローダウンの際には、いずれも決済量がピークから著しく減少した。しかし、弱気トレンド(赤色ゾーン)のときでも、フロア値は伸び続けている。これは、時価総額、保有者層、備蓄価値の増加に伴い、ビットコインの有用性はより持続し、さらに高まっていることを物語っている。

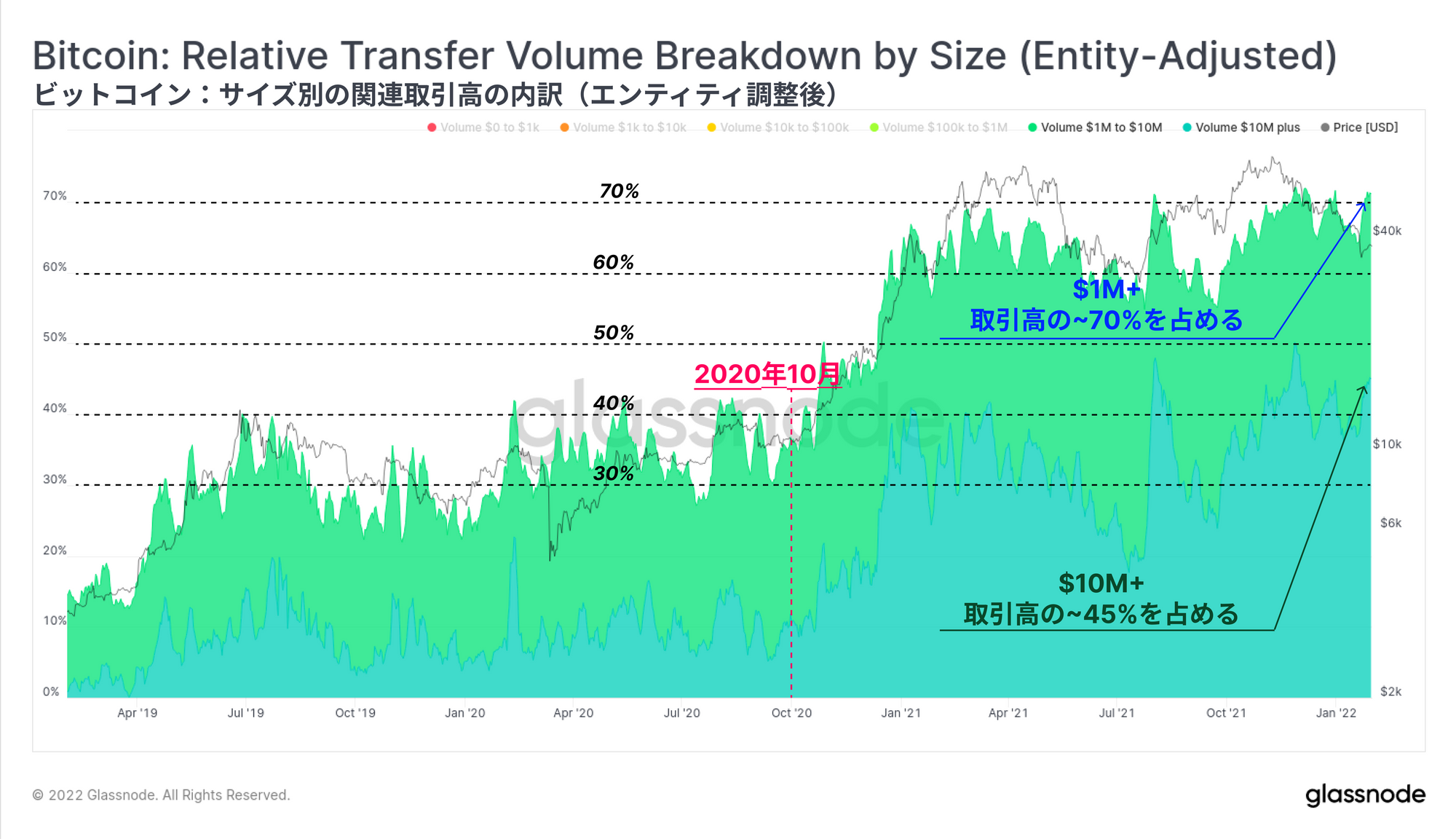

また、これらの決済額の構成は、2020年10月以降、個人向け取引(10万ドル未満)から、富裕層や機関投資家向けの価値(100万ドル以上)へと、紛れもないシフトが見られるようになった。

現在、1,000万ドル以上の取引は決済量の45%を占め、100万ドル以上の取引は70%以上を占めている(エンティティ調整後ベース)。大口取引は2021年までこのシェアを維持し、今回の調整で実際にピークを迎えた。

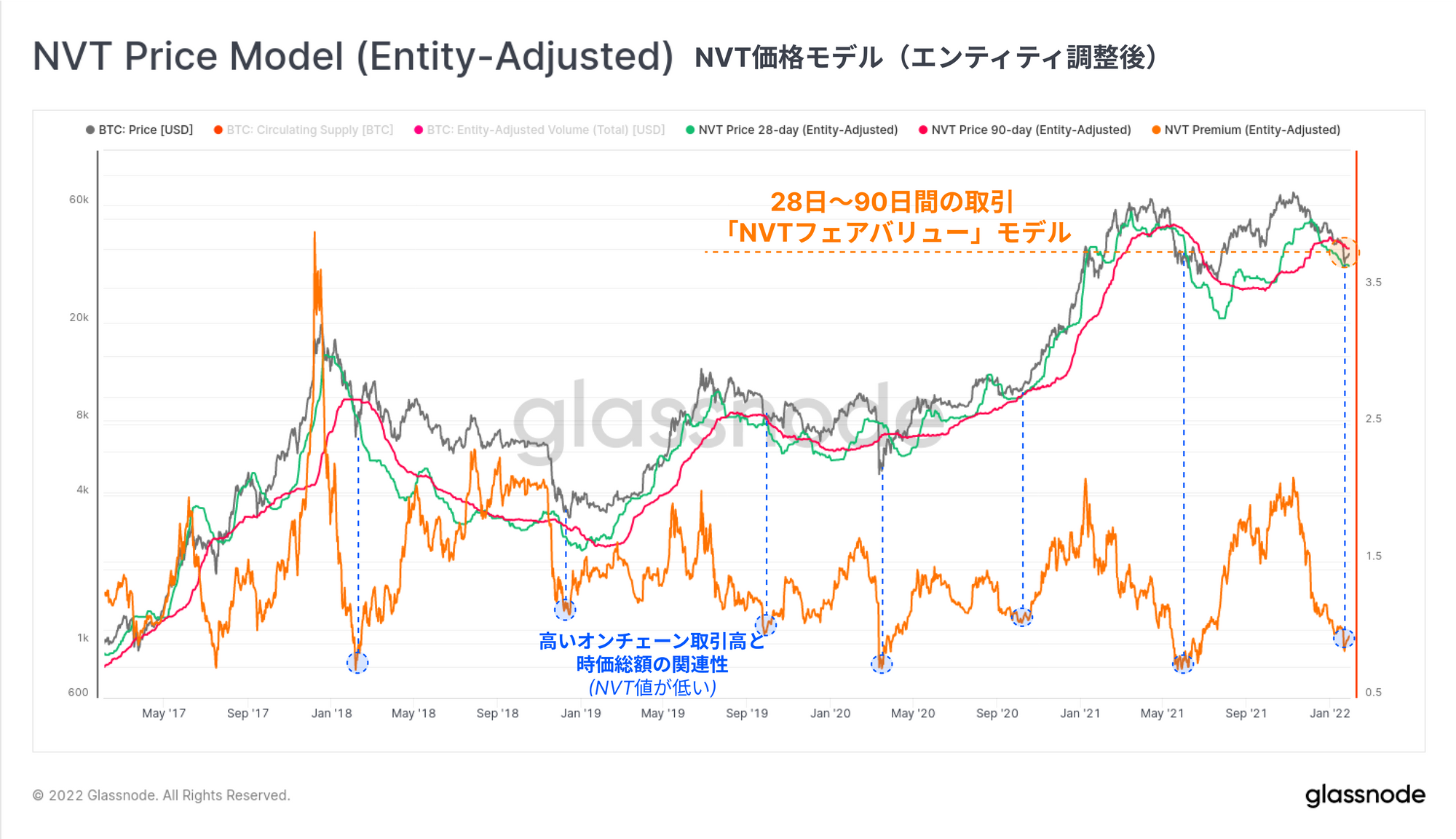

最後に、ネットワーク決済量(有用性)とインプライドプライスを適用するNVT比率を用いて、インプライドプライシングモデルを構築することができる(Willy Wooによる方法論)。現在、市場価格は高速の28日(緑)と低速の90日(ピンク)のNVT価格モデルの間で取引されており、間違いなくビットコインは今、「フェアバリュー」のゾーンにあると言えるだろう。

90日NVT価格の比率をとると「NVTプレミアム」となり、現在、歴史的に割安となる安値で取引されている。時価総額に対して決済量がこれほど高い過去の例は、弱気相場における強気な急変動の前、あるいは2018年12月や2020年3月といったマクロ市場の底値で起こったものである。

サマリー

前回のレポートでは、現在の供給ダイナミクスを調査し、それがおおよそ歴史的なビットコインの弱気市場の特徴であると判断した。今週は、現在の市場構造と2021年5月から7月における直近の弱気相場との大きな違いを明らかにするために、基礎となる需要サイドを見るべくギアをシフトした。

どちらも50%以上のドローダウンを経験したが、現在の市場には、何があっても蓄積モードでいるような、打たれ強く、根気よいHODLer層がいるように見える。オンチェーン決済の取引量は高水準から減少しているが、市場の評価額と比較すると増加しており、ビットコインは現在サイクルの頂点というよりも「フェアバリュー」に近づいていることが示唆されている。

一方、デリバティブ市場はさらなる下落に賭けているように見える。マクロ的な弱気という文脈では、市場はリスクヘッジから遅れているのか、それともレバレッジがかけられたネガティビティのピークから脱出するためにアップサイドへの調整が必要なのかという疑問が生じる。

製品アップデート

すべての製品のアップデート、改善、メトリクスとデータの手動更新は、参考のために変更履歴に記録されている。

・取引所FTXウォレットを改善した。

・FoundryUSAPool、LuxorTech、MaraPool、SBICrypto、TerraPool、ArkPool、UKRPool、SigmaPool、SpiderPoolをサポートマイナーのリストに追加した。

・BinancePool、Poolin、BTC.com、1THash&58COINのウォレットを改善した。

・Mt.Gox Trustee残高とWrapped BTC (WBTC) 残高をリリースした。

・Uncharted Newsletter Edition #7を再発行。