拡大する無期限先物の占有率

ビットコインのデリバティブ市場における利回り、インプライド・ボラティリティ、取引高は引き続き縮小し、資本流入の総量は減少している。オンチェーン取引高も依然として少ないが、より建設的な中長期的ファンダメンタルトレンドが形成され始めている。

ビットコイン市場全体のボラティリティと取引高は縮小し続け、価格は38kドルから42kドルにおける調整レンジ内に留まっている。今週も市場価格はやや弱含みであり、42,893ドルの高値から38,729ドルの週足安値まで下落した。

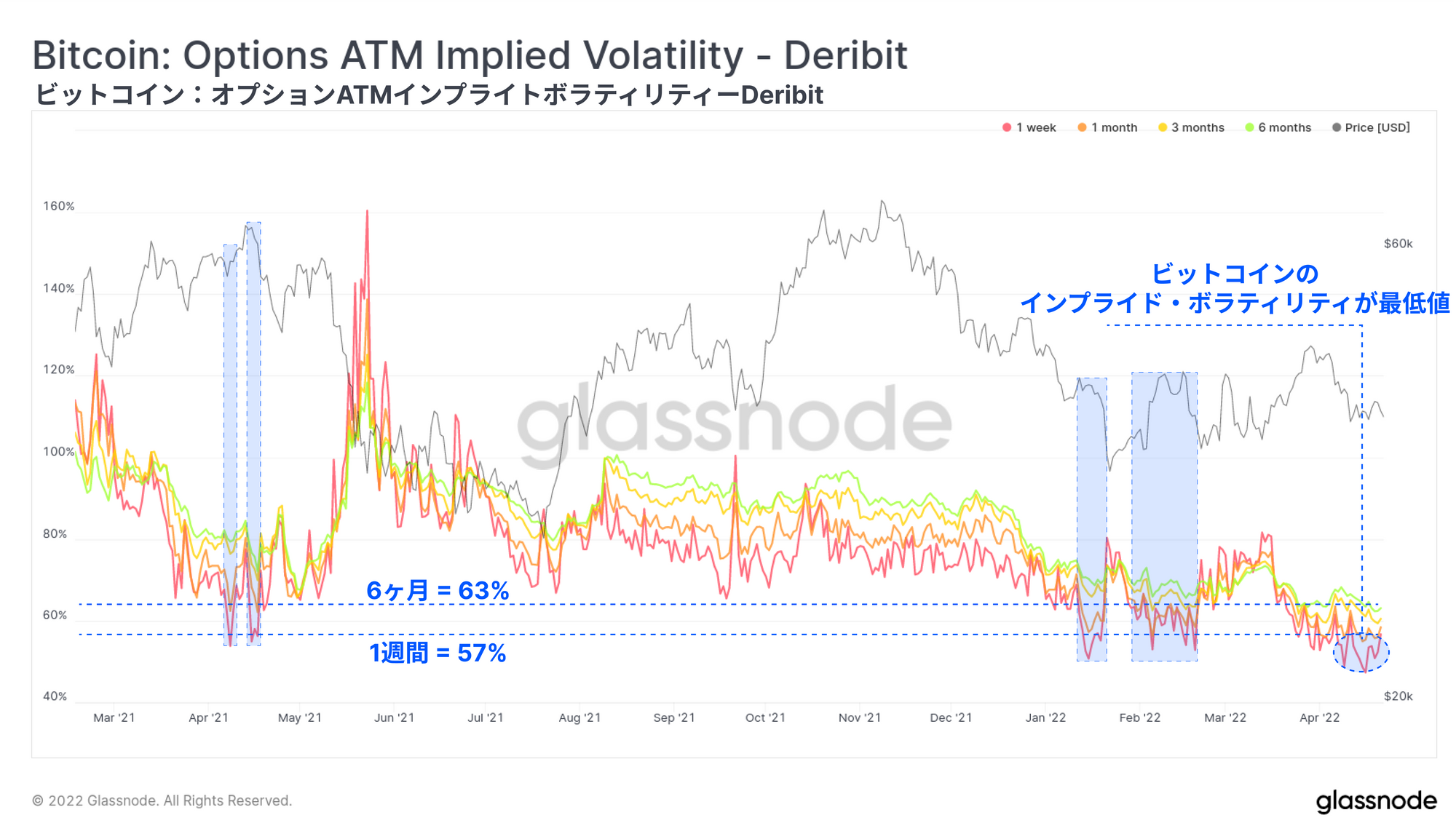

市場はほぼ3カ月間において、ますます狭い価格レンジ内で取引されており、先物市場のキャッシュアンドキャリー取引(cash-and-carry trades、現物と先物における裁定取引)で得られる利回りは歴史的に低く、取引高も減少の一途をたどっている。オプション市場に織り込まれたインプライド・ボラティリティも今週は60%を割り込み、2021年の大半において特徴的であった80%以上のボラティリティを大幅に下回っている。さらに、オンチェーンでの取引高は、大口取引(1,000万ドル以上)の増加傾向や、取引所の流入・流出に伴う取引高のマクロ的な減少が見られ、依然として低調な状態が続いている。

今回は、ビットコイン市場で展開されている大局的なトレンドのうち、以下のようなものに注目する:

・取引高の減少、低いインプライド・オプション・ボラティリティ、先物市場においてローリング・ベーシス・イールドは3%を下回り続けている。投資家がより高いリターンを求め、ビットコイン市場から資金が流出している。

・無期限先物市場の優位性は拡大し続けており、これらの商品は明らかにレバレッジをかけるために好ましいソースとなっている。

・オンチェーン取引高は減少しているが、大口取引(1,000万ドル以上)の比率が高まっている。

・取引所関連の流入・流出量と総取引量との間に周期的な乖離がある。これは、ネットワーク利用率に関するモメンタムの潜在的な変化を伴っており、ビットコインのファンダメンタル的に暗示された評価において建設的な反転をもたらす可能性がある。

翻訳について

今週のオンチェーンは、スペイン語、イタリア語、中国語、日本語、トルコ語、フランス語、ポルトガル語、ペルシア語に翻訳されている。

今週のオンチェーンダッシュボード

今週のオンチェーンニュースレターでは、すべてのチャートが表示されるライブダッシュボードをご用意しています。このダッシュボードと対象となるすべての指標は、毎週火曜日に公開されるビデオレポートでさらに詳しく解説しています。Youtubeチャンネルやビデオポータルでは、より多くのビデオコンテンツや指標のチュートリアルをご覧いただけます。

拡大する無期限先物の占有率

過去5年ほどの間に、ビットコインのデリバティブの市場は飛躍的に成長し、成熟してきた。2017年にはスポット取引高のごく一部に過ぎなかったものが、今では価格発見のための支配的な市場へと変遷した。先物の取引高は、今やスポット市場の何倍にもなっている。

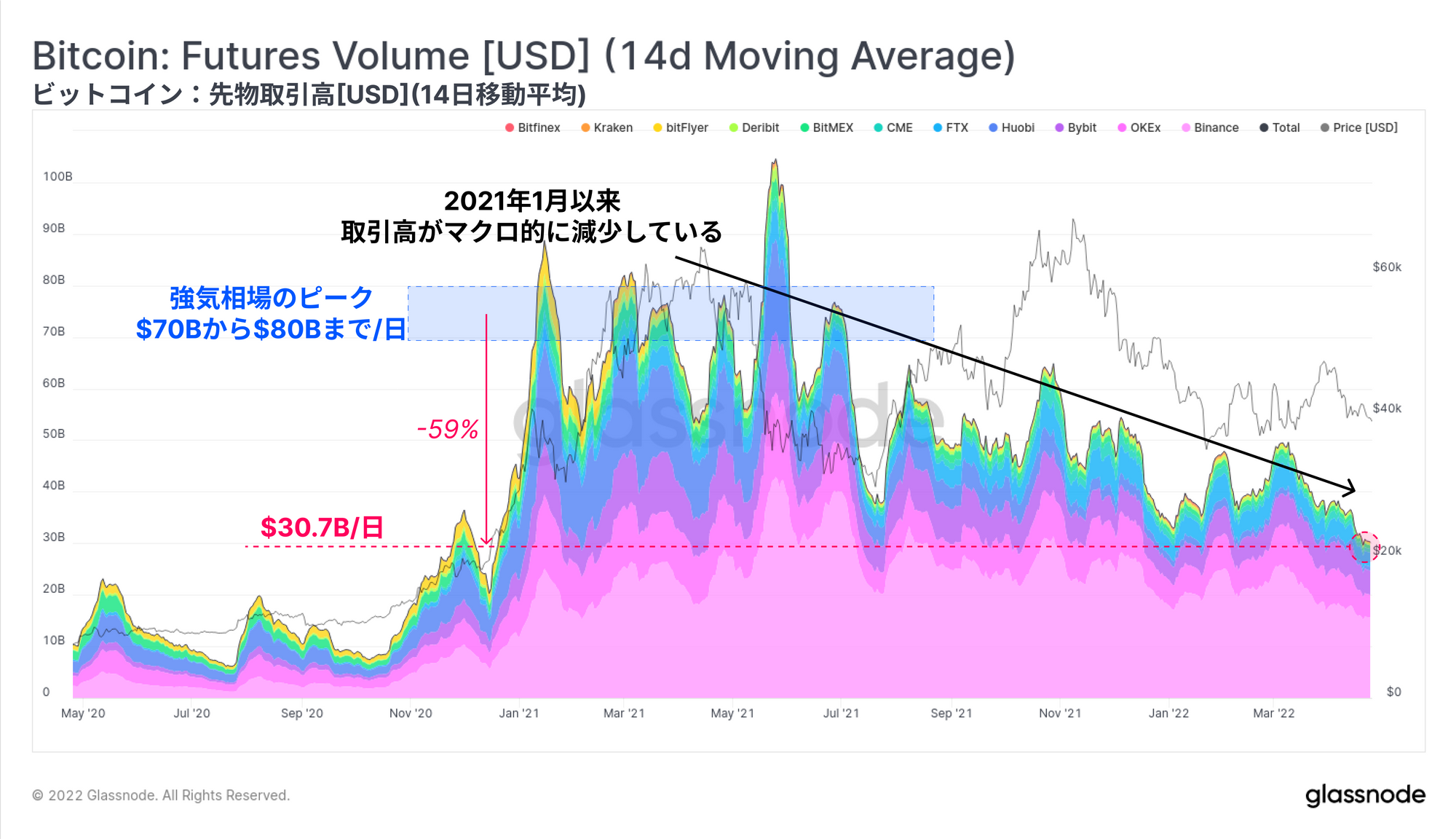

とはいえ、先物取引高全体において2021年1月以降はマクロ的に減少傾向にある。2021年前半は1日あたり700億ドルから800億ドルの取引高が一般的だった。しかし、現在の市場では先物取引高は59%以上減少しており、現在は1日当たり307億ドル程度である。2021年10月から11月にかけては、価格が史上最高値まで上昇しても、取引高はほとんど上昇していない。

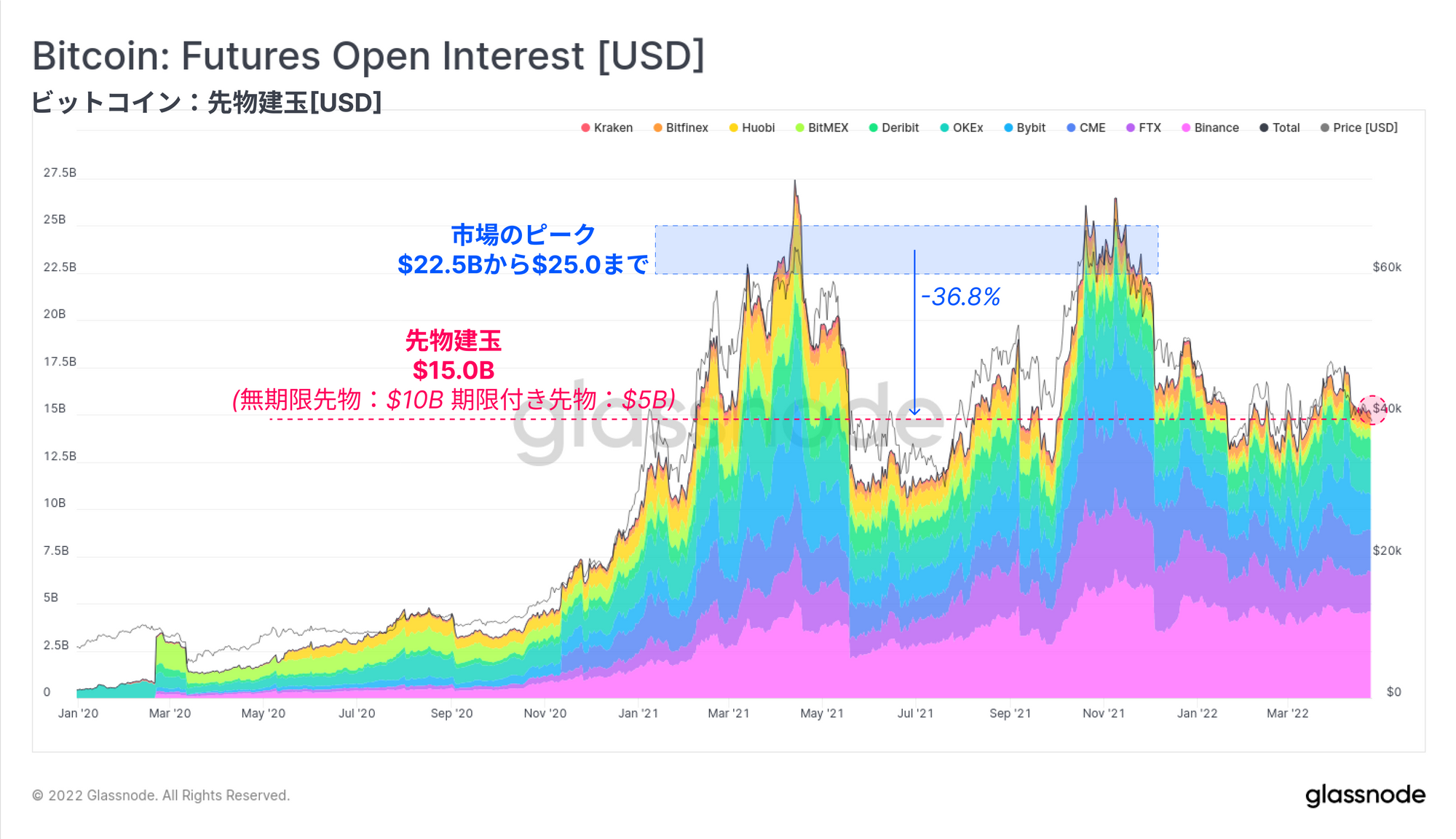

先物市場の建玉も強気相場のピーク時に比べて著しく減少しており、現在は150億ドル程度で推移している。現在の建玉は2021年5-9月期の水準に近いものの、4月と11月に記録した225億ドル超のピークから36.8%下回る水準にとどまっている。

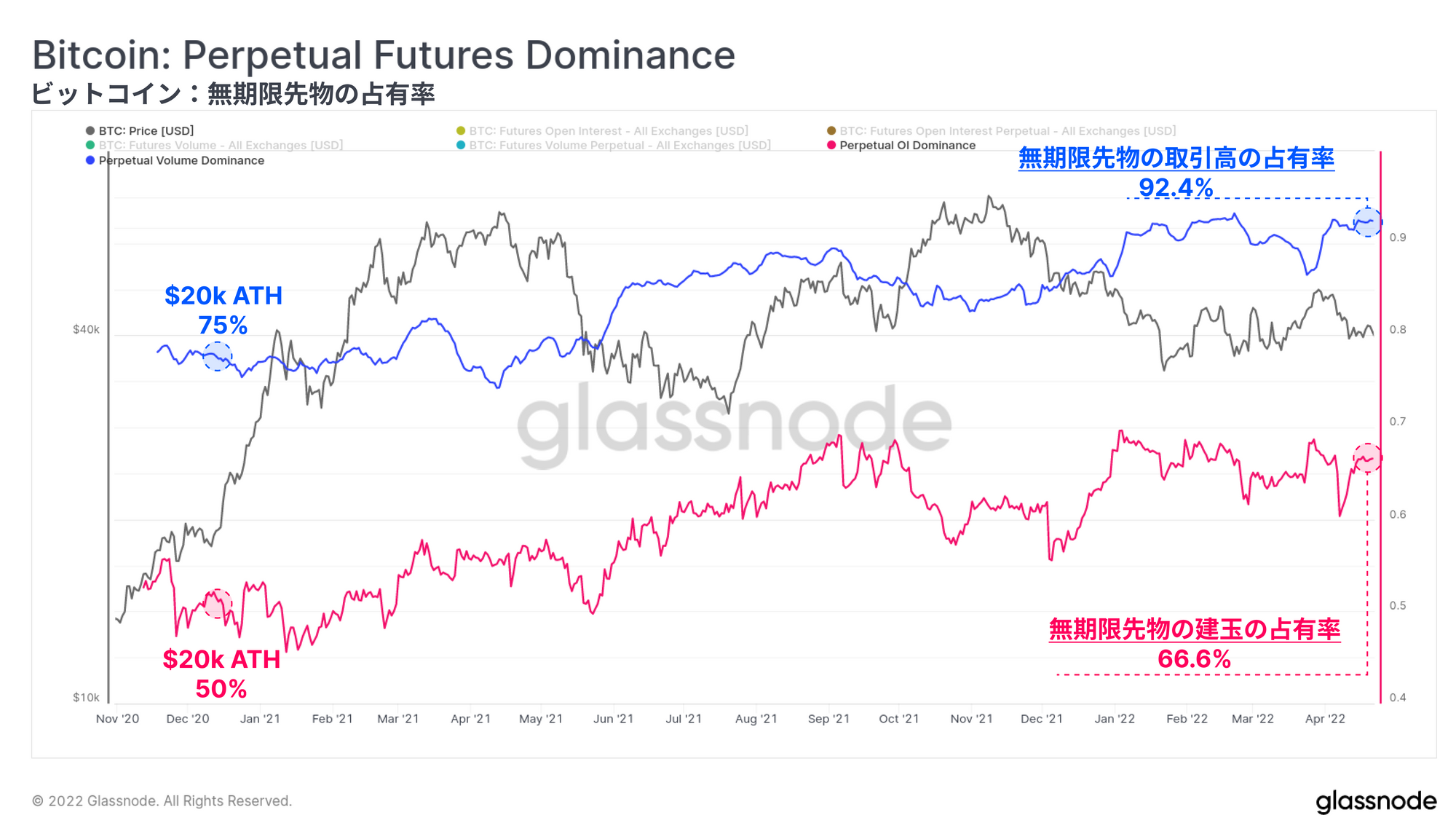

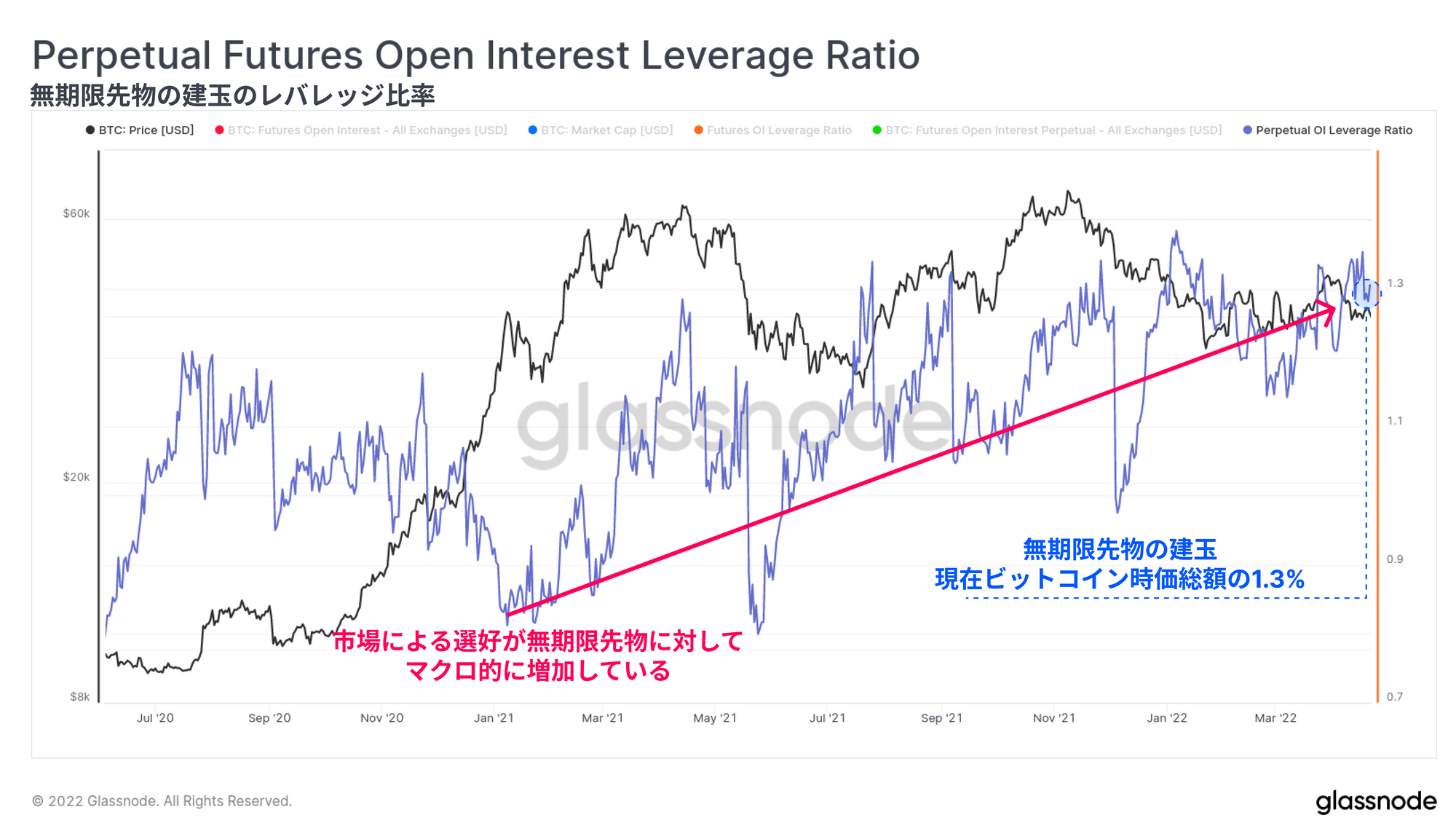

無期限先物はますます取引に適した商品となりつつあり、その傾向は以下の占有率チャートで明確に視覚化できる:

・青色は、先物取引全体の取引高に対する無期限先物の取引量高の比率を示し、現在は92.4%という驚くべき比率を示している。これは、2020年12月に市場が前回のサイクルにおける上限20Kドルを突破した際につけた75%からさらに上昇した数値である。

・ピンク色は、同じ占有率の概念を先物建玉にも適用したもので、2020年12月以降は50%から66%超へ上昇している。

この傾向は多くの点で予想されており、いくつかの重要な要因の結果であると思われる。:

・無期限先物はスポットインデックス価格により近いため、トレーダーはポジションとレバレッジを一層簡単かつ直感的に管理できる。

・デジタル資産の保管・振込コストが低いため、現物商品と比較した場合、期限付き先物の利点の多くが否定される。期限付き先物は、現物商品のリスクヘッジや将来の生産・配送コストの値付けに有用なツールだが、ビットコインの場合、これらのコストはゼロに近い。

このトレンドは、先物レバレッジ比率にも見られ、構造的な上昇トレンドが続いている。これは、市場が期限付き先物ではなく、無期限先物市場に優先的に資金を投入する傾向が強まっていることを反映している。無期限先物の現在の建玉はビットコイン時価総額の1.3%に相当し、歴史的な高水準に近づきつつある。

しかしながら、すべての先物市場におけるレバレッジ比率は、4月上旬の2.1%から本日の1.9%まで低下し、過去2週間で実際に低下していることに留意する必要がある。このように無期限先物の建玉が比較的高い一方で、満期に近い期限付き先物から資本とレバレッジはさらに大きく移転しており、全体のレバレッジは純減となっている。

利回りとボラティリティの低下は継続中

無期限先物のレバレッジが増加しているにもかかわらず、すべての先物市場でレバレッジ比率が低下していることは、相応の量の資本が実際にビットコイン市場から流出していることを示唆している。このことは、上に示した取引高の減少をさらに裏付けている。

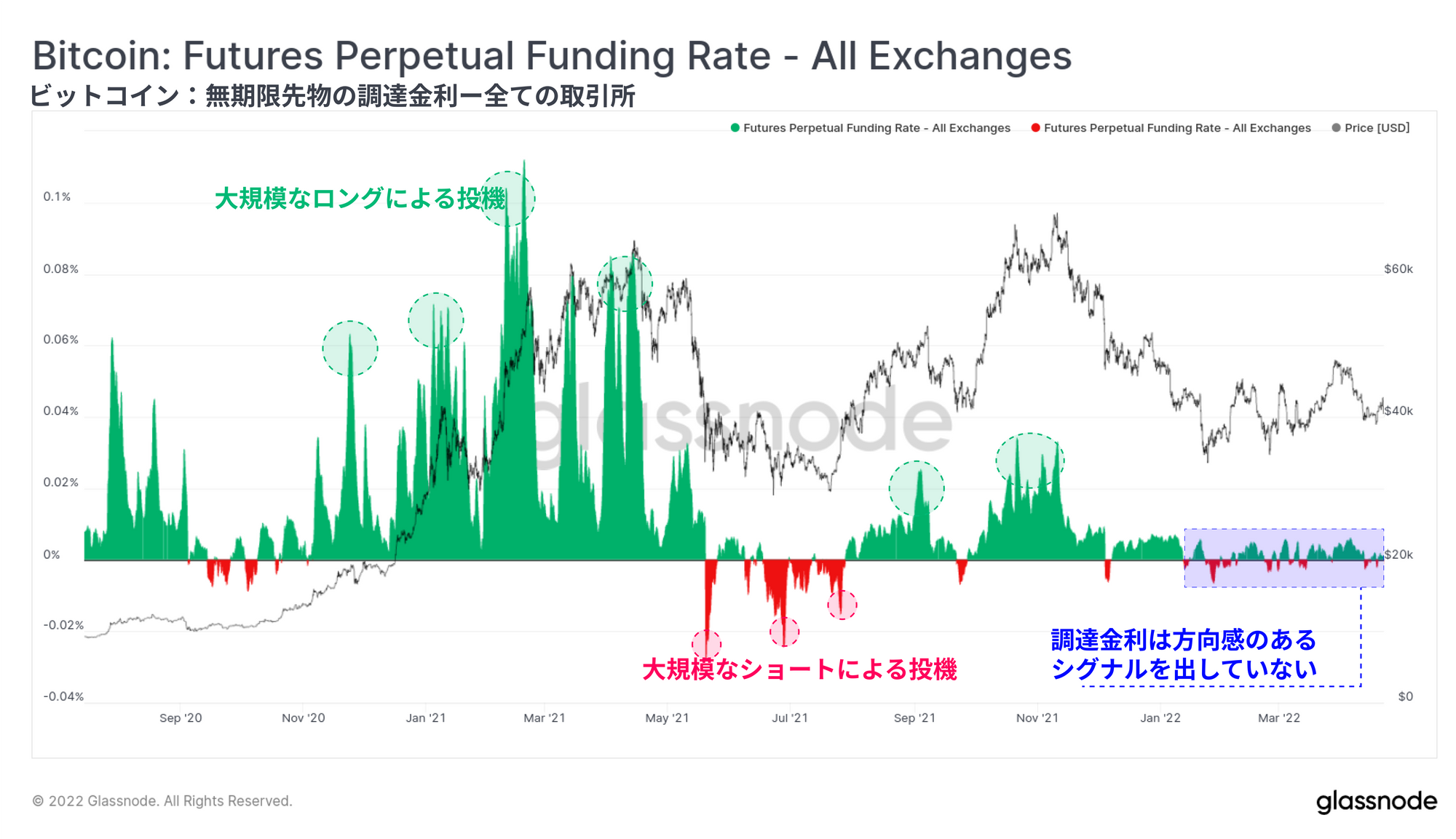

無期限先物の調達金利を見ると、2022年の大半は利回りが非常に低く、方向性の偏りがほとんどないことが分かる。これは、2021年上半期と8月~11月の超強気相場におけるロングによる投機、および2021年5月~7月の極端な弱気相場の期間とは完全に対照的である。

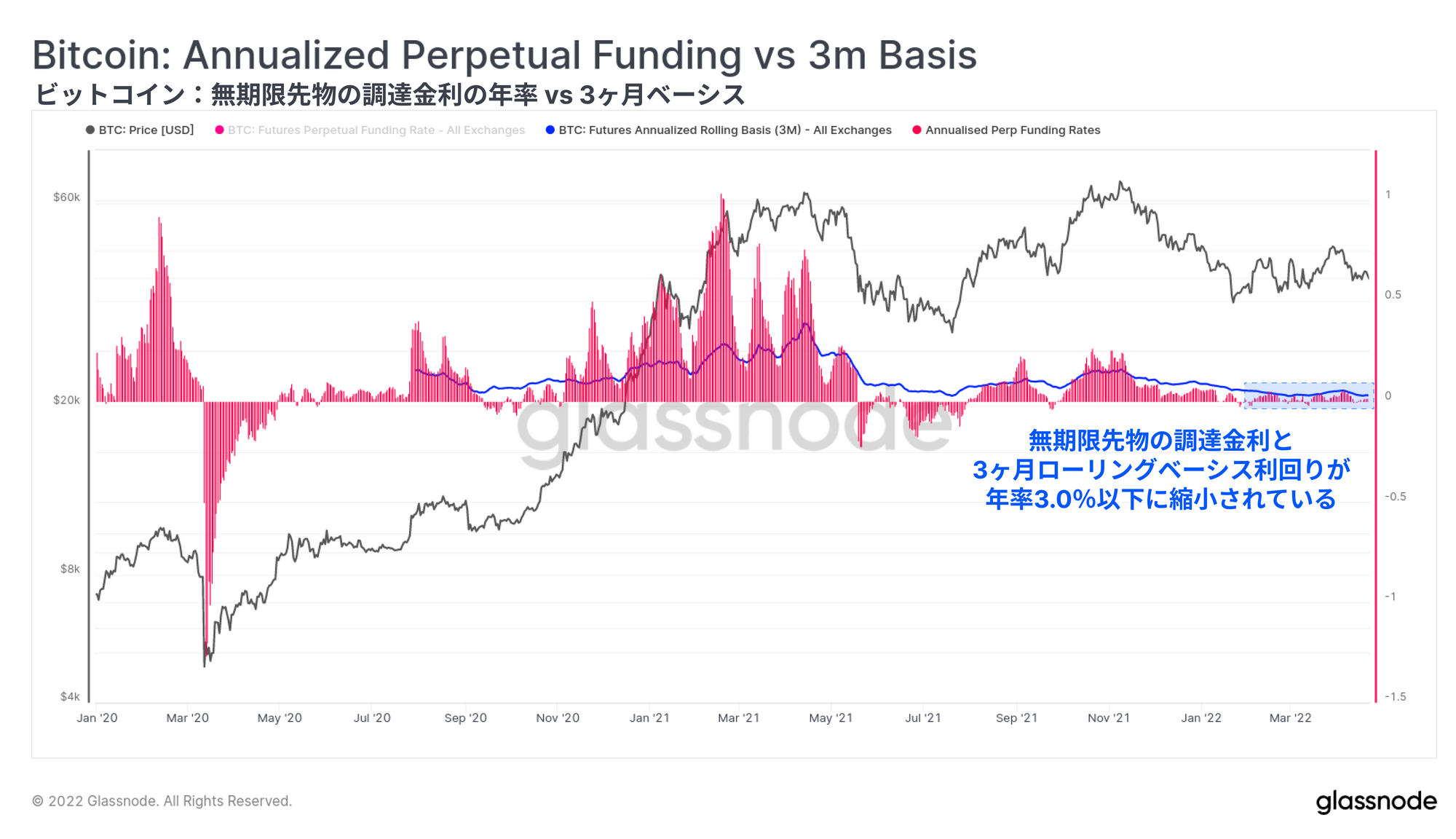

無期限先物の調達金利を年率換算し、期限付き先物の3ヶ月ローリングベースと比較すると、資本がビットコイン市場から流出している理由を予想することができる。

先物市場の利回りは3.0%をわずかに上回る水準まで減少しており、これは10年物米国債の利回り(2.9%)には遠く及ばず、最近の米国CPIインフレ率の8.5%を大幅に下回っている。取引高や建玉残高の減少は、ビットコインデリバティブから資金が流出し、より高い利回りや潜在的にリスクが低いとされる機会に向かっている兆候であると思われる。

また、オプション市場は歴史的に低いインプライド・ボラティリティを織り込んでおり、過去数週間で60%を割り込んでいる。過去1年間で、インプライド・ボラティリティがこれほど低くなった例はほぼなく、そのほとんどは、年初以来の値動きをほぼすべて含む現在の調整レンジの間である。

オプション市場のインプライド・ボラティリティが低いため、オプションの空売りは、キャッシュアンドキャリーの先物トレーダーと同様に、低利回りになっている。

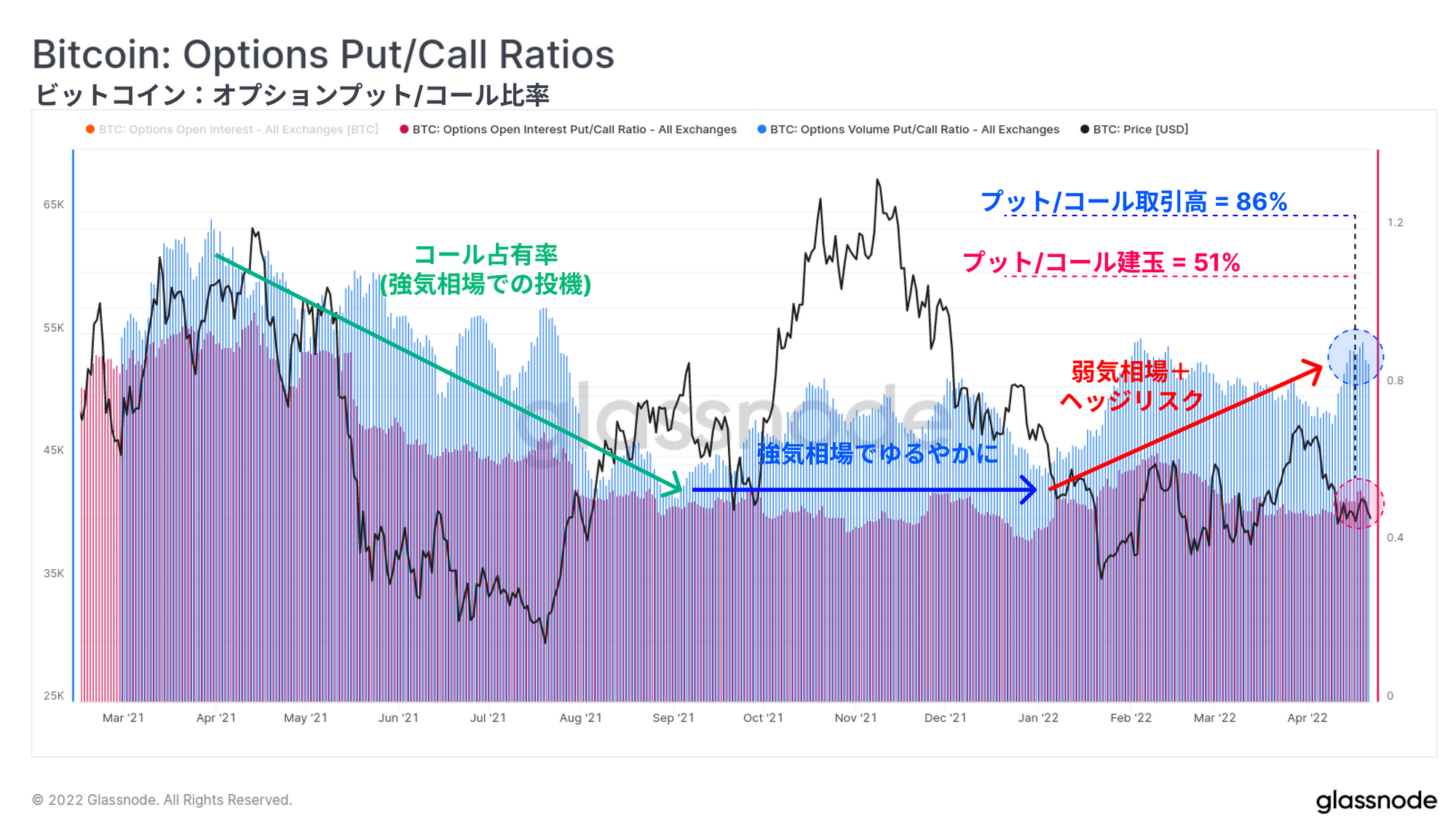

また、オプションの取引高(青色)と建玉(ピンク色)の両方に関連するプットとコールの比率に、センチメントとリスク管理において概括的な変化が見て取れる。2021年は9月まではコールオプションの需要が大半を占め、強気なセンチメントが一段落したように見える。2022年に入ると、より弱気なセンチメントが定着し、ダウンサイドリスクをヘッジするための需要が増加したため、市場ではプットオプションに対して明確な選好が現れた。

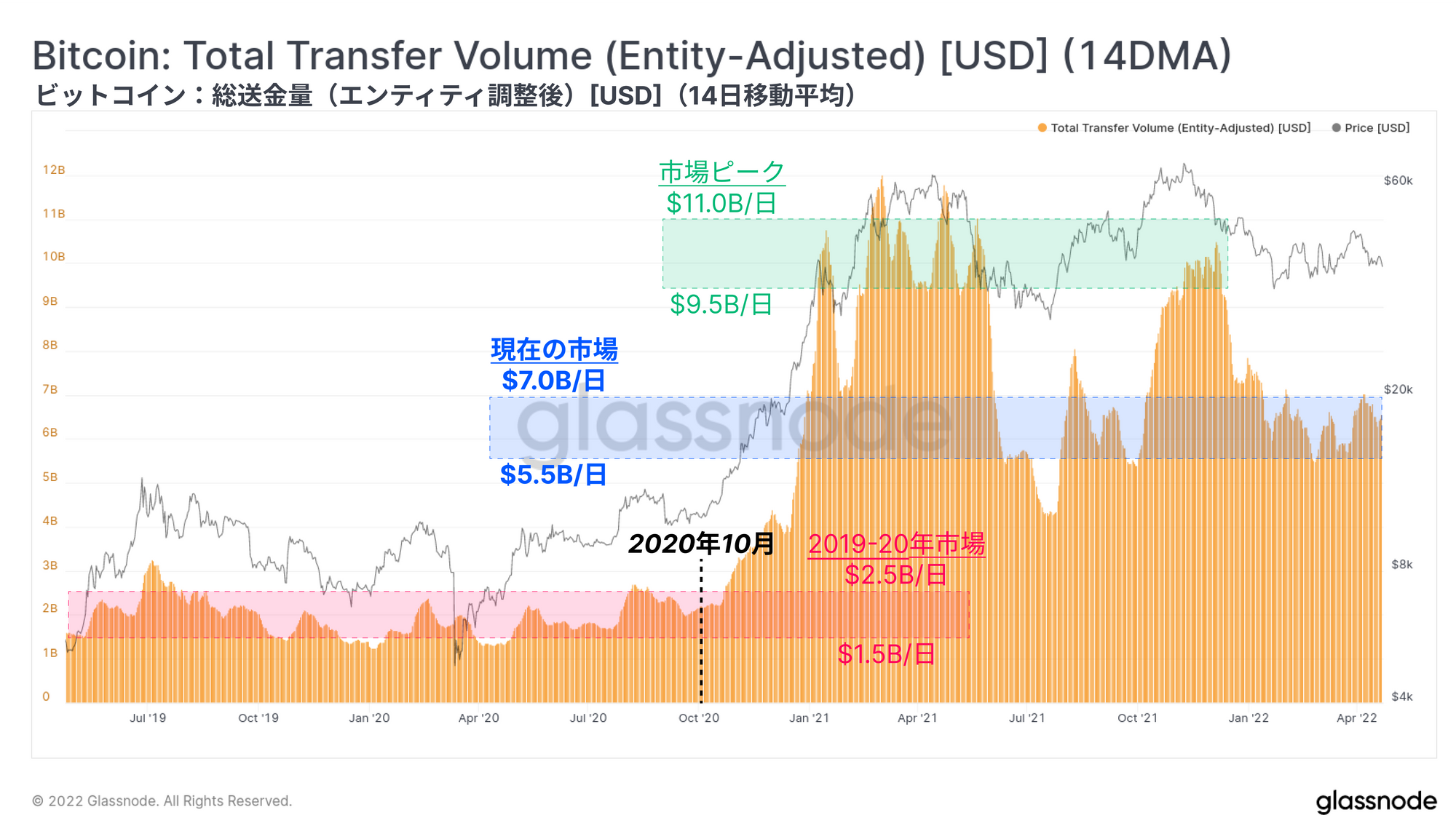

オンチェーン取引高の乖離

デリバティブ市場から離れると、オンチェーンの取引高にも同様の総量減少の傾向が見られる。ビットコインネットワークは現在、1日あたり55億ドルから70億ドルの価値を取引しており、強気市場のピーク時に見られた1日あたり95億ドルから110億ドルに比べて約40%減少している。

しかしながら、取引高は2019年から20年にかけて見られた1日あたり約20億ドルよりも著しく高く、ネットワークの利用が純増したことを示唆している。

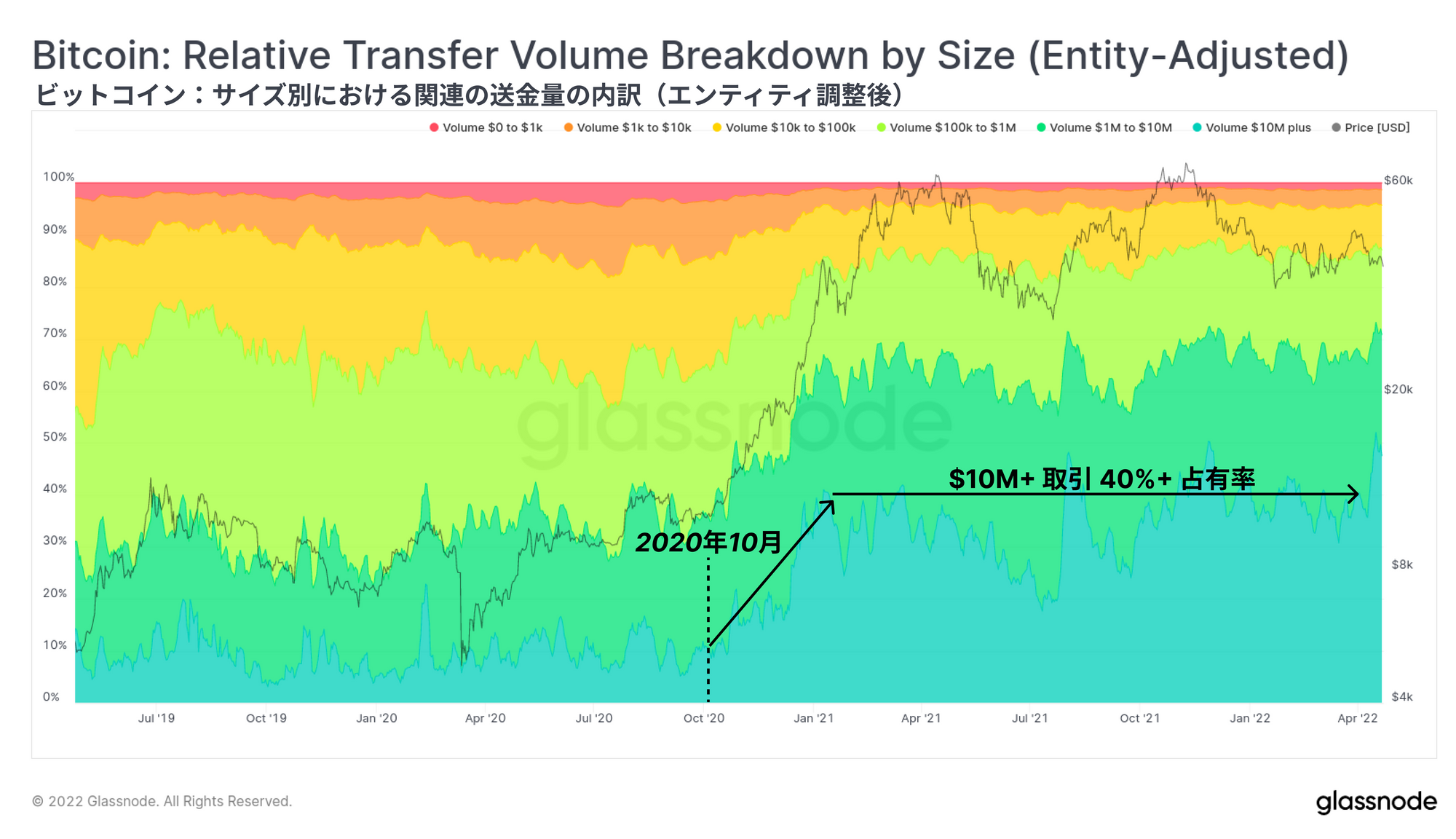

取引の内訳も構造的に変化しているようで、最も顕著なのは2020年10月以降である。下図は、取引高の相対的な内訳を米ドル価で示したもので、1000万ドル以上の取引サイズ(深緑色)の占用率が爆発的に高まっていることがよくわかる。2020年10月以前は、これらの大口取引は、当日の送金量の10%を占めるのがやっとだったが、現在は非常に一貫して40%の占用率を反映している。

これらのグラフは、取引所における内部ウォレットの残高調整やエンティティの自己売却などの非収益的な取引を除外した、当社のエンティティ調整後のデータを利用していることに留意してほしい。このような大規模取引の持続的な占有率は、機関投資家規模の投資/取引エンティティ、カストディアン、富裕層個人による取引が、著しく拡大していることを反映していると考えられる。

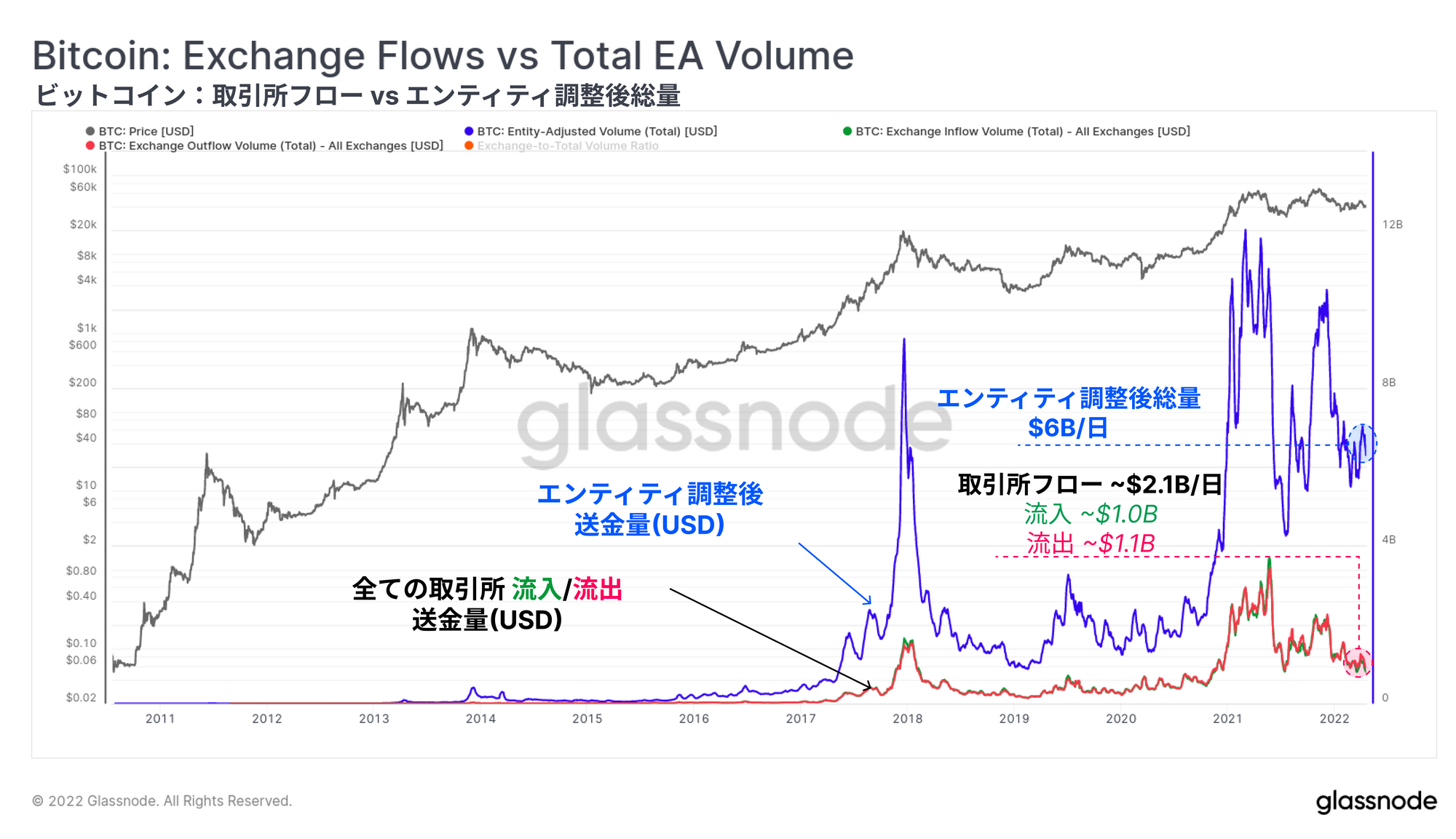

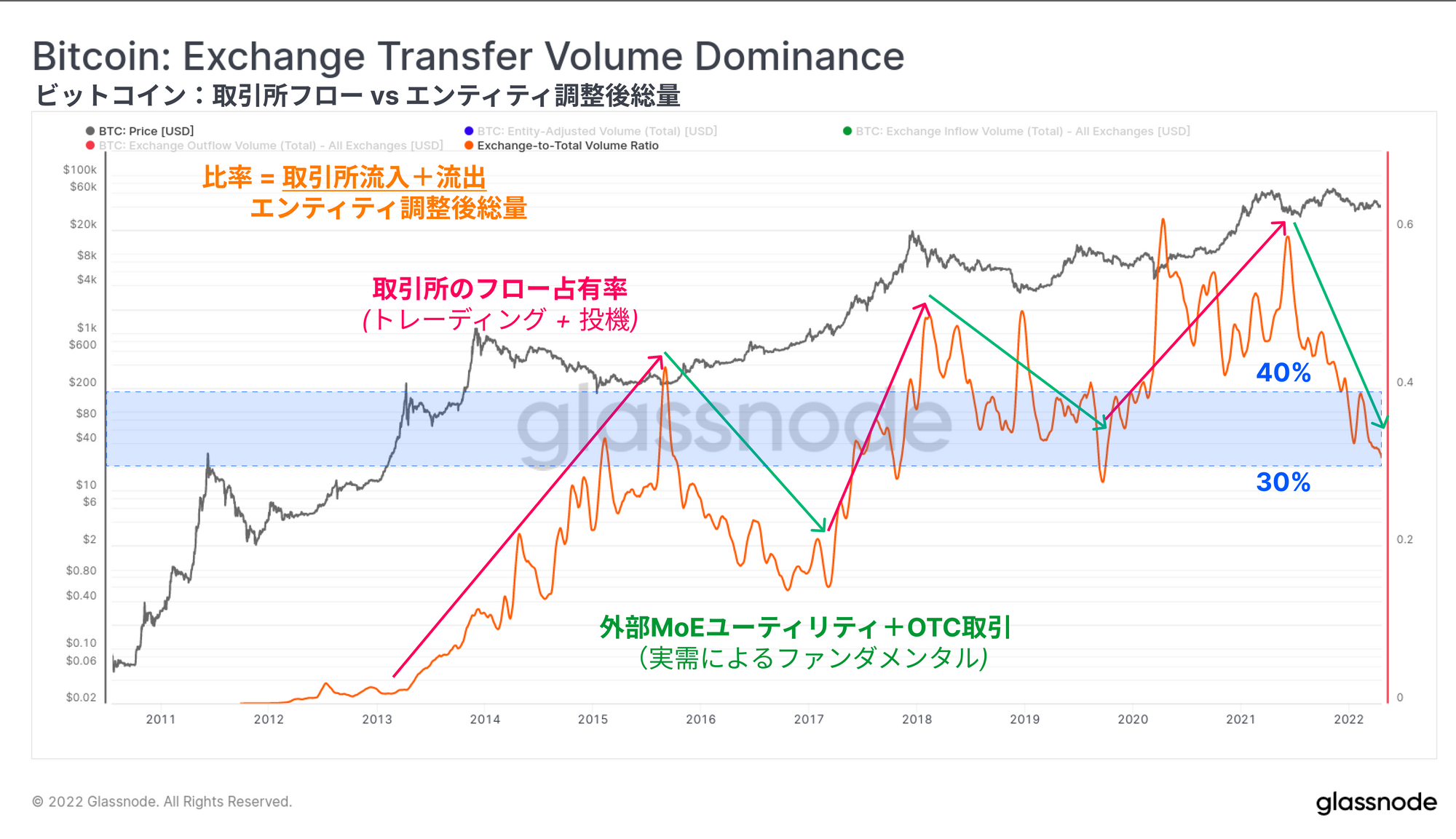

取引所への流入・流出量は、常に取引フロー全体の中で大きな割合を占めており、文脈の中で評価することが重要である。下図は、取引所への流入(緑色)および流出(赤色)に対して、エンティティ調整後の総量(青色)を、すべて米ドル建てで示したものである。

まず、流入と流出の規模はかなり似通っていることが多く、少なくともこの規模では視覚的に痕跡が互いに重なっていることがわかる。現在の取引所フローの総額は1日当たり約21億ドルであり、流入が10億ドルであるのに対し、流出が11億ドルと、やや流出が優勢になっている。

次に、取引所取引の占有率に関連する周期的なパターンを観察する試みとして、合計フロー(流入+流出)と総送金量との比率を取れる。

・特に2016年以降、取引所の流入/流出に関連するオンチェーン取引高は、2016-17年の強気相場、そして2019年7月から2021年5月のような、より投機的で強気な時期に一般的に増加する。

・逆に、2018-19年のような弱気相場後期や2021年5月以降の取引所関連のアクティビティにおける占用率は、一般的に総取引高に対して減少している。

取引所への送金量は現在、取引高全体の32%前後を占めており、これは比較的低い値である。これはおそらく、純粋な投機から、OTC取引、HODLerの蓄積、カストディアルのマルチシグネチャ設定など、より基本的な需要フローへと徐々に移行していることを示唆している。

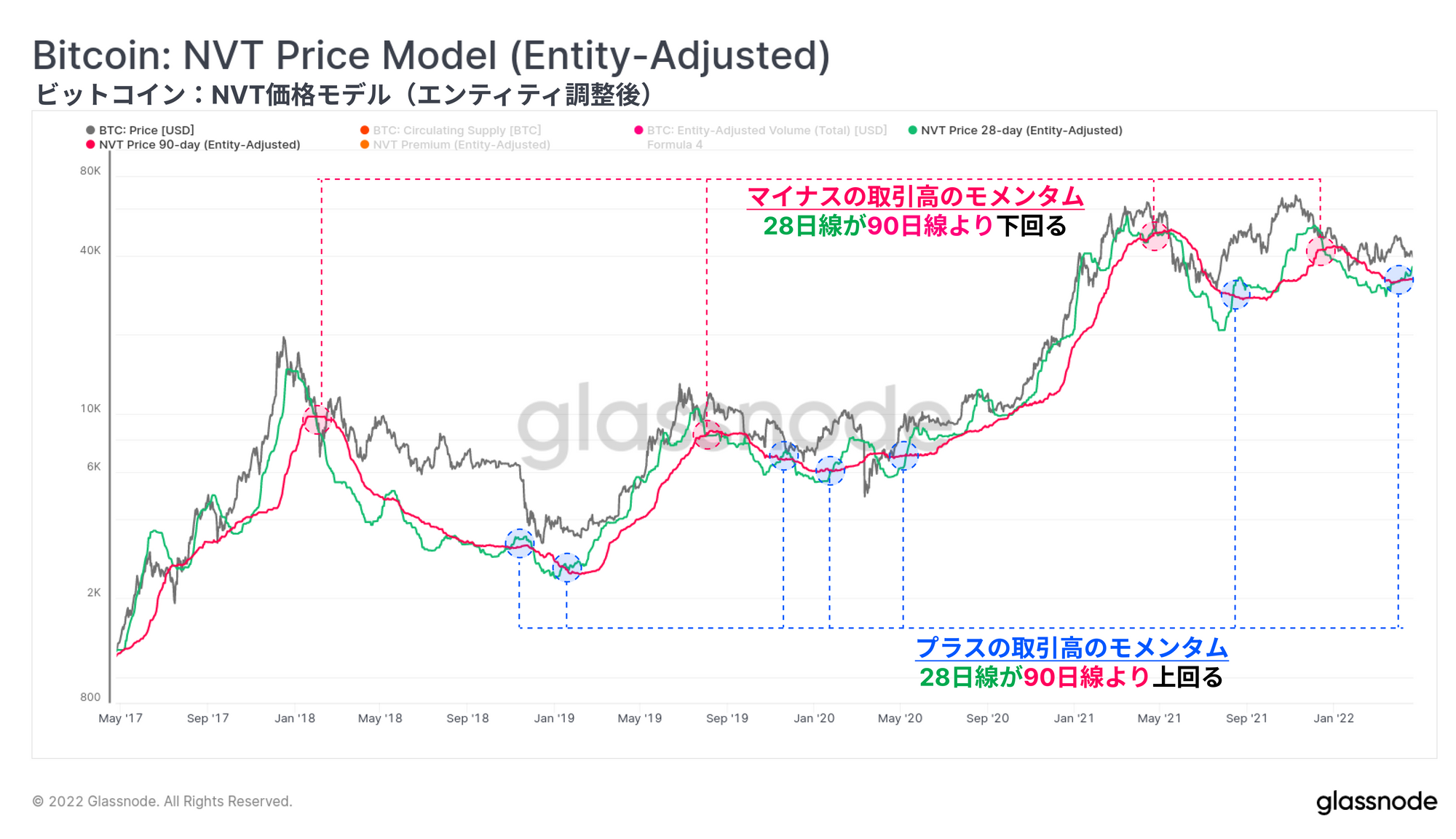

最後に、Willy Wooが最初に提案した方法によって、これらの取引量に関する観測を取り込み、基本的な価格モデルとしてモデル化できる。NVT価格モデルは、NVT比率の2年間の中央値を取り、それを現在の取引高に乗じる。その結果、このモデルは、バリュー取引のためのビットコインの現在の利用水準に基づいた暗黙の評価を確立する。

28日(緑色)と90日(ピンク色)の期間を使用して、それぞれファストシグナルとスローシグナルを確立している。これら2つのモデルは現在、32.5kドル(90日)と36.1kドルの間でビットコインを評価しており、どちらも底を打ち始め、逆転する可能性がある。注目すべきは、最近のポジティブなモメンタムのクロスオーバーであり、28日線がより速く90日線を上抜けたことである。

歴史的に、このようなクロスオーバーは中長期的に建設的なシグナルとされた。しかしながら、下図に示すように、これらのシグナルは、ポジティブなモメンタムが作用していることを適切に証明するために、時間の経過を確認する必要がある。オンチェーンでのバリュー取引が大きくなれば、これらのモデルの両方が上昇し、基礎的なファンダメンタルズの強化を示唆する(逆もまたしかり)。

サマリーと結論

ビットコインデリバティブ市場は近年著しく成熟し、その基本的な構造は進化し続けている。私たちは、期限付き先物から無期限先物市場へと、望ましい商品の明確な変化を見えた。これは、価格の解釈が容易で、デジタル資産の保管および振込コストが低いことを考える。

過去12ヶ月の間に、取引高、インプライド・ボラティリティ、 キャッシュアンドキャリー利回りが歴史的な低水準に減少し、より高いリターンを求めて、ビットコイン市場からの資金流出が加速している。キャッシュアンドキャリー利回りが3.0%を下回り続け、ヘッドラインインフレ率は8.5%に達しているため、この可能性はますます高まっている。

興味深いことに、オンチェーン取引高が同様に低調であるにもかかわらず、基礎的なファンダメンタルでは強くなっている(ただしまだ初期段階)。1,000万ドル以上の取引は、2020年後半から40%以上の占有率を維持しており、しばしば強気相場と関連付けられる投機的な取引所の流出入の占有率は低下している。

NVT価格モデルのインプライドバリュエーションは依然として3万ドル台前半から半ばにとどまっており、強気派はまだまだであると示唆している。しかしながら、これらのモデルはおそらく底を打ち、反転し始め ており、この傾向は今後数週間にわたって注視する価値がある。

製品アップデート

製品の更新、改善、指標やデータの手動更新は、すべて変更履歴に記録されているので、ご参照ください。

・機能リリース:ワークベンチ・チャートがダッシュボードで利用可能になり、すべてのダッシュボードがデータ履歴を完全にサポートした。

・オプション 25 Delta Skew Suiteをリリースした

・バグ修正: バイビット関連の無期限先物指標を修正した。以前は、期限付き先物と無期限先物の間でこれらを適切に分けていない。

・Uncharted Newsletter Edition #13をリリースした。