کاهش بازدهی در بازار خرسی

عملکرد ضعیف قیمت در دوازده ماه گذشته، باعث کاهش بازده اتریوم و بیتکوین در بلند مدت شده است. کاهش شدید تقاضا برای فضای بلاک در شبکه اتریوم و بیتکوین و در نتیجه کاهش کارمزد تراکنش های آنچین در این دو شبکه، به ضعف بازار دامن زده است.

بعد از ماجرای سقوط LUNA ، UST و فروش سنگینی که هفته پیش در بازار رخ داد، بازار دوباره حالتی خنثی به خود گرفت و این هفته قیمت در محدوده فشرده ۲۸,۷۱۳ هزار دلار تا ۳۱,۳۰۰ هزار دلار حرکت میکرد.

روند نزولی بازار به مدت هشت هفته متوالی ادامه پیدا کرده و این طولانیترین ردیف کندل قرمز هفتگی بود که بیتکوین تا کنون بهصورت متوالی تجربه کرده است.در این هفته، میزان بازدهی کوتاهمدت (ماهانه) و بلندمدت (۴ساله) بیتکوین و اتریوم را بررسی خواهیم کرد. پس از مشاهده بازدهی، خواهیم دید که چگونه سقوط قیمتی که اخیراً در بازار رخ داد، باعث شده است کل بازار کریپتوکارنسیها عملکرد ضعیفی پیدا کنند.

با بررسی بازار مشتقات، خواهیم دید که سرمایهگذاران نگران کاهش هرچه بیشتر قیمت هستند و ممکن است این ترس حداقل برای ۳ تا ۶ ماه بر بازار حاکم باشد. با بررسی رفتار آنچین، مشاهده خواهیم کرد که تقاضا برای فضای بلاک اتریوم و بیتکوین به کف چندینساله خود رسیده است و میزان سوزانده شدن اتریوم بهوسیله آپدیت EIP1559 ، به پایینترین مقدار خود رسیده است.

با مشاهده ناتوانی قیمت، جو وحشتزده بازار مشتقات و کاهش شدید تقاضا برای تراکنش بیتکوین و اتریوم، میتوانیم اینگونه برداشت کنیم که تقاضا بهراحتی نمیتواند در روند بازار تغییر ایجاد کند.

آیا میزان بازدهی بیتکوین و اتریوم درحال کاهش است؟

نکته ای که بسیاری بر آن اتفاق نظر دارند این است که هرچه ارزش بازار بیتکوین افزایش یابد، معمولا میزان بازدهی آن کاهش پیدا می کند.

این نکته چند مورد را برای ما روشن می سازد:

· با افزایش حجم بازار، نقدینگی بیشتری نیاز است تا بتواند بازار را به هر جهتی سوق دهد.

· با ورود سرمایههای هنگفت سازمانهای مالی؛ استراتژیهای معاملاتی حرفهایتر و فعالیت در بازار مشتقات برای کاهش ریسک معاملات و پیشبینی نوسان قیمت، افزایش مییابد.

· اطلاعات سرمایهگذاران از بازار تقریباً بهصورت یکسان توزیع میشود و سرمایهگذاران نسبت به میزان ریسک، عملکرد، همبستگی میان بازارها و رفتار چرخهای آن درک بهتری پیدا میکنند.

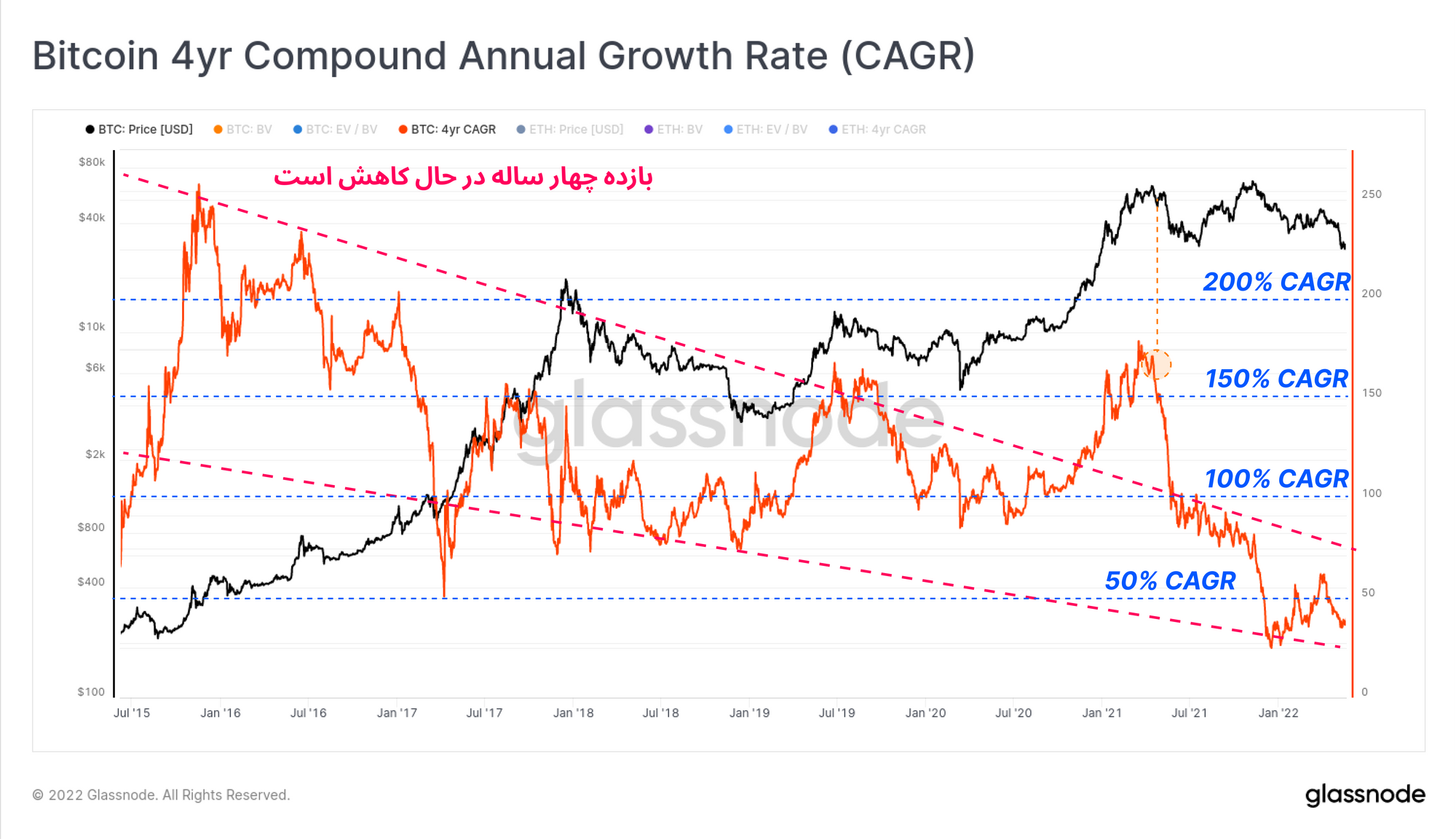

بیتکوین تقریباً در چرخه گاوی/ خرسی ۴ساله معامله شده و هر ۴ سال یکبار هاوینگ (Halving) را تجربه کرده است. نمودار زیر میزان رشد مرکب سالانه (CAGR) بیتکوین را در بازه زمانی ۴ساله نمایش داده است. این نمودار بهطورکلی نشان میدهد که اگر قیمت 4 سال پیش بیتکوین را در نظر بگیریم؛ تا زمانی که بازار به قیمت فعلی برسد، بازار به صورت سالانه چند درصد رشد کرده است و یا به عبارت دیگر قیمت 4 سال قبل بازار سالانه چنددرصد رشد کرده است تا توانسته به قیمت فعلی بازار برسد.

مشاهده میکنید که میزان CAGR در بلندمدت، از سال ۲۰۱۵، ۲۰۰ درصد بوده و بهتدریج کاهش پیدا کرده است که امروزه میزان آن به کمتر از ۵۰ درصد میرسد. همانطور که در نمودار مشخص شده و در هفته اول امسال به آن اشاره کردیم، سقوط بازده سالانه، همزمان با سقوط قیمتی ۲۰۲۱، بهاحتمال زیاد نقطه آغاز بازار خرسی بوده است.

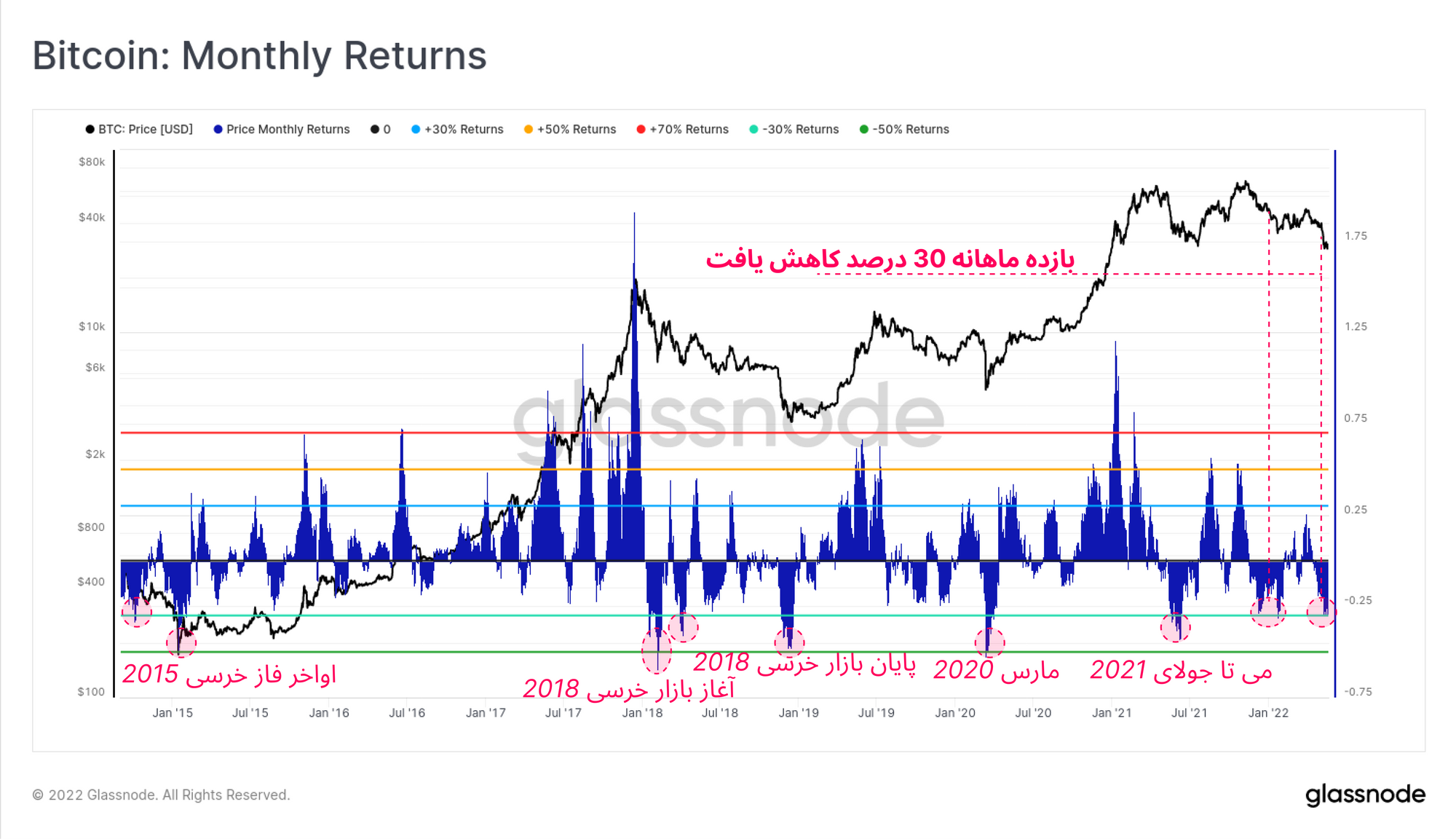

اگر این بار میزان بازده کوتاهمدت بیتکوین را بهصورت ماهانه مشاهده کنیم، خواهیم دید که بازده بیتکوین در یک ماه اخیر ۳۰ درصد کاهش داشته است. بهعبارتدیگر بیتکوین در یک ماه اخیر، روزانه یک درصد از ارزش خود را ازدستداده است.

بازدهی منفی یک ماه اخیر تقریباً با میزانی که ۴ دسامبر رخداده، برابر است؛ اما این میزان بازدهی هنوز بهاندازه می تا جولای کاهش پیدا نکرده است. معمولاً چنین نمونههایی از بازدهی منفی کمتر رخ میدهند؛ اما همیشه با نوسانات شدید و سقوط قیمت همراه هستند که ممکن است در اول و یا اواخر بازار خرسی رخ دهد.

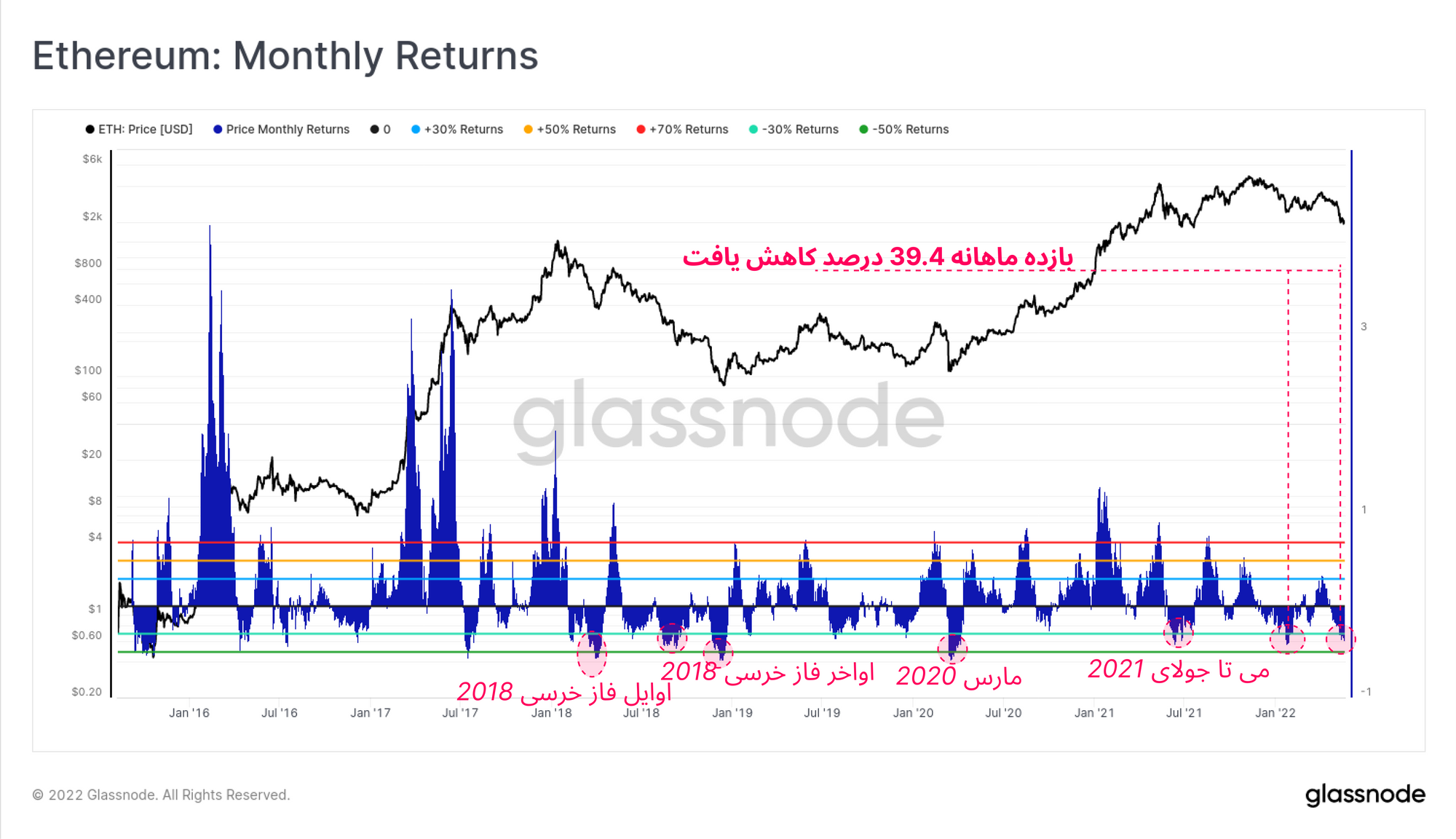

بازدهی ماهانه اتریوم نیز تقریباً به همین میزان بوده اما میزان بازدهی آن کاهش بیشتری داشته و به منفی ۳۴.۹ درصد رسیده است.

بنابراین علیرغم ویژگیهای فاندامنتال متفاوت BTCو ETH، این دو دارایی در میزان بازدهی همبستگی دارند.

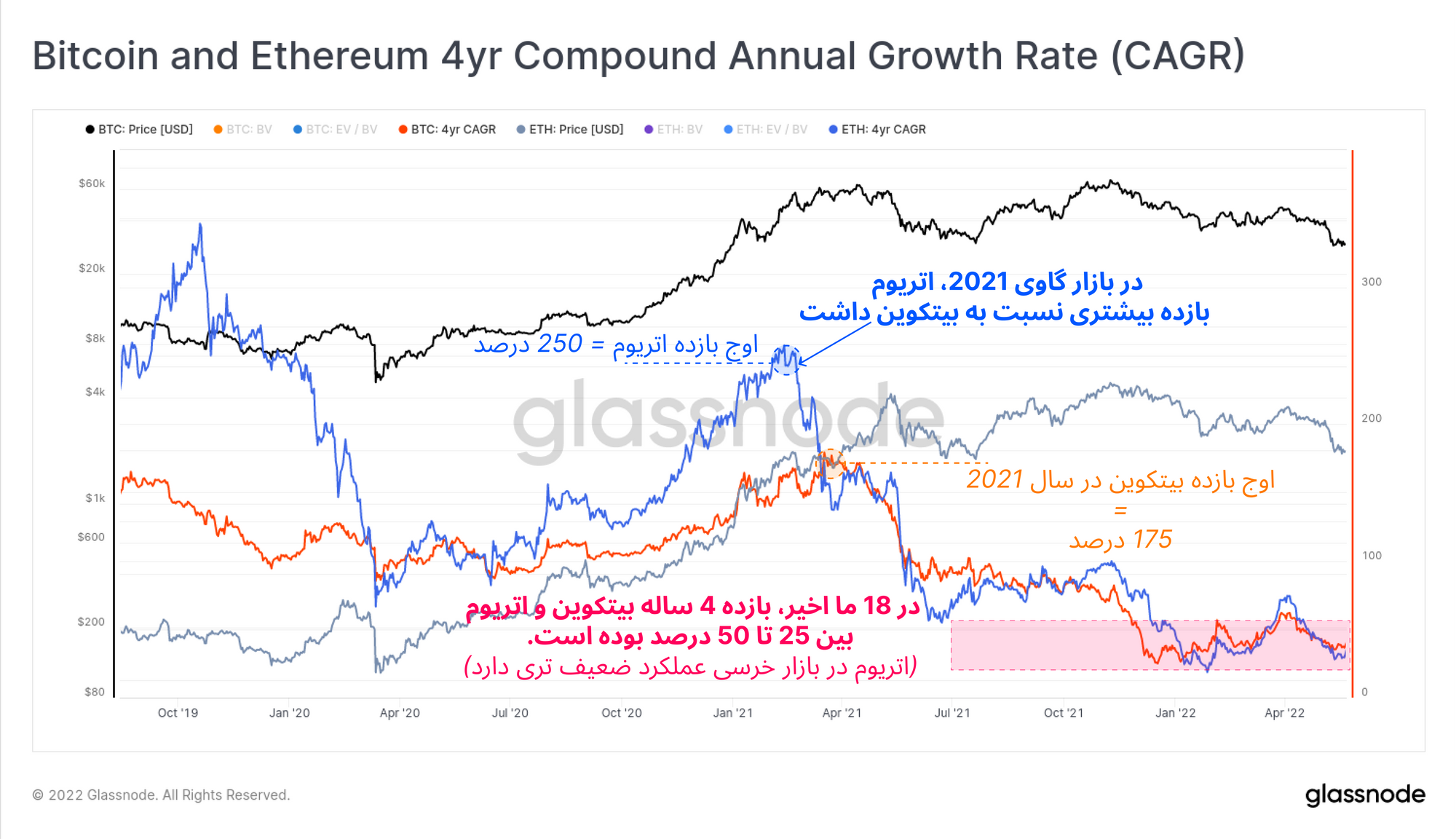

در نمودار زیر همبستگی جالبی میان بازده ۴ساله بیتکوین (نارنجی) و اتریوم (آبی)، بهخصوص در روندهای خرسی بازار مشاهده میکنیم. در دو نمونه، میان بیتکوین و اتریوم همگرایی ایجاد شده که روند بازده سالانه مرکب این دو دارایی را به یکدیگر نزدیک کرده است. اولین همگرایی، بعد سقوط مارس ۲۰۲۰ رخ داده است و دیگری از آغاز بازار خرسی ۲۰۲۱ تاکنون مشاهده میشود. بازده مرکب سالانه اتریوم نیز بهتنهایی باگذشت زمان کاهش پیدا کرده است.

در روندهای صعودی، میزان بازدهی اتریوم نسبت به بیتکوین بیشتر بوده که البته با گذشته زمان این اختلاف بازده میان این دو، بهتدریج کمتر شده است. در روندهای نزولی نیز میزان بازده اتریوم، کمتر از بیتکوین بوده است. در ۱۲ ماه اخیر، بازده مرکب بیتکوین از میزان سالانه ۱۰۰ درصد بازده، به سالانه ۳۶ درصد بازده کاهش پیدا کرده است و بازده سالانه اتریوم تا میزان ۲۸ درصد کاهش یافته است.

بیتکوین از نظر Market cap همچنان در صدر اول کریپتوکارنسیها قرار دارد و در کنار آن بلاکچین ها، کوینها، پروتکلها و توکنهای درحالرشد و گسترش بسیاری، حضور دارند.

همچنین اتریوم بهعنوان نماینده دیگر کریپتوکارنسیها شناخته شده است.

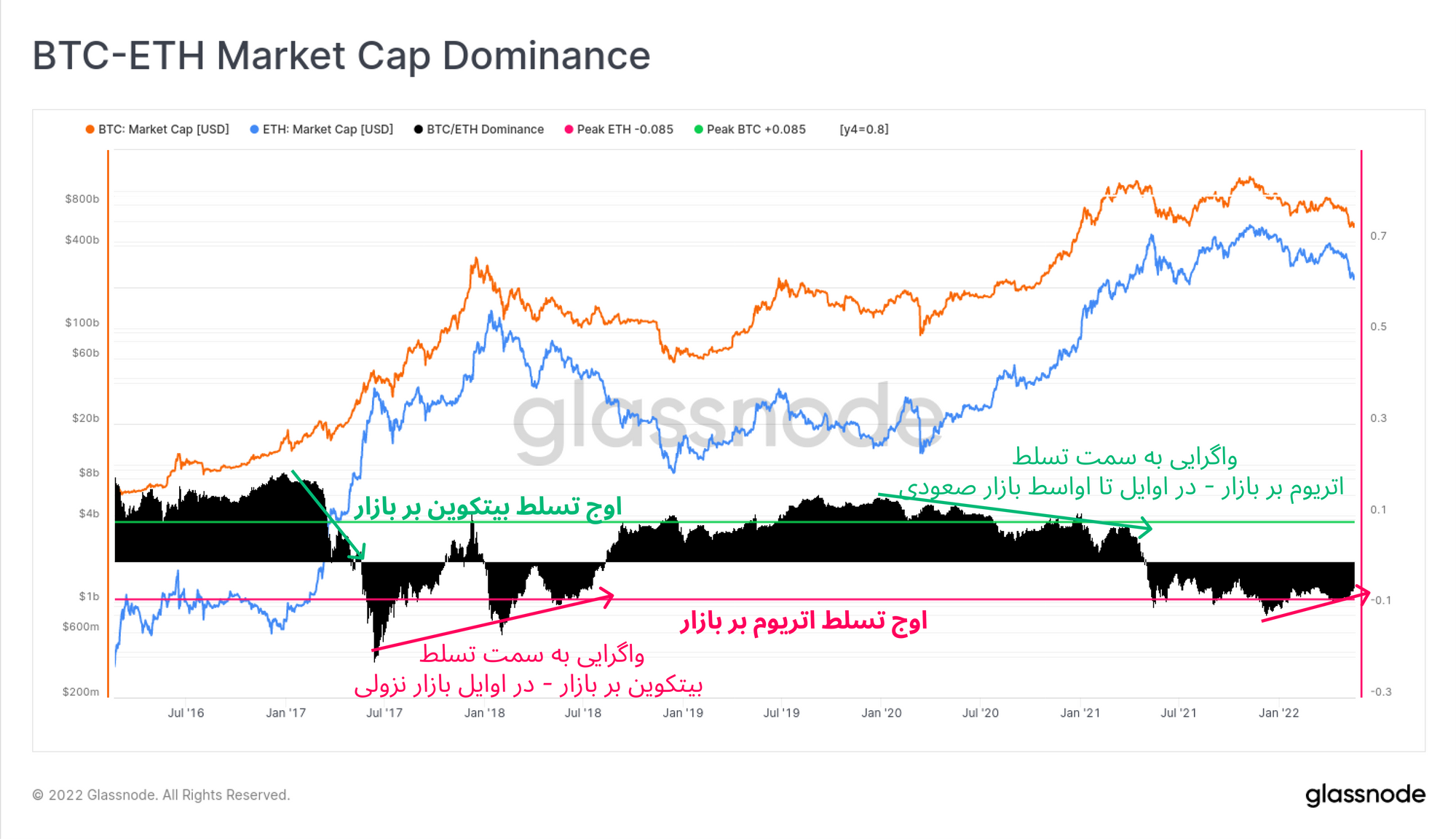

با استفاده از Dominance بیتکوین (مارکت کپ بیتکوین نسبت به کل بازار کریپتوکارنسیها) میتوان عملکرد و تسلط بیتکوین را نسبت به دیگر کریپتوکارنسیها رصد کرد. در نمودار زیر تنها مارکت کپ اتریوم و بیتکوین را نسبت به یکدیگر نشان داده است. با این رویکرد میتوانیم عملکرد نسبی بیتکوین و اتریوم را ببینیم.با مشاهده نمودار زیر چندین نکته روشن میشود:

واگرایی در حال کاهش Dominance بیتکوین (فلشهای سبز)، معمولاً در اوایل تا اواسط بازار خرسی رخ میدهد، سرمایهگذاران ریسک بیشتری را برای معامله کریپتوکارنسیهای دیگر میپذیرند و سرمایه از بیتکوین به اتریوم و آلتکوین ها منتقل میشود.

واگرایی در حال افزایش Dominance بیتکوین (فلشهای قرمز) معمولاً در اوایل بازار خرسی رخ میدهد که در این مواقع بیتکوین عملکرد بهتری نسبت به اتریوم نشان میدهد، سرمایهگذاران برای داراییهای دیگر ریسک کمتری میپذیرند و سرمایه بازار بیشتر به بیتکوین منتقل میشود.

در شرایط فعلی، بعد از ATH نوامبر پارسال، واگرایی در حال افزایشی مشاهده شده که موجب افزایش Dominance و تسلط بیتکوین بر کل بازار خواهد شد.

باتوجهبه دیدگاه منفی که در اثر نابودی LUNA و UST شکل گرفت، باید همچنان این روند را رصد کنیم. همچنین باید توجه داشت که Dominance اتریوم نسبت به سال ۲۰۱۸ برای مدتزمان طولانیتری بر بازار مسلط شده که این بیانگر رشد و بلوغ بازار اتریوم است.

بازار مشتقات انتظار کاهش قیمت بیشتری دارد

در بازار مشتقات نیز میان اتریوم و بیتکوین همبستگی مشاهده می کنیم. این بار، این همبستگی در معاملات دو طرفه فیوچرز مشاهده می شود.

نمودار زیر مشخص میکند که اگر معاملهگری در بازار اسپات بیتکوین/اتریوم معامله خرید انجام دهد و همزمان در بازار فیوچرز معامله فروشی باز کند که تاریخ انقضای آن ۳ ماه باشد، بهصورت سالانه چه مقدار سود کسب میکند (به این نوع معامله، معامله دوطرفه گفته میشود).

در چرخه سال ۲۰۲۰ تا ۲۰۲۲ بازده سالانه معاملات دوطرفه در اتریوم و بیتکوین تقریباً برابر است و تنها در چند نمونه در میزان بازده اختلافی داشتند. بر اساس این نکته به این نتیجه میرسیم که باتوجهبه نقدینگی و حجم معاملات بازار، معامله گران از هر فرصتی برای کسب سود استفاده میکنند.

در حال حاضر، بازده سالانه معاملات دوطرفه، برای اتریوم و بیتکوین ۳.۱ درصد است که نسبت به گذشته در پایین ترین مقدار قرار دارد. اما بااینحال، این میزان بازده از بازده ۱۰ سال خزانهداری آمریکا با نرخ بازدهی ۲.۷۸ درصد، بالاتر است و ممکن است باعث ورود مجدد نقدینگی به این بازار شود.

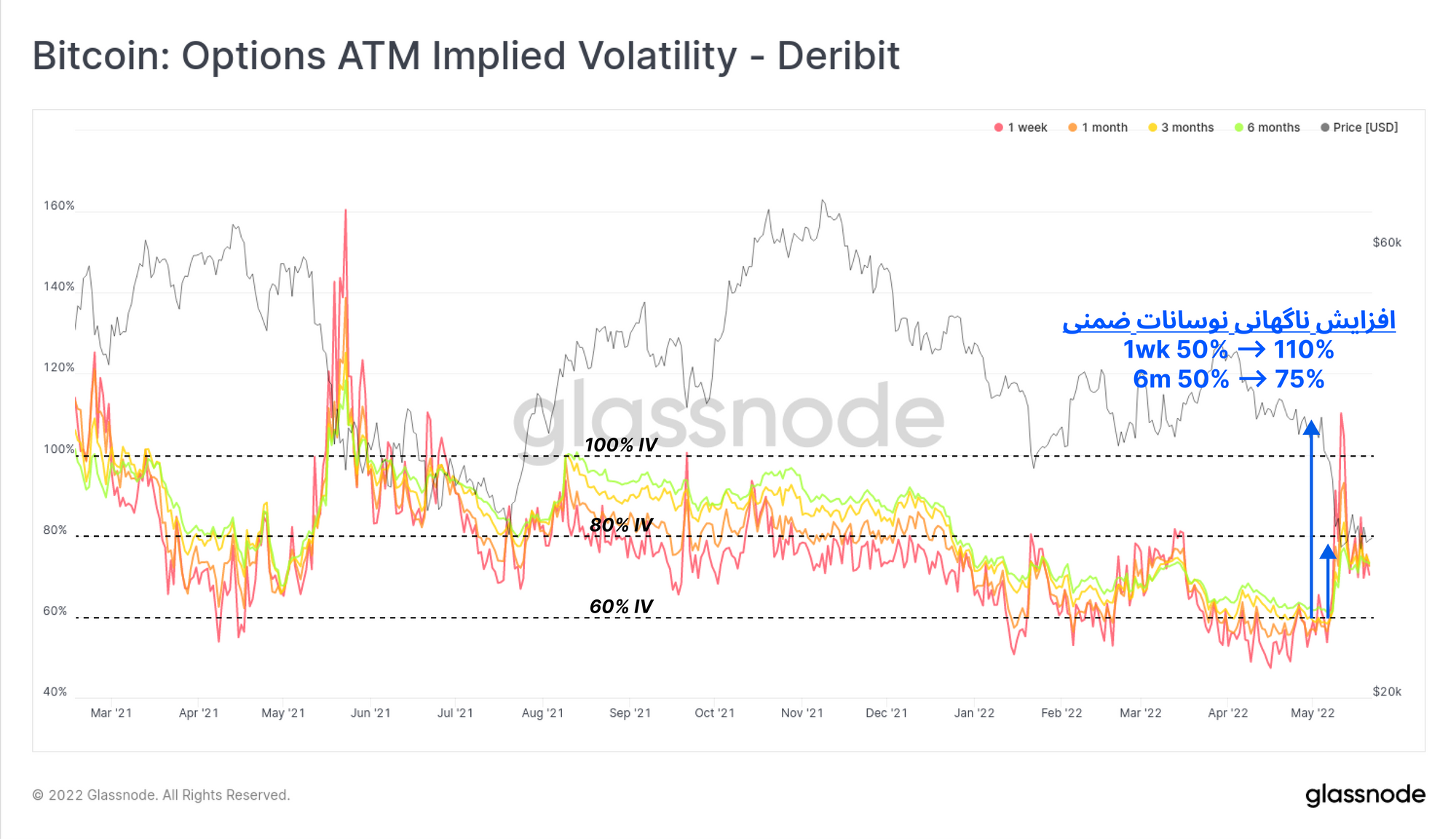

نمودار زیر نوسانی که بر اساس معاملات آپشن برای بازار پیشبینیشده باشد، نمایش میدهد. طبق تصویر پایین، در ۳ تا ۶ ماه آینده احتمال کاهش بیشتر قیمت وجود دارد و در سقوط قیمتی هفته پیش، نوسان شدیدی برای بازار پیشبینی شده بود. نوسان پیشبینی شده برای قراردادهای آپشن کوتاهمدت، از ۵۰ درصد تا ۱۱۰ افزایش پیدا کرد و در همین حال، نوسان پیشبینی شده برای قراردادهای بلندمدت ششماهه آپشن، تنها تا ۷۵ درصد افزایش پیدا کردند. بعد از میزان نوسان کمی که در این مدت برای بازار پیش بینی شده،اخیرامیزان نوسان نسبت به دفعات قبل به طور ناگهانی شدت پیدا کرد.

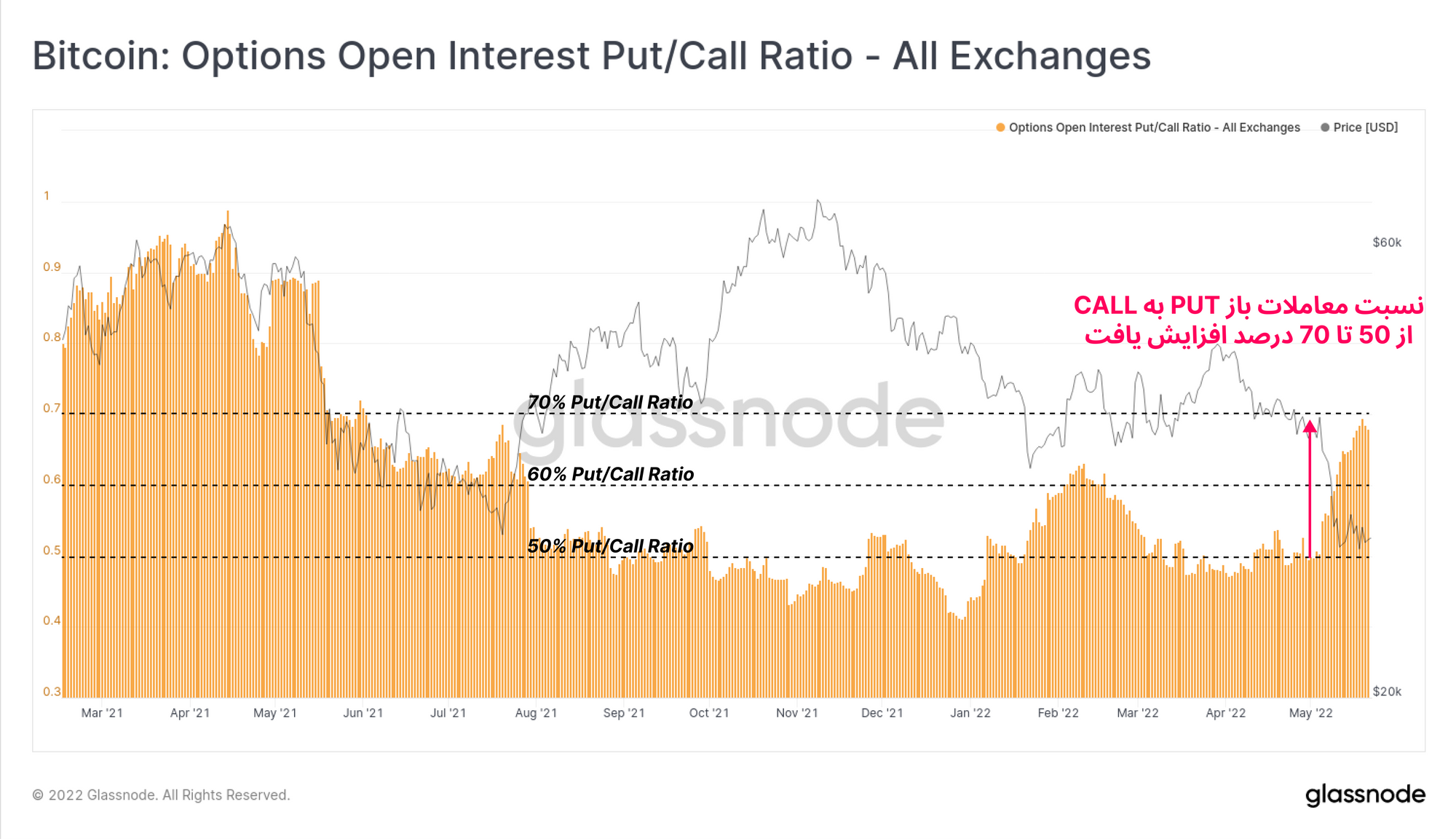

نمودار زیر، نسبت معاملات put(اختیار فروش ) و call (اختیار خرید) بازار آپشن را نشان داده است.

زمانی که افراد دیدگاه نزولی به بازار داشته باشندPut option یا همان اختیار فروش معامله را خرید میکنند و زمانی که دیدگاه صعودی داشته باشندCall option یا همان اختیار خرید معامله را خرید میکنند. بازار خرسی در چنین شرایطی ایجاب میکند که نسبت معاملات put بیشتر از معاملاتcall باشد. نسبت این معاملات در دو هفته اخیر از ۵۰ درصد به بالای ۷۰ درصد رسیده است؛ زیرا افراد به دنبال محافظت از پوزیشنهای خود در برابر کاهش قیمت بیشتر هستند.

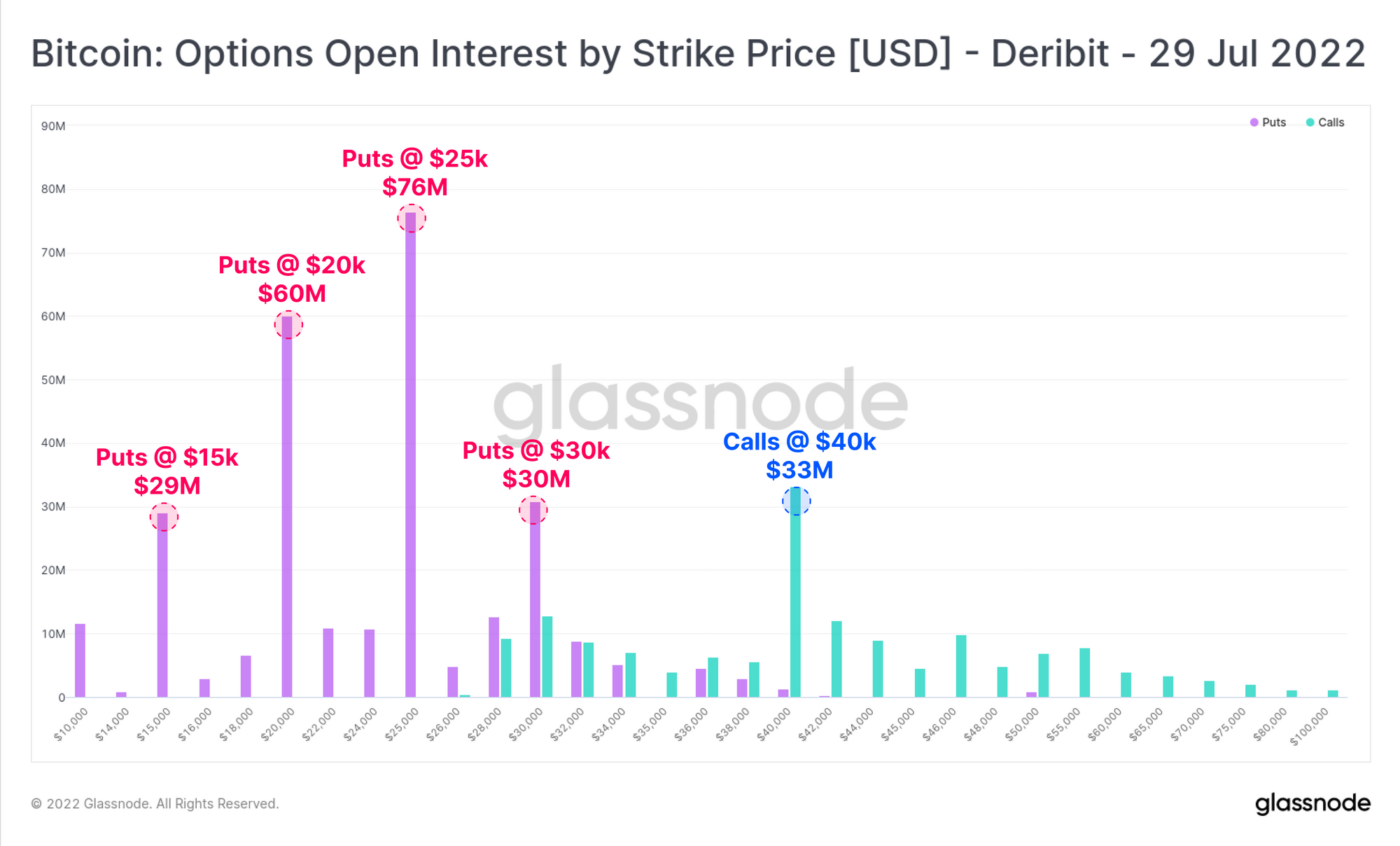

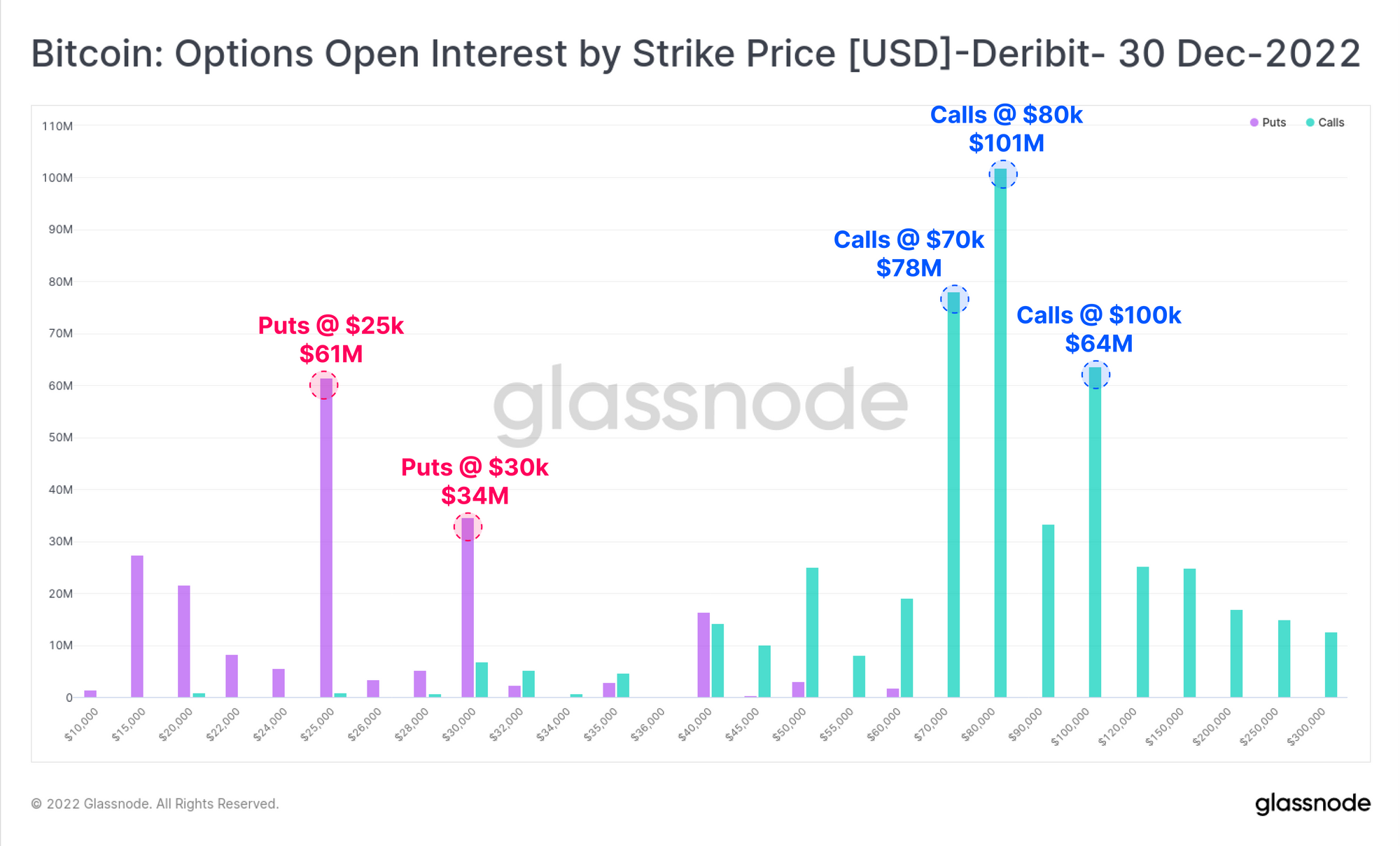

نمودار زیر حجم معاملات باز آپشن را بر اساس قیمت اعمال آن در تاریخ ۲۹ جولای (حدود دو ماه دیگر) نشان داده است (قیمت اعمال یا strike price، قیمتی است که هنگام سررسید قرارداد آپشن، خرید یا فروش بر اساس آن صورت میگیرد.)

با نگاه به قیمت قراردادهای پایان فصل دوم سال، حجم معاملات put بسیار بالاتر هستند و قیمت اعمال آن روی ۲۵ هزار دلار، ۲۰ هزار دلار و ۱۵ هزار قرار دارد. حجم قراردادهای call بسیار کمتر و قیمت اعمال این قراردادها در قیمت ۴۰ هزار دلار بسته شده است.

این یعنی حداقل تا اواسط امسال، معامله گران به فکر محافظت خود در برابر کاهش بیشتر قیمت هستند و به نظر آنها قیمت بیشتر از این مقدار کاهش خواهد داشت.

اما بازار آپشن برای اواخر امسال، دیدگاه امیدوارکنندهتری دارد. طبق نمودار زیر، برای شش ماه آینده تمایل به معاملات call بیشتر است و قیمت اعمال این قراردادها بین ۷۰ هزار دلار تا ۱۰۰ هزار دلار است. همچنین قیمت اعمال معاملات put در شش ماه آینده بین ۲۵ هزار دلار تا ۳۰ هزار دلار است که این قیمتها از قیمتهای اعمال دو ماه آینده بالاتر است.

بهطورکلی، باتوجهبه معاملات آپشن، بازار نسبت به دو تا سه ماه آینده دیدگاه مثبتی ندارد؛ اما از نوسانات پایین فعلی بازار استفاده میکنند و دیدگاه مثبتی نسبت به اواخر امسال دارند.

شهر اشباح آنچین

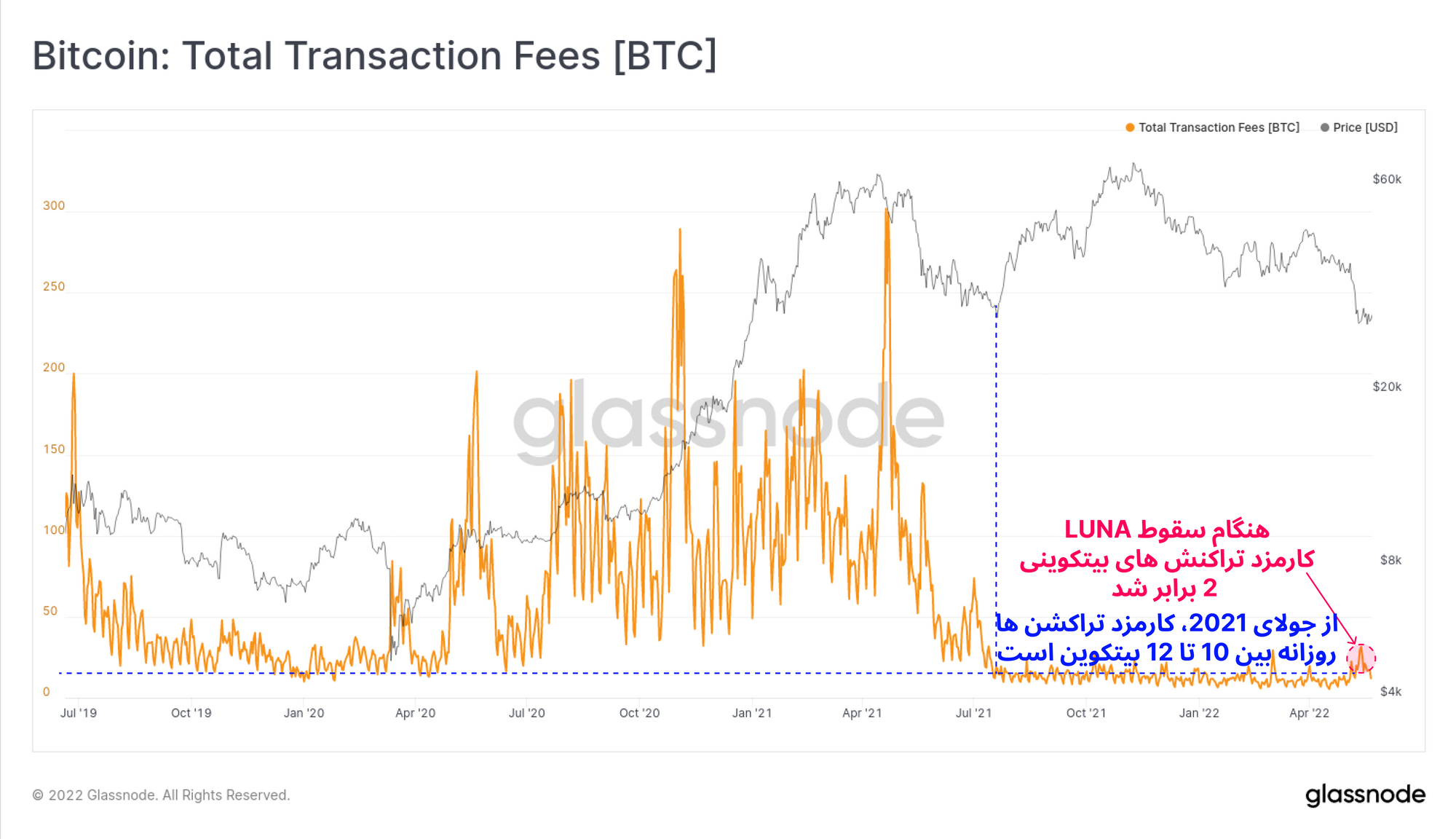

علیرغم ترسی که در کوتاه مدت وارد جو بازار مشتقات شده؛ میزان فعالیت آنچین بیتکوین و اتریوم همچنان خنثی باقی مانده است. معمولا افزایش تقاضا برای فضای بلاکها و استفاده از شبکه،موجب ازدحام آن و درنهایت افزایش کارمزد تراکنش ها خواهد شد.

با وجود اینکه در دو هفته اخیر کل کارمزدی که به صورت بیتکوین به ماینرها پرداخت می شود ۲ برابر شد، اما میزان کارمزدها از می ۲۰۲۱ همچنان بین ۱۰ تا ۱۲ بیتکوین است.

در هفته ۱۵، به دوره ارزانی کارمزد تراکنشها پرداختهایم؛ اما کمبود تقاضا برای جای گرفتن تراکنش در بلاکها همچنان عامل اصلی کاهش کارمزدهاست.

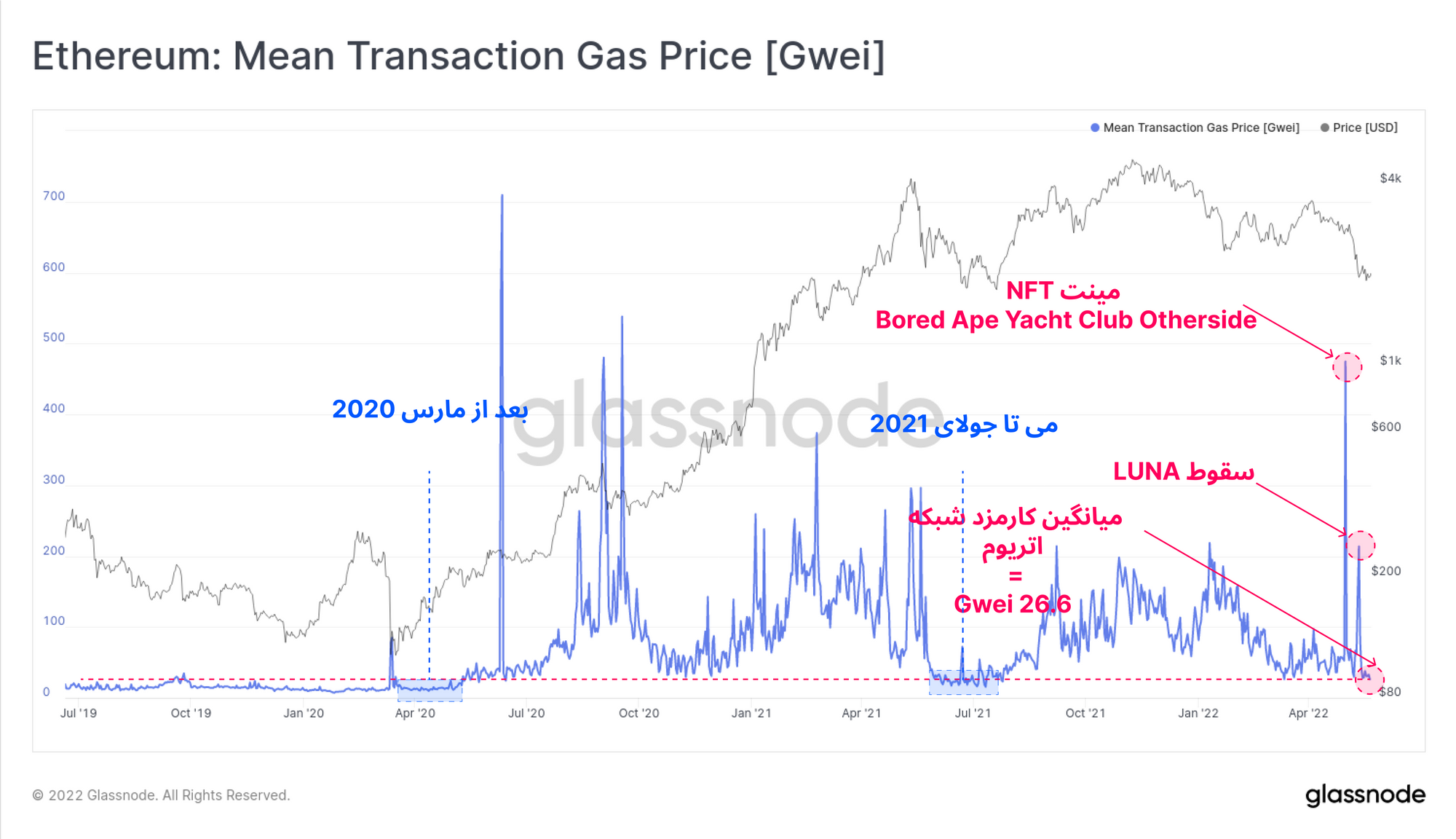

علی رغم اکوسیستم بسیار فعال اتریوم، در این شبکه نیز تقاضا برای فضای بلاک بسیار کاهش پیدا کرده است. شبکه اتریوم دارای برنامهها، شبکههای مالی و توکنهای بسیاری می باشد اما بااینوجود، کارمزد تراکنش آن بسیار کاهش داشته و میانگین کارمزد آن فعلاً ۲۶.۲ Gwei است.

تنها در دو مورد کارمزد تراکنشها ناگهان افزایش پیدا کرد؛ اولی در زمانی که NFTهای مهم مینت شدند و مورد بعدی سقوط شدیدی که هفته پیش اتفاق افتاد. بهغیر از این دو مورد از دسامبر پارسال، کارمزد اتریوم در روند نزولی قرار داشته است. کارمزد تراکنش اتریوم با چنین کاهشی، با میزان کارمزد می تا جولای ۲۰۲۱ و دوره بلاتکلیفی پس از مارس ۲۰۲۰، برابر است.

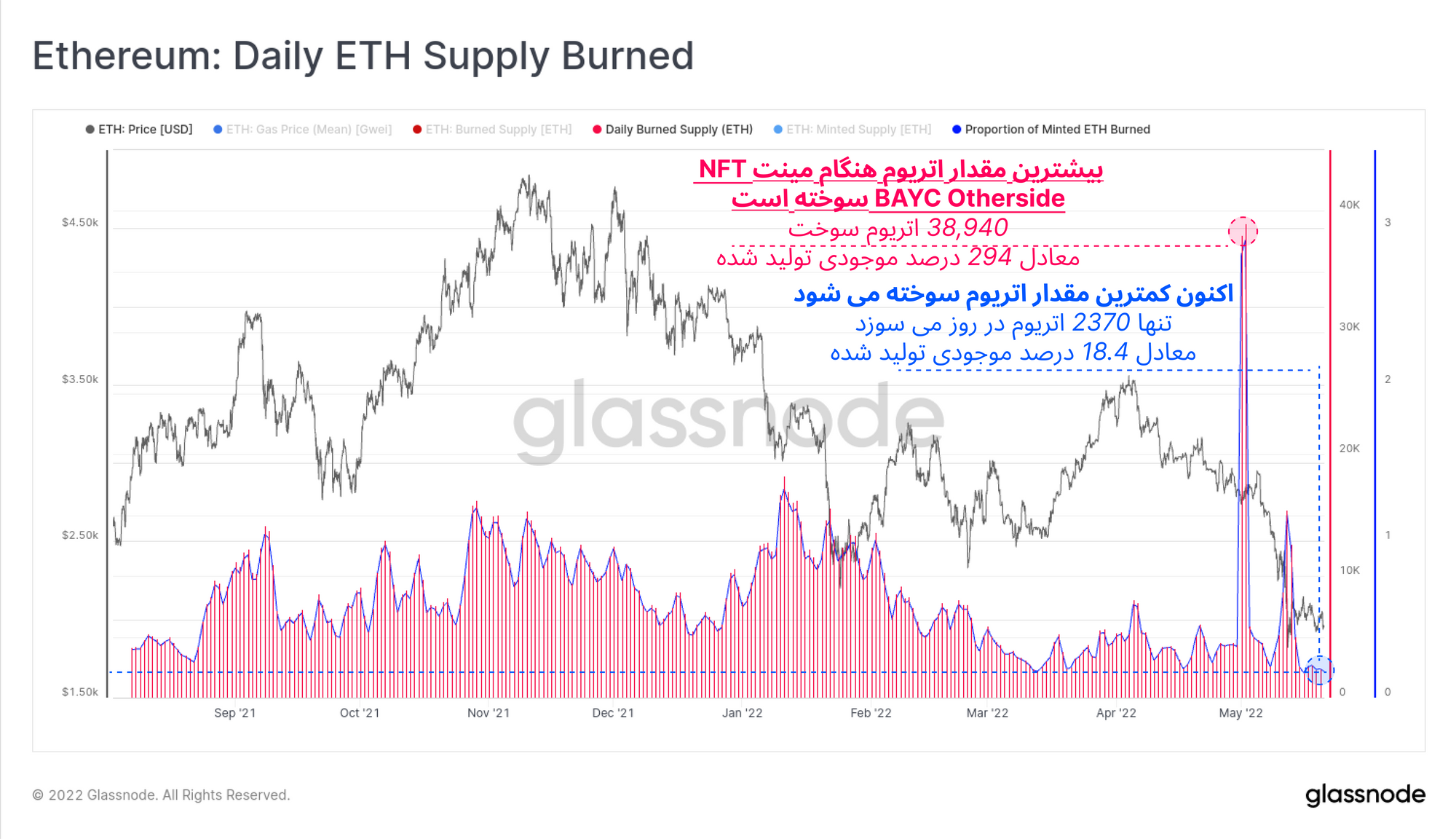

سوزانده شدن اتریومها بهوسیله پروتکل EIP559، علت دیگری برای کاهش تقاضا فضای بلاک اتریوم است. هنگام مینت کالکشن the Bored Ape Yacht Club، در یک روز ۳۸,۹۴۰ اتریوم سوزانده شد که این بیشترین میزان سوخته شدن اتریوم بوده است. اما اکنون میزان سوزانده شدن اتریوم در پایینترین مقدار خود به سر میبرد.

این هفته ۲,۳۷۰ اتریوم سوزانده شد. این مقدار اتریوم سوخته، نسبت به اوایل ماه می ۵۰ درصد کاهش داشته است که به عبارتی ۱۸.۴ درصد موجودی تولید شده سوزانده شده است.( ۸۱.۶ درصد اتریومهای تولید شده به چرخه در حال گردش وارد میشوند). بههرحال، هرچند سوزاندن ۱۸ درصد کوینهای تولید شده از میزان سوختن صفر درصدی بیشتر است اما بازهم این امکان وجود دارد که کوینهای بیشتری به موجودی اتریوم اضافه شوند و این مسئله میتواند مانعی برای رشد قیمت باشد.

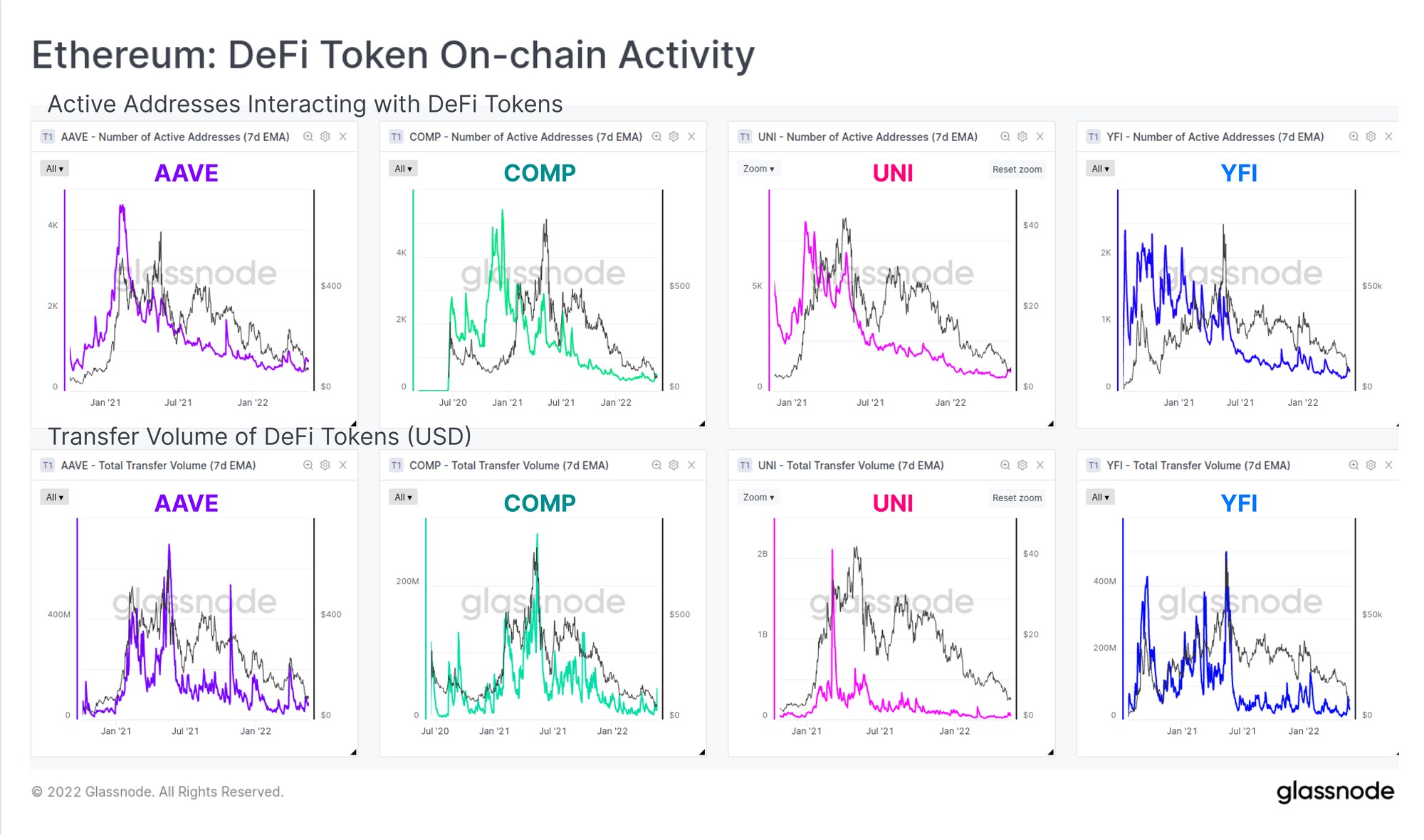

در پایان مبحث تقاضا برای فضای بلاک اتریوم، فعالیت آنچین توکنهای مطرح DeFi مانند، AAVE، COMP ،UNI و YFI را بررسی میکنیم. در ردیف اول نمودار زیر، تعداد آدرسهای فعال این توکنها مشخص شده و در ردیف دوم حجم دلاری که در تراکنشهای آنچین آن توکن انتقال داده شده را نشان میدهد.این نوع معیار و مقایسه نمودار، نسبتا ساده به نظر می آیند اما با این روش رابطه تراکنش آنچین با قیمت را بهخوبی میتوانیم مشاهده کنیم.

همبستگی زیادی میان بین فعالیتهای آنچین توکنها و قیمت آنها مشاهده میشود و در حال حاضر، هر دو معیار بسیار خنثی عمل میکنند. در هفته قبل، افزایش ناگهانی در فعالیت این توکنها دیده شده اما باید دید که این نشانهای برای تغییر روند است و یا صرفاً هیجانی زودگذر.

مرور هفته

معمولاً بازارهای خرسی بالاخره روی اهریمنی خود را نشان میدهند و این بازار خرسی نیز در چند هفته اخیر ضربه مهلک خود را وارد کرد.

تا زمانی که کف قیمتی محکمی برای بازار ایجاد نشود، خرسهای بازار تا حد توان خود موجب ضعف قیمت خواهند شد. در این چند هفته شاهد ضعف قیمت، کاهش بازده بلندمدت، ترس کوتاهمدت در بازار مشتقات و فعالیت ناچیز آنچین بودیم.

این موارد کل بازار کریپتوکارنسیها را تحتتأثیر خود قرار داده است زیرا مشاهده کردیم که میزان کاربرد و تقاضا برای تراکنش بیتکوین و اتریوم، نسبت به زمان بازار صعودی بسیار کاهش پیدا کرده است؛ مخصوصاً برای توکنهای Defi.

بر اساس مشاهدات این هفته، فعلاً حجم بیشتر سرمایه کل بازار بهطرف بیتکوین هدایت میشود؛ یکی از دلایل آن هم میتواند سقوط LUNA ،UST و افزایش بدبینی افراد نسبت به دیگر داراییهای دیجیتال باشد. معمولاً چنین انتقال سرمایهای در بازار خرسی رخ داده است؛ زیرا سرمایهگذاران برای سرمایه خود به دنبال دارایی امنتر هستند.به قول معروف :"بازارهای خرسی باعث خیزش گاو ها می شوند"

برای مشاهده بروزرسانی تمام محصولات اعم از اصلاحات و بروزرسانی دستی معیارها و دادهها میتوانید به این قسمت (Changelog) مراجعه کنید.

· معیار منتشر شده برای فعالیت نهنگ ها : Volume To Exchanges, Volume From Exchanges, Transfers To Exchanges, Transfers From Exchanges

· کاربرد shift به Workbench اضافه شد

· شماره 1۵ Uncharted Newsletter منتشر شد

· ما را در توییتر دنبال کنید.

· به کانال تلگرامی ما بپیوندید.

· برای تحلیل و گفتگو بیشتر به فروم گلسنود مراجعه کنید.

· برای مشاهده معیارهای on-chain، به استودیو گلسنود مراجعه کنید.

· برای دریافت پیامهای هشدار خودکار از طرف معیارهای on-chain و فعالیت صرافی ها، به صفحه توییتر پیامهای هشدار مراجعه کنید.

نکته: این هفتهنامه قصد هیچ نوع توصیه مالی و سرمایهگذاری ندارد و تمامی این دادهها صرفاً به جهت اطلاعرسانی شما منتشر شده است. بهتر است هیچ نوع تصمیم مالی از این اطلاعات اخذ نشود و مسئولیت تمام تصمیمات مالی شما صرفاً به عهده شخص شماست.