ビットコイン“観光客”の排除

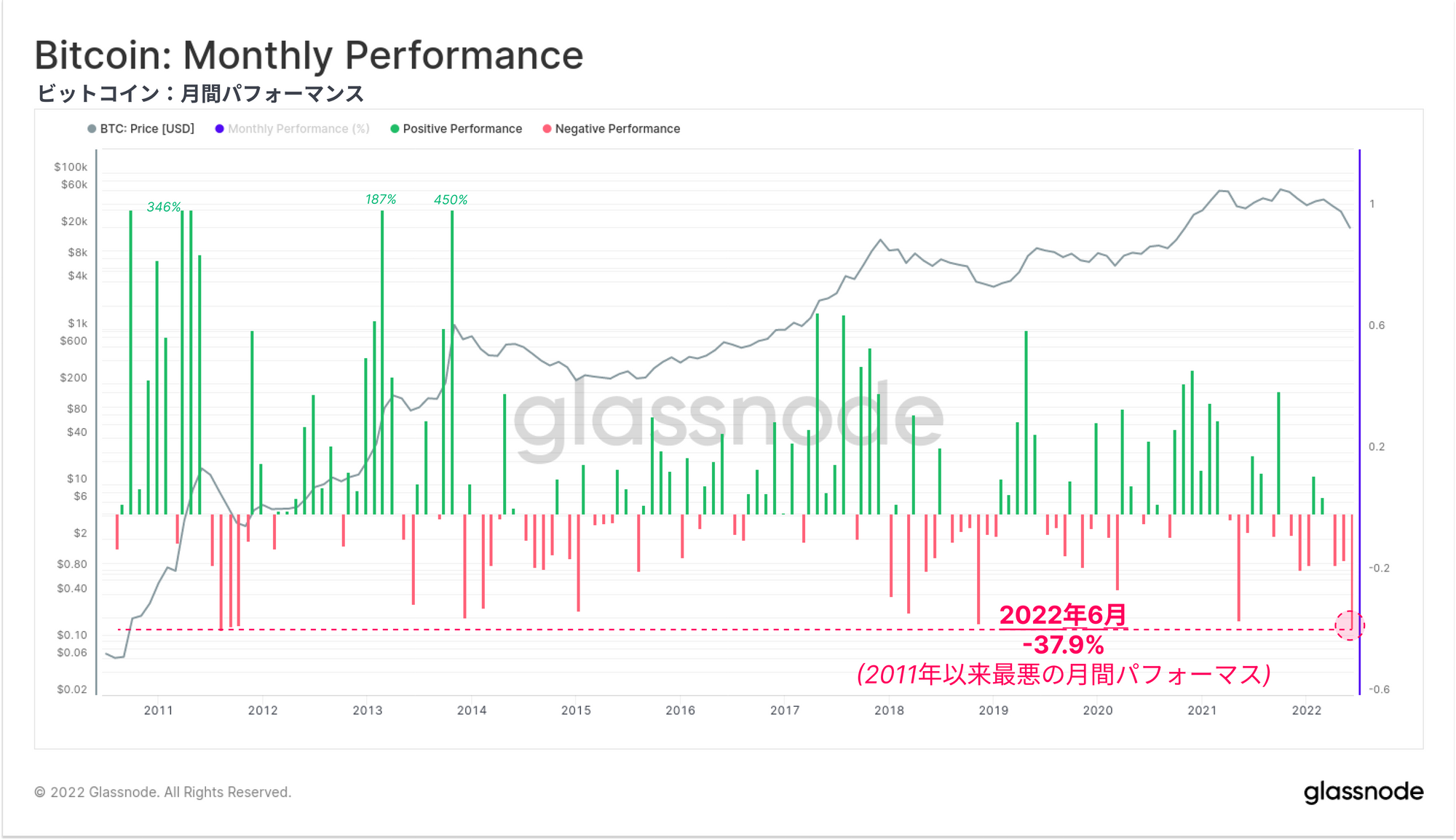

ビットコインは6月に価格が-37.9%下落し、月間の価格パフォーマンスは史上最低レベルから抜け出せなかった。ビットコイン市場から”観光客”はほぼ完全に一掃され、HODLerの決意だけが最後の一線として残されている。

2022年の上半期が終わり、ビットコインは市場最悪の月間価格パフォーマンスで着地した。過去30日間の価格は-37.9%下落し、2011年の弱気相場と並ぶ、歴史上最低レベルの月間価格パフォーマンスを記録した。規模感というと、2011年のビットコインの価格は10ドル以下だった。

今週のビットコインの価格は、月間の下落分を埋め、2017年の史上最高値である20kドル付近で安定したレンジを維持しながら調整した。市場は21,471ドルの高値で始まり、週半ばに18,741ドルの安値まで付けた後、すぐに19,139ドルまで上昇した。

6月の米インフレ予想が高水準で推移し、景気後退の可能性による嵐が迫っていることから、市場は依然としてリスクオフの傾向が強い。このことは、ここ数週間で小幅に減少したビットコインのオンチェーンパフォーマンスとアクティビティにも表れている。ネットワークアクティビティは現在、2018年と2019年の最も深い弱気相場と一致するレベルであり、市場“観光客”はほぼ完全に一掃されたように見える。

しかし、未だ残っている活動は、強い確信を伴った蓄積とセルフカストディの粘り強い傾向と一致しているように見える。取引所残高は歴史的な高水準で流出し、エビとクジラの残高は大幅に増加している。

このように複雑かつ間違いなく乖離している市場勢力について、今回はビットコインのオンチェーンパフォーマンスと供給分布に現れている主要なトレンドを特定することを試みる。

翻訳について

今週のオンチェーンは、スペイン語、イタリア語、中国語、日本語、トルコ語、フランス語、ポルトガル語、ペルシア語、ポーランド語、ヘブライ語、ギリシャ語に翻訳されている。