Característica de Capitulação

À medida que a poeira baixa após o desastre da FTX, uma questão-chave é se a venda pode ser melhor caracterizada como uma simples continuação da tendência de baixa ou, em vez disso, o gatilho de uma mudança psicológica mais profunda entre os investidores.

O mercado de Bitcoin continuou a se consolidar após algumas semanas caóticas, com os preços sendo negociados dentro de uma faixa estreita, mantendo-se um pouco acima de US$ 16.000. À medida que a poeira baixa após o colapso da FTX, a resposta agregada dos investidores de Bitcoin está lentamente se tornando mais clara. Uma questão-chave é se a recente liquidação pode ser melhor caracterizada como simplesmente uma continuação da tendência de baixa ou talvez o gatilho de uma mudança psicológica mais profunda entre os investidores.

Na edição desta semana, exploraremos a escala de perdas realizadas e não realizadas entre os investidores de Bitcoin, no que é agora um dos eventos de capitulação mais pesados da história. Também analisaremos as mudanças nas tendências comportamentais que ocorreram desde o evento e o que isso nos diz sobre o quadro geral e os efeitos subsequentes na resolução do investidor e na exaustão do vendedor.

⚡Cyber Week Deal: 40% de desconto nos planos avançados⚡

Hoje é a última chance de aproveitar nossa primeira liquidação de fim de ano! Economize 40% em um plano Glassnode Advanced mensal ou anual e acesse dados e insights que estão ajudando milhares de traders e investidores de criptomoedas em todo o mundo.

Uma Mudança Comportamental

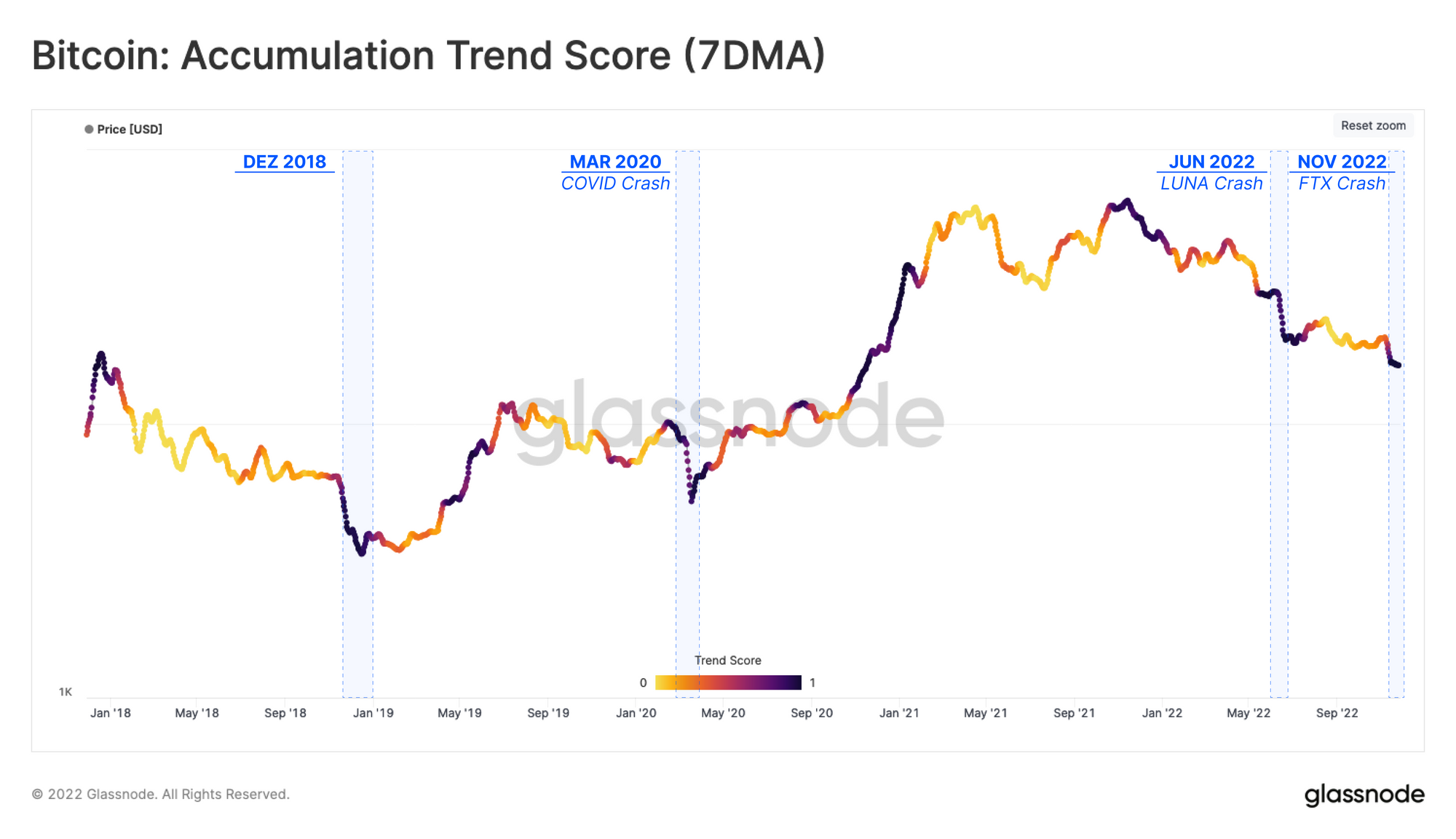

O preço do BTC está sendo negociado abaixo do Preço Realizado (a base de custo do mercado com um todo) por mais de 4,5 meses. Historicamente, isso se correlacionou com a fase de descoberta do fundo, que geralmente pode ser visualizada e avaliada usando a métrica Accumulation Trend Score.

Essa ferramenta indica a variação relativa do saldo das entidades nos últimos 30 dias, com a escala representando tanto o tamanho da variação do saldo quanto sua direção (acumulação para distribuição).

- Valores próximos a 1 🟣 significam que grande parte da rede Bitcoin vem acumulando moedas e aumentando significativamente seu saldo.

- Valores próximos a 0 🟡 significam que grande parte da rede Bitcoin vem distribuindo moedas e diminuindo significativamente seu saldo.

Do ponto de vista comparativo, a recente forte pontuação de acumulação após a recente liquidação se assemelha à do final de 2018. Essa mudança de comportamento pode ser vista imediatamente após muitos eventos importantes de liquidação, incluindo:

- Novembro a dezembro de 2018 50% de queda

- Impacto do COVID de março de 2020

- Maio de 2022 colapso do LUNA

- Junho de 2022, quando o preço caiu abaixo de $ 20.000

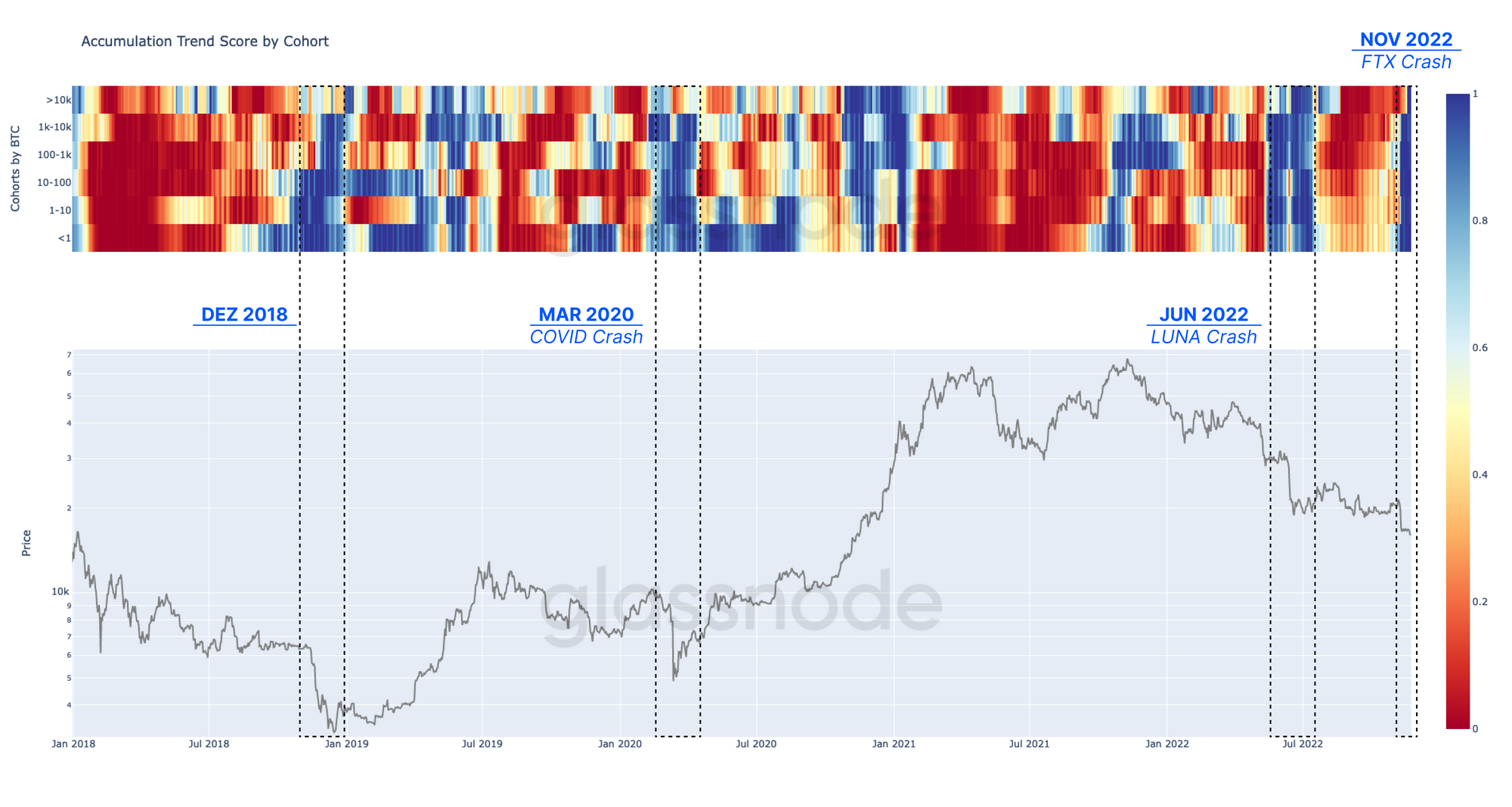

Podemos detalhar a participação de cada grupo de entidades aproveitando as pontuações de tendência de acumulação 🟦 (e distribuição 🟥 ) por grupo de carteira.

A inspeção do gráfico a seguir mostra que quase todos os grupos mudaram para a acumulação 🟦 após a recente contração dos preços. Este é um sinal de uma oportunidade percebida para comprar, mas também de um movimento generalizado de moedas longe das corretaros e em direção à auto custódia (conforme discutido no WoC 46).

Um período semelhante de acumulação generalizada pode ser observado após todos os eventos de liquidação acima mencionados.

Uma investigação mais detalhada de vários grupos de tamanho de carteira pode ser complementada com dois dashboards da Glassnode publicados recentemente:

- Grupos de endereço (Avançado): mostrando o número total de endereços e a alteração de 30 dias dos números dos grupos.

- Alteração de saldo de entidades (Profissional): mostra as participações líquidas e a variação de saldo de 30 dias.

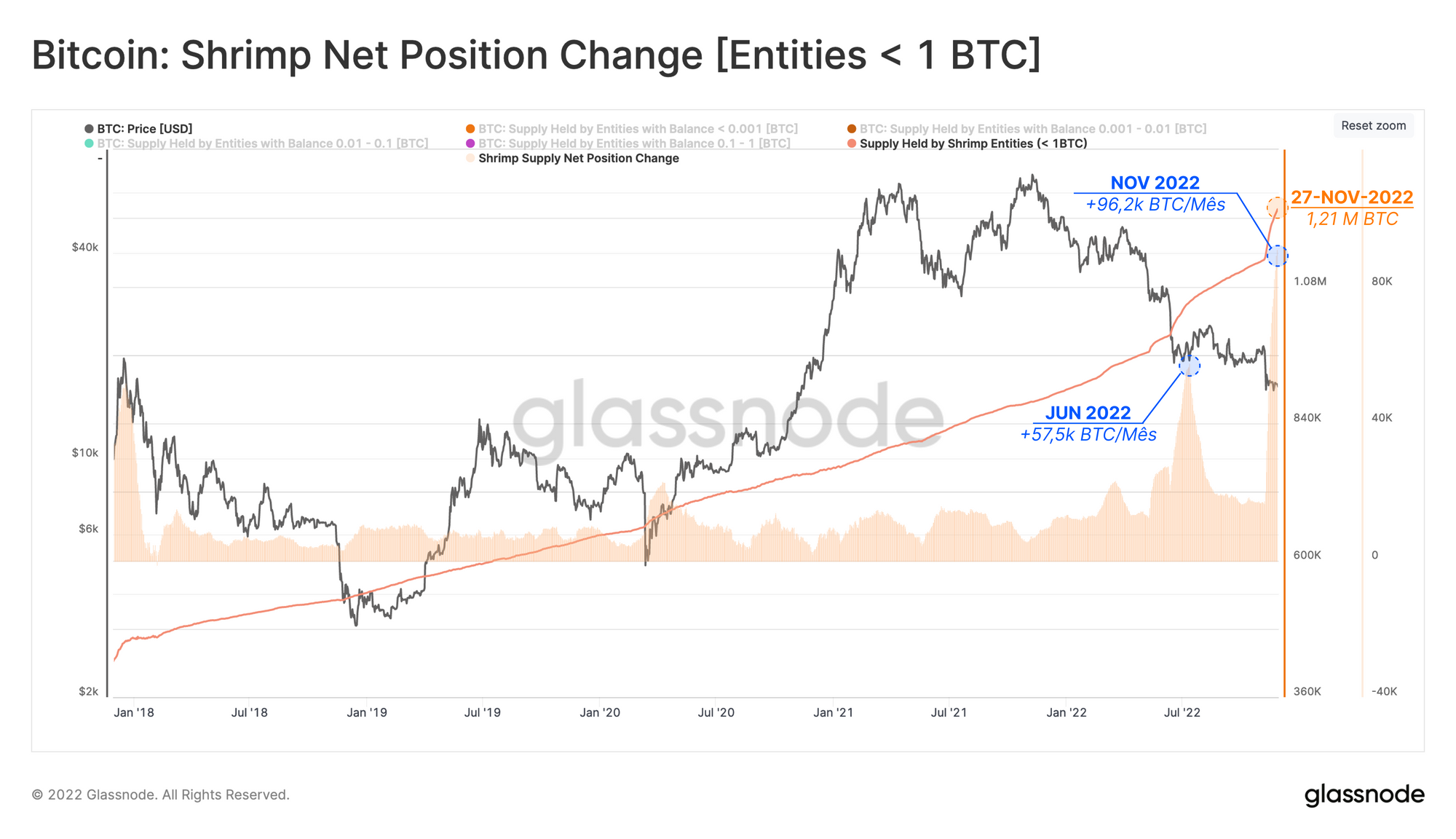

Entre todos os grupos, as entidades com menos de 1 BTC (também rotuladas como Camarões🦐) registraram duas ondas distintas de aumento de saldo nos últimos 5 meses marcando novos ATHs. Os camarões adicionaram +96,2 mil BTC às suas participações desde o colapso do FTX e agora detêm mais de 1,21 milhão de BTC, equivalente a 6,3% não triviais da oferta circulante.