El Precio del Tiempo

Tras varias semanas crecidas en el precio de Bitcoin, ahora por fin el mercado se toma un descanso. Vamos a evaluar el grado de confianza en la actual tendencia alcista gracias a una serie de herramientas, como el flujo de los exchanges, las recogidas de beneficios, o la duración de cada inversión.

El mercado ha decidido hacer una pausa esta semana, y el precio de BTC consolida en un estrecho rango entre los 26.700$ y los 28.700$. Después de la escalada históricamente significativa de la que hablamos en la última entrega, el mercado se está tomando un respiro.

A medida que avanza esta consolidación, nos vamos a centrar en clasificar mejor el comportamiento inversor en lo que respecta a la recogida de beneficios mediante una variedad de herramientas del blockchain:

- Ingresos a los exchanges, separando a los Inversores a Largo Plazo de los Inversores a Corto Plazo.

- Realización de ganancias por parte de inversores que acumularon monedas cerca de los mínimos de ciclo.

- Métricas de Esperanza de Vida que reflejan la disolución del tiempo acumulado, para comprender mejor la confianza que tienen realmente los inversores en la actual tendencia alcista.

🪟 Ve todas las gráficas incluidas en este informe en el Panel de la Semana en el Blockchain

🔔 Las ideas de alerta presentadas en esta edición pueden activarse dentro de Glassnode Studio.

Retirando Fichas de la Mesa

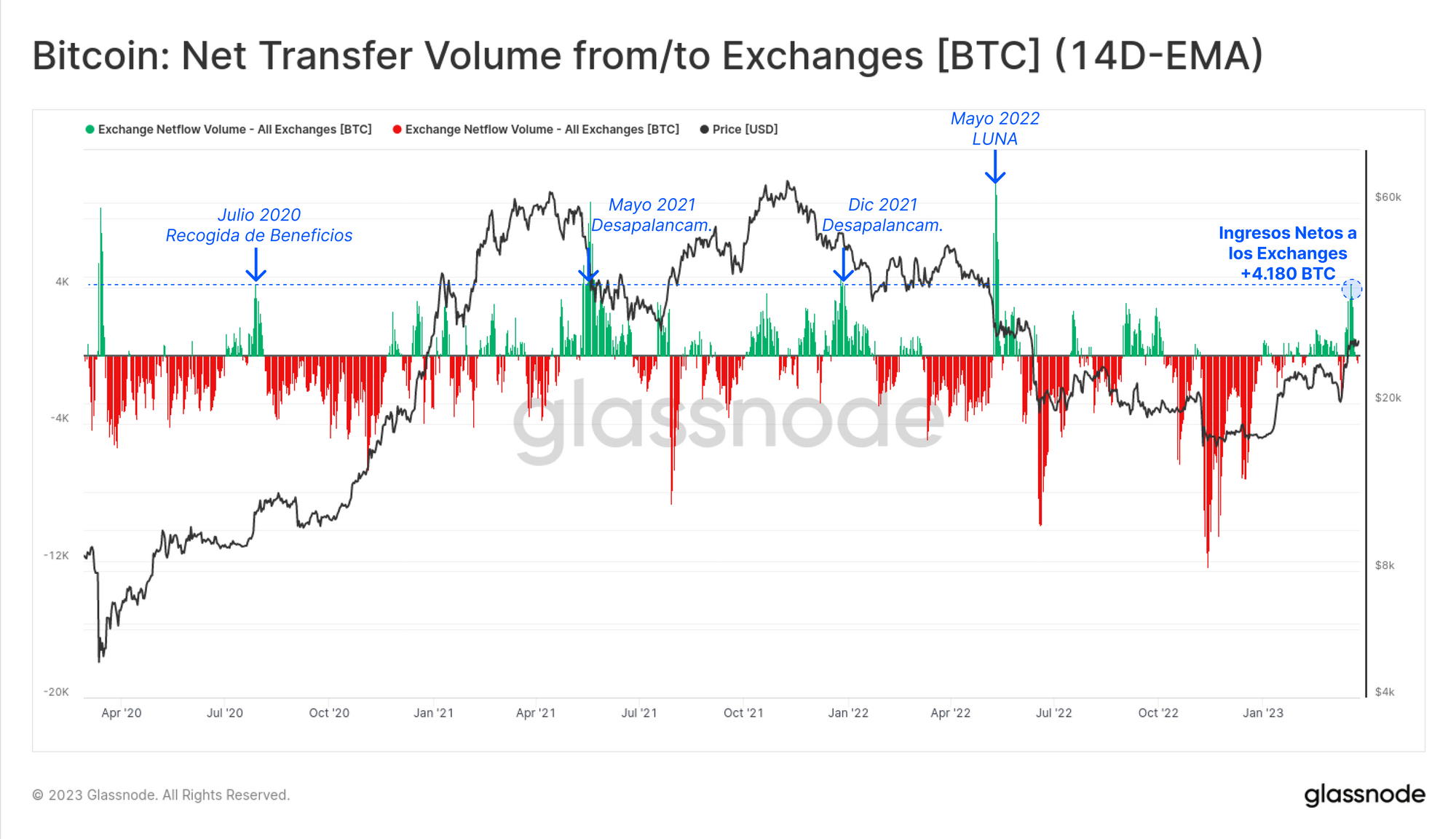

En respuesta al fuerte ascenso del precio en estas últimas semanas, muchos inversores han hecho que aumente el volumen de monedas depositadas en los exchanges. Los flujos netos de los exchanges han repuntado esta semana hasta aproximadamente los 4.180 BTC, el mayor incremento neto desde que colapsó LUNA en mayo del 2022.

Sugiere que se está llevando a cabo una cierta recogida de beneficios, ya que los inversores están retirando algunas fichas del tablero. Las anteriores instancias en que hemos tenido ingresos netos similares o mayores durante el último ciclo, han acabado todas con importantes eventos de volatilidad, generalmente a la baja.

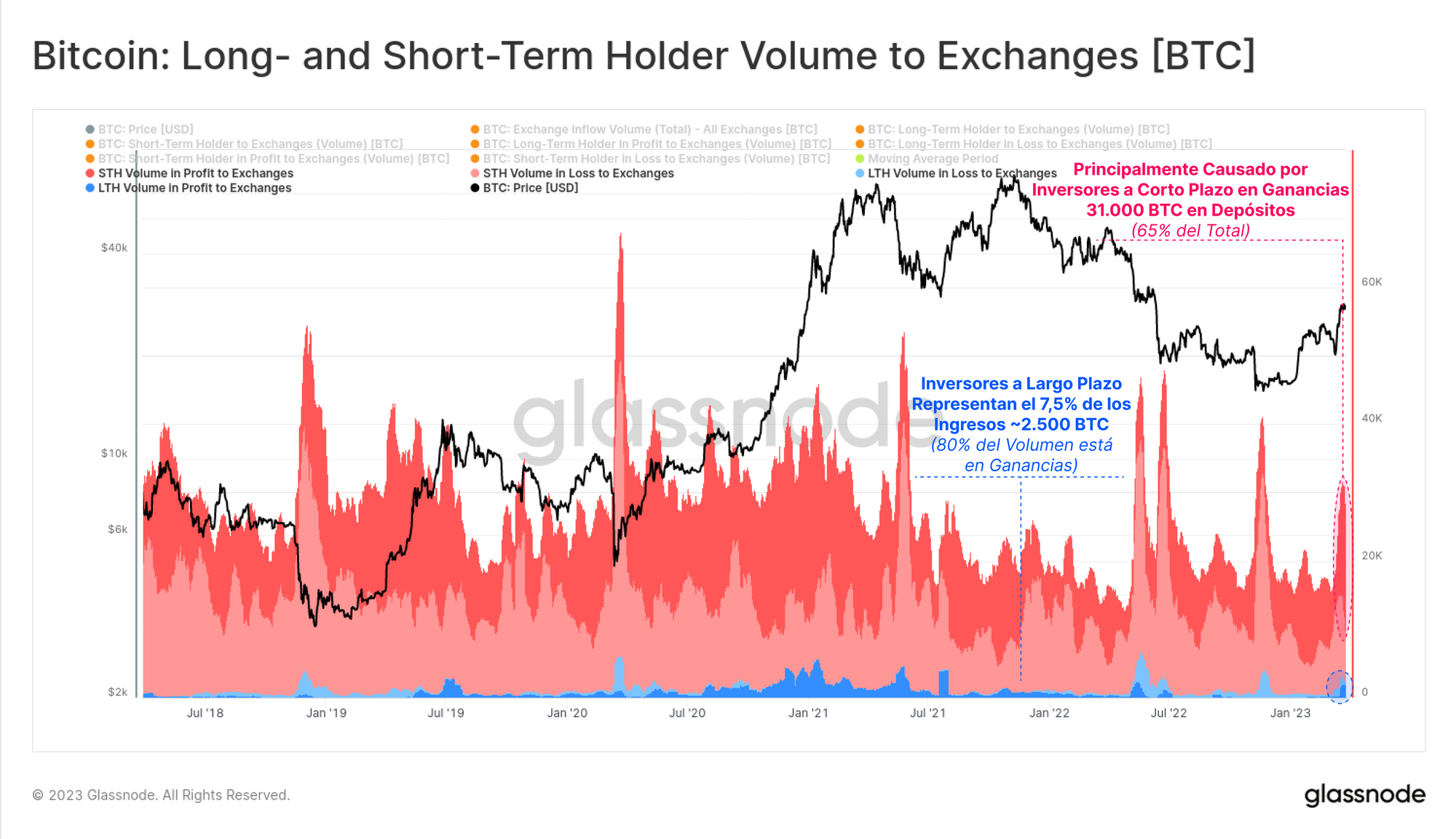

También podemos clasificar las monedas que se envían a los exchanges entre las que pertenecen a los Inversores a Corto y Largo Plazo, lo que nos permite determinar qué grupos de inversores están recogiendo ganancias. Ambos grupos han registrado un repunte en la cantidad de monedas que envían a los exchanges, alcanzando un pico máximo de 31.000 BTC en total esta semana.

- Los Inversores a Corto Plazo portan la gran mayoría de estas monedas con una dominancia del 92,5% del volumen total que fluye hacia los exchanges, estando el 65% de ellas en ganancias.

- Las de los Inversores a Largo Plazo sólo representan el 7,5% del volumen total depositado, aunque su volumen en ganancias asciende al 80%, el mayor desde mediados del 2021.

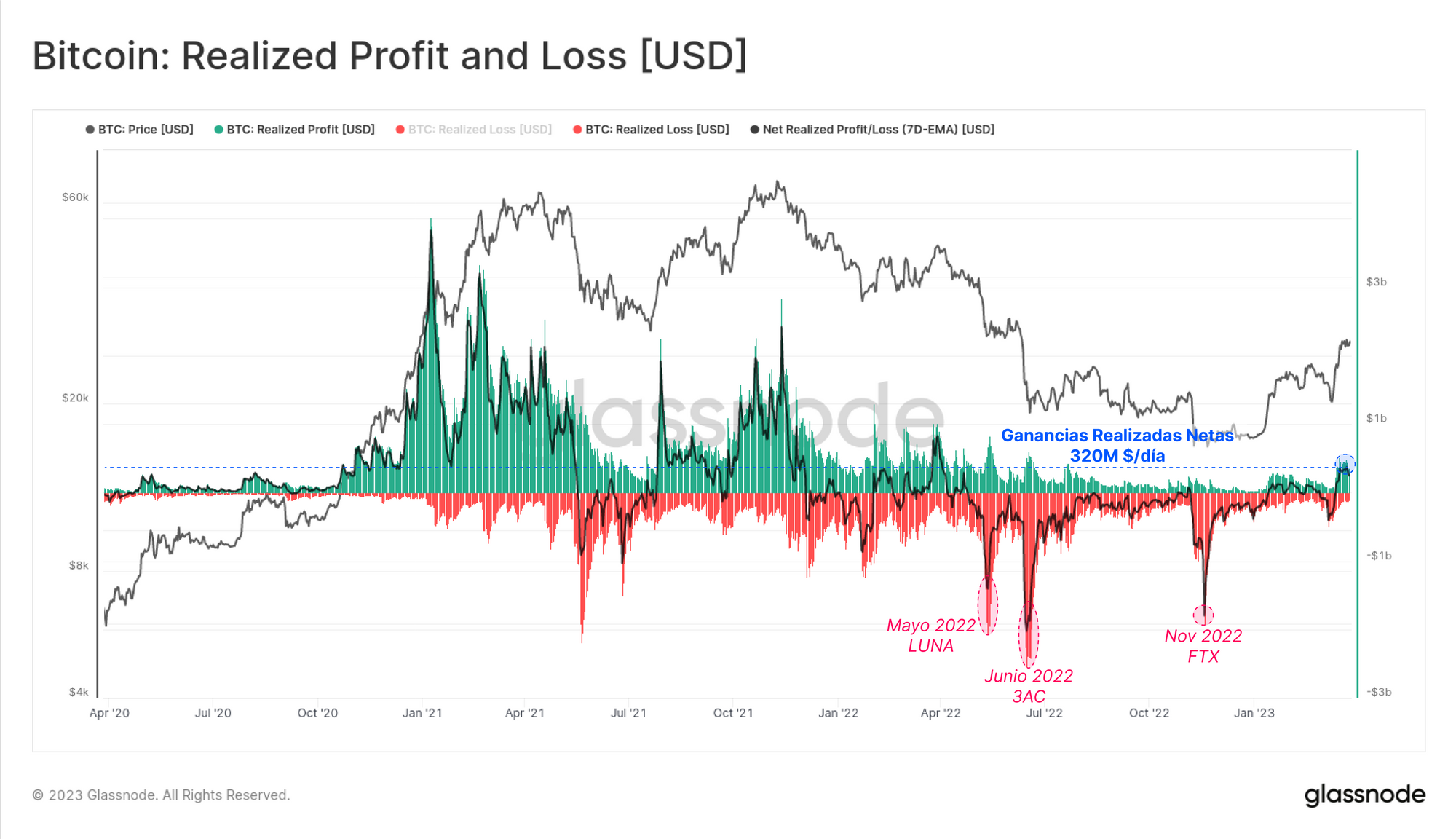

En su conjunto, con el reciente gasto monetario el mercado ha materializado unas ganancias de 320M $ al día. Se trata de las mayores ganancias netas desde mayo del 2022, justo antes de que colapsase el proyecto LUNA-UST. Salta a la vista que la magnitud de las ganancias realizadas sigue estando muy por debajo de los niveles típicos de un mercado alcista.

También es evidente que la intensidad de las pérdidas netas ha ido decayendo desde julio del 2022. Esto refuerza nuestras observaciones de la semana pasada (Semana 12) sobre cómo el mercado parece haber regresado a un terreno más neutral que recuerda a las típicas estructuras de mercado de transición.

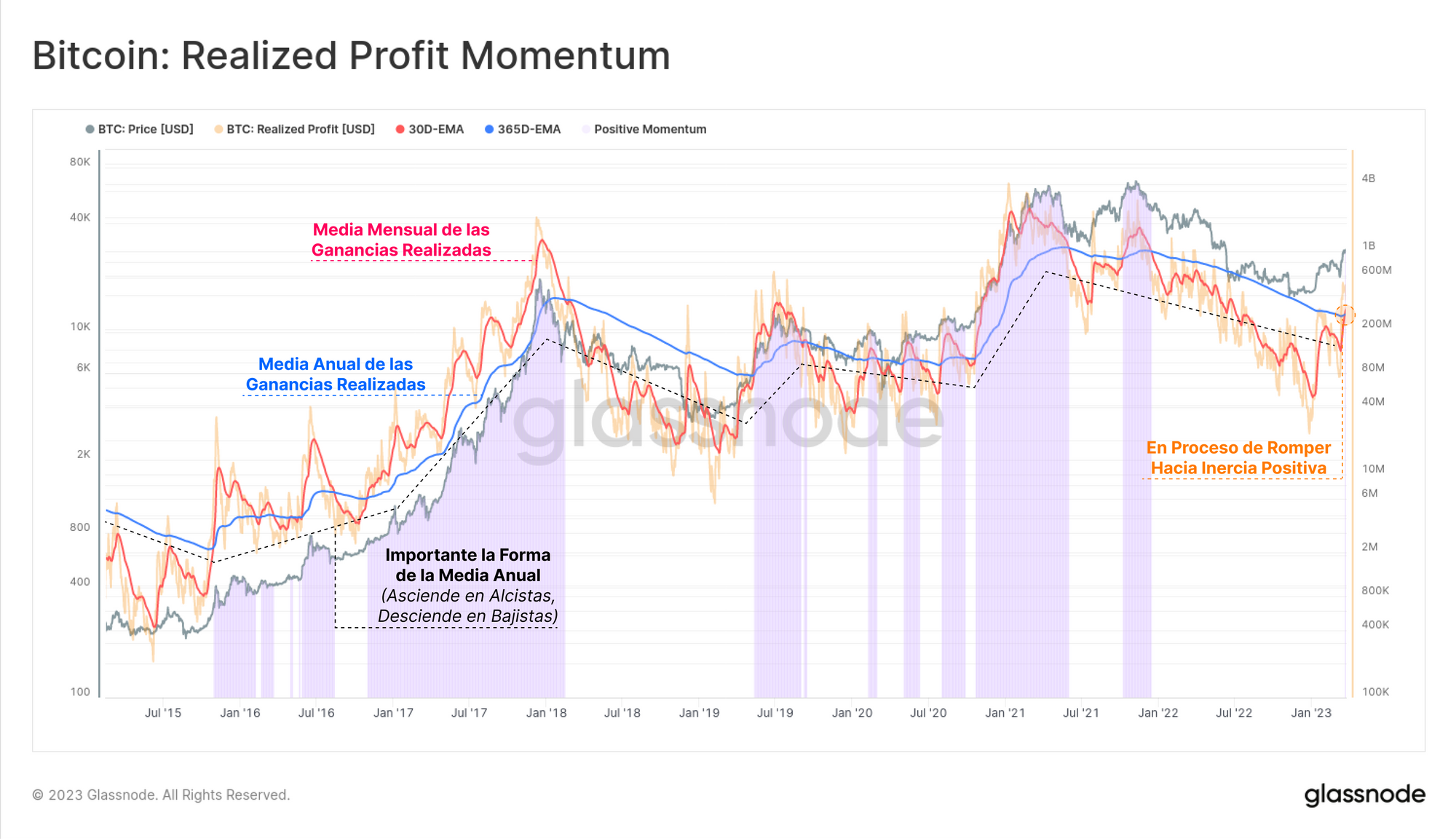

Medir las ganancias/pérdidas realizadas es una excelente técnica dentro del análisis del blockchain, y es posible gracias a que podemos conocer el precio al que las monedas se desplazaron por última vez. De ahí, comparamos la proporción de ganancias que se han ido asentando a lo largo del último mes, con las del último año. Encontramos un cruce de inercia positiva por primera vez desde el máximo histórico de octubre-noviembre del 2021.

Esta herramienta muestra intuitivamente periodos con poca, o gran recogida de beneficios durante los mercados bajistas, o alcistas respectivamente. En particular, hay que resaltar la forma que cobra la media móvil anual de las Ganancias Realizadas, que tiende a ascender en los periodos alcistas y a descender en los bajistas.

Vamos a llevarnos este concepto a la siguiente sección relacionada, e igualmente importante, de la Longevidad.

Rastreando el Tiempo

En la sección anterior hemos observado que se puede relacionar el flujo hacia los exchanges con el grado de ganancias realizadas de varios grupos inversores. Es algo que se puede complementar también con otra gama de herramientas que pertenecen a la categoría de la Longevidad. En lugar de medir los cambios de valor que sufre una moneda para determinar las pérdidas/ganancias, ahora medimos el lapso de tiempo que pasa desde que una moneda es adquirida hasta que se la traspasa de nuevo a otro comprador.

Cuando detectamos una gran destrucción de Longevidad, por lo general es indicativo de que se ha puesto en movimiento un gran volumen de monedas más antiguas, lo que a su vez nos permite identificar los periodos en que los inversores a largo plazo con mayor experiencia están soltando posiciones y retirándose del mercado.

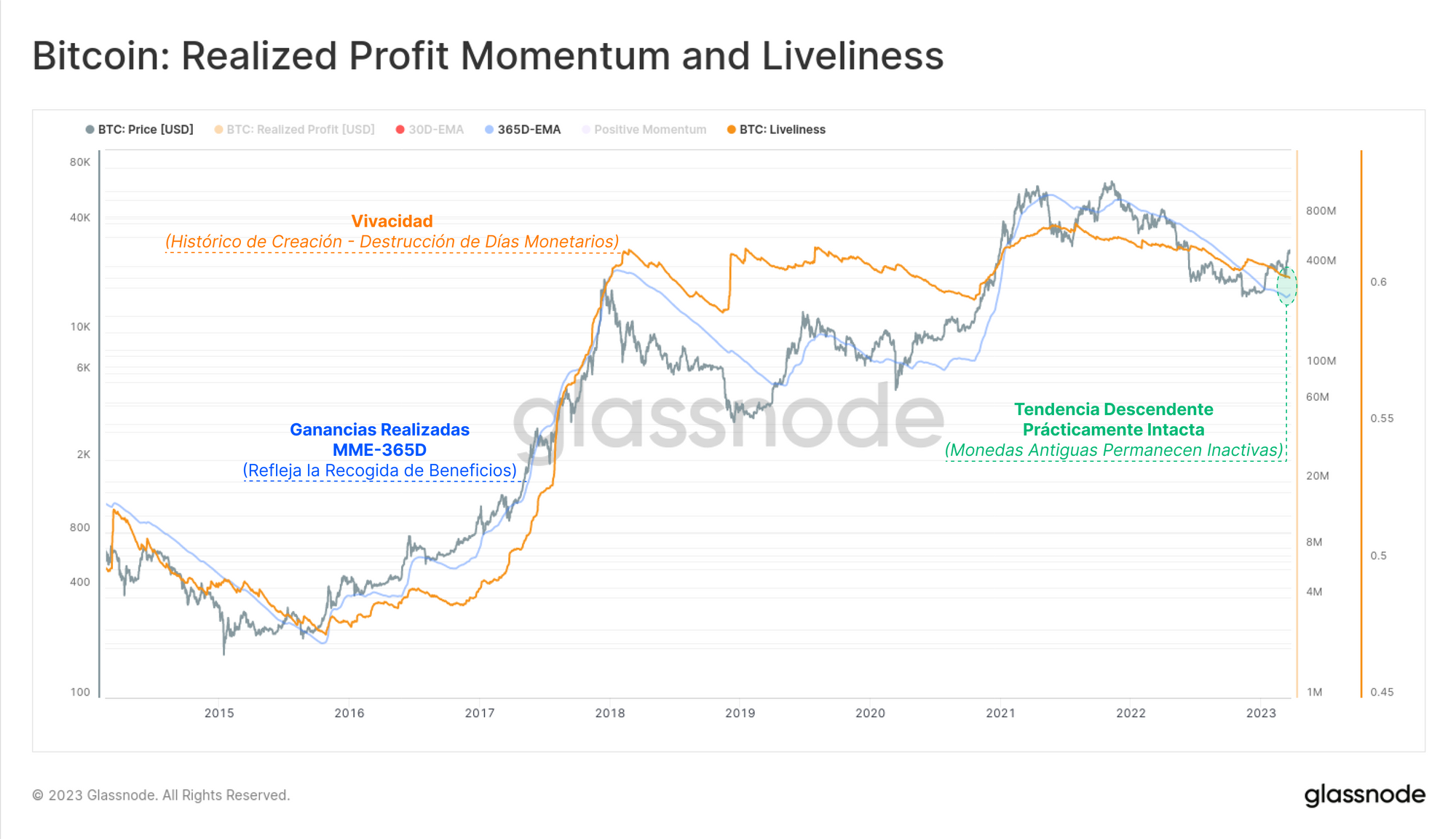

Nuestra primera parada será para evaluar el macro panorama mediante la métrica de la Vivacidad. Esta métrica muestra elegantemente el ratio entre la Creación y la Destrucción de la Esperanza de Vida.

- La Vivacidad descenderá cuando el mercado prefiera acumular monedas, creando así una reserva de Longevidad y sugiriendo que se tiene mucha confianza en el activo.

- La Vivacidad ascenderá cuando el mercado prefiera distribuir monedas antiguas y gastar la reserva de Longevidad, sugiriendo que al activo se le considera caro.

Recordando la forma de la media Anual de las Ganancias Realizadas, nos encontramos con que existe una forma y relación muy parecidas en la Vivacidad, principalmente porque nos describen comportamientos de mercado muy similares:

- Durante los mercados alcistas, los inversores a largo plazo gastan monedas que han permanecido latentes durante mucho tiempo, realizando enormes ganancias. Esto en última instancia provoca una sobreoferta y da forma a una macro cumbre en el mercado.

- Durante los mercados bajistas, los inversores a largo plazo retoman sus estrategias de acumulación paciente, y se da muy poca materialización de ganancias en el día a día. Esto mismo establece eventualmente el fondo de ciclo.

En la actualidad, vemos que ambas métricas mantienen sus macro tendencias descendentes, muestra de que la mayoría de monedas dentro del blockchain siguen inactivas.

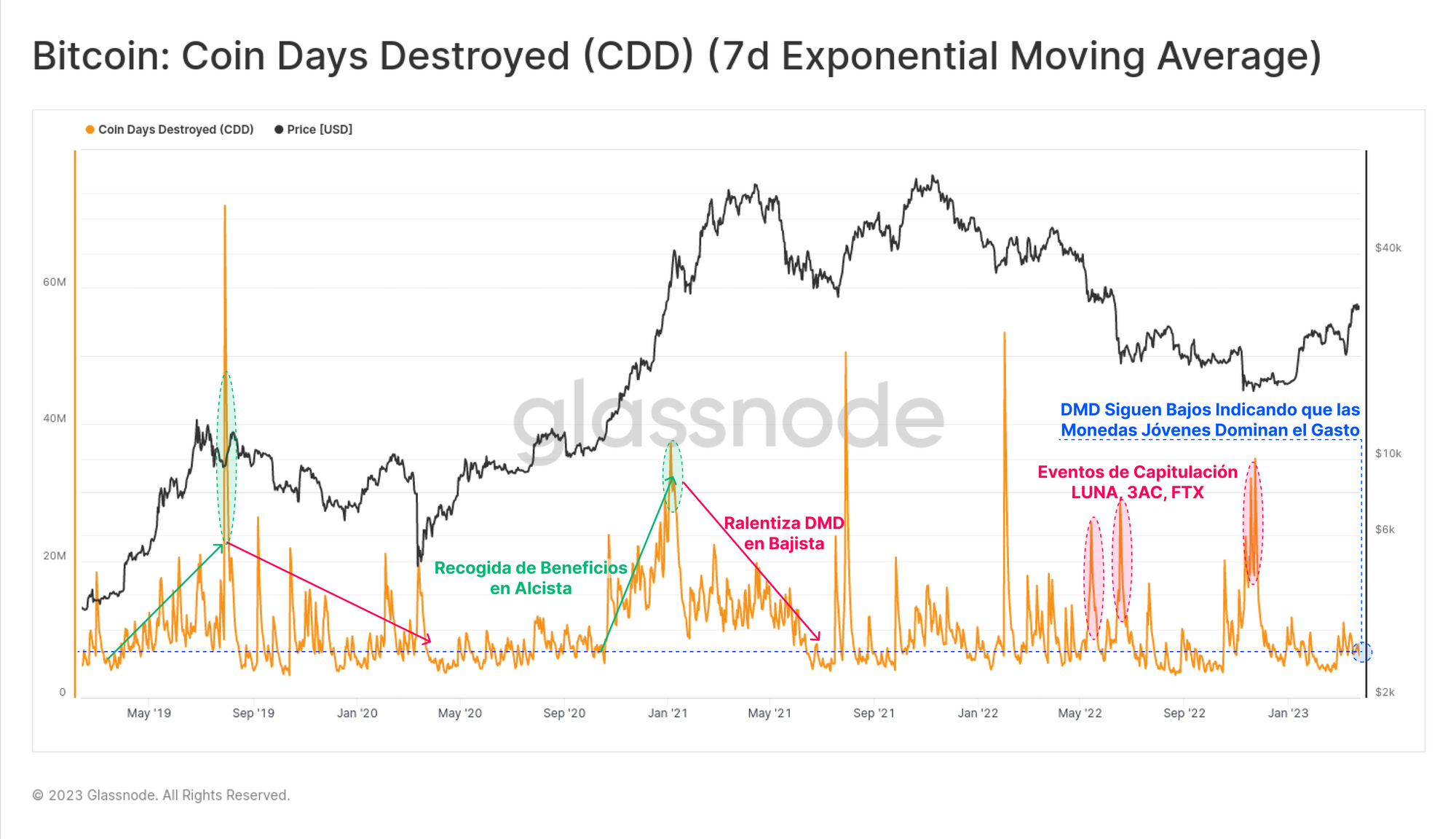

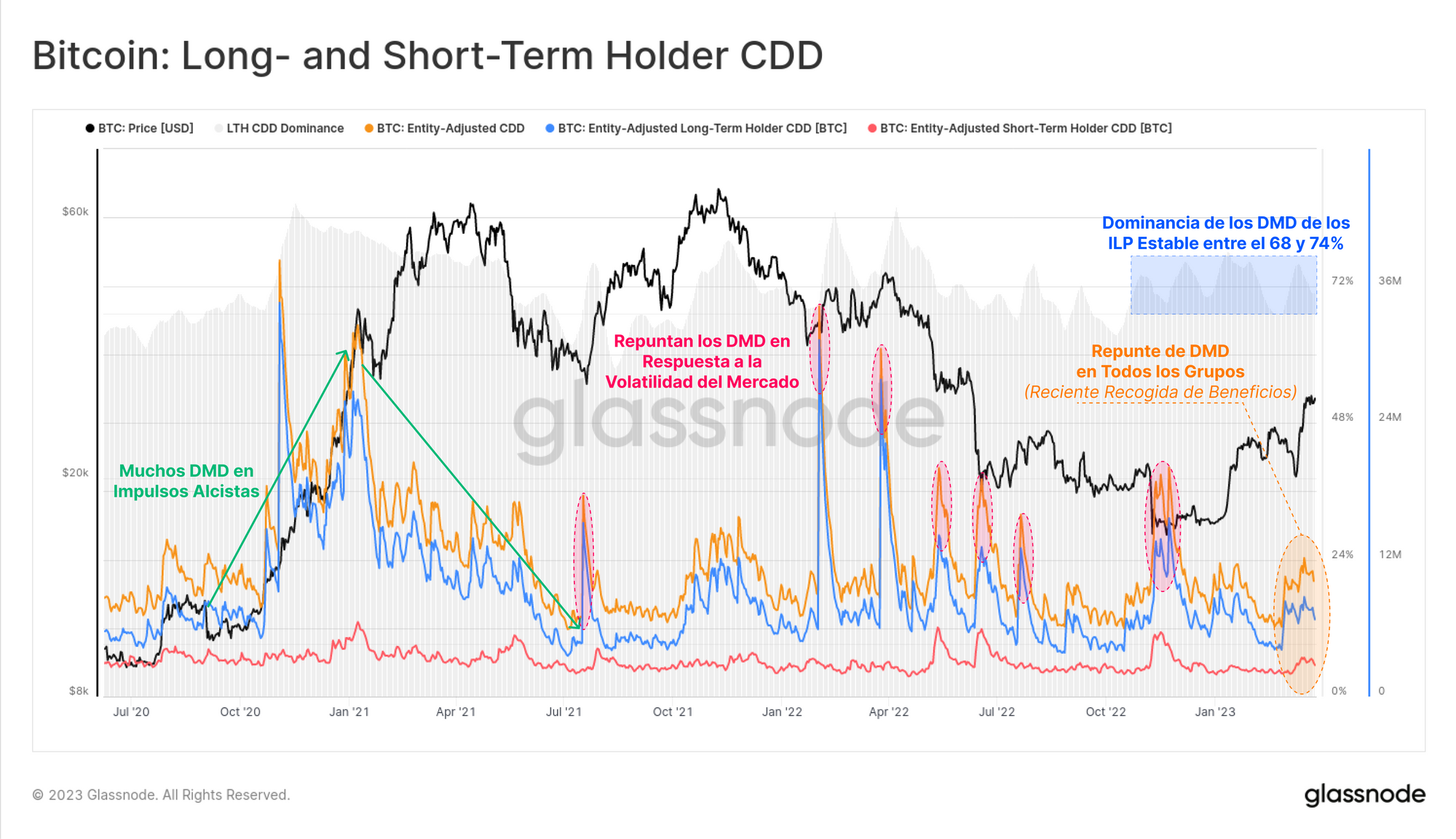

La métrica principal para medir la Longevidad son los Días Monetarios Destruidos (DMD), que plasma el volumen de ‘tiempo invertido’ que se gasta cada día. A lo largo del último ciclo, generalmente hemos podido dividir los repuntes de DMD en dos categorías:

- Tendencias mantenidas durante los mercados alcistas que reflejan una constante presión distributiva cuando los inversores a largo plazo recogen ganancias más activamente.

- Fuertes repuntes durante eventos de gran volatilidad, que frecuentemente encontramos durante los desplomes de los mercados bajistas. Son reflejo de periodos en los que reina el pánico entre los inversores, donde se gastan muchas monedas en respuesta al aumento de la volatilidad.

En semanas recientes, observamos una modesta crecida en los DMD, aunque la magnitud de esta destrucción sigue estando aún muy por debajo de los niveles típicos de un mercado alcista. Quiere decir que de media las monedas que se gastan todavía son relativamente jóvenes, lo que coincide con nuestra observación sobre cómo predominan los Inversores a Corto Plazo en la recogida de beneficios actual.

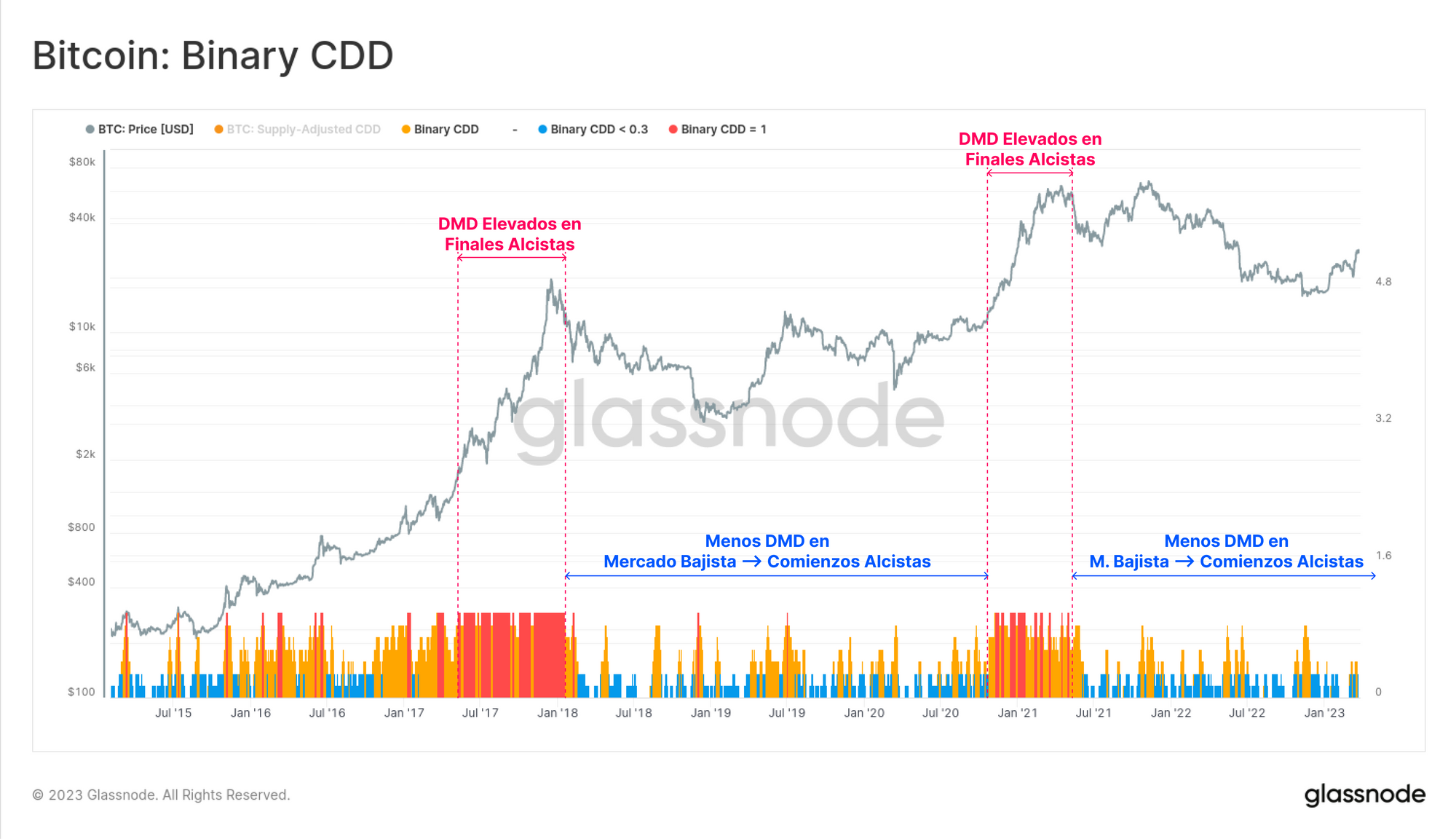

Una herramienta muy útil para comparar este hecho entre los distintos ciclos de mercado es el Binario de los DMD, que transforma los DMD en un valor de 1 si la cifra excede a la media a largo plazo (y en 0 si no es así). Además hemos suavizado la lectura con una media de 7 días para generar un oscilador.

Desde esta perspectiva, es muy evidente que los inversores a largo plazo recogen beneficios durante los mercados alcistas, periodos resaltados en rojo y naranja. En el mercado actual sin embargo, las cosas siguen estando muy tranquilas, algo típico de los mercados bajistas, los comienzos alcistas y los periodos de transición entre unos y otros.

El reciente repunte en los DMD es muy aparente cuando dividimos entre ILP e ICP. A pesar de que la contribución de los Inversores a Largo Plazo es mínima, su periodo de inversión es mucho mayor, y por tanto tienden a ejercer una influencia desmedida sobre las métricas de la Longevidad monetaria.

En este sentido, la reciente recogida de beneficios también ha sido bastante modesta, y no ha logrado establecer una tendencia ascendente en los DMD.

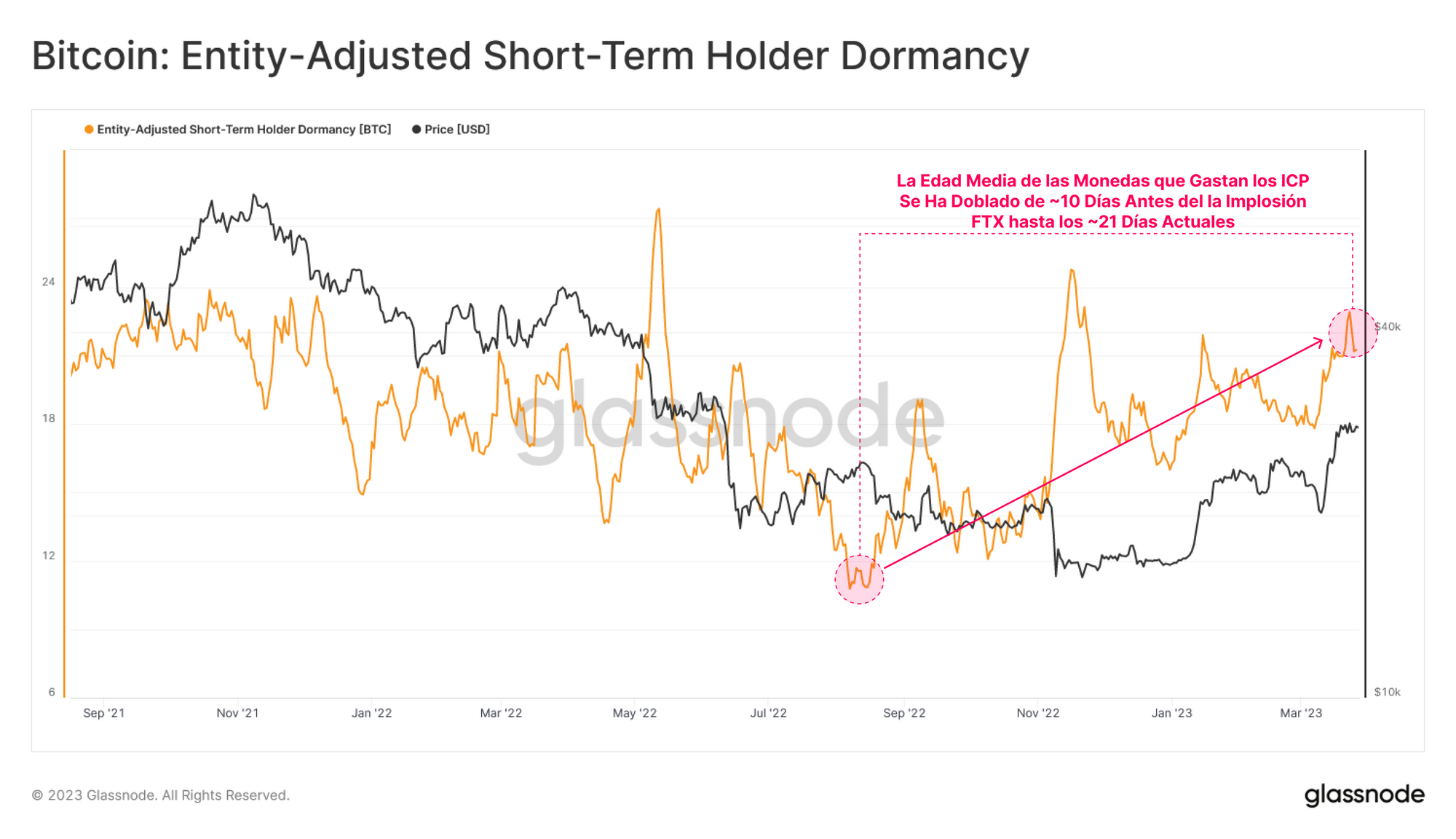

Pasando ahora a los Inversores a Corto Plazo, la edad media de sus monedas gastadas también ha aumentado, doblándose de hecho de los ~10 días en los meses previos al colapso de FTX, hasta los 21 días de hoy en día. Esto añade peso al argumento que defiende que los Inversores a Corto Plazo, quienes acumularon su BTC cerca de los mínimos del mercado, son los agentes principales detrás de la actual recogida de beneficios.

Sugiere también que los ICP cada vez están más dispuestos a esperar más tiempo, una muestra de su grado de confianza sobre la tendencia de mercado vigente.

El Valor del Tiempo

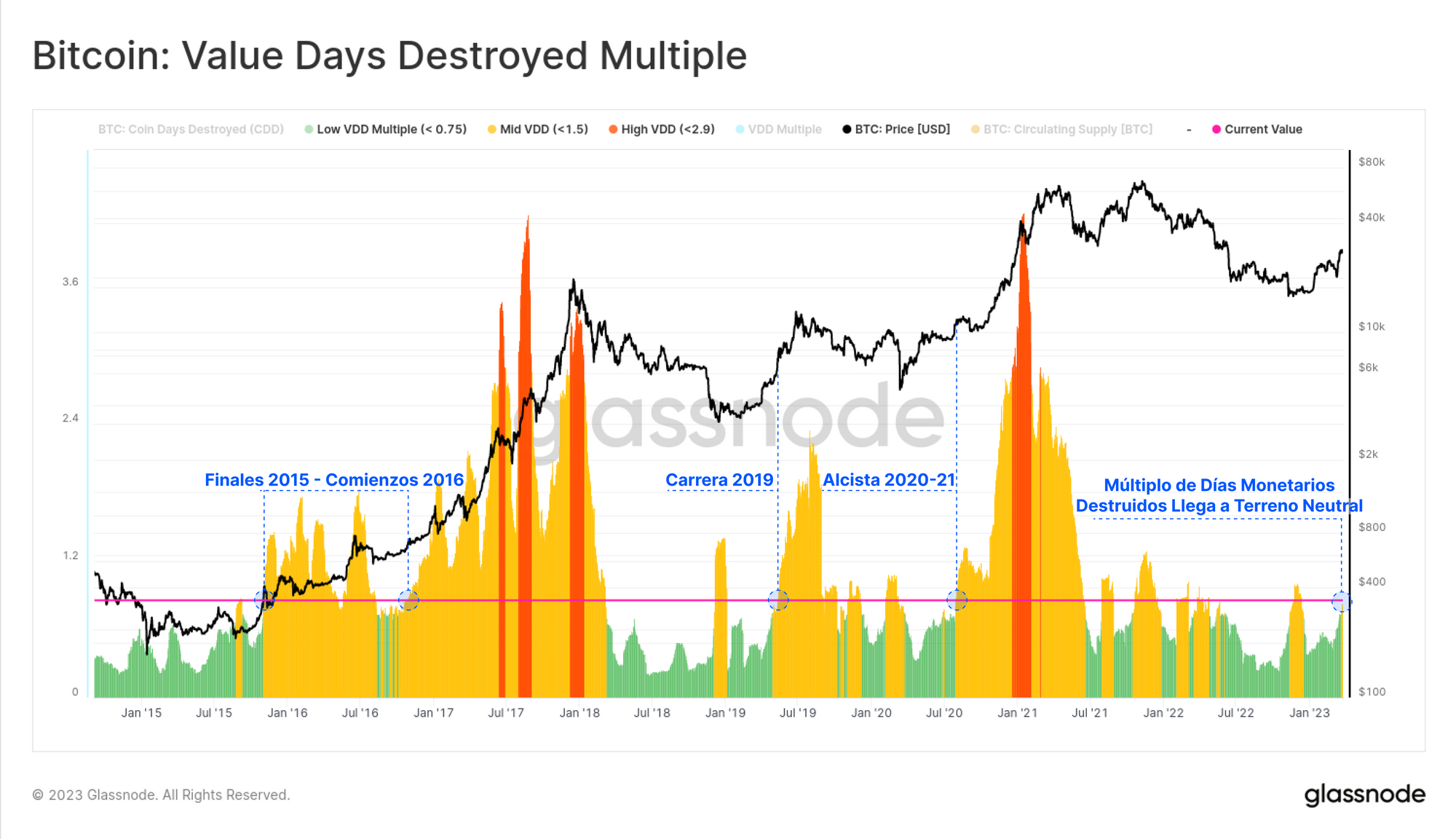

Por último, podemos traer la Longevidad al ámbito del precio, basándonos en nuestra anterior investigación donde desarrollamos el Múltiplo del Valor de los Días Monetarios Destruidos (VDMD). Esta métrica compara el valor en dólares mensual de los DMD con su media anual.

En estos momentos, vemos que el VDMD está acelerando en su escape después de un largo periodo estancado en mínimos de ciclo. Esto indica que el valor destruido por los DMD en respuesta a la reciente acción de precio va en camino de abandonar el territorio bajista y sugiere que está llegando la suficiente demanda al mercado como para absorber las ganancias que se están recogiendo.

De nuevo, esto guarda mucha similitud con las eras de finales del 2015, 2019 y 2020, las cuales terminaron siendo los puntos transitorios entre dos ciclos de mercado.

Resumen y Conclusiones

A medida que el mercado de Bitcoin se toma un descanso, se va acelerando la recogida de beneficios. Los Inversores a Corto Plazo que acumularon cerca de los mínimos de ciclo predominan con mayoría en el comportamiento de gasto, aunque empieza a ser evidente que están dispuestos a aguantar más tiempo dentro de sus posiciones.

En términos generales, la mayoría del BTC parece mantenerse inactivo dentro del blockchain, lo que sugiere que prevalece cierto grado de confianza entre los inversores en lo que respecta a esta nueva tendencia alcista. Igual que comentamos en nuestra última entrega, aunque esta vez desde el prisma de la Longevidad, parece que Bitcoin está entrando en un periodo de mercado transitorio.

Exención de responsabilidad: Este informe no aporta ninguna clase de consejo de inversión. Toda información es compartida con intención exclusivamente informativa. No debe tomarse ninguna decisión de inversión basada en la información aquí presentada y usted es el único responsable de sus propias decisiones de inversión.

Canales Traducidos

Estamos orgullosos de inaugurar nuevos canales sociales para:

- Español (Analista: @ElCableR, Telegram, Twitter)

- Turco (Analista: @wkriptoofficial, Telegram, Twitter)

- Persa (Analista: @CryptoVizArt, Telegram, Twitter)

- Síguenos en Twitter

- Únete a nuestro canal de Telegram

- Visita el Glassnode Forum para debatir y discutir ampliamente.

- Para ver las métricas del blockchain y las gráficas de actividad, visita Glassnode Studio