La Baraja de Monedas Estables de Binance

Dado que Binance está en el punto de mira de las instituciones reguladoras de EE.UU., vamos a averiguar cuál ha sido la reacción del mercado mediante los flujos monetarios que baraja el exchange. También vamos a evaluar las dinámicas de oferta para determinar si se ha quebrantado la confianza.

Esta semana el mercado de los activos digitales sigue consolidando dentro de un estrecho rango, acariciando brevemente un nuevo máximo multi-mensual en los 29.100$. En el contexto de fondo continúa la temática regulativa ejerciendo presión, siendo la mayor noticia esta semana la denuncia que ha recibido Binance y su CEO CZ por el CFTC.

En esta edición, vamos a conocer cuál ha sido la respuesta inmediata de los inversores ante lo sucedido con Binance, y si ese comportamiento ha podido provocar algún cambio estructural en las reservas del exchange. También vamos a analizar la respuesta inversora a mayor escala del mercado de Bitcoin a través de la lente de las dinámicas de oferta y los flujos de monedas entre inversores.

🪟 Ve todas las gráficas incluidas en este informe en el Panel de la Semana en el Blockchain

🔔 Las ideas de alerta presentadas en esta edición pueden activarse dentro de Glassnode Studio.

La Baraja de Monedas Estables de Binance

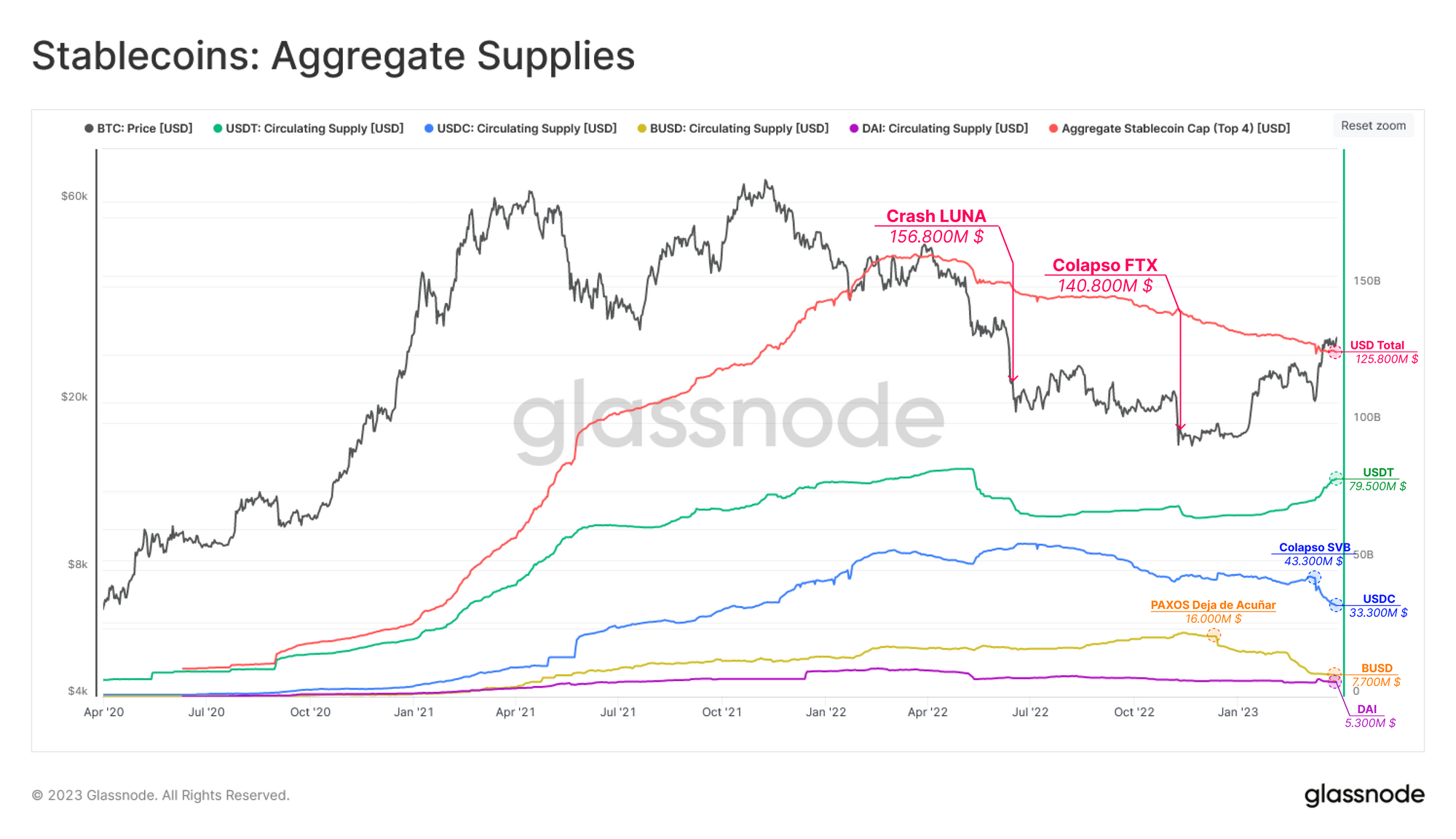

En estos últimos años las monedas estables se han abierto camino como pilares fundamentales dentro del espacio de los activos digitales, y funcionan cada vez más como pasadizos de entrada y salida del dinero fiat al mercado. Si nos fijamos en la capitalización de mercado de las principales monedas estables (USDT, USDC, BUSD y DAI), vemos que llevan 12 meses sufriendo una tendencia descendente, donde esta semana ya han alcanzado los 125.800M $, es decir un declive del -22% desde el máximo histórico que establecieron en torno a los 161.560M $.

Desde el colapso de FTX, la oferta de USDT ha recuperado terreno hasta los 79.500M $, y vuelve ahora a ser la forma de capital predominante dentro del entrono de las monedas estables con su 63,7% de dominancia. Mientras, la moneda estable en segundo puesto USDC, ha sufrido una pérdida neta de nada menos que 10.000M $ (-23%) en reembolsos desde que el mes pasado perdiese la paridad durante la quiebra de SVB. De igual modo, tras la noticia de que Paxos detuvo la emisión de BUSD el pasado febrero, muchos inversores optaron por solicitar el reembolso, o canjear sus BUSD por otros activos, empujando a que la oferta total de BUSD cayese en un estrepitoso -52% hasta los 7.700M $.

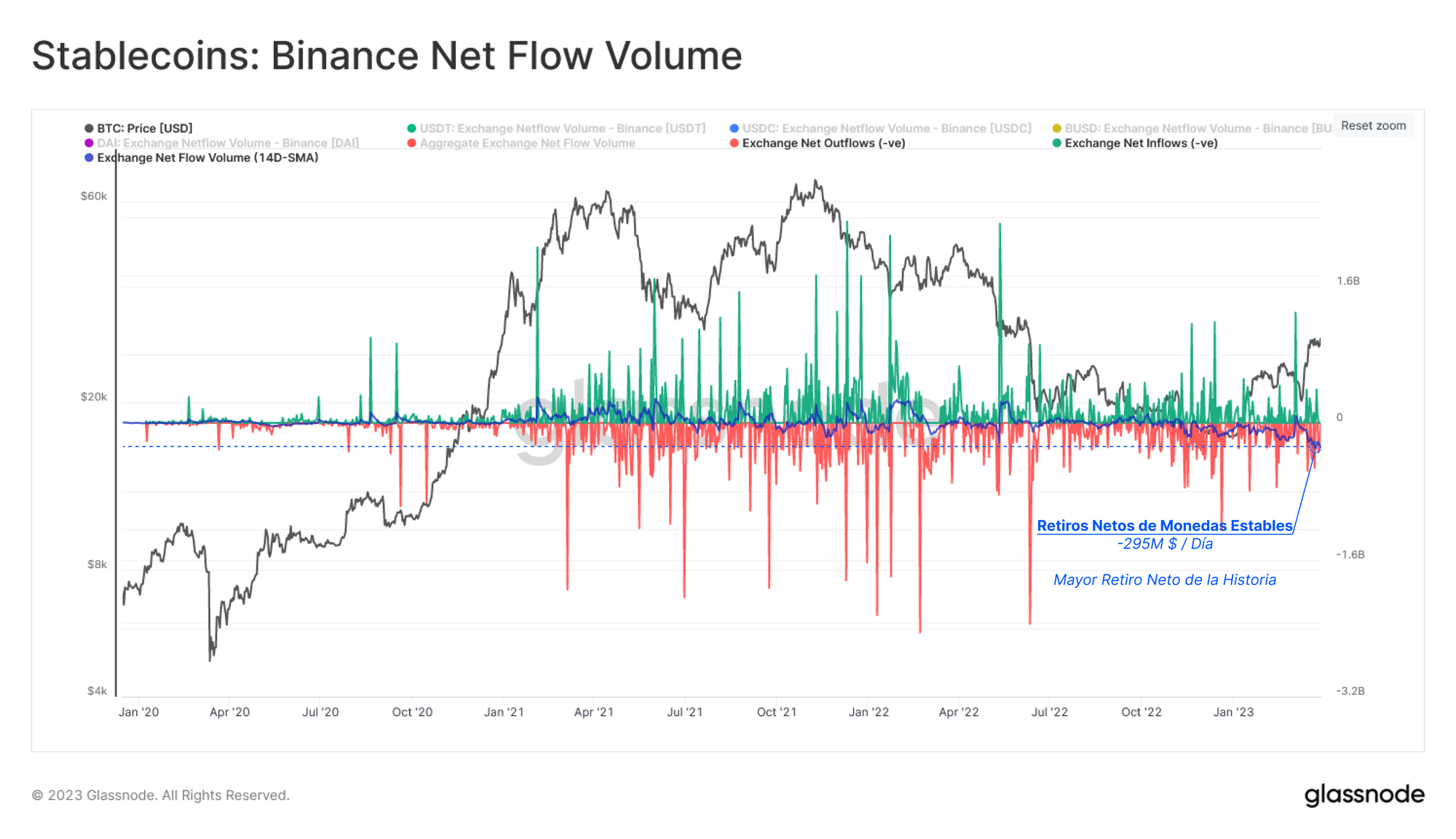

En este 2023 Binance ha recibido cada vez más presión por parte de los organismos regulativos estadounidenses, hasta que lo último parece ser una denuncia formal contra el exchange y su CEO por las supuestas violaciones regulativas de CFTC. Por toda la incertidumbre que rodea últimamente al grado de solvencia de bancos y exchanges, vamos a examinar el flujo neto de capital que entra y sale de Binance para comprender el sentimiento del mercado al respecto.

La siguiente gráfica muestra el flujo neto de monedas estables que circulan por Binance a través del blockchain de Ethereum. Los valores positivos 🟢 indican que la oferta agregada de monedas estables en Binance ha sufrido un incremento (ingresos), mientras que los valores negativos 🔴 apuntan a retiros netos.

Para evitar el ruido diario vamos a emplear una MMS de 14 días 🔵, donde observamos retiros netos de unos -295M $ al día, que supone el mayor escape de capital de su historia.

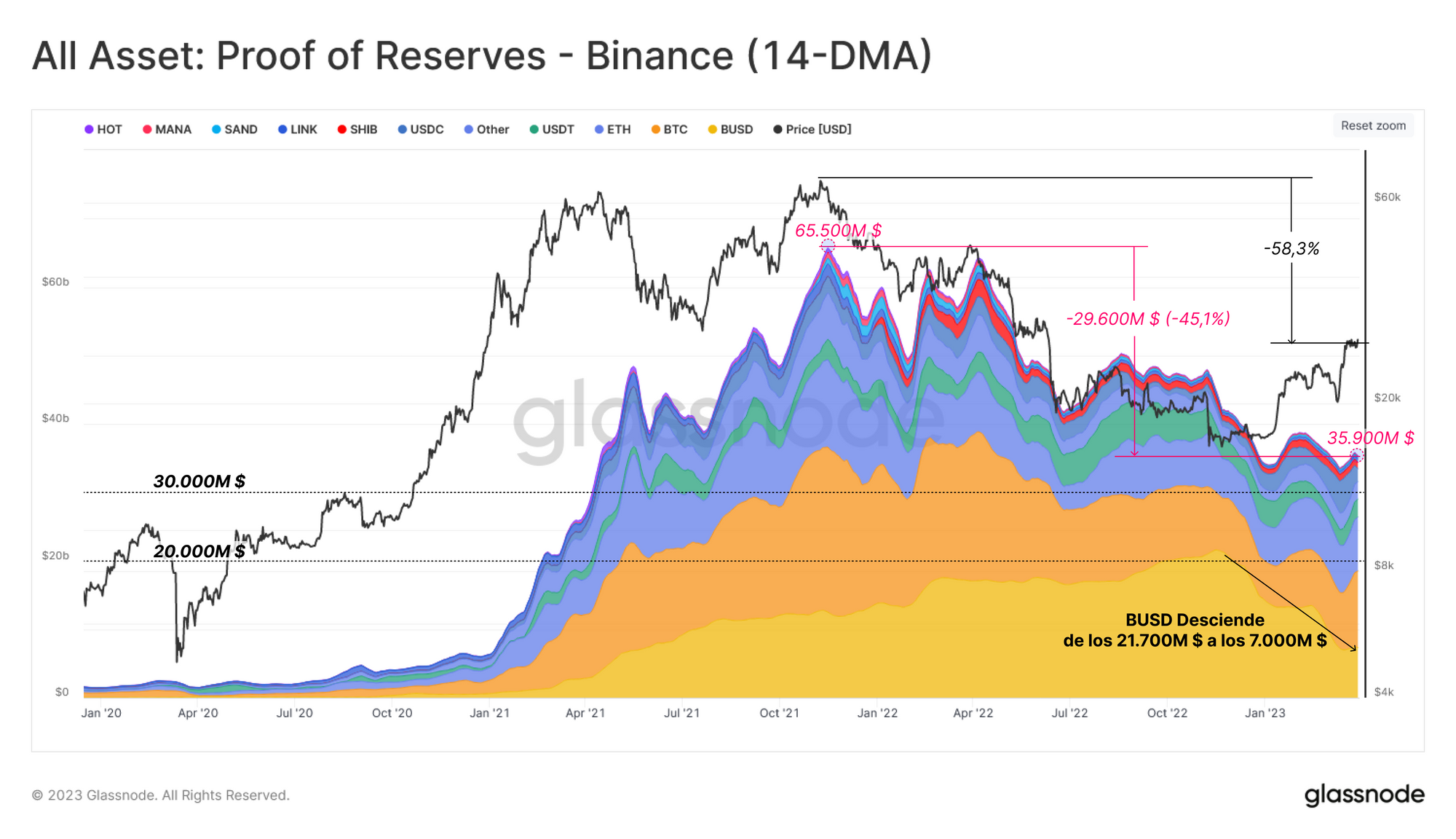

Además podemos determinar el valor total en dólares americanos de todos los activos que Binance ha declarado tener en posesión entre todas sus direcciones incluidas en su Prueba de Reserva. Como podemos ver, en conjunto de las reservas de Binance ha caído en 29.600M $ (-45%) desde la quiebra de FTX, y se ha conseguido estabilizar cerca de los 35.900M $.

Los principales responsables de este declive son los desplomes en el precio de los activos (que afectan a los activos no-estables), aunque más recientemente también se debe a los tremendos reembolsos de BUSD que se han estado ejecutando. La carrera alcista que llevamos disfrutando en lo que va de año ha provocado que las reservas de Binance en términos de dólares americanos vuelvan esta semana a rondar los 35.000M $.

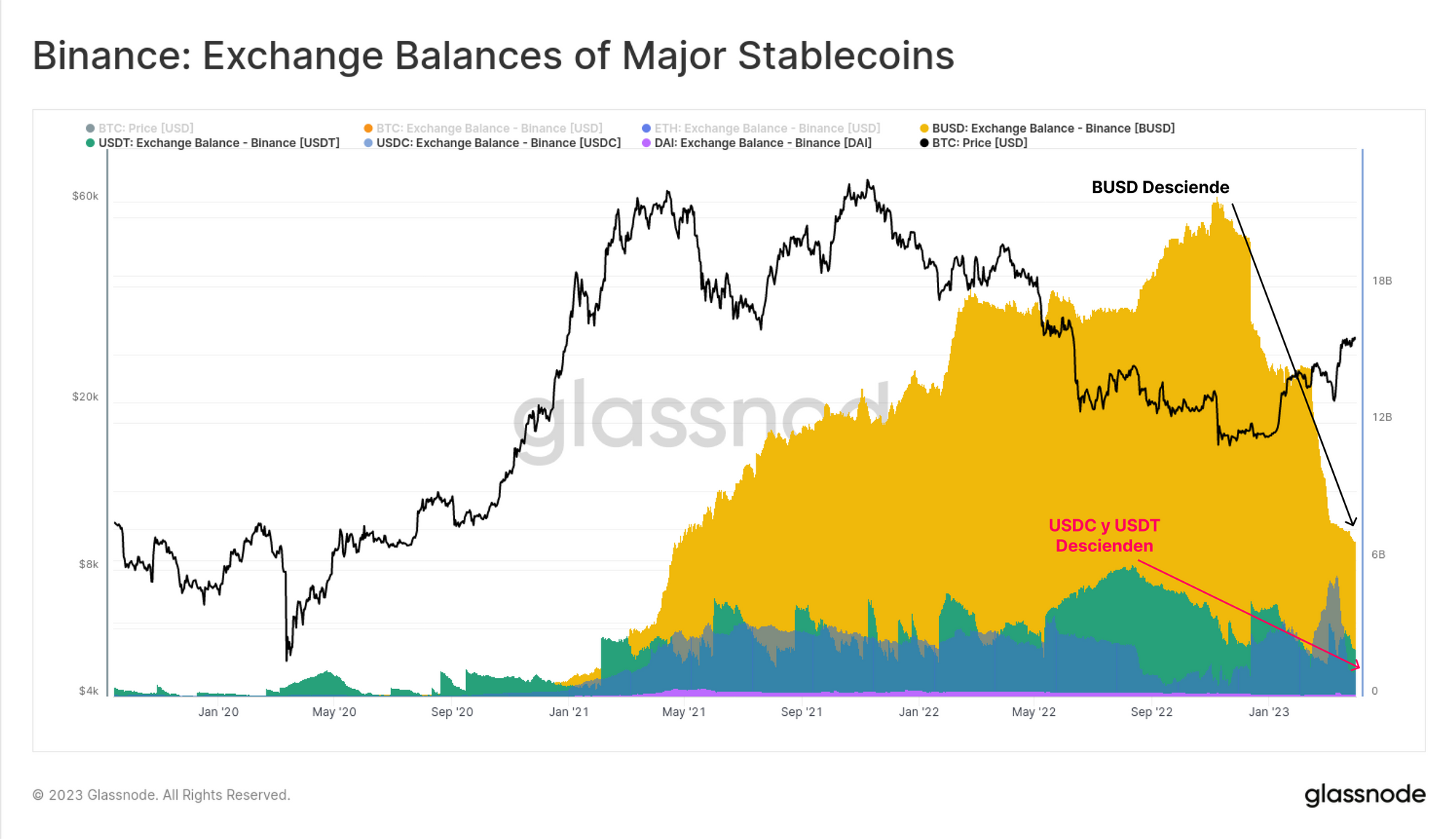

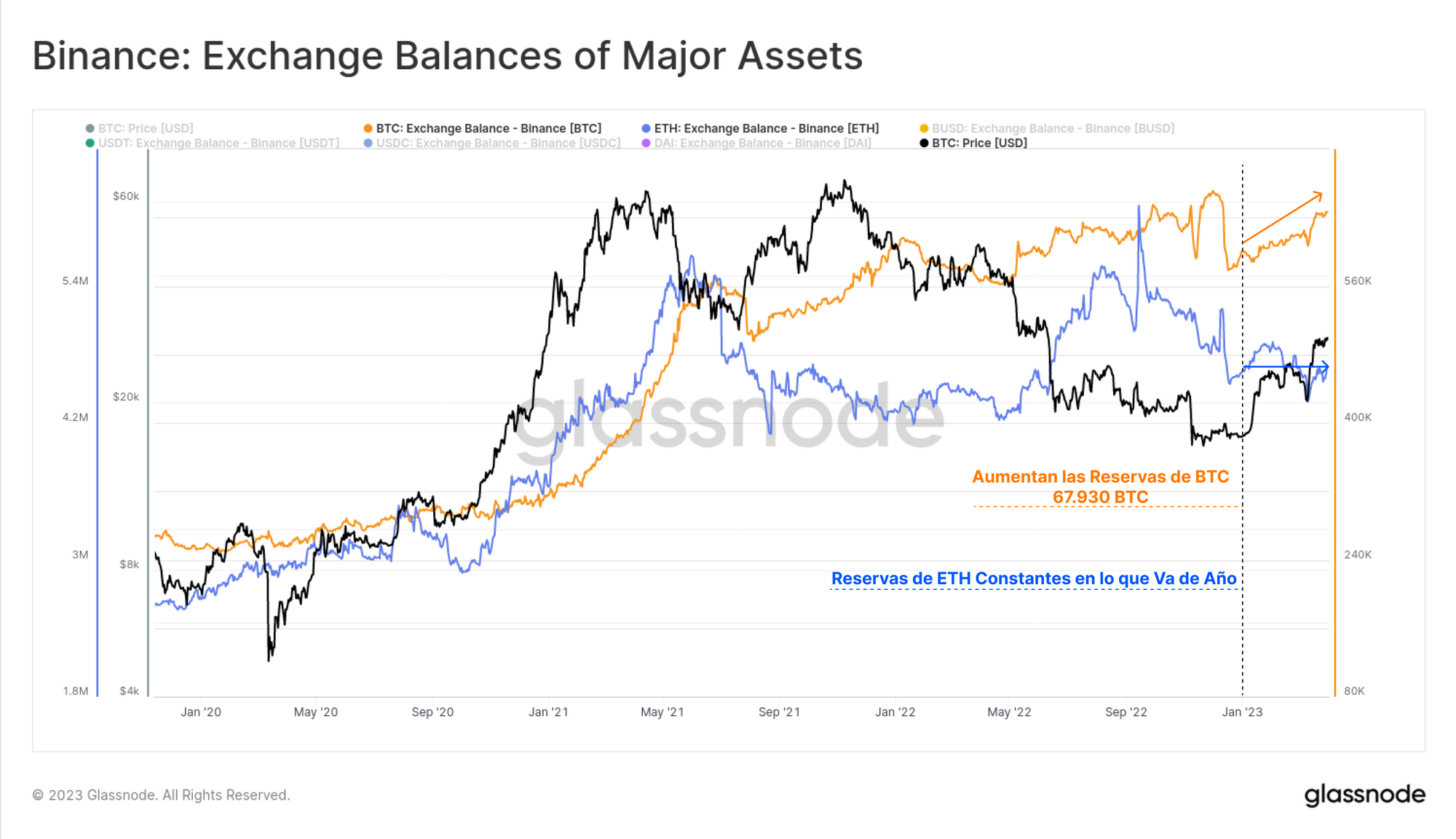

Se aprecia perfectamente el gran tamaño de tanto las crecidas como las caídas del BUSD almacenado en la plataforma de Binance a lo largo de este ciclo 2020-23. Llaman especialmente la atención lo bajos que son los balances de USDC (1.160M $) y USDT (2.170M $), debido en parte a la estrategia de Binance con la que en estos últimos meses ha tratado de volcar todo el volumen de trading posible hacia los pares BUSD.

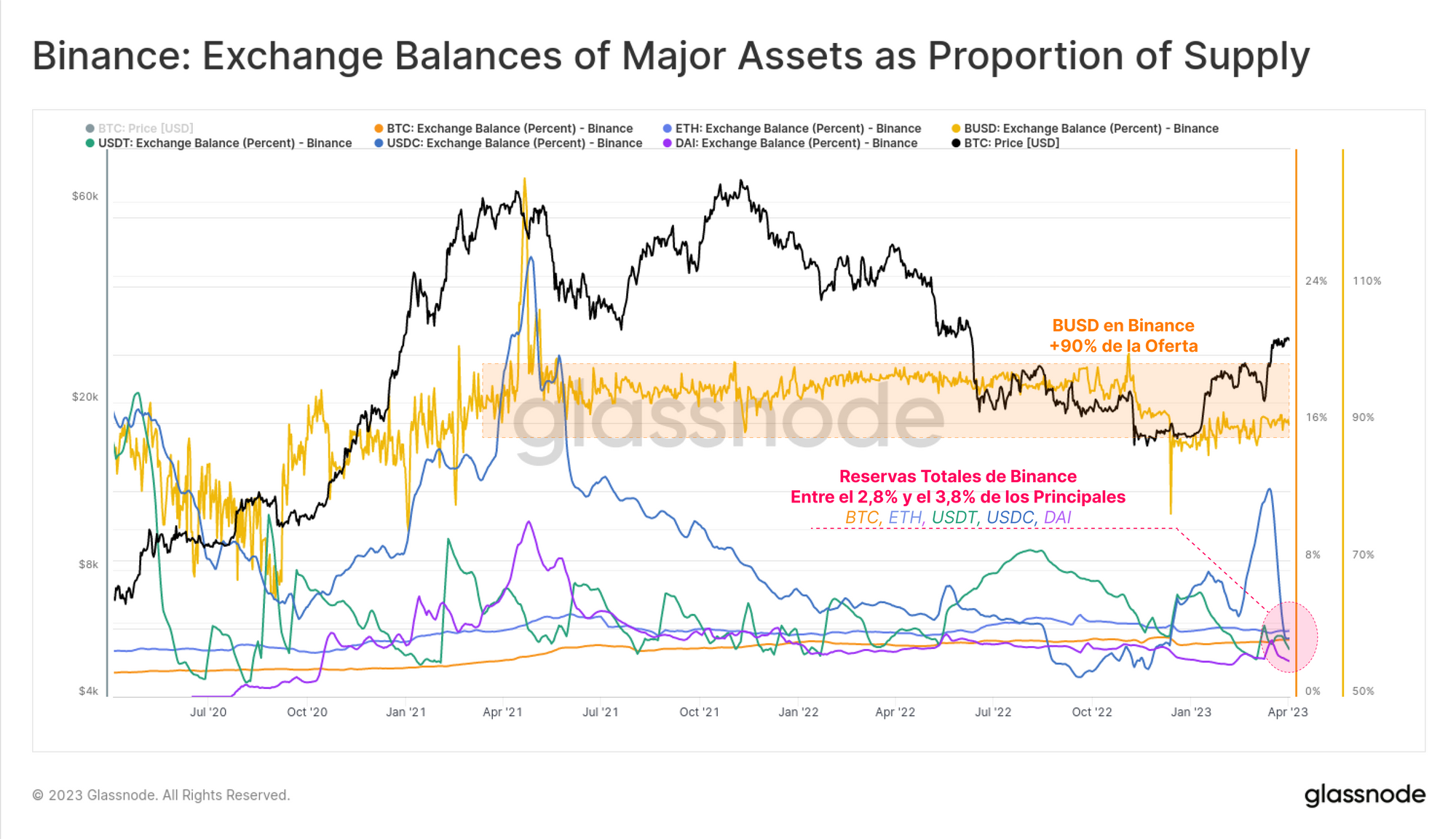

Para recalcar la proporción de todos los activos que hay en las reservas de Binance, vamos a compararlas como un porcentaje dentro de toda la oferta en circulación. Binance normalmente tiene bajo custodia en torno al 2,8% y el 3,8% de la oferta en circulación de los principales activos BTC, ETH, USDT y USDC.

Sin embargo, la cantidad de BUSD requiere un eje-y por separado, ya que Binance acapara +95% de la oferta en circulación, al menos hasta que colapsó FTX, momento tras el cual esta métrica se desplomó hasta el 85% y 90%.

Si nos centramos en el balance de monedas de BTC y ETH que hay en Binance, encontramos que las reservas de Bitcoin han crecido en 67.930 BTC y las de ETH por su parte se han mantenido exactamente iguales en lo que va de año. A pesar de los retiros netos de monedas estables, en general el mercado no parece estar demasiado preocupado acerca de la situación de Binance. Aunque haya aumentado la fricción entre Binance y las entidades reguladoras, la plataforma sólo parece estar atravesando una reorganización de sus reservas de monedas estables, y continúa siendo el mayor exchange centralizado de todo el mercado.

Un Repunte Prometedor

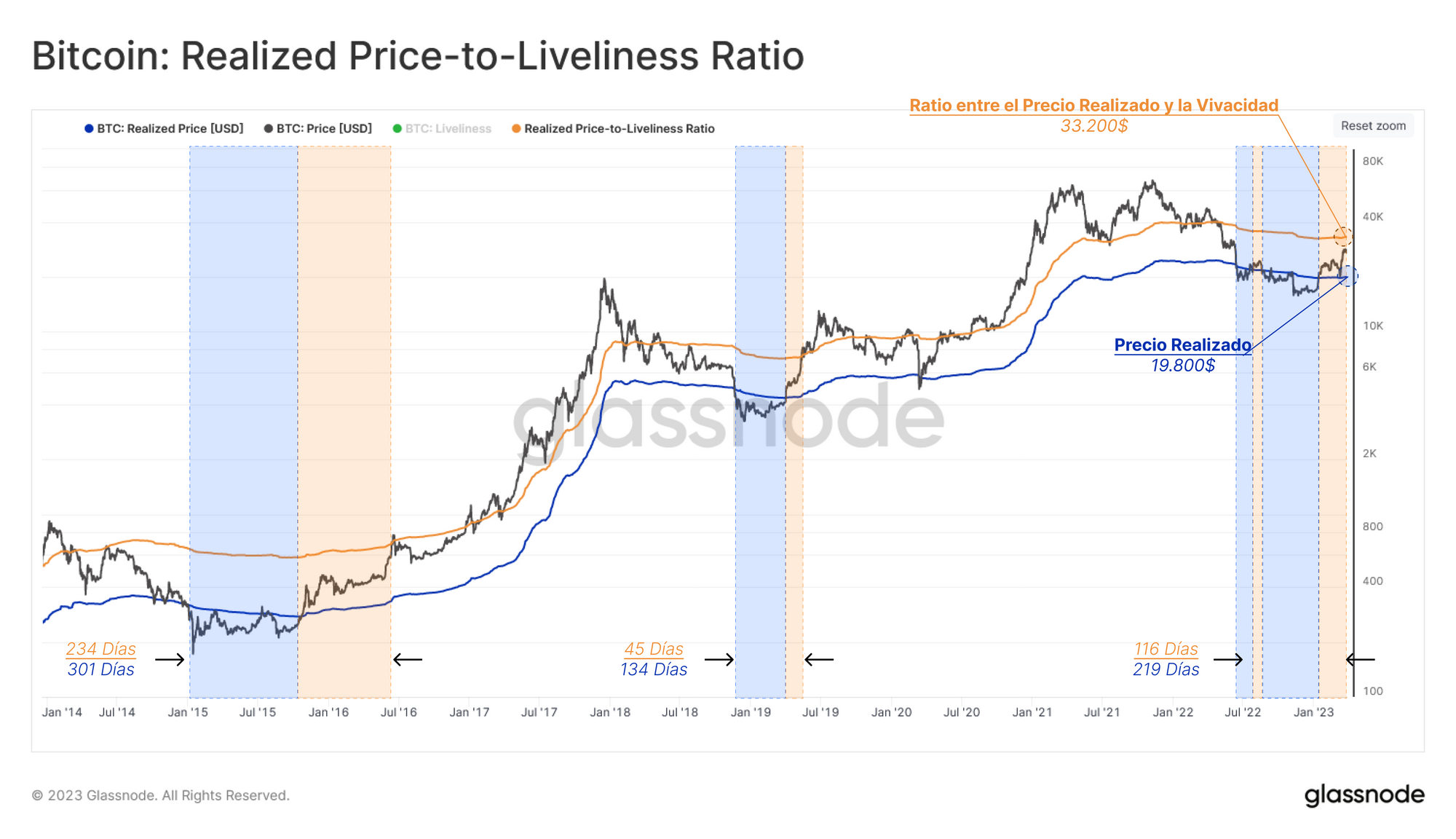

Ahora que el precio de Bitcoin se ha asentado firmemente por encima del Precio Realizado (19.780$), el mercado avanza en lo que históricamente se ha considerado una fase transitoria (cubierta extensamente en la Semana 12 y la Semana 8). Es un régimen típicamente delimitado por dos modelos de valorización:

- La parte inferior la determina el Precio Realizado 🔵 (19.800$), que corresponde al precio medio de adquisición de todas las monedas que circulan dentro del blockchain.

- La linde superior la delimita el Ratio entre el Precio Realizado y la Vivacidad 🟠 (33.200$), que es una variante del Precio Realizado que tiene más en cuenta el nivel de actividad monetaria del blockchain.

La estructura actual muestra muchas similitudes con las fases de transición 🟧 que atravesamos durante las recuperaciones de los anteriores mercados bajistas 🟦. Como ya comentamos la semana pasada (Semana 13), Los inversores a largo plazo no están apenas gastando. Esto mismo provoca que el Ratio entre el Precio Realizado y la Vivacidad 🟠 ascienda, lo que sugiere que el ‘valor implícito HODLer’ ha aumentado como fuerza equilibrante potencial.

La Respuesta Inversora que Revela la Oferta

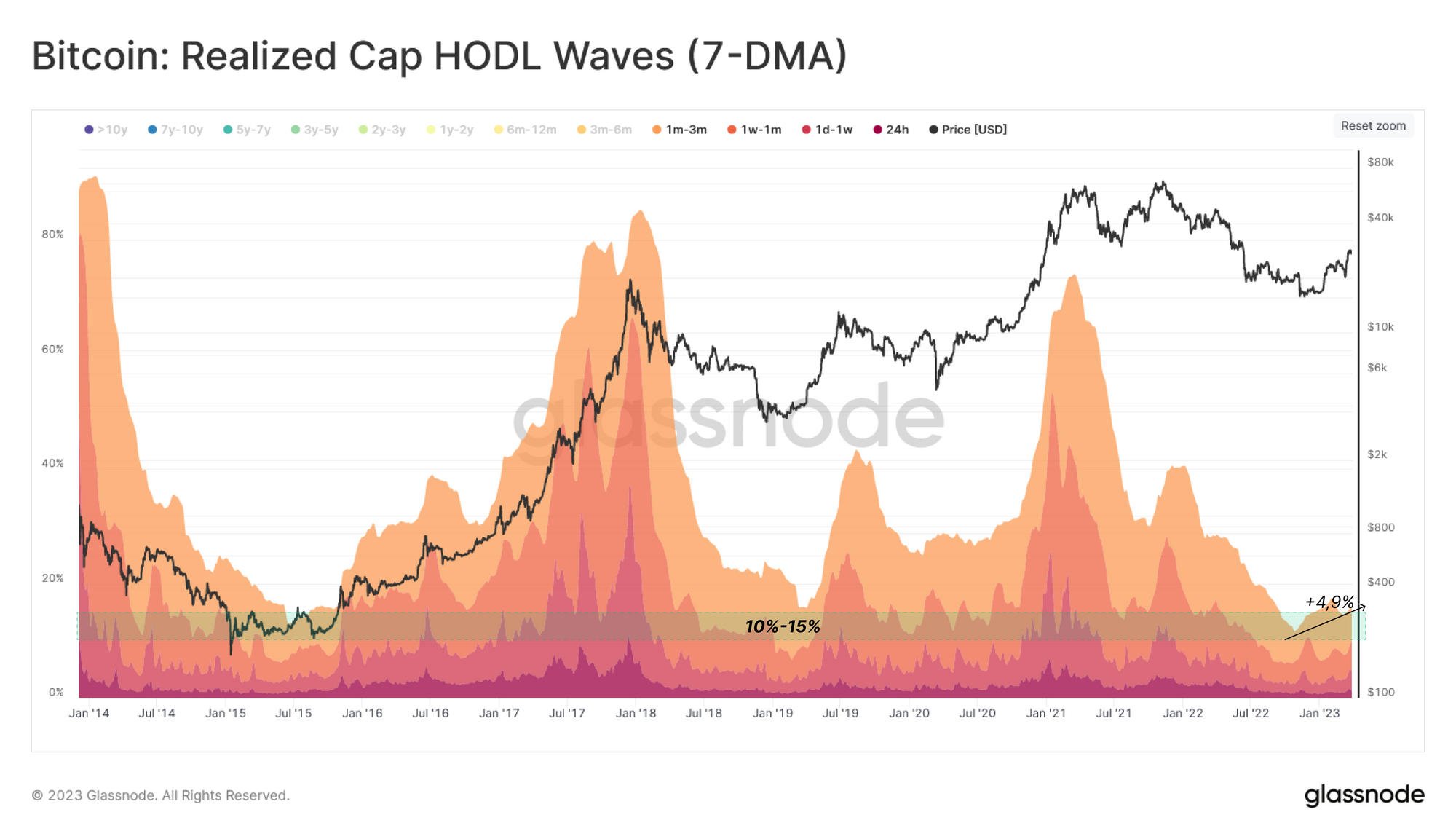

Según damos cierre al primer cuarto el 2023, el precio de BTC ya ha escalado más de un 68%, lo que pone de vuelta en números verdes a muchos inversores. La reacción de los inversores de Bitcoin es observable gracias a las Ondas de la Capitalización Realizada, las cuales monitorizan la distribución relativa del capital en términos de dólares americanos que se acumula en las diferentes franjas de edad. Vamos a examinar estas bandas desde un enfoque binario:

- La oferta con 3 meses de edad o menos (Dinero Inquieto)

- La Oferta con más de 3 meses de edad (Dinero HODLer)

Comparado con los anteriores ciclos de mercado, vemos que se repiten los mismos patrones de rotación de capital que durante los mercados bajistas va del Dinero Inquieto hacia el Dinero HODLer (desciende la Oferta < 3 meses), y todo lo contrario durante la fase eufórica de los mercados alcistas (mientras los HODLers liquidan sus posiciones a precios más caros).

La purga de Dinero Inquieto se encuentra actualmente en torno a los mínimos del ciclo, y en estos momentos sólo supone entre el 10% y el 15% de toda la riqueza del sistema. Esto ha solido pasar siempre durante los periodos en los que hemos establecido el nuevo fondo de mercado. La fuerte recuperación que acaba de atravesar el mercado ha incentivado la llegada de una pequeña oleada de traspaso de capital desde el Dinero HODLer al Dinero Inquieto, lo que ha elevado en un 4,9% su cuota de mercado por toda la recogida de beneficios.

Para ahondar más en este concepto de la oferta binaria, hemos desarrollado una variante del ratio de Acumulación Realizada (presentada inicialmente en la Semana 6). Este indicador compara el capital en manos de los Inversores a Largo Plazo del último ciclo (6m-2a) con los Inversores a Corto Plazo más jóvenes (1d-3m). Es una métrica que trata de medir el grado de rotación entre el HODLing extremo y los puntos de gran distribución.

La actual estructura del Ratio de Acumulación Realizada demuestra que se ha producido una importante rotación de capital desde que colapsó FTX, en la que se han transferido muchas monedas de los inversores a largo plazo al grupo que conforman los nuevos inversores. En los anteriores ciclos de mercado encontramos este mismo descenso del Ratio justo en los puntos de inflexión, lo que prueba que están cambiando las tornas y el mercado pivota de una fase a otra.

A Cierta Distancia de la Media

Uno de los modelos de valorización más populares de Bitcoin es el Ratio entre el Valor de Mercado y el Valor Realizado (VMVR). El VMVR es considerado el múltiplo de ganancias no realizadas que sostiene la oferta monetaria.

Para producir una herramienta que nos ayude a determinar si el mercado anda cerca de su ‘valor razonable’, podemos emplear un simple marco estadístico basado en datos históricos. Este ejercicio genera un barómetro que muestra las desviaciones del Ratio VMVR de su media histórica de 1,8.

- Depresión: VMVR < Banda Inferior 🟢

- Recuperación: Banda Inferior 🟢 < VMVR < Rango Medio 🔵

- Exaltación: Rango Medio 🔵 < VMVR < Banda Superior 🔴

- Euforia: Banda Superior 🔴 < VMVR

El VMVR se encuentra actualmente sobre 1,4, lo que se acerca más a una fase de recuperación. La media histórica del VMVR se encuentra en 1,8, equivalente en estos momentos a un precio de 36.100$, y representa puntos de gran relevancia psicológica, llegando a motivar enormes recogidas de beneficios en el 2016, 2019-20 y a mediados del 2022.

La Puntuación de la Tendencia de Acumulación muestra los cambios que se han producido en los últimos 30 días en el balance agregado de los inversores en activo, donde se da más peso a las entidades de mayor envergadura (como ballenas y carteras de dimensiones institucionales). Históricamente, las fases iniciales en las que el mercado se recupera tienden a desencadenar un cierto grado de distribución 🔴, donde se imprimen valores por debajo del 0,25.

La reciente carrera que nos ha devuelto a los precios base del ciclo 2021-22 (-30.000$) ha atraído un comportamiento inversor con patrones muy similares a los que vimos en el 2019, registrando puntuaciones por encima del 0,75 en estas dos últimas semanas 🟢.

Más aún, podemos inspeccionar los componentes de esta Puntuación de la Tendencia de Acumulación para analizar en profundidad las fluctuaciones de balance de los diferentes grupos inversores. Es evidente que el comportamiento de muchos inversores ha adquirido un carácter acumulativo desde mediados de marzo, con la única excepción siendo las entidades ballena que poseen >10.000 BTC.

Además de los grupos de carteras, el comportamiento de los participantes del mercado también puede examinarse desde una perspectiva HODLer cuando medimos los cambios de oferta en base al tiempo que dura cada inversión. El Cambio Neto en las Posiciones HODLer muestra los cambios monetarios a 30 días que suceden dentro de los diferentes grupos de carteras:

- Es Positivo 🟩 cuando las monedas maduran y envejecen a más ritmo del que se gastan.

- Es Negativo 🟥 cuando el ritmo de gasto monetario excede al comportamiento de HODLing y acumulación.

Tras un breve periodo de tiempo con gasto neto durante el crash de FTX, hemos regresado a índices de maduración monetaria, alcanzando los +60.000 BTC/mes, demostrando con ello que la confianza inversora se mantiene elevada.

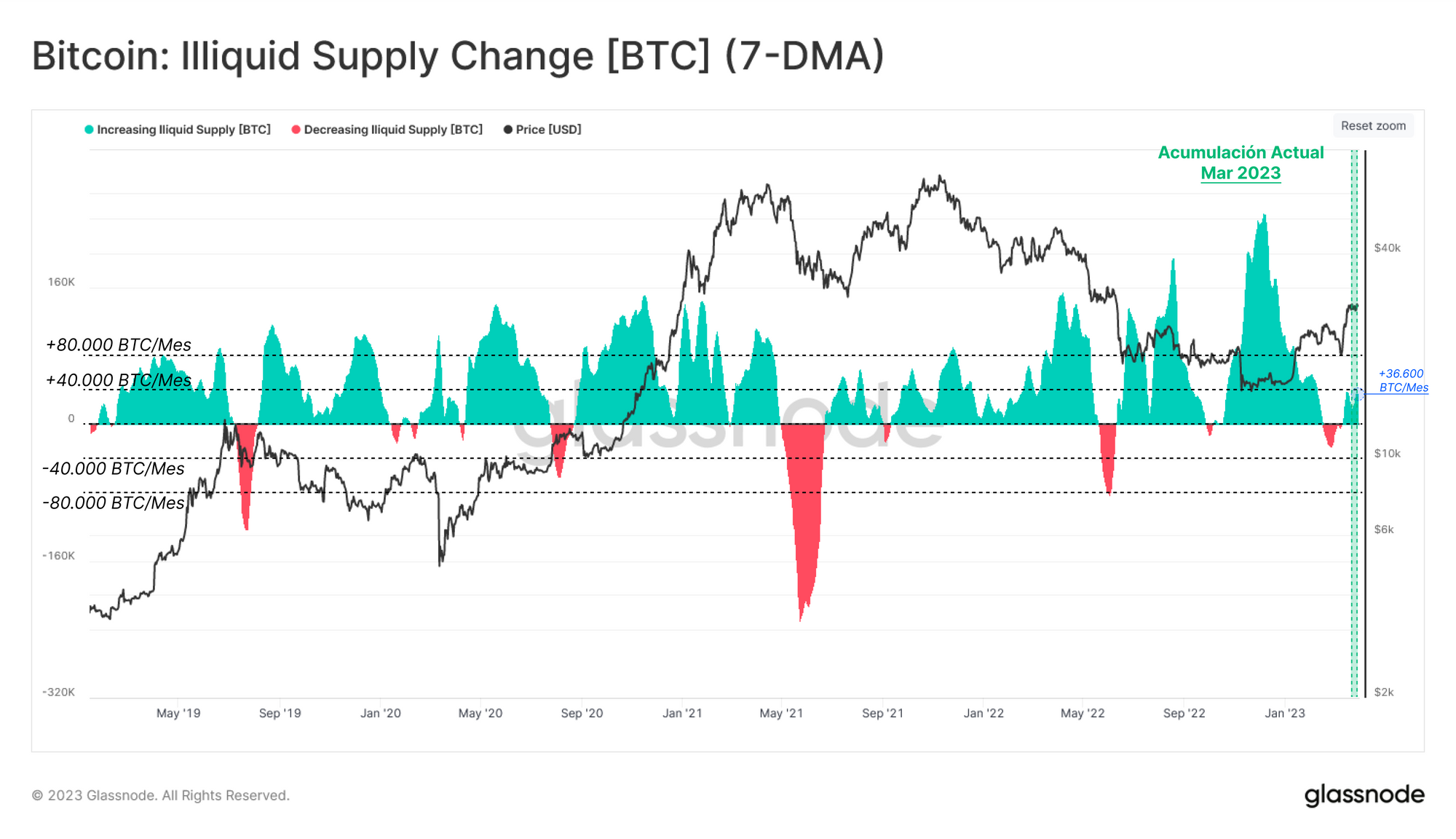

Finalmente, vamos a inspeccionar el estado de las monedas acumuladas más recientemente mediante el Cambio Neto en la Posición de la Oferta Ilíquida. Esta herramienta refleja el flujo monetario neto desde/hacia carteras con poco o ningún historial de gasto, que por lo general son todo lo opuesto a las carteras calientes de los exchanges.

Sorprendentemente, este indicador prueba que en la ecuación de la oferta, la parte ilíquida ha estado absorbiendo ~36.600 BTC/Mes. Estos valores se alinean con nuestras anteriores observaciones relacionadas con el conglomerado HODLer y pone de manifiesto que efectivamente reina la confianza entre los participantes del mercado a pesar de todas las presiones regulatorias.

Resumen y Conclusiones

El mercado de los activos digitales se encuentra bajo la mayor presión regulativa de los últimos años, y sin embargo el grado de convicción y confianza de los inversores de Bitcoin parece no haber sufrido cambios. Se trata de una observación bastante interesante cuando tenemos en cuenta el contexto.

Mientras que Binance esta semana ha estado en el punto de mira por el CFTC, en general, hay pocas evidencias de que se esté produciendo un éxodo de inversores del exchange. Por otro lado salta a la vista que se está llevando a cabo un cambio estructural en la composición de las monedas estables que habitan dentro de Binance, ya que BUSD ya sólo acepta reembolsos y USDC sufre un declive global en su dominancia.

Es importante tener esto en cuenta porque el conjunto de la oferta de las monedas estables ha sufrido una reducción considerable del 22% desde el pico que alcanzó hace un año. En términos netos, todo ello es muestra de que en la industria está habiendo un escape neto de capital, aunque también puede deberse a todas las compras que los inversores están ejecutando para adquirir BTC y ETH en un intento de hacerse con el colateral de mayor confianza posible.

Exención de responsabilidad: Este informe no aporta ninguna clase de consejo de inversión. Toda información es compartida con intención exclusivamente informativa. No debe tomarse ninguna decisión de inversión basada en la información aquí presentada y usted es el único responsable de sus propias decisiones de inversión.

Canales Traducidos

Estamos orgullosos de inaugurar nuevos canales sociales para:

- Español (Analista: @ElCableR, Telegram, Twitter)

- Turco (Analista: @wkriptoofficial, Telegram, Twitter)

- Persa (Analista: @CryptoVizArt, Telegram, Twitter)

- Síguenos en Twitter

- Únete a nuestro canal de Telegram

- Visita el Glassnode Forum para debatir y discutir ampliamente.

- Para ver las métricas del blockchain y las gráficas de actividad, visita Glassnode Studio