新投资者的痛苦周期

作为领先的数字资产,比特币的市值占比继续扩大,目前占据了惊人的56%的总市值。支撑这一点的是,比特币的长期持有者在其信念上仍然坚定不移,并在表面之下表现出显著的积累压力。

执行摘要

- 自2022年11月的周期低点确立以来,比特币的主导地位持续攀升,目前占据了加密市场总市值的56%。

- 尽管价格波动剧烈且动荡不安,长期持有者的信念仍然坚定不移,表现出明显的积累和囤币的偏好。

- 短期持有者在最近的下跌中承受了大部分损失。然而,锁定的损失程度表明对该事件可能存在过度反应。

市场概述

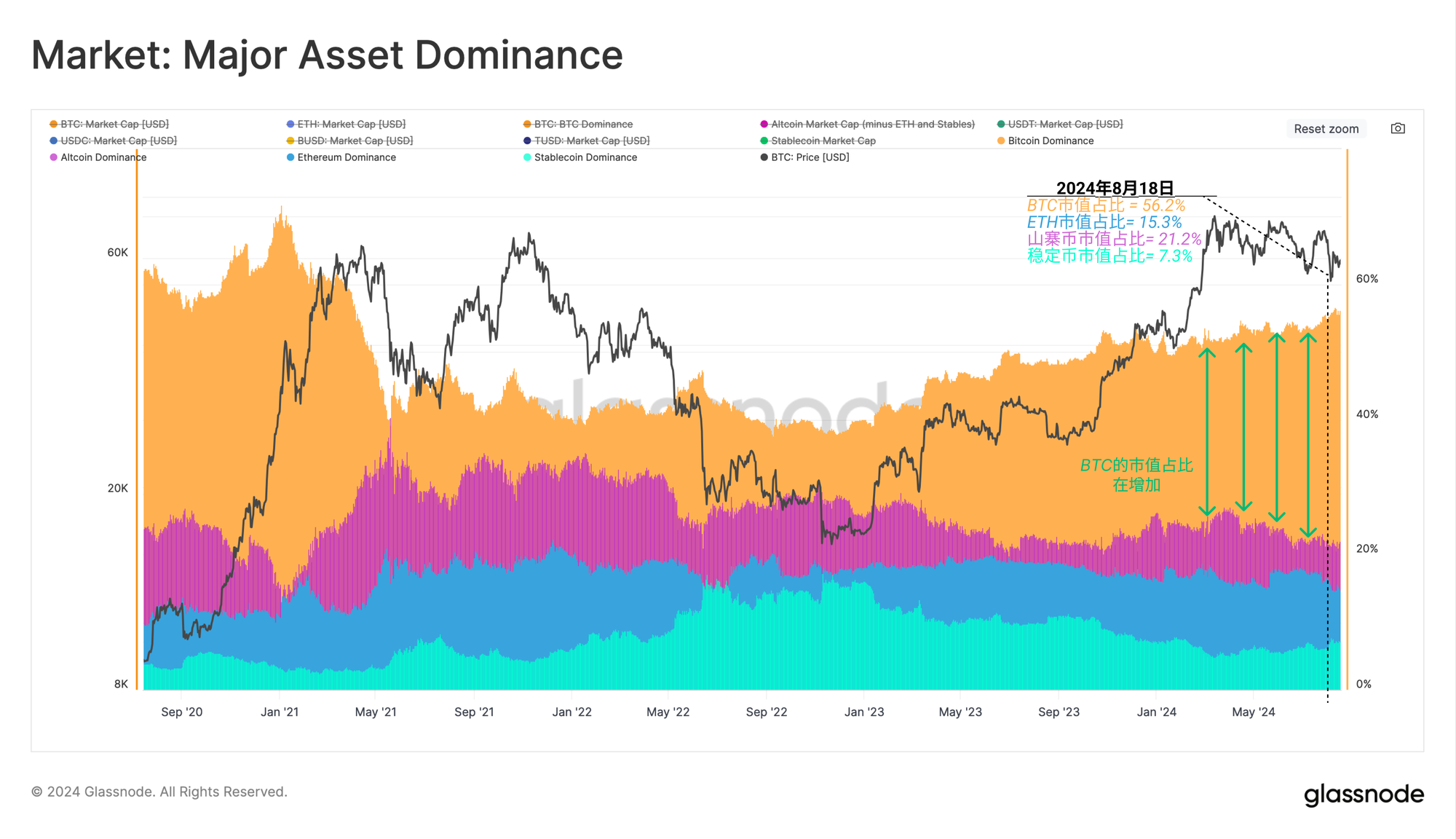

自2022年11月的周期低点确立以来,资本继续流向数字资产风险曲线的主要资产端。比特币的主导地位从2022年11月的38%上升至今天惊人的56%的数字资产市场总值。

作为生态系统中的第二大资产,以太坊的主导地位下降了1.5%,在过去两年中基本保持平稳。稳定币和其他的山寨币市场则分别经历了9.9%和5.9%的更显著下降。

- 🟠 比特币市值占比:38.7% (2022年11月)—> 56.2% (当前)

- 🔵以太坊市值占比16.8%—> 15.2%

- 🟢稳定币市值占比17.3%—> 7.4%

- 🟣山寨币市值占比27.2%—> 21.3%

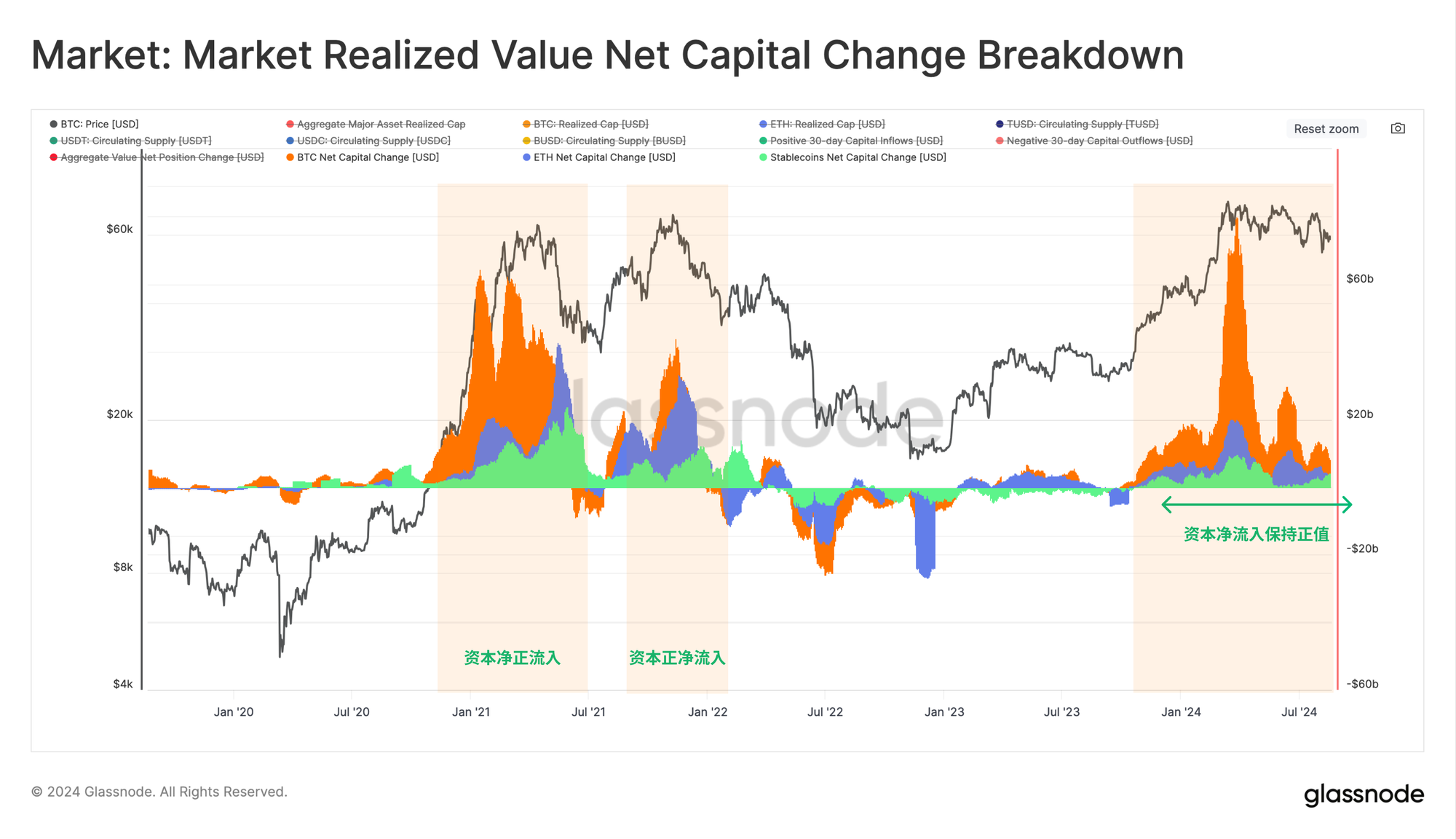

然而,当我们评估主要资产的净资本变化时,比特币、以太坊和稳定币显示出净正资本流入。尽管自2024年3月的历史高点以来,市场总体上有所收缩,但只有34%的交易日录得更大的30天美元流入量。

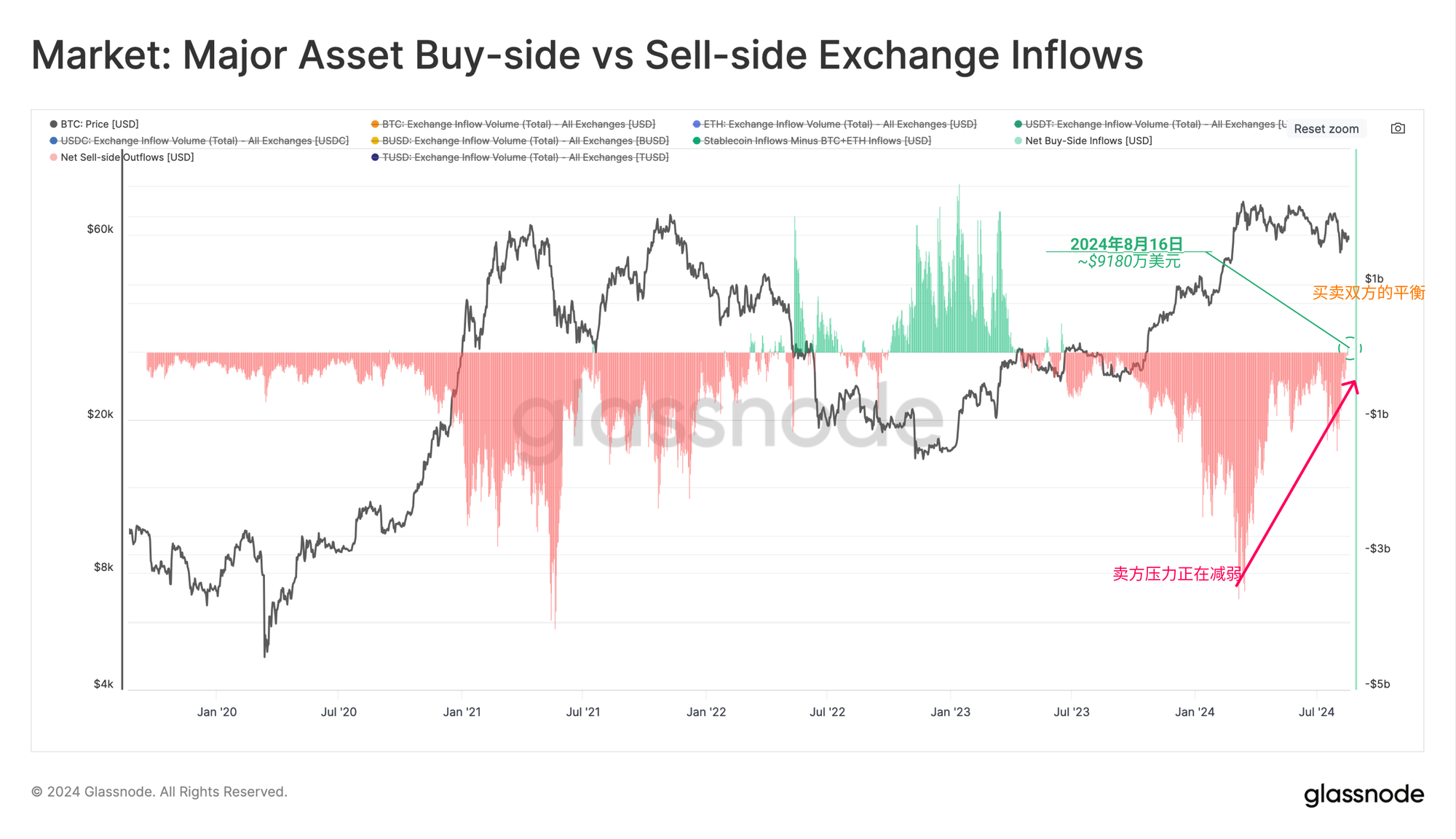

接下来,我们可以利用主要资产买方与卖方的指标,该指标旨在根据交易所流入量的偏好识别资本流动的变化。这可以在以下框架下考虑:

- 接近零的值表明中性状态,即买方流入量与BTC+ETH卖方流入量相同。

- 🟢 正值表明净买方状态,即稳定币的买方流入量超过了BTC+ETH的卖方流入量。

- 🔴 负值表明净卖方状态,即稳定币的买方流入量少于BTC+ETH的卖方流入量。

自2024年3月创下新的历史高点以来,卖方压力有所缓解,目前录得自2023年6月以来的首个正数据点(9180万美元/天)。

长期持有者

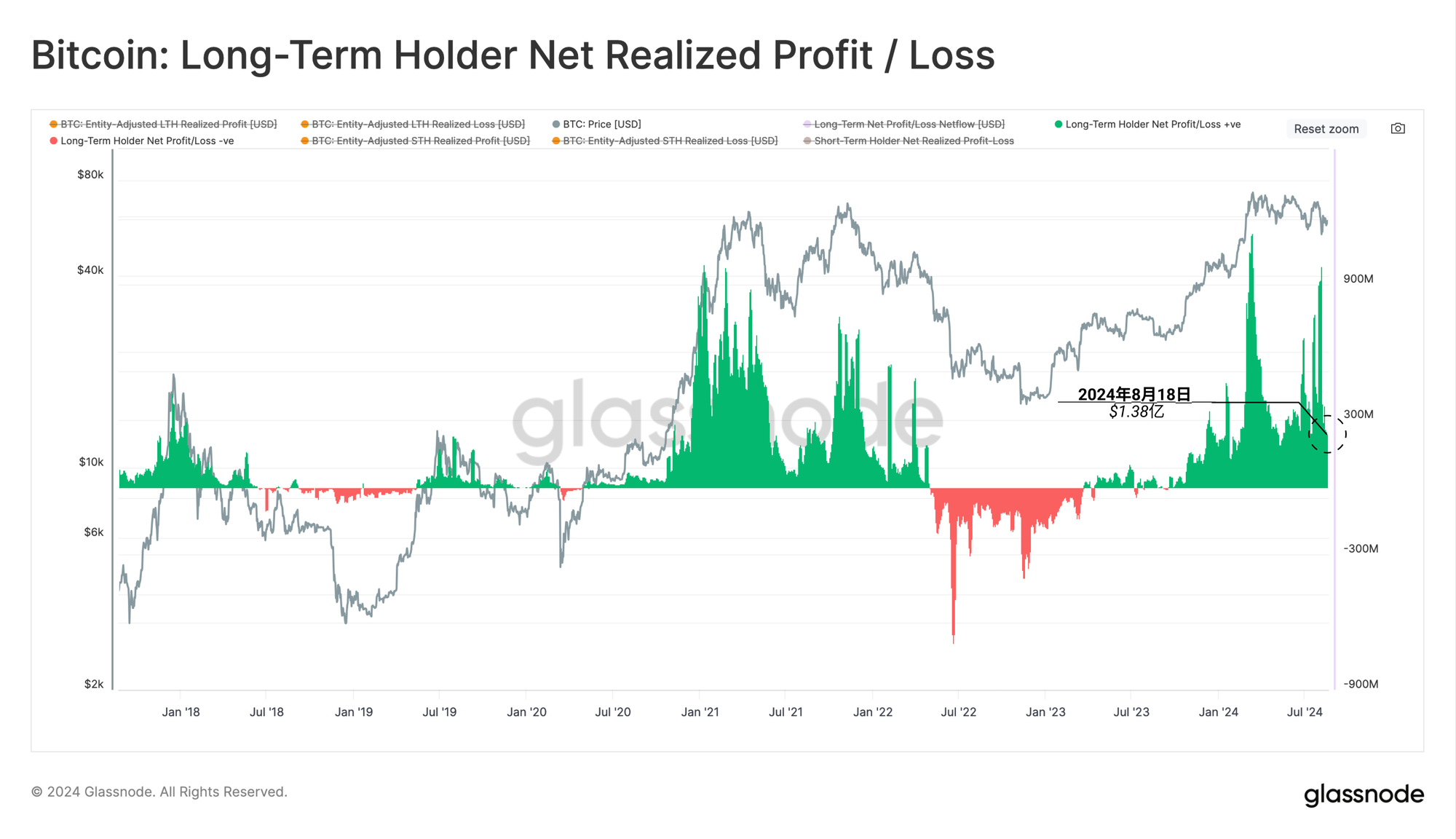

在最近的动荡市场条件下,长期持有者每天锁定了约1.38亿美元的利润,表现相当稳定。每笔交易中,买家和卖家会被匹配,通过价格变化来解决供需不平衡。

因此,我们可以推断,这每天约1.38亿美元的长期持有者(LTH)的卖方压力反映了,吸收供应并保持价格稳定所需的日均资本流入量。尽管市场条件波动较大,但过去几个月价格大致保持平稳,表明市场正在达到某种形式的平衡。

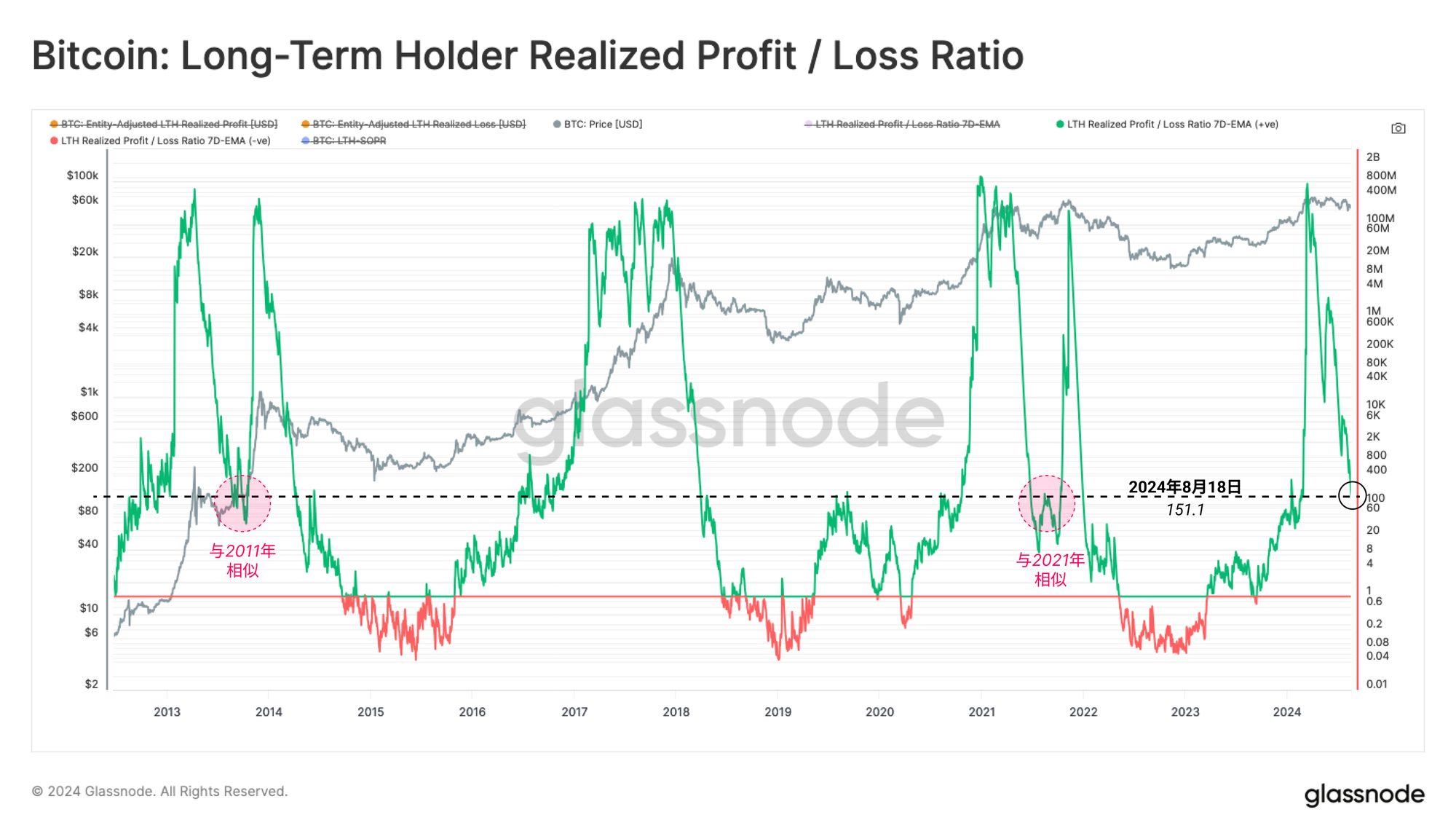

长期持有者的实现利润/亏损比率是我们可以用来评估该群体周期性行为的指标。我们注意到,尽管该指标仍处于高位,但正在经历从峰值的显著下降。这表明长期投资者正在逐步减少获利了结的活动。

值得注意的是,在2024年3月创下历史最高点时,该指标达到了与以往市场顶部相似的高度。在2013年和2021年的周期中,该指标在价格重新上涨之前下降到了类似的水平。然而,在2017-18年,这一下降是单向的,因为市场进入了以亏损为主的熊市。

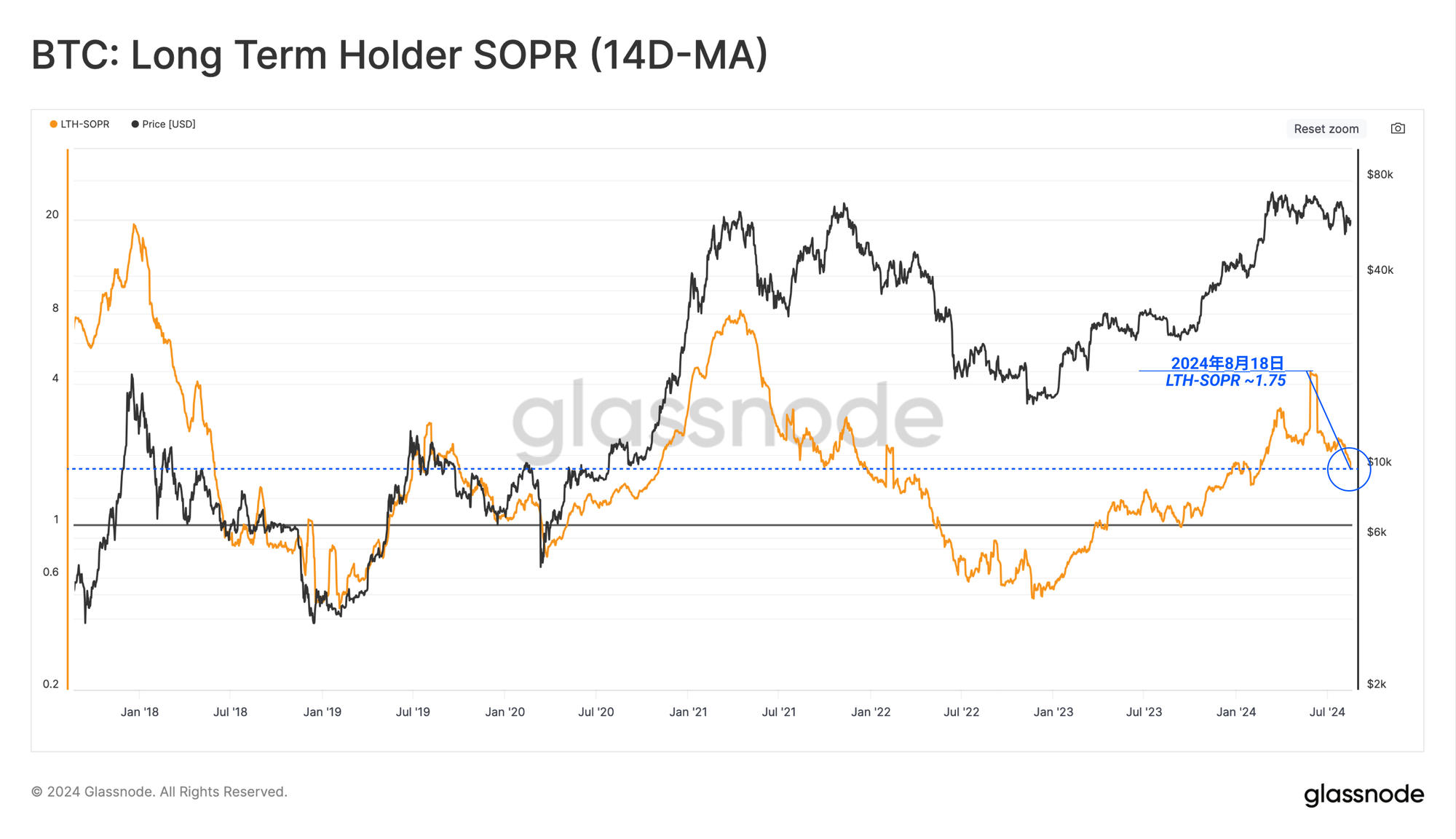

从长期持有者SOPR的角度来看,我们可以看到比特币的平均利润率锁定在+75%,LTH-SOPR目前仍然处于高位。

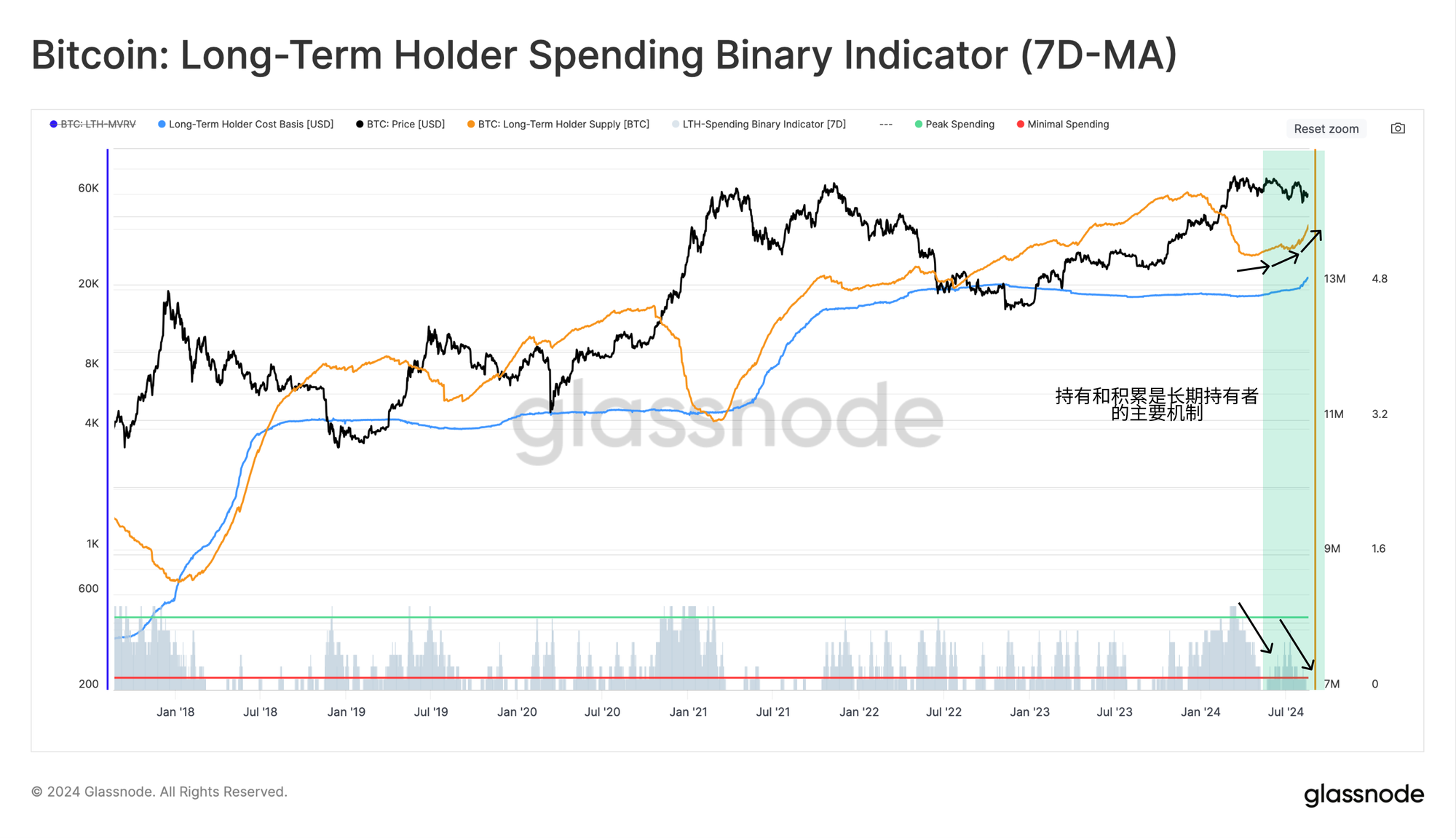

利用我们针对长期持有者的二元卖出指标,可以看到上述长期持有者卖出的放缓。

LTH供应量目前正在快速增加。当我们考虑到LTH状态的155天门槛接近3月的历史高点时,这为我们提供了一个指示,即在历史高点前夕获取的供应量仍然被持有。这突显出囤币行为明显超过了卖出行为。

一个心理上的调整

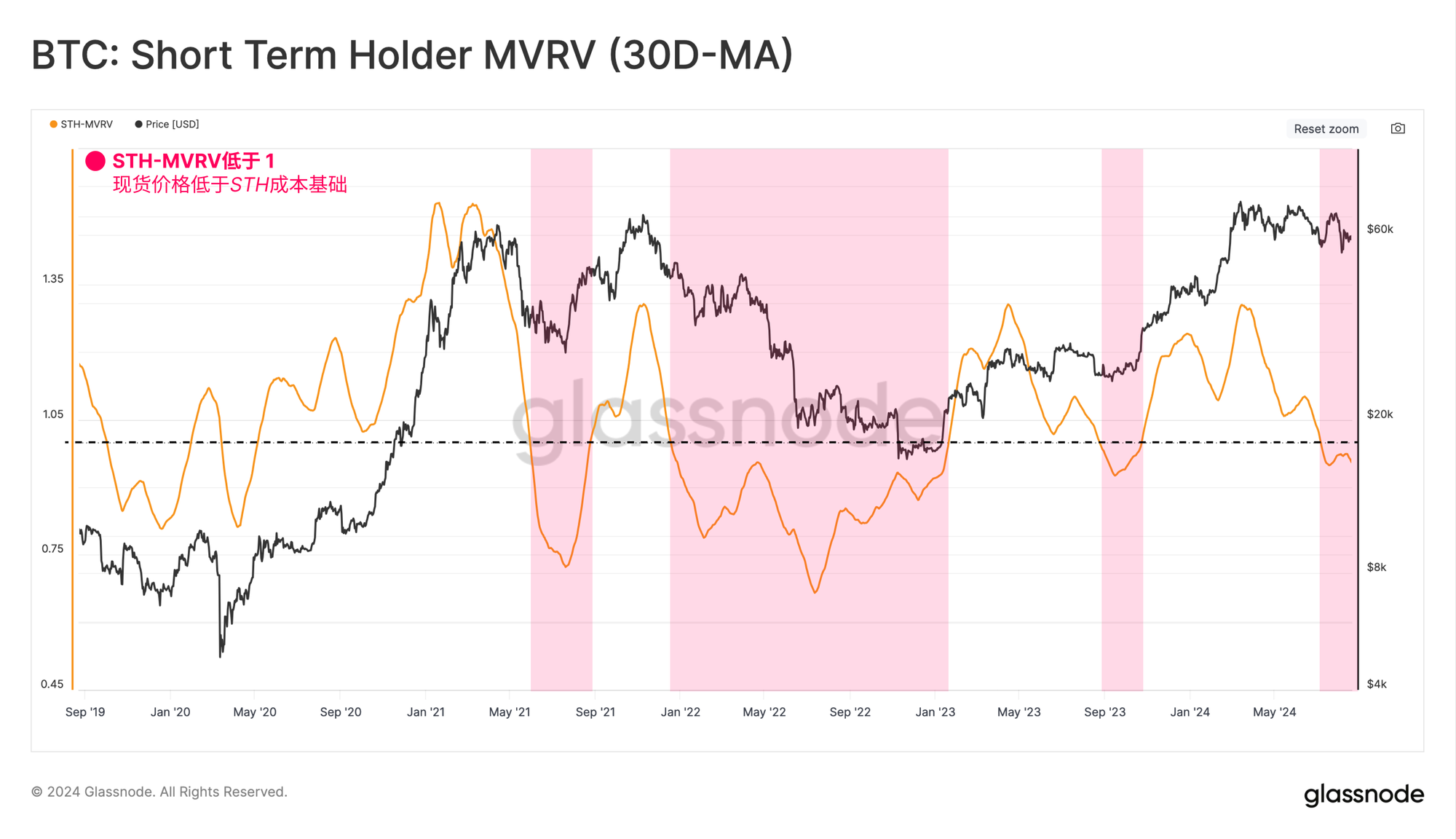

转向相反的群体,即短期持有者,我们可以衡量近期买家所经历的未实现财务压力的强度。我们可以通过应用30天平均值的STH-MVRV比率指标来观察这一动态。

STH-MVRV最近收缩到1.0的平衡值以下,这表明平均新投资者现在持有未实现亏损。

在牛市期间,短暂的未实现亏损压力是常见的。然而,STH-MVRV在1.0以下持续交易的时期可能导致投资者恐慌的可能性增加,并可能预示更为严重的熊市趋势。

随着未实现亏损的增加,投资者最终投降的预期也在增加。这类事件通常表现为通过卖出比特币锁定的重大损失。

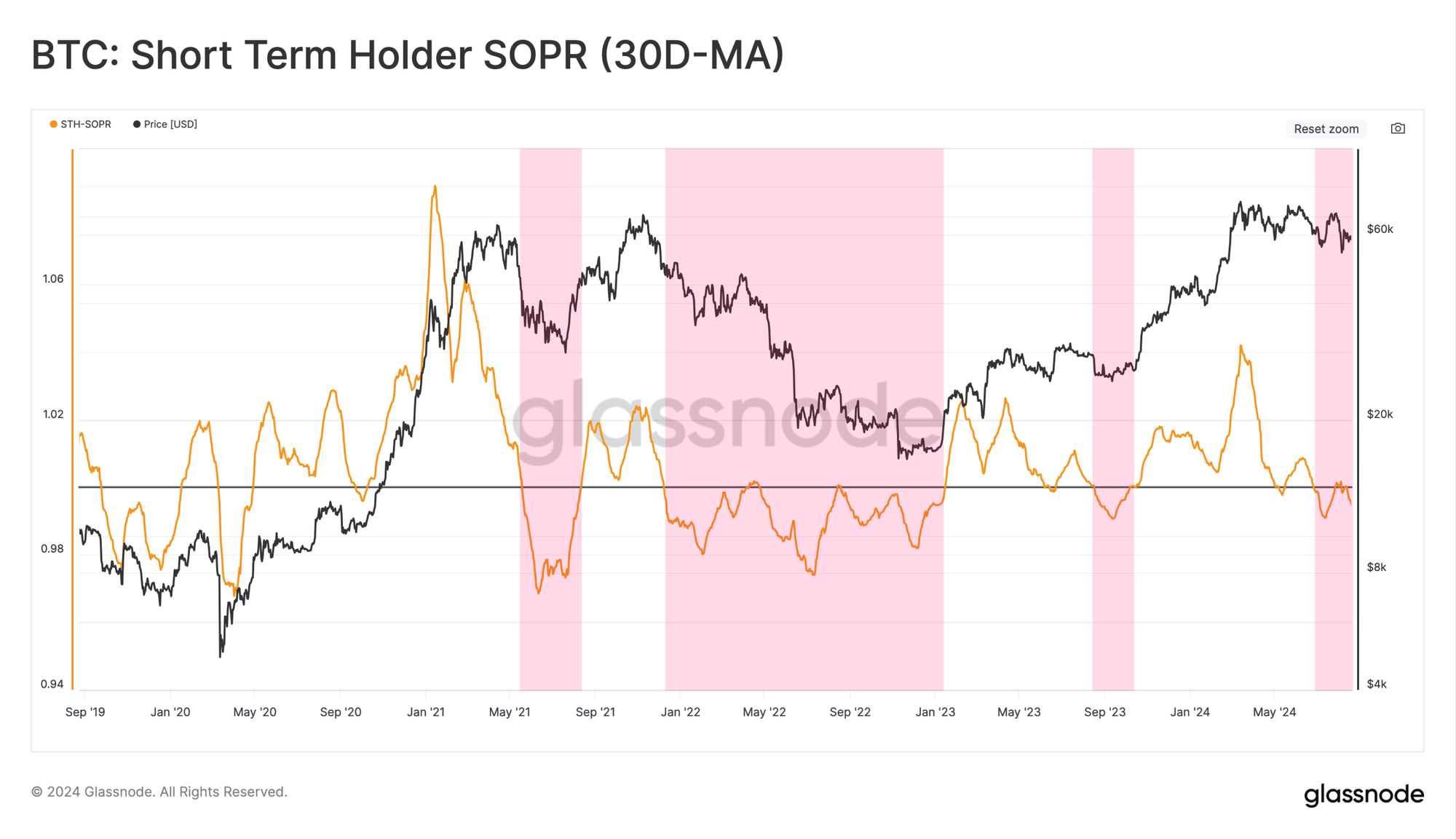

评估市场中新投资者实现高亏损的时期可以通过STH-SOPR在1.0以下交易时观察到。

从这个角度来看,我们还可以看到STH-SOPR低于1.0,这表明新投资者进行了一定程度的实现亏损活动。这进一步证明了市场处于一个决策点,价格略低于短期持有者的舒适点。

尽管未实现和已实现活动之间存在相关性,新投资者在其投资组合处于相对较高的未实现利润(或亏损)时,可能会过度反应。这种过度反应是市场的一个关键特征,投资者的情绪反应导致他们在拐点处实现过多的利润(或亏损),从而形成局部和宏观的顶部(或底部)。

下图比较了决定进行交易的新投资者的支出成本基础与仍然持有的所有投资者的平均成本基础。这两个指标之间的差异提供了潜在过度反应的幅度的洞察。

在我们当前周期中看到的牛市修正中,支出成本基础与持有成本基础之间的偏差仅有轻微的差异。因此,可以认为市场在价格跌破5万美元时可能发生了一定程度的过度反应。

投资者周期的导航

在上面的部分中,我们使用了MVRV和SOPR指标,这些指标考虑了投资者的总体利润和亏损状况。本节将专门隔离持有和交易在亏损中的比特币。

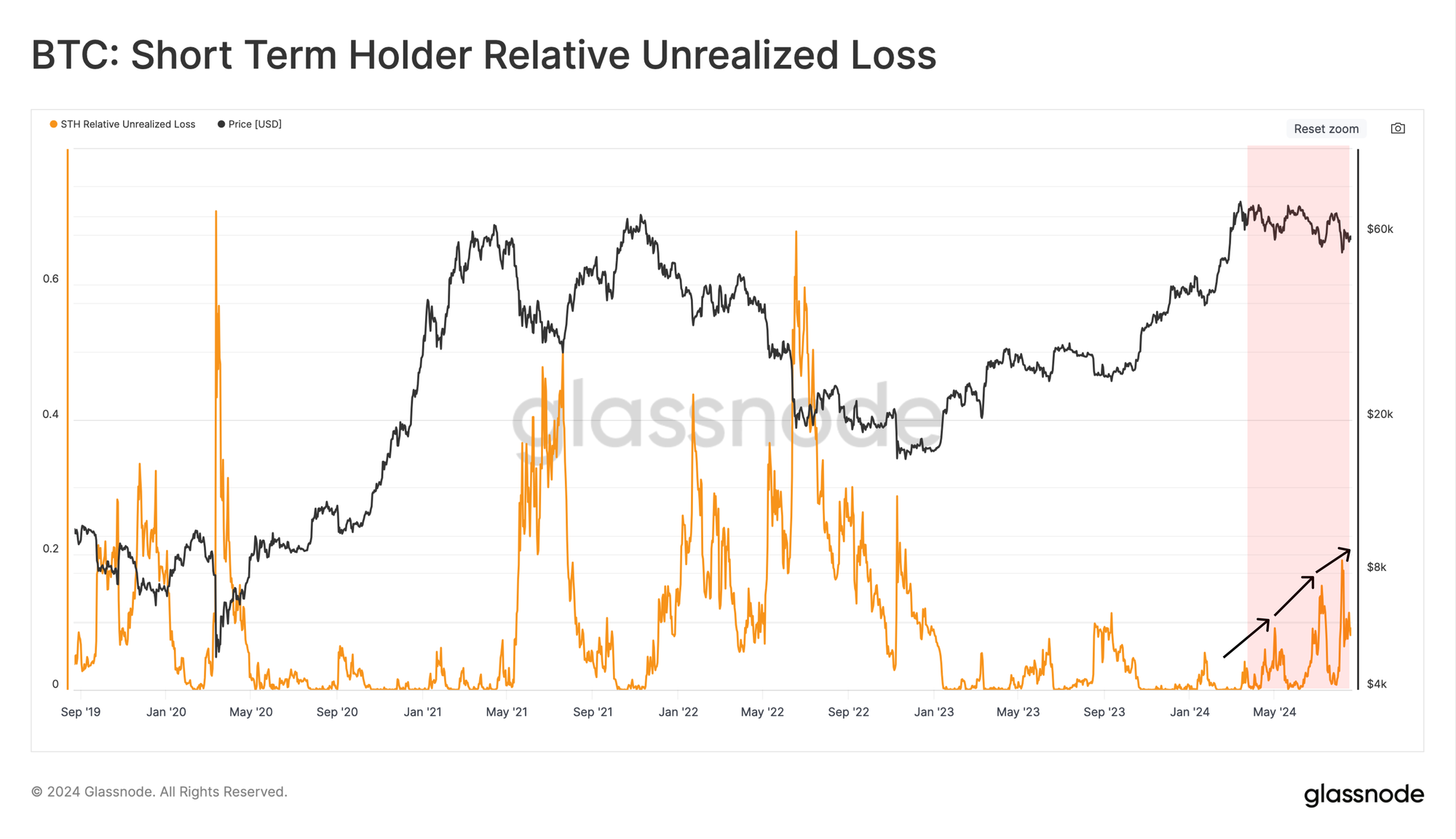

通过评估新投资者的相对未实现亏损指标,我们可以直接衡量新投资者所承受的未实现财务压力。

目前,相对于短期持有者市场市值的未实现亏损幅度,仍然相对较低,尚未达到历史性投降事件的水平。市场持有的亏损幅度可以说与之前的牛市修正类似。

然而,当我们将未实现亏损的积累与通过卖出比特币锁定的亏损(已实现亏损)进行比较时,可以看到这一相关性的分歧。已实现亏损的显著上升突显了我们上面描述的适度过度反应。

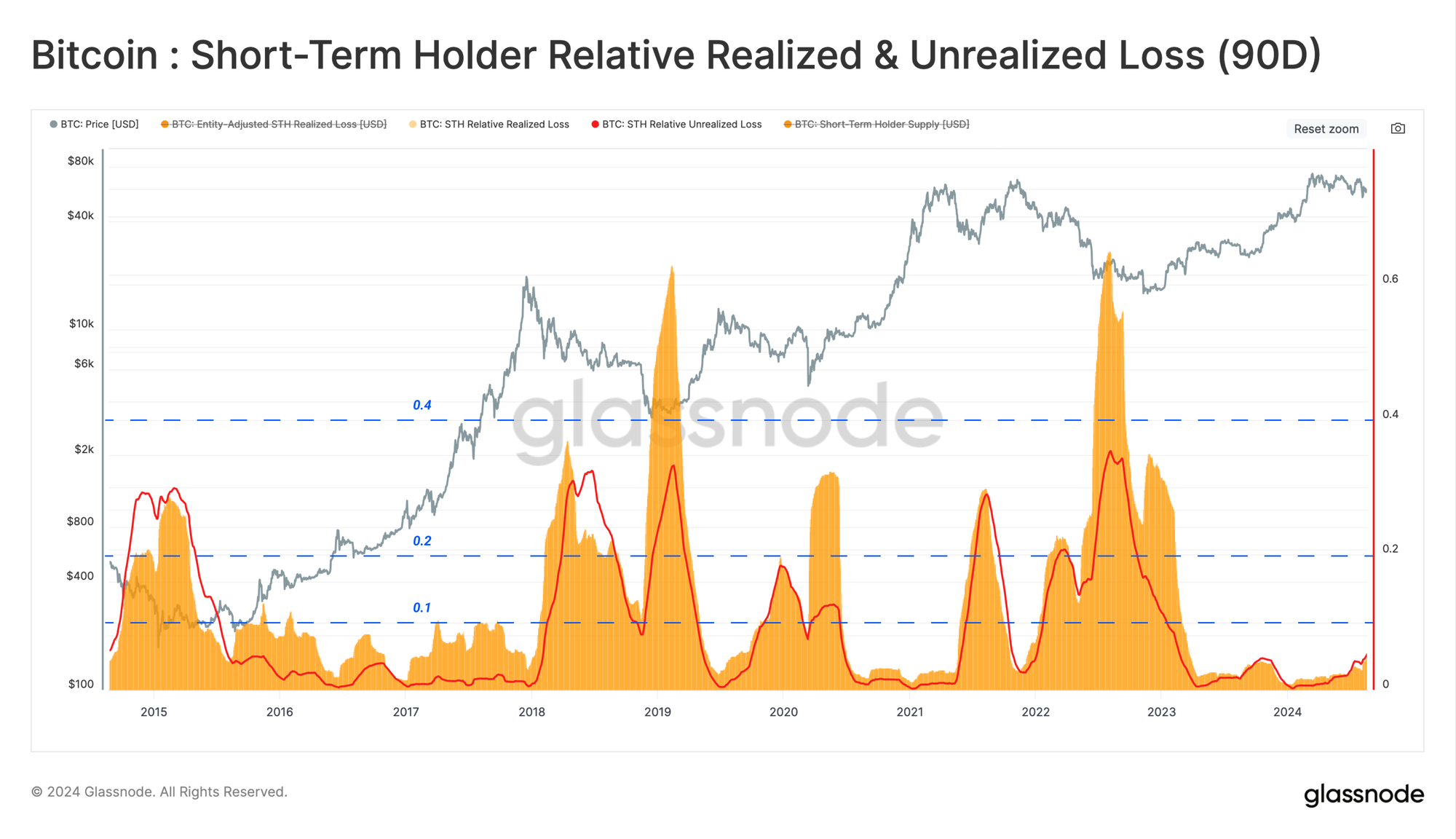

通过评估90天累计已实现亏损和短期持有者的平均未实现亏损,我们可以直观地突出这两个指标之间的一致性和相关性。

在周期性价格低点期间,已实现和未实现亏损的幅度往往会在短期持有者总持有量的10%至60%之间飙升。按此标准,目前的未实现和已实现亏损幅度相比之前的主要底部形成事件仍然相对较小。

一个有建设性的类比是当前结构与2016-2017周期之间的相似性,当时上述相对指标在约10%的天花板下方交易。

因此,我们可以认为,投资者情绪受到的打击可能没有表面看起来那么严重。

总结和结论

在市场投资者中普遍存在的不确定性中,资本继续沿着风险曲线下移,导致比特币主导地位显著扩大,作为头部资产目前占据了惊人的56%的总市值。

尽管价格走势波动不定且动荡不安,长期持有者的决心依然坚定,明显偏向于囤币不动和积累比特币。相反,短期持有者在最近的下跌中承受了绝大部分的损失。然而,锁定的亏损程度表明对这一事件可能存在过度反应。

免责声明:此报告不提供任何投资建议。所有数据仅供参考和教育目的使用。不应根据此处提供的信息做出任何投资决策,您应对自己的投资决策负完全责任。

显示的交易所余额来自Glassnode的地址标签综合数据库,该数据库通过官方公布的交易所信息和专有聚类算法积累而成。虽然我们努力确保交易所余额的最大准确性,但必须注意的是,这些数字可能并不总是交易所储备的全部,特别是当交易所不披露其官方地址时。我们敦促用户在使用这些指标时要谨慎小心。Glassnode不应对任何差异或潜在的不准确负责。在使用交易所数据时,请阅读我们的透明度公告。

- 加入我们的 Telegram 频道

- 关于链上指标和活动图,请访问Glassnode Studio

- 关于链上核心指标和交易所活动的自动警报,请访问我们的Glassnode 警报推特。