Décortiquer les Mesures On-Chain des Investisseurs à Court et à Long terme

Nous introduisons des variations des métriques SOPR et MVRV sur la chaîne qui servent d'indicateurs pour évaluer le comportement des investisseurs à court et à long terme.

Introduction du SOPR et du MVRV pour les Détenteurs à Court et Long Terme

Le système UTXO de Bitcoin permet d'analyser les données de la chaîne en fonction de l'ancienneté des bitcoins sur le réseau, c'est-à-dire la catégorisation des bitcoins en fonction de leur dernier mouvement.

Cela permet, par exemple, d'évaluer les informations de comportement des investisseurs en matière de HODLing et de déterminer si les pièces qui sont restées inactives pendant une longue période sont actuellement déplacées.

Des exemples populaires de métriques on-chain intégrant l'âge des pièces sont, entre autres, les vagues de HODL, les bandes d'âge des sorties dépensées, l'ASOL et le MSOL, les jours de pièces détruits et la dormance des bitcoins.

Identifier les Participants de l'Industrie : Les Détenteurs à Court et à Long Terme

Dans le présent écrit, nous utilisons les informations de l'âge des pièces dans le but de classer les acteurs du marché en groupes d'acteurs significatifs. Cela nous permet d'obtenir une compréhension affinée de l'activité on-chain qui peut être associée aux investisseurs aractérisés par différents comportements de détention.

Notre approche consiste en particulier à décomposer l'activité on-chain en fonction de deux acteurs majeurs du secteur : Les détenteurs à court terme (STH) et les détenteurs à long terme (LTH). Nous classons ces deux types d'investisseurs en utilisant des informations sur l'âge des pièces.

Jetez un œil à la figure 1 : elle montre le montant cumulé des UTXOs dormants en fonction de leur date de création.

Le graphique peut être lu comme suit : Combien de bitcoins n'ont pas bougé depuis une certaine date ?

Par exemple, environ 37 % (~7 millions) de l'offre existante de bitcoins n'a pas bougé depuis le dernier ATH de décembre 2017. De même, plus de la moitié des bitcoins en circulation (55 %) n'ont pas bougé depuis le creux du marché de fin 2018, il y a plus d'un an.

De toute évidence, ces chiffres illustrent qu'il existe une quantité substantielle d'investisseurs engagés dans un comportement HODLing sur de longues périodes, c'est-à-dire des détenteurs à long terme (LTH).

Inversement, étant donné que le volume actuel des transactions sur la chaîne est de l'ordre de 1 million de BTC par jour, nous pouvons en déduire que, dans une large mesure, c'est le même ensemble de pièces qui est transféré sur le réseau, encore et encore. Sinon, la totalité de l'offre de bitcoins en circulation serait dépensée au moins une fois en l'espace de quelques semaines.

Le graphique ci-dessus montre que ce n'est clairement pas le cas et indique qu'il existe des acteurs du marché qui agissent à court terme, c'est-à-dire des détenteurs à court terme (STH).

Quelle est la Probabilité de Dépenser un UTXO ?

En examinant les mouvements historiques des UTXO, nous pouvons calculer la probabilité qu'un UTXO soit dépensé en fonction de son âge / sa durée de vie.

En d'autres termes : Étant donné qu'un bitcoin a un certain âge (temps écoulé depuis son dernier mouvement), quelle est la probabilité qu'il se déplace dans les X prochains jours ?

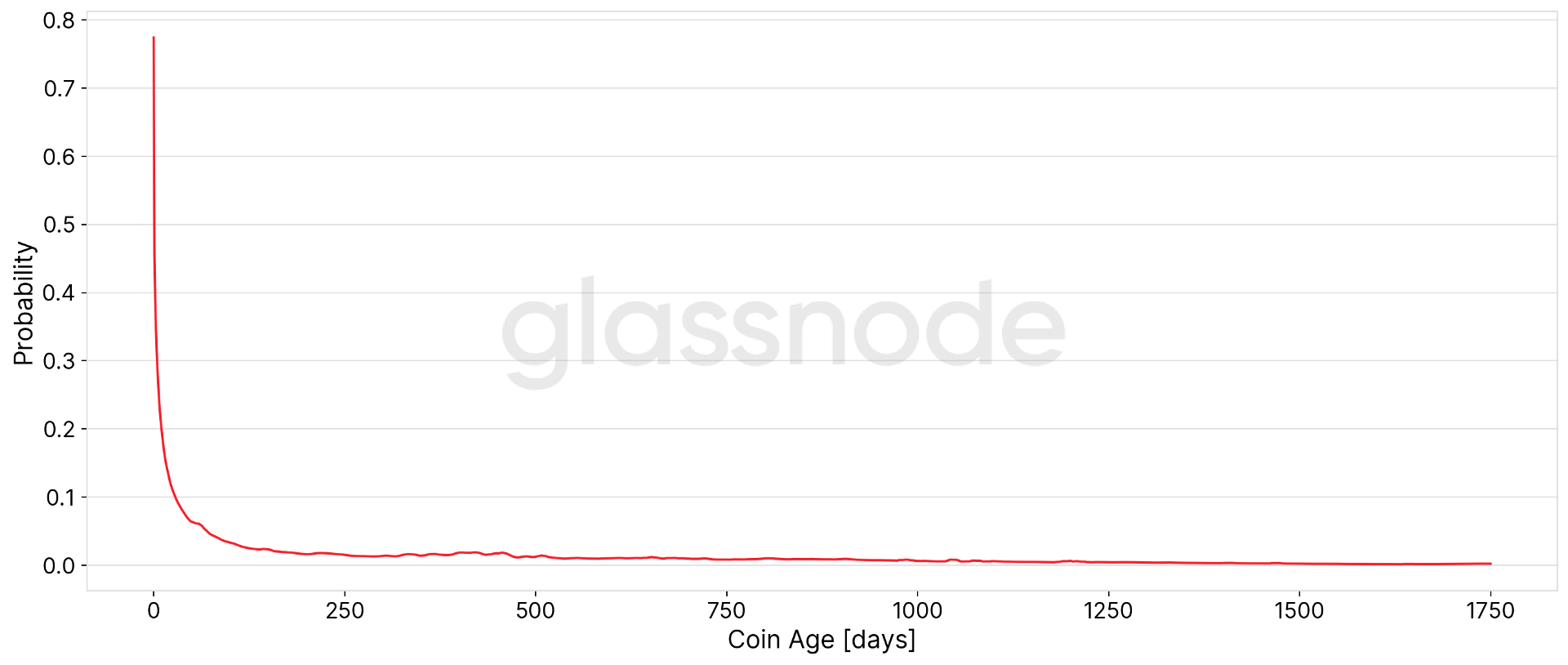

La Figure 2 montre la probabilité qu'un UTXO soit dépensé dans les 14 prochains jours.

Le graphique montre un déclin exponentiel rapide, indiquant que dans les premiers jours de leur existence (rappelez-vous que lorsqu'un UTXO est dépensé, il est détruit et un nouveau est créé), les pièces ont tendance à beaucoup bouger, c'est-à-dire que la probabilité qu'un UTXO nouvellement créé soit dépensé est très élevée.

Cependant, ce nombre diminue avec l'augmentation de l'âge des pièces, convergeant rapidement vers des probabilités très faibles. Quelque part dans la fourchette d'environ 100-200 jours, la courbe semble se stabiliser et sa pente devient plus ou moins constante.

Ainsi notre hypothèse est que si un UTXO dépasse un certain seuil de durée de vie dans la fourchette de 100-200 jours, ces pièces sont entre les mains d'acteurs moins enclins à spéculer sur des délais courts - les détenteurs à long terme. Inveserment, les UTXOs qui sont dépensés plus tôt sont assiocés à des détenteurs à court terme.

Définition des Détenteurs à Court et Long Terme en Fonction de l'Âge des Pièces

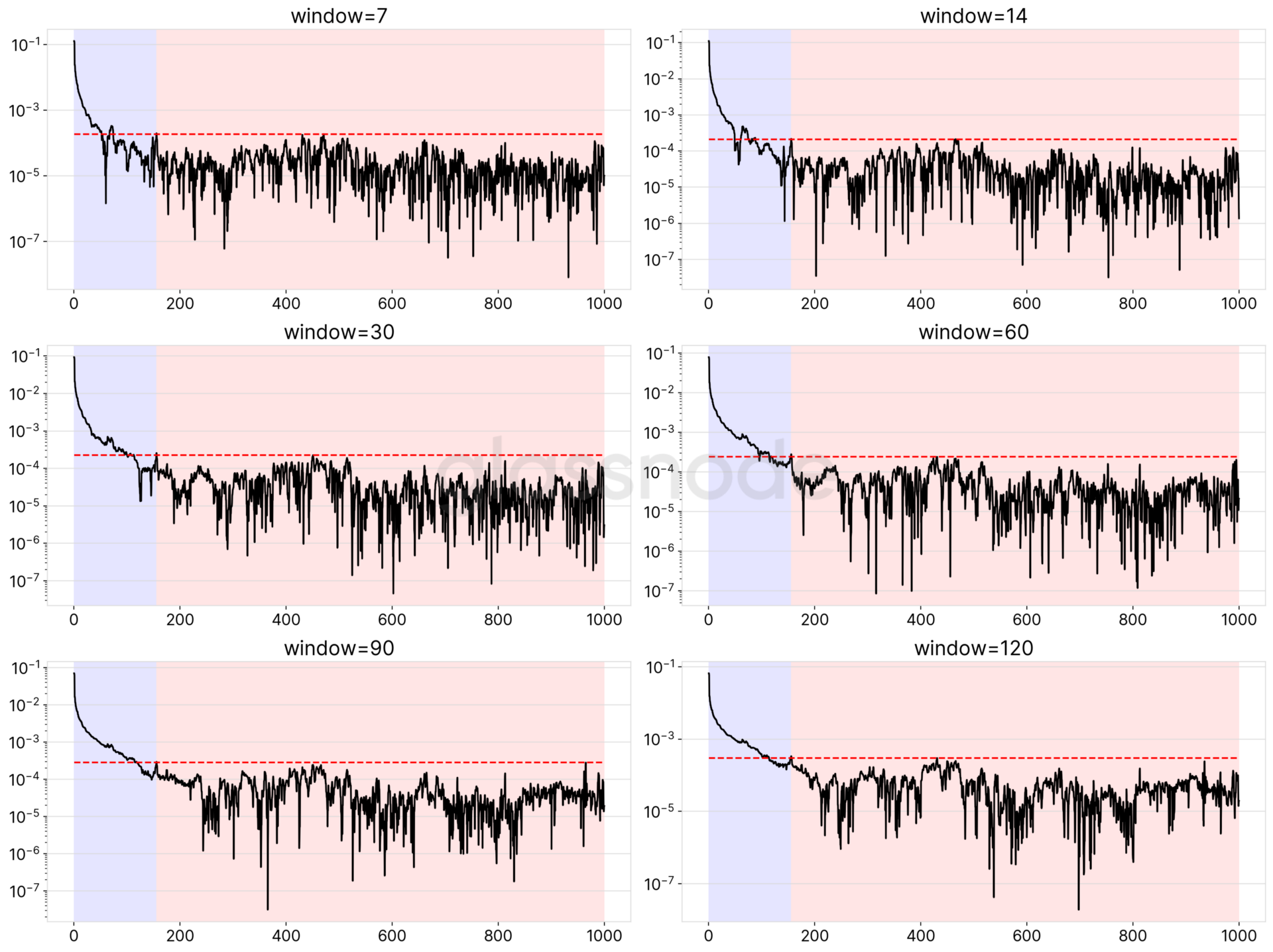

Afin de définir le seuil exact qui sépare les investisseurs à court et à long terme en fonction de l'âge des pièces, nous analysons la pente des courbes de probabilité qu'un UTXO soit dépensé dans les 7, 14, 30, 60, 90 et 120 jours.

Notre approche consiste à a) en premier lieu identifier la pente maximale de tous les points de données de plus d'un an et b) ensuite déterminer le dernier point de la première année où cette pente maximale est dépassée. L'âge de la pièce qui en résulte est le seuil que nous utilisons pour distinguer les détenteurs à court et à long terme.

La Figure 3 montre les résultats de cette analyse.

Le résultat est sans ambiguïté : dans chaque cas, l'âge maximal de la pièce au cours de la première année qui dépasse la pente maximale de tous les points de plus d'un an se situe à exactement 155 jours.

Par conséquent, nous définissons 155 jours comme l'âge minimum à partir duquel nous considérons qu'un UTXO est contrôlé par un Détenteurs à Long Terme (LTH).

Inversement, les Détenteurs à Court Terme (STH) sont définis par tous les UTXOs dont la durée de vie est inférieure à 155 jours.

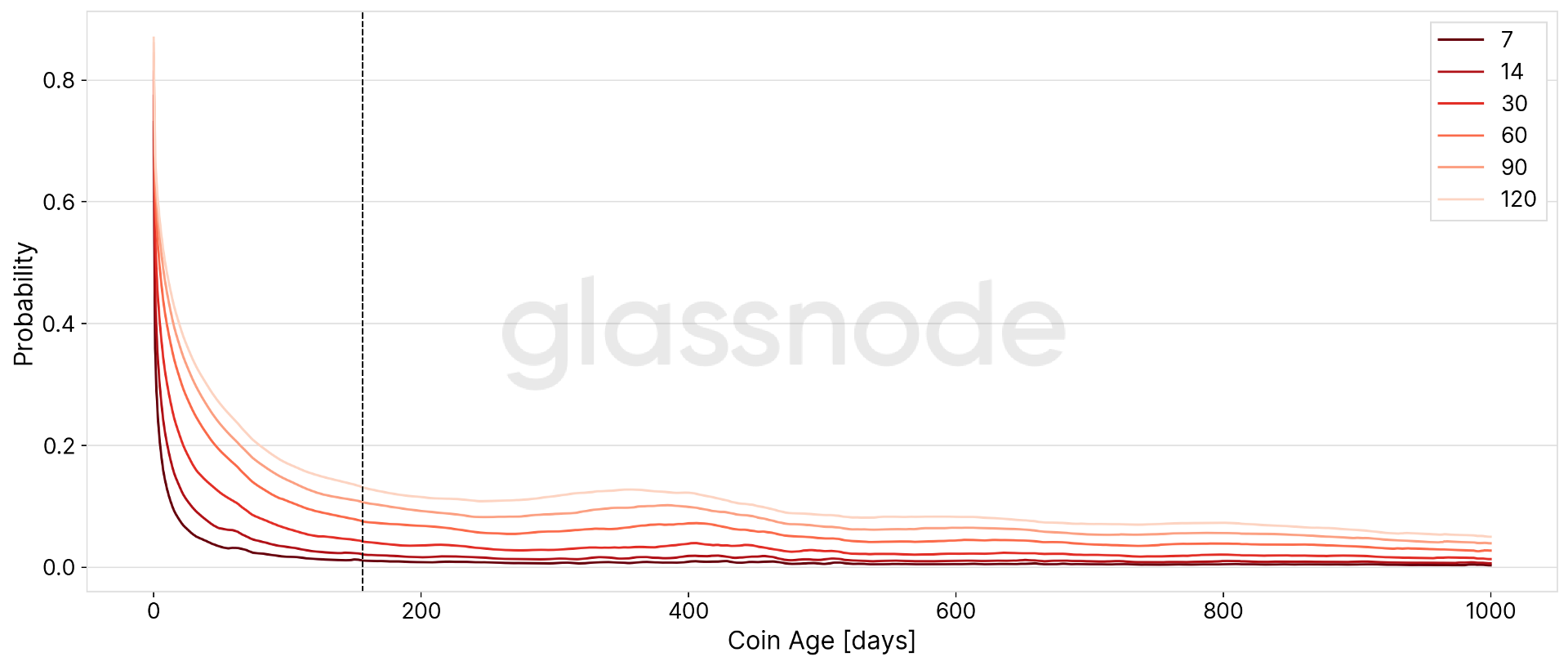

La Figure 4 montre les probabilités pour chaque fenêtre de temps et le seuil identifié de 155 jours.

Ajustement du SOPR et du MVRV pour les Détenteurs à Court et Long terme

Grace au identifié plus haut, nous créons de nouvelles versions du ratio de rentabilité des dépenses (SOPR) et du ratio MVRV qui représentent respectivement les perspectives des détenteurs à court et long terme.

En particulier :

- SOPR et MVRV des détenteurs à long terme (LTH-SOPR & LTH-MVRV) SOPR/MVRV qui ne prend en compte que les UTXOs ayant une durée de vie d'au moins 155 jours et sert d'indicateur pour évaluer le comportement des investisseurs à long terme.

- SOPR et MVRV des détenteurs à court terme (STH-SOPR & STH-MVRV)

SOPR/MVRV qui prend en compte uniquement les UTXOs de moins de 155 jours et sert d'indicateur pour évaluer le comportement des investisseurs à court terme.

Détenteurs à long terme

LTH-SOPR

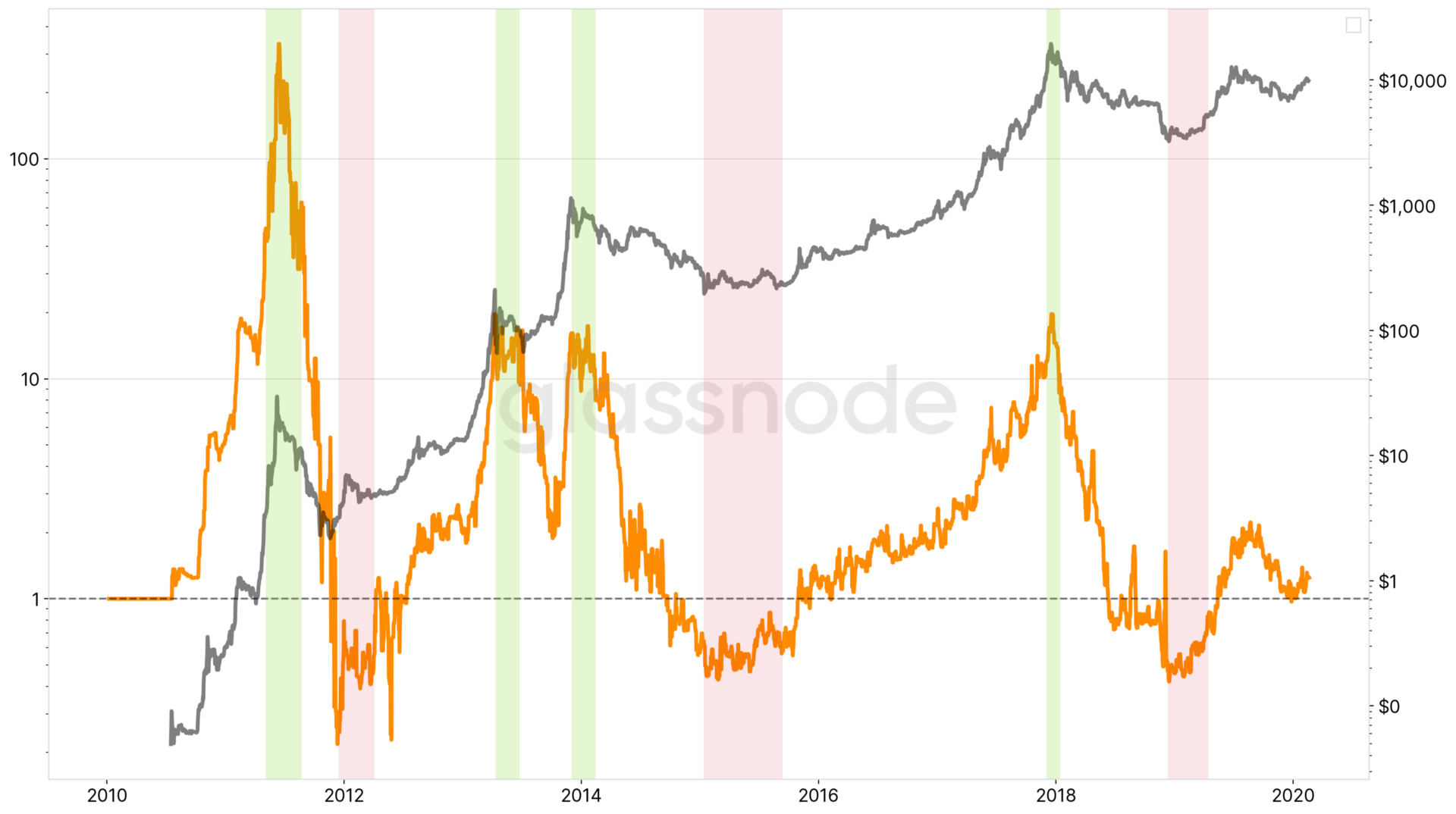

Le SOPR pour les LTH représente un signal qui peut être utilisé pour naviguer à travers les cycles macroéconomiques (voir Figure 5).

Par rapport au SOPR et au aSOPR, le LTH-SOPR évolue à des fréquences beaucoup plus faibles et présente des écarts significativement plus importants par rapport à zone de neutralité (SOPR=1).

Alors que l'aSOPR dépasse à peine des valeurs supérieures à 1,3, le LTH-SOPR peut atteindre des valeurs à deux (et même trois) chiffres, montrant un signal cohérent à basse fréquence qui oscille comme un pendule avec les cycles du marché.

Le LTH-SOPR montre des périodes très claires au cours desquelles les investisseurs à long terme capitulent (zones rouges), ce qui coïncide bien avec les principaux points bas du marché. De même, lorsque le LTH-SOPR dépasse les valeurs de 10 et plus, il a été démontré que ces périodes correspondent aux sommets des cycles de marché.

LTH-MVRV

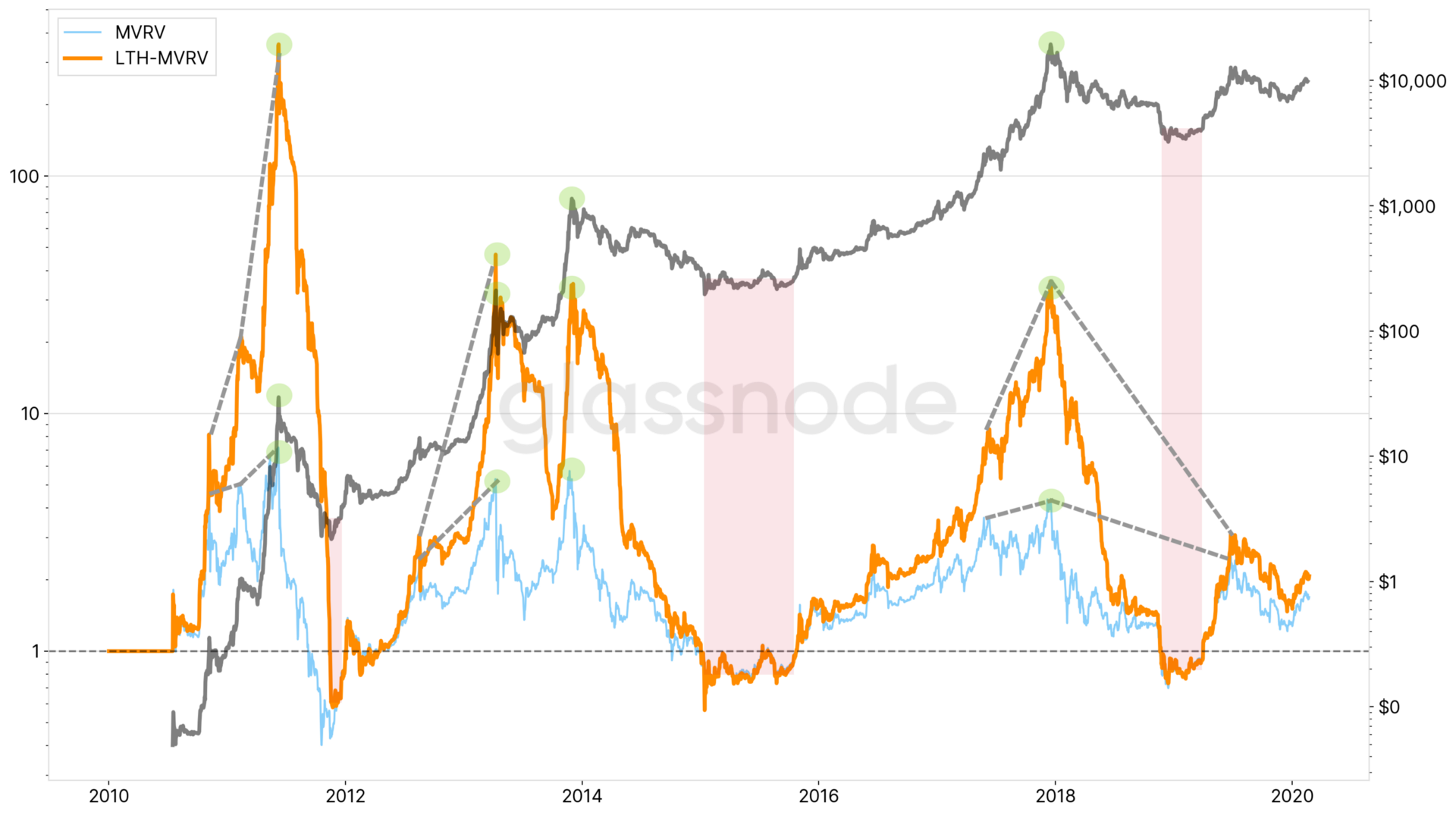

De même, le LTH-MVRV est un indicateur supplémentaire permettant d'identifier les sommets et les creux.

La Figure 6 présente le LTH-MVRV et le compare au MVRV original.

Bien que les deux mesures servent à indiquer les sommets du marché, notez que MVRV a des amplitudes beaucoup plus atténuées, tandis que LTH-MVRV révèle un signal beaucoup plus distinct et significatif pour représenter les cycles du marché du bitcoin.

En particulier, lorsque l'on compare les différences entre les sommets historiques et locaux, il est clair que LTH-MVRV est capable de rendre cette distinction beaucoup plus évidente (indiquée par les pentes des lignes pointillées grises sur la Figure 6) et donc de fournir aux investisseurs un signal plus fiable.

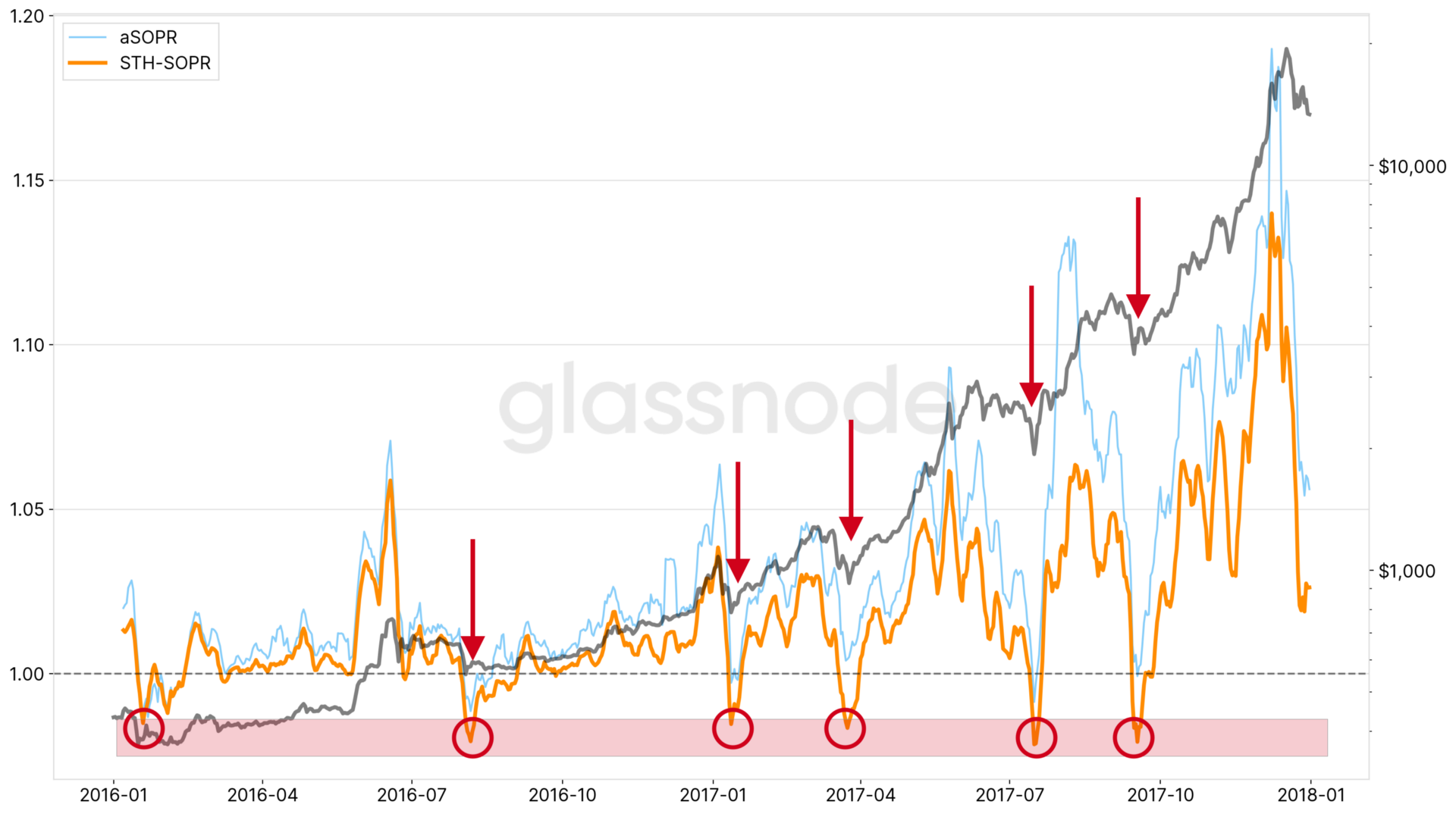

STH-SOPR

Alors que le SOPR des détenteurs à court terme est très similaire au SOPR (en fait, le STH-SOPR est également ajusté en écartant toutes les sorties dépensées ayant une durée de vie de moins d'une heure), il est moins sensible aux pics soudains, qu'ils soient positifs ou négatifs. En général, il fournit un signal plus stationnaire dans le temps, oscillant étroitement autour de 1.

La Figure 7 montre une comparaison exemplaire de l'aSOPR et du STH-SOPR pendant la phase haussière de 2016/2017. Comme on peut le voir sur le graphique, au cours de cette période, le STH-SOPR présente des baisses constantes proches de 1, marquant clairement des creux locaux indiquant de bons points d'entrée sur le marché.

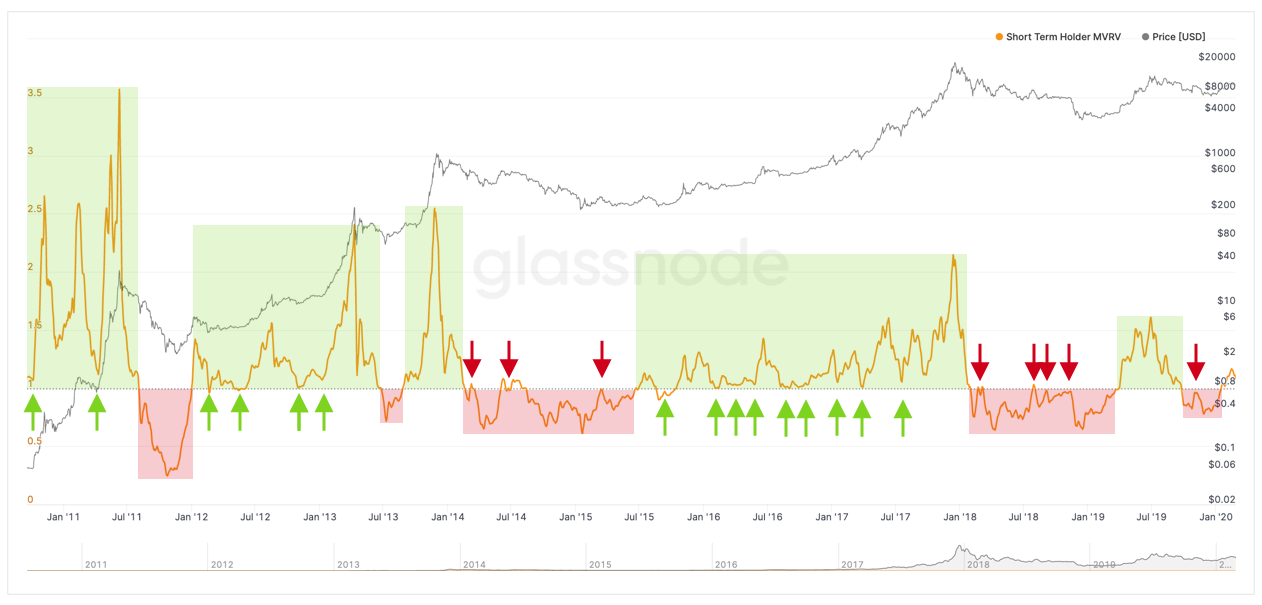

STH-MVRV

Le STH-MVRV supprime les tendances à long terme du MVRV original, ce qui en fait une mesure représentant de manière robuste les mouvements sur des périodes plus courtes. En particulier, le STH-MVRV représente une vision plus précise de la surévaluation et de la sous-évaluation à court terme du bitcoin.

La Figure 8 montre le STH-MVRV au cours de l'histoire du bitcoin. Comme les biais d'évaluation à plus long terme sont supprimés, le signal oscille étroitement autour de 1 et peut être utilisé comme un indicateur montrant clairement quand le signal passe au-dessus et en dessous de 1.

Historiquement, la zone de neutralité du STH-MVRV a fonctionné comme une ligne de résistance/support - la rupture de cette ligne s'est avérée être une bonne indication des retournements de tendance, c'est-à-dire le début et la fin des marchés haussiers et baissiers. Plus précisément, parce que les tendances à long terme sont supprimées, le STH-MVRV confirme les marchés haussiers et baissiers avant le ratio MVRV traditionnel.

- Suivez-nous et contactez-nous sur Twitter

- Rejoignez notre canal Telegram

- Visitez le Forum de Glassnode pour des discussions et analyses long-format.

- Pour les métriques on-chain et les graphiques d'activité, visitez Glassnode Studio.

- Pour des alertes automatisées sur les mesures de base sur la chaîne et l'activité des échanges, visitez notre Twitter Glassnode Alerts.

Clause de non-responsabilité : Ce rapport ne fournit aucun conseil en matière d'investissement. Toutes les données sont fournies à titre d'information uniquement. Aucune décision d'investissement ne doit être basée sur les informations fournies ci-haut et vous êtes seul responsable de vos propres décisions d'investissement.