链上周报(2021年第23周)

由于链上活动和价值结算急剧下降,围绕目前的市场状况,本周比特币市场的方向依然不确定。

由于链上活动和价值结算急剧下降,围绕目前的市场状况,本周比特币市场的方向依然不确定。

比特币市场经历了相对平静的一周,无论是价格走势,还是链上交易和价值结算需求都非常沉闷。价格处于39,242美元的高点和34,942美元的低点之间,交易范围非常狭窄。

同时,在比特币和以太坊协议中,活跃用户、结算量和交易费用等链上活动已经回落到2020年和2021年初的水平。由于投资者们对无法确定当前市场结构的方向,Mempool的拥堵情况已基本消失。

链上拥堵已经完全消失

牛市的一个特点是,人们对链上交易、价值结算和将交易打包进下一个区块的紧迫性的需求的加强。造成的结果是链上活动、交易量和交易优先权费用的飙升。这既是投资者需求增加的结果,也促使老手们以更高的价格将他们手中的比特币卖出。但是近期以来,链上需求的增长明显放缓,特别是本周,一些链上指标显示出明显的回撤。

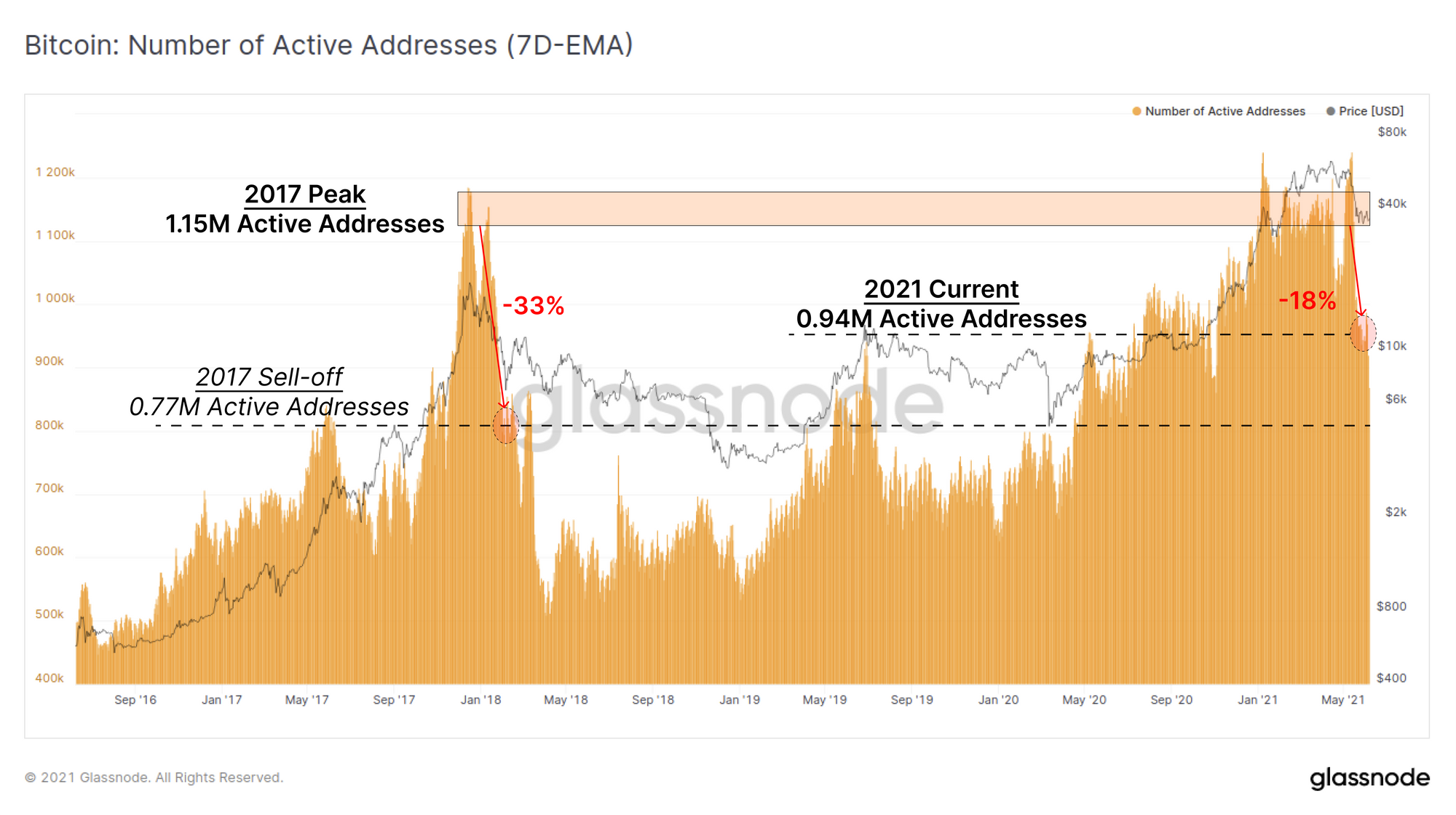

自2021年1月以来,活跃的比特币地址数量一直维持在每天1.15万个左右的水平,这与2017年的峰值相吻合。值得注意的是,2017年这个水平只维持了几天,然后在第一次抛售期间,活跃地址数量发生了崩溃,数量锐减33%以上。本次牛市周期维持这么高的链上活动已经达5个月之久。

在最近的抛售中,比特币网络经历了活跃地址的减少,从高点下降了18%,跌到目前约为94万个。这一跌幅约为2017年跌幅的一半,表明虽然链上活动已经放缓,但与历史周期的宏观顶部之后的情况相比,还有更多的需求(或者也许还有进一步的发展...)。

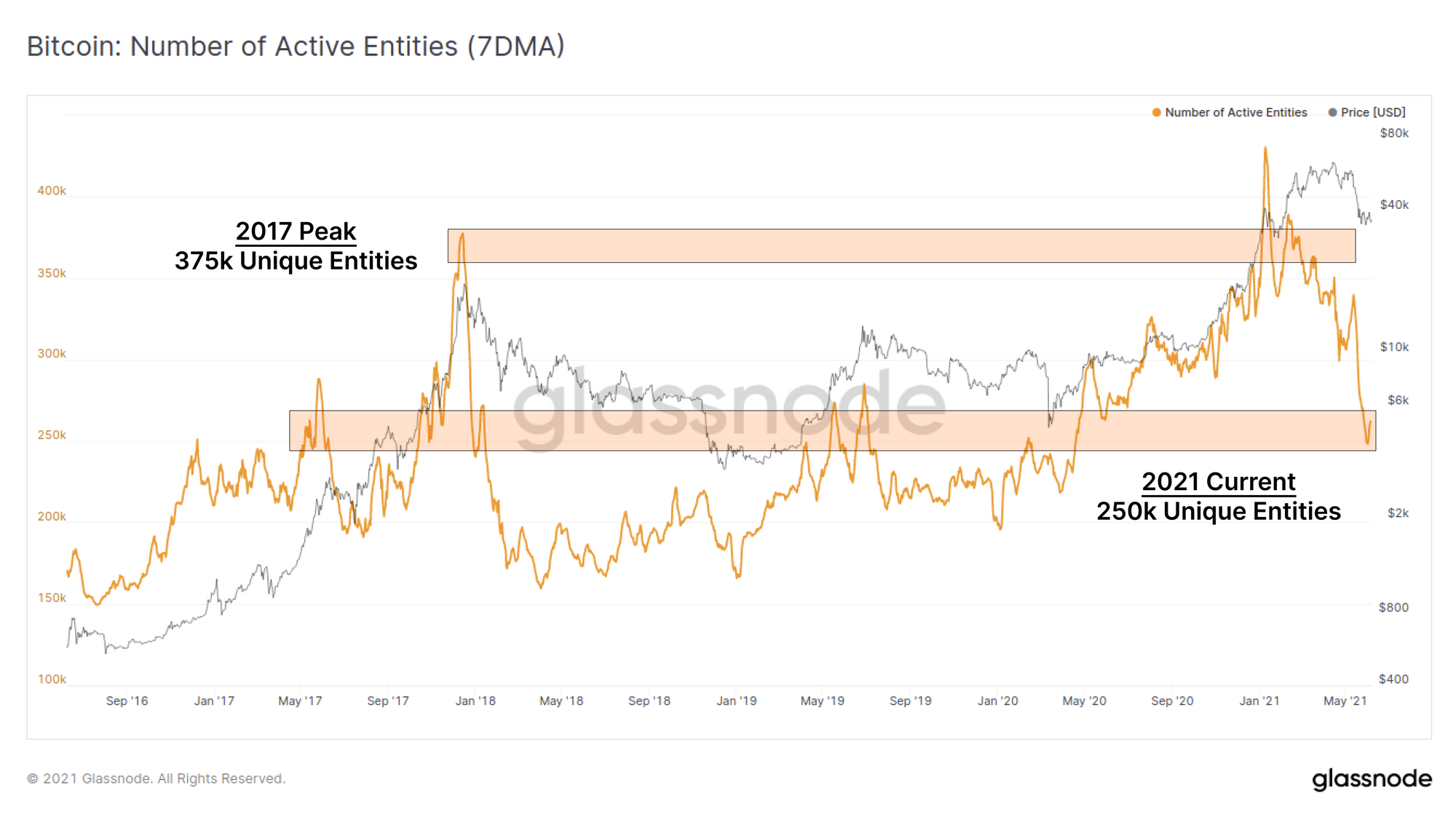

活跃实体的数量也同样回落,从37.5万个的高点下降到25万个左右的唯一链上实体。这与2017年底至2018年初观察到的数值再次吻合,因为随着价格下跌,人们对该资产的兴趣减弱。

“实体”和 “地址”之间的关键区别在于,我们使用聚类算法来确定一个实体(如交易所、矿工或普通囤币者)何时可能拥有多个地址,从而绘制出一个更准确的独特 “用户”画像。

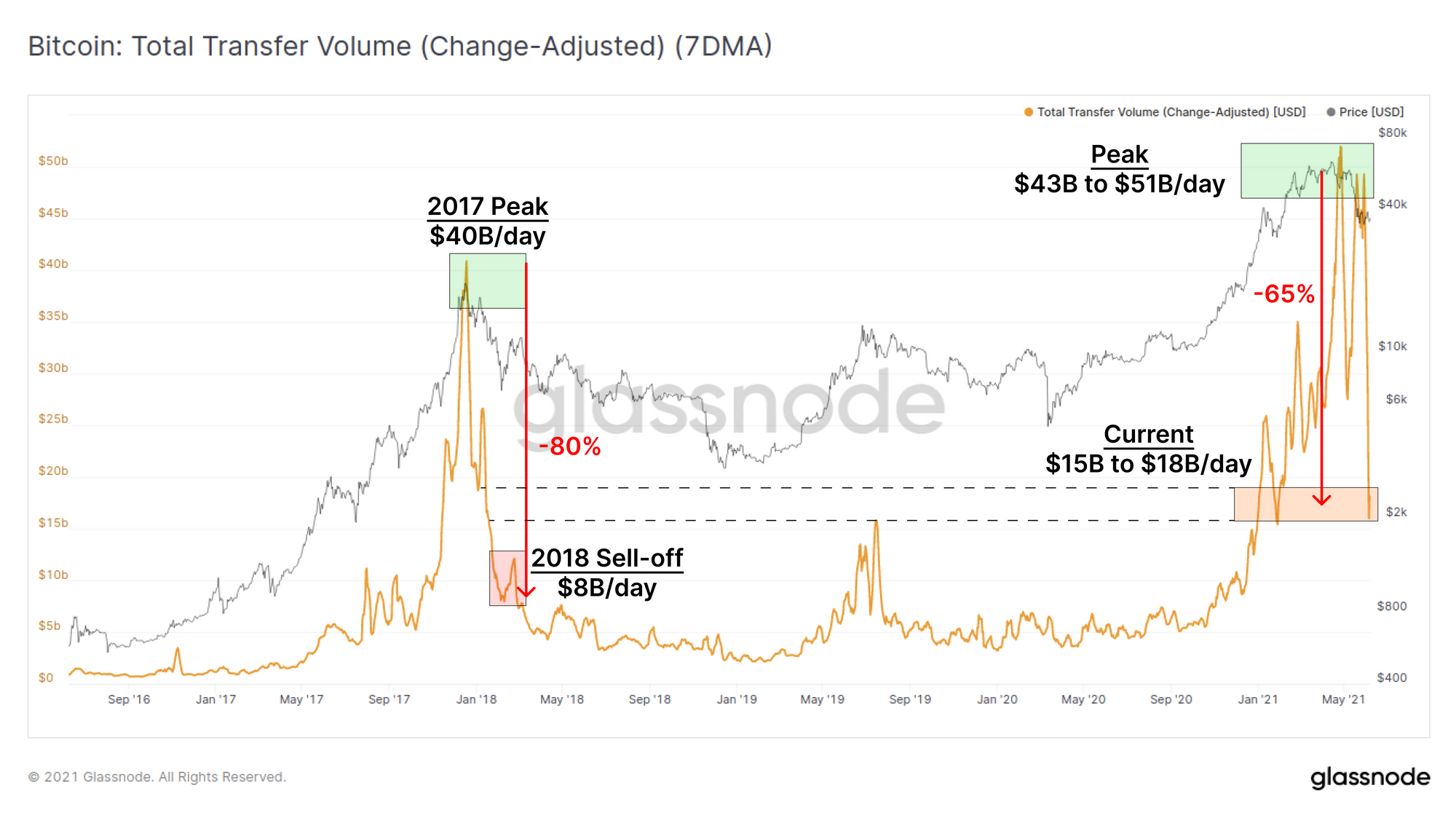

在过去的两周里,以美元计价的比特币网络结算总转账量已经回落了65%。变化调整后的转账量从每日430亿多美元下降到每日150亿美元。同样,2017年暴跌是唯一一个具有可比规模的事件,彼时链上结算量在3个月左右的时间内下降了80%。

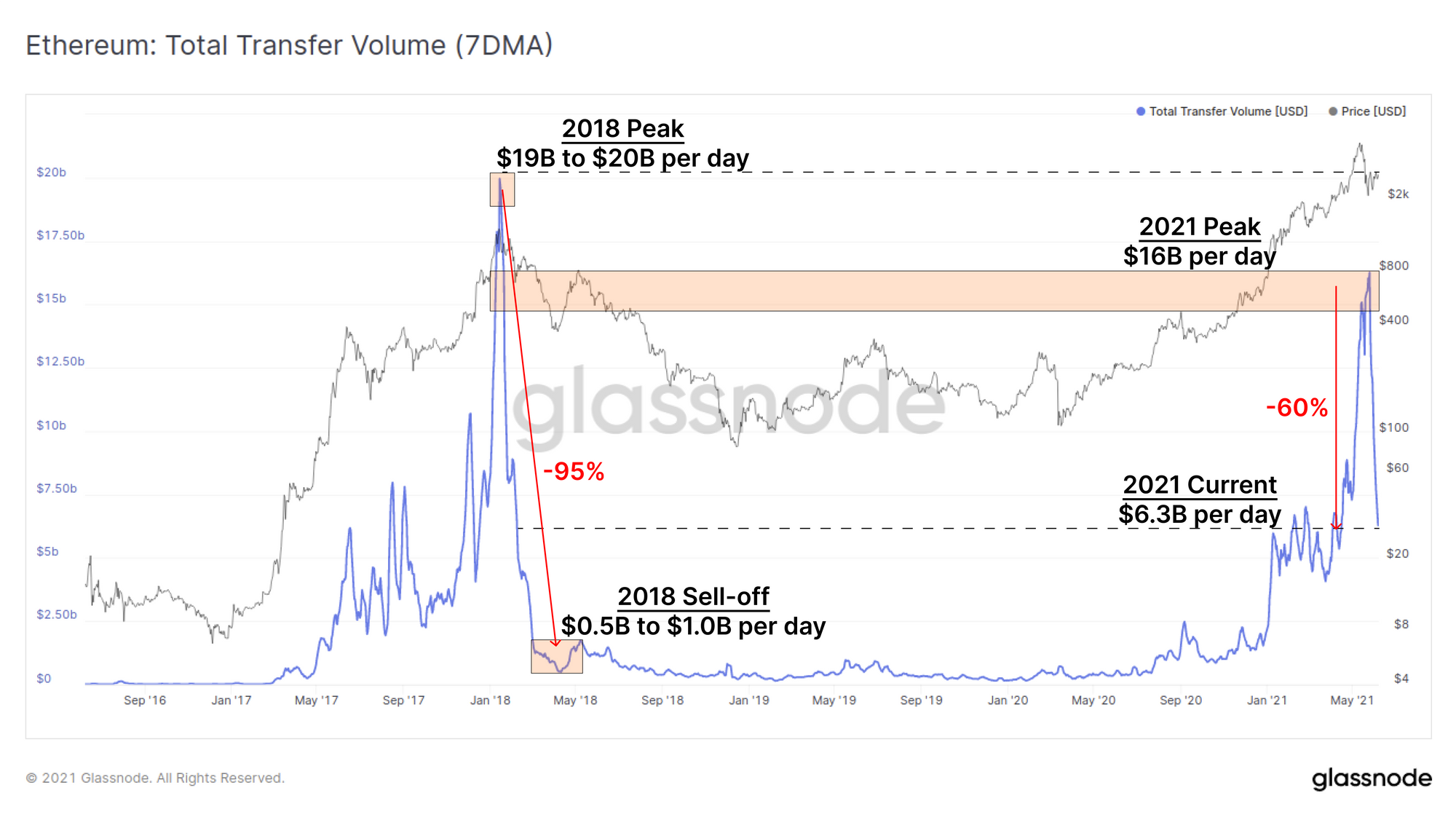

比特币不是唯一一种链上活动下降的加密货币。以美元计价的以太坊的转账量在过去两周内下降了60%以上。而2018年的可比下降幅度要大得多,为-95%,然而,这种冷清的需求是暂时的,还是未来的一个迹象,还有待观察。

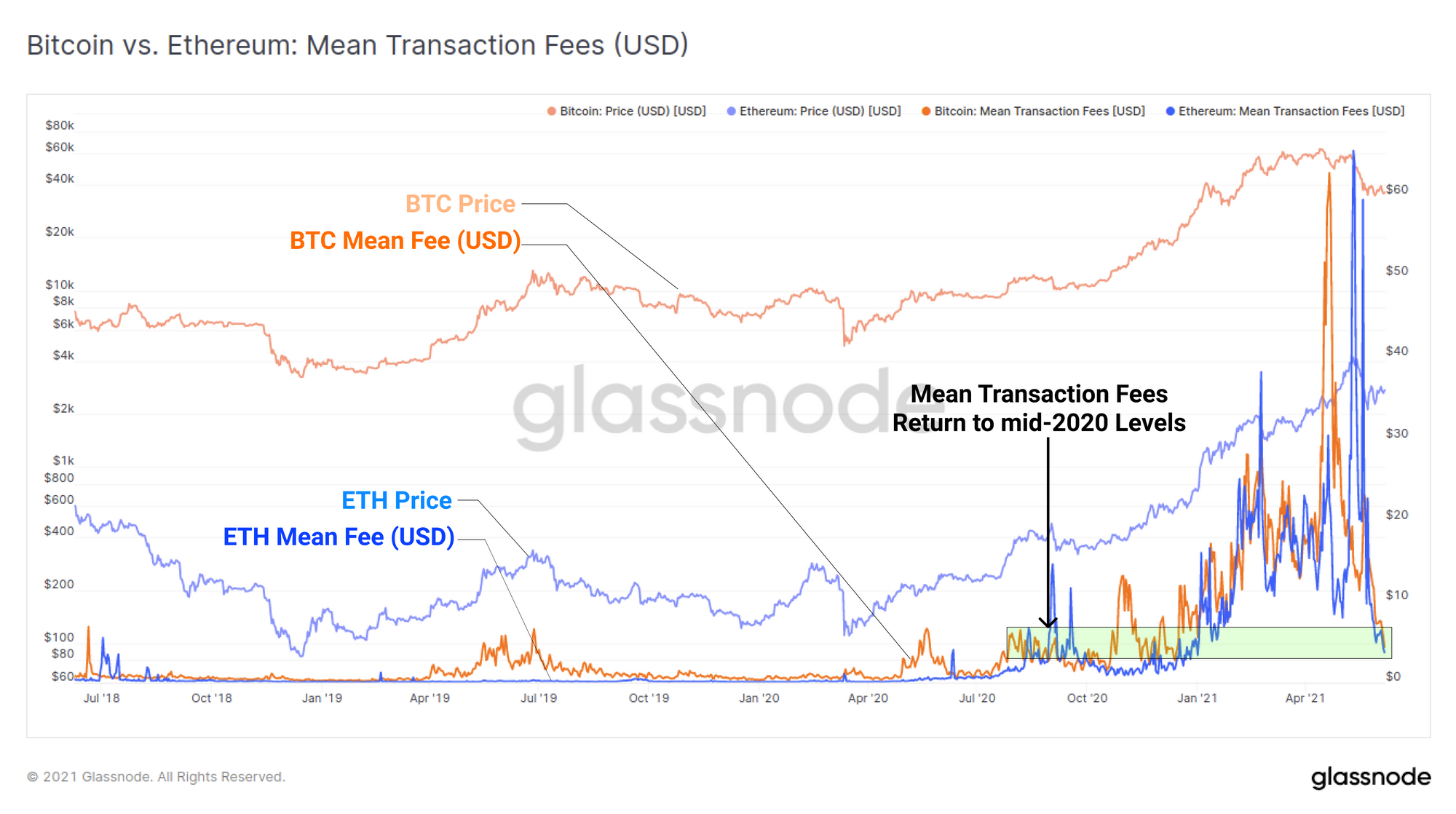

随着链上交易需求的下降,比特币和以太坊两个网络的平均交易费用也在降低。平均交易费在4月和5月达到历史最高水平,短期峰值达到60美元以上。现在平均转账费用已经恢复到2020年中期的水平,约为3.5至4.5美元。

从绝大部分链上活动指标来看,最近一个月比特币经历了历史性的大跌,从历史前高的链上经济繁荣迅速过渡到几乎完全清空的mempools,交易和结算的需求大幅减弱。

供应量动态

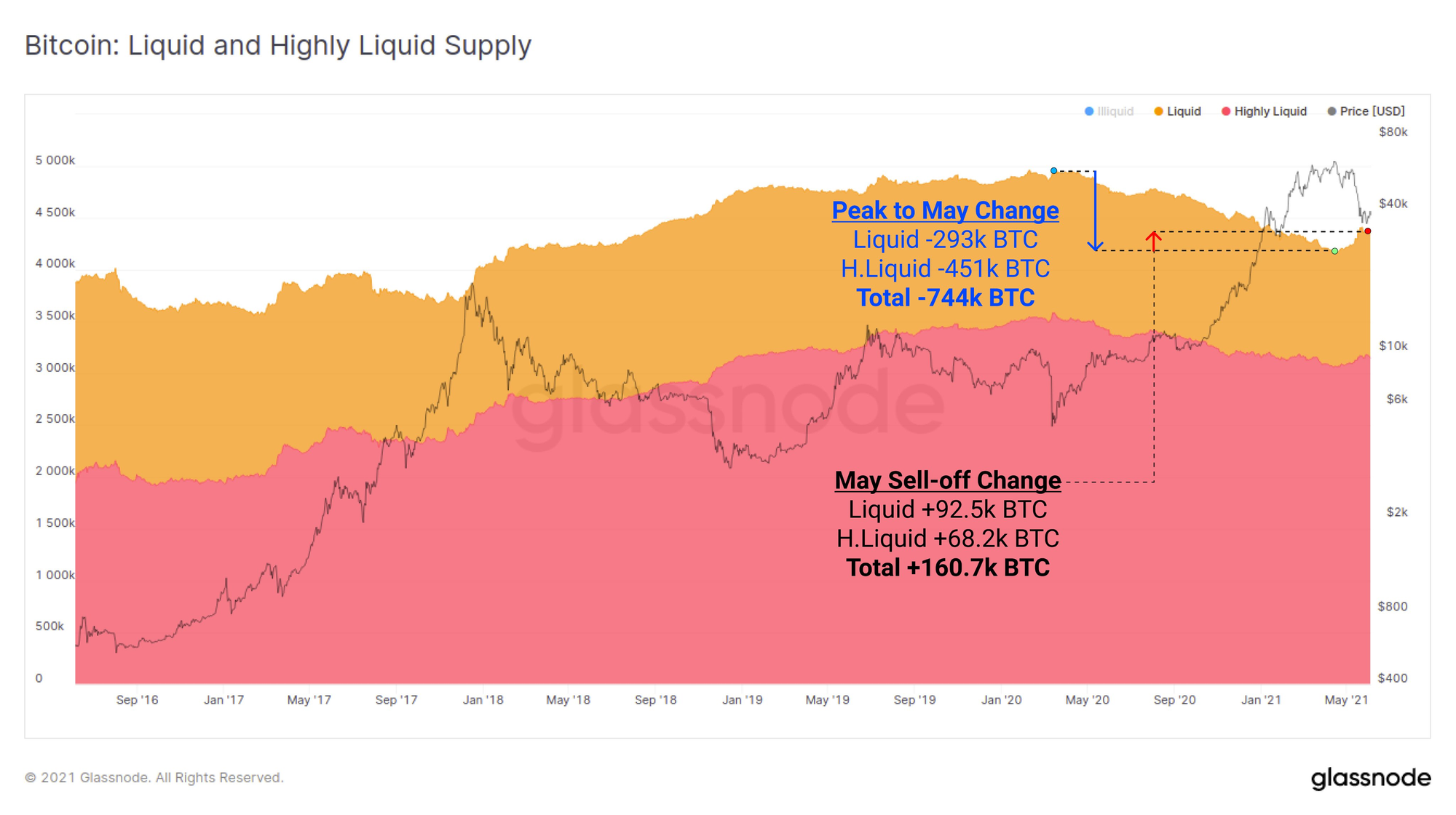

过去一个月,共有16.7万枚比特币从非流动性状态被卖出,变成流通状态。我方分析师曾将这些比特币划归为非流动状态,这些比特币供应量随后重新进入了市场(见本文更多细节)。

值得注意的是,这16.7万枚比特币仅占自2020年3月以来反方向供应量的22%,即从流动性到非流动性。这意味着,在过去14个月内,从交易所提走并存放在冷钱包(或相当于冷钱包)的74.4万枚比特币中,尽管出现了如此剧烈的波动,其中78%的比特币仍未被卖出。

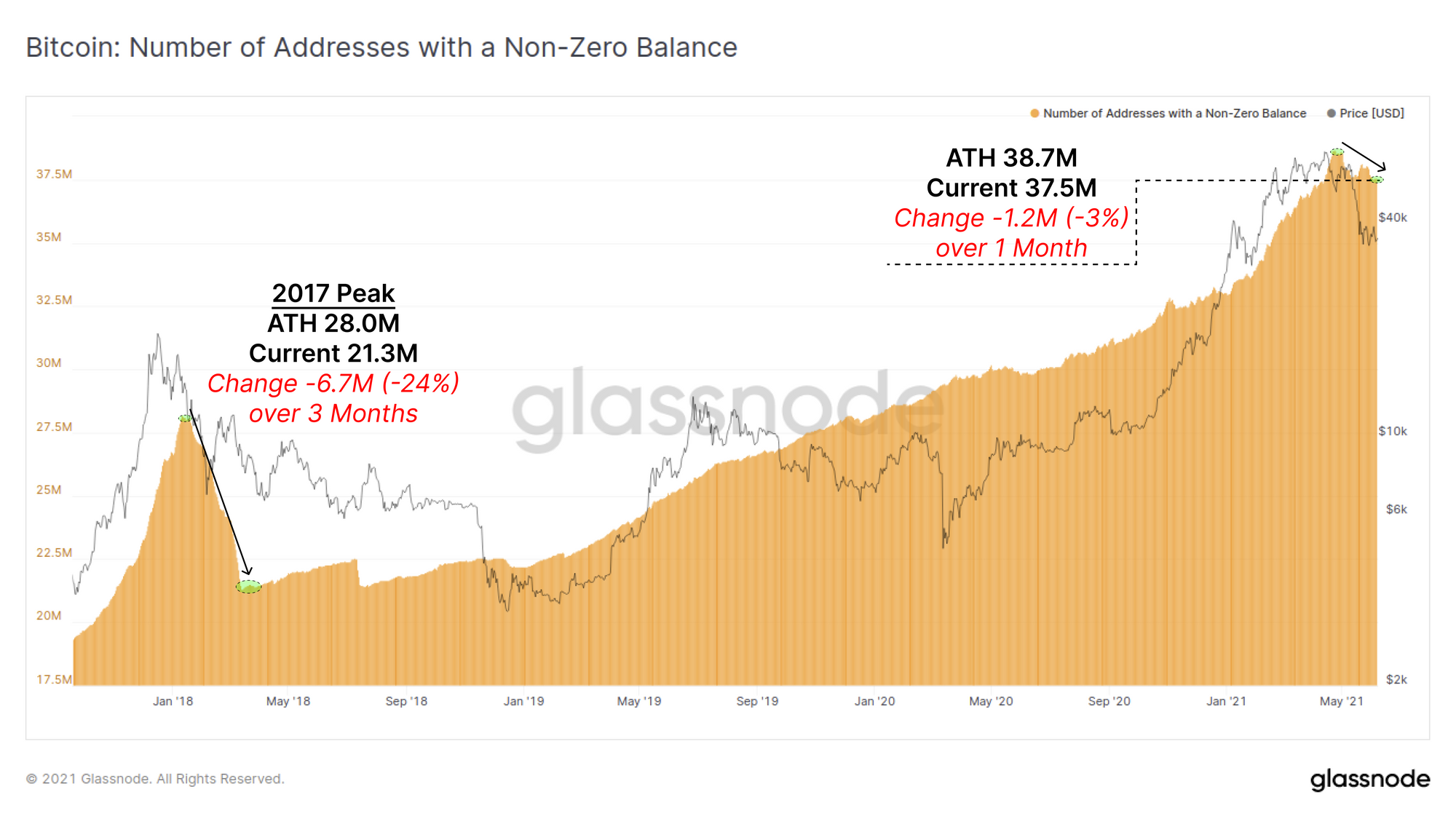

整个5月份,非零比特币的地址总数一直在下降,总共下降了120万个地址。与交易需求和其他活动指标不同,这些指标下降了60%以上,非零地址(实际上是指卖出拥有的所有币)的下降只比历史最高点下降了3%。与2017年的高峰期相比,我们观察到近四分之一的地址卖出了所有的币,这是一个相对较小的净变化。

这个指标确实表明,某些人正在卖出他们自有地址的全部余额,这表明这些人的信念发生了转变。

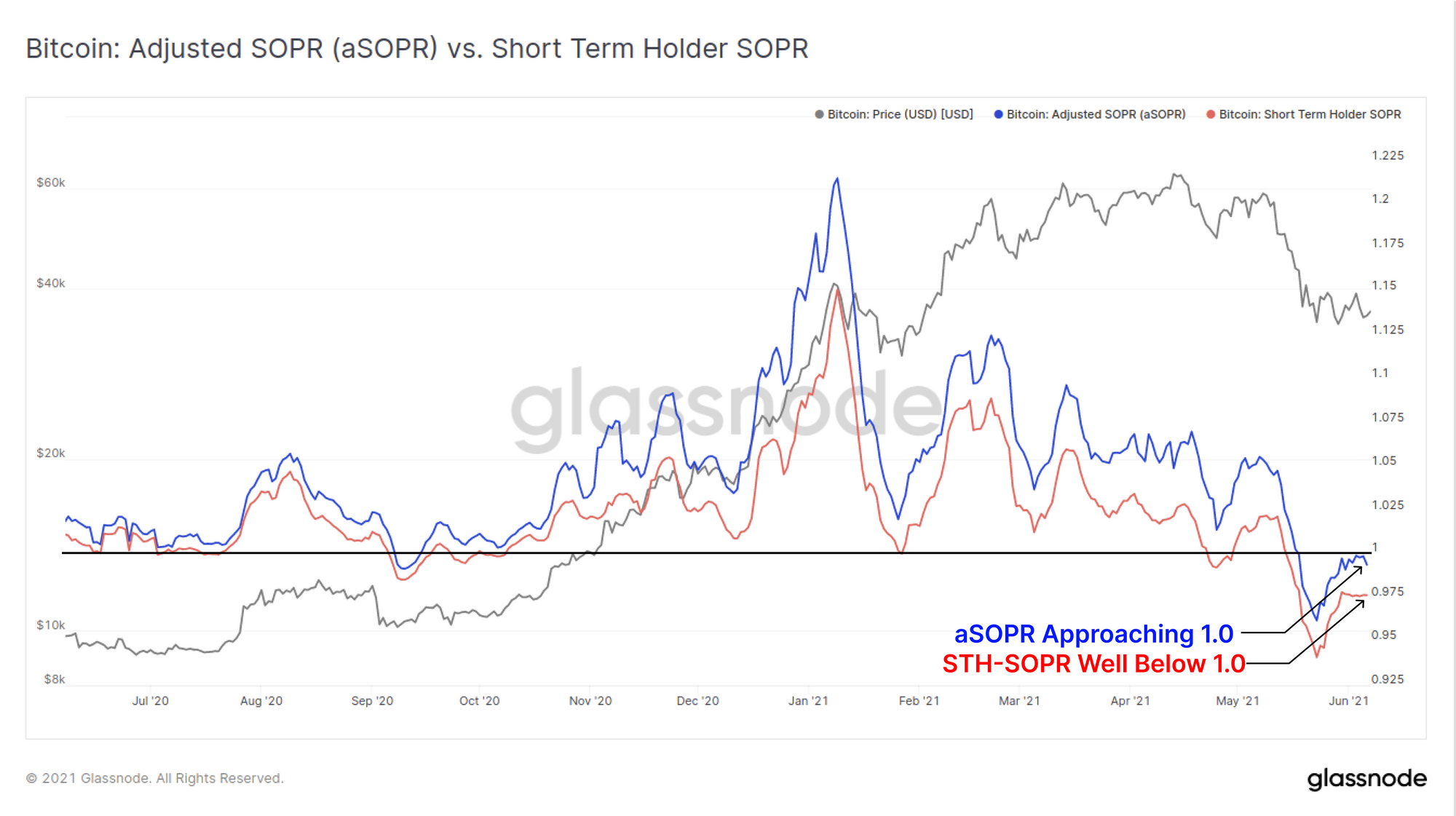

我们可以比较两个版本的卖出产出利润比(SOPR)指标,可以看到大部分卖出比特币的人都是a)实现了损失,b)由短期持有者卖出。以下是关于SOPR的一些初步观点,可以用来理解下面的图表:

- SOPR值表示市场实现的利润(>1.0)或损失(<1.0)的高低。较大的峰值/谷底意味着实现的利润/亏损较大。

- aSOPR变体考虑了整个市场。通过过滤掉币龄小于1小时的中继交易来改善信号,因为这些交易没有实际的经济意义。

- STH-SOPR变体只过滤155天内卖出的比特币,用以捕捉新进入市场的用户,并过滤掉长期持有者。

下图比较了aSOPR(整个市场减去中继交易)和STH-SOPR(仅限市场新手)。我们可以发现,两者的值都低于1.0,因此整体来说,卖出的人产生了损失。但是,请注意,STH-SOPR值远低于aSOPR。这表明,新进入市场的人的损失规模远远高于市场平均水平。aSOPR指标接近1.0,表明长期持有者的获利或多或少被短期持有者的损失所抵消。

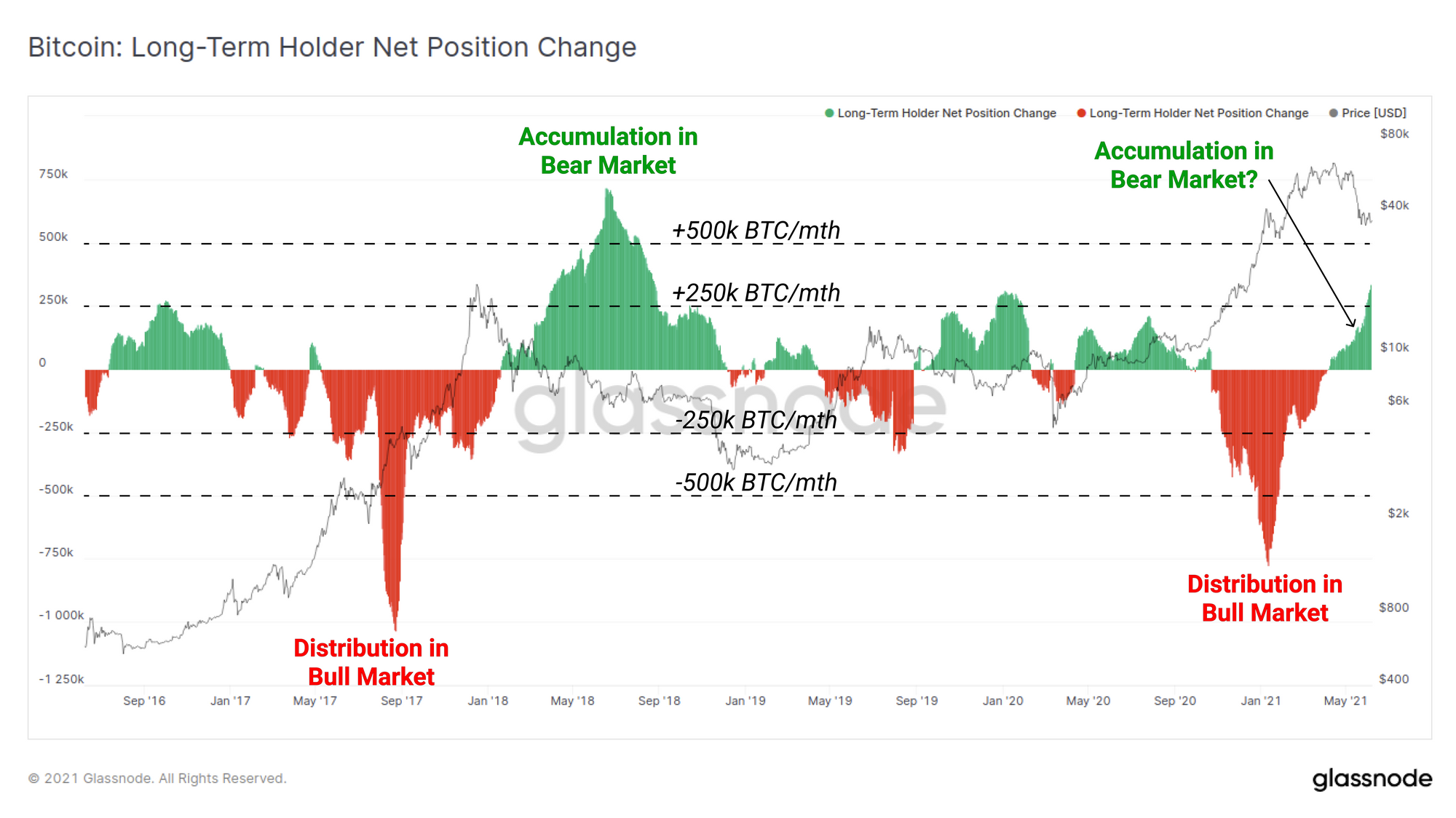

长期持有者(LTH)所持有的供应量已经开始加速上升。一枚比特币被归类为长期持有的门槛为:UTXO是否休眠了155天。因此,下面的图表主要展示的是在2020年底到2021年1月3日之间购买的投资者,他们还没有卖出他们的比特币。

经过长期持有者一段时间的卖出,比特币从1万美元反弹到6.4万美元的历史最高,LTH供应量的净变化处于一个坚定的上升趋势(囤币行为)。然而,我们可以再次看到这个分形与2017年底的牛市和2018年初的熊市相似。这个分形描述了一个拐点,经过此拐点之后,长期囤币者们停止卖出,开始重新积累,并持续购入目前价格位于低位的比特币。

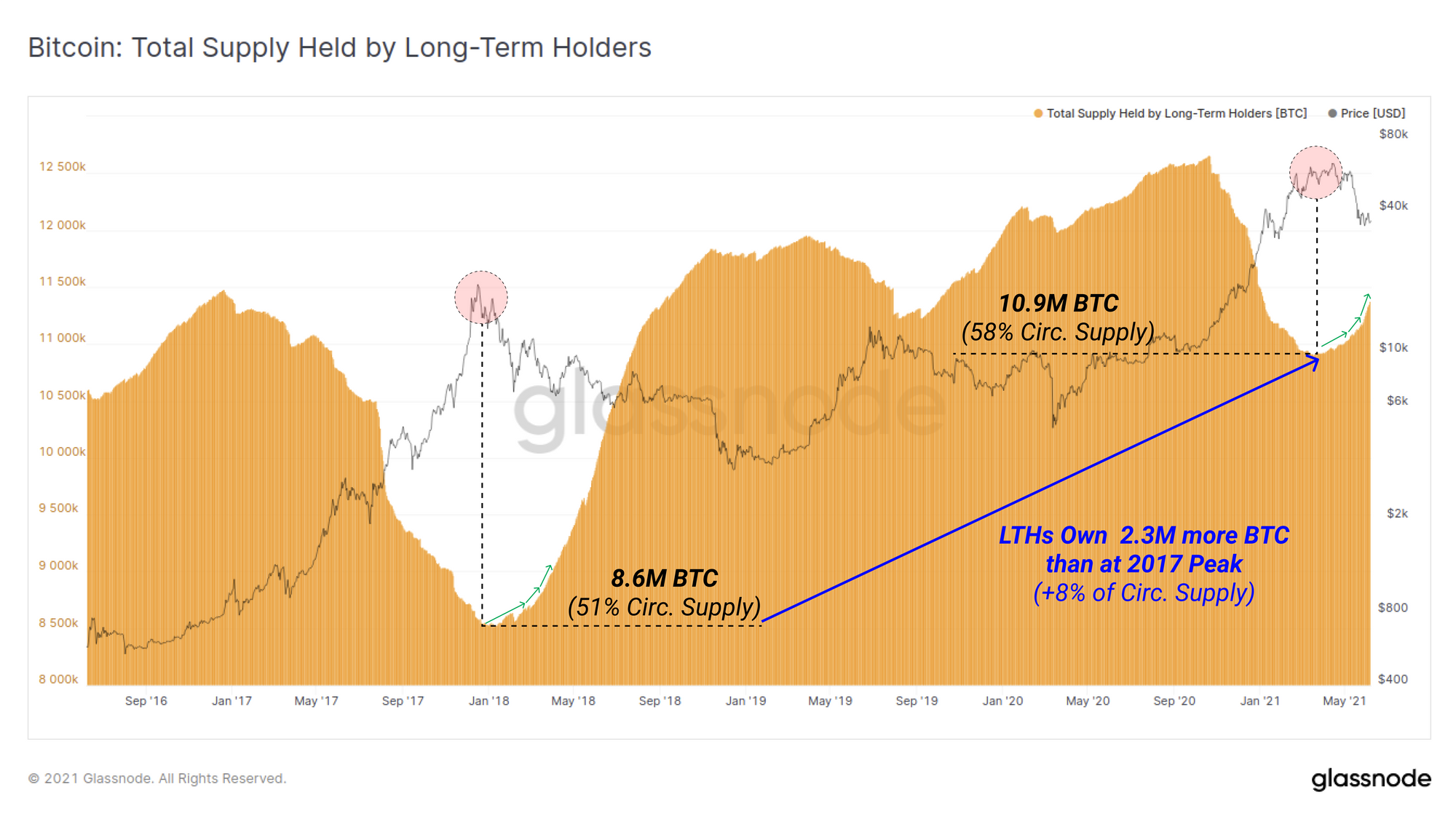

长期持币者(LTH)现在拥有1090万枚BTC,占流通中供应的58%以上。值得注意的是,与2017年高峰期的LTH持仓量相比,目前LTH们拥有的BTC多了230万枚(占流通供应量的+8%)。

这确实突出了一个直观的现实;较高的比特币价格需要较大的资本流入来维持牛市趋势。它还表明,如果没有资本流入的需求,卖出较少的比特币就能使比特币触及短期/宏观顶部。

DeFi链上活动减缓

链上活动的放缓,自然不限于比特币和以太坊。上个月,COMP、AAVE、UNI和YFI代币的总的链上活动已大幅下降,如交易数量(上部图)和交易的美元价值(底部图)已大幅下降。这些指标很简单,但作为衡量大众投资者情绪的标准还是较为有效,并且它们能准确地反映到价格之上。

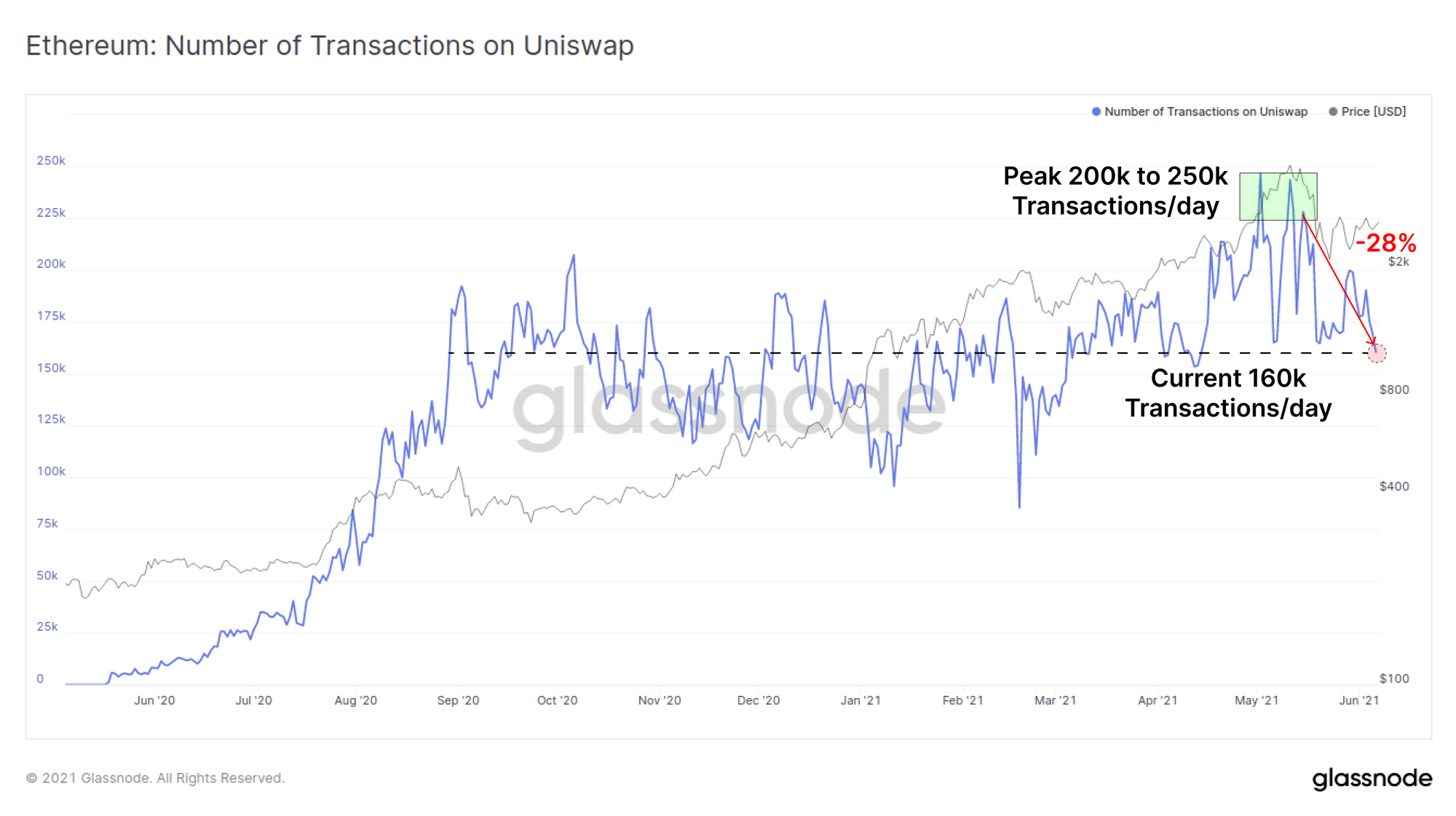

最后,我们可以看到,自5月中旬达到顶峰以来,Uniswap的每日交易数量下降了28%,这表明对代币的需求有所减缓。Uniswap的每日交易量已回到其长期基线,即自2020年9月 "DeFi之夏 "以来一直保持在每日16万笔交易左右。

链上周报控制面板

我们把本周链上周报所提及的数据指标做成了实时控制面板,可在这里查看。

Glassnode新内容

解密DeFi: 试验

我们已经发布了一个新的内容系列,专注于对快速扩张的DeFi行业提供见解和分析。我们最新的文章分析和探讨了一套新的、创新的和实验性的借贷协议,重点是激励设计、风险和机会。

产品更新

指标和资产

在Glassnode Studio内发布了新的视频教程,内容包括:

- 关注我们的推特

- 加入我的电报群

- 关于链上指标和活动图,请访问 Glassnode Studio

- 关于交易所核心链上指标和活动的自动提醒,请访问我们的(Glassnode警示推特)

免责声明:本报告不提供任何投资建议。所有数据仅供参考。任何投资决策均不得基于此处提供的信息,您对自己的投资决策负全部责任。