链上周报(2021年第28周)

比特币市场进入一个狭窄的交易区间,我们本周评估了反映市场情绪和波动触发因素的一系列市场指标。

比特币市场进入一个狭窄的交易区间,我们本周评估了反映市场情绪和波动触发因素的一系列市场指标。

比特币市场经历了异常平静的一周,平静的让人印象深刻,因为波动性继续走低,价格继续挤压到一个狭窄的盘整范围。本周以35,128美元的高点开盘,本周低点为32,227美元。由于现货、衍生品和链上指标的活动都呈现低调和安静的特点,人们开始觉得这是暴风雨前的平静。

本周我们将探讨整个比特币市场的多个指标和指数,以建立一个整体情绪、波动触发因素和投资者行为模型。

矿工恢复的早期迹象

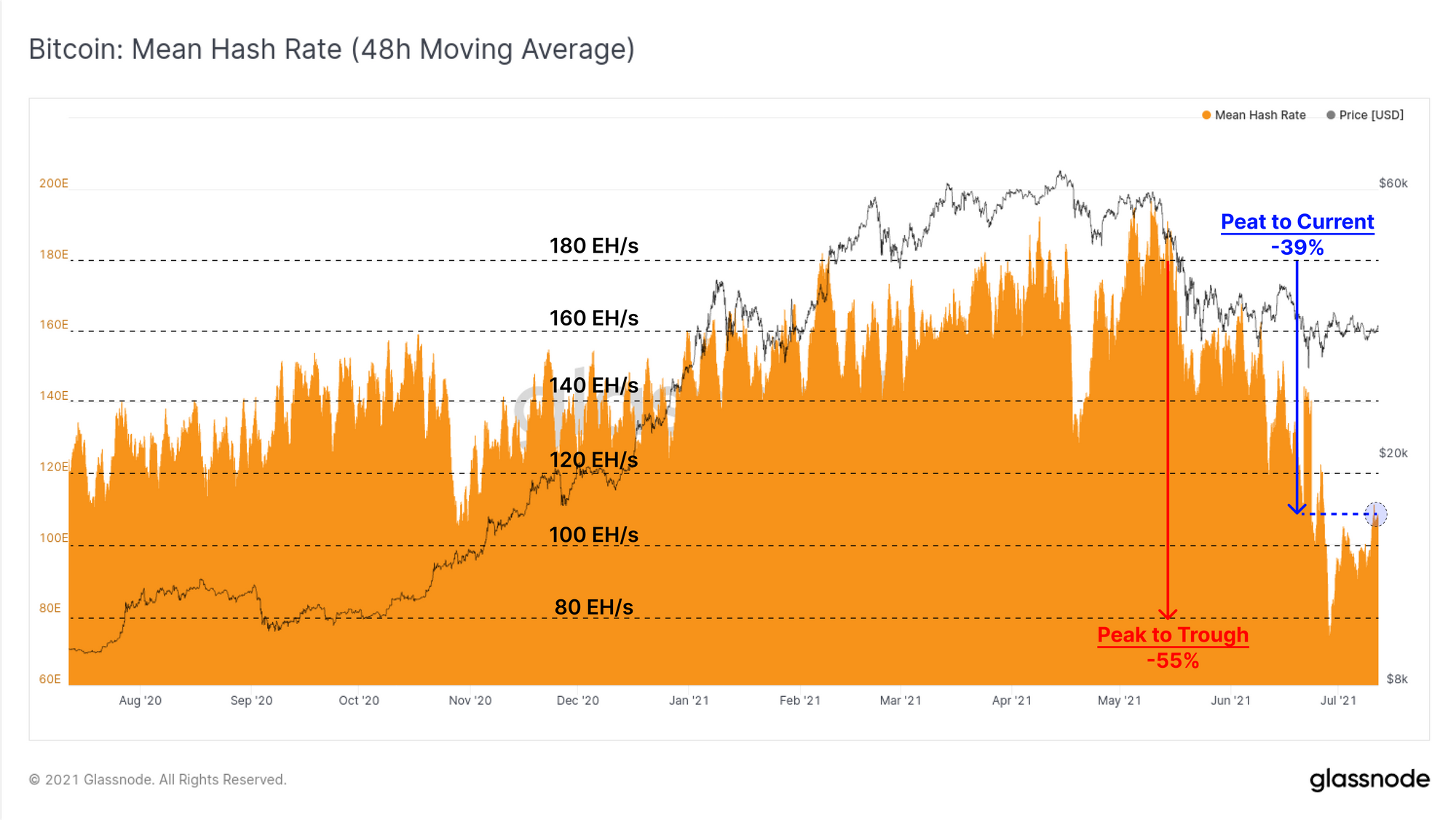

前两期周报的关键主题之一是整个比特币挖矿市场的变化情况(见第26和27周)。确立看涨或看跌倾向的一个关键启示是查看算力恢复的进度。

- 算力快速恢复可能表明矿工们已经成功地搬迁了离线矿机或重新配置了他们的硬件,恢复了成本,很有可能降低了矿工金库被清算卖压的风险。

- 算力缓慢恢复可能意味着相反的情况,即成本和停电继续造成矿工们的财务损失,从而增加矿工金库卖出的风险。

本周,算力已经从55%的峰值下降恢复到39%左右的下降。如果这个水平能够保持住并且具有代表性,这相当于大约29%受影响的算力已经重新上线。这可能是:

- 中国的矿工,已经成功地在某地重新布置了挖矿硬件,

- 矿工们点亮了以前被淘汰的硬件。

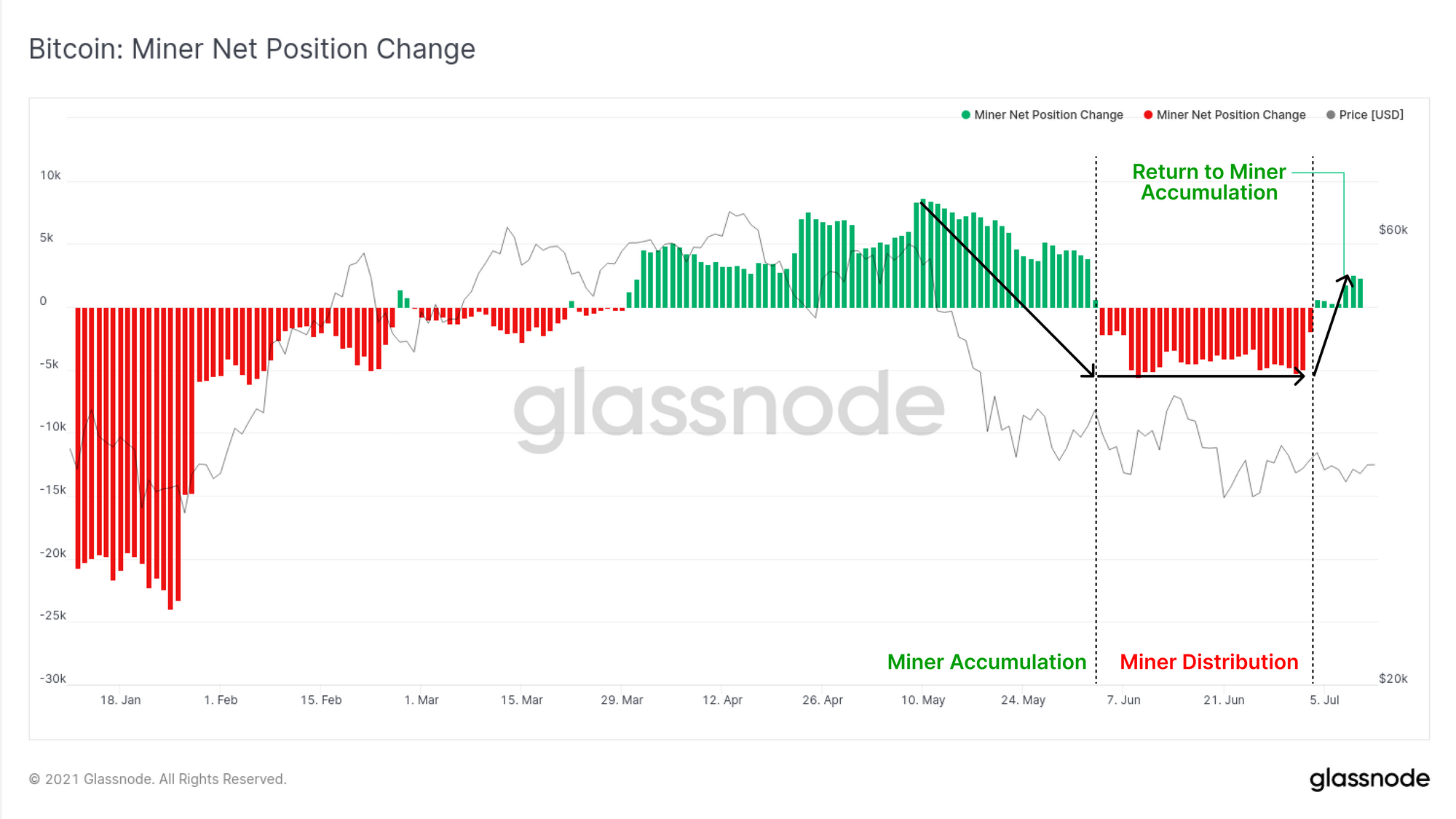

我们在之前的周报中指出,此时维持运营的矿工,他们的盈利能力会得到大幅提升,他们的强制卖压被降到最低。支持这一论点的证据是,矿工净头寸变化指标已经恢复到累积状态。这表明,来自离线矿工的卖压已经被运营中的矿工的积累所抵消。

这一指标的重大下行变化将表明金融压力正在影响矿业市场,并可能预示着流动性供应量的增加。

交易所储备的耗损

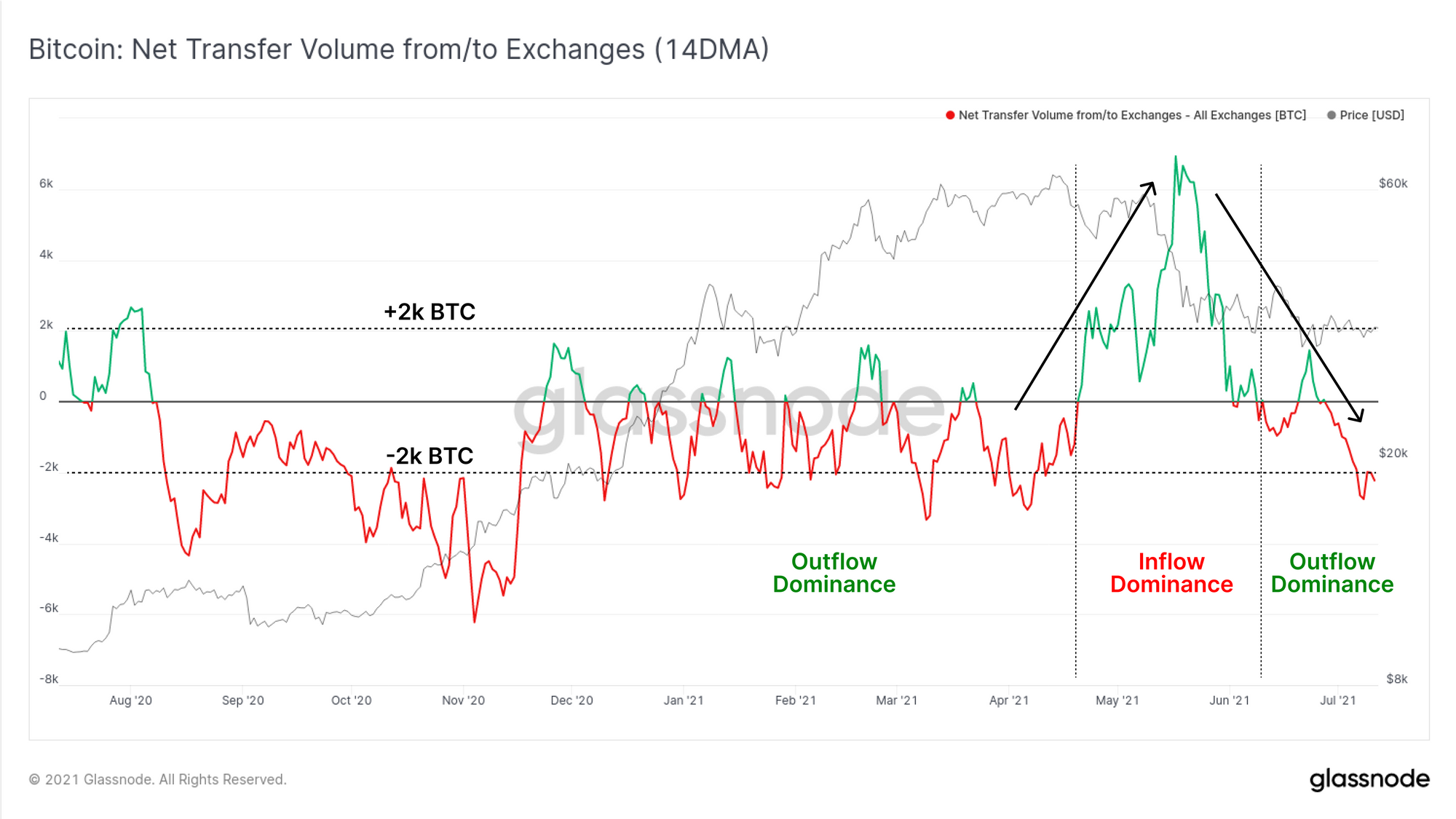

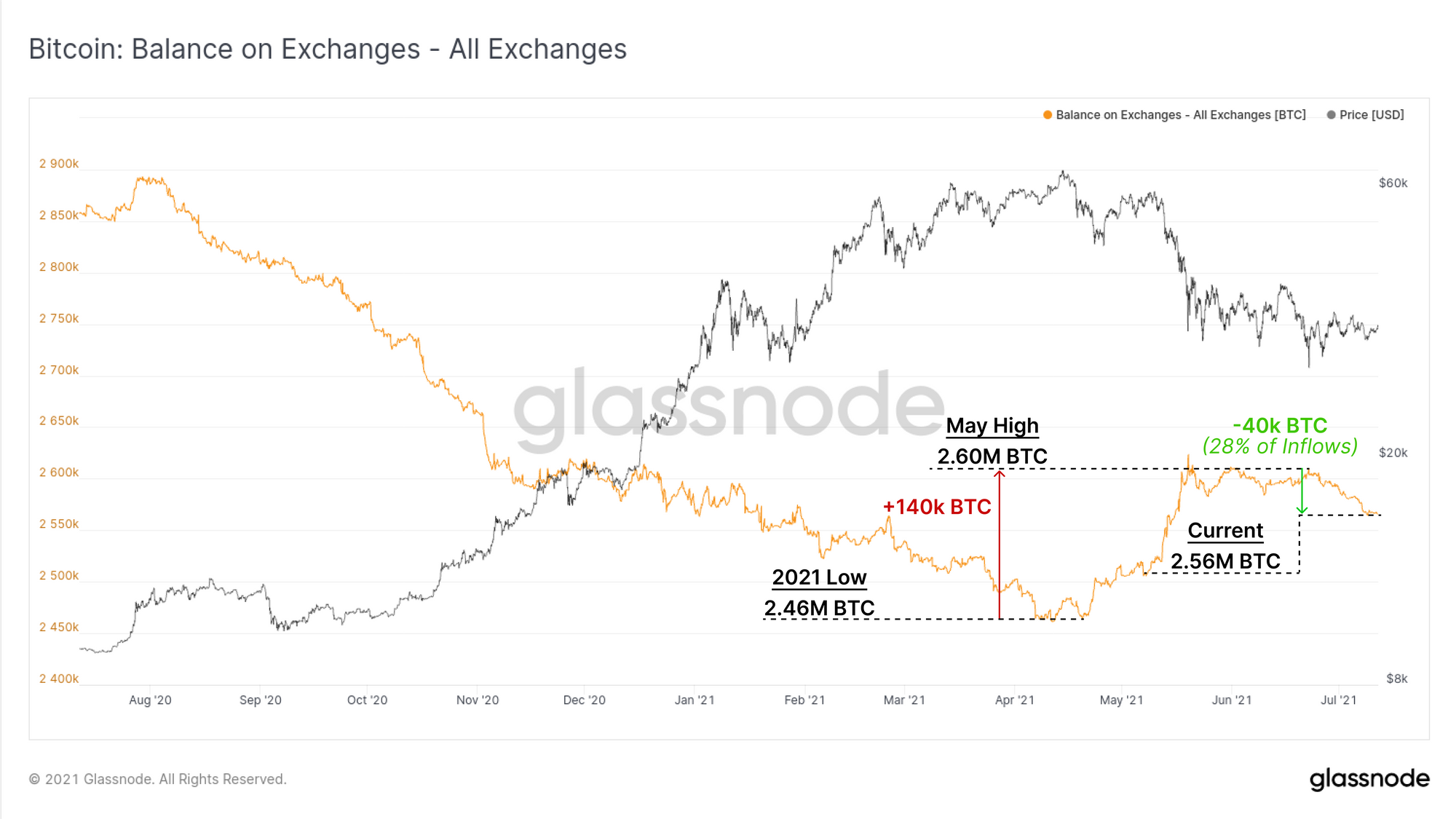

整个2020年和2021年第一季度的一个关键主题是无情地消耗交易所的比特币储备,灰度GBTC信托吸纳了很多交易所流出的比特币,或者其他机构吸收了这些比特币。在图表上则表现为交易所储备的持续净流出。

整个5月,这种趋势急剧逆转,因为大量的比特币被存入交易所,同时市场上也抛售了约50%的比特币。在14天移动平均线的基础上,特别是在过去的两周里,交易所的资金出现了更多的流出,即每天约2000枚比特币的速度流出。

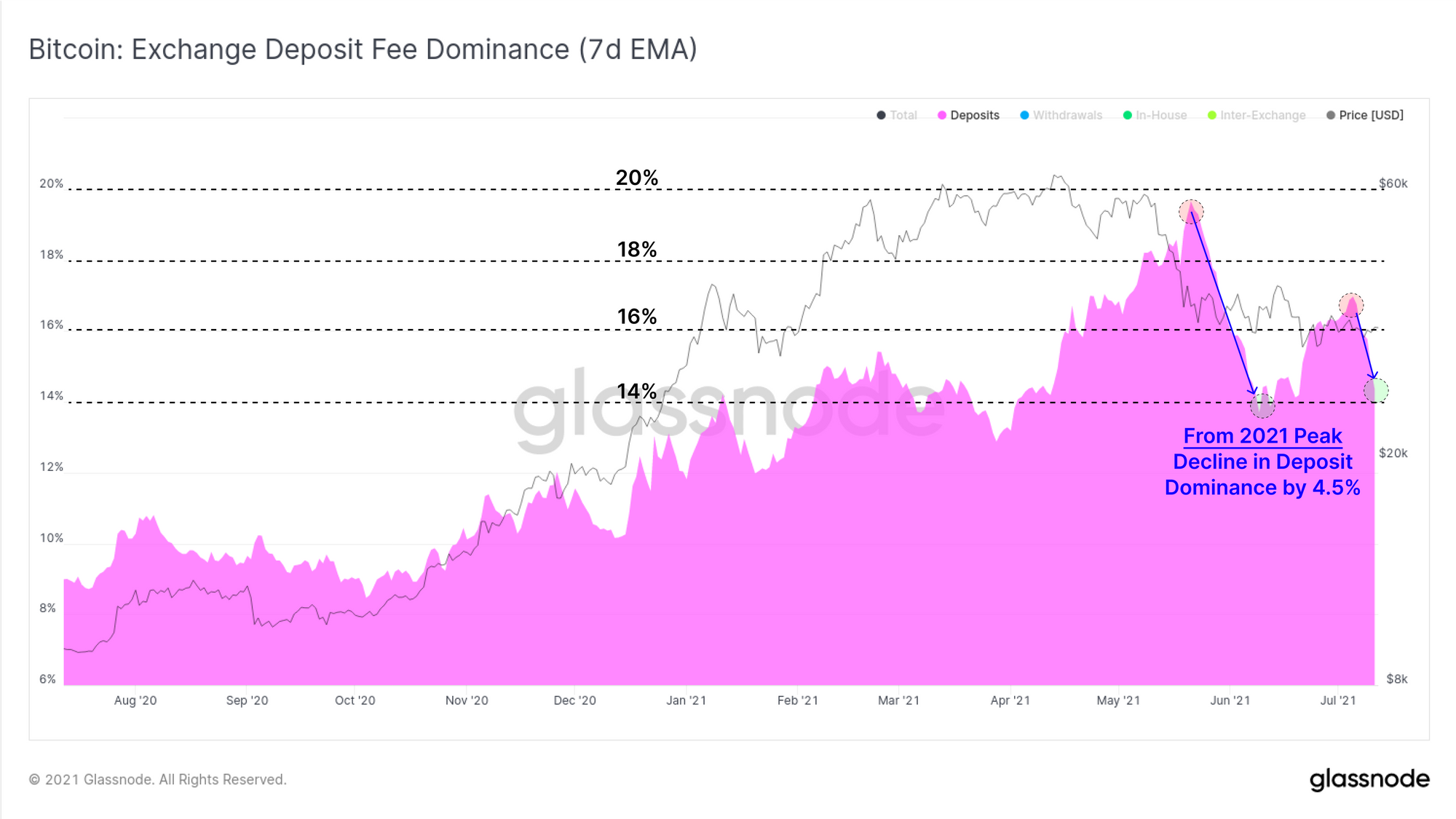

随着市场波动性的降低和内存池清空,对区块空间的需求正在下降,这种情况很正常。因此,与繁荣的牛市相比,目前链上所执行的交易往往带有较少的投机性,具有更多的 "目的性 "。

本周,与交易所存款相关的链上交易费用的比例在短暂的高峰(17%左右)后下降到14%。作为一种结构性趋势,这种情况如果持续下去,可能会增强卖压正在减弱的论断。

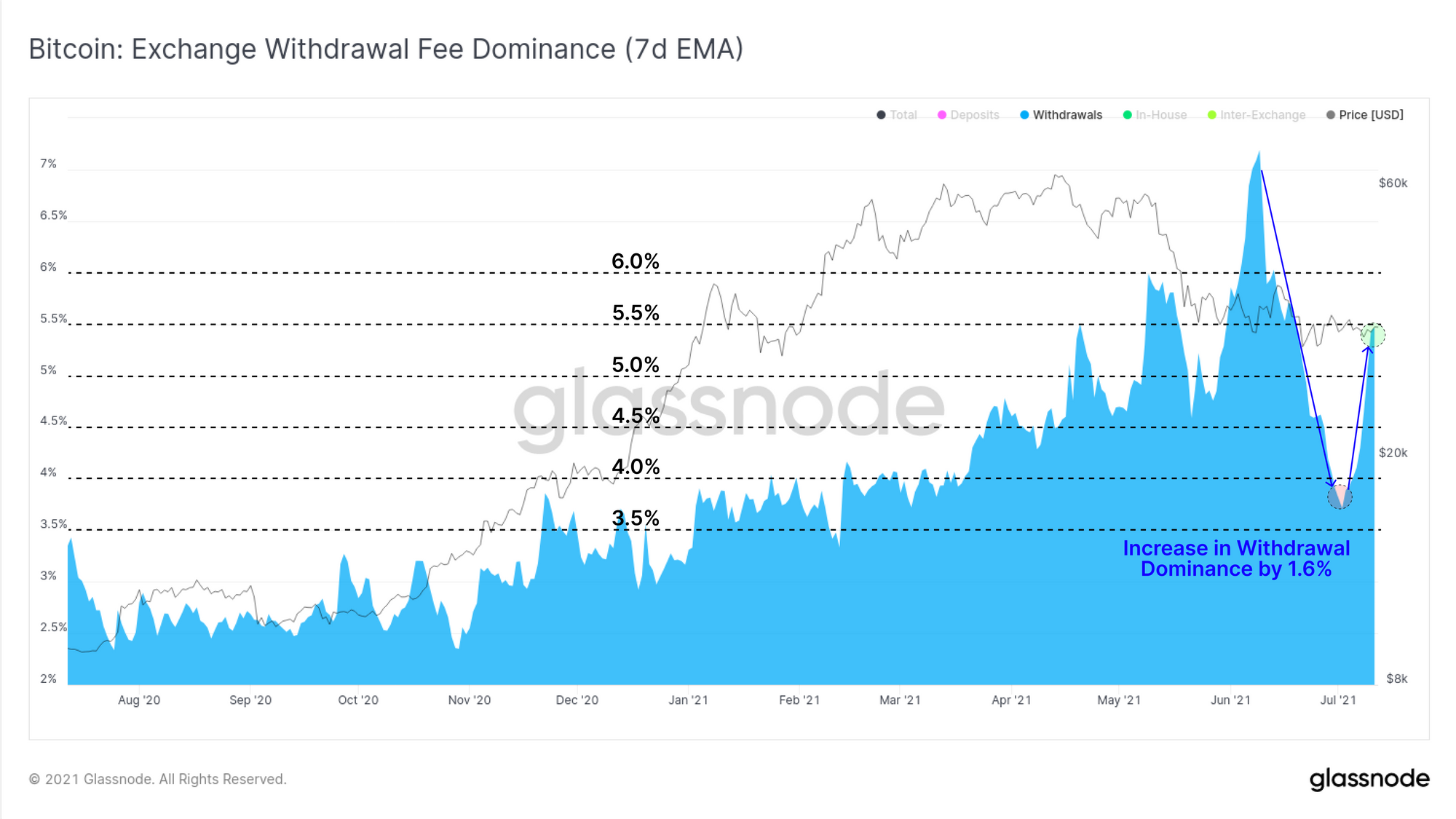

相反,与提币相关的链上费用比例从3.7%明显反弹至5.4%,相对比例提升了43%。这也表明人们越来越倾向于积累而不是卖出。

请注意,在规模上,存币费用的占比一般会高于提币费用占比,这是因为交易所为提高效率而部署了批量技术,包括将多个客户提款打包成一笔转账,只需支付一笔转账手续费即可。

在过去的三周里,交易所的总余额下降了约4万枚比特币。这相当于自4月高点以来观察到的14万枚比特币总流入量的大约28%。我们跟踪的交易所余额目前持有256万枚比特币。

衍生品市场一片沉寂

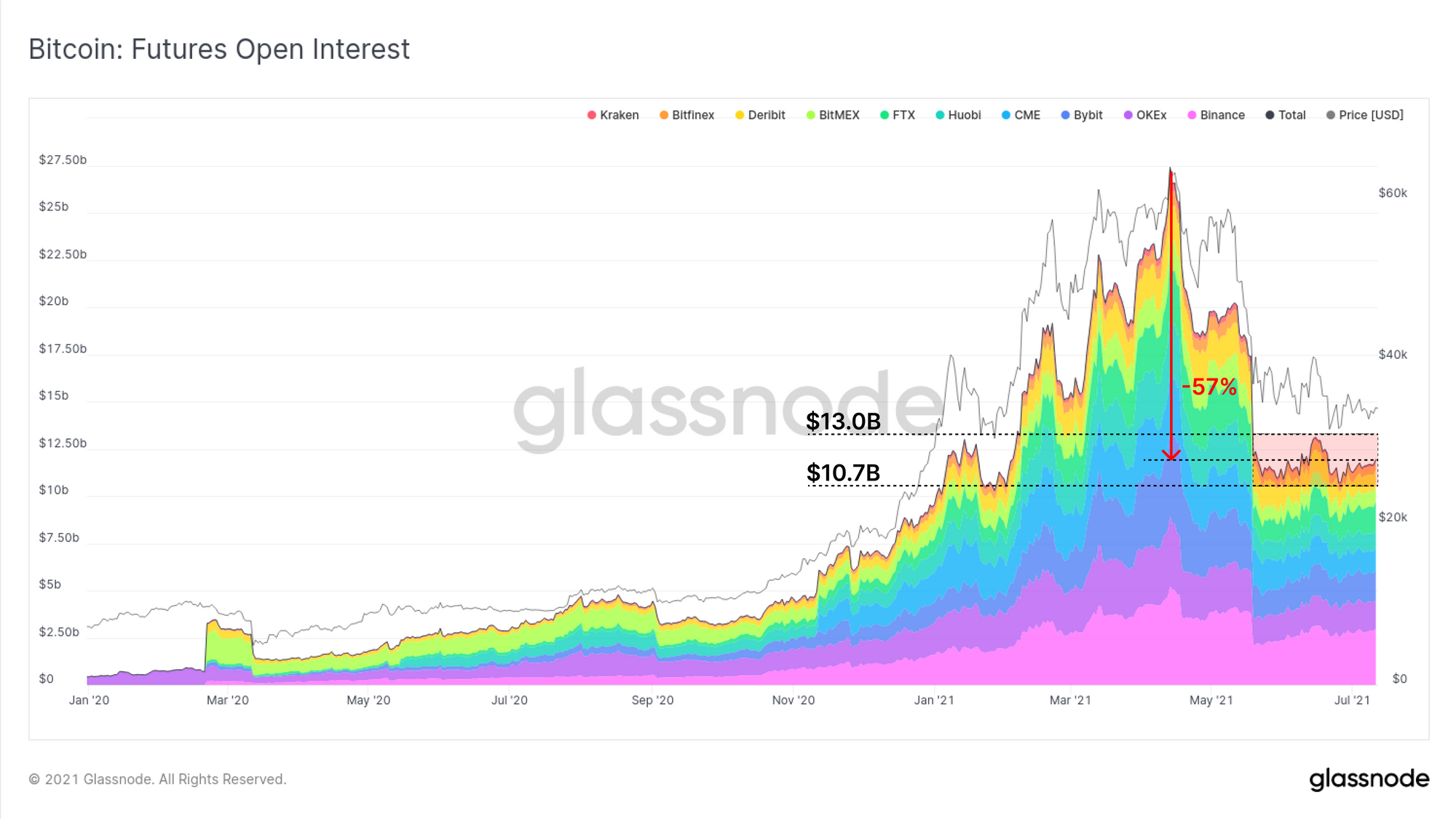

在整个衍生品市场,我们观察到未平仓合约停滞,交易量继续下降。鉴于衍生品市场在5月的去杠杆中收到严重影响,这表明人们对杠杆投机的胃口降低。

自5月的抛售以来,期货未平仓合约一直保持在107亿美元和130亿美元之间,在这个范围内只有少数几个明显的建仓和下降。未平仓合约仍然比4月份Coinbase上市时创立的历史最高值低57%。

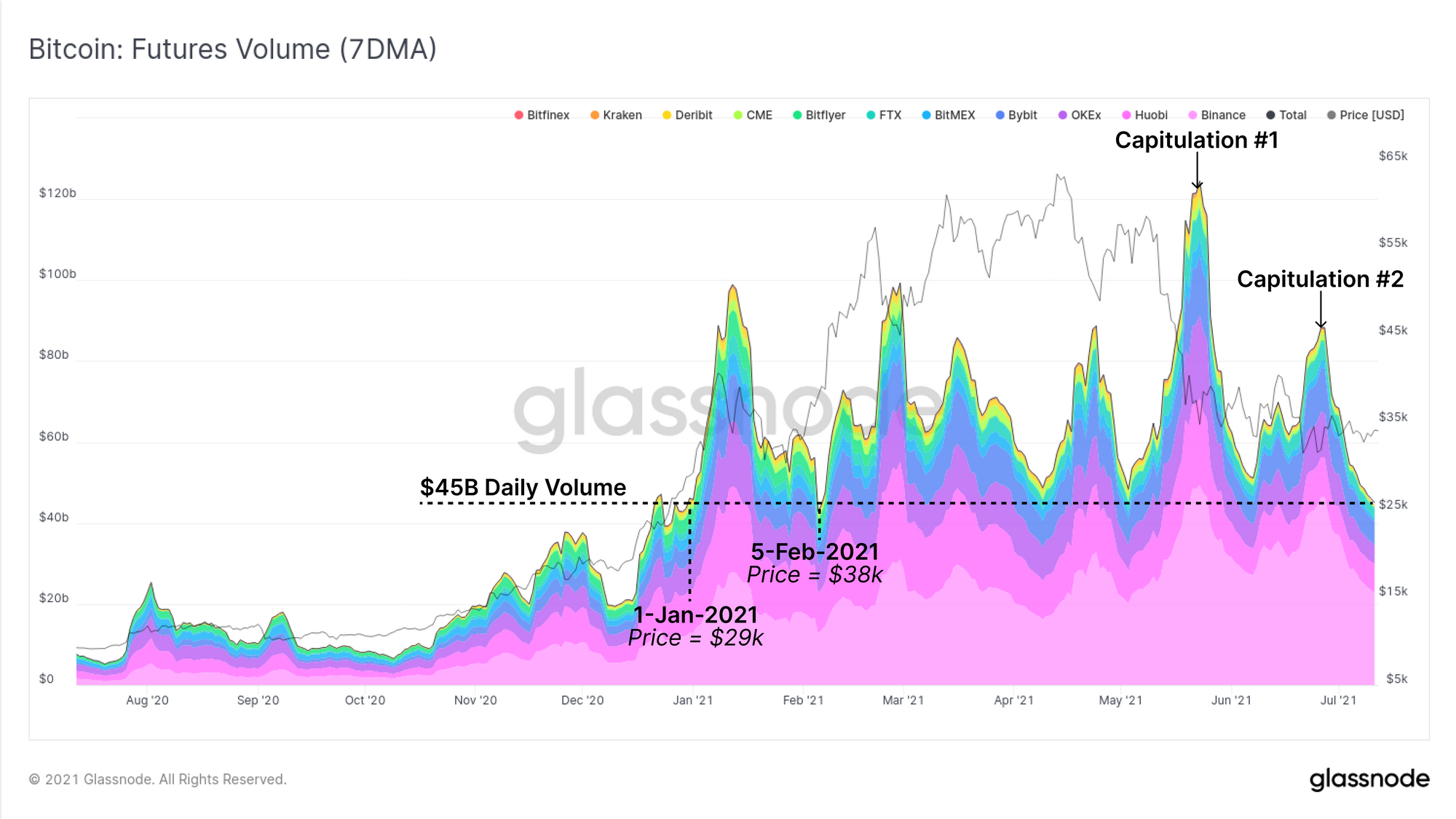

整个期货市场的交易量也在下降,回落到每天450亿美元的交易量。上一次出现如此低的交易量水平是2021年第一季度,当时价格在类似的范围内交易(2.9万至3.8万美元)。这使得目前的交易量比5月(排名第一)和6月投降时期(排名第二)的交易量分别低62.5%和49%。

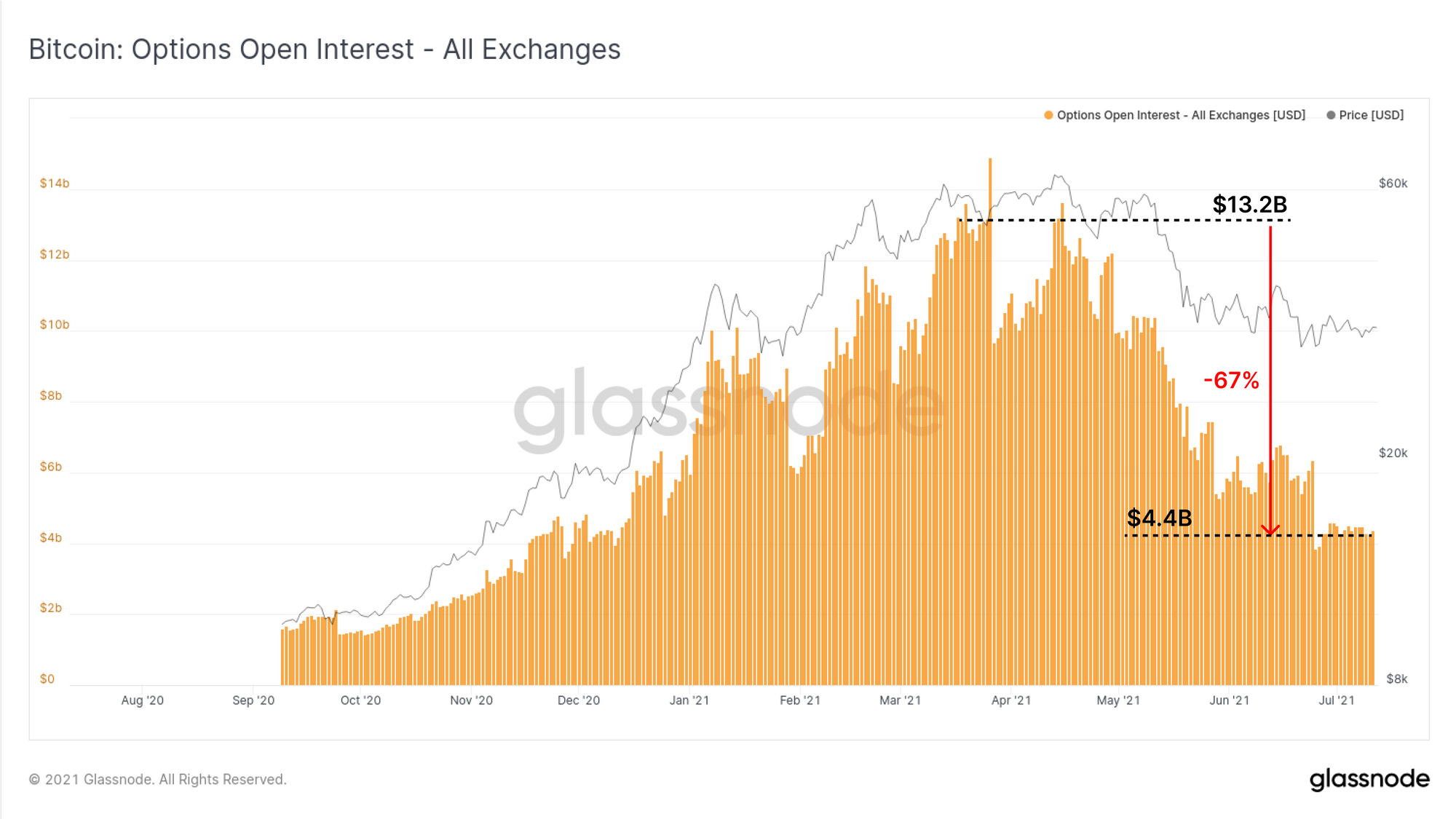

期权市场正经历着类似的放缓,自3月和4月创下的典型高点132亿美元以来,未平仓合约下降了67%以上。目前的期权未平仓合约为44亿美元,回到了2020年12月的水平。

由于所有衍生品市场的下降都如此明显,市场波动越来越可能由现货交易量驱动,而不是短/长线挤压或杠杆清算。因此,下一次大波动的方向很可能强烈反映出基本的供应和需求(而不是投机性的溢价/折价)。

供应量动态

现在,我们已经涵盖了矿工、交易所流动和衍生品市场,我们终于转向了当前持币人的动态,他们提供了比特币的供应。在此,我们寻找卖出和持有模式之间的平衡,以评估投资者的情绪和信念。

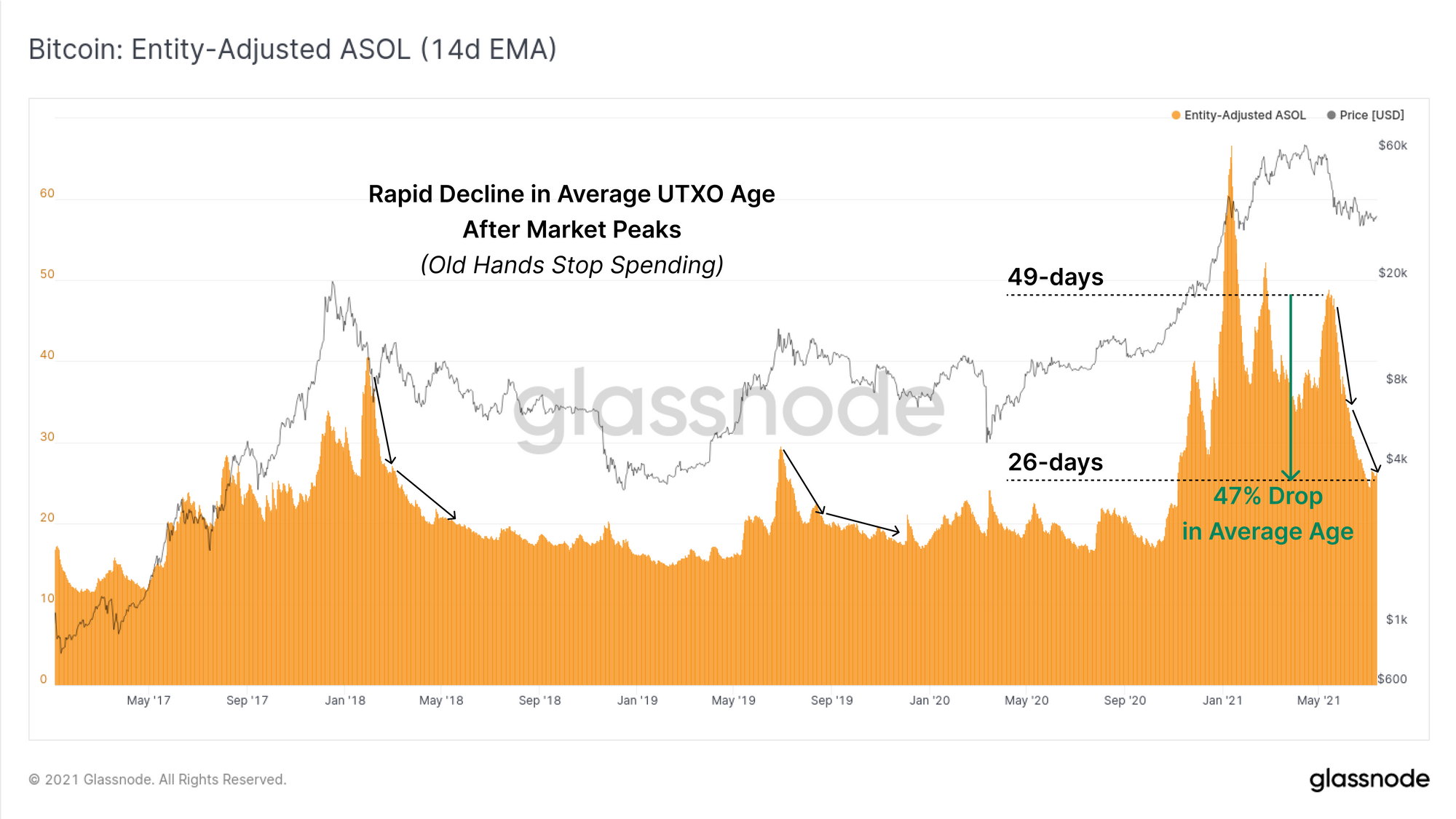

ASOL指标捕捉的是每天卖出的产出币的平均币龄。由于ASOL只考虑卖出的产出币的平均币龄(而不是比特币数量),它在很大程度上不受内存池的影响。下面的图表还使用实体调整来过滤掉交易所和类似的经济实体,这些实体经常使用低链上费用环境进行钱包整合和管理。

与2017年和2019年的峰值相似,已卖出的产出币的平均币龄正在迅速崩溃,表明回归到更高的信念囤币和可能的积累(注意到随后的积累供应挤压需要时间来体现)。

ASOL表明,总的来说,越来越多的旧币休眠了。囤币波提供了更多的数据点来支持这一论点。

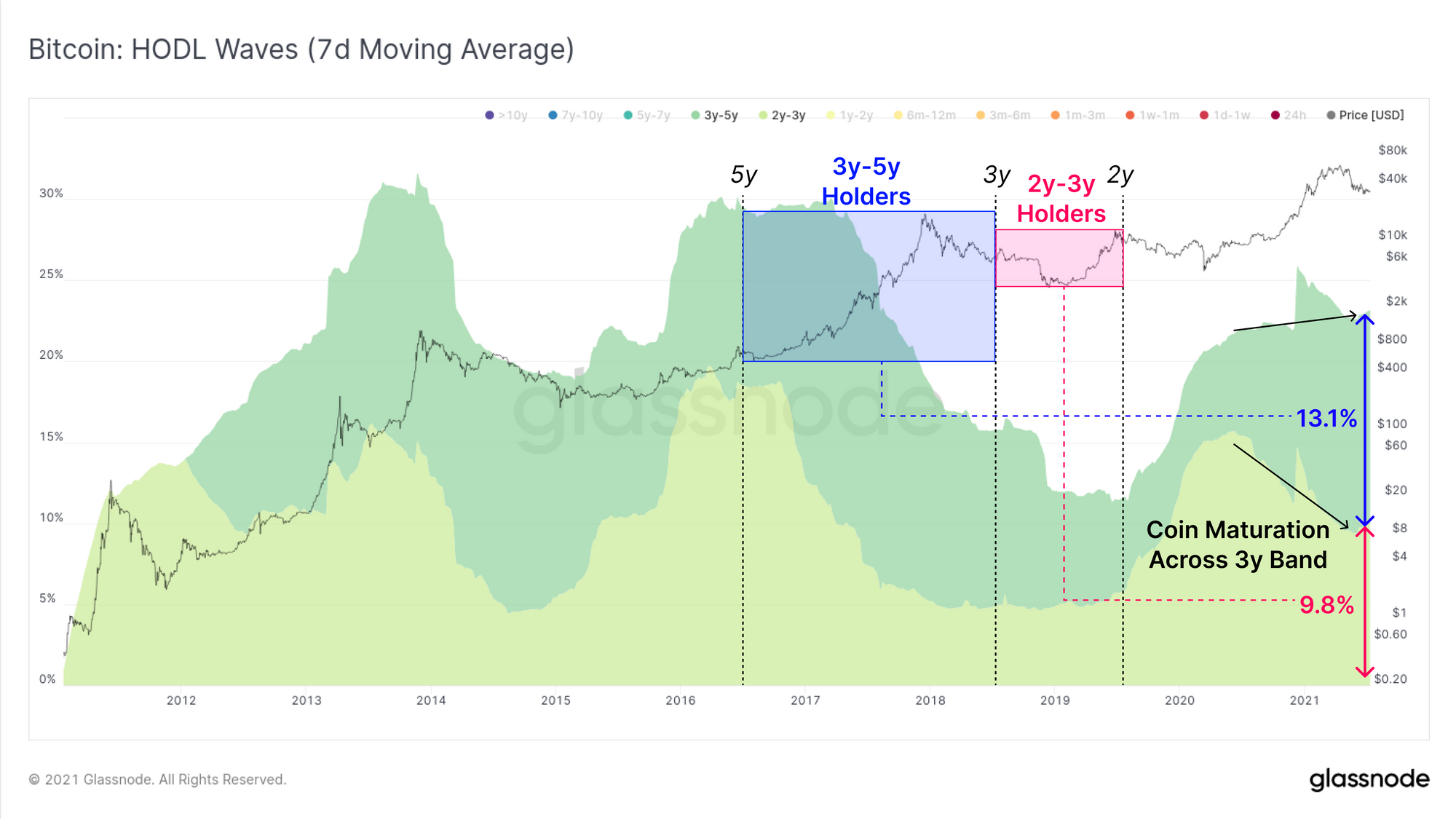

下面的图表过滤了币龄在2年到5年之间的比特币。这些币龄段反映了两组信念坚定的买家,他们都在重大波动中继续持有:

- 币龄在2年到3年的持有者,他们在2018年底至2019年高峰的熊市中积累。这些投资者目前持有9.8%的供应量。

- 自2020年3月以来,5.2%的流通供应已经从2年-3年币龄的区间 "成熟 "到3年-5年币龄的区间。

- 币龄在3年至5年的持有者,他们在2016年7月至2018年7月之间积累,因此他们是最近一个牛市周期的买家。这个群组继续增长,现在占供应量的13.1%。这些投资者在640美元和上一轮牛市顶端 2万美元之间买入,并持币熬过了重大的波动。

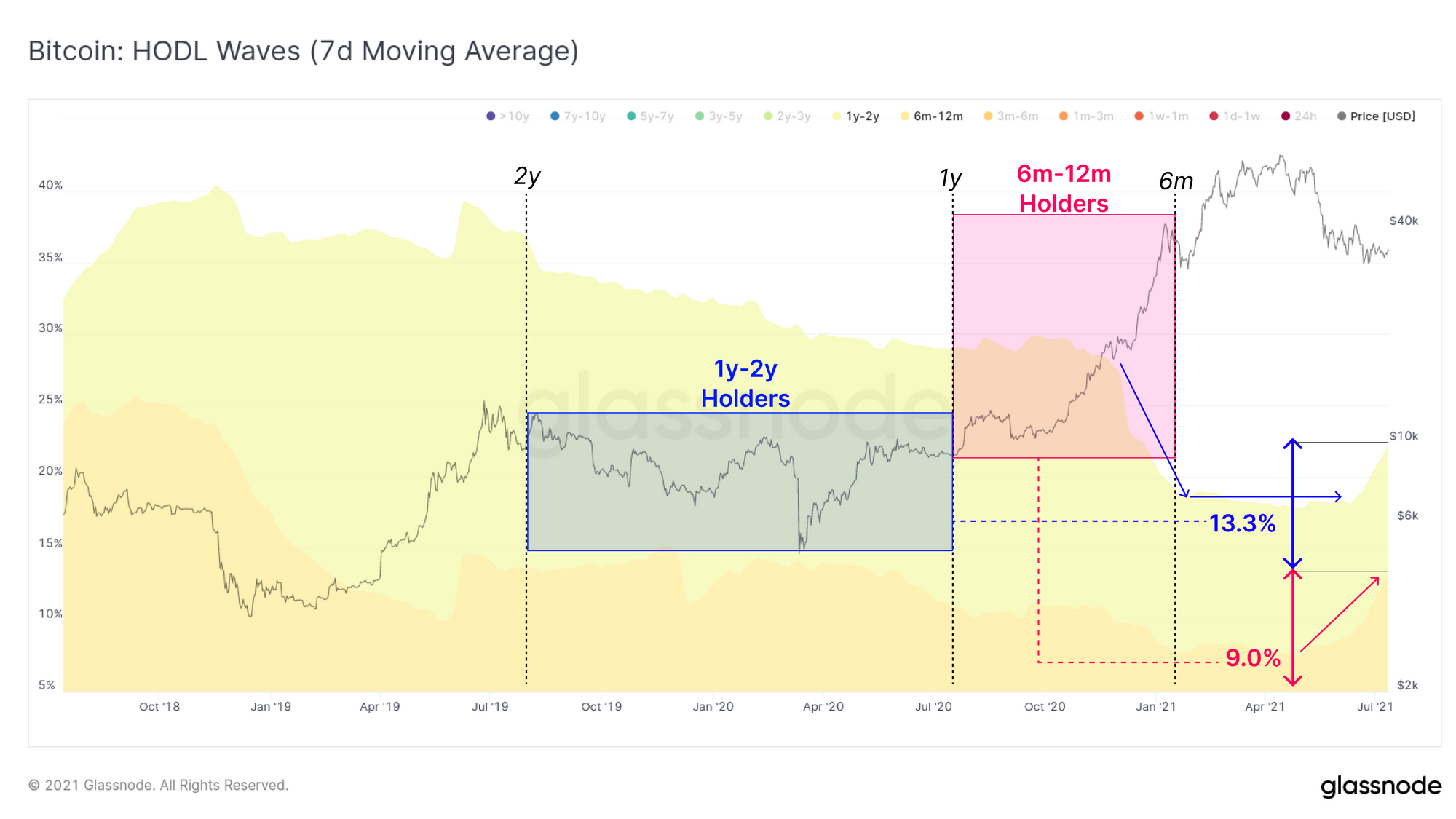

对于币龄中年的比特币币(6个月到2年),我们可以发现,今年整个第一季度,这些投资者基本上都在卖出(下降波)。那些Q1卖家的积累时间最远可以延伸到2018年币价投降后的2019年1月,彼时币价为3千美元(这些币的持有者从而捕获了完整周期的利润倍数)。

这些群组似乎最近开始转换行为,从卖出模式进入持有模式。币龄在1-2岁的比特币目前占总供应量的13.3%,这些币的积累时间横跨2019年中期到2020年中期。在第一季度大量卖出后,他们的持有量趋于平稳,表明卖出速度放缓。

币龄在6个月-12个月的比特币是这个周期的牛市买家,现在持有9%的比特币供应。这个币龄段从4月初开始明显膨胀,表明2020年11月至12月的很大一部分买家还没有卖掉他们的比特币。

在接下来的三个月里,通过观察这些 "币龄中年比特币 "囤币波的演变,我们可以了解 到"早期机构供应 "有多少仍然被坚定地持有,或者相反,有多少最近被卖出。

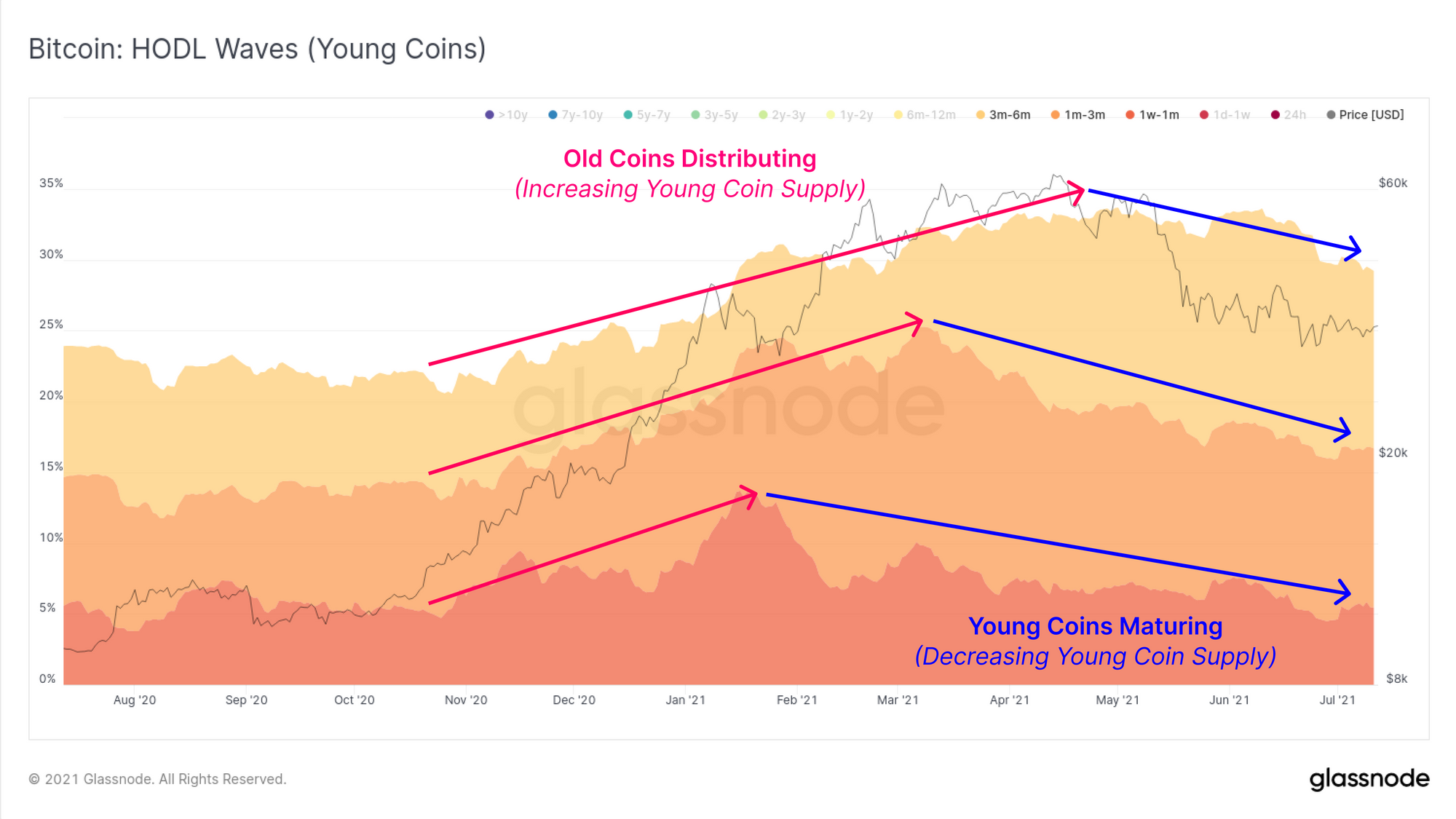

最后,我们调查了那些币龄最年轻并且有经济意义的比特币,指那些币龄在1个月到6个月之间的比特币。这些代表了牛市的买家,他们一般都是从卖出比特币而实现利润的老手上购买。从2020年11月到2021年5月,这种行为是显而易见的,因为币龄年轻的比特币供应量从约22%膨胀到32%以上。

然而,自5月的抛售以来,币龄较年轻的供应量已经开始了一个结构性的下降趋势,这表明这些比特币正在成熟,投资者正在囤币,并且积累可能正在进行。

如果年轻的比特币供应继续下降(老币休眠,币龄较年轻的比特币变得成熟),这有利于比特币价格。相反,币龄较年轻的比特币供应量的大幅飙升表明重新分配,将有利于看跌的倾向。

链上周报控制面板

我们把本周链上周报所提及的数据指标做成了实时控制面板,可在这里查看。我们也已经开始制作每周链上视频分析,方便用户深入了解每一周分析背后的理论和逻辑。

Glassnode新内容

DeFi解密:显示出生命迹象

我们已经发布了一个新的内容系列,专注于与快速扩张的DeFi行业有关的见解和分析。我们最新的文章探讨了随着代币价格趋于稳定,甚至出现竞价,DeFi市场出现反弹和复原的早期迹象。

产品更新

指标和资产

- 关注我们的推特

- 加入我的电报群

- 关于链上指标和活动图,请访问 Glassnode Studio

- 关于交易所核心链上指标和活动的自动提醒,请访问我们的(Glassnode警示推特)

免责声明:本报告不提供任何投资建议。所有数据仅供参考。任何投资决策均不得基于此处提供的信息,您对自己的投资决策负全部责任。