链上周报(2021年第31周)

随着比特币价格回升到4.2万美元以上,我们分析了链上实体的消费和积累行为。

随着比特币价格回升到4.2万美元以上,我们分析了链上实体的消费和积累行为。

本周比特币市场强劲反弹,增加了周一早上开始的轧空收益。本周的低点为35,326美金,达到日内高点42,388美元。比特币经过几个月的盘整,以及对2.9万美元底线的多次回测之后,终于展现出一些积极的价格迹象。

在本版周报中,我们评估了市场对上周以来的第一组强势上涨的反应。我们分析了获利的幅度,以及积累和卖出行为在链上的表现。

怀疑还是熊市解套反弹?

在经历了很长一段时间的非常消极的情绪和价格的持续下跌之后,比特币本周迎来兴奋时刻。一个关键的问题是,这是否是一个怀疑反弹(每个人都怀疑新的牛市趋势),或者仅仅是在一个更大的时间范围内下跌趋势中的反弹。让我们先来定义一下这两个名词:

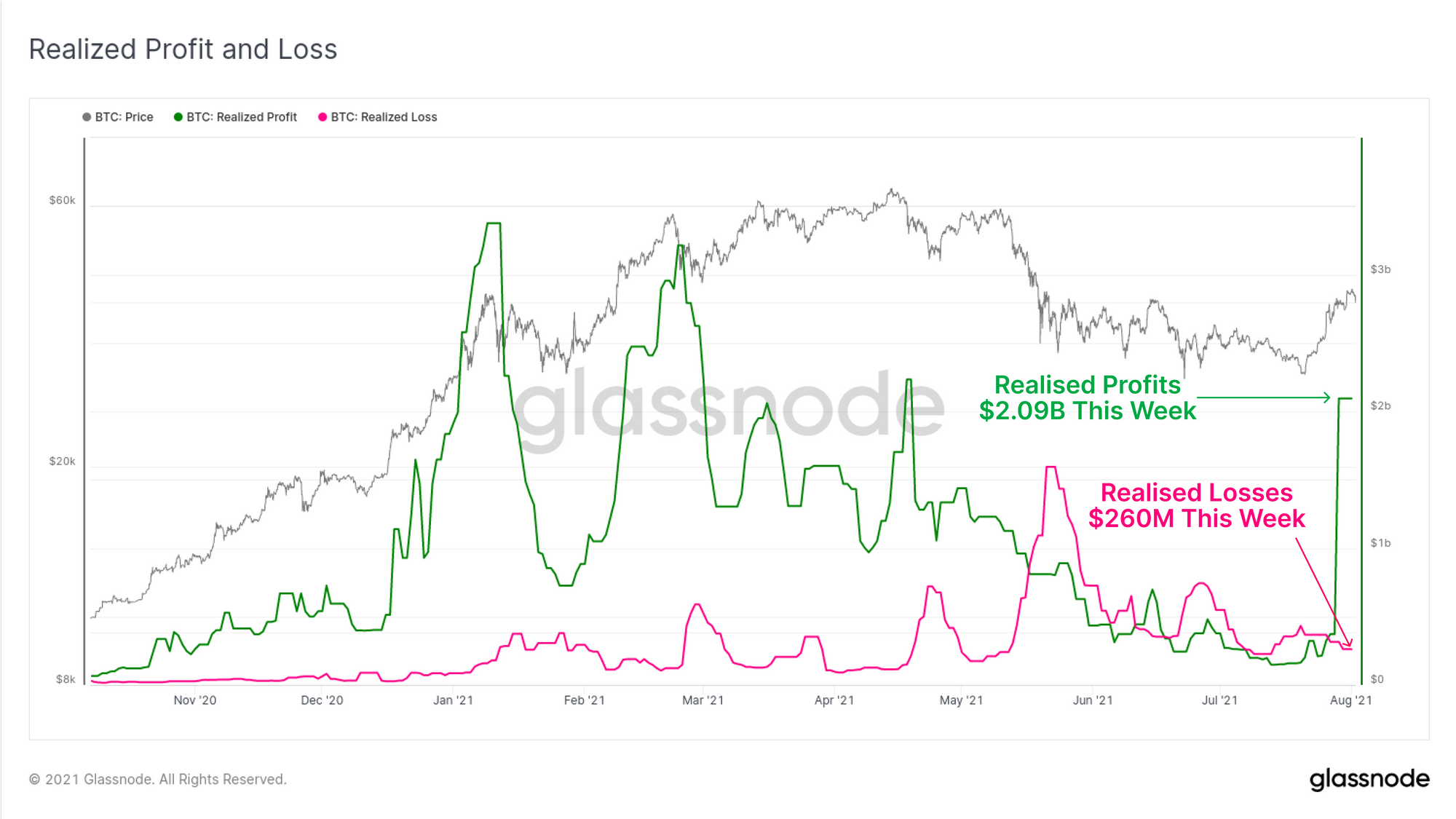

我们首先评估链上实现的利润和损失。我们可以发现,在5月至7月实现长期高额亏损后(粉色),本周链上实现了超过20亿美元的利润(7日中位数)。这表明市场上有一部分人卖出了他们的获利币,有可能就此获利退出。

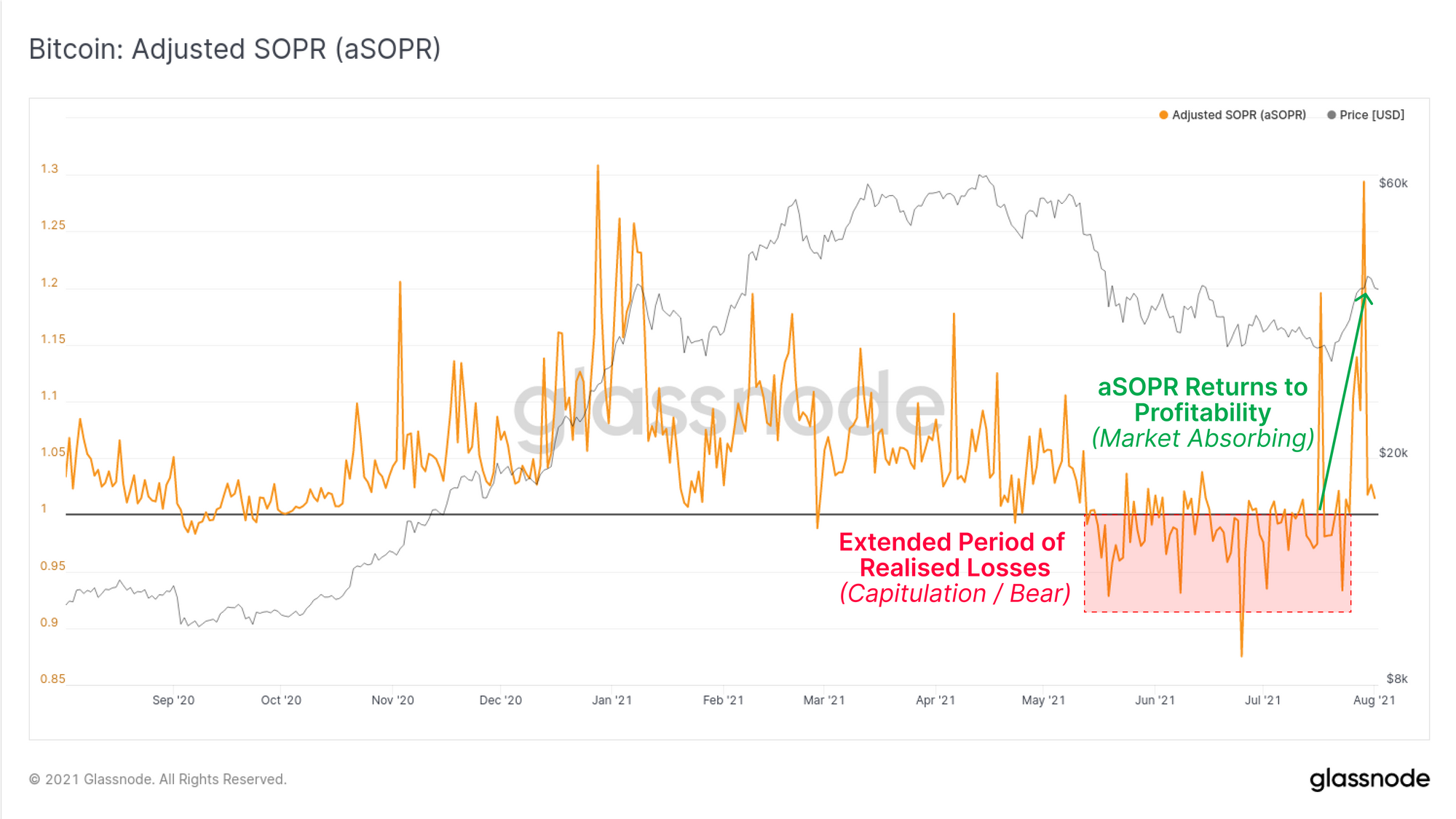

aSOPR指标提供了一个总市场实现的利润/损失的参照,忽略了小于1小时的比特币。我们可以看到,自5月的抛售以来,大多数链上支出都实现了损失。每次价格回升,交易员们都会卖出他们的比特币,这让aSOPR值为1成为阻力点。

本周aSOPR大幅回升,因为在链上实现了利润。需要注意的关键观察是:

- aSOPR回落到1,然后反弹更高。这表明市场已经停止实现利润(持有的信念仍然存在)并吸收了卖出压力(怀疑)。

- aSOPR回落到1以下并保持在低位。这表明市场再次实现了亏损,并且无法吸收卖盘压力(熊市的缓解)。

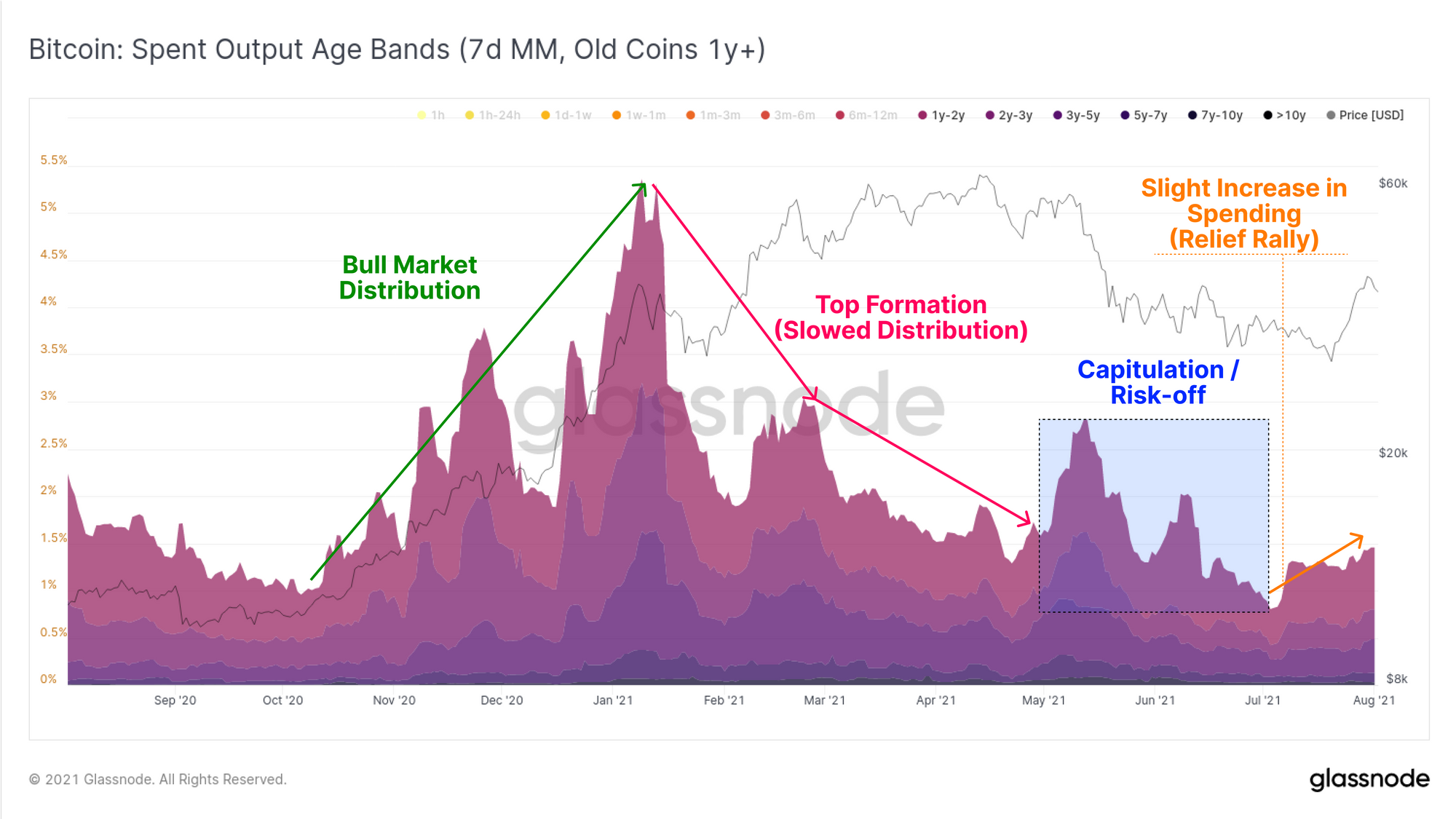

我们已经确定,相当数量的获利比特币已经在链上卖出。我们可以评估这些比特币的持有者是来自哪一群人。如果我们在卖出产出币龄带中评估币龄较大的币(>1年),我们可以看到,本次周期具有四个不同的阶段:

- 牛市卖出在2020年底到2021年第一季度,因为币龄较大的币被加速卖出。

- 2.顶部形成,2021年2月至5月卖出速度放缓。

- 5月和6月的投降和去风险,因为市场对空前的FUD作出反应,币价暴跌50%,最低2.9万美元。

- 4.怀疑或熊市缓解到7月下旬,因为市场交易下降到2.9万美元,然后本周剧烈上升到4.2万美元。

在理想的上涨剧本是,币龄较大的币将保持相当的休眠状态,卖出将保持低水平或下降,囤币持有的信念强劲。如果币龄较大的币确实开始卖出,但价格继续反弹,这将表明一个看涨怀疑回升可能正在发挥作用,市场正在吸收卖出的供应量。

相反,如果币龄较大的币卖出量急剧上升,特别是在价格疲软的情况下,可能开始倾向于恢复熊市趋势。这将表明市场正在努力吸收已卖出的供应量。

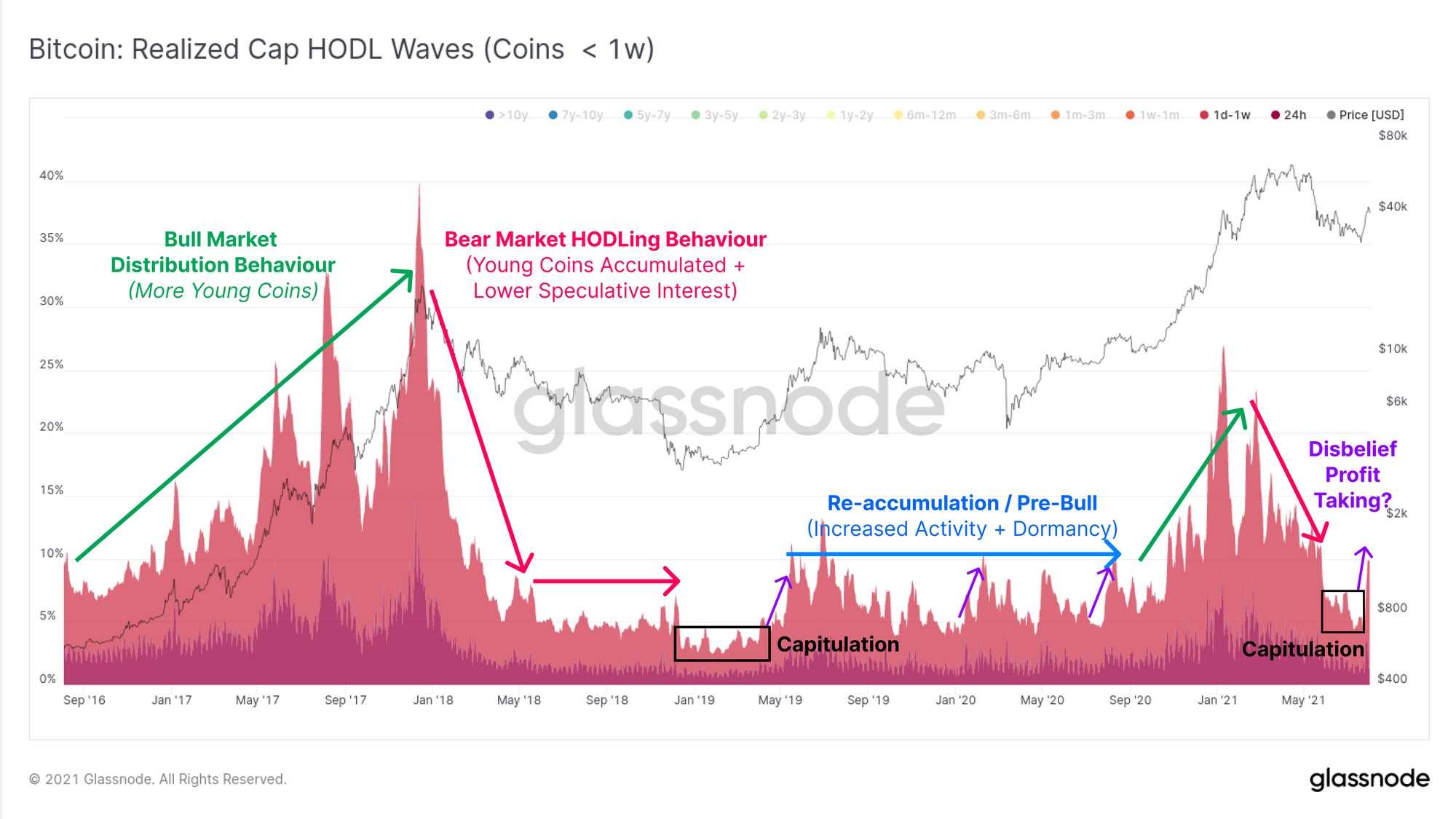

我们过滤了币龄较年轻的比特币(币龄<1周),已实现的市值囤币波浪给我们展示了这个等式的另一面。牛市的典型行为是老币被卖出获利,新晋投资者买入,而 "币龄较年轻的币的供应量 "增加。最终,市场无法消化更多的供应,然后翻转到熊市。随着投机者的离开和聪明钱的积累,币龄较小的比特币的数量下降,因为更多的比特币被转移到冷存储之中。

最终,币龄较年轻的比特币供应在投降事件后崩溃了,形成了大量的积累。很多时候,当市场从这个投降的底部反弹,或开始一个牛市时,会出现一系列的怀疑/信念反弹(紫色)。币龄较大的比特币在反弹中卖出获利,再次增加了币龄较年轻的比特币的供应。

本周,我们发现币龄较年轻的比特币从类似于投降底部的地方明显飙升。在牛市的情况下,尽管如此(怀疑,消化了卖方的供应量),这种飙升终将消退(囤币占主导地位)和/或价格继续走高,而在熊市的情况下,"新的币龄年轻的比特币供应量 "如果呈现上升趋势,表明老手对持有该资产的信念减弱,流动性供应增加。

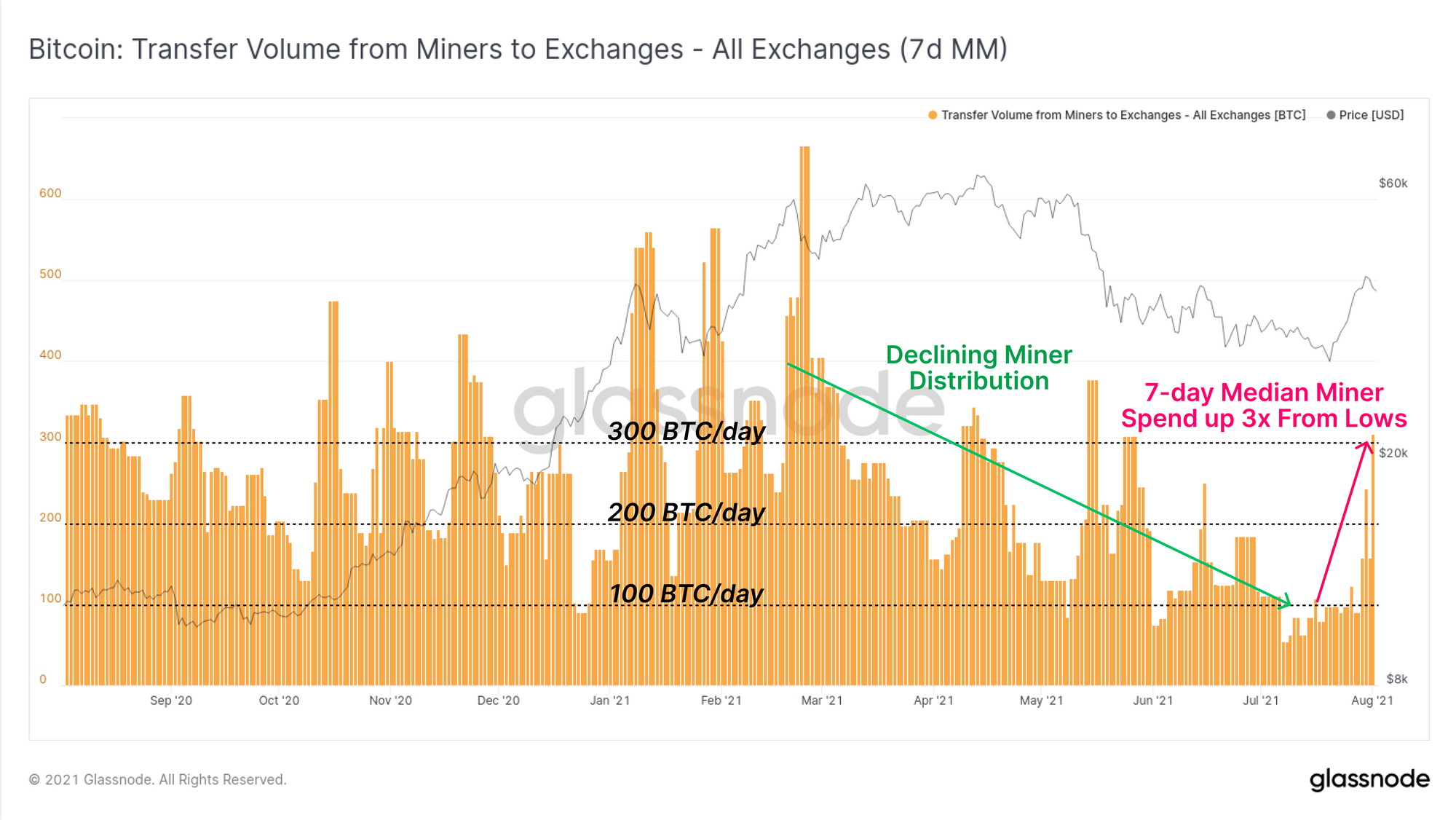

最后在卖出方面,我们重新审视了两类矿工:

- 离线矿工受到从中国迁移的影响,产生了大量的成本。

- 在线矿工,由于大约一半的竞争者处于离线状态,在线矿工正在以高利润率进行运营。

矿工到交易所的净转移量在7月中下旬触底,少于100枚比特币/天。然而,本周净转移量增长到约300 BTC/天,这比7月的低点增加了3倍。请记住,这仍然符合整个2020年和2021年的典型行为。它确实反映了比特币挖矿市场的弹性,一半的矿工可能出于需要而增加卖压,而另一半矿工则可以以两倍的速度积累。

交易所供应下降

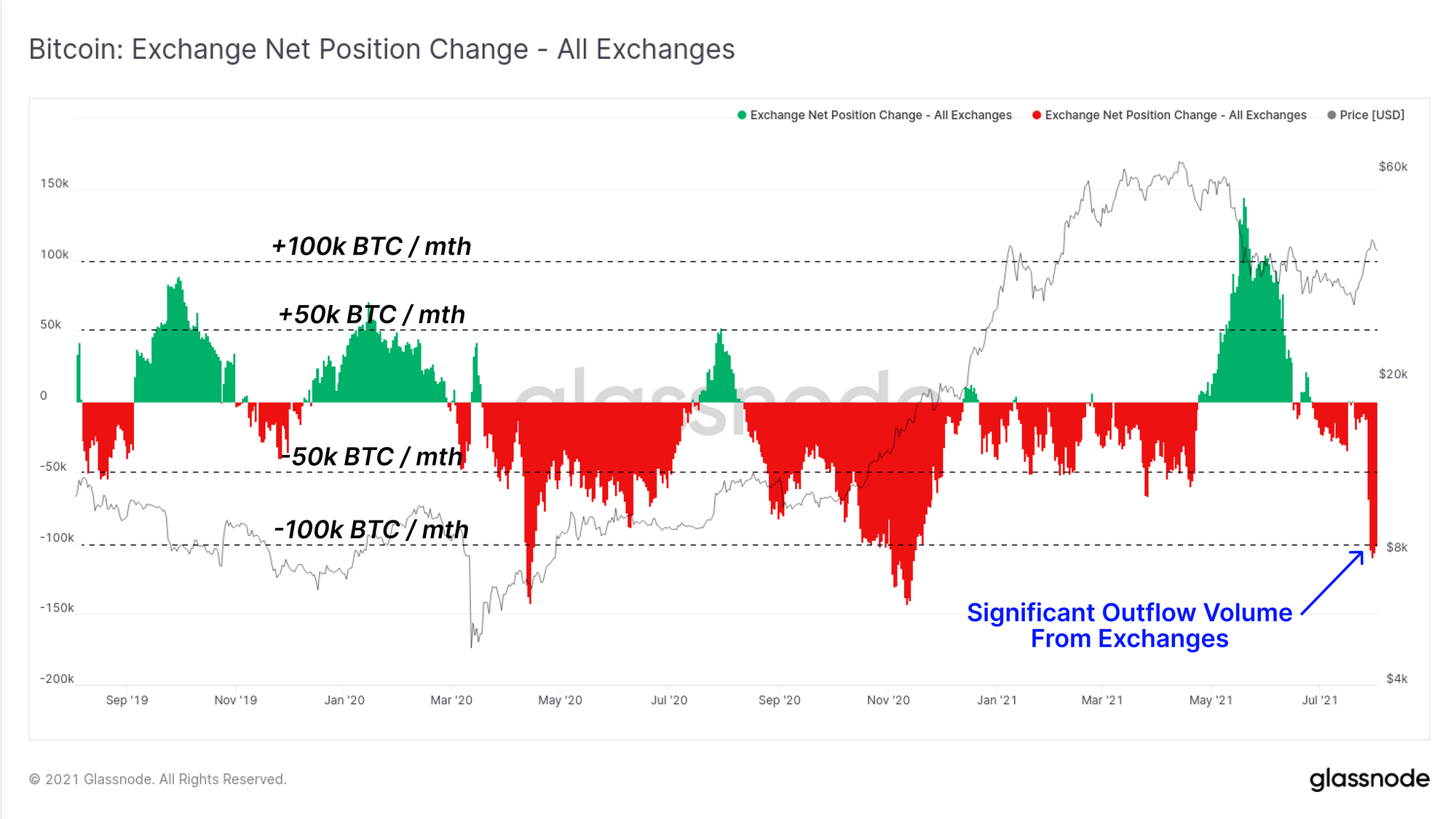

到目前为止,我们已经研究了对积极的价格行动作出反应的卖出行为。为了建立信念,以及供应量从交易所流出,然后进入链上钱包背后的理论。

交易所净头寸变化指标展现了所有交易所的每月比特币流入(绿色)或流出(红色)的速度。本周我们看到大量的比特币从交易所流出,与2020年11月的峰值流出量相当。本周峰值是每月流出的比特币超过10万枚。

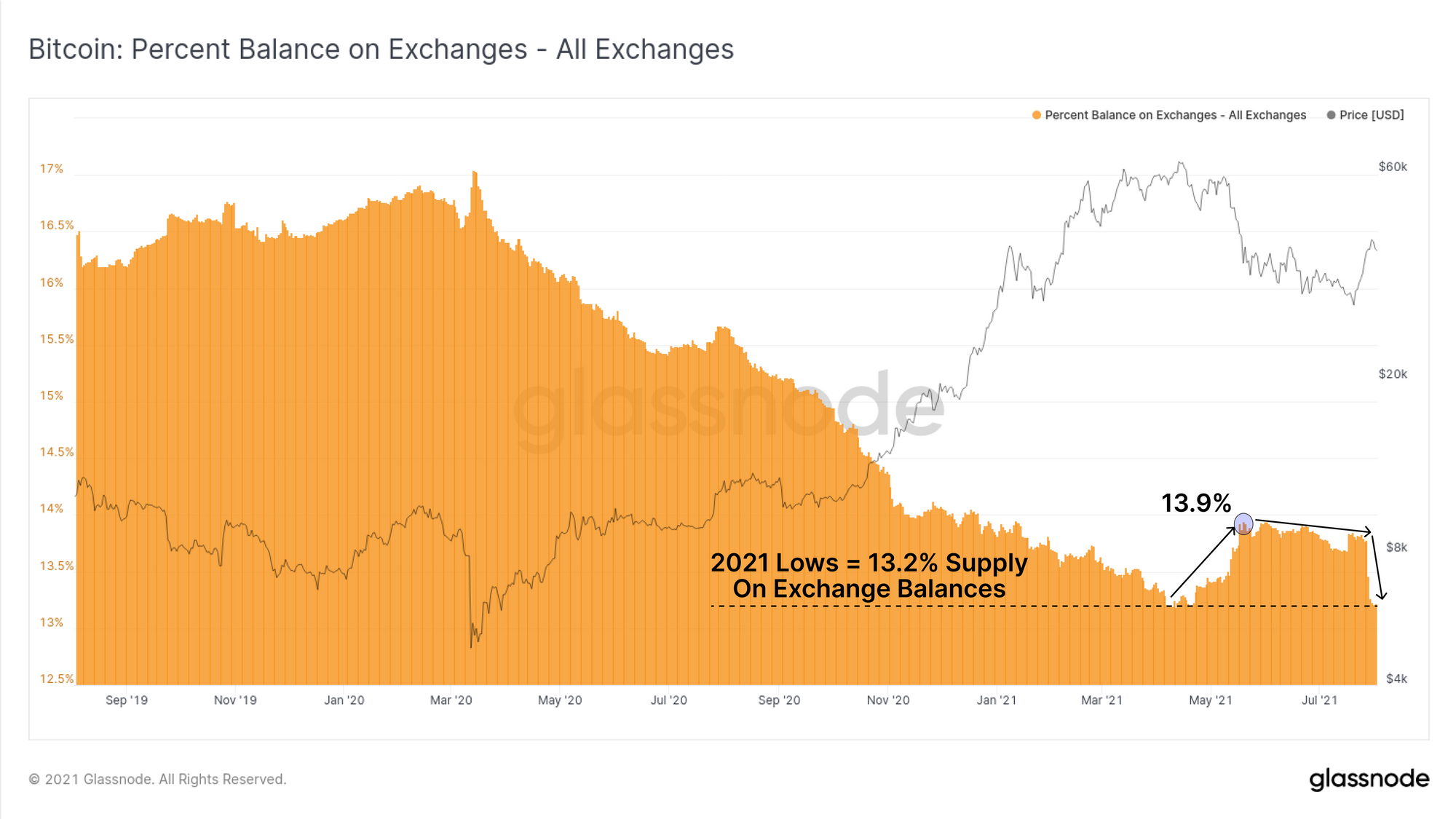

就交易所仍然持有的总余额而言,交易所的持有量现在已经回到了2021年的低点,只占流通供应量的13.2%。这代表了5月抛售期间观察到的大量流入量几乎完全反转,开始流出。

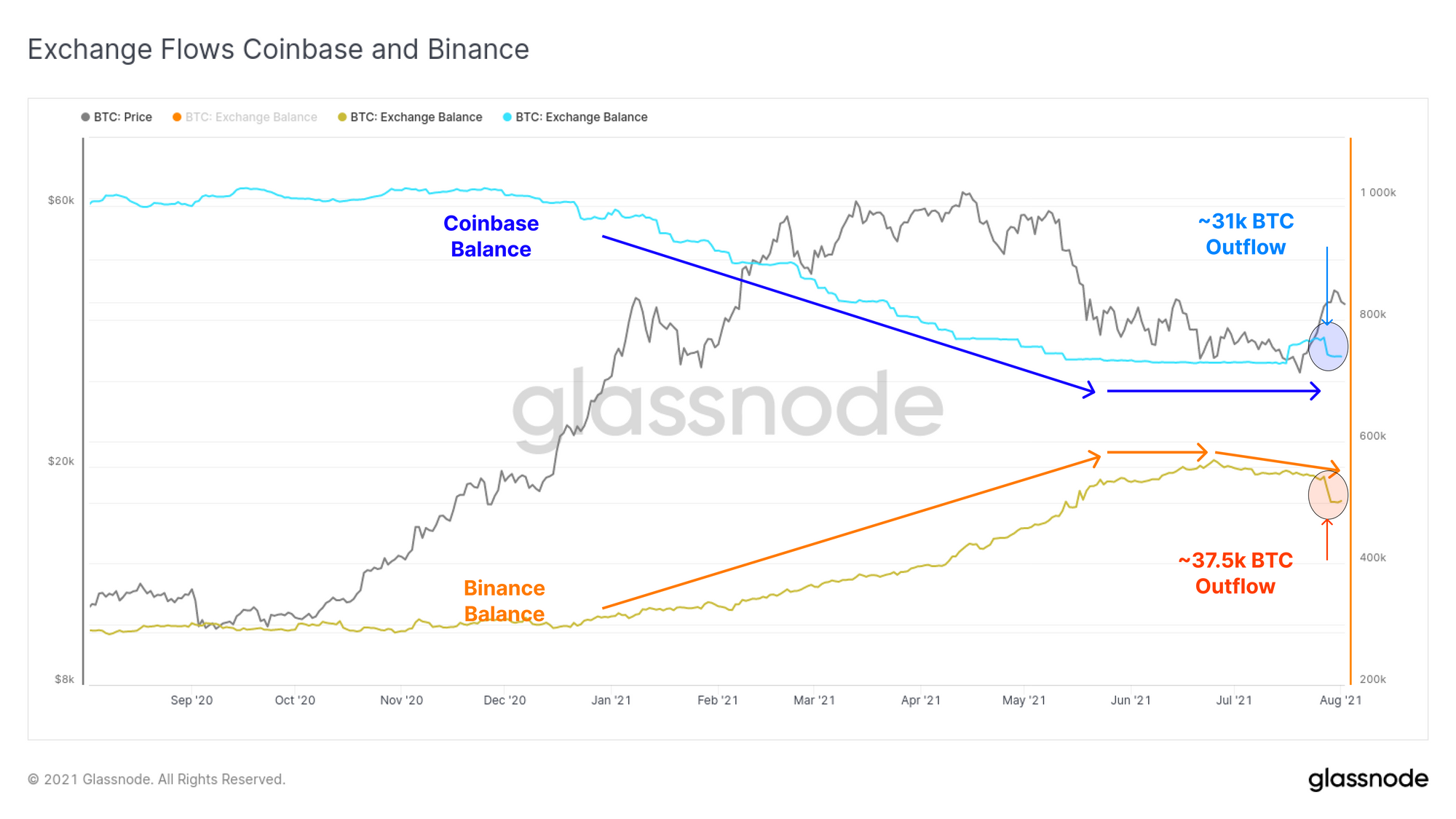

本周另一个有趣的动态是:Coinbase和Binance这两个余额最大的交易所持有的比特币之间的相互作用。在2021年的大部分时间里,Coinbase出现了大量资金外流,而Binance是最大的接收方。

Binance的余额变化趋势似乎已经停滞并开始逆转,本周总共流出了约3.75万枚比特币。Coinbase的余额在6月趋于平稳,7月中旬出现了约3万枚比特币的大额流入,本周又流出了3.1万枚比特币。这在很大程度上抵消了5月中旬以来的所有流入。总体而言,这很可能是另一个交易所净流出时代的开始,是一个值得关注的趋势。

宏观情绪

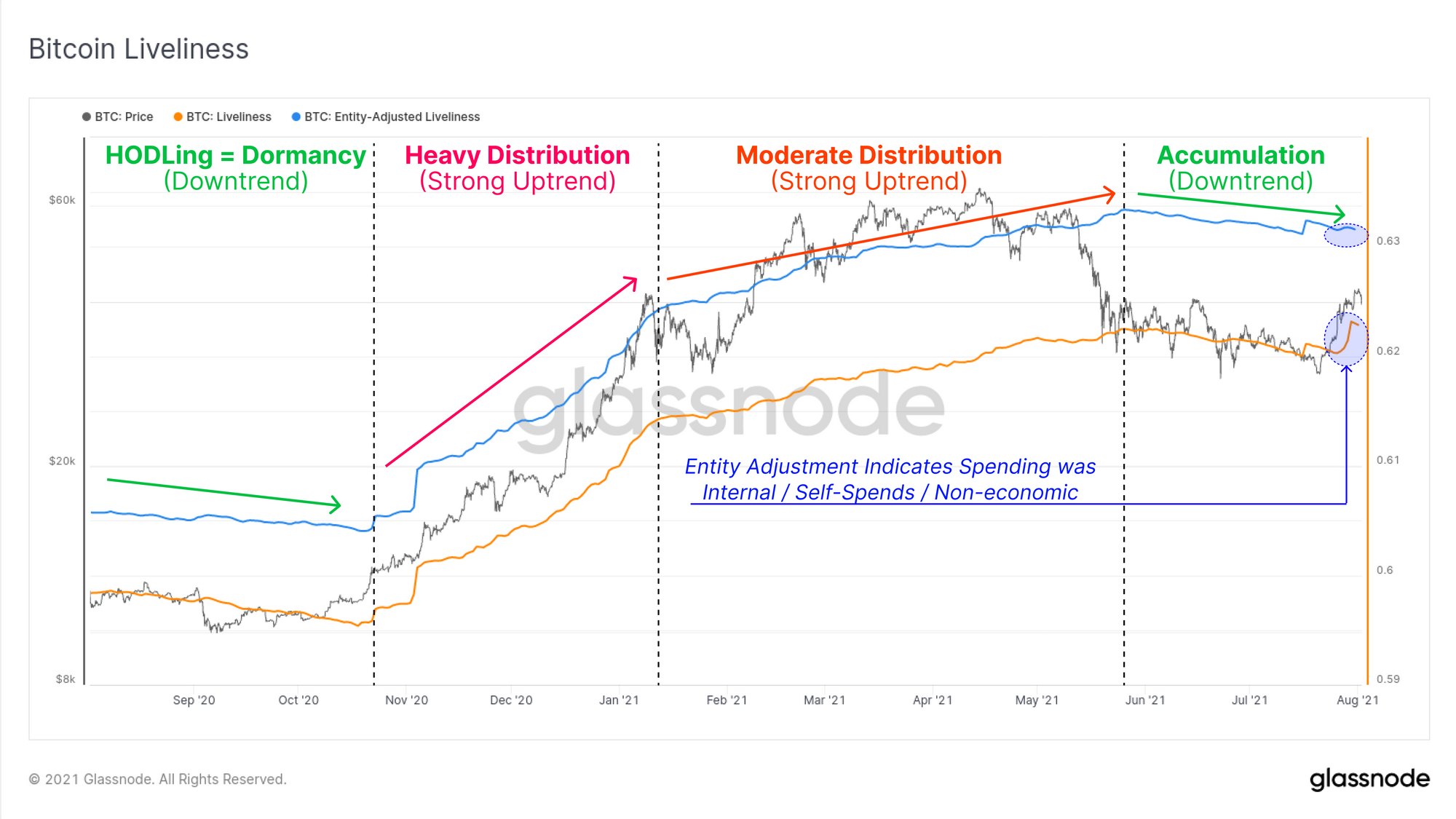

为了获得一个关于链上供应动态的宏观概述,我们可以参考标准和实体调整形式的活跃度指标。该指标具有以下属性:

- 上升趋势当销毁的币天数多于创造的币天数时(旧币支出)。

- 下降趋势当积累和休眠占主导地位时(囤币)。

- 实体调整对内部、自我卖出或非经济交易进行修正

我们在下图中可以看到,市场在5月的抛售后几乎立即恢复了宏观积累。最近,标准的活泼度指标明显跳高,表明可能有大量的旧币被卖出。然而,我们没有在实体调整后的版本中看到同样的情况,这表明这些比特币应被归类为内部转账,很可能是交易所冷钱包的重新洗牌。

因此,似乎囤币和积累是链上市场最可能的主导趋势。

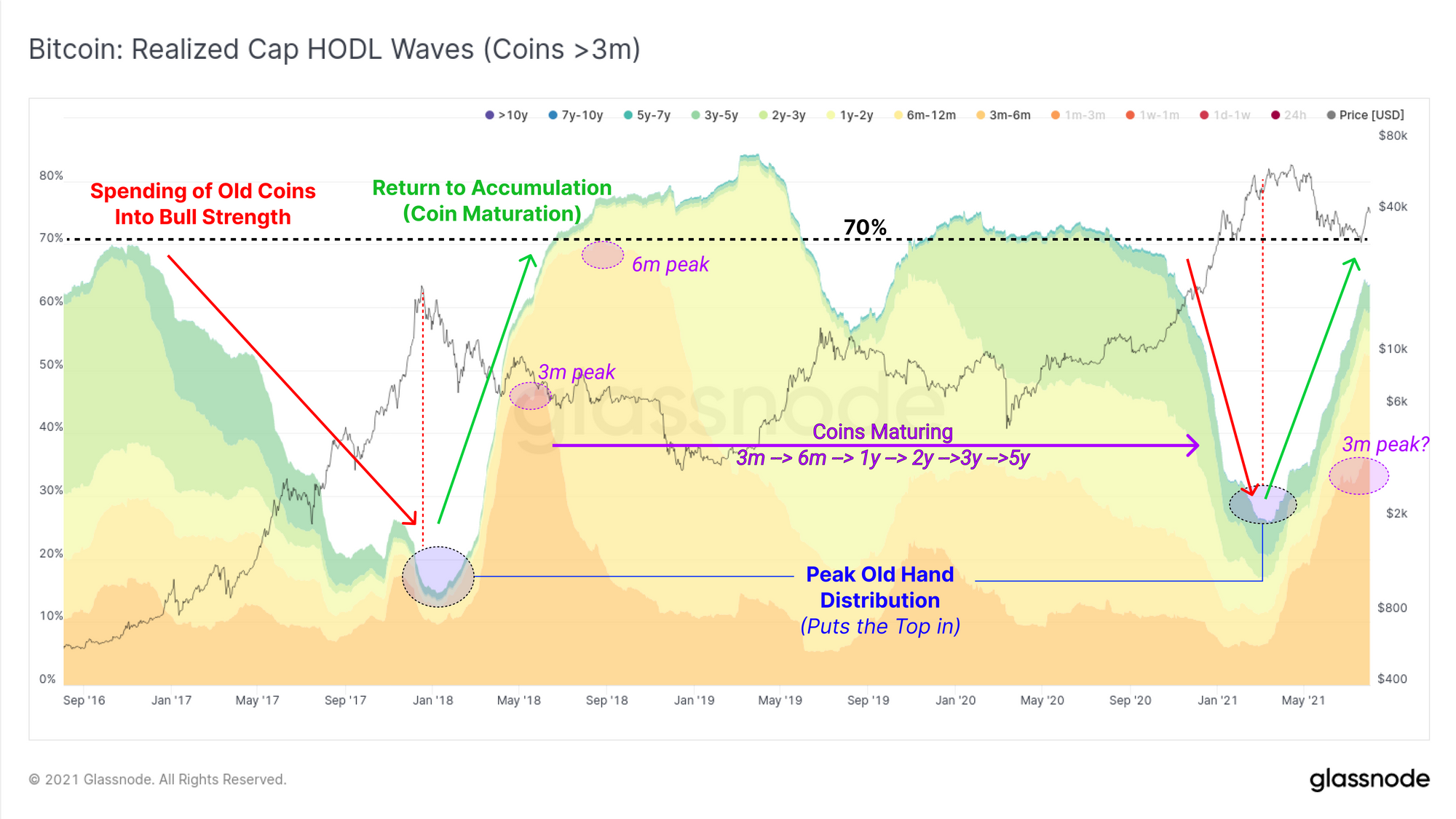

已实现的囤币市值波浪讲述了一个类似的故事,对于币龄在3个月以上的比特币,其成熟度有一个明显的上升趋势。这与比特币到顶后的积累有类似的特征,尽管2021年的囤币基数(~25%)比2018年(~15%)高。这些波段的渐进峰值为我们提供一个正在成熟的比特币数量的指示(更高的峰值更看涨,反之亦然)。

请记住,虽然积累和比特币币龄的成熟有利于看涨,在2018-20年的市场中可以看到,全面看涨可能需要一些时间来发展。

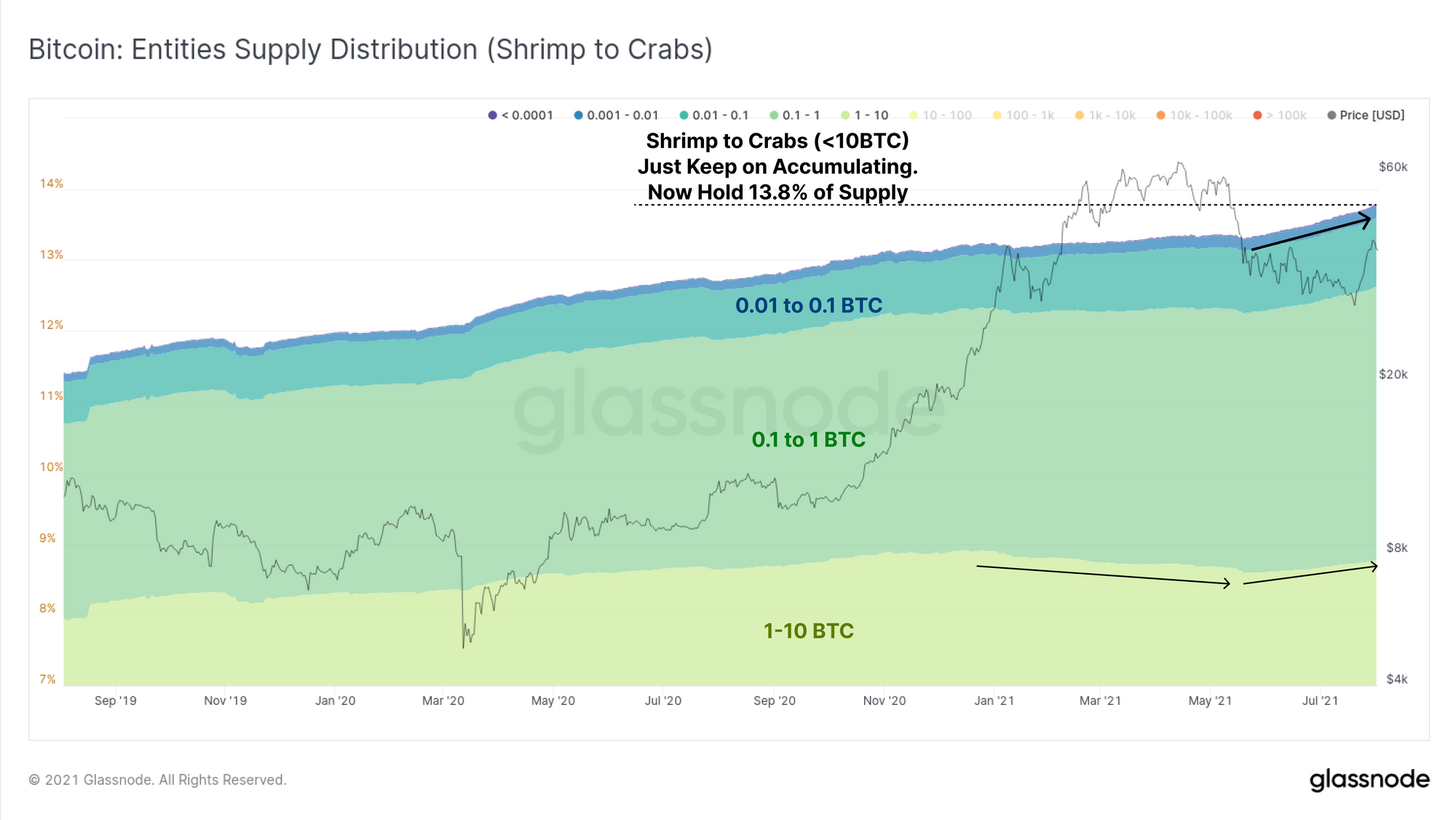

我们也可以看看链上实体的持有量,链上实体的定义是:具有相同所有者的地址群组。自5月的抛售以来,到目前为止,最大的积累者是持有<10 BTC的小虾至螃蟹地址群。这些小额比特币持有者现在拥有总硬币供应量的13.8%,达到历史新高,从5月开始,积累的趋势明显加快。特别值得注意的是1到10枚比特币的群组(底部浅绿色),他们从今年1月开始卖出,现在已恢复积累模式。

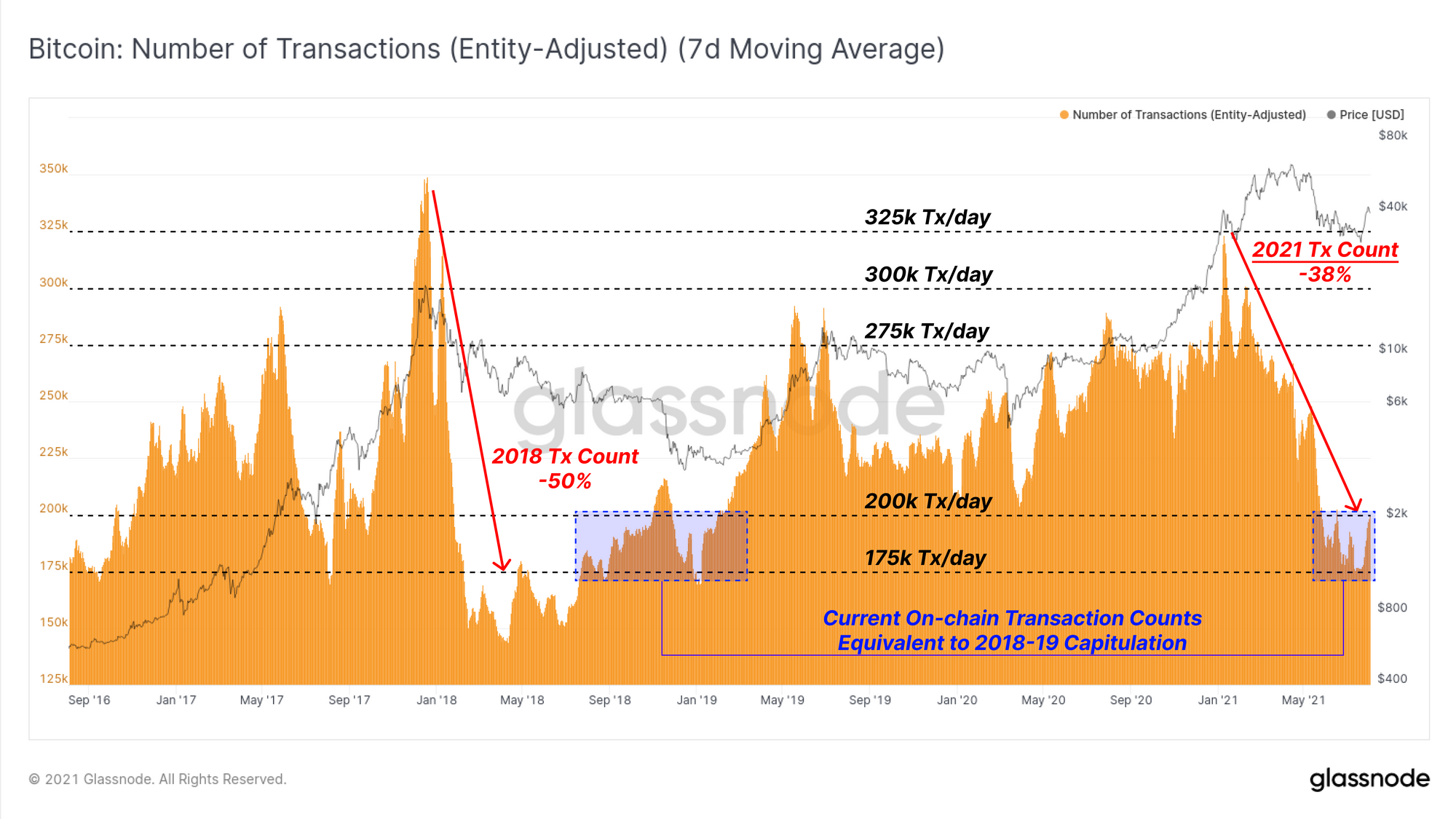

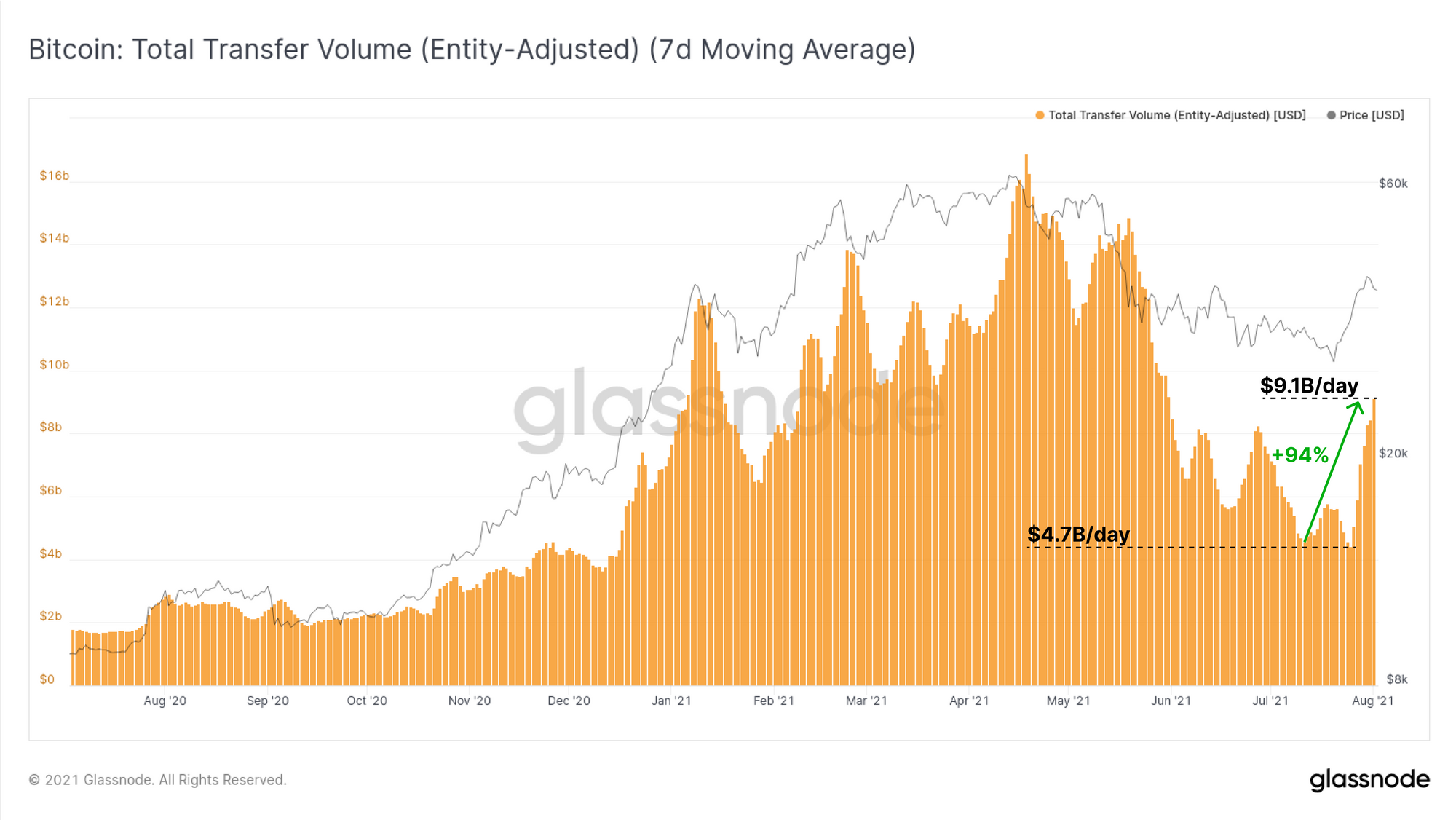

最后,链上的活动仍然处于历史低位。目前的实体调整后的交易量仍然比2月份的峰值下降了38%,每天有20万笔交易。虽然链上活动往往随着价格而变化,但目前的水平相当于2018-19年的投降底部。

也就是说,交易量正在飙升,从47亿美元/天的低点上升了94%,本周约为91亿美元/天。这表明目前,对链上区块空间的需求可能由较少但规模较大的交易主导,这是一个值得关注的指标组合。

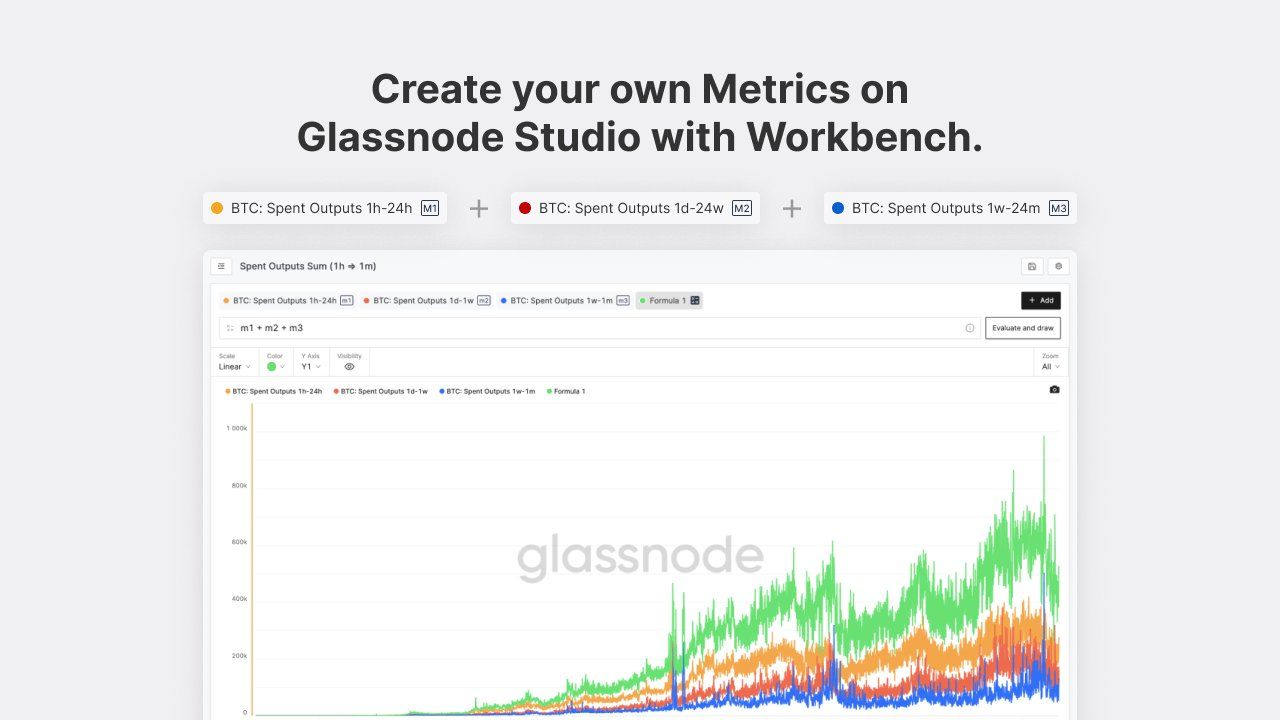

重大功能发布: 工作台

我们很高兴地发布工作台功能,这是Glassnode Studio中的一个新工具,用户可以生成自定义的多线图并使用我们的公式编辑器。借助此功能,分析师能够轻松地结合我们的指标,创建和保存自己的指标,并将链上分析推向一个新的和独特的方向。

链上周报控制面板

我们把本周链上周报所提及的数据指标做成了控制面板,可在这里查看。我们也已经开始制作每周链上视频分析,方便用户深入了解每一周分析背后的理论和逻辑。

产品更新

指标和资产

- 关注我们的推特

- 加入我的电报群

- 关于链上指标和活动图,请访问 Glassnode Studio

- 关于交易所核心链上指标和活动的自动提醒,请访问我们的(Glassnode警示推特)

免责声明:本报告不提供任何投资建议。所有数据仅供参考。任何投资决策均不得基于此处提供的信息,您对自己的投资决策负全部责任。