極限のどん底における極限のレバレッジ

オンチェーン指標は著しく売られ過ぎている状態にあり、ビットコイン先物市場の過去最高レベルのレバレッジに伴いボラティリティは上昇し、ショートスクイーズのバイアスがかけられる可能性がある。

今週、ビットコイン投資家は、連邦準備制度理事会(FRB)のタカ派的な政策への懸念が強まり、市場全体が売りに晒されたことで、6日連続日足の赤色ローソク(下落)を経験した。週明けに12月の連邦公開市場委員会の議事録が発表された後、市場はテーパリングの加速や利上げ、中央銀行のバランスシートを軽くする量的引き締めの可能性に関する指摘に反応した。

47,875ドルで取引を開始したビットコインは世界的な下落相場を先行し、年初以来である15%安となった。2022年の第一週目は40,672ドルで終え、年明けから強気派を尻込みさせた。今週のニュースレターでは、市場参加者の反応の背景にある以下のようないくつかのコンセプトを解き明かす。

・古いコインがオンチェーンで売却される情勢

・ますます上昇している先物市場の建玉の水準

・価格が下降し弱気感が市場を誘導する際に、短期的なショートスクイーズが発生する可能性

今週のオンチェーンニュースレターでは、すべてのチャートが表示されるライブダッシュボードをご用意しています。このダッシュボードと対象となるすべての指標は、毎週火曜日に公開されるビデオレポートでさらに詳しく解説しています。Youtubeチャンネルやビデオポータルでは、より多くのビデオコンテンツや指標のチュートリアルをご覧いただけます。

HODLersだけが残る

2021年第50週のニュースレターで初めてお伝えしたように、12月4日の急落の後、トップバイヤーの実現損が大きい局面が続いている。それ以降の数週間のオンチェーン取引はHODLerクラスの支配がますます強まり、新規参入者の活動はほとんど見られなくなった。

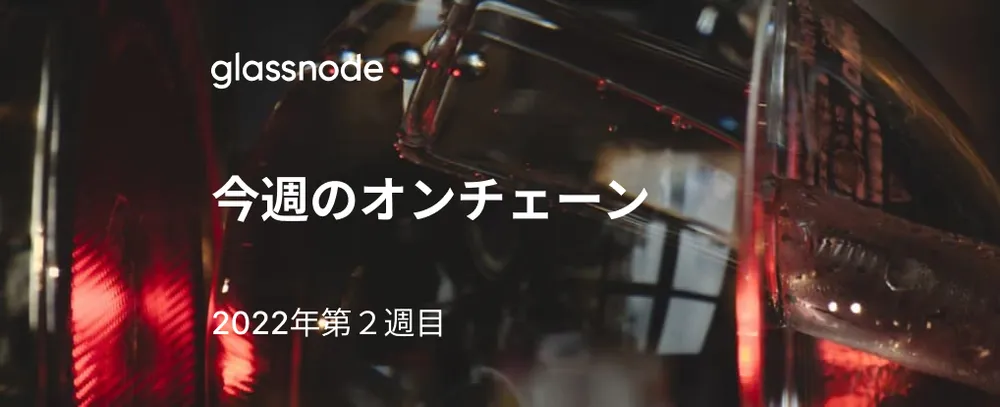

この動きを観察する方法の一つは、コインの成熟度の30日ごとの変化である「Holderネットポジション変化」を通して見ることだ。投資家の財布の中のBTCが古くなり成熟するとコインデーが創出され、コインが使用される際にコインデーが“消滅”することで様々なコインの寿命に関わる指標を生み出すことに役立つ。

・ポジティブ値(緑)は、コインが売却よりも高い割合で古くなり、成熟していることを意味する。これは通常、リテールの関心がない弱気市場で信念が強い買い手によって長期的な購入が行われていることを意味する。

・ネガティブ値(赤)は、特に古いコインによる売却の割合が高く、現在の購入行為を上回った場合に発生する。これは強気相場の絶頂期や総崩れの際に見られることが多く、長期保有者が保有しているコインを手放す傾向が強くなる。

11月上旬の価格がピークになった後に短期間の売りがあったが、価格の下落に伴い再び成熟期を引き継いでいる。これは、リテール/短期投機者が市場から去ってHODLersが残り、一般的に未来の価格予測が弱気であるときの典型的な傾向であることを示している。

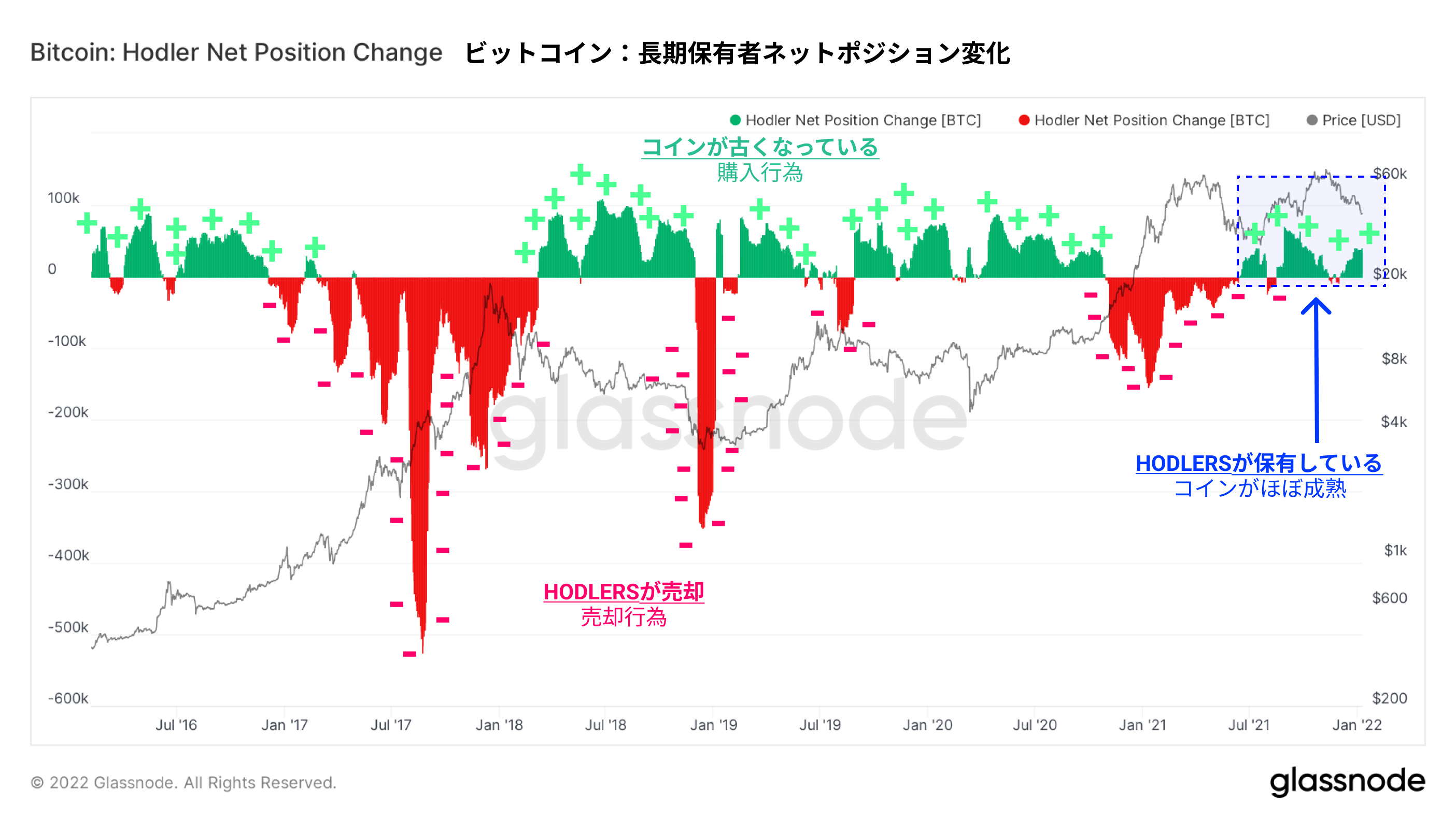

売却の速度を測定するもう一つの方法は、消滅したコインの月別合計値を年平均と比較するバリューデー消滅倍数(VDD)である。

・高いVDD倍数ということは、過去1年間と比較してコインの消滅行為が活発であることを意味する。これは歴史的に、市場の流動性がピークに達して供給が大量に循環し、価格が上昇する時期であることを示している。

・低いVDD倍数ということは、相対的にコインの消滅が落ち着いており、静かなHODLer市場であることを示す。このような時期は長く続く可能性があり、しばしば周期的な安値で停滞することがある。

バリューデー消滅倍数の観点から見ると、10月と11月の上昇期には、長期的な平均と比較して非常にゆるやかなレベルの売却が見られた。これはいくつかの点で2021年初めに到達した歴史的に高いVDD倍数の影響を受けている面もあるが、それでも最近の過去最高値での売却額が比較的低かったことを示している。

これは再びHODLerが支配的である市場、そして相対的なリーテルの関心の低さを示している。

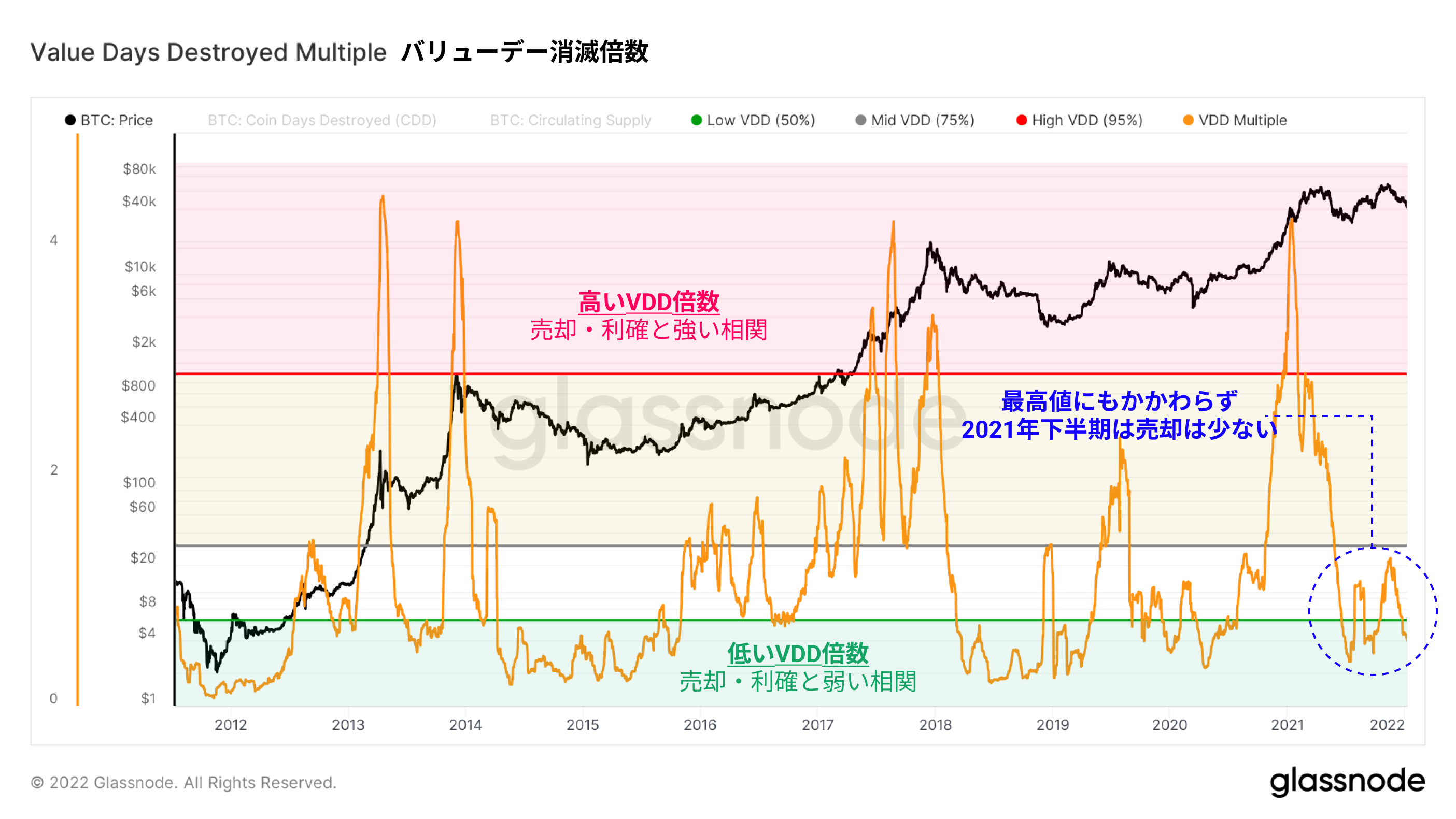

消費行動に関する指標の締めくくりはエンティティ調整後休眠フローだ。これは、ビットコインの時価総額(資産評価)とコインの休眠(売却動機)の年単位ドル換算額を比較したものである。休眠は、売却された1単位BTCあたりの平均年齢(日数)であり、売買高で加重平均した平均売却アウトプット寿命(Average Spent Output Lifespan)のようなものである。

・休眠フローが高いということは、ドル価の実現休眠の年間価値とネットワークバリューは高い相関を持っているということである。強気相場が「健全」な状態(需要評価に見合った売却)であると解釈される。

・休眠フローが低いということは、実現休眠の年間合計に対して、マーケットキャップが過小評価されている時を示し、ビットコインがバリュープライスであることを示している。

エンティティ調整後休眠フローは最近底打ちし、指標の完全なるリセットを表している。これらの出来事は歴史的にサイクルのボトムで行われ、Holderネットポジション変化とVDD倍数を掛け合わせると、新しいサプライズがない限り近い将来に売却の底打ちの可能性を示唆している。

上記の3つのチャートから、マクロ的な弱気トレンドの終盤に見られる典型的な市況、しばしばキャピタレーション的なイベントを概ね把握することができる。マクロ的・金融的な逆風を受けてさらに下値を切り下げるのか、それともダメージの大部分はすでに終わっており、強気の救済ラリーが起こるのかどうかは定かではない。

先物市場の建玉残高が過去最高値

オンチェーンが静かな一方で、ビットコインのデリバティブ市場のレバレッジは積極的なペースで拡大している。これは、スポット市場におけるビットコインの需要が比較的低調であるというよりも、投機的な賭けとしてのビットコインの値動きに大きな関心があることを示している。

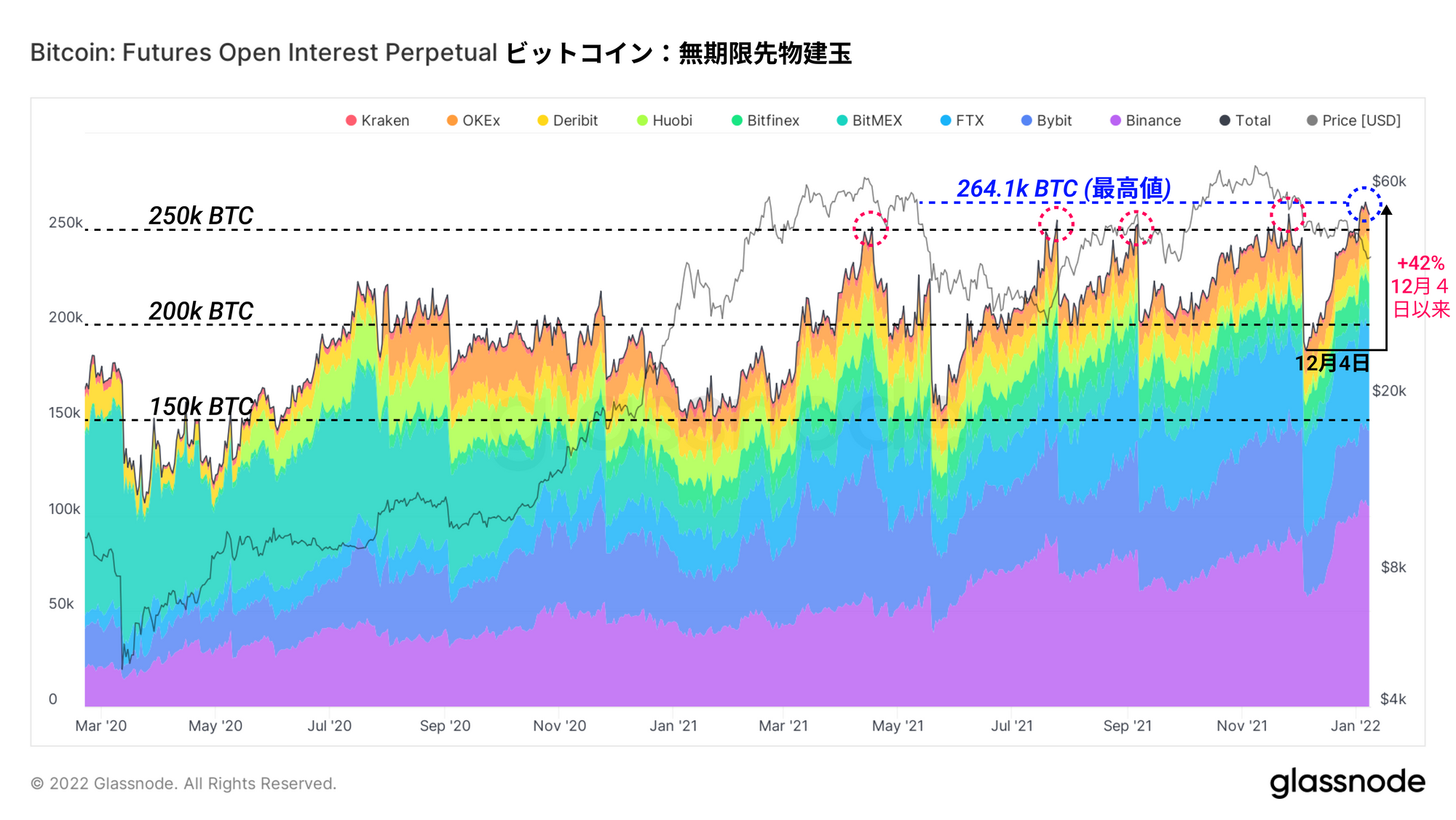

最初にデリバティブの評価すべきことは、無期限契約市場におけるすべての未決済契約の合計値である無期限先物建玉の増加である。BTC単位で表示すると、無期限建玉は最近の価格下落に直面しながらも、12月4日から42%上昇し、11月26日に記録した25.8万BTCの過去最高値を上回る26.4万BTCの史上最高値に達している。

価格の下落は本来ロングトレーダーを締め出すという第一原理を理解した上で、ここ数日の建玉の増加は、ショートトレーダーが市場の弱さに賭けていることを示唆している。

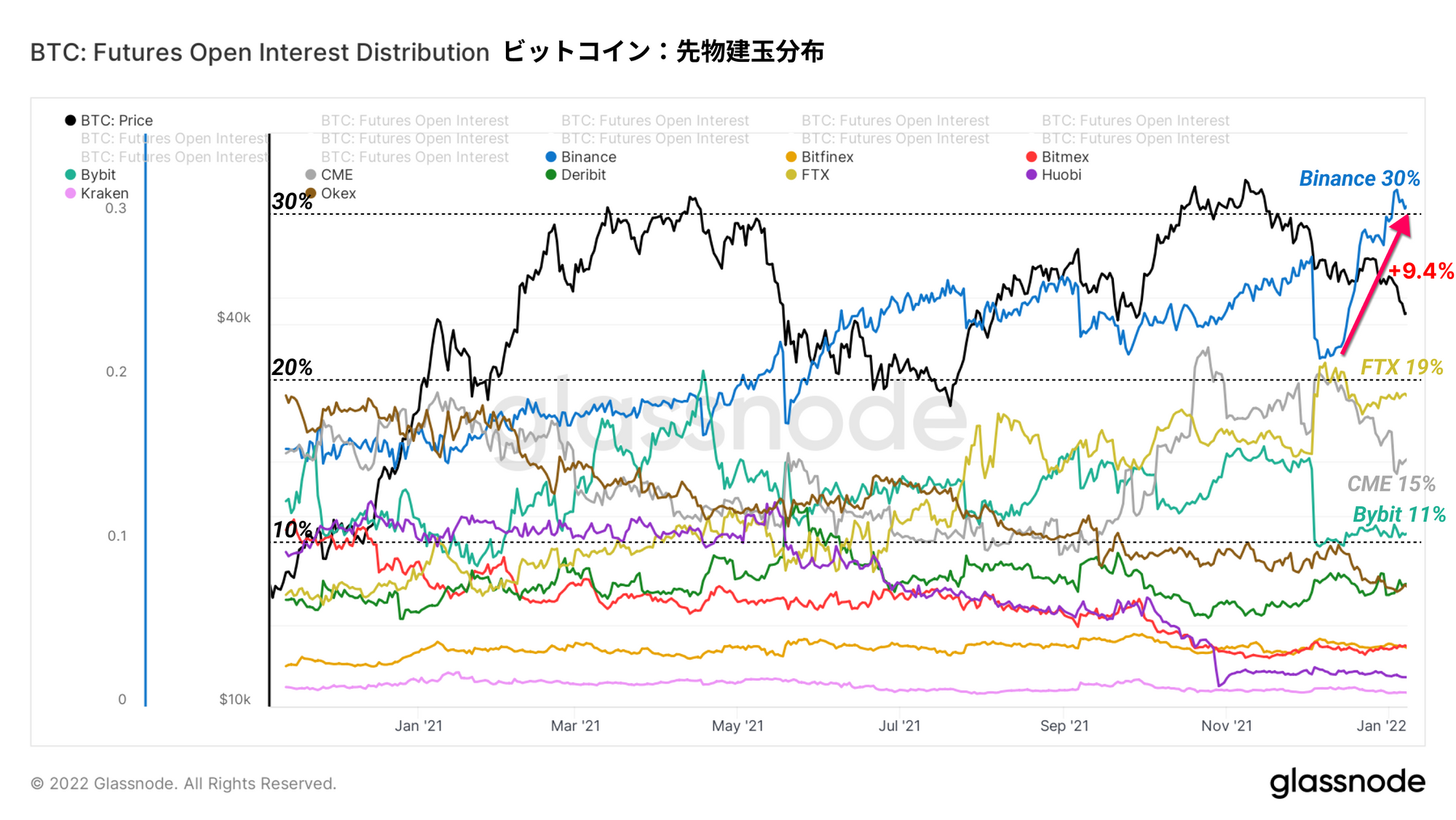

先物投機の急成長を牽引しているのは、取引量と規模が圧倒的に大きいビットコイン先物取引所であるBinanceのユーザーである。2021年5月以降、バイナンスは全取引所の中で先物建玉のシェアを独占しており、ここ数週間は急激にシェアを伸ばしている。12月4日の大規模強制ロスカット以来、Binanceはビットコインの先物建玉の9.4%を吸収し、現在では30%の市場シェアを支配している。

建玉市場シェアで2番目に大きい取引所はFTXで19%、シカゴ・マーカンタイル取引所(CME)を上回った。CMEは10月に$BITO ETFのローンチで市場支配力が急上昇していたが、現在は先物建玉の15%で第3位となっている。

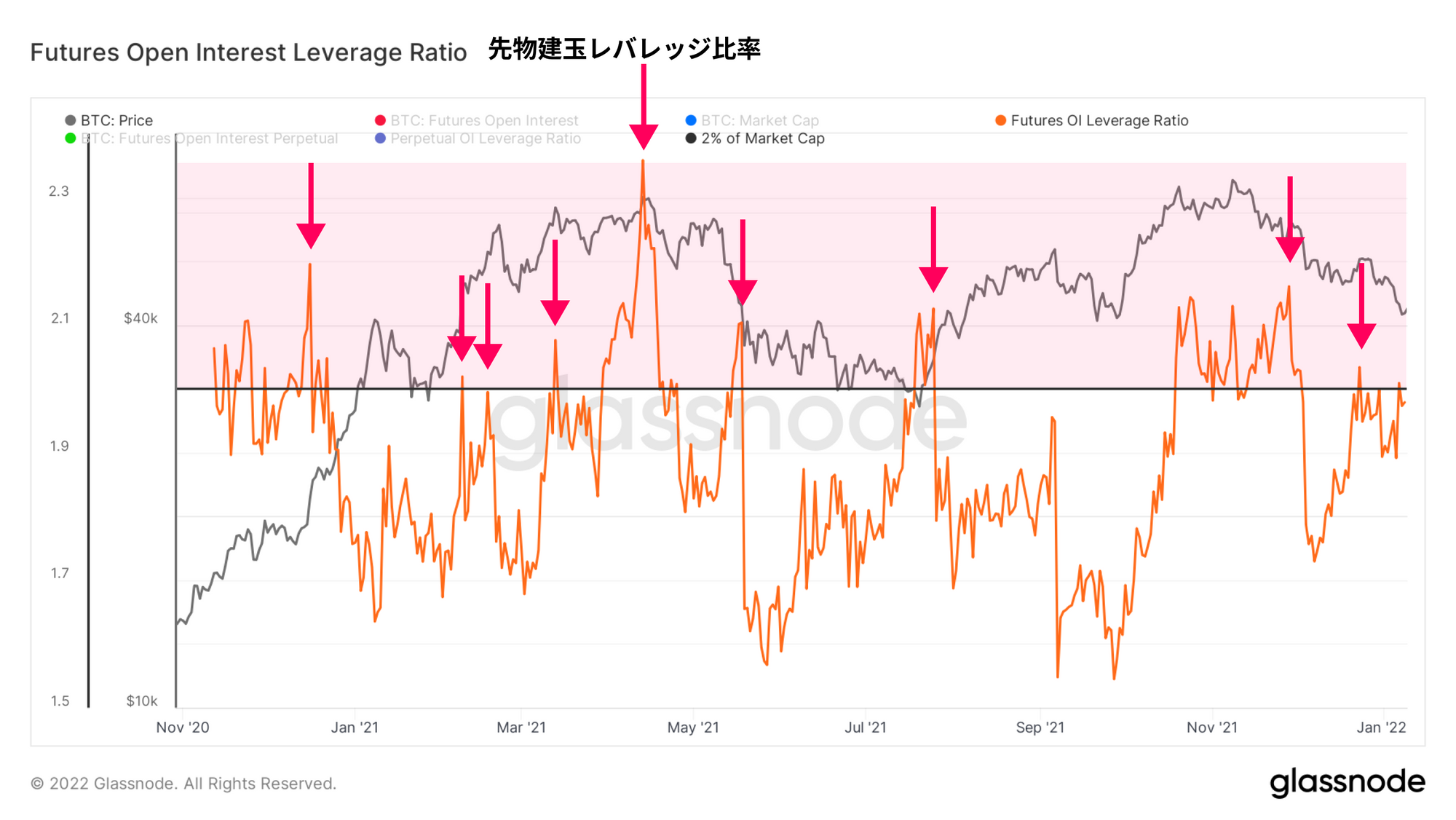

先物建玉の飛躍は、別の見方をすれば、時価総額に対するレバレッジの比率を表しているとも言える。一般的に、先物建玉が時価総額の2%を超える期間は短く、急速的な強制ロスカットを伴い終える傾向がある。

レバレッジの解消はどちらの方向にも起こり得るが、エルサルバドルがビットコインを法定通貨にした9月7日のように、建玉のレバレッジ比率が2%未満であるにもかかわらず、レバレッジが解消されることがある。建玉の上昇と大きなニュースイベントの組み合わせは、大幅な下落を引き起こした。

しかしながら、過去1年間にレバレッジが2%を超えた事例はいずれも、契約の迅速な強制ロスカットで終了している。本稿執筆時点では、先物建玉のレバレッジ比率は1.98%であり短期的にボラティリティが高くなるリスクは少なくない。

短期のショートスクイーズ?

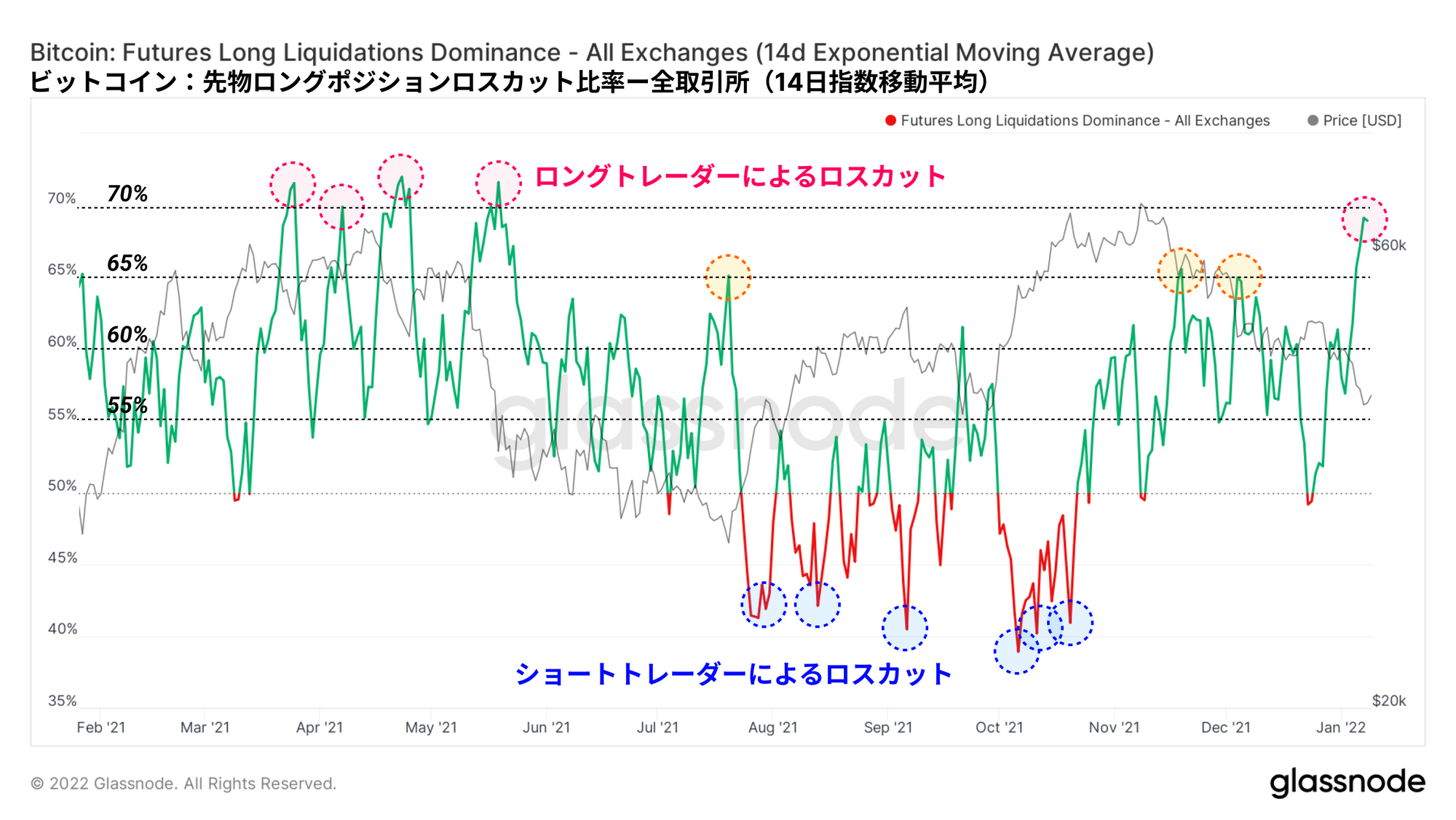

価格の長期的な下降トレンドの副産物として、落ちるナイフを捕まえようとする自信に満ちたロングトレーダーたちのロスカットがある。ロスカットの傾向を見るには、ロングとショートのロスカット間のドミナンスオシレーターを使うのが効果的である。

11月以降、ビットコイン先物はロングのロスカットが主導しており、“数字の上昇”に賭けるトレーダーはずっと負け組にいる。この値は最近、局地的に高い69%に急上昇し、2021年5月の暴落以来の最高値となった。

この観測に前述の建玉増加による価格下落を加味すると、局地的な反転の確率が高まっている。リスクをとっても罰のないショートトレーダーは、目先のスクイーズ候補になるかもしれない。

先物の建玉数量が最高値を更新する中、先物の一日の取引数量の合計は逆方向に推移している。大きな値動きがあると、新たな契約取引がされ、ストップロスが発動される。横ばいの値動きでは、トレーダーはポジションを閉じる必要がないため、建玉が高止まりしている間、取引量が減少することになる。

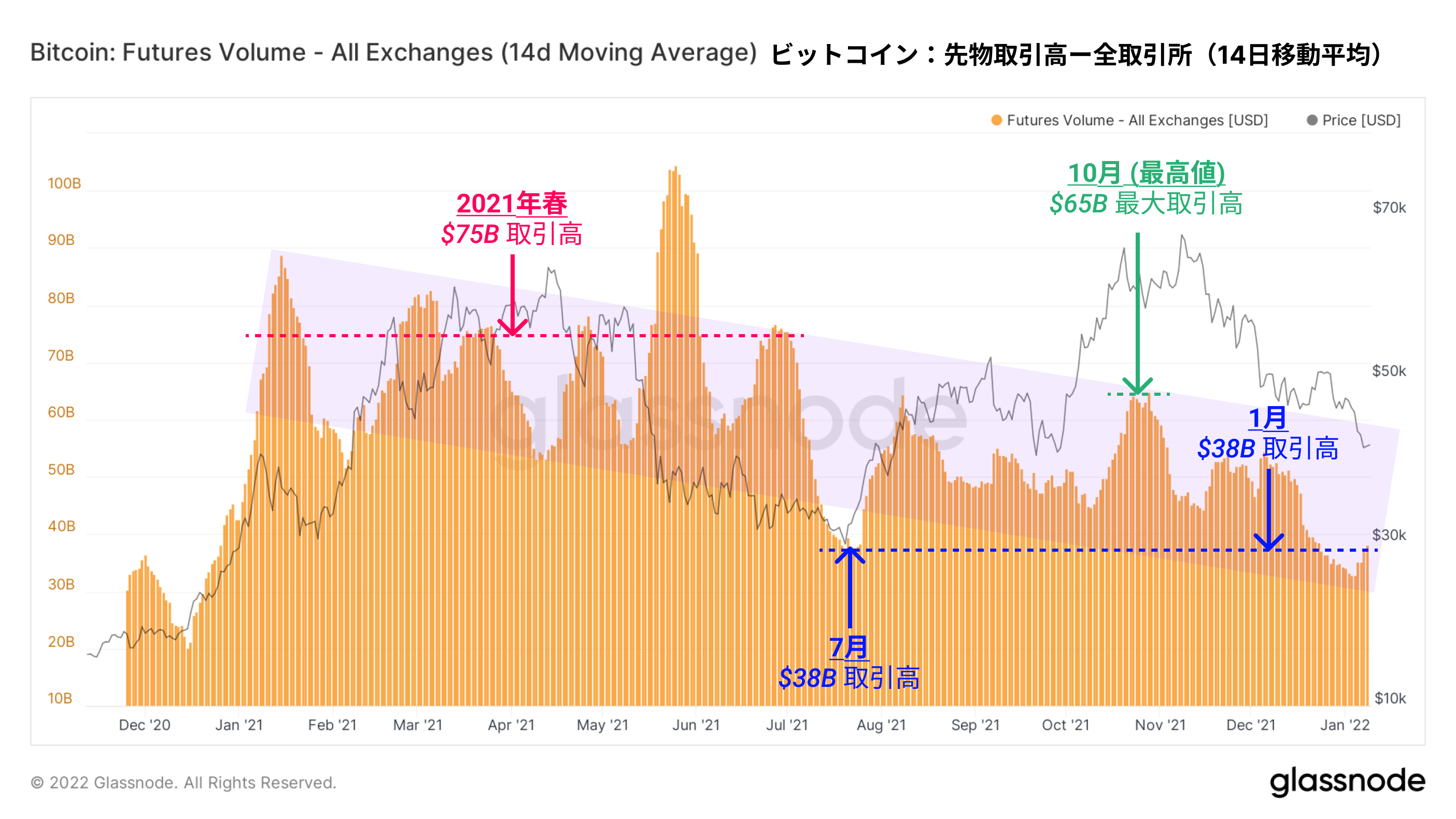

先物の取引量は2021年前半にピークを迎え、数週間に渡って1日の取引量が750億ドルを超えた。7月に相場が50%下落した後、10月に史上最高値を更新したことは、1日約650億ドルに回復した出来高に支えられていた。

しかしながら最近の環境では、先物の1日当たりの出来高は14日平均で380億ドル程度であり、7月の最安値である水準と同じである。しかしながら、取引量が少ないということは、市場の厚みは失われ、急激な値動きに対する抵抗力が弱くなることを意味する。流動性が低い環境でデレバレッジが進行した場合、値動きの大きさは大きく増幅されるだろう。

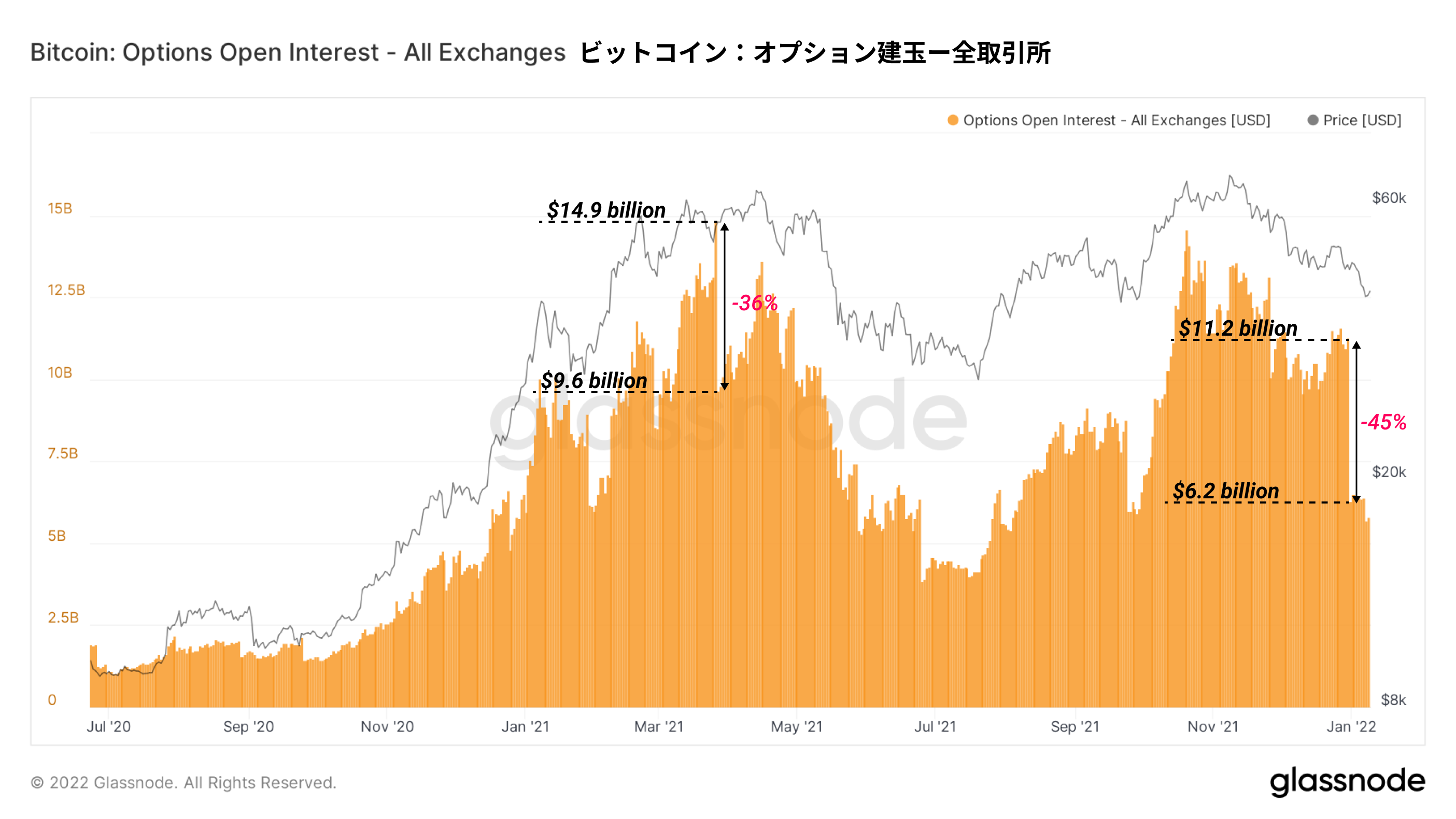

デリバティブに関する最後に討論したいことは、オプションの建玉である。12月に入ると、110億ドル以上の契約が数ヶ月間にわたって積み上げられた12月31日の年末のストライクに注目が集まった。これらの契約の多くは、ビットコイン価格が10万ドルを超えることに重点を置いた強気派によって占められていた。

1月1日までに、オプションの建玉は12月31日の112億ドルから62億ドルに減少し、-45%(50億ドル)目減りした。年末のストライクは、閉鎖率では2021年最大のものだったが、ドル総額では2番目であった。3月26日のストライクでは、満期時に53億ドルのクローズを記録し、-36%の減少となった。

要約すると、現在のビットコインの市場構造は次のようなものであると言える:

・スポットに対する需要は弱く、オンチェーン指標の大部分は、リテール/短期投機者の関心が低い弱気市場の典型である、蓄積におけるHODLersの支配を説明している。

・デリバティブ市場のレバレッジは高リスク水準である時価総額の2%前後である。これはBinance市場が強くリードしており、価格の下落に伴い建玉が増加している。

・取引量の少なさと相まってデレバレッジのリスクが高まっており、先物市場ではショートが優位になる可能性が高まっている。

オンチェーン売却活動の非常に売られ過ぎである指標と並んで、このことは、ショートスクイーズが実は市場にとって、目先の解決策となるような合理性がある可能性を示唆している。マクロ的な逆風を克服し、説得力のある上昇トレンドを再構築できるかどうかが今後のニュースレターの焦点となる。

製品アップデート

すべての製品の更新、改善、指標やデータの手動更新は、参考のために変更履歴に記録されている。

・プット/コール比率指標を追加した:オプションの建玉プット/コール比率、オプションの出来高プット/コール比率を追加した。

・ビットコイン取引所の指標にFTXを追加した。

・Binance取引所のウォレットを改善。

・スタジオでcmd+kショートカットを使用する新しいナビゲーションツール。