Ha Bitcoin Tocado Fondo?

Con el rebote del precio de Bitcoin en mínimos multi-mensuales, investigamos qué mecanismos nos rigen ahora, y evaluamos la calidad del soporte asentado en el rango de los 30.000$ a los 40.000$.

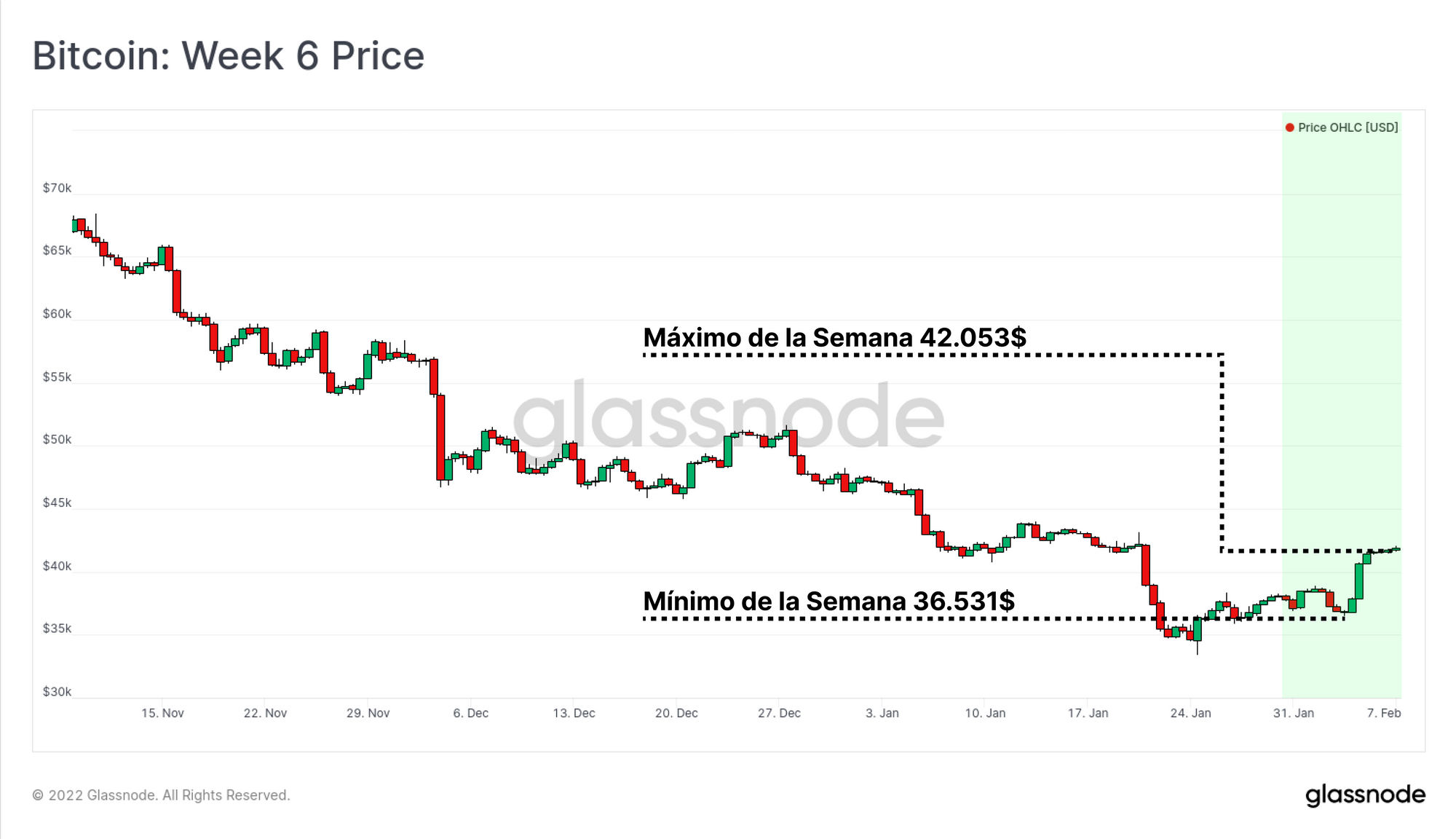

Después de tres meses con una persistente tendencia bajista, el mercado de Bitcoin coge algo de carrerilla, operando y aguantando en estos momentos por encima del nivel psicológico de los 40.000$. Aunque, teniendo en cuenta las numerosas macro trabas jugando un papel importante en la actualidad, la pregunta es más bien si este se ha tratado de EL suelo, o si es simplemente UN mínimo local dentro de una temporalidad menor.

En la edición de esta semana, vamos a clasificar el soporte subyacente que han establecido los mínimos recientes del precio, así como los diversos mecanismos que están elevando el mercado. Los precios han rebotado en una serie de niveles fundamentales que históricamente han apuntado a una infravaloración o un ‘precio razonable’ para nuestro activo. También hablaremos de si el estrangulamiento de posiciones en corto que comentábamos en la anterior entrega se ha llegado a materializar, e indagaremos sobre los patrones de gasto de los inversores a corto plazo en respuesta al presente desarrollo alcista.

Aportaremos además un breve comentario sobre los 94.400 BTC recientemente gastados, asociados con el hackeo de Bitfinex en 2016, y cómo es algo que se ha podido detectar en varias de las métricas del blockchain.

Traducciones

Esta Semana en el Blockchain se traduce ahora al Inglés, Italiano, Chino, Japonés y Turco.

Panel On-chain Semanal

El Informe Semanal cuenta ahora con un panel en vivo con todos los gráficos aquí presentados. Dispondremos en breve de nuestro propio Vídeo Análisis Semanal del Blockchain dedicado para la comunidad hispanohablante, que explora en profundidad todas las métricas cubiertas en el análisis de la semana. Visita y suscríbete a nuestro canal de YouTube.

Soporte Fundamental

A lo largo del 2021 y el 2022, el rango de precios entre los 30.000$ y los 40.000$ ha demostrado ser un sólido soporte para las fuerzas alcistas de Bitcoin. En el 2021, este rango ya fue defendido tras el desplome de +50% que tuvo lugar entre mayo y julio, ofreció soporte también en la corrección de septiembre, y una vez más ha sido el soporte por el que el mercado ha apostado en enero y febrero de este año.

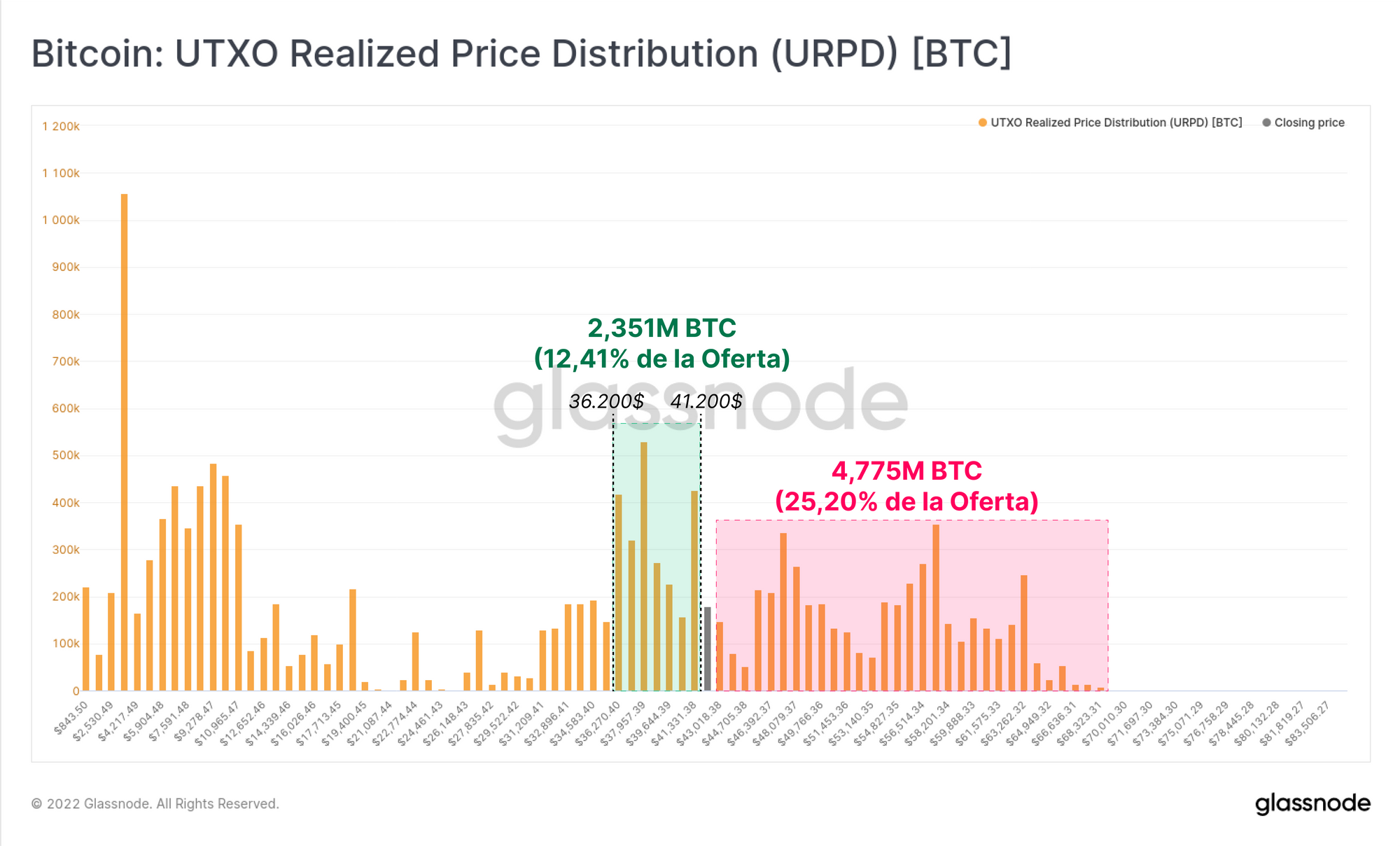

La Distribución del Precio Realizado por Transacción es una métrica que nos muestra la distribución de los precios realizados en el conjunto actual de transacciones de Bitcoin. Podemos ver que 2,351M BTC (12,41% de la oferta) han sido transferidos por última vez a precios de entre 36.200$ y 41.200$. Incluso a pesar de que estas monedas se están redistribuyendo a valores realizados inferiores, el mercado sigue teniendo un gran peso por encima, con más del 25% de la oferta en circulación habiendo sido transferida por última vez a precios superiores.

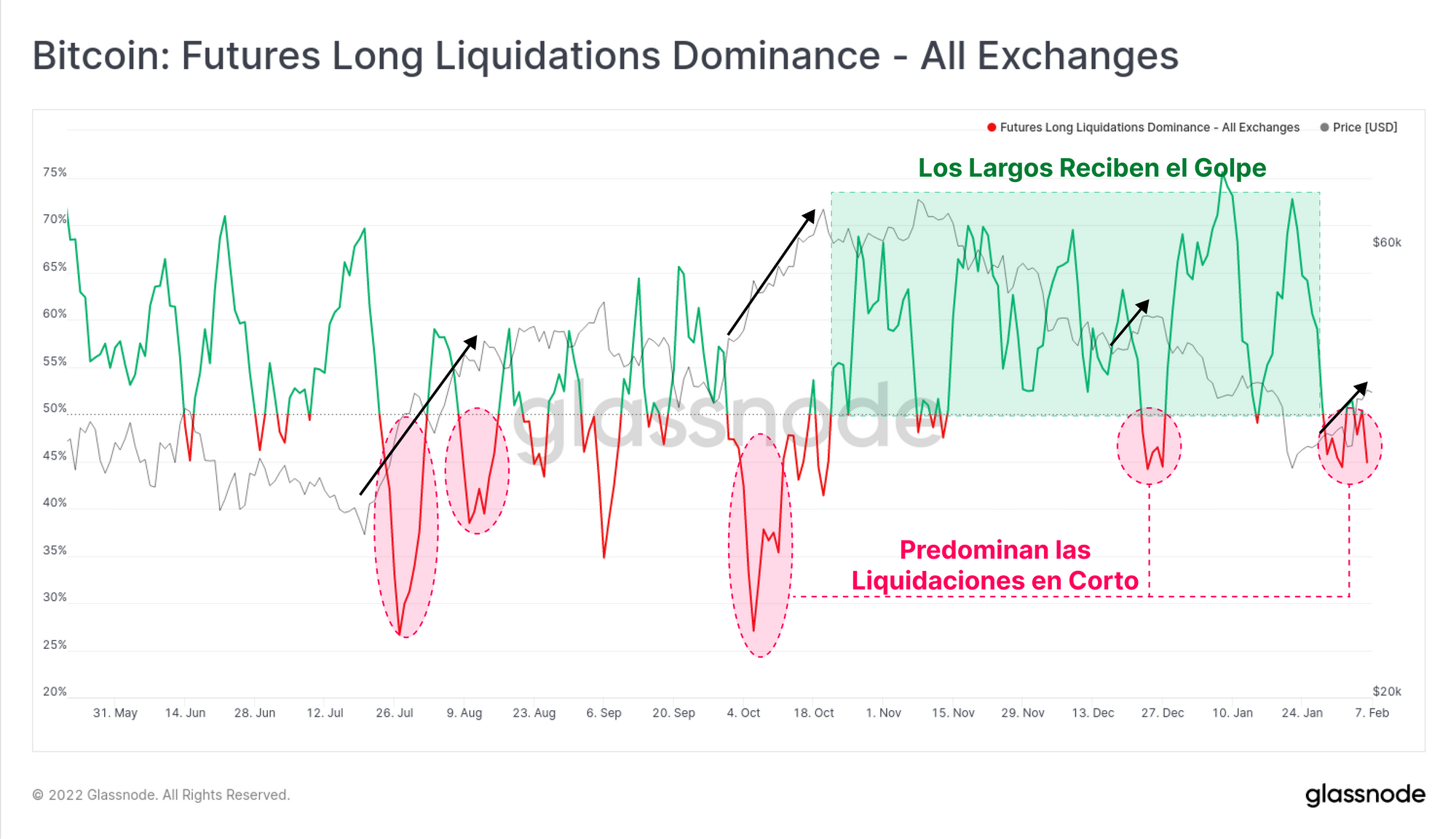

Al ver cómo el mercado empuja al alza, podemos tratar de averiguar si uno de los mecanismos responsables de las subidas puede ser el estrangulamiento de las posiciones en corto sobre el que discutíamos en la entrega de la semana pasada. Inspeccionando la gráfica de la Dominancia de las Liquidaciones en Largo, encontramos que los cortos han estado recibiendo el golpe esta semana con ese mínimo desvío hacia el lado corto en las liquidaciones.

Aunque hay que recalcar que la magnitud de cambio que muestra esta métrica es aún insignificante, lo que indica que lo más probable es que la actual crecida en los precios no sea debida a un estrangulamiento de posiciones en corto.

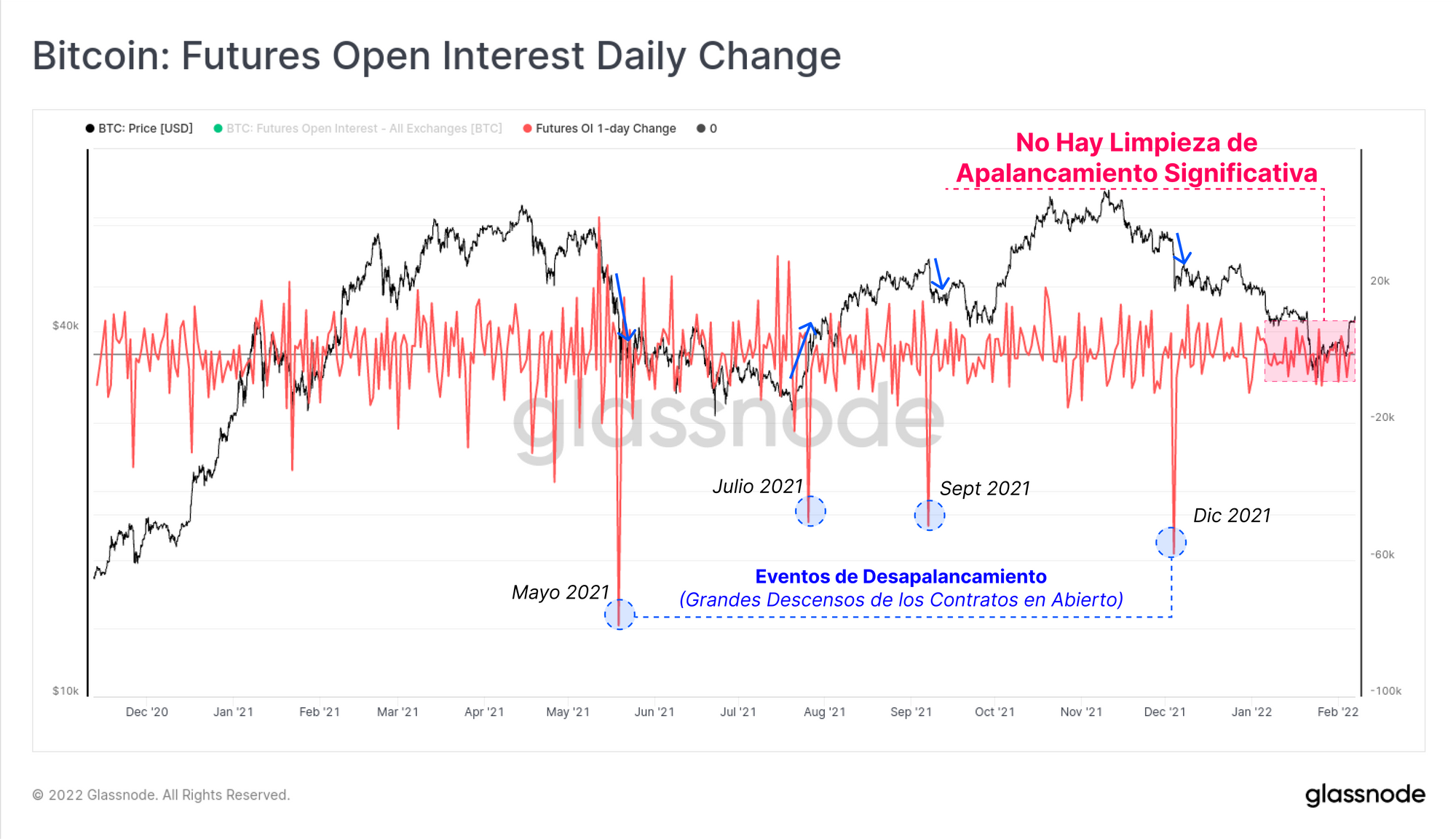

Es algo ampliamente confirmado por el cambio de 1-día en los Contratos en Abierto de los Futuros, donde claramente aún no se ha producido ningún evento de desapalancamiento característico, momento en el cual un gran volumen de contratos en abierto se deben cerrar forzosamente. De todos modos, los Contratos en Abierto de los Futuros, se mantienen elevados con valores cercanos al 1,91% de la Capitalización de Mercado de Bitcoin (~15.000M $).

Esto puede indicarnos que la probabilidad de que se dé un acorralamiento de esas apuestas en corto, sea inferior a lo estimado anteriormente, o que se termine dando finalmente de seguir el mercado su trayectoria alcista, ya que se alcanzarían así los niveles donde se asientan las constelaciones de stop-loss/liquidaciones de esos cortos.

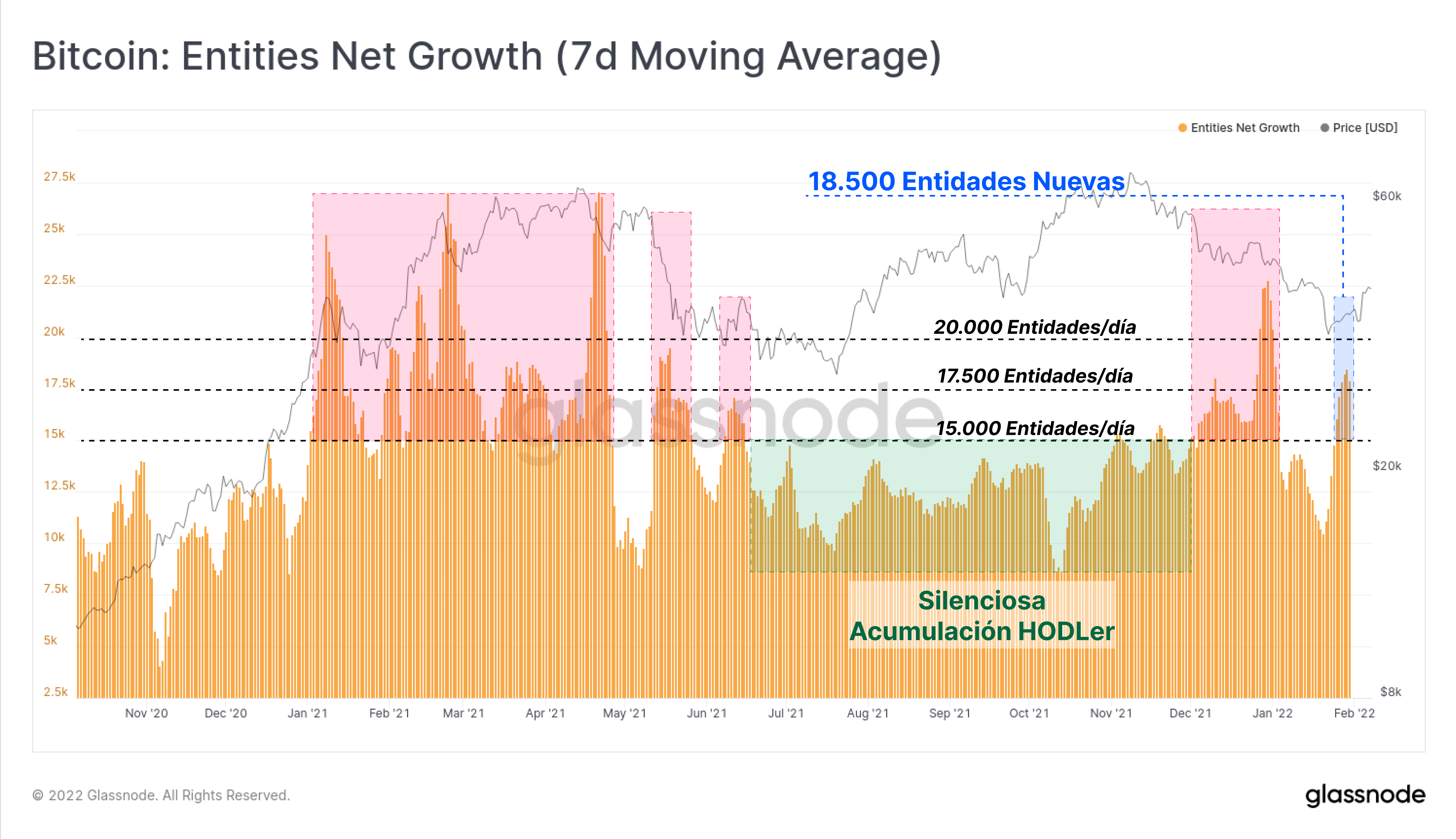

Fijándonos ahora en los mercados spot/blockchain, averiguamos que el network de Bitcoin ha vivido un impulso positivo de nuevas entidades esta semana, haciendo que se alcanzasen niveles de crecimiento de 18.500 entidades al día. A lo largo del 2021, grandes apariciones netas de entidades como esta ocurrieron alrededor de periodos volátiles, como las correcciones alcistas del primer semestre del año, y durante el desplome de más del 50% en mayo.

Entre los meses de junio a diciembre se produjo una silenciosa acumulación, con una base estable de 12.500 entidades llegando al network cada día. En sí mismos, los recientes repuntes de enero y febrero pueden sugerir una transición provisional que nos aleje de la denominada acumulación a largo plazo, o al menos puede que se haya renovado en cierta medida el interés por Bitcoin ahora que estamos en precios de entrada mucho más atractivos.

La Inercia a Corto Plazo Apunta Alto

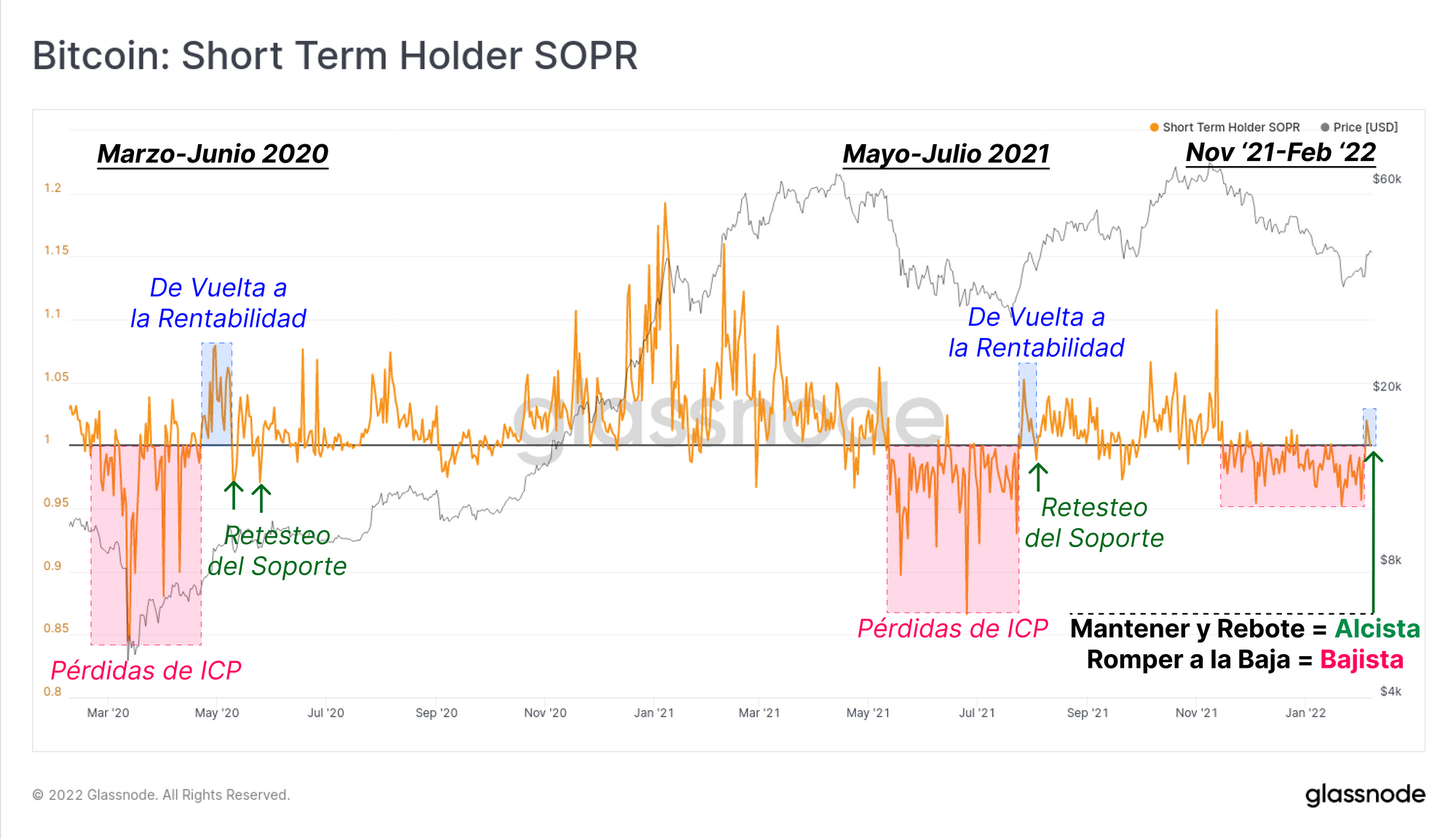

Por primera vez desde finales de Noviembre, los Inversores a Corto Plazo (ICP) tienen por fin un día con beneficios, con un Ratio de Ganancias por Gasto que rompe ya por encima de 1,0. Quiere decir que las monedas que se han gastado, siendo más jóvenes de 155-días, en su conjunto han realizado ganancias esta semana. Es todo un alivio teniendo en cuenta que durante más de dos meses estos ICP han estado realizando pérdidas cada día, debido a que aquellos compradores del máximo actual se han visto poco a poco forzados a vender a precios inferiores.

Se pueden apreciar patrones muy similares de esta métrica en otras dos ocasiones desde marzo del 2020. Tras un largo periodo de pérdidas, el mercado consiguió romper en tendencia alcista, con un retesteo del ratio en el 1,0 como confirmación. Si terminamos viendo cómo esta métrica se escapa de nuevo cada vez más alto, sería indicativo de una rentabilidad renovada y absorción de monedas por parte de una nueva demanda entrante. Por otro lado, una rotura de vuelta a niveles inferiores a 1,0 nos estaría dando una señal bajista, que sugiere que la demanda es insuficiente para aguantar la presión de venta que ejercen sobre el precio los ICP.

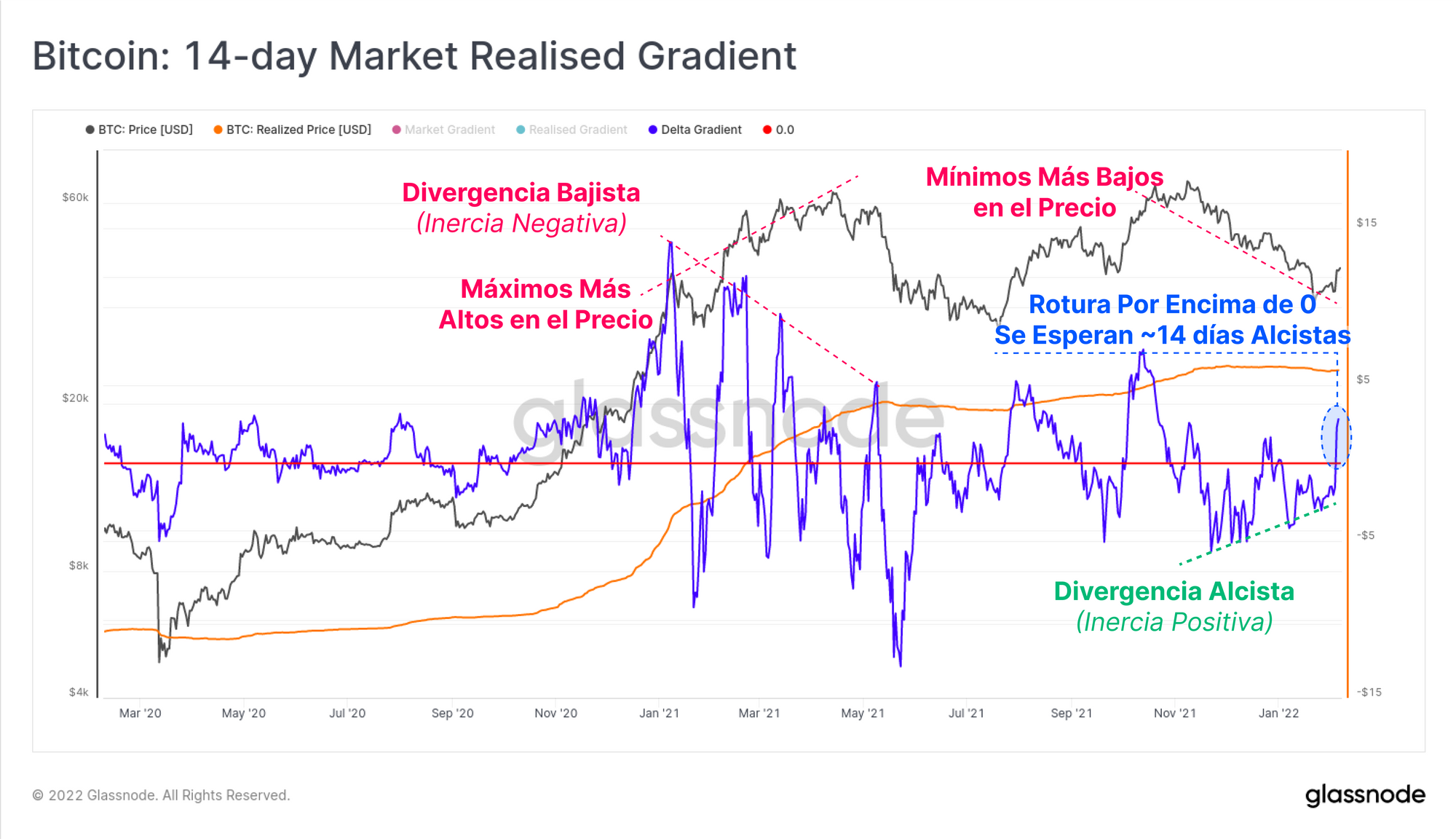

Podemos también observar cómo se ha formado una divergencia alcista bastante pronunciada en el oscilador del Gradiente Realizado del Mercado ajustado a 14 días. Esta métrica modela el grado de inercia en los precios que alcanza el merado relativos a los flujos naturales de capital entrante, recabados en la Capitalización Realizada. La interpretación general es la siguiente:

- Picos Más Altos/Bajos sucesivos muestran una creciente inercia Alcista/Bajista respectivamente.

- Roturas por encima/debajo de 0 indican que una nueva tendencia alcista/bajista está en pleno desarrollo, con una duración anticipada de ~14 días.

Mientras que el máximo formado entre marzo y abril del 2021 nos dejaba una divergencia bajista (una decadente inercia en el mercado mientras se alcanzaban nuevos máximos en el precio), el periodo actual refleja una divergencia alcista. Con cada nuevo mínimo que el precio ha ido alcanzando, se agota la inercia descendente, y el Gradiente de 14 días ya ha roto de manera muy convincente por encima de 0. El Gradiente de 28 días ha impreso una estructura muy parecida, aportando confluencia y peso añadido al argumento de que al menos hemos establecido un mínimo local.

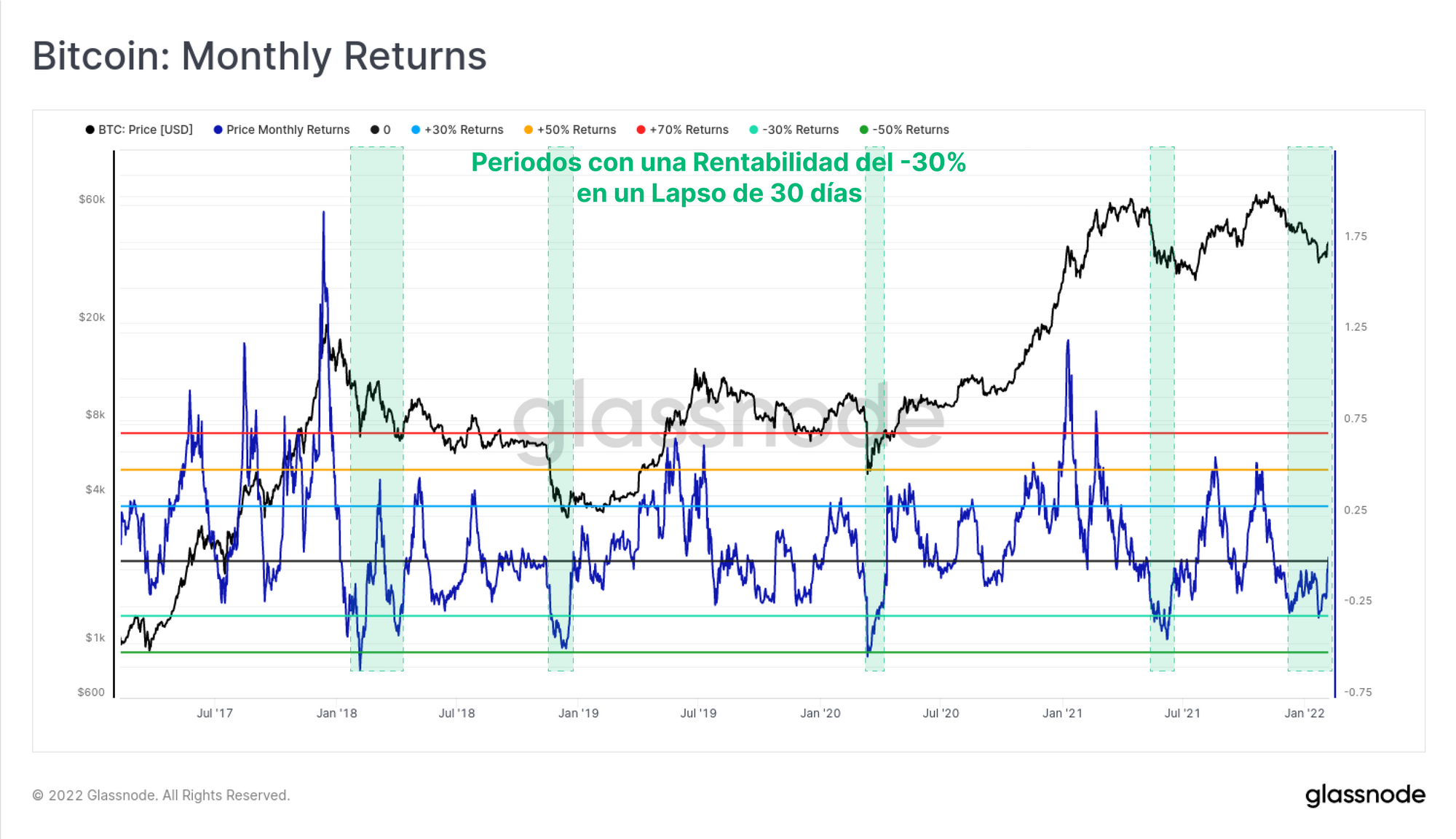

Este nuevo impulso alcista sucede después de haber aguantado una tendencia bajista de manera persistente en los últimos 3 meses, la cual empujó al perfil de rentabilidad mensual de Bitcoin hacia valores de tinte negativo. La siguiente gráfica muestra la rentabilidad de Bitcoin (como un %) dentro de una ventana continua de 30 días, donde una rentabilidad del -30% históricamente indica haber alcanzado unas condiciones sobrevendidas. La rentabilidad mensual sólo ha sido así de baja en 5 periodos dentro de los últimos 5 años:

- Las correcciones que hubo de enero a abril del 2018 que inauguraron el mercado bajista.

- El evento de capitulación final de noviembre del 2018.

- El desplome total del mercado en marzo del 2020 cuando el COVID cerró las economías a nivel global.

- El desplome de mayo del 2021 con su evento de desapalancamiento.

- El desarrollo de la acción de precio de este año 2022.

Estimaciones Sobre el “Valor Razonable” de Bitcoin

Han habido muchos acercamientos y modelos propuestos para hacer evaluaciones de Bitcoin a lo largo de los años, y la apreciación de cualquiera de ellos debe venir acompañada siempre de la confluencia entre varias métricas e indicadores.

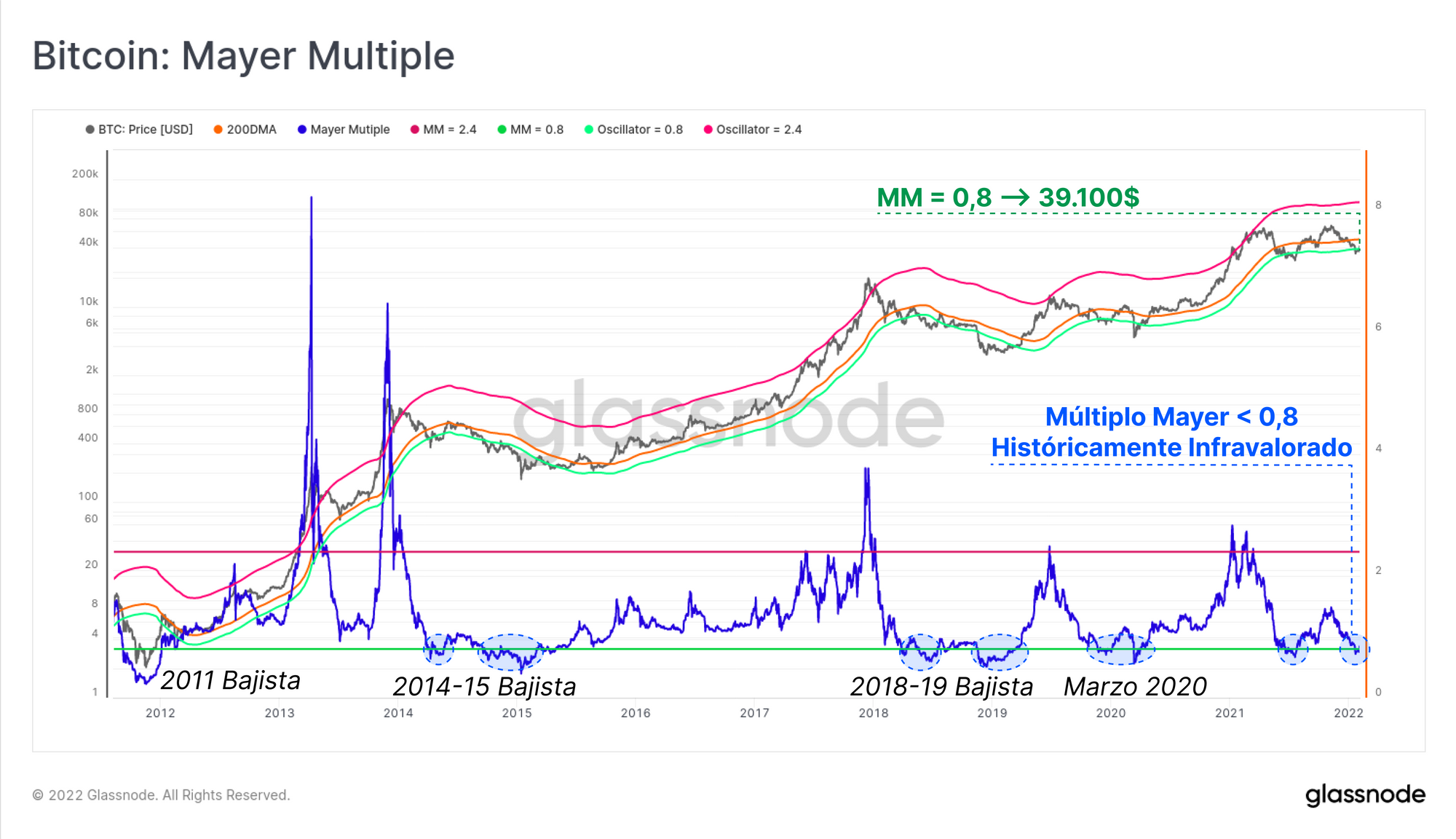

Uno de los más sencillos, y aún así de las más potentes herramientas en este sentido es el Múltiplo Mayer, calculado como el ratio entre el precio y la media móvil de 200 días. La Media Móvil Simple de 200 días es ampliamente monitorizada como indicador alcista/bajista a largo plazo en el ámbito del análisis técnico, y como tal, grandes desviaciones por debajo nos indican un alto grado de infravaloración relativa a la media a largo plazo. El Múltiplo Mayer se colocó bajo el 0,8 esta semana, representando un +20% de descuento relativo a la MM de 200 periodos. El precio exacto sobre el que se asienta el Múltiplo Meyer de 0,8 son los 39.100$, el cual el mercado ya ha reconquistado (calculado como el 0,8 x 200MMS).

Muy parecido a la métrica de la Rentabilidad Mensual, aquellas instancias en que el Múltiplo Mayer órbita por debajo de los 0,8 típicamente estuvieron correlacionadas con severos desplomes dentro de mercados bajistas, y particularmente durante eventos de capitulación generalizada (e.j. enero del 2015, noviembre 2018 y marzo 2020).

Otra métrica que hace un buen trabajo hallando un ‘precio razonable’ es el Ratio entre el Precio Realizado y la Vivacidad, diseñado para estipular el ‘valor razonable’ de Bitcoin en la medida en que lo estiman el grupo de los inversores a largo plazo y los HODLers. Durante los periodos en que hay una fuerte latencia monetaria, la Vivacidad cae, y el precio realizado se realza por tanto cuando utilizamos la Vivacidad en el denominador del cálculo (y vice versa).

Esta métrica ya nos concedió soporte a finales de 2020 antes del gran despegue de la carrera alcista, y una vez más en junio y julio del 2021. Esta semana el mercado operó bajo ella, pero desde entonces se ha defendido con éxito el nivel de este Ratio que se encuentra en los 39.958$, lo que encaja bien con el soporte que veíamos en el Múltiple Mayer de 0,8.

Sobre el Hackeo a la Cartera de Bitfinex del 2016

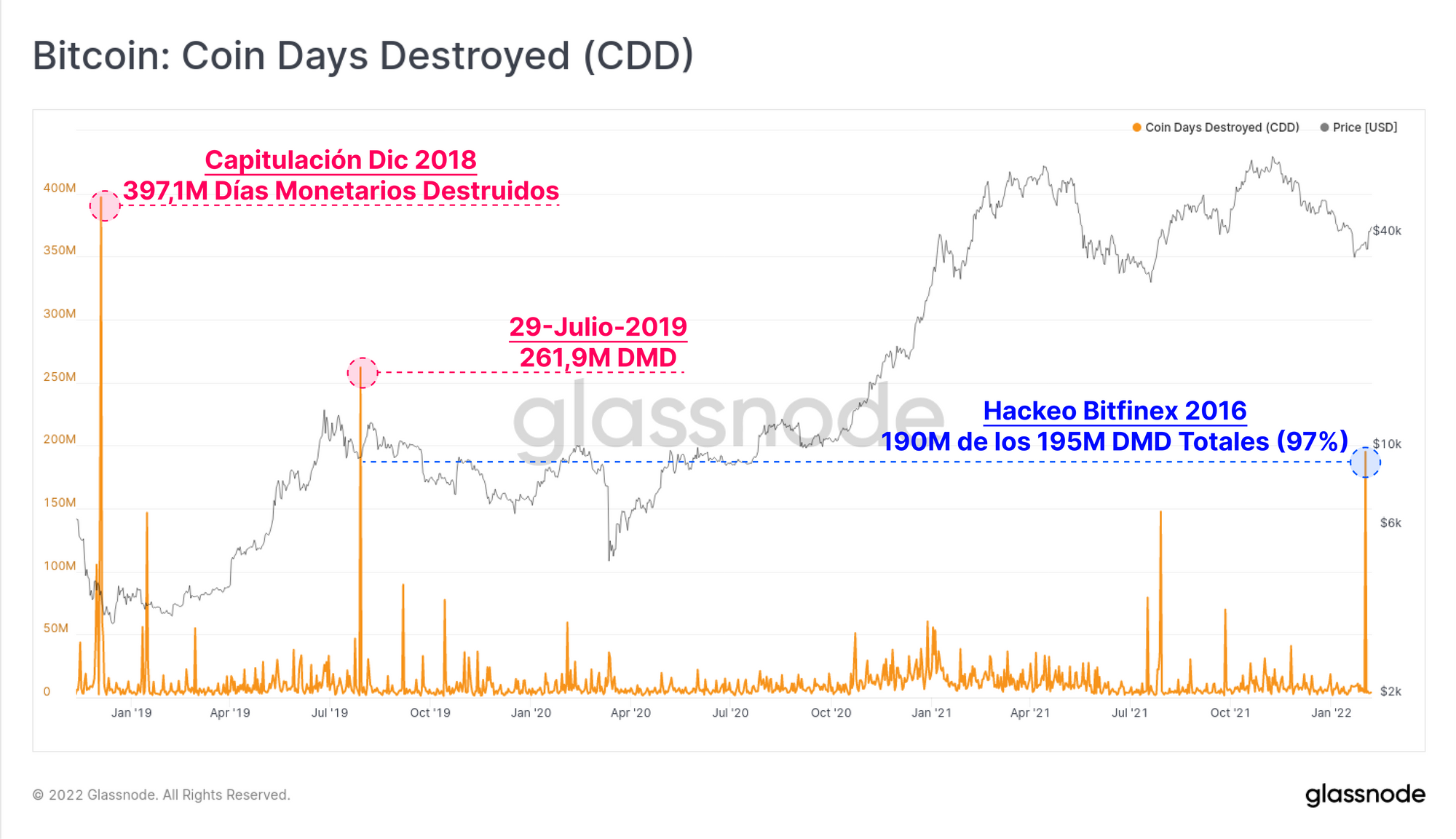

Esta semana una serie de métricas han detectado un enorme gasto de 94.643 BTC asociados con las carteras del hackeo a Bitfinex en 2016, con un valor de mercado de nada menos que de 3.670M $. Considerando la enorme magnitud, tanto en volumen monetario, valor en dólares, ganancias realizadas, y esperanza de vida destruida, la situación llama a realizar un interesante estudio, para evaluar en qué medida el grado de anomalía de ciertos eventos que sucedan dentro del blockchain pueden afectar a la interpretación de las métricas.

Podemos ver en la oferta renacida de más de 5 años que este gasto ha sido el mayor gasto de monedas de más de 5 años de edad de la historia, eclipsando el máximo anterior de 71.825 en enero del 2019 cuando andábamos por un precio de 3.629$.

Los días monetarios destruidos también repuntaron a máximos multi-anuales con un total de 195M de días monetarios destruidos, de los cuales 190M (97%) han sido asociados a las carteras de Bitfinex.

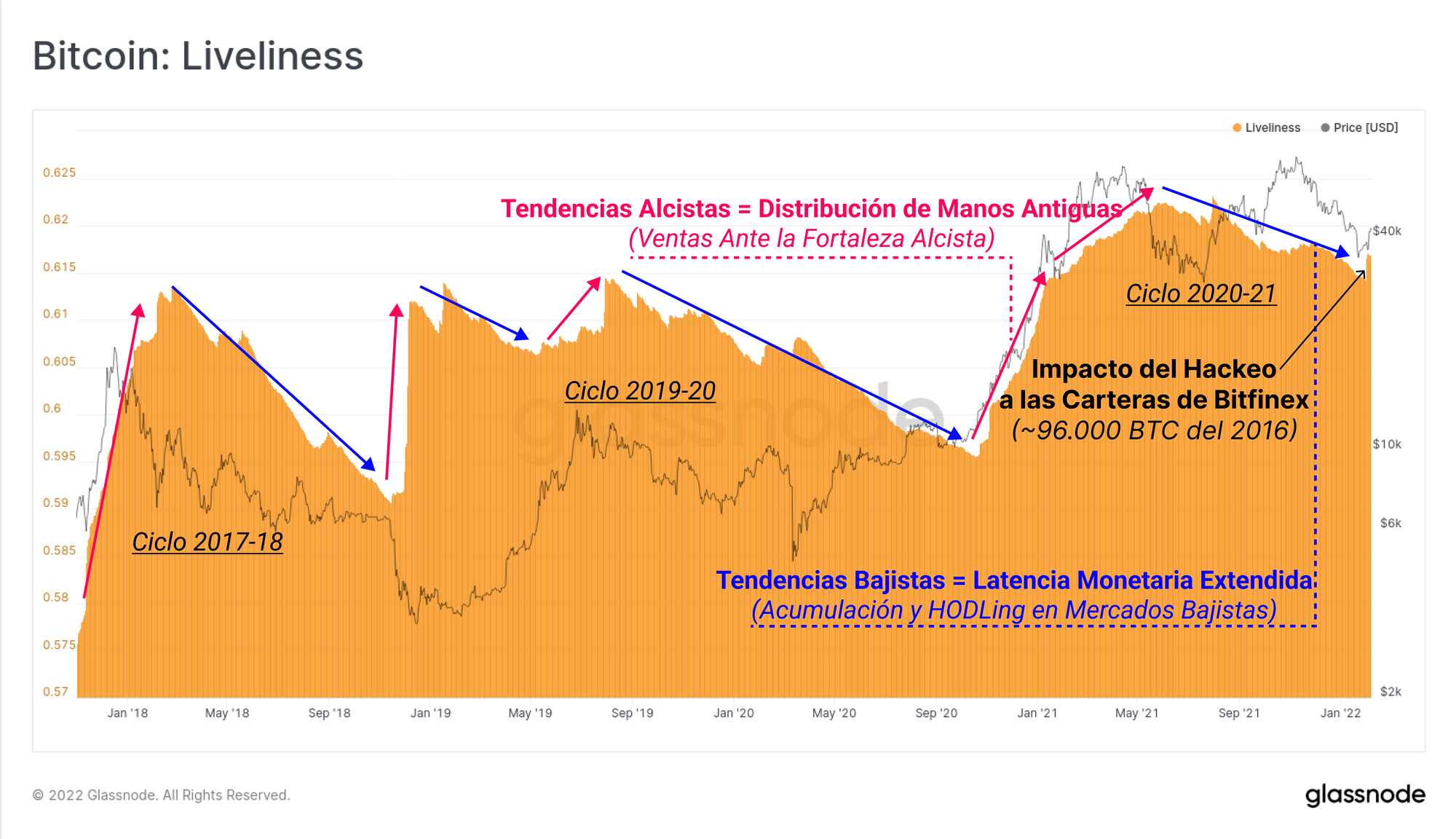

Como hemos comentado, el declive en la métrica de la Vivacidad indica que a lo largo de toda la oferta monetaria, una mayor cantidad de monedas permanecen latentes, y acumulando por tanto esperanza de vida (días monetarios), comparándolo por supuesto con aquellas siendo gastadas y que destruyen días monetarios. Esto ha sido siempre típico de los periodos de acumulación a largo plazo, y frecuentemente es sinónimo de mercado bajista.

En estos momentos la esperanza de vida mantiene una tendencia bajista, con la notable excepción del abrupto salto vertical esta semana en respuesta al gasto asociado con Bitfinex, el cual ha elevado esta macro métrica en un 0,38% tan sólo ese día.

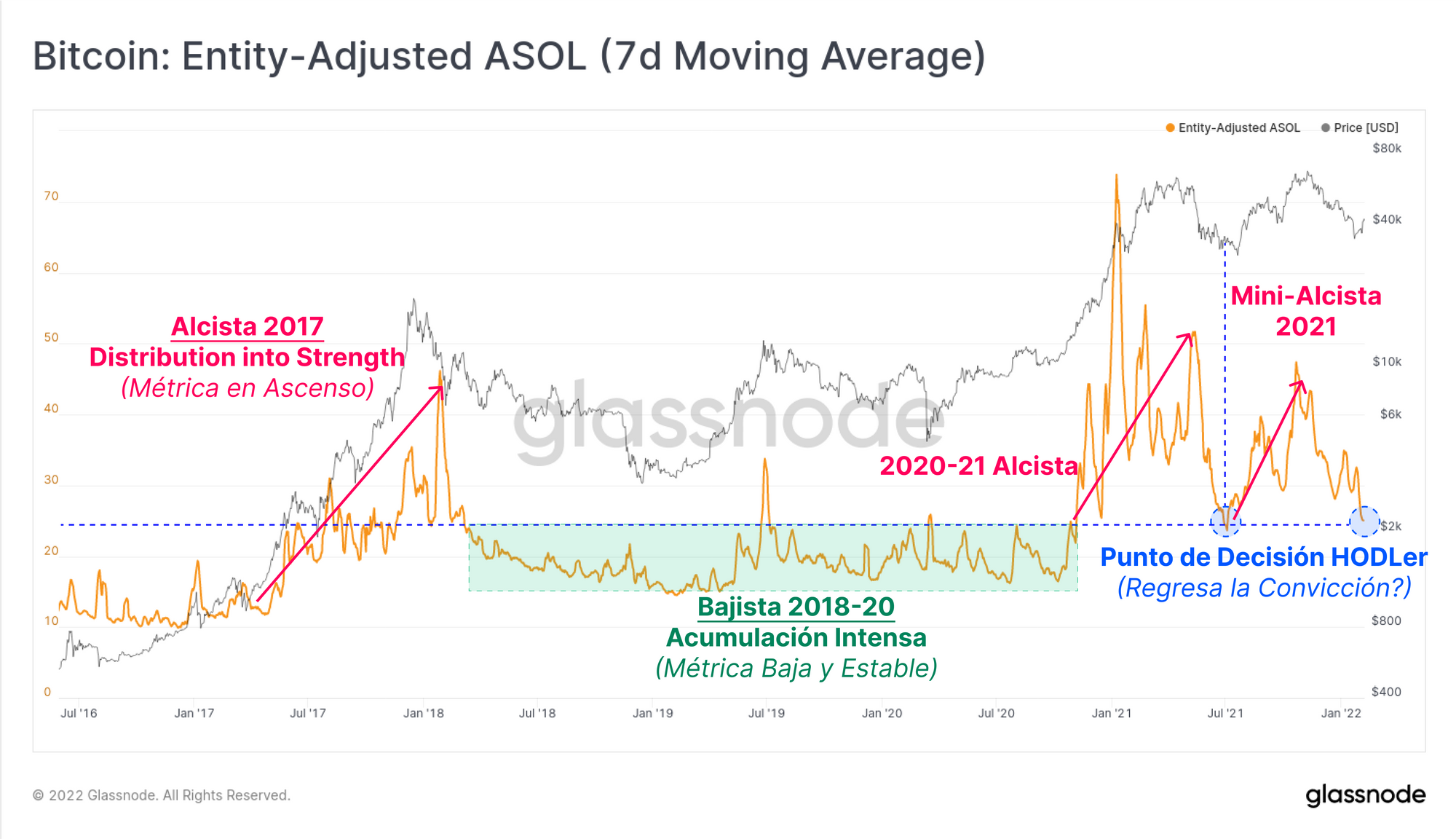

Una métrica basada en la esperanza de vida monetaria que puede ser utilizada para descartar anomalías como esta, en las que un pequeño número de carteras gastan enormes cantidades de monedas viejas, es la Media de Gasto de Esperanza de Vida. Esta métrica mide la media de esperanza de vida que gastan las monedas en base a transacciones individuales, ignorando completamente el volumen monetario (el cual sí es tenido en cuenta en los Días Monetarios Destruidos y en la Latencia, por ejemplo).

Esta media no ha respondido significativamente al gasto de la cartera de Bitfinex y de hecho sigue rompiendo hacia los mínimos que visitábamos en el mes de junio del 2021. Las tendencias alcistas en esta métrica son típicas cuando la distribución de monedas antiguas es algo muy extendido, como ocurre normalmente en mercados alcistas. Por el contrario, las tendencias bajistas, como esta que está en marcha, sugieren que la acumulación es el comportamiento predominante, lo que casa con la macro tendencia bajista que nos mostraba la Vivacidad.

Resumen

Ya que los precios han rebotado desde nuevos mínimos multi-mensuales, hemos investigado los mecanismos potencialmente responsables, y evaluado el soporte que los inversores han concedido al rango de entre 30.000$ y 40.000$. El mínimo de 33.500$ establecido la semana pasada en el actual mercado, se ha asociado con una infravaloración histórica a lo largo y ancho de las métricas incluyendo el Múltiplo Mayer, el Ratio entre el Precio Realizado y la Vivacidad, y el perfil de rentabilidad mensual.

El mercado mantiene la fuerte presión superior en cuanto a distribución de oferta se refiere, con más del 25% de todos los activos de BTC suponiendo pérdidas aún no realizadas. A pesar de ello, hay un grado de inercia muy razonable tras esta nueva carrera, con unos ICP que regresan a la rentabilidad, y con un oscilador de corto alcance como es el Gradiente Realizado del Mercado tornándose hacia valores positivos. La clave a la que prestar atención de aquí en adelante va a ser si habrá o no una fuga de Inversores a Largo Plazo y sus antiguas monedas en busca de liquidez, y hasta qué punto esta carrera será respaldada por una nueva demanda, la cual lleva generalmente desaparecida desde el desplome de mayo.

Actualización de Productos

Todas las actualizaciones de nuestros productos, mejoras, ajustes manuales a las métricas y sus datos quedan plasmados en nuestro registro de datos para su referencia.

- Estreno de nuevas métricas Adopción SegWit, Adopción Taproot, Proporción de Transacciones Gastadas por Tipos.

- Lanzamiento del Balance Mt. Gox Trustee y Balance Wrapped BTC (WBTC)

- Lanzamiento del Informe Uncharted Edición #8.