短期的な供給は減少

ビットコインの蓄積トレンドは、長期的な需要動向は極めて建設的であるにもかかわらず、短期的には軟化している。キャピチュレーションイベントが起こる潜在的なエネルギーはあるが、以前の市場サイクルにおいてもそうであったように、まだ顕在化してはいない。

ビットコイン価格は今週も堅調に推移しており、安値37,274ドルから高値42,455ドルの間とますます狭いレンジに圧縮されている。前回取り上げたように、グローバルな舞台から起きるマクロと地政学の高い不確定性を背景に、現在の市場は微妙なバランスの中に存在している。

ビットコイン価格が52%以上急落、2取引日で8千ドルから3千8百ドルまで下落し2019-20年の弱気サイクルの終わりを告げた、2020年3月の大きなキャピチュレーションイベントから2年が経とうとしている。このようなキャピチュレーションイベントは、しばしば残っているすべての売り手が完全に退場し、流れが強気派に有利になることを意味する。

今回は、現在の買い手と売り手のバランスを評価し、現在の弱気サイクルにおいて収束にどれほど近づいているのかを測ることを試みる。

エグゼクティブ・サマリー

・不確定性とマクロリスクは現在逆風となっており、短期的な蓄積トレンドの軟化として表れている。

・先週の古いコインによる供給も、ここ数週間と比べればわずかに弱気になっているが、まだ広範な恐怖や強気な信念の喪失を意味するレベルには達していない。

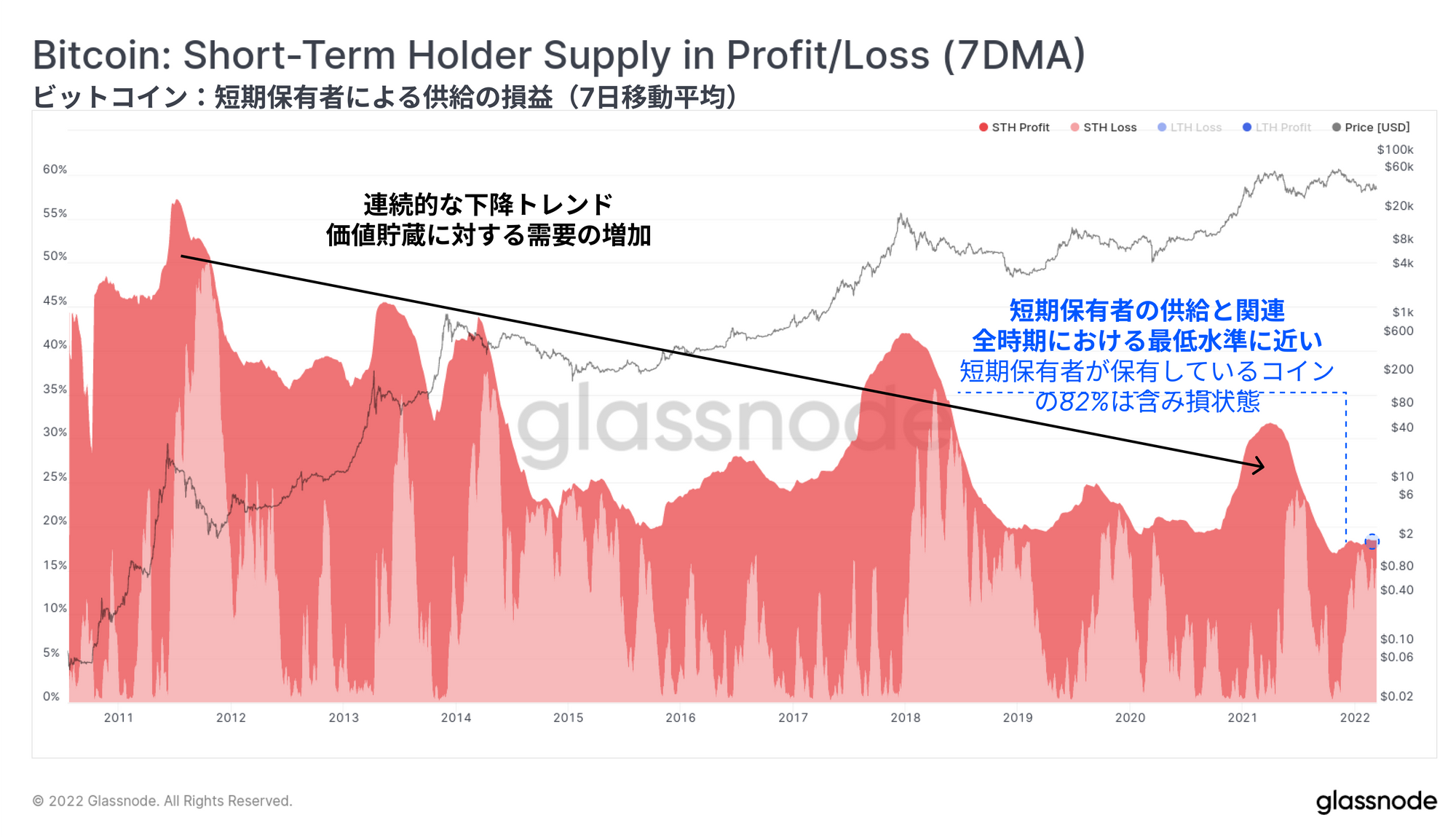

・短期保有者(251万BTC)が保有する供給の82%は現在含み損を抱えており、一方で長期保有者が保有する供給の合計は過去最高水準に近づいている。

・短期的な需要の低下にもかかわらず、HODLingは依然として好ましい戦略であり、若いコインの割合は現在において史上最低となっている。これは、歴史的には弱気相場の後期に伴っている。

・我々は、年率換算された市場インフレ率という新たな概念を導入し、長期保有者はマイニングによる売却量に対し7.6倍の残高を増やしていることを示している。これは長期的には建設的である。

翻訳について

今週のオンチェーンは、スペイン語、イタリア語、中国語、日本語、トルコ語、フランス語、ポルトガル語に翻訳されている。

今週のオンチェーンダッシュボード

今週のオンチェーンニュースレターでは、すべてのチャートが表示されるライブダッシュボードをご用意しています。このダッシュボードと対象となるすべての指標は、毎週火曜日に公開されるビデオレポートでさらに詳しく解説しています。Youtubeチャンネルやビデオポータルでは、より多くのビデオコンテンツや指標のチュートリアルをご覧いただけます。

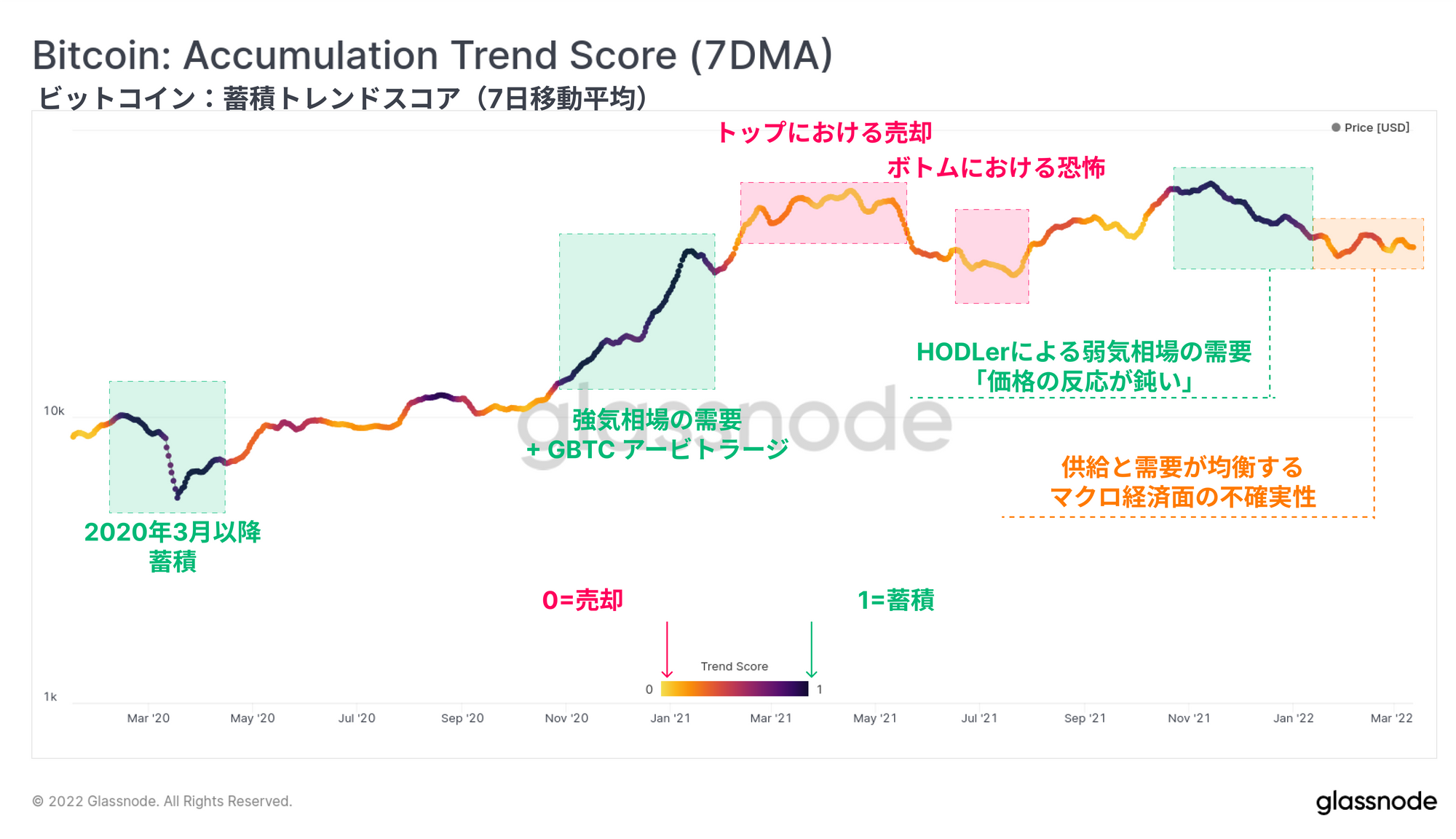

不確実性は短期的な蓄積を軟化させる

まず、今週新たに発表された指標である「ビットコイン蓄積トレンドスコア(Bitcoin Accumulation Trend Score)」を紹介する。このツールは、投資家のウォレットにおける全体的な総蓄積、または売却を監視するために設計されている。このツールは、マイナーや取引所を除外した上で、大規模なエンティティ(別名クジラ)および/または市場の大部分を占めるもの(別名大量のエビ)が、コインの保有量を増やしている時を追跡する。

この指標は 0と1の間で示されており、以下のように解釈される。

・0に近い値(黄色/オレンジ色)は、市場が分散していること、または意味のある蓄積がほとんど行われていないことを示す(弱気)。

・1に近い値(紫色)は、市場が純蓄積状態にあり、投資家のウォレット残高が有意に増加していることを示す(強気)。

2021年10月から2022年1月までの期間は、価格に敏感ではないHODLerによる非常に強力な蓄積(> 0.9、濃い紫色)があったことが分かる。しかしながら、2022年のほとんどの期間においては、この指標は0.2~0.5の間で変動している。これは、世界的なマクロ経済面の不確実性が投資家心理に与える影響を浮き彫りにしており、その結果として蓄積は弱くなっている。

下記の蓄積トレンドスコアに関するビデオガイドを公開した。

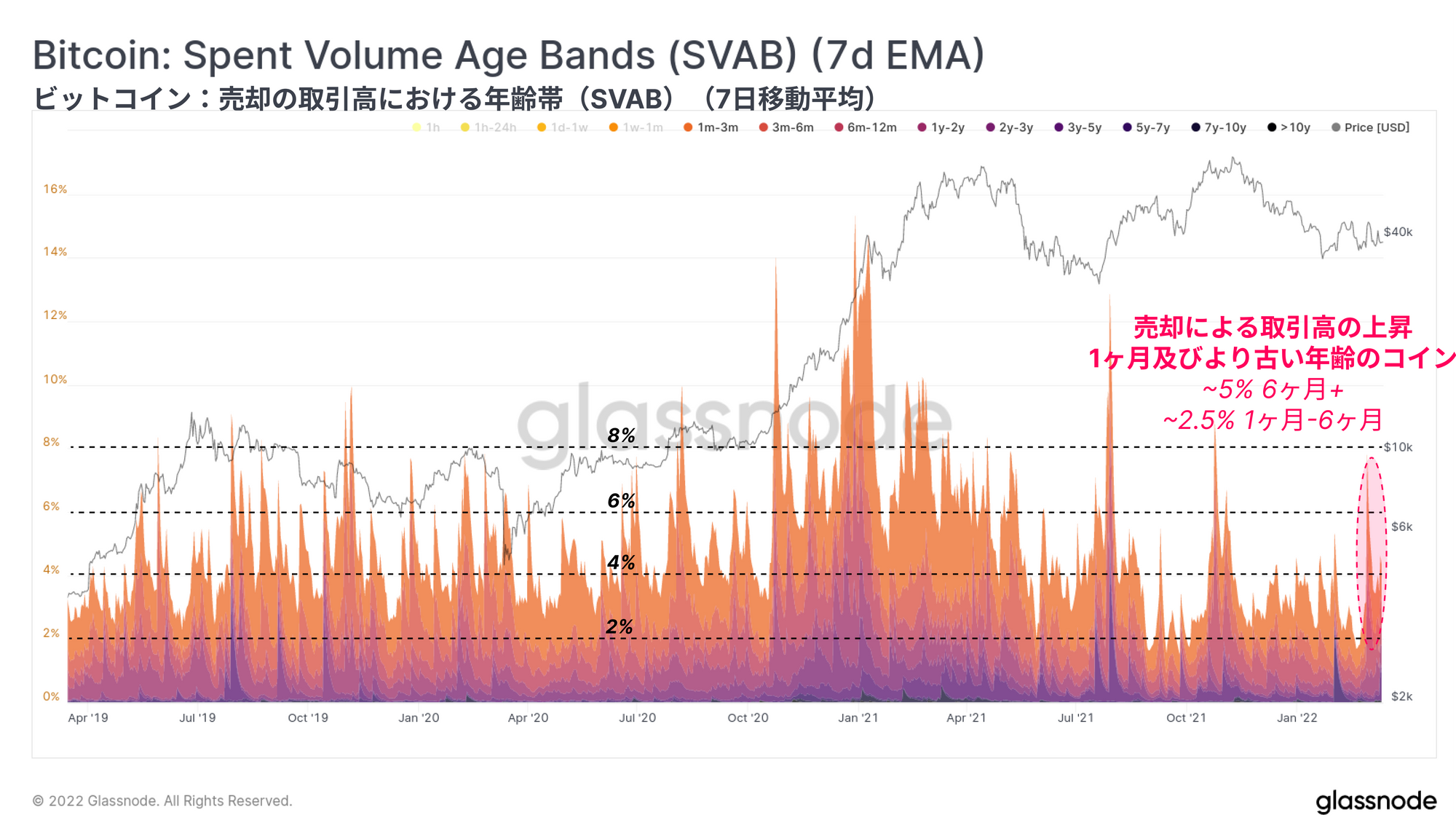

今週は、古いコインの売却も目立って増えている。古いコインは、ビットコイン市場の特徴的なボラティリティをより多く経験した投資家によって保有されており、しばしば「スマーター・マネー(より賢いユーザー)」の代名詞とみなされることがある。

そのため、古いコインが多く売却されていることから、HODLerクラス内のセンチメントはより弱気に傾いていることを示していることがわかる。6ヶ月以上前のコインは今週における全売却量の5%を占めており、ここ数ヶ月から著しく上昇している。

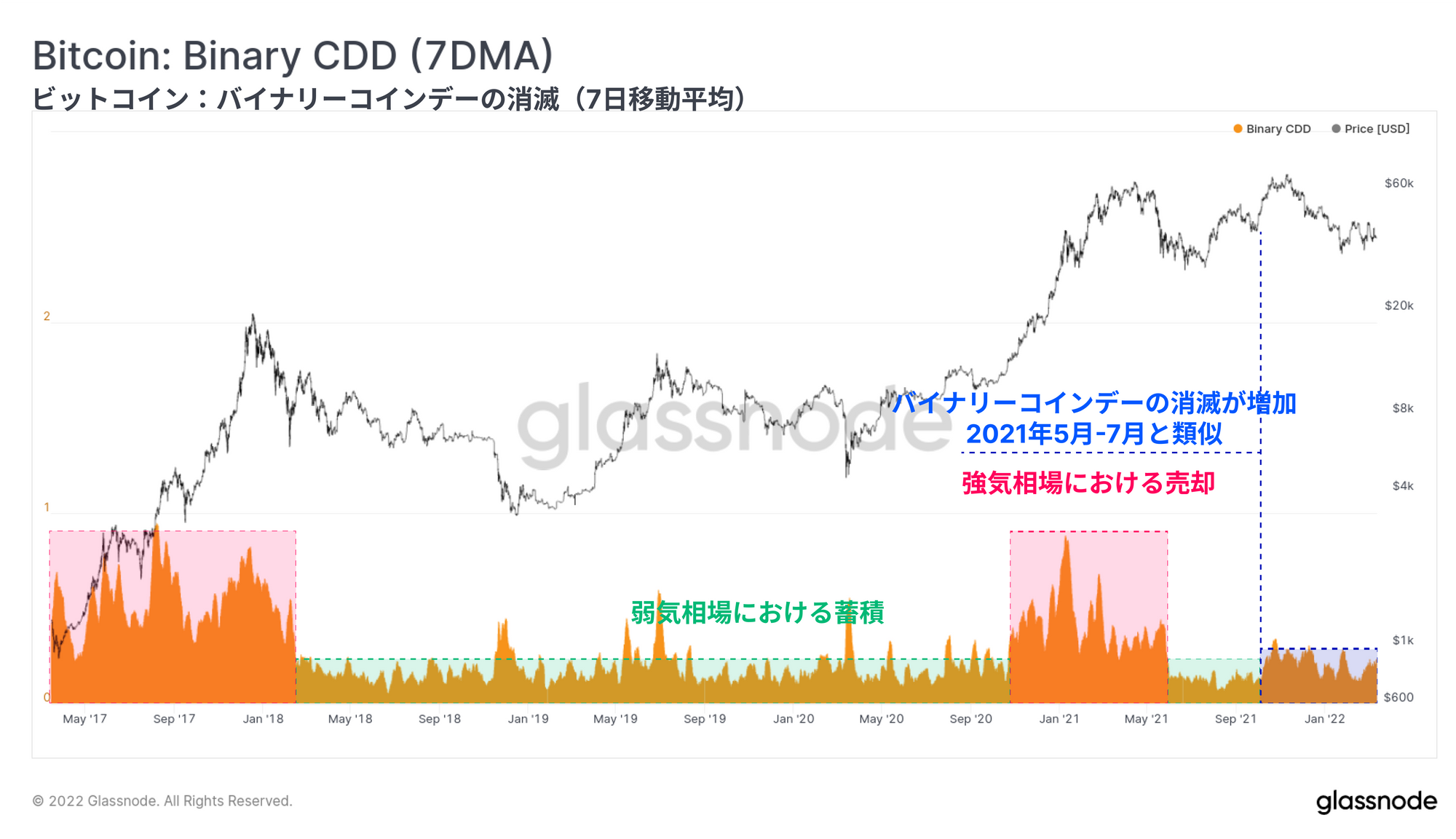

また、7日移動平均を用いたバイナリーコインデーの消滅(Binary Coin-days Destroyed)という指標でも確認することができる。この指標は、古いコインが継続的に売却されると高くなる。低い値(緑色のゾーン)は弱気市場の蓄積段階の典型であり、一方、高い値(赤色のゾーン)は、長期保有者が市場の強さに対して売るため、強気相場の典型である。

昨年9月以来、バイナリーCDDは、典型的な蓄積フェーズよりも一貫して高くなっている。これはさらに、長期投資家がリスク回避する余地がある程度残っていることを示唆している。

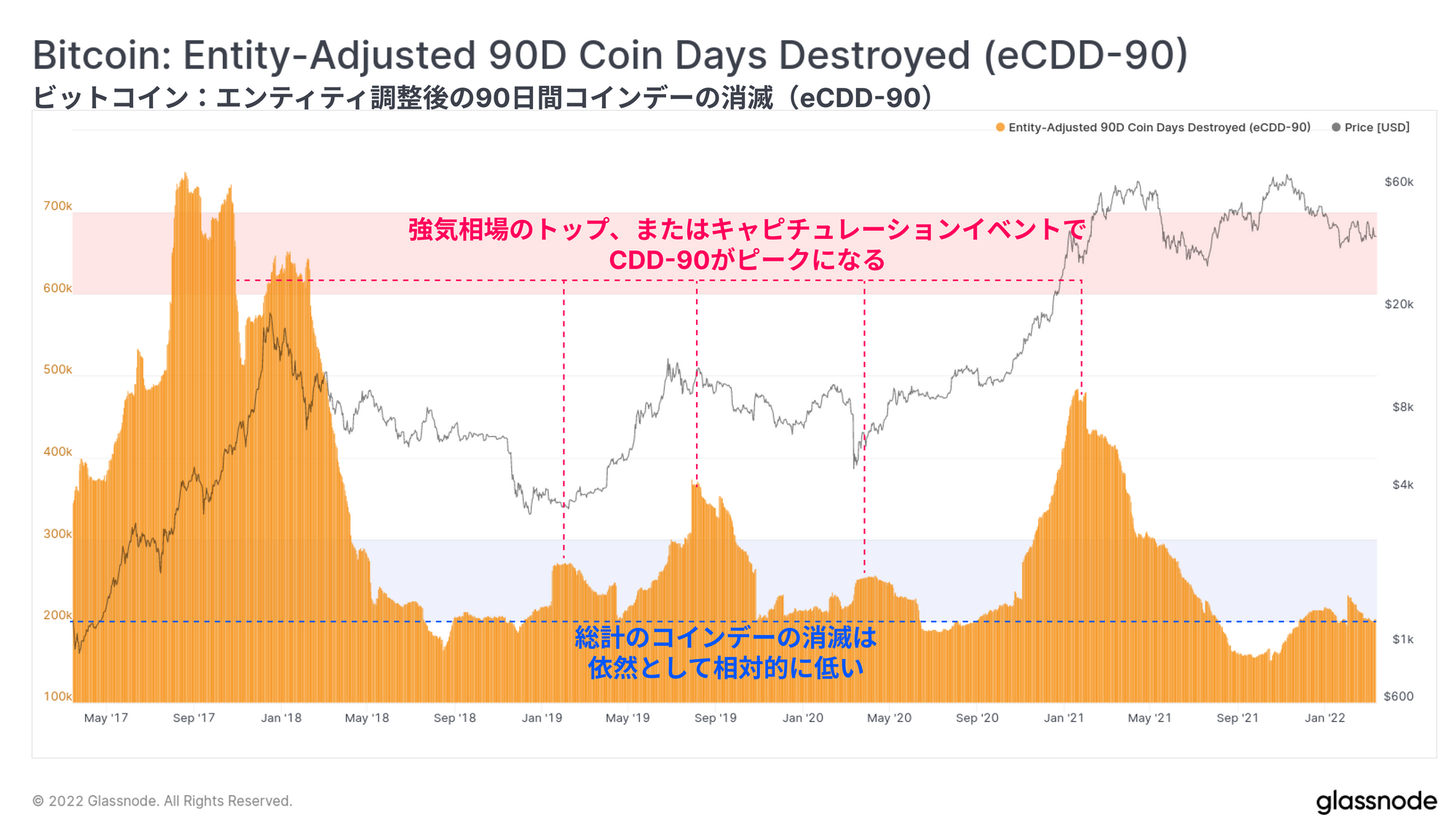

コインの使用年数の総計を追跡するために測定する単位は、コインデーと呼ばれる。これは、投資家のウォレットの中でコインが休眠している時間を表している。よりマクロ的な見方をすれば、過去90日間のコインデーの消滅の総計は歴史的に少ないままである。

弱気相場では、投資家はゆっくりとコインを蓄積し、総じてHODLingを好むため、CDD-90(90日間のコインデーの消滅)指標は低レベルで取引される。しかし最終的に恐怖とパニックによって売り圧力がかかり、残っている弱気派がすべていなくなるため、キャピチュレーションイベントの後は急騰する可能性がある。

この指標は、現在は蓄積とHODLingが好ましい行動パターンであることを示唆している。しかしながら、この弱気サイクルでは、これまでにすべてのサイクルで起きてきた最終的なキャピチュレーションイベントがまだ起きていない。今回は違うのかどうか、まだわからない。

短期供給量の減少

以下のグラフは、過去155日以内に蓄積された短期保有者が保有するコイン供給量の相対的な割合を示している。このコホートは、市場価格の変動に直面した際、特に最終的なキャピチュレーションによる急落の際に、コインを売却する可能性が統計的に最も高い。

上記の観測を裏付けるように、短期保有者コホートが保有するコインの供給量は減少し続けている。これは、コインの供給量の大部分が休眠状態にあり、155日の閾値を超え、長期保有者の供給量となった場合にのみ発生する。短期保有者の供給量が低水準になるのは、歴史的に弱気市場の後期に関連しており、辛抱強い買い手がコインを長期的に保有するためにコールドウォレットに送るからである。

現在の短期保有者の供給量は史上最低の水準に近く、価格にとっては建設的である。しかしながら、これらのコインの82%(251万BTC)は現在含み損で保有されており、今度は売り圧力の原因となる可能性が最も高い。

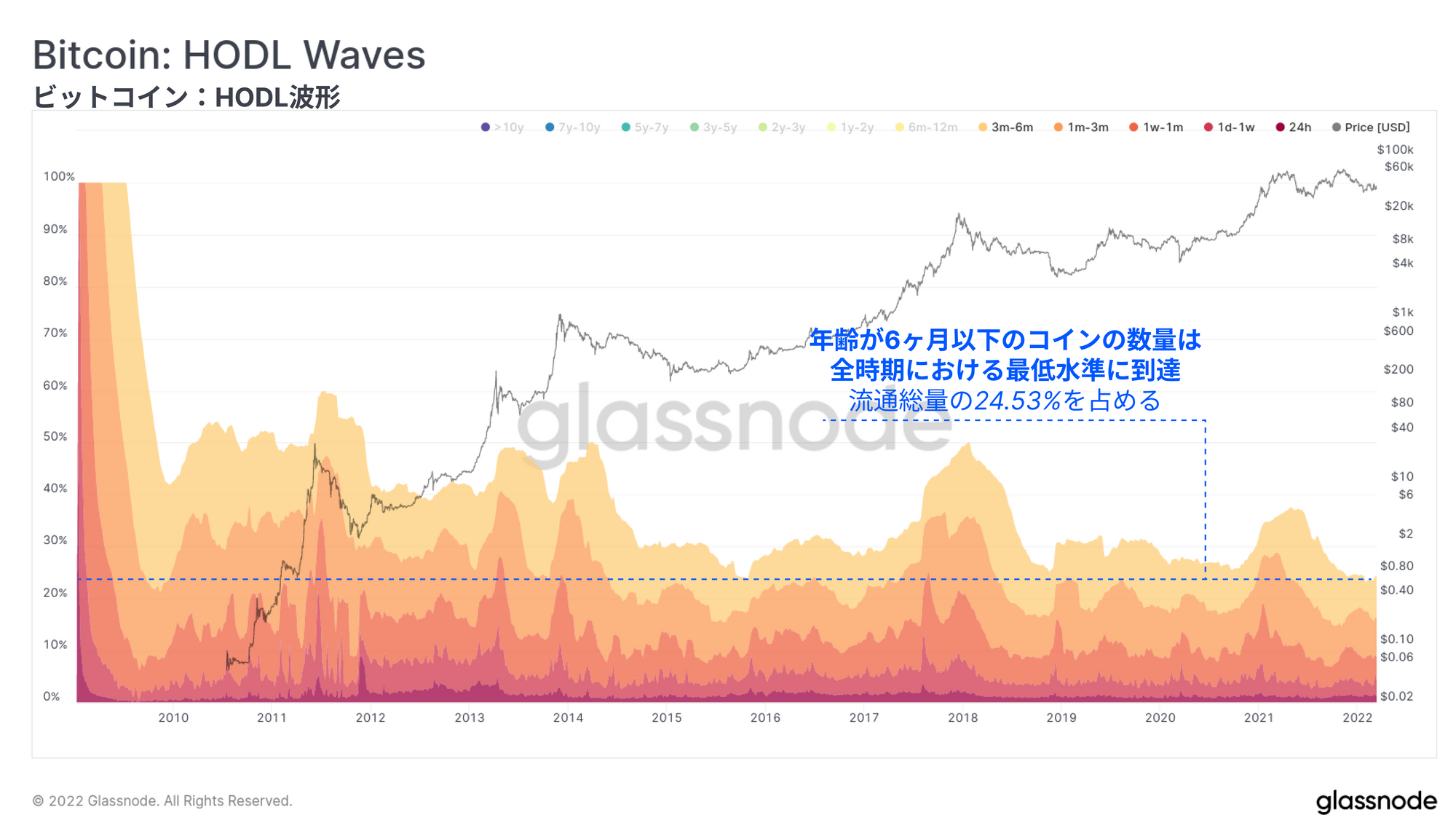

また、HODL波形では、年齢が6ヶ月未満のコインの数量が過去最低水準にあることがわかる。流通するコインの24.53%がこの若い年齢層であり、75.47%が6ヶ月以上休眠したままであることを意味する。

これは価格にとって比較的建設的な観測であり、マクロリスクが逆風となっているにもかかわらず、HODLingが投資家の行動として優勢であることを示している。

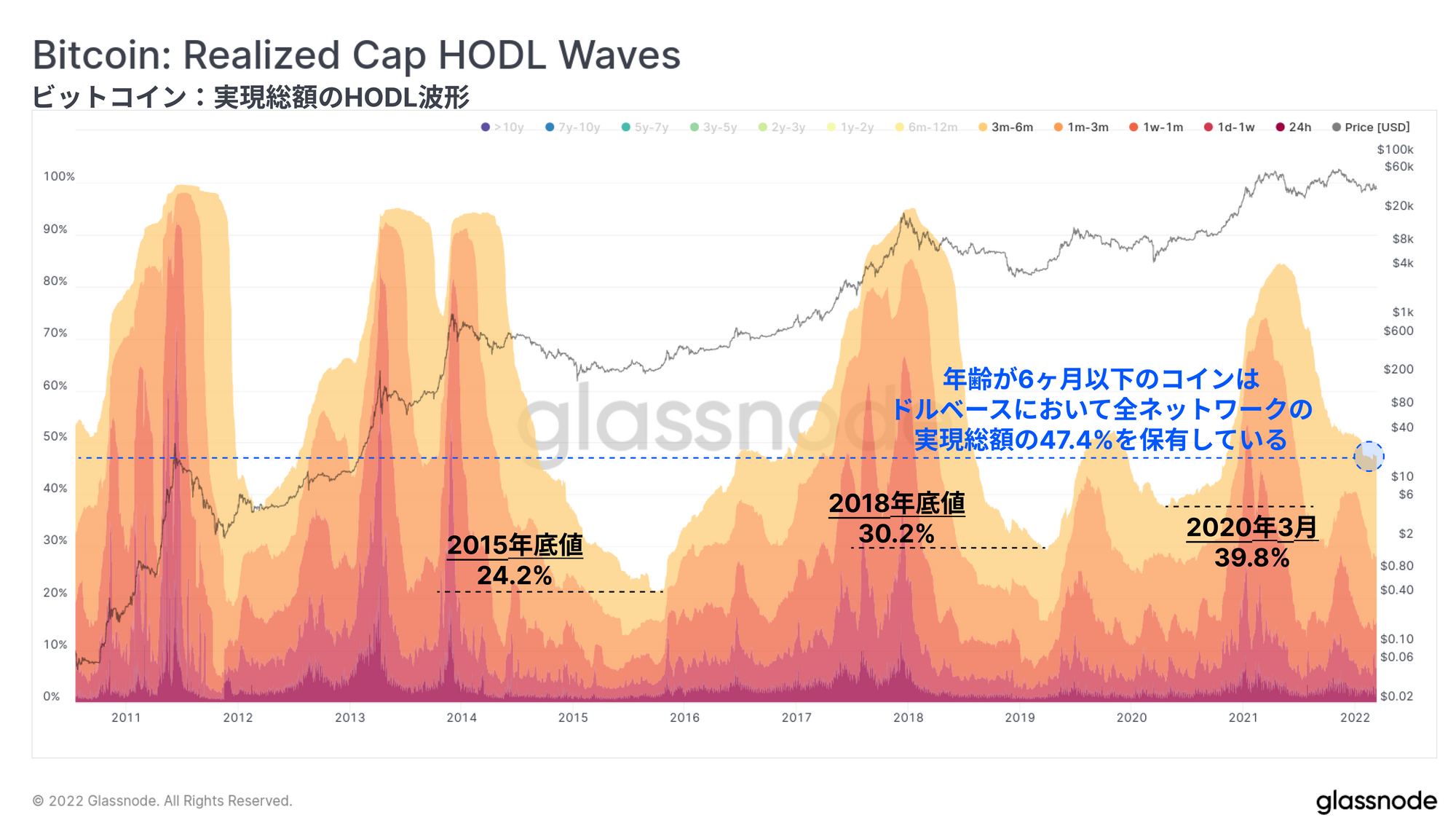

若いコインの供給量の割合は減少しているが、以前のサイクルと比較すると、実現価値に占める割合はますます大きくなっている。言い換えれば、ビットコインに投資された米ドル建ての資本のうち、過去6ヶ月間に蓄積されたコインが占める割合は、現在においてより一層増えている。

後期の弱気相場も同様に、長期投資家のウォレットの中でコインが成熟するにつれて、これらの若いコインが保有する資本の割合は低下することが特徴である。現在は特に3ヶ月~6ヶ月の年齢帯(下図で上の黄色のバンド)が大きく膨らんでおり、昨年9月から12月にかけて購入された大量の供給が依然としてしっかりと保有されていることを示している。

長期的な需要の兆候が持続している

売り手側の供給というマクロ的な背景を確認した上で、次はより長いレンジ(3ヶ月以上)における需要のシグナルに注目する。

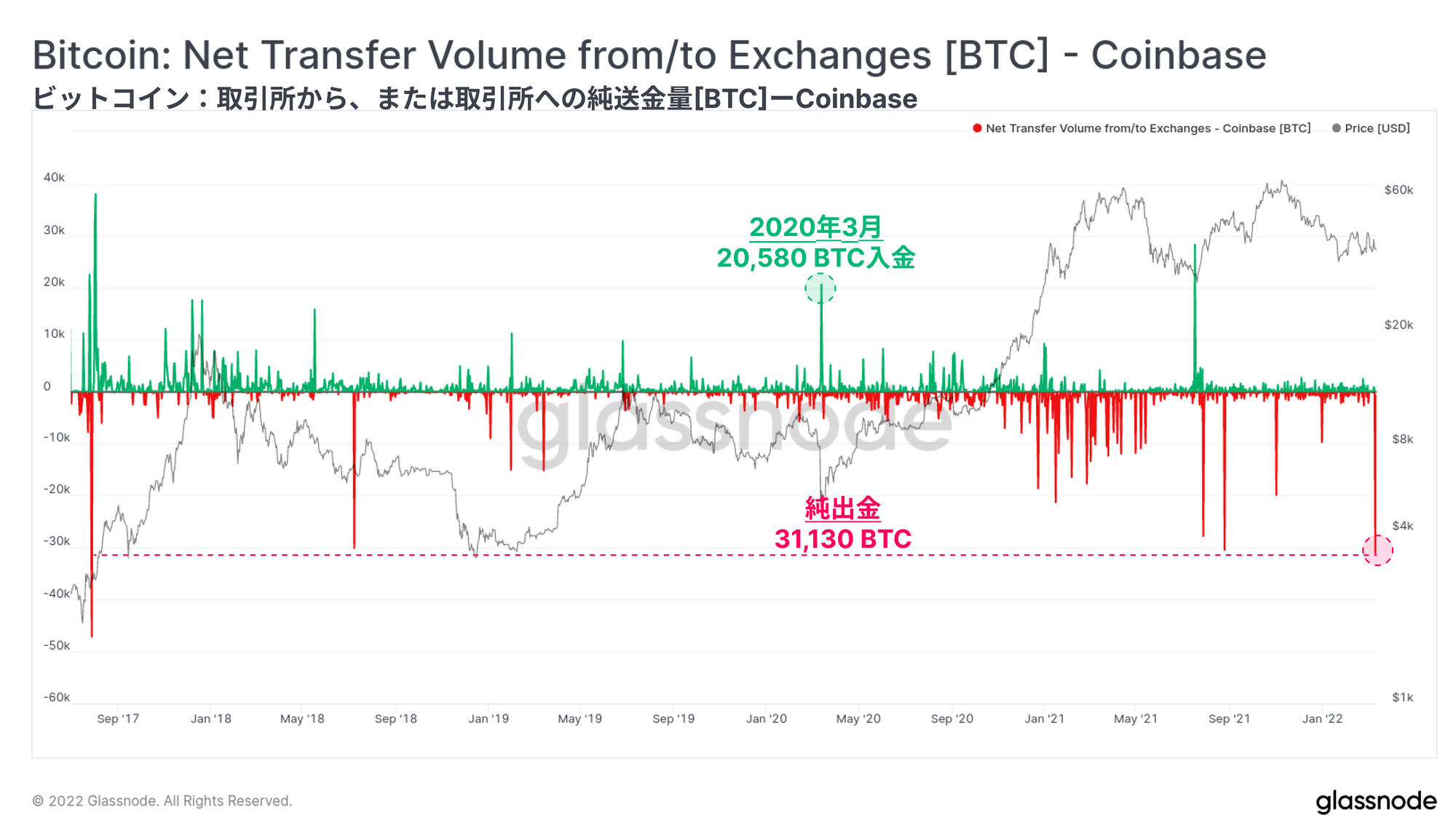

特に今週Coinbaseでは合計31,130 BTC (11億8千万ドル) という非常に大きな純流出があった。これは2017年7月28日以来、最大の純流出額である。2020年3月に続く純流出(赤色の棒)の状態も下のチャートで非常にはっきりと分かる。これは、投資家がビットコインを現代のポートフォリオとして適切な資産と見なすことが増えているという強いシグナルであることに変わらない。

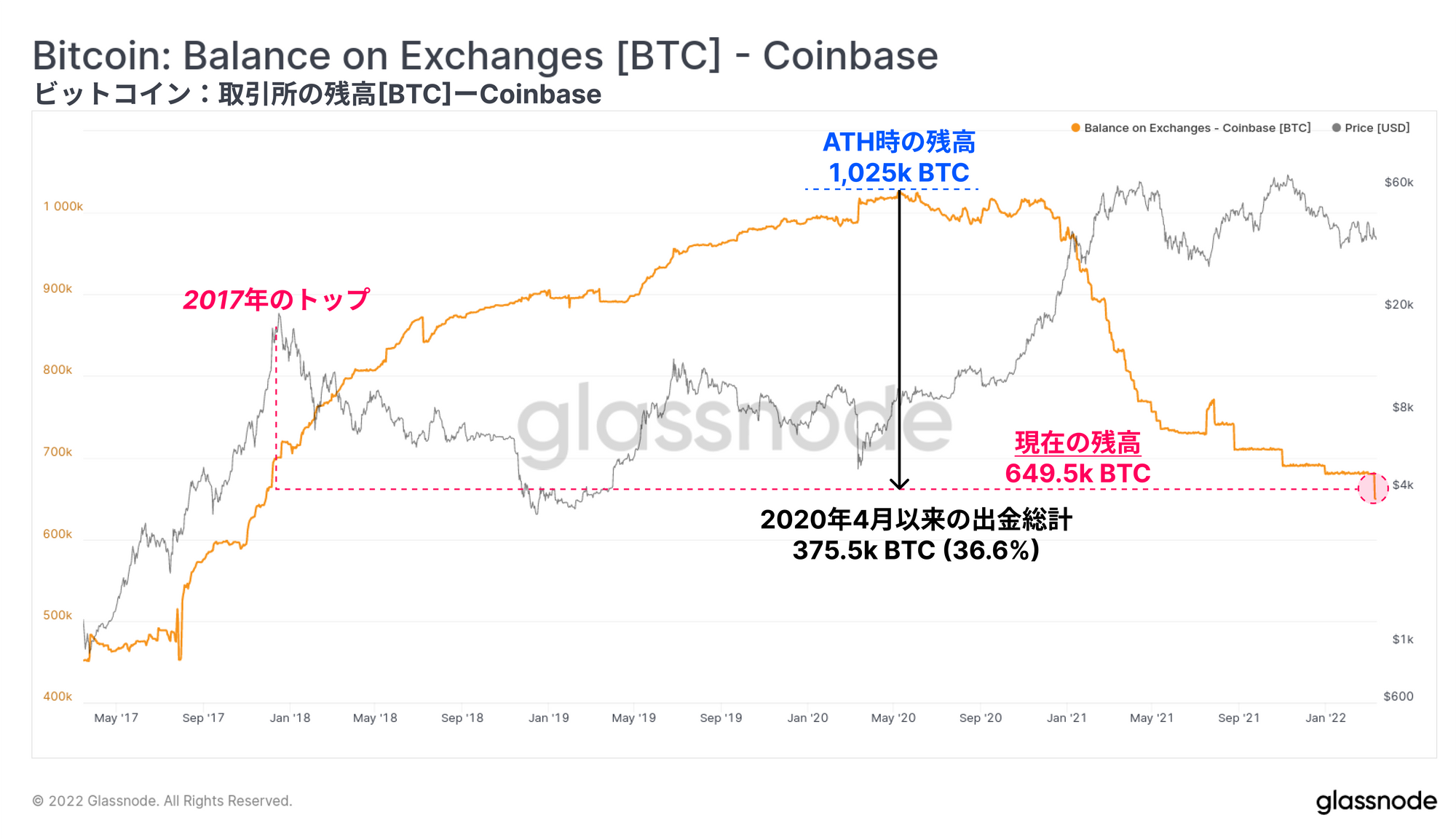

この流出によりCoinbaseの残高合計は649,500BTCまで減少し、2017年の強気市場の最高値で最後に見られた水準に戻った。Coinbaseが保有するビットコインの総残高は現在、2020年4月に到達したATHから375,500k BTC(36.6%)減少している。

実は今回のような大規模な流出は、過去2年の間で段階的に減少してきたCoinbaseの残高において一貫した傾向の一部である。BTC残高において最大の取引所であり、米国に拠点を置く機関投資家に好まれる場であることから、大規模な機関投資家がマクロ資産としてビットコインを採用することをさらに後押ししている。

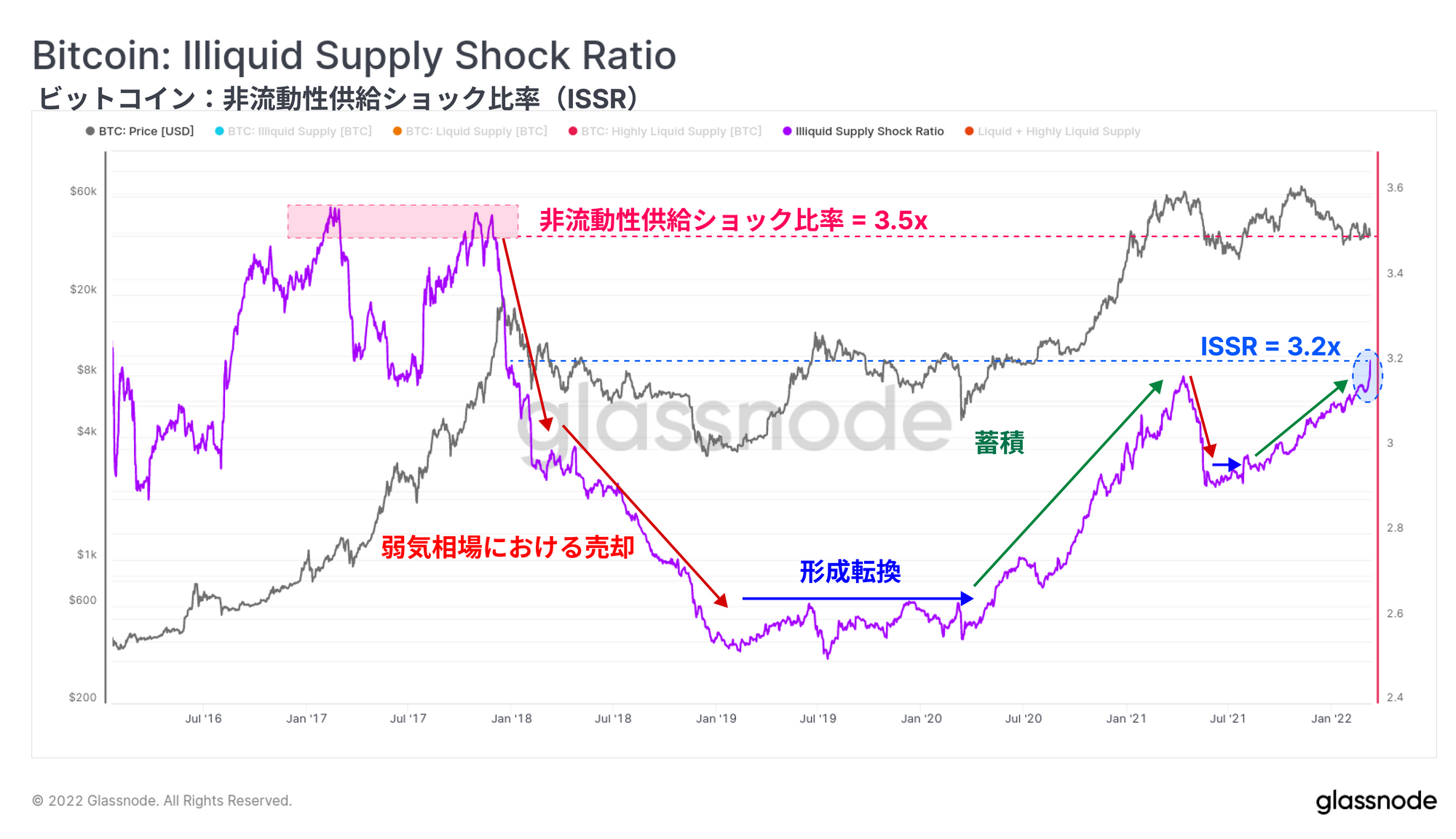

非流動性供給ショック比率(Illiquid Supply Shock Ratio,ISSR)を見ると、今週は大きく上昇しており、これらの引き出したコインはほとんど売却履歴のないウォレットに移動したことが示唆されている。

この指標はより多くのコインがそのようなウォレットに移動するにつれて、現在は上昇傾向にあり、時間軸が短いものの2018-2020年の弱気相場と同様の市場構造になっていることが分かる。ISSR指標は現在3.2であり、これは非流動性ウォレットに保存されている供給量が流動性と高流動性を合わせた供給量より3.2倍多いことを意味する。

この指標は、価格が低迷しているにもかかわらず、持続的な需要が存在することを示している。

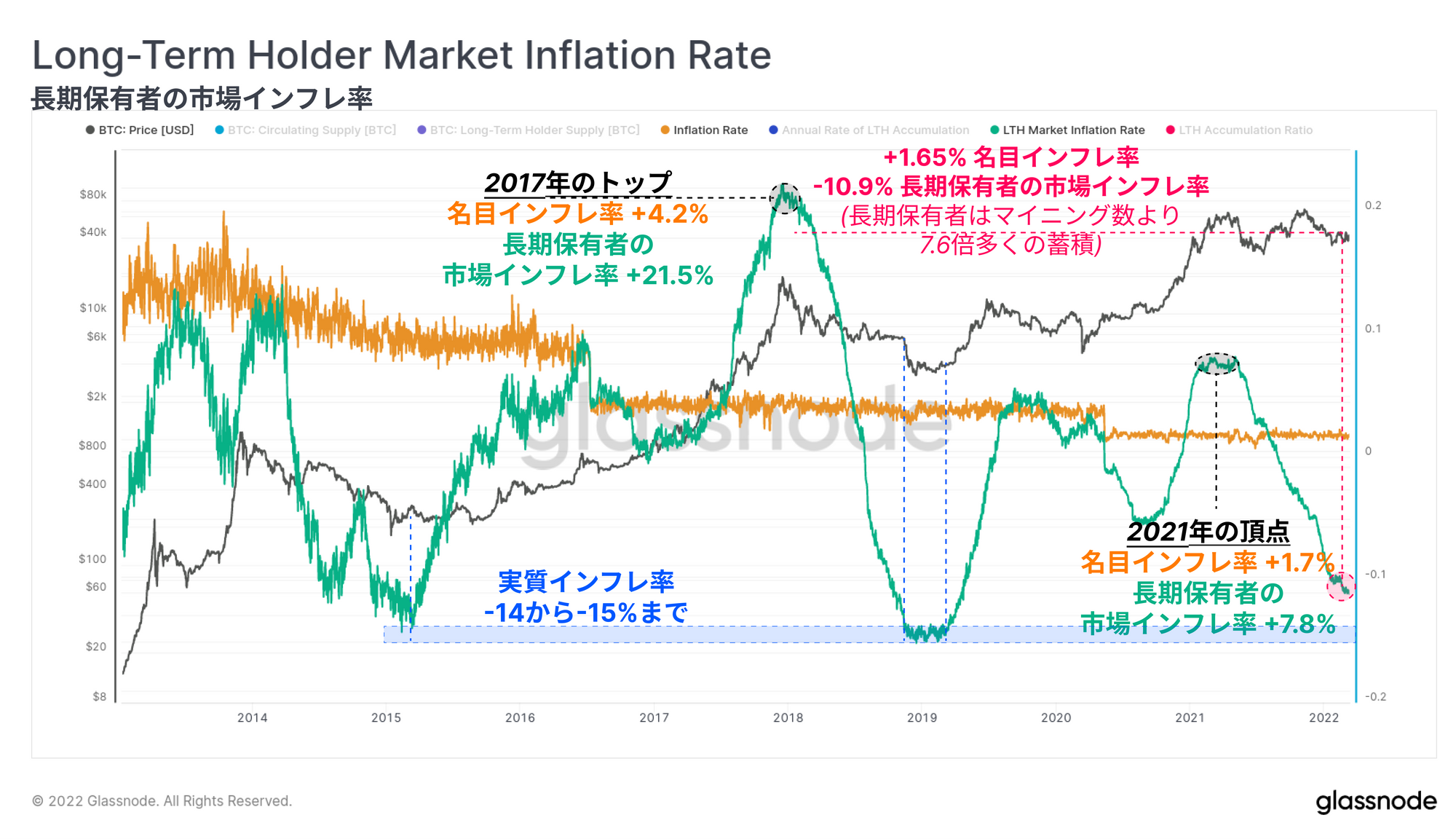

最後に、最近David Puell (Ark Invest社)と共同で開発した「市場インフレ率」と呼ぶ概念を紹介する。この指標は、長期保有者による年率換算の蓄積率または売却率を示すものである。

まず、流通供給量に対するマイナーへのビットコインマイニング量を名目インフレ率(黄色のトレース)として考え、これは持続的な売り圧力であると仮定する。

次に、市場需要の指標として、流通供給量に対する長期保有者による供給量の日次変化を年率換算した。この値に-1倍することで、長期保有者の蓄積はマイナス(強気)、長期保有者の売却はプラス(弱気)となる。

最後に、この長期保有者の蓄積率を名目インフレ率に加算して、市場インフレ率を算出する(緑色のトレース)。以下のことが分かる:

・後期の弱気相場では、市場インフレ率は-14%から-15%とより一層マイナス(供給はデフレ)になっている。これは、長期保有者が、マイニング会社のマイニング分を超えて、年間流通供給量の15%を蓄積していることを意味する。

・強気市場のトップでは、市場インフレ率は名目インフレ率を上回るピークに達し、長期保有者は売却によって売り圧力を大幅に高めていることが分かる(取引可能な供給は激しいインフレ)。これは最終的に供給過剰を招き、弱気相場を引き起こす。

現在、長期保有者の市場インフレ率は-10.9%であり、マイニング量に対し7.6倍の水準で残高を増やしている。これは、過去のサイクルで弱気相場の底値を示した歴史的な低水準に近づいており、これも長期的には建設的な基調といえる。

サマリーと結論

多くのマクロリスクや地政学的リスクに伴う不確定性により、1月以降は短期的なオンチェーンの蓄積トレンドが弱まっている。また今週は古いコインの売却がわずかに増加しているが、マクロ的な視点では投資家の信念が広く失われたことをまだ示唆していない。

短期保有者が251万枚以上のBTCを含み損で保有しているため、売り手はまだ完全に尽きていないリスクが残っている。キャピチュレーションイベントの「潜在的エネルギー」は存在しており、そのようなイベントは、過去のすべての弱気サイクルと同質であるだろう。

しかしながら、HODLingは引き続き投資家の行動として優位性があり、長期的な蓄積トレンドは依然として驚くほど建設的である。

製品の更新

製品の更新、改善、指標やデータの手動更新はすべて変更履歴に記録されているので、ご参照ください。

・新規指標「蓄積トレンド・スコア」をリリースした。

・新規指標「供給によるトランザクションアウトプット種類」をリリースした。

・改善:BTCのエンティティ調整後トランザクション指標において、Coinbaseの取引を除外した。

・Uncharted Newsletter Edition #10 をリリースした。