روند انباشت در کوتاه مدت در حال کاهش است

برخلاف روند سازندهی که بواسطه تقاضا از طرف دارندگان بلند مدت در بازار به وجود آمده بود، در حال حاضر شدت انباشت بیتکوین برای کوتاهمدت فروکش کرده است. درنتیجه خطر تسلیم بازار در مقابل یک خبر احتمالی منفی، بیشتر حس میشود. البته در ابتدا باید مانند سیکلهای قبلی، علائم چنین اتفاقی دیده شود.

برخلاف روند سازندهی که بواسطه تقاضا از طرف دارندگان بلند مدت در بازار به وجود آمده بود، در حال حاضر شدت انباشت بیتکوین برای کوتاهمدت فروکش کرده است. درنتیجه خطر تسلیم بازار در مقابل یک خبر احتمالی منفی، بیشتر حس میشود. البته در ابتدا باید مانند سیکلهای قبلی، علائم چنین اتفاقی دیده شود.

این هفته بیتکوین در حال ادامه روند تعادلی و کم نوسان خود در رنج قیمتی بین ۳۷,۲۷۴ و ۴۲,۴۵۵ بود. همانطور که در شماره قبل ذکر شد، با وجود بلاتکلیفیهای سیاسی که جهان را درگیر خود کرده، بازار فعلاً خود را در نقطهای حساسی حفظ کرده است.

اکنون، از بازاری که در مارچ ۲۰۲۰ تسلیم شد، دو سال گذشته است. در آن زمان در طول دو روز قیمت از ۸ هزار دلار تا ۳ هزار دلار معادل ۵۲ درصد کاهش یافت. وقتی بازار اینگونه تسلیم میشود یعنی تمام فروشندگان از بازار خارج شده و شرایط برای یک شروع یک روند گاوی آماده میشود.

در این شماره، ساختار تعادلی میان خریداران و فروشندگان را بررسی میکنیم که ببینیم تا پایان این بازار خرسی احتمالا چقدر فاصله داریم.

خلاصه نکات این هفته

· بلاتکلیفیها و خطرات جهانی، موانع فعلی بازار هستند که اثرشان در کاهش شدت انباشت برای کوتاه مدت ، بهخوبی دیده میشود.

· در طول هفته گذشته، خرج کردن کوینهای قدیمی و مسنتر، نسبت به هفتههای گذشته کمی بیشتر شده؛ اما هنوز به مرحلهای نرسیده که نشانی از ترس و ناامیدی بازار داشته باشد.

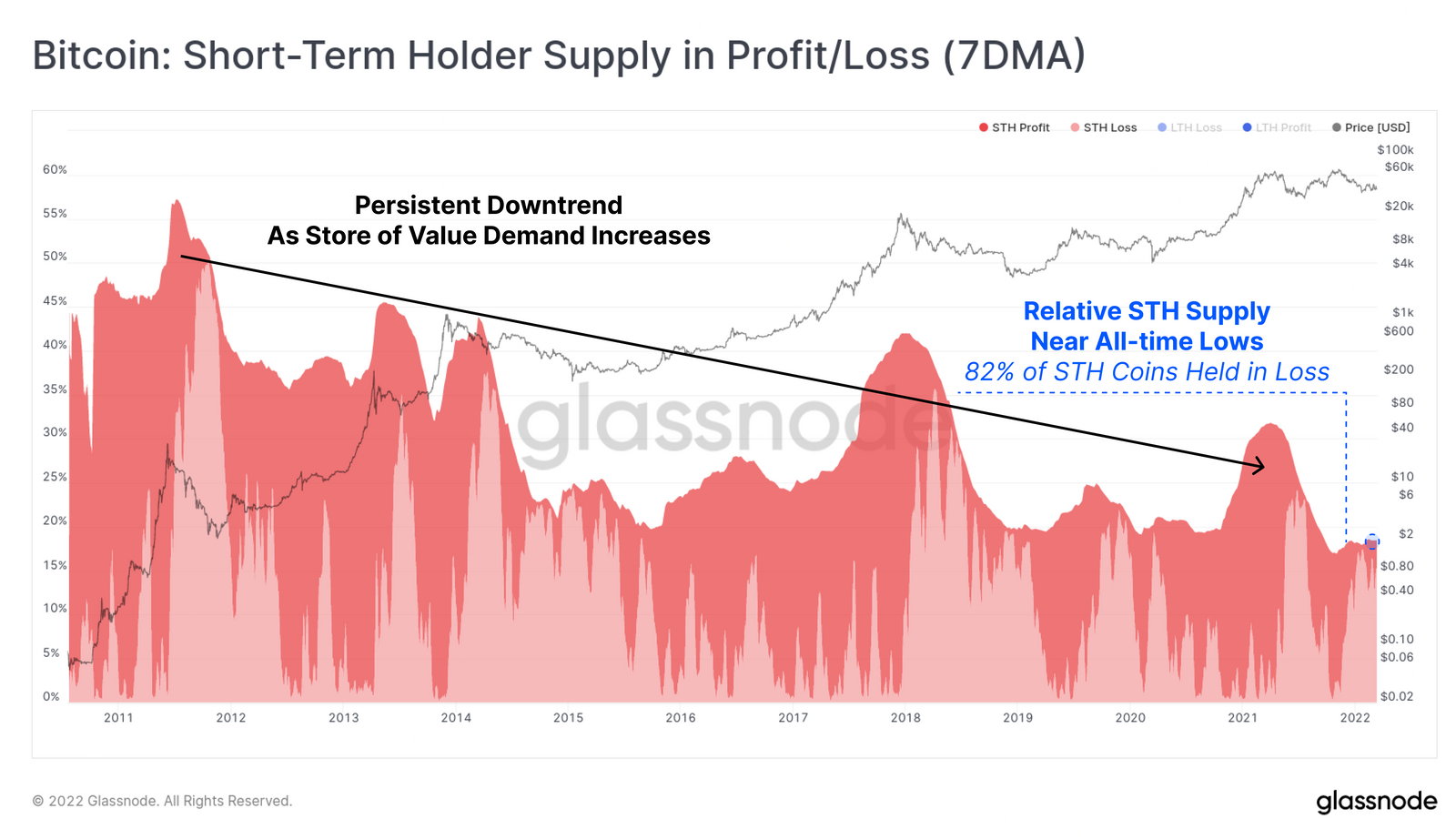

· ۸۲ درصد موجودی سرمایهگذاران کوتاهمدت (۲.۵۱ میلیون بیتکوین) ، فعلاً در حالت ضرر نقد نشده قرار گرفته است. در مقابل کل موجودی سرمایهگذاران بلندمدت به سقف جدید خود نزدیک است.

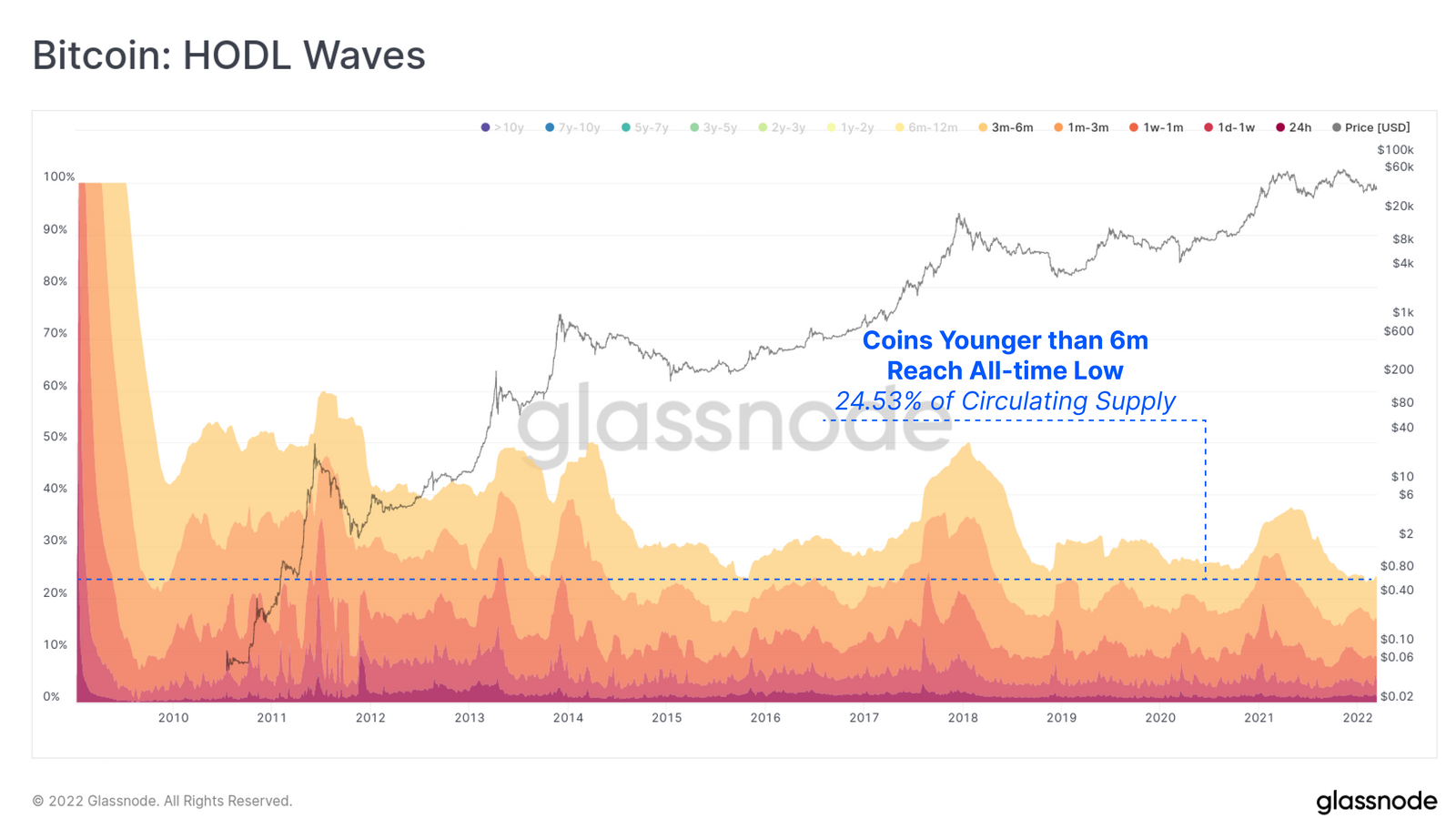

· باوجوداینکه تقاضا در بازار برای کوتاهمدت ضعیف شده، اما افراد هنوز ترجیح میدهند دارایی خود را هولد کنند و در همین حال تعداد کوینهای جوانتر در پایینترین میزان خود قرار گرفتهاند. این حالت شبیه به مراحل آخر بازارهای خرسی در گذشته است.

· مفهوم و معیار جدیدی به نام نرخ تورم بازار در این شماره معرفی میشود. این معیار در حال حاضر نشان میدهد که سالانه هولدرهای بلندمدت، ۷.۶ برابر حجمی که ماینرها تولید میکنند، به موجودی خود اضافه میکنند که این مورد در بلندمدت برای بازار بیتکوین امیدوارکننده است.

بلاتکلیفیها، روند موجودی کوتاهمدت را ضعیف میکند

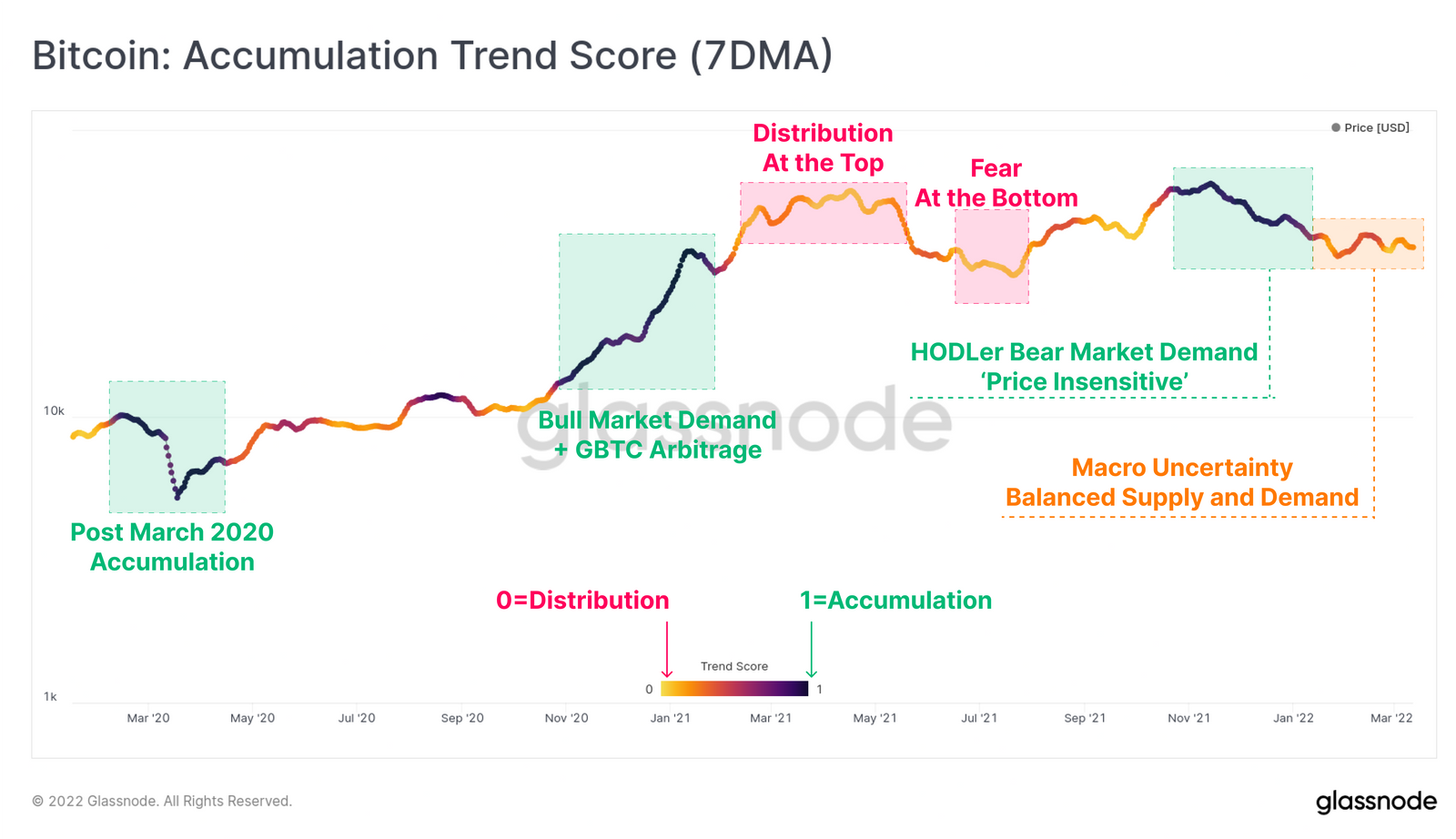

اول با معیار جدیدی شروع میکنیم که هفته پیش معرفی شد: Bitcoin Accumulation Trend Score (شدت انباشت بیتکوین).

این ابزار، انباشت و یا توزیع از ولتهای سرمایهگذاران را بهصورت کلی زیر نظر دارد و همینطور بدون اینکه ماینرها و صرافیها را در نظر بگیرد، به رصد نهادهای بزرگ (همان نهنگها) و دیگر سرمایهگذاران بازار (همان میگوها) که به موجودی خود اضافه یا کم میکنند، میپردازد.

حرکت این معیار بین مقدار ۰ و ۱ را میتوان چنین شرح داد:

هرچقدر مقدار آن به ۰ نزدیکتر باشد (زرد/نارنجی) یعنی یا بازار در حال توزیع است و یا اینکه روند کمی انباشت در حال کاهش است.

هر چه مقدار به ۱ نزدیکتر باشد (بنفش) یعنی بازار به طور خالص در حال انباشت و موجودی ولتهای سرمایهگذاران در حال افزایش است (صعودی).

همانطور که میبینیم، هولدرهایی که معمولاً نسبت به قیمت حساسیت نشان نمیدهند، از اکتبر ۲۰۲۱ تا ژانویه ۲۰۲۲، انباشت بسیار سنگینی داشتهاند (بیشتر از ۰.۹ بنفش تیره). بااینحال، در سال ۲۰۲۲ این معیار بیشتر بین مقدار ۰.۲ و ۰.۵ در نوسان بوده است. این مورد بهخوبی نشان میدهد که بلاتکلیفیهای جهانی چطور بر هیجانات افراد تأثیر گذاشته و باعث ضعیف شدن روند انباشت شده است.

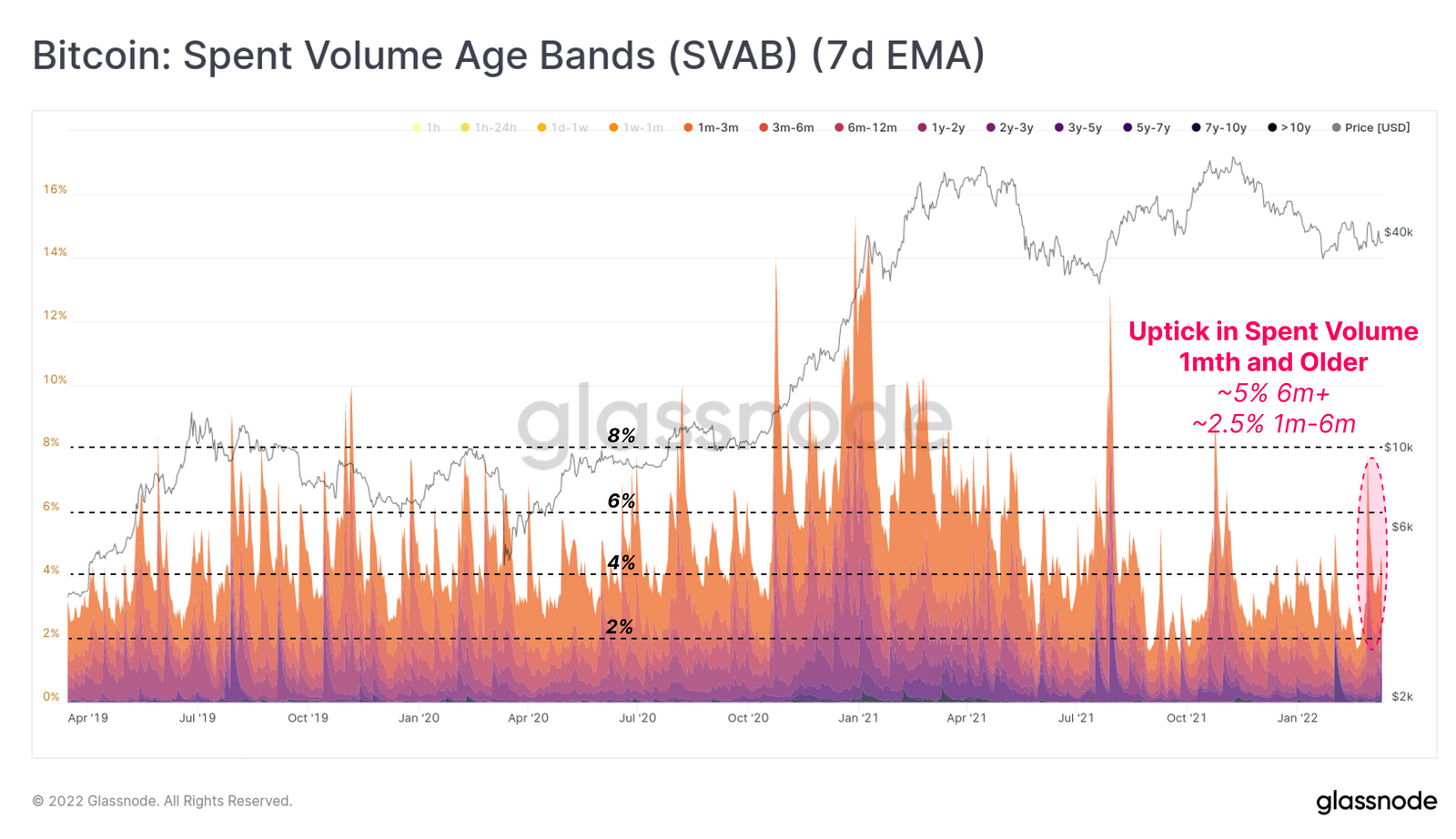

در این هفته شاهد افزایش شدت خرج شدن کوینهای قدیمیتر بودیم. کوینهای قدیمی و مسنتر معمولاً در اختیار سرمایهگذارانی هستند که با نوسانات بازارهای بیتکوین آشنایی دارند و معمولاً به این کوینها «پول هوشمند» گفته میشود.

به همین جهت، زمانی که میبینیم کوینهای قدیمیتر، بیشتر خرج میشوند؛ شاید به این معنا باشد که این سرمایهگذاران دچار هیجانات منفی شدهاند. ۵ درصد کوینهایی که این هفته خرج شدند، کوینهایی بودند که بالای ۶ ماه عمر داشتند که این میزان خرج شدن در ماههای اخیر در نوع خود چشمگیر بوده است.

همچنین این نکته را میتوانیم در میانگین متحرک هفتروزه معیار Binary Coin-day Destroyed (روز-کوین خرج شده) ببینم. زمانی که کوینهای مسنتر به طور ادامهدار در حال خرج شدن باشند، این معیار مقدار بالاتری را نشان میدهد. اگر مقدار این معیار پایینتر باشد (ناحیه سبزرنگ) ، معمولاً یعنی افراد در بازار خرسی در حال انباشت هستند. از طرف دیگر اگر مقدار آن بالا باشد (ناحیه قرمزرنگ) معمولاً یعنی روند بازار صعودی است و سرمایهگذاران بلندمدت در اوج تقاضای بازار میفروشند.

از سپتامبر سال گذشته، معیار Binary CDD، مرتباً بالاتر از حد بازههای انباشت قرار داشته است. این یعنی سرمایهگذاران بلندمدت تا حدودی در حال کاهش ریسک هستند.

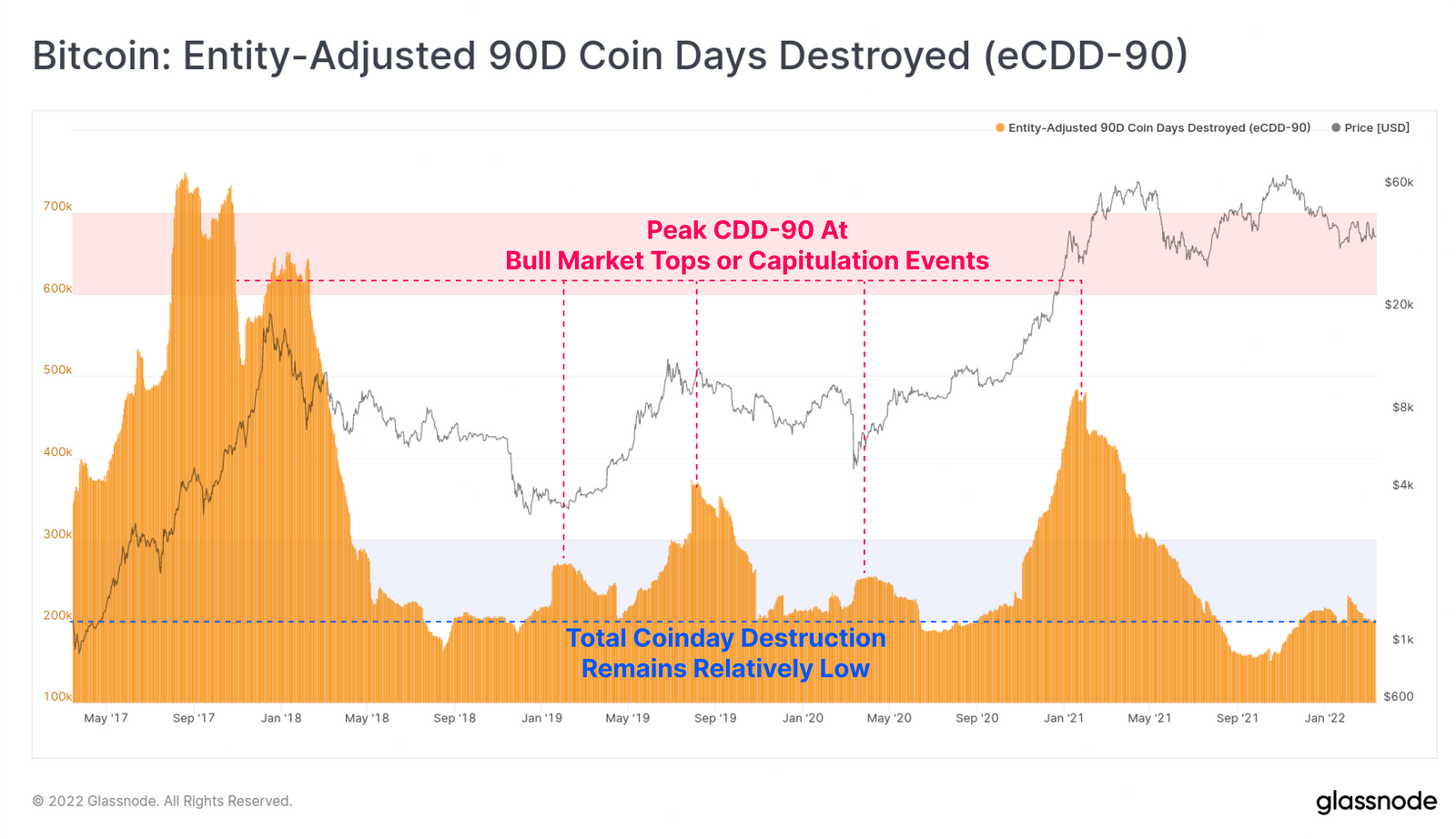

برای رصد سن مجموع کوینهای خرج شده، از واحد coin-day (کوین-روز) استفاده میکنیم. این واحد، مقدار مجموع زمانی را مشخص میکند که کوینهای خرج شده قبل از جابهجای، در آدرسهای صاحب خود غیرفعال بودهاند. با دید کلیتر، مجموع تمام کوین-روزهای از بین رفته در ۹۰ روز گذشته، همچنان نسبت به گذشته پایین است.

در بازارهای خرسی، معیار CDD90 ، در مقادیر پایین باقی میماند، چرا که سرمایهگذاران بهتدریج انباشت میکنند و افراد، بیشتر ترجیح میدهند دارایی خود را هولد کنند. ایندر حالی است زمانی که بازار تسلیم میشود، مقدار CDD90 بهشدت بالا میرود. در این مرحله، ترس و وحشت آخرین فشار فروش را ایجاد کرده و تمام خرسهای باقیمانده را نقش بر زمین میکند.

این معیار فعلاً این نکته را بیان میکند که افراد در شرایط فعلی ترجیح میدهند کوینهای خود را هولد کنند. اما هنوز باید مانند بازارهای نزولی قبلی احتمال تسلیم نهایی را در نظر داشت و باید دید که آیا بازار مانند دفعات قبل عمل میکند یا اینکه این دفعه شرایط متفاوت خواهد بود.

موجودی کوتاهمدت کمتر میشود

چارت زیر میزان نسبی کوینهای در جیب سرمایهگذاران کوتاهمدت (STH) را نشان میدهد که ۱۵۵روز گذشته جمعآوری شده اند. از لحاظ آماری، این گروه بیشتر از همه، کوینهای خود را در نوسانات، مخصوصاً زمان تسلیمشدن بازار میفروشند.

بر همین اساس، میبینیم که میزان کوینهای سرمایهگذاران کوتاهمدت، همچنان در حال کاهش است. این روند تنها زمانی اتفاق میافتد که مقدار زیادی از کوینهایی که در چرخه غیرفعال هستند، از محدوده سنی ۱۵۵ روزه عبور میکنند و به دسته داراییهای بلندمدت تبدیل میشوند. زمانی که موجودی هولدرهای کوتاهمدت به نواحی پایین می رسد یعنی براساس سیکل های گذشته, در آخرین مراحل بازار خرسی قرار داریم و در همین حال خریداران صبور بهتدریج کوینهای خود را به آدرسهای سرد خود منتقل میکنند.

موجودی سرمایهگذاران کوتاهمدت اکنون به پایینترین مقدار خود رسیده که این برای قیمتها امیدوارکننده است. اما بااینحال ۸۲ درصد این کوینها (۲.۵۱ میلیون بیتکوین) در ضرر نگه داشته شده اند و در زمان مناسب، میتوانند فشار فروش بیشتری ایجاد کند.

باتوجه به معیار HODL wave نیز، کوینهای جوانتر از ۶ ماه در پایینترین مقدار خود قرار دارند. ۲۴.۵۳ درصد موجودی در گردش، در این گروه جوان (عمر کمتر از شش ماه سن) قرار دارد که یعنی ۷۵.۴۷ درصد موجودی به مدت بیش از ۶ ماه غیرفعال باقیمانده است.

با وجود این شرایط و خطرات حاکم بر بازار، این نکته میتواند خبر نسبتا خوبی برای قیمت باشد و این نکته را نشان میدهد که بیشتر افراد ترجیح میدهند کوینهای خود را هولد کنند.

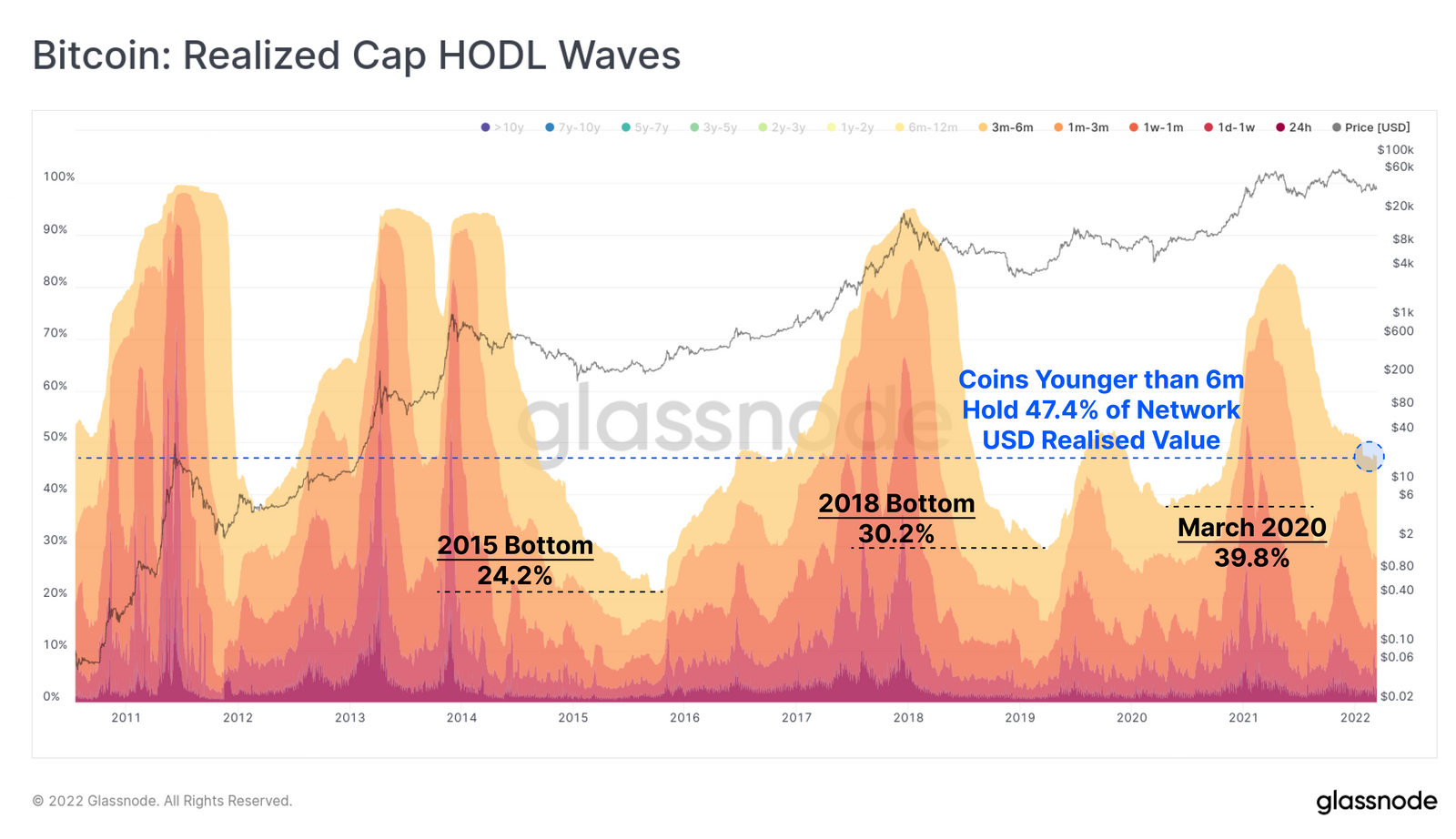

با اینکه تعداد کوینهای جوان کاهش پیدا میکند، ارزش محقق شده آنها نسبت به سیکلهای قبلی بسیار بالاست. بهعبارتدیگر، مقدار بسیار زیاد از دلاری که در بازار بیتکوین سرمایهگذاری شده، هم اکنون در کوینهایی هولد شده است که در ۶ ماه گذشته انباشت شدهاند.

معمولا در مراحل آخر بازار خرسی، کوینهای جوانتر سرمایه کمتری را در خود ذخیره دارند و در همین حال در جیب سرمایهگذاران بلندمدت، به سن کوینها اضافه میشود. تنها نوار سنی ۳ تا ۶ ماه (نوار زردرنگ بالایی در چارت زیر) در شرایط فعلی در حال بزرگشدن است که این یعنی حجم بسیاری از این موجودی بین سپتامبر و دسامبر پارسال خریداری شده و همچنان خرج نشده است.

تقاضای بلندمدت برای بازار همچنان پابرجاست

اکنون که برای موجودی کوتاهمدت و فشار فروش احتمالی آن، دیدگاهی کلی ترسیم شد، به نشانههای تقاضای بلندمدت (بیشتر از سه ماه) بازار میپردازیم.

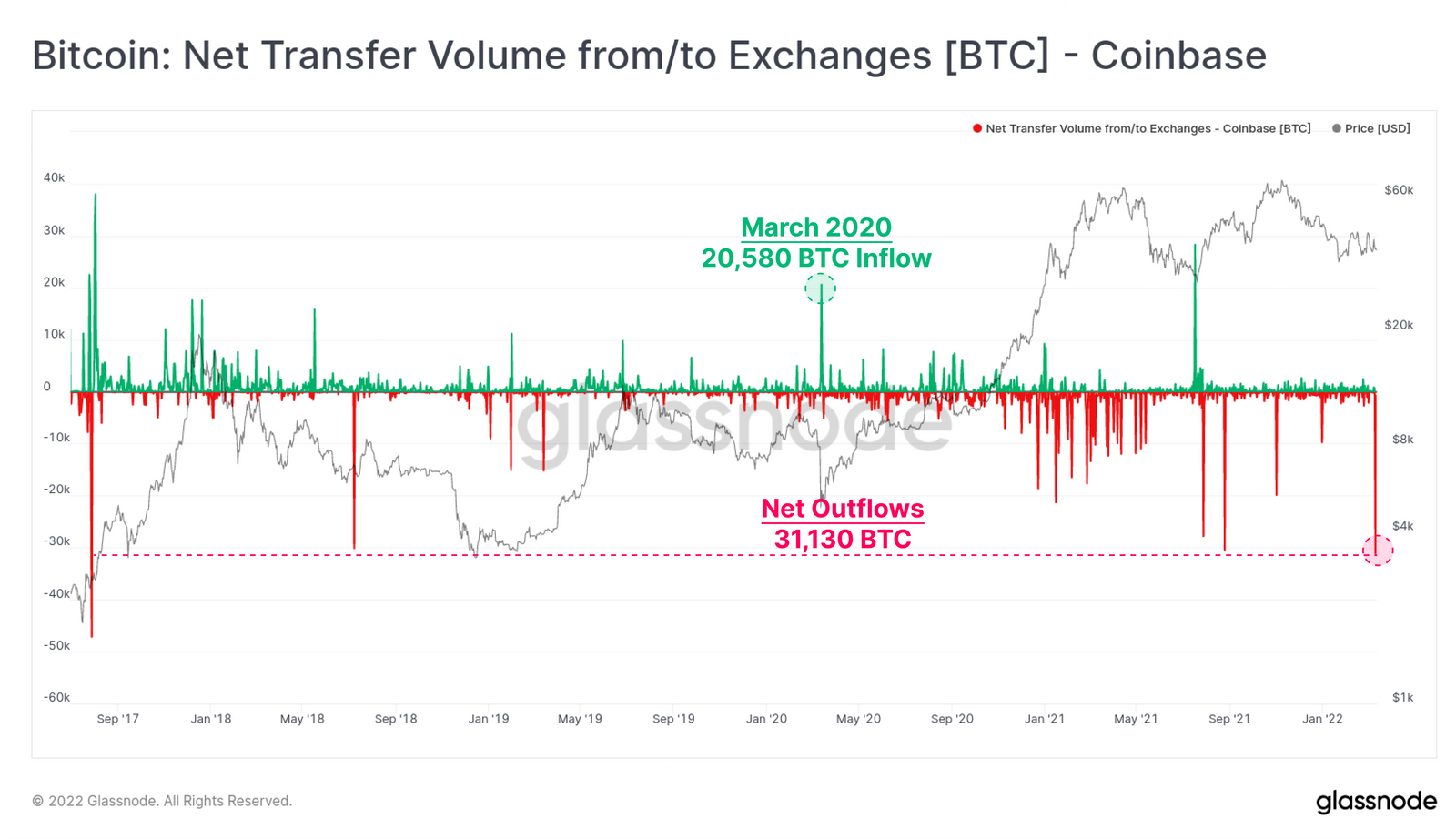

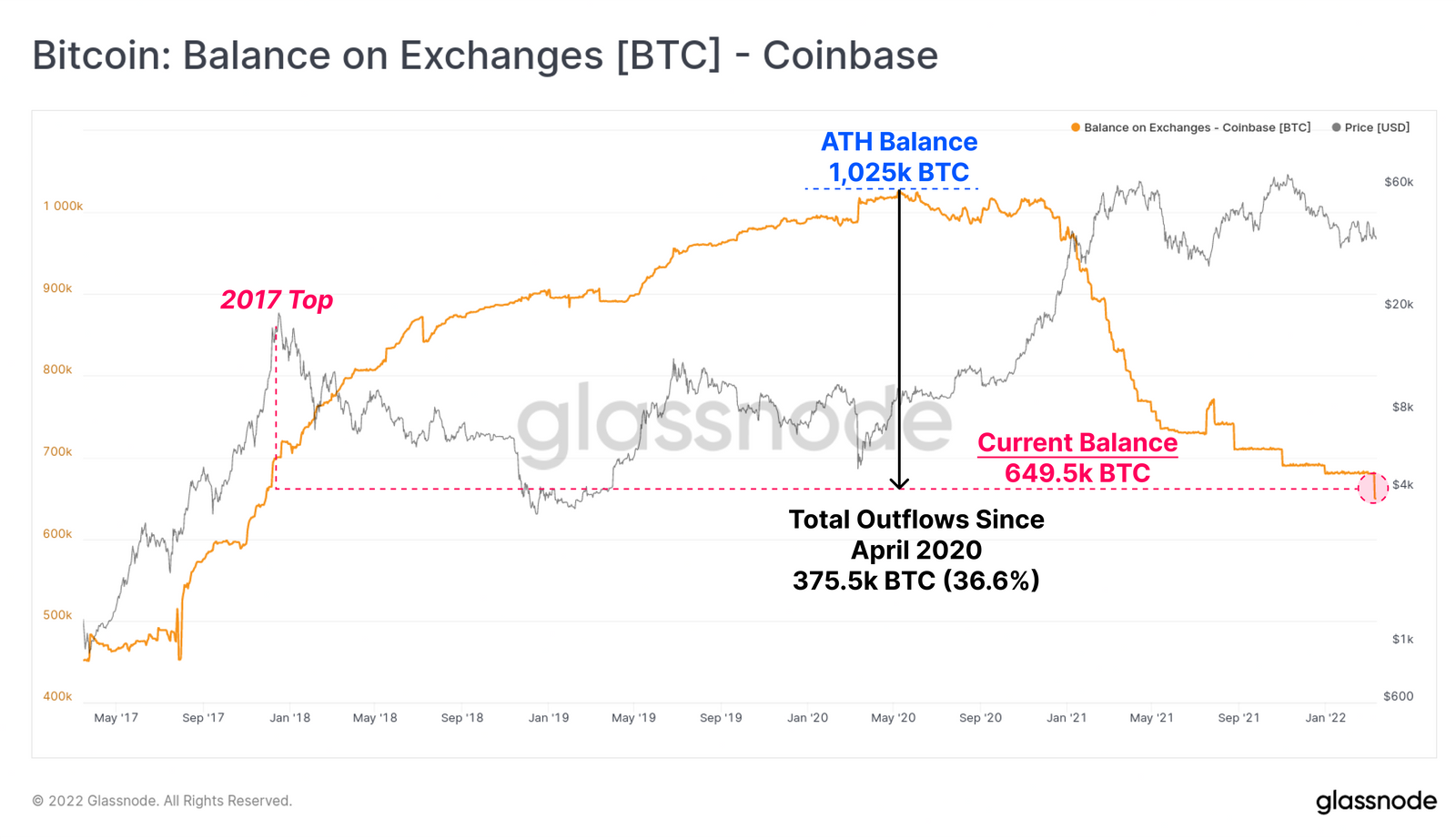

در این هفته، حجم بسیار زیادی معادل ۳۱.۱۳۰ بیتکوین (۱.۱۸ میلیارد دلار) از صرافی Coinbase خارج شد. از ۲۸ جولای ۲۰۱۷ ، این بیشترین مقداری بود که تا به حال از این صرافی خارج شده است. خروجیهایی که (نوارهای قرمز) بعد از مارس ۲۰۲۰ اتفاق افتاده، در نمودار زیر کاملاً واضح است. این نکته یعنی سرمایهگذاران بیش از پیش بیتکوین را بهعنوان دارایی ارزشمند در سبد خود در نظر دارند.

این میزان خروجی، کل موجودی صرافی Coinbase را تا ۶۴۹.۵ هزار بیتکوین پایین آورده است که آخرین بار در سقف قیمتی سال ۲۰۱۷ این تعداد بیتکوین داشته است. کل بیتکوینهای صرافی Coinbase از سقف ماه آپریل ۲۰۲۰ به مقدار ۳۷۵.۵ هزار بیتکوین (۳۶.۶ درصد) کاهش پیدا کرده است.

خروجیهایی مانند این، درواقع بخشی از روند کاهشی موجودی Coinbase هستند که در دو سال اخیر به صورت پلهای است. با نظر به اینکه Coinbase بیشترین تعداد بیتکوین را دارد و مؤسسات مالی واقع در آمریکا این صرافی را به موارد دیگر ترجیح میدهند؛ میتوان گفت که مؤسسات مالی بزرگتر، بیشازپیش بیتکوین را بهعنوان یک دارایی کلان پذیرفته اند.

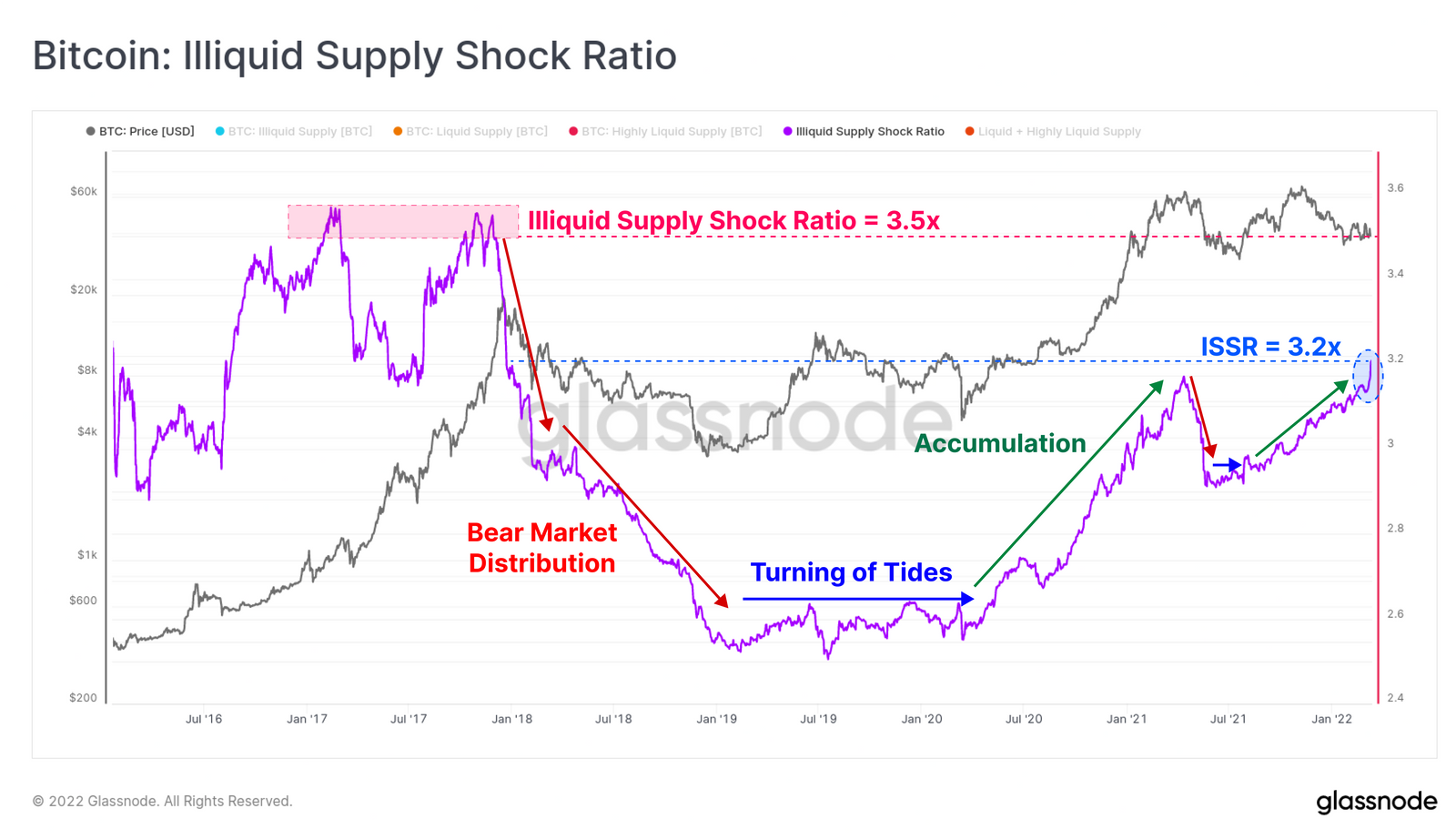

اگر به نسبت Illiquid Supply Shock نگاهی بیندازیم، میبینیم که این معیار در این هفته با شتاب به بالا حرکت کرده که یعنی این کوینهای خروجی از صرافی به ولتهایی منتقل شدند که کمترین سابقه تراکنش (آدرسهای با تمایل کم به خرج کردن یا غیر نقد) را دارند.

هر چه کوینهای بیشتری به این آدرسها منتقل شود، این معیار به بالا حرکت میکند. اکنون میبینیم که ساختار فعلی بازار (هرچند در بازه زمانی کوتاهتر) به بازار خرسی ۲۰۱۸ تا ۲۰۲۰ شباهت دارد. معیار ISSR فعلاً در مقدار ۳.۲ قرار گرفته است که یعنی موجودی که در ولتهای غیر نقد نگهداری میشود ۳.۲ برابر موجودی است که در مجموع ولتهای آماده به نقد و بسیار نقد، نگهداری میشود.

این معیار نشان میدهد که برخلاف ضعف قیمت، میزان تقاضای ثابتی برای بیتکوین وجود دارد.

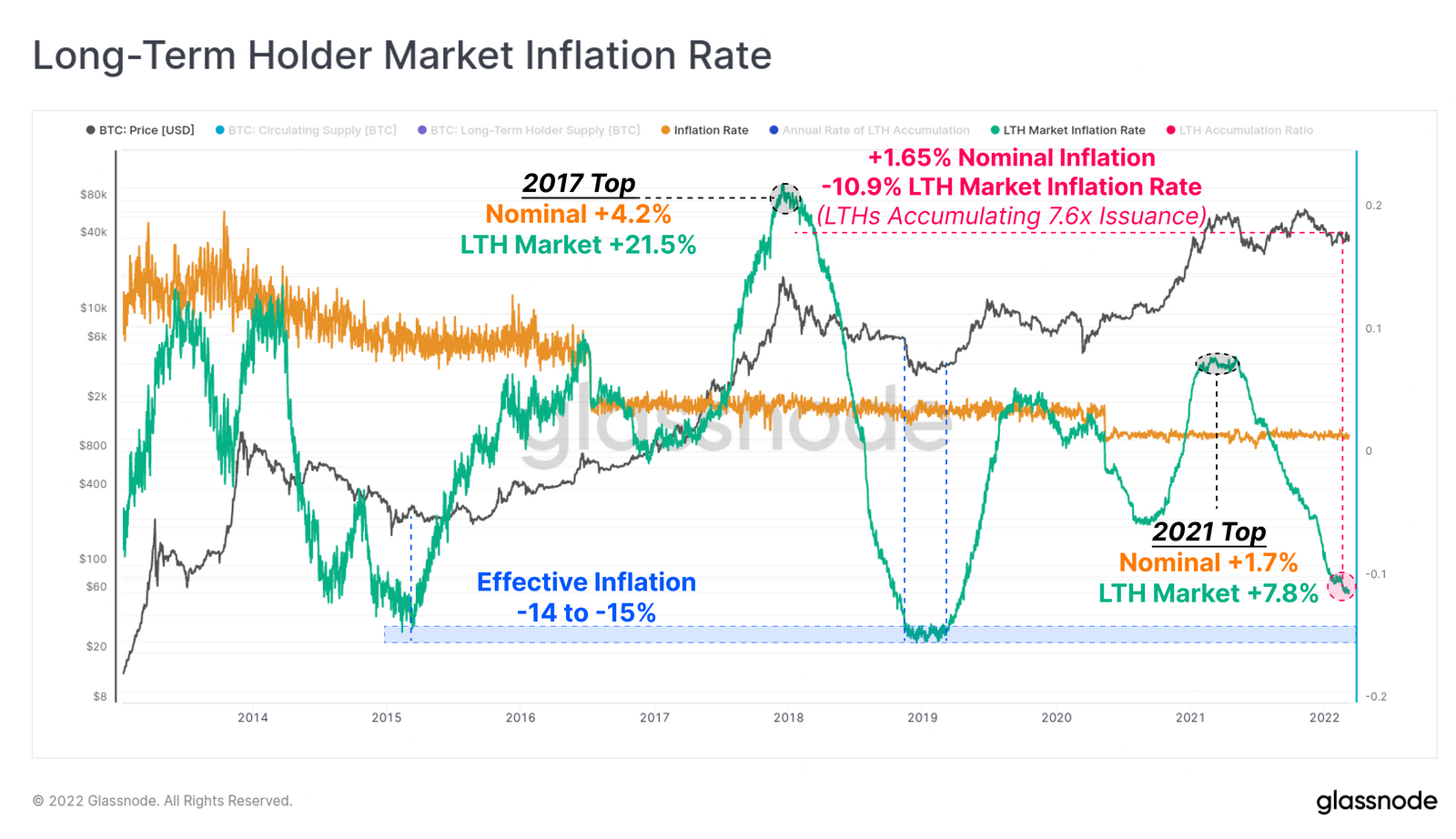

در پایان این شماره، معیار "market inflation rate’' را معرفی میکنیم که اخیراً با همکاری David Puell (Ark Invest) ایجاد شده است. این معیار، نرخ انباشت یا توزیع سالانه هولدرهای بلندمدت را نشان میدهد.

در ابتدا باید میزان تولید بیتکوین ماینرها را نسبت به موجودی در حال گردش، بهعنوان میزان تورم اسمی (خط نارنجی) در نظر بگیریم که به نظر میرسد به دفعات در بازار فشار فروش ایجاد کرده است.

در مرحله بعد، تغییرات روزانه موجودی هولدرهای بلندمدت را نسبت به موجودی در گردش بهعنوان تقاضای بازار، بهصورت سالانه محاسبه میکنیم.

حاصل را در منفی ۱ ضرب میکنیم، طوری که از انباشت موجودی بلندمدت عددی منفی به دست بیاید (صعودی) ، درحالیکه از فروش هولدرهای بلندمدت عددی مثبت حاصل میشود (نزولی).

در مرحله آخر، این نرخ انباشت هولدرهای بلندمدت را با نرخ تورم اسمی جمع میکنیم تا بتوانیم نرخ تورم بازار را به دست آوریم (خط سبز)

نتیجهای که میتوان گرفت این است که:

· در مراحل آخر بازارهای خرسی، نرخ تورم بازار بهشدت منفی هستند (موجودی در گردش، ضد تورم است) که به مقدار ۱۴- و ۱۵- رسیدهاند. این یعنی هولدرهای بلندمدت هرسال، تقریباً ۱۵ درصد موجودی در گردش را انباشت میکنند که این مقدار از تولید ماینرها بیشتر است.

· در سقف بازارهای صعودی، روند نرخ تورم بازار بالاتر از تورم اسمی بازار حرکت میکند. این یعنی هولدرهای بلندمدت با فروش دارایی خود باعث افزایش فشار فروش میشوند (موجودی در گردش، بسیار تورمزاست). این مورد در نهایت به عرضه شدید و آغاز بازار خرسی منجر میشود.

در حال حاضر، نرخ تورم بازار برای هولدرهای بلند مدت ۱۰.۹- است که یعنی هولدرهای بلندمدت فعلاً ۷.۶ برابر میزان تولید ماینرها، به موجودی خود اضافه میکنند. این مقدار به کفهایی نزدیک شده که در سیکلهای گذشته، کف بازار خرسی را نشان داده و این مورد هم در بلندمدت امیدوارکننده است.

مرور و نتیجهگیری

بلاتکلیفیهای مربوط به خطرات سیاسی و اقتصاد کلان، از ماه ژانویه روند انباشت کوتاهمدت را ضعیف کرده است. میبینیم که این هفته کوینهای قدیمی، کمی بیش از قبل خرج میشوند، با این حال این اتفاق هنوز به این معنا نیست که سرمایهگذاران در سطح کلان، تسلیم شده باشند.

باتوجه به اینکه بیش از ۲.۵ میلیون بیتکوین هولدرهای کوتاهمدت در حالت ضرر نقد نشده است، ریسک اینکه این سرمایهگذاران هنوز دست به فروش بزنند وجود دارد. به عبارت دیگر امکان تسلیم بازار همچنان وجود دارد که در صورت وقوع آن، واکنش بازارهمانند سیکل خرسی قبل خواهد بود.

با این حال، سرمایهگذاران همچنان ترجیح میدهند دارایی خود را هولد کنند و روند انباشت بلندمدت هنوزهم امیدبخش است.