Um Urso de Retornos Decrescentes

O desempenho dos preços nos últimos 12 meses foi nada menos que medíocre, prejudicando as taxas de retorno anual composta para Bitcoin e Ethereum. Isso é apoiado por uma demanda cada vez menor para o espaço de bloco de ambas as redes, conforme visto nas tarifas pradicadas on-chain nestes mercados.

Após a liquidação em todo o setor, juntamente com o colapso da LUNA e da UST na semana passada, os mercados entraram em um período de consolidação. Os preços do Bitcoin foram negociados dentro de uma faixa relativamente estreita entre uma máxima de US$ 31.300 e uma mínima de US$ 28.713.

O Bitcoin vem sendo negociado em baixa por oito semanas consecutivas, que agora é a mais longa sequência contínua de barras semanais vermelhas da história. Esta semana, analisaremos o perfil de retorno de curto prazo (mensal) e de longo prazo (4 anos) para Bitcoin e Ethereum. A partir disso, podemos ver que a queda atual afetou notavelmente o desempenho de mercado da classe de ativos como um todo.

Além disso, uma avaliação dos mercados de derivativos sugere que o medo de mais perdas continua a ser a perspectiva, pelo menos nos próximos três a seis meses. Olhando on-chain, podemos ver que a demanda por espaço em bloco no Ethereum e Bitcoin caiu para mínimos de vários anos, e a taxa de queima de ETH via EIP1559 está agora no nível mais baixo de todos os tempos.

Juntando o baixo desempenho dos preços, os preços temerosos dos derivativos e a demanda extremamente sem brilho por espaço em bloco no Bitcoin e no Ethereum, podemos deduzir que o lado da demanda provavelmente continuará vendo ventos contrários.

Traduções

A Semana On-Chain agora traduzida para o Espanhol, Inglês, Italiano, Chinês, Japonês, Francês ,Turco, Farsi, Polonês e Grego.

Painel On-chain da Semana

O informativo semanal On-Chain tem um dashboard com todos os gráficos em destaque apresentados aqui. Esse painel e todas as métricas cobertas são exploradas em nosso relatório de vídeo, que é lançado às terças-feiras de cada semana. Visite e inscreva-se em nosso Canal do YouTube e visite nosso Portal de Vídeos para mais conteúdo de vídeo e tutoriais de métricas.

Os retornos para BTC e ETH estão diminuindo?

Há um consenso geral formado de que, com a crescente valorização do mercado, os perfis de retorno do Bitcoin podem diminuir. Isso reflete uma série de fatores que incluem (mas não limitados a):

- Tamanhos de mercado maiores exigem mais capital para se mover em qualquer direção.

- Introdução de capital institucional, estratégias de negociação mais avançadas e derivativos para proteção e captura de volatilidade.

- Compressão das assimetrias de informação e melhor apreciação do risco, desempenho, correlações e comportamento do ciclo.

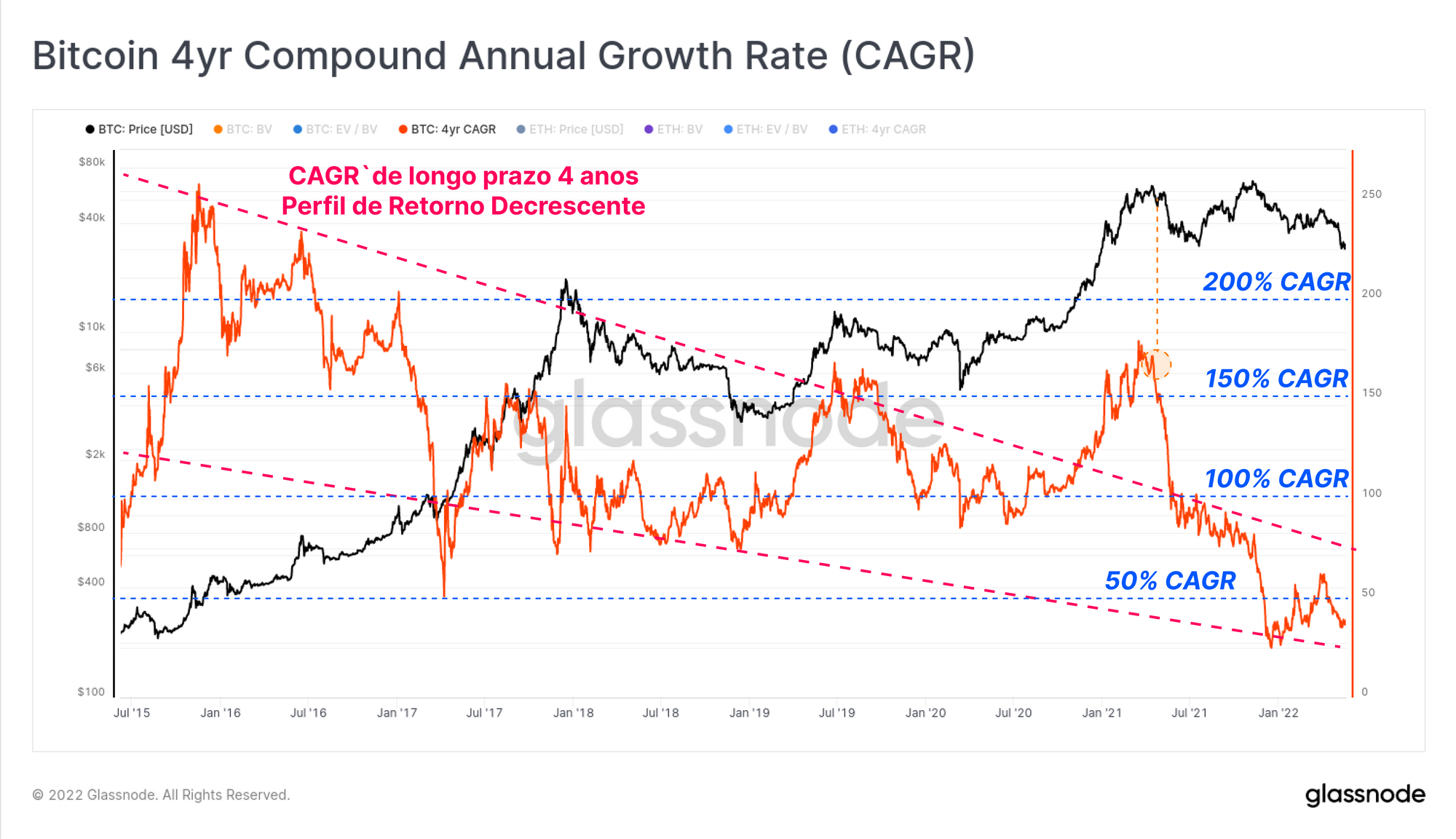

O Bitcoin historicamente foi negociado dentro de um ciclo de touros/ursos de aproximadamente 4 anos, muitas vezes associado aos eventos de "halving". O gráfico abaixo mostra a taxa de crescimento anual composta de 4 anos (CAGR) para o Bitcoin.

Agora podemos visualizar essa compressão de retornos de longo prazo, com o CAGR caindo de 200%+ em 2015, para menos de 50% hoje. Em particular, podemos ver o declínio acentuado no CAGR de 4 anos após a liquidação de maio de 2021, que argumentamos ser provavelmente o ponto de gênese da tendência predominante do mercado de baixa.

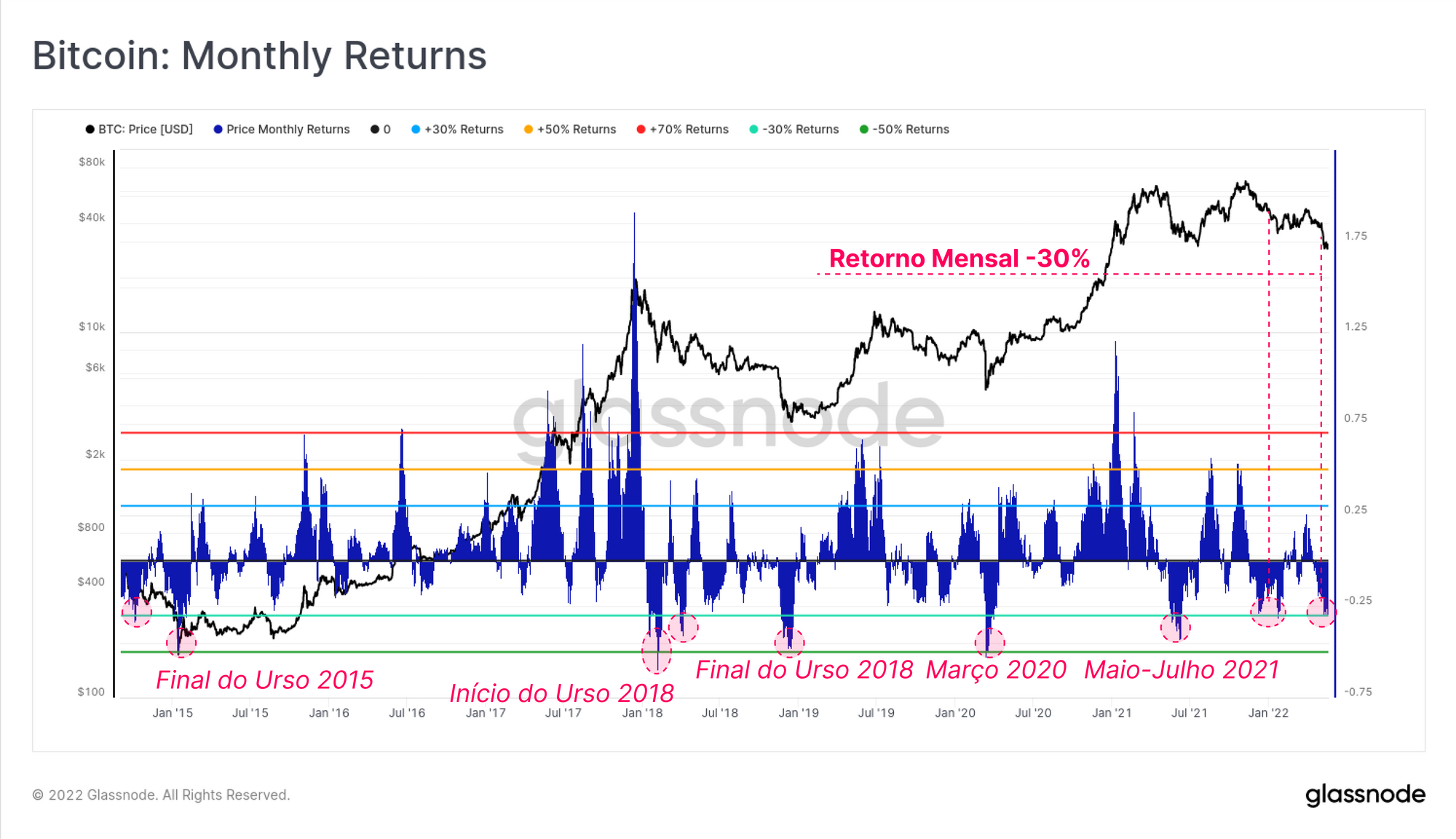

No curto prazo, também podemos ver que o perfil de retorno mensal do Bitcoin foi abaixo do esperado, com um desempenho negativo de -30%. Com efeito, o Bitcoin perdeu 1% de seu valor de mercado todos os dias no último mês.

Este retorno negativo é agora marginalmente pior do que durante a desalavancagem de 4 de dezembro, mas agora não tão severo quanto em maio-julho. Períodos de tempo com retornos mensais sem brilho são relativamente infrequentes, no entanto, quase sempre estão associados a eventos de alta volatilidade e queda, como o início e o fim dos mercados urso.

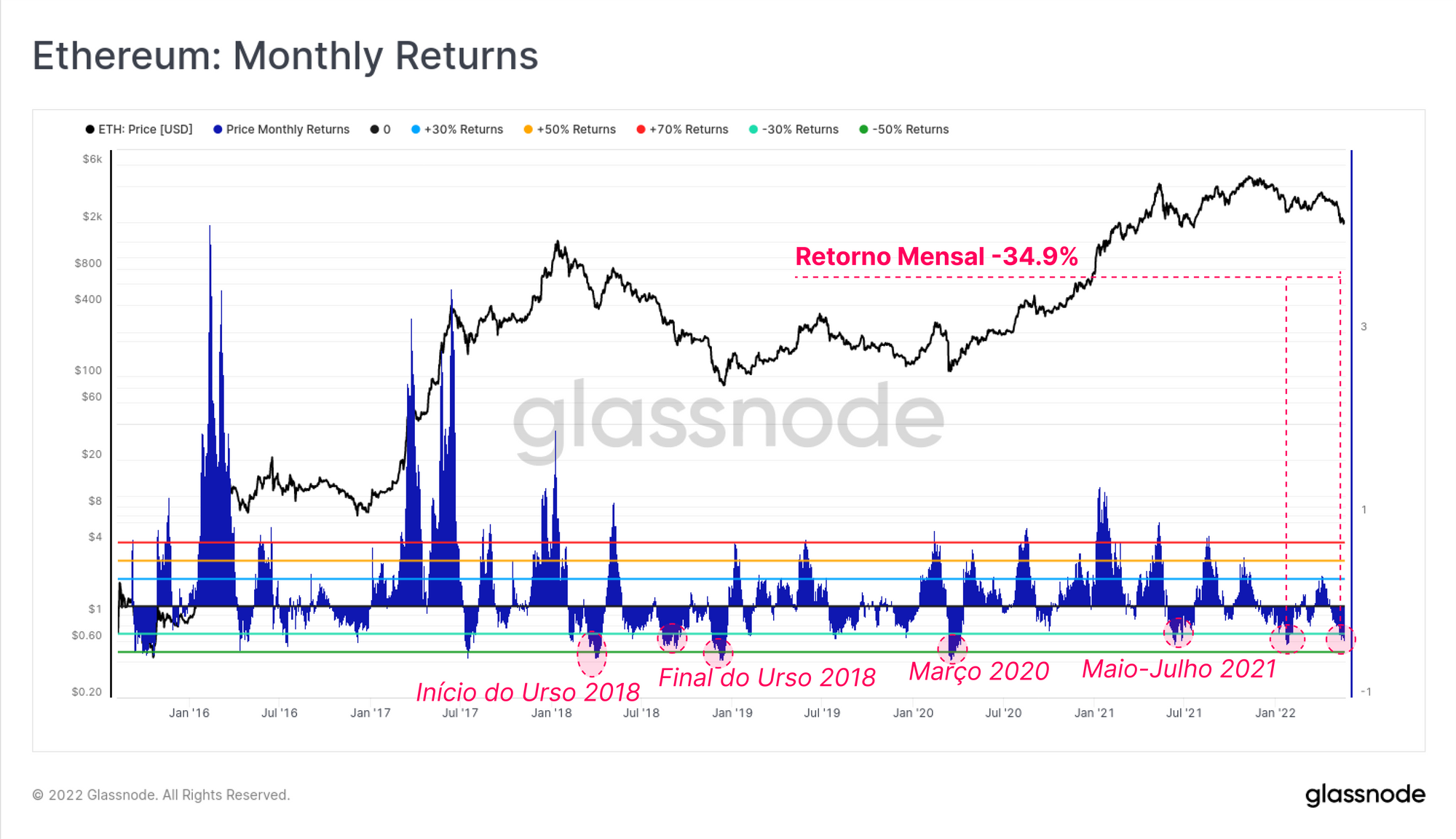

Podemos ver um perfil de retorno muito semelhante para o Ethereum nos últimos meses, embora com desempenho relativamente inferior de -34,9%. Isso demonstra que a correlação de desempenho entre esses dois ativos permanece forte, apesar das inúmeras diferenças em suas propriedades fundamentais.

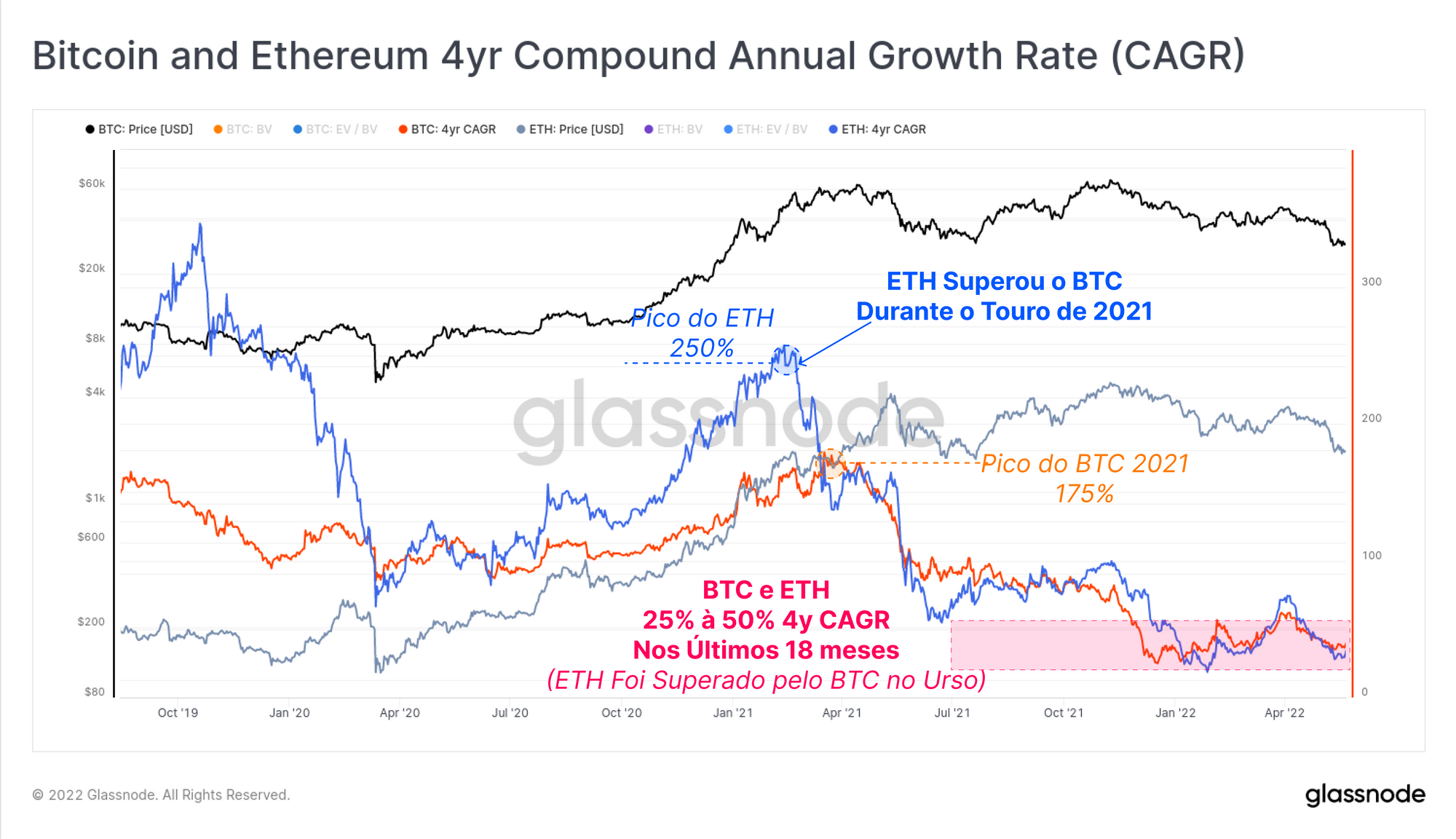

Além disso, podemos ver um acoplamento interessante entre o desempenho do Bitcoin e do Ethereum, especificamente durante as tendências de baixa. No período de incerteza pós março de 2020, e novamente desde que o urso começou em maio de 2021, os perfis CAGR de ambos os ativos convergiram. O Ethereum também parece estar experimentando um perfil de retorno decrescente ao longo do tempo.

O ETH geralmente superou o BTC durante as tendências de alta, no entanto, essas divergências parecem estar ficando mais fracas ao longo do tempo (divergências ascendentes mais baixas). Em tendências mais baixistas, pode-se ver que o ETH geralmente tende a ter um desempenho inferior ao BTC.

Nos últimos 12 meses, o CAGR de 4 anos para ambos os ativos caiu de cerca de 100%/ano para apenas 36%/ano para BTC e 28%/ano para ETH, destacando a gravidade desse urso.

Embora o Bitcoin continue sendo o maior ativo digital por avaliação de mercado, ele existe em um ecossistema de blockchains, moedas, protocolos e tokens em constante evolução. O Ethereum, sendo o segundo líder de mercado há muitos anos, é frequentemente visto como um indicador do apetite do mercado pelo resto da curva de risco dos ativos digitais.

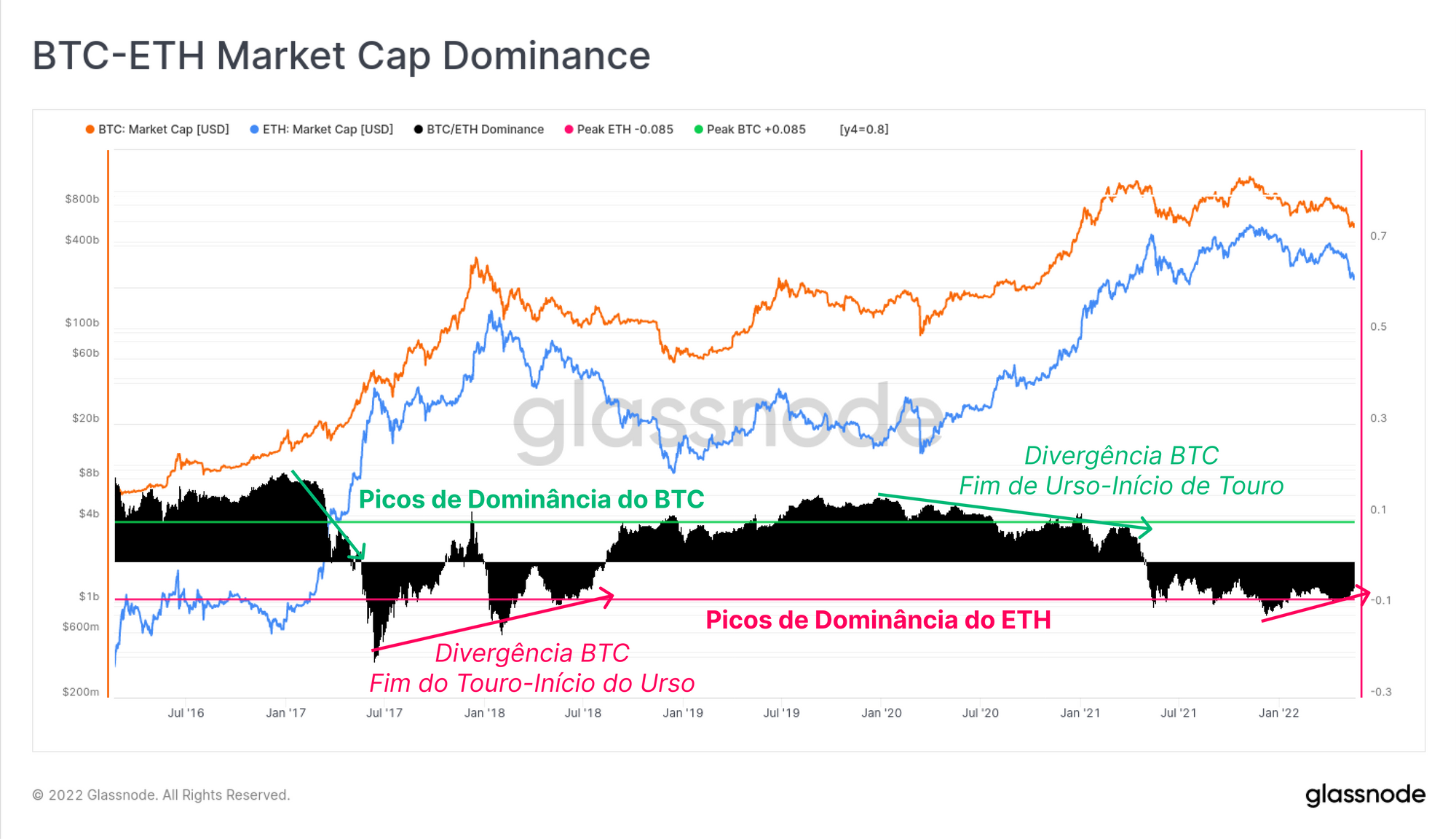

Uma ferramenta popular para rastrear esse desempenho relativo e a rotação do setor é o 'Bitcoin Dominance'. A variante de dominância abaixo considera apenas o desempenho relativo do Market Caps do Bitcoin e Ethereum. Isso tenta destilar essa macro 'rotação de setor' em uma métrica de desempenho de capitalização relativa. A partir disso, podemos fazer algumas observações:

- A Divergência da Dominância em Declínio do BTC (setas verdes) é típica dos mercados em alta no estágio intermediário, à medida que os investidores começam a avançar na curva de risco.

- A Divergência da Dominância Crescente do BTC (setas vermelhas) é típica dos mercados de baixa em estágio inicial, onde o apetite ao risco diminui e o Bitcoin tende a superar o Ethereum.

No mercado atual, e após o ATH de novembro, vimos uma divergência em desenvolvimento em favor do domínio do BTC. Dada a atenção negativa dada à curva de risco de ativos digitais pelo colapso do LUNA e do UST, essa tendência pode ser uma tendência a ser acompanhada. Deve-se notar que o domínio do Ethereum permaneceu maior por mais tempo em relação ao mercado de baixa de 2018, sugerindo uma melhor valorização do mercado do ETH com a idade e maturidade.

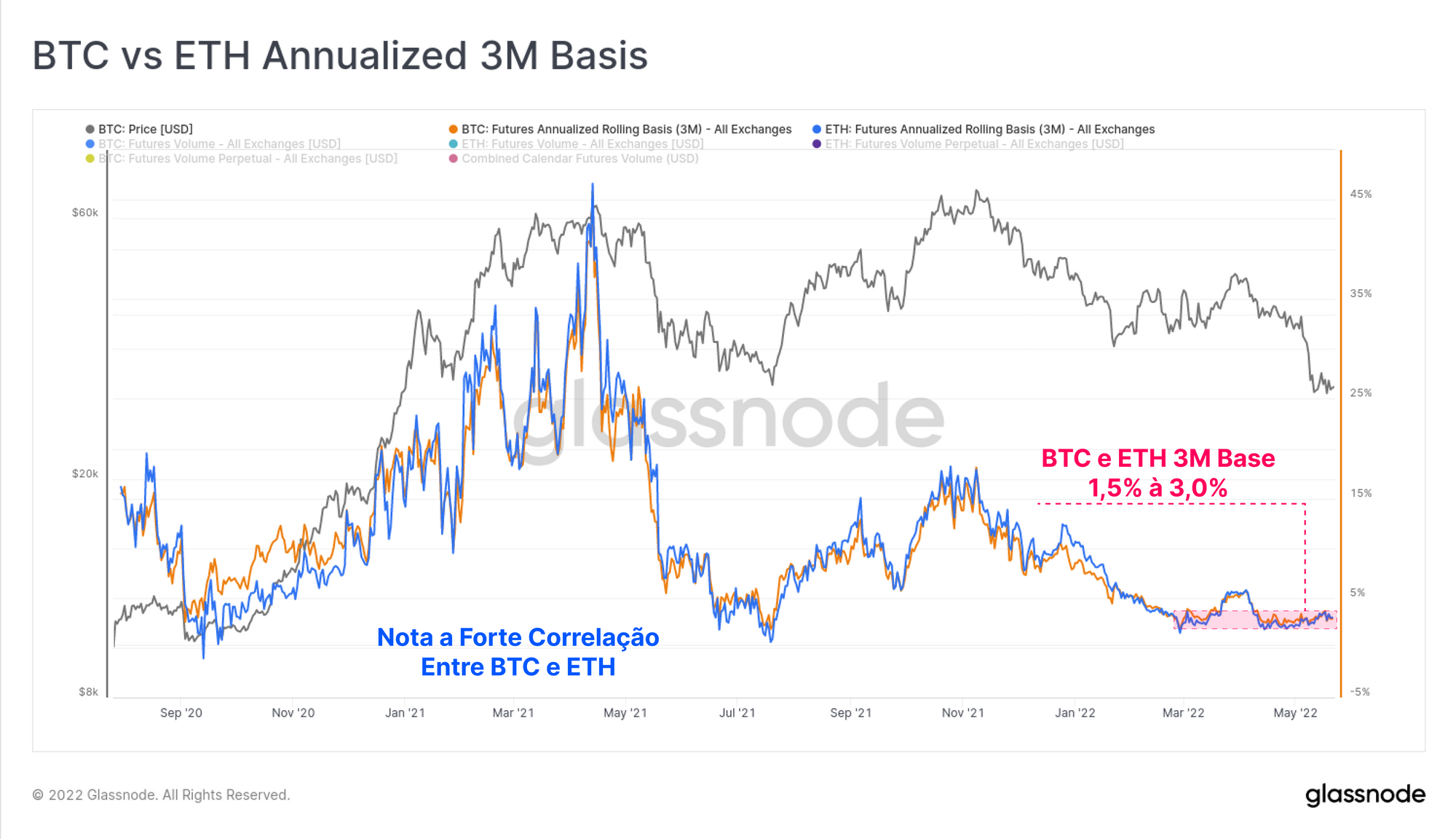

Derivativos Esperando Mais Quedas

Passando para os mercados de derivativos, podemos ver que existe outro acoplamento entre BTC e ETH, desta vez em rendimentos futuros de cash-and-carry. Ao longo do ciclo 2020-22, um rendimento de rolagem aproximadamente igual de 3M pôde ser obtido de ambos os ativos, com muito poucos períodos de divergência. Este é outro ponto de dados que sugere que os traders estão aproveitando todo e qualquer rendimento disponível no mercado, sempre que a liquidez e o volume de negócios permitirem.

Atualmente, o rendimento de base móvel de 3M é de cerca de 3,1% para ambos os ativos, o que é historicamente muito baixo. No entanto, isso agora é maior do que o rendimento do Tesouro dos EUA de 10 anos de 2,78%, o que pode começar a dar ao capital um motivo para reentrar no espaço.

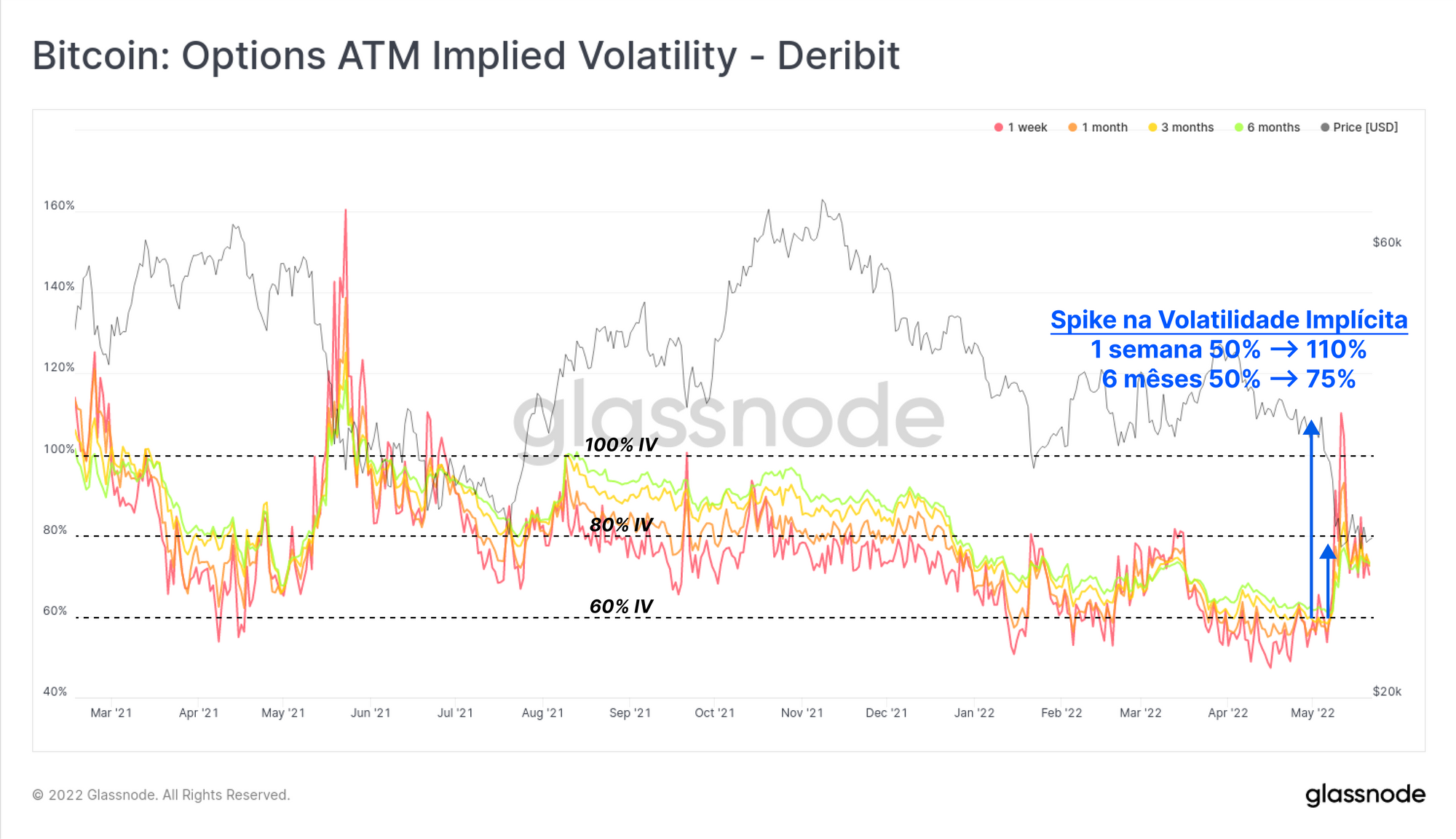

Dito isto, os mercados de opções continuam a precificar a incerteza de curto prazo e o risco de queda, especialmente nos próximos três a seis meses. A volatilidade implícita experimentou um aumento significativo na semana passada durante a liquidação do mercado. As opções no dinheiro de curto prazo viram o Volatilidade Implícita (IV) mais que dobrar, de 50% para 110%, enquanto a Volatilidade Implícita (IV) de 6 meses saltou para 75%. Esta é a quebra mais alta do que tem sido um longo período de níveis de Volatilidade Implícita (IV) muito baixos.

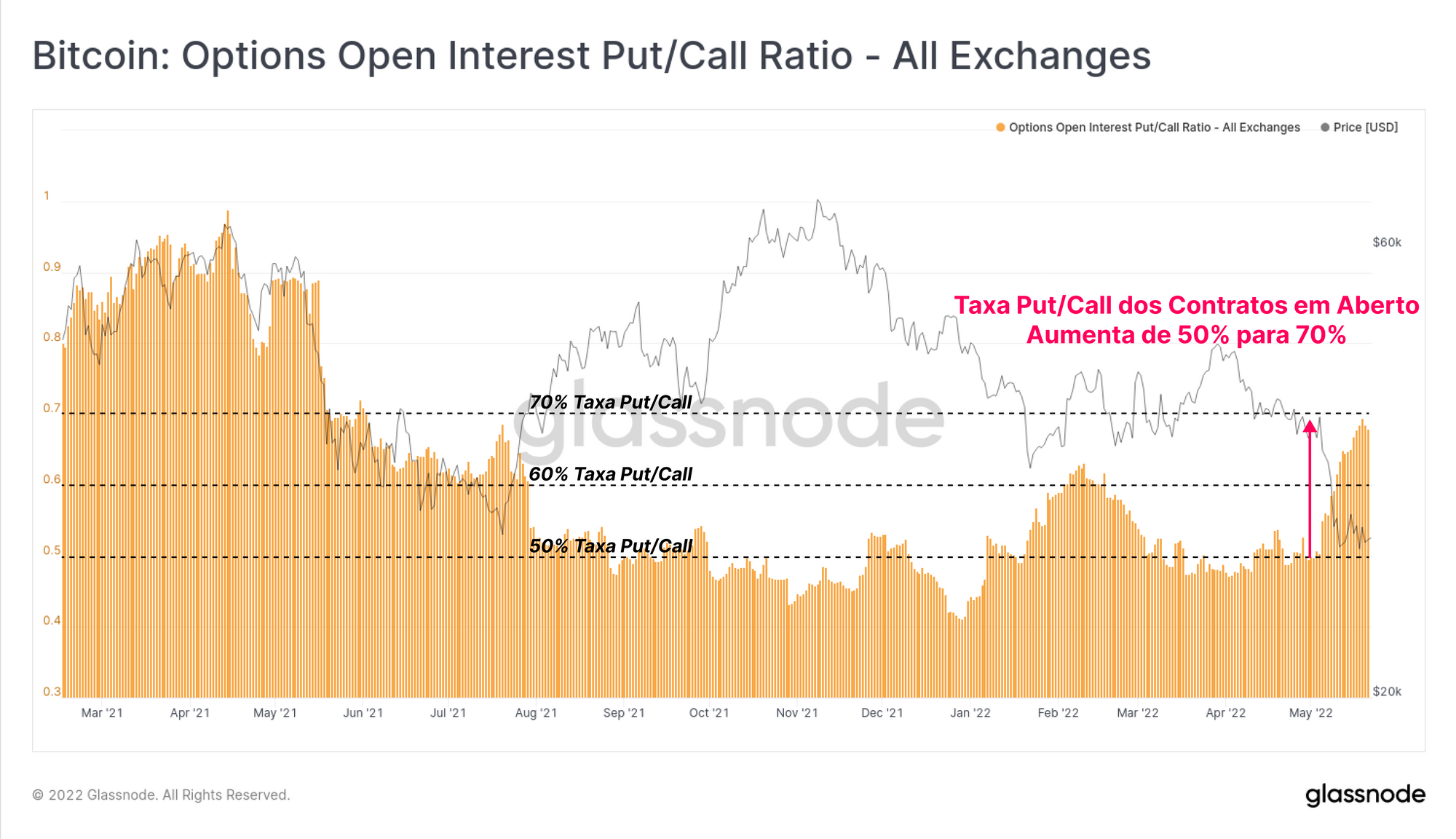

Com um mercado de baixa tão pesado em jogo e com um desempenho de preço tão ruim, não é surpresa que o mercado tenha uma preferência notável por opções de venda. A taxa de put/call para contratos em aberto aumentou de 50% para 70% nas últimas duas semanas, à medida que o mercado procura se proteger ainda mais do risco de queda.

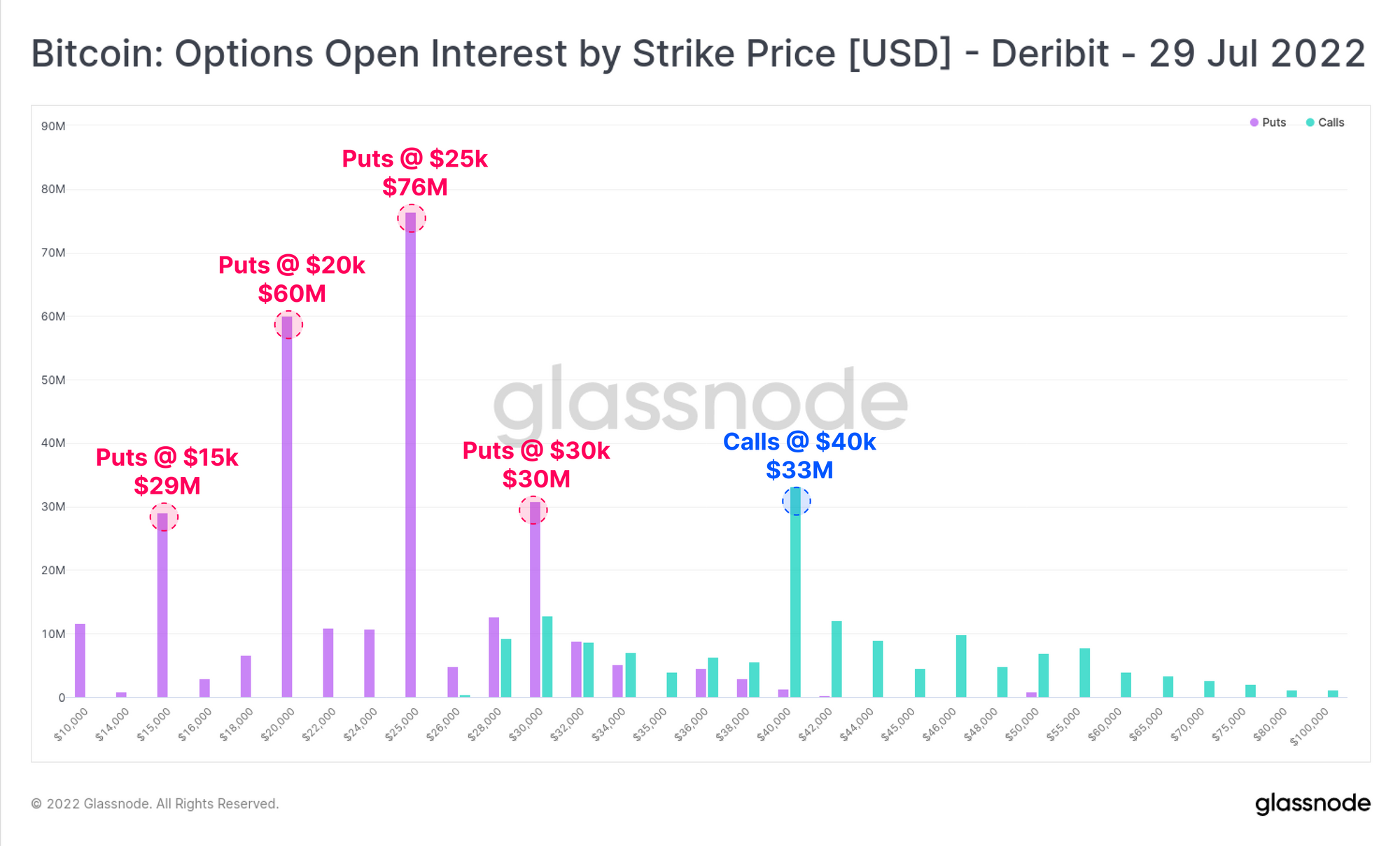

Olhando para o final do segundo trimestre, podemos ver uma forte preferência por opções de venda, com preços de exercício de US$ 25 mil, US$ 20 mil e US$ 15 mil. O conjunto de opções de compra em aberto é significativamente menor, com interesse em aberto concentrando-se principalmente em torno do preço de exercício de US$ 40 mil.

Isso sugere que, pelo menos até o meio do ano, o mercado tem uma forte preferência por hedge de risco e/ou especulação sobre ações de preço mais baixas.

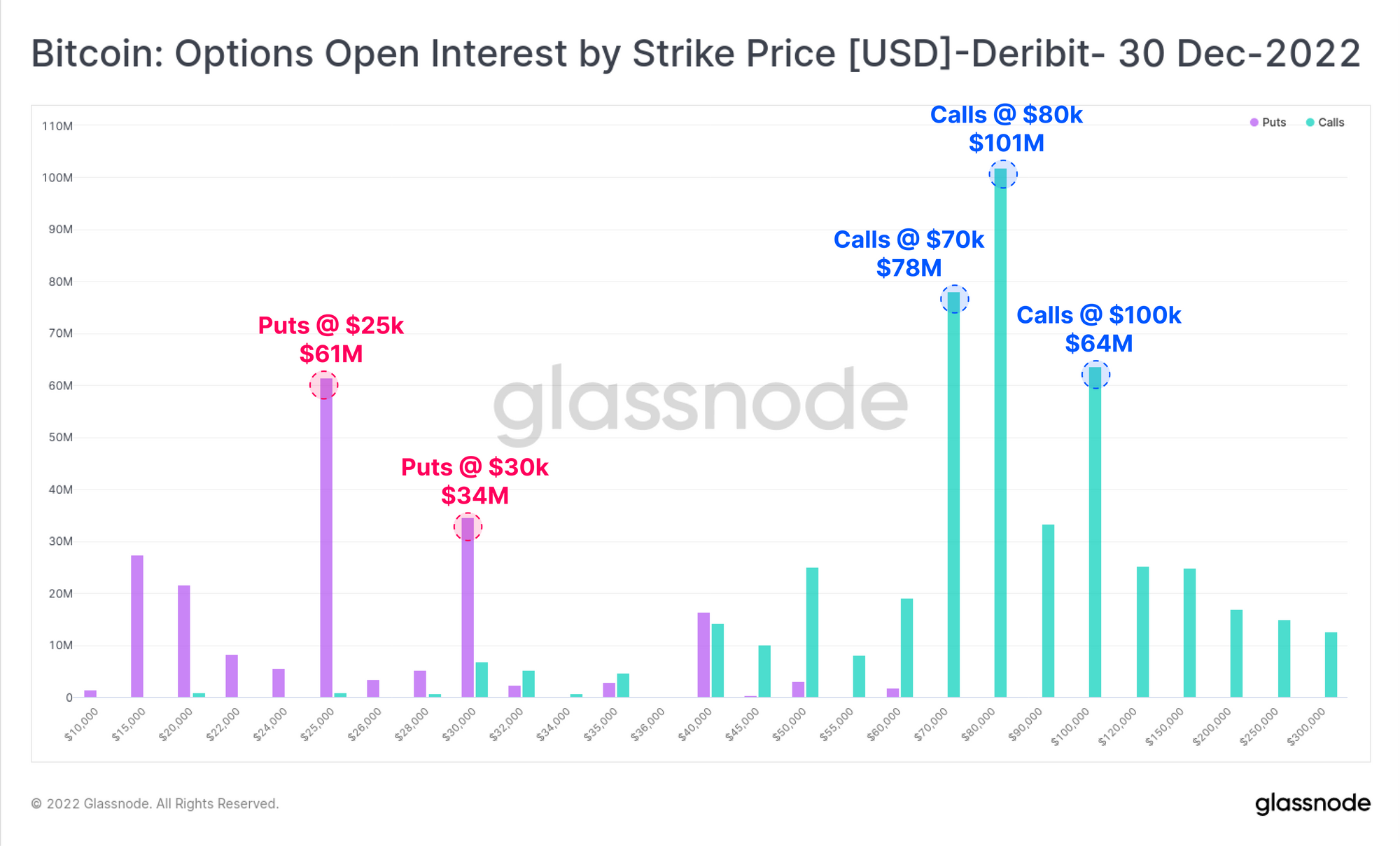

No entanto, em uma base de longo prazo, as opções em aberto no final do ano são notavelmente mais construtivas. Há uma clara preferência por opções de compra, com concentração em torno de preços de exercício de US$ 70 mil a US$ 100 mil. Além disso, os preços de exercício das opções de venda dominantes estão em US$ 25 mil e US$ 30 mil, que estão em níveis de preço mais altos do que no meio do ano.

Assim, com base no spread de opções em aberto, parece que o mercado está bastante incerto sobre o curto prazo (2-3 meses) em particular. Os especuladores, no entanto, parecem estar aproveitando a menor volatilidade implícita e adotando uma visão mais construtiva até o final do ano.

Cidades fantasmas On-chain

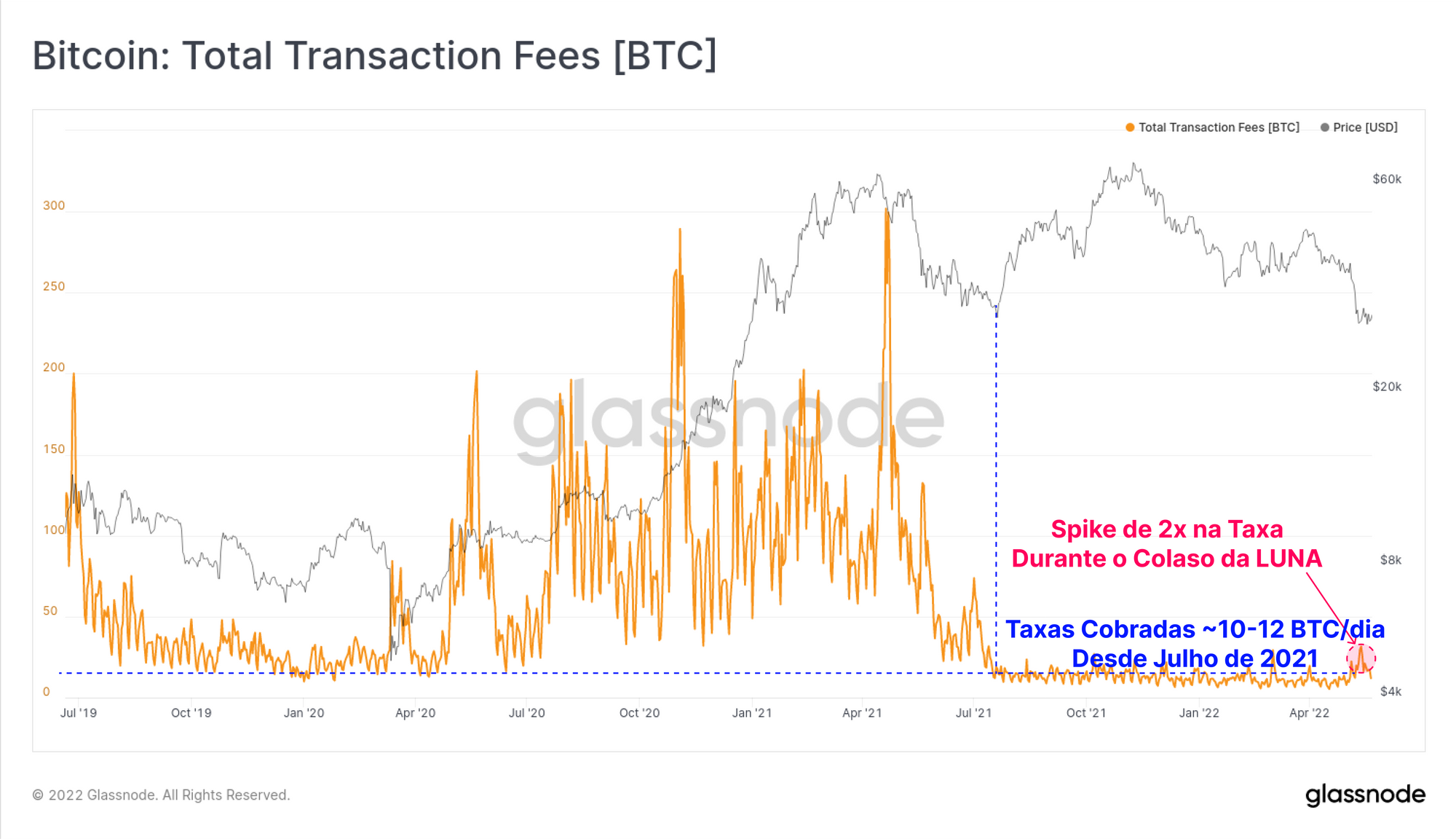

Talvez em forte confluência com o medo de curto prazo expresso nos mercados de derivativos, a atividade na cadeia de Bitcoin e Ethereum permanece inexpressiva. Em última análise, a alta demanda por espaço em bloco e utilização de uma rede geralmente se manifesta com o congestionamento da rede e aumento nas taxas de transação. Embora o Bitcoin tenha visto um aumento de 2x no total de taxas pagas na semana passada durante a volatilidade, ele está definhando em torno de 10-12BTC por dia desde maio de 2021.

Observe que cobrimos mais nuances que levam a um regime de taxas baixas no Bitcoin na semana 15, embora a falta de demanda por espaço no bloco continue sendo o principal fator.

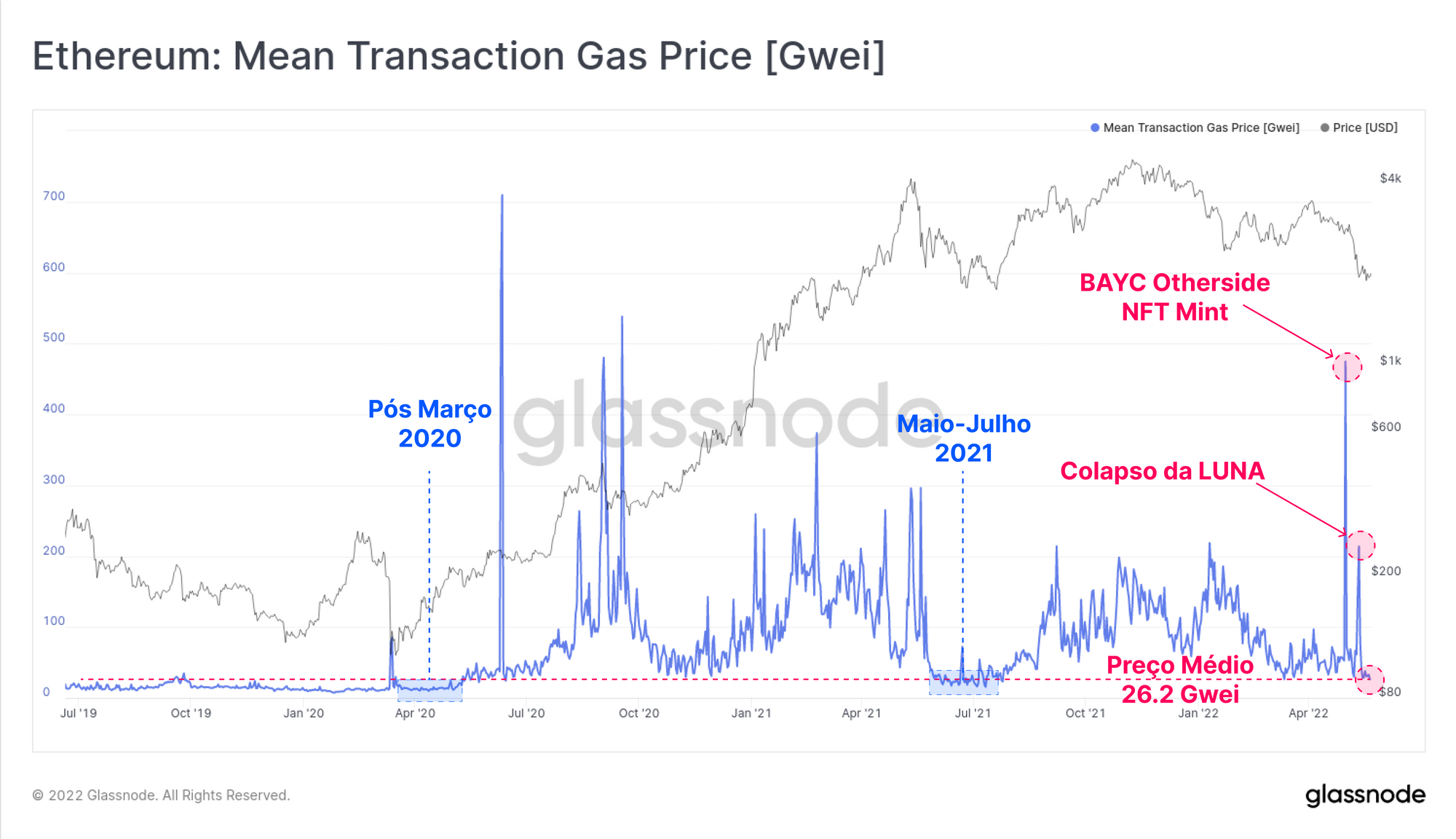

Apesar de ter um ecossistema blockchain bastante animado, o Ethereum também viu a demanda de espaço em bloco secar significativamente. Embora a rede tenha muitos aplicativos, protocolos financeiros e tokens, os preços médios do gás no Ethereum ainda sim caíram, agora estão em apenas 26,2 Gwei.

Com exceção de alguns picos durante os lançamentos de NFT de alto perfil e a liquidação na semana passada, os preços do gás Ethereum estão em uma tendência de baixa estrutural desde dezembro. Os preços médios do gás tão baixos estão em níveis coincidentes com os mínimos de maio a julho de 2021 e o período de incerteza pós março de 2020.

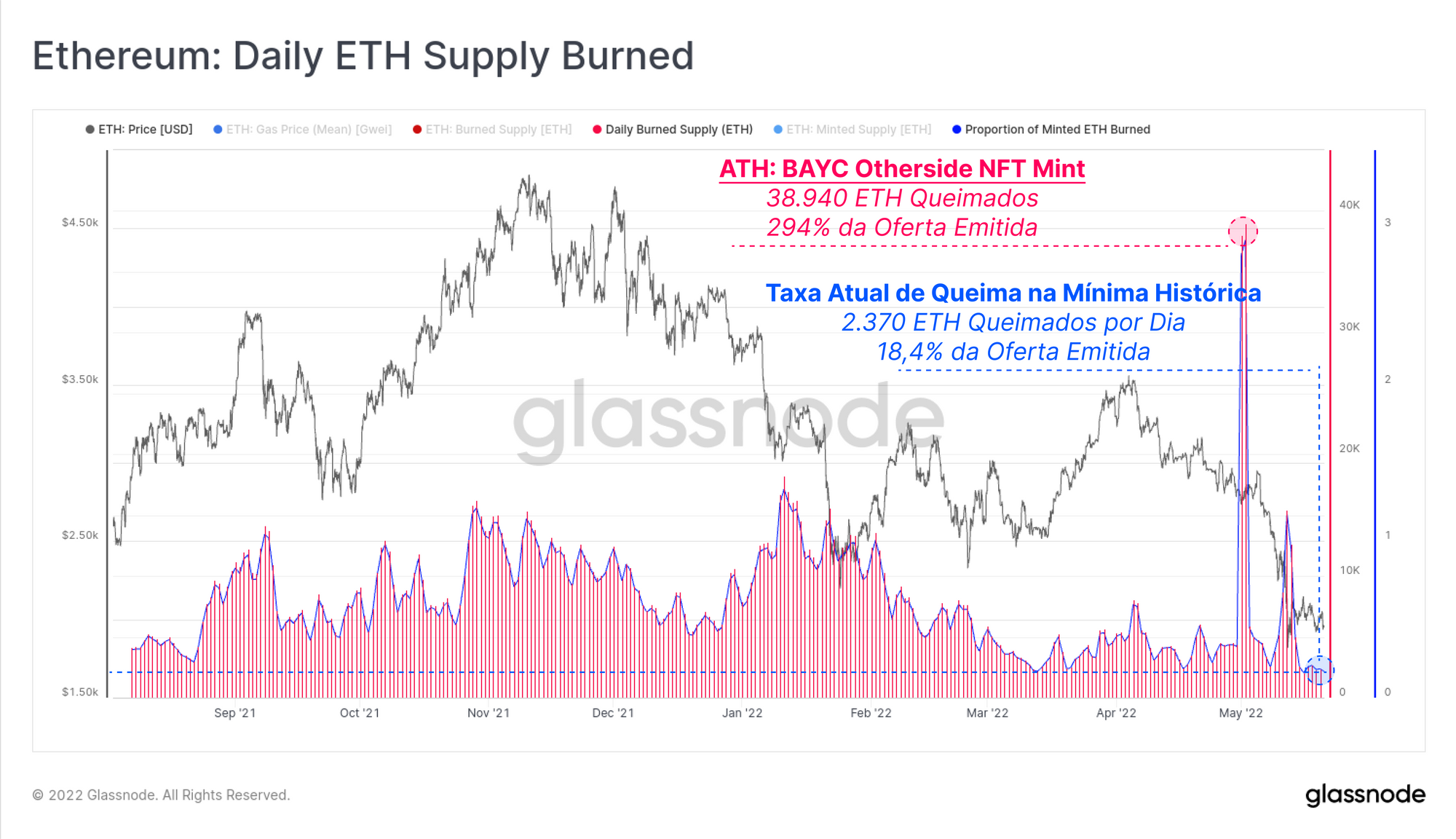

Um efeito indireto da menor demanda por espaço em Bloco no Ethereum é uma redução líquida no número de moedas ETH queimadas por meio da implementação do protocolo EIP1559. Depois de atingir um ATH de 38.940 ETH/dia queimado durante a mint NFT do Bored Ape Yacht Club 'Otherside', a taxa de queima agora está em seu nível mais baixo.

Esta semana, 2.370 ETH foram queimados, o que representa uma redução de 50% em relação ao início de maio, e representa uma taxa de queima de 18,4% da oferta emitida (ou seja, 81,6% do ETH emitido está entrando em circulação). Embora a queima de 18,4% seja superior a 0%, é possível que moedas adicionais entrem na oferta, durante a demanda de entrada enfraquecida pode ser um vento contrário para os preços.

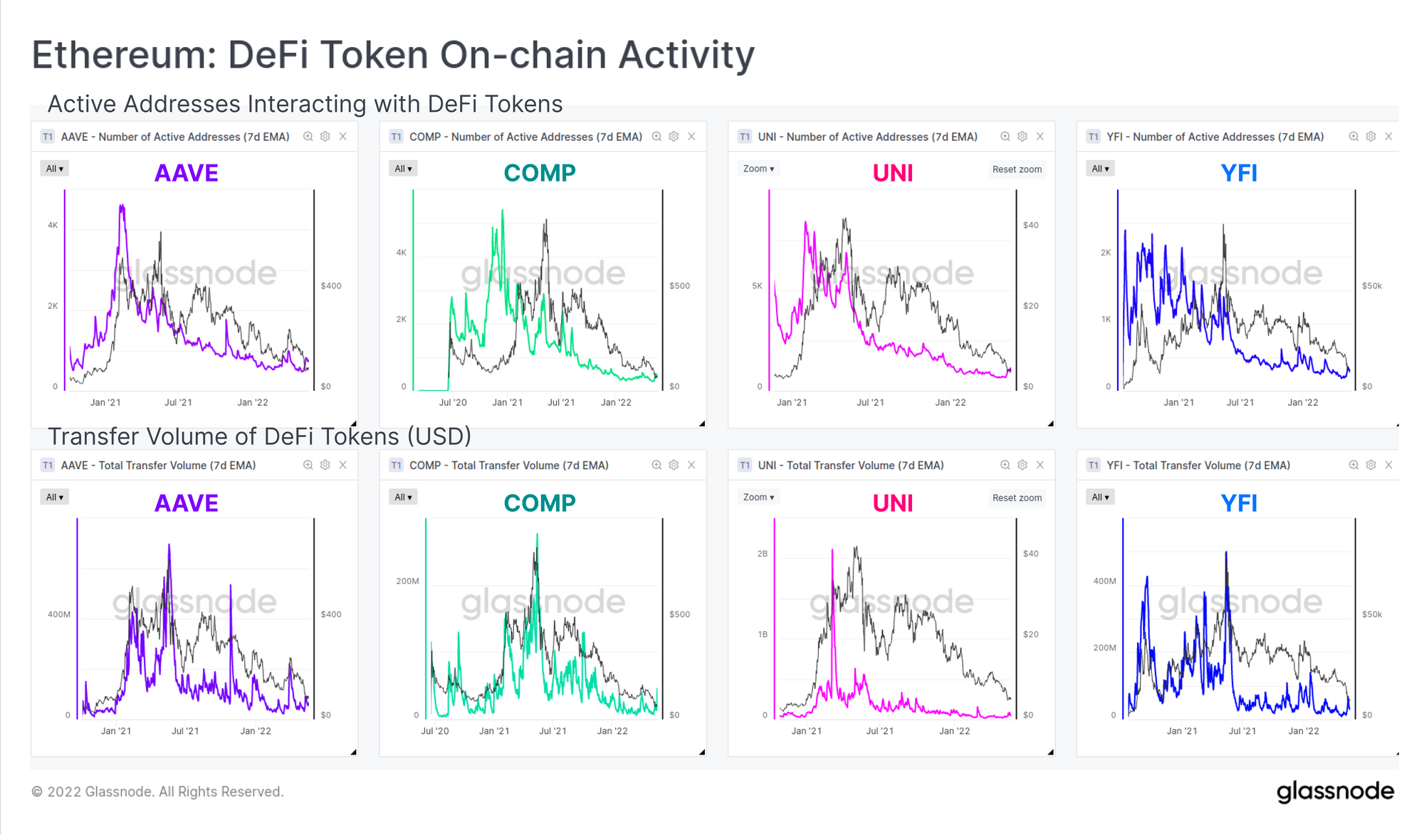

Para encerrar a demanda relativa por espaço em bloco no Ethereum, podemos revisar a atividade na cadeia associada aos tokens DeFi populares; AAVE, COMP, UNI e YFI. Os gráficos abaixo mostram o número de endereços ativos interagindo com esses tokens e o volume denominado em dólares transferido em cada um. Essas são métricas e comparações relativamente simples, mas as relações com o desempenho de preço são bastante aparentes.

O que vemos é uma forte correlação entre a atividade on-chain e o desempenho do preço do token DeFi e, no momento, ambos permanecem bastante pouco inspiradores em geral. Houve um ligeiro aumento na atividade na semana passada, mas resta saber se isso é uma reversão de tendência ou um flash na panela.

Sumário e Conclusões

Os mercados ursos podem cobrar seu preço, e esse urso em particular fez exatamente isso. Até que o mercado se aproxime de alguma forma do fundo sustentado, os ursos geralmente pioram antes de melhorar. O que observamos nas seções acima é uma história relativamente coesa de desempenho de preço ruim, retornos de longo prazo decrescentes, medo sendo precificado em mercados de derivativos de curto prazo e um lado de atividade sem brilho on-chain.

Esse efeito é relativamente universal em todo o mercado de ativos digitais, com Bitcoin e Ethereum vendo uma utilização e demanda drasticamente mais baixas em relação ao mercado em alta. Para tokens DeFi, ainda mais. Há sinais de que a rotação interna de capital está em direção ao BTC neste momento, talvez pontuada pelo colapso do LUNA e do UST na semana passada. Essa rotação é uma característica histórica dos mercados em baixa, à medida que os investidores se movem em direção a ativos percebidos como mais seguros.

Com isso dito, os últimos 12 meses de desempenho de preço da indústria em relação ao dólar americano continuam infelizes, e esse urso fez um impacto não trivial nos perfis de retorno de longo prazo.

No entanto, os mercados em baixa têm uma maneira de terminar, talvez não agora. Como diz o ditado, no entanto, 'mercados urso criam o touro que se segue'.

Atualização de Produtos

Todas as atualizações de produtos, melhorias e manual para atulização da métricas e dados são armazenados em nosso