ماینرها در مضیقه هستند

بازار در محدوده کف قیمتی چرخه ۲۰۲۱ - ۲۰۲۲ حرکت میکند و اکنون بسیاری از سرمایهگذاران بیتکوینهای خود را در ضرر نگه داشته اند. همچنین در حالی که درآمد ماینرها کاهش پیدا کرده، هزینه تولیدشان در حال افزایش است.

پس از گذراندن ۹ کندل هفتگی قرمز به صورت متوالی، سرانجام این هفته شاهد بسته شدن کندل هفتگی سبز رنگ بودیم. البته بازار صرفا با ۱.۵۷ درصد افزایش قیمت، رشد چندانی نداشته و این هفته تنها در محدوده ۲۹,۳۷۵ هزار دلار تا ۳۱,۹۰۰ حرکت می کرد.

این هفته بازار صرفاً در کف چرخه قیمتی ۲۰۲۱ - ۲۰۲۲ در حال نوسان بود و به همین دلیل بسیاری از افرادی که در ۱۷ ماه گذشته خرید کردند، هم اکنون بیتکوینهای خود را در ضرر هولد میکنند. ترس و بلاتکلیفی را میتوان به وضوح در دادههای آنچین مشاهده کرد و فشار روانی بازار همچنان بر شانههای سرمایهگذاران بلندمدت سنگینی میکند.

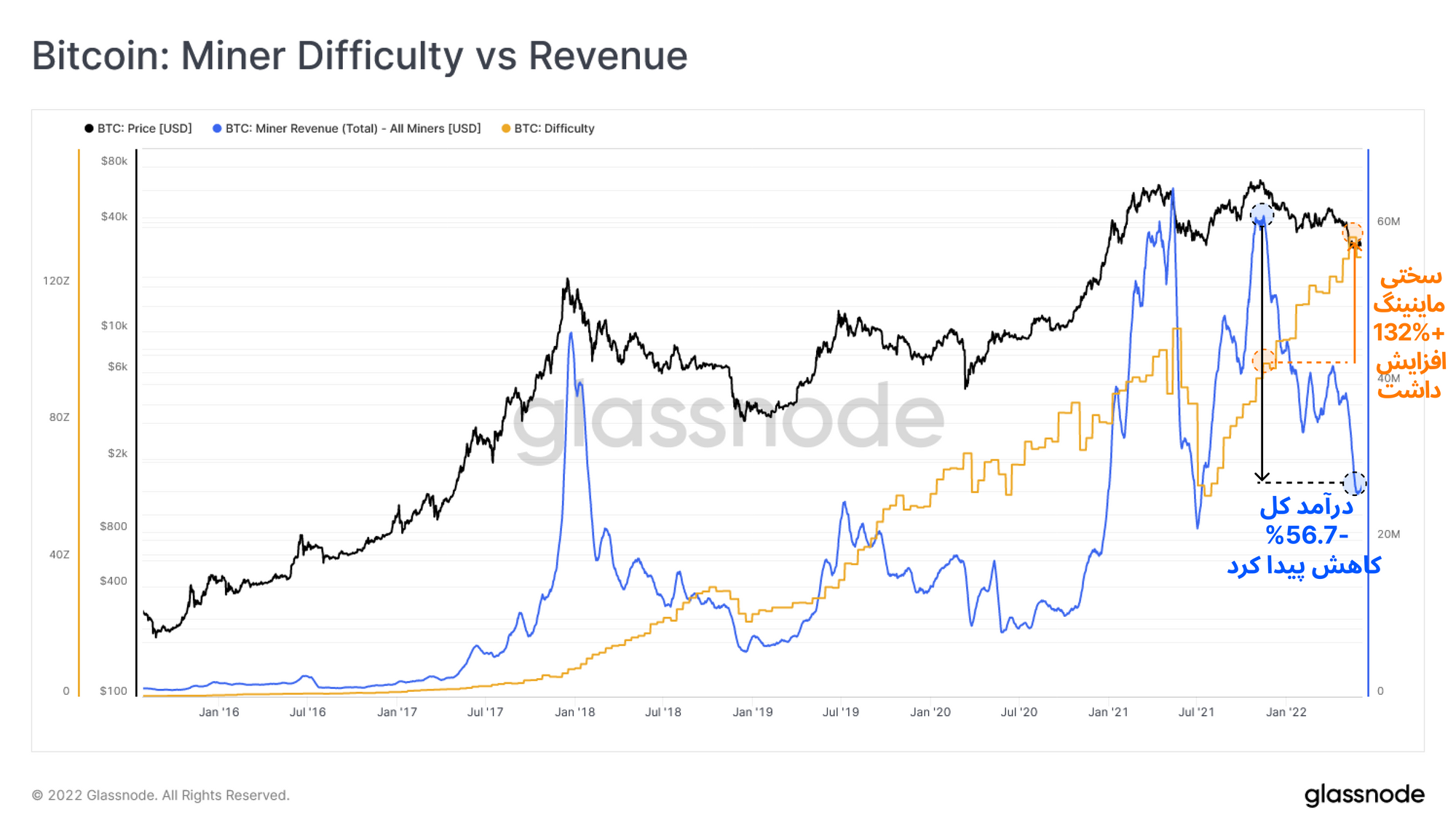

همچنین با وجود اینکه درآمد ماینرها کاهش یافته، سختی شبکه دو برابر شده است. چنین شرایطی این نکته را روشن میکند که با وجود کاهش درآمد ماینرها، صنعت ماینینگ گسترده تر شده، سرمایه بسیاری برای ماینرها صرف شده و هزینه ماین کردن بیتکوین افزایش پیدا کرده است. درحال حاضر شبکه سودآوری بسیار پایینی دارد و سرمایهگذاران تحت فشار مالی سنگینی قرار گرفتهاند؛ به همین دلیل میتوان گفت که بازار هماکنون در فاز دوم و مستعد مرحله تسلیم بازار خرسی قرار دارد.

کفهای اصلی تاریخی

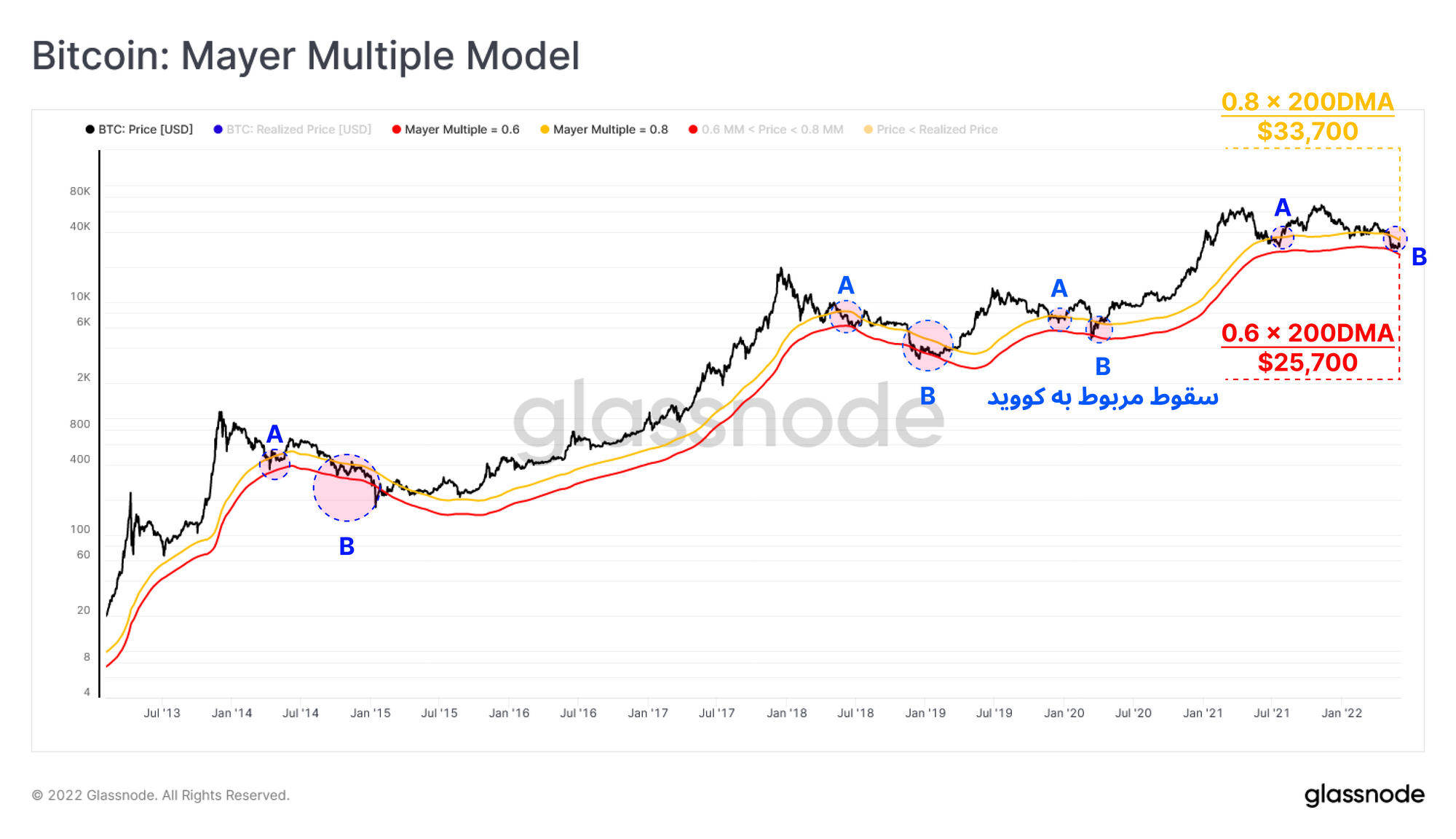

معیار Mayer multiple، نسبت میان قیمت و Moving average دویست روزه را نشان میدهد؛ بنابراین این معیار مشخص میکند که قیمت چه مقداراز این میانگین منحرف شده است تا بتواند نواحی اشباع خرید و اشباع فروش را پیدا کند. معمولا در نواحی اشباع فروش و یا نواحی که به اصطلاح بیتکوین ارزان باشد، معیار Mayer Multiple بین مقدار ۰.۶ تا ۰.۸ حرکت میکند.

این مقادیر در Moving average دویست روز ضرب میشود تا مانند نمودار زیر نواحی که بیتکوین درآن ارزان محسوب میشود را مشخص کند.در نمودار زیر، این قیمت معادل بین Mayer Multiple با مقدار ۰.۶ و ۰.۸ قرار گرفته است.در چهار بازار خرسی اخیری که بیتکوین تا کنون تجربه کرده، قیمت در دو مرحله متفاوت وارد این ناحیه شده است:

· فاز اول، در اوایل بازار خرسی رخ میدهد؛ زمانی که سرمایهگذاران با سقوط و فروش ناگهانی بازار پس از ATH ، وحشت زده میشوند.

· فاز دوم، در اواخر بازار خرسی رخ میدهد؛ زمانی که بازار کاملا تسلیم شده و کف قیمتی خود را تشکیل داده است.

در شرایط فعلی بازار، که از تاریخ پنجم می قیمت در محدوده ارزان ۲۵٫۷۰۰ هزار دلار تا ۳۳,۷۰۰ هزار دلار نوسان داشته است، بیشتر به فاز دوم بازارهای خرسی قبلی شباهت دارد.به لحاظ آماری ،قیمت بیتکوین تنها ۷.۹ درصد از روزهای معاملاتی در زیر ضریب ۰.۸ قرار گرفته است.

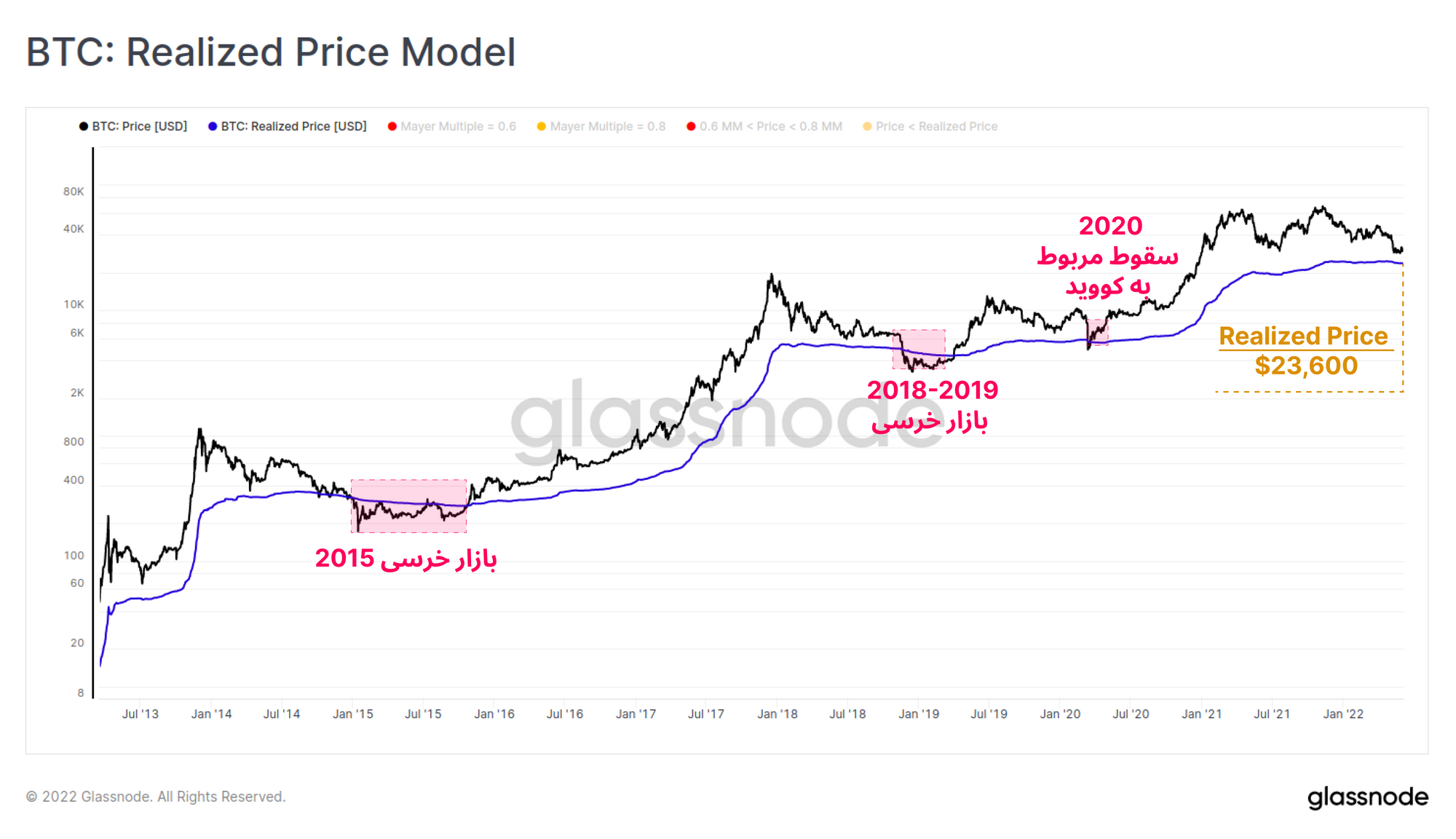

معیار Realized price، به عنوان ابزار دیگری برای تشخیص کف احتمالی قیمت در چرخههای بازار مورد استفاده قرار میگیرد. Realized Price فعلا در قیمت ۲۳,۶۰۰ هزار دلارقرار دارد.این معیار میانگین قیمت خرید تمام بیتکوین ها را بر مبنی آخرین قیمتی که در آن جابه جا شده باشند حساب میکند. همانطور که مشاهده می کنید، در فازهای خرسی قبلی زمانی که قیمت زیر معیار Realized price قرار گرفته است، احتمال اینکه کف اصلی این چرخه تشکیل شده باشد، بسیار بالا بوده است.

معمولا Realized Price و یا قیمت خرید کل بازار، در نقش ناحیه حمایتی بسیار قدرتمندی ظاهر شده است ، به طوری که ۸۴.۹ درصد روزهای معاملاتی بالای این ناحیه سپری شده است. به عبارتی ۱۵.۱ درصد مواقع، قیمت در زیر Realized price قرار داشته که با Mayer Multiple در مقدار ۰.۸ هماهنگ است.

بازار خرسی طولانی

در بخش قبلی مشاهده کردیم که بر اساس ساختار بازارهای خرسی قبلی چگونه میتوان محتملترین نواحی کف قیمتی را تشخیص داد.

اکنون میتوانیم که بر مبنی میزان فشار روانی که سرمایهگذاران در تمام شبکه متحمل شدند، صحت تحلیلهای قبلی را بررسی کنیم.

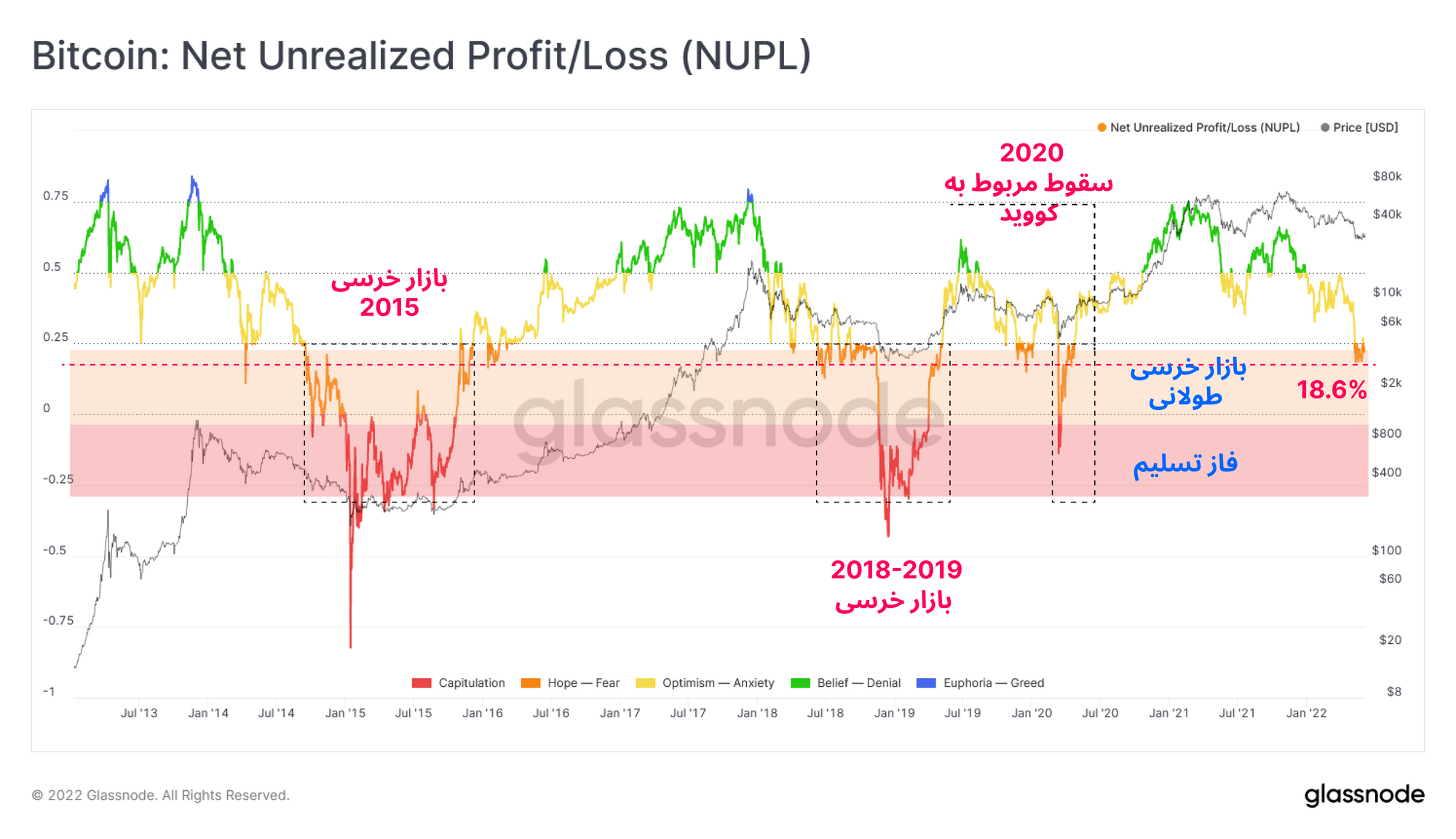

معیار NUPL نشان میدهد که چند درصد Market cap بازار در سود/ضرری قرار گرفته و هنوز نقد شده است؛ بنابراین با استفاده از این ابزار می توانیم مقدار فشار روانی که بازار اکنون تحمل میکند، مشاهده کنیم.

در نمودار زیر مشاهده میکنیم که معیار NUPL از اوایل ماه می در ناحیهای فشرده بین ۱۸.۶ درصد تا ۲۵ درصد حرکت میکند و نشان میدهد که کمتر از ۲۵ درصد Market Cap بازار در حالت سود قرار گرفته است. معمولا بازار این شرایط را قبل از تسلیم نهایی در بازارهای خرسی قبلی تجربه می کند. در تسلیم بازار، معیار NUPL معمولا به اندازه ۲۵ درصد Market Cap در ضرر محقق نشده قرار گرفته بود.

با توجه به اینکه معیار Realized price ، قیمت ۲۳,۶۰۰ هزار دلار را به عنوان کف قیمتی مشخص کرده است، معیار NUPL نیز با تشخیص محدوده قیمتی ۲۳,۶۰۰ تا ۲۰,۵۶۰ ، این ناحیه را به عنوان منطقه تسلیم نهایی بازار نشان میدهد.

البته باید توجه داشت که در هر چرخه، به دلیل افزایش بیتکوینهایی که مدت زمان طولانی هولد شده و یا گم شده اند، کف های اصلی بازار به تدریج بالاتر میروند و این مورد میتواند با گسترش هر چه بیشتر بازار مشتقات بیشتر نمود پیدا کند زیرا بازار مشتقات این امکان را به سرمایهگذاران میدهد تا بدون فروش بیتکوین های خود ریسک معاملات خود را کاهش دهند.

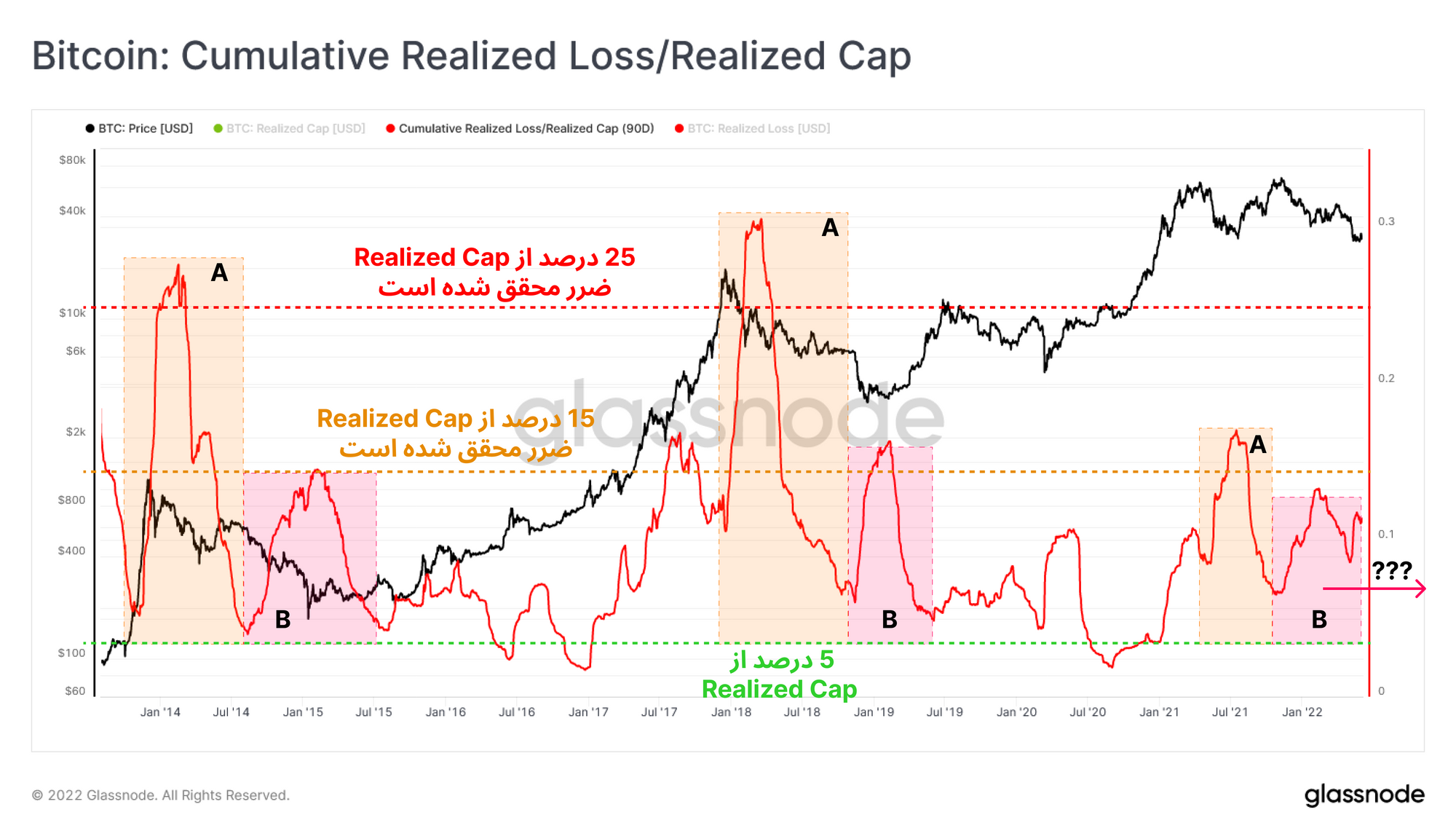

با استفاده از معیار NUPL، میزان سود و ضرر نقد نشده بازار را بررسی کردیم و اکنون برای مشاهده واکنش سرمایهگذاران به این فشار روانی، ضرر محقق شده را بررسی میکنیم. نمودار زیر نشان می دهد که سرمایهگذاران در ۹۰ روز گذشته نسبت به Realized Cap چه میزان ضرر محقق کرده اند. این نمودار با بازار خرسی دومرحلهای که در معیار Mayer Multiple ترسیم شده، همخوانی دارد و بازار خرسی را در دو مرحله تعریف میکند.

پس از سقوط قیمتی ATH ماه می تا جولای ۲۰۲۱، مرحله اول محقق شدن ضررها رخ داد. در حال حاضر بازار در مرحله دوم قرار دارد؛ زیرا احتمال تسلیم نهایی بازار افزایش پیدا میکند و سرمایهگذاران به صورت مداوم ضرر خود را محقق و یا نقد میکنند.

سرمایهگذاران بلندمدت، ضررها را به دوش می کشند

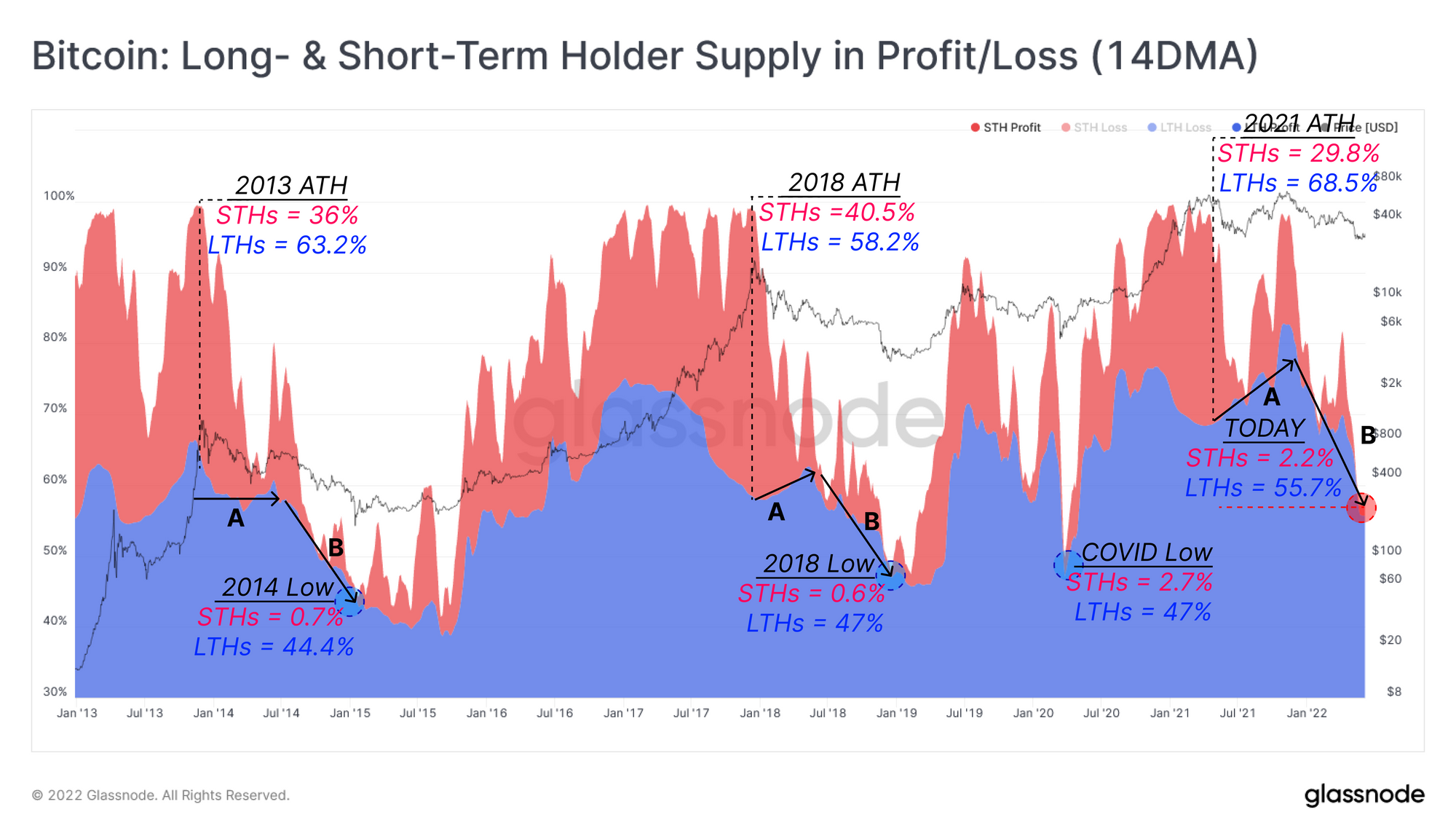

یکی از ویژگیهای مهم بازار خرسی،کاهش سهم سرمایهگذاران کوتاهمدت است زیرا این دسته از سرمایه گذاران کاملا از بازار خارج شده اند. به همین دلیل سرمایهگذاران کوتاهمدت بیتکوینهای کمتری در اختیار دارند و سرمایه گذاران بلندمدت انباشت میکنند و بر بازار مسلط هستند. چنین حالتی در بازار خرسی به دلیل دو رخداد همزمان رخ می دهد:

· فاز اول: سرمایهگذاران کوتاهمدتی که در نزدیکی ATH خرید کردند، بلافاصله دچار ضرر می شوند و بیتکوینهای سودآور بسیار کمتری دارند.

· فاز دوم: انباشت سرمایهگذاران بلندمدت، با وجود اینکه بیتکوینهایی که به تازگی خریداری کرده اند در ضرر محقق نشده قرار میگیرد در بازار نزولی همچنان به انباشت خود ادامه میدهند.

درحال حاضر حدود ۵۸ درصد بیتکوین های درگردش در حالت سود قرار دارد و در سه نمونه قبلی که بازار دچار تسلیم شده، سودآوری بازار کمتر از ۵۰ درصد بوده است.

تنها ۲.۲ درصد بیتکوین سرمایهگذاران کوتاهمدت در سود قرار دارد، به عبارتی تقریبا تمام بیتکوینهای سرمایهگذاران بلندمدت در ضرر قرار گرفتهاست. از طرف دیگر، سرمایهگذاران بلندمدت در ماه آوریل ۶۸.۵ درصد در حالت سود قرار داشتند و اکنون آنها ۵۵.۷ درصد درحالت سود قرار دارند و به عبارتی این دسته از سرمایهگذاران بار ضرری را که هنوز محقق نکرده اند، به دوش می کشند.

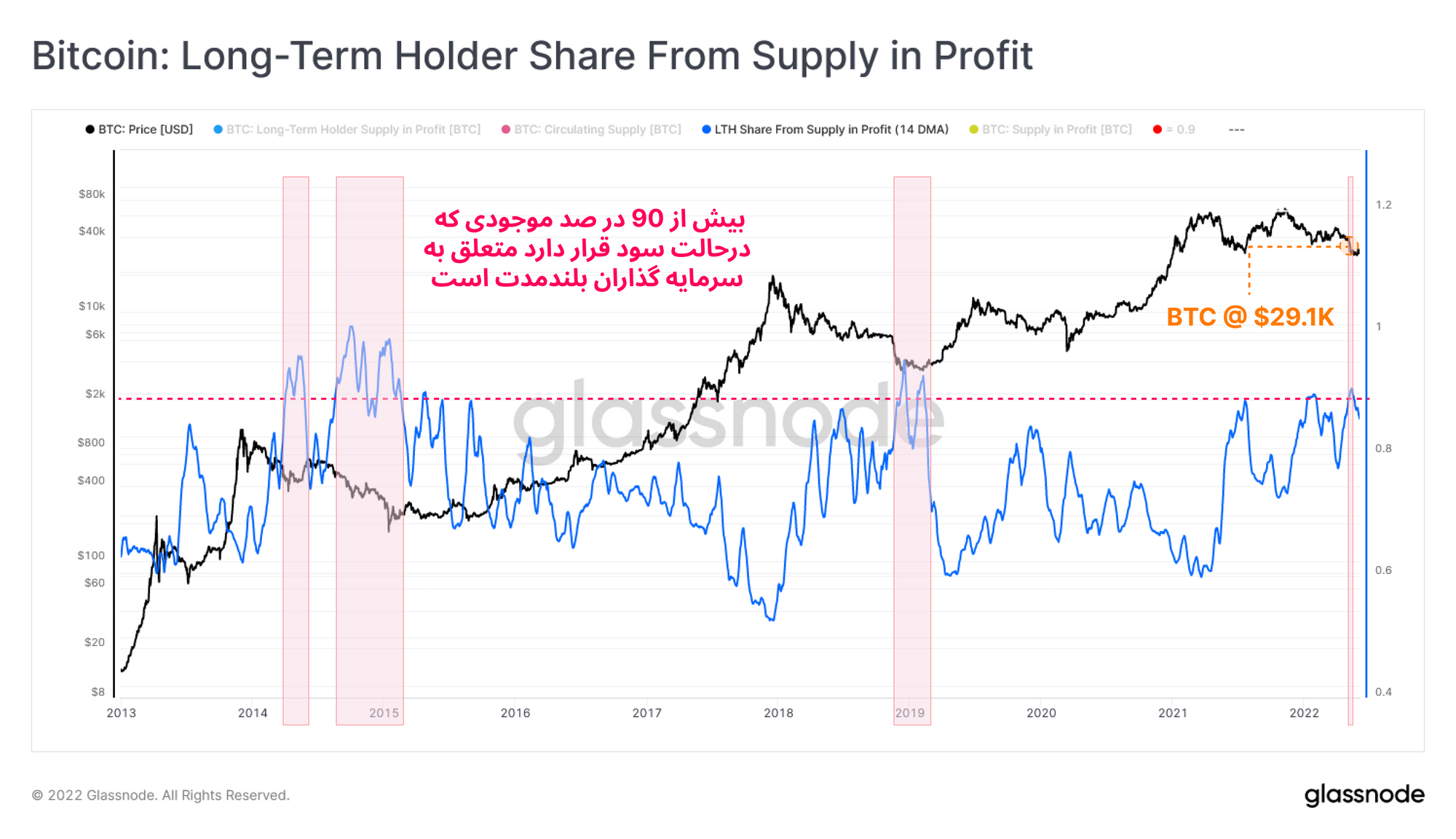

اکنون برای اینکه از زاویهی دیگری این مشاهدات را بررسی کنیم، سهم بیتکوین های سودآوری را که توسط سرمایهگذاران بلندمدتی نگهداری شده اند، ارزیابی می کنیم و یا به عبارتی خواهیم دید که سرمایهگذاران بلندمدت از سودآوری بازار چه مقدار سهم دارند. در نمودار زیر، افزایش سهم سرمایهگذاران بلندمدت ( و یا کاهش سهم سرمایهگذاران کوتاهمدت) را در اواخر بازار خرسی، به وضوح می توانیم ببینیم.

در دو نمونه قبلی که بازار خرسی بسیار طولانی شد، میانگین ۱۴ روزه این معیار، سهم ۹۰ درصدی سود سرمایهگذاران بلندمدت را شکسته است. به عبارتی سرمایهگذاران کوتاهمدت تحت فشار روانی بازار خرسی، کمتر از ۱۰ درصد سود بازار و سرمایهگذاران بلندمدت تا بیش از ۹۰ درصد از سود بازار را در اختیار دارند. با سقوط قیمت به زیر ۳۰ هزار دلار، این معیار از سهم ۹۰ درصد عبور کرده و دوباره به زیر آن بازگشته است. سرمایهگذاران کوتاهمدت در بالای این خط دچار فشار روانی بسیاری شدهاند و تقریبا تمام سود خود را محقق کردند و در همین حال در بازار خرسی سرمایهگذاران بلندمدت بیشترین سهم سودآوری را در اختیار دارند.

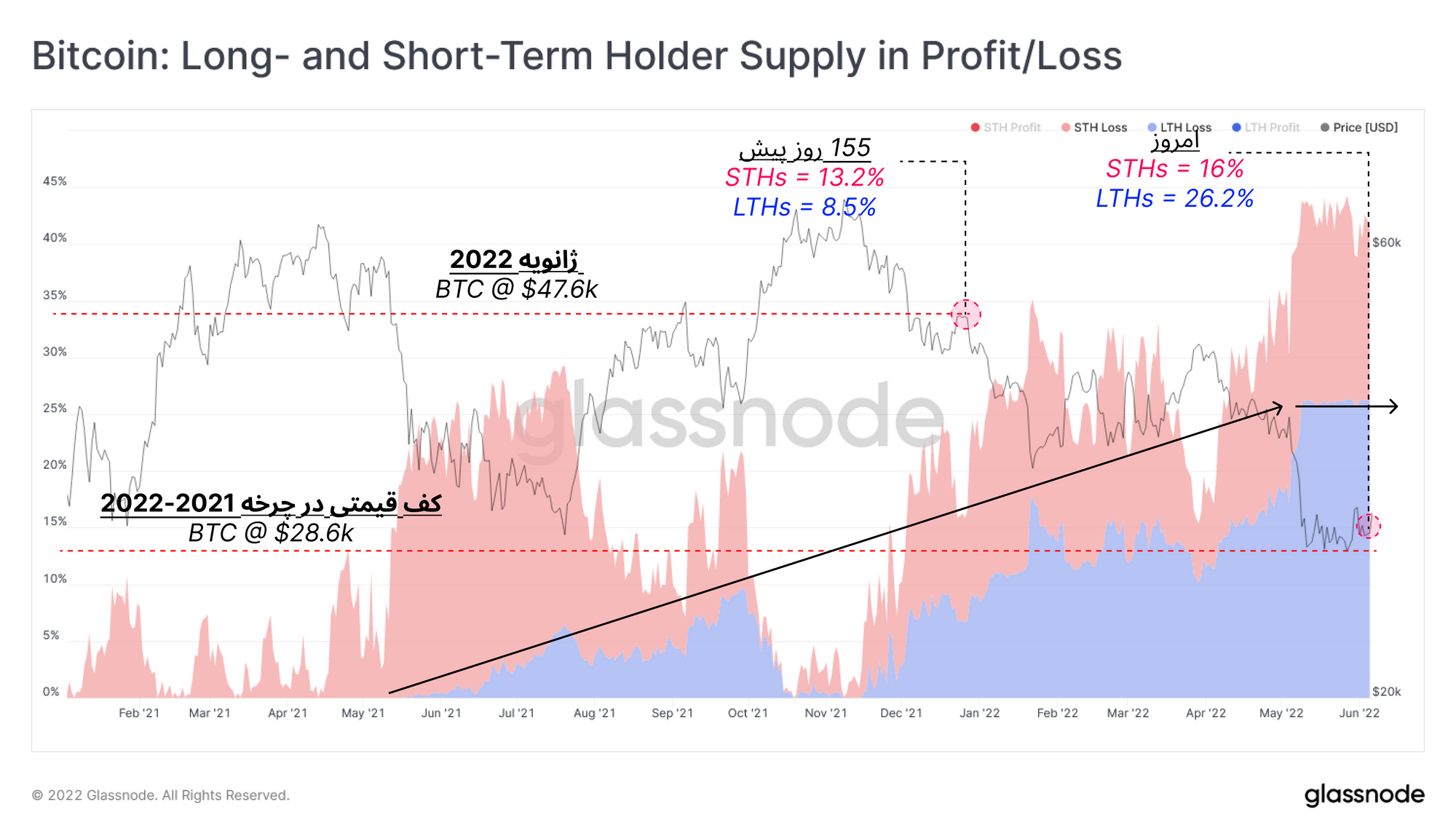

با ارزیابی سهم ضرر محقق نشدهی سرمایه گذاران بلندمدت و کوتاهمدت در شرایط فعلی، به نکات زیر پی میبریم:

· قیمت هم اکنون در چرخه ۲۰۲۱-۲۰۲۲ حرکت می کند که به عبارتی یعنی تقریبا تمام افرادی که از ژانویه ۲۰۲۲ خرید کردند، هنوز ضرر خود را نقد نکردهاند.

· از ماه می ۲۰۲۱ تعداد بیتکوینهای ضررآور سرمایهگذاران بلندمدت در حال افزایش بوده است اما از آن زمان به بعد میزان موجودی در ضرر این سرمایه گذاران همچنان روی ۲۶ درصد ثابت مانده است ( در مقابل آن، ۱۶ درصد موجودی سرمایهگذاران کوتاهمدت در ضرر قرار دارد).به عبارتی دیگر سرمایهگذاران بلندمدت ضرر نقد نشده ی بیشتری را تحمل می کنند ( مالکیت بیتکوین ها اغلب در اختیار سرمایه گذاران بلندمدت است) و این سرمایهگذاران درحال حاضر ۶۲ درصد موجودی را که در چرخه ۲۰۲۱ تا ۲۰۲۲ خریداری شده است، در ضرر نگه داشته شده اند.

· تعداد بیتکوینهای کوتاهمدتی که در ضرر قراردارد، تقریبا ثابت مانده است و بین ۱۶ تا ۱۸ درصد موجودی را تشکیل میدهد. توجه داشته باشید که ۱۵۵ روز اخیر ( یکم ژانویه ۲۰۲۲) ، قیمت بیتکوین ۴۷ هزار دلار بود؛ بنابراین اغلب سرمایهگذاران کوتاهمدت در محدوده خنثی سه ماهه اول سال ۲۰۲۲ انباشت کردند.

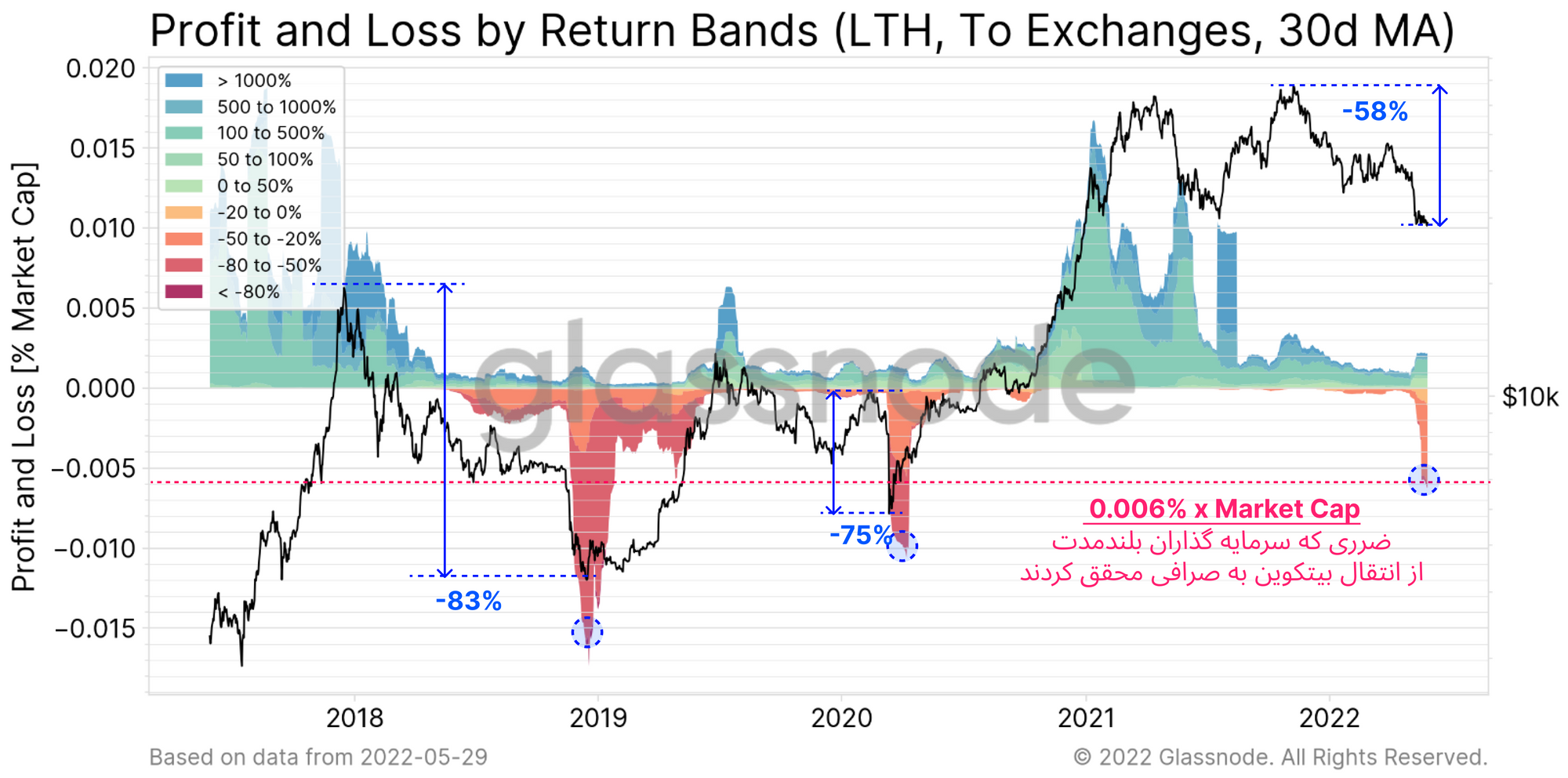

تحلیل رفتاری سرمایهگذاران بلندمدت، بدون ارزیابی واکنش آن ها به نوسانات شدید قیمت، کامل نخواهد بود. در نمودار زیر مشاهده می کنید که سرمایهگذاران بلندمدت با انتقال بیتکوین های خود به صرافی چه مقدار سود و ضرر محقق کردند. در بازار خرسی ۲۰۱۸ تا ۲۰۱۹ و مارس ۲۰۲۰، ضرر محقق شده از ۰.۰۰۶ درصد Market cap فراتر رفته است. اکنون که در ماه می قیمت به زیر ۳۰ هزار دلار رسیده است، دوباره چنین الگویی را در نمودار مشاهده می کنیم.

به طور کلی میزان ضرری که سرمایهگذاران بلندمدت هنگام انتقال به صرافی ها محقق کردند، اکنون به میزان ضررهای محقق شده بازارهای خرسی قبلی رسیده است. اما از نظر مدت زمان هنوز با نمونههای قبلی قابل مقایسه نیست. همچنین از نظر میزان ضرر محقق شده که اکنون ۵۸ درصد است و در بازارهای خرسی قبلی بیش از ۷۵ درصد بوده، بسیار فاصله دارد.

درآمد ماینرها در خطر است

پس از این که شدت بازار خرسی فعلی و رفتار سرمایهگذاران بلندمدت را در واکنش به آن مشاهده کردیم؛ اکنون باید ببینیم که ماینرها به کاهش درآمدشان چه واکنشی نشان دادند.

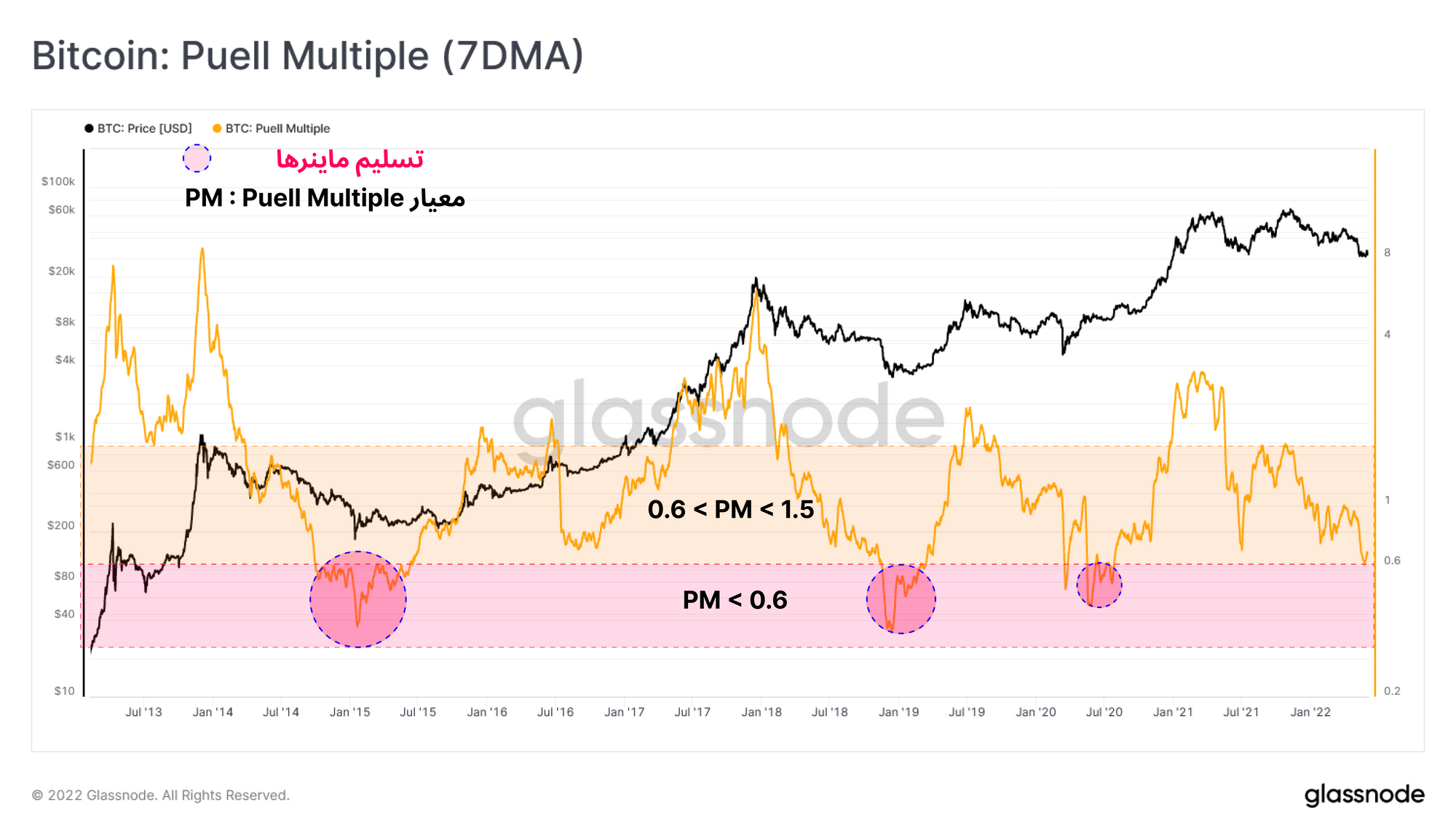

قبل از بررسی، باید سودآوری بازار را از دیدگاه ماینرها محاسبه کنیم. معیار Puell Multiple ، ارزش تولید روزانه بیتکوین (به دلار) را به نسبت Moving average سیصد و شصت و پنج روز این معیار در نظر می گیرد.

با بررسی تاریخچه کلی معیار Puell Multipleبازار خرسی دومرحلهای که در بخش قبلی به آن اشاره شد، در این معیار نیز مشاهده می شود.در اوایل بازار خرسی، مقدار این معیار بین ۰.۶ تا ۱.۰ قرار می گیرد که به عبارتی نشان می دهد درآمد فعلی ماینرها به طور میانگین ۴۰ درصد کمتر از سال گذشته است. سپس در مرحله دوم بازار خرسی معمولا زمانی که تسلیم نهایی بازار رخ می دهد ، مقدار این معیار به زیر ۰.۵ می رسد.

هم اکنون این معیار ، با مقدار ۰.۶۶ ، به محدوده ای نزدیک می شود که قبلا تسلیم بازار رخ داده است. با همبستگی قدرتمندی که میان این معیار و قیمت وجود دارد ، اگر قیمت ۱۰ درصد دیگر کاهش پیدا کند، درآمد تمام ماینرها دچار خطر می شود.

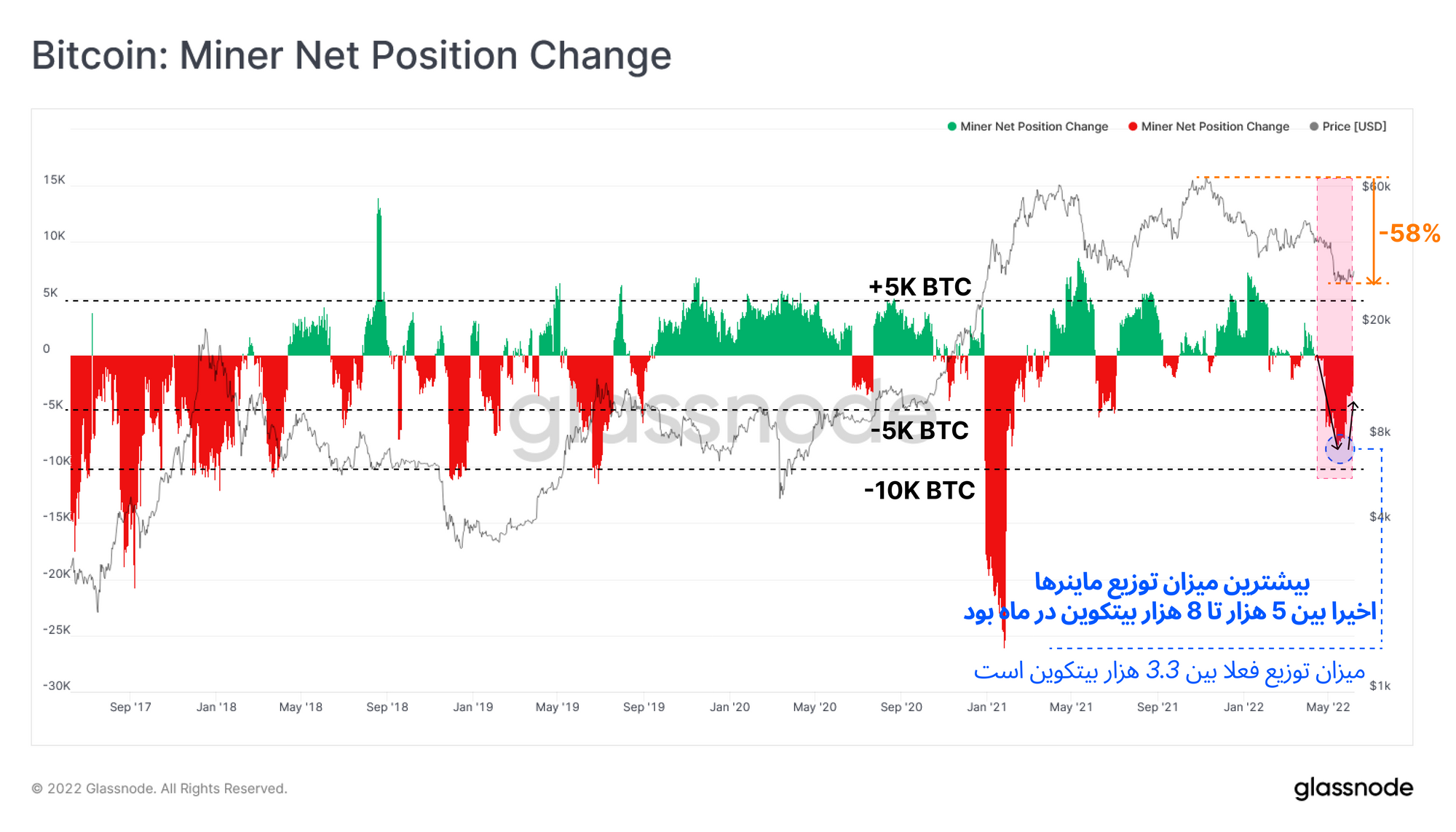

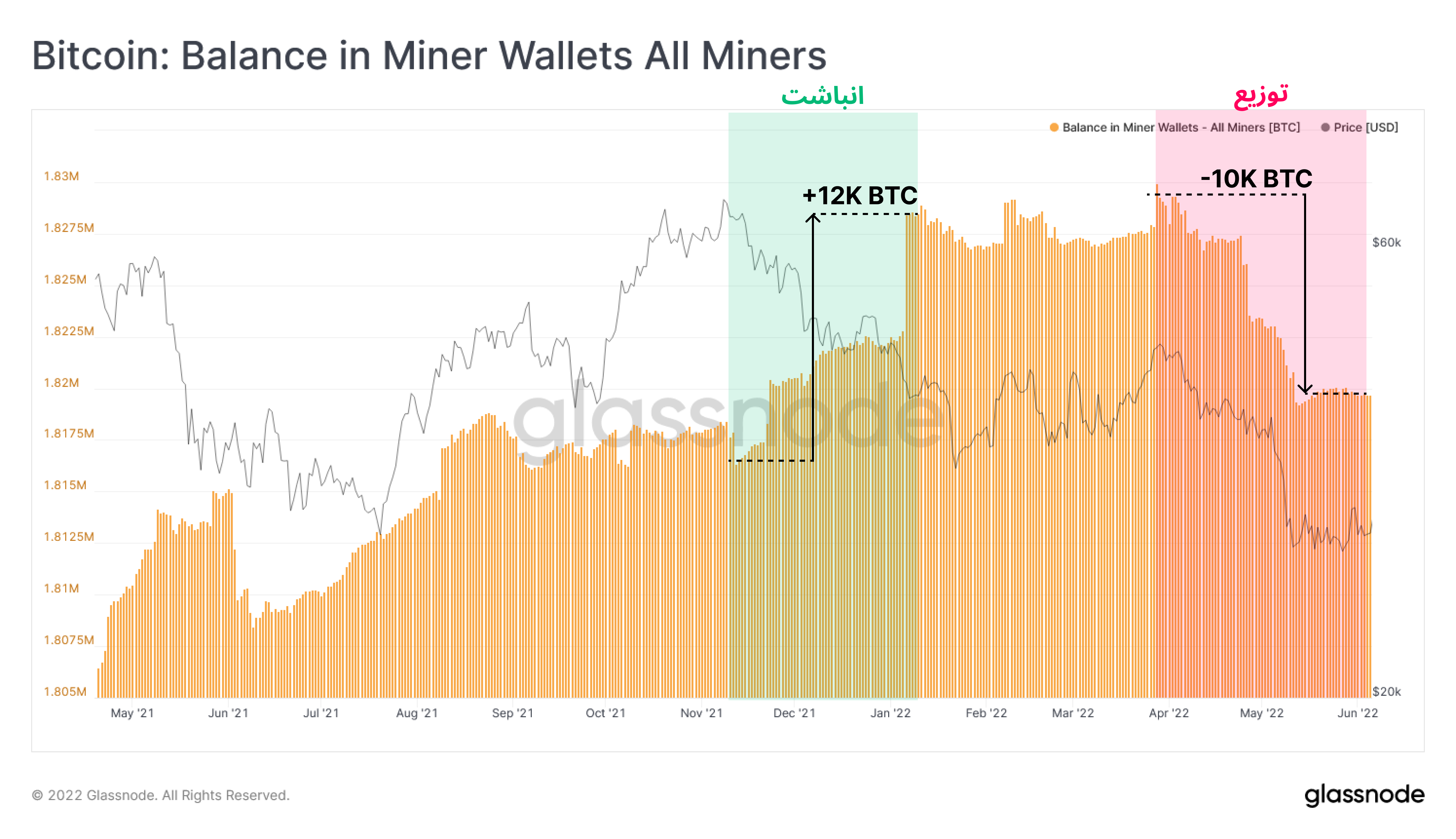

با کاهش درآمد دلاری ماینرها از سپتامبر ۲۰۲۱، می توانیم ببینیم که موجودی بیتکوین ماینرها کاهش پیدا کرده و از طرف دیگر میزان خرجکردن آنها افزایش پیدا کرده است. نمودار زیر نشان میدهد که فعلا به صورت ماهانه ۵ هزار تا ۸ هزار بیتکوین از موجودی ماینر ها کاهش پیدا میکند.

بعد از سقوط قیمتی ATH نوامبر، ماینرها حدود ۱۲ هزار بیتکوین جمعآوری کردند اما با سقوط دوباره قیمت دراثر فروش ۸۰ هزار بیتکوین توسط LUNA برای حفاظت از UST، ماینرها حدود ۱۰ هزار بیتکوین فروختند که این مورد فشار فروش بازار را افزایش داد. با این اوصاف رفتار ماینرها نسبت به سقوط قیمتی قبلی تغییر پیدا کرده است.

واگرایی تاریخی

روند سختی شبکه از ATH قبلی ، ۱۳۲ درصد رشد داشته و از طرفی دیگر درآمد ماینرها ۵۶.۷ درصد افت پیدا کرده است. به همین جهت واگرایی چشمگیری بین این دو مشاهده می شود. افزایش سختی شبکه به این معناست که ماینرهای قبلی، فعالیت ماینینگ خود را گسترش دادهاند و ماینرهای جدید ، با وجود کاهش درآمد فعالیت ماینینگ خود را آغاز کردند. به همین جهت این احتمال وجود دارد که اگر برای سختافزارها و تجهیزات ماینینگ هزینه ی بیشتری صرف شود، درآمد ماینرها باز هم به کاهش خود ادامه میدهد.

مرور هفته

· طبق معیار Mayer Multiple و Realized Price ، اکنون قیمت در نواحی قرار گرفته که در کل تاریخ بیتکوین کمتر از ۱۵ درصد روزهای معاملاتی در آن نواحی قرار داشته است.

· بر اساس میزان ضررهای نقد نشده، اکنون در مراحل آخر بازار خرسی قرار داریم اما هنوز نشانی از کامل شدن تسلیم نهایی بازار مشاهده نشده است. اکنون که قیمت در کف قیمتی چرخه ۲۰۲۱-۲۰۲۲ قرار دارد، تمام افرادی که از یکم ژانویه به بعد خرید کردند، در حالت ضرر هستند.

· سرمایهگذاران بلندمدت بیشترین میزان ضرر (۶۱ درصد) محقق نشده را متحمل شدند. این مورد نشان میدهد که در بازار خرسی مالکیت اغلب بیتکوینها به تدریج به دست سرمایهگذاران بلندمدت افتاده است.

· با کاهش درآمد ماینرها ، گسترش اخیر در فعالیت ماینینگ و در نتیجهی آن افزایش سختی شبکه، ماینرها بیشتر تحت فشار قرار گرفتند. همهی این موارد یعنی، هزینه ماین کردن هر بیتکوین افزایش پیدا کرده اما پاداش ماین کردن آن کمتر میشود؛ بنابراین ممکن است در آینده ای نزدیک شاهد تسلیم ماینرها باشیم.

برای مشاهده بروزرسانی تمام محصولات اعم از اصلاحات و بروزرسانی دستی معیارها و دادهها میتوانید به این قسمت (Changelog) مراجعه کنید.

· کاربرد shift ،if-then و corr به Workbench اضافه شد

· نام گزینه functions به percent_change تغییر داده شد

· معیارهای جدید اتریوم تحت عنوان Gas Usage absolute, Gas usage relative, Transaction type absolute, Transaction type relative اضافه شده است

· پیشخوان جدید : Exploring the etherverse

· پیشخوان جدید برای کاربران حرفه ای: GN engine room

· · معیار منتشر شده برای فعالیت نهنگ ها : Volume To Exchanges, Volume From Exchanges, Transfers To Exchanges, Transfers From Exchanges

· شماره 16 Uncharted Newsletter منتشر شد

پژوهش جدید: تاریخچهای از Etherverse

اتریوم پلتفورمی کاملا بی نیاز از کسب مجوز است؛ بنابراین اهداف آن ذاتا لازم الاجرا نیست. با هر مفهومی، پلتفورمی که نیاز به کسب مجوز برای فعالیت خود تداشته باشد عموما به وسیله کاربرد خود تعریف می شود. در آخرین پژوهش مان، مهم ترین کاربردهای Etherverse را از نظر تراکنش های آنچین و موارد مرتبط با میزان مصرف گس، بررسی می کنیم.

آخرین تحلیل را در اینجا بخوانید

· ما را در توییتر دنبال کنید.

· به کانال تلگرامی ما بپیوندید.

· برای تحلیل و گفتگو بیشتر به فروم گلسنود مراجعه کنید.

· برای مشاهده معیارهای on-chain، به استودیو گلسنود مراجعه کنید.

· برای دریافت پیامهای هشدار خودکار از طرف معیارهای on-chain و فعالیت صرافی ها، به صفحه توییتر پیامهای هشدار مراجعه کنید.

نکته: این هفتهنامه قصد هیچ نوع توصیه مالی و سرمایهگذاری ندارد و تمامی این دادهها صرفاً به جهت اطلاعرسانی شما منتشر شده است. بهتر است هیچ نوع تصمیم مالی از این اطلاعات اخذ نشود و مسئولیت تمام تصمیمات مالی شما صرفاً به عهده شخص شماست.