هولدرهای سرسخت تحت فشار بیشتر قرار میگیرند

بازار شواهد بسیاری حاکی از تسلیم شدن سرمایه گذاران در فاز خرسی فعلی دارد؛ اما اکنون تمام توجهات به تشکیل کف قیمتی جلب شده است. در این شماره خواهیم دید که فازهای خرسی قبل چه ویژگی هایی داشتند و چه مدت زمانی را برای رسیدن به کف قیمتی طی کردند.

بازار هنوز در شوک سقوط قیمتی که در طول یک ماه اخیر تجربه کرده، به سر می برد و به همین جهت هنوز از اطراف محدوده ۲۰ هزار دلار خارج نشده است.

کندل قیمت در آغاز هفته از قیمت ۱۸,۹۷۱ دلار باز شد و کمی بالاتر از هفته قبل در قیمت ۲۲,۲۳۰ دلار بسته شد.بازار از ATH خود، تا کنون ۷۵ درصد ریز داشت. در این شرایط حتی قویترین هولدرها فشار روانی بازار را روی دوش خود احساس میکنند.

بازار در این بلاتکلیفی اقتصادی برای یافتن کف قیمتی تلاش میکند و در این هفته سرمایهگذاران بلندمدت و ماینرها در کانون توجهات قرار میگیرند.

در این شماره به این موضوع خواهیم پرداخت که در فازهای خرسی گذشته، کفهای قیمت چگونه تشکیل شده و چه ویژگیهای مهمی داشتند. در این بازه زمانی، معمولاً سرمایهگذاران دست از فروش اجباری بیتکوینهای خود میکشند و دیگر قدرتی ندارند تا بیش از این قیمت را کاهش دهند.

این بازه زمانی را از چندین زاویه بررسی خواهیم کرد:

· آخرین مرحله فروش هولدرهای قدرتمند بازار که درنهایت باعث ضعف و خستگی این فروشندگان میشود.

· جابهجا شدن ثروت از سمت سرمایهگذاران کوتاهمدت به دست هولدرهای سرسخت

· رشد دوباره تقاضا از سمت سرمایهگذاران کوتاهمدت خرد و بازیگران مهم بازار

· تسلیم شدن ماینرها که به نظر میرسد هم اکنون در حال وقوع باشد.

جابه جایی بیتکوین ها میان سرمایه گذاران

نمودار زیر نشان میدهد که قیمت از ATH چه مقدار کاهش پیدا کرده است. با توجه به این نمودار، فاز خرسی که اکنون در آن قرار داریم با آخر فاز خرسی ۲۰۱۸ بسیار شباهت دارد. در این بخش، این دو فاز خرسی را با یکدیگر مقایسه میکنیم:

بازه زمانی دسامبر ۲۰۱۷ تا مارس ۲۰۱۹: پس از اینکه سقف هیجانی سال ۲۰۱۷ تشکیل شد، قیمت از ATH ، طی مدت ۱۵ ماه ، ۸۵ درصد کاهش پیدا کرد. محدوده ۶ هزار دلار برای مدتی به عنوان مقاومتی محکم شناخته میشد، اما این سطح بلاخره شکسته شد و در طول یک ماه، قیمت از آن نقطه ۵۰ درصد دیگر ریزش پیدا کرد.

بازه زمانی نوامبر ۲۰۲۱ تا جولای ۲۰۲۲ : فاز خرسی که اکنون شاهد آن هستیم، از سقف خود ۷۵ درصد ریزش را تجربه کرده و سطح ۲۹ هزار دلار به عنوان سطح حمایتی مشابه به چرخه قبل، ظاهر شد. بازار برای آخرین بار در اواسط ماه می تسلیم شد و قیمت تنها در دو هفته از این سطح مقاومتی، ۴۰ درصد ریزش داشت.

یکی از پیامدهایی که طولانی شدن فاز خرسی به همراه دارد این است که پس از تحمل فشار روانی توسط سرمایه گذاران، بیتکوین ها دوباره میان سرمایهگذاران باقی مانده، توزیع می شود. با استفاده از معیار URPD میتوان دریافت که بیتکوین ها در چه قیمتیهایی به تدریج توزیع شده و بین افراد جا به جا می شوند.

در گزارش هفتگی شماره ۲۳ اشاره شده است که، فازهای خرسی گذشته دو مرحله داشتند:

· پس از ATH: در این بازه زمانی، سرمایهگذاران کوتاهمدت، آغاز بازار خرسی را می پذیرند و با کاهش قیمت در روند نزولی، از بازار خارج می شوند. از طرف دیگر برخی معاملهگران سعی دارند در خلاف جهت روند نزولی بازار معامله کنند. در نتیجه این نوع معامله گری، چندین جهش صعودی در خلاف روند بازار ایجاد می شود.

· تشکیل کف قیمتی: در این بازه زمانی، سودآوری بسیاری از سرمایه گذاران به حداقل رسیده و هر چه فشار مالی بیشتری بر سرمایه گذاران غالب می شود، افراد کمتری تمایل دارند به بازار وارد شوند و در نهایت شرایط برای تسلیم نهایی سرمایهگذاران مهیا می شود.

در نمودار زیر، مشاهده میکنیم که سرمایه گذاران در فاز خرسی دسامبر ۲۰۱۷ تا مارس ۲۰۱۹ در دو مرحله تسلیم می شوند و سپس کف قیمتی تشکیل می دهد. افرادی که در سقف قیمتی، بیتکوین خریداری کردند، بیتکوین های خود را در قیمت ۶ هزار دلار خرج یا جا به جا میکنند و در این سطح، سرمایهگذاران بسیاری بیتکوینهای توزیع شده را جذب میکنند و زمانی که بازار برای آخرین بار تسلیم می شود، بیتکوینهای بسیاری دوباره بین قیمت ۳ هزار دلار تا ۵ هزار دلار بین افراد جا به جا می شوند.

در فاز خرسی فعلی نیز بازار چنین رفتاری از خود نشان می دهد. بین ماه می تا جولای ۲۰۲۱، بیتکوین ها در سطح قیمتی ۳۰ هزار دلار به دلیل تقاضای زیاد بین افراد جا به جا می شوند. سپس ریزش قیمت تا ۲۰ هزار دلار از می تا ژوئن امسال، باعث تسلیم بسیاری از سرمایهگذاران شده و از طرف دیگر تقاضای جدیدی را در این سطح ایجاد کرده است.

تسلیم هولدرهای سرسخت

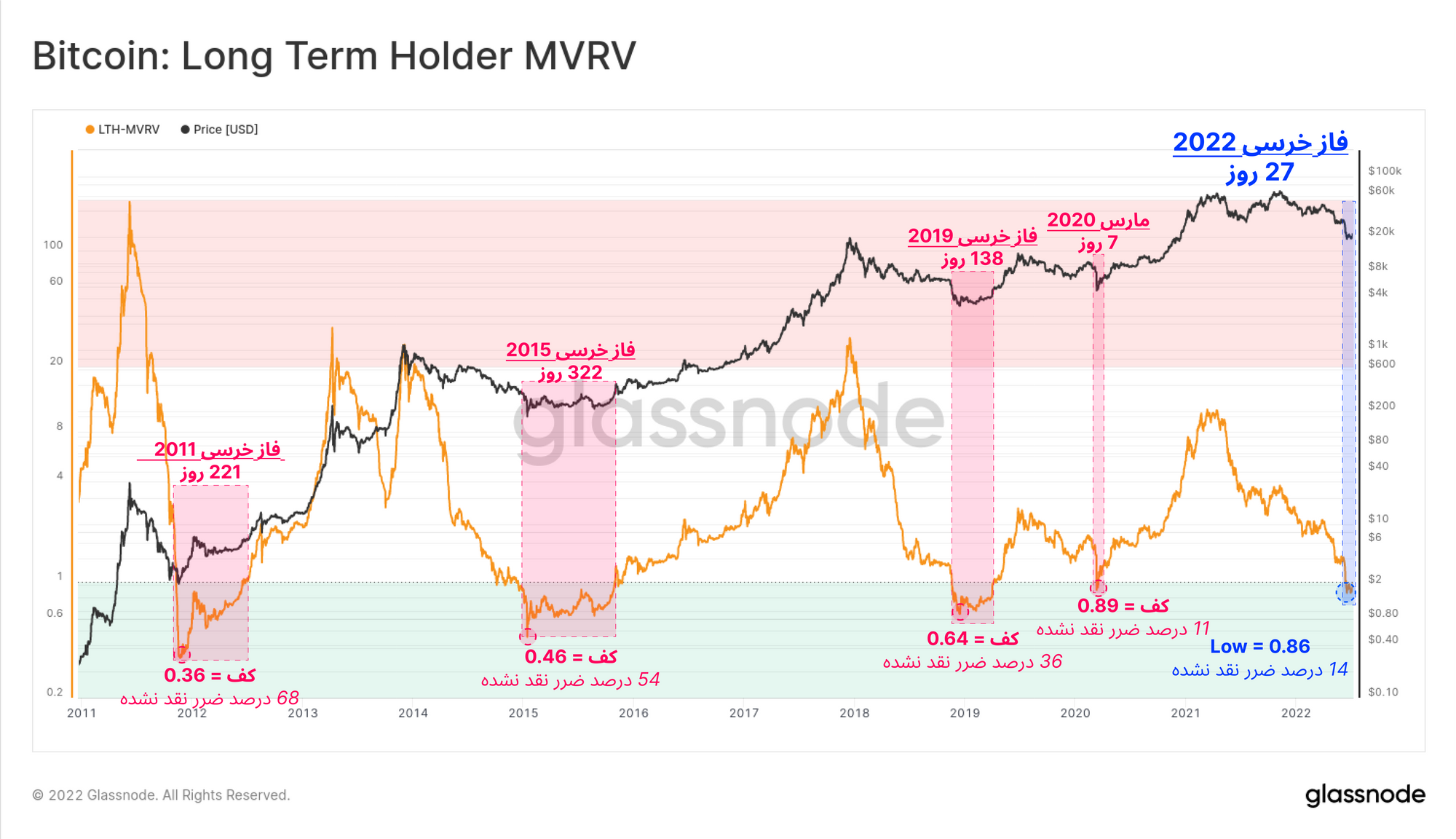

زمانی که سطح قیمتی ۳۰ هزار دلار شکسته شد، ماینرها و سرمایهگذران بلندمدت ناگهان تحت فشار قرار گرفتند. برای اینکه ببینیم فاز تسلیمی که اکنون در بازار مشاهده میکنیم چه مقدار عمیق شده ، باید سودآوری این دو گروه را از دو جهت بررسی کنیم: مقدار ضرری که نقد کرده( بیتکوین های خود را فروختند و یا به آدرس دیگر انتقال دادند) و مقدار ضرری هنوز نقد نکردهاند ( بیتکوین های خود را در ضرر نگه داشتنهاند).

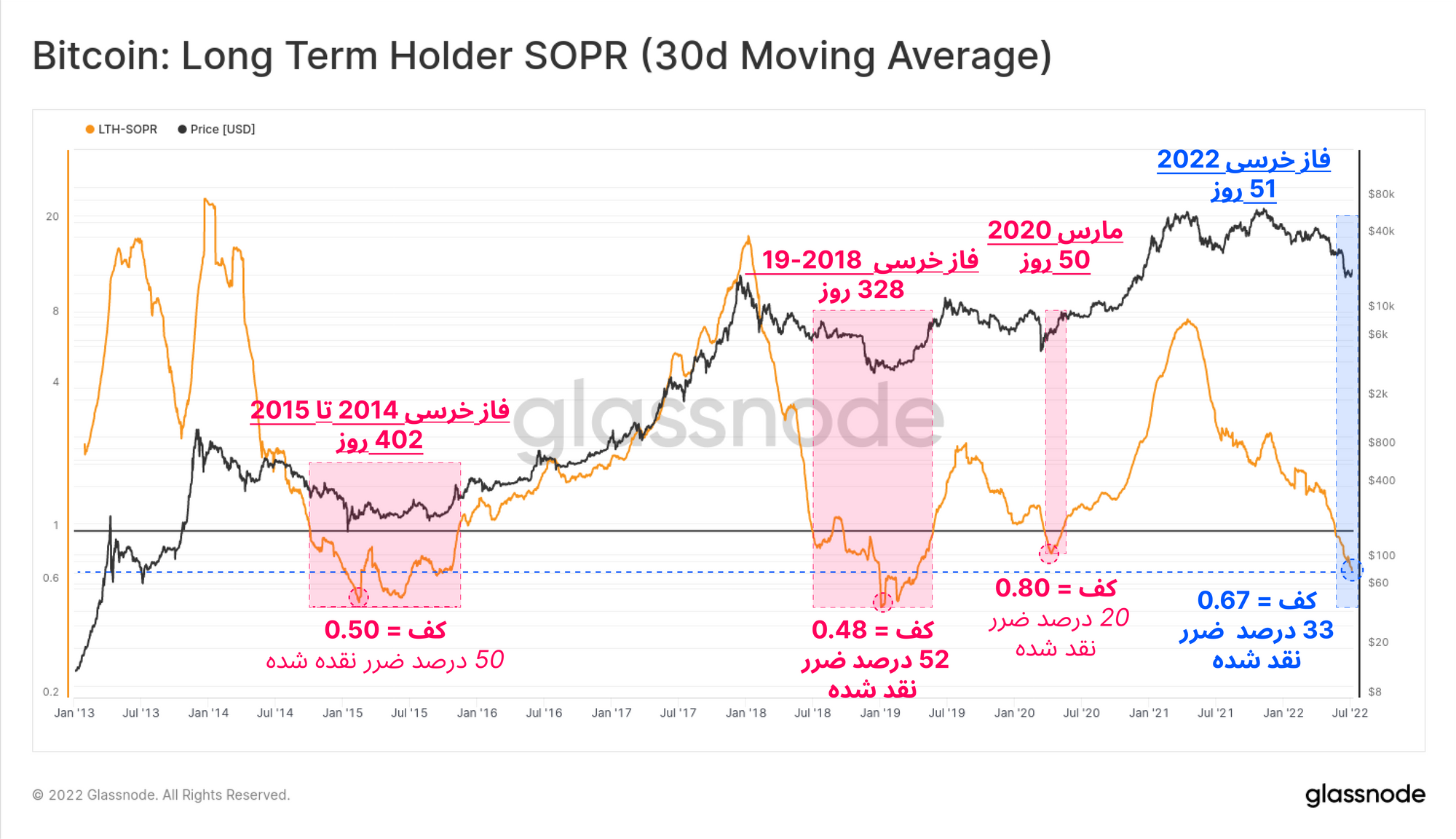

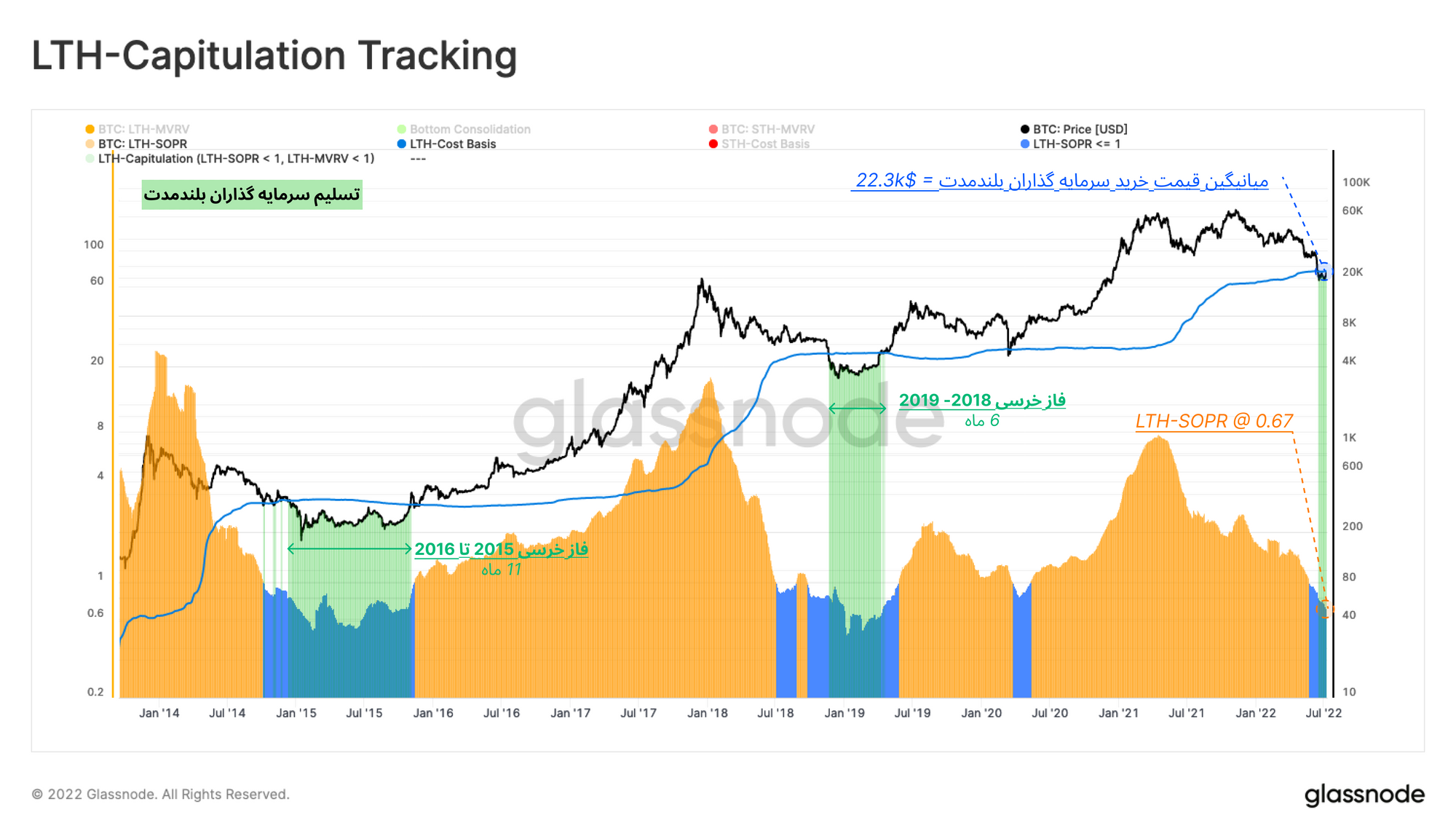

معیار Long-Term Holder Spent Output Profit Ratio ، میزان سود و ضرری که سرمایهگذاران بلندمدت نقد کردهاند، مشخص می کند.

به طور مثال اگر این معیار عدد دو را نشان دهد یعنی سرمایهگذاران بیتکوین هایشان را با دو برابر سود خرج کردند؛ بنابراین زمانی که مقدار این معیار زیر عدد یک باشد، یعنی زیر قیمتی که بیتکوینهای خود را خریداری کرده، آن ها را خرج کردند.

در حال حاضر این معیار عدد ۰.۶۷ را نشان می دهد. این مقدار به این معناست که سرمایه گذاران بلندمدت ۳۳ درصد ضرر نقد کردهاند.

معیار Longer-Term Cost Basis ، میانگین قیمتی است که سرمایهگذاران بلندمدت بیتکوینهای خود را خریداری کردند. بنابراین زمانی که سرمایهگذاران بلندمدت به طور میانگین در زیر قیمت خرید خود باشند، به طور کلی در ضرر قرار دارند. در حال حاضر بیتکوینهای سرمایهگذاران بلندمدت ۱۴ درصد زیر قیمت خرید در ضرر هولد شده و هنوز نقد نشدهاند.

در دو نمودار قبل میزان ضرری که سرمایهگذاران بلندمدت چه در هنگام خرج کردن بیتکوین های خود و چه در هنگام هولدکردن تحمل کردند، مشخص کردیم. اکنون در نمودار زیر به رنگ سبز مشخص شده است که در کدام بازه زمانی، سرمایه گذاران بلندمدت هم در خرج کردن بیتکوین های خود دچار ضرر شدند و هم در حالت هولد کردن بیتکوین ها، ضرر را تحمل کردند. در حال حاضر محدودهای که اکنون در آن قرار داریم، خبر از تسلیم قریبالوقوع سرمایهگذاران بلندمدت میدهد.

با توجه به اینکه میانگین قیمت خرید سرمایهگذاران بلندمدت ۲۲.۳ هزار دلار است و بیتکوینهای این سرمایهگذاران در ضرر خرج می شوند؛ بنابراین هر بیتکوین به طور میانگین در ۳۳ درصد ضرر نقد میشود، درحالی که قیمت تنها ۶ درصد از قیمت خرید آن ها پایین تر است. این موارد بیانگر این نکته است که افرادی که بیتکوین هایشان را در قیمت بالاتر خریداری کردند، اغلب آن ها اکنون بیتکوینهای خود را خرج میکنند و افرادی که از چرخه ۲۰۱۷ تا سال ۲۰۲۰ خریداری کردند، همچنان تسلیم نشدهاند.

یکی از پیامدهای تسلیم بازار این است که بیتکوینهای خرج شده، بین خریداران جدید پخش می شوند. ابتدا به خریدارانی که جدیدا وارد بازار شدند، سرمایه گذاران کوتاه مدت گفته می شود، اما اگر بیتکوینهای خود را خرج نکنند، به سرمایهگذاران بلندمدت تبدیل می شوند و اغلب موجودی بیتکوین در اختیار این سرمایهگذاران قرار میگیرد؛ زیرا سرمایهگذاران ضعیف تر از بازار خارج شدند.

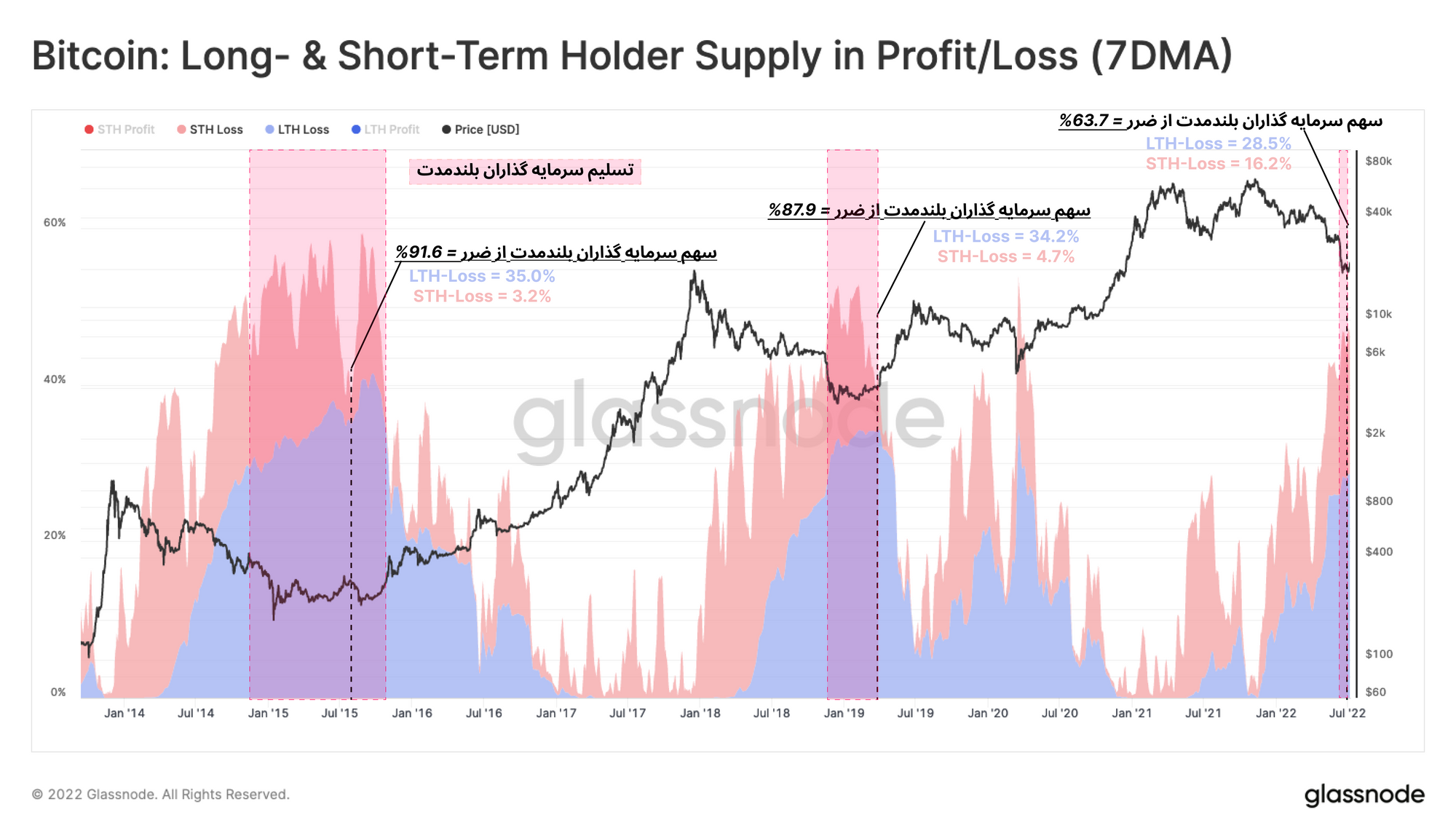

معمولا کف قیمتی زمانی تشکیل شده که سرمایهگذاران بلندمدت ضرر بسیاری را تحمل کرده و بیتکوینهای خود نقد نکنند. به عبارت دیگر، برای اینکه بازار خرسی به کف نهایی خود برسد، تعداد بسیاری از بیتکوینهایی که در ضرر نگه داری شدند به دست افرادی منتقل شود که به راحتی دست به فروش بیتکوینهای خود نمیزنند.

دو عامل باعث چنین رخدادی می شود:

· خروج سرمایهگذاران ضعیف تر ( سرمایه گذاران کوتاه مدت).

· انتقال تدریجی بیتکوینها به دست افرادی که اعتماد بیشتری به سرمایهگذاری خود دارند و نسبت به قیمت حساسیت کمتری نشان میدهند(سرمایه گذاران بلندمدت)

در عمیق ترین فازهای خرسی قبلی، سرمایه گذاران بلندمدت بیش از ۳۴ درصد بیتکوین های موجود را در ضرر نگه داشتند و از طرف دیگر سهم سرمایهگذاران کوتاهمدت تنها ۳ تا ۴ درصد از تمام موجودی بیتکوین بود. در حال حاضر سرمایهگذاران کوتاه مدت، هنوز ۱۶ درصد از کل موجودی بیتکوین را در ضرر نگه داشتهاند. بنابراین می توان گفت، بیتکوین هایی جدید باید به سرمایهگذاران بلندمدتی منتقل شود که هولدرهای سرسخت بیتکوین هستند.

طبق مواردی که به آن اشاره شد، با وجود نشانه هایی که خبر از تشکیل کف بازار میدهد، مدت زمان بیشتری باید طی شود و یا فشار بیشتری به بازار وارد شود تا کف مستحکمی تشکیل شود. هنوز خطر سرمایهگذاران بلندمدت را تهدید میکند.

بازگشت تقاضای سرمایه گذاران خرد و کلان

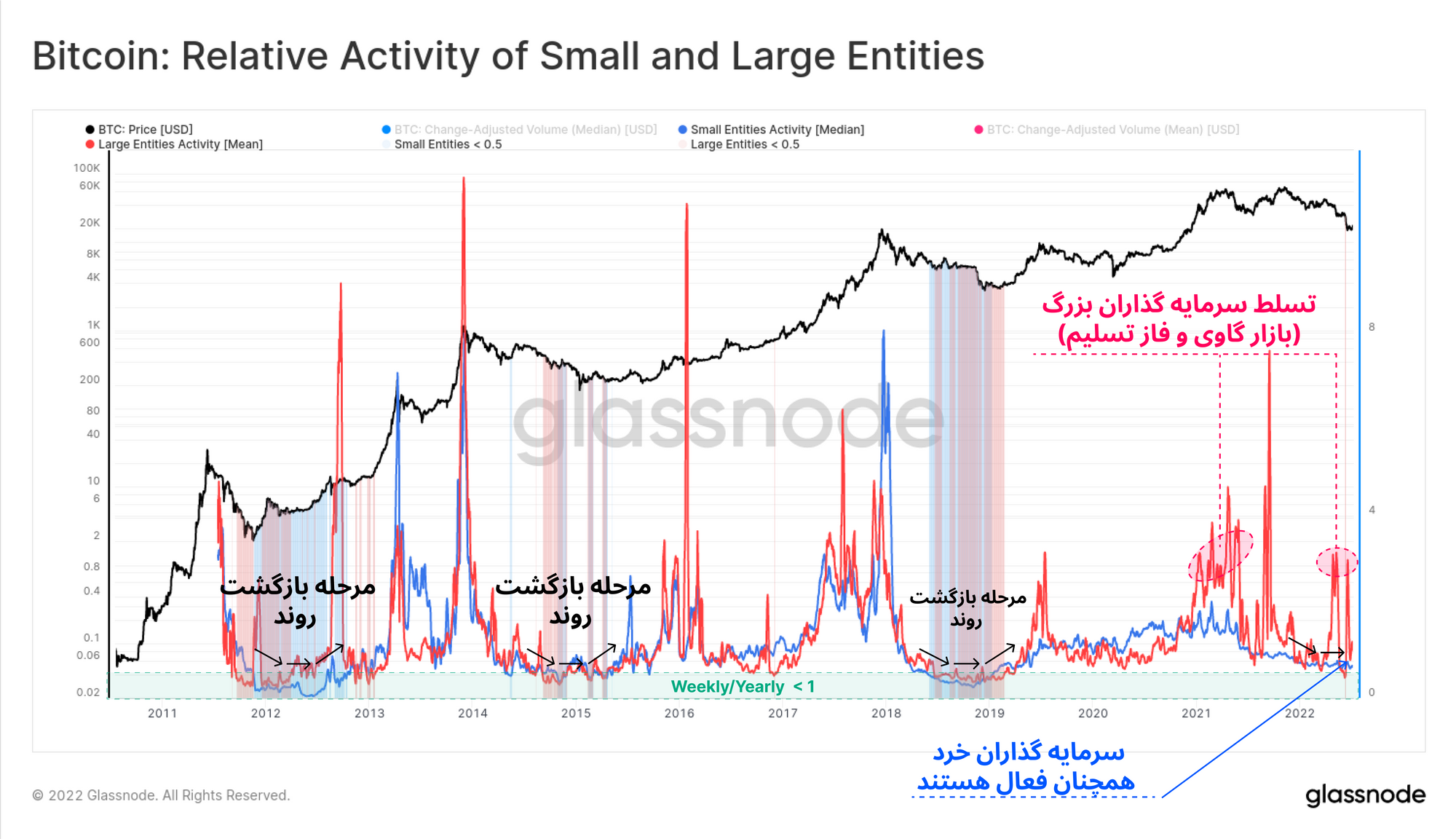

یکی از مواردی که در هر بازار خرسی تا کنون رخ داده است، خروج افرادیست که با دیدکوتاه مدت و به صورت موقتی وارد این بازار شده اند. طبق مشاهداتی که در هفته گذشته صورت گرفته ، گروه میگو ها و نهنگ ها بیشترین میزان انباشت را دارند. در ادامه اندیکاتور جدیدی معرفی خواهیم کرد که با استفاده از آن فعالیت گروه های کوچک و گروه های بزرگ را در شبکه خواهیم دید ( این معیار توسط Cryptovizart ایجاد شده است).

🧵/1. Skewness, in statistics, is the degree of asymmetry observed in a probability distribution. Distributions can exhibit right (positive) skewness, left (negative) skewness, or no skewness (zero).

— CryptoVizArt.btc 📈 (@CryptoVizArt) February 22, 2022

In the positive skewness case, the Mean > Median. pic.twitter.com/SFbiOP8nhK

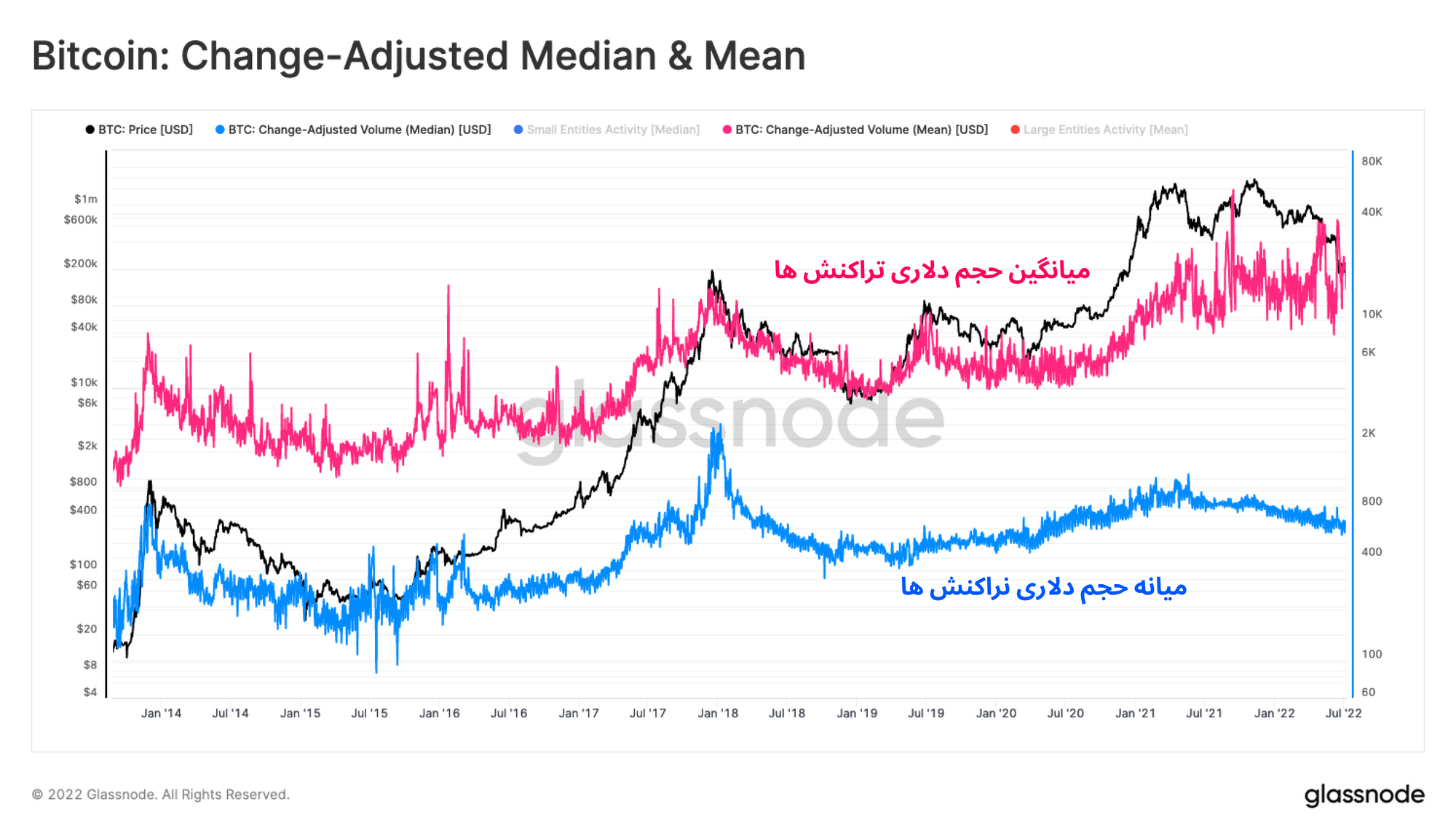

اگر تاریخچه تراکنش های بیتکوین را بررسی کنیم، خواهیم دید که میانگین حجم تراکنش های روزانه معمولا از میانه حجم روزانه بیشتر بوده است. به عبارت دیگر، تعداد تراکنشهایی که حجم کمتری دارند بسیار بیشتر از تراکنش هایی است که حجم سنگینی دارند. به عنوان مثال، تراکنشهایی چند هزار دلاری بسیاری در شبکه انجام می شود؛ اما حجم این تراکنش ها به نسبت کمتر است و از طرف دیگر تعداد تراکنش های چند میلیون دلاری بسیار کمتر است، اما حجم آن ها بالاتر است.

در نمودار زیر ،میانه حجم تراکنش به رنگ آبی و میانگین حجم تراکنش ها را به رنگ قرمز نشان داده است. اکنون با توجه به اینکه در نمودار زیر میانگین حجم تراکنشها بیشتر از میانه حجم تراکنشهاست، به این حالت عدم تقارن مثبت گفته میشود.

عدم تقارن مثبت به این معناست که میانگین حجم نسبت به میانه حجم بیشتر باشد. به عبارت دیگر تعداد تراکنشهای کم حجم نسبت به تراکنشهای سنگین بسیار بالاتر است.

اکنون میتوانیم با استفاده از این روش، میزان تقاضای بازیگران بزرگ و کوچک را با یکدیگر مقایسه کنیم. اوسیلاتور آبی رنگ نمودار زیر، از نسبت بین میانگین ۷ روزه و ۳۶۵ روزه میانه تراکنشها به دست آمده و تراکنش های کم حجم یا همان بازیگران کوچک را نشان میدهد.

اوسیلاتور قرمز از نسبت بین میانگین ۷ روزه و ۳۶۵ روزه میانگین تراکنشها حاصل شده و تراکنشهای سنگین یا بازیگران بزرگ را نشان میدهد.

· زمانی که تعداد سرمایهگذاران خرد از تعداد بازیگران کلان بازار بیشتر می شود، معمولاً به این معناست که تعداد تراکنشهایی کم حجم تر افزایش یافته و این افراد در بازار گاوی به معاملات هیجانی مشغول هستند.

· هر کدام از این اوسیلاتورها جهش صعودی داشته باشد، یعنی آن گروه تقاضای بیشتری برای ورود به بازار دارد.

· در صورتی که هر کدام از این گروه ها روند نزولی داشته باشد، بیشتر به معنای کاهش تقاضا از طرف آن گروه است.

در نمودار زیر مشاهده میکنیم که در چرخه فعلی بازار، خط قرمز دائما بالاتر از خط آبی حرکت کرده است. این حالت به معناست که بازیگران بزرگ ( به احتمال فراوان موسسات)، هم در روند صعودی این چرخه و هم در فاز تسلیم، بسیار فعالتر از سرمایهگذاران خرد بازار عمل کردند.

همچنین مشاهده میکنیم که سرمایهگذاران خرد بازار در این چرخه، نسبت به فازهای خرسی گذشته فعالتر هستند؛ اما هنوز میزان فعالیت آنها به کمترین حد ممکن نرسیده است که از آن انتظار بازگشت و تغییر روند داشته باشیم. برای اینکه ببینیم در میزان تقاضای دو قطب متفاوت بازار چه تغییراتی صورت خواهد گرفت، باید این معیار را رصد کنیم. نکته مهم این بخش میتواند این باشد که ما در مرحله تشکیل کف قیمتی هستیم اما هنوز زمان بازگشت و تغییر روند نرسیده است.

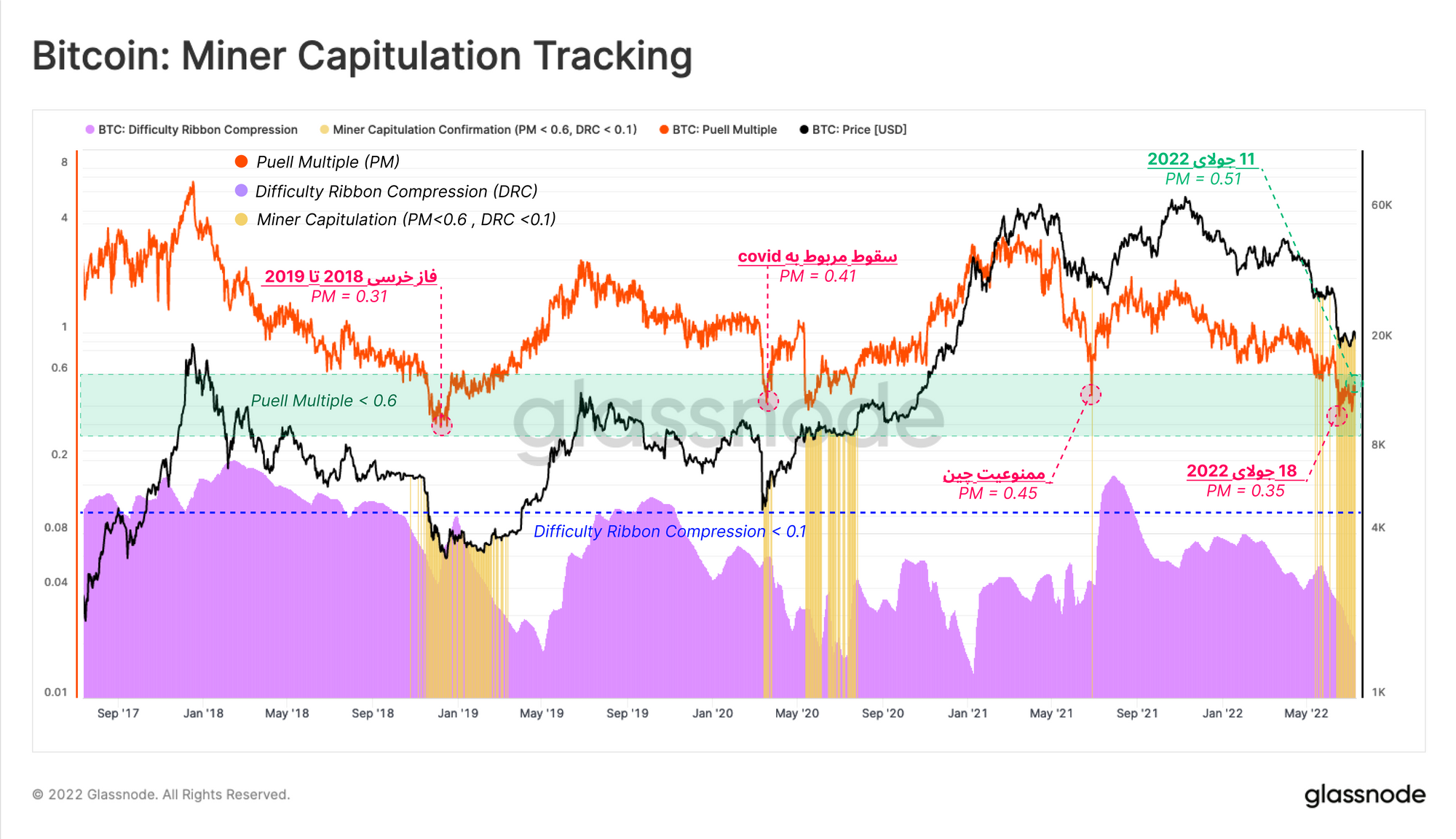

تسلیم ماینرها

در پایان این شماره به گروه ماینرها میپردازیم. این گروه غالباً در آخرین مراحل بازار خرسی، فشار فروش بسیاری به بازار وارد میکنند؛ زیرا در فازهای خرسی درآمد این گروه به خطر میافتد و مجبور به فروش بیتکوینهای خود و یا خاموش کردن دستگاه های خود می شوند.

به منظور اینکه مشاهده کنیم ماینرها تا چه مقدار تسلیم شدند، از اندیکاتوری استفاده میکنیم که از دو معیار تشکیل شده و هماهنگی میان این دو معیار را میسنجد. معیار اول، Puell Multiple که میزان تحت فشار قرار گرفتن درآمد میانرها را مشخص کرده و معیار دوم، Difficulty Ribbon Compression، میزان هش ریت را مشخص میکند.

· معیار Puell Multiple( رنگ نارنجی) درآمد فعلی ماینرها را با میانگین سالانه آن مقایسه میکند. در نمودار زیر مشاهده میکنیم که در حال حاضر، درآمد ماینرها ۴۹ درصد میانگین سالانه است و تحت فشار بودن درآمد این گروه را نشان میدهد.

· معیار Difficulty Ribbon Compression( رنگ بنفش)، در حال حاضر نشان میدهد که میزان هش ریت کاهش پیدا کرده که باعث کاهش سختی شبکه خواهد شد، زیرا ماینرها به اجبار و به دلیل کاهش درآمد، دستگاههای ماینینگ خود را خاموش میکنند.

· معیار Miner Capitulation Risk( رنگ زرد)، بازه زمانی را مشخص می کند که دو هر معیار بالا، همزمان کاهش پیدا کنند و این مرحله معمولا در کف بازار خرسی و تسلیم ماینرها رخ داده است.

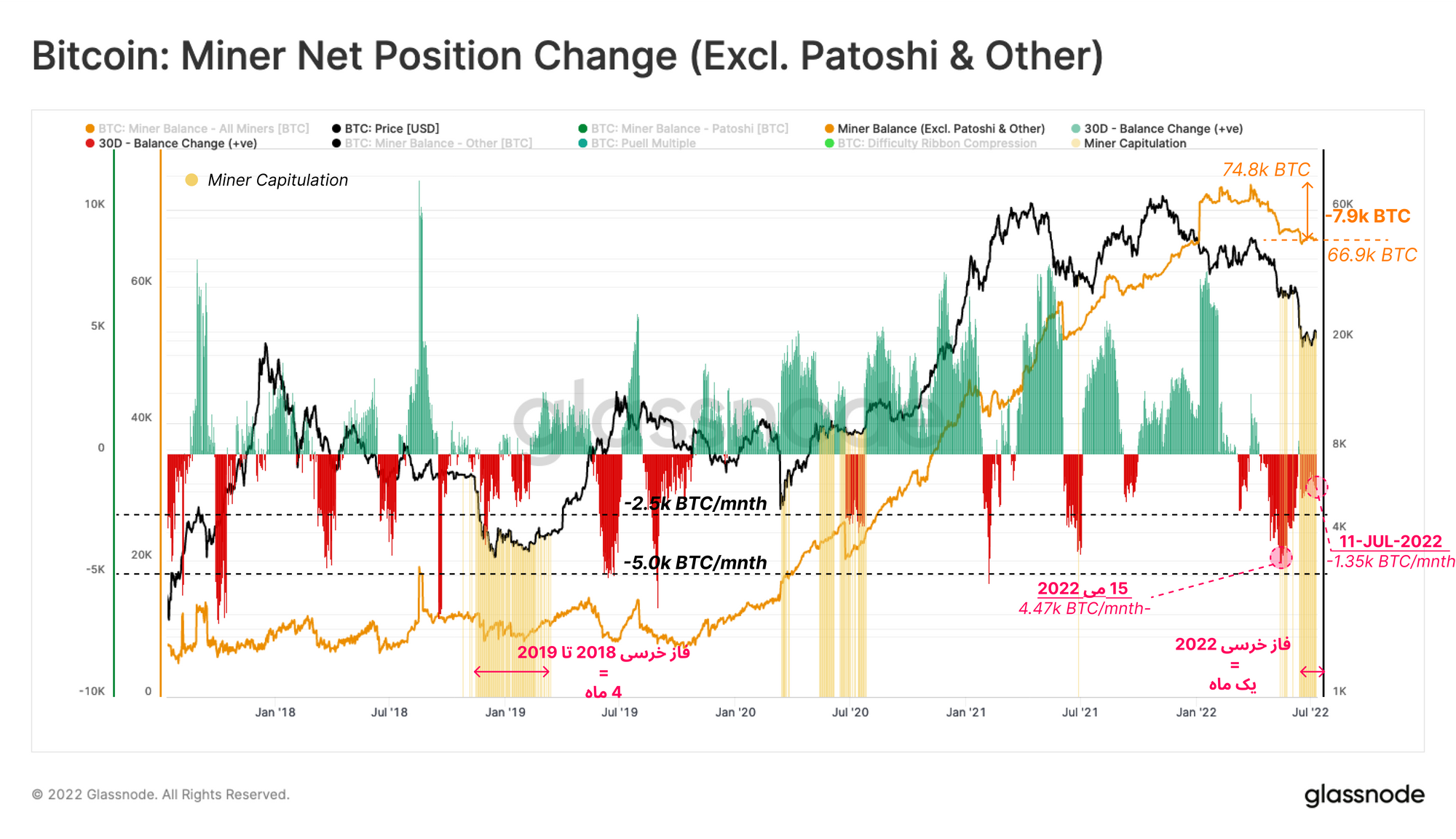

در بخش قبل مشاهده کردیم که احتمال تسلیم کامل و نهایی ماینرها وجود دارد و اکنون باید ببینیم میزان موجودی آنها چه تغییری یافته است.

ماینرها اخیراً به صورت میانگین ماهانه ۴.۴۷ بیتکوین خرج کردهاند و این حجم از خرجکردن پس از سقوط LUNA آغاز شد که میتواند یکی از علتهای آن باشد.

کمبود درآمد ماینرها سبب شده که در دو ماه اخیر، ۷.۹ هزار بیتکوین از ذخایر خود خارج کنند و اکنون ۱.۳۵ هزار بیتکوین در ماه خرج میکنند.

فاز تسلیم ماینرها در بازه زمانی ۲۰۱۸ تا ۲۰۱۹، چهار ماه به طول انجامید و هماکنون در بازار فعلی، این اولین ماهی است که ماینرها تسلیم شدهاند. ماینرها در حال حاضر ۶۶.۹ هزار بیتکوین در ذخایر خود دارند؛ بنابراین در صورتی که در چند ماه آینده قیمت توان خود را دوباره به دست نیاورد، ماینرها باز هم بیتکوینهای خود را خرج خواهند کرد.

مرور هفته

شرایطی که اکنون شاهدی آن هستیم، نشانه های بسیاری از مراحل پایانی فاز خرسی دارد. در این مرحله قویترین سرمایهگذاران و ماینرها فشار مالی و روانی بسیاری را تحمل میکنند و مستعد تسلیم شدن هستند.

از کل بیتکوینهای موجود، ۴۴.۷ درصد آن ها دچار ضرر هستند و درصد بیشتر این ضرر بر دوش سرمایهگذاران بلندمدت قرار دارد؛ اما این میزان ضرر، نسبت به ضرری که فازهای خرسی قبلی دچار آن شده، کمتر است.

در این شماره اندیکاتور جدیدی معرفی کردیم که با استفاده از آن میتوان فعالیت سرمایهگذاران خرد و کلان بازار را رصد کرد. با مشاهده این اندیکاتور دریافتیم که بازار به اعماق خود رسیده اما هنوز کف قیمتی معتبری تشکیل نداده و نیاز به زمان بیشتری دارد.

روی هم رفته، آثار تسلیم و فشار مالی افراد در بخشهای مختلف بازار مشاهده میشود اما برای رسیدن به کف قیمتی معتبر و آزمایش میزان تحمل سرمایهگذاران ، بازار باید زمان بیشتری را سپری کرده و فشار روانی بیشتری تحمل کند.

برای مشاهده بروزرسانی تمام محصولات اعم از اصلاحات و بروزرسانی دستی معیارها و دادهها میتوانید به این قسمت (Changelog) مراجعه کنید.

· معیارهای جدیدی برای اتریوم اضافه شد : ETH 2.0 Deposited by Staking Providers, Ethereum: US Month-over-Month Price Change, Ethereum: EU Month-over-Month Price Change, and Ethereum: Asia Month-over-Month Price Change.

- · امکانات جدید داشبورد ها: ویدیو، قابلیت اسکرول کردن در Textbox و تغییر سایز

- آپدیت workbrnch : با کلیک بر روی Funcctions، آنها را در فیلد input قرار می دهد و کاربران اکنون میتوانند چندین معیار را همزمان اضافه کنند.

- چند معیار جدید مربوط به شبکه Lightening اضافه شد : Lightning Network Base Fee (Median), Lightning Network Fee Rate (Median), Lightning Network Gini Coefficient (Capacity Distribution), Lightning Network Gini Coefficient (Channel Distribution), Lightning Network Node Connectivity

· ما را در توییتر دنبال کنید.

· به کانال تلگرامی ما بپیوندید.

· برای تحلیل و گفتگو بیشتر به فروم گلسنود مراجعه کنید.

· برای مشاهده معیارهای on-chain، به استودیو گلسنود مراجعه کنید.

· برای دریافت پیامهای هشدار خودکار از طرف معیارهای on-chain و فعالیت صرافی ها، به صفحه توییتر پیامهای هشدار مراجعه کنید.