سقوط FTX و پیامدهای آن

پس از ورشکستگی صرافی .MT GOX در سال ۲۰۱۳، سقوط صرافی FTX تجربهای بسیار شوکهکننده برای تمام حوزههای مربوط به داراییهای دیجیتال بود. در این گزارش به بحران نقدینگی FTX، خروج سرمایه کاربران از صرافیها و همچنین به واکنش بااطمینانترین سرمایهگذاران بیتکوین به رخدادهای اخیر، خواهیم پرداخت.

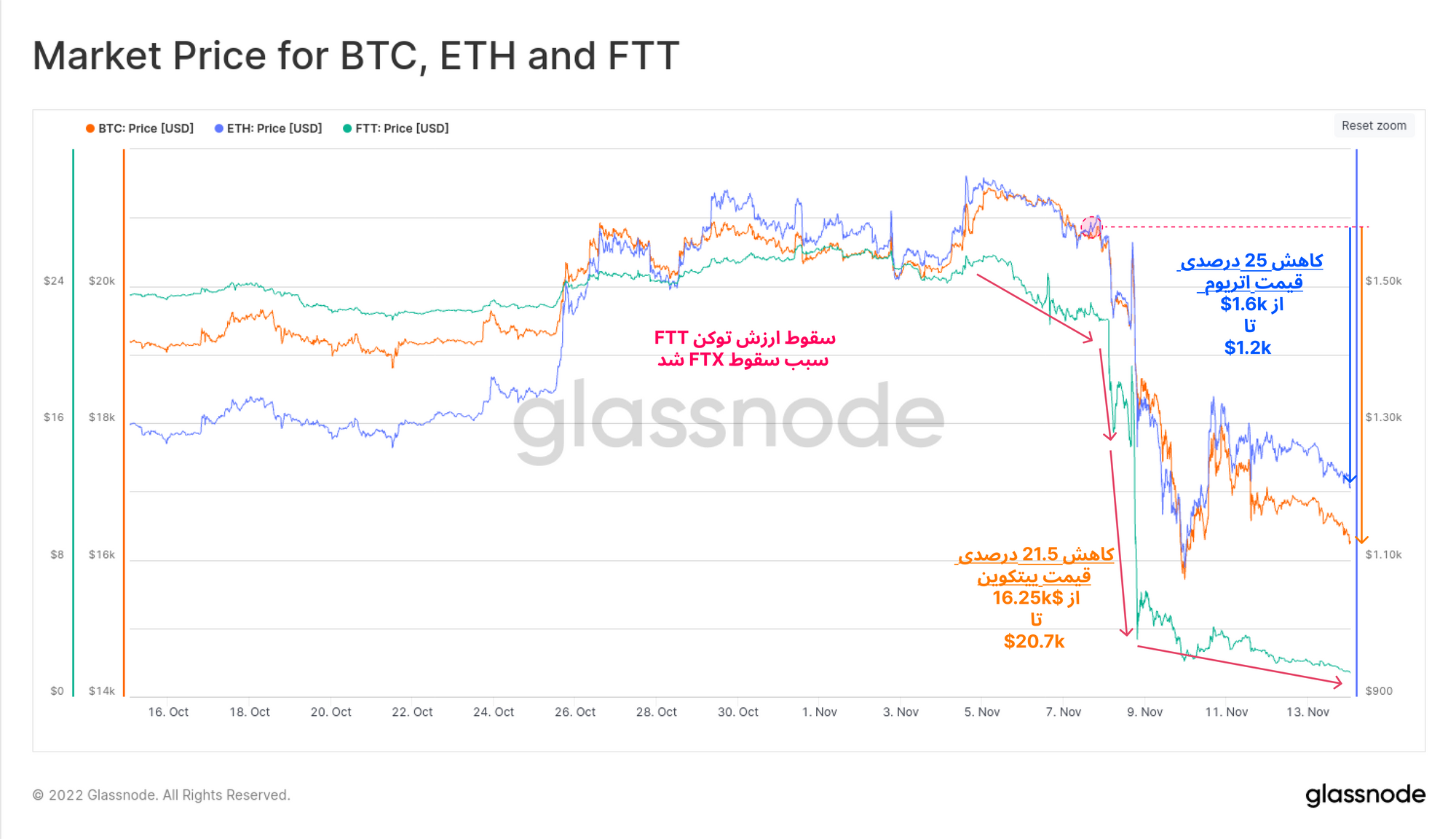

آنچه در طول یک هفته اخیر در دنیای رمزارزها رقم خورد، مجموعهای از رخدادهای بسیار مأیوسکننده بود که به صورت زنجیرهوار در پی یکدیگر رخ داد.

صرافی FTX، یکی از محبوبترین و فعالترین صرافیهای رمزارز، تنها در عرض یک هفته دستخوش این رویدادها شد:

· سرمایهگذاران به سرعت دارایی خود را از این صرافی خارج کرده و باعث بحران نقدینگی آن شدند.

· مذاکرات این صرافی برای خریداری شدن توسط Binance، بی نتیجه ماند.

· طبق شواهدی، تقریباً ۵۰۰ میلیون دلار از آدرسهای این صرافی هک شدهاند.

· بین۸ تا ۱۰ میلیارد دلار از سرمایه مشتریان این صرافی ناپدید شد.

· برای ورشکستگی خود و کمپانی زیر مجموعه خود FTX US، تشکیل پرونده داد.

· ارتکاب به اختلاس این صرافی در ارتباط با Alameda آشکار شد.

این رویدادها در مجموع ضربهی سهمگینی برای صنعت رمزارزها بود؛ زیرا موجب قفل شدن سرمایهی بسیاری از مشتریان FTX و پایمال شدن اعتبار چندین ساله صنعت رمزارزها شد و در ادامه خطرات بسیاری را برای نهادهای اعتباردهی ایجاد خواهد کرد که بسیاری از این خطرات غیرقابل پیشبینی هستند. تمام این رخدادها، ورشکستی ناخوشایند صرافی Mt.GOX در سال ۲۰۱۳ را برای ما یادآور میشوند. این صرافی نیز به دلیل نبود پشتوانه مالی مناسب با ورشکستگی رو به رو شد.

با وجود تمام آشفتگیها، باید به خاطر داشت که حوزه داراییهای دیجیتال، نوعی بازار آزاد به شما میرود و دلیل رویدادهای ناگوار اخیر را باید در عدم کفایت نهادهای متمرکز جستجو کرد، نه تکنولوژیهای رمزنگاری شدهای مانند ارزهای دیجیتال. بیتکوین به پشتیبانی مالی نیازی ندارد و بحران های نقدینگی و کمبود وثیقه در بازار، هرچند با فشار و خسارتهای مالی همراه باشد، بازار را از بزهکاریهای مالی و اشباع اهرم پاک خواهد کرد. از پیامدهای مثبت رخدادهای اخیر، در نظرگرفتن اهمیت مکانیزم Proof of Reserve برای صرافی ها و تصمیم سرمایهگذاران برای حفاظت از سرمایه خود در آدرس های شخصی است که در نهایت و به تدریج موجب تقویت زیرساختهای بازار ارزهای دیجیتال خواهد شد.

در این گزارش به مباحث زیر خواهیم پرداخت:

· جزئیات مربوط به خالی شدن آدرس های FTX

· تأثیرات سقوط FTX بر موجودی دیگر صرافیها و انتقال سرمایهها به آدرس های شخصی

· تاثیرات سقوط FTX بر سرمایهگذاران بلندمدت

کمبود پشتوانه مالی صرافی FTX

اینکه FTX چگونه ۸ تا ۱۰ میلیارد دلار از سرمایه مشتریان خود را ناپدید کرده است، در آیندهای نزدیک آشکار خواهد شد. گرچه که بنا بر شواهدی صرافی FTX به وسیله هج فاند خود به نام Alameda Research که زیرمجموعه این صرافی شناخته می شد، مرتکب اختلاس بخش هنگفتی از سرمایه کاربران خود شده است. برای کسب اطلاعات بیشتر درباره ارتباط بین FTX, Binance و Alameda ، پیشنهاد میکنیم منابع زیر را مطالعه کنید :

· جزئیات نحوه تبادلات بین Alameda,FTX و Binance در قالب یک رشتهتوییت

· جریان تبادلات بین این نهادها در داشبوردی تخصصی همراه با نمودارهای مرتبط

· گزارش ویدیویی حاوی اطلاعات اولیه مربوط به صرافی FTX

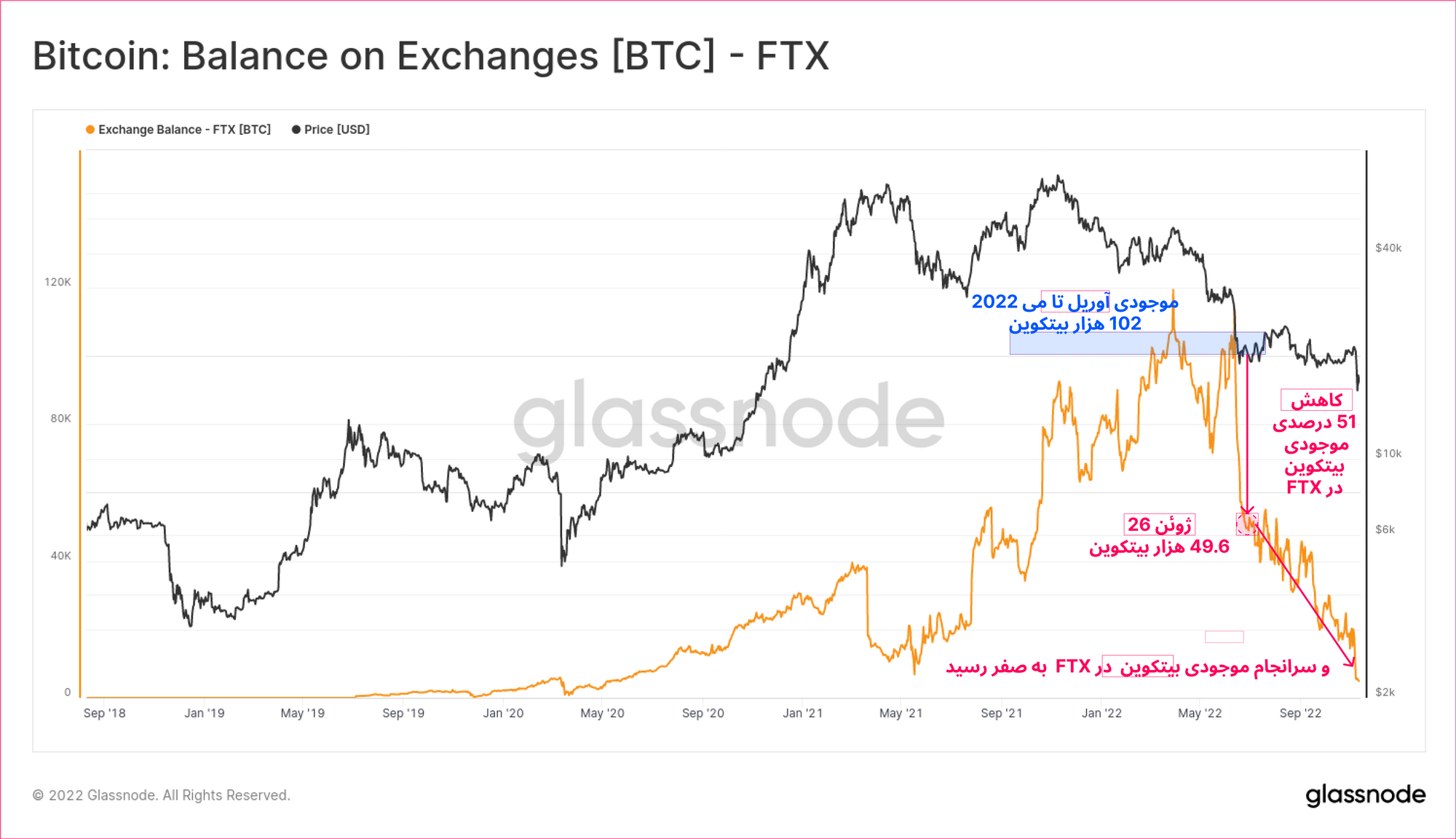

در طول این چند سال، تخمین میزان داراییهای صرافی FTX برای بسیاری از ارائهدهندگان دادههای مالی امر بسیار دشواری بوده است. طبق تجربهی ما در کندوکاو دادههای FTX، دریافتیم که این صرافی برای پنهان سازی موجودی بیتکوین خود، از سیستمی پیچیده و چندلایه استفاده می کند. طبق دادههایی که ما تاکنون به آن دسترسی داشتیم موجودی بیتکوین صرافی FTX، در اوج خود به سقف بیش از ۱۰۲ هزار بیتکوین رسیده بود که سپس از اواخر ماه ژوئن میزان موجودی بیتکوین این صرافی ۵۱.۳ درصد کاهش پیدا کرد.

طی هفته گذشته ذخایر بیتکوین FTX به طور پیوسته کاهش داشت تا سرانجام سرمایهگذاران تمام ذخایر بیتکوین را به طور کامل از این صرافی خارج کردند.تا کنون طبق شواهدی Alameda در اختلاس سرمایه کاربران FTXدست داشته است. به همین جهت طبق نمودار زیر میتوان گفت مشکلات مالی Alameda و FTX از ماه می تا ژوئن، به عبارتی پس از سقوط LUNA ، 3AC و نهادهای دیگر، آغاز شده بود.

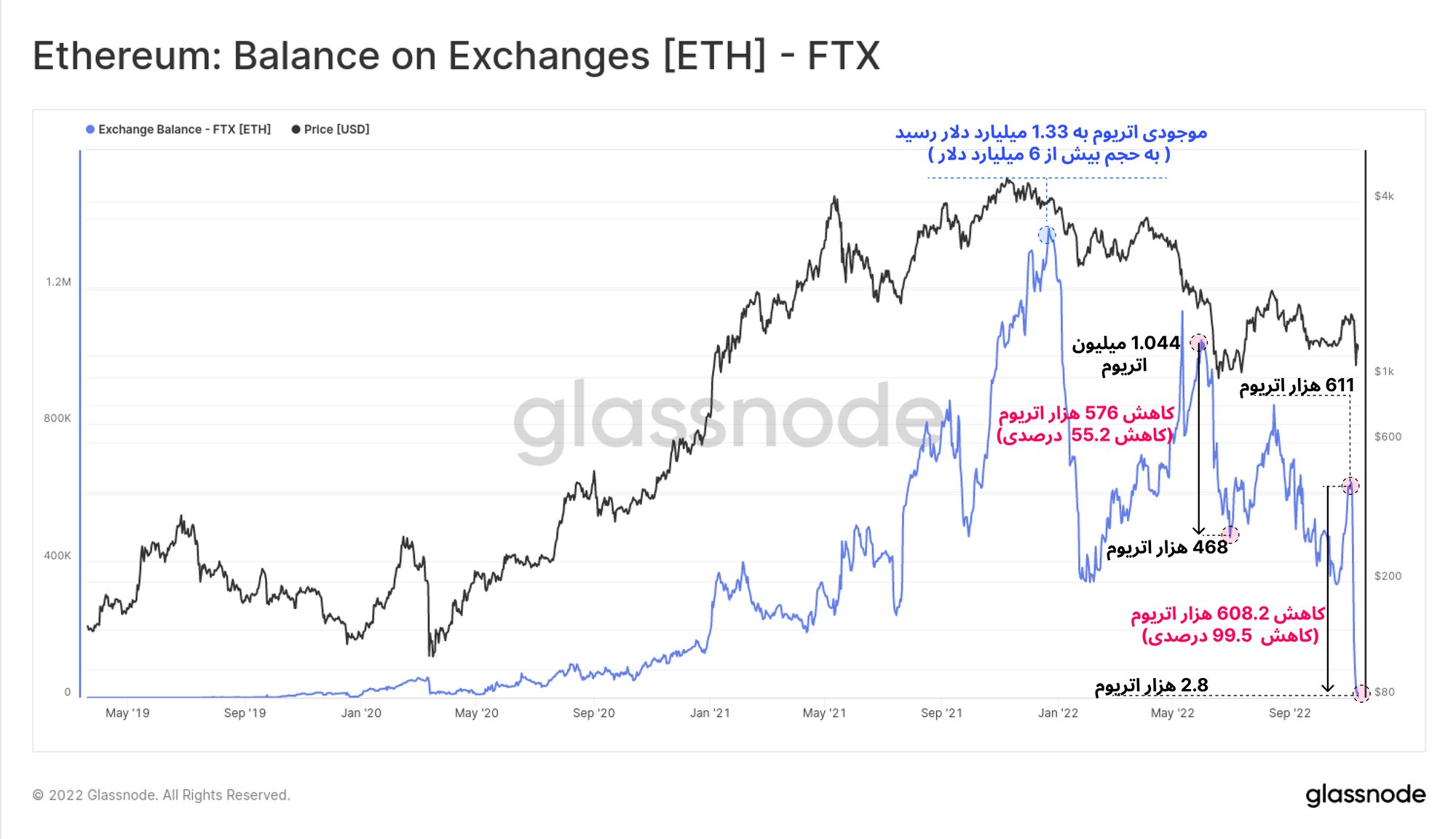

در دو بازه زمانی موجودی اتریوم در صرافی FTX کاهش شدیدی پیدا کرد:

· در ماه ژوئن موجودی اتریوم در این صرافی ۵۵.۲ درصد کاهش پیدا کرد و به ۵۷۶ هزار اتریوم رسید.·

· همچنین در این هفته موجودی این صرافی، ۹۹.۵ درصد کاهش پیدا کرد و از ۶۱۱ هزار اتریوم به ۲.۸ هزار اتریوم رسید.

موجودی اتریوم صرافی FTX نیز مانند موجودی بیتکوین به همین صورت کاهش داشت تا زمانی که ذخایر اتریوم به طور کامل از این صرافی خارج شد.

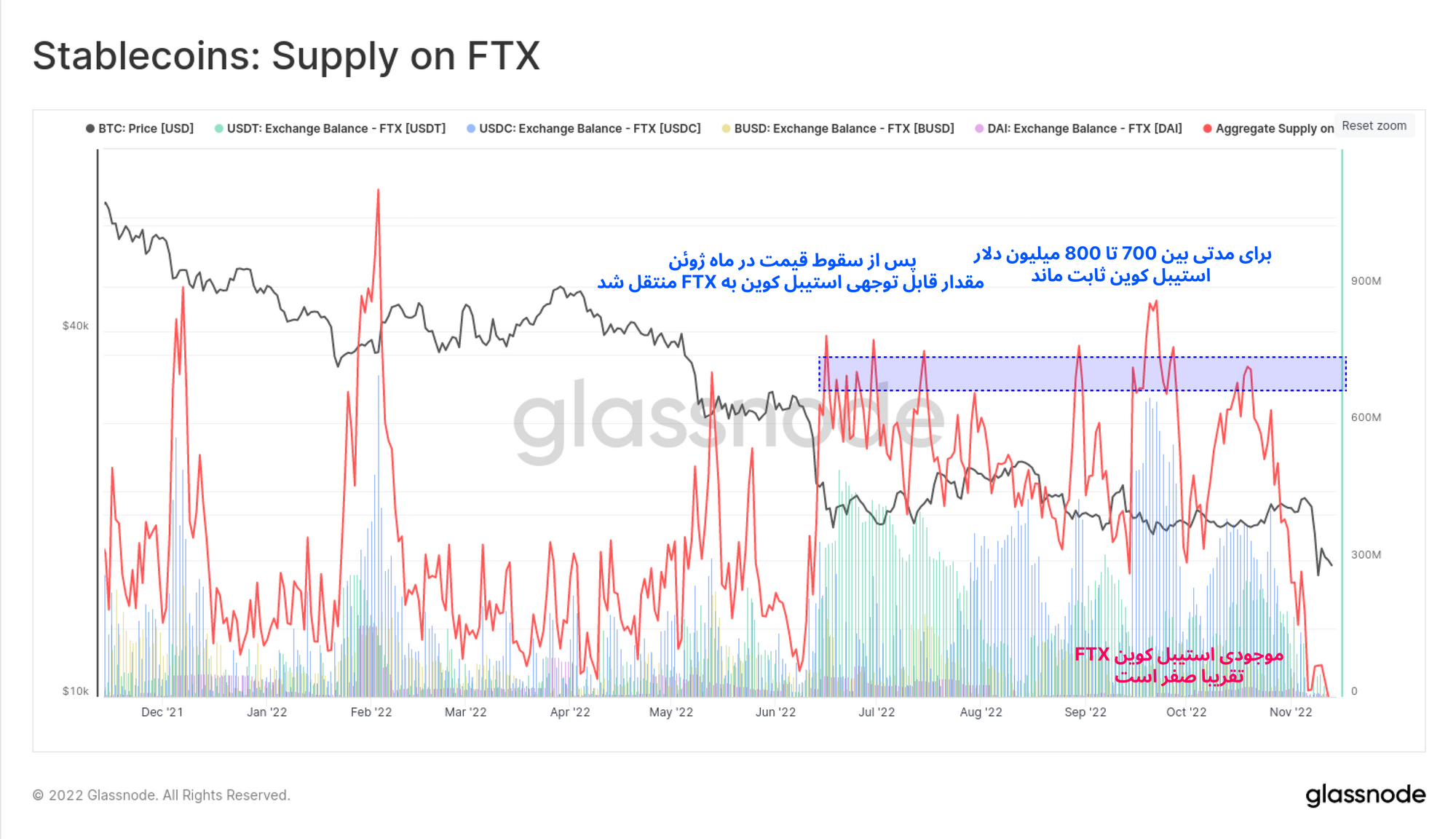

اکنون اگر به ذخایر استیبلکوین صرافی FTX توجه کنیم، طبق این نمودار، کل ذخایر استیبلکوین از نوزدهم اکتبر شروع به کاهش کرد و پس از یک ماه حجم استیبلکوینها از ۷۲۵ میلیون دلار به صفر رسید.

پس از ریزش قیمت ماه ژوئن، زمانی که ذخایر بیتکوین و اتریوم ریزش شدیدی تجربه کرد، موجودی استیبلکوینها در صرافی FTX به شدت افزایش پیدا کرد و برای مدتی حجم استیبلکوینها بین ۷۰۰ تا ۸۰۰ میلیون دلار باقی ماند. بنابراین میتوان گفت مشکلات مالی صرافی FTX از ماه ژوئن آغاز شد؛ زیرا برای وام دادن استیبلکوین ها به وثیقه بیتکوین و اتریوم نیاز پیدا کردند.

نمیتوان از روابط میان FTX و Alameda به طور دقیق اطمینان حاصل کرد؛ اما طبق آنچه در معیارهای آنچین مشاهده میشود، بیثباتی مالی این صرافی، از ماه می تا ژوئن آغاز شده بود. بنابراین اتفاقاتی که در چند ماه اخیر در این صرافی رخ داده، به نوعی نابودی قریبالوقوع این صرافی را پیشبینی کرده است.

امنیت بیشتر در کیف پول های شخصی

در پی رخدادهای اخیر، اکنون سرمایهگذاران بیشتری به دنبال بستری امن برای حفاظت از سرمایه دیجیتال خود هستند، به همین دلیل اخیرا شاهد خروج حجم سنگینی از دارایی از صرافیها بودهایم. نمودارهای زیر موجودی تمام صرافیها، کیفپول اقشار مختلف سرمایهگذاران و ماینرها را از ششم نوامبر زمانی که اخبار FTXهنوز به طور کامل انتشار نیافته بود، نشان میدهد.

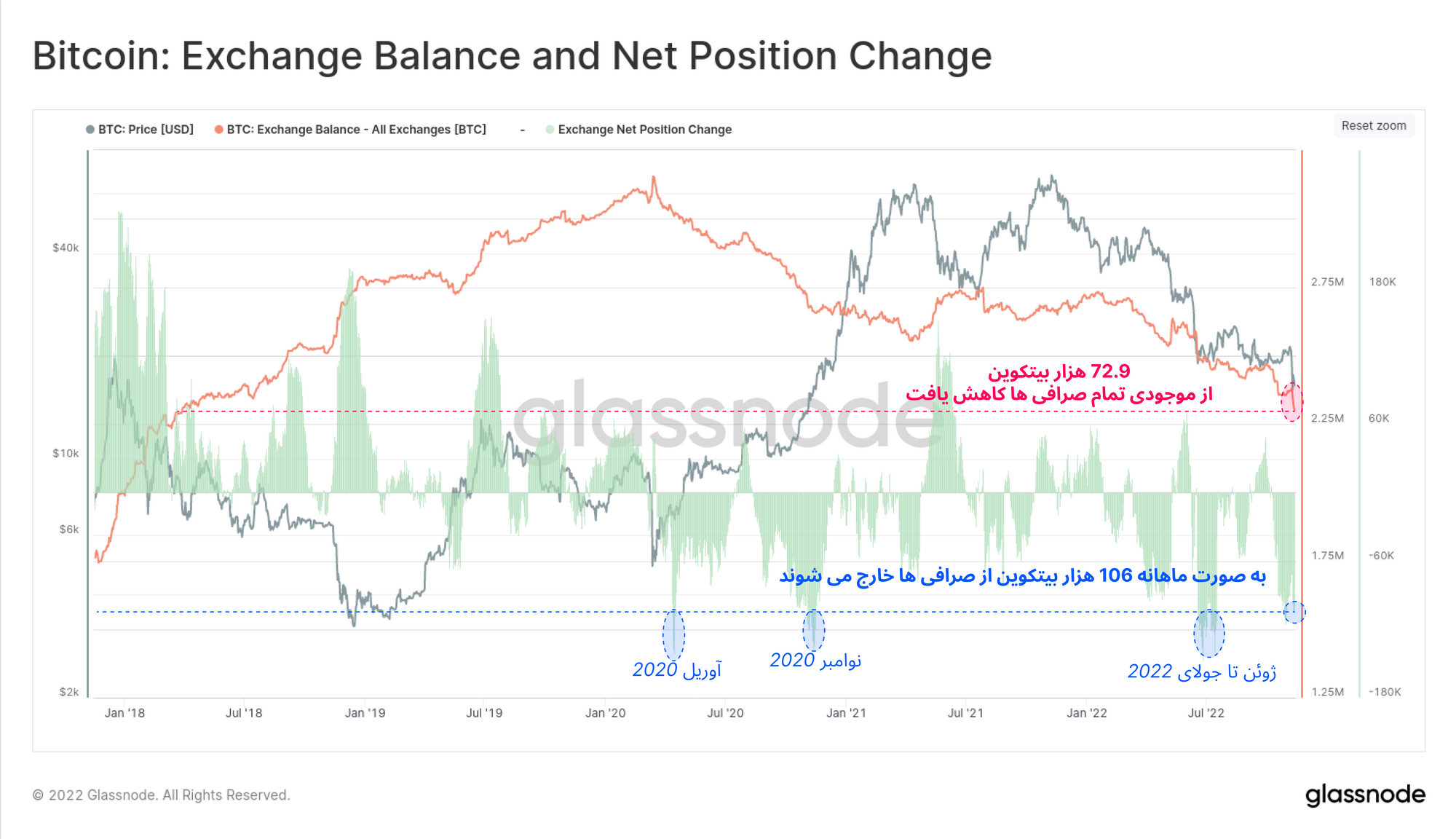

طی ۷ روز گذشته، موجودی بیتکوین صرافیها حدود ۷۲.۹ هزار بیتکوین کاهش پیدا کرد و یکی از سنگینترین خروجیهای بیتکوین از صرافیها را رقم زد؛ به طوری که بازار در گذشته تنها سه مرتبه چنین حجم خروجی را از صرافیها تجربه کرده بود؛ در آوریل ۲۰۲۰، نوامبر ۲۰۲۰ و ژوئن تا جولای ۲۰۲۲.

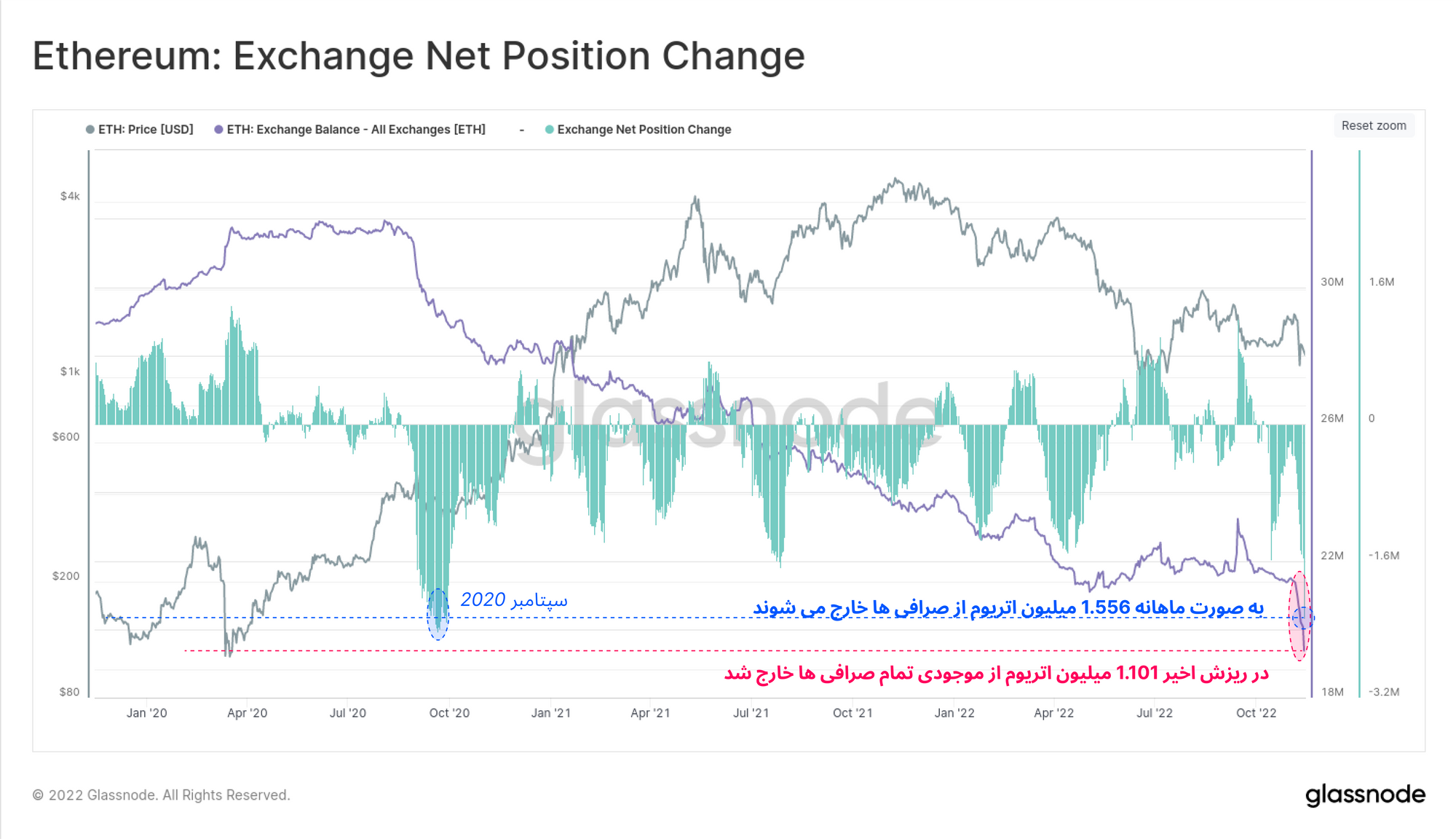

در نمودار زیر برای موجودی اتریوم صرافیها نیز وضعیت مشابهی را مشاهده میکنیم. در طول هفته گذشته حدود ۱.۱۰۱ میلیون اتریوم از صرافیها خارج شد. سپتامبر ۲۰۲۰ به 'تابستان Defi' معروف است که در این بازه زمانی تقاضا برای اتریوم به اوج خود رسیده بود و سرمایهگذاران برای استفاده از اتریوم به عنوان وثیقه قراردادهای هوشمند، اتریومها را از صرافیها خارج میکردند. پس از سپتامبر ۲۰۲۰، حجم اتریومهایی که اخیرا از صرافیها خارج شده، سنگینترین خروجی اتریوم از صرافیهاست.

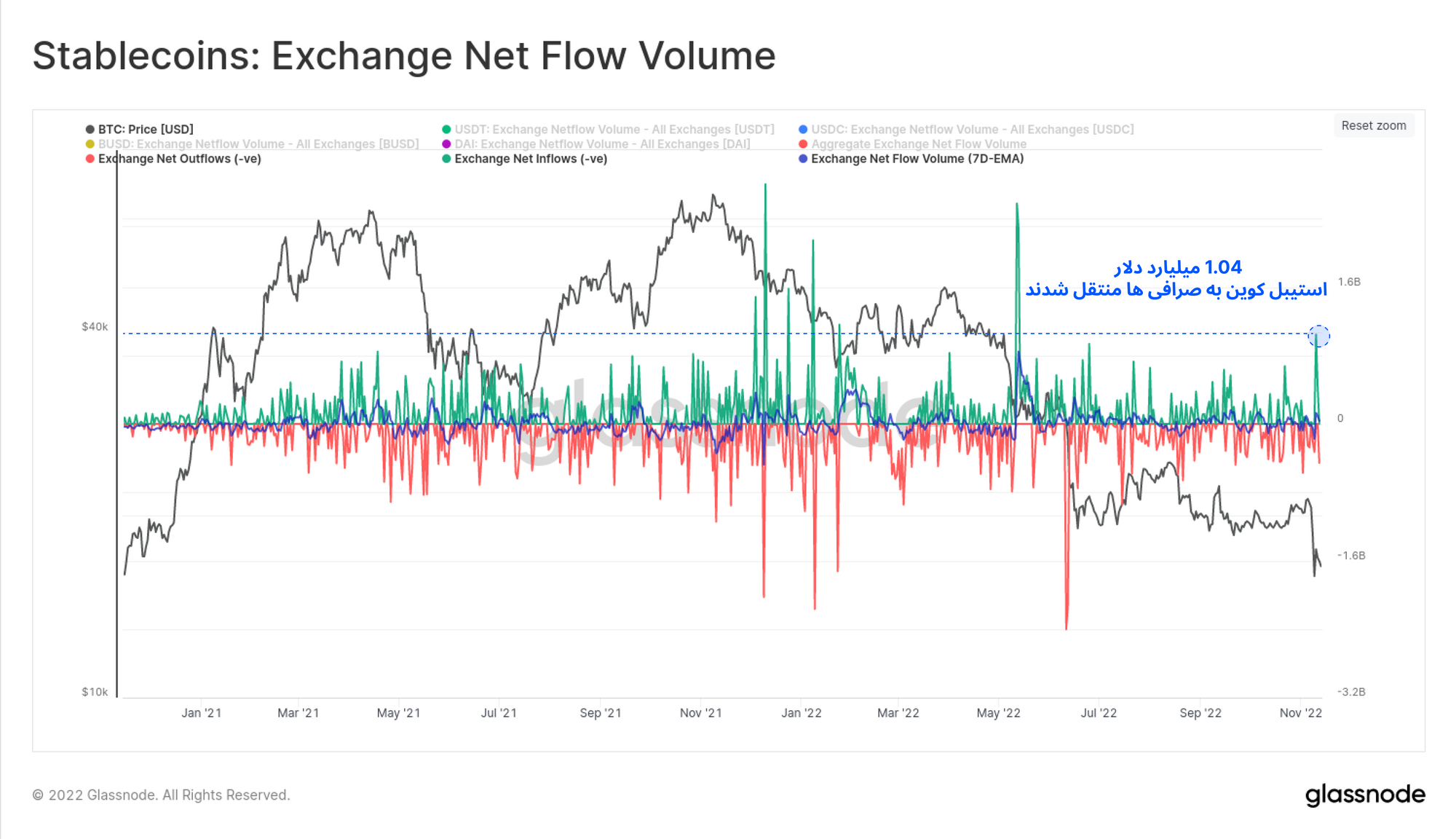

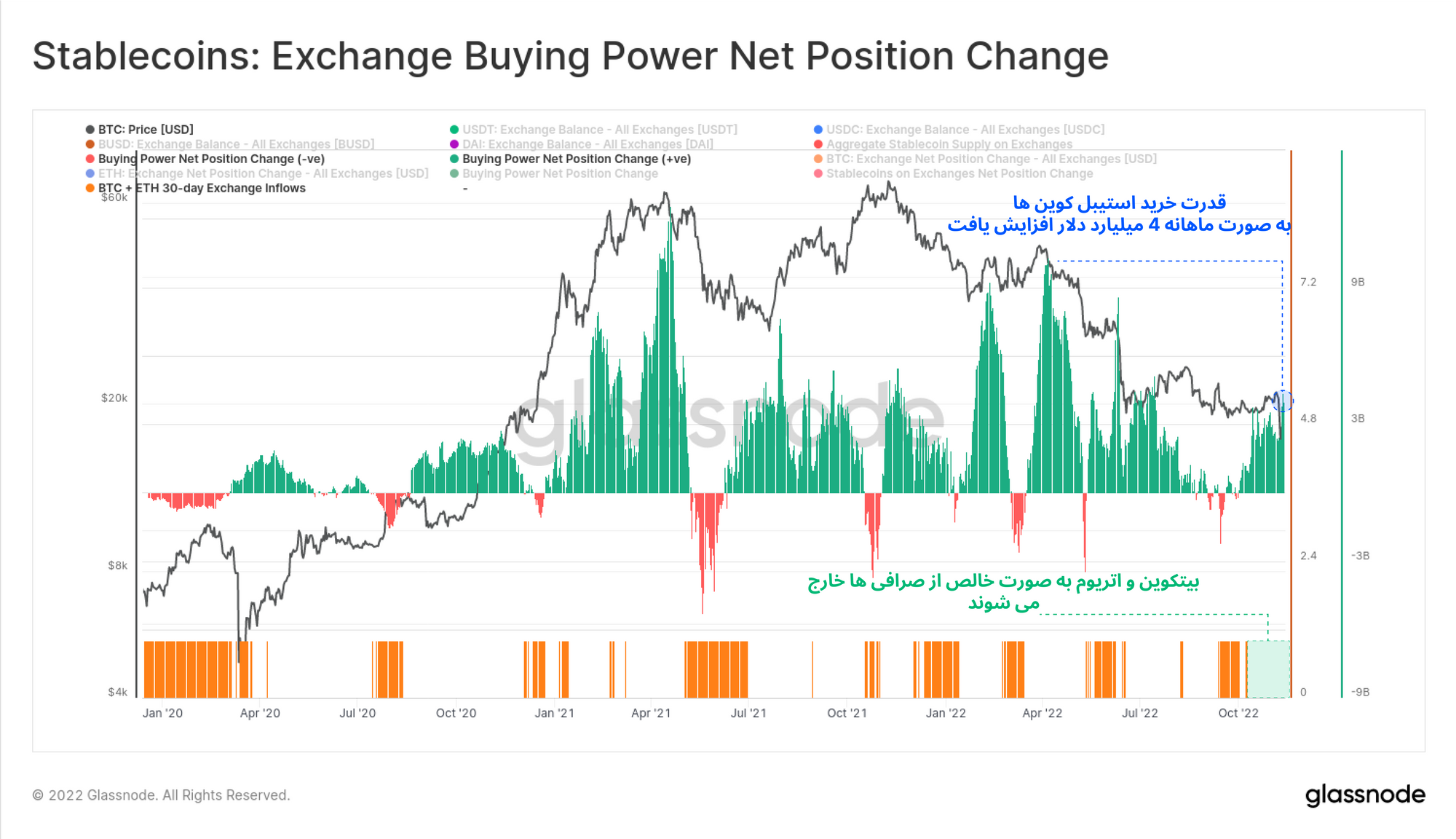

با وجود اینکه سرمایهگذاران اتریوم و بیتکوینهای خود را به سرعت از صرافیها خارج میکنند، به همان سرعت استیبلکوینهای خود را به صرافیها منتقل میکنند. در تاریخ دهم نوامبر، سرمایهگذاران به میزان ۱.۰۴ میلیارد دلار از انواع استیبلکوینها مانند USDT، USDC، BUSD و DAI به صرافیها منتقل کردند. این تاریخ در بین سنگینترین حجم ورودی استیبلکوین به صرافیها ، در رتبهی هفتم قرار میگیرد.

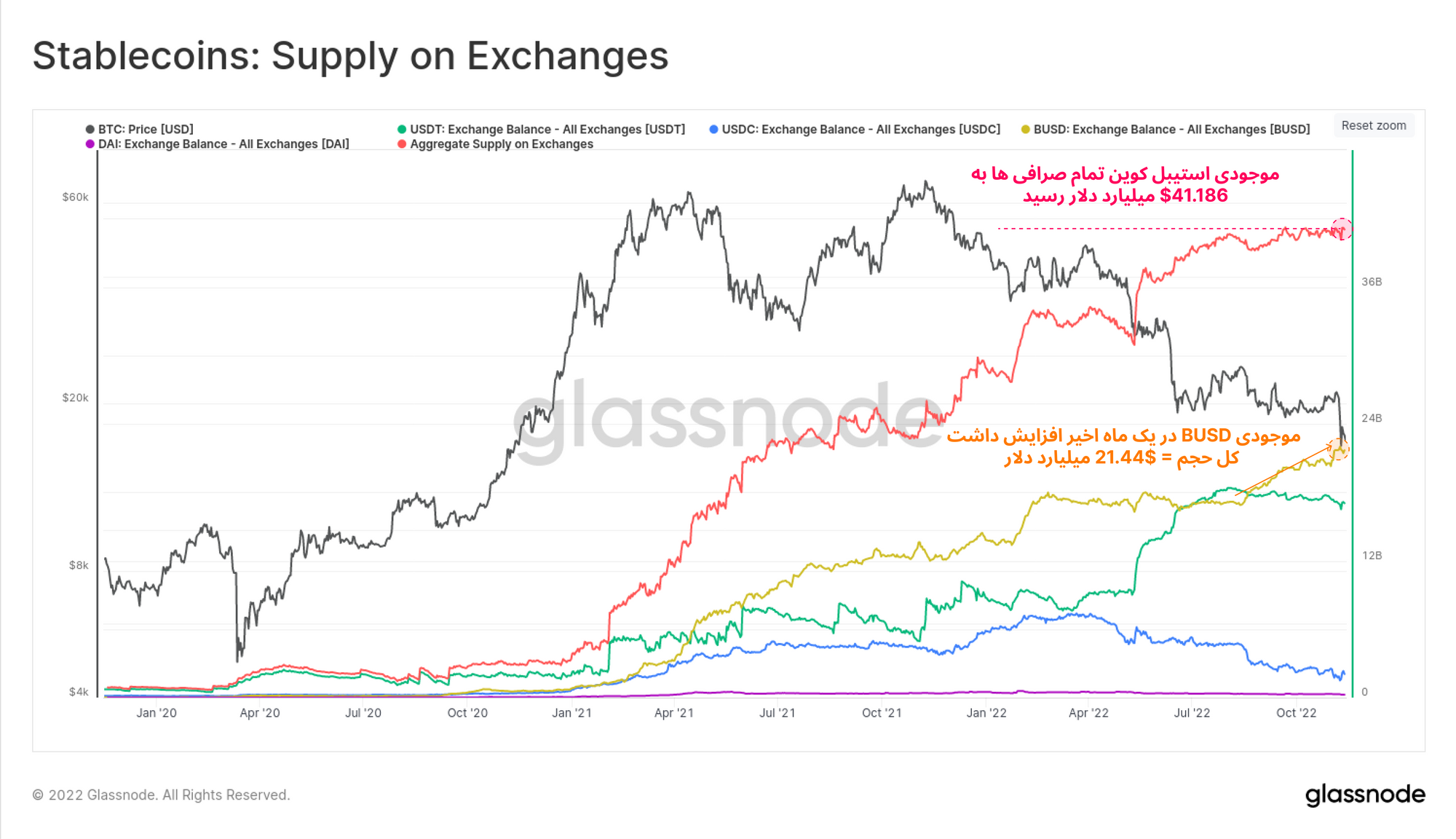

سرمایهگذاران با واریز استیبلکوینهای خود به صرافی ها، موجودی استیبلکوین تمام صرافیها را به حجم ۲۱.۴۴ میلیارد دلار رساندند ؛به طوری که مجموع حجم استیبلکوین در تمام صرافی ها ATH جدیدی را ثبت کرد. همچنین در نمودار زیر مشاهده میکنیم که در دو ماه اخیر موجودی BUSD افزایش پیدا کرده است و مجموعا ۲۱.۴۴ میلیارد دلار BUSD در تمام صرافی ها نگهداری میشود.یکی از دلایل افزایش موجودی BUSDدر صرافیها میتواند، افزایش سهم Binance در میزان استیبلکوینها، به عنوان بزرگترین صرافی دیجیتال میان دیگر صرافیها باشد.

در چند ماه اخیر موجودی USDT در صرافیها کاهش مختصری داشت و موجودی USDC با کاهش بیشتری رو به رو شد. از دلایل ریزش موجودی این دو استیبلکوین، میتواند تغییر اولویت سرمایهگذاران نسبت به انتخاب استیبلکوینها باشد.

اکنون بازار به مرحلهای وارد شده است که سرمایهگذاران استیبلکوینهای متمرکز را به صرافیها انتقال میدهند و در همین حال برای حفاظت از سرمایه خود، بیتکوین و اتریوم ، مهمترین داراییهای غیرمترکز را به سرعت از صرافیها خارج میکنند.

نمودار زیر یک معیار دو بخشی را نشان میدهد:

هر زمانی که بارکد نارنجی رنگ در نمودار نمایان نشود، به این معناست که بیتکوین و اتریوم به طور خالص از صرافیها خارج میشوند، به عبارتی میزان خروج آنها از میزان ورودی آنها بیشتر است.

معیار سبز رنگ نیز ورودی حجم دلاری بیتکوین و اتریوم را از میزان خالص ورودی انواع استیبلکوین به صرافیها کسر میکند. در صورتی که میزان ورودی استیبلکوینها بیشتر از حجم ورودی بیتکوین و اتریوم باشد، قدرت خرید استیبلکوین افزایش پیدا کرده است.

در حال حاضر مشاهده میکنیم که قدرت خرید استیبلکوینها به صورت ماهانه تا ۴.۰ میلیارد دلار افزایش پیدا کرده است. بنابراین میتوان نتیجه گرفت که برخلاف آشفتگیهای اخیر بازار، سرمایهگذاران ترجیح میدهند که به جای نگهداری استیبلکوینهای متمرکز، داراییهای غیرمتمرکزی مانند بیتکوین و اتریوم را از صرافیها خارج کرده و در بستری امن نگهداری کنند.

تمام این شواهد میتواند به این معنا باشد که سرمایهگذاران به داراییهای مهم دیجیتال اعتماد بیشتری دارند. همچنین صرافیها را برای حفاظت از دارایی خود بستری مطمئن نمیدانند و به دنبال روشهای شخصی برای نگهداری از سرمایه خود هستند.

افزایش موجودی بیتکون در آدرس های شخصی

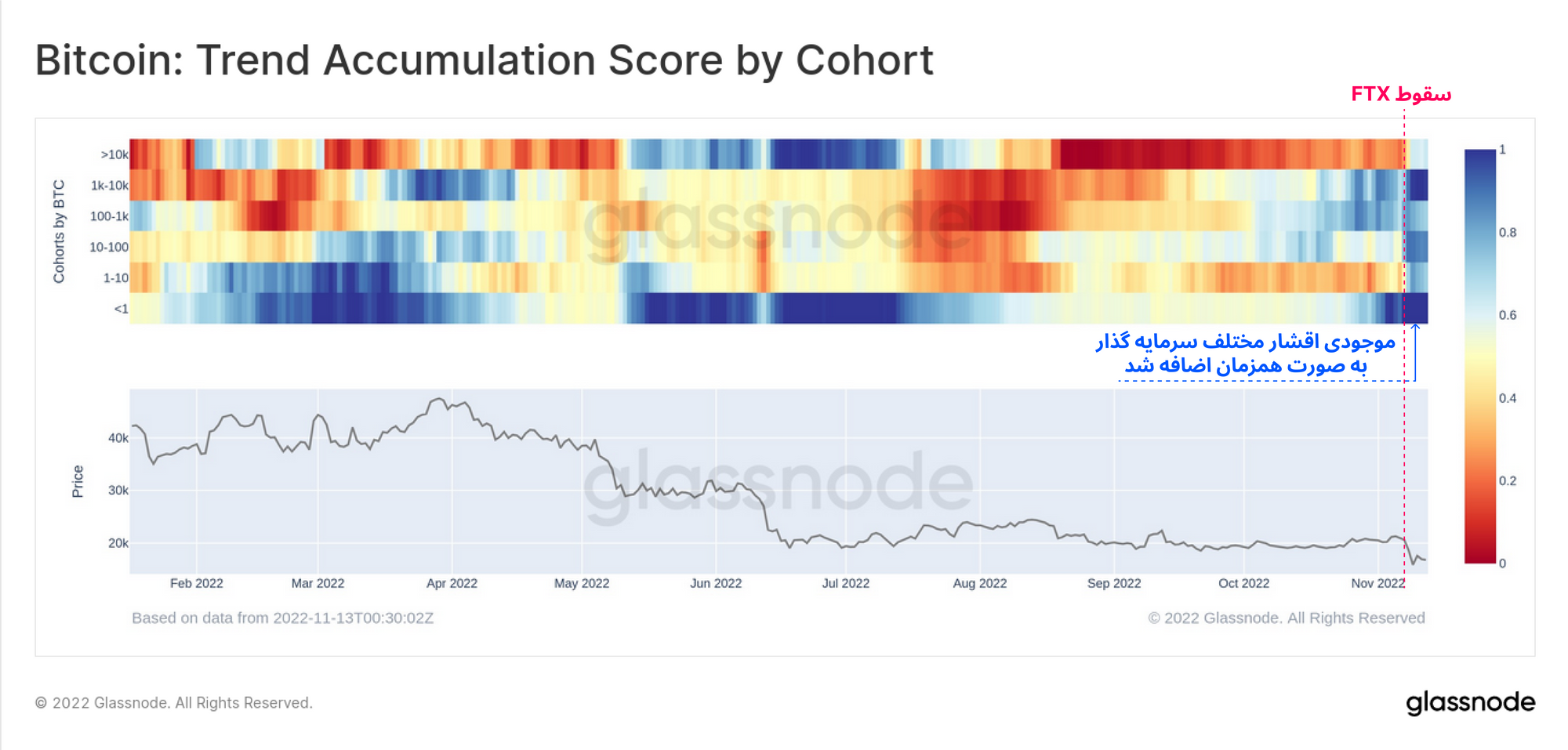

در معیارهای قبل مشاهده کردیم که بیتکوین با حجم و سرعت بسیار چشمگیری از صرافیها خارج شده است. اکنون در نمودار زیر مشاهده میکنیم که پس از حادثه سقوط صرافی FTX، گروههای مختلف سرمایهگذار، پس از خارج کردن بیتکوین های خود از صرافی ها، آن را به کیفپولهای خود منتقل کردند؛ به طوری که تغییر رفتار تمام سرمایهگذاران قبل و بعد از این حادثه بسیار مشهود است. از سرمایهگذارانی که دارای کمتر از یک بیتکوین بودند تا افراد دارای بیش از هزار بیتکوین، موجودی تمام این گروه ها پس از سقوط FTX به طرز چشگیری افزایش پیدا کرد. حتی رفتار برخی از این گروهها نسبت به قبل از این حادثه، ۱۸۰ درجه تغییر پیدا کردهاست.

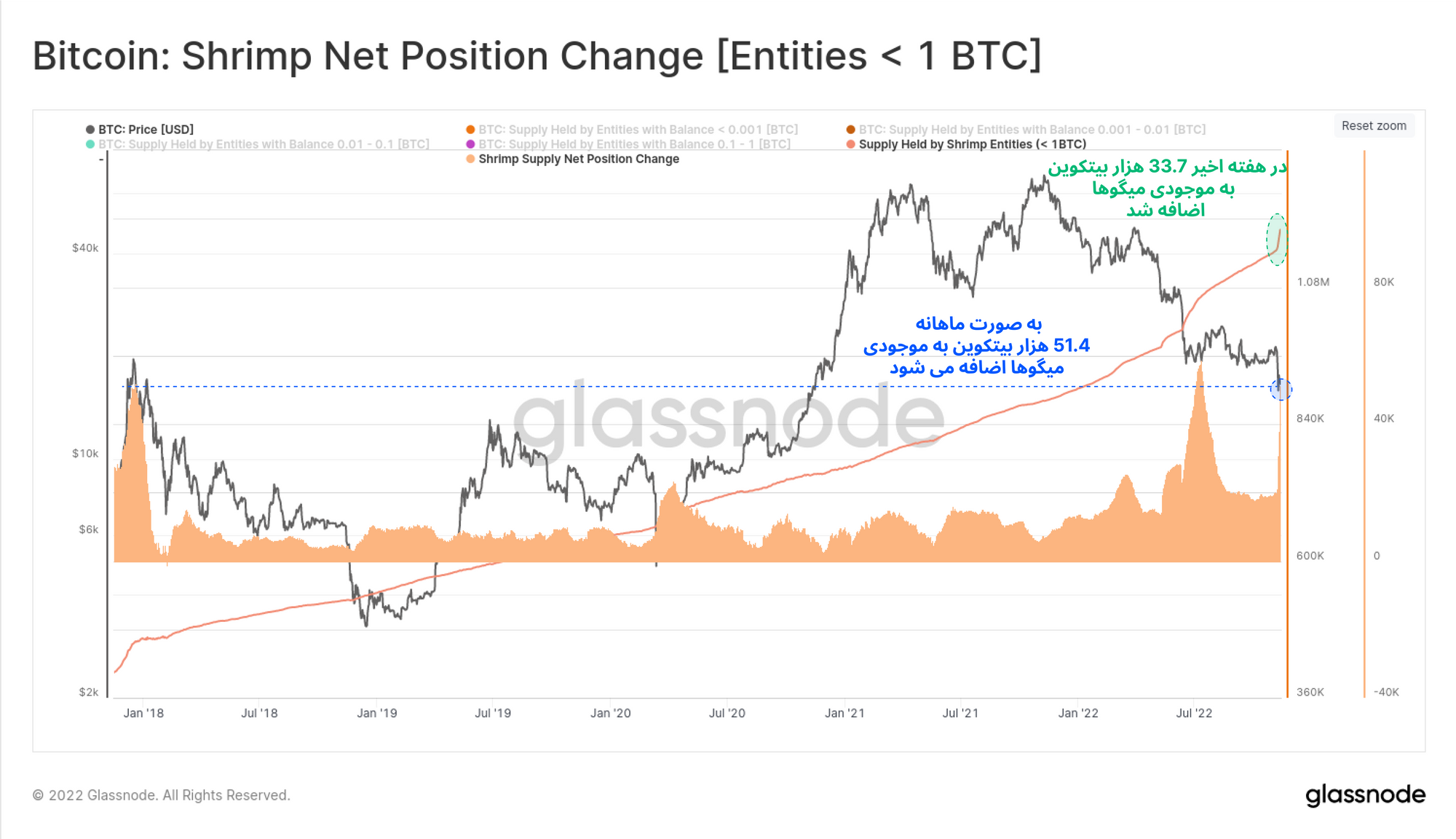

گروه میگوها (سرمایهگذارانی که دارای کمتر ار یک بیتکوین هستند)، تنها در هفته گذشته، ۳۳.۷ هزار بیتکوین به آدرسهای شخصی و به طور کلی به موجودی خود اضافه کردند. در حال حاضر این گروه با انباشت و افزایش موجودی اخیر، رکورد انباشت خود را در فاز صعودی ۲۰۱۷ شکسته است.

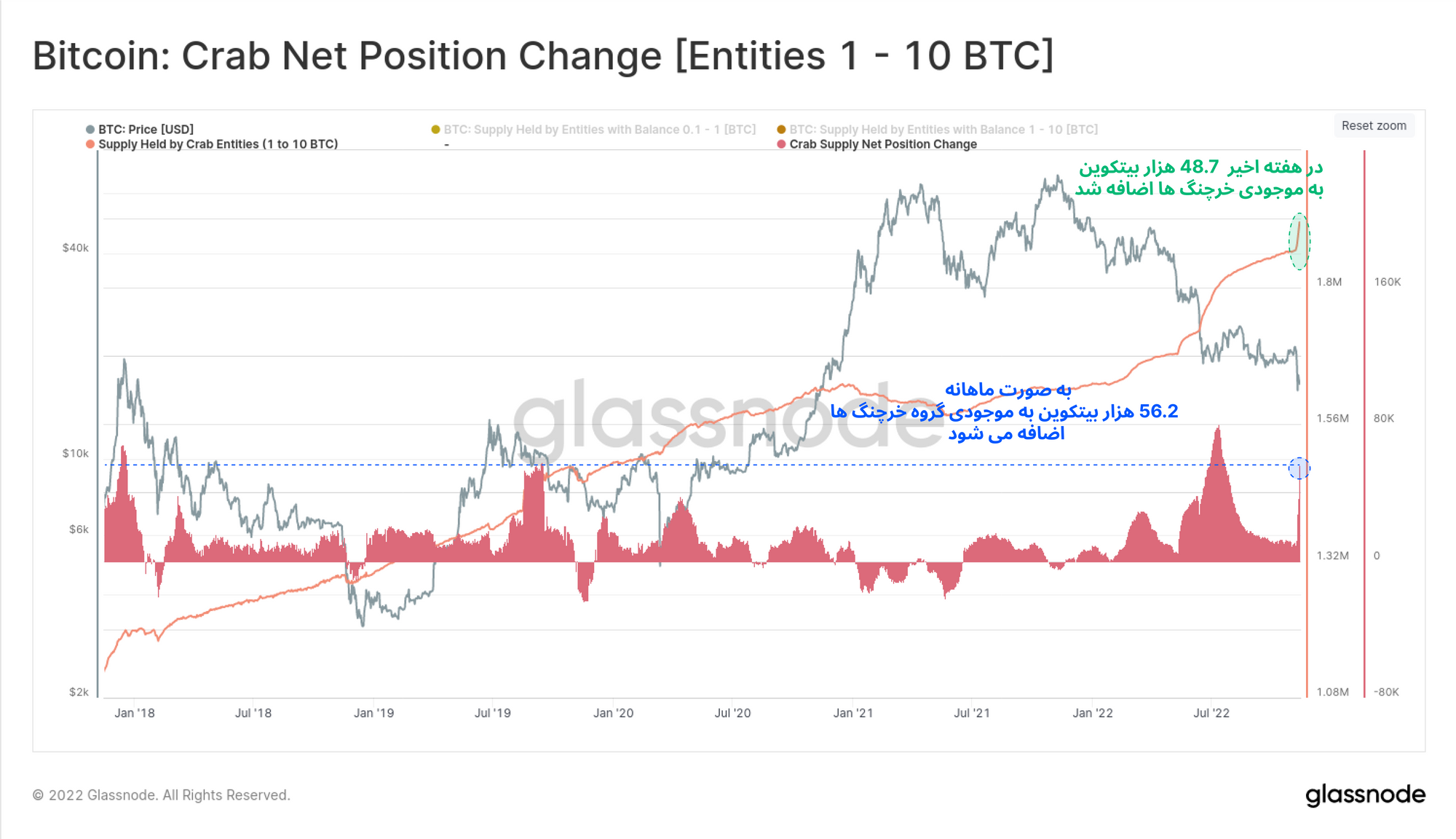

گروه خرچنگها (افرادی که بین ۱ تا ۱۰ بیتکوین دارند) نیز به همین شدت بیتکوینهای خود را به آدرس های شخصی خود منتقل میکنند. این گروه تاکنون ۴۸.۷ هزار بیتکوین از صرافیها خارج کرده و به آدرس های شخصی خود ارسال کردند. در حال حاضر شدت انباشت این گروه به میزان انباشت در فاز صعودی ۲۰۱۷ میرسد. به طور کلی دارایی سرمایهگذارانی که کمتر از ۱۰ بیتکوین دارند، ۱۵.۱۳ درصد بیتکوینهای در گردش بازار را تشکیل میدهد.

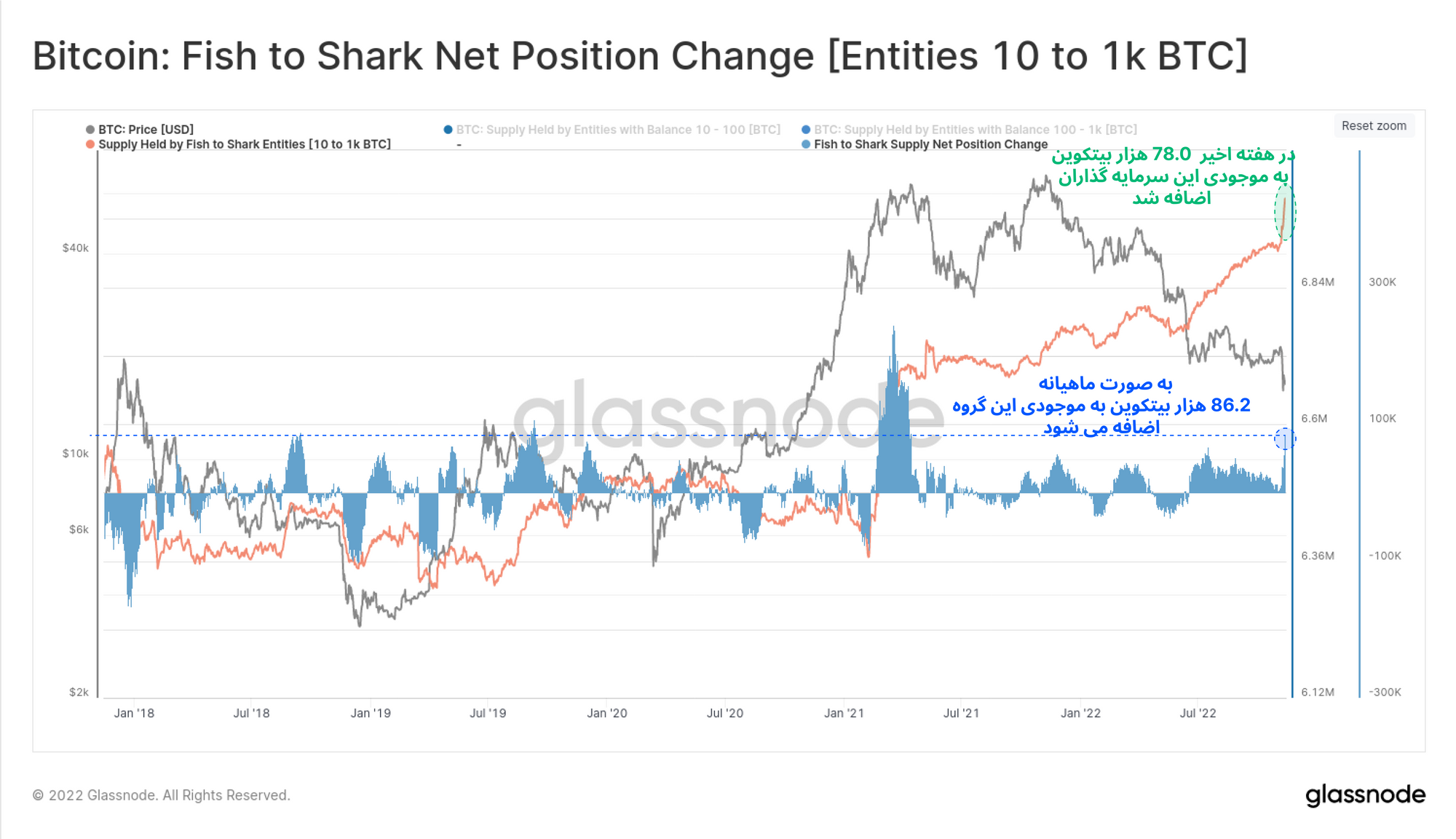

به سرمایهگذارانی که بین ۱۰ تا ۱۰۰۰ بیتکوین دارند، به ترتیب گروه های ماهی و کوسه گفته میشود. این گروه از سرمایهگذاران، نهادهای ثروتمند، نهادهای معاملاتی و سرمایهگذاران سازمانی هستند. در چندین ماه اخیر به تدریج انباشت قابلتوجهی داشتند که سرانجام در این هفته به میزان ۷۸ هزار بیتکوین به موجودی بیتکوین خود افزودند؛ به طوری که یکی از سنگینترین انباشت هفتگی این گروه را شاهد بودیم.به علت شرایط حساس و احتمال در خطر افتادن سرمایهی این گروه، مانند گروههای دیگر سریعاً دارایی خود را از صرافیها خارج کردهاند.

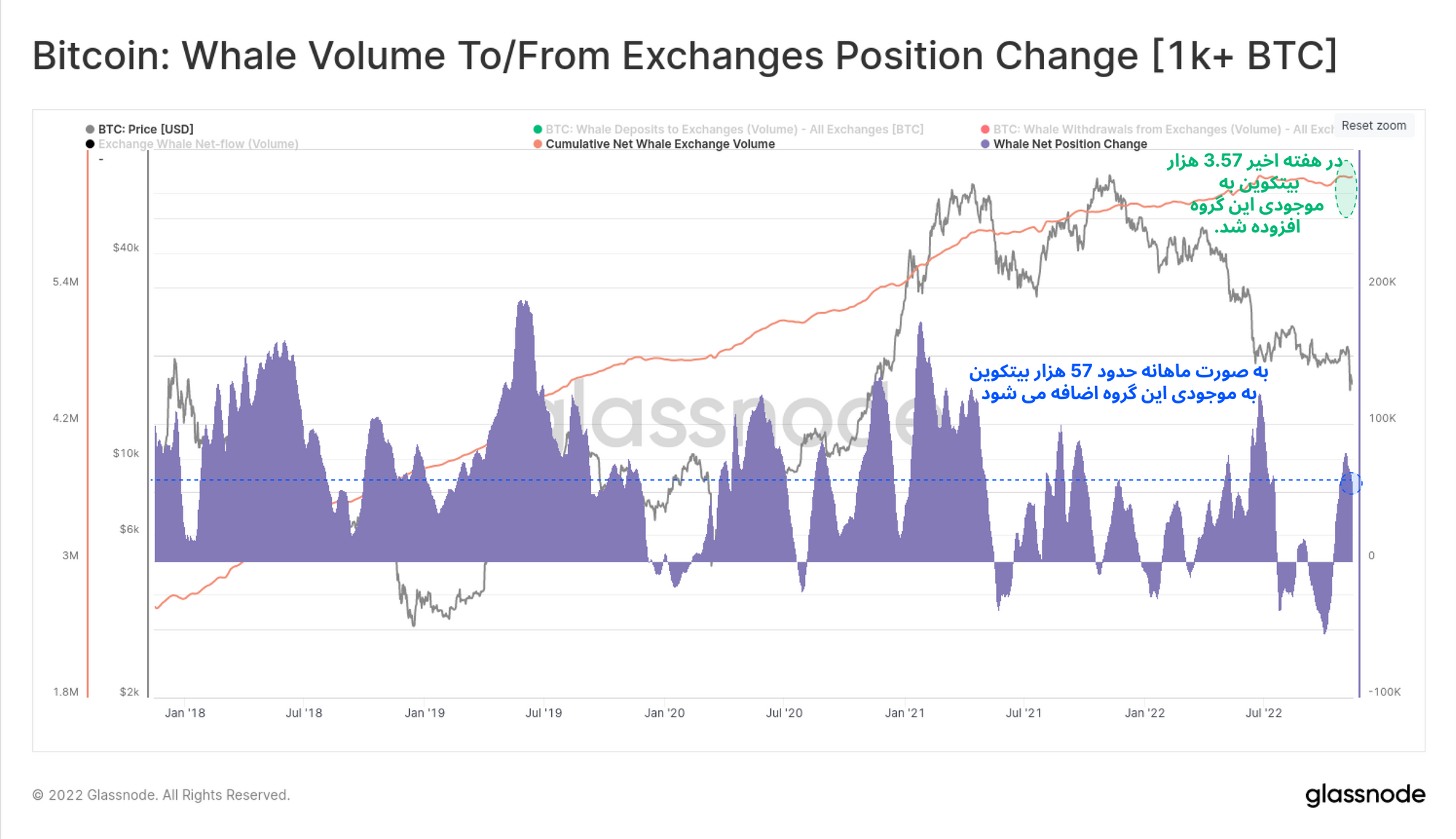

اکنون موجودی نهنگها (افرادی که بیش از ۱۰۰۰ بیتکوین دارند) را بررسی میکنیم. با این تفاوت که در نمودار زیر برخلاف نمودارهای قبل، صرفاً بیتکوینهایی که مستقیماً از صرافیها خارج شده و به آن وارد شده باشند، نمایش داده شده است. با این روش، فعالیت و جابهجایی سرمایه این نهادهای بزرگ بسیار بهتر نشان داده میشود. طبق این نمودار نهنگها در طول هفتههای اخیر به صورت ماهیانه ۵۳.۷ هزار بیتکوین به آدرسهای خود انتقال دادند.

این گروه در هفته گذشته به طور خالص ۳.۵۷ هزار بیتکوین به موجودی خود اضافه کرده است که این مقدار نسبت به انباشت گروههای دیگر کمتر است.

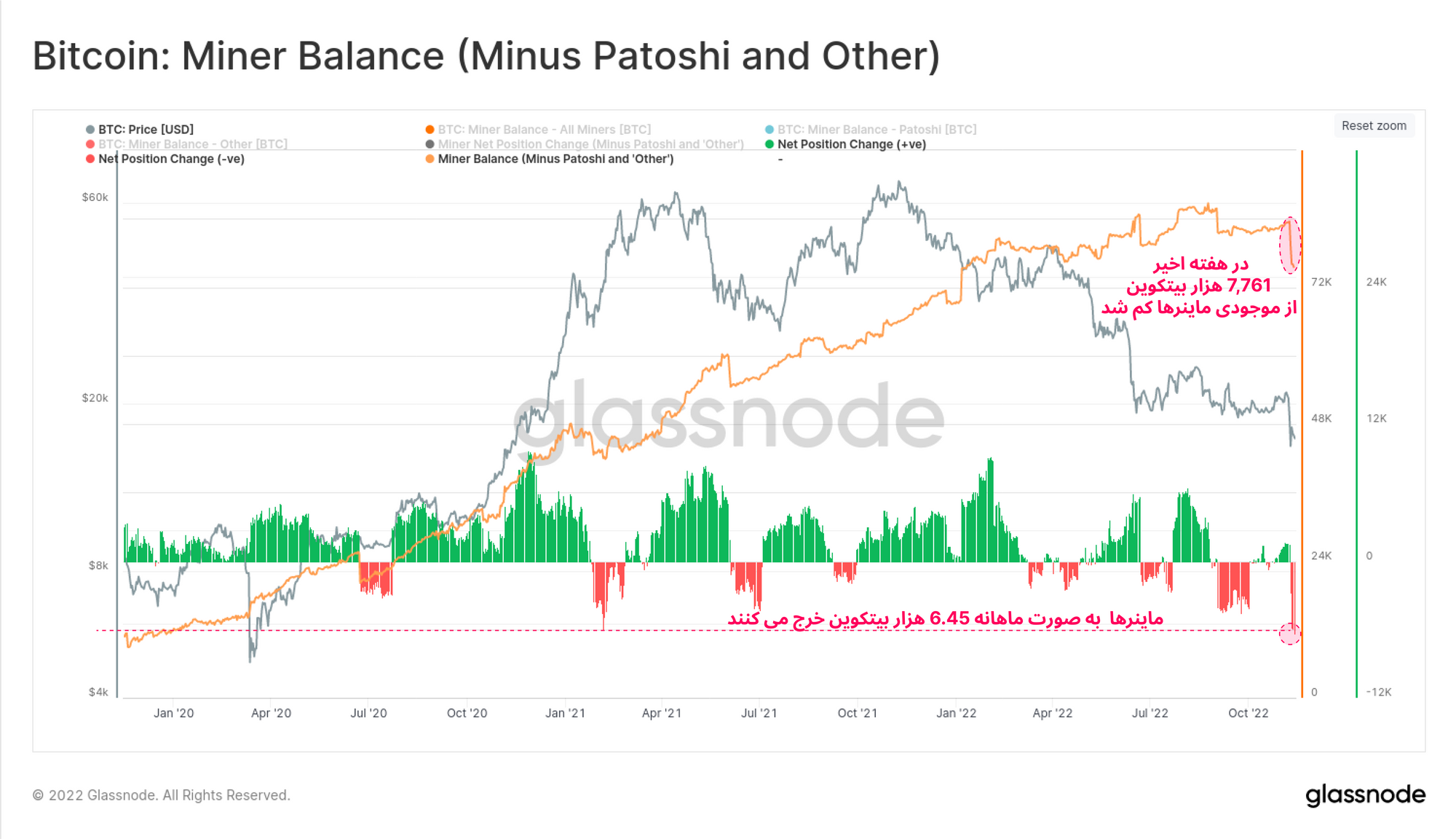

اکنون به تغییر میزان موجودی بیتکوین ماینرها می پردازیم. ماینرها قبل ازوقوع تمام این رخدادها به دلیل کاهش قیمت بیتکوین به مقدار کافی تحت فشار قرار داشتند. اکنون در حالی که درآمد ماینرها به پایینترین مقدار خود رسیده، مجبور به خرج کردن ۷.۷۶ هزار بیتکوین (حدود ۹.۵ درصد از موجودی) از ذخایر خود شدند. از سپتامبر ۲۰۱۸، به صورت ماهیانه این سنگینترین سقوط موجودی ماینرها بود که نشان از هماهنگی رفتار ماینرها با شرایط متفاوت بازار دارد.

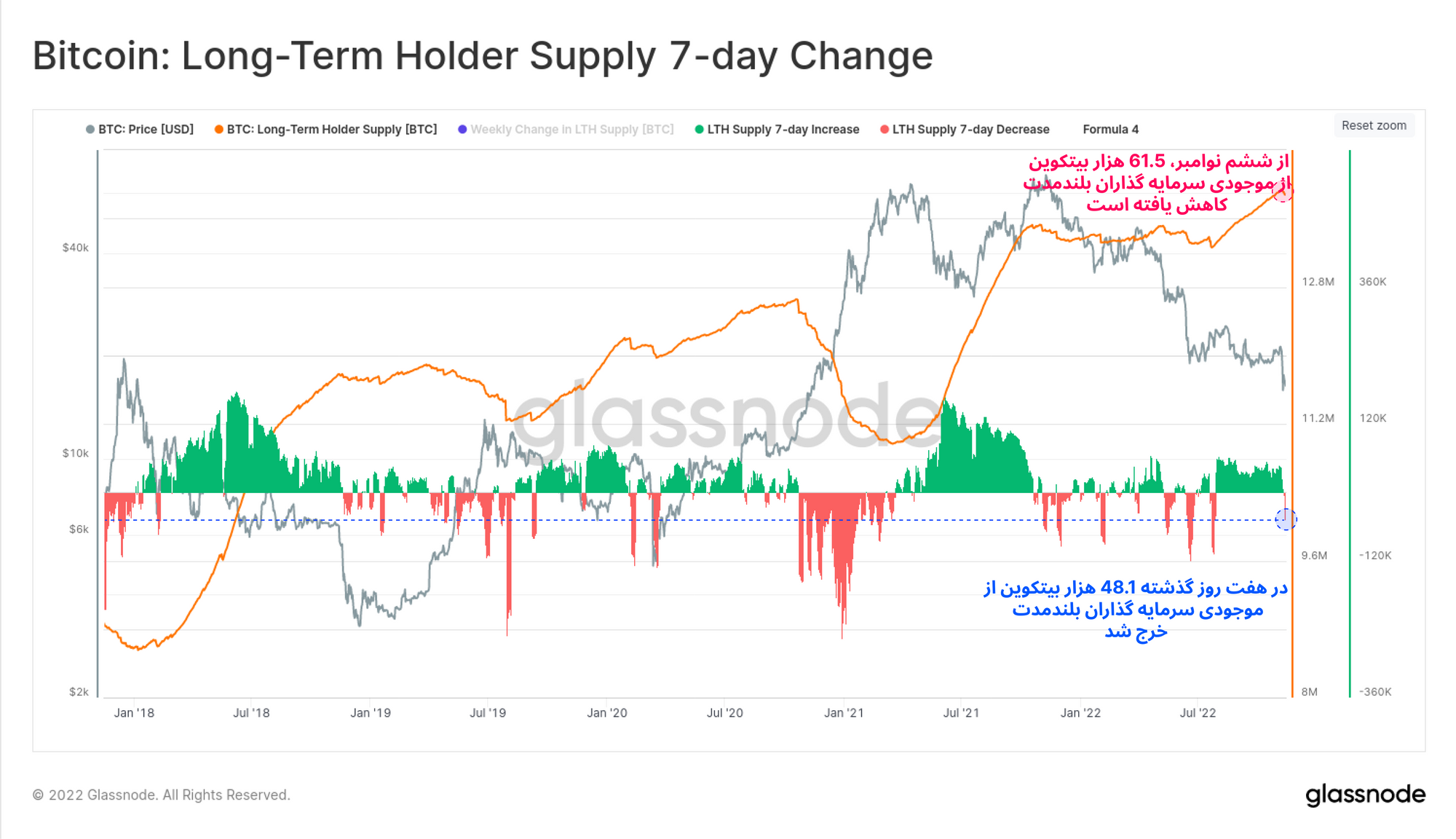

در بخش پایانی این گزارش، واکنش هولدرهای بلندمدت را نسبت به رخدادهای اخیر بررسی میکنیم تا ببینیم چه مقدار از اظمینان خود را حفظ کرده اند. با توجه به اینکه تاثیرات و عواقب سقوط صرافی FTX بسیاری از سرمایهگذاران را مستقیماً تحتتاثیر قرار خواهد داد، اگر قرار بر ناامید شدن هولدرها باشد، این رویداها در این بازه زمانی، بهانه خوبی از دست دادن اعتماد و ایمان نسبت بیتکوین است.

هولدرهای بلندمدت سرمایهگذارانی هستند که به لحاظ آماری بیتکوینهای خود را کمتر خرج میکنند. در حال حاضر از ششم نوامبر ۶۱.۵ هزار بیتکوین از موجودی این سرمایهگذاران کاهش یافته و طی هفته گذشته ۴۸.۱ هزار بیتکوین از موجودی آنها خرج شده که بسیار قابل توجه است.

در هر صورت اگر این حجم از بیتکوین های خرجشده را با نمونههای قبلی مقایسه کنیم، مشاهده میکنیم که سرمایهگذاران بلندمدت هنوز به طور همگانی اطمینان خود را از دست ندادهاند. اگر روند خرجکردن بیتکوینها توسط این سرمایهگذاران ادامه پیدا کند، در آن صورت میتوان گفت که تسلیم این سرمایهگذاران وسعت بیشتری پیدا کرده است.

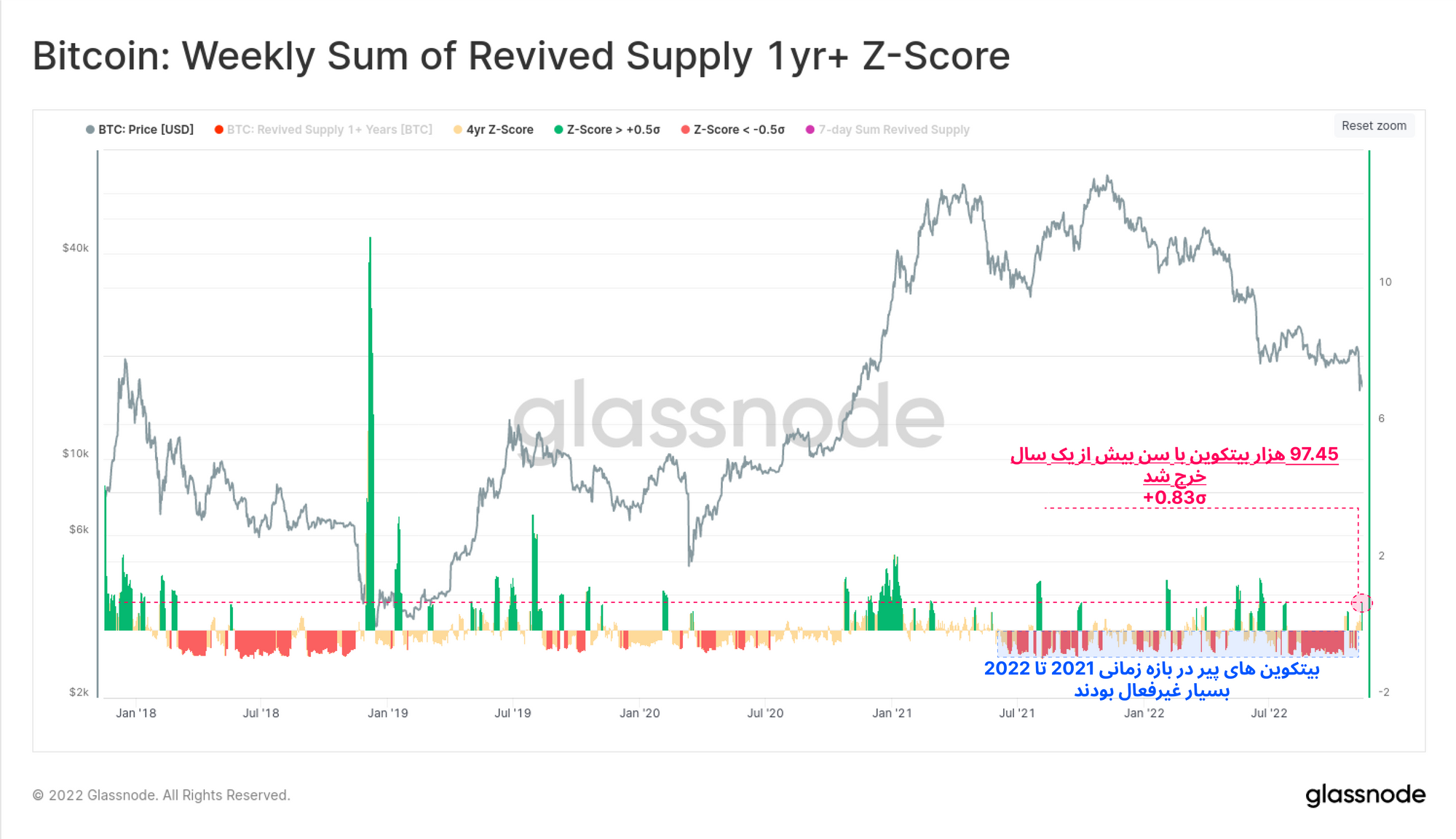

نمودار زیر نشان میدهد که به صورت میانگین هفتگی چه میزان از بیتکوینهایی که بیش از یک سال عمر داشتند، خرج شدند. طی هفته گذشته ۹۷.۴۵ هزار بیتکوین که بیش از یک سال سن داشتند، خرج شده و دوباره به چرخه فعال بازار بازگشتند.

خرج شدن این مقدار بیتکوین قابل توجه است اما با نمونههای قبلی خود قابل مقایسه نیست. در حال حاضر باید به این نمودار و نمودار قبلی توجه ویژه ای نشان داد؛ زیرا در صورتی که سرمایه گذاران به روند خرج کردن بیتکوینهای خود ادامه دهند، شرایط تغییر پیدا خواهد کرد.

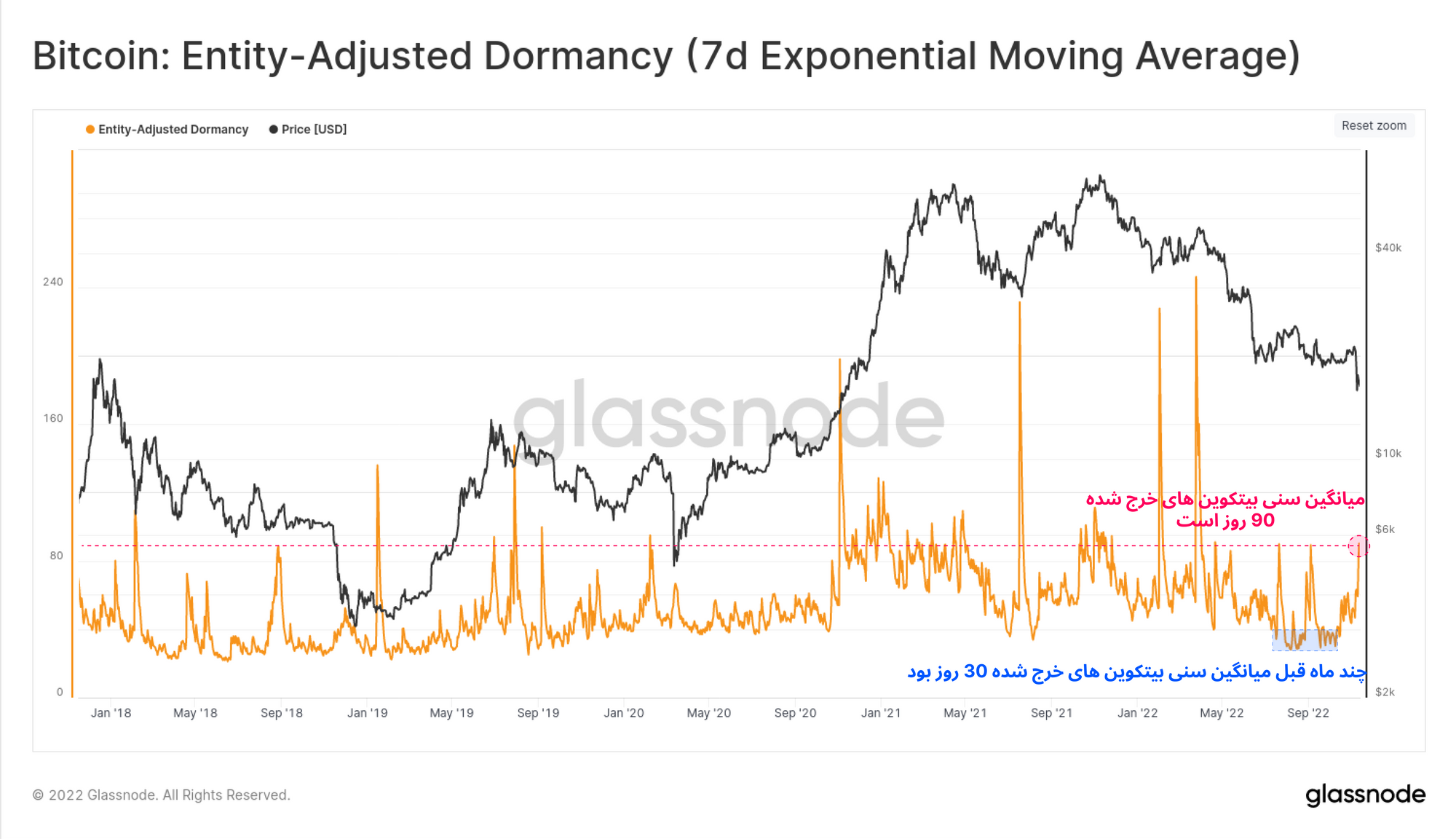

نمودار زیر میانگین عمر بیتکوینهایی که اکنون در حال خرج شدن هستند نشان میدهد. در حال حاضر در این هفته، میانگین سنی بیتکوینهایی که خرج شدند، به بالای ۹۰ روز رسیده و از بازه زمانی سپتامبر تا اکتبر امسال که بازار بسیار کمنوسان بود، سه برابر شده است. بالارفتن میانگین سنی بیتکوینهای خرجشده حائز اهمیت است و اکنون میانگین سنی بیتکوینهای خرج شده به اندازه تسلیم بازار در سقوط قیمت چرخههای قبل و حتی اوج برداشت سود از بازار صعودی ۲۰۲۱، افزایش پیدا کرده است.

در صورتی که میانگین سنی بیتکوینهای خرج شده از این محدوده فراتر برود، ممکن است به این معنا یاشد که میان گروه هولدرها سرمایهگذاران بیشتری تسلیم شده اند.

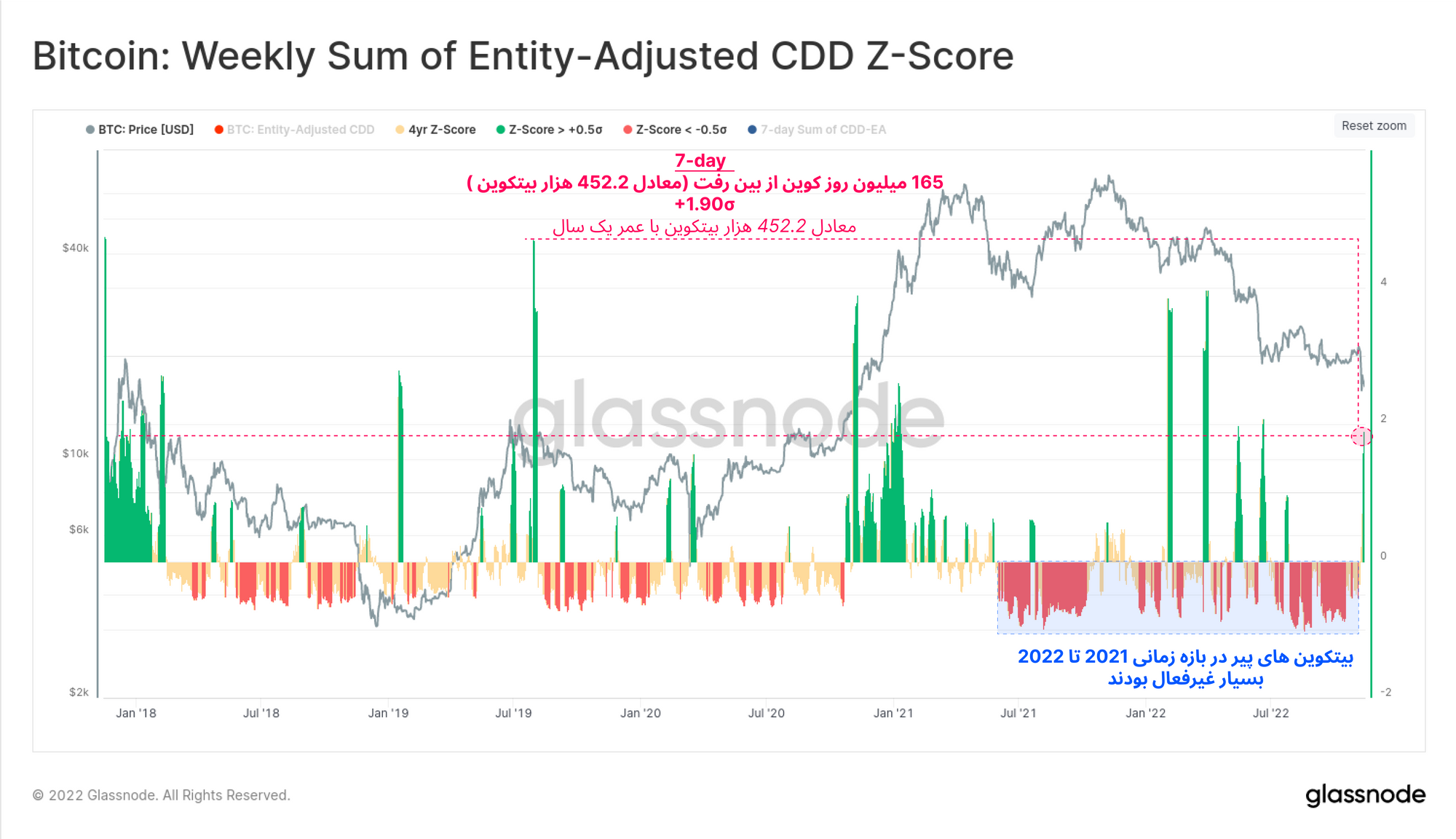

در یایان این بخش به روزکوینهایی که در هفته گذشته خرج شده اند خواهیم می پردازیم. روزکوین به تعداد روزهایی گفته میشود که یک کوین در آن مدت زمان خرج نشده باقی مانده است و هرچه به تعداد روزهای غیرفعال ماندن آن کوین اضافه شود، به عبارتی به روزکوینهای آن کوین اضافه شده است. از طرف دیگر اگر آن کوین خرج شود، روزکوین های آن خرج شده و به اصطلاح نابودشده به حساب می آیند. طبق نمودار زیر مشاهده میکنیم که در یک ماه اخیر به دلیل نوسانات کم، بیتکوینهای بسیار کمتری خرج شده و در نتیجه روزکوینهای کمتری نابود شده اند. اما طی هفته گذشته میزان خرج شدن روزکوینها به بیش از حد میانگین، به بالای مقدار ۱.۹ رسید. در طول هفته گذشته در مجموع ۱۶۵ میلیون روزکوین نابود شده است که این میزان معادل خرج شدن ۴۵۲.۲ هزار بیتکوین با عمر یک سال است.

پس از بررسی این نمودارها دریافتیم که به طور کلی رخدادهای اخیر تأثیر قابل توجهی بر رفتار هولدرهای بیتکوین داشته است. با این حال با توجه به وسعت و تأثیرگذاری شدید این رخدادها، واکنش اخیر این دسته از سرمایهگذاران نسبتاً عادی به نظر میرسد. نکتهای که باید به آن توجه کرد این است که این هولدرها در چند هفتهی آینده چه رفتاری از خود نشان میدهند؛ به عبارتی آیا خرج شدن بیتکوین ها روندی دنبال دار است یا صرفاً رخدادی مقطعی.

از طرف دیگر، باید توجه داشت درصورتی که بیتکوینهای پیر بیشتری خرج شوند و موجودی سرمایهگذاران بلندمدت بیش از این کاهش پیدا کند، ممکن است به این معنا باشد که سرمایهگذاران بیشتری تسلیم شدهاند.

مرور هفته

سقوط FTX ضربه سهمگینی برای بازار رمزارزها به شمار میرود. بسیاری از سرمایهگذاران قربانی این حادثه شده و سرمایه خود را از دست دادند. این رویداد تلخ دامنگیر بخش عظیمی از بازار شده و به شکل بحران نقدینگی و بحران کمبود وثیقه ظاهر شده است. با این حال بیتکوین همواره خود را از منجلاب آشفتگیهای بازار بیرون خواهید کشید.

در شرایط دشوار فعلی، تیم گلسنود بهترینها را برای تمام مخاطبین خود آرزو میکند. ما همچنان اطمینان داریم که بازار از این مراحل دشوار عبور خواهد کرد؛ زیرا دائما در معرض تحولات و رخدادهای غیرقابل پیشینی قرار میگیرد و هر بار قدرتمندتر ظهور میکند.

در چنین شرایط چالش برانگیزی میتوان مانند بیتکوین، سرسخت، مقاوم و قابل اعتماد بود. با بکارگیری تلاش و زمان، تمام خسارات جبرانپذیر خواهد بود. این بازار از اشتباهات پیشین خود خواهد آموخت و به مرور قوی تر از دیروز عمل خواهد کرد.

شبکه های اجتماعی جدید ما:

اسپانیایی ( تحلیلگر: (@ElCableR, Telegram, Twitter

پرتغالی (تحلیلگر:( @pins_cripto, Telegram, Twitter

ترکی (تحلیلگر:( @wkriptoofficial, Telegram, Twitter

فارسی(تحلیلگر: @CryptoVizArt, Telegram, Twitter)