Qui Est le Prochain ?

Les ETF Bitcoin constituant un événement classique de vente, nous explorons l'appétit du marché pour les tokens situés plus loin sur la courbe de risque. Certains indicateurs laissent entrevoir une surperformance de l'ETH, ainsi que des divergences intéressantes dans l'action des prix des altcoins.

Résumé

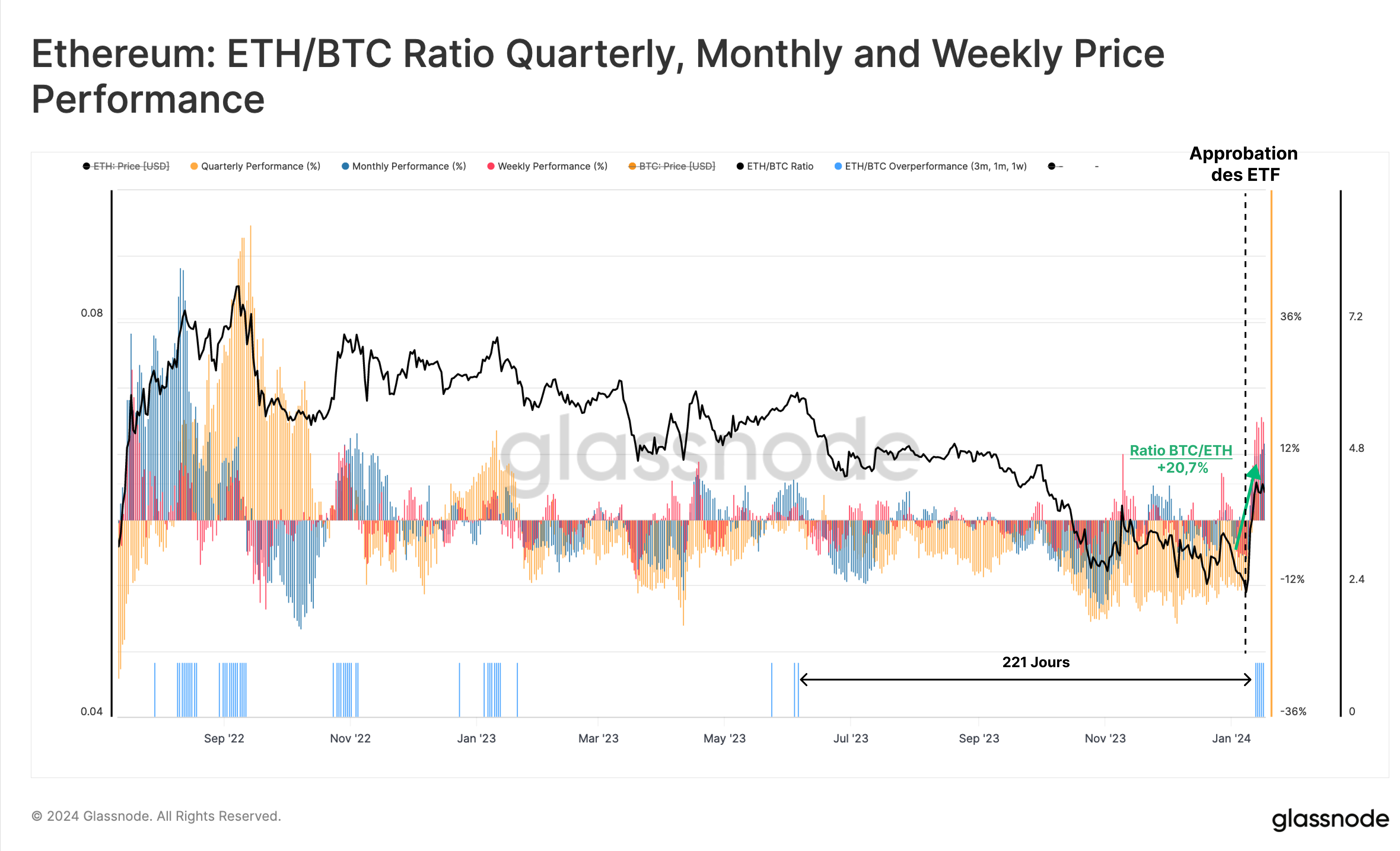

- En réponse à l'approbation d'une série d'ETF Bitcoin spot, l'ETH et les altcoins se sont fortement redressés la semaine dernière. L'ETH a réussi à dépasser le BTC (en termes de performance) pour la première fois depuis octobre 2022.

- L'ETH a également connu une augmentation de l'activité sur le marché des dérivés, signalant un possible changement dans les flux de capitaux. Le Bitcoin reste dominant en termes d'intérêt ouvert et de volumes d'échanges, mais l'ETH a regagné du terrain depuis l'approbation de l'ETF.

- Nous évaluons également la performance relative de Solana, des tokens de staking et de divers indices sectoriels par rapport au BTC et à l'ETH, afin de mesurer l'appétit pour le risque dans un contexte post-ETF.

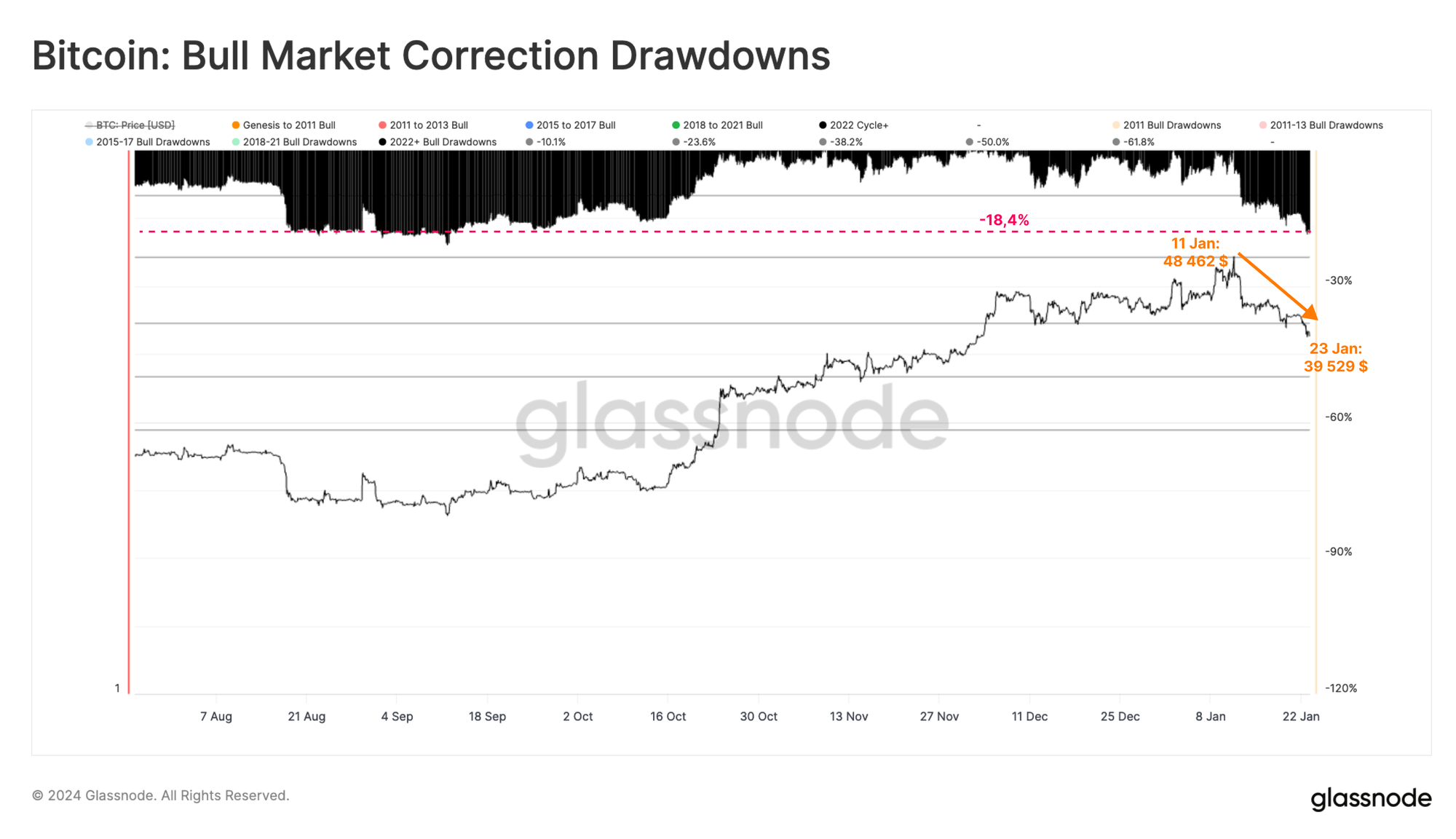

Les marchés crypto ont connu une hausse de la spéculation avant l'approbation de l'ETF Bitcoin, avec un événement coordonné de vente les jours suivants.

Comme nous l'avons expliqué dans notre dernière édition (WoC 03), le marché avait sans doute évalué l'événement à la perfection. Les prix du bitcoin ont depuis chuté de 18 %, tombant jusqu'à 39,5ke dollars au moment de la rédaction de cet article.

Malgré cette correction, les investisseurs continuent de regarder vers l'avenir et se posent la question : Qui sera le prochain ? Y aura-t-il un nouveau cycle de spéculation concernant l'approbation d'un ETH ETF potentiel ? Solana continuera-t-elle à surperformer l'ETH et le BTC ? Ou y a-t-il maintenant un appétit pour le risque et les tokens à plus petite capitalisation boursière ?

Après la Spéculation sur les ETF

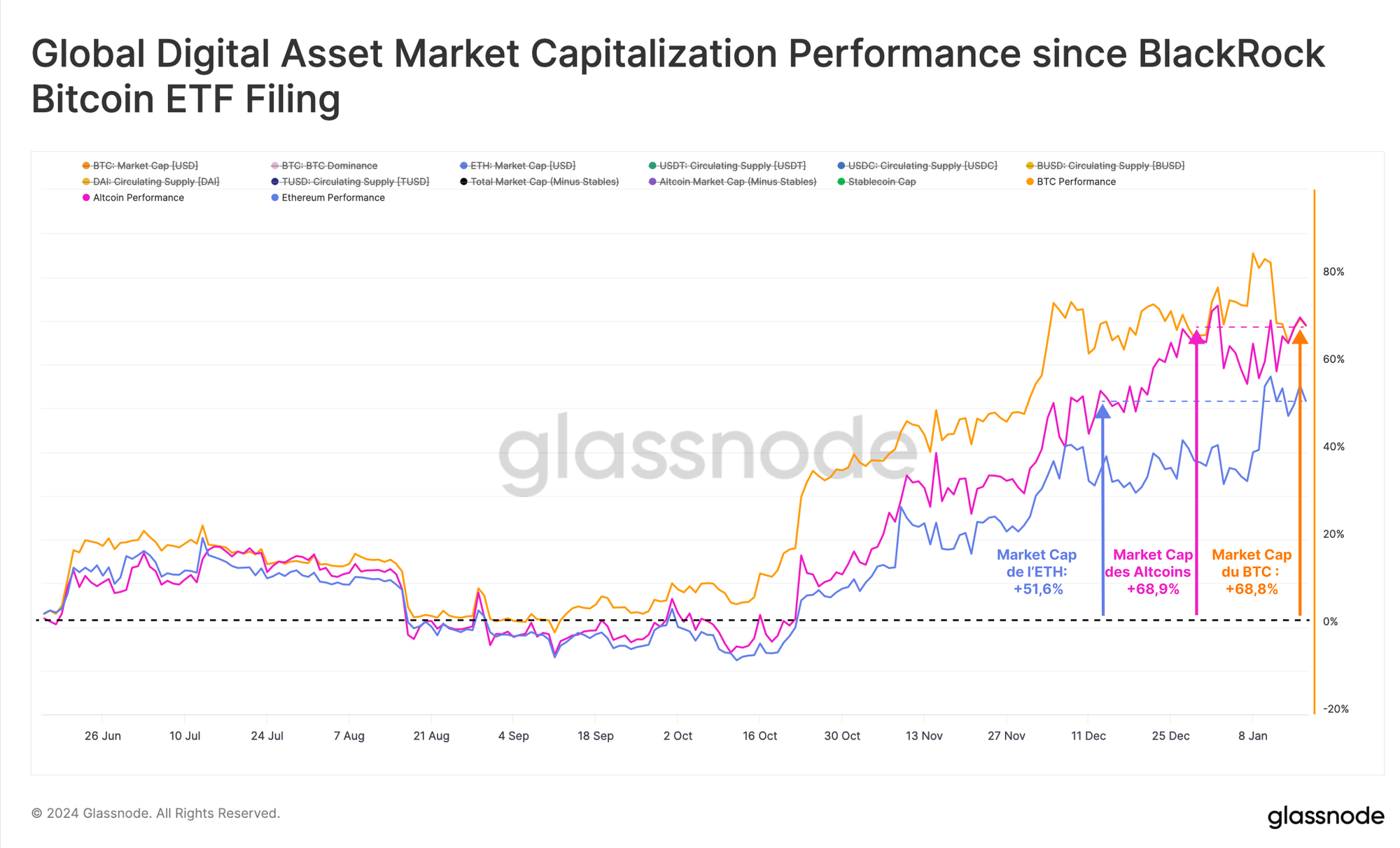

Les marchés crypto ont enregistré de très bonnes performances depuis la mi-octobre, alors que la spéculation sur les ETF et la rotation des capitaux dominaient.

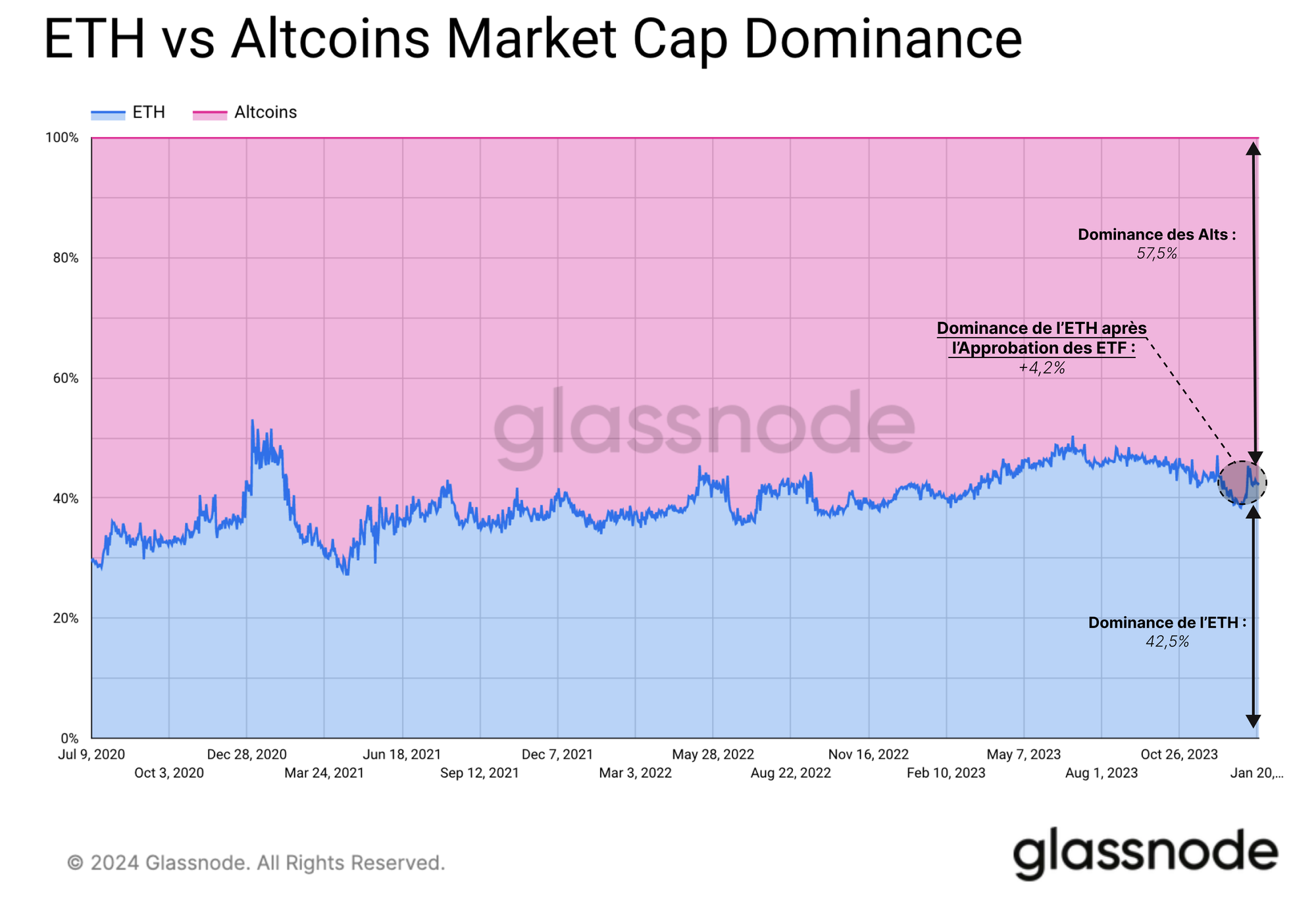

La capitalisation boursière du BTC a augmenté de 68,8 % depuis que BlackRock a déposé sa première demande d'ETF, et la capitalisation boursière globale des altcoins a suivi le mouvement, augmentant de 68,9 %. Cependant, l'Ethereum a connu une dynamique relative plus lente, sous-performant le secteur altcoin de -17%.

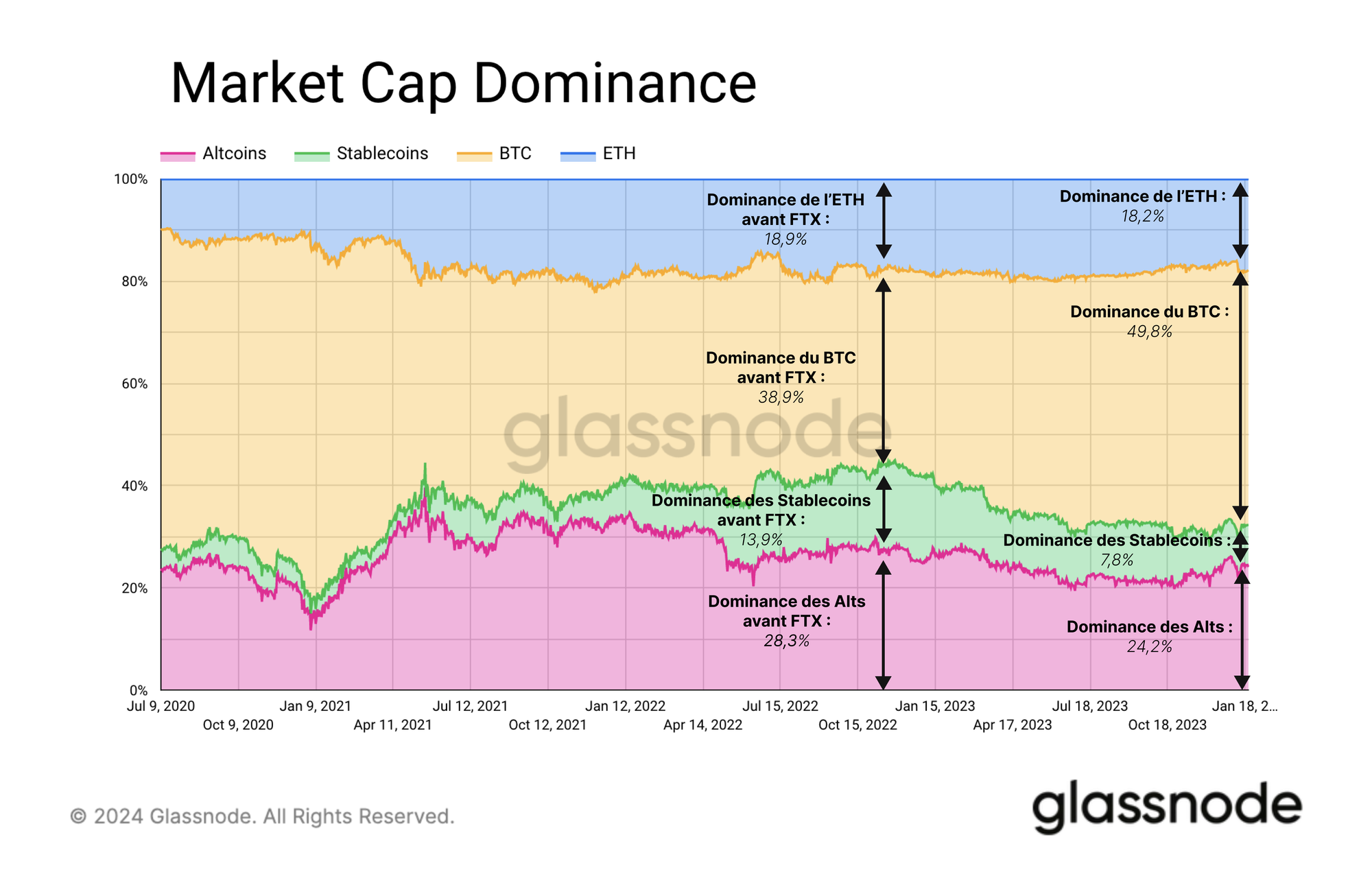

En regardant en arrière, nous pouvons voir que le BTC a généralement été de plus en plus dominant au cours des dernières années. Depuis l'effondrement de FTX en novembre 2022, la dominance de la capitalisation du BTC est passée de 38,9 % à 49,8 %.

D'autre part, l'ETH a maintenu sa position, allant de 18,9 % à 18,2 %. Ce sont principalement les altcoins qui ont perdu des parts de marché, leur capitalisation ayant chuté de 28,3 % à 24,2 %, tandis que les stablecoins ont également vu leur part diminuer, passant de 13,9 % à 7,8 %.

Peu après l'approbation des ETF Bitcoin, plusieurs émetteurs ont déposé ou suggéré leur volonté de plaider en faveur d'un ETF spot pour l'Ether.

Bien qu'il soit plus difficile d'obtenir l'approbation d'un ETF basé sur l'ETH, la SEC pouvant considérer l'Etther comme un contrat d'investissement, les marchés ont semblé faire preuve d'optimisme.

Les prix de l'ETH ont bondi de plus de 20 % par rapport au BTC au cours des dernières semaines, ce qui constitue la meilleure performance depuis la fin de 2022 sur une base trimestrielle, mensuelle et hebdomadaire.

Cela coïncide avec un léger rebond de la capitalisation boursière de l'ETH et des altcoins en général. Par rapport au bitcoin, l'ETH a gagné 2,9 %.

Parallèlement, le volume des profits nets réalisés par les investisseurs en ETH a atteint un nouveau record pluriannuel.

Alors que les prises de bénéfices ont augmenté depuis la mi-octobre, le pic du 13 janvier a atteint plus de 900 millions de dollars par jour, les investisseurs capitalisant sur un élan de "sell the news".

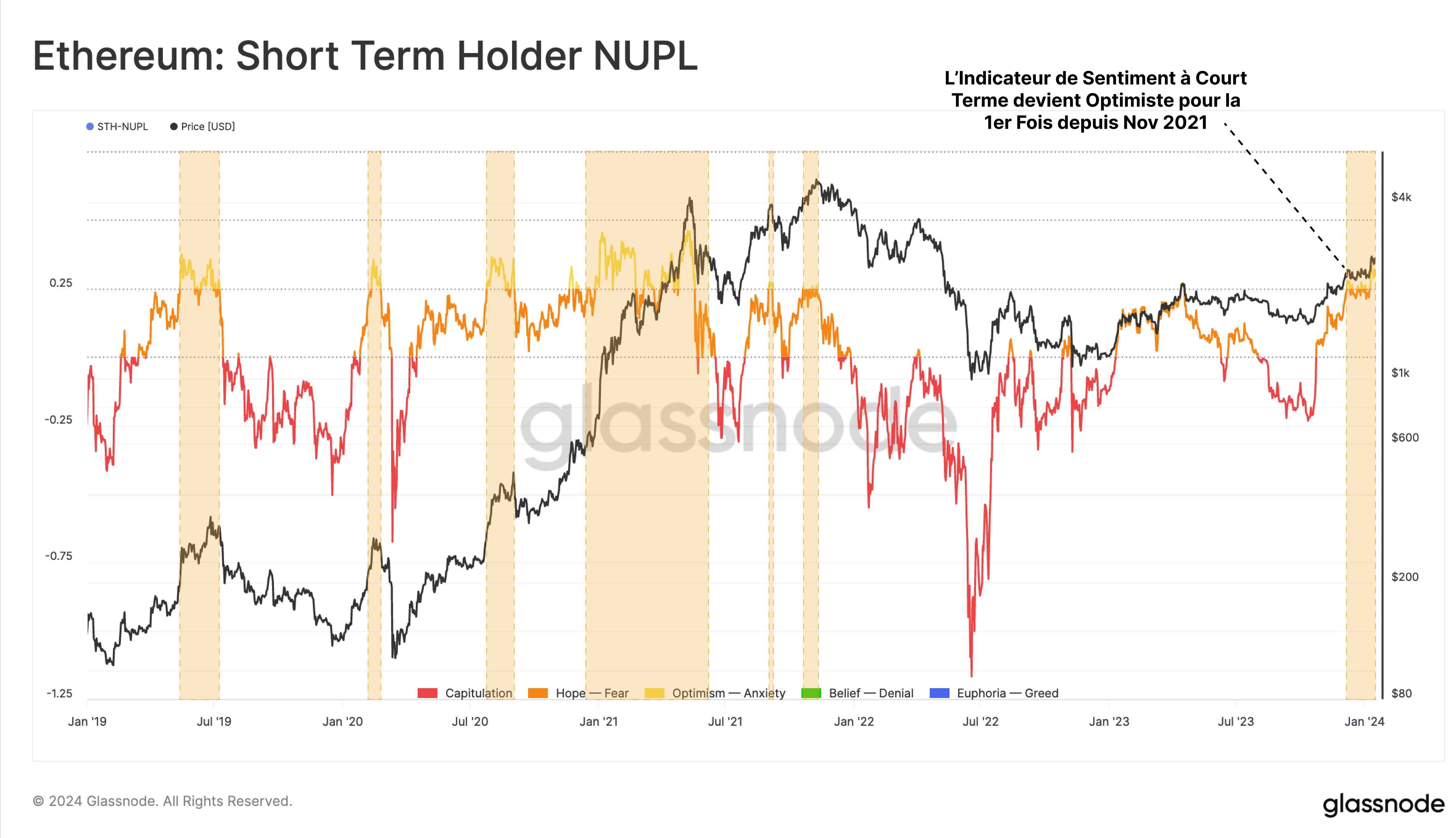

Le sentiment positif du marché pour l'ETH est soutenu par un autre indicateur : Le Net Unrealized Profit/Loss (NUPL) des détenteurs à court terme. Le STH-NUPL a dépassé 0,25 pour la première fois depuis l'ATH de novembre 2021.

Cela suggère à la fois un certain degré d'optimisme du marché pour l'ETH, mais aussi un niveau où les marchés ont tendance à faire une pause et à digérer la pression de la distribution de la prise de profit.

Historiquement, ce type de changement de sentiment pour des détenteurs à court terme a coïncidé avec des sommets locaux au sein d'une tendance haussière.

Les Produits Dérivés changent d'Orientation

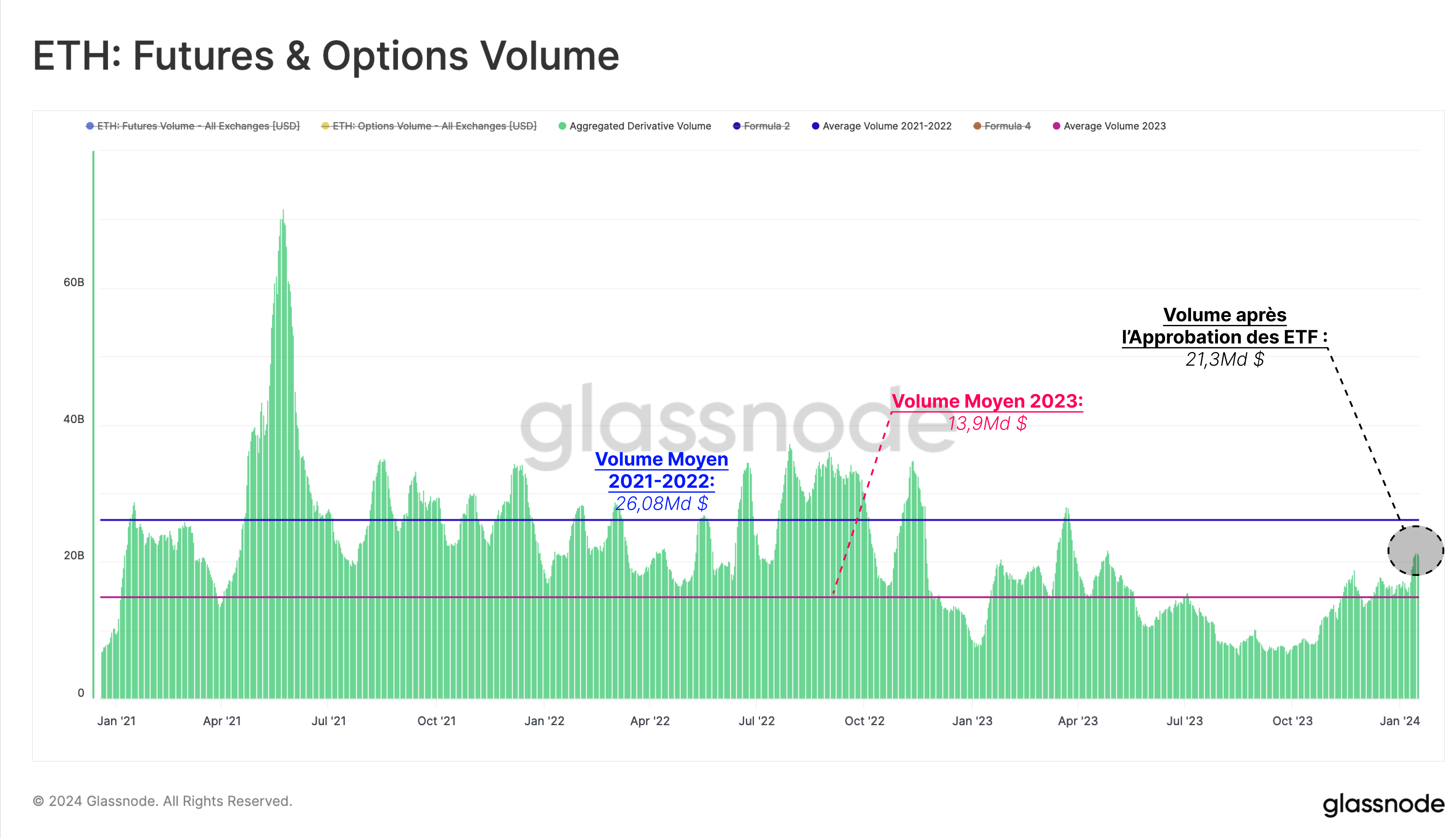

Compte tenu de la récente hausse de l'Ether, il est intéressant d'examiner ses marchés dérivés afin d'évaluer la réaction des utilisateurs d'effet de levier. Au cours des dernières semaines, nous avons constaté une augmentation significative du volume des échanges pour les contrats à terme et les contrats d'option.

Au total, les marchés de l'ETH ont enregistré un volume d'échanges de 21,3 milliards de dollars par jour, dépassant le volume moyen de 2023 (13,9 milliards de dollars), mais il est encore loin des niveaux typiques observés entre 2021 et 2022.

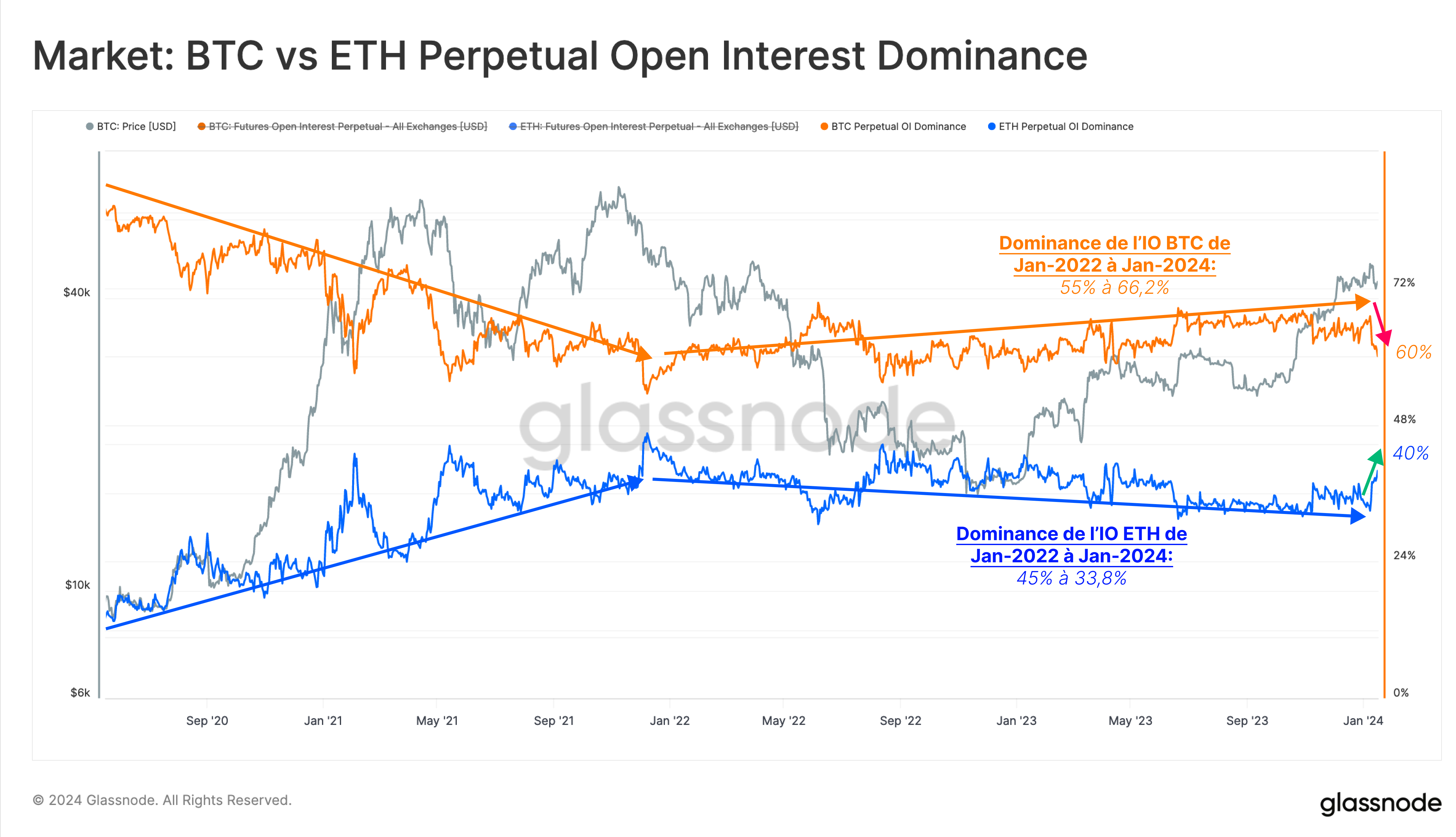

Nous pouvons également comparer l'échelle relative des marchés dérivés de l'ETH à celle du BTC, en considérant la dominance de l'intérêt ouvert des contrats à terme. Les swaps perpétuels du BTC représentaient 55 % de l'intérêt ouvert en janvier 2022, pourcentage qui est passé depuis à 66,2 %.

À l'inverse, la dominance de l'intérêt ouvert de l'ETH a diminué de 45 % à 33,8 % entre 2022 et 2024. Cependant, après l'approbation de l'ETF, l'ETH a regagné des parts de marché, sa position dominante remontant à ~40 %.

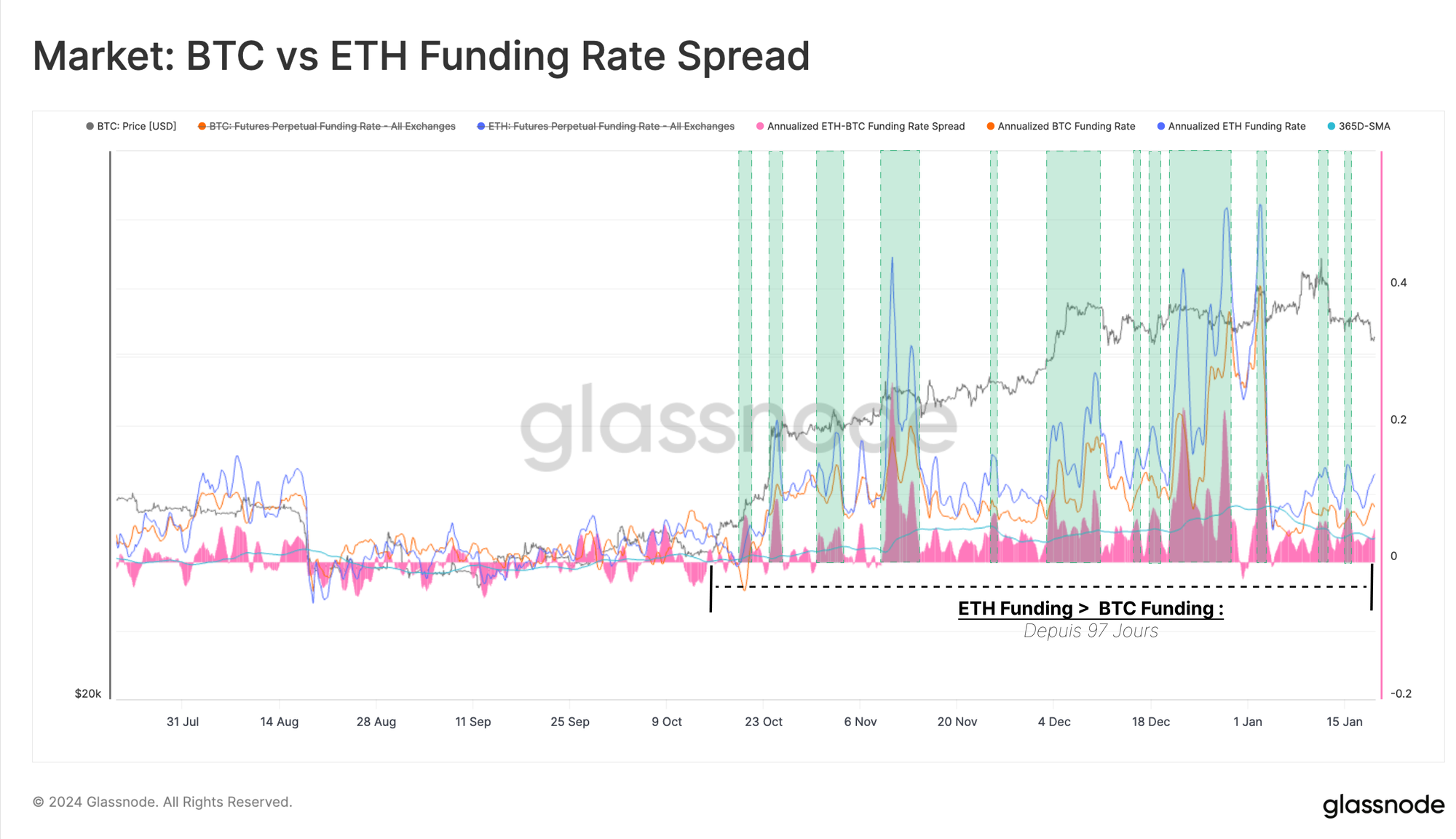

Il existe également une prime de taux de financement relativement plus importante pour les contrats à terme sur l'ETH, ce qui indique une prime de risque relativement plus élevée par rapport au bitcoin.

Au cours des trois derniers mois, les taux de financement de l'ETH ont dépassé ceux du BTC, mais n'ont pas augmenté de manière significative au cours des dernières semaines.

Cela suggère qu'il n'y a pas encore d'augmentation substantielle de l'intérêt spéculatif pariant sur des mouvements de prix plus élevés pour l'Ether.

Il est intéressant de noter que lorsque l'écart entre les taux de financement de l'ETH et du BTC dépasse sa moyenne sur un an, il s'aligne généralement sur les pics locaux des prix de l'ETH.

ETH ou Altcoins ?

Les marchés crypto sont extrêmement compétitifs, et l'ETH ne se bat pas seulement pour les flux de capitaux par rapport au bitcoin, mais aussi par rapport à d'autres tokens L1.

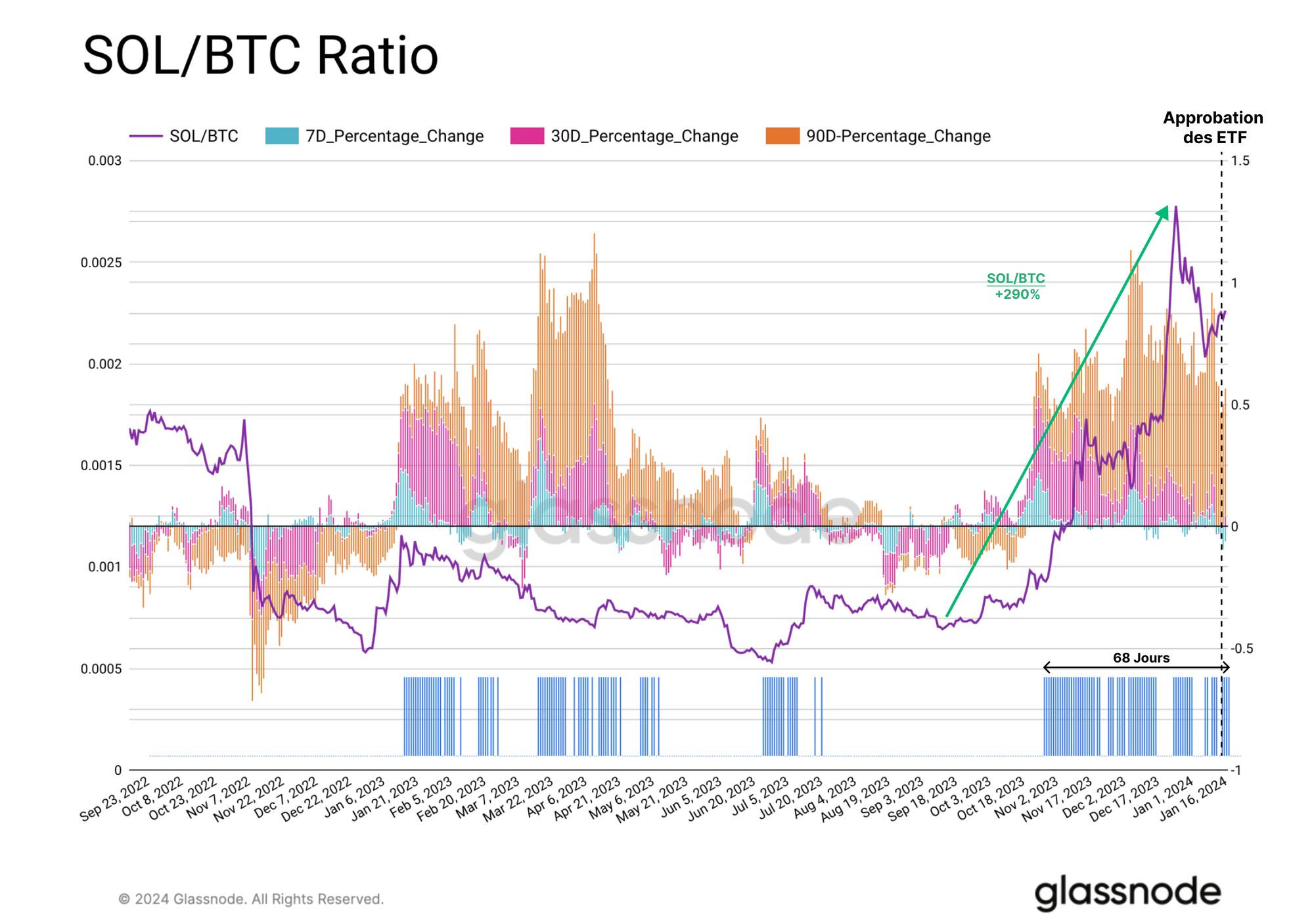

Solana (SOL) s'est démarqué en 2023, enregistrant une performance de prix exceptionnelle l'année dernière, malgré des revers importants dus à son association avec FTX. SOL a gagné une part de marché considérable au cours des 12 derniers mois, le ratio SOL/BTC fluctuant entre 0,0011 et 0,0005 SOL/BTC.

Ce dernier a augmenté de 290 % depuis octobre 2023, et a nettement surpassé l'ETH au cours de cette période. Il est intéressant de noter que, contrairement à l'ETH, le prix du SOL n'a pas connu de réévaluation significative à la hausse après l'approbation de l'ETF BTC.

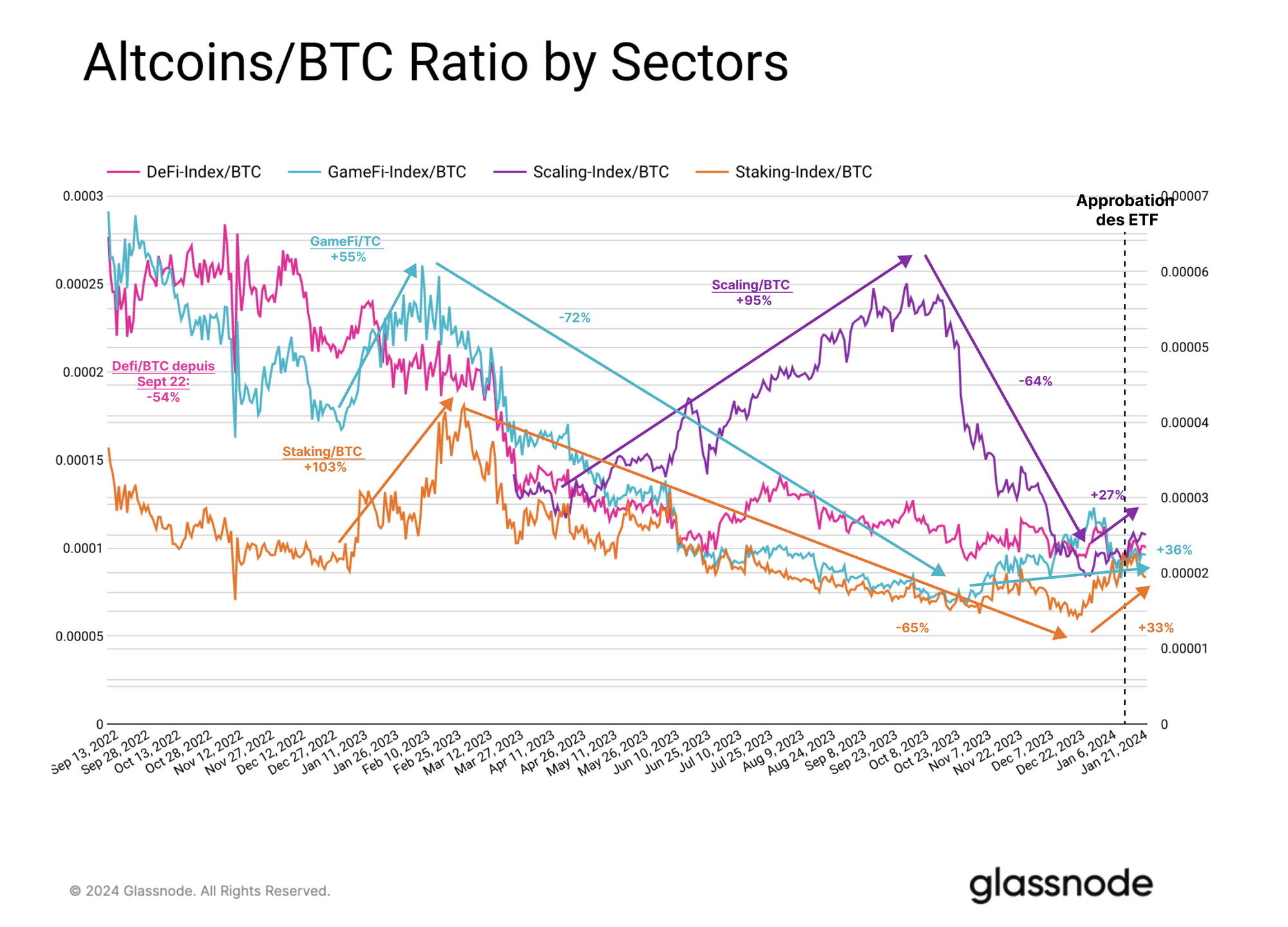

Comme indiqué au début de ce rapport, la capitalisation boursière des altcoins a augmenté de près de 69 % depuis le dépôt du l'ETF Bitcoin de BlackRock. Lorsque nous décomposons le marché des alts en différents secteurs, il devient clair que cette tendance a un moteur principalement associé aux tokens liés aux solutions de scaling d'Ethereum telles que OP, ARB et MATIC.

Les tokens Staking et GameFi ont également surperformé le BTC depuis la fin de l'année dernière. Le ratio Staking/BTC a augmenté de 103 % au début de l'année 2023, puis a chuté de 65 % jusqu'à ce qu'il atteigne son niveau le plus bas en décembre. De même, le ratio GameFi/BTC a augmenté de +55% en février 2023 et a depuis diminué de -75%.

Les tokens descaling ont atteint leur performance maximale plus tard dans l'année, voyant le ratio Scaling/BTC augmenter de +95% au T2 et au T3 2023. Il est important de noter que ARB n'a été lancé qu'en mars 2023, ce qui a probablement déclenché cette surperformance.

Tous les indices ont connu une légère augmentation après l'approbation de l'ETF Bitcoin, une autre indication d'un certain appétit pour le risque puisque le BTC s'est vendu après la nouvelle.

Cependant, par rapport à l'ETH, les altcoins n'ont tout simplement pas tenu le coup ces dernières semaines. L'ETH a surpassé les altcoins en général, gagnant +4,2 % en termes de dominance. Cela fait de l'ETH le plus grand gagnant des mouvements du marché après l'approbation de l'ETF.

Résumé et conclusion

L'approbation des nouveaux ETF Bitcoin est devenue un événement classique de vente, ce qui a conduit à quelques semaines tumultueuses sur le marché.

L'ETH a connu une surperformance fulgurante et s'est imposé comme le gagnant à court terme. Les investisseurs en ETH ont enregistré un record pluriannuel en termes de bénéfices nets réalisés, ce qui suggère une certaine volonté de vendre pour effectuer une éventuelle rotation du capital de l'ETH.

Solana est également devenu un concurrent de taille dans la compétition des blockchains Layer 1 jusqu'en 2023, bien qu'il n'ait pas connu de force appréciable au cours des dernières semaines.

Le secteur général des altcoins a également bénéficié de l'engouement pour les ETF, les investisseurs commençant à anticiper une nouvelle vague spéculative à venir.

Code Promotionnel - Affiliation

Notre programme d'affiliation récompense nos créateurs de contenu en leur offrant une part des revenus que vous avez aidé à générer.

En utilisant le lien d'affiliation de nos traducteurs officiels, 2vous pouvez bénéficier d'une réduction de -0% sur l'achat de votre nouvel abonnement à Glassnode.

Soutenez Prof. Chaîne en utilisant le lien d'affiliation suivant ou en cliquant sur le logo ci-bas : https://studio.glassnode.com/partner/profchaine

Clause de non-responsabilité : Ce rapport ne fournit aucun conseil en matière d'investissement. Toutes les données sont fournies à titre d'information uniquement.

Aucune décision d'investissement ne doit être basée sur les informations fournies ci-haut et vous êtes seul responsable de vos propres décisions d'investissement.

Les soldes des exchanges présentés sont dérivés de la base de données de Glassnode, qui sont rassemblées à la fois grâce à des informations d'exchanges officiellement publiées et à des algorithmes de clustering propriétaires.

Bien que nous nous efforcions d’assurer la plus grande précision dans la représentation des soldes des exchanges, il est important de noter que ces chiffres ne reflètent pas toujours l’intégralité des réserves d’un exchange, en particulier lorsque les ce dernier s’abstient de divulguer ses adresses officielles.

Nous invitons les utilisateurs à faire preuve de prudence et de discrétion lorsqu'ils utilisent ces mesures. Glassnode ne pourra être tenu responsable de toute divergence ou inexactitude potentielle. Veuillez lire notre avis de transparence lorsque vous utilisez des données relatives aux exchanges.

Canaux Traduits

- Espagnol (Analyst : @ElCableR, Telegram, Twitter)

- Turc (Analyst : @wkriptoofficial, Telegram, Twitter)

- Farsi (Analyst : @CryptoVizArt, Telegram, Twitter)

- Suivez-nous et contactez-nous sur Twitter

- Rejoignez notre canal Telegram

- Visitez le Forum de Glassnode pour des discussions et analyses long-format.

- Pour les métriques on-chain et les graphiques d'activité, visitez Glassnode Studio.

- Pour des alertes automatisées sur les mesures de base sur la chaîne et l'activité des échanges, visitez notre Twitter Glassnode Alerts.