S'Écarter de la Courbe de Risque

Plusieurs indicateurs révèlent les premiers signes d'une rotation des capitaux des vers l'extérieur de la courbe de risque. Dans cet article, nous explorons la manière dont les capitaux commencent à circuler en suivant la performance, la TVL et le volumes de transactions des DEX.

Résumé

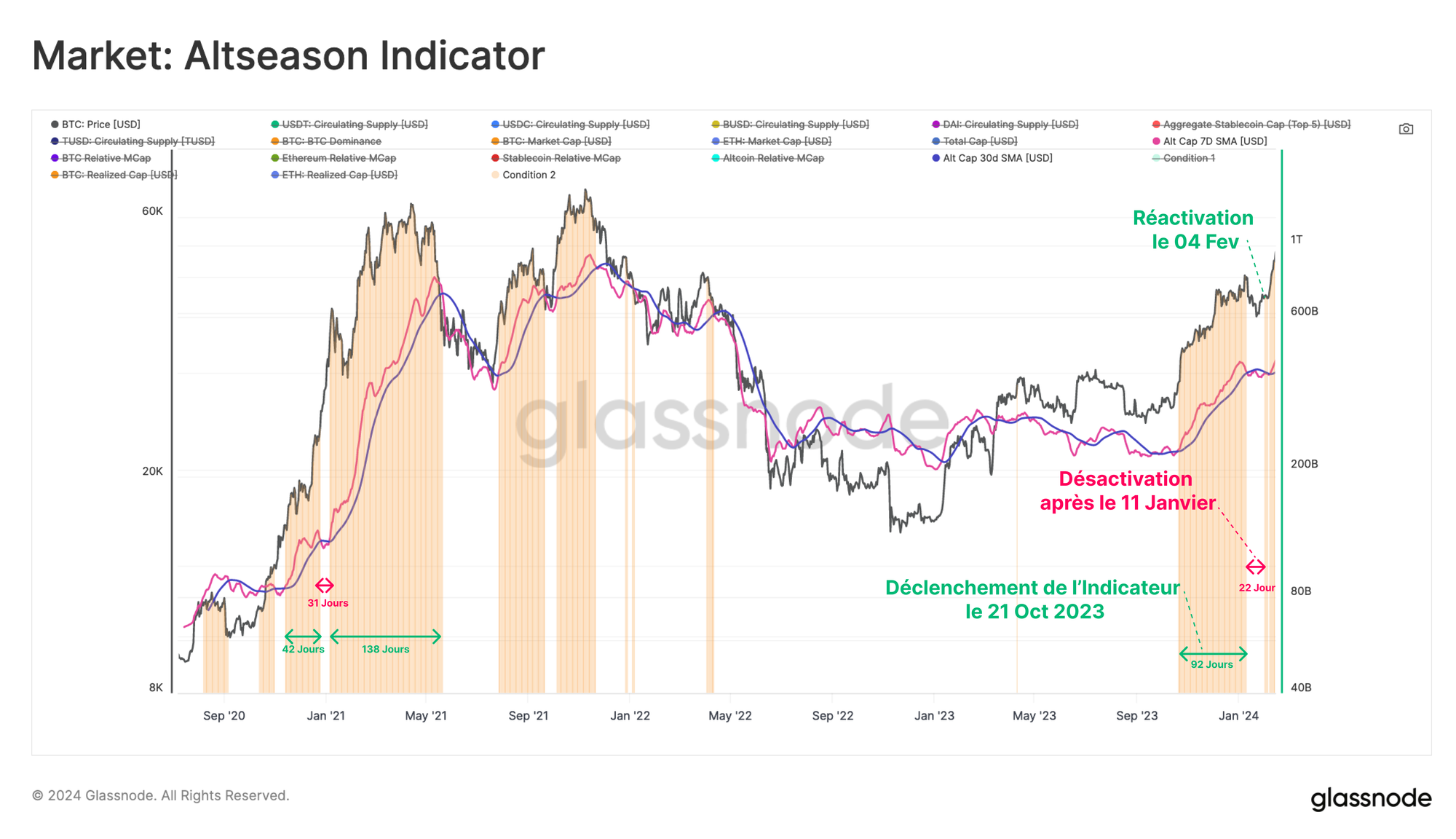

- Depuis le mois d'octobre 2023, notre indicateur Altseason Momentum a mis en évidence l'appétit croissant des investisseurs pour le risque et l'innovation.

- Alors que la domination du Bitcoin reste significative, des signes précurseurs suggère une rotation des capitaux vers les écosystèmes Ethereum, Solana, Polkadot et Cosmos.

- En examinant les pools de liquidité d'Uniswap, nous pouvons constater que la plupart des capitaux restent dans les actifs les plus matures, et alors que la TVL se déplace vers l'extérieur de la courbe de risque, le volume des échanges a été plus lent à suivre.

Anticiper l'Altseason

Avec l'essor des nouveaux ETF Bitcoin, on peut dire qu'un marché haussier est en cours au sein du secteur crypto. Dans ce contexte, nous continuerons à étudier la rotation des capitaux vers les altcoins que nous avons abordée lors de la Semaine 4. Dans cette édition, nous nous concentrerons sur la performance des actifs situés plus loin sur la courbe de risque.

L'objectif est d'évaluer comment les capitaux circulent sur le marché des altcoins. L'indicateur Altseason (voir Semaine 41, 2023) évalue si une dynamique positive se met en place sur la Capitalisation Totale des Altcoins, parallèlement à l'afflux continu de capitaux vers BTC, ETH et Stablecoins.

Notre indicateur Altseason a signalé une dynamique positive depuis octobre de l'année dernière, avec une brève pause lors de l'événement "sell-the-news" des ETF Bitcoin. Il s'est redéclenché le 4 février.

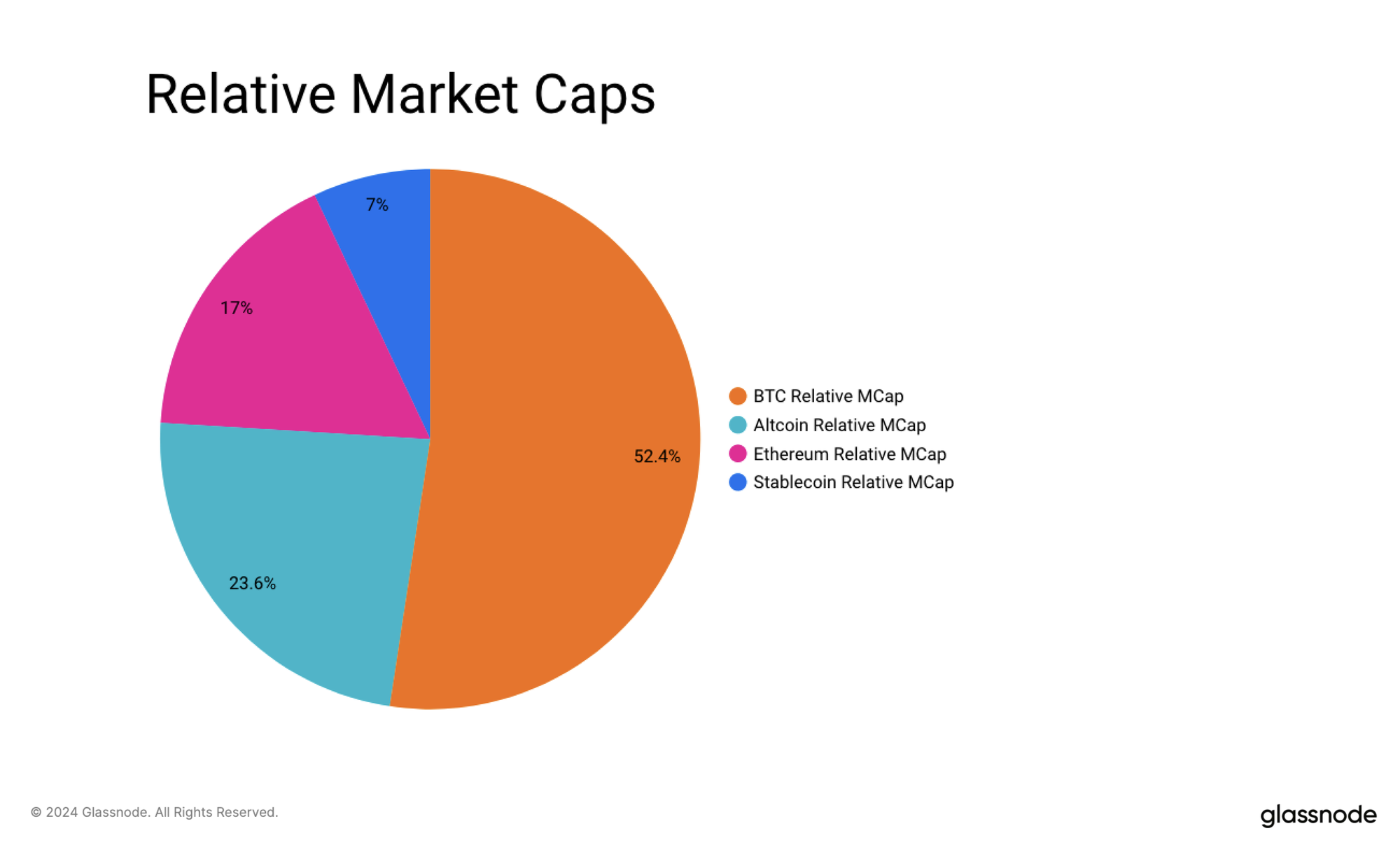

En termes de capitalisation boursière, le bitcoin reste en tête avec plus de 52 % de la valeur totale des actifs numériques. En revanche, l'ETH représente 17 %, les stablecoins 7 % et le reste du secteur des altcoins 24 %.

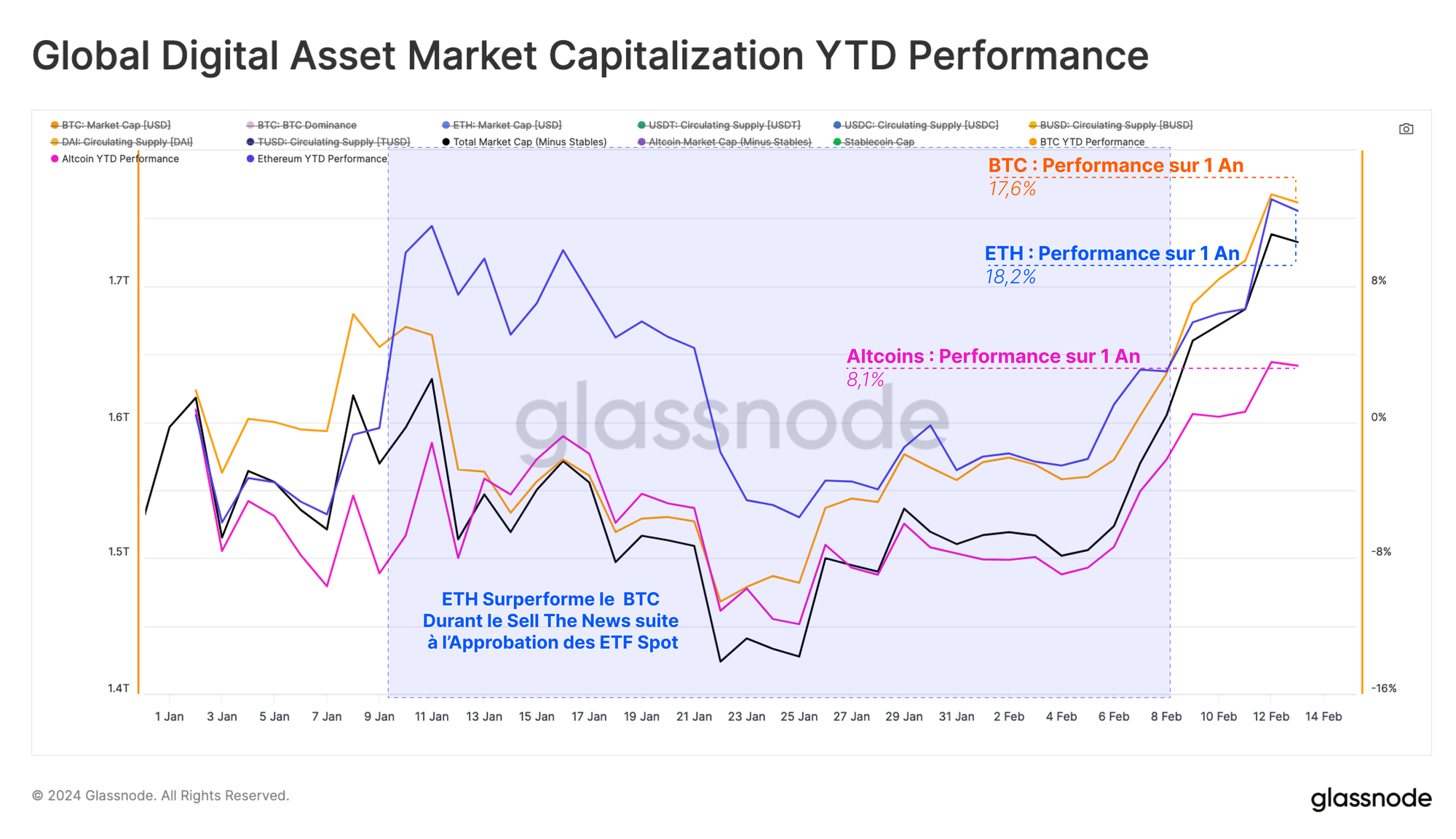

En termes de performance des actifs, BTC et ETH sont en tête de peloton, avec des gains de +17,6 % et +18,2 % respectivement.

Nous notons qu'après l'approbation de l'ETF Bitcoin, l'ETH a commencé à surperformer le BTC, ce qui constitue un changement par rapport à la sous-performance relative tout au long de 2023.

En revanche, la capitalisation boursière globale des altcoins n'a pas connu la même performance, la croissance sur un an étant inférieure à la moitié de celle des deux majors.

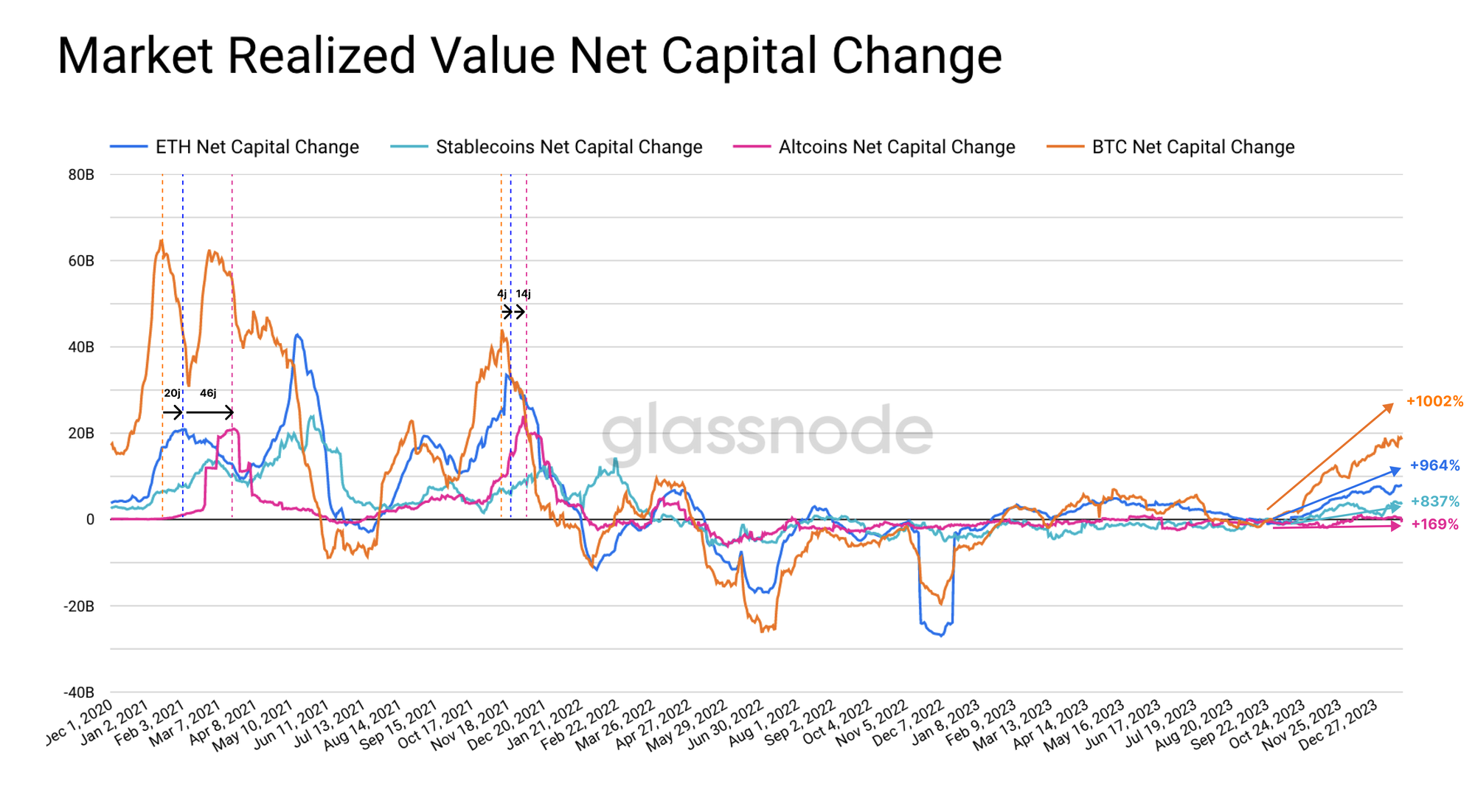

Une autre façon de suivre les performances est d'utiliser la capitalisation réalisée pour chaque secteur, qui regroupe la valeur de base de toutes les unités transférées sur la chaîne. De ce point de vue, nous pouvons mieux évaluer les mouvements de capitaux sur les marchés des actifs numériques :

- Le bitcoin est à nouveau clairement en tête, avec près de 20 milliards de dollars d'entrées de capitaux par mois à l'heure actuelle.

- Les flux d'Ethereum ont tendance à être plus faibles que ceux du Bitcoin, ce qui suggère que les investisseurs recherchent la confiance et la confirmation que les marchés d'actifs numériques sont en pleine croissance. Au cours du cycle 2021, le pic d'afflux de nouveaux capitaux dans le BTC s'est produit 20 jours avant le pic d'afflux dans l'ETH.

- Les altcoins ont tendance à voir des flux de capitaux avec un décalage similaire après que l'ETH ait vu sa force, avec une durée de 46 jours à la mi-2021, et de 14 jours à la fin de 2021.

Il est évident que les capitaux descendent la courbe de risque vers les altcoins à un rythme plus lent que la rotation entre les deux leaders de marché, une tendance qui semble être à nouveau à l'œuvre.

Rotation Sectorielle

Compte tenu des flux de capitaux vers les deux majors, la prochaine question est d'observer comment ils se déplacent vers l'extérieur de la courbe de risque au fil du temps.

Au cours du dernier cycle, plusieurs nouveaux écosystèmes de couche 1 ont émergé. Nombre d'entre eux rivalisent avec l'ETH pour les parts de marché, non seulement en termes d'innovation et d'attraction des utilisateurs, mais aussi en termes d'investissement des capitaux.

Nous examinons donc les tokens de quelques écosystèmes sélectionnés : Ethereum, Cosmos, Polkadot et Solana, afin d'évaluer ceux qui suscitent le plus d'intérêt de la part des investisseurs.

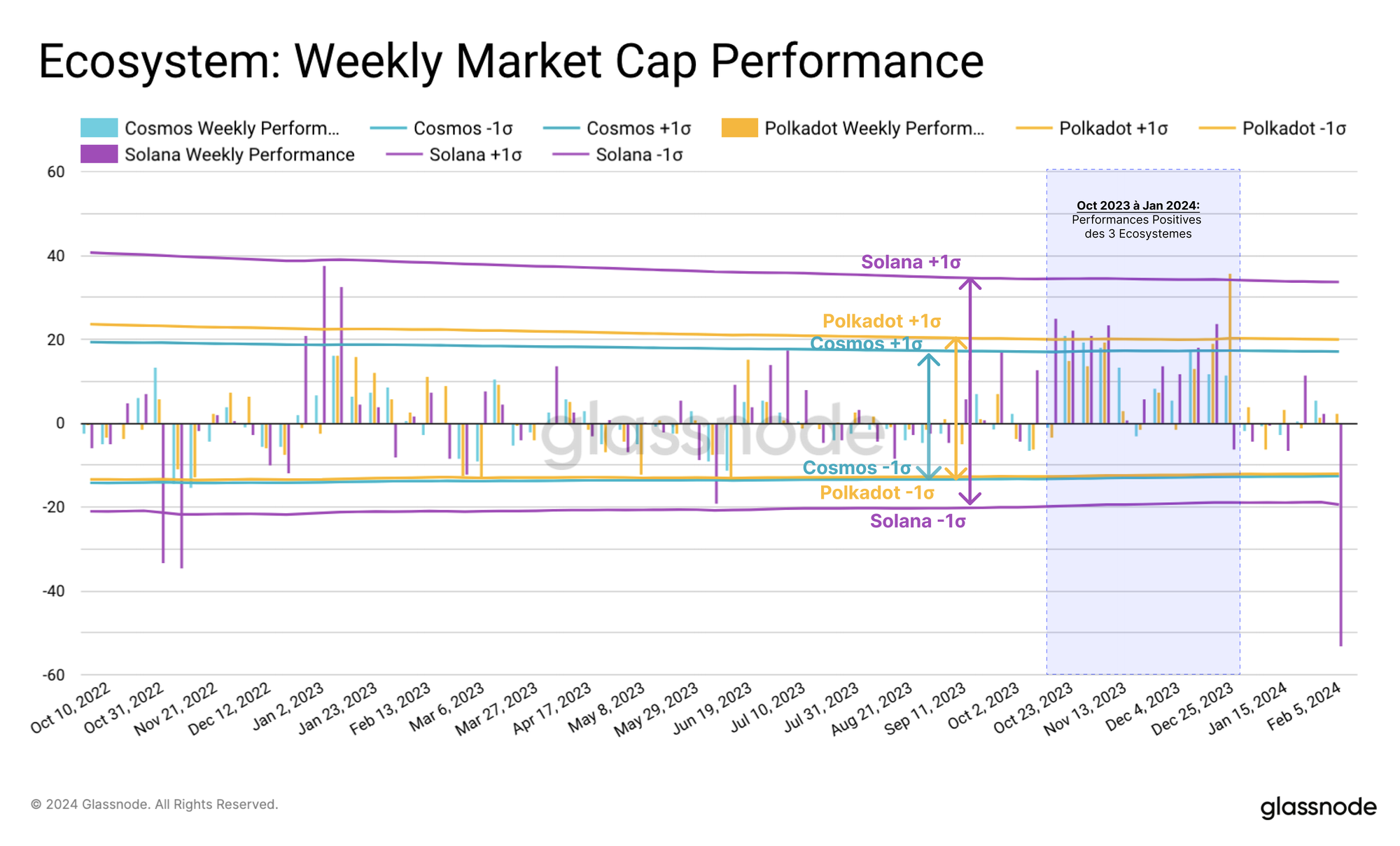

Nous comparons ici la variation hebdomadaire de la capitalisation boursière globale des tokens de chaque écosystème. Au cours des 18 derniers mois, Solana a affiché une volatilité relativement élevée, avec des performances à la hausse. Polkadot et Cosmos ont une volatilité similaire, mais l'écosystème Polkadot surpasse ce dernier.

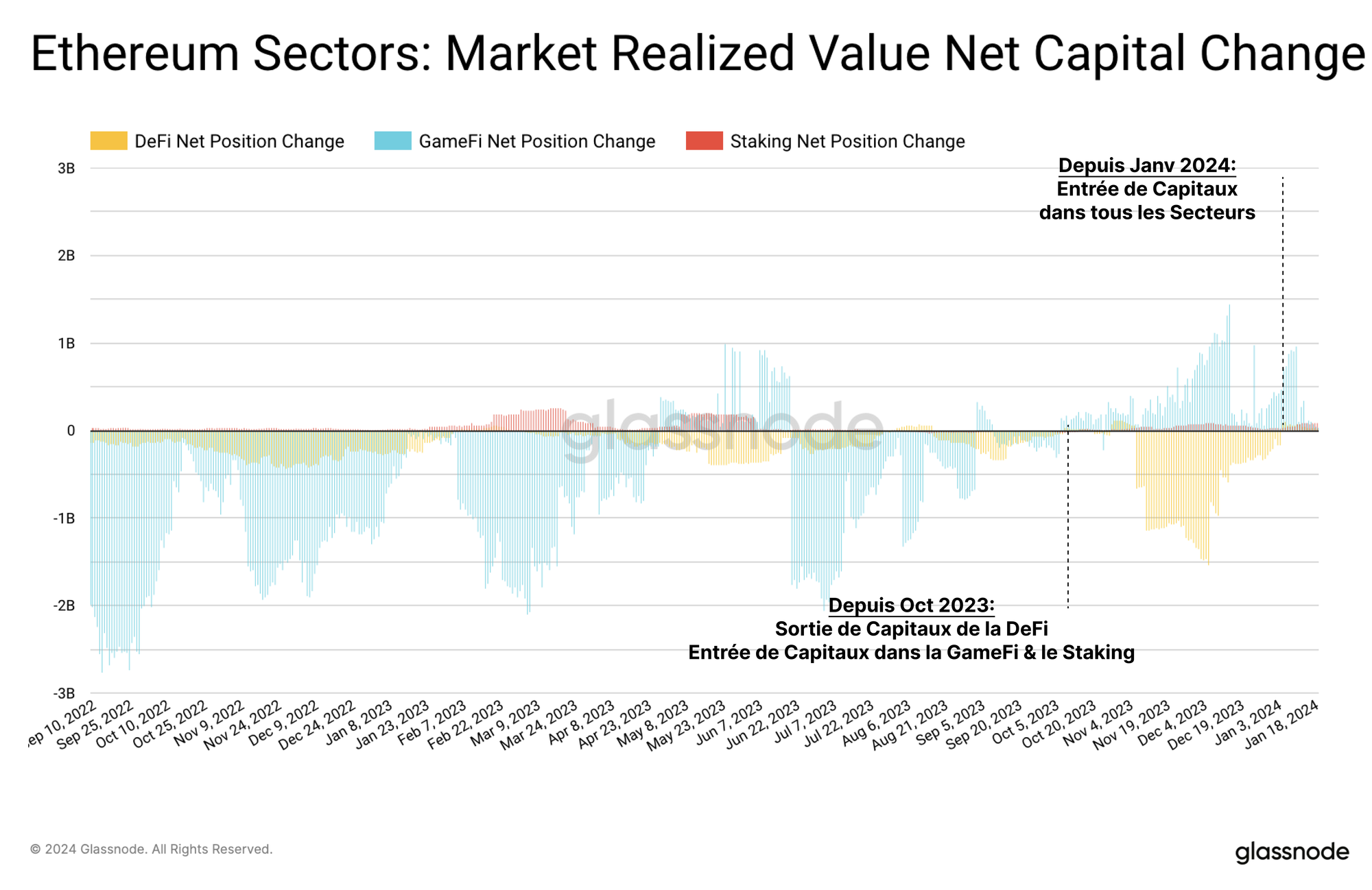

Au sein de l'écosystème Ethereum, nous pouvons distinguer trois secteurs principaux : la DeFi, la GameFi et le Staking. Depuis le début de l'année, les trois secteurs ont enregistré des entrées de capitaux, mais les secteurs DeFi et GameFi ont connu des sorties de capitaux relativement importantes tout au long de 2022 et 2023.

Cette année, le secteur GameFi a connu un revirement, avec des entrées notables à partir d'octobre, ce qui coïncide avec le moment où notre indicateur Altseason s'est déclenché. En revanche, les tokens de Staking ont toujours connu des entrées de capitaux positives, bien que moins importantes en valeur absolue.

Loin de la Courbe de Risque

Pour déterminer si, et dans quelle mesure, l'intérêt des investisseurs se déplace vers l'extérieur de la courbe de risque, nous pouvons nous référer aux données provenant des pools de liquidité d'Uniswap.

Étant donné que les altcoins sont souvent échangés par des traders plus natifs via DEX, l'activité sur la plus établie peut servir d'indicateur de l'évolution des échanges d'altcoins (note : ces données reflètent les transactions Uniswap sur le réseau principal Ethereum).

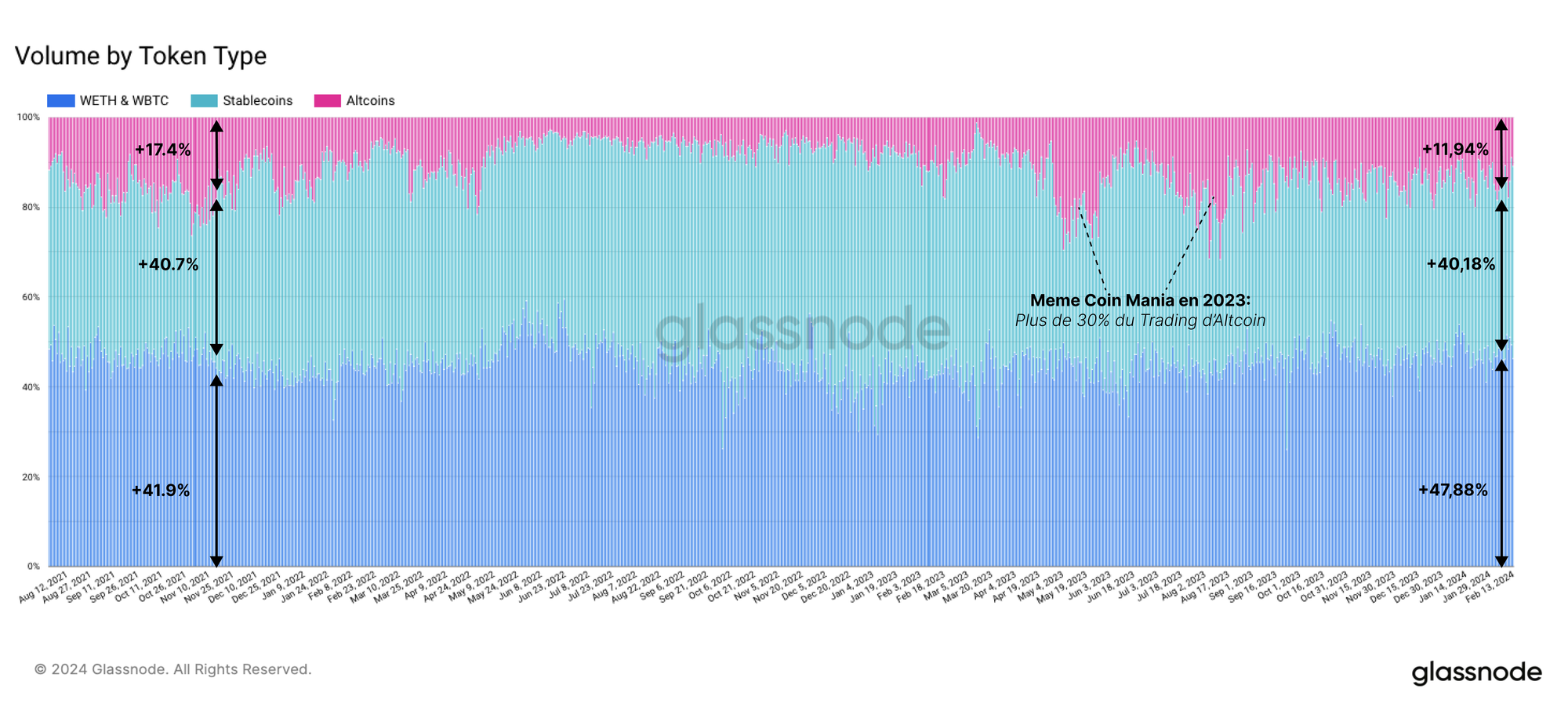

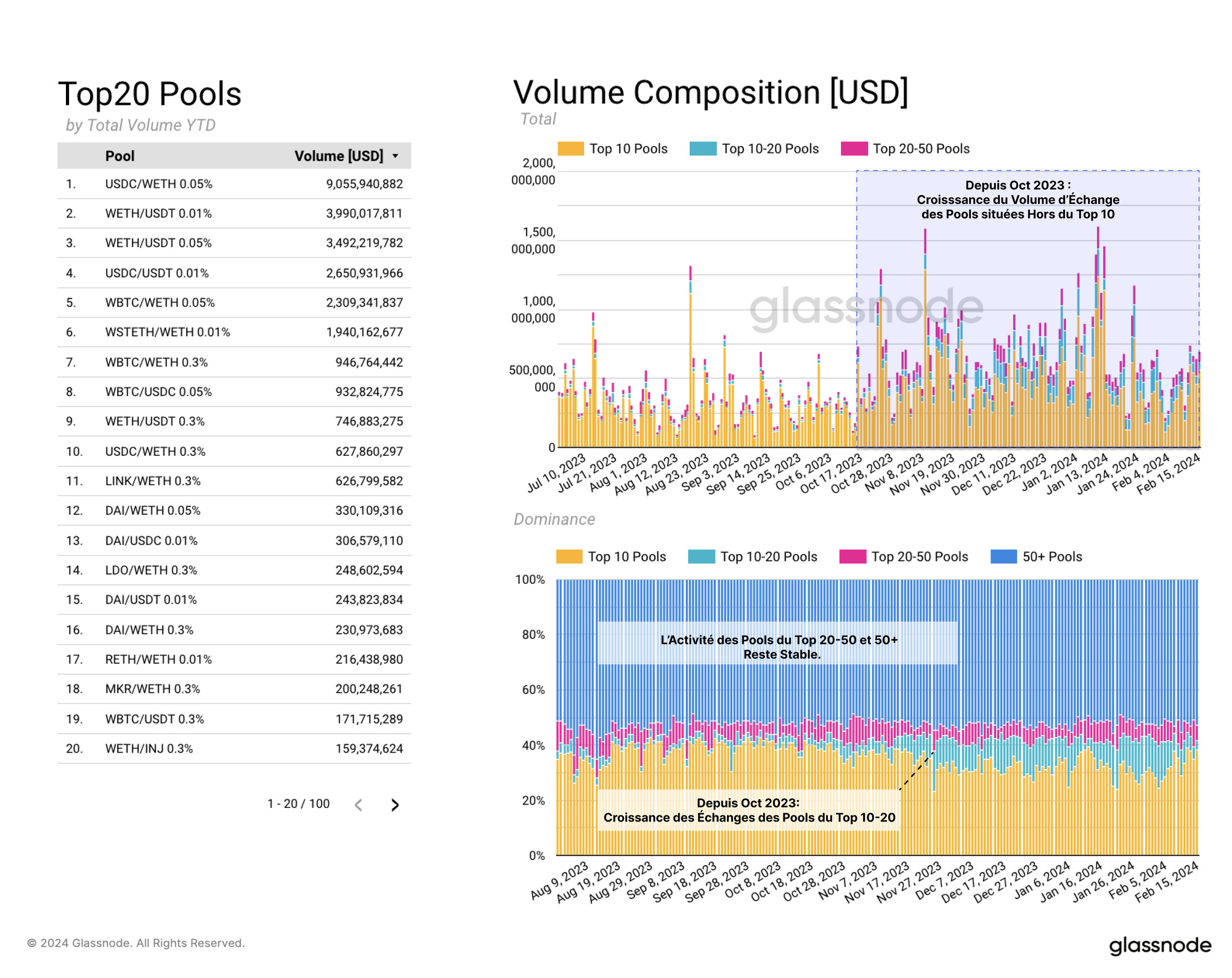

L'intérêt pour les échanges d'altcoins a été très faible pendant le marché baissier de 2022, mais a commencé à augmenter à la mi-2023, en grande partie grâce à la "Meme-Coin mania".

Actuellement, les échanges d'altcoins représentent près de 12 % du volume d'échanges d'Uniswap, se rapprochant ainsi du pic de 17,4 % atteint lors de la dernière phase haussière. En comparaison, les échanges de WBTC et de WETH représentent 47 % et les stablecoins 40 % du volume.

Les fournisseurs de liquidité sur Uniswap ont tendance à suivre de près les marchés, et les changements dans la distribution de la liquidité à travers les pools peuvent fournir une indication sur les tendances dominantes du marché.

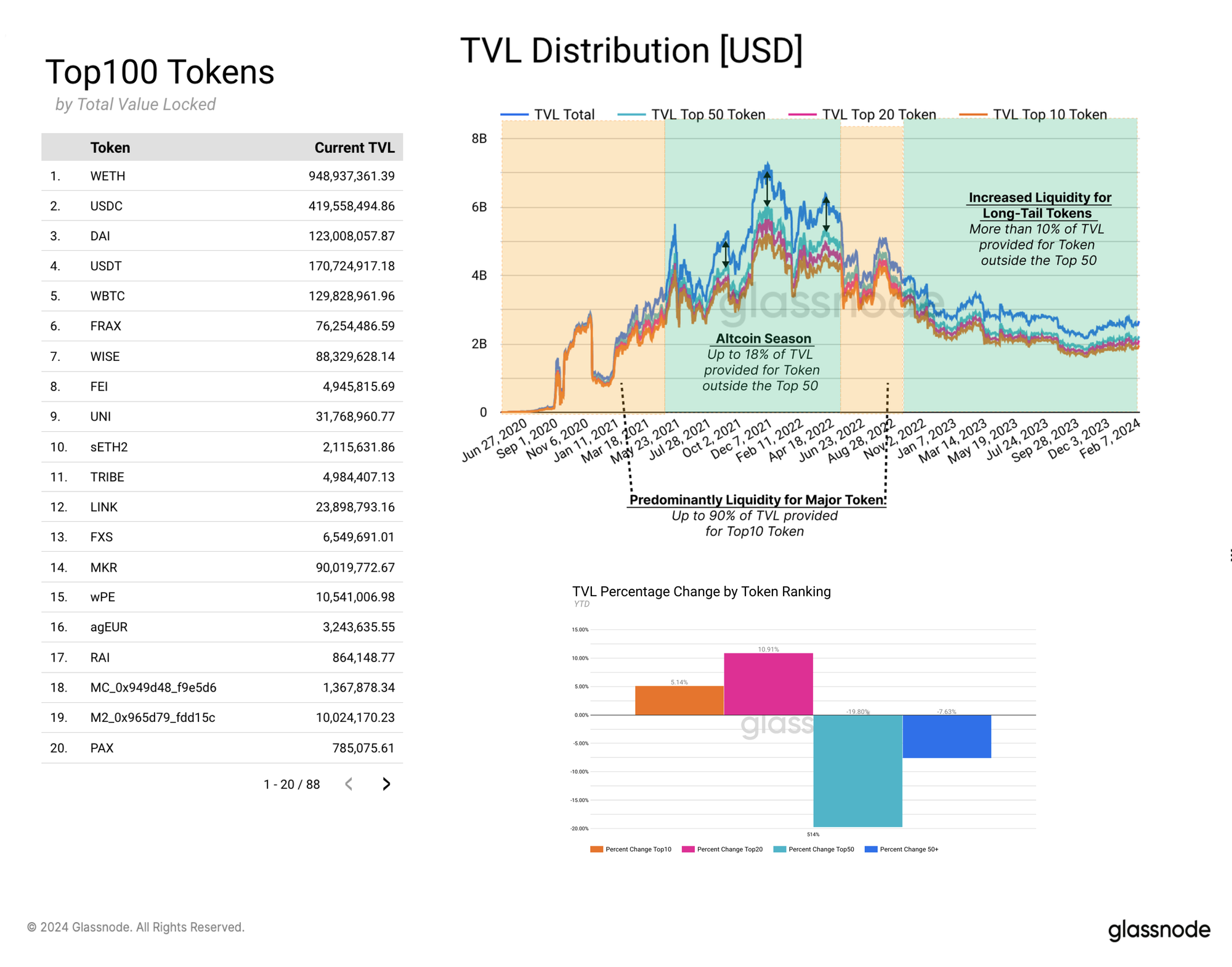

En examinant la composition de la TVL sur Uniswap, nous observons que pendant l'Altcoin Season, il y a un profil de liquidité accru pour les tokens en dehors du Top 50.

Pendant les marchés baissiers, la liquidité est principalement fournie pour les 50 premiers tokens, car c'est là que se produit la majorité du volume des échanges. Les 10 premiers jetons sont principalement composés de WETH, WBTC et stablecoins.

En examinant la variation en pourcentage du TVL pour chaque catégorie de tokens, nous pouvons détecter une augmentation de la liquidité fournie pour les tokens du Top 10 (5,14 %) et du Top 20 (10,9 %), tandis que la liquidité a été supprimée pour les tokens classés entre les rangs 20 et 50.

Cela suggère que l'appétit du marché pour les actifs à long terme n'a pas encore augmenté de manière significative.

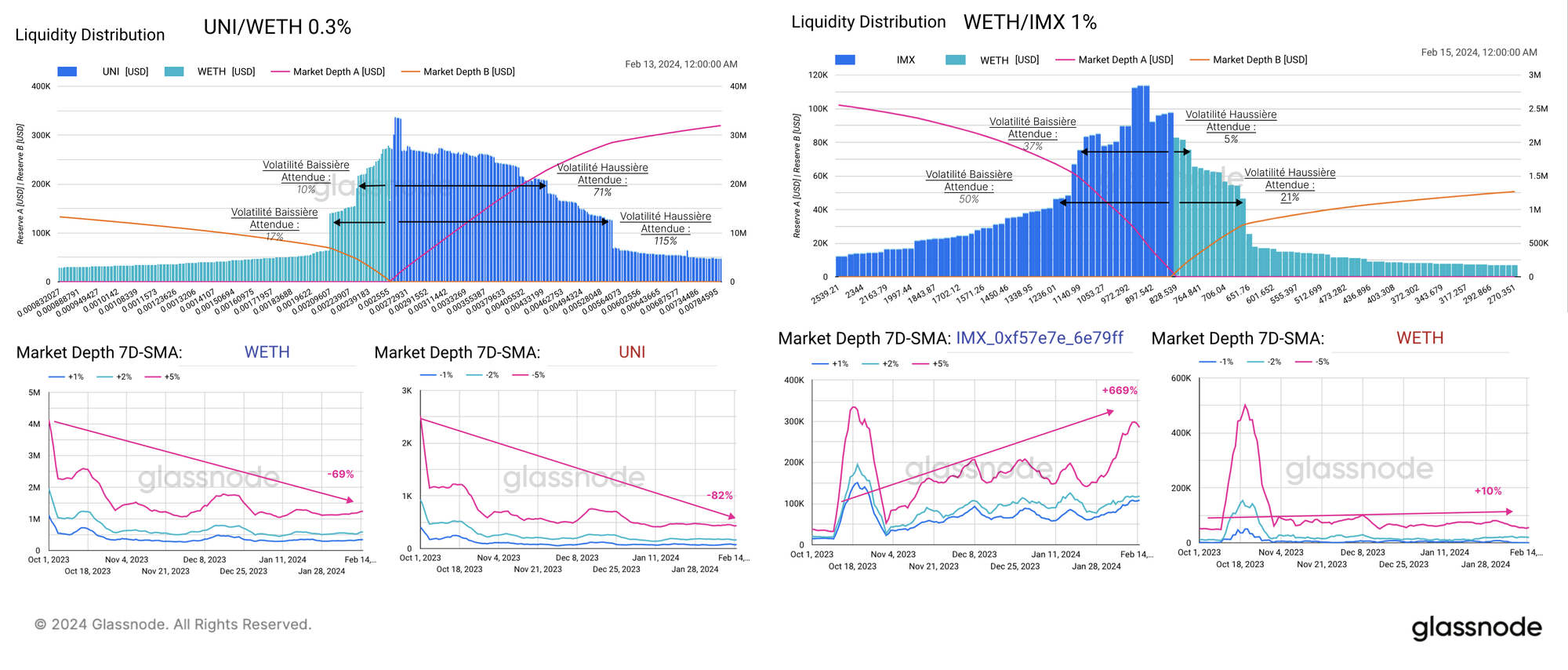

Nous allons maintenant examiner les pools pour le token le plus important dans chaque secteur Ethereum. Il s'agit notamment d'évaluer la distribution de la liquidité dans différentes fourchettes de prix et d'observer l'évolution de la profondeur du marché.

La répartition entre les réserves d'Altcoin et de WETH est bien équilibrée, avec une volatilité attendue légèrement plus élevée. Cela indique une perspective généralement haussière de la part des fournisseurs de liquidités pour ces tokens.

En observant le taux de changement dans la distribution de la liquidité, nous constatons une augmentation de la profondeur du marché pour les fourchettes de -5 % et +5 %, ce qui suggère que les fournisseurs de liquidités se préparent à une période de forte volatilité des prix.

L'exception est l'UNI, où les teneurs de marché ont de plus en plus concentré la liquidité à proximité de la fourchette de prix actuelle. Cela suggère qu'une moindre volatilité des prix est attendue pour le token UNI, ce qui n'est pas surprenant étant donné qu'il s'agit de l'un des tokens les plus établis et les plus matures.

Nous pouvons observer une augmentation du volume des échanges sur Uniswap depuis octobre 2023, y compris pour les tokens qui ne font pas partie du Top 10. L'activité de trading augmente également pour les paires de jetons du Top 10 à 20.

Cependant, l'activité de trading pour les paires de jetons du Top 20-50 et celles classées 50+ reste inchangée, ce qui réaffirme notre hypothèse précédente : Alors que l'offre de liquidité s'éloigne de la courbe de risque, le volume des transactions n'a pas encore suivi.

Résumé et Conclusions

L'élan du marché à la suite des nouveaux ETF Bitcoin et l'anticipation d'un marché haussier commencent à créer des changements dans les flux de capitaux. Notre indicateur Altseason suggère une hausse plus mature et peut-être durable du marché des Altcoins, mais il reste relativement concentré sur les actifs à forte capitalisation pour le moment.

Le paysage des actifs numériques a évolué de manière significative au cours du dernier cycle, avec l'émergence de nouveaux écosystèmes qui remettent en cause la domination d'Ethereum. Solana a enregistré les meilleurs rendements au cours de l'année écoulée, mais les écosystèmes Polkadot et Cosmos commencent également à bouger. Au sein de l'écosystème Ethereum, c'est le secteur du Staking qui affiche l'afflux de capitaux le plus régulier pour ses tokens les plus importants.

Une résurgence des échanges d'Altcoins sur Uniswap, ainsi que des modèles de liquidité et de volume d'échange, soulignent un intérêt prudent mais croissant pour les alts. Cela se traduit d'abord par une modification de l'offre de liquidités et par l'anticipation d'une augmentation de la volatilité. Toutefois, ce phénomène est particulièrement présent au sein des pools, et le volume des transactions des investisseurs n'a pas encore suivi.

Code Promotionnel - Affiliation

Notre programme d'affiliation récompense nos créateurs de contenu en leur offrant une part des revenus que vous avez aidé à générer.

En utilisant le lien d'affiliation de nos traducteurs officiels, 2vous pouvez bénéficier d'une réduction de -0% sur l'achat de votre nouvel abonnement à Glassnode.

Soutenez Prof. Chaîne en utilisant le lien d'affiliation suivant ou en cliquant sur le logo ci-bas : https://studio.glassnode.com/partner/profchaine

Clause de non-responsabilité : Ce rapport ne fournit aucun conseil en matière d'investissement. Toutes les données sont fournies à titre d'information uniquement.

Aucune décision d'investissement ne doit être basée sur les informations fournies ci-haut et vous êtes seul responsable de vos propres décisions d'investissement.

Les soldes des exchanges présentés sont dérivés de la base de données de Glassnode, qui sont rassemblées à la fois grâce à des informations d'exchanges officiellement publiées et à des algorithmes de clustering propriétaires.

Bien que nous nous efforcions d’assurer la plus grande précision dans la représentation des soldes des exchanges, il est important de noter que ces chiffres ne reflètent pas toujours l’intégralité des réserves d’un exchange, en particulier lorsque les ce dernier s’abstient de divulguer ses adresses officielles.

Nous invitons les utilisateurs à faire preuve de prudence et de discrétion lorsqu'ils utilisent ces mesures. Glassnode ne pourra être tenu responsable de toute divergence ou inexactitude potentielle. Veuillez lire notre avis de transparence lorsque vous utilisez des données relatives aux exchanges.

Canaux Traduits

- Espagnol (Analyst : @ElCableR, Telegram, Twitter)

- Turc (Analyst : @wkriptoofficial, Telegram, Twitter)

- Farsi (Analyst : @CryptoVizArt, Telegram, Twitter)

- Suivez-nous et contactez-nous sur Twitter

- Rejoignez notre canal Telegram

- Visitez le Forum de Glassnode pour des discussions et analyses long-format.

- Pour les métriques on-chain et les graphiques d'activité, visitez Glassnode Studio.

- Pour des alertes automatisées sur les mesures de base sur la chaîne et l'activité des échanges, visitez notre Twitter Glassnode Alerts.