Bitcoin s'Attaque à son ATH

Le bitcoin continue de surprendre le marché, avec son récent rallye poussant vers des sommets historiques, même avant le halving. Dans ce rapport, nous évaluons l'interaction entre les flux de demande des ETF Spot US et l'offre libérée par les investisseurs prenant des profits.

Résumé

- Le bitcoin attaque une fois de plus son ATH, prenant le marché par surprise et se redressant avec force avant même l'événement largement anticipé du halving.

- Nous avons constaté un pic soudain dans la taille moyenne des transactions interagissant avec Coinbase, ce qui met en évidence la taille et l'ampleur du nouveau capital institutionnel entrant dans le secteur.

- Les détenteurs à long terme ont commencé à augmenter leur pression de distribution, atteignant des taux de dépense de 257 000 BTC/mois, le GBTC représentant 57 % de ces volumes.

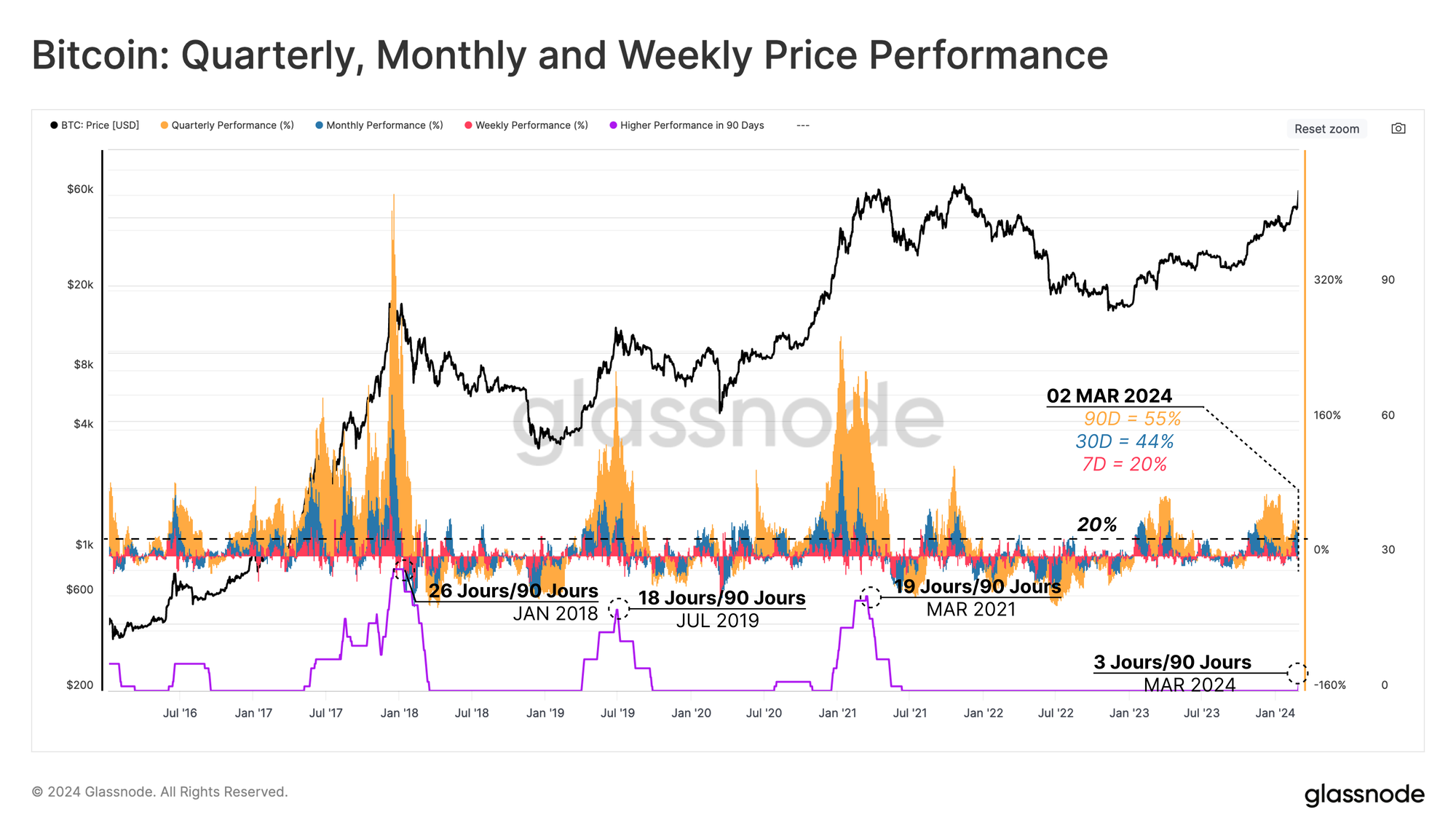

L'ouverture de 2024 est entrée dans les livres d'histoire, le marché du bitcoin s'étant rapproché de son ATH, avant même l'événement du halving prévu pour le mois d'avril.

Le graphique ci-dessous montre ses performances hebdomadaires 🟥, mensuelles 🟦 et trimestrielles 🟧, qui ont atteint +20%, +44% et +55% à l'heure où nous écrivons ces lignes.

Si nous comptons le nombre de jours au cours du dernier trimestre où ces trois indicateurs de performance dépassent +20%, nous pouvons constater que la hausse de la fin de la semaine dernière a été la plus puissante depuis le marché haussier de 2021.

Demande d'ETF Spot

De nombreux observateurs s'attendaient à une forte demande après l'approbation par la SEC des ETF Spot US. En même temps, beaucoup se sont montrés sceptiques, estimant que la nouvelle était déjà prise en compte et s'attendant donc à une correction..

Le bitcoin s'échange aujourd'hui à 68 000 dollars, soit 58 % au dessus des 42 800 dollars enregistrés au moment de l'approbation des ETF, et les partisans de la vente se sont retrouvés hors-jeu.

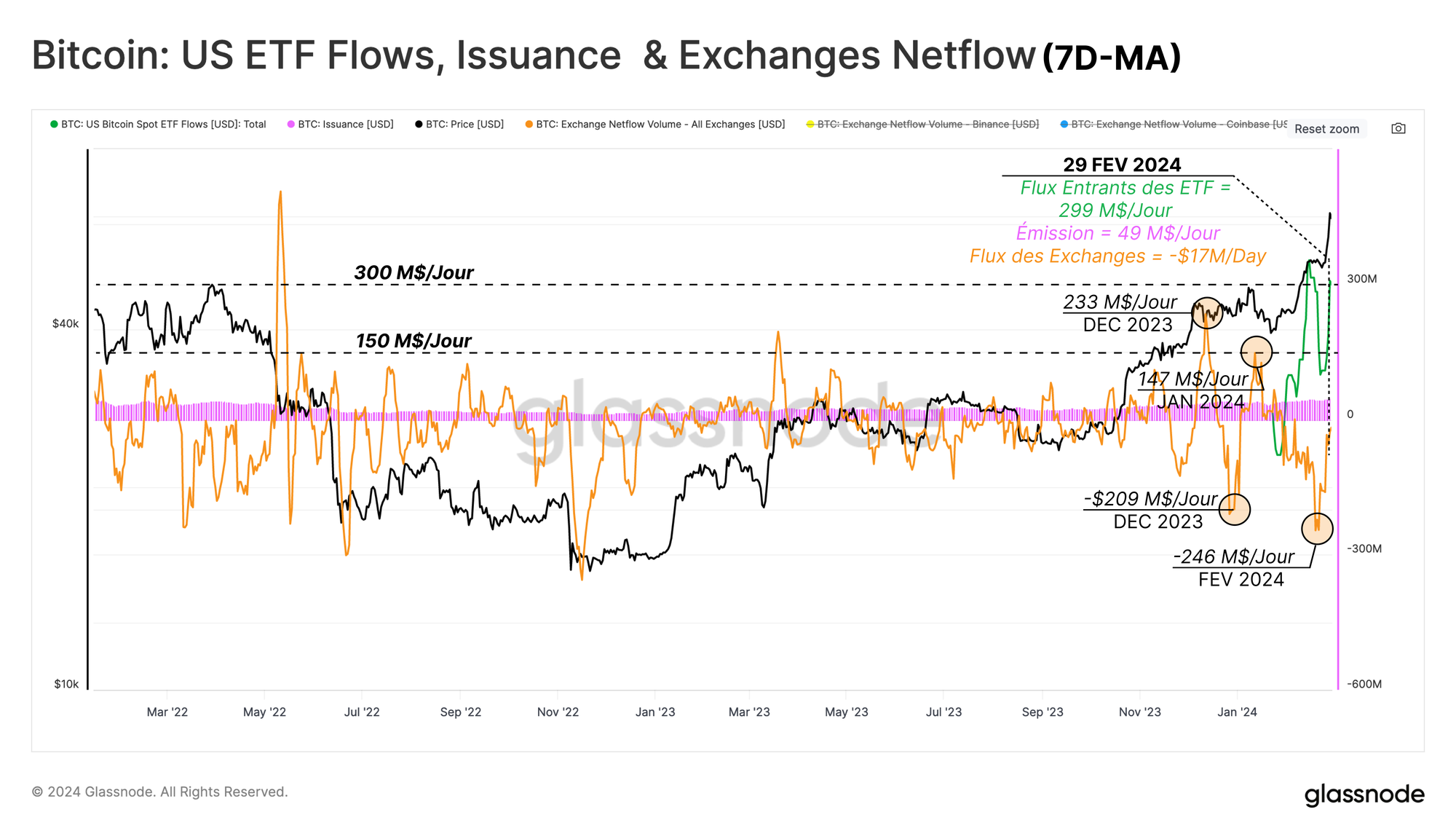

Pour mieux évaluer l'afflux de la demande du marché, le graphique ci-dessous présente la moyenne hebdomadaire des flux en USD via les zones suivantes :

- Émission monétaire 🟪 : La récompense quotidienne des mineurs, qui est passée de 22 millions de dollars / jour en septembre 2023 à 49 millions de dollars / jour aujourd'hui.

- Flux net des exchanges 🟧 : Si l'on se concentre sur les mois précédant la date d'approbation de l'ETF, les exchanges centralisés ont été témoins d'importantes variations des flux de capitaux. Depuis que les ETF lancé, cette mesure a montré une pression constante d'achat allant jusqu'à 246 millions de dollars / jour. À la fin de la semaine dernière, le flux net global des exchanges enregistrait une sortie de 17 millions de dollars / jour.

- Flux net des ETF US 🟩 : Malgré une pression vendeuse initiale importante exercée par les détenteurs de GBTC, le flux net global vers les ETF US Spot s'est élevé en moyenne à 299 millions de dollars / jour.

Globalement, cela représente un afflux net de capitaux dans le BTC d'environ 267 millions de dollars par jour (-49+17+299). Cela représente un changement de phase significatif dans la dynamique du marché et une explication valable pour expliquer le rebond du marché vers de nouveaux sommets.

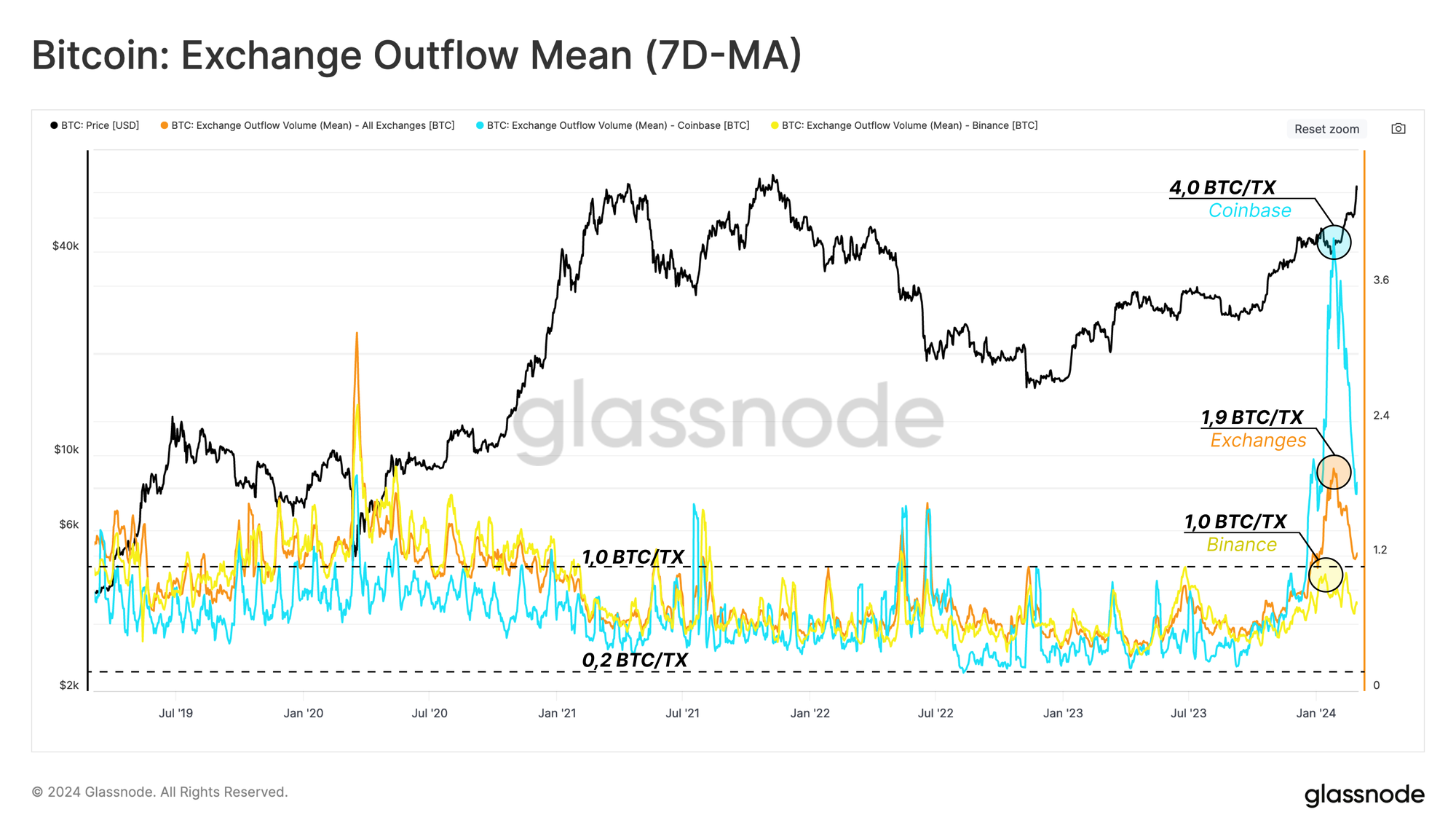

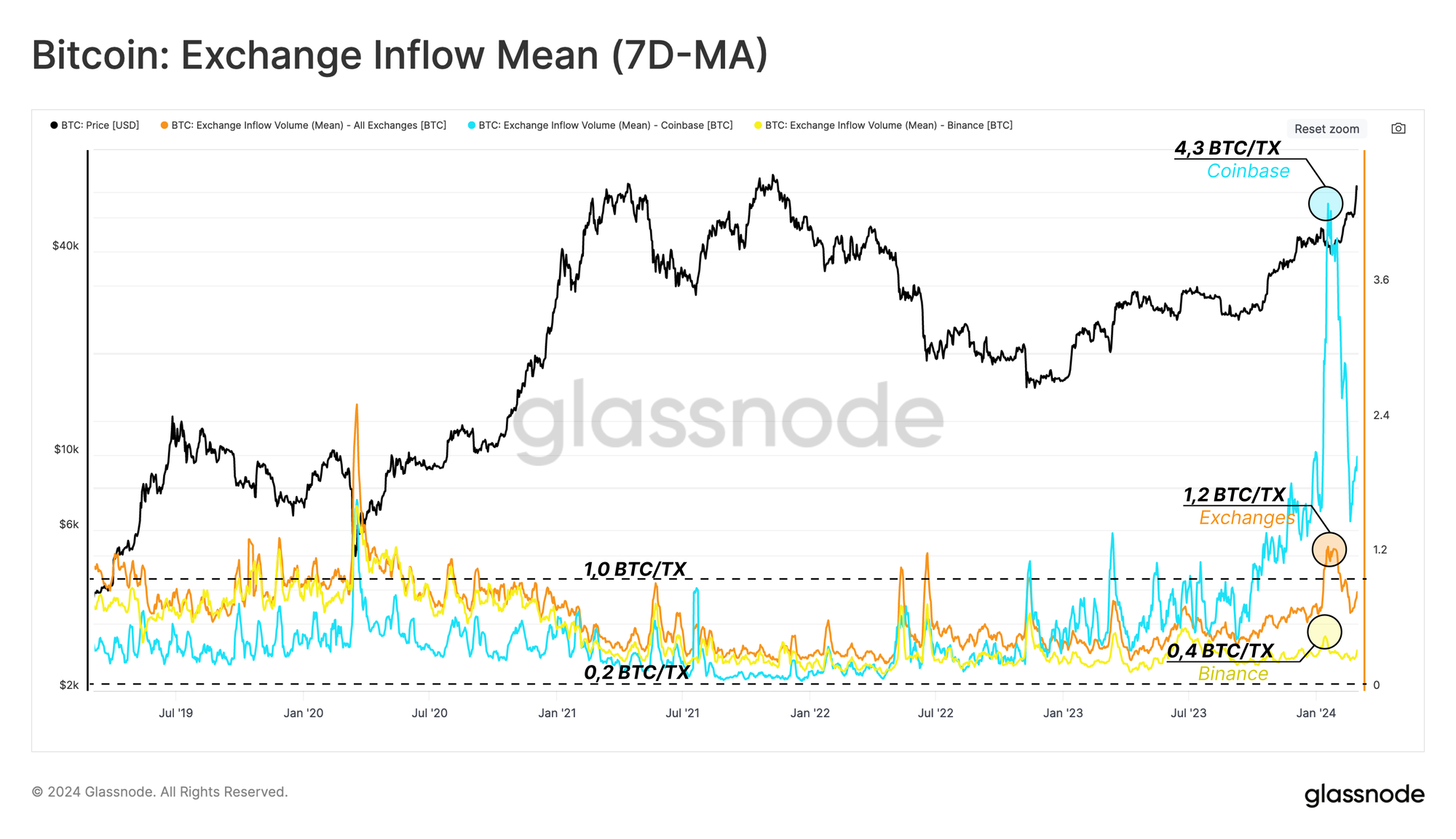

Nous pouvons également isoler les flux de BTC liés à des exchanges spécifiques, telles que Coinbase, afin d'identifier tout changement dans la dynamique globale du marché.

Les graphiques ci-dessous montrent le volume de moyen [BTC] sortant de :

- Toutes les exchanges 🟠

- Coinbase 🔵

- Binance 🟡

Le résultat montre que les transactions sortantes moyennes ont atteint des valeurs considérablement plus élevées en ce qui concerne Coinbase en particulier. La taille moyenne des transactions a culminé à 4,3 BTC/Tx au moment de l'approbation de l'ETF.

Ces valeurs sont remarquables lorsqu'on les compare à leur fourchette historique, qui se situe entre 0,2 BTC/Tx et 1,0 BTC/Tx depuis 2019 pour les dépôts sur les CEX.

Les Investisseurs en Profit

Le marché s'approchant de l'ATH, les bénéfices non réalisés détenus par les investisseurs à long terme et l'ampleur de leur pression de vente ont augmenté.

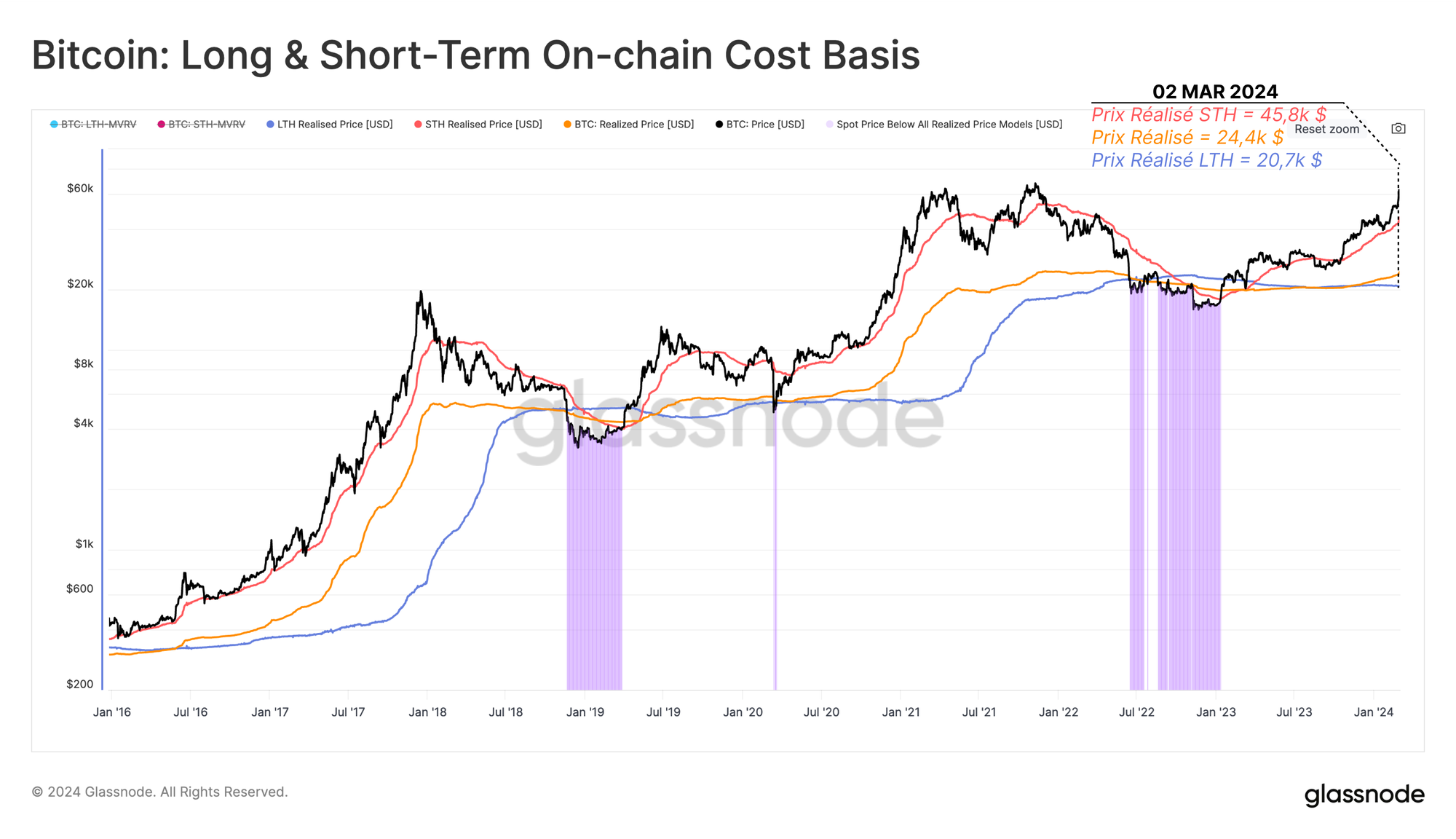

L'un des moyens d'évaluer la rentabilité du marché pour des cohortes spécifiques d'investisseurs est de prendre en compte leur coût de base on-chain et de le comparer au prix spot.

- Détenteurs à long terme 🔵 = 20,7K

- Détenteurs à court terme 🔴 = 45,8 K

- Prix réalisé moyen du marché 🟠 = 24,4K

Le prix se négociant à 68 000 $, les détenteurs à long terme sont, en moyenne, assis sur un profit non réalisé de ~228 %.

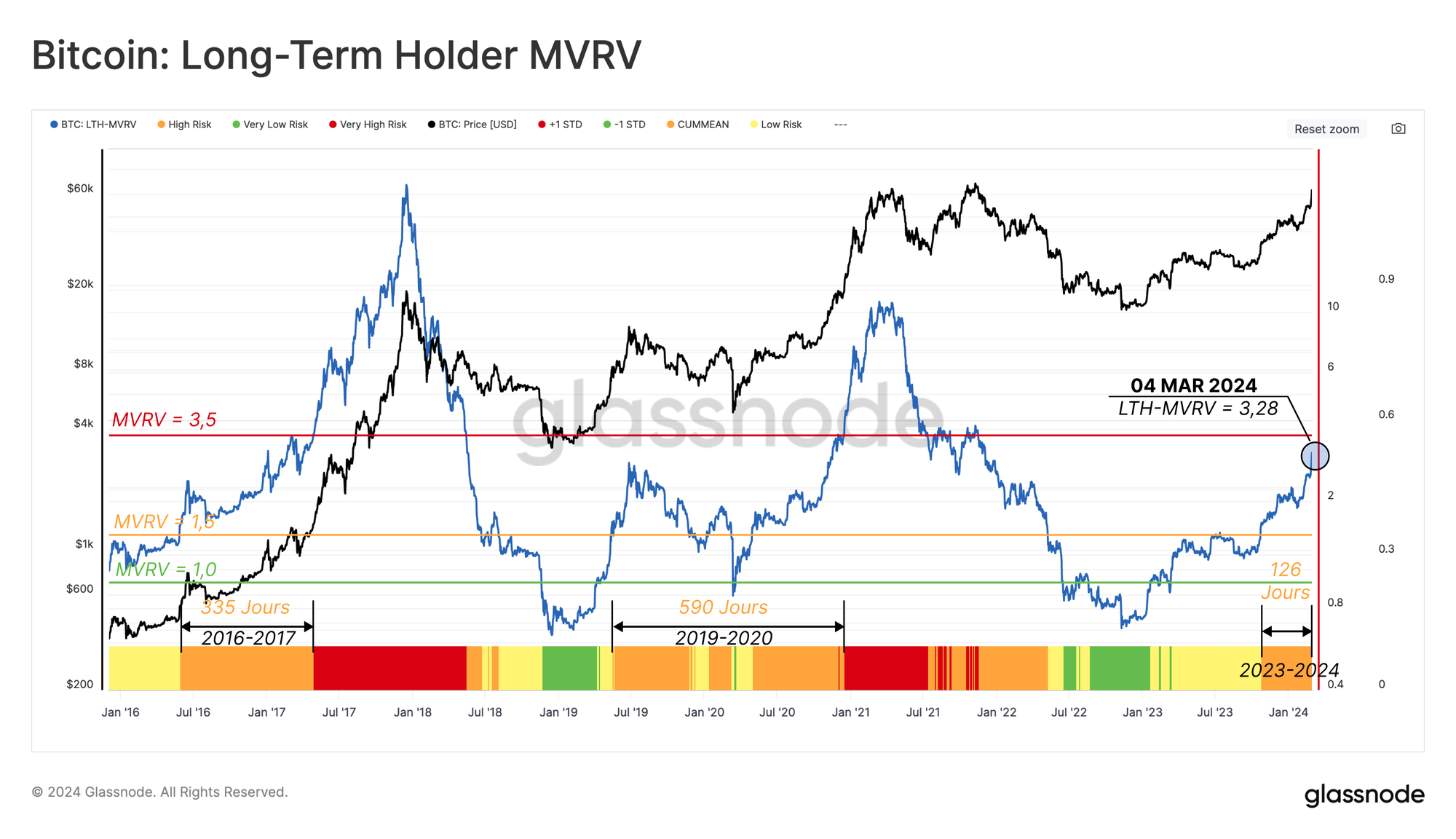

Nous pouvons représenter les bénéfices non réalisés à long terme à l'aide de la métrique LTH-MVRV, qui est un ratio entre le prix et le prix d'achat. Ce ratio se négocie actuellement à 3,28, ce qui se situe entre deux seuils historiquement significatifs séparant les phases suivantes d'un cycle typique.

- Découverte du bottom 🟩 (LTH-MVRV < 1) : signifie qu'en moyenne, ces investisseurs sont en perte.

- Transition Bear-Bull 🟨 (1 < LTH-MVRV < 1,5) : signifie que la rentabilité à long terme se situe entre le seuil de rentabilité et un profit de +50%.

- Équilibre 🟧 (1,5 < LTH-MVRV < 3,5) : signifie que les investisseurs à long terme ont un bénéfice moyen non réalisé de +50% à +250%.

- Euphorie 🟥 (3,5 < LTH-MVRV) : signifie qu'en moyenne, les investisseurs à long terme réalisent un bénéfice supérieur à +250%.

Sur la base de la valeur actuelle, ces investisseurs s'approchent de leur état d'Euphorie avec une incitation élevée à prendre des bénéfices.

Historiquement, cette cohorte augmente ses dépenses lorsque de nouveaux ATH de marché sont atteints, la distribution s'accélérant jusqu'à ce qu'elle contribue à former un sommet cyclique.

Les Investisseurs en Action

Maintenant que nous avons établi l'ampleur des bénéfices non réalisés attribués aux investisseurs à long terme, nous devons évaluer la manière dont ces entités réagissent à ce changement de rentabilité.

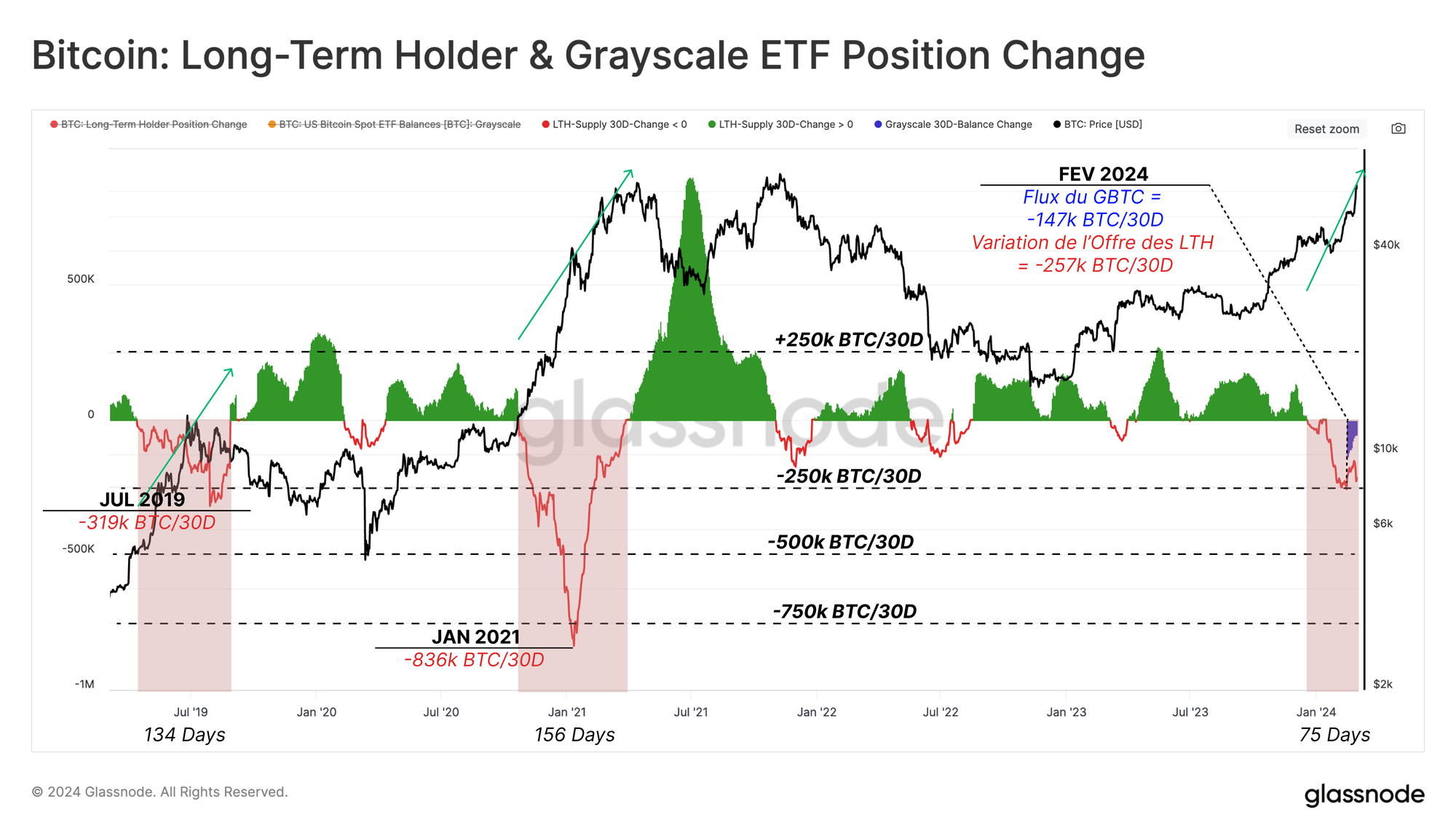

Une méthode rapide et simple consiste à examiner l'offre des investisseurs à long terme. Comme indiqué ci-dessous, les investisseurs à long terme ont distribué environ 480 000 BTC depuis décembre 2023, lorsque LTH-MVRV était encore en phase d'équilibre.

Cela signifie que certains de ces investisseurs ont commencé à dépenser avec un profit de +50% à +200% en moyenne, même avant la date de lancement de l'ETF.

Pour évaluer les régimes de distribution des investisseurs à long terme (LTH), nous considérons deux proxys : le taux de distribution et le délai de continuation.

Le graphique suivant montre l'évolution mensuelle de l'offre des investisseurs à long terme. En zoomant sur les deux dernières grandes expansions du marché à la mi-2019 et au début de 2021, nous pouvons voir que le taux de distribution des détenteurs à long terme a atteint des pics de 319 000 BTC/mois et de 836 000 BTC/mois, respectivement.

Le taux de distribution de ce cycle a jusqu'à présent culminé à 257 BTC/mois, les flux sortants de GBTC représentant environ 57 % de ce chiffre.

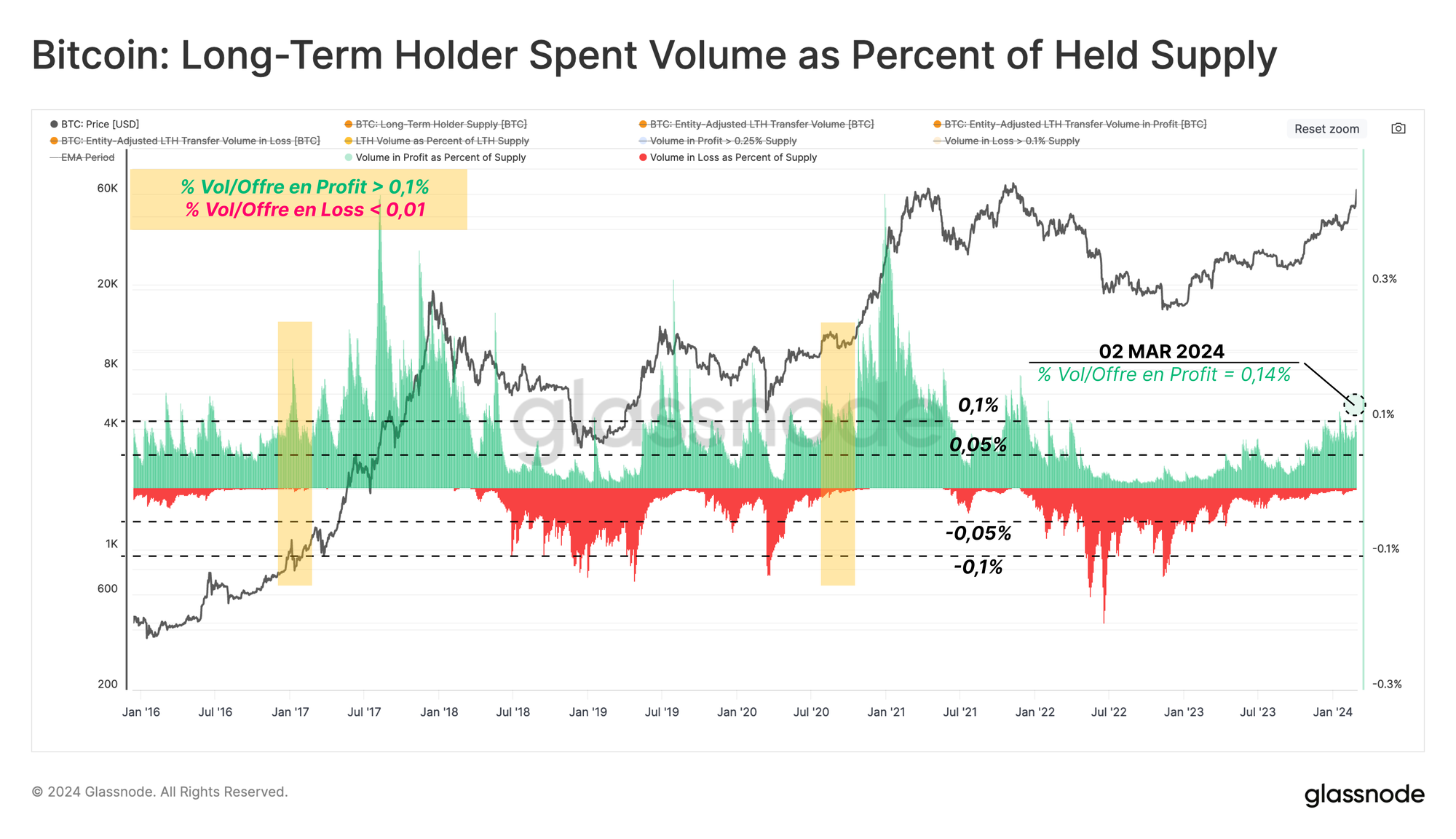

Au fur et à mesure que la distribution des LTH augmente, l'ampleur des bénéfices réalisés augmente également. Pour suivre cette dynamique, nous avons mesuré la proportion du volume des transferts en bénéfices/pertes par rapport à leur solde global.

Au moment de la rédaction de ce rapport, cet indicateur montre que les LTH réalisent des bénéfices à des taux équivalents à 0,14 % de leur offre globale. Cet indicateur se rapproche des niveaux coïncidant avec le début de la phase d'euphorie et les franchissement antérieurs d'ATH.

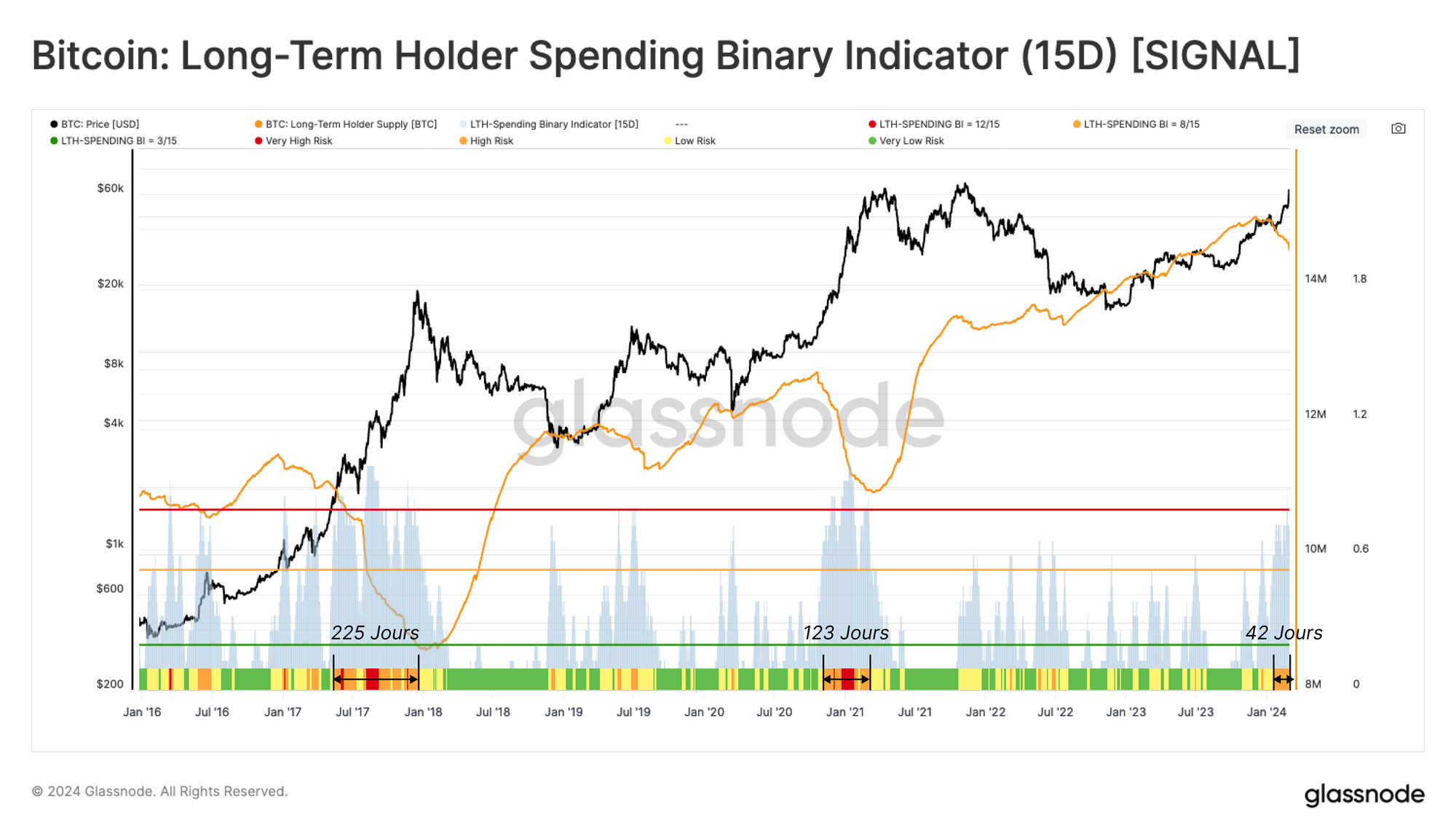

Dans la dernière partie de cette étude, nous avons créé un indicateur binaire qui identifie les périodes où les dépenses des LTH sont d'une ampleur suffisante pour épuiser leur solde global sur une période soutenue de 15 jours.

Ces dépenses représentent une remise en circulation de l'offre dormante qui agit comme un contrepoids et une forte pression de vente, compensant la nouvelle demande.

Dans le graphique ci-dessous, nous avons utilisé plusieurs valeurs seuils pour classer les régimes de dépenses. Depuis fin janvier 2024, le marché est entré dans une phase où l'indicateur binaire a signalé une baisse de l'offre de détenteurs à long terme pendant au moins 8 des 15 derniers jours.

Si l'on étudie les sommets des cycles 2017 et 2021, une structure similaire a été maintenue pendant 123 à 225 jours. La phase actuelle ayant été dans cet état pendant 42 jours jusqu'à présent, cela peut suggérer que les entrées de demande pourraient compenser les dépenses des LTH pendant plusieurs mois à venir, si l'histoire se reproduit.

Une fois de plus, le bitcoin a surpris les investisseurs en rejoignant le dernier ATH avant le halving, ce qui est une première.

Les nouveaux ETF US ont introduit une nouvelle source significative de demande sur le marché, compensant assez largement l'émission quotidienne et la pression récente des vendeurs.

Les investisseurs à long terme accélèrent leur cycle de distribution, une tendance que nous avons observée dans tous les cycles précédents lorsque l'ATH est remis testé.

Cela nous permet de comparer ces nouveaux vecteurs de demande via les ETF avec la pression de distribution exercée par les investisseurs et d'expliquer l'ascension fulgurante du bitcoin vers des sommets historiques.

Code Promotionnel - Affiliation

Notre programme d'affiliation récompense nos créateurs de contenu en leur offrant une part des revenus que vous avez aidé à générer.

En utilisant le lien d'affiliation de nos traducteurs officiels, 2vous pouvez bénéficier d'une réduction de -0% sur l'achat de votre nouvel abonnement à Glassnode.

Soutenez Prof. Chaîne en utilisant le lien d'affiliation suivant ou en cliquant sur le logo ci-bas : https://studio.glassnode.com/partner/profchaine

Clause de non-responsabilité : Ce rapport ne fournit aucun conseil en matière d'investissement. Toutes les données sont fournies à titre d'information uniquement.

Aucune décision d'investissement ne doit être basée sur les informations fournies ci-haut et vous êtes seul responsable de vos propres décisions d'investissement.

Les soldes des exchanges présentés sont dérivés de la base de données de Glassnode, qui sont rassemblées à la fois grâce à des informations d'exchanges officiellement publiées et à des algorithmes de clustering propriétaires.

Bien que nous nous efforcions d’assurer la plus grande précision dans la représentation des soldes des exchanges, il est important de noter que ces chiffres ne reflètent pas toujours l’intégralité des réserves d’un exchange, en particulier lorsque les ce dernier s’abstient de divulguer ses adresses officielles.

Nous invitons les utilisateurs à faire preuve de prudence et de discrétion lorsqu'ils utilisent ces mesures. Glassnode ne pourra être tenu responsable de toute divergence ou inexactitude potentielle. Veuillez lire notre avis de transparence lorsque vous utilisez des données relatives aux exchanges.

Canaux Traduits

- Espagnol (Analyst : @ElCableR, Telegram, Twitter)

- Turc (Analyst : @wkriptoofficial, Telegram, Twitter)

- Farsi (Analyst : @CryptoVizArt, Telegram, Twitter)

- Suivez-nous et contactez-nous sur Twitter

- Rejoignez notre canal Telegram

- Visitez le Forum de Glassnode pour des discussions et analyses long-format.

- Pour les métriques on-chain et les graphiques d'activité, visitez Glassnode Studio.

- Pour des alertes automatisées sur les métriques on-chain de base et l'activité des exchanges, visitez notre Twitter Glassnode Alerts.