Divergence Spéculative

Jusqu'à présent, les performances du BTC et de l'ETH ont divergé de manière croissante. Cela s'est traduit par une performance plus faible du prix de l'ETH et peut s'expliquer par une intensité plus faible de la rotation du capital, en particulier par rapport aux cycles passés.

Résumé

- Le quatrième halving de Bitcoin a d'abord entraîné une vente massive, les prix du BTC tombant à 57 000 dollars avant de se redresser rapidement. Il s'agit de la correction la plus importante depuis la chute de FTX.

- L'ETH a affiché une performance similaire, subissant sa plus forte baisse pour ce cycle, deux fois plus importante que celle du Bitcoin.

La sous-performance de l'ETH par rapport au Bitcoin se traduit par un retard mesurable dans l'intérêt spéculatif du groupe des détenteurs à court terme. - Les deux majors ont encore une capitalisation réalisée associée aux détenteurs à long terme relativement faible , ce qui suggère que le marché est probablement dans les premiers stades d'une tendance haussière plus vaste.

Performance des prix

Les halvings du Bitcoin sont bien annoncés à l'avance, et ont historiquement été un événement de vente à court terme. Ce halving n'a pas fait exception à la règle, le prix du BTC ayant baissé de 11 % et s'étant échnagé dans la région des 57 000 dollars.

Il s'agit du prix le plus bas des deux derniers mois, bien que le marché se soit redressé et soit resté stable depuis. Curieusement, lors des deux cycles précédents, les prix sont restés stables après deux semaines, et seul le premier a enregistré un gain de 11 %.

En général, les 60 jours suivant les halvings ont tendance à être agités, latéraux, avec une légère dérive à la baisse de l'ordre de -5% à -15%.

- 🔴 Époque 2 : +9,0%

- 🔵Epoque 3 : +0,4%

- 🟢Epoque 4 : -1,5%

- ⚫ Époque 5 : 0,3%

Les prix de l'Ether ont connu une gravité similaire, suivant la baisse du prix du Bitcoin immédiatement après le halving, et enregistrant la pire performance post-halving jamais enregistrée.

Cependant, dans les jours qui ont suivi, les prix de l'ETH se sont également redressés, amenant la performance globale en territoire positif.

🔵 Époque 3 : +16%

🟢 Époque 4 : -4%

⚫ Époque 5 : +1,5%

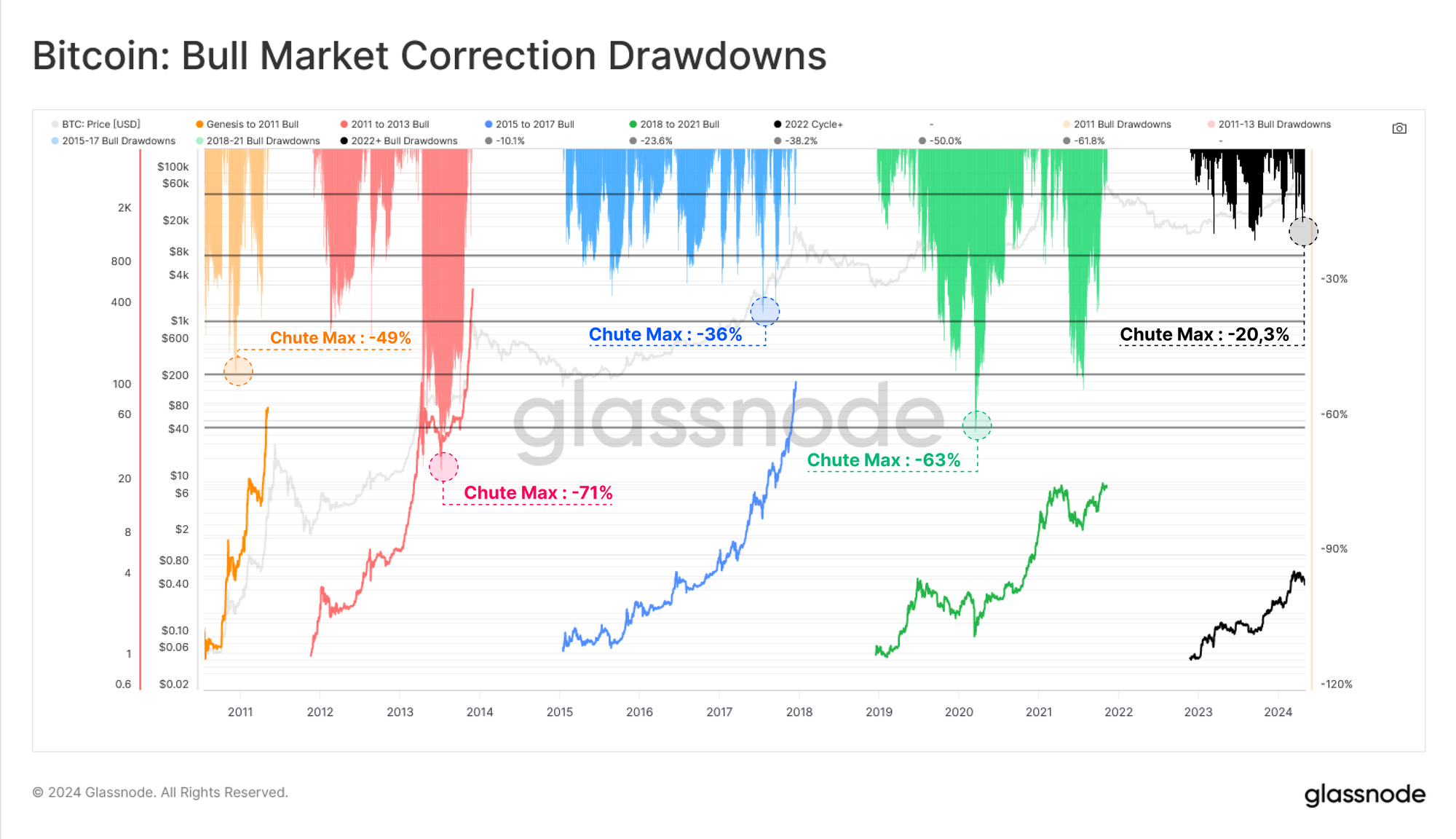

Mesurés à partir de l'ATH des 73 000 $, les prix du bitcoin ont corrigé de -20,3 %, ce qui représente la plus forte correction depuis les creux du FTX en novembre 2022. Cela dit, cette tendance haussière semble toujours être l'une des plus résistantes de l'histoire, avec des corrections comparativement peu profondes jusqu'à présent.

Nous pouvons également observer une similitude frappante dans la structure de la baisse entre notre cycle actuel et le marché haussier de 2015-17 (en bleu). La tendance haussière de 2015-17 s'est produite alors qu'aucun instrument dérivé n'était disponible.

En tant que tel, ce rallye était entièrement influencé par le marché spot, ce qui donne peut-être une indication que la structure actuelle du marché peut présenter certaines similitudes.

Une grande partie de l'effet de levier du cycle 2020-22 a été éliminée en 2022, et les nouveaux ETF US ont ajouté un nouveau vecteur non négligeable pour la demande sur les marchés spot.

En ce qui concerne l'ETH, nous pouvons observer une structure de baisse similaire, avec des corrections nettement moins profondes depuis les creux de FTX. Cela se traduit par une certaine résilience lors des replis, ainsi que par une réduction nette de la volatilité dans l'ensemble du secteur.

Toutefois, il convient de noter que la baisse la plus importante du cycle pour l'ETH a été de -44 %, soit un peu plus du double de celle du Bitcoin (-21 %). Cela met en évidence la sous-performance relative de l'Ethereum au cours des deux dernières années, qui se manifeste également par un ratio ETH/BTC plus faible.

Positionnement des Investisseurs

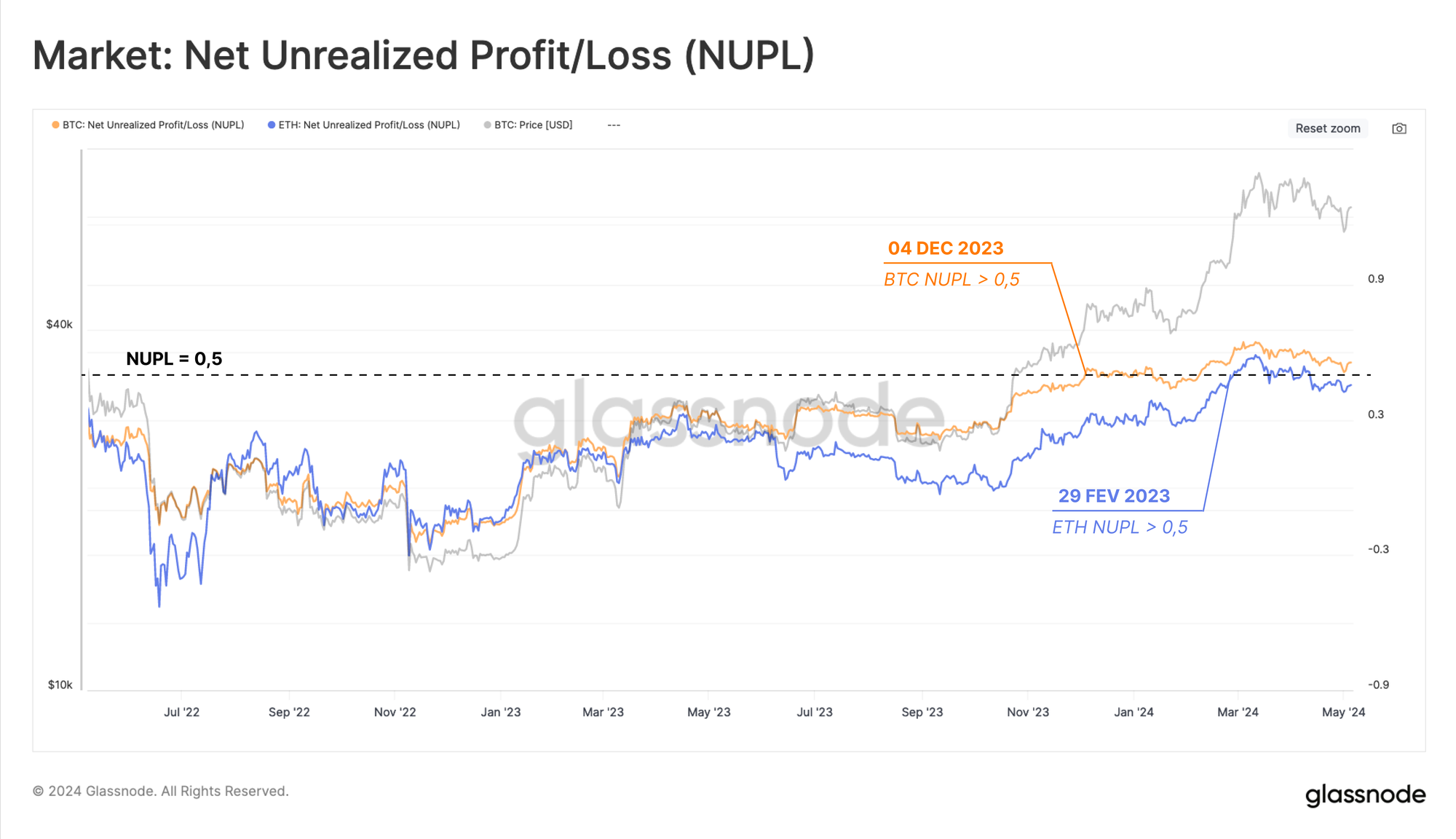

Afin de comparer la performance relative entre le BTC et l'ETH, nous pouvons nous tourner vers la métrique Net Unrealized Profit/Loss (NUPL). La comparaison du NUPL nous permet de voir comment la rentabilité des investisseurs en BTC vs ETH s'est comportée par rapport au coût de base moyen pour chaque actif.

Un seuil important pour cet indicateur est NUPL > 0,5, ce qui correspond généralement à la rupture avec les nouveaux ATH et au début de la phase d'euphorie. Un NUPL supérieure à 0,5 signifie que les bénéfices non réalisés détenus par les investisseurs dépassent 50 % de la valeur de la capitalisation boursière de l'actif.

Dans un contexte de reprise du marché qui a entouré l'approbation des ETF US Spor, les bénéfices non réalisés des détenteurs de BTC ont augmenté beaucoup plus rapidement que ceux des investisseurs en ETH. En conséquence, la mesure NUPL du bitcoin a dépassé 0,5 et est entrée dans la phase d'euphorie trois mois avant l'Ether.

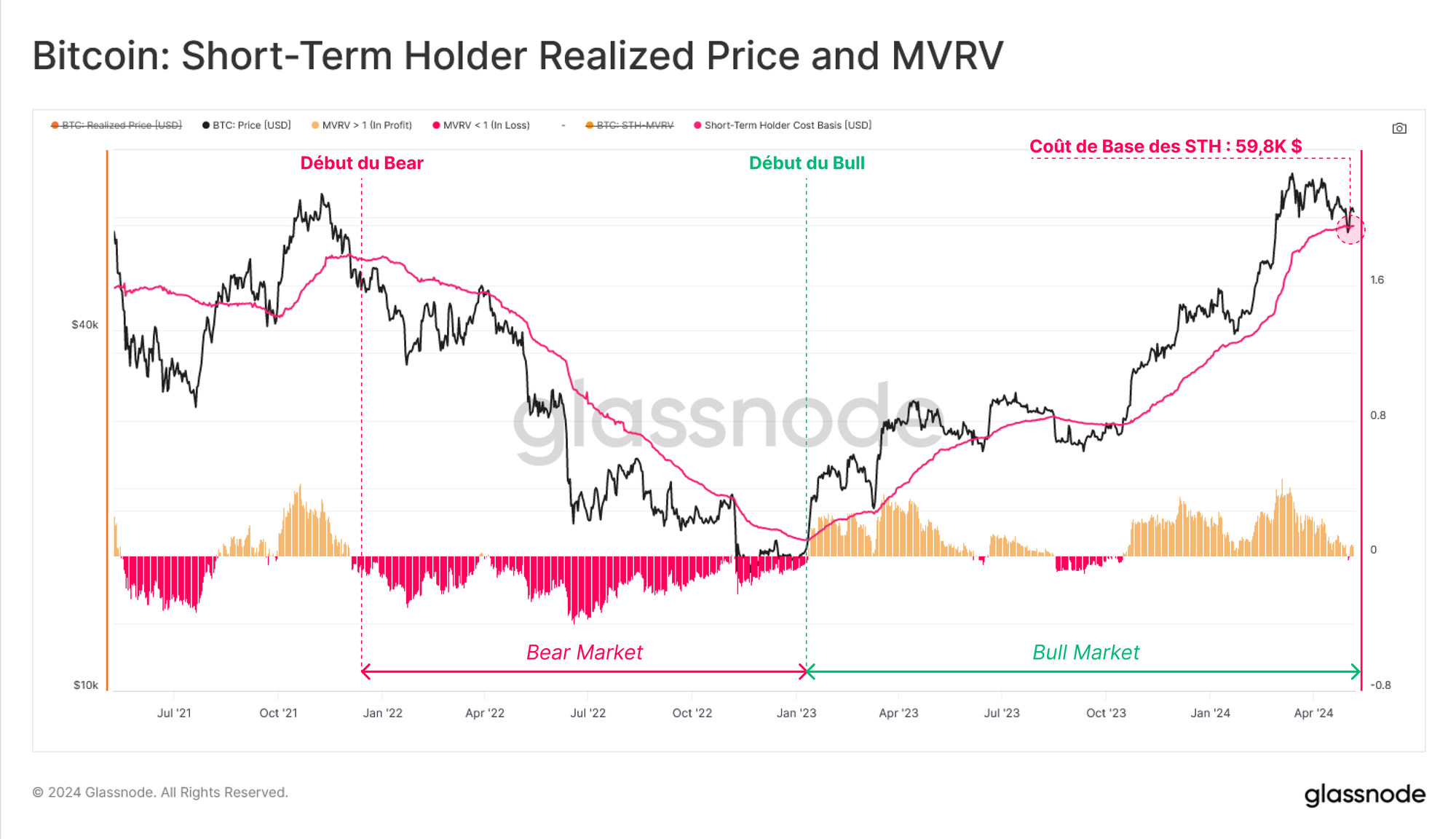

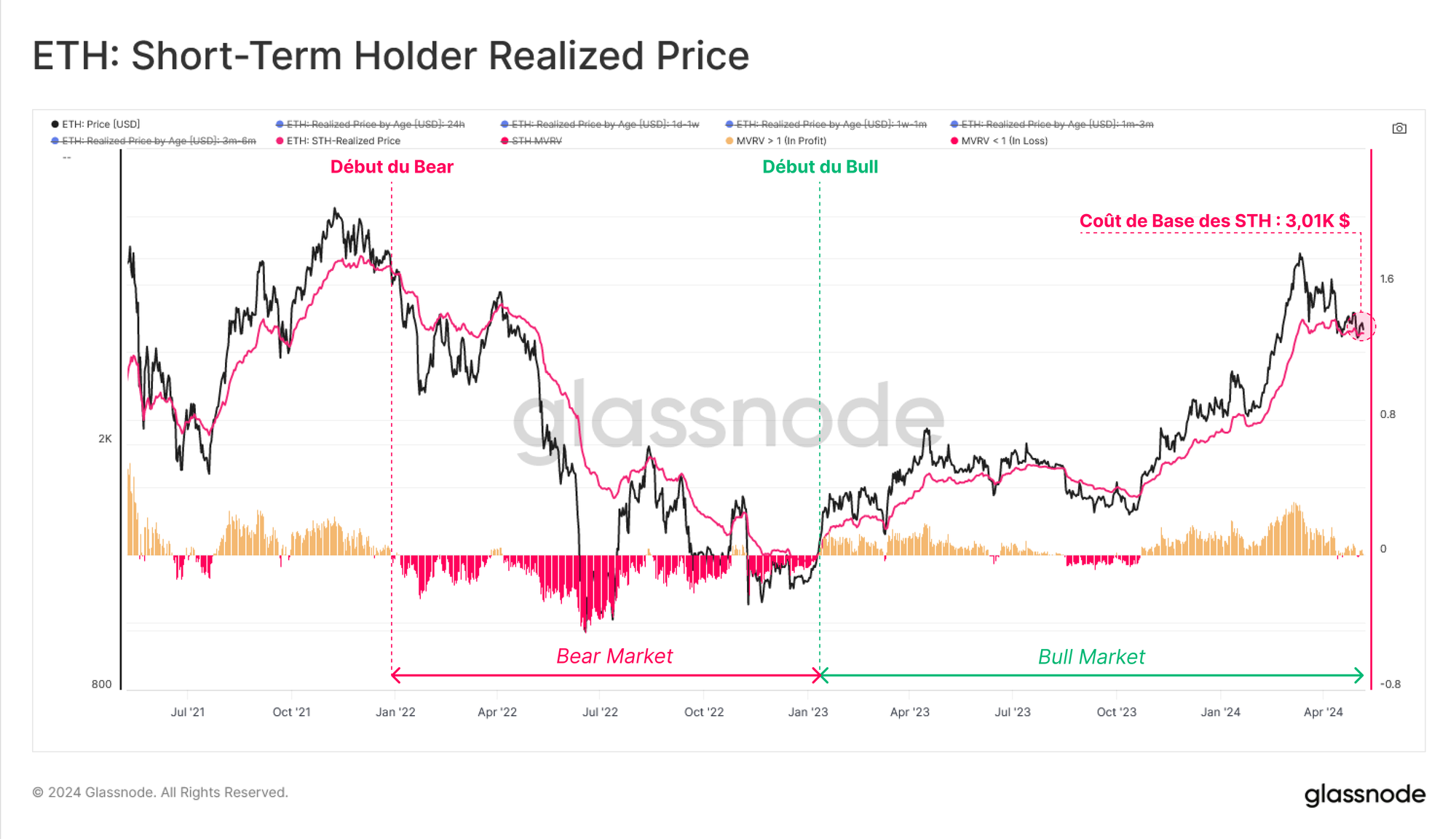

La cohorte des détenteurs à court terme est composée d'investisseurs qui ont acquis leurs UTXO au cours des 155 derniers jours, et est souvent considérée comme un indicateur de la demande des nouveaux investisseurs.

Généralement, le prix d'acquisition moyen de cette cohorte a agi comme une forte résistance pendant les tendances baissières, et comme un support solide pendant les tendances haussières.

Cette thèse s'est maintenue jusqu'à cette semaine, le marché du bitcoin ayant corrigé sous ce niveau où il a trouvé un soutien et s'est redressé. D'un point de vue historique, les reprises de ce type sont courantes pendant les tendances haussières et constituent un niveau clé pour surveiller les points d'inflexion potentiels en cas d'échec.

Nous pouvons également évaluer le coût de base des STH pour l'Ether, qui a déjà fourni un support à plusieurs reprises dans cette tendance haussière.

Le STH-MVRV de l'Ethereum se négocie actuellement avec une très légère prime, ce qui pourrait suggérer que les prix spot sont très proches du coût de base des acheteurs récents, qui pourraient paniquer si le marché subissait une volatilité à la baisse.

Une Divergence Croissante

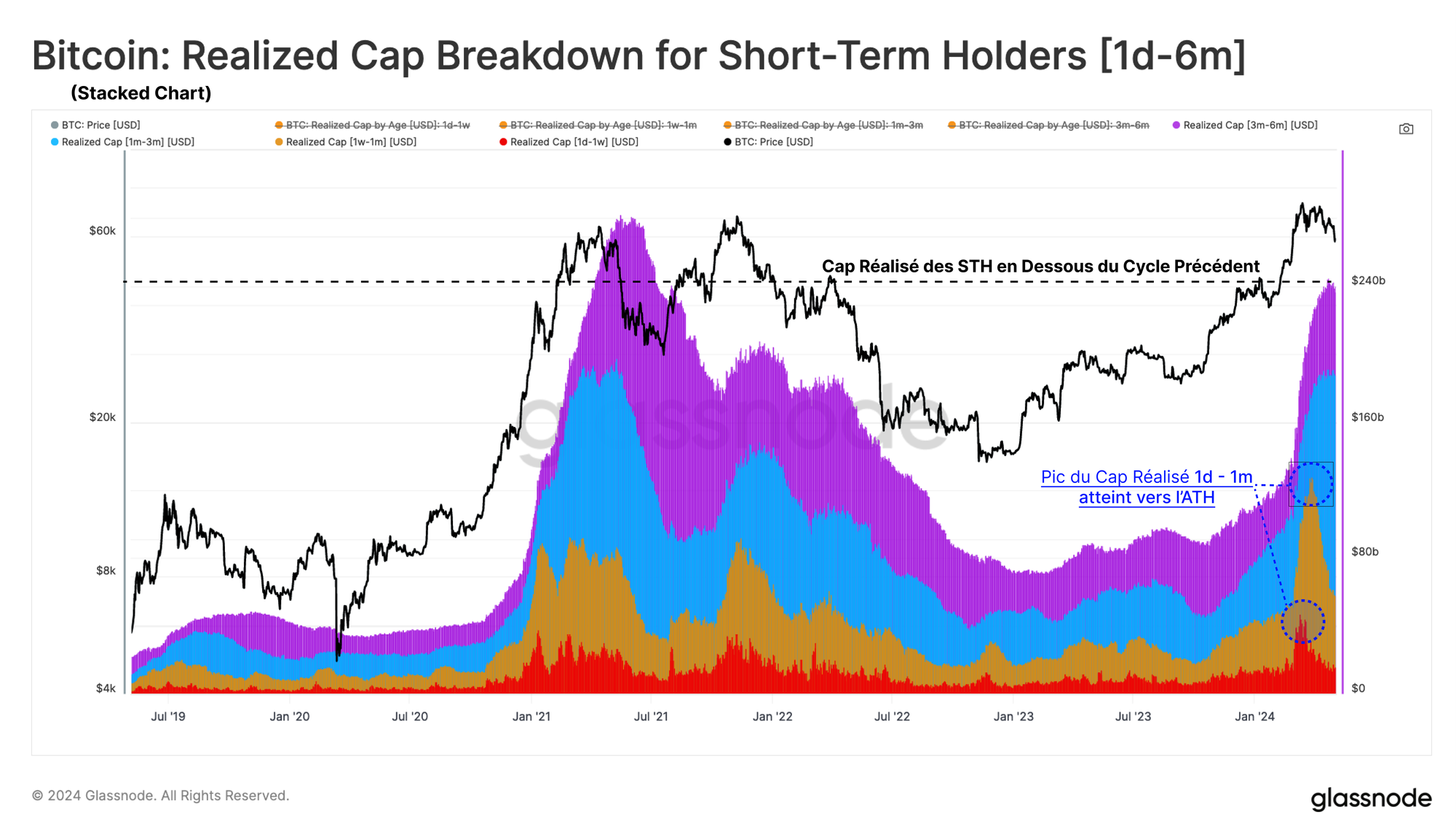

Au cours de la période qui a précédé le pic historique du BTC, le 14 mars, l'activité spéculative s'est considérablement intensifiée.

Plus précisément, l'accumulation de capital a été observée parmi les détenteurs à court terme, la richesse en USD détenue avec des pièces déplacées au cours des six derniers mois approchant les 240 milliards de dollars, à proximité des ATH.

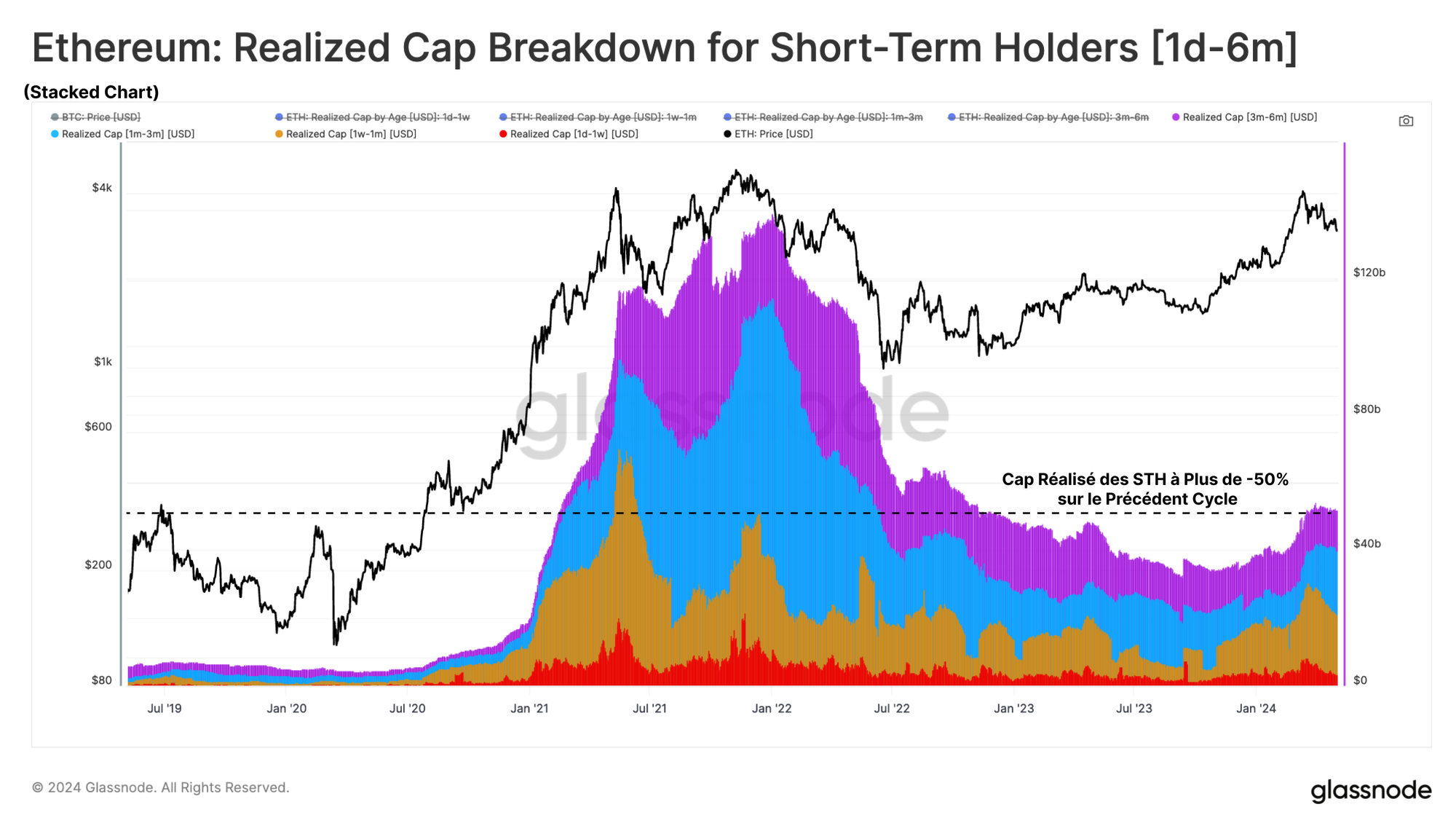

Cependant, cette tendance n'a pas été reflétée par l'ETH, dont le prix n'a pas encore dépassé l'ATH de 2021. Alors que la capitalisation réalisée à court terme du Bitcoin est presque au même niveau que le dernier pic haussier, celle de l'ETH a à peine décollé de ses niveaux les plus bas, ce qui suggère un afflux de nouveaux capitaux nettement insuffisant.

À bien des égards, ce manque d'afflux de nouveaux capitaux reflète la sous-performance de l'ETH par rapport au BTC. Cela est probablement dû en partie à l'attention et à l'accès apportés par les ETF Spot sur le BTC.

Le marché attend toujours la décision de la SEC pour l'approbation d'une série d'ETF ETH, attendue vers la fin du mois de mai.

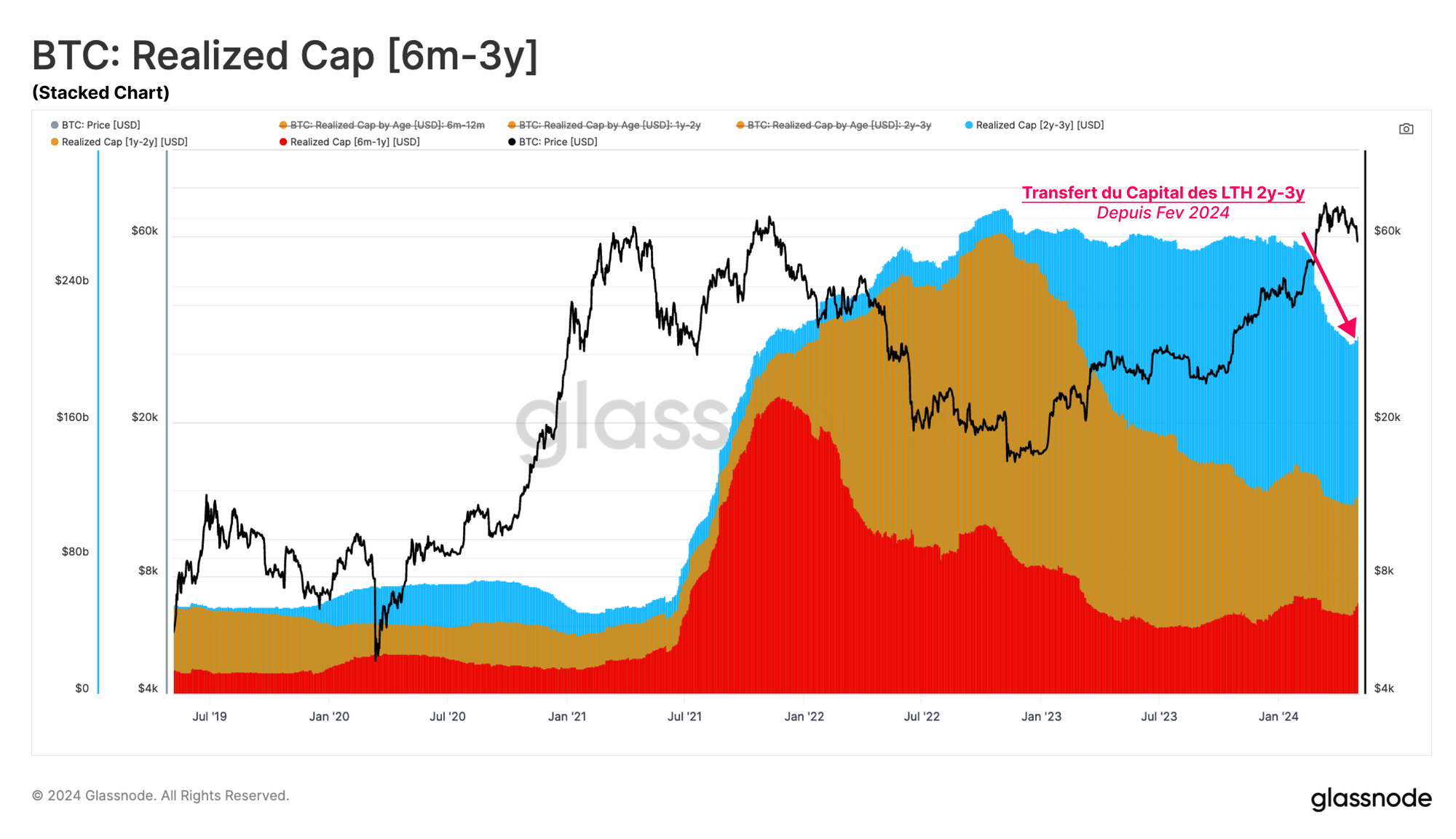

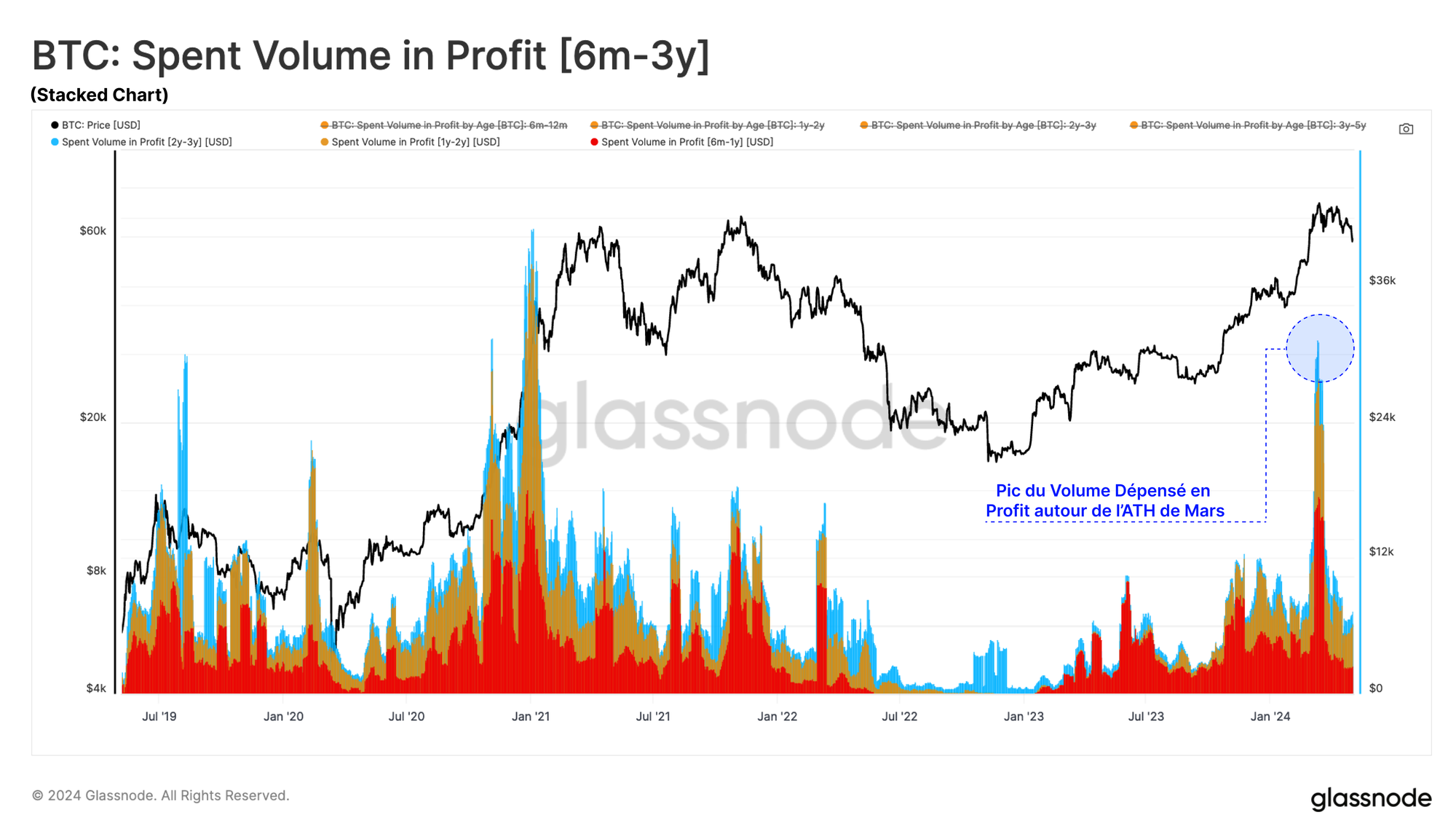

Nous pouvons adopter une approche d'analyse similaire en ce qui concerne les détenteurs à long terme, où nous remarquons un déclin significatif de la cohorte 2 à 3 ans. Il s'agit en partie de pièces acquises il y a 3 ans (mai 2021) et arrivant à maturité dans la tranche d'âge de 3 à 5 ans, mais le reste indique une prise de bénéfices et un désinvestissement.

Cela a probablement été influencé par l'approbation des ETF, une part importante de ce désinvestissement ayant eu lieu en février 2024, lorsque le marché s'est redressé, et environ un mois avant que le BTC n'atteigne son ATH actuel de 73 000 $. Ces détenteurs à long terme attendent historiquement une forte demande pour prendre des bénéfices lorsque le marché se renforce.

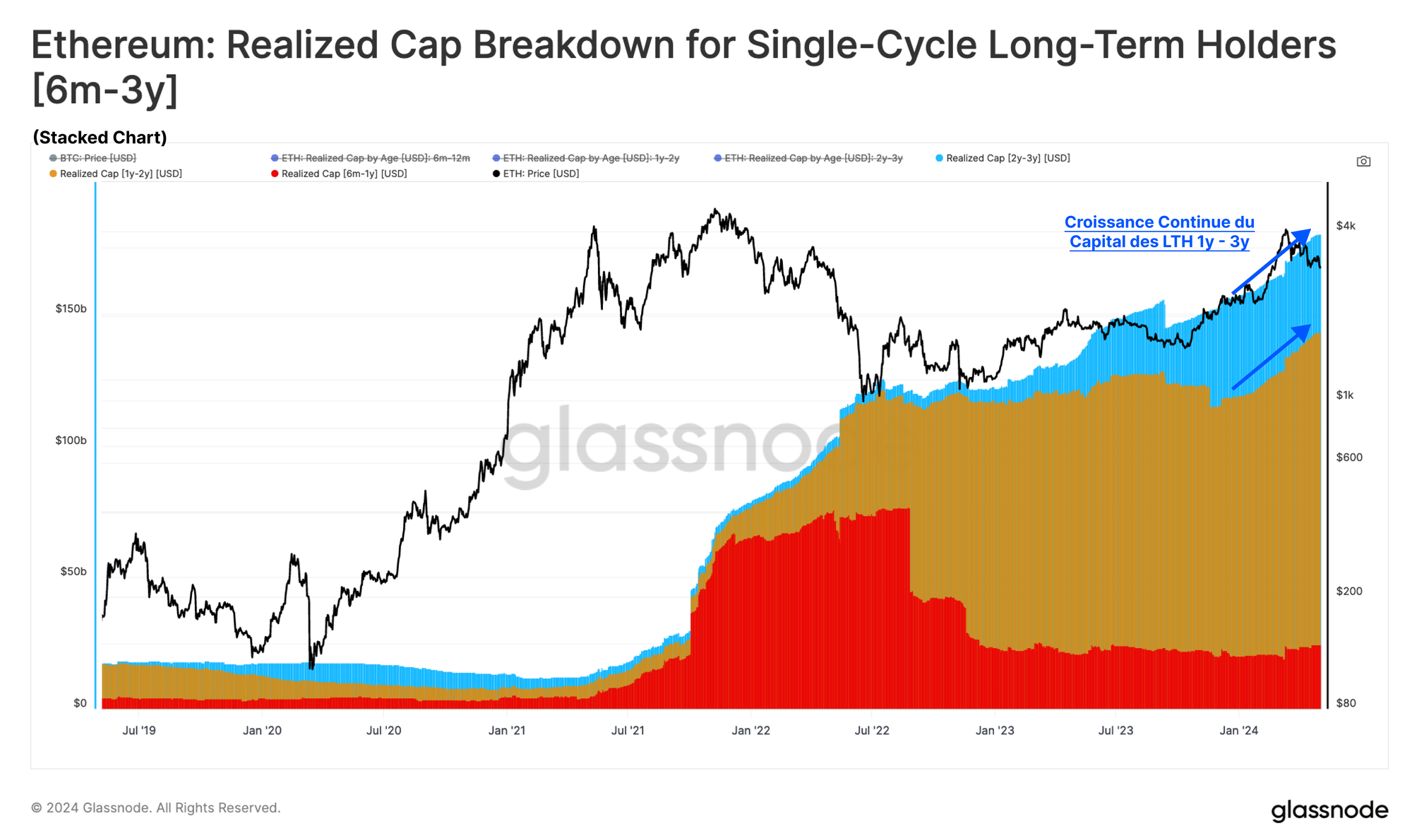

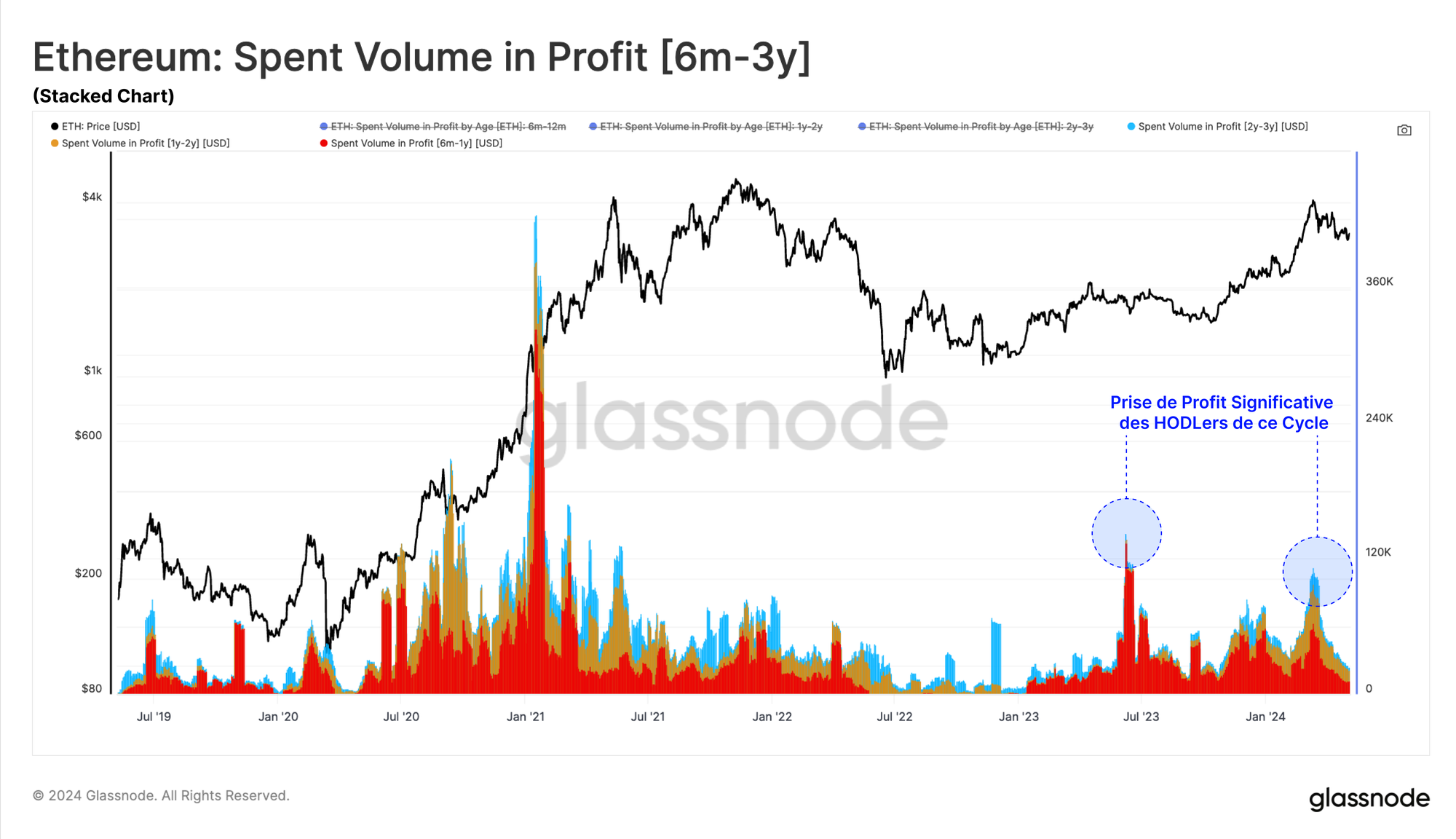

En ce qui concerne l'Ethereum, nous continuons à observer un comportement de HODLing, en particulier dans les cohortes de 1 à 3 ans. Il semble qu'en raison de la sous-performance actuelle de l'ETH, les investisseurs attendent patiemment une hausse des prix.

Si nous examinons le volume dépensé en profit pat les LTH, nous pouvons voir que la cohorte des détenteurs de BTC qui ont gardé leur UTXO entre 6 mois et 2 ans a augmenté son désinvestissement pendant le rallye de l'ATH.

De ce point de vue, les détenteurs à long terme d'Ether semblent une fois de plus attendre de meilleures opportunités de prise de bénéfices.

- Bitcoin: Short-Term Holder Profitability Breakdown

- Etherum: Short-Term Holder Profitability Breakdown

- Bitcoin: Single-Cycle LTH Profitability Breakdown

- Ethereum: Single-Cycle LTH Profitability Breakdown

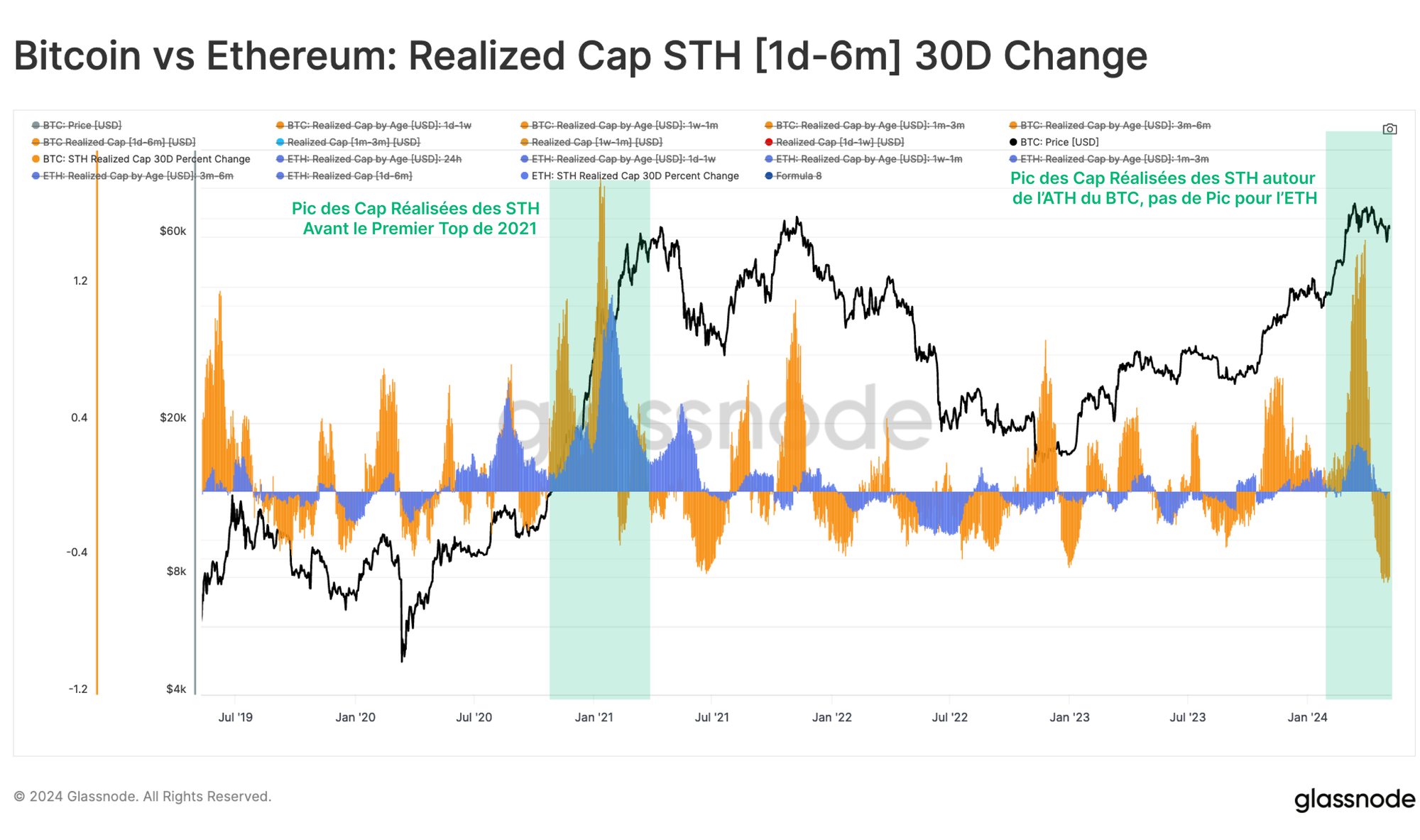

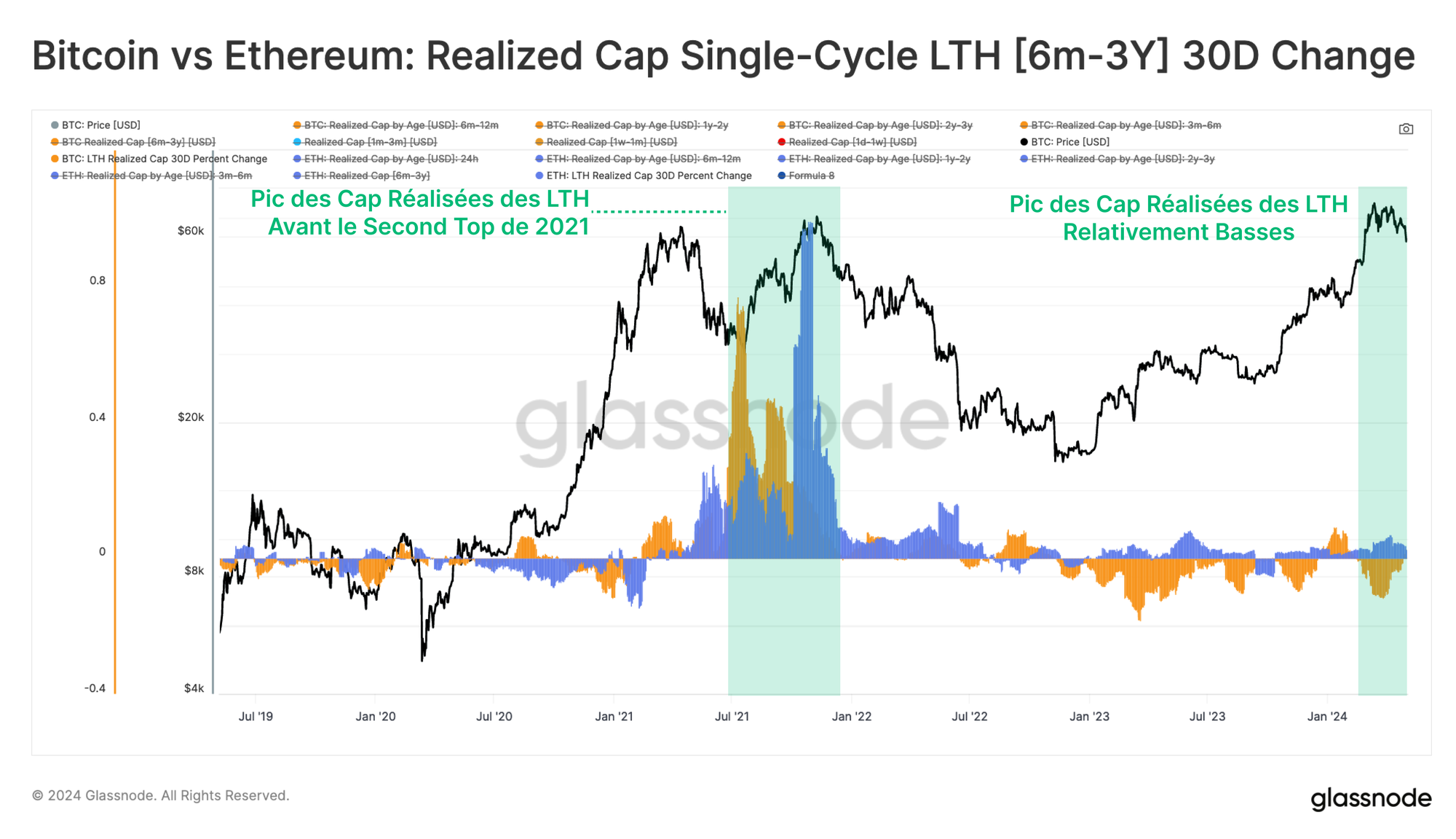

Comme nous l'avons établi dans le WoC 08, les entrées de capitaux dans l'ETH ont tendance à être décalées par rapport au BTC. Dans le cycle 2021, le pic de nouveaux capitaux vers BTC s'est produit 20 jours avant celui de l'ETH.

Nous pouvons suivre la rotation des capitaux entre ces deux actifs en évaluant la variation sur 30 jours de leur capitalisation réalisée.

Dans le cas présent, nous avons décomposé cette mesure enntre détenteurs à court et à long terme. Pour les deux actifs, la variante des détenteurs à court terme a atteint son maximum avant le sommet du cycle de 2021.

Cette année, la capitalisation réalisée des détenteurs à court terme de BTC a atteint un pic autour du nouveau sommet historique, tandis que la métrique de l'ETH n'a pratiquement pas progressé.

Pour la variante à long terme, les deux actifs ont connu un maximum relatif autour du deuxième sommet du cycle. Il s'agit d'une interprétation très différente, car il faut au moins 155 jours pour que le capital atteigne le statut de long terme.

Ainsi, cette métrique décrit les meilleurs acheteurs du premier trimestre 2021, qui ont d'abord acquis du BTC, puis plus tard de l'ETH, et qui ont conservé leur stock jusqu'au pic d'octobre-nov 2021. Ces acheteurs sont probablement ceux qui ont résisté et contribué à la pression des vendeurs tout au long du marché baissier de 2022 qui a suivi.

Résumé et Conclusion

L'action du marché autour du quatrième halving du bitcoin a été remarquablement similaire aux cycles précédents, avec une chute temporaire du prix jusqu'à 57 000 dollars, avant de rebondir et de rester stable dans l'ensemble.

Les marchés de l'Ether ont suivi une trajectoire similaire, mais plusieurs paramètres ont mis en évidence la sous-performance de l'ETH par rapport au BTC.

Lorsque nous décomposons les flux de capitaux et la rotation entre le BTC et l'ETH, nous pouvons voir que le Bitcoin a reçu la plus grande part des flux entrants, probablement alimentés en partie par les ETF Spot.

Les détenteurs à court terme et l'activité spéculative semblent se concentrer sur le bitcoin, avec une rotation remarquablement faible sur l'ETH jusqu'à présent.

Code Promotionnel - Affiliation

Notre programme d'affiliation récompense nos créateurs de contenu en leur offrant une part des revenus que vous avez aidé à générer.

En utilisant le lien d'affiliation de nos traducteurs officiels, 2vous pouvez bénéficier d'une réduction de -0% sur l'achat de votre nouvel abonnement à Glassnode.

Soutenez Prof. Chaîne en utilisant le lien d'affiliation suivant ou en cliquant sur le logo ci-bas : https://studio.glassnode.com/partner/profchaine

Clause de non-responsabilité : Ce rapport ne fournit aucun conseil en matière d'investissement. Toutes les données sont fournies à titre d'information uniquement.

Aucune décision d'investissement ne doit être basée sur les informations fournies ci-haut et vous êtes seul responsable de vos propres décisions d'investissement.

Les soldes des exchanges présentés sont dérivés de la base de données de Glassnode, qui sont rassemblées à la fois grâce à des informations d'exchanges officiellement publiées et à des algorithmes de clustering propriétaires.

Bien que nous nous efforcions d’assurer la plus grande précision dans la représentation des soldes des exchanges, il est important de noter que ces chiffres ne reflètent pas toujours l’intégralité des réserves d’un exchange, en particulier lorsque les ce dernier s’abstient de divulguer ses adresses officielles.

Nous invitons les utilisateurs à faire preuve de prudence et de discrétion lorsqu'ils utilisent ces mesures. Glassnode ne pourra être tenu responsable de toute divergence ou inexactitude potentielle. Veuillez lire notre avis de transparence lorsque vous utilisez des données relatives aux exchanges.

Canaux Traduits

- Espagnol (Analyst : @ElCableR, Telegram, Twitter)

- Turc (Analyst : @wkriptoofficial, Telegram, Twitter)

- Farsi (Analyst : @CryptoVizArt, Telegram, Twitter)

- Suivez-nous et contactez-nous sur Twitter

- Rejoignez notre canal Telegram

- Visitez le Forum de Glassnode pour des discussions et analyses long-format.

- Pour les métriques on-chain et les graphiques d'activité, visitez Glassnode Studio.

- Pour des alertes automatisées sur les métriques on-chain de base et l'activité des exchanges, visitez notre Twitter Glassnode Alerts.