Rotation du Capital

Les prix sont restés stagnants ces derniers moi. Plusieurs indicateurs montrent qu'une rotation des capitaux vers des positions moins risquées s'opère sous la surface. Les volumes ont chuté et les investisseurs expriment de plus en plus leur préférence pour les stablecoins.

Le calme persiste sur les marchés des actifs numériques, le prix de l'ETH restant confiné dans une fourchette de 68 $ (3,6 %), s'échangeant entre un plus bas de 1 861 $ et un plus haut de 1 931 $. Mis à part une petite hausse des marchés de l'ETH suite à la mise à jour de Shanghai, les prix sont restés plus ou moins stables depuis la mi-mars.

Alors que le marché évolue latéralement, on observe des divergences croissantes dans les préférences du marché, ce qui laisse présager un environnement de réduction des risques.

Les volumes des exchanges restent faibles, l'utilisation de la DeFi est de plus en plus automatisée et la préférence du marché se porte graduellement vers les stablecoins, en particulier sur Tether (USDT).

Dans cette édition, nous explorerons ces dynamiques de fond et la manière dont nous pouvons les observer à travers les données on-chain et off-chain.

Arbitrage Automatisé

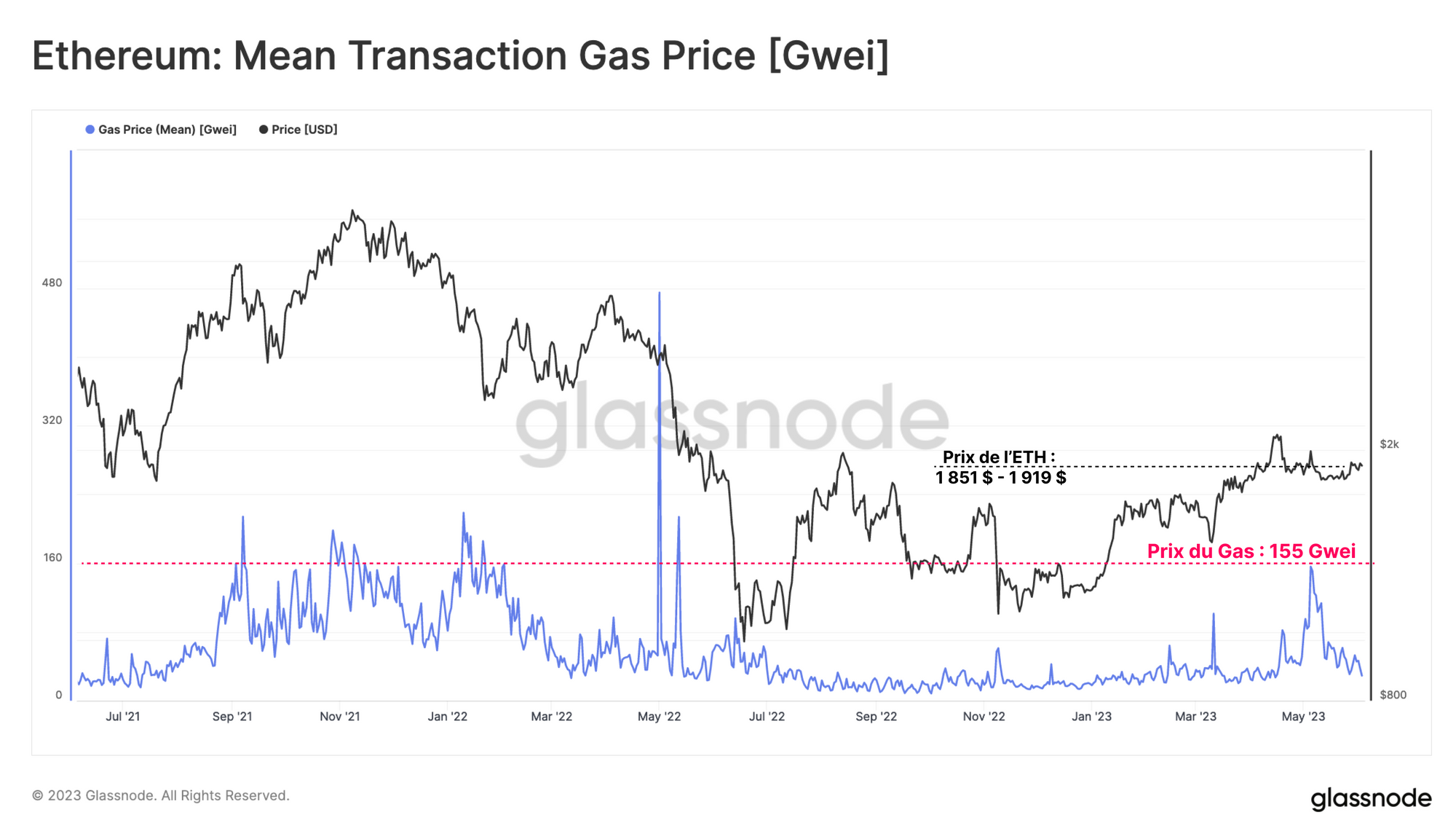

Alors que les prix de l'ETH sont restés relativement stables depuis mars, les prix du gas ont connu une hausse non négligeable au mois de mai.

Il a augmenté pour atteindre une moyenne de 76 Gwei, ce qui équivaut à 1,14 $ pour une transaction régulière de transfert d'ETH.

Le prix moyen du gaz a atteint plus de 155 Gwei au début du mois de mai (6,53 $ par transfert d'ETH), ce qui est presque aussi élevé que pendant le cycle haussier de 2021-22.

Les interactions avec les smart contract sont plus gourmandes en gas et peuvent coûter plusieurs fois plus cher qu'un simple transfert.

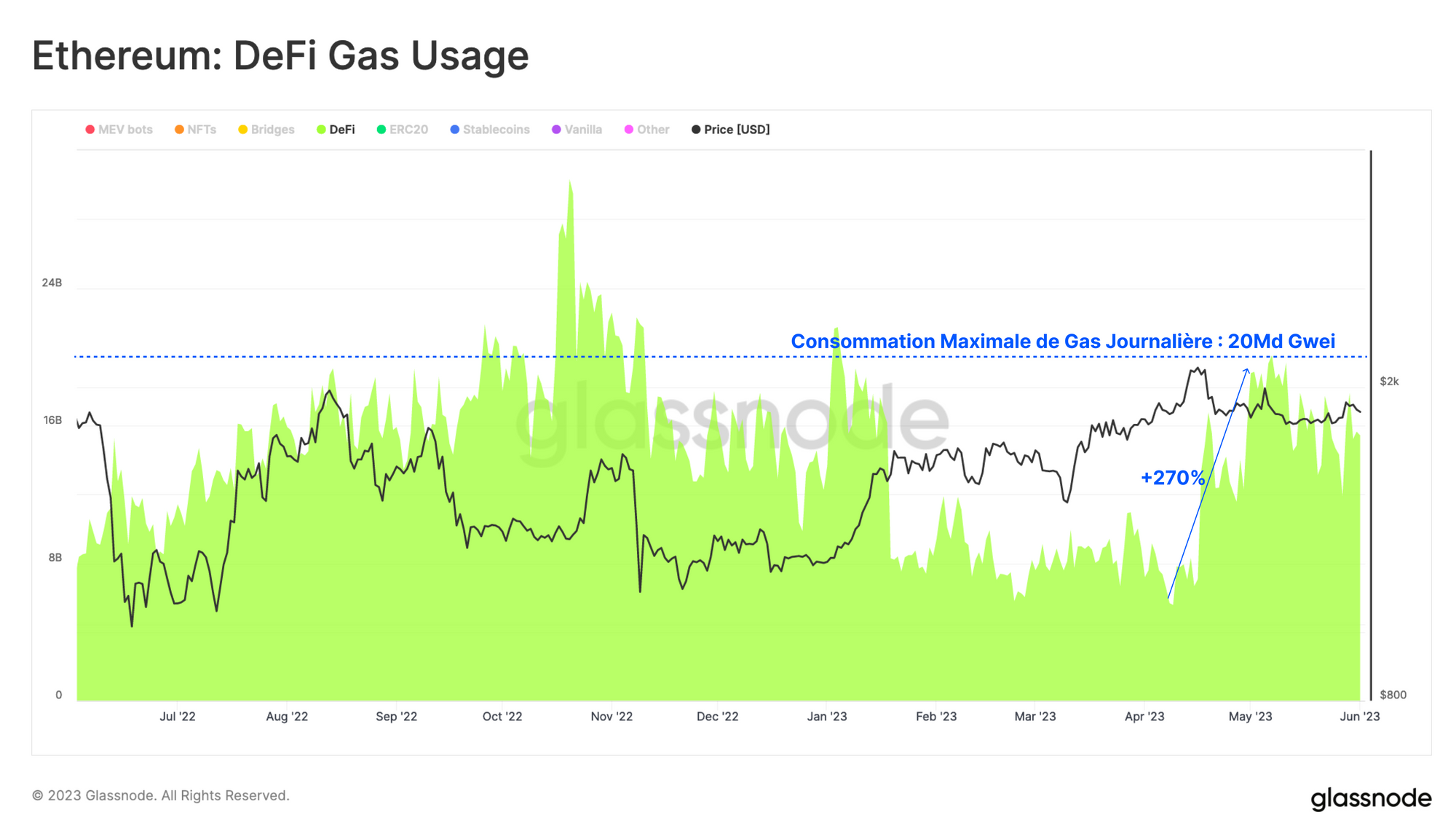

La consommation de gas associée aux protocoles DeFi a augmenté de 270 % à la fin du mois d'avril, portant la consommation quotidienne de gas du secteur à plus de 20 milliards d'unités.

Si nous décomposons le gaz utilisé par la DeFi entre les protocoles, nous observons rapidement que la principale augmentation de l'activité est due au trading sur les échanges décentralisés.

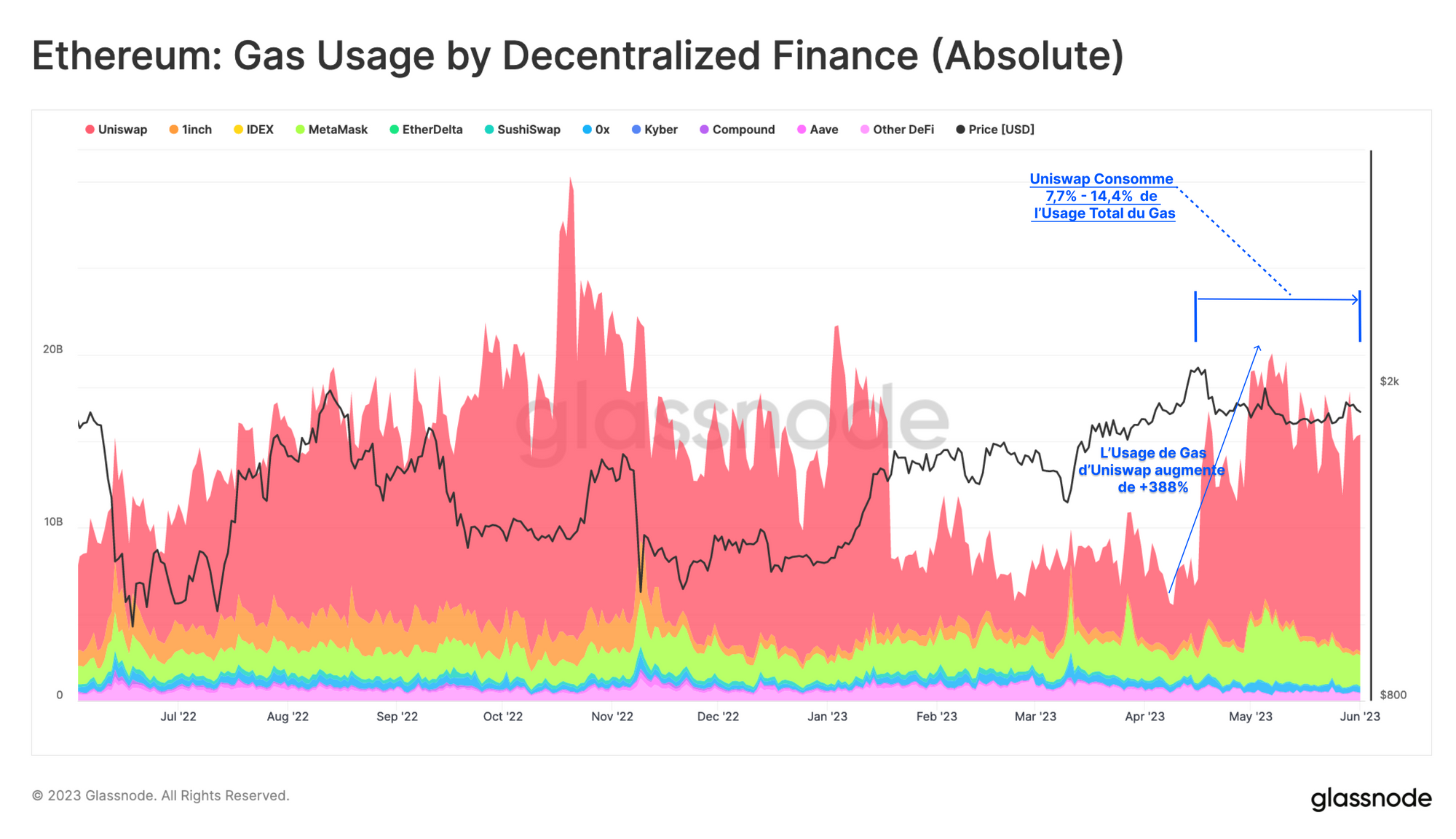

Uniswap reste le principal lieu d'échange, avec une augmentation de 388 % de l'utilisation du gas depuis avril, représentant désormais entre 7,7 % et 14,4 % de la demande totale de gas.

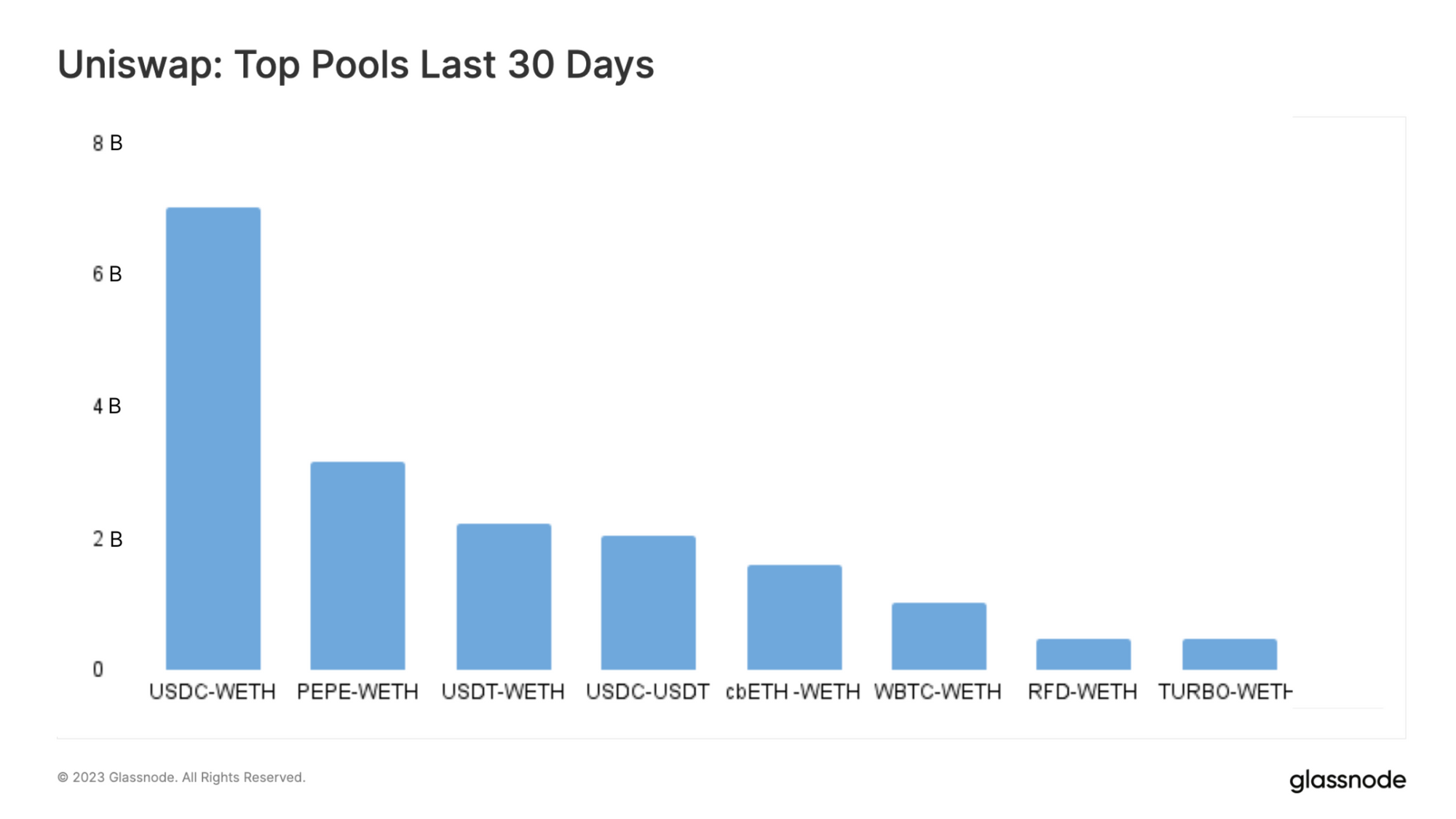

Ceux qui suivent l'actualité pourraient penser que cette augmentation de l'activité est due à l'engouement récent pour les memecoins, qui a tourné autour de tokens tels que PEPE et HEX. Cependant, une analyse plus détaillée du volume des transactions sur Uniswap donne une image plus précise de la situation.

Le graphique ci-dessous montre les pools les plus actives sur Uniswap, révélant que les volumes les plus élevés au cours des 30 derniers jours étaient principalement liés à des actifs à plus forte capitalisation boursière comme l'ETH, les stablecoins, le WBTC et le dérivé de staking de Coinbase, le cbETH.

Après avoir comparé les adresses des 10 premiers traders avec nos références, nous avons constaté que tous sauf un étaient associés à des bots MEV. Le tristement célèbre robot MEV jaredfromsubway.eth a gagné plus de 3 milliards de dollars au cours du mois dernier.

Bien que des recherches supplémentaires soient nécessaires pour déterminer combien de traders sont des bots, la taille du volume généré par les dix premiers nous donne déjà une idée de la proportion du volume d'Uniswap qui peut en fait être associé à de l'arbitrage automatisé.

Une façon de rationaliser cela est de considérer l'étendue exponentielle des opportunités d'arbitrage disponibles sur les DEX Ethereum :

- Au fur et à mesure que le prix de chaque token (+ slippage) change, les frais de gas justifient une transaction d'arbitrage.

- Chaque pool de DEX hébergeant ce token fournit un lieu pour une transaction d'arbitrage.

- Ainsi, le nombre d'opportunités potentielles d'opérations d'arbitrage augmentera de manière exponentielle, en fonction du nombre de pools de liquidité et du nombre de tokens disponibles à l'échange.

Si l'on tient compte du fait que de nombreux robots se livrent à des opérations d'arbitrage ou à des attaques en sandwich, le volume d'échanges "organiques" sur Uniswap pourrait bien représenter plus des deux tiers de l'ensemble de l'activité du DEX.

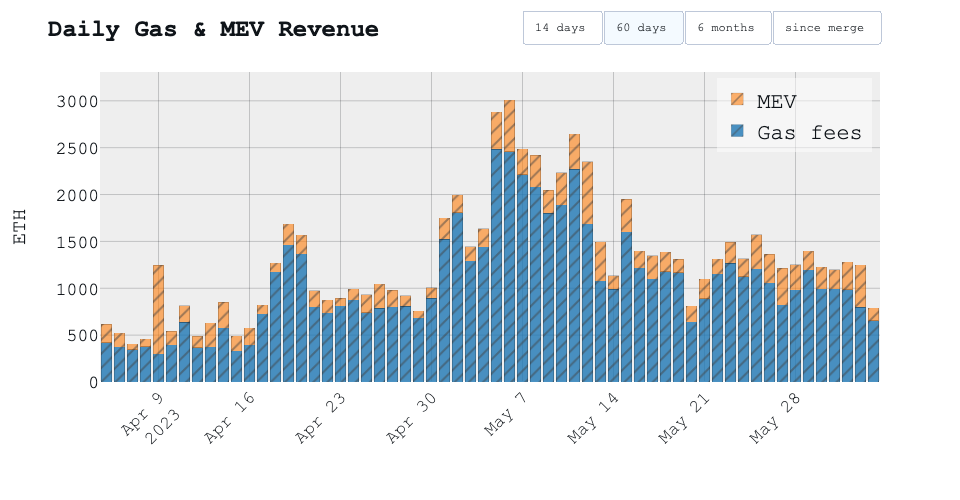

Si les activités de ces robots d'arbitrage peuvent être considérées comme néfastes pour les utilisateurs finaux d'Ethereum, elles présentent des avantages pour les validateurs d'Ethereum.

Au cours du mois dernier, les validateurs ont non seulement obtenu des récompenses plus élevées en raison de l'augmentation des frais de priorité, mais ils ont également bénéficié des paiements de MEV-boost.

Ces paiements sont collectés auprès des traders et des robots qui paient pour que leurs transactions soient ordonnées de la manière la plus rentable au sein d'un bloc.

À bien des égards, cela met en évidence une tendance de plus en plus favorable à l'ETH staké en tant qu'actif principal au sein de l'écosystème Ethereum. Cela établit également un taux de rendement minimum que les tokens doivent concurrencer afin d'attirer les flux de capitaux.

Rotation et Diminution de Risque

Il existe également de fortes signaux d'une rotation des capitaux vers le bas de la courbe de risque, au profit des stablecoins et du BTC à mesure que la liquidité diminue.

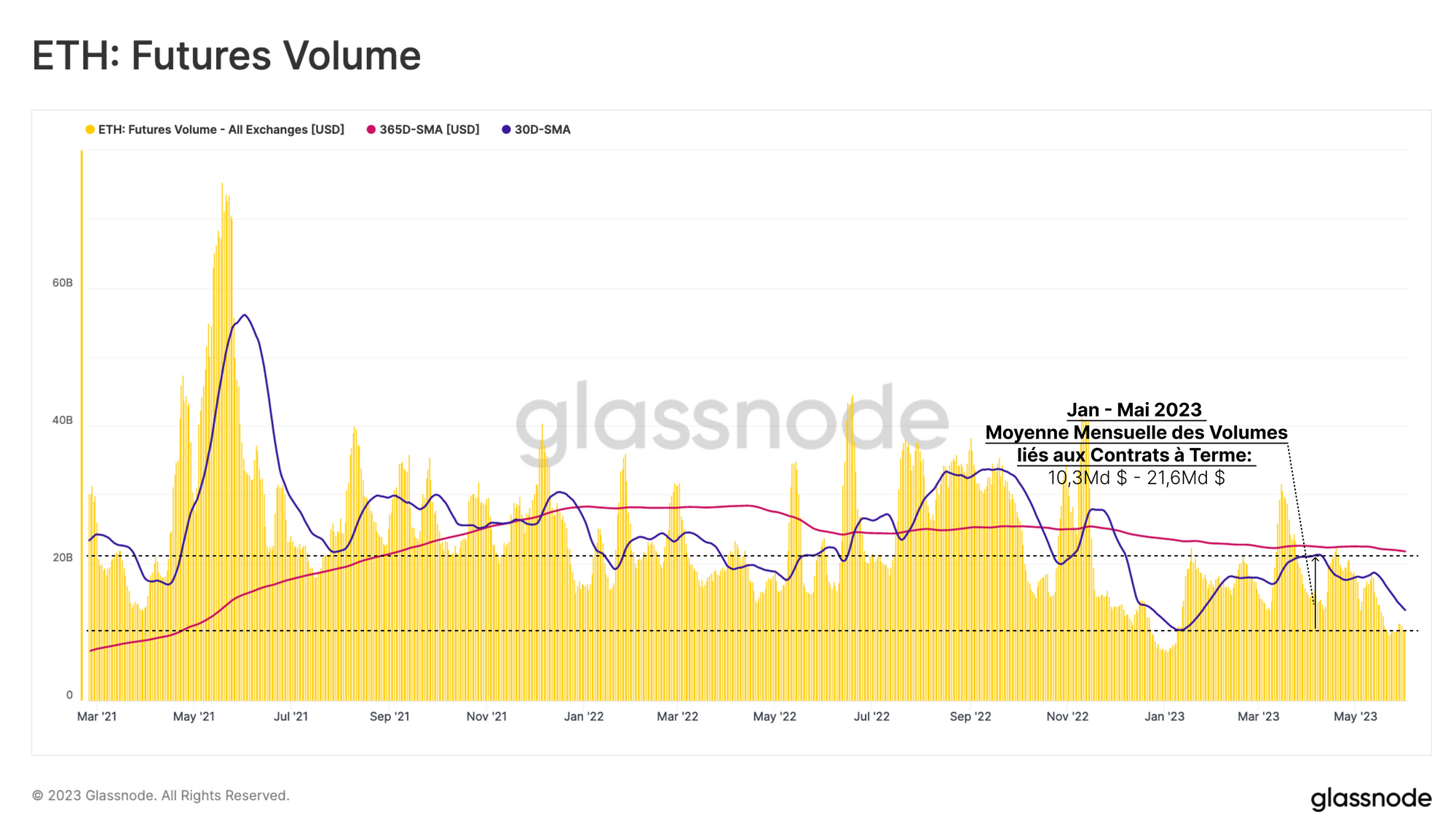

Si nous commençons par les marchés à terme de l'ETH, nous pouvons avoir un aperçu des participants que l'on trouve habituellement sur les bourses décentralisées.

Après l'effondrement de FTX, le volume des échanges de contrats à terme s'est effondré à seulement ~7,5 milliards de dollars par jour. Les volumes ont connu un retour en 2023, mais la moyenne sur 30 jours (12,0 milliards de dollars par jour) reste bien inférieure à la moyenne annuelle (21,5 milliards de dollars par jour).

Contrairement à l'augmentation de l'activité de trading Uniswap, la négociation des contrats à terme a continué à se contracter en mai, ce qui indique que l'intérêt et la liquidité du trading institutionnel restent très faibles.

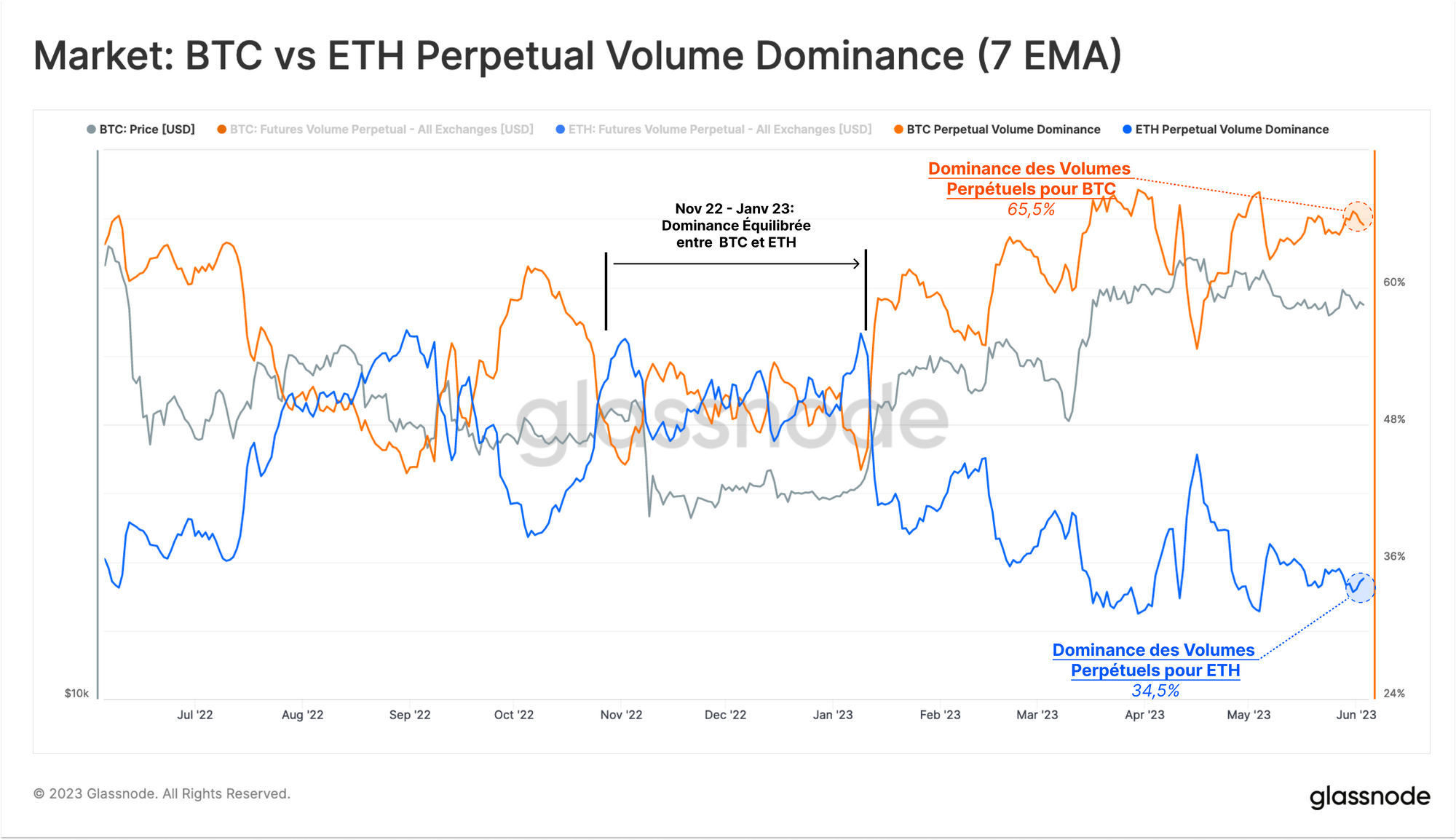

Nous pouvons observer une tendance de support dans la dominance du volume relatif entre BTC et ETH sur les marchés de swaps perpétuels. Alors que le volume d'échanges entre les deux actifs a atteint la parité à la fin de 2022, la part relative de l'ETH dans le volume des contrats à terme a diminué massivement en 2023.

L'ETH représente actuellement 34,5 % du volume d'échange, ce qui suggère que la liquidité se déplace vers le bas de la courbe de risque et préfère se concentrer sur les marchés BTC.

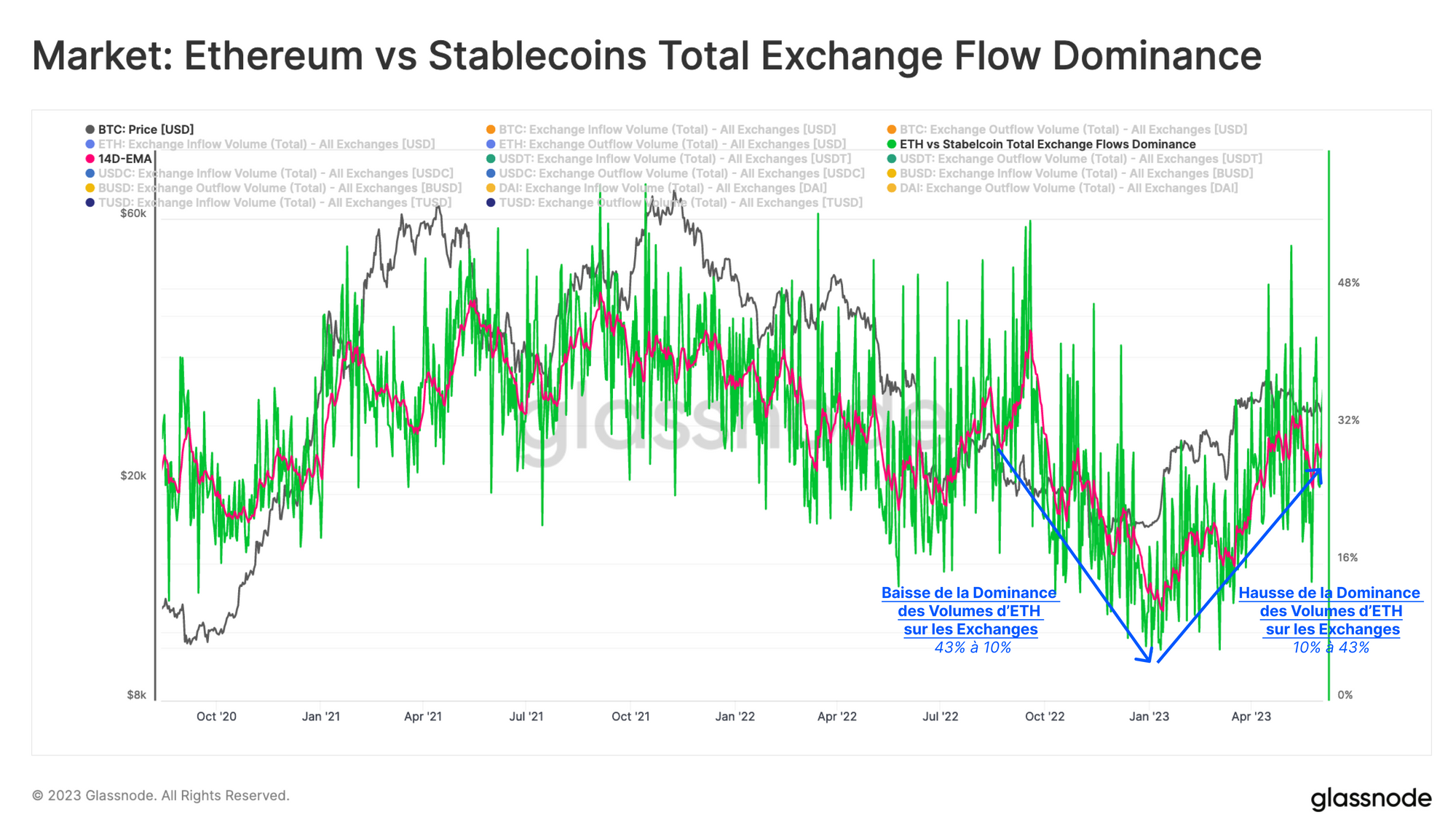

Les données on-chain fournissent une autre vision des flux de capitaux et de la rotation au sein des marchés crypto. Le graphique ci-dessous compare la valeur totale libellée en USD de l'ETH par rapport aux stablecoins entrant et sortant des exchanges.

Au cours de la purge massive de 2022, un changement notable dans la préférence des investisseurs s'est développé, avec la domination de l'ETH dans les flux de capitaux diminuant d'environ 35 % à 10 %. En 2023, nous avons observé une forte inversion, la proportion d'ETH dans les flux des exchanges remontant à 25 %.

Toutefois, cette tendance s'est interrompue au début du mois de mai, suggérant un changement potentiel de l'appétance pour le risque. Les investisseurs qui ont bénéficié des rendements élevés du premier trimestre pourraient commencer à réorienter leur capital vers les stablecoins.

📊 Tableau de bord : Pour plus d'informations sur les flux de capitaux au sein des marchés crypto, consultez notre tableau de bord sur la rotation des capitaux.

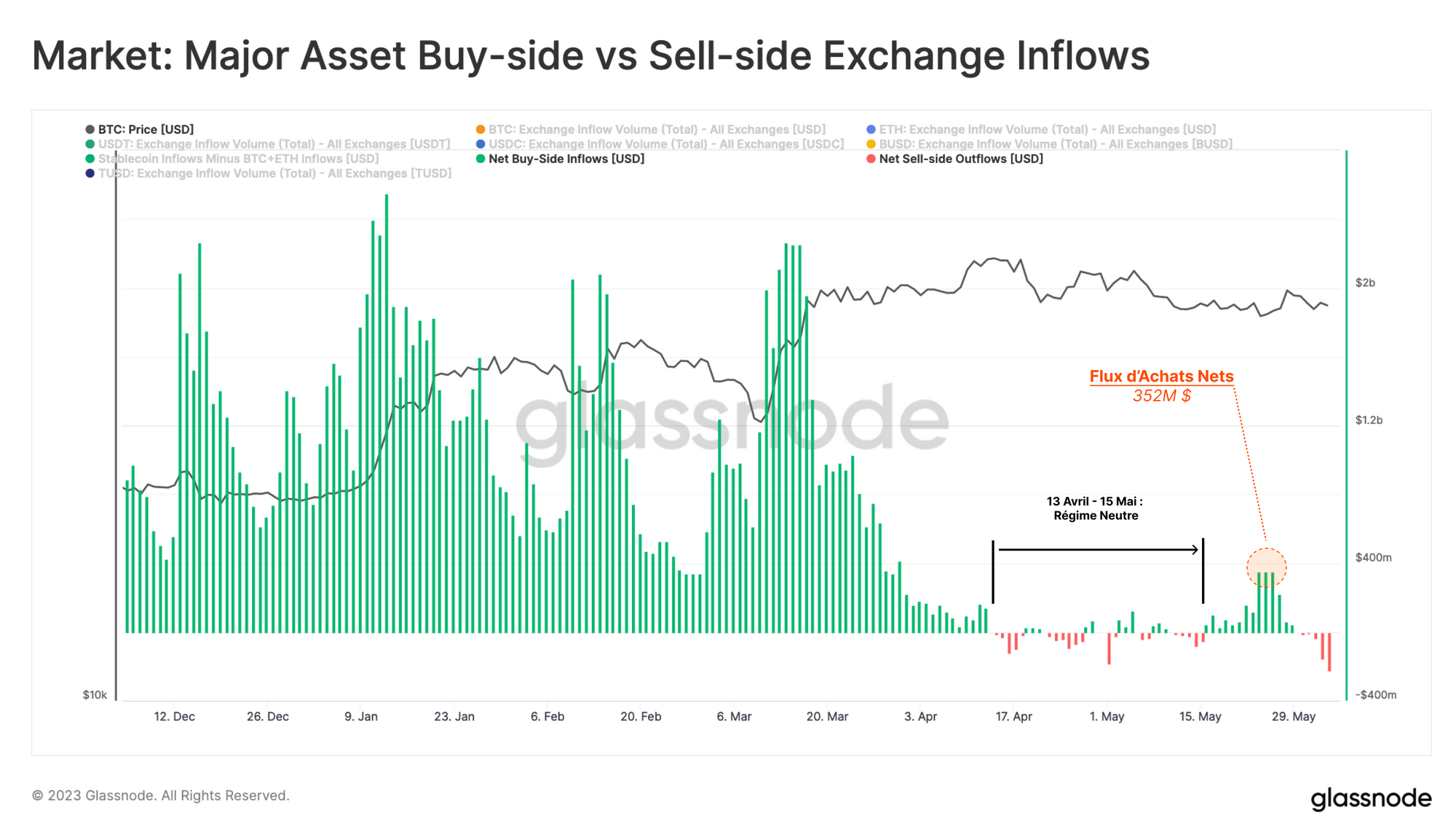

Une autre façon de confirmer cette observation est de comparer les flux quotidiens de chaque actif sur les exchanges pour mesurer la pression exercée par les acheteurs et les vendeurs.

Pour ce modèle simplifié, nous supposons que les flux des exchangex de BTC+ETH représentent la pression de vente, tandis que les flux des exchanges de stablecoins représentent la pression d'achat.

Les valeurs négatives suggèrent que nous avons observé un régime de vente nette depuis le début du mois d'avril 2023, lorsque les entrées de BTC+ETH ont commencé à dépasser celles des stablecoins.

Il s'agit d'une rupture par rapport à l'importante pression d'achat observée au premier trimestre, avec un affaiblissement de la demande au début du mois d'avril, qui a coïncidé avec le début de la correction dominante du marché.

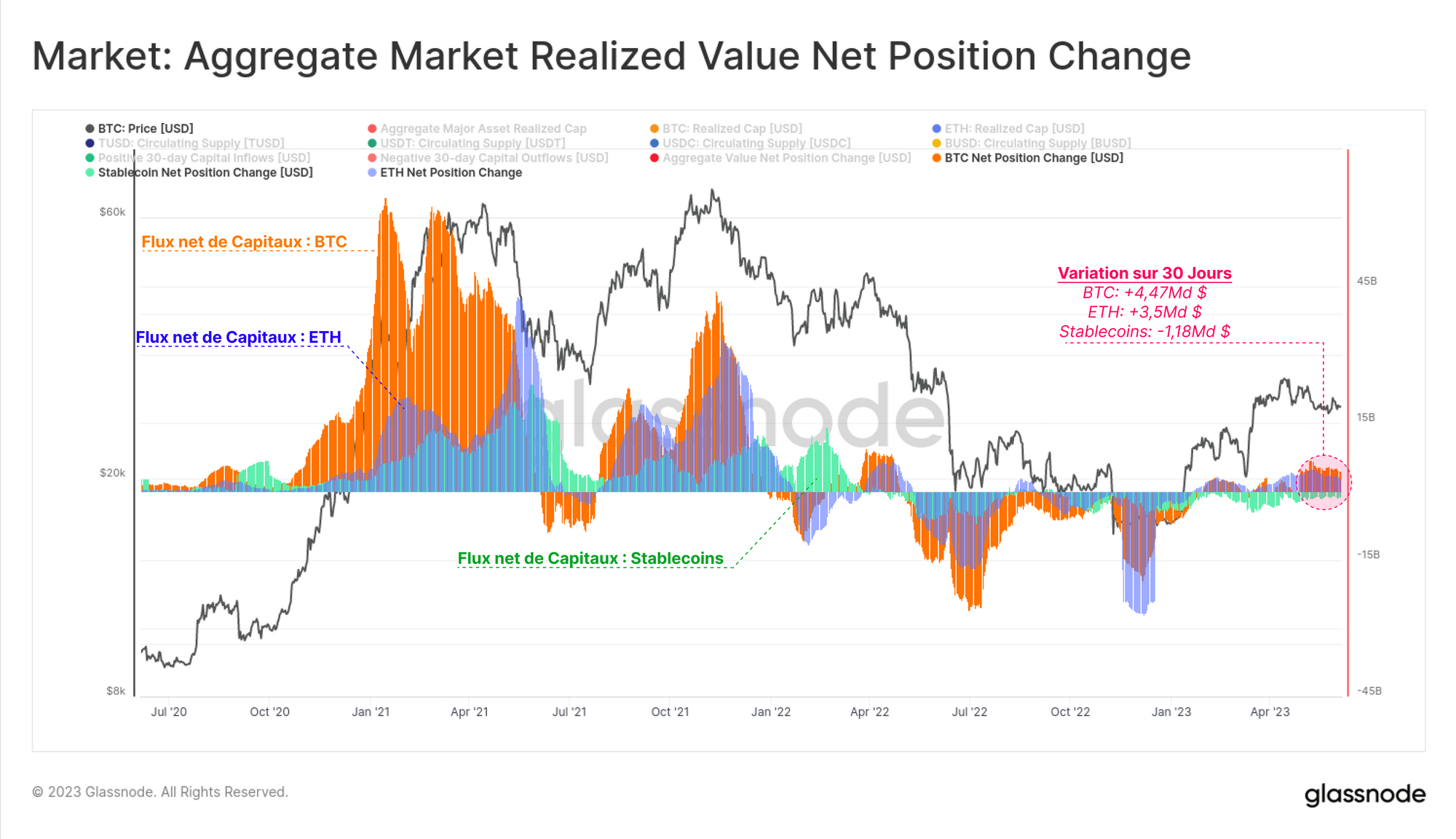

D'une manière générale, les capitaux ont tendance à entrer au sein du marché crypto par le biais des deux principaux leaders, le BTC et l'ETH, ou par l'intermédiaire des stablecoins.

Par conséquent, nous pouvons estimer la direction des flux de capitaux agrégés en compilant et en comparant deux métriques :

- La capitalisation réalisée de BTC et de l'ETH (c'est-à-dire la variation nette de la valeur des pièces déplacées on-chain)

- L'offre en circulation de stablecoins (en considérant USDT, USDC, BUSD, TUSD et DAI).

Il en ressort que les flux de capitaux vers les marchés cryptoont été principalement alimentés par une hausse des flux de capitaux vers le BTC (+4,47 milliards de dollars/mois), suivi par l'ETH (+3,5 milliards de dollars/mois).

Toutefois, ces flux ont été en partie compensés par des sorties de capitaux d'environ 1,2 milliard de dollars de stablecoins, alors que des rachats importants ont lieu dans le secteur.

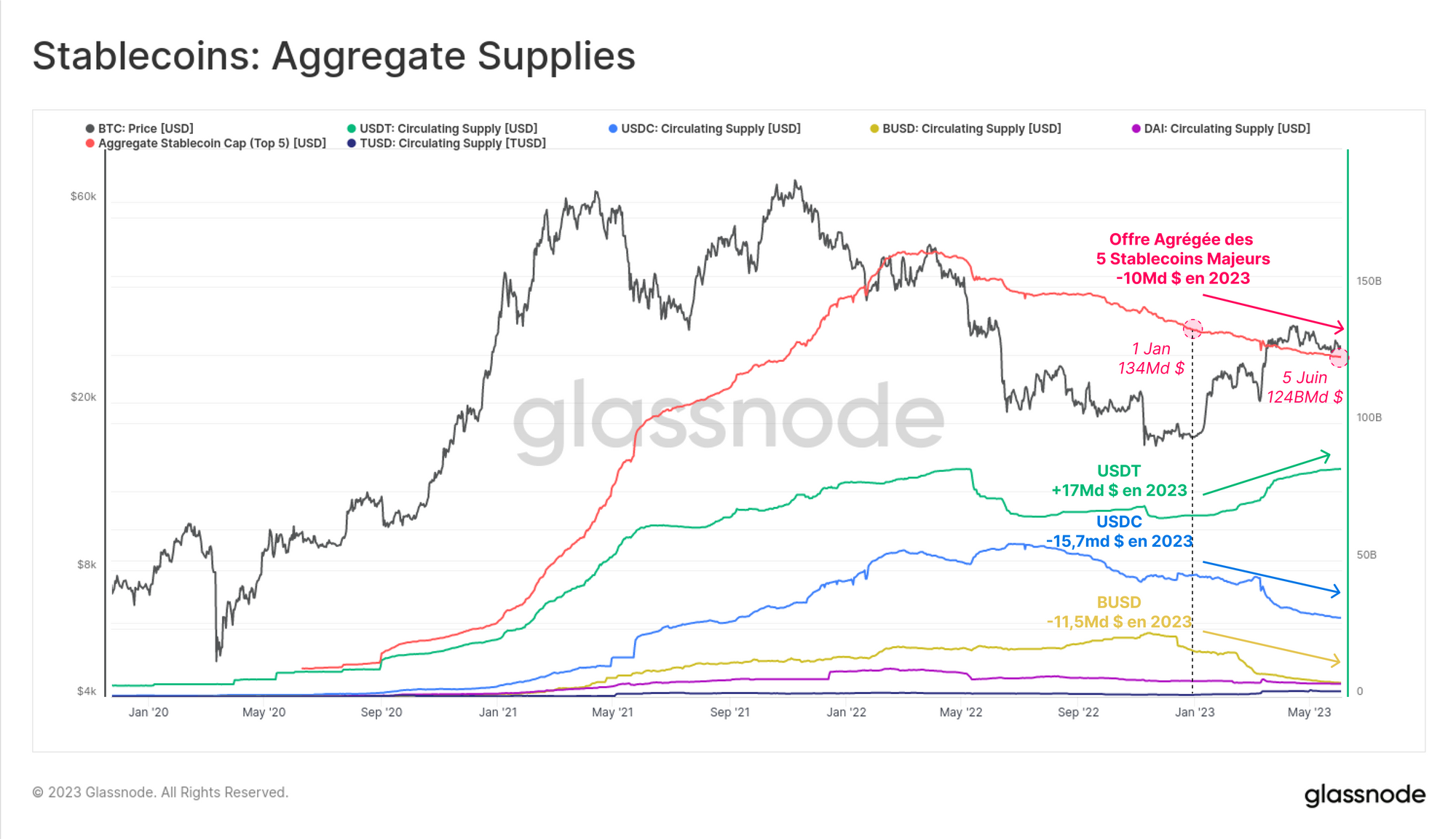

Les récentes sorties de capitaux de stablecoins sont principalement dues aux deuxième (USDC) et troisième (BUSD) tokens les plus importants, qui voient leurs réserves diminuer en 2023 de -15,7 milliards de dollars et de 11,5 milliards de dollars.

L'USDT a absorbé une part importante de ces flux, poussant son offre vers un ATH de 83,1 milliards de dollars.

Il est probable que cela reflète une divergence géographique, les entités réglementées américaines ayant historiquement exprimé une préférence pour l'USDC par rapport à l'USDT.

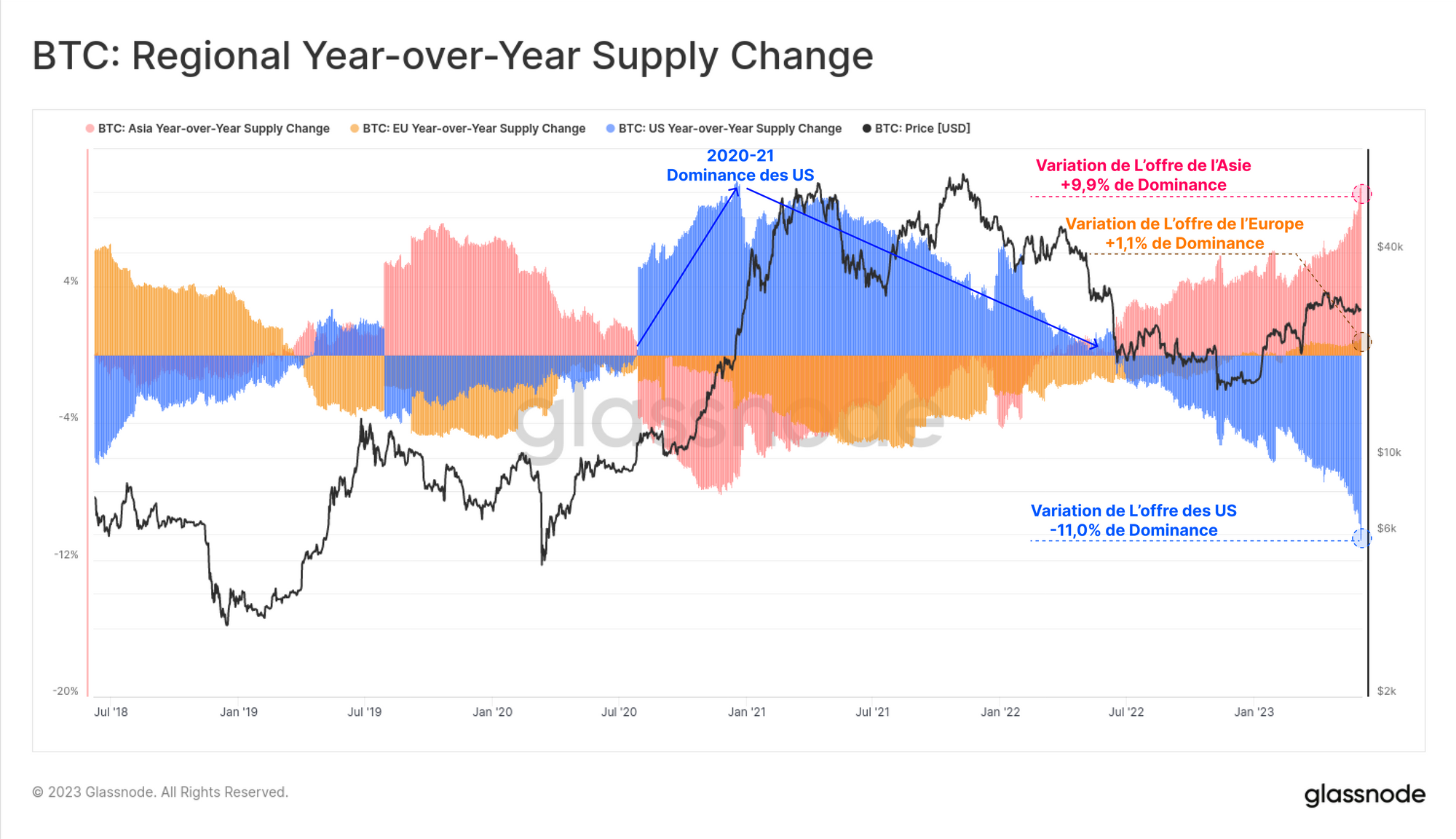

Nous terminerons en notant qu'une divergence similaire est visible dans la variation de l'offre de BTC d'une année sur l'autre en fonction des régions géographiques.

L'extrême domination des entités américaines en 2020-21 s'est clairement inversée, la domination de l'offre US ayant chuté de 11 % depuis le milieu de l'année 2022.

Les marchés européens ont été relativement neutres au cours de l'année écoulée, tandis qu'une augmentation significative de la dominance de l'offre est visible pendant les heures d'ouverture en Asie.

📊 Tableau de bord connexe : Un tableau de bord comparant les variations régionales des prix et de l'offre aux États-Unis, dans l'Union européenne et en Asie est disponible pour nos membres professionnels.

Résumé et Conclusions

Au cours du mois dernier, les échanges décentralisés ont connu une activité accrue, en particulier sur Uniswap. Bien que l'on puisse penser que les memecoins ont déclenché ces activités, un examen plus approfondi révèle que la majeure partie du volume a été générée par des pools WETH-Stablecoin.

Fait remarquable, seule une fraction de cette activité de trading semble avoir été organique, ce qui suggère qu'il s'agit principalement d'arbitrage, de MEV et de trading algorithmique.

Étant donné que les taux d'intérêt américains sont désormais supérieurs à 5 %, les stablecoins non porteurs d'intérêts sont devenus moins attrayants, en particulier pour les investisseurs ayant accès aux marchés financiers américains.

Tether, quant à lui, a historiquement trouvé une adoption plus large sur les marchés en dehors des États-Unis, où les monnaies nationales sont souvent plus faibles, et l'accès à l'USD moins courant.

De même, alors qu'un environnement réglementaire de plus en plus hostile se met en place aux États-Unis, les capitaux semblent se diriger et vers l'est.

Cela s'explique en grande partie par un environnement généralement peu risqué, les capitaux restants se concentrant sur les grandes valeurs les plus liquides telles que le BTC et l'ETH, notant aussi une préférence croissante pour les capitaux en stablecoins.