Tenir de Pied Ferme

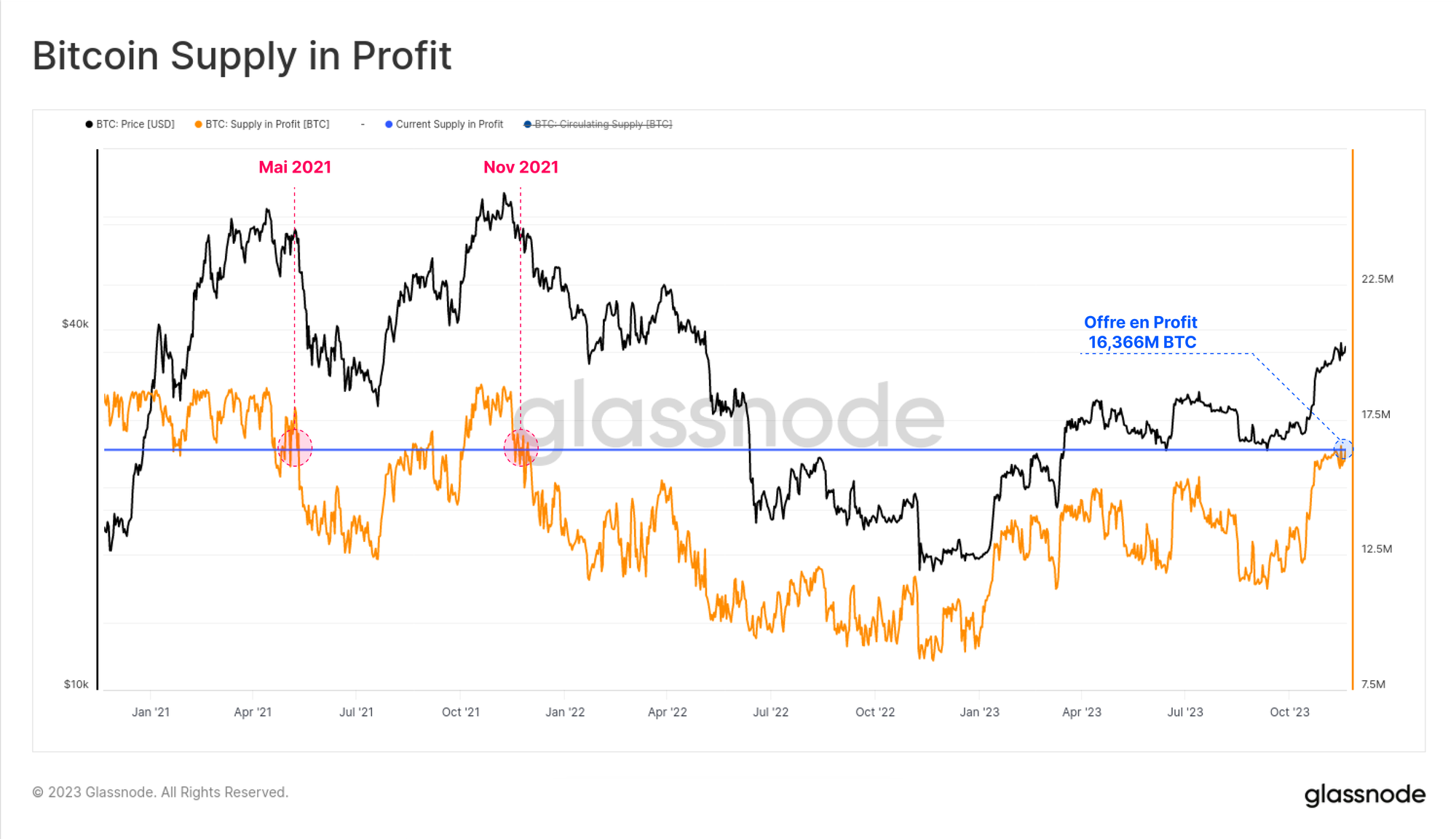

Le volume de BTC en profit a atteint les niveaux observés il y a deux ans, en novembre 2021. Toutefois, l'ampleur des bénéfices latent détenus reste modeste et, jusqu'à présent, insuffisante pour motiver les investisseurs à long terme à réaliser leurs bénéfices.

Résumé

- Alors que le marché se négocie à des sommets annuels, plus de 83,6 % de l'offre de BTC est maintenant détenue en profit, soit le niveau le plus élevé depuis novembre 2021 (proche de l'ATH).

- Cependant, l'ampleur des bénéfices non réalisés, mesurée par le delta entre le prix au comptant et le coût de base des pièces, reste modeste.

- Le degré de profit non réalisé détenu par les investisseurs est jusqu'à présent insuffisant pour inciter les détenteurs à long terme à dépenser, ce qui maintient l'offre globale à un niveau relativement bas.

Le cours du BTC continue d'afficher une forte performance, s'échangeant près des plus hauts de l'année et dépassant les 37 900 dollars cette semaine.

En conséquence, plus de 16,366 millions de BTC sont maintenant détenus en profit, ce qui équivaut à 83,6 % de l'offre en circulation.

Cela place le volume de BTC en profit à des niveaux similaires aux sommets du marché haussier de 2021.

Dans cette édition, nous examinerons ce que cela implique pour la rentabilité des investisseurs et comment cela se compare aux conditions de marché passées.

Accumulation tous azimuts

Nous commencerons par un aperçu du comportement des investisseurs en matière d'accumulation, en tenant compte de la variation du solde des portefeuilles.

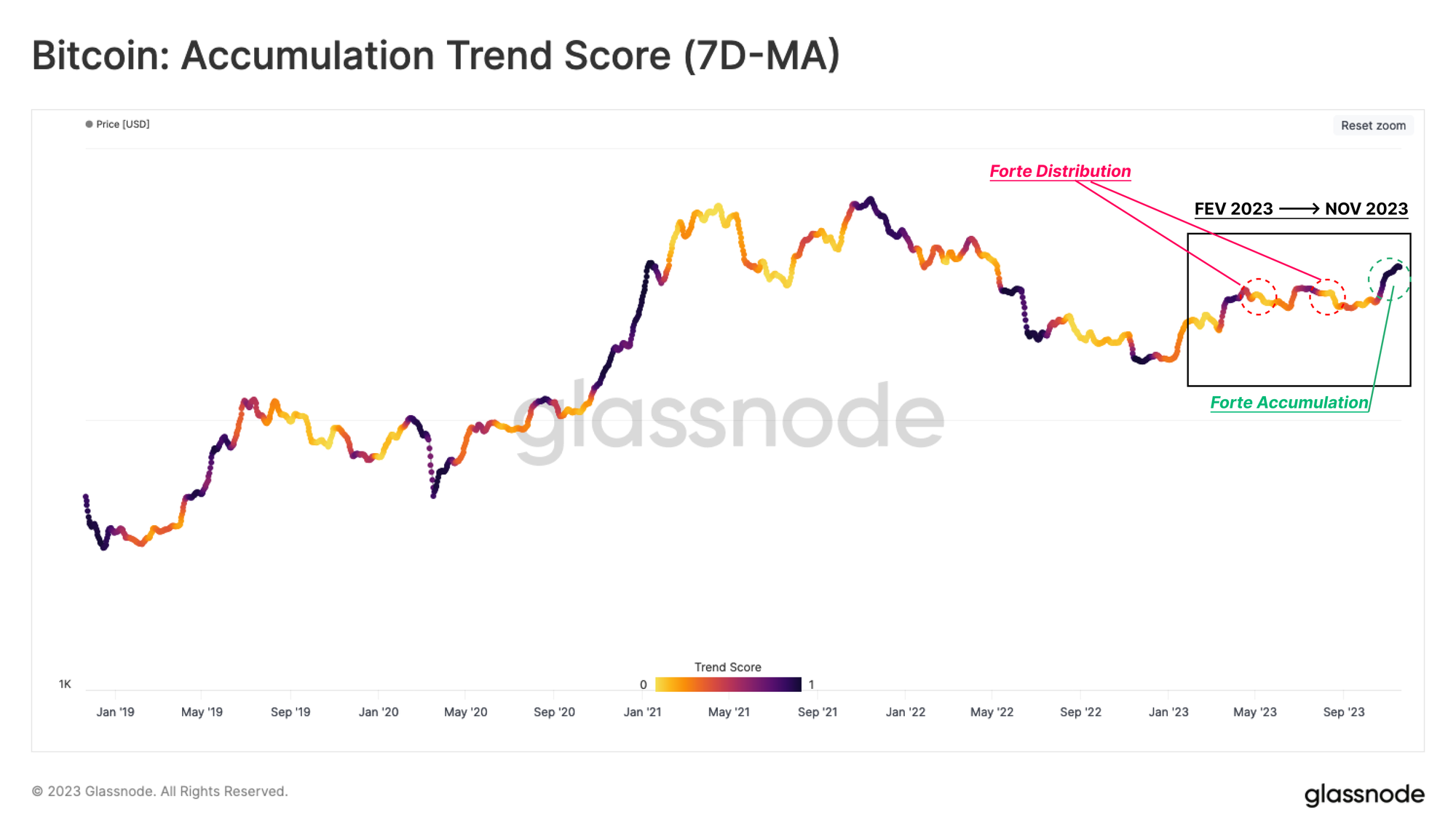

En utilisant le score de tendance d'accumulation, nous pouvons illustrer comment la récente hausse enregistre un comportement d'achat particulièrement prononcé depuis la fin du mois d'octobre.

Contrairement aux deux premiers rallyes de 2023, cet indicateur signale un régime d'accumulation robuste (couleurs foncées) au cours de la récente expansion des prix, ce qui a permis au prix de monter en flèche de +39% au cours des 30 derniers jours.

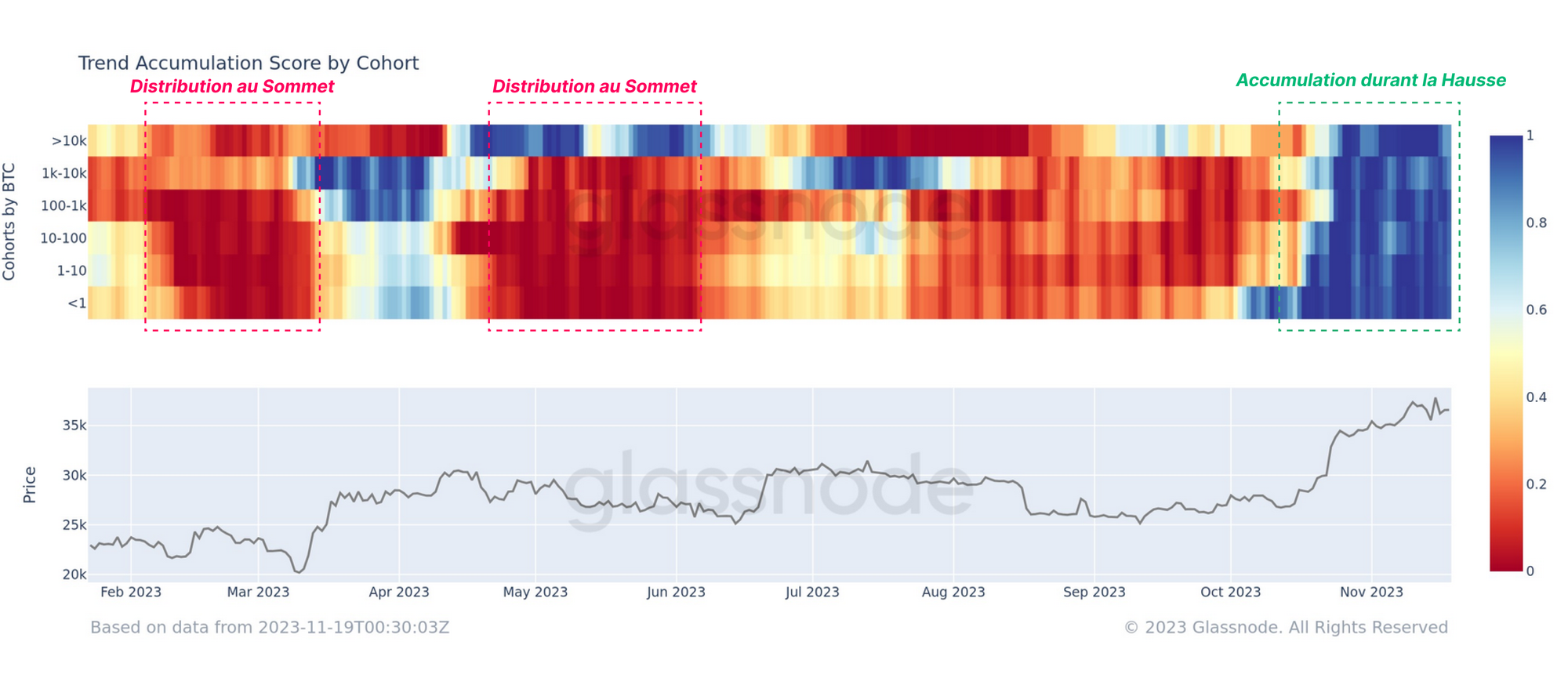

Si l'on considère les différentes tailles de portefeuilles, une évaluation plus détaillée permet de séparer ce score d'accumulation par cohortes. Depuis la fin du mois d'octobre, les investisseurs, quelle que soit la taille de leur portefeuille, ont enregistré une hausse substantielle de leurs avoirs 🟦.

Nous pouvons voir que les conditions tout au long de 2023 ont connu des sorties nettes 🟥 dans plusieurs cohortes, ce qui suggère un comportement non uniforme de la part des différentes cohortes d'investisseurs.

Cette large hausse de l'accumulation signifie que la forte performance du marché et les espoirs de plus en plus optimistes autour d'un ETF BTC spot améliorent la confiance des investisseurs dans la tendance haussière.

Une Hausse Profitable

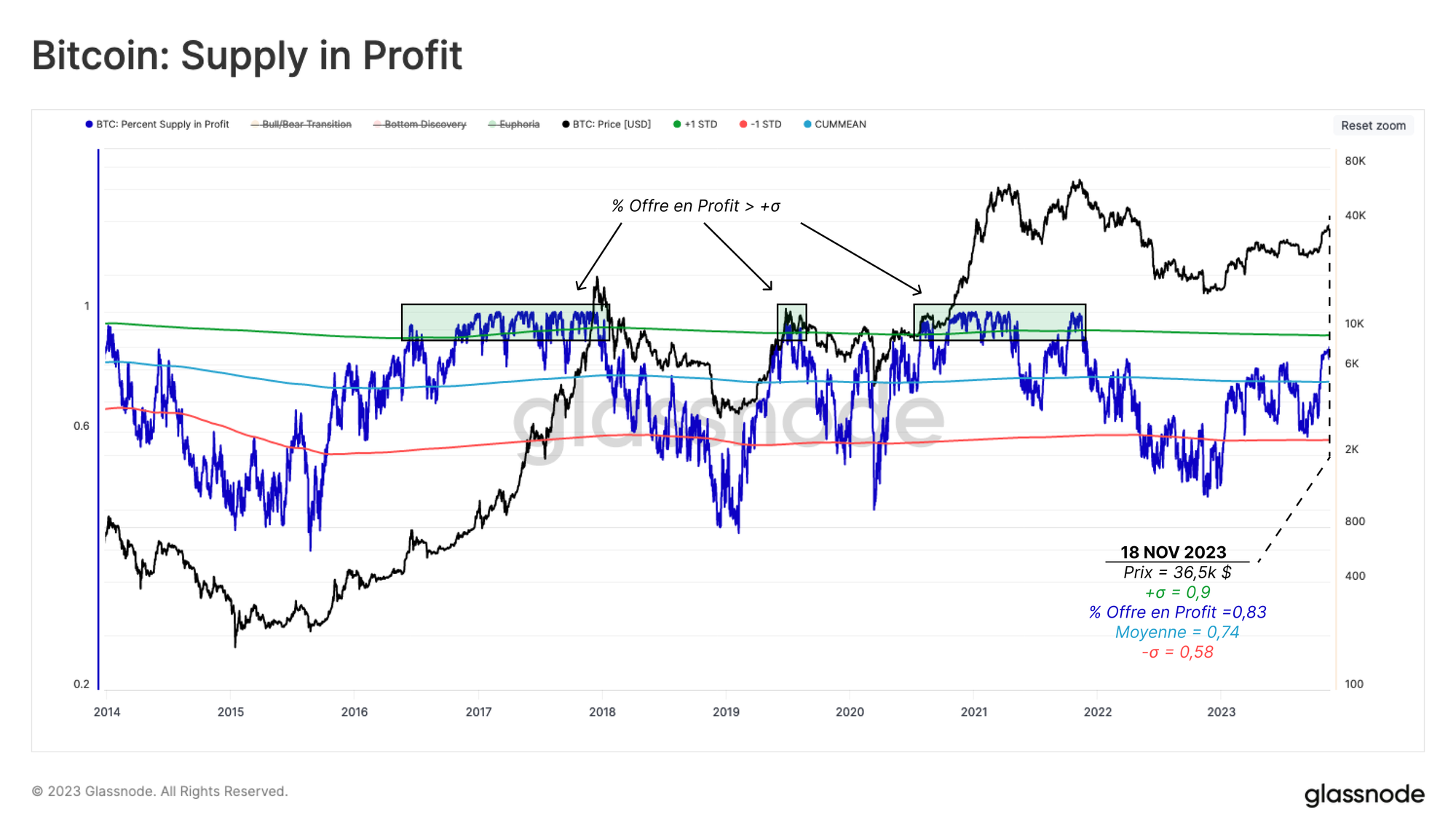

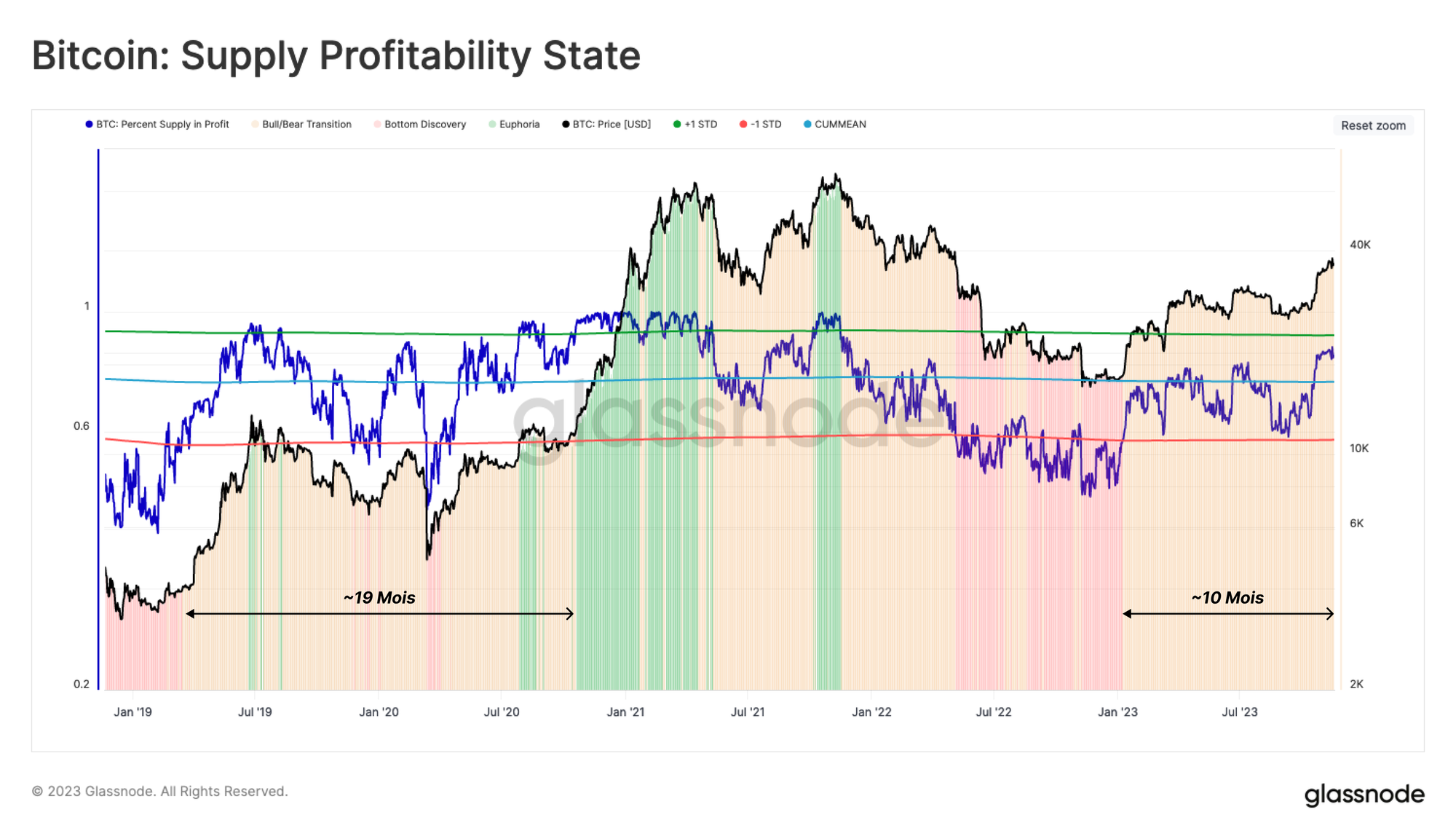

Avec des prix qui retestent les plus hauts annuels, le pourcentage de l'offre détenue en profit a atteint 83% de l'offre totale en circulation. D'un point de vue statistique, il s'agit d'un chiffre significatif, largement supérieur à la valeur moyenne historique (74 %) et se rapprochant de la fourchette supérieure de +1 écart-type (90 %).

Lorsque cet indicateur se négocie au-dessus de cette bande supérieure, il s'aligne historiquement sur le marché qui entre dans les premiers stades de la "phase euphorique" d'un marché haussier.

Pour mettre en perspective la rentabilité actuelle de l'offre, le graphique ci-dessous met en évidence trois phases typiques au cours des cinq dernières années.

- Découverte du bottom 🟥 où moins de 58% (-1 std) des BTC en circulation sont rentables.

- Transition Bear/Bull 🟨 lorsque le marché se remet de la phase de Découverte du Bottom (ou chute de la phase Euphorie) en oscillant entre 58 % et 90 % de l'offre en profit.

- Euphorie 🟩 où la plupart des pièces sont en profit alors que le prix atteint le dernier ATH (+1 std).

Le marché a été dans la phase de transition Bear/Bull au cours des 10 derniers mois car il s'est remis de la tendance baissière de 2022. La majeure partie de l'année 2023 s'est négociée en dessous de la moyenne historique, le rallye d'octobre étant la première cassure durable au-dessus de ce pivot symbolique.

Volume et Ampleur

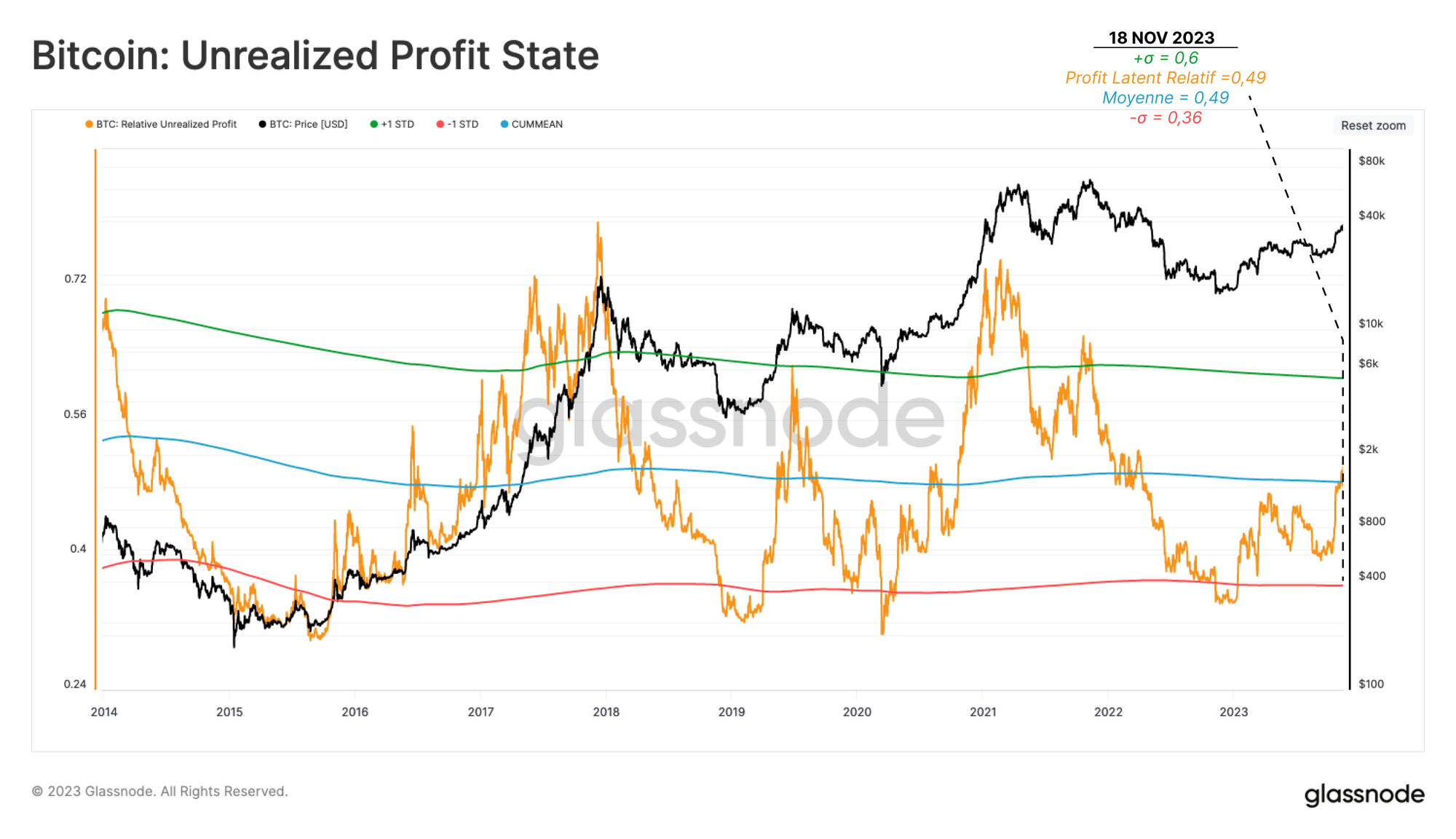

Il est important de noter que les graphiques précédents mesuraient le volume de BTC détenus en profit, c'est-à-dire les pièces dont le coût de base est inférieur au prix spot.

Cela diffère toutefois de l'ampleur du bénéfice non réalisé détenu, qui évalue le delta entre le coût de base et le prix actuel.

Pour l'analyse du comportement des investisseurs, le bénéfice non réalisé est souvent une variable plus importante, car il est lié au bénéfice libellé en USD des positions des investisseurs.

Le graphique suivant applique la même moyenne et les mêmes fourchettes de ±1 std à l'indicateur des bénéfices non réalisés (ou latent). Nous pouvons ainsi mesurer directement l'ampleur des bénéfices détenus par les investisseurs. Cet indicateur montre, en moyenne, combien de bénéfices sont stockés sur le marché pour chaque dollar de bitcoin acheté.

Contrairement aux mesures précédentes du volume, l'ampleur des bénéfices non réalisés n'a pas encore atteint un niveau statistiquement élevé coïncidant avec les phases d'accélération du marché haussier.

Il se négocie actuellement au niveau moyen historique de 49 %, ce qui est nettement inférieur aux niveaux extrêmes de plus de 60 % observés dans la phase d'euphorie des marchés haussiers précédents.

Cela suggère que si un volume important de l'offre est rentable, la plupart ont une base de coût qui n'est que modérément inférieure au prix spot actuel.

Une Forte Divergence

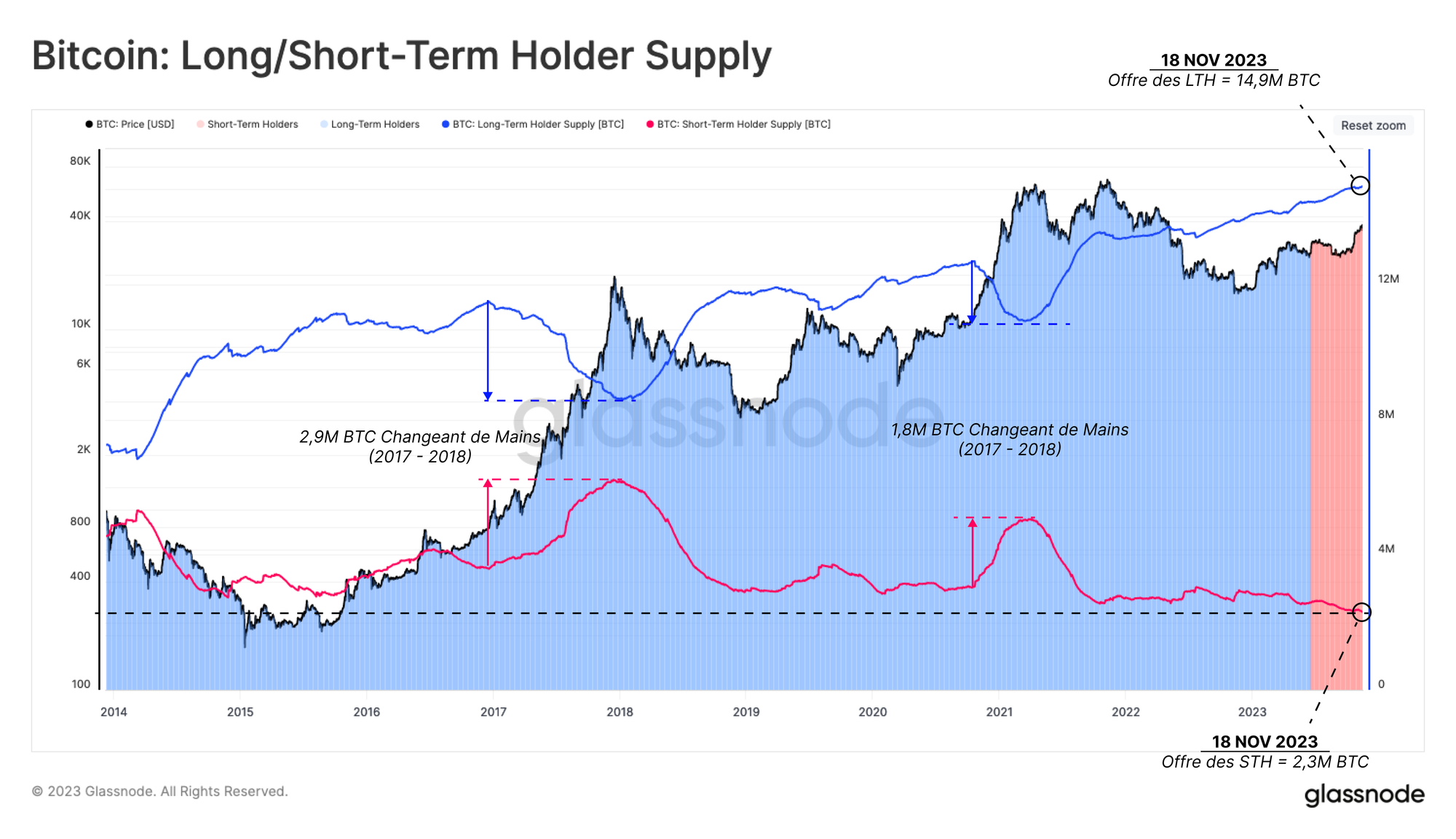

Un autre phénomène remarquable est la divergence croissante entre l'offre détenue par les investisseurs à long terme et les spéculateurs à court terme.

L'offre des investisseurs (LTH) 🔵 n'a cessé d'atteindre de nouveaux records historiques depuis novembre 2022, atteignant 14,9M BTC actuellement.

À l'inverse, l'offre des spéculateurs (STH) 🔴 est tombée à 2,3 M BTC, ce qui constitue effectivement un nouveau plus bas historique.

Cette dynamique indique que les détenteurs existants sont de moins en moins disposés à se séparer de leurs avoirs, car ils attendent historiquement que le marché atteigne un nouvel ATH.

Cela peut être interprété comme le fait que les investisseurs ont besoin d'un bénéfice non réalisé plus élevé (magnitude) avant d'augmenter leur pression de distribution.

Le Chemin à Parcourir

Nous avons maintenant établi que la rentabilité du marché est légèrement supérieure à son point médian statistique. Nous allons maintenant examiner comment ces outils peuvent fournir un schéma macroéconomique de la route à suivre, sur la base des cycles précédents.

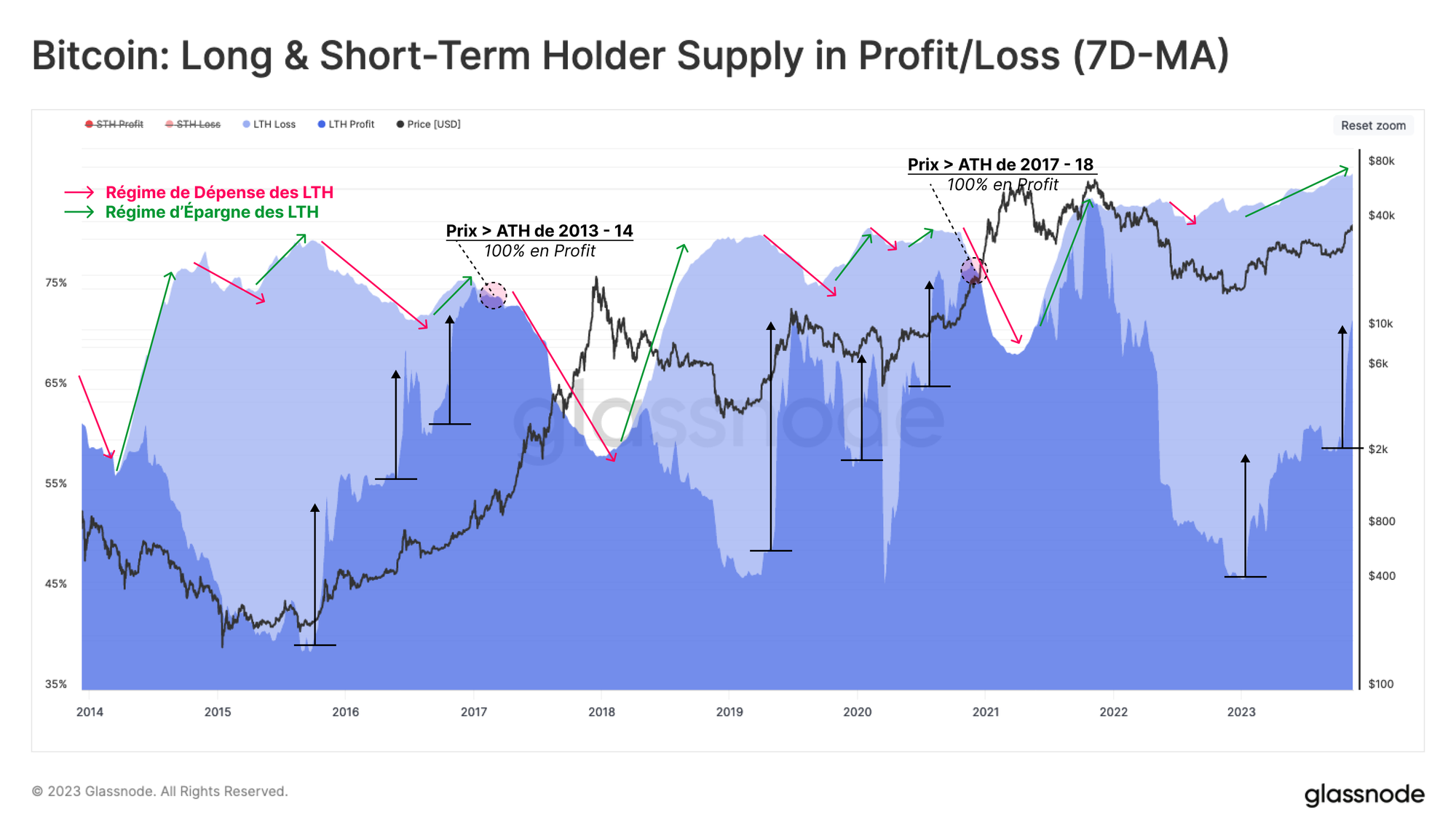

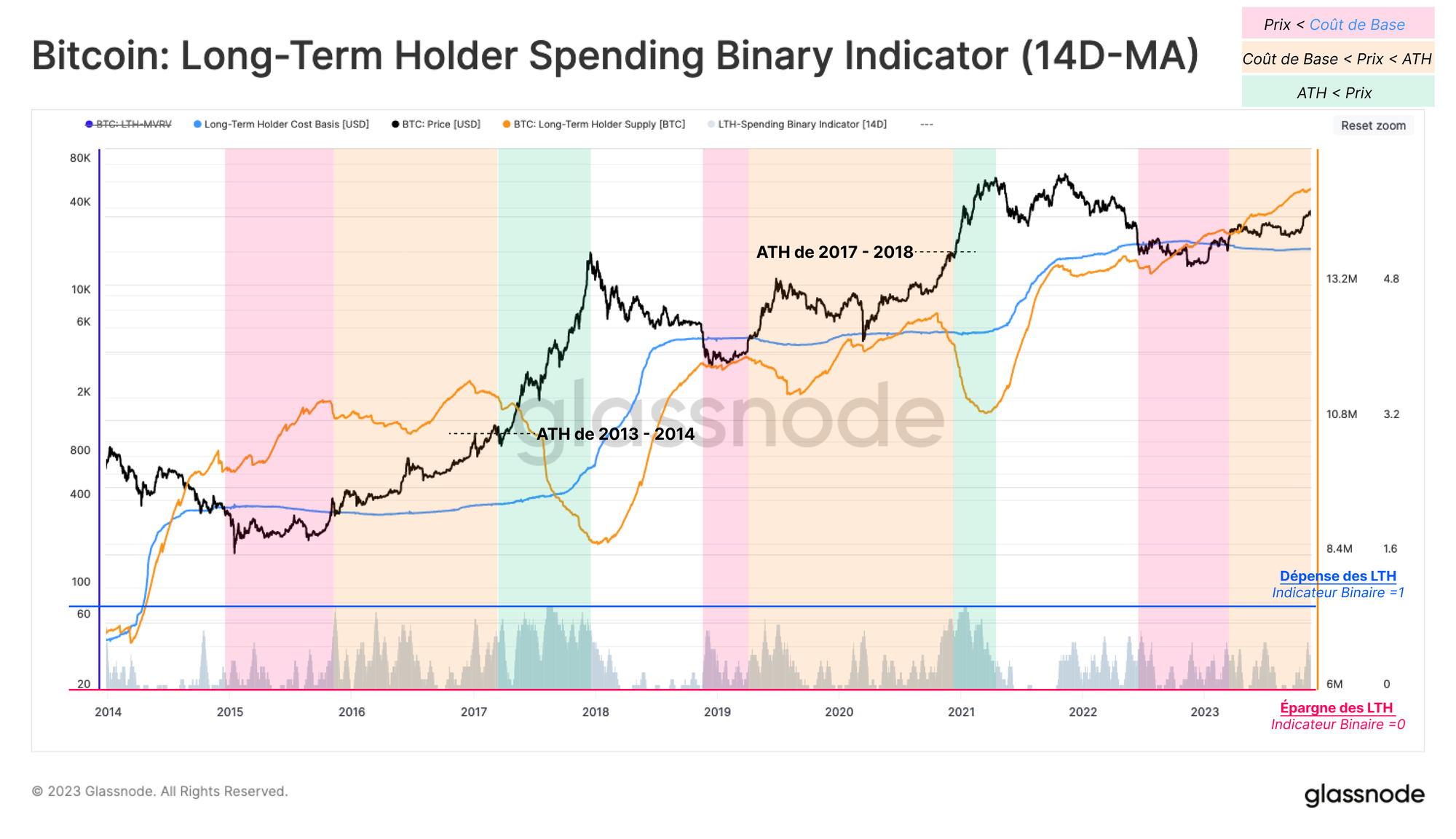

Le premier outil se concentre sur l'offre détenue en profit/perte par les LTH. Nous notons que l'offre à long terme adopte un comportement assez cyclique, et nous avons mis en évidence différents régimes de dépense 🔴 et d'épargne 🟢 sur le graphique ci-dessous.

- Avant de récupérer l'ATH, l'offre de LTH passe par une longue période de ré-accumulation, avec une augmentation généralement plate ou modeste de l'offre globale détenue.

- Lorsque le marché franchit l'ATH du cycle précédent, l'incitation à augmenter les dépenses s'accroît considérablement. Il en résulte une baisse spectaculaire de l'offre des LTH, qui transfèrent leurs avoirs à de nouveaux acheteurs à des prix de plus en plus élevés.

Tout au long du marché baissier de 2022, la première phase s'est déroulée de manière très cohérente avec les cycles précédents, l'offre des LTH augmentant fortement.

Cela montre une résilience remarquable des détenteurs de BTC, malgré les pertes croissantes subies par cette cohorte l'année dernière. Cependant, contrairement aux cycles 2015-26 et 2018-20, il y a eu moins de creux et d'oscillations dus aux dépenses, l'offre de LTH ayant tendance à augmenter de plus en plus.

Sur la base de ces observations, nous revisitons une boussole que nous avons introduite lors de la Semaine 22, qui évalue le comportement des LTH en matière de dépenses. Cet outil permet de diviser en trois sous-intervalles le long chemin semé d'embûches entre les creux du marché baissier et les nouveaux ATH :

- Découverte du Bottom 🟥 lorsque le prix se négocie en dessous du coût de base des LTH.

- Équilibre 🟧 où le prix se négocie au-dessus du coût de base des LTH mais en dessous de l'ATH précédent.

- Découverte de Prix 🟩 lorsque le prix dépasse l'ATH du dernier cycle et que les dépenses des LTH s'accélèrent.

Cet indicateur binaire de dépenses (SBI) détermine si les dépenses des LTH sont suffisamment intenses pour diminuer l'offre totale de la cohorte sur une période soutenue de 7 jours. Il indique actuellement que très peu de dépenses sont effectuées par les LTH.

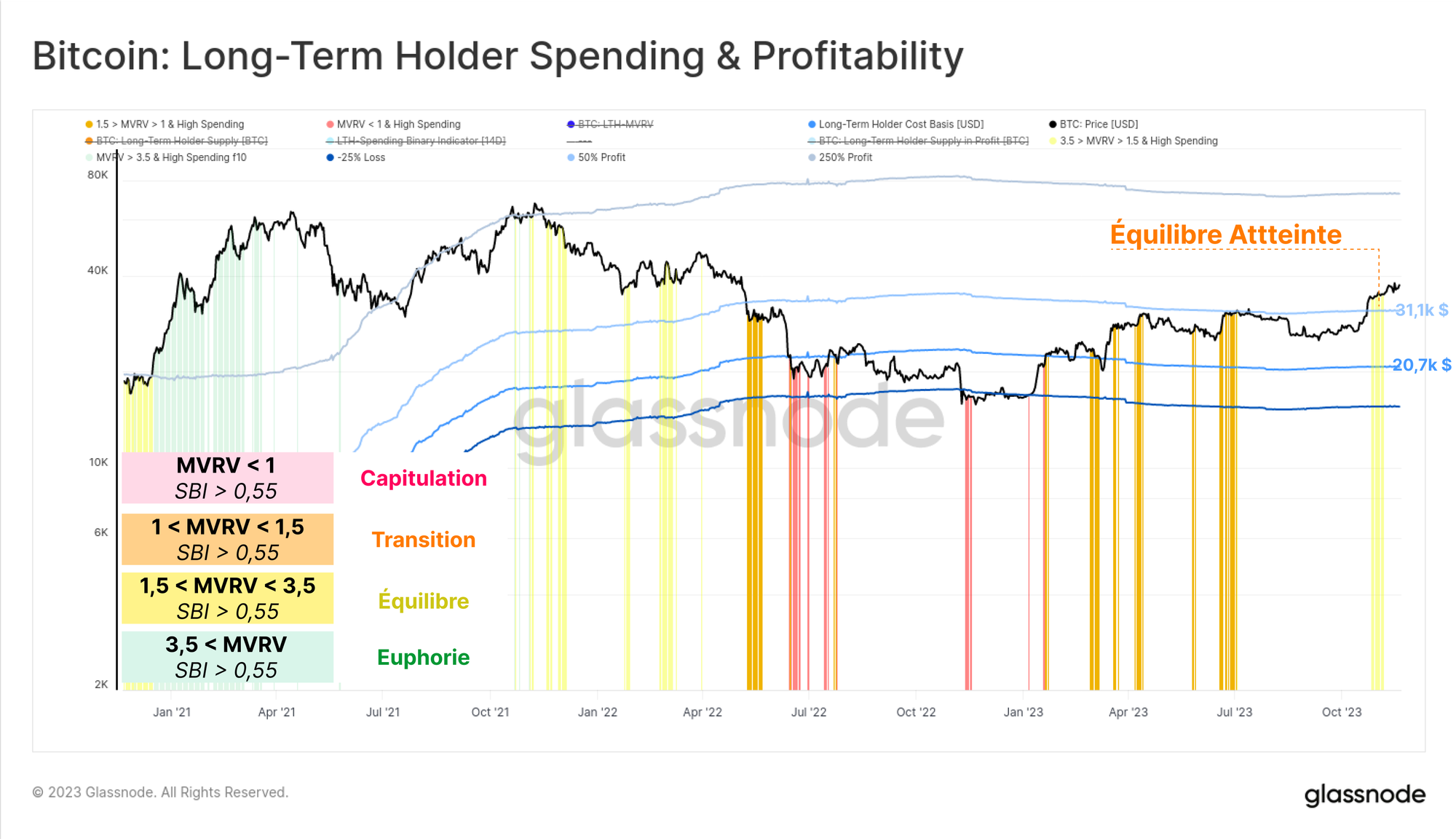

Pour conclure, nous pouvons fusionner l'indicateur SBI et la position relative du prix spot et du coût de base des LTH pour construire un nouvel outil permettant de suivre le sentiment du marché à long terme. Nous considérons quatre sous-catégories pour repérer les changements dans le comportement des LTH :

- Capitulation 🟥 lorsque le prix spot est inférieur au coût de base des LTH et que, par conséquent, toute dépense importante est probablement due à la pression financière et à la capitulation (conditions : LTH-MVRV < 1 et SBI > 0,55).

- Transition 🟧 lorsque le prix se négocie légèrement au-dessus du coût de base des LTH et que de légères dépenses occasionnelles font partie de l'activité quotidienne (conditions : 1,0 < LTH-MVRV < 1,5 et SBI > 0,55).

- Équilibre 🟨 après avoir récupéré d'une baisse prolongée, le marché cherche un nouvel équilibre entre une faible demande d'entrée, une liquidité réduite et des détenteurs sous l'eau depuis le cycle précédent. De fortes dépenses des LTH durant cette phase sont généralement associées à des reprises ou des corrections soudaines (conditions : 1,5 < LTH-MVRV < 3,5 et SBI > 0,55).

- Euphorie 🟩 lorsque LTH-MVRV atteint 3,5 (historiquement aligné avec le marché atteignant l'ATH précédent), les LTH détiennent plus de 250% de profit en moyenne. Le marché entre dans une phase d'euphorie, ce qui motive ces investisseurs à dépenser à des taux très élevés et accélérés (conditions : LTH-MVRV > 3,5 et SBI > 0,55).

Suite au récent rallye au-dessus de 37 100 $ (LTH à >50% de profit), le marché a connu une augmentation des dépenses de LTH, signalant la première prise de profit notable de ces joueurs via la "Phase d'Equilibre".

Conclusion

Avec la récente remontée des prix, le volume de BTC en profit a atteint les niveaux observés pour la dernière fois il y a deux ans, lorsque le marché quittait l'ATH de novembre 2021.

Cependant, l'ampleur des bénéfices non réalisés détenus reste modeste et, jusqu'à présent, insuffisante pour motiver les détenteurs à long terme à réaliser leurs bénéfices.

Code Promotionnel - Affiliation

Notre programme d'affiliation récompense nos créateurs de contenu en leur offrant une part des revenus que vous avez aidé à générer.

En utilisant le lien d'affiliation de nos traducteurs officiels, 2vous pouvez bénéficier d'une réduction de -0% sur l'achat de votre nouvel abonnement à Glassnode.

Soutenez Prof. Chaîne en utilisant le lien d'affiliation suivant ou en cliquant sur le logo ci-bas : https://studio.glassnode.com/partner/profchaine

Clause de non-responsabilité : Ce rapport ne fournit aucun conseil en matière d'investissement. Toutes les données sont fournies à titre d'information uniquement. Aucune décision d'investissement ne doit être basée sur les informations fournies ci-haut et vous êtes seul responsable de vos propres décisions d'investissement.

Les soldes des exchanges présentés sont dérivés de la base de données de Glassnode, qui sont rassemblées à la fois grâce à des informations d'exchanges officiellement publiées et à des algorithmes de clustering propriétaires. Bien que nous nous efforcions d’assurer la plus grande précision dans la représentation des soldes des exchanges, il est important de noter que ces chiffres ne reflètent pas toujours l’intégralité des réserves d’un exchange, en particulier lorsque les ce dernier s’abstient de divulguer ses adresses officielles. Nous invitons les utilisateurs à faire preuve de prudence et de discrétion lorsqu'ils utilisent ces mesures. Glassnode ne pourra être tenu responsable de toute divergence ou inexactitude potentielle. Veuillez lire notre avis de transparence lorsque vous utilisez des données relatives aux exchanges.

Canaux Traduits

- Espagnol (Analyst : @ElCableR, Telegram, Twitter)

- Turc (Analyst : @wkriptoofficial, Telegram, Twitter)

- Farsi (Analyst : @CryptoVizArt, Telegram, Twitter)

- Suivez-nous et contactez-nous sur Twitter

- Rejoignez notre canal Telegram

- Visitez le Forum de Glassnode pour des discussions et analyses long-format.

- Pour les métriques on-chain et les graphiques d'activité, visitez Glassnode Studio.

- Pour des alertes automatisées sur les mesures de base sur la chaîne et l'activité des échanges, visitez notre Twitter Glassnode Alerts.