Στοιχηματίζοντας στη συγχώνευση

Όσο οι αγορές παραγώγων του Bitcoin και του Ethereum ωριμάζουν, μπορούν να δημιουργηθούν εξελιγμένες χρηματιστηριακά θέσεις χρησιμοποιώντας τόσο options όσο και futures. Η Συγχώνευση του Ethereum αποτελεί μια ευκαιρία να παρατηρήσουμε τέτοιου είδους τοποθετήσεις στην αγορά σε μεγάλη κλίμακα.

Η αγορά του Bitcoin ήταν σχετικά ήσυχη αυτή την εβδομάδα, παγιώνοντας μεταξύ ενός υψηλού των $23.832 και ενός χαμηλού των $22.486. Με τις συνθήκες της αγοράς να εξακολουθούν να ανακάμπτουν από έναν αρκετά ασταθή Ιούνιο, υπάρχουν λεπτές μετατοπίσεις που συμβαίνουν στις τοποθετήσεις στις αγορές παραγώγων (derivatives markets) Bitcoin και Ethereum.

Στο ενημερωτικό δελτίο αυτής της εβδομάδας, θα διερευνήσουμε μια αξιοσημείωτη απόκλιση που έχει αναπτυχθεί στις αγορές προθεσμιακών συμβολαίων και δικαιωμάτων προαίρεσης (futures and options markets), με επίκεντρο τη Συγχώνευση του Ethereum που έχει προγραμματιστεί για τον Σεπτέμβριο. Οι traders φαίνεται να χρησιμοποιούν δικαιώματα αγοράς (call options) για να ποντάρουν στην τιμή του Ethereum τον Σεπτέμβριο, ενώ το backwardation των προθεσμιακών συμβολαίων και των δικαιωμάτων υποδηλώνει ότι υπάρχει μια προσδοκία για «πώληση των ειδήσεων».

Αυτό φαίνεται να είναι σχετικά εξελιγμένη τοποθέτηση στην αγορά, προσθέτοντας περαιτέρω στοιχεία για την ανάπτυξη θεσμικών κεφαλαίων στην ώριμη ρευστότητα των αγορών συμβολαίων μελλοντικής εκπλήρωσης και δικαιωμάτων προαίρεσης.

Μεταφράσεις

Το This Week On-chain πλέον μεταφράζεται σε Ισπανικά, Ιταλικά, Κινέζικα, Ιαπωνικά, Τούρκικα, Γαλλικά, Πορτογαλικά, Φαρσί και Ελληνικά.

Το The Week Onchain Newsletter διαθέτει live ταμπλό με όλα τα επιλεγμένα charts διαθέσιμα εδώ. Τα εργαλεία και όλα τα metrics διερευνώνται περαιτέρω στο Video Report που κυκλοφορεί κάθε Πέμπτη. Επισκεφθείτε και εγγραφείτε στο You tube κανάλι μας και μεταβείτε το Video Portal για περισσότερα βίντεο και σεμινάρια metrics.

Η Γραμμή Βάσης του Bitcoin

Για να ξεκινήσουμε την ανάλυσή μας, θα αξιολογήσουμε πώς τιμολογούν οι αγορές παραγώγων (derivatives markets) το Bitcoin, δεδομένου ότι υπάρχουν λίγες θεμελιώδεις αλλαγές σε επίπεδο πρωτοκόλλου που επηρεάζουν την βραχυπρόθεσμη τιμολόγηση.

Από την αρχή του Απριλίου, οι αγορές προθεσμιακών συμβολαίων (futures markets) του Bitcoin έχουν δει μια δραματική αύξηση του ανοιχτού ενδιαφέροντος, ξεφεύγοντας από τη βασική γραμμή των περίπου 350k BTC και φτάνοντας σε νέα ύψη των 538k BTC. Η ανάπτυξη καθοδηγείται από μια χούφτα ανταλλακτήρια, κυρίως τα Binance, Deribit, OKEx, Bybit, FTX και CME.

Η σύγκριση του ανοιχτού ενδιαφέροντος (open interest) σε μια ονομαστική αξία BTC βοηθά στην απομόνωση των περιόδων αύξησης της μόχλευσης (leverage) των προθεσμιακών συμβολαίων, από τις μεταβολές των τιμών των νομισμάτων. Σε βάση USD, το τρέχον ανοιχτό ενδιαφέρον είναι $12,4B, το οποίο είναι σχετικά χαμηλό, και ισοδυναμεί με την πρώιμη ανοδική αγορά του Ιαν. 2021, και με τα χαμηλά επίπεδα πώλησης των $29k τον Ιούνιο του 2021.

🔔 Έξυπνη Ιδέα: Η διάσπαση του Futures Open Interest (ανοιχτού ενδιαφέροντος των προθεσμιακών συμβολαίων) πάνω από τα 550k BTC θα σηματοδοτούσε ένα νέο ανώτατο όριο στη μόχλευση των προθεσμιακών συμβολαίων και θα υποδήλωνε αυξημένη πιθανότητα ενός γεγονότος απομόχλευσης.

Ο όγκος των συναλλαγών προθεσμιακών συμβολαίων φαίνεται να έχει σταθεροποιηθεί στην εποχή μετά την κατάρρευση του LUNA. Ο όγκος των συναλλαγών παρουσίασε διαρθρωτική μείωση κατά τη διάρκεια των 12 μηνών από το ξεπούλημα του Μαΐου 2021, αλλά φαίνεται να αποκαθιστά ένα κατώτατο όριο γύρω στα $33B/ημέρα.

Δεδομένης της μεγάλης κλίμακας αύξησης του ανοιχτού ενδιαφέροντος (open interest) (σε σχετική κλίμακα), αυτό μπορεί να υποδηλώνει ότι οι traders είναι όλο και πιο πρόθυμοι να αναλάβουν έκθεση στην τιμή του Bitcoin μετά τα δύο μεγάλα γεγονότα εγκατάλειψης τον Μάιο και τον Ιούνιο.

🔔 Έξυπνη Ιδέα: Futures Volume (ο όγκος συμβολαίων μελλοντικής εκπλήρωσης) (7D SMA) που ξεπέρασε τα $45B θα σήμαινε μια αξιοσημείωτη άνοδο του όγκου συναλλαγών και θα υποδηλώνει αυξημένη πιθανότητα βραχυπρόθεσμης αστάθειας.

Μια διαρθρωτική αλλαγή έλαβε χώρα και στις αγορές συμβολαίων μελλοντικής εκπλήρωσης (futures markets) κατά τους τελευταίους 18 μήνες. Το ποσοστό του περιθωρίου κέρδους που υποστηρίζεται από νομίσματα μειώθηκε από το 70%, σε μια νέα φυσιολογική βασική γραμμή κυριαρχίας της τάξης του 40%. Με άλλα λόγια, περίπου το 60% του περιθωρίου των προθεσμιακών συμβολαίων (futures margin) τοποθετείται πλέον μέσω stablecoin* και fiat εγγυήσεις (collateral), αφαιρώντας την πρόσθετη μεταβλητότητα που προκαλείται από την αλλαγή της αξίας της εγγύησης παράλληλα με τα συμβόλαια μελλοντικής εκπλήρωσης (futures contracts).

Αυτό σημαίνει ότι ενώ η μόχλευση των προθεσμιακών συμβολαίων (futures leverage) είναι υψηλή, το υποκείμενο περιθώριο φαίνεται να είναι πολύ πιο σταθερό, μειώνοντας τον αντίκτυπο της αρνητικής κυρτότητας σε αντίθεση με τις αρχές του 2021.

* ΣτΜ: Τα Stablecoins είναι κρυπτονομίσματα όπου η τιμή έχει σχεδιαστεί για να συνδέεται με ένα περιουσιακό στοιχείο αναφοράς. Το περιουσιακό στοιχείο αναφοράς μπορεί να είναι παραστατικό (fiat) χρήμα, εμπορεύματα που διαπραγματεύονται στο χρηματιστήριο (όπως πολύτιμα μέταλλα ή βιομηχανικά μέταλλα) ή ένα κρυπτονόμισμα.

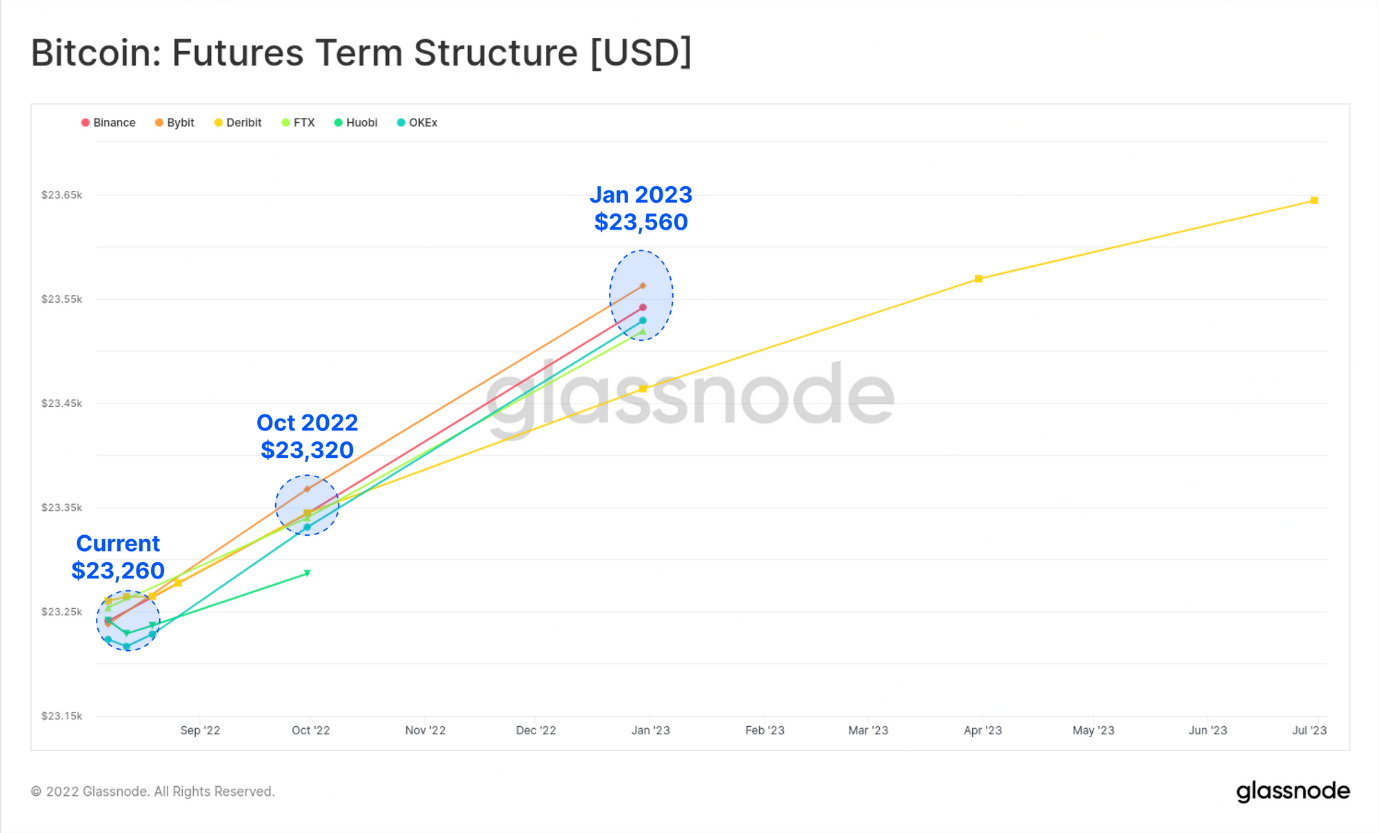

Τα συμβόλαια μελλοντικής εκπλήρωσης τιμολογούν το Bitcoin σε κατάσταση contango, όπου οι traders πρέπει να πληρώσουν ένα μικρό ασφάλιστρο (premium) για να αποκτήσουν έκθεση στο Bitcoin στο μέλλον. Αυτή είναι η πιο συνηθισμένη κατάσταση για τις αγορές Bitcoin και το ασφάλιστρο μέχρι το τέλος του έτους είναι μόλις 3,24%. Αυτή η απόδοση cash-and-carry είναι μόλις και μετά βίας ανταγωνιστική με τις αποδόσεις που είναι διαθέσιμες στα Αμερικανικά κρατικά ομόλογα (US treasuries), και επομένως, ακόμα, δύσκολα υποδηλώνει οποιαδήποτε άμεση μακροπρόθεσμη ανοδική τάση.

Παρόμοιο επίπεδο ουδετερότητας μπορεί να παρατηρηθεί στα επιτόκια χρηματοδότησης των αέναων συμβάσεων ανταλλαγής (perpetual swap funding), τα οποία είναι ελαφρώς θετικά και αποδίδουν 2,3% σε ετήσια βάση. Σύμφωνα με τα ημερολογιακά συμβόλαια μελλοντικής εκπλήρωσης (calendar futures), η ελαφρώς θετική απόδοση είναι φυσιολογική και το επίπεδο των επιτοκίων χρηματοδότησης υποδηλώνει ότι υπάρχει σχετικά μικρή προτίμηση προς οποιαδήποτε κατεύθυνση.

Συνολικά, οι αγορές συμβολαίων μελλοντικής εκπλήρωσης (futures markets) του Bitcoin φαίνεται να σταθεροποιούνται σε όγκο συναλλαγών και υποδηλώνουν μια μικρή τάση προς τα πάνω. Το ανοιχτό ενδιαφέρον είναι υψηλό σε σχετική βάση BTC, ωστόσο όχι τόσο σε βάση USD. Αυτό φαίνεται να υποδηλώνει ότι οι traders είναι όλο και πιο πρόθυμοι να αναλάβουν την έκθεση στην τιμή του BTC, αλλά ακόμα είναι επιφυλακτικοί.

🔔 Έξυπνη Ιδέα: Η διάσπαση του Funding Rates (7D SMA) κάτω από το 0 θα σηματοδοτούσε αρνητική αντιστροφή του τρέχοντος ασφαλίστρου και η διάσπαση πάνω από το 0,005% θα σηματοδοτούσε αυξημένο κερδοσκοπικό ασφάλιστρο.

Η συγχώνευση καλεί

Από την άλλη πλευρά, ωστόσο, οι traders παραγώγων (derivatives) τοποθετούν προφανή στοιχήματα προς την κατεύθυνση του Ethereum, ειδικά όσον αφορά την επερχόμενη Συγχώνευση που έχει προγραμματιστεί για τις 19 Σεπτεμβρίου. Για πρώτη φορά στην ιστορία, το ανοιχτό ενδιαφέρον για δικαιώματα προαίρεσης (options open interest) του Ethereum στα $6,6B είναι πλέον υψηλότερο από ό,τι για το Bitcoin στα $4,8B.

Παρόλο που δεν έχει φτάσει ακόμα στο υψηλότερο επίπεδο όλων των εποχών, το OI δικαιωμάτων (options OI) του ETH είναι κοντά στο να θέσει νέο υψηλό, ενώ το ανοιχτό ενδιαφέρον για το Bitcoin παραμένει πολύ κάτω από την κορυφή, μόλις στο 35% του Ιστορικού Υψηλού (ATH).

Αν κοιτάξουμε τα συμβόλαια του Σεπτεμβρίου στο Deribit, η κατευθυνόμενη προδιάθεση των traders του Ethereum είναι αμέσως σαφής. Τα δικαιώματα αγοράς (call options) επισκιάζουν τα δικαιώματα πώλησης ως προς το μέγεθος, με τους traders να στοιχηματίζουν σε τιμές ETH άνω των $2.2k, με σημαντικό ανοιχτό ενδιαφέρον ακόμη και για $5.0k.

Ωστόσο, η μέγιστη τιμή «πόνου» βρίσκεται επί του παρόντος περίπου στα $1.35k, γεγονός που θα οδηγούσε στο μέγιστο αριθμό δικαιωμάτων που λήγουν out of the money. Δεδομένου ότι αυτό είναι κάτω από την τιμή spot, από σήμερα, προετοιμάζεται για έναν πολύ ενδιαφέροντα μήνα μπροστά.

Αυτή η μεγάλη αγοραστική ζήτηση για δικαιώματα αγοράς (call options) του ETH που λήγουν τον Σεπτέμβριο έχει ωθήσει το χαμόγελο της μεταβλητότητας (volatility smile) σε μια κατάσταση ακραίας ανοδικής τάσης. Σε αυτό το διάγραμμα επικαλύπτονται ράβδοι ανοιχτού ενδιαφέροντος, όπου μπορεί να φανεί ότι η ανοδική κλίση καθοδηγείται σε μεγάλο βαθμό από traders που είναι πρόθυμοι να πληρώσουν ασφάλιστρο για έκθεση σε μακροχρόνιες αγορές.

Η τεκμαρτή μεταβλητότητα (Implied volatility) για αυτό το συμβόλαιο είναι πολύ πάνω από το 100% σε όλες σχεδόν τις τιμές άσκησης. Οι πιο αισιόδοξοι traders, οι οποίοι αγοράζουν δικαιώματα αγοράς (call options) άνω των $5k, είναι πρόθυμοι να πληρώσουν ασφάλιστρο άνω του 130% της τεκμαρτής μεταβλητότητας.

Αν συγκρίνουμε το σχήμα και την κλίμακα του χαμόγελου της μεταβλητότητας (volatility smile) του Σεπτεμβρίου με τον Οκτώβριο, μπορούμε να δούμε μια δραματική πτώση στη δεξιά ουρά, με σχετικά επίπεδο σχήμα και IV κάτω του 110% σε όλη την καμπύλη. Αυτό υποδηλώνει μια σχετικά χαμηλότερη ζήτηση για έκθεση στο ETH μέσω δικαιωμάτων προαίρεσης μετά το γεγονός της Συγχώνευσης.

Είναι ενδιαφέρον ότι, μετά τη Συγχώνευση, η αριστερή ουρά τιμολογεί σημαντικά υψηλότερη τεκμαρτή μεταβλητότητα (implied volatility), υποδεικνύοντας ότι οι συναλλασσόμενοι πληρώνουν ασφάλιστρο για την προστασία των δικαιωμάτων πώλησης «sell-the-news» μετά τη Συγχώνευση.

Πώληση Μελλοντικών Ειδήσεων

Δεδομένης της έντονα ανοδικής προδιάθεσης στις αγορές δικαιωμάτων προαίρεσης (options markets) του ETH, θα ήταν αναμενόμενο ότι η ζήτηση spot θα ήταν αρκετά ισχυρή. Ωστόσο, μια ματιά στη μεταβολή της καθαρής θέσης του ανταλλακτηρίου/χρηματιστηρίου δείχνει μόλις -$700M σε καθαρή απόσυρση ανά μήνα.

Ενώ τα $700M είναι ένα μεγάλο ποσό, οι αποσύρσεις από το ανταλλακτήριο ωχριούν σε σύγκριση με τις πρόσφατες κορυφές των 3 δισεκατομμυρίων δολαρίων και άνω ανά μήνα, καθώς και σε σύγκριση με τα $6.6B σε ανοικτό ενδιαφέρον για δικαιώματα προαίρεσης. Οι μηνιαίες αποσύρσεις από το ανταλλακτήριο/χρηματιστήριο σήμερα αντιστοιχούν μόλις στο 2% του μεγέθους του όγκου των συναλλαγών προθεσμιακών συμβολαίων (futures trade), ενώ η αναλογία αυτή έφτασε πάνω από το 20% τον Απρίλιο του 2022 και τον Νοέμβριο του 2021.

Η δομή των προθεσμιακών συμβολαίων για το ETH διαφέρει σημαντικά από τη μορφή της καμπύλης του Bitcoin και βρίσκεται σε backwardation. Αυτό σημαίνει ότι οι traders προθεσμιακών συμβολαίων τιμολογούν το ETH με έκπτωση μετά τη Συγχώνευση, ευθυγραμμιζόμενοι με το υψηλότερο ασφάλιστρο που καταβάλλουν οι traders δικαιωμάτων προαίρεσης.

Αν και η έκπτωση είναι μικρή, μόλις -2,27% σε ετήσια βάση, υποδηλώνει ότι υπάρχει μεγάλος βαθμός βραχυπρόθεσμης δραστηριότητας στις αγορές προθεσμιακών συμβολαίων ημερολογίου (calendar futures markets). Η πιο πιθανή εξήγηση είναι ότι οι επενδυτές χρησιμοποιούν τις αγορές προθεσμιακών συμβολαίων για να αντισταθμίσουν τον καθοδικό κίνδυνο και ίσως να χρηματοδοτήσουν τα ασφάλιστρα που καταβάλλονται για τις θέσεις δικαιωμάτων προαίρεσης.

Τέλος, βλέπουμε ότι η ζήτηση για βραχυπρόθεσμα προθεσμιακά συμβόλαια ημερολογίου (βάση 3 μηνών) εκδηλώνεται ως αρνητικό κόστος μεταφοράς, που φτάνει περίπου το -3,68% σε ετήσια βάση. Αυτό επιβεβαιώνει ότι οι συναλλασσόμενοι είναι πρόθυμοι να πληρώσουν ένα premium (ασφάλιστρο) για την καθοδική προστασία, με τα μάτια στραμμένα στη Συγχώνευση τόσο για ανοδική κερδοσκοπία σε αυτήν, όσο και για ένα γεγονός πώλησης των ειδήσεων μετά το γεγονός.

Αυτό δείχνει πώς οι traders τοποθετούν όλο και πιο εξελιγμένες θέσεις, αξιοποιώντας το αυξανόμενο βάθος των αγορών προθεσμιακών συμβολαίων και δικαιωμάτων προαίρεσης (futures and options markets). Ωστόσο, αυτό δεν αντικατοπτρίζεται τόσο έντονα στις αγορές spot, γεγονός που υποδηλώνει ότι οι traders βλέπουν τη Συγχώνευση κυρίως ως ευκαιρία για έκθεση στις τιμές και λιγότερο ως περίπτωση για μια πιο θεμελιώδη θέση spot μέχρι στιγμής.

Περίληψη και Συμπεράσματα

Σε αυτό το ενημερωτικό δελτίο, αναλύσαμε τόσο τις αγορές προθεσμιακών συμβολαίων όσο και τις αγορές δικαιωμάτων προαίρεσης (futures and options markets), για να εκτιμήσουμε τι τιμολογεί η αγορά βραχυπρόθεσμα. Με το Bitcoin ως βάση, υποδηλώνει ότι οι επενδυτές είναι πρόθυμοι να αναλάβουν μεγαλύτερη έκθεση στις τιμές, αλλά δεν έχουν ακόμη αναλάβει μεγάλη έκθεση. Στις αγορές παραγώγων (derivatives markets) του Bitcoin είναι εμφανής η μικρή προτίμηση κατεύθυνσης.

Ωστόσο, στην πλευρά του Ethereum, οι traders διατηρούν σαφώς μια τάση αγοράς, η οποία εκφράζεται σε μεγάλο βαθμό σε συμβόλαια δικαιωμάτων προαίρεσης με επίκεντρο τον Σεπτέμβριο. Τόσο τα συμβόλαια μελλοντικής εκπλήρωσης όσο και η αγορά δικαιωμάτων βρίσκονται σε backwardation μετά τον Σεπτέμβριο, γεγονός που υποδηλώνει ότι οι traders αναμένουν ότι η Συγχώνευση θα είναι ένα γεγονός τύπου «αγοράστε τη φήμη, πουλήστε την είδηση» («buy the rumour, sell the news») και έχουν τοποθετηθεί ανάλογα.

Οι αποσύρσεις spot για το ETH από τα ανταλλακτήρια είναι ωστόσο σχετικά μικρές σε σύγκριση με τις πρόσφατες κορυφές της ζήτησης. Αυτό δείχνει ότι οι εξελιγμένοι traders χρησιμοποιούν το βάθος των αγορών παραγώγων (derivatives markets) ως το προτιμώμενο μέσο, για να αποκτήσουν έκθεση στις τιμές και να αντισταθμίσουν τον κίνδυνο του γεγονότος της Συγχώνευσης.

Όλες οι ενημερώσεις προϊόντων, οι βελτιώσεις και οι μη αυτόματες ενημερώσεις μετρήσεων και δεδομένων καταγράφονται στο αρχείο καταγραφής αλλαγών για αναφορά σας.

· Κυκλοφόρησε υποστήριξη για APE, SHIB, SAND and stETH ERC20

· Νέες εκδόσεις μετρικών: Provably Lost, Probably Lost, Options Implied Volatility Smile and Options Implied Volatility Term Structure

· Βελτιωμένες ετικέτες για FTX Bitcoin Balance.

Ακολουθήστε μας και επικοινωνείτε μαζί μας στο Twitter

- Μπείτε στο Telegram κανάλι

- Επισκεφτείτε Glassnode Forum για μακρές συζητήσεις και ανάλυση.

- Για on-chain μετρικά και διαγράμματα δραστηριότητας, επισκεφτείτε Glassnode Studio

- Για αυτοματοποιημένες καταχωρίσεις με βάση τις βασικές μετρήσεις on-chain και τη δραστηριότητα στις ανταλλακτήρια, επισκεφθείτε το Glassnode Alerts Twitter

Αποποίηση: Η παρούσα έκθεση δεν παρέχει καμία επενδυτική συμβουλή. Όλα τα δεδομένα παρέχονται μόνο για ενημερωτικούς σκοπούς. Καμία επενδυτική απόφαση δεν βασίζεται στις πληροφορίες που παρέχονται εδώ και εσείς είστε αποκλειστικά υπεύθυνοι για τις δικές σας επενδυτικές αποφάσεις.