チャンスか、それとも罠か

最近の市場の上昇相場は、BTC価格を23kドル以上に押し上げ、多くの投資家を驚かせた。しかし、価格の上昇に伴い、特に2022年の長引く苦しい弱気相場の後であることから保有者やマイナーが売却を求める動機が高まっている。

FTX暴落後の価格帯から、最近実現価格($19.7k)を上回る水準へ反発したことは、多くの投資家を驚かせ、相応の反応を促した。

本レポートでは、新規投資家(短期保有者)、長期保有者、そしてマイナーの注目すべき行動変化を紹介する。今回の急反騰を機に、新規投資家とマイナーは撤退して利益を確保しようという売却意欲が高まっている。一方で長期保有者については、コイン年齢が6ヶ月の閾値を超えて新高値へ押し上げられており、回復力が高まっていることが確認された。

ここでは長期保有者と短期保有者それぞれのコホートにおける反応を探りながら、最近の収益性の変化が市場参加者の行動パターンの変化に対してどのような役割を果たしているかを検証することを目的としている。

🪟本レポートで取り上げたすべてのチャートは今週のオンチェーンダッシュボードで見ることができる。

🔔本編で紹介したポイントは、Glassnode Studio内で設定することができる。

🏴☠️今週のオンチェーンは 、スペイン語、イタリア語、中国語、日本語、トルコ語、フランス語、ポルトガル語、ペルシア語、ポーランド語、アラビア語、ロシア語、ベトナム語、ギリシャ語に翻訳されている。

📽️ Youtubeチャンネルやビデオポータルでは、より多くのビデオコンテンツや指標のチュートリアルをご覧いただける。

困難をほぼ脱した

最近の21k~23kドルの価格変動には、複数のオンチェーン価格設定モデルの再取得が含まれており、これは歴史的に保有者の行動パターンにおける心理的変化を意味している。

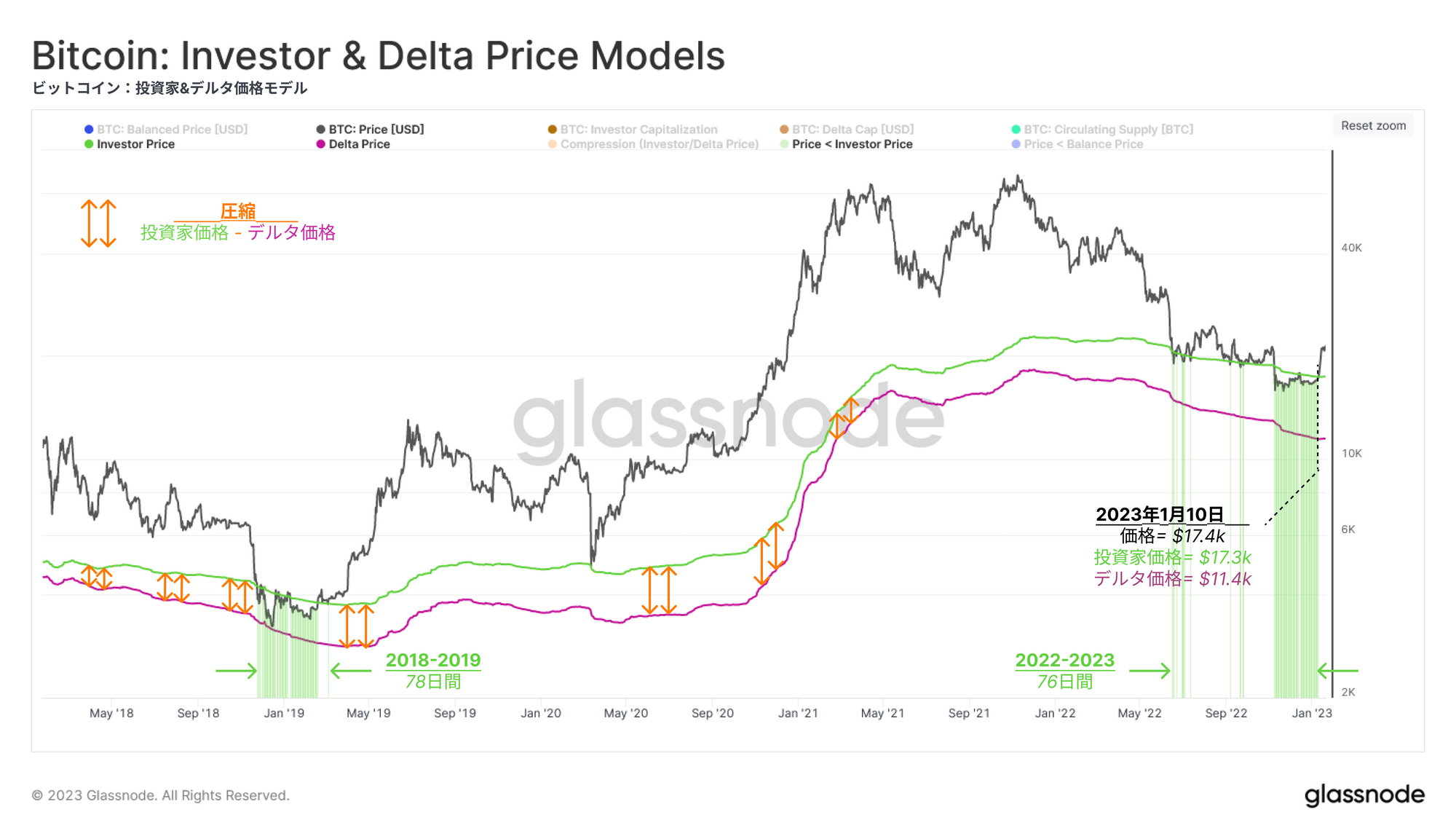

下の図は、当社の価格モデルダッシュボードから、具体的な2つのモデルを示している:

・🟢投資家価格($17.4k)は、実現総額とサーモキャップ(Thermocap)の差から導き出される。これは、マイナーによって売却されたすべてのコインの平均取得価格を反映している。

・🟣デルタ価格 ($11.4k) は、実現総額と全期間における平均総額(all-time Average Cap)の差から計算される。これは、オンチェーンとテクニカル価格設定の複合的な概念を生み出している。

意外なことに、2018年から2019年にかけての価格変動と現在の弱気市場の底値発見局面では、投資家ーデルタの価格帯の範囲内において同様の時間が費やされている。これは、両方の弱気相場の最も暗い局面における持続的な苦痛が同等レベルであることを示唆ししている。

🪟関連ダッシュボード :アドバンスメンバー向けに提供されているBTC: 価格モデルダッシュボードは、コホートのコストベーシスやフェアバリュー推定、マイニングコストを追跡する多様なモデル群である。

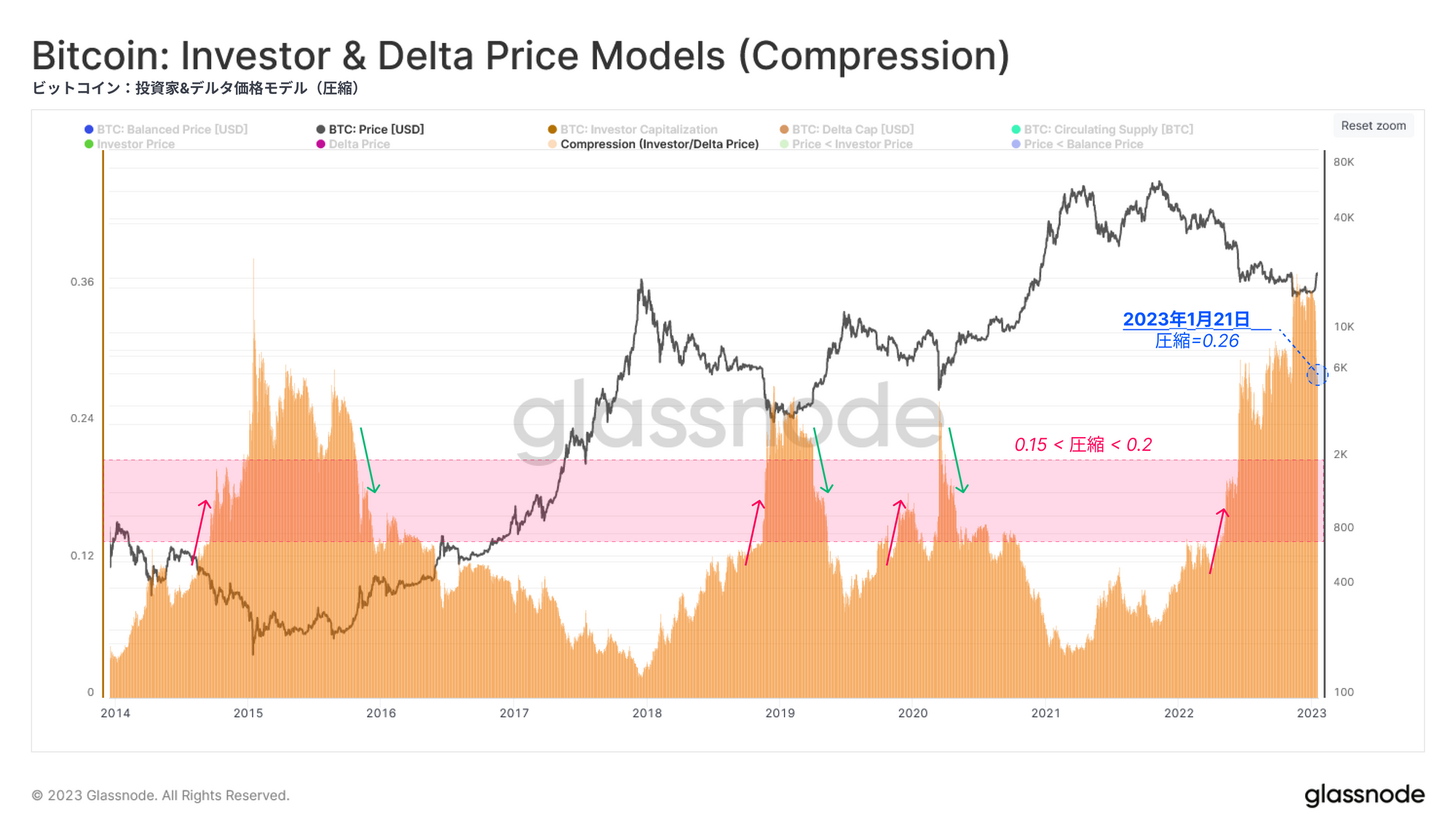

底値発見段階の期間に関する構成に加えて、市場の過小評価の程度を示す、投資家ーデルタ価格の範囲における圧縮を測ることができる。上に↕️と表示されているように、この範囲の圧縮率は実現総額の変化の程度、また市場への資本流入の量と相関している。

圧縮率=(投資家価格-デルタ価格)/スポット価格

このデルタ価格から投資家価格への圧縮率における概念に対して過去の傾向を評価すると、底値発見段階の開始️↗️と終了↘️ の確信を得られるために採用できる閾値ゾーン(0.15~0.2 🟥)があることがわかる。

現在の価格と圧縮された価値を考慮すると、市場価格が$28.3kを回復したときに同様の確信的なシグナルが発生することになる。

希望の光

価格モデルの評価と並行して、現在の市場の勢いの持続性と強さを推定するために、他のオンチェーン指標を調査する。

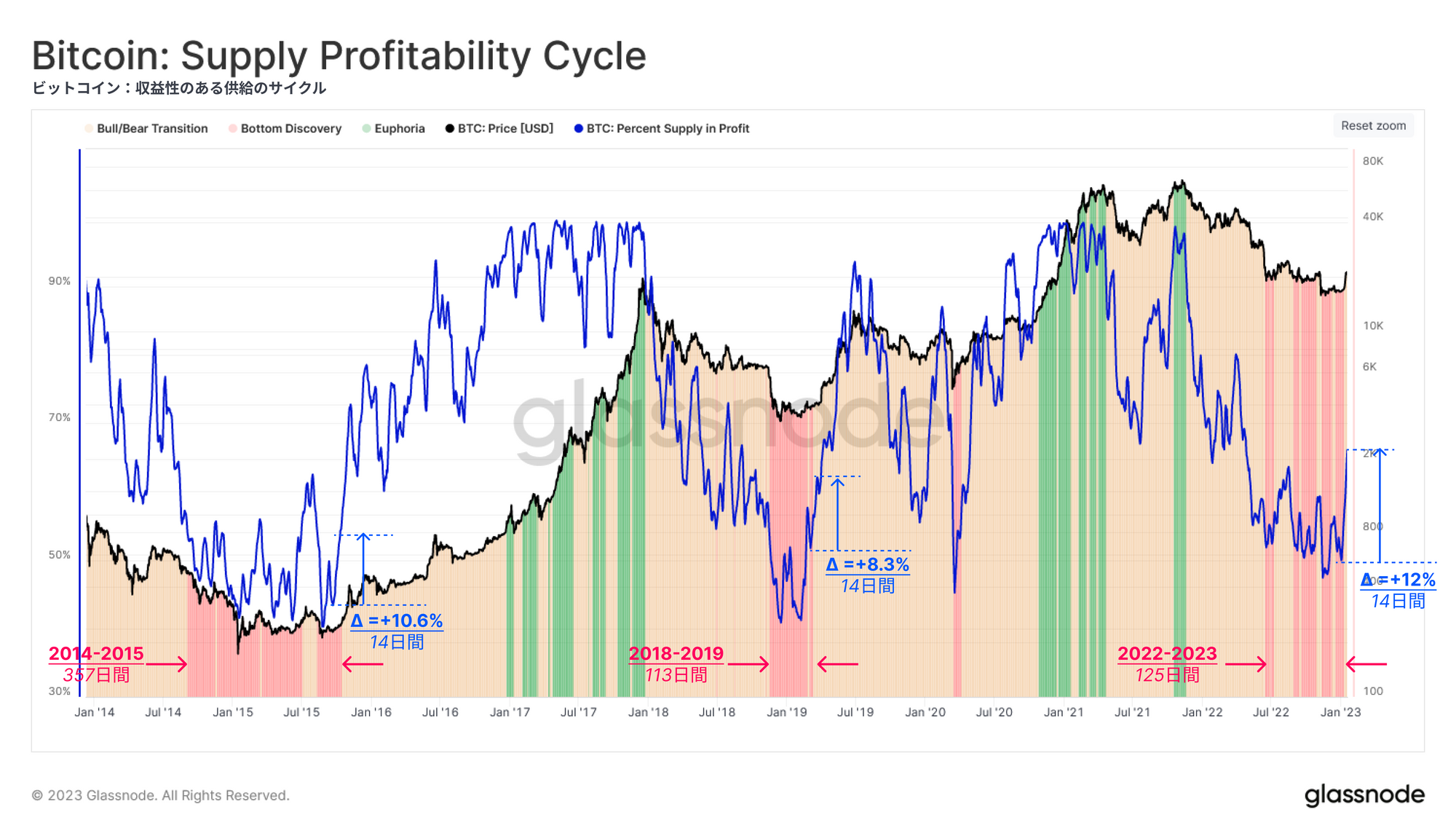

利益ある供給の割合(Percent Supply in Profit)は、市場の回復が進み、底値発見段階(損失優位のレジーム)🟥から利益と損失が健全な平衡状態🟧へ移行する時期を追跡するための洞察力に富んだ指標である。この過渡期は、利益ある供給の割合の週平均が55%から80%の間にあるときに促進されると考えられる。

最近の$16.9kから$23.1kへの上昇では、利益ある供給の割合も55%から67%以上に急上昇し動きが合致していることを示している。14日間で12%の急上昇は、過去の弱気相場と比較しても、最も収益性の高い急騰の一つとなった。これは$23.3k以下のコインの取引量と交換量の目安を示すものである。

🗜️ ワークベンチのヒント: この色分けされた部分は、if-then文で設定されており、特定の利益を持つ供給の割合の値に達したときに価格が協調される。

歴史的に、供給(未実現)収益性の急激な変化は投資家の反応に作用し、実現損益を表す指標を利用して測定できる。

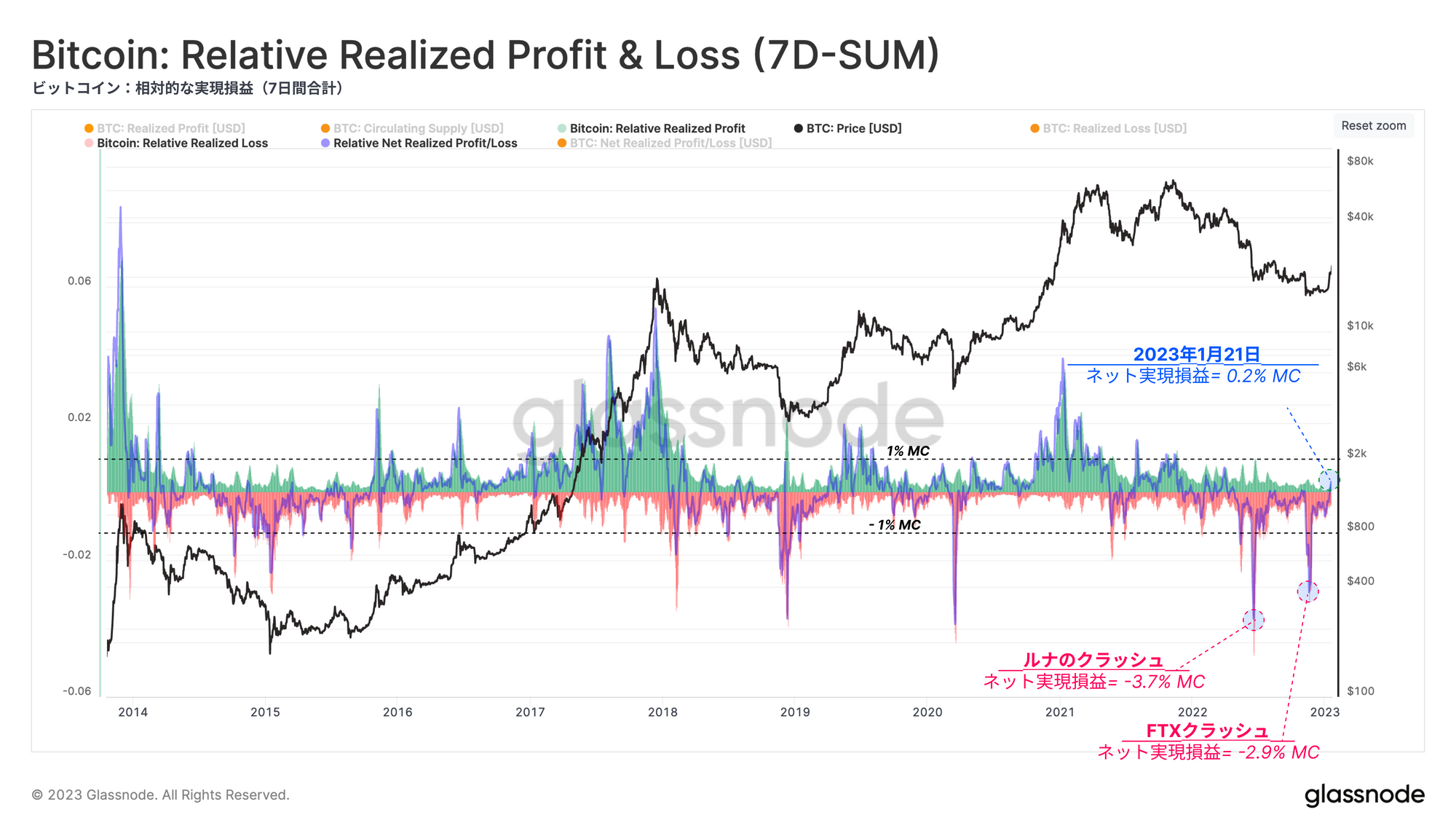

実現損益指標は、売却時と取得時のコインの価値の差を測定する。下のグラフは、実現損益の週次合計量と純実現損益を並べて表示している。サイクル間の大きさを比較するために、各トレースは時価総額で正規化されている。

・🟩7日間実現収益の合計[USD]

・🟥 7日間実現損失の合計[USD]

・🔵7日間実現収益から損失を引いたネット損益

2021年11月に始まった現在の弱気相場は、2つの著しく大きなキャピチュレーションイベントを経て、それぞれ週あたり時価総額の-2.9%と-3.7%の純減を実現した。現在、このレジームは利益優勢へと移行しており、2022年後半に受けた深刻なデレバレッジ圧力からの回復の兆しが見えている。

新規投資家へのチャンス

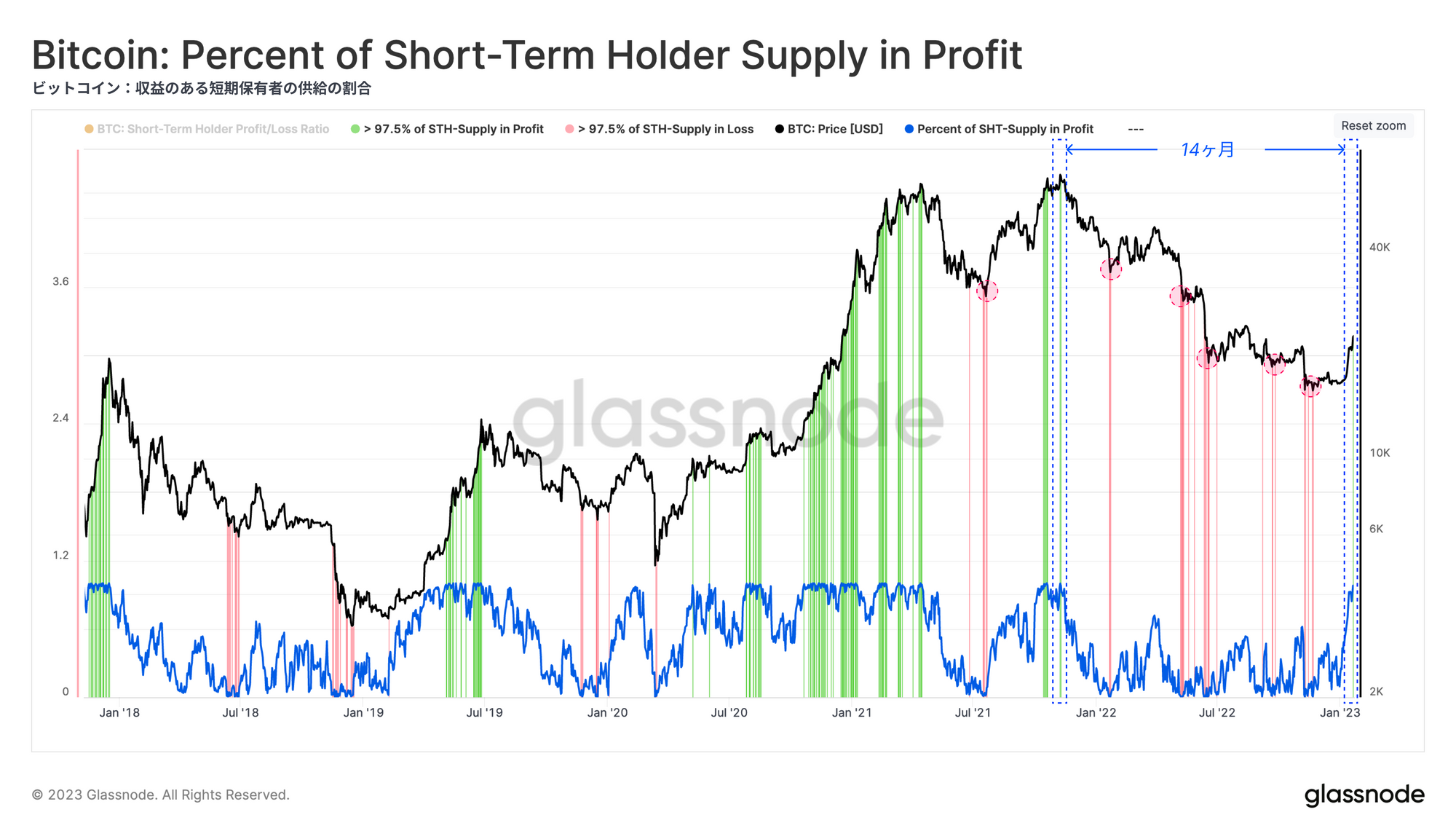

市場の底値(または高値)発見期が長く続くと、新規投資家の行動は局所的な回復(または調整)ピボットポイントの形成に影響力を持つようになる。この行動は、利益ある短期保有者の供給割合🔵を通して評価できる。

興味深いことに、弱気相場では新規投資家が獲得した供給量の97.5%以上が損失🟥 である場合、売り手が枯渇する可能性は指数的に上昇する。逆に、短期保有者の供給量の97.5%以上が利益である場合、これらのプレーヤーは損益分岐点または含み益状態🟩で売却する機会を捉えにいく傾向がある。

今回の23kドルへの急騰により、この指標は2021年11月のATH以来で初めて利益ある供給が97.5%超まで上昇した。この大幅な収益性の急上昇を受け、短期保有者による売り圧力の可能性もそれに応じて高まっていくと思われる。

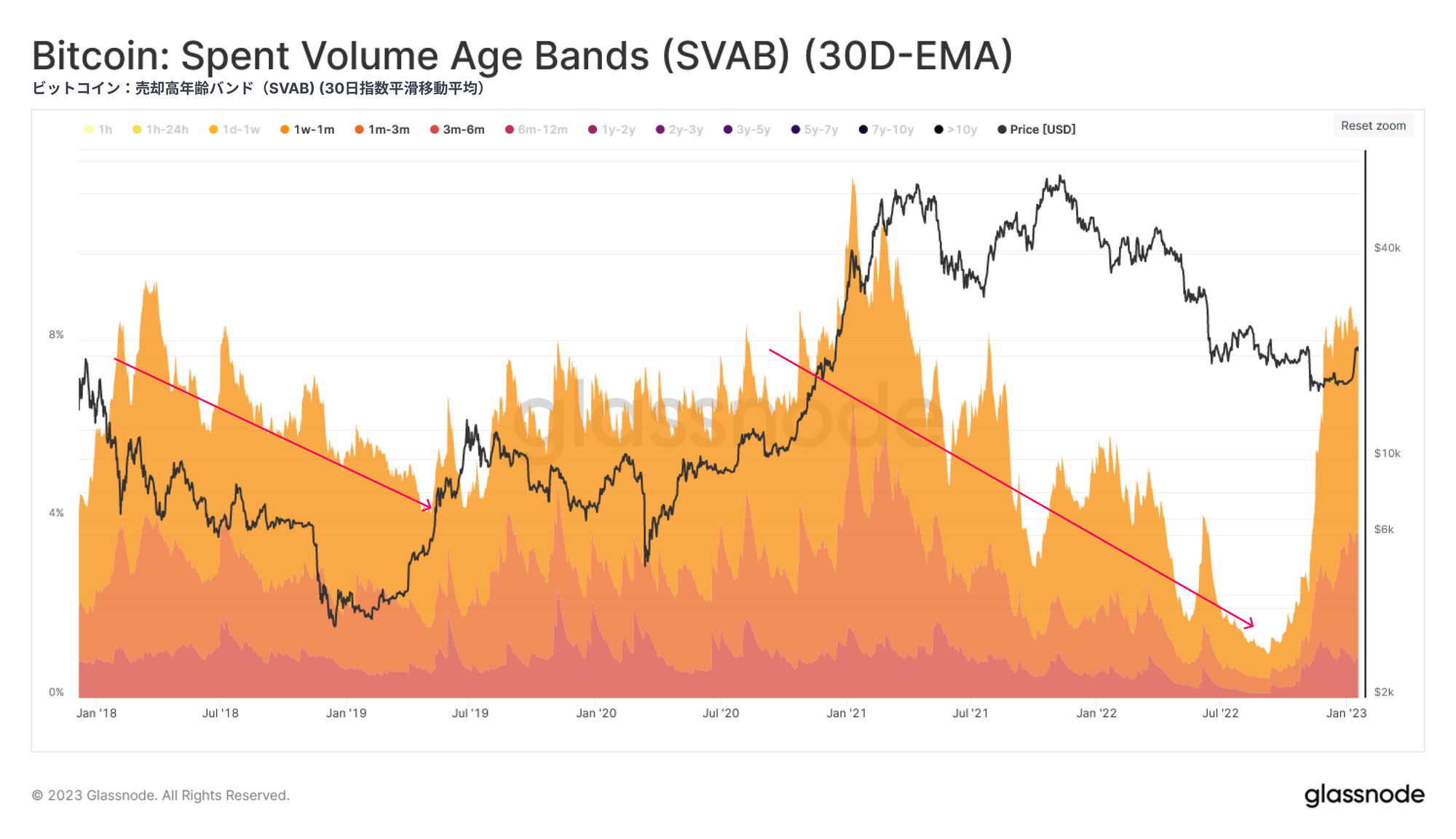

これらの新規保有者の売却量年齢バンド、SVAB(Spent Volume Age Bands)(30日指数移動平均)という指標で見てみると、この収益性の上昇によって、コホートの売却量が長期的な減少傾向を大きく上回ったことがわかる。

したがって、現在の急反騰の持続性は、この価格上昇によって投資家のウォレットから売却された供給を満たすことができる流入と新たな生み出された需要のバランスであると考えることができる。

持続的な確信

短期保有者の収益性や行動を単独で評価しても、市場の全容を把握することはできない。そこで、同じ調査を長期保有者コホート、さらに圧倒的に保有資産が含み損の状態を続けている2021-22年の投資家に焦点を当てる。

長期保有者-MVRV🟠は、長期保有者コホートのコスト・ベーシスをスポット価格と比較し、保有する未実現損益を把握できる。

この指標をたどってみると、6ヶ月半後にようやく市場価格が長期保有者のコストベーシスである$22.6kを回復していることがわかる。これは、平均的な長期保有者が損益分岐点をわずかに上回っていることを示している。

長期保有者-MVRVが1🟩以下で取引された時間の長さと記録した最低価格を考慮すると、現在進行中の弱気相場は、これまでの2018-2019年に著しく匹敵するものであることがわかる。

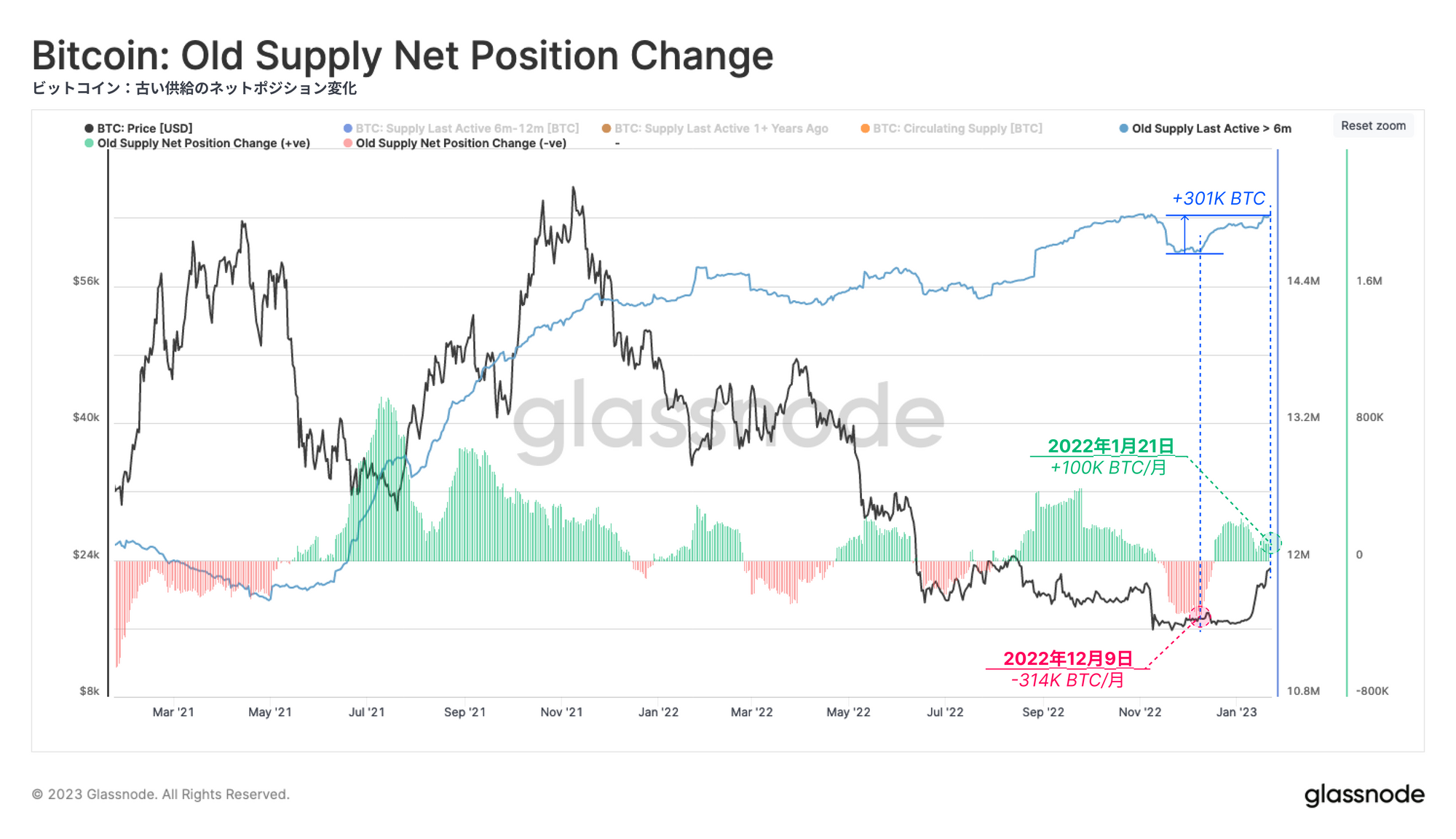

歴史的な割安状態からの回復にもかかわらず、驚くべきことに、6ヶ月以上経過したコイン(Old-Supply)🔵の数量は、12月初旬から301k BTC増加しているのである。この乖離は、最近の市場上昇を通じたHODLingの確信の強さを浮き彫りにしている。

言い換えると、HODLerが保有する供給量は、FTX崩壊後の-314k BTC/月の縮小状態から、+100k BTC/月の拡大状態へと変化しているということである。

🪟関連ダッシュボード :長期保有者と短期保有者の行動に関するより詳しい情報は、アドバンス会員向けのBTC: HODL波動ダイナミクスダッシュボードでご覧いただける。

マイナーは急反騰で売却

短期保有者と同様、マイナーも最近の価格上昇を利用してバランスシートを強化している。

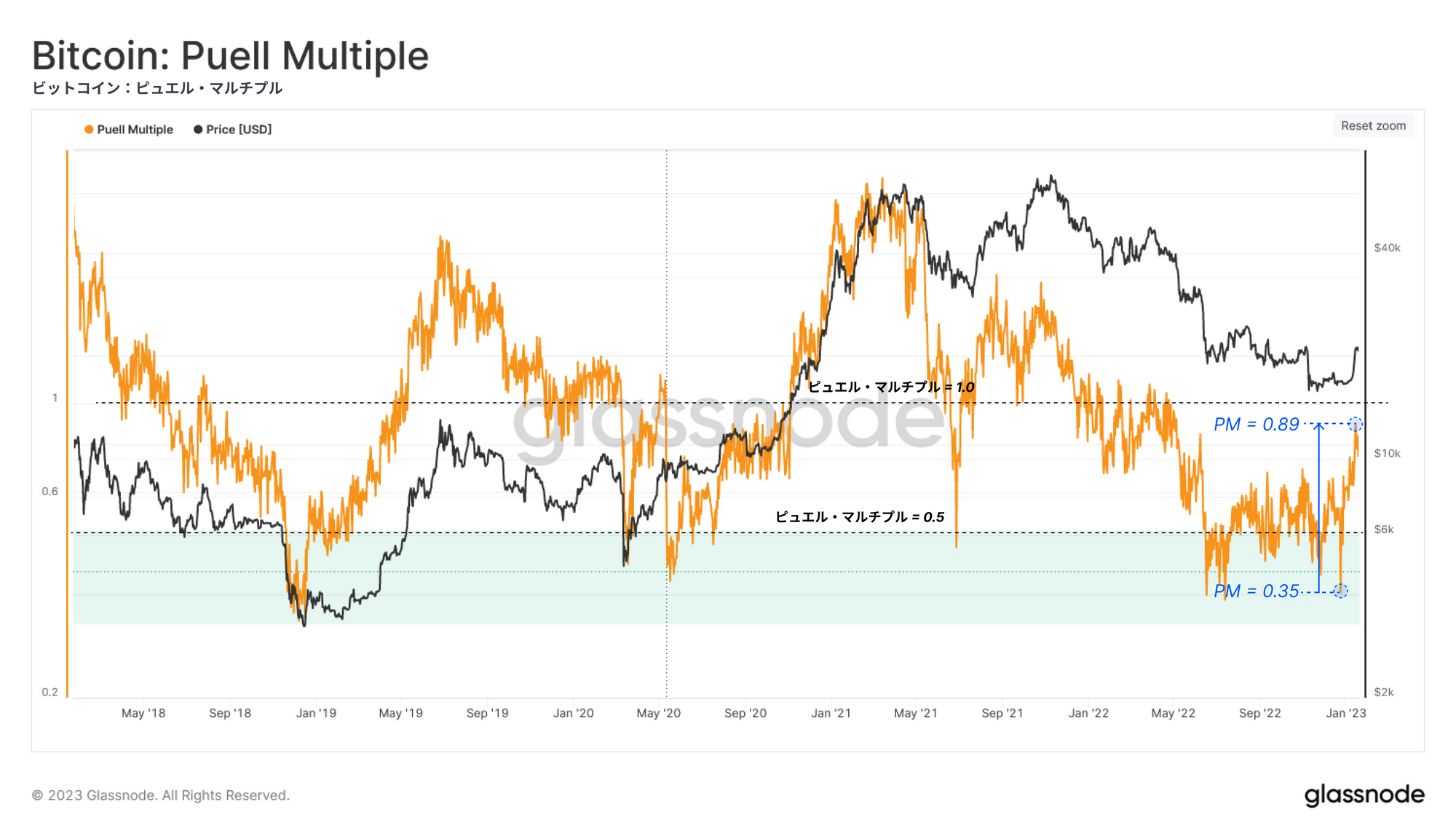

ピュエル・マルチプル🟠は、マイナーの1日あたりの収入(米ドル建て) を年間平均と比較した比率である。これは、相対的にマイナーの収入が1月上旬と比較して254%増加していることを示しており、当業界が弱気市場を通じて経験した財務的ストレスがいかに莫大であったかを強調している。

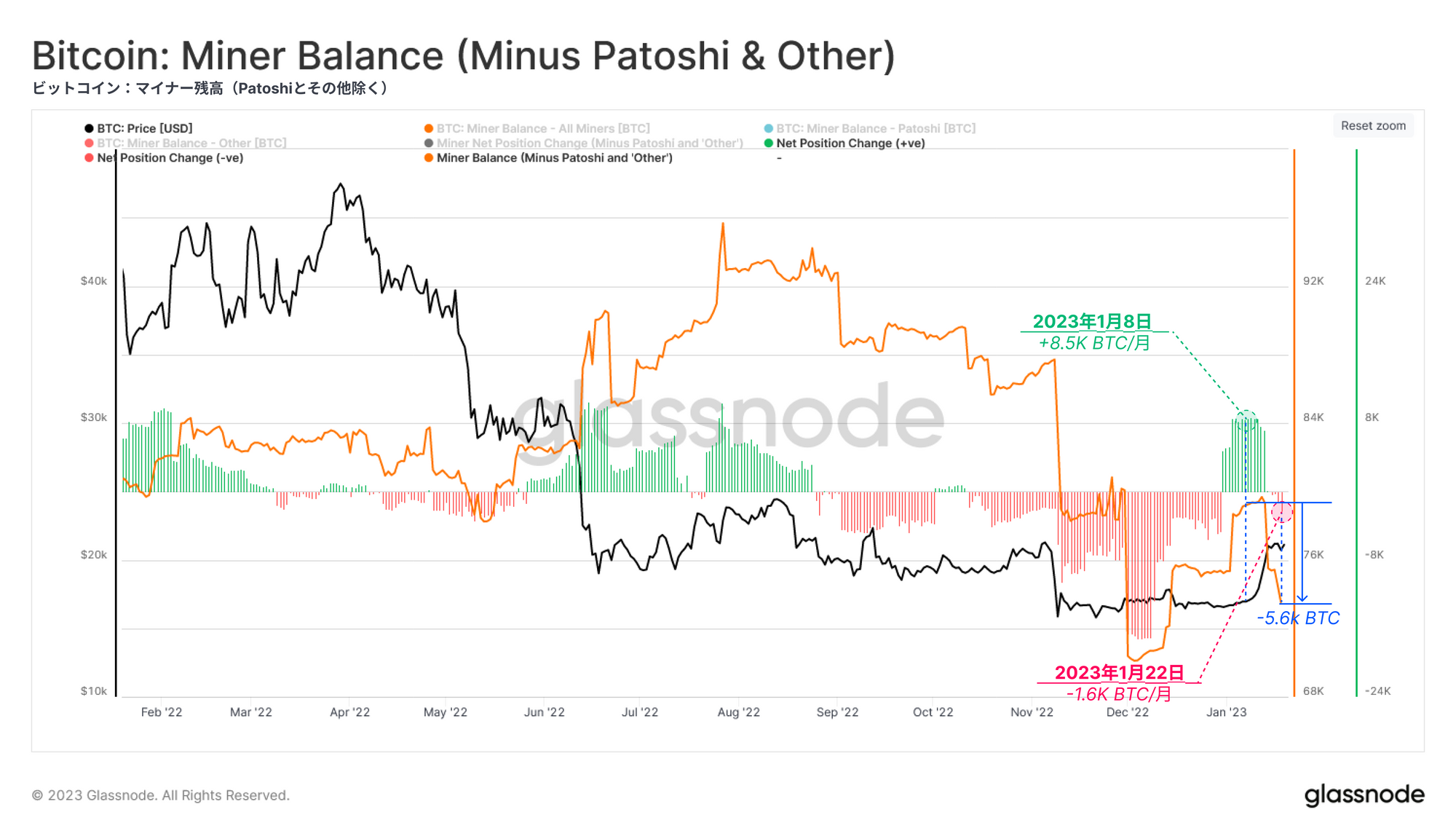

マイナーの米ドル建て収益は顕著に回復しており、その結果、月間+8.5k BTC の蓄積から月間-1.6k BTC の売却へと行動が変化している。マイナーは1月8日以降、約-5.6kBTCを売却し、年初来の純残高は減少している。

結論

12月の安値から23.2kドル超まで価格が回復したことで、投資家の収益性は全面的に大幅に改善した。価格モデルを見ると、最近の急反騰によりいくつかのコストベーシスモデルが回復し、利益のある供給のポジションがより有利な領域に押し上げられたことがわかる。

しかし、長期的な弱気相場後の価格上昇と魅力的な収益は、供給が再び流動性のサイクルに入るきっかけとなる傾向がある。短期保有者とマイナーは、保有資産の一部を決済する機会に動機づけられていることが、コホート行動の分析から明らかになっている。

逆に、長期保有者が保有する供給は増加し続けており、これはこのコホートにおける強さと信念のシグナルであると論じることができる。長期保有者がマクロトレンドに与える影響を考えると、彼らの売却に注目することが今後数週間において追跡するための重要なツールセットとなりそうだ。

免責事項:このレポートは、いかなる投資アドバイスも提供するものではありません。すべてのデータは情報提供のみを目的として提供されています。ここで提供された情報に基づいて投資判断を行うことはできず、投資判断はご自身の責任で行ってください。

製品アップデート

12月は、市場にとって比較的静かな月であったものの、Glassnodeチームは、新しいディスカバリーページ機能、4件の新しいダッシュボード、23件のワークベンチのコンストラクションを提供するべく準備している。詳細については、12月のサービス更新を参照してほしい。

多言語チャンネル

新しいソーシャルチャンネルが立ち上がったことを喜ばしく思う。

・スペイン語(アナリスト: @ElCableR, Telegram, Twitter)

・ポルトガル語(アナリスト: @pins_cripto, Telegram, Twitter)

・トルコ語 (アナリスト: @wkriptoofficial, Telegram, Twitter)

・ペルシャ語(アナリスト:@CryptoVizArt、Telegram、Twitter)

・公式Twitterをフォローする

・公式テレグラムチャンネルに参加

・長文のディスカッションや分析はGlassnodeフォーラムでご確認ください。

・オンチェーン指標、ダッシュボード、アラートについては、Glassnode Studioをご覧ください。

・コアオンチェーン指標や取引所での活動に関する自動アラートについては、Glassnode Alerts Twitterをご覧ください。