Rynek odbija się od kosztów bazowych

Notowania Bitcoina nie utrzymały serii psychologicznych poziomów on-chain, związanych zarówno ze starszymi graczami z cyklu 2021-22, jak i grupą Wielorybów. Realizacja zysków i przepływy kapitału zaczęły być już widoczne, chociaż nadal są niskie w porównaniu z historycznymi standardami.

Rynek aktywów cyfrowych notował spadki w zeszłym tygodniu, a sam Bitcoin spadł z poziomu 23 871$ do tygodniowego minimum na poziomie 22 199$. W tej edycji newslettera omówimy fakt, iż szczyt notowań za zeszły tydzień pokrywa się z kilkoma psychologicznie ważnymi poziomami Realized Price związanymi z zarówno starszymi inwestorami z poprzedniego cyklu, jak i Wielorybami aktywnymi na rynku od cyklu z 2018 roku.

W tym wydaniu przyjrzymy się tym różnym wariantom Realized Price, a także wskaźnikom związanym z napływem kapitału, wolumenem transferów i realizacją zysków, które pojawiają się, gdy rynek próbuje wyjść z bessy.

🪟 Wszystkie wykresy omówione w tym raporcie znajdziesz w Panelu Cotygodniowej Analizy On-Chain

🔔 Pomysły na alert prezentowane w tej edycji można ustawić w Glassnode Studio.

🏴☠️ Newsletter Cotygodniowej Analizy Danych On-chain jest tłumaczony na hiszpański, włoski, chiński, japoński, turecki, francuski, portugalski, perski, arabski, wietnamski i grecki.

📽️ Odwiedź i zasubskrybuj nasz kanał YouTube lub odwiedź nasz portal wideo, aby uzyskać więcej treści wideo i samouczków dotyczących wskaźników.

Rynek testuje koszty bazowe

Oprócz tradycyjnych wskaźników technicznych, modele wyceny oparte o zasady on-chain mogą być skutecznymi narzędziami do szacowania zakresów podaży i popytu.

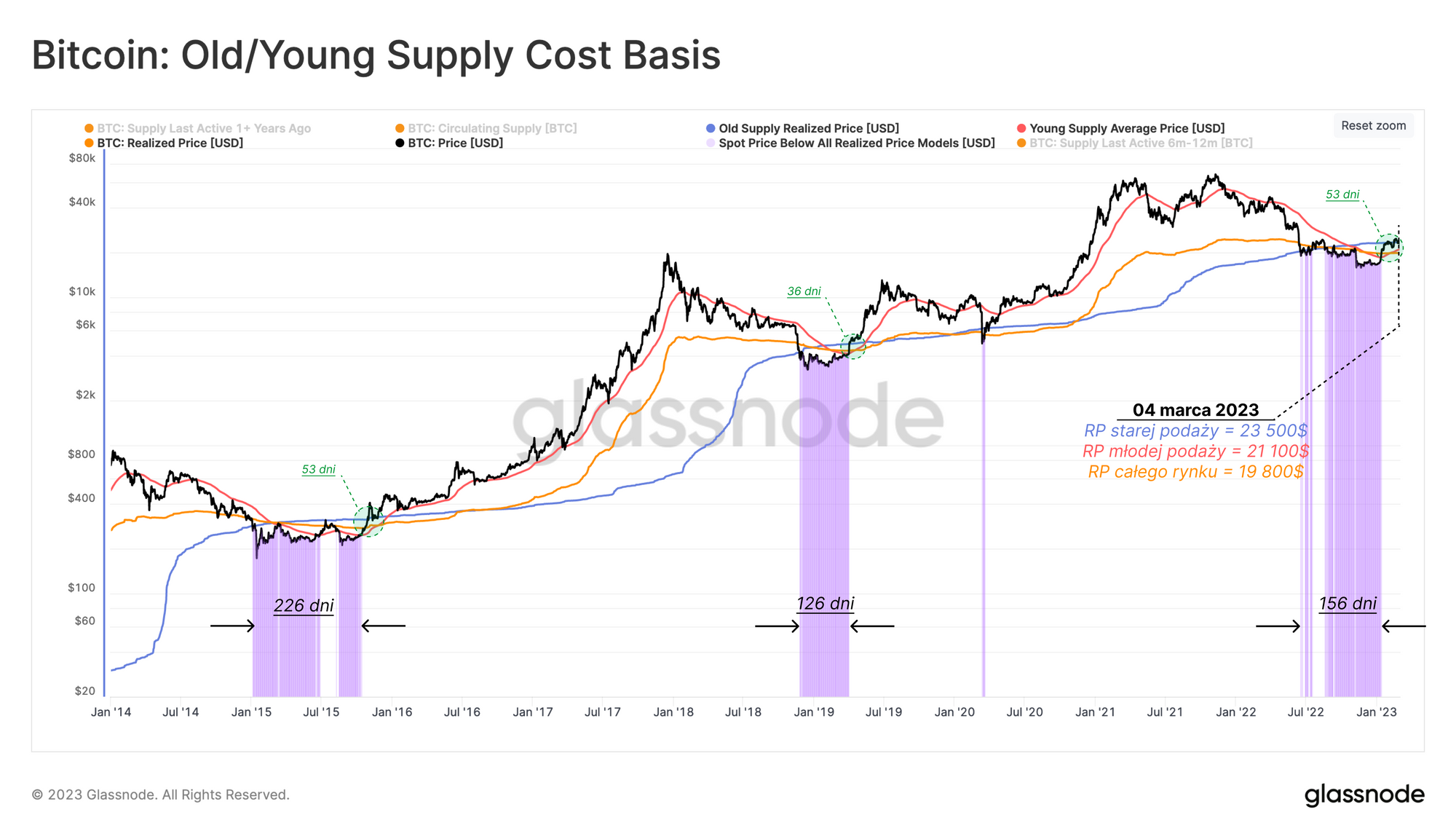

Wśród różnych modeli wyceny on-chain, średni koszt nabycia różnych grup inwestorów w gospodarce Bitcoina zapewnia oszacowanie przedziałów cenowych, które są ważne z psychologicznego punktu widzenia. Poniższy wykres porównuje szacunkowe koszty bazowe (Realized Price) dla trzech grup:

- 🔴 Realized Price młodej podaży (21 000$), czyli średnia cena coinów, które zmieniły właściciela w ciągu ostatnich ~6 miesięcy,

- 🟠 Realized Price całego rynku (19 800$), czyli średnia cena zakupu dla wszystkich posiadaczy coinów,

- 🔵 Realized Price starej podaży (23 500$), czyli średni koszt nabycia coinów przetrzymywanych przez co najmniej ~6 miesięcy.

Możemy zauważyć, że w zeszłym tygodniu ceny spot zostały odrzucone z poziomów pokrywających się z poziomem Realized Price starej podaży. Wiele z tych starszych coinów znajduje się w posiadaniu nabywców z cyklu 2021-22, którzy są nadal na minusie.

🔔 Pomysł na alert: Przebicie poziomu 23 500$ oznaczałoby wzrost ponad poziom Realized Price starej podaży, a także, że przeciętny inwestor każdej wymienionej powyżej grupy stał się z powrotem zyskowny.

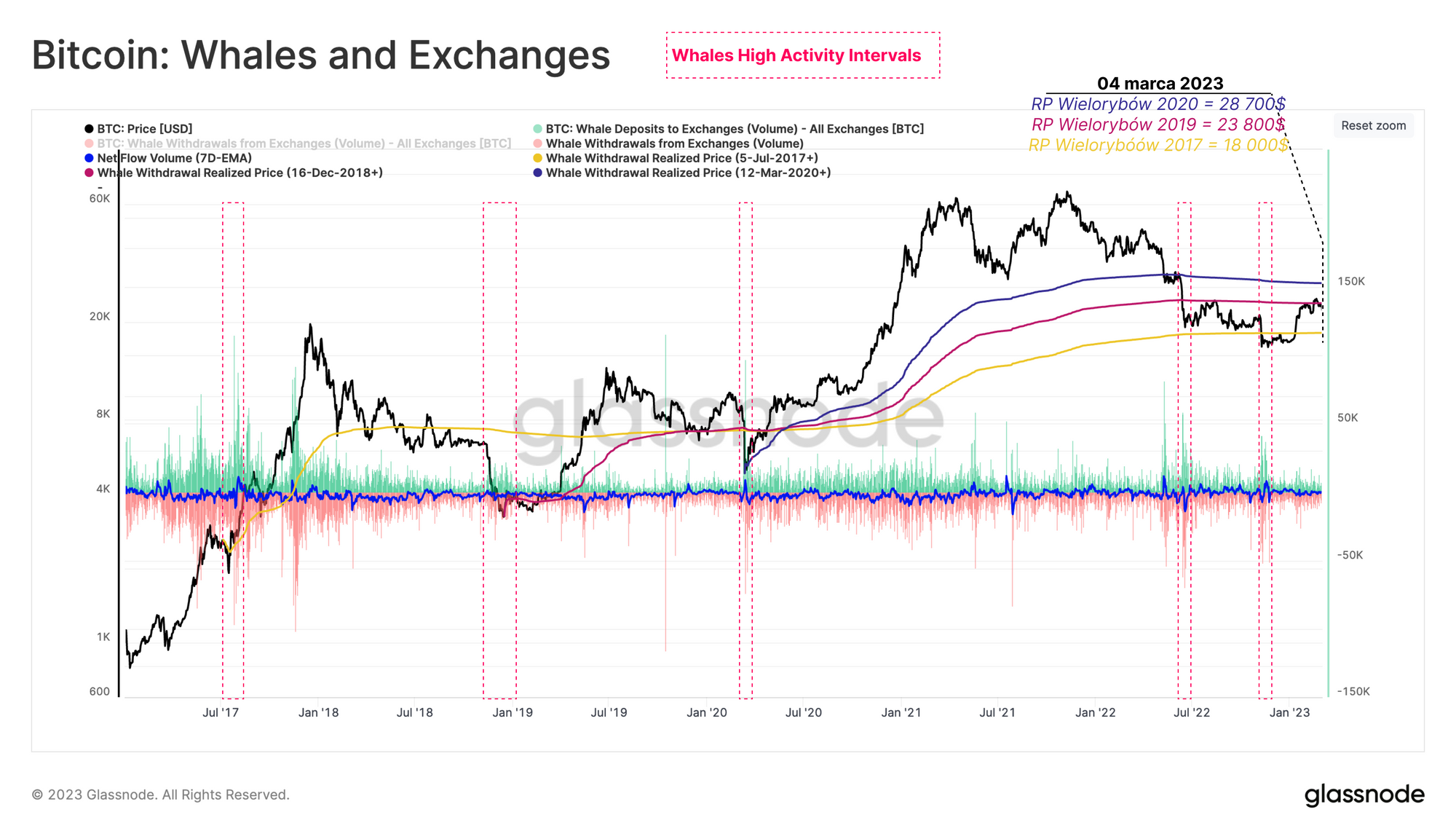

Oprócz kategoryzacji inwestorów według wieku posiadanych coinów, ich zachowanie można ocenić bazując również na podstawie wielkości ich portfeli. Pośród wszystkich znanych podmiotów w ekosystemie Bitcoina, Wieloryby (posiadające ponad 1 000 BTC) są często w centrum uwagi spekulantów.

Poniższy wykres przedstawia średnie ceny nabycia dla grupy wielorybów, uwzględniając tylko coiny wpłacane i wypłacane z giełd. Ich ślady zaczynamy mierzyć od najbliższych głównych dołków rynkowych, starając się wymodelować najkorzystniejszą średnią cenę nabycia Wielorybów z każdego cyklu.

- Ślad 🟡 - od lipca 2017 roku - start Binance,

- Ślad 🔴 - od grudnia 2018 roku - od cyklicznego dołka bessy z 2018 roku,

- Ślad 🔵 - od marca 2020 roku -dno spadków związanych z COVID.

Wszystkie trzy podgrupy Wielorybów odnotowały niezrealizowane straty, gdy notowania spadły poniżej poziomu około 18 000$ na początku listopada 2022 roku. Co ciekawe, niedawne ożywienie rynku utknęło na szacunkowym koszcie bazowym Wielorybów z okresu grudnia 2018+ 🔴 (23 800$), pokrywającym się z poziomem Realized Price starej podaży.

🗜️ Wskazówka Workbench: Średni koszt bazowy można obliczyć na podstawie skumulowanej sumy Wolumenu Wypłat z Giełdy [USD] ustalając określoną datę startową cumsum(m1,since?)

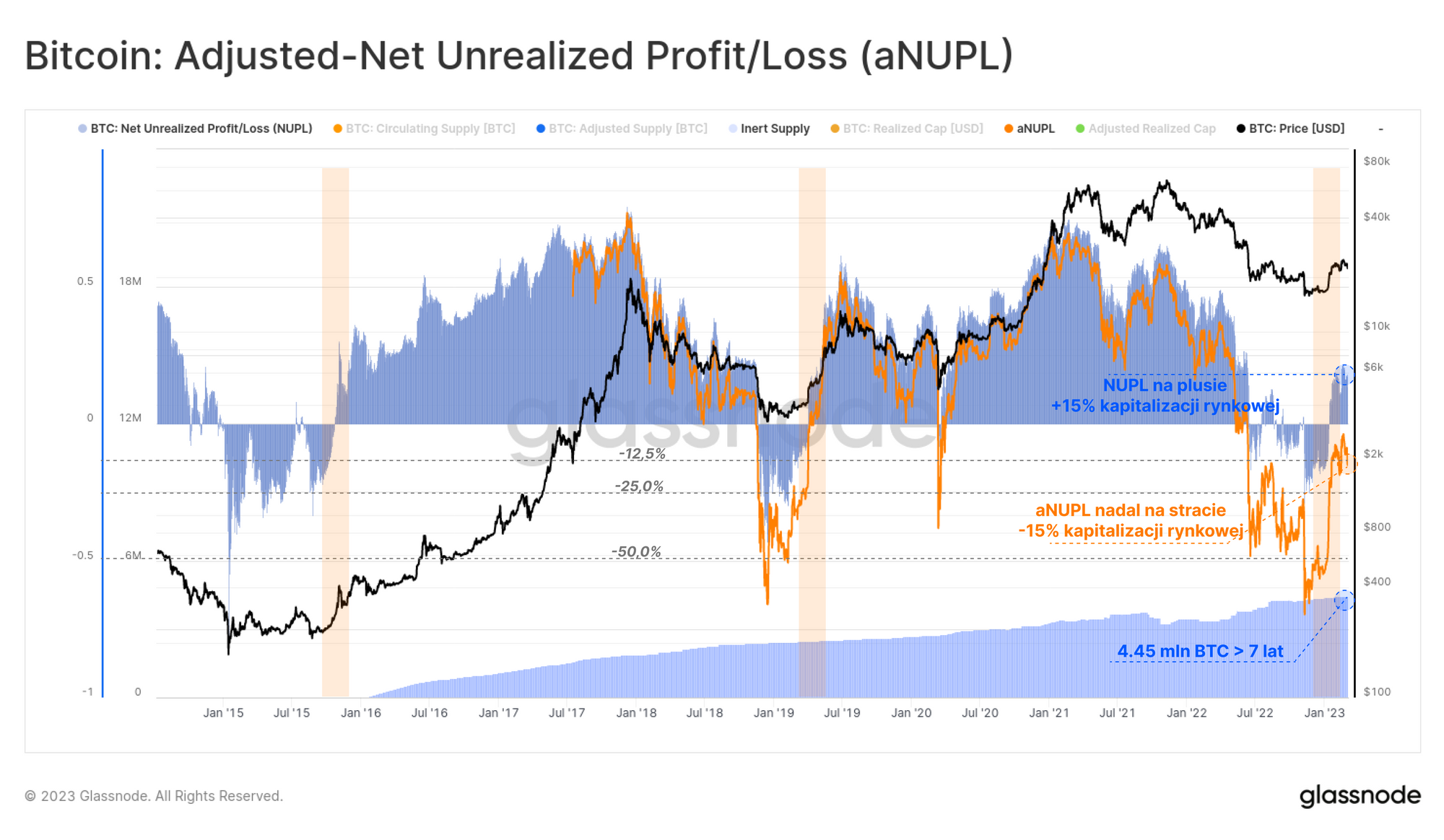

Obecny stan rynku można opisać jako przypominający fazę przejściową, zwykle występującą w późniejszych fazach bessy. Twierdzenie to można wysunąć na podstawie obserwacji wskaźnika Niezrealizowanych Zysków/Strat Netto (NUPL).

Od połowy stycznia średnia tygodniowa wskaźnika NUPL przeszła ze stanu niezrealizowanej straty netto do stanu dodatniego. Oznacza to, że przeciętni inwestorzy Bitcoina posiadają obecnie niezrealizowany zysk netto w wysokości około 15% całej kapitalizacji rynkowej. Wzór ten przypomina strukturę rynku charakterystyczną dla faz przejściowych w poprzednich bessach 🟧.

Możemy również uwzględnić utracone coiny, odejmując niezrealizowany zysk z ponad 7-letniej podaży, co daje nam skorygowaną wersję tego wskaźnika (aNUPL) 🔵. Według tego wariantu rynek jest nieznacznie poniżej progu zyskowności i można argumentować, że nadal znajduje się w obszarze bessy.

🪟 Powiązany panel: Nasz panel Recovering From Bitcoin Bear został tak zaprojektowany, aby możliwe było śledzenie zachodzącego trwałego i wieloaspektowego ożywienia rynku.

Ruch we właściwym kierunku

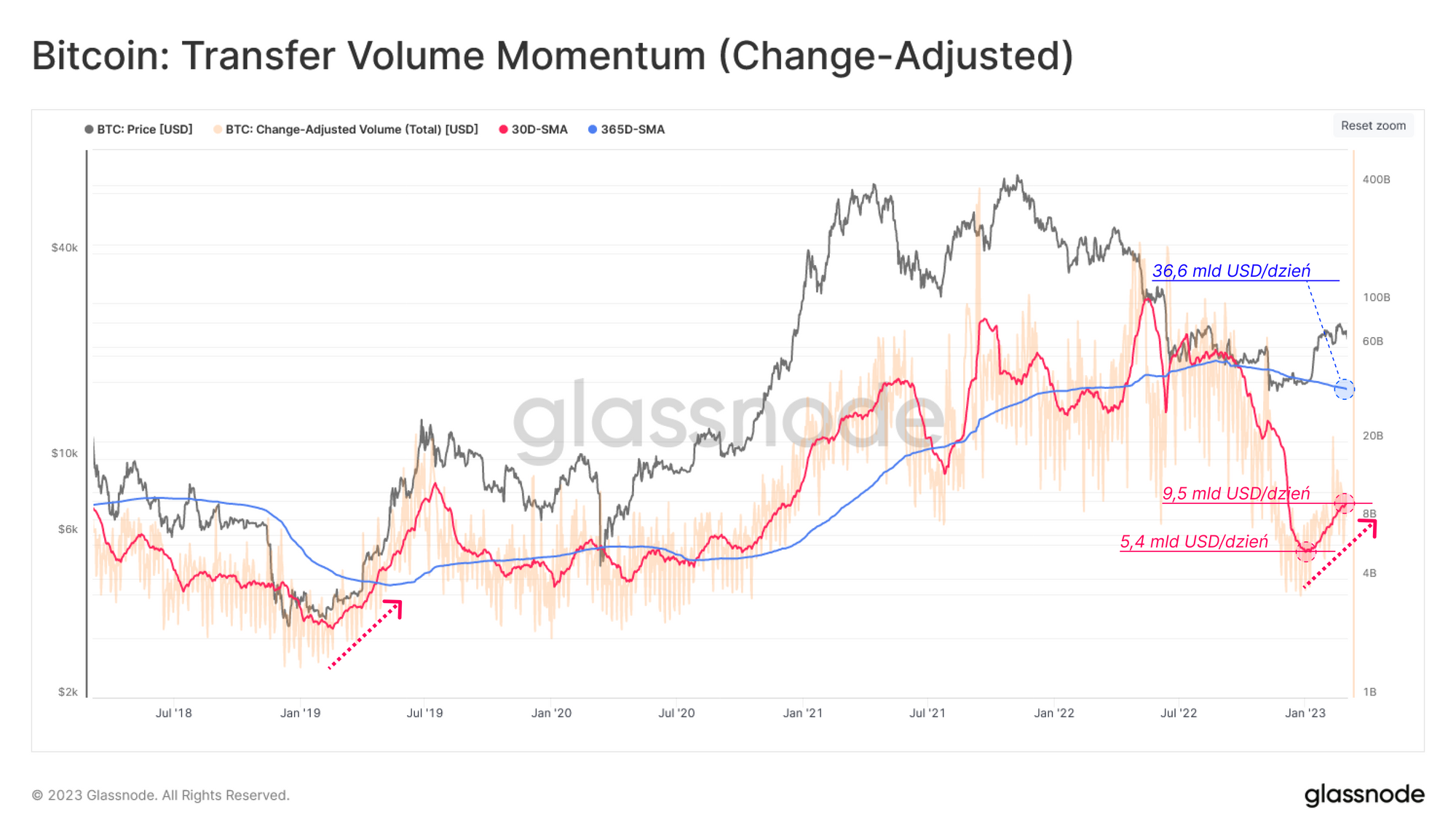

Klasycznym znakiem rosnącej adopcji we wzrostowej fazie przejściowej jest przyciąganie i napływ nowego kapitału na rynek. Możemy dokładniej zbadać tę zmianę impetu przez pryzmat wolumenu transferów, który ma tendencję do wahań wraz z łącznym poziomem kapitału na rynku.

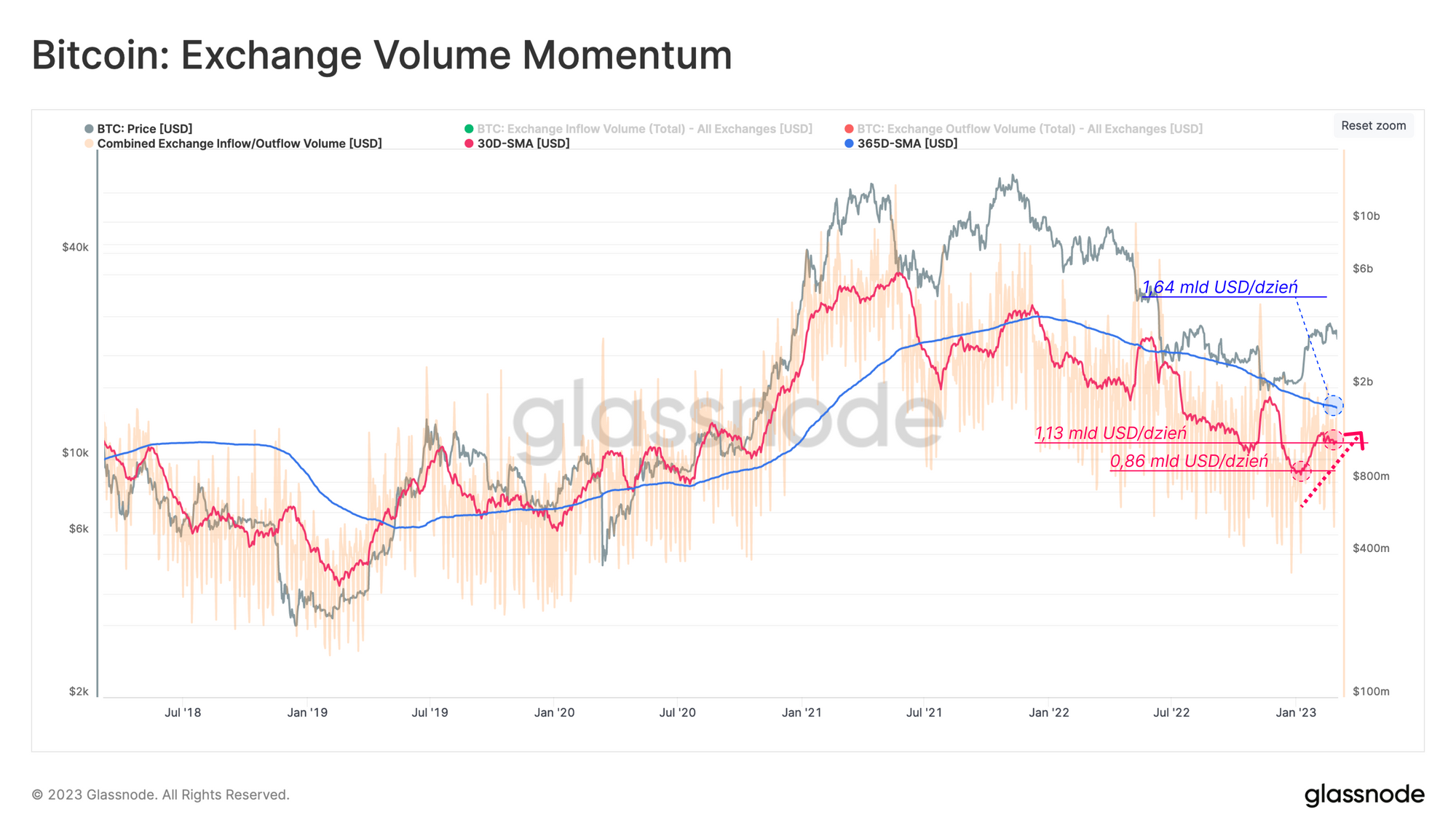

Poniższy wskaźnik porównuje średni miesięczny 🔴 wolumen transferów ze średnią roczną 🔵, aby pokazać względne zmiany dominującego nastroju i pomóc określić, kiedy fale aktywności w sieci ulegają zmianie.

Od początku stycznia miesięczny wolumen transferów wzrósł o 79% do poziomu 9,5 miliarda dolarów dziennie. Jest to jednak znacznie poniżej średniej rocznej, ale warto tutaj odnotować, że na długoterminową średnią silny wpływ ma niestety duża ilość ilości likwidacji związanych z FTX/Alameda (jak zauważono w newsletterze z 3. tygodnia).

🔔 Pomysł na alert: Przebicie poziomu ~36 mld USD przez wolumen transferów [USD] (30D-SMA) oznaczałoby powrót dużych przypływów kapitałowych.

Powyższą obserwację można uzupełnić podobnym wykresem ukazującym momentum, odnoszącym się konkretnie do wolumenów giełdowych on-chain, ponieważ inwestorzy i traderzy zazwyczaj stają się bardziej aktywni, gdy na rynek napływa nowy kapitał. Dzięki temu wykresowi możemy zaobserwować znacznie mniejszą różnicę między średnią miesięczną i roczną, przy czym momentum zaczyna nabierać tempa. Średnia miesięczna przepływów giełdowych wzrosła o 34% od początku stycznia, jednak jest nadal poniżej średniej rocznej wynoszącej 1,64 mld USD dziennie.

🔔 Pomysł na alert: Przebicie poziomu 1,6 mld USD dziennie przez wolumen wpłat lub wypłat z giełd [USD] (30D-SMA) oznaczałoby dodatnią dynamikę przepływów związanych z giełdami, z powrotem powyżej rocznego poziomu bazowego.

Realizacja zysków

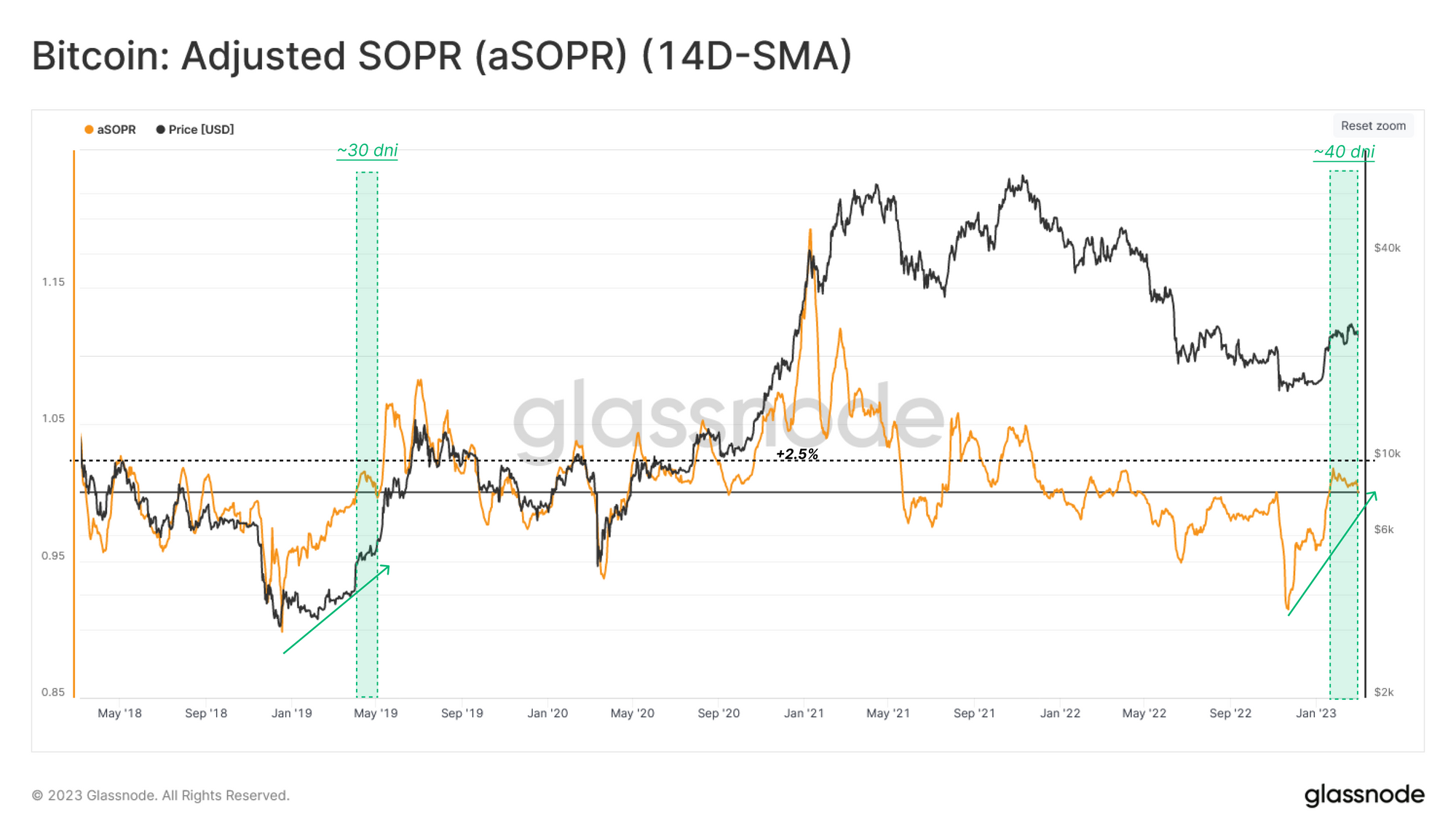

W miarę jak coraz większe wolumeny coinów zaczynają krążyć po sieci, możemy skorzystać ze wskaźnika aSOPR, aby ocenić średni zysk (lub stratę) realizowany przez inwestorów. Średnia 14-dniowa aSOPR jest obecnie od 40 dni notowana powyżej wartości 1,0 🟩.

Stały powrót notowań aSOPR powyżej 1,0 jest typowym zjawiskiem, gdy rynek wychodzi z okresu głębokich i przedłużających się strat.

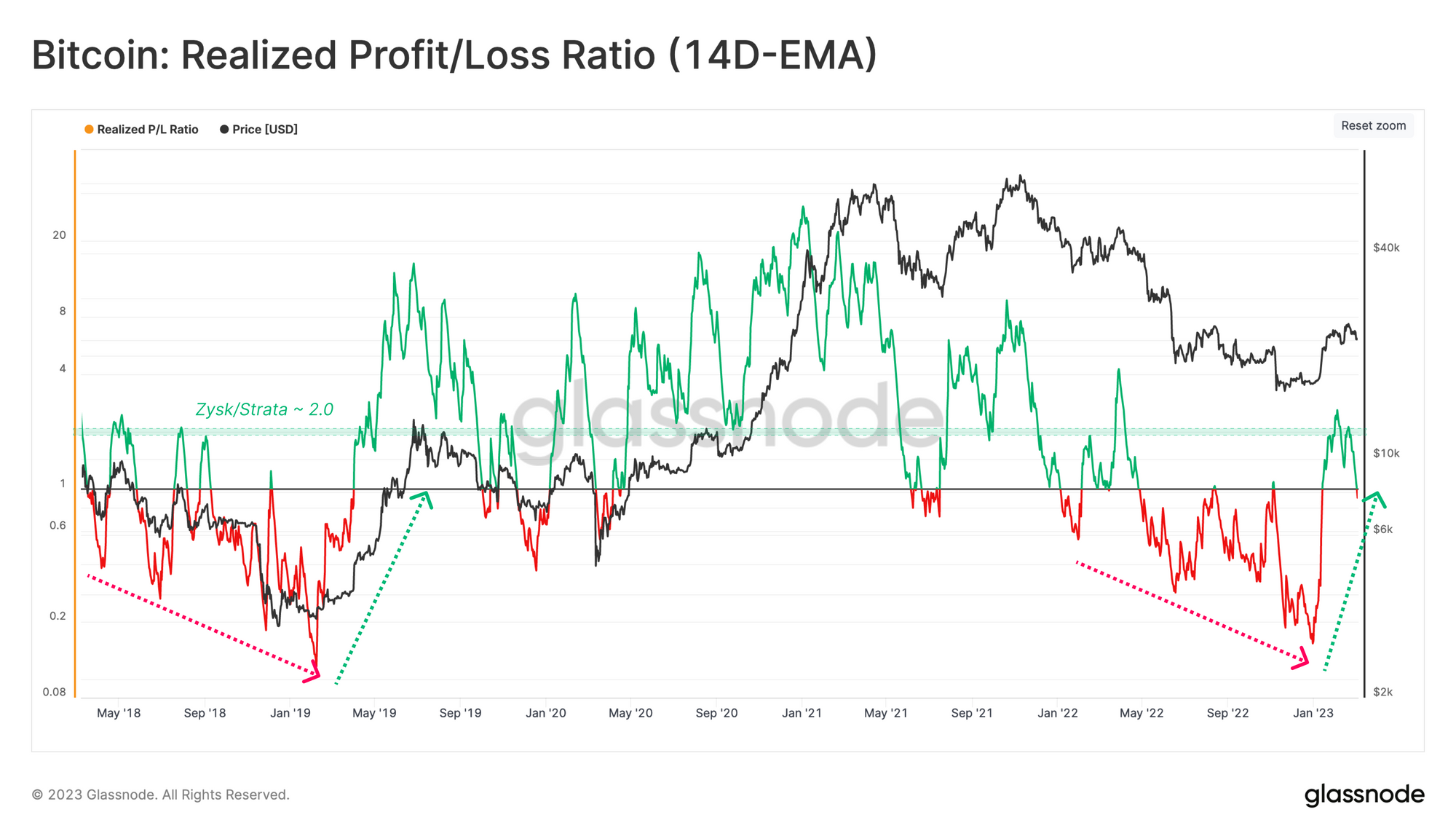

Obliczając stosunek zrealizowanych zysków do strat, możemy potwierdzić, że zyskowność cofnęła się w kierunku fazy przejściowej. Okres zdominowany przez zyski rozpoczął się w połowie stycznia, gdy stosunek zrealizowanych zysków/strat przebił poziom 1.

Co ciekawe, w okolicach poziomu 2,0 na wykresie stosunku zrealizowanego zysku/straty istnieje obserwowalny próg, który podczas bessy zwykle działa jako opór, gdy realizacja zysków przytłaczała słaby popyt. Przebicie tego poziomu może stanowić bardziej miarodajny wskaźnik rosnących napływów kapitału.

🔔 Pomysł na alert: Przebicie poziomu 2,0 przez stosunek Zrealizowanego Zysku/straty (14D-EMA) mogłoby oznaczać, że utrzymujący się napływ nowego kapitału absorbuje realizację zysków. Natomiast spadek poniżej 1,0 wskazywałbym że realizacja strat ponownie dominuje, potencjalnie wskazując na słabnący sentyment.

Analiza strony sprzedażowej

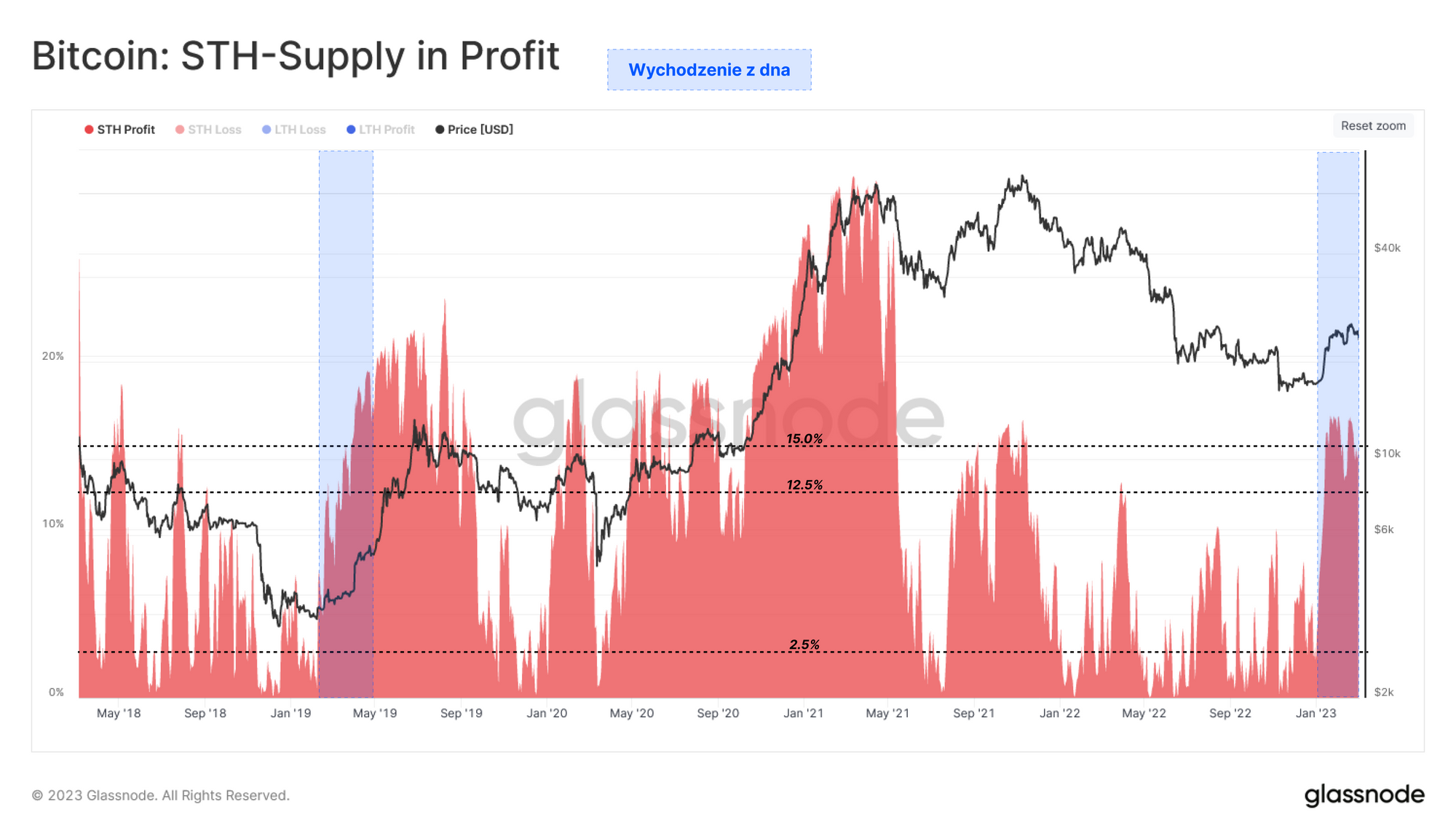

Przyglądając się bliżej niedawnemu rynkowemu rajdowi, widzimy, że udział zyskownej podaży w rękach nowych inwestorów wzrósł z około 2,5% (poziom bazowy bessy) do ponad 15%. Ten wzór przypomina poprzednie odbicie z dołka bessy z lat 2018-19 🟦 i zapewnia wgląd w ilość coinów, które zmieniły właścicieli w ostatnich miesiącach.

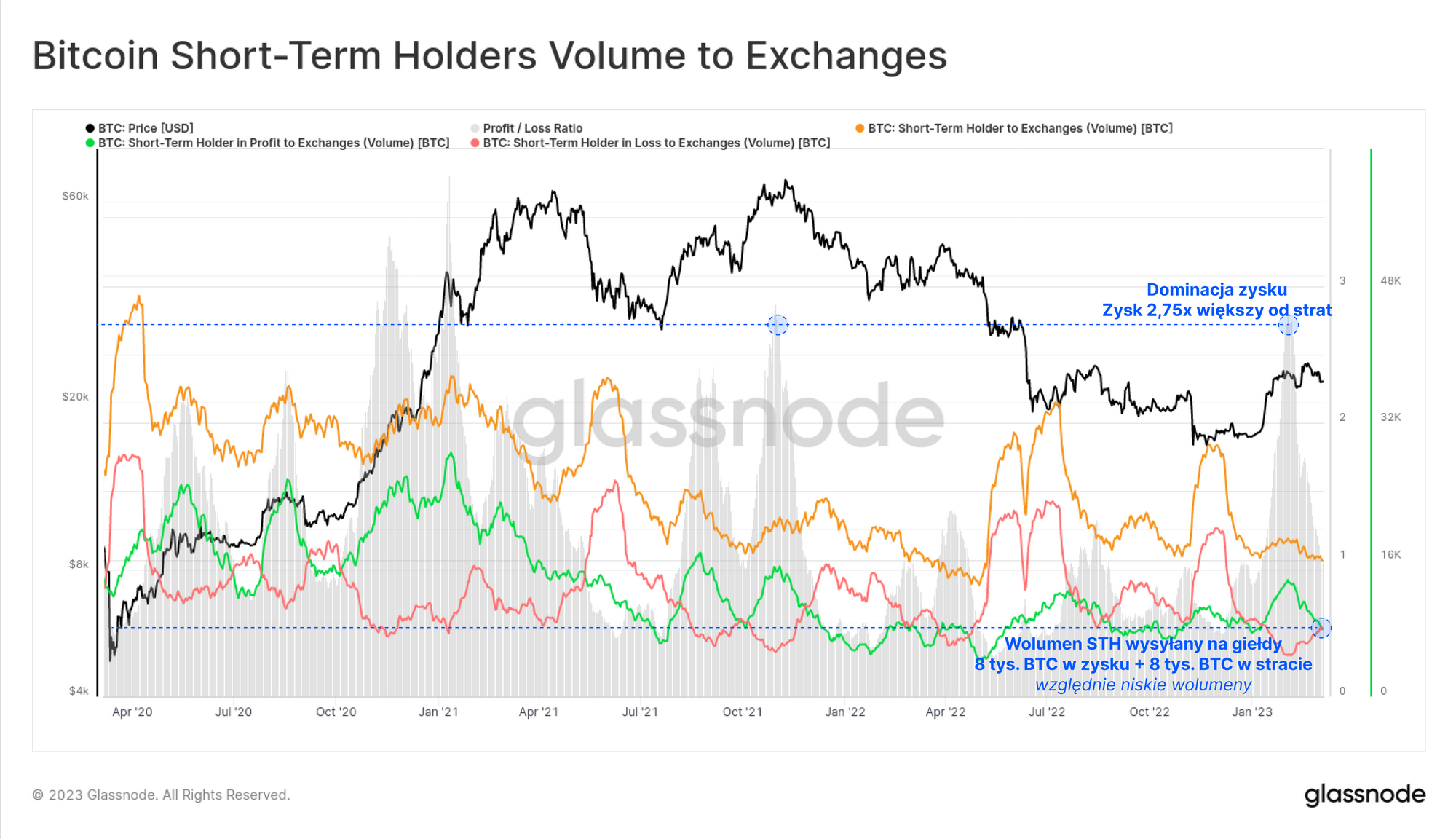

Możemy także ocenić wpływ nowych inwestorów poprzez obserwację wysyłanych na giełdy wolumenów, które były albo zyskowne albo stratne. Tutaj wyłaniają nam się następujące wnioski:

- Szczyt stosunku wysłanego na giełdy wolumenu w zysku do wolumenu stratnego osiągnął poziom 2,75x na początku lutego, co stanowi ekwiwalent wartości z października 2022 (ATH notowań),

- Całkowity wolumen coinów STH wysyłanych obecnie na giełdy wynosi około 16 000 BTC dziennie i dzieli się w przybliżeniu 50:50 między zysk i stratę.

Relatywnie rzecz biorąc, jest to stosunkowo niski całkowity wolumen coinów wysyłanych na giełdy w porównaniu z cyklem 2020-23.

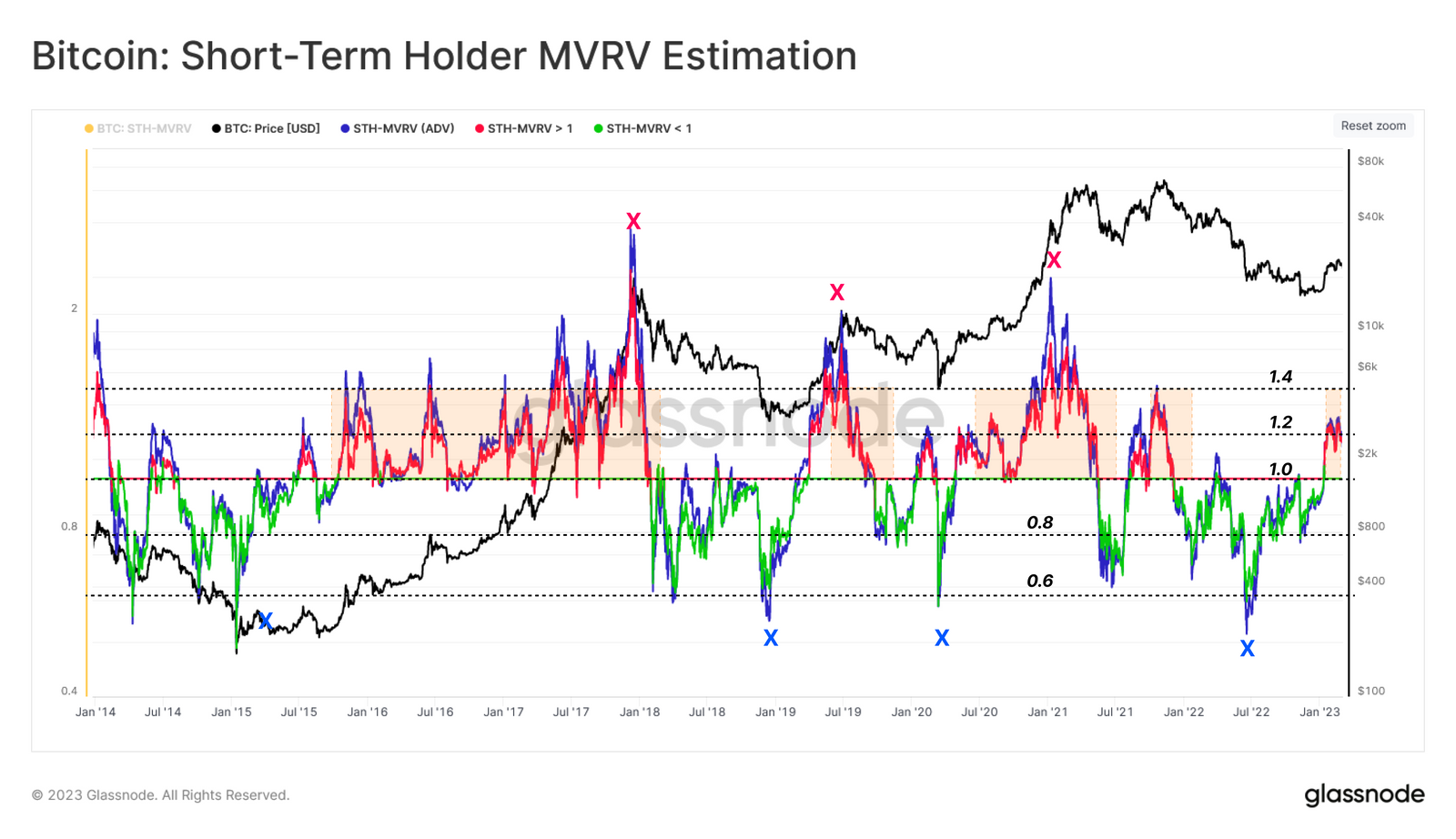

Na koniec możemy ocenić MVRV przeciętnego inwestora krótkoterminowego, aby oszacować względny niezrealizowany zysk posiadany przez STH. Jak omówiono w newsletterze z 7. tygodnia, prawdopodobieństwo realizacji zysków przez STH zwykle rośnie w okresach, w których przeciętny inwestor krótkoterminowy jest na 20% plusie, co daje nam wynik wskaźnika STH-MVRV około 1,2.

Niedawny opór na poziomie notowań 23 800$ jest zgodny z powyższą tezą, ponieważ STH-MVRV osiągnęło wtedy wartość 1,2. Gdyby rynek powrócił do notowań na poziomie 19 300$, wskaźnik STH-MVRV wróciłby do wartości 1,0 i wskazywałby, że ceny spot wróciły do kosztu bazowego grupy nowych nabywców.

🔔 Pomysł na alert: Osiągnięcie poziomu 1,0 przez STH-MVRV (7D-SMA) oznaczałoby powrót do kosztu bazowego przeciętnego inwestora krótkoterminowego (poziom break even).

Podsumowanie i wnioski

Ekonomia Bitcoina często reaguje nie tylko na poziomy powszechnie obserwowane w tradycyjnej analizie technicznej, ale także na psychologiczne poziomy kosztów bazowych różnych grup inwestorów on-chain. Zaliczamy tutaj nie tylko ich Realized Price, ale także stopień posiadanych zysków i strat z ich inwestycji.

Z tego punktu widzenia możemy stwierdzić, że rynek znajduje się obecnie w fazie przejściowej, od góry ograniczonej poziomem Realized Price starszej podaży, a także kosztem bazowym przeciętnego Wieloryba aktywnego na rynku od dna cyklu w 2018 roku. Zanotowaliśmy wstępną falę napływu kapitału, widoczną poprzez realizację zysków. Jednak ta fala kapitałowa jest wciąż słaba i pozostaje historycznie niewielka pod względem całkowitego wolumenu coinów w ruchu.

Zastrzeżenie: Powyższy raport nie zawiera żadnych porad inwestycyjnych. Wszelkie dane podawane są wyłącznie w celach informacyjnych. Żadna decyzja inwestycyjna nie powinna opierać się informacjach podanych tutaj, a wyłączną odpowiedzialność za własne decyzje inwestycyjne ponosisz ty.

- Wpadnij i śledź nas na Twitterze

- Dołącz do naszego kanału na Telegramie

- Odwiedź Glassnode Forum po długie dyskuje i analizy

- Po wskaźniki on-chain oraz wykresy aktywności wpadnij na Glassnode Studio

- Po zautomatyzowane powiadomienia dotyczące najważniejszych wskaźników on-chain oraz aktywności na giełdach wpadnij na naszego Twittera Glassnode Alerts