Upadek trzech banków

Po jednym z najważniejszych tygodni 2023 roku branża aktywów cyfrowych jest uboższa o trzy amerykańskie banki przyjazne kryptowalutom. Jednakże dominującą reakcją inwestorów wydaje się być szukanie bezpieczeństwa w najbardziej niezawodnych i popularnych aktywach, takich jak BTC i ETH.

Ostatni tydzień okazał się jednym z najbardziej dynamicznych i z pewnością najważniejszych dla przestrzeni aktywów cyfrowych w 2023 roku. W ciągu kilku dni trzy główne instytucje bankowe w Stanach Zjednoczonych, które obsługiwały firmy z tej branży, przeszły dobrowolną likwidację lub zostały przejęte przez amerykańskich regulatorów.

- Silvergate (SI) ogłosił zamiar dobrowolnego zakończenia działalności 8 marca, co ma być przeprowadzone w uporządkowany sposób, a kapitał zostanie w pełni zwrócony deponentom.

- Silicon Valley Bank (SIVB), 16. co do wielkości bank w Stanach Zjednoczonych, został zamknięty i przejęty przez FDIC 12 marca, co sprawia, że upadek banku o wartości 209 miliardów dolarów jest drugim co do wielkości w historii USA.

- Signature Bank New York (SBNY) został również zamknięty 12 marca, co zostało ogłoszone przez Federal Reserve.

W przypadku wspomnianych powyżej trzech instytucji oczekuje się, że depozyty zostaną w pełni zwrócone, czy za pomocą posiadanych rezerw, czy za pośrednictwem gwarancji depozytowych FDIC i regulatorów USA. Mając na uwadze, że wiele dużych firm aktywów cyfrowych i emitentów stablecoinów korzystało z jednego lub wielu z tych banków, weekend okazał się burzliwy. Szczególnie interesująca jest firma Circle, emitent USDC, która poinformowała o posiadaniu około 3,3 miliarda dolarów w gotówce w SVB, co stworzyło warunki dla tymczasowego odklejenia kursu 1$ za USDC.

W tym wydaniu newslettera skupimy się na niektórych kluczowych efektach zachodzących w sieci oraz w szerszej strukturze rynku, w tym:

- Odklejenie kursu 1$ kilku stablecoinów, a także powrót dominacji Tethera (USDT).

- Odpływy netto kapitału z rynku aktywów cyfrowych, które dotyczy zarówno stablecoinów, jak i dwóch głównych kryptowalut - BTC i ETH.

- Odnotowanie cyklicznych dołków w wartości otwartych pozycji na kontraktach terminowych futures, pomimo podwyższonych wolumenów handlowych i występującego zainteresowania spekulacyjnego, co doprowadziło do gwałtownego wzrostu kursu do poziomu 22 000$ za BTC i 1 600$ za ETH.

🪟 Wszystkie wykresy omówione w tym raporcie znajdziesz w Panelu Cotygodniowej Analizy On-Chain

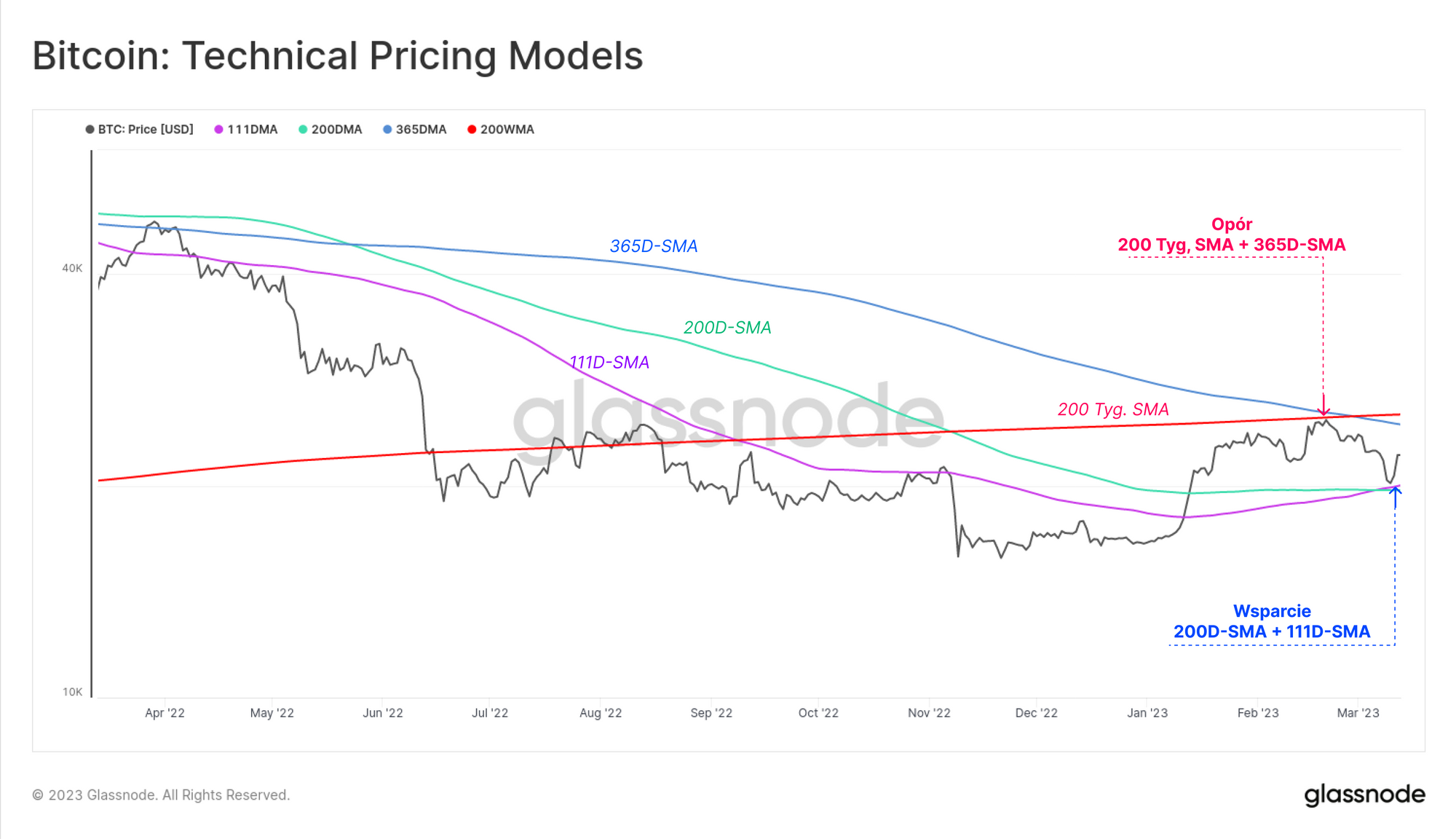

Notowania Bitcoina wahają się między kilkoma popularnymi i szeroko obserwowanymi modelami analizy technicznej. Po napotkaniu oporu w lutym na poziomie 200-tygodniowej oraz 365-dniowej średniej kroczącej (~25 000$), notowania spadły i następnie w ubiegłym tygodniu odbiły się od 200-dniowej i 111-dniowej średniej kroczącej (~19 800$).

Biorąc pod uwagę to, że jest to pierwszy w historii cykl, w którym notowania BTC spadły poniżej 200-tygodniowej średniej kroczącej, można powiedzieć, że rynek nawiguje po nieznanych sobie wodach.

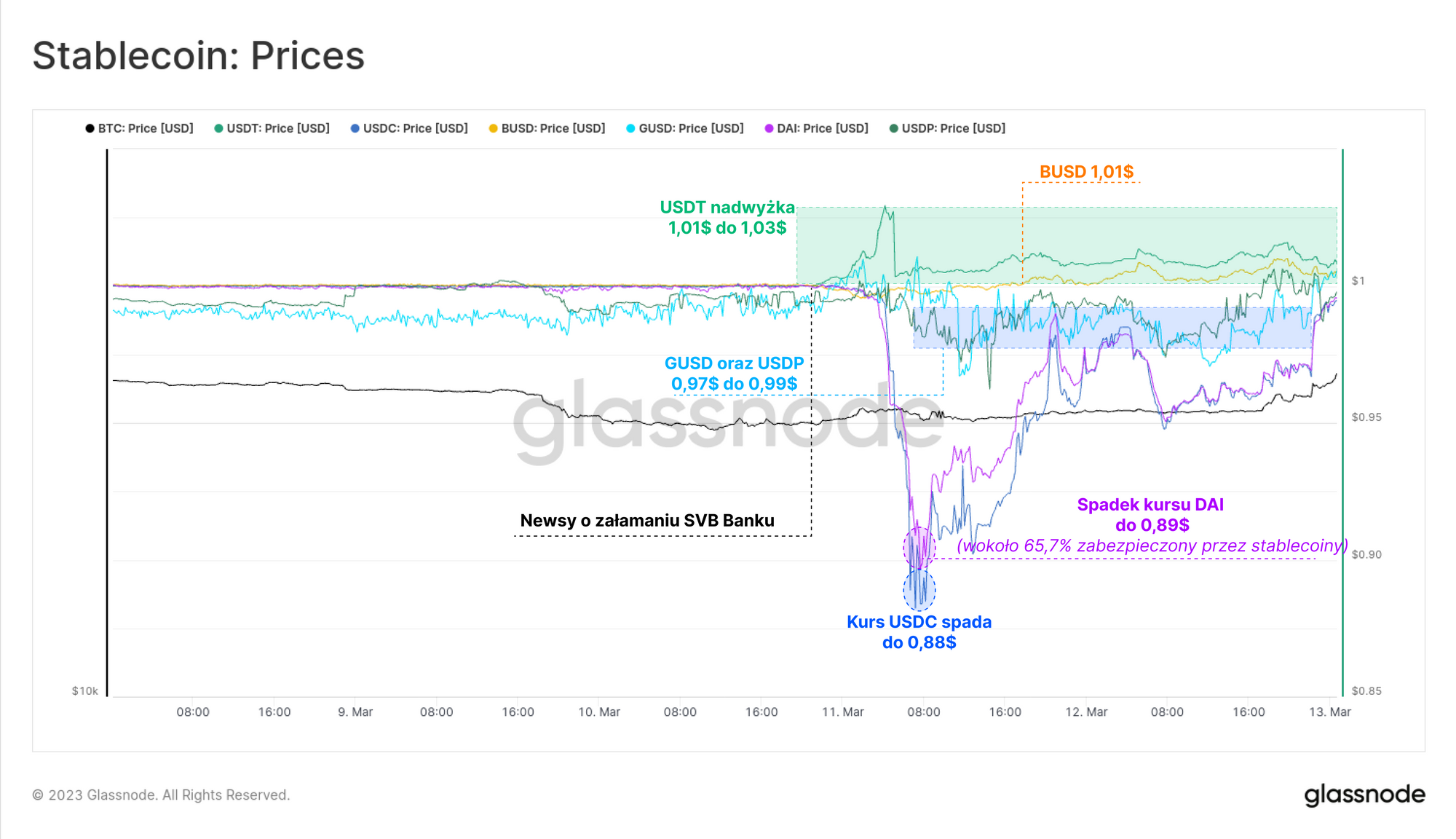

Po raz pierwszy od upadku projektu LUNA-UST zaobserwowaliśmy również w tym tygodniu zmienność kursu stablecoinów, wynikającą z obaw o to, że USDC nie posiada pełni pokrycia. Kurs USDC spadł do najniższego poziomu 0,88$, tuż za nim DAI do poziomu 0,89$, przy czym drugi z nich, DAI, był w około 65,7% zabezpieczony przez stablecoiny.

Z kolei GUSD należący do Gemini oraz USDP od Paxos spadły nieznacznie poniżej poziomu 1$, podczas gdy BUSD i Tether odnotowały lekki wzrost kursu.

W szczególności Tether przez większość weekendu odnotowywał zwyżkę kursu na poziomie między 1,01 a 1,03$. Wydaje się to być nieco ironicznym, że Tether postrzegany jest jako azyl bezpieczeństwa w obliczu obaw przed szerzeniem się kryzysu w sektorze mocno uregulowanej bankowości w USA.

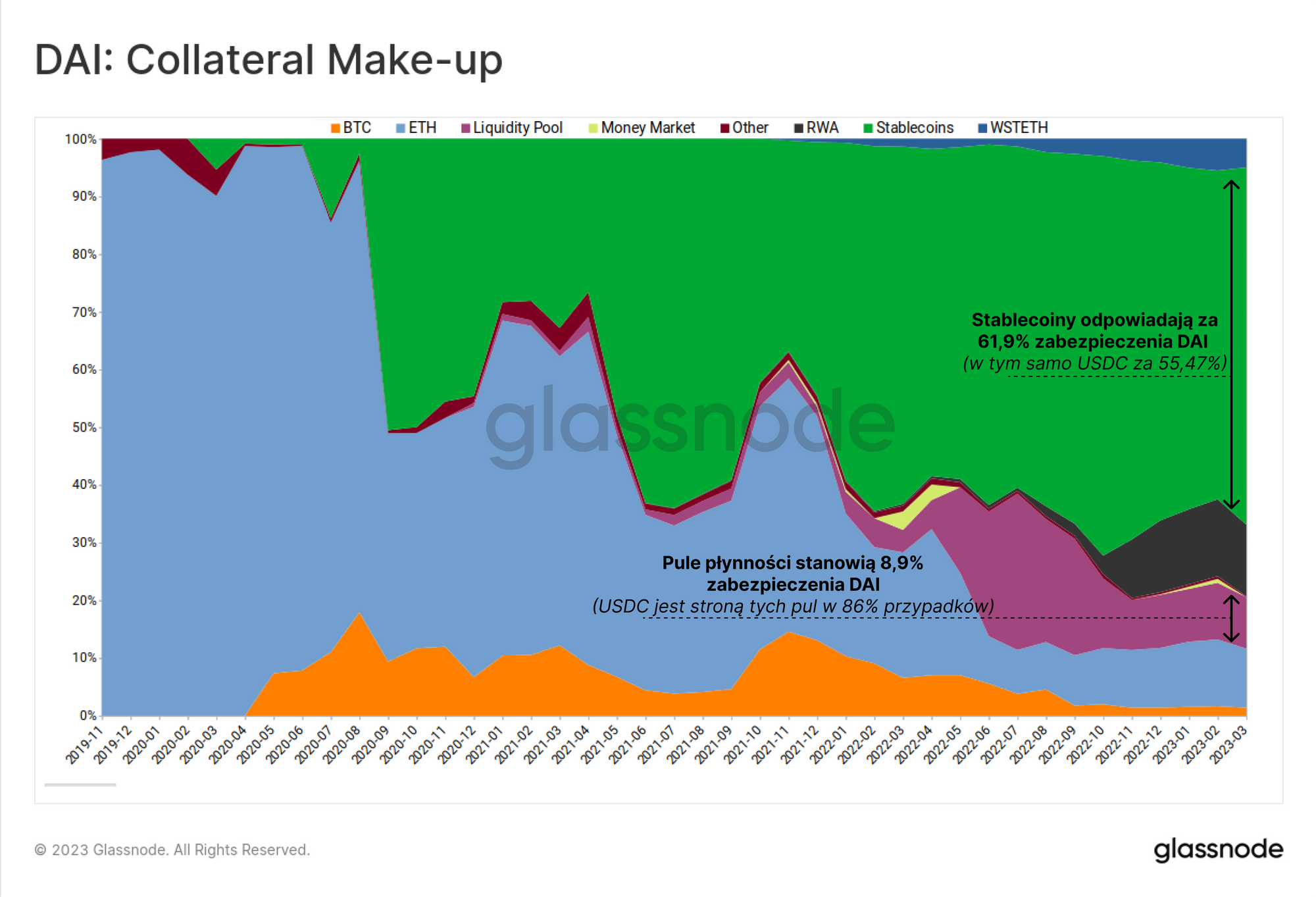

W przypadku DAI, stablecoiny stały się dominującą formą zabezpieczenia, a trend ten stale rośnie od połowy 2020 roku. USDC stanowi około 55,5% bezpośredniego zabezpieczenia, a także znaczący udział w różnych pozycjach płynnościowych Uniswap, łącznie stanowiąc około 63% całkowitego zabezpieczenia.

Z pewnością otwiera to dyskusje na temat długoterminowych konsekwencji dla DAI, które jest rzekomo zdecentralizowanym stablecoinem. Jednakże, to zdarzenie pokazuje, jak silnie związana jest cena DAI z tradycyjnym systemem bankowym przez mieszany skład zabezpieczenia (który obejmuje również dodatkowe 12,4% w tokenizowanych aktywach realnych).

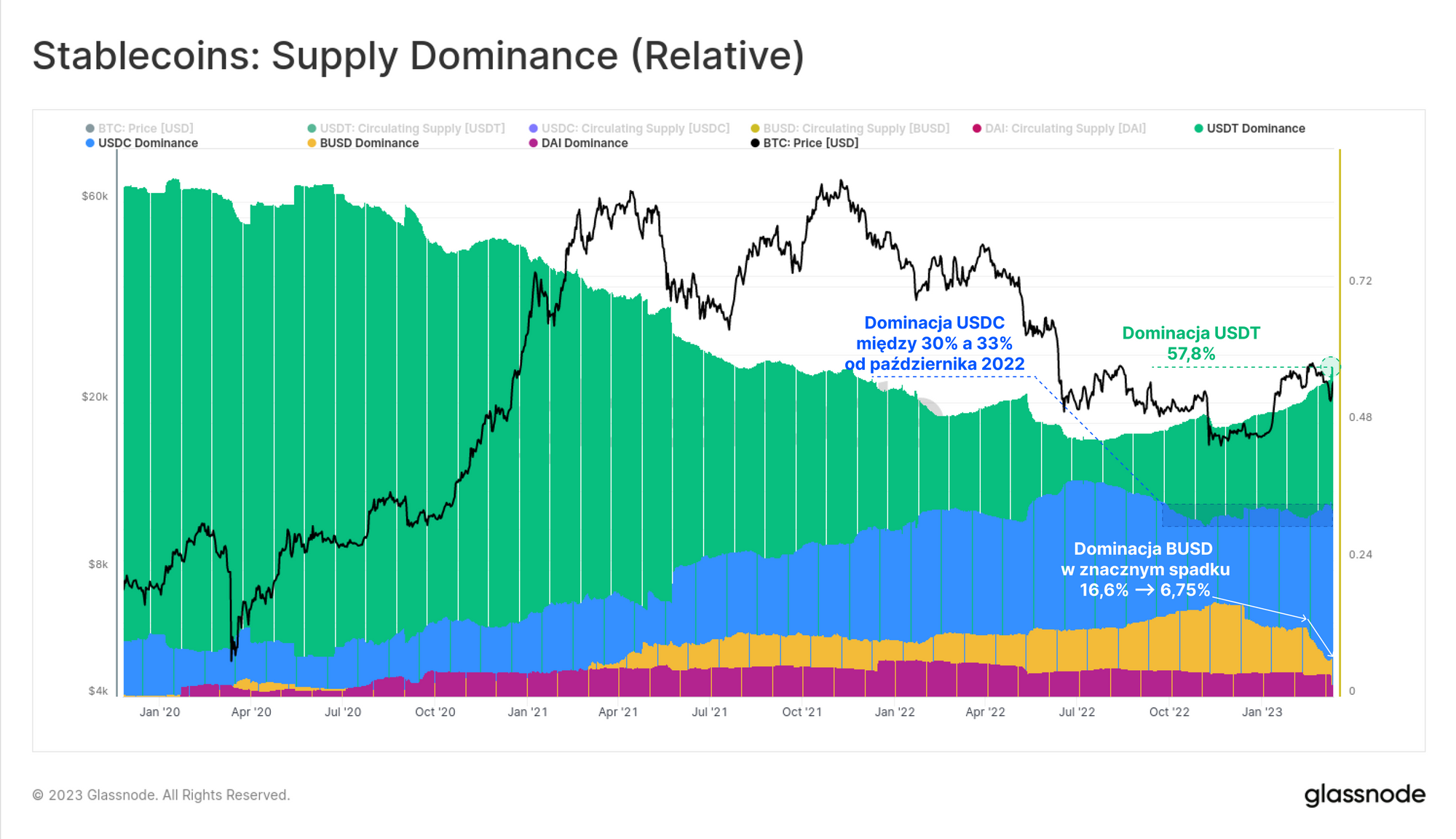

Jak informowaliśmy w połowie 2022 roku, dominacja Tethera na rynku stablecoinów od połowy 2020 roku wykazywała strukturalny spadek. Jednakże, w wyniku ostatnich działań regulacyjnych skierowanych przeciwko BUSD i obaw związanych z USDC, dominacja Tethera wzrosła ponownie powyżej 57,8%.

Od października 2022 roku USDC utrzymywał swoją dominację w przedziale od 30% do 33% rynku, jednakże zobaczymy, czy podaż spadnie po otwarciu możliwości odkupu w poniedziałek. BUSD odnotował dramatyczny spadek w ostatnich miesiącach, a emitent Paxos zaprzestał emisji nowych coinów, co spowodowało spadek dominacji z 16,6% w listopadzie do zaledwie 6,8% obecnie.

Zsumowane odpływy kapitału

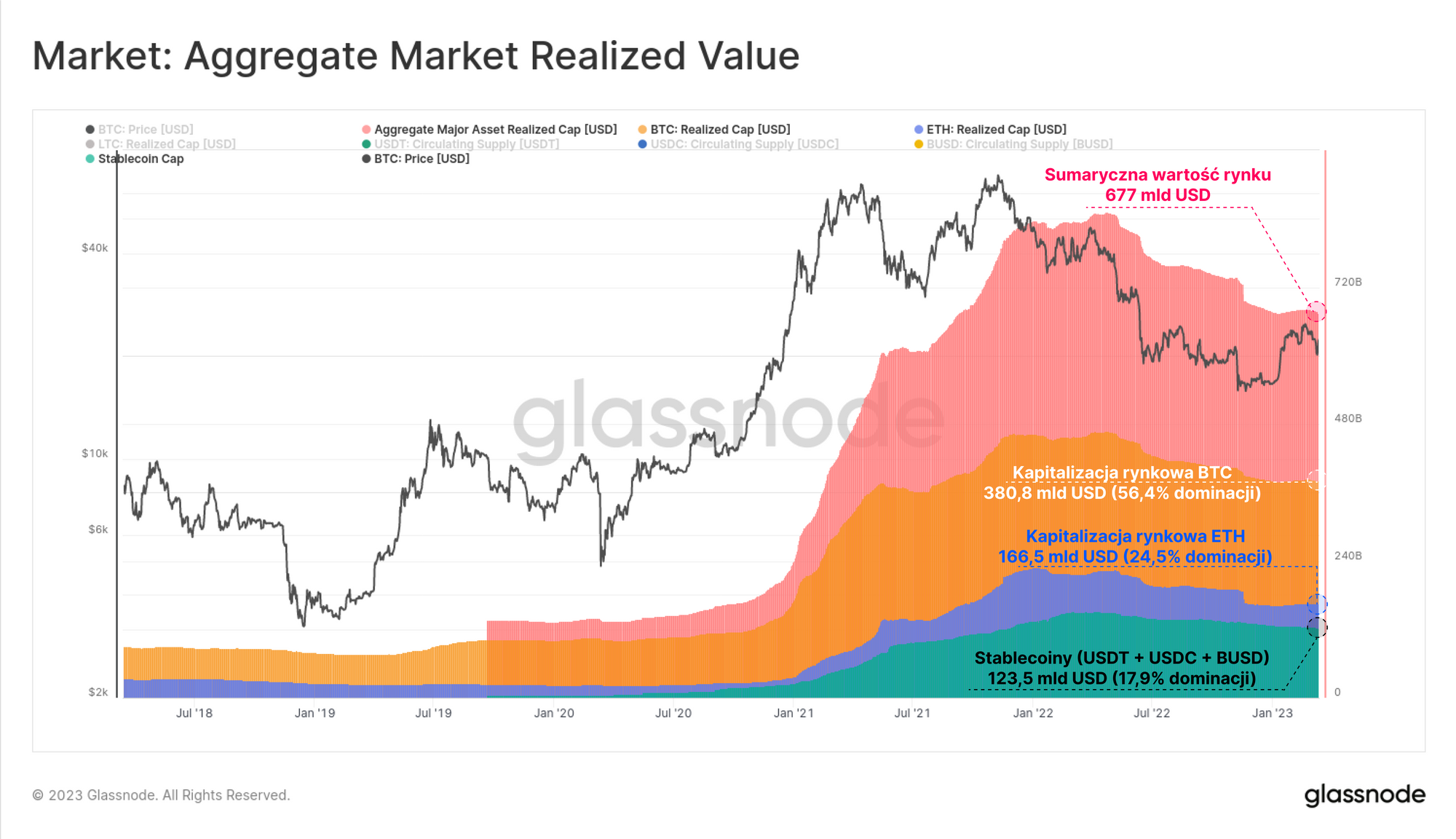

Oszacowanie rzeczywistych napływów i odpływów kapitału na rynku aktywów cyfrowych może być trudne, jednak w większości przypadków kapitał napływa początkowo poprzez dwie główne kryptowaluty (BTC i ETH) lub poprzez stablecoiny. Zatem połączenie Zrealizowanej kapitalizacji BTC i ETH oraz krążącej podaży głównych stablecoinów stanowi dość solidną miarę.

Widzimy zatem, że według tej metodyki całkowita wartość rynku wynosi około 677 mld USD, co oznacza spadek o około 20% od ATH wynoszącego 851 mld USD, ustanowionego rok temu. BTC posiada dominację wynoszącą 56,4%, ETH - 24,5%, a USDT, USDC i BUSD odpowiednio 17,9%, a pozostałe 1,2% to LTC.

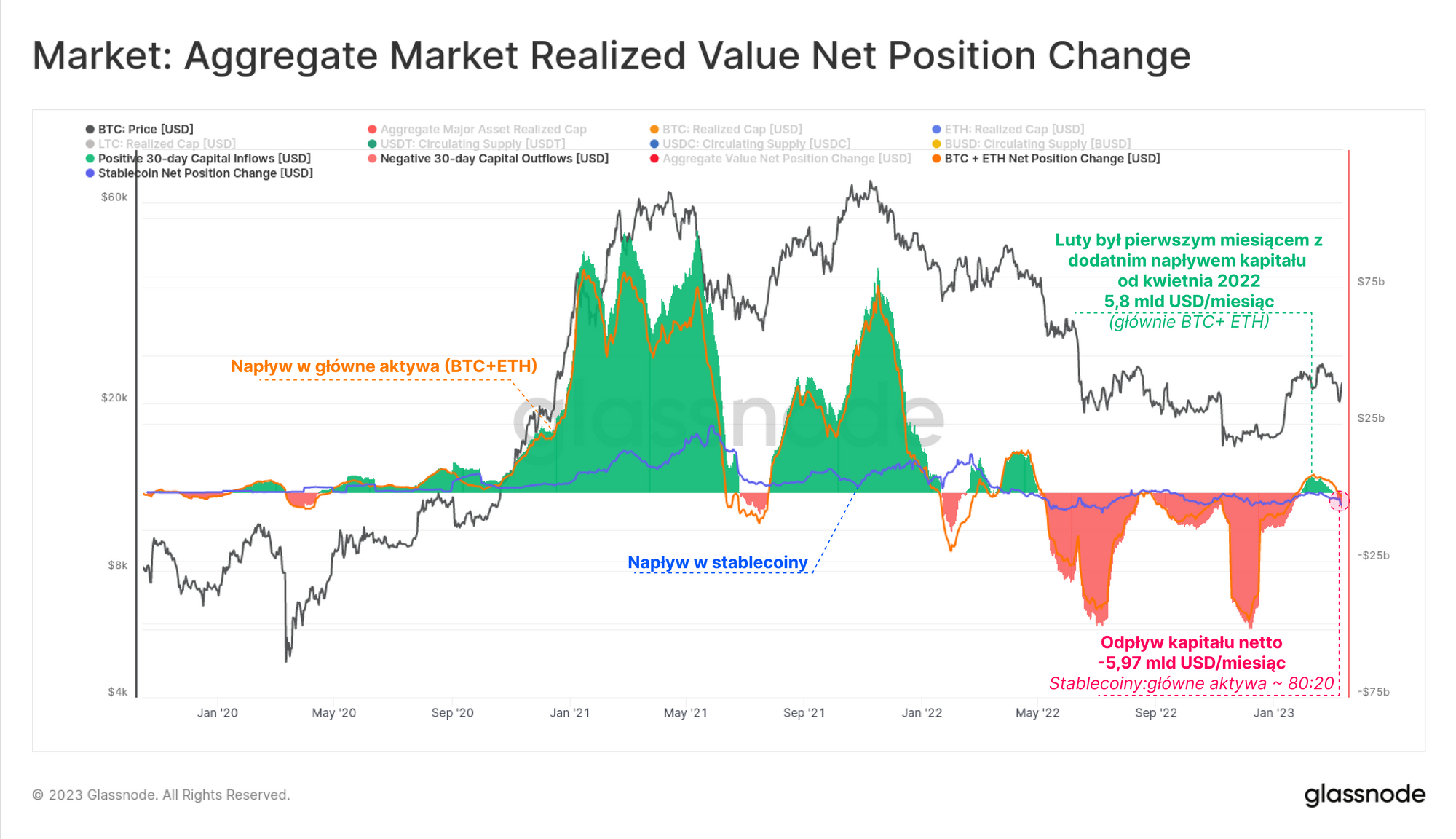

W ujęciu 30-dniowym, luty był pierwszym miesiącem od kwietnia 2022 roku, w którym zanotowano netto napływ kapitału do branży kryptowalut, osiągając szczyt na poziomie +5,8 mld dolarów miesięcznie, przede wszystkim dzięki BTC i ETH. Jednak w ostatnim miesiącu rynek odnotował odpływ kapitału wynoszący -5,97 mld dolarów, z czego 80% to wynik wykupu stablecoinów (przede wszystkim BUSD), a 20% to wynik realizacji strat na BTC i ETH.

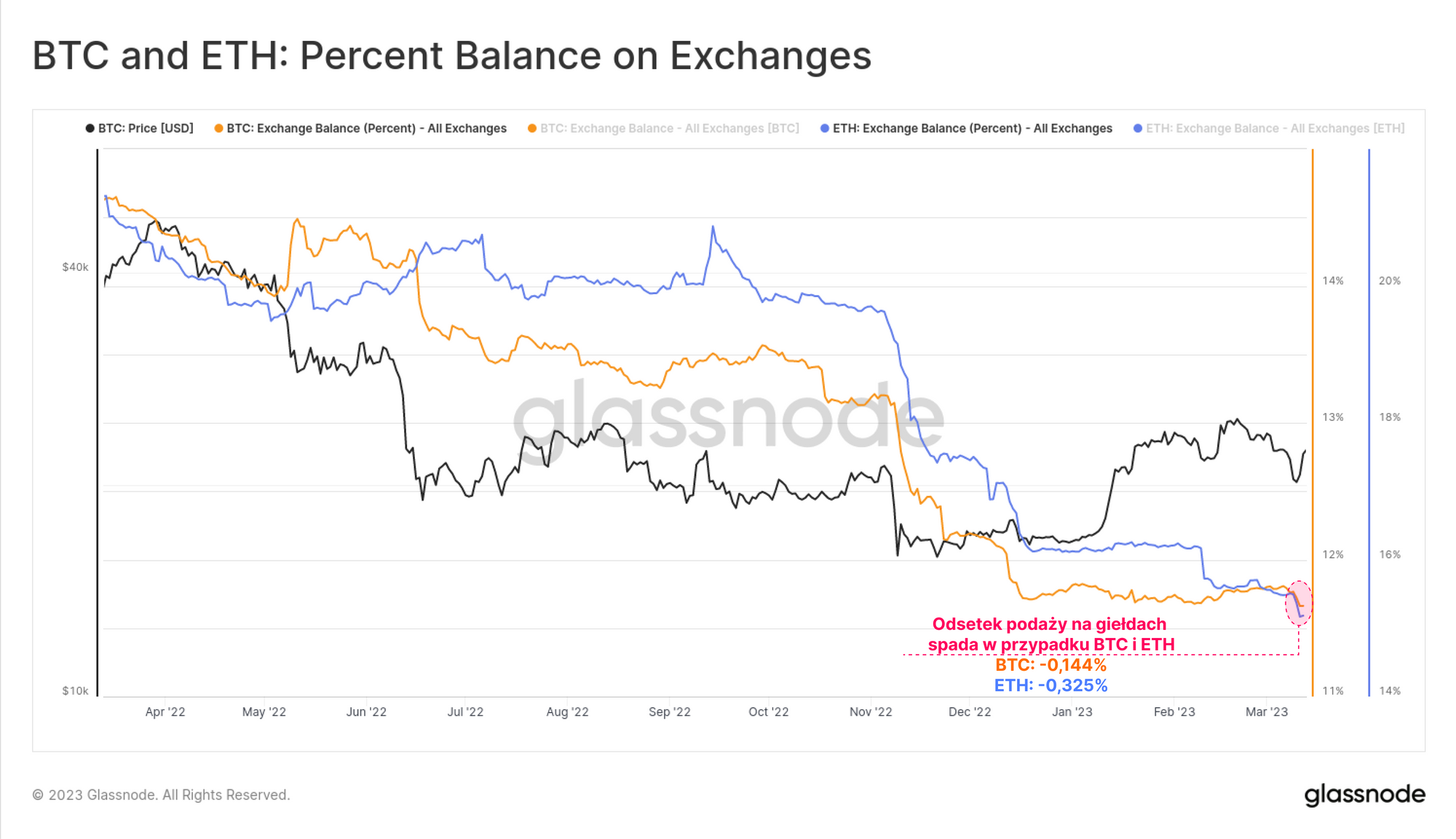

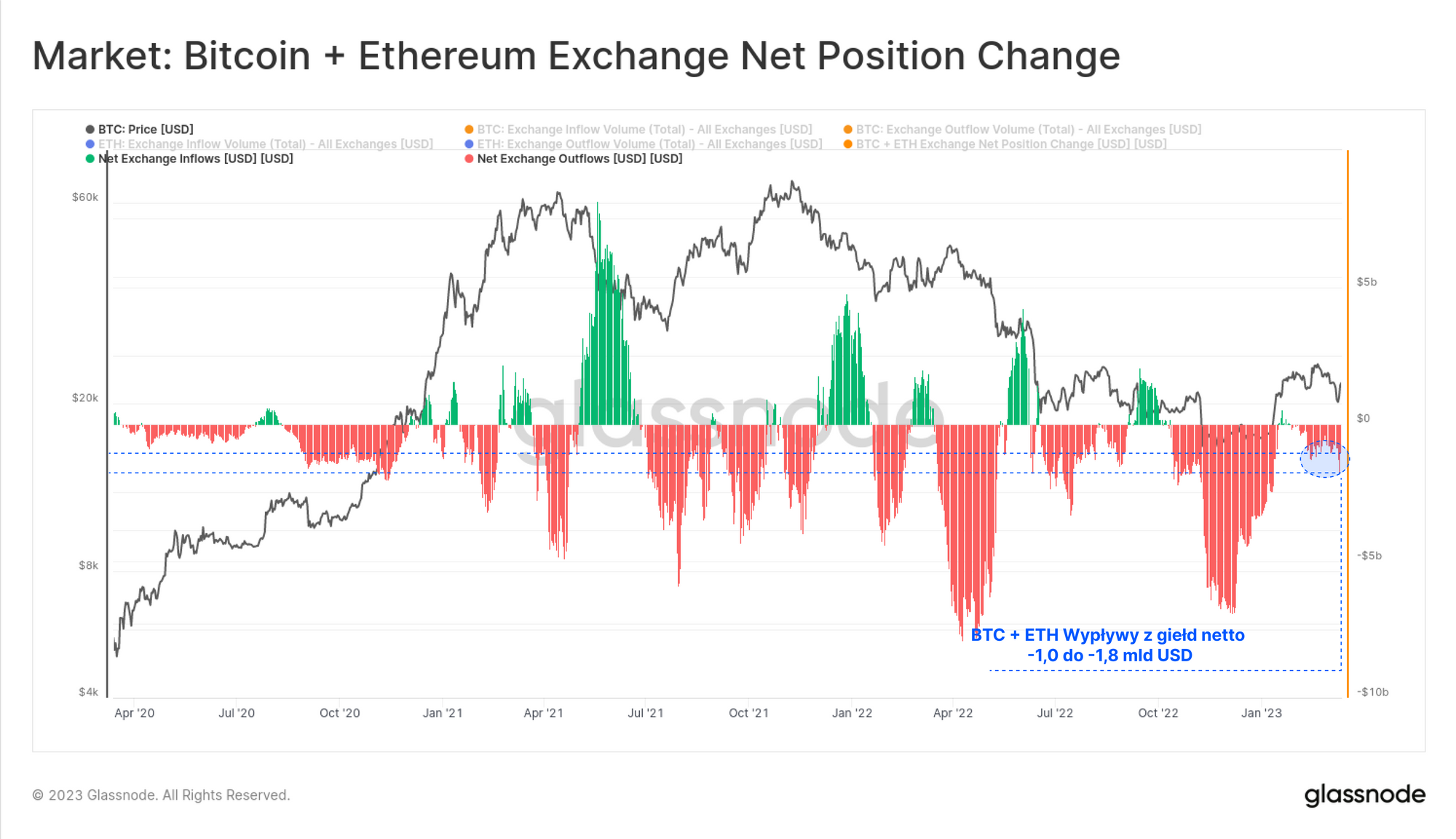

Gdy pojawiła się wiadomość o upadku Silicon Valley Bank, inwestorzy wycofywali kapitał do BTC i ETH, co spowodowało istotne odpływy z giełd, które obserwujemy. Około 0,144% wszystkich BTC i 0,325% wszystkich ETH w obiegu zostało przetransferowanych z giełd, co wskazuje na podobny wzorzec zachowania, co w przypadku upadku FTX.

W ciągu ostatniego miesiąca łączna wartość BTC i ETH wypłaconych z giełd wyniosła ponad 1,8 miliarda dolarów. Choć to nie jest znaczna wartość w skali względnej, obserwacja takich wypłaty netto z giełd, zwłaszcza w obecnym nieprzyjaznym środowisku regulacyjnym, świadczy o pewnym wartym odnotowania poziomie zaufania inwestorów.

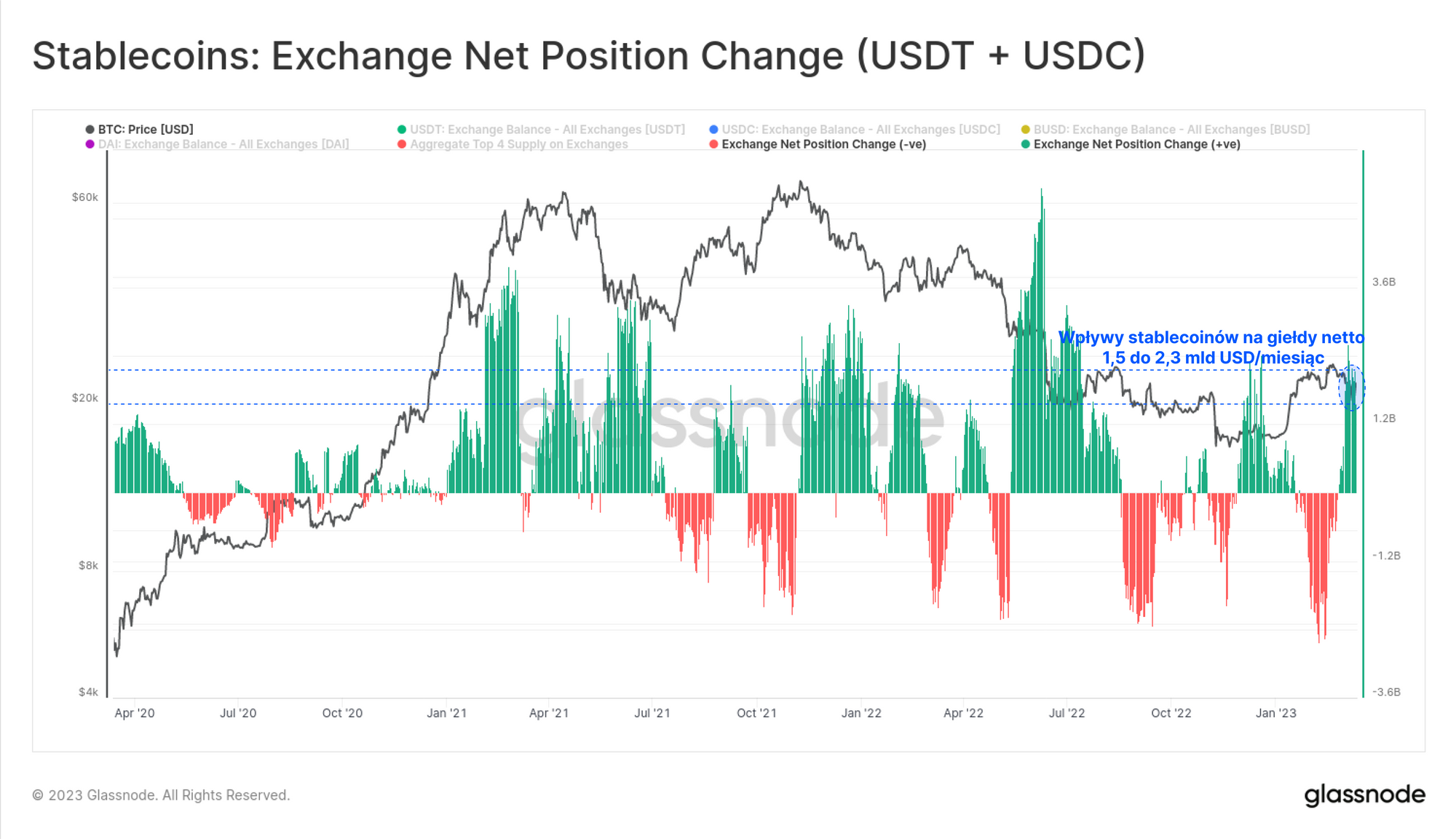

Z drugiej strony, dwa główne stablecoiny zanotowały w ostatnim czasie napływ na giełdy w wysokości od 1,8 miliarda do 2,3 miliarda dolarów miesięcznie. Warto jednak zauważyć, że jest to balansowane przez BUSD wypływające z giełd w zawrotnym tempie przekraczającą -6,8 miliarda dolarów miesięcznie. Dlatego też prawdopodobne jest, że dochodzi do pewnego rodzaju "zmiany stablecoinów".

Niemniej jednak, ogólnie rzecz biorąc, wydaje się, że rynek reaguje w sposób „stablecoiny na, BTC i ETH z giełd", co odzwierciedla niezwykłe uznanie względem samodzielnego przechowywania bezpiecznych i zaufanych aktywów.

Czystka Futures

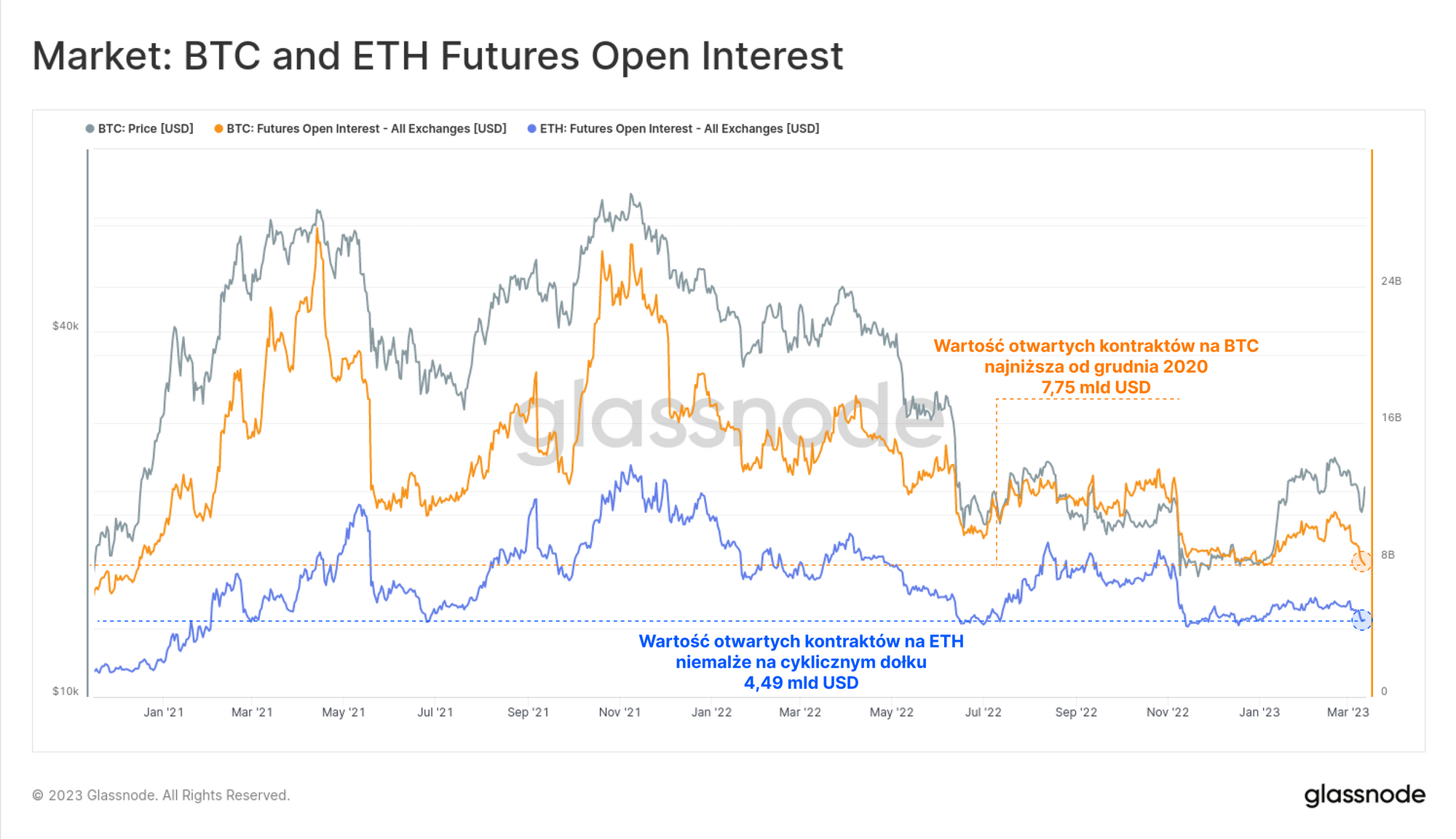

Na koniec ocenimy reakcję rynków kontraktów terminowych futures. W ubiegłym tygodniu całkowita wartość otwartych pozycji spadła do cyklicznych i wieloletnich dołków dla dwóch głównych aktywów. Pozycje kontraktów terminowych futures na Bitcoinie mają wartość nominalną 7,75 miliarda dolarów i stanowią około 63% całkowitej wartości otwartych pozycji.

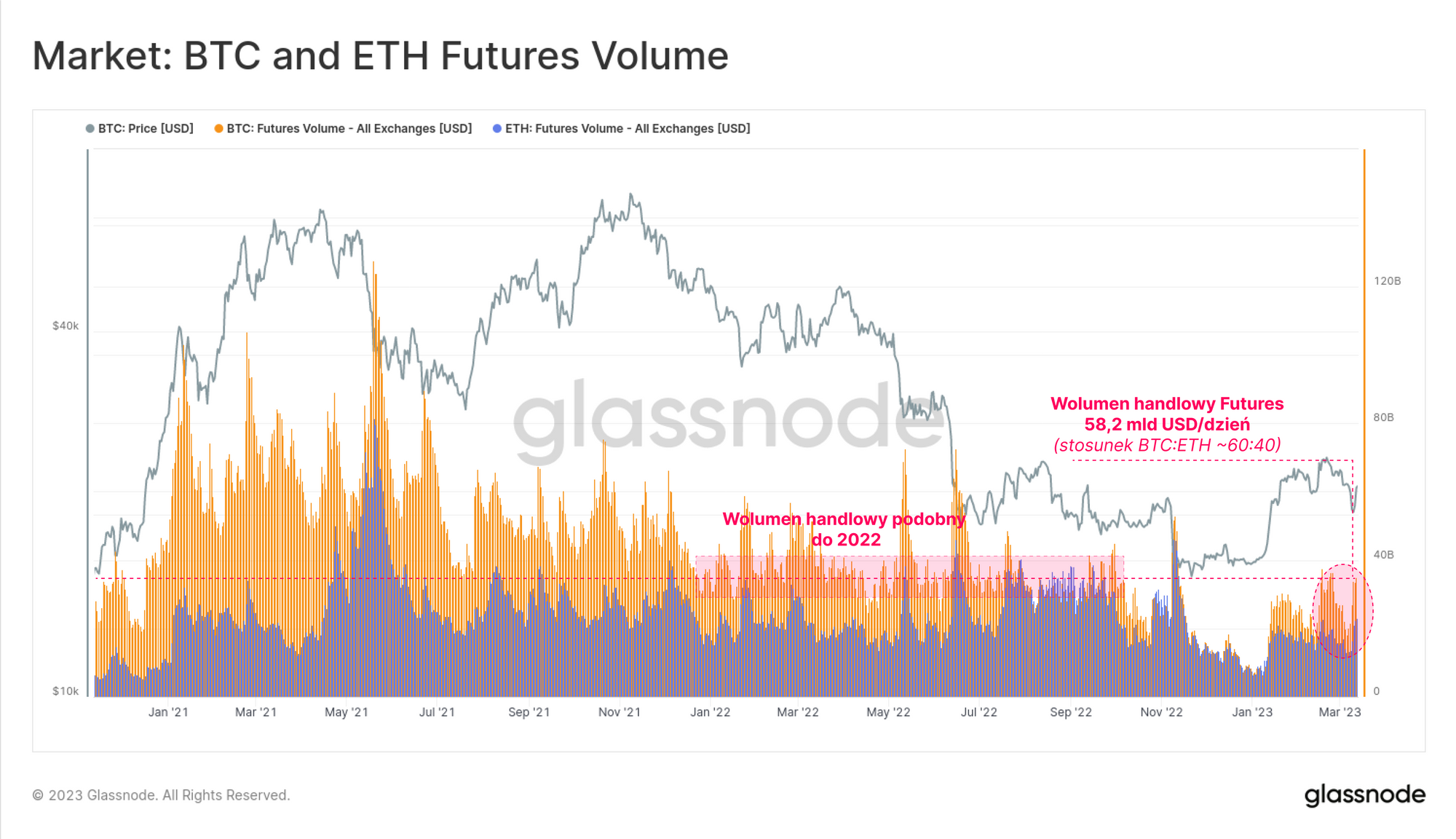

W przypadku wolumenu handlu kontraktami terminowymi, dominacja Bitcoina wynosi około 60%, a poziom wolumenów wzrósł po upadku FTX i końcu roku. Całkowity wolumen handlu wynosi około 58,2 miliarda USD dziennie i jest równy poziomom obserwowanym przez cały rok 2022.

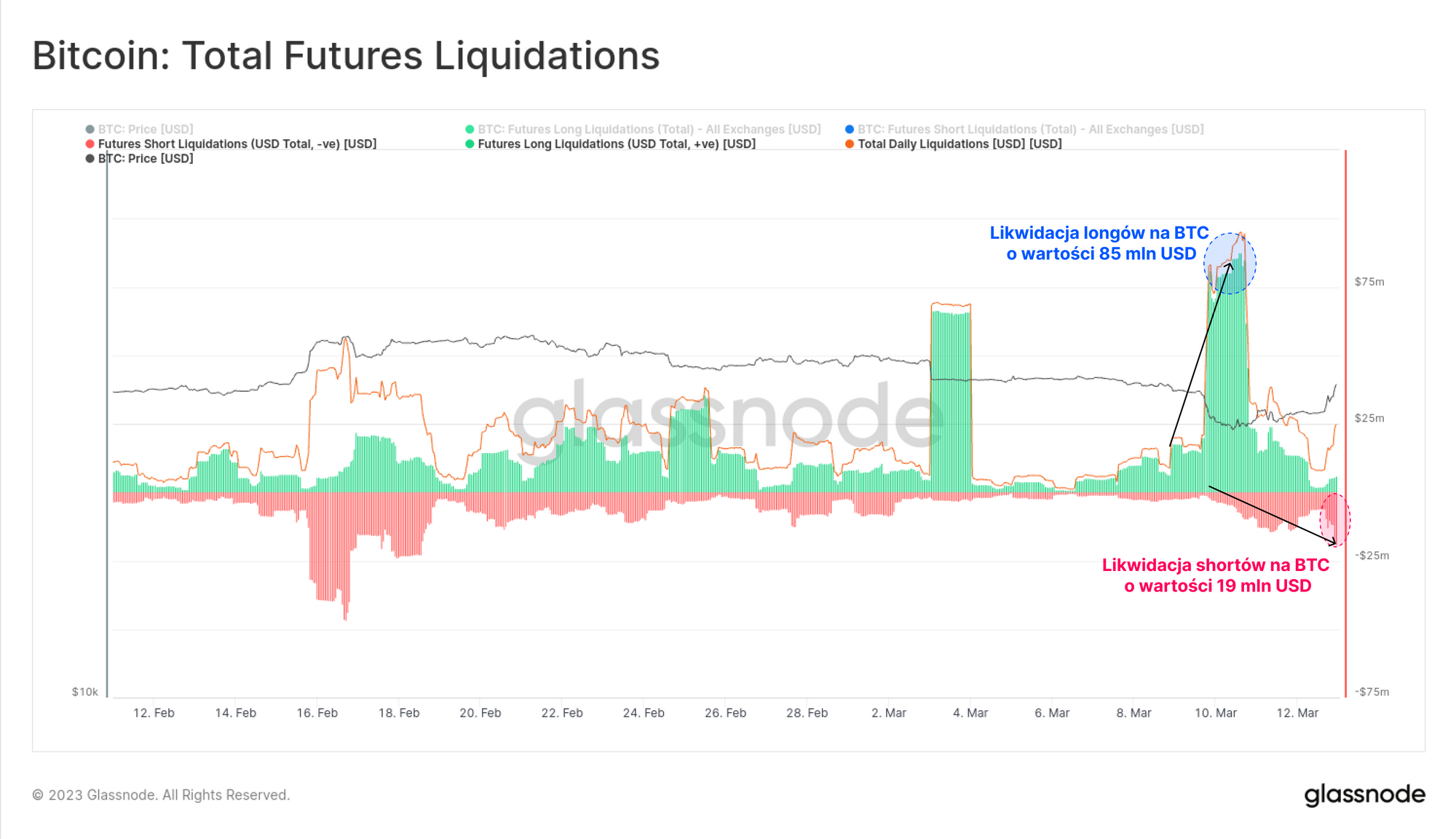

Zmienność cenowa w tym tygodniu była częściowo napędzana przez szereg squeezów pozycji długich i krótkich. Przy spadku cen do 19 800$, zlikwidowano około 85 milionów USD w pozycjach długich na BTC. Następnie, po odbiciu powyżej 22 000$, zlikwidowano około 19 milionów USD w pozycjach krótkich.

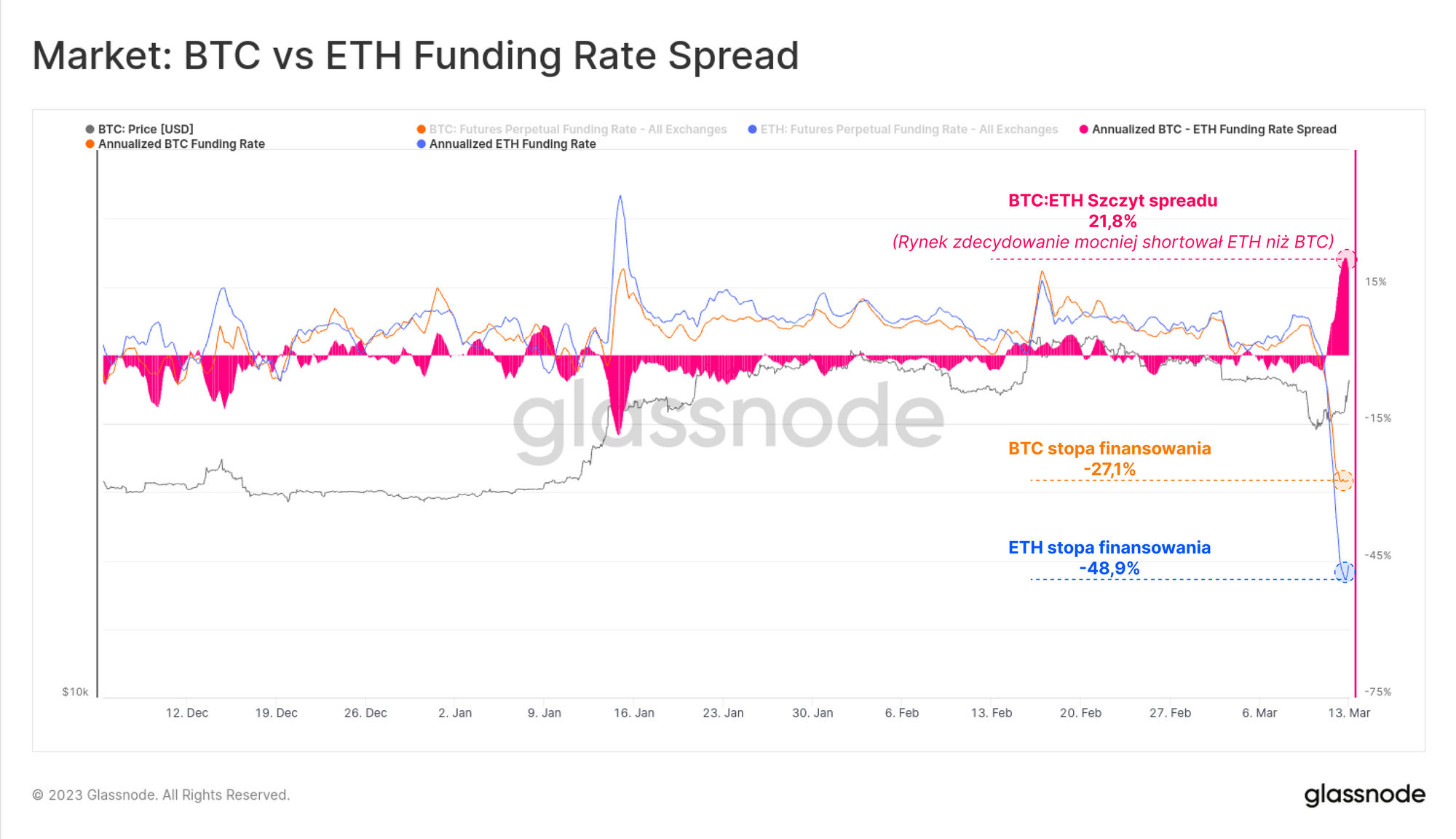

W okresie poprzedzającym ten rajd, stopy finansowania na rynkach wiecznych swapów osiągnęły skrajnie ujemny poziom. Traderzy płacili stawki finansowania w skali rocznej wynoszące -27,1% i -48,9% za krótką sprzedaż BTC i ETH odpowiednio. Traderzy byli również znacznie bardziej nastawieni na ETH, a spread między BTC a ETH wynosił 21,8%, co jest największym poziomem od czasu spadku na FTX.

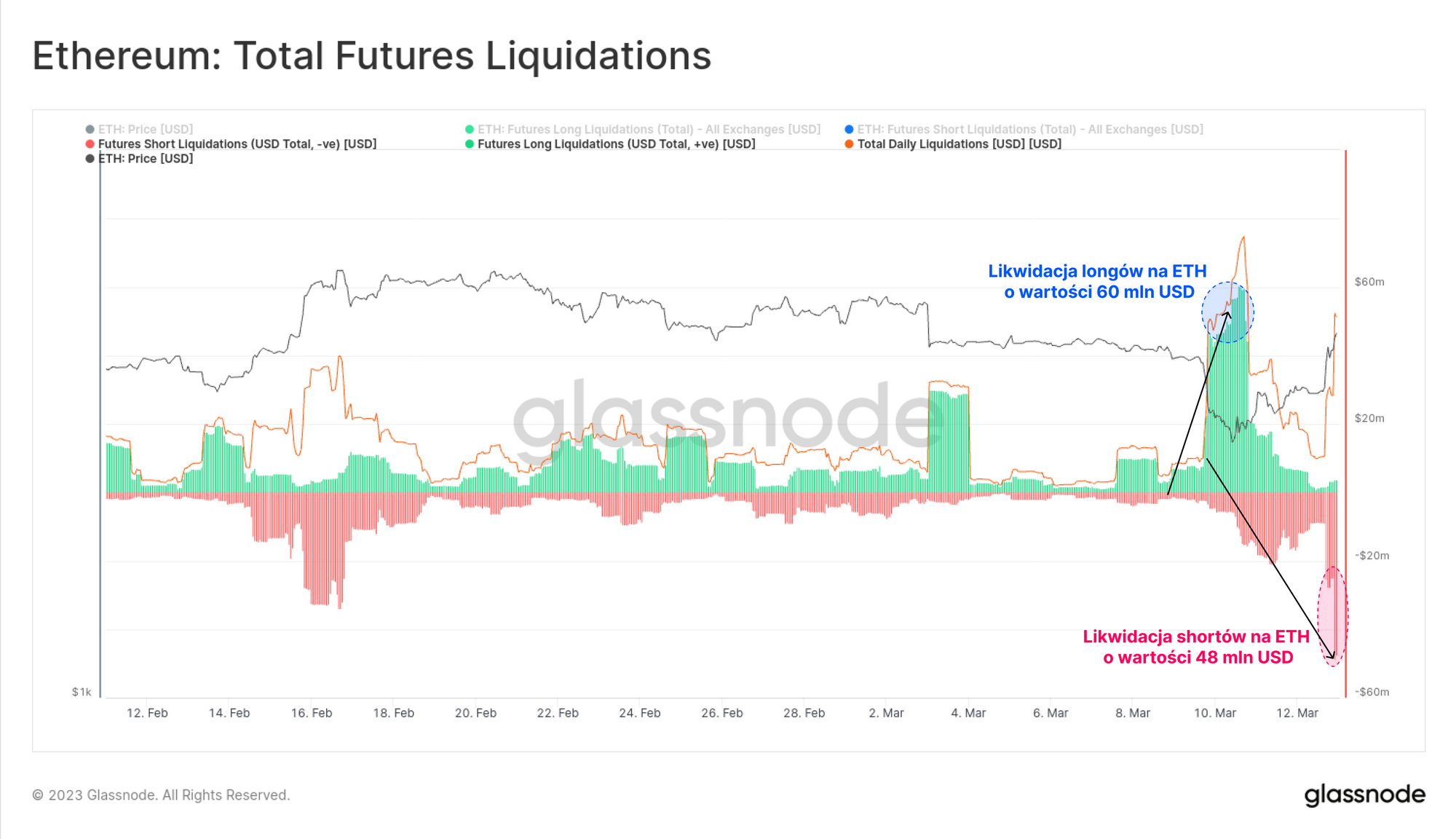

To zaogniło likwidacje pozycji na rynkach futures ETH. Podczas odbicia kursu powyżej 1 600$ zlikwidowano ponad 48 milionów USD w shortach, co stanowi 2,5-krotność wartości nominalnej wymuszonej likwidacji w porównaniu do BTC.

Sugeruje to, że rynki ETH są obecnie bardziej intensywnie wykorzystywane do wyrażania zainteresowania spekulacyjnego, co pogarsza zmienność cenową.

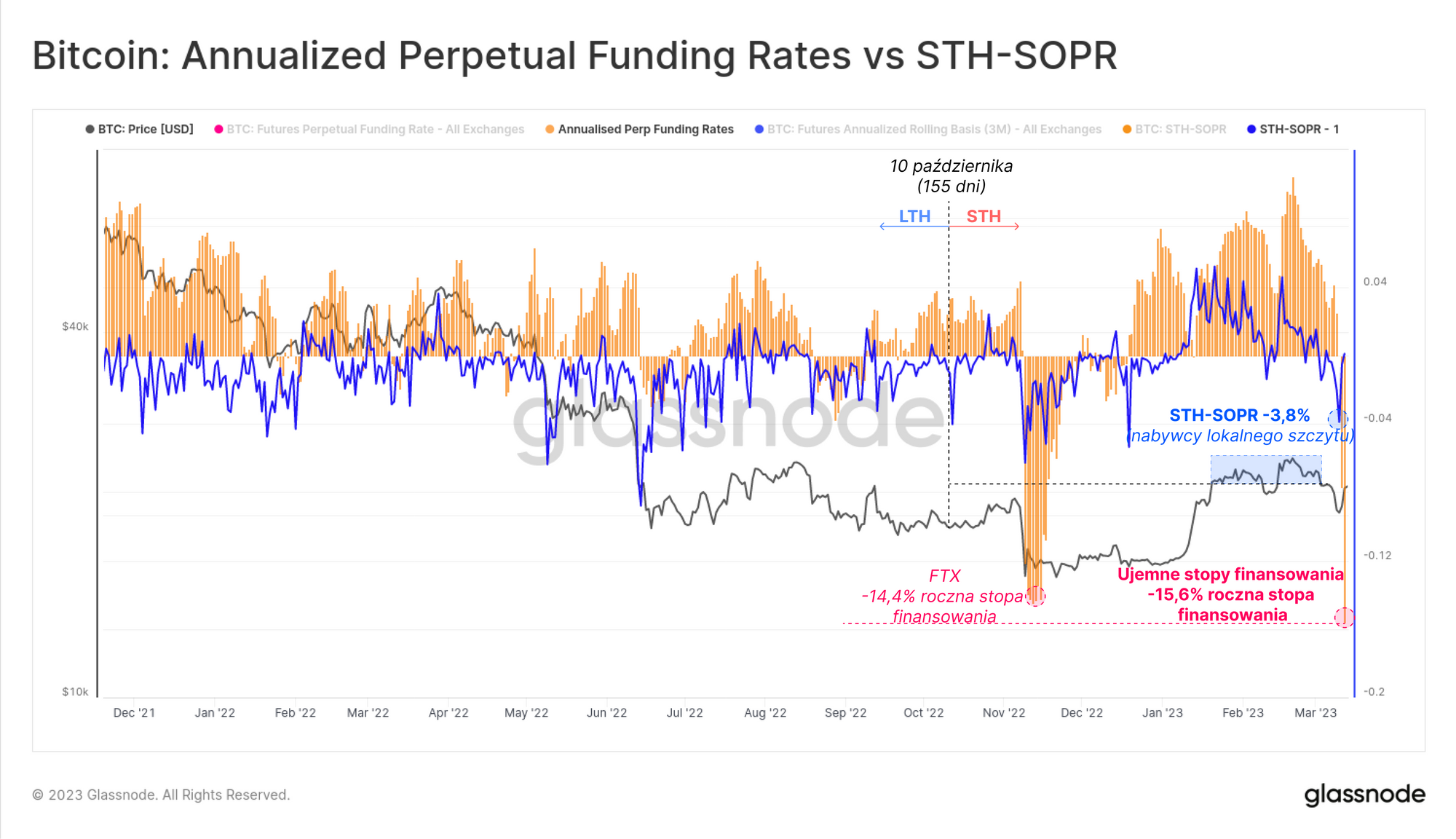

Newsletter zakończymy wykresem, który nakłada na siebie reakcję on-chain inwestorów krótkoterminowych (STH), z reakcją na lewarowanych rynkach futures. Wykres przedstawia STH-SOPR minus 1 🔵, naniesiony na roczną stopę finansowania kontraktów futures 🟠, z następującymi wnioskami:

- Zgodnie z naszym ustalonym progiem wiekowym wynoszącym 155 dni, prawie wszystkie coiny STH są prawdopodobnie w zysku, z wyjątkiem tych, które zostały nabyte w pobliżu lokalnych szczytów.

- Wartość STH-SOPR (minus 1) wyniosła -3,8%, co jest stosunkowo dużą stratą, sugerującą dominację "nabywców na szczycie" w bieżącym okresie.

- Kierunek i wyniki STH-SOPR zwykle korelują z stopami finansowania. Obie metryki odzwierciedlają różne, ale znacząco duże podzbiory rynku BTC, z któryc jeden reprezentuje spot/on-chain, a drugi lewarowane kontrakty futures.

Biorąc to pod uwagę, wydaje się, że większość coinów sprzedanych w tym tygodniu pochodziła od lokalnych nabywców na szczycie, którzy realizowali straty (inni posiadacze są stosunkowo nieaktywni). Zdarzyło się to tuż przed tym, jak kontrakty futures weszły w gwałtowne odbicie, a traderzy otworzyli spekulacyjne pozycje krótkie.

Po ogłoszeniu gwarancji depozytów bankowych nastąpił silny wzrost cen, który spowodował, że BTC przekroczył ponownie poziom 22 000$, a ETH poziom 1 600$, zaskakując tym samym wielu uczestników rynku.

Podsumowanie i wnioski

Po jednym z najważniejszych tygodni w 2023 roku branża kryptowalut została bez trzech przyjaznych kryptowalutom instytucji bankowych w Stanach Zjednoczonych i znajduje się w coraz bardziej nieprzyjaznym środowisku regulacyjnym. Ponieważ tradycyjne rynki finansowe były zamknięte przez weekend, kilka stablecoinów utraciło sztywny kurs 1$, a następnie do niego wróciło, gdy w niedzielę pojawiła się informacja o gwarantowanych depozytach.

Reakcja inwestorów była w pewnym stopniu podobna do tej po upadku FTX - transfer stablecoinów na giełdy i wypłata na zewnętrzne portfele BTC oraz ETH. Jednakże w szerszej skali branża odnotowała odpływ kapitału netto w wysokości około 5,9 miliarda dolarów w ciągu ostatniego miesiąca.

Branża kryptowalut, a właściwie cały globalny system finansowy, nadal znajduje się w nieznanych wodach. Pod wieloma względami ten tydzień potwierdza właśnie te powody, dla których Satoshi stworzył ten bezpieczny, rzadki, cyfrowy zasób.

Zastrzeżenie: Powyższy raport nie zawiera żadnych porad inwestycyjnych. Wszelkie dane podawane są wyłącznie w celach informacyjnych. Żadna decyzja inwestycyjna nie powinna opierać się informacjach podanych tutaj, a wyłączną odpowiedzialność za własne decyzje inwestycyjne ponosisz ty.

- Wpadnij i śledź nas na Twitterze

- Dołącz do naszego kanału na Telegramie

- Odwiedź Glassnode Forum po długie dyskuje i analizy

- Po wskaźniki on-chain oraz wykresy aktywności wpadnij na Glassnode Studio

- Po zautomatyzowane powiadomienia dotyczące najważniejszych wskaźników on-chain oraz aktywności na giełdach wpadnij na naszego Twittera Glassnode Alerts