Ралли от минимумов медвежьего рынка

После того, как ралли до 24,5 тыс. $ отменилось, Биткоин упал до 18,5 тыс. $, установив второй минимум медвежьего цикла. Это привело к тому, что более 11,8% предложения вернулось к нереализованным убыткам, что позволило нам оценить риск дальнейшего снижения и возможность формирования дна.

Рынок пережил мощное ралли, отскочив от второго самого низкого минимума (18 649 долларов) медвежьего рынка. Цены достигли пика в 21 758 долларов, но остаются прочно в пределах диапазона консолидации, который сохраняется более трех месяцев по настоящее время.

С середины августа рынок торгуется с понижением от максимума диапазона консолидации, пик которого около 24,5 тыс. долларов. Поскольку рынок приблизился к минимуму диапазона на прошлой неделе, у нас есть возможность наблюдать за объемом монет, который в результате этого процесса перешел от нереализованной прибыли (на уровне 24,5 тыс. долларов) к нереализованным убыткам. Это дает нам ценную информацию о степени накопления монет и концентрации базовой стоимости в пределах установленного диапазона консолидации.

В этом выпуске мы рассмотрим концепции базовой стоимости в сети и изменения прибыльности монет. Мы также проанализируем очень редкое событие, когда за последние недели Китами было проведено три транзакции в размере ~ 5 тыс. BTC возрастом от 7 до 10 лет. Эти монеты были накоплены еще в декабре 2013 года, что принесло более 163 миллионов долларов прибыли.

Переводы

Этот Еженедельный Он-чейн Анализ теперь доступен на испанском, итальянском, китайском, японском, турецком, французском, португальском, персидском, польском, иврите, русском и греческом языках.

Мы также гордимся тем, что запустили новые каналы в социальных сетях для:

- Испанского (Аналитик: @ElCableR, Telegram, Twitter)

- Португальского (Аналитик: @pins_cripto, Telegram, Twitter)

- Турецкого (Аналитик: @wkriptoofficial, Telegram, Twitter)

- Персидского (Аналитик: @CryptoVizArt, Telegram, Twitter)

Панель инструментов Еженедельного Он-чейн Анализа

Этот выпуск Еженедельного Он-чейн Анализа содержит интерактивную информационную панель со всеми доступными графиками, они доступны здесь. Эта панель инструментов и все охватываемые показатели подробно рассматриваются в нашем Видеоотчете, который выходит каждый вторник. Переходите и подписывайтесь на наш Youtube канал, а также на наш Видеопортал, чтобы найти еще больше видеоконтента и обучающих материалов по метрикам.

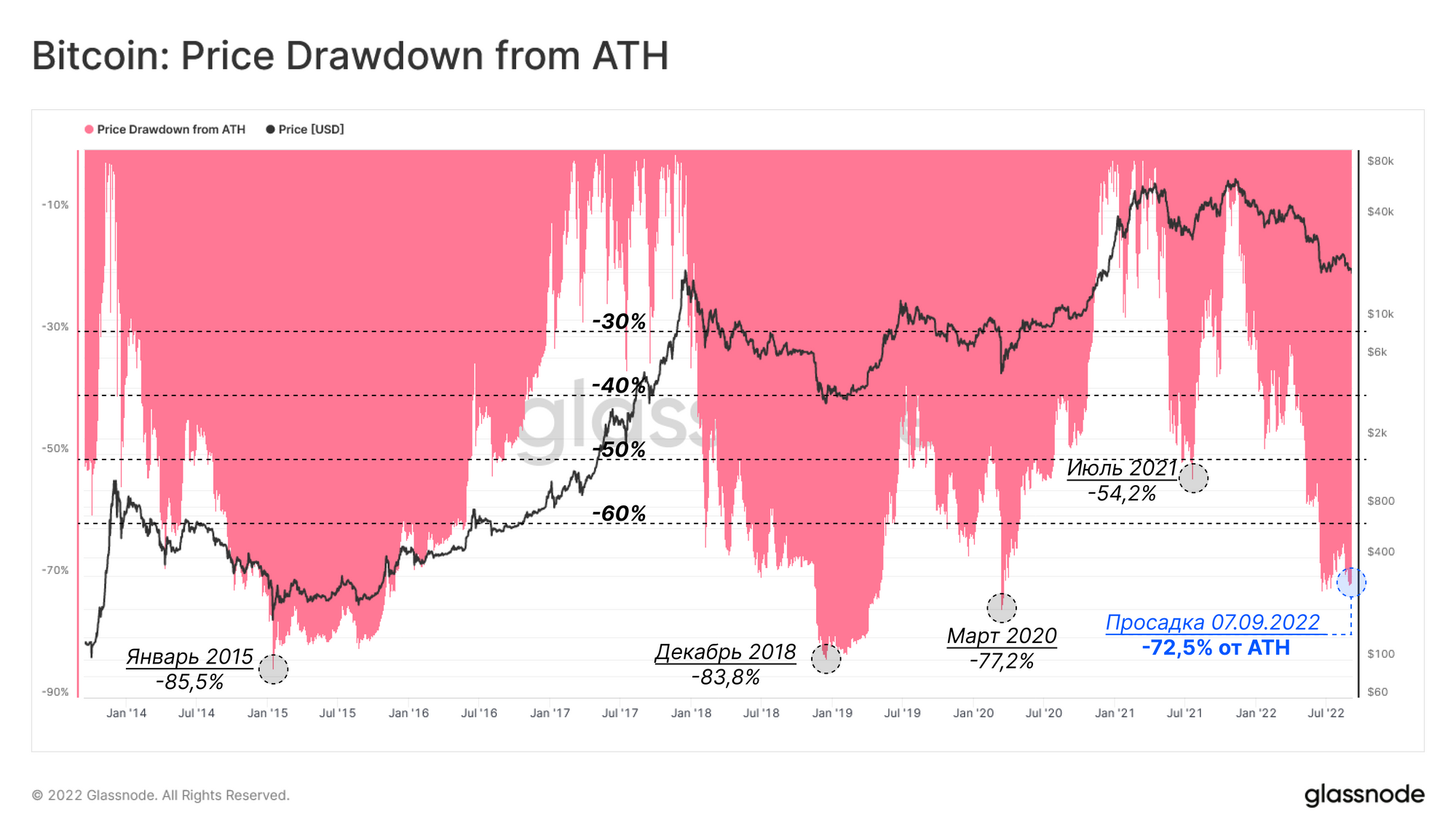

Дисконт по всем направлениям

Биткоин находится в постоянном нисходящем тренде в течение десяти месяцев с момента ATH в ноябре 2021 года. На этой неделе спотовые цены Биткоина достигли уровня 18 649 долларов, что стало вторым самым низким локальным минимумом при просадке на 72,5% от вершины цикла. По сравнению с предыдущими медвежьими циклическими минимумами сокращение в 2022 году не столь значительно с точки зрения процентной просадки. Минимумы в 2015, 2018 и 2020 годах достигали более 77%+ просадок от уровня ATH.

Однако, даже при более низком уровне просадки, можно обоснованно утверждать, что масштаб финансовых потерь на текущем медвежьем рынке является крупнейшим в истории (как это было рассмотрено в Докладе за июнь).

В этом выпуске мы оценим текущую структуру рынка путем сопоставления спотовых цен с затратами различных групп участников рынка:

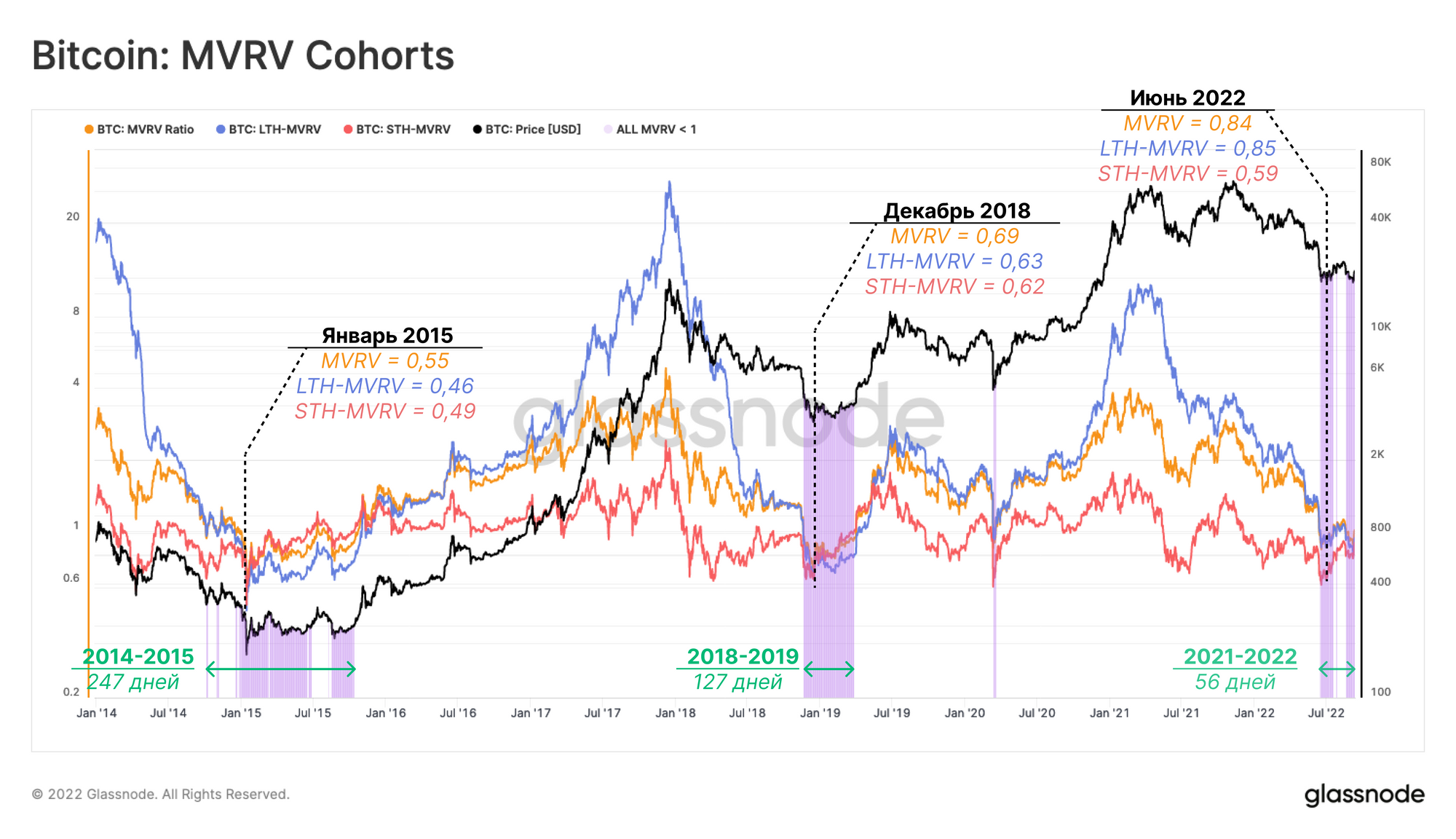

- Рынок в целом (MVRV) 🟠: Измеряет соотношения спотовой цены и затрат в сети для всех инвесторов на рынке.

- Долгосрочные холдеры (LTH-MVRV) 🔵: Вычисляет MVRV с учетом только Долгосрочных холдеров , которые в среднем владеют монетами старше 155 дней и статистически наименее склонных к продаже монет.

- Краткосрочные холдеры (STH-MVRV) 🔴: Вычисляет MVRV с учетом только Краткосрочных холдеров, которые в среднем владеют монетами моложе 155 дней и статистически наиболее склонных к продаже монет.

Исторически формирование дна совпадает с тем, что спотовая цена торгуются ниже всех трех вышеупомянутых уровней базовой стоимости (т.е. MVRV < 1,0, выпуск за 25-ую неделю). Это указывает на момент времени, когда все группы в совокупности несут нереализованные убытки 🟪.

Текущий медвежий рынок находится в этом состоянии 56 дней, несмотря на кратковременный отскок выше Реализованной цены и с учетом Долгосрочных холдеров. По сравнению с типичной продолжительностью ~ 190 дней нахождения ниже цены реализации на предыдущих медвежьих рынках, 56 дней можно считать относительно коротким периодом времени.

В соответствии с нашим июньским докладом, самые низкие значения STH-MVRV, зафиксированные в этом цикле, ниже, чем во время капитуляции в декабре 2018 года, что говорит о том, что Краткосрочные холдеры испытали исторически большую степень финансовой боли.

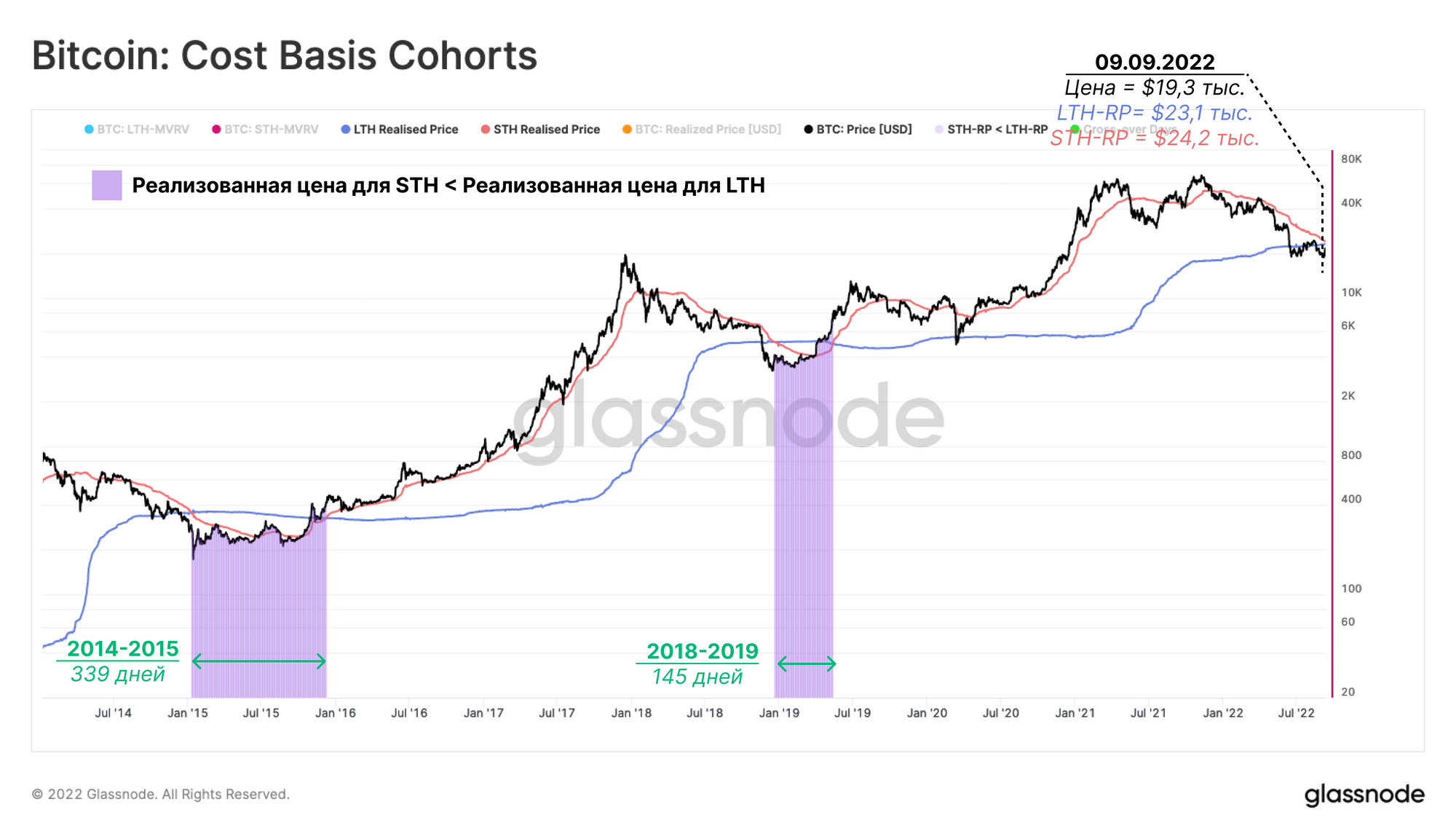

Затем мы можем сравнить среднюю цену приобретения за монету для группы Краткосрочных холдеров (🔴) со средней ценой приобретения для Долгосрочных холдеров (🔵), чтобы сравнить уровни давления на эти группы. На протяжении всего периода медвежьего тренда постоянное снижение цены приводит к тому, что цена реализации для Краткосрочных холдеров падала ниже Цены реализации для Долгосрочных холдеров 🟪.

Такие события происходят только на поздней стадии медвежьих рынков и обозначают периоды, когда средняя стоимость приобретения за последние 155 дней в настоящее время является более выгодной, чем средняя базовая стоимость для Долгосрочных холдеров. Такое положение дел является синонимом капитуляции, когда монеты, приобретенные около вершины цикла, продаются и переходят другим инвесторам по гораздо более низким ценам.

Несмотря на 10-месячный нисходящий тренд, этот медвежий рынок еще не достиг стадии пересечения скользящих средних. Предыдущим медведям потребовалось от 145 до 339 дней, чтобы восстановиться после такого пересечения. Учитывая траекторию скльзящих средних Реализованных цен, мы можем ожидать пересечение в середине сентября.

Ралли выше 24,5 тыс.$ отменилось, что дало нам возможность наблюдать за объемом монет, вновь вернувшихся из прибыли в состояние нереализованных убытков.

Основная идея: Резкое отклонение цены от максимумов или минимумов диапазона консолидации может быть исключительно ценным для анализа. Такие события отражают объем монет в холдинге, которые перешли от нереализованной прибыли к нереализованным убытком (или наоборот). Таким образом, такие показатели, как Процент Предложения в прибыли, могут быть использованы для измерения объема монет, которые перешли из рук в руки в этом ценовом диапазоне.

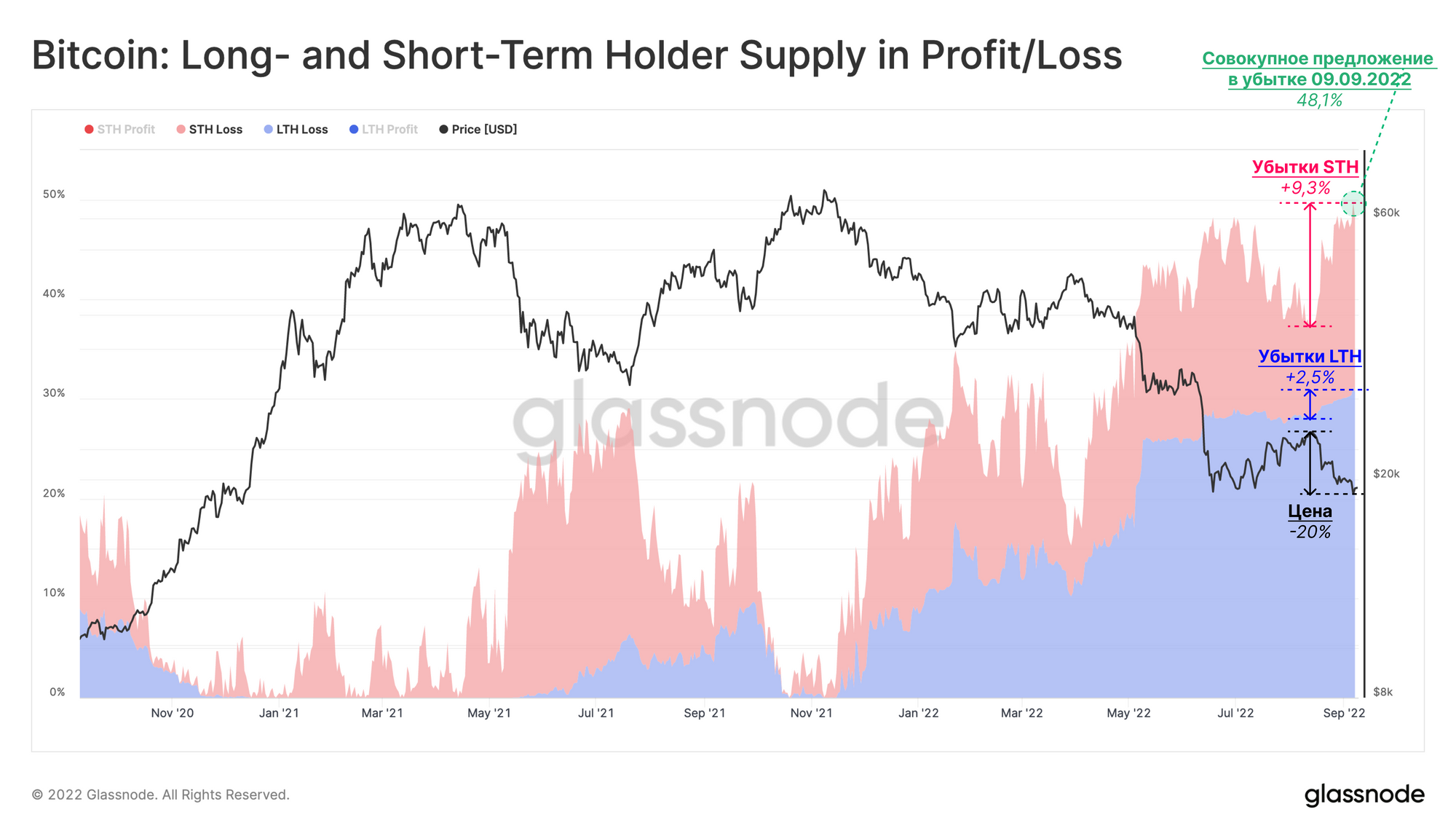

С середины августа общий Процент Предложения в убытке вырос на 11,8%, достигнув 48,1%. Как показано на графике ниже, вклад Краткосрочных Держателей 🟥 (9,3%) значительно выше, чем Долгосрочных Держателей 🟦 (2,5%). Эта разница подчеркивает растущую динамику притока капитала после того, как спотовые цены упали ниже Реализованной цены в начале июня.

Другими словами, эта высокая концентрация монет Краткосрочных холдеров в диапазоне от 24 тыс.$ до 18,5 тыс.$ указывает, что 9,3% предложения монет было недавно реализовано, что предполагает как капитуляцию, так и эквивалентный приток спроса в этом ценовом диапазоне.

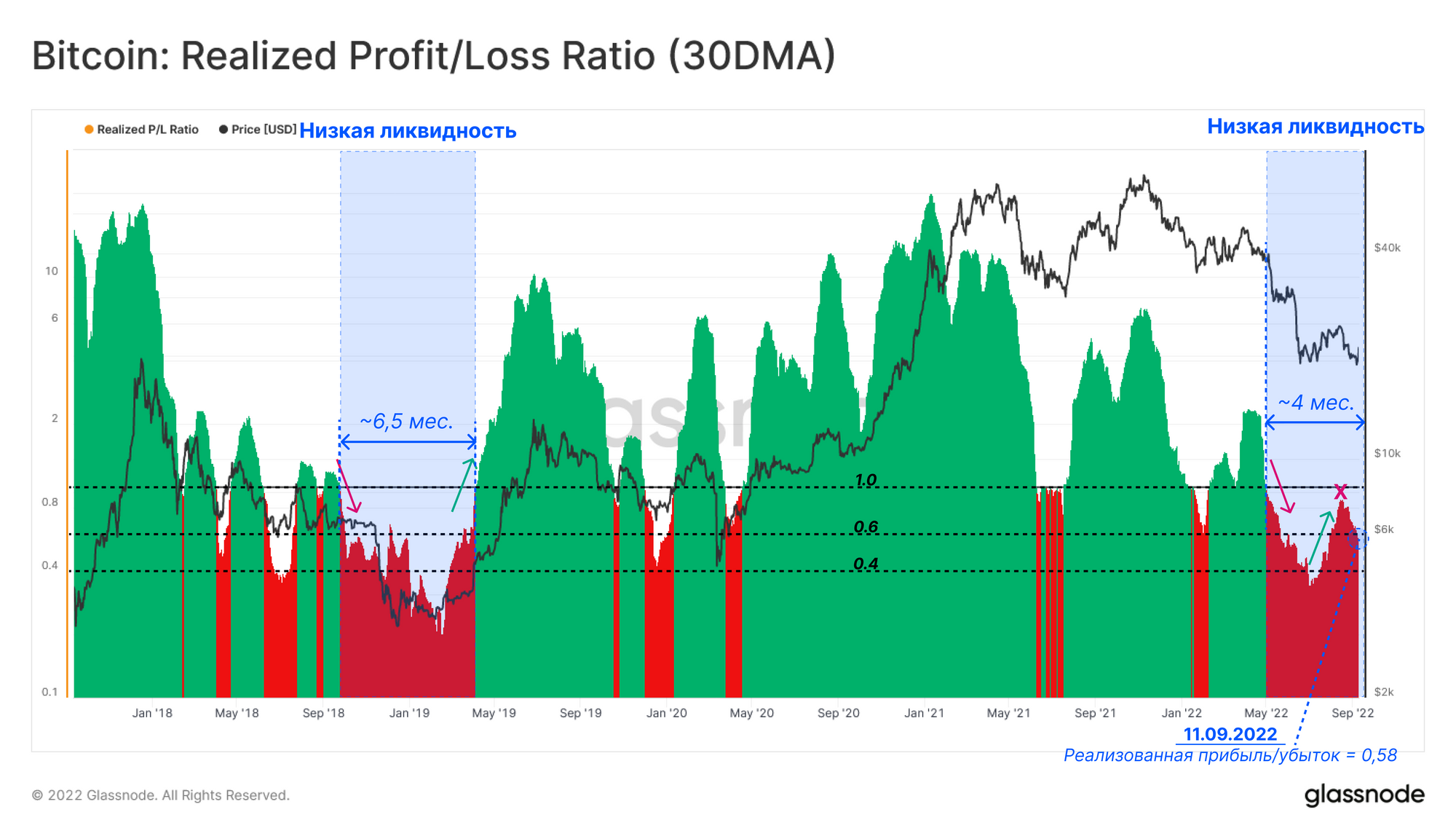

Далее мы рассмотрим метрику Соотношения Реализованной прибыли/убытков, которая измеряет соотношение между объемом монет, которые были переведены с прибылью, и теми монетами, которые были переведены с убытками. Отслеживание среднемесячного значения этого показателя позволяет аналитикам оценивать изменения в динамике рынка и настроениях инвесторов, а также характеризовать доминирующий профиль монет, находящихся в обращении.

- Режим доминирования прибыли> 1 🟩: На ранних стадиях бычьих рынков новый спрос достаточно силен, чтобы поглотить давление продаж. Большой объем прибыли. Этот показатель исторически фиксировал резкое пересечение уровня 1.0 на ранних фазах бычьего роста.

- Режим доминирования убытков < 1 🟥: В период расширенной фазы медвежьих рынков, когда предложение не удовлетворяется достаточным спросом до тех пор, пока не произойдет окончательная капитуляция. Этот индикатор обычно падает и остается ниже 1,0 в середине медвежьего тренда, но обычно это происходит перед капитуляцией, являясь ранним сигналом.

Интервал между падением ниже и восстановлением до уровня 1.0 - это период, когда медвежьи настроения достигают своего пика также из-за недостаточной ликвидности спроса. С качественной точки зрения, текущий режим Низкой ликвидности начался ~ 4 месяца назад, и его можно сравнить с 6-месячным периодом, наблюдавшимся во время медвежьего рынка 2018-2019 годов.

Интересным наблюдением является восходящий тренд, который начался в первой половине июня и достиг пика в середине августа, но с тех пор снизился до уровня 0,58. Этот показатель подтверждает, что во время последнего ралли произошел всплеск фиксации прибыли инвесторами (подробнее рассмотрено в выпуске за 35-ую неделю).

🔔 Обратите внимание: Показатель соотношения реализованной прибыли/убытков (30DMA), превышающий 1,0, может сигнализировать о восстановлении прибыльности инвесторов и о притоке нового спроса.

Новый материал: Перед Слиянием - анализ сети Beacon Chain в Эфире

Слияние #Эфира уже на горизонте, ожидается, что оно произойдет на этой неделе. В рамках нашего последнего сотрудничества с CoinMarketCap мы изучаем набор новых показателей Proof-of-Stake для детализации производительности сети. Ознакомьтесь с нашим новым докладом о Beacon Chain.

Волатильность медвежьего рынка

Сохраняющаяся картина рынка подчеркивает значительную роль поведения краткосрочных холдеров в недавних движениях цен. Поэтому, как ключевая группа, представляющая интерес, оценка расходования Краткосрочных холдеров имеет первостепенное значение для выявления устойчивого формирования дна. Основным инструментом для изучения прибыльности этой группы инвесторов является SOPR для Краткосрочных холдеров, указывающий среднюю прибыль, кратную потраченным монетам.

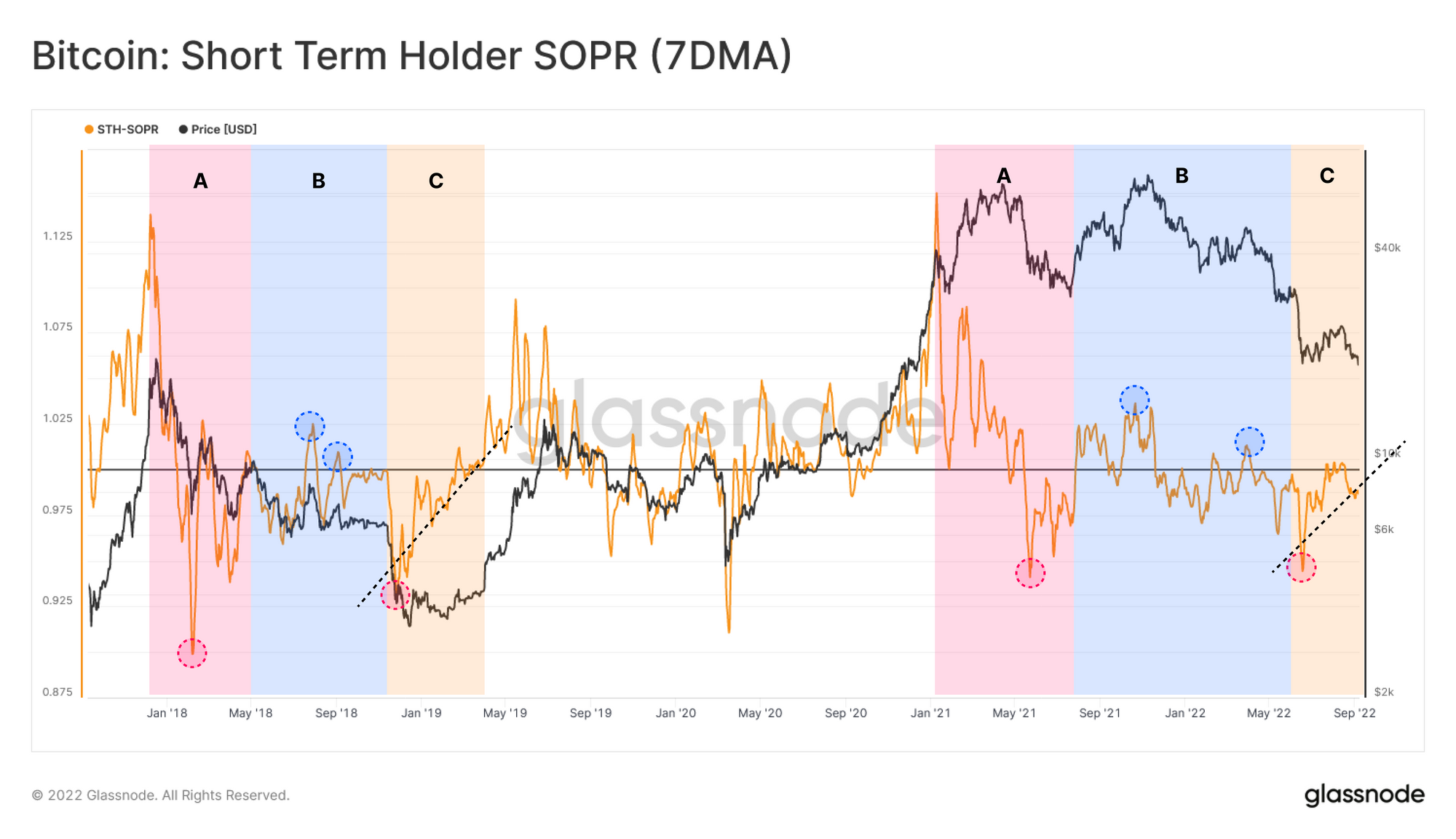

Структура STH-SOPR является надежным ориентиром для отображения различных стадий медвежьего рынка:

A) Фаза после ATH 🟥: Осознание больших потерь после того, как пузырь ATH лопается, проявляется в виде резкого падения до уровней ниже 1, за которым обычно следует нестабильный режим рынка.

B) Ралли медвежьего рынка 🟦: По мере развития медвежьего рынка формируется хрупкое равновесие как следствие слабого спроса и нового предложения, поскольку холдеры ищут выходную ликвидность. Этот этап предназначен для многочисленных ралли медвежьего рынка, достигающих максимума на различных уровнях прибылей и убытков, но все они в конечном итоге не могут обеспечить прорывов выше установившегося диапазона.

C) Период после капитуляции 🟨: Поскольку временная составляющая медвежьего рынка начинает психологически истощать инвесторов, потенциал капитуляции соответственно возрастает. За этим вымыванием часто следует период восстановления прибыльности и восходящий тренд SOPR.

Распродажа в июне 2022 года имеет много общего с фазой C, и недавний отклонение рынком ралли до 24 тыс. долларов показал убедительный повторный тест показателя STH-SOPR = 1,0, показывающий, что инвесторы продавали по базовой стоимости. Подобные отклонения нижней стороны типичны для моделей формирования медвежьего рынка.

🔔 Обратите внимание: SOPR для Краткосрочных холдеров и/ или aSOPR, превышающий 1,0, может сигнализировать о восстановлении прибыльности инвесторов и усилении рынка.

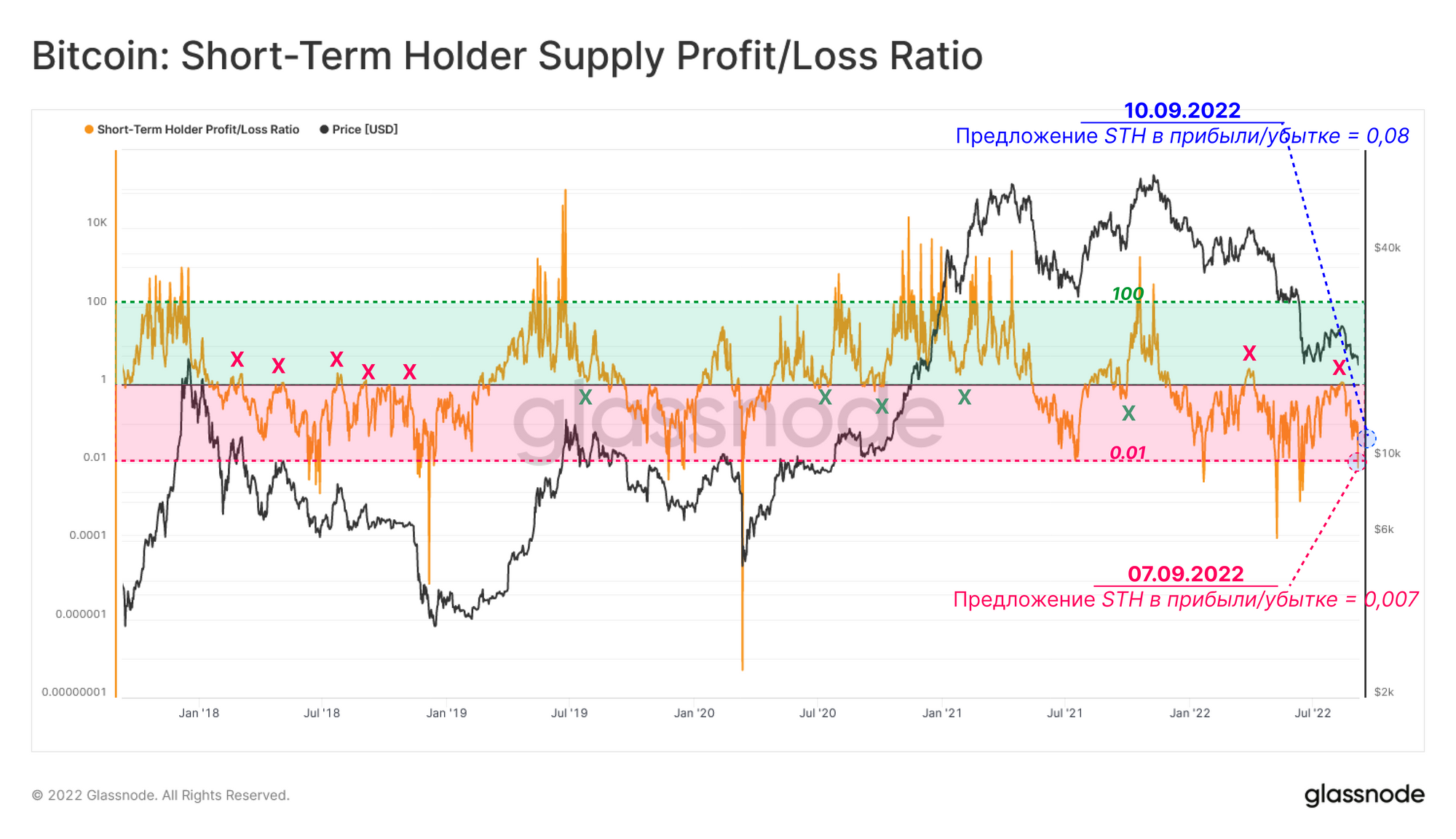

Мы можем использовать метрику Соотношения Предложения Краткосрочных холдеров в прибыли/в убытке для оценки поведения Краткосрочных холдеров в период перехода от медвежьего рынка к бычьему. Этот показатель измеряет соотношение неизрасходованных монет Краткосрочных холдеров в прибыли к находящимся в убытке, аналогично идее SOPR, однако этот показатель используют неизрасходованных (удерживаемых) монет, а не потраченных.

Мы можем определить крайние уровни в условиях рынка краткосрочных холдеров:

- Соотношение Предложения Краткосрочных холдеров в прибыли/в убытке > 1 🟩: В период бычьих рынков более половины предложения краткосрочных холдеров остается в прибыли, что приводит к колебанию этого показателя выше 1. Более высокие значения указывают на больший стимул для фиксирования прибыли.

- Соотношение Предложения Краткосрочных холдеров в прибыли/в убытке < 1 🟥:На всех медвежьих рынках этот показатель находится ниже 1, поскольку предложение краткосрочных холдеров в основном находится в убытке. Более низкие значения указывают на большую вероятность капитуляции и на то, на каком уроне капитуляция произошла, предшествуя сильному восстановлению вверх.

Используя уровень 1.0 в качестве контрольной точки, мы можем предвидеть потенциальные точки разворота тренда. Например, коррекции бычьего рынка или ралли медвежьего рынка. Недавняя отмена ралли до 24 тыс.$ (❌) стала примером возможного поворотного момента для ралли медвежьего рынка, которое не смогло набрать обороты. Однако, стоит обратить внимание на восходящие минимумы последнего времени, которые схожи по структуре с STH-SOPR, что предполагает, что вскоре может начаться медленное, но заметное восстановление.

🔔 Обратите внимание: Соотношение Предложения Краткосрочных холдеров в прибыли/в убытке, превышающее 1,0, может сигнализировать о восстановлении прибыльности инвесторов и усилении рынка.

Старые киты возвращаются к жизни

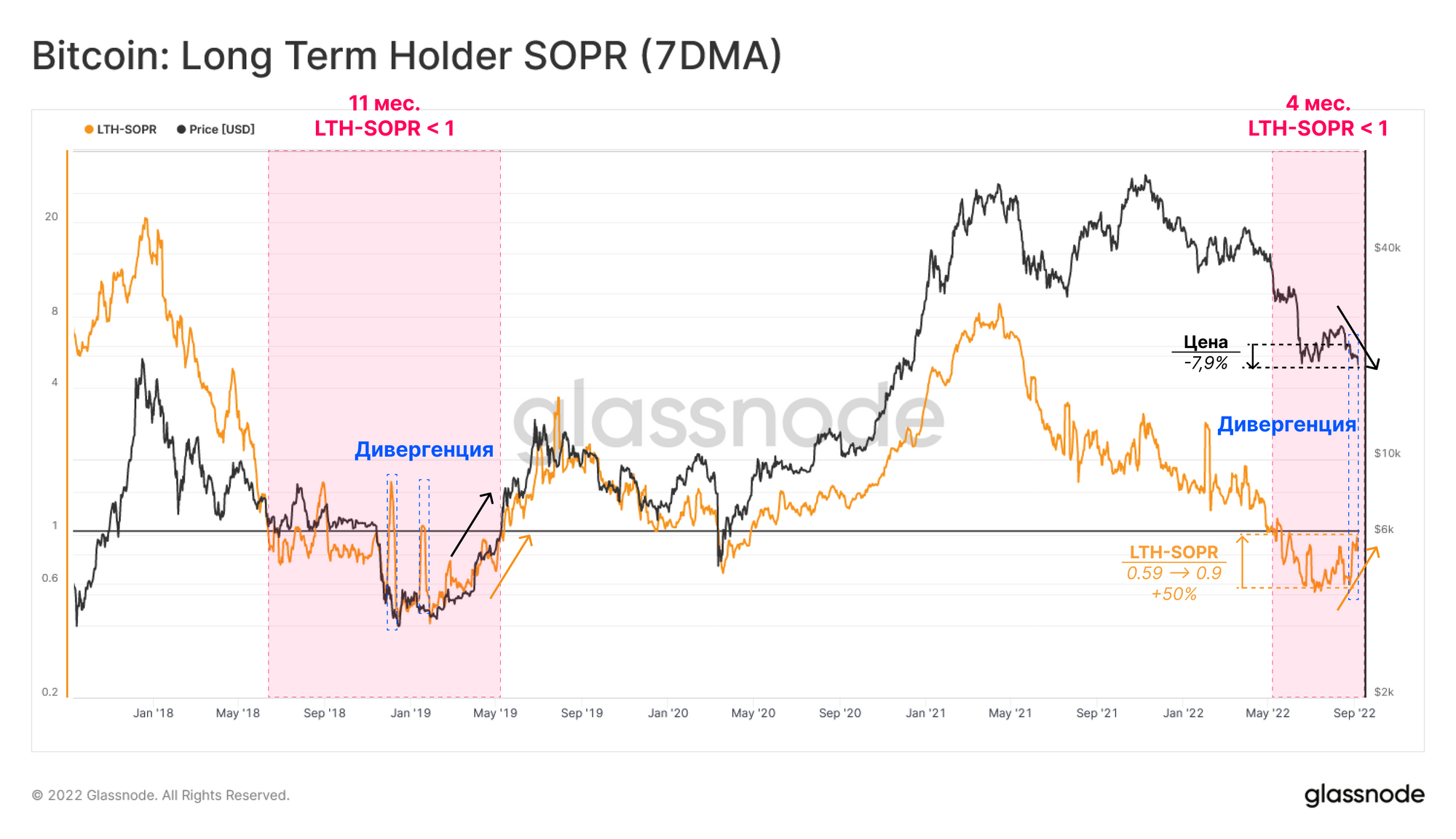

Медвежьи рынки Биткоина способны вывести из себя даже самых стойких инвесторов. Режим низкой прибыльности для Долгосрочных холдеров можно проанализировать с помощью показателя LTH-SOPR. Исторически сложилось так, что резкий прорыв выше 1 сигнализировал о возвращении к бычьему тренду на рынке.

По сравнению с 11 месяцами низкой прибыльности на медвежьем рынке 2018-19 годов 🟥, на текущем рынке LTH-SOPR торгуется ниже 1 всего 4 месяца. Иногда мы можем наблюдать резкий скачок показателя LTH-SOPR 🟦. Эти внезапные всплески обычно объясняются переводом большого объема старых монет, которые приносят большую прибыль.

🔔 Обратите внимание: SOPR для Долгосрочных холдеров, превышающий 1,0, может сигнализировать о восстановлении прибыльности инвесторов и усилении рынка.

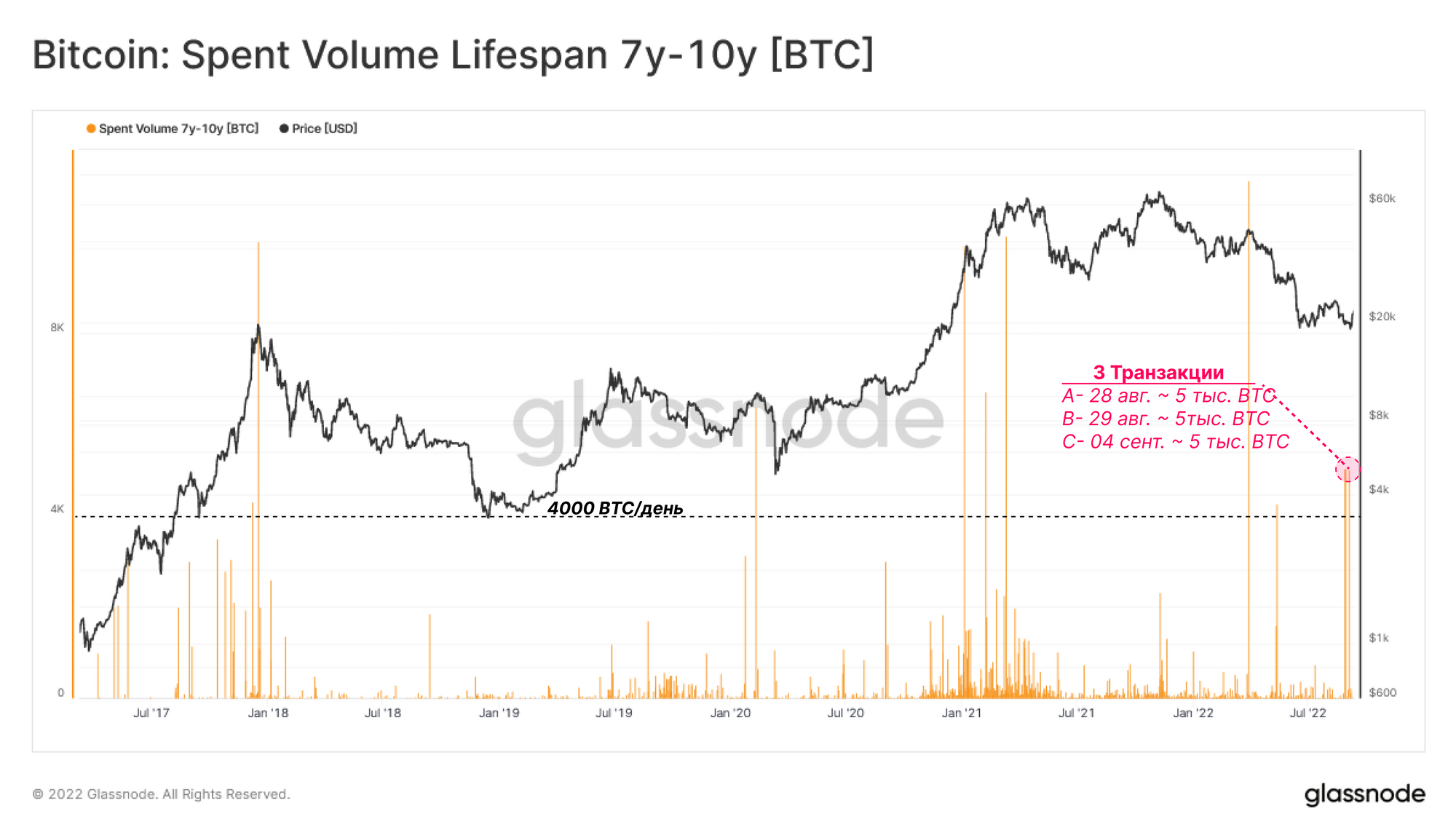

Как правило, трактовка этих событий требует детального исследования с помощью науки о данных блокчейна. В следующем разделе мы подробно рассмотрим анализ, связанный с недавними расходами трех UTXO, каждый из которых содержал более 5000 BTC, все они были приобретены в декабре 2013 года, когда цена Биткоина составляла 543 доллара.

Во-первых, чтобы подчеркнуть важность недавнего скачка LTH-SOPR, мы можем обратиться к следующему графику, отражающему ежедневный объем потраченных монет 7-10-летней давности. Примечательно, что в истории есть только 11 случаев, когда ежедневный объем монет 7-10-летней давности превышал 4k BTC в день, причем три из них произошли за последние две недели.

Отмеченные транзакции можно охарактеризовать следующим образом:

- A- Блок # 751518, 28 августа 2022 года (19,6 тыс.$), расходовано 5000 BTC (1500 BTC неизвестному получателю и 3500 BTC Kraken), Первоначальная дата покупки: 19 декабря 2013 года (543,14$)

- B- Блок # 751723,29 августа 2022 года ( 20,2 тыс.$), расходовано 5000 BTC (BTC разделен на 170 адресов за одну транзакцию), Первоначальная дата покупки: 19 декабря 2013 года (543,14$)

- C- Блок # 752637,04 сентября 2022 года (19,9 тыс.$), расходовано 5000 BTC (непосредственным получателем транзакции является Kraken), Первоначальная дата покупки: 19 декабря 2013 года (543,14$)

Таким образом, внезапный пик LTH-SOPR, скорее всего, был обусловлен этими тремя старыми крупными кошельками, которые получили огромный объем прибыли, переведя свои средства, приобретенные в конце 2013 года. На следующем графике показаны две из этих транзакций, по внесению средств в Kraken, реализовав в общей сложности прибыль в размере 163,48 млн $ на 8,5 тыс. BTC, отправленных непосредственно на Kraken.

Резюме и выводы

Учитывая, что на этой неделе цена Биткоин находится на 72,5% ниже уровня ATH ноября 2021 года, рынок имеет много общего с последней фазой медвежьего рынка 2018-19 годов. Недавнее ралли на медвежьем рынке привело к падению цен с 24,5 тыс. долларов до уровня ниже 18,5 тыс. долларов, в результате чего значительный объем предложения краткосрочных холдеров вернулся в состояние нереализованных убытков.

В целом, основными факторами, влияющими на текущую структуру рынка, по-видимому, являются Краткосрочные холдеры, которые борются за лучшую цену входа и ту небольшую прибыль, которую можно получить на рынке. Чувствительность к изменениям цен и степень уверенности этих инвесторов в условиях нестабильной макроэкономической среды является ключевым фактором в определении ближайшего направления рынка. Долгосрочные холдеры уже испытали значительное вымывание и, как правило, переходят к сохранению монет в состоянии бездействия на текущем этапах.

Недавнее ралли не смогло достичь скорости выхода за уровень сопротивления, о чем свидетельствуют отклонения по многочисленным коэффициентам SOPR и доходности инвесторов. Приток спроса на сегодняшний день оказался недостаточным для того, чтобы погасить давление со стороны продаж. Другими словами, сейчас ведется битва за защиту области в 20 тысяч долларов, но стоит помнить, что медвежий рынок часто проходит путь длиною в несколько месяцев, прежде чем дно окончательно сформируется.

Обновления продукта

Все обновления продукта, улучшения и ручные обновления показателей и данных записываются в наш журнал изменений для вашего ознакомления.

- Выпущена большая панель наборов инструментов для работы с Деривативами, Предложением и Рыночными индикаторами для Биткоина и Эфира.

- Подписывайтесь на наш Twitter

- Присоединяйтесь к нашему Telegram-каналу

- Переходите на форум Glassnode для подробных обсуждений и анализа.

- Для изучения он-чейн метрик и живых графиков переходите на Glassnode Studio

- Для получения автоматических оповещений об основных он-чейн показателях внутри сети и активности на биржах переходите на наш твиттер Glassnode Alerts.