Aumenta la Oferta de los Camarones: Revaluando la Distribución de la Oferta de Bitcoin

La distribución de la oferta de Bitcoin continúa siendo un tema que suscita un gran interés, para analizar el flujo de capitales y conocer el comportamiento de los diferentes grupos inversores. Desglosamos la oferta por tamaños de cartera, y exploramos cómo se dispersan las monedas con el tiempo.

La distribución de la oferta de Bitcoin continúa siendo un tema que suscita un gran interés, tanto para analizar el flujo de capitales, como para conocer el comportamiento de los diferentes grupos que conforman la base inversora. La distribución monetaria es también el argumento bandera de muchos de los críticos de Bitcoin, quienes frecuentemente utilizan erróneamente datos sobre grandes carteras como prueba de que existe una intensa concentración de oferta en manos de un pequeño puñado de ballenas.

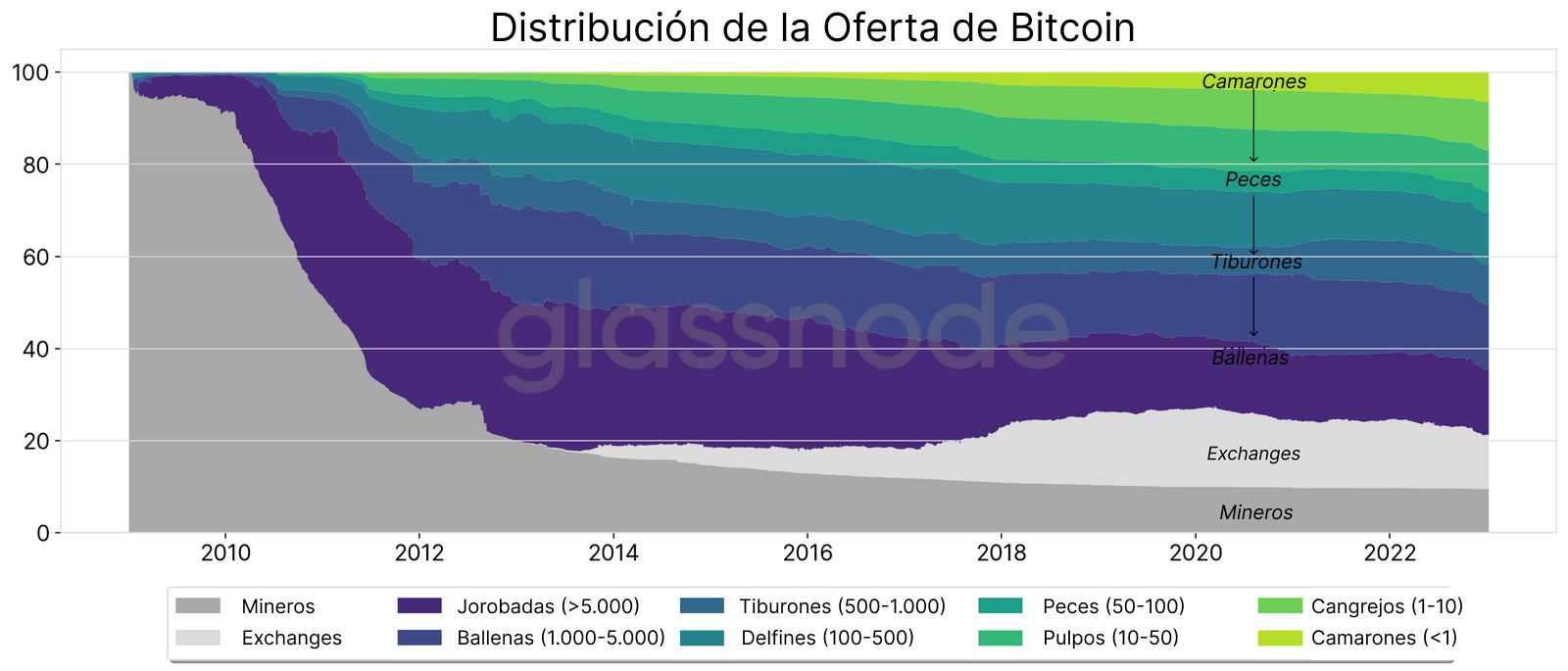

En nuestro artículo original, analizamos la distribución de Bitcoin para demostrar que la posesión de BTC con el paso del tiempo se dispersa cada vez más, y está mucho menos concentrada de lo que a menudo se alega. Para ese fin, implementamos nuestros algoritmos de agrupación que ajustan por entidades, los cuales aglutinan y ordenan múltiples direcciones que se considera pertenecen a una única entidad. Estas herramientas mejoran mucho nuestra precisión a la hora de medir el grado de actividad económica dentro del blockchain, y aísla a las grandes entidades, como pueden ser los exchanges o los productos ETF, que engloban a enormes colectivos de usuarios. Combinados optimizan nuestro ratio señal-ruido al usar la información del blockchain para tomar decisiones.

El objetivo de este artículo es proporcionar una actualización sobre el crecimiento y la contracción de la oferta en manos de estos diferentes grupos de entidades, y ofrecer algunas aclaraciones sobre la distribución de la oferta en circulación tal y como es a día de hoy.

Matices del análisis: Para simplificar, en este informe las cifras muestran valores agregados, lo que limita la discusión acerca de algunos detalles subyacentes. Al final del artículo se desarrollan varios puntos que hacen referencia esos matices para profundizar más.

Resumen y Aspectos a Considerar

- Este análisis actualizado sobre los cambios de oferta entre las carteras de diferentes tamaños demuestra que efectivamente la oferta de BTC ha seguido diseminándose a lo largo de tiempo, con además una incesante distribución minera como claro ejemplo.

- Una proporción de oferta cada vez mayor está en manos de las entidades más pequeñas, representativas de la clase minorista, donde los Camarones (< 1BTC) y los Cangrejos (< 10BTC) han absorbido una increíble cantidad de monedas x2,25 veces superior a las que han sido minadas en todo el año 2022.

- El índice de adopción institucional tras el mes de marzo del 2020 es más que visible en el blockchain en varios grupos de carteras, y sus balances dan muestras de responder cada vez más a movimientos del mercado (es decir, las crecidas/contracciones del precio). Las entidades con balance entre 10 y 1.000 BTC están absorbiendo unos volúmenes monetarios equivalentes al 100% de la oferta emitida durante el 2022.

- Las reservas de los exchanges se siguen drenando en su conjunto, y más especialmente desde el colapso de FTX. Se trata de la combinación de una mayor demanda por ejercer custodia propia, pero también del crecimiento de los servicios de custodia colaborativos e institucionales, además de otros productos como GBTC.

🪟 Todas las métricas que cubre este informe están disponibles en nuestro Panel de Distribución de la Oferta por Entidades.

Distribución de la Oferta de Bitcoin

Para comenzar, vamos a recordar nuestros grupos de especies marinas, que dividen las entidades del network de acuerdo a sus reservas de Bitcoin:

- Camarones (<1 BTC)

- Cangrejos (1-10 BTC)

- Pulpos (10-50 BTC)

- Peces (50-100 BTC)

- Delfines (100-500 BTC)

- Tiburones (500-1.000 BTC)

- Ballenas (1.000-5.000 BTC)

- Ballenas Jorobadas (>5.000 BTC)

- Exchanges y Mineros

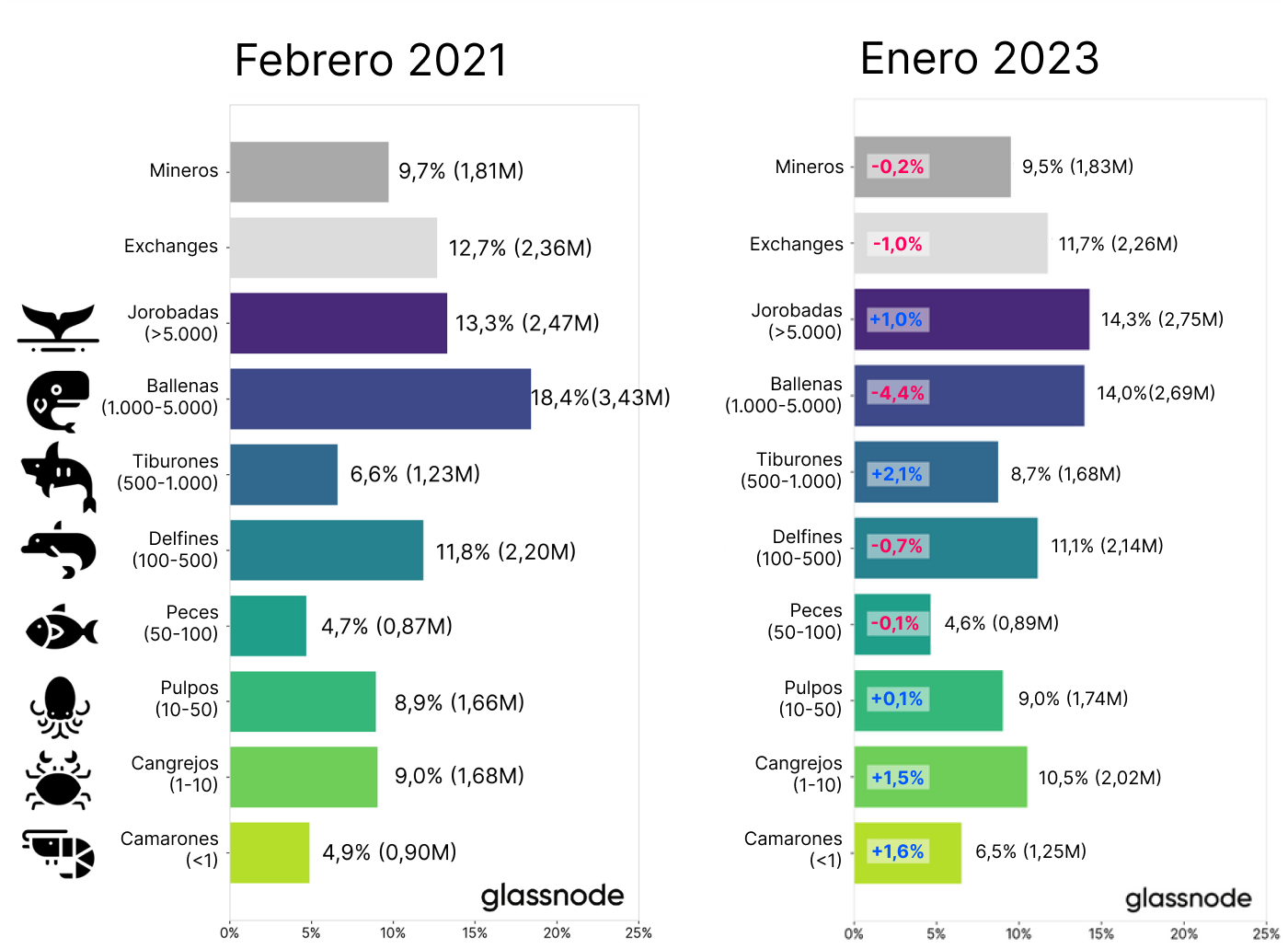

En nuestro artículo original, calculamos el porcentaje de la oferta en circulación y los volúmenes brutos monetarios en manos de cada una de estas entidades. La siguiente gráfica hace un resumen del nuevo estado de la posesión relativa de la oferta de Bitcoin aproximadamente dos años más tarde (el momento actual).

Al evaluar los cambios que ha sufrido cada grupo inversor desde febrero del 2021, encontramos que las entidades de menor porte (Camarones y Pulpos) ha tenido un crecimiento relativo, mientras que las Ballenas, Mineros y Exchanges han padecido las mayores contracciones en su cuota de participación sobre la oferta total.

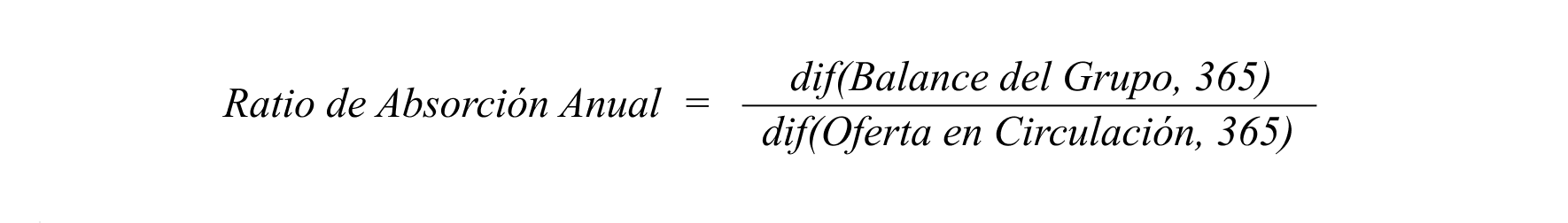

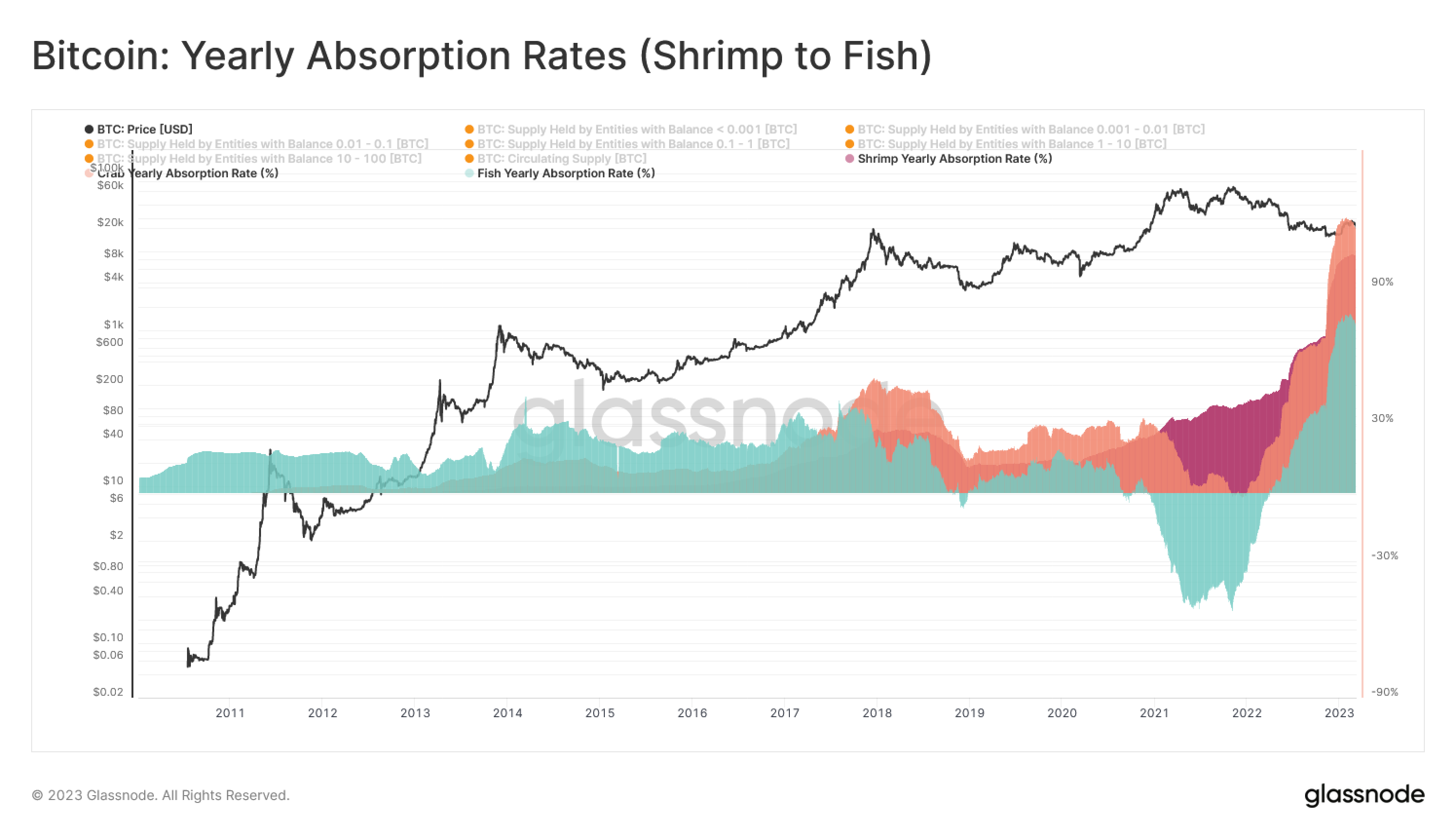

También podemos investigar los cambios de distribución relativa de esta oferta gracias a una nueva métrica, el Ratio de Absorción Anual. Esta herramienta nos proporciona una medida de cambio relativo del balance frente al volumen de nuevas monedas minadas en el transcurso del último año. De esta forma podemos conocer el grado de expansión / contracción que experimenta un grupo en relación a la nueva oferta que llega al mercado.

- Un Ratio de Absorción del 120% significa que el balance de ese grupo en particular creció x1,2 veces la cantidad de nueva oferta emitida.

- Un Ratio de Absorción del 0% significa que el balance de ese grupo en particular se mantuvo estable en el último año.

- Un Ratio de Absorción del -80% significa que el balance de ese grupo en particular se redujo en x0,8 veces la cantidad de nueva oferta emitida.

⛏️ Mineros

Vamos a arrancar con el conglomerado minero, que representan la producción de BTC, y quienes son los custodios originales de cada nueva moneda que entra en circulación. Una de las críticas contra Bitcoin más extendidas y populares es que la muy capitalizada y enorme industria minera tiene una habilidad desproporcionada para amasar y amontonar cantidades ingentes de monedas, lo que les convierte en un foco de concentración de oferta (por supuesto este argumento ignora los tremendos costes operacionales y la faceta hiper-competitiva del mercado de producción de BTC).

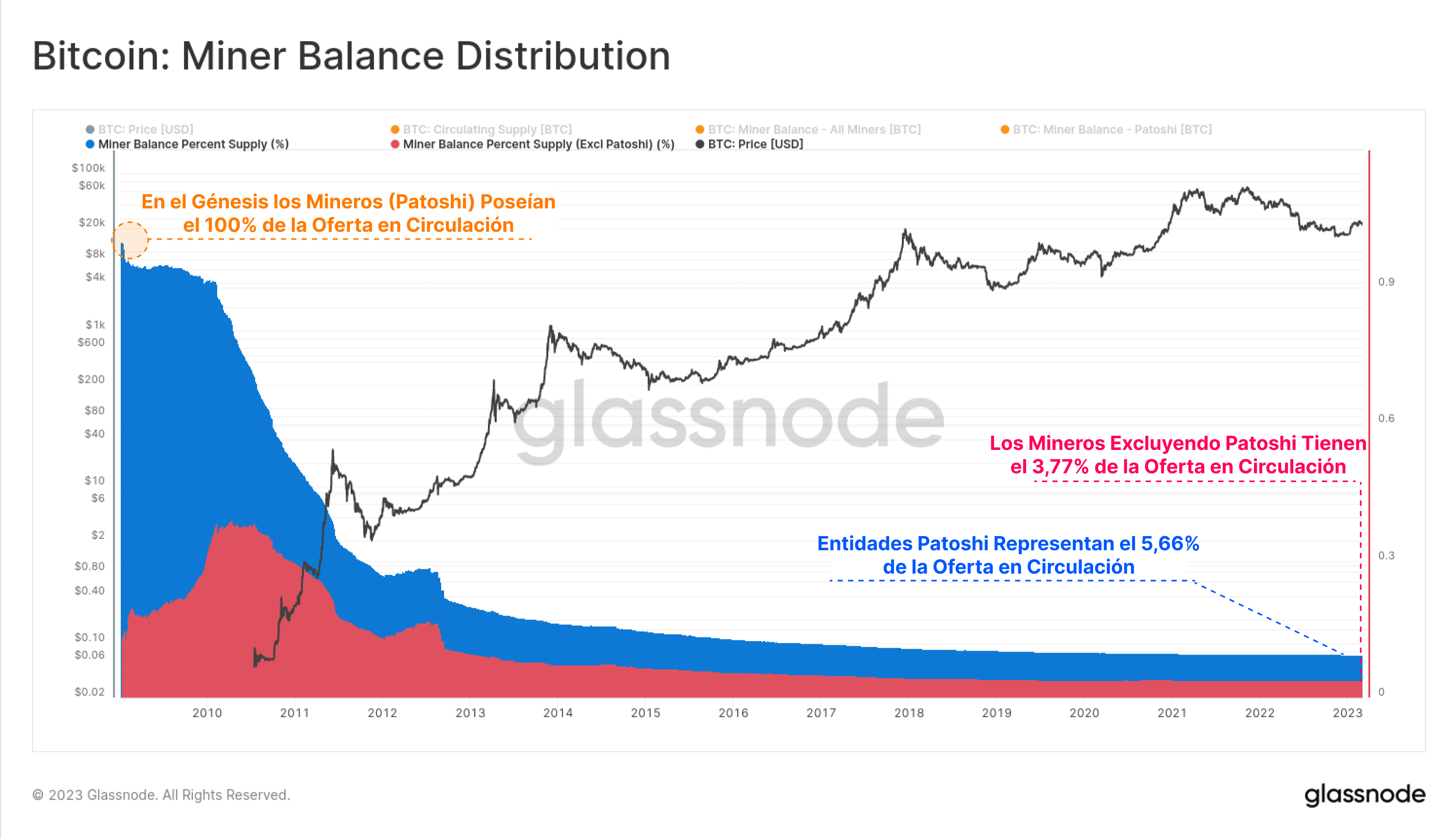

De todas las críticas que se le lanzan a Bitcoin, esta probablemente sea la más fácil de desmentir. Teniendo en cuenta el balance total en manos de los Mineros, podemos ver un declive agregado de su capital en posesión de un 100% en el momento del génesis, al escaso 9,5% de hoy en día. En realidad esta cifra es una sobreestimación de la porción de oferta en circulación que poseen los mineros, porque incluye las monedas Patoshi (que a medida que pasa el tiempo es más probable que se hayan perdido para siempre). Si desestimamos esas, vemos que el conjunto de mineros no-Patoshi tienen apenas el 3,77% de toda la oferta en circulación actual.

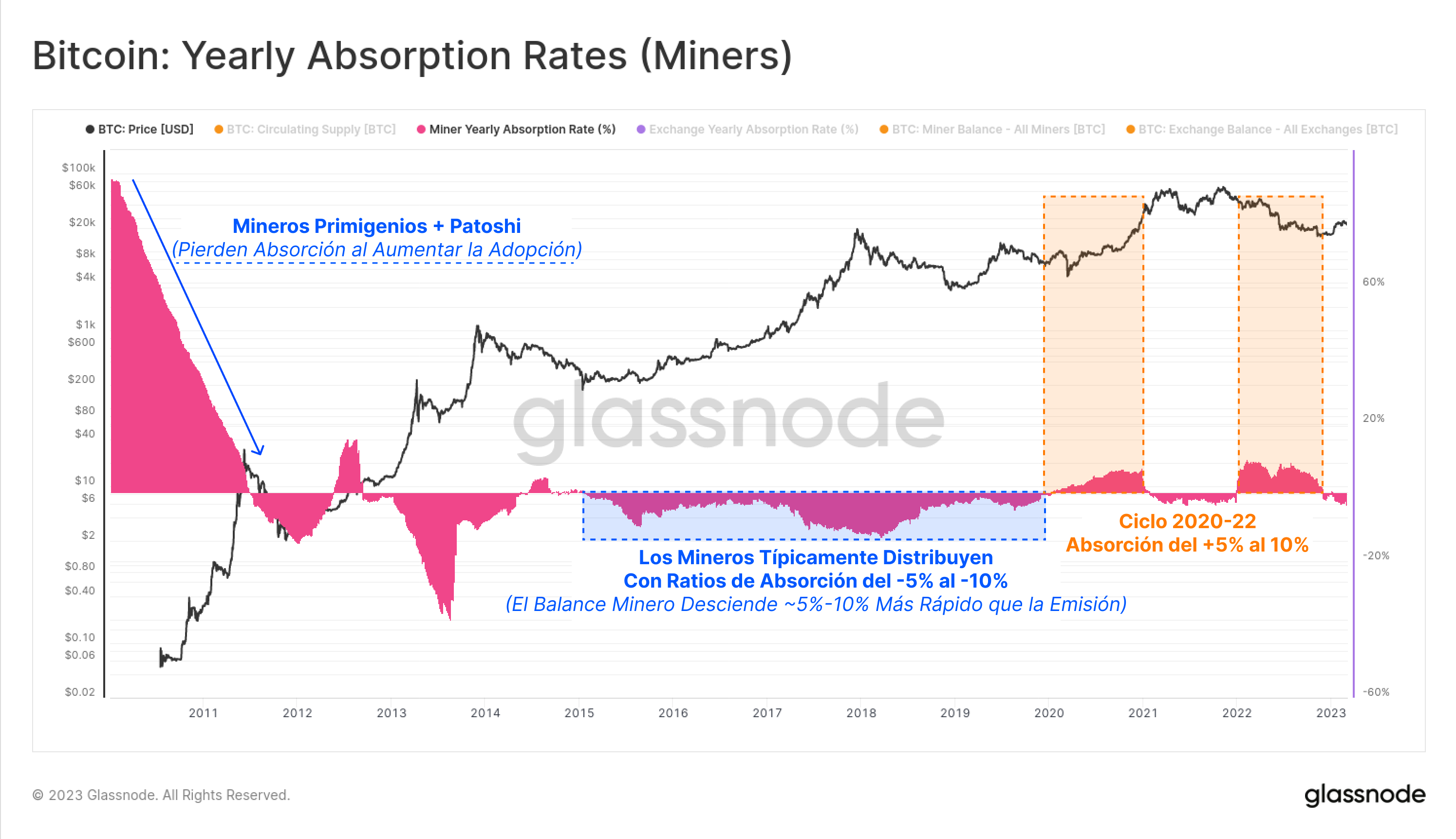

Esta gran fuerza distribuidora neta es observable también en los Ratios de Absorción Anuales de los mineros, donde por lo general, el balance de este conglomerado se reduce en un factor de 1,05 a 1,1 BTC por cada 1,0 BTC que se mina. Es la viva imagen de cómo gastan gradualmente el balance que han ido acumulando todos los mineros juntos a lo largo de la historia.

Saltan a la vista periodos del ciclo 2020-22, donde hubo momentos en los que los mineros realmente absorbieron ligeramente más BTC del que se estaba minando. Son periodos que coinciden con la aparición de empresas de minería que cotizan en bolsa, que cuentan con mayores facilidades a la hora de recaudar capital para financiar sus operaciones, más allá de conseguirlo a través de la venta directa de las monedas que generen.

De 🦐 Camarones [< 1BTC] a 🦀 Cangrejos [1-10 BTC]

Para conocer el grado de participación minorista, nuestra primera parada es el grupo de Camarones a Cangrejos, que congrega a todas aquellas entidades que poseen menos de 10 unidades de BTC. Este perfil de inversor está formado principalmente por participantes minoristas. Los HODLers expertos con estrategias de acumulación multi-anuales también aparecen en esta distribución, especialmente si emplean buenas prácticas de privacidad (como evitar reutilizar direcciones o agrupar sus fracciones de Bitcoin).

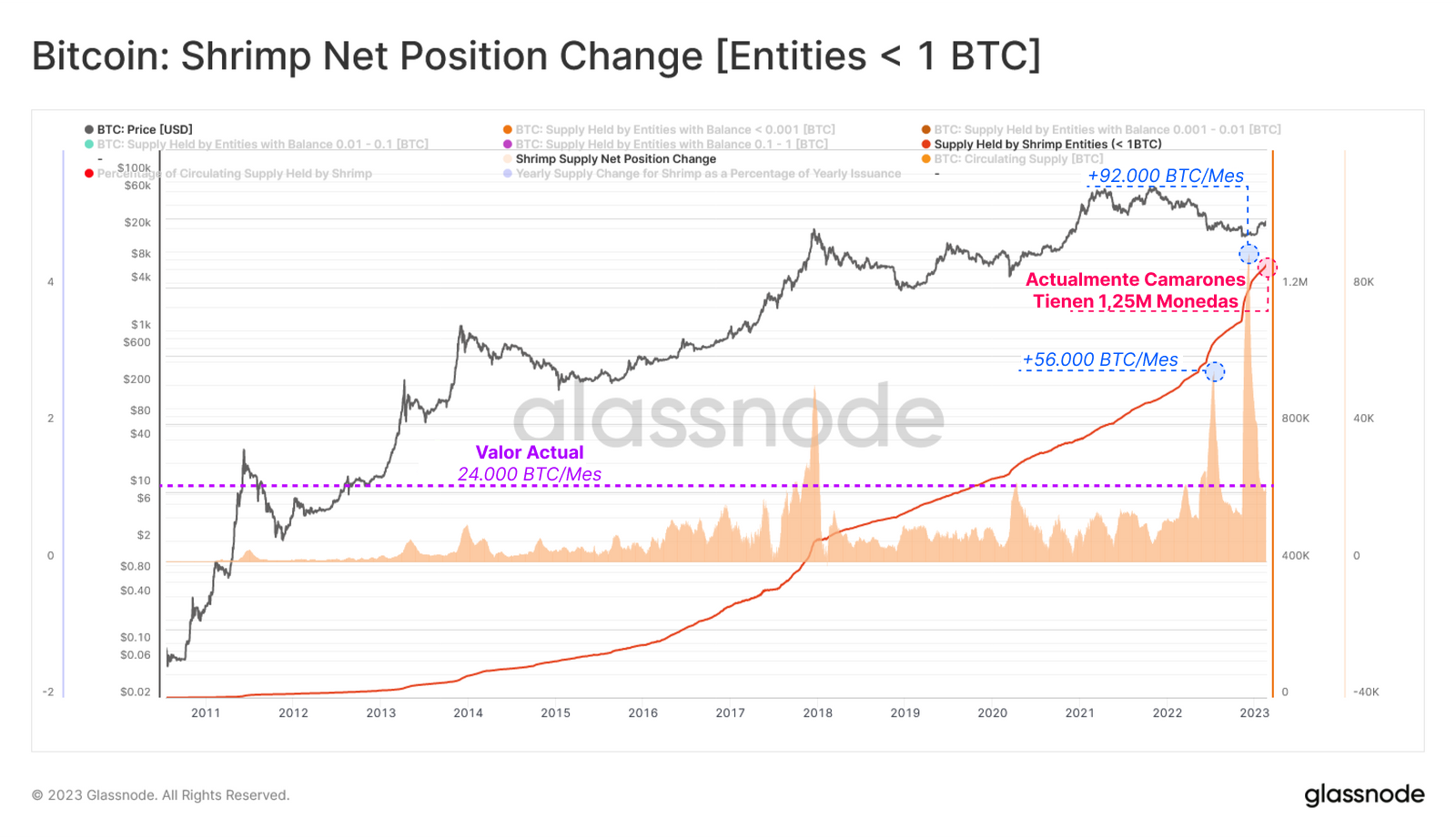

Al observar la oferta total en manos de las entidades Camarón y los cambios mensuales en sus niveles de oferta, encontramos dos puntos importantes:

- El cambio mensual de sus posiciones se ha mantenido positivo prácticamente de forma indefinida, y apenas se han registrado 37 días con un nivel de balance agregado inferior al del mes anterior.

- Las implosiones de LUNA y FTX ambas inspiraron los incrementos de oferta mensuales más agresivos vistos hasta la fecha, con +56.000 y +92.000 BTC al mes respectivamente.

Históricamente hablando, el actual cambio mensual en sus posiciones se mantiene elevado, de en torno a los +24.000 BTC al mes, y sólo 224 días han registrado cambios mensuales mayores que estos.

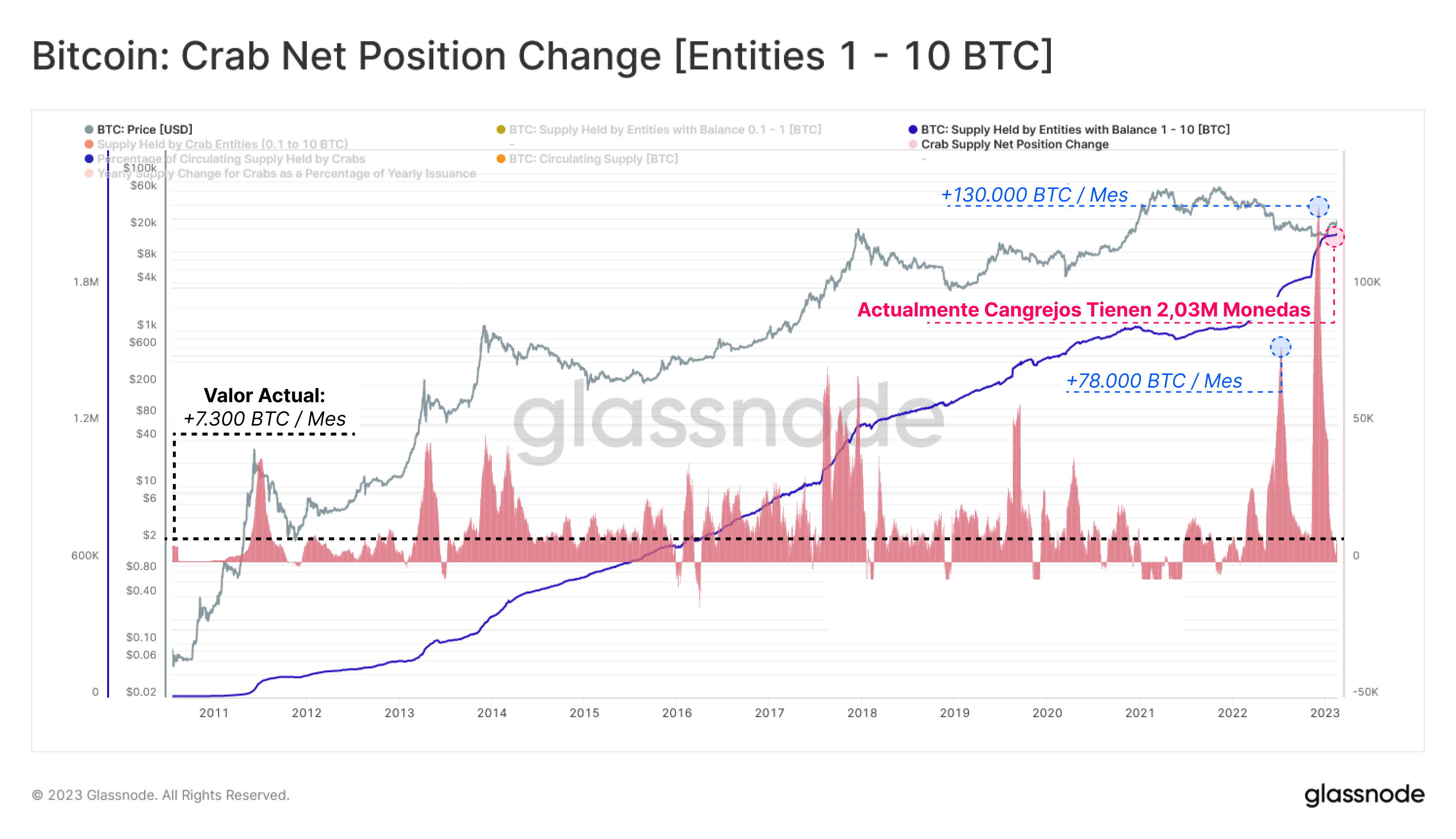

El grupo de los Cangrejos ha disfrutado de un crecimiento de balance mes a mes durante el 94% del tiempo, apenas ha descendido en 305 días. Tras los colapsos de LUNA y FTX, los Cangrejos también vivieron sus meses con mayor flujo positivo, +78.400 y +130.000 BTC respectivamente.

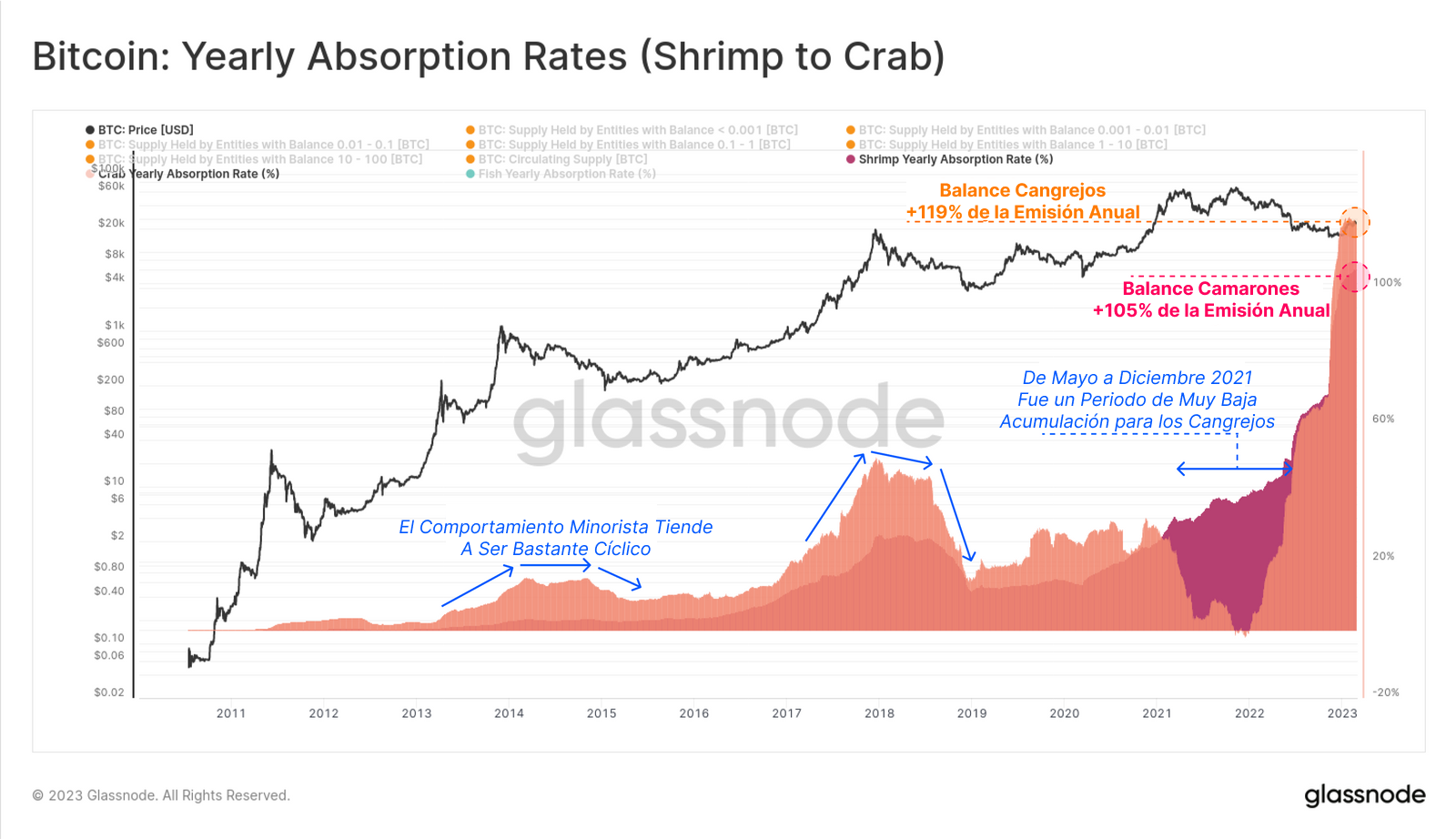

Hoy por hoy, las entidades Camarón controlan un nada desdeñable 6,6% de toda la oferta en circulación (habiendo crecido desde el 4,86% que tenían hace un año), es el equivalente a 1,26M BTC, mientras que los Cangrejos retienen el 10,5% de la oferta (también creciendo desde el 8,7% del año pasado), equivalente a 2,03M BTC.

Los Ratios de Absorción Anuales de ambos grupos también han sido casi siempre positivos desde la concepción de Bitcoin, destacando como excepción la falta de participación entre los Cangrejos durante la segunda mitad del 2022. Estos dos conjuntos inversores están estableciendo ahora mismo nuevos máximos históricos de crecimiento relativo en sus balances, imprimiendo unos ratios de absorción equivalentes al 105% de toda la emisión anual para los Camarones, y al 119% para los Cangrejos.

De 🐟 Peces [10-100 BTC] a 🦈 Tiburones [100-1.000 BTC]

Este grupo representa a individuos de alto poder adquisitivo, oficinas de trading y entidades de tamaño institucional que amasan entre 10 y 1.000 BTC. Este conglomerado en particular tiene un rango de balances especialmente amplio, es consecuencia de los matices acerca de cómo estas entidades custodian y gestionan sus fondos. Este grupo incluye a:

- Algunos inversores tempranos de Bitcoin que adquirieron muchas monedas a precios significativamente más bajos.

- Individuos pudientes que se han posicionado con fuerza en Bitcoin, incluyendo a aquellos que han distribuido sus adquisiciones en varios tramos (y quienes por tanto son dueños de varias transacciones con fracciones sin agrupar).

- Oficinas de trading, individuos de alto poder adquisitivo e instituciones que usan una mezcla de custodia propia y servicios de custodia de calibre profesional.

- Dado que el registro de contabilidad de Bitcoin es transparente, muchos de quienes ejercen su custodia dividen sus fondos en grupos de Transacciones Emitidas No Gastadas más pequeñas para evitar el ‘radar de ballenas’ (p.ej. 1.000 BTC pueden separarse en 100 transacciones de 10 BTC).

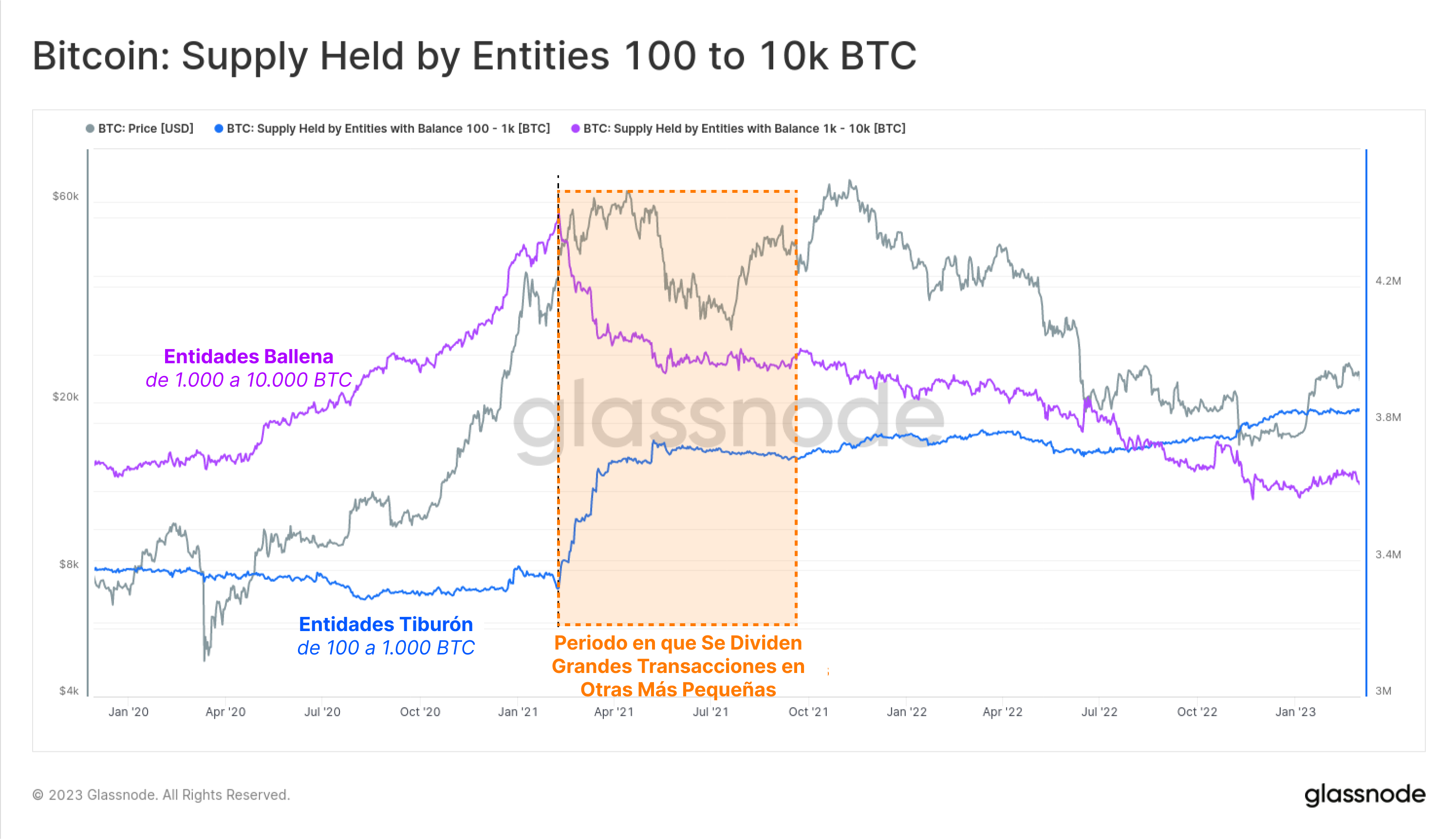

Se puede ver un ejemplo de esto último en la siguiente gráfica, donde grandes volúmenes de transacciones se diseminaron desde el ‘grupo Ballenero’ para ser transferidas al ‘Grupo Tiburón’ a comienzos del 2021.

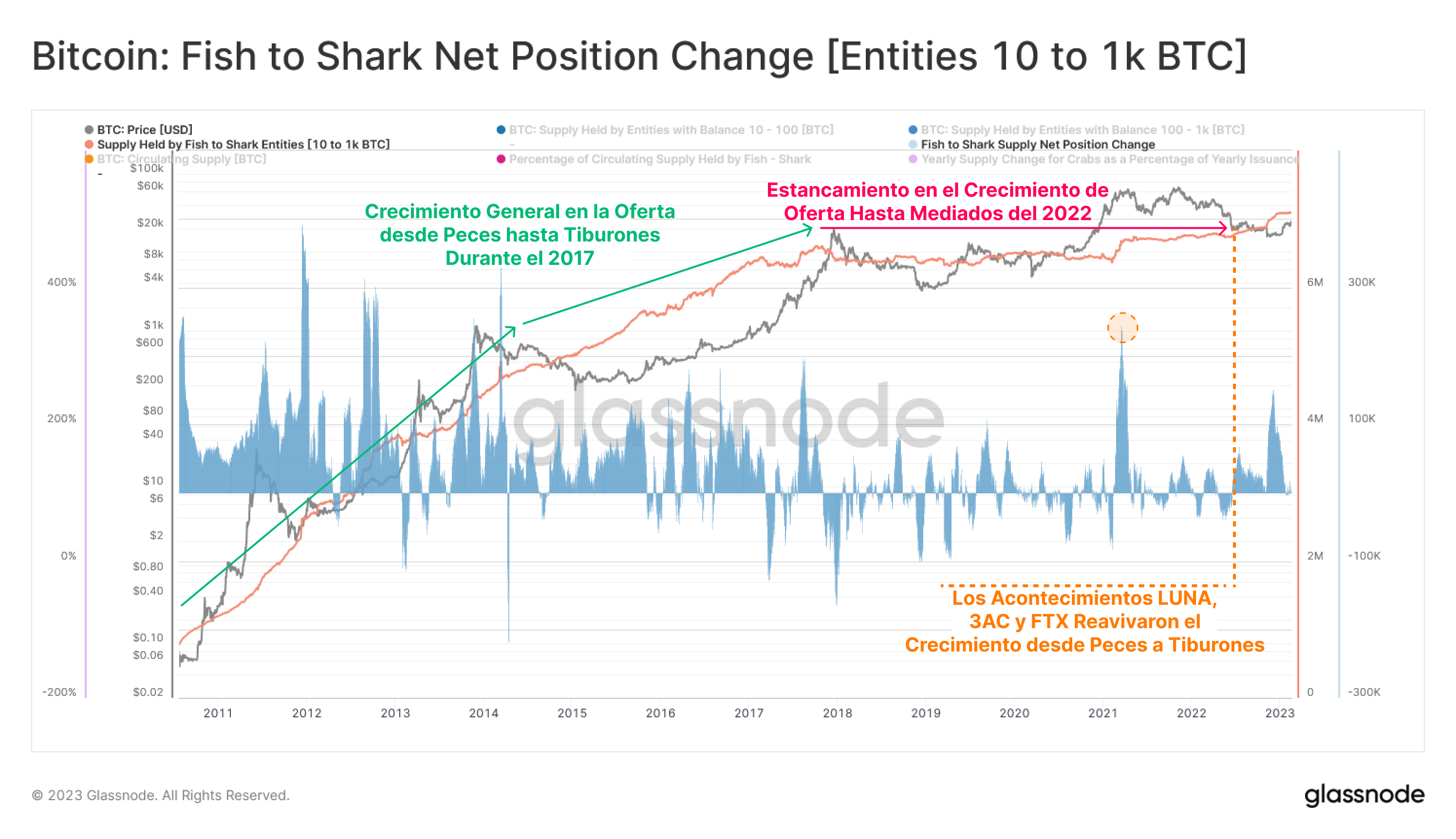

El grupo en su conjunto ha vivido un crecimiento de balance general desde el génesis hasta el 2017, estancándose tras el máximo parabólico del 2017. Después de esto, el comportamiento de estas carteras parece responder más a lo que ocurre en el mercado, mostrando patrones de trading a más corto plazo. El balance de este grupo se ha mantenido bastante uniforme a lo largo del tiempo, pero tiende a oscilar en respuesta a las señales que se presentan en el mercado.

Particularmente durante y después del gran evento de desapalancamiento que azotó el mercado desde mediados del 2022 en adelante, este grupo ha experimentado un nuevo crecimiento de su oferta en posesión relativamente orgánico. Esto sugiere que se ha producido un cambio en el comportamiento inversor de las entidades de este estrato en respuesta a las fuertes caías del precio, y también porque ahora son mucho más conscientes de los riesgos que entraña utilizar servicios de custodia externos.

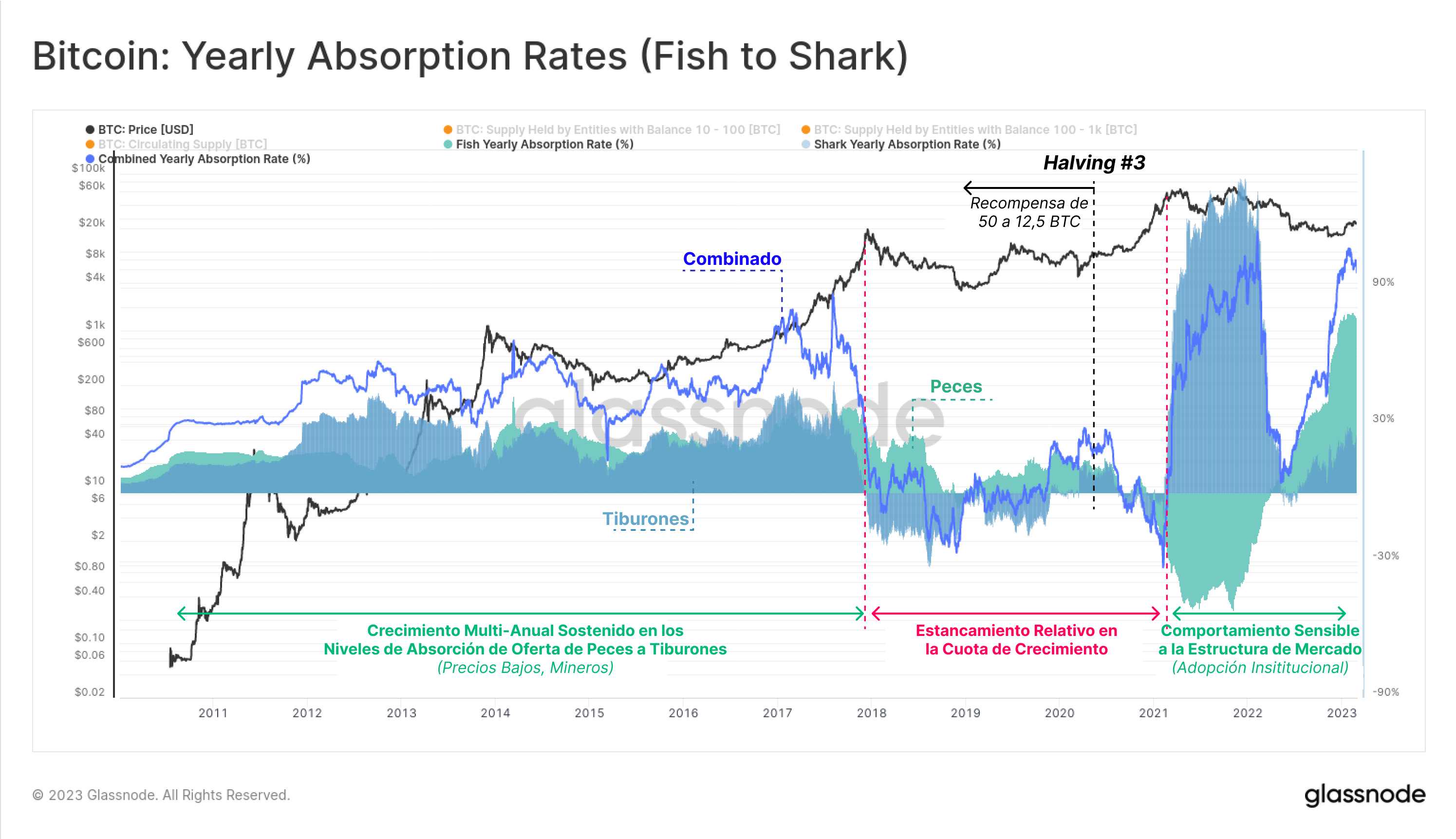

Si lo vemos a través de los Ratios de Absorción Anuales, el grupo que abarca de Peces a Tiburones presenta tres fases con distintos comportamientos:

- Del Génesis a diciembre del 2017: este grupo se dedicó principalmente a absorber oferta de forma neta, en parte debido a que todas las recompensas por bloque que se otorgaron por aquel entonces entraban en el rango de monedas que pertenece a este conglomerado (de 50 a 25 BTC), aunque también es debido a los precios relativamente bajos del momento, lo que hacia que conseguir una posición de ese tamaño fuese relativamente barato en términos de dólares americanos.

- De diciembre del 2017 a febrero del 2021: se aprecia un cambio en la estructura del ritmo de Absorción de Emisión Anual, en el que pasaron de un régimen de crecimiento constante, a uno con periodos más localizados de expansión y contracción. En este lapso de tiempo, este grupo mantuvo el cambio neto de su balance en un equilibrio neto, y con ello perdieron parte de su dominancia relativa sobre la oferta en circulación total.

- De febrero del 2021 en adelante: a la par que se produjo la gran adopción institucional, aumentó la liquidez del mercado, y el reconocimiento de Bitcoin en general, los cambios en el balance de este grupo se volvieron más volátiles, con una inclinación a continuar creciendo y expandiéndose. El grupo en estos momentos atraviesa un crecimiento de balance de un +104% de la emisión monetaria, con una división entre Peces y Tiburones de en torno al 75:25 aproximadamente en sus niveles de contribución, respectivamente.

🐳 Ballenas [+1.000 BTC]

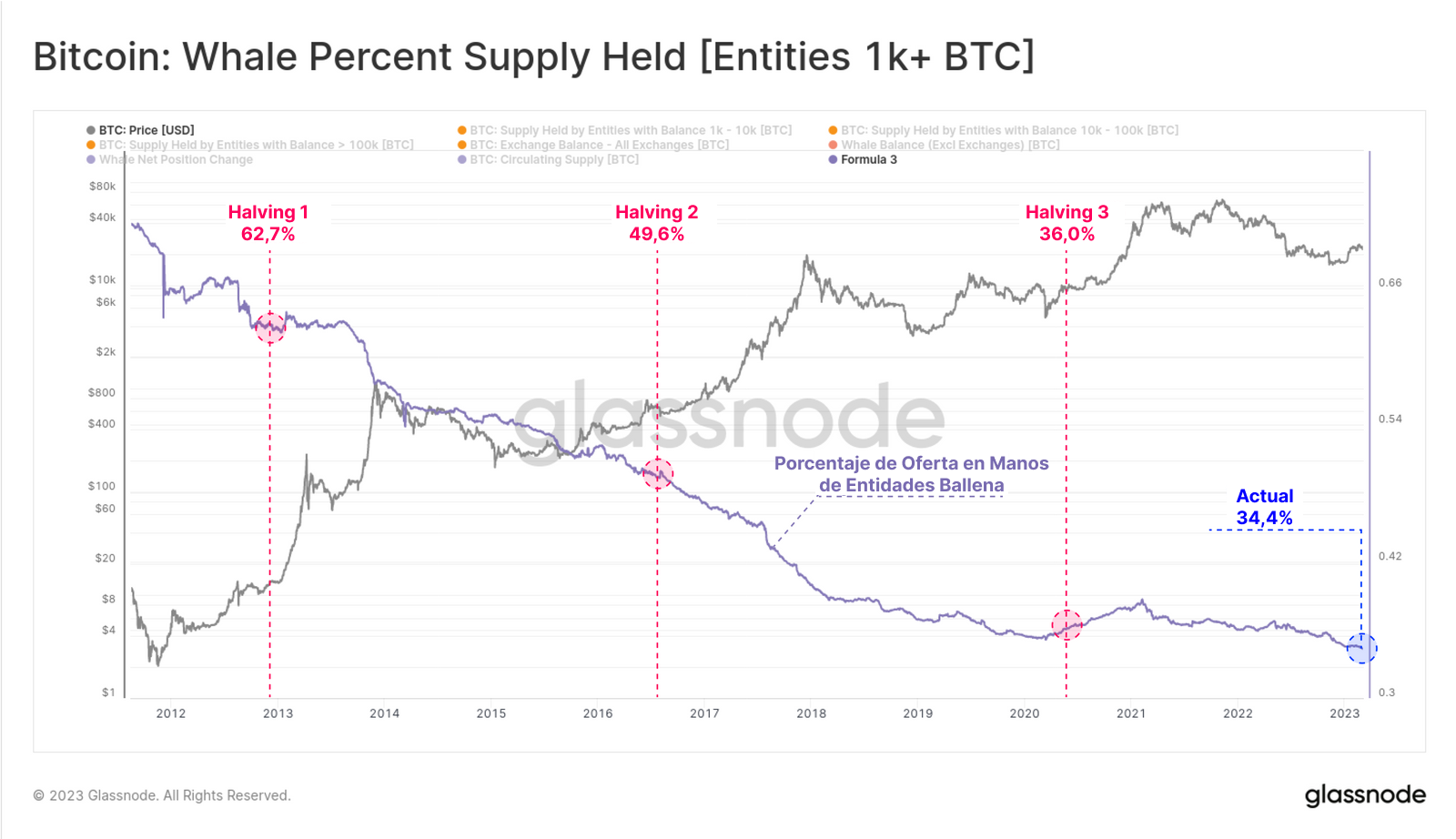

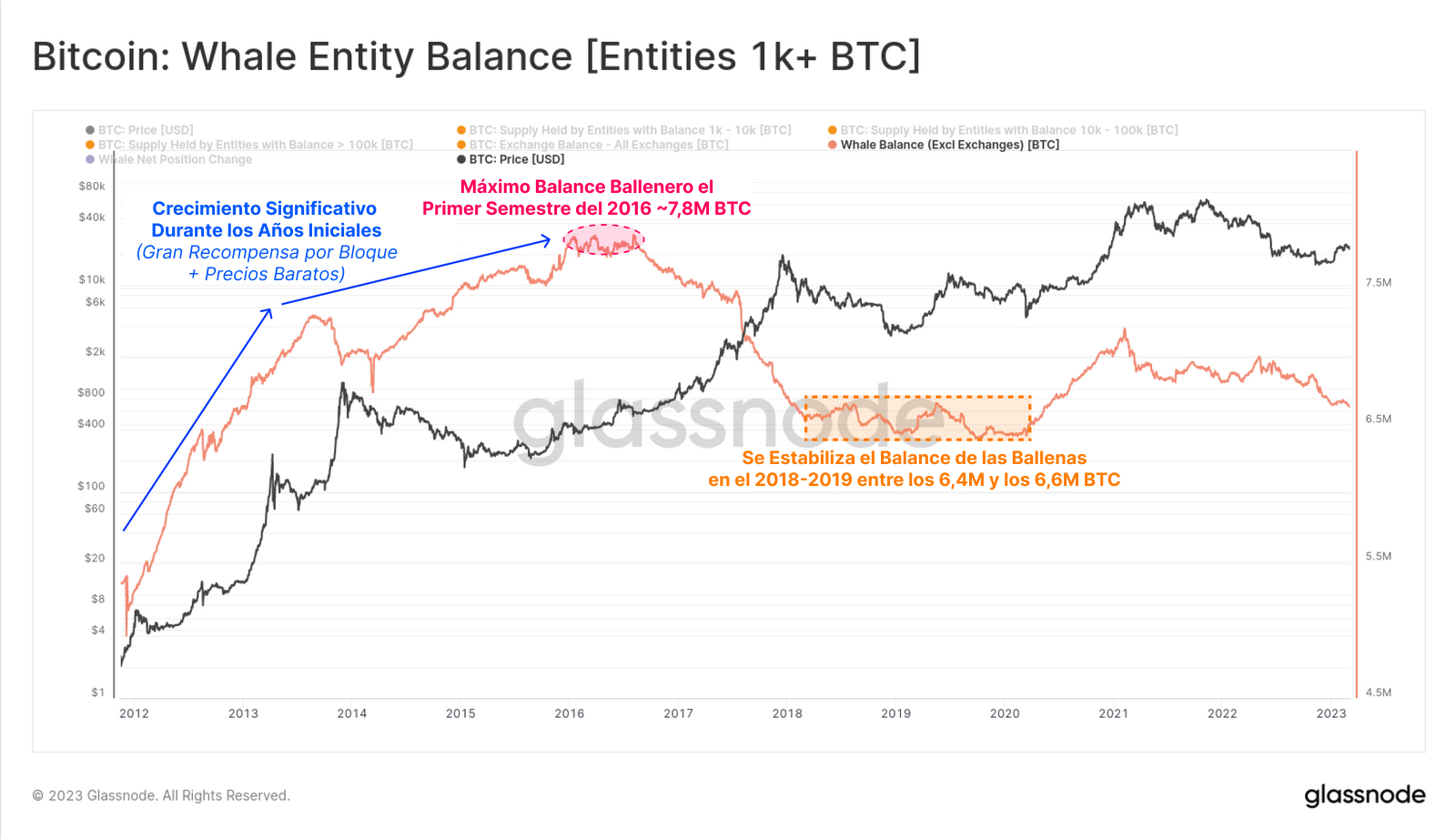

Por último, inspeccionamos la oferta en manos de Entidades con más 1.000 BTC entre todas sus direcciones, y dejamos a un lado las monedas que residen en los exchanges. El conglomerado de las Ballenas ha disfrutado de expandir su oferta en posesión hasta el segundo halving que tuvo lugar a mediados del 2016, y por aquel entonces tenían en su poder nada menos que ~7,8M BTC (aproximadamente el 50% de la oferta en circulación). Esto fue igualmente posible gracias a que la recompensa por bloque inicial emitía entre 25 y 50 BTC por bloque, unido a los bajos precios de esa época en que 1.000 BTC solían costar menos de 1M de dólares.

Con el tiempo, la dominancia de las entidades Ballena sobre la oferta total en circulación ha ido en constate declive, desde el 62,7% que tenían cuando llegó el primer halving del 2012, hasta el 34,4% que acaparan hoy en día, una reducción del 45% en 7 años.

El mercado alcista del 2017 supuso un importante punto de inflexión en lo que concierne al comportamiento de estas Ballenas, a medida que fueron evolucionando y madurando el mercado y los exchanges, el balance de estas Ballenas comenzó a descender considerablemente. Para finales del mercado bajista del 2018, las entidades Ballena tenían entre 6,4M y 6,6M de BTC, es decir, sufrieron un descenso del 16% desde el punto máximo que registraron en el primer semestre del 2016. Las entidades Balleneras en estos momentos cuentan con cerca de 6,64M BTC, el equivalente al 34,4% de la actual oferta en circulación.

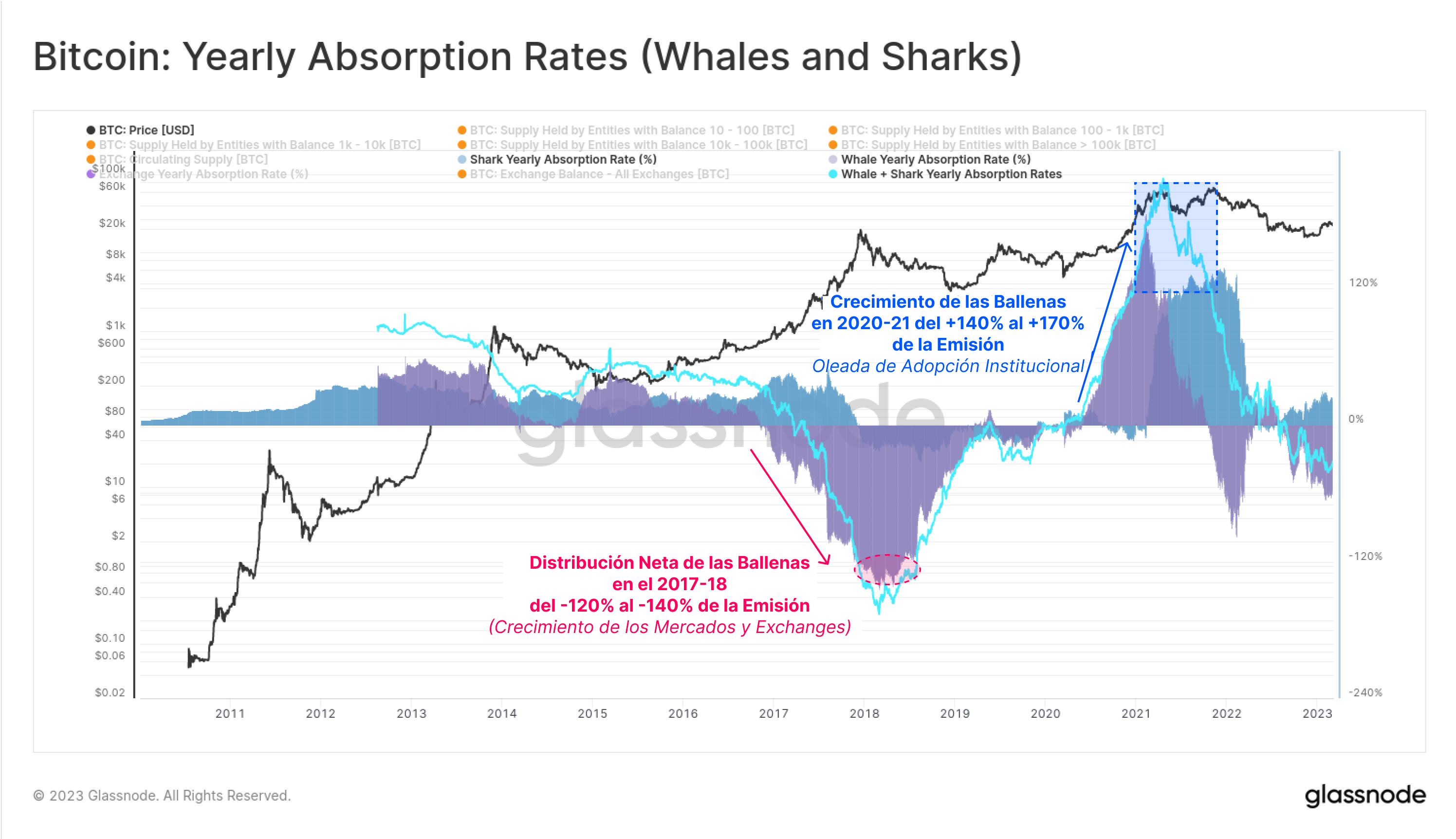

En lo que respecta al Ratio de Absorción Anual, destacan sobretodo dos periodos para este grupo:

- La carrera alcista del 2017 que supuso un descenso neto en el balance de estas Ballenas, probablemente consecuencia de los históricamente enormes flujos de demanda que había en ese momento, la alta volatilidad del mercado, y el hecho de que cuanto más madura y se desarrolla el mercado más liquidez adquiere para poder distribuir cómodamente.

- La carrera alcista del 2020-21 que nos trajo realmente la primera oleada de instituciones y corporaciones, junto con un aumento sustancial de los productos ETP como GBTC y otros EFTs. Este fue el primer periodo importante en que el balance de las entidades Ballena volvía a crecer desde el 2016.

🏦 Exchanges

Cuando se trata de oferta y balances dentro del marco del análisis del blockchain, los exchanges de Bitcoin pueden considerarse como el ‘intermediario’ a través del cual se intercambian de mano en mano la gran mayoría de monedas. El incremento de tamaño de uno u otro grupo de carteras normalmente viene acompañado del cambio opuesto en otro grupo de carteras, o de cambios en el agregado de las reservas en los exchanges.

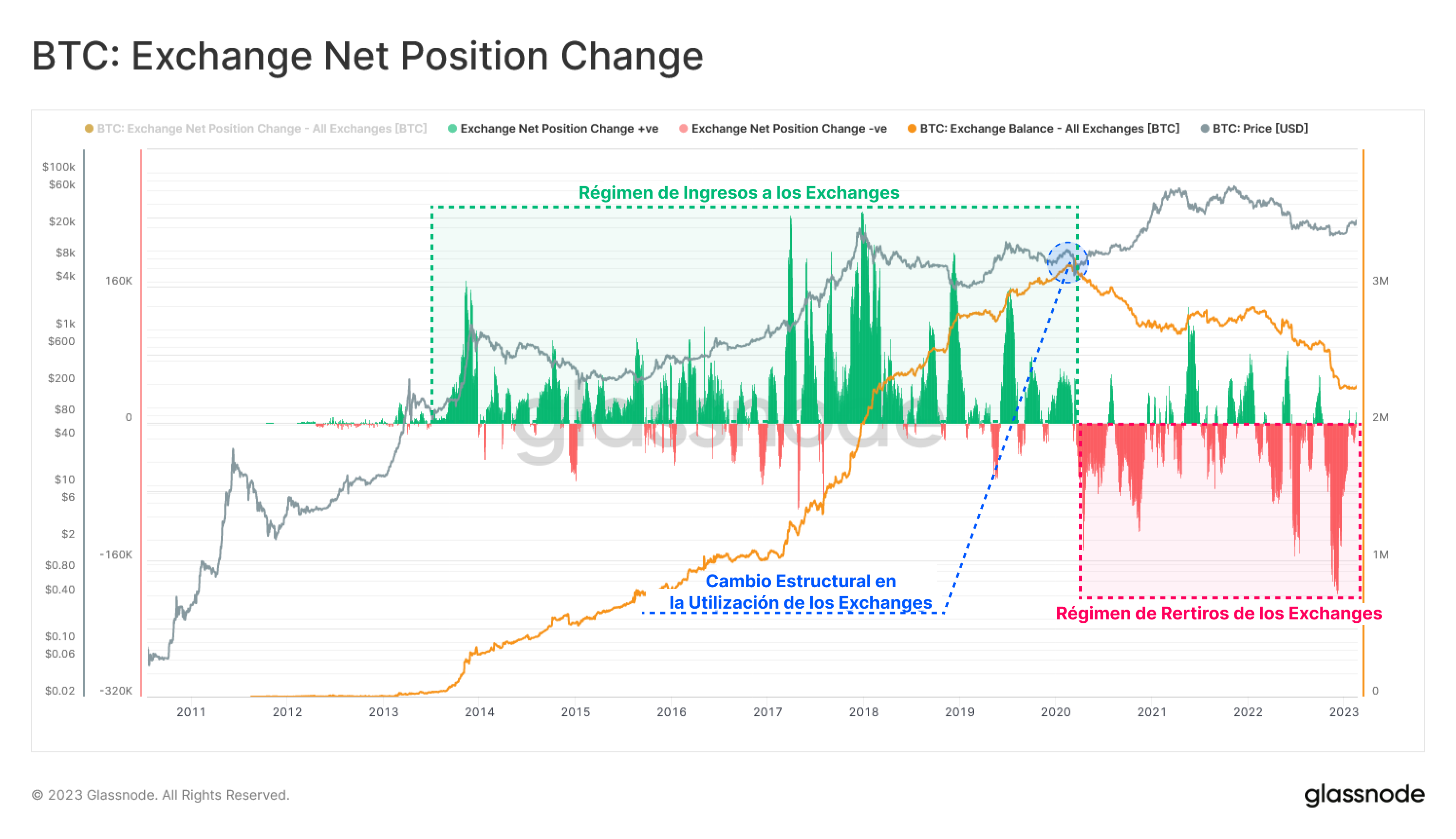

Si analizamos el histórico del Balance en los Exchanges, el desplome de marzo del 2020 es aún a día de hoy el punto de inflexión, dado que a partir de ahí tanto el comportamiento inversor como la estructura de mercado cambiaron drásticamente.

- Desde el colapso de Mt Gox en 2013, la tendencia predominante fue siempre que fluyesen monedas hacia los exchanges continuamente.

- Después de marzo del 2020, se produjo un cambio estructural, y las monedas empezaron a escapar de los exchanges a ritmos cada vez más altos. Estos retiros envían monedas hacia carteras privadas donde los inversores ejercen su propia custodia, y también acaban en servicios de custodia colaborativos de índole institucional, además de otros productos de trading como GBTC (que operan fuera de los mercados spot del blockchain).

- Esta dinámica se potenció mucho tras el colapso de FTX, cuando al mercado se le recordó violentamente una vez más los riesgos que entraña confiar en terceras partes. El periodo de noviembre a diciembre del 2022 sigue registrando el mayor retiro mensual nunca visto con -200.000 BTC/mes.

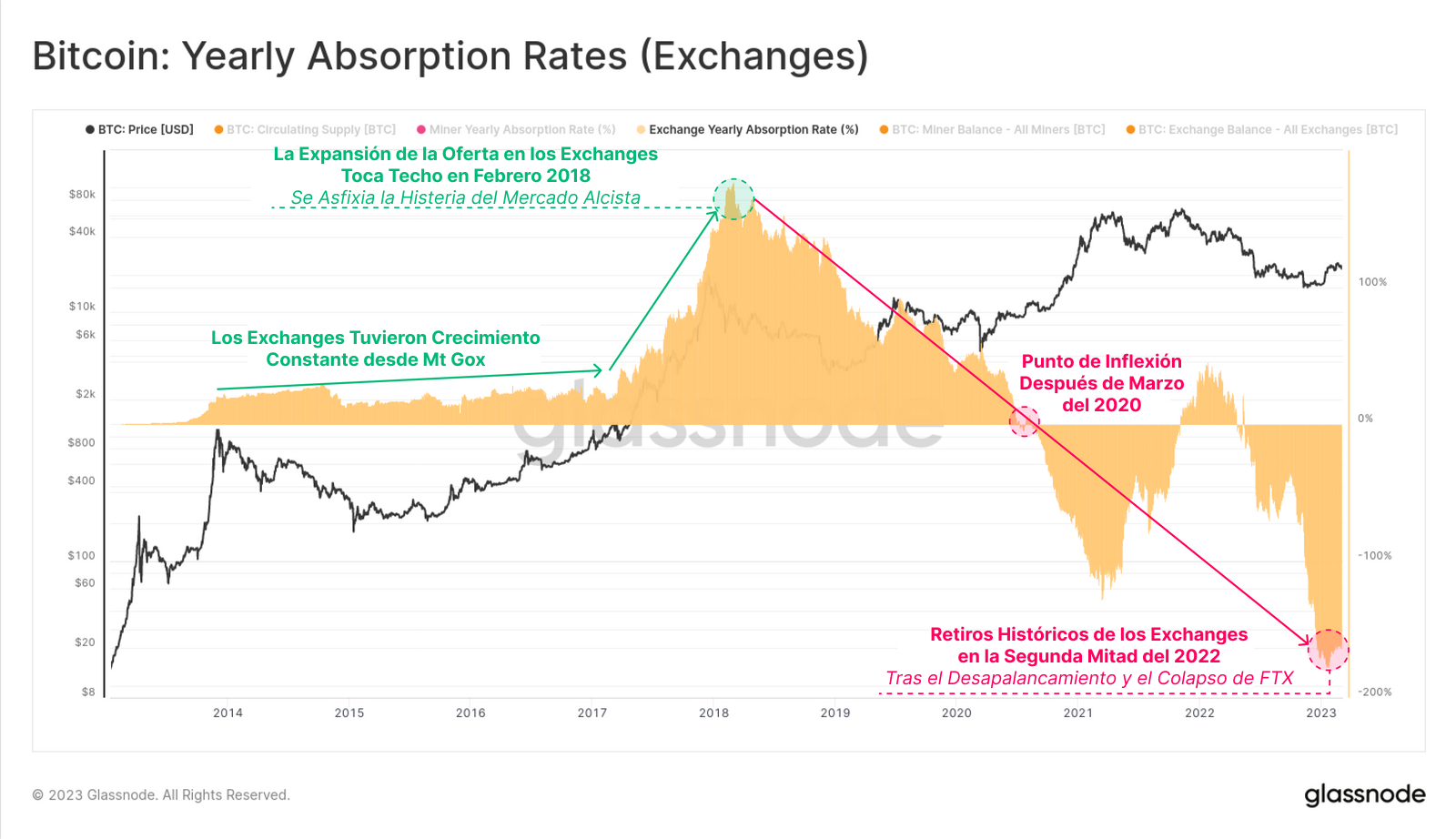

A través de la lente del Ratio de Absorción Anual, estos cambios de fase son aún más evidentes. La carrera alcista del 2017 marcó la cumbre histórica del crecimiento relativo del balance en los exchanges, con un aumento equivalente del 177% de las monedas emitidas durante ese año. Esta tendencia de crecimiento se invirtió cuando por fin tocó techo la histeria de aquel ciclo en febrero del 2018, llegando a tornarse negativa poco después del desplome COVID del 2020. En muchos periodos de la historia se puede ver que el balance en los Exchanges tiende a moverse en dirección opuesta a como lo hacen los grupos inversores descritos anteriormente.

Distribución General por Número de Entidades

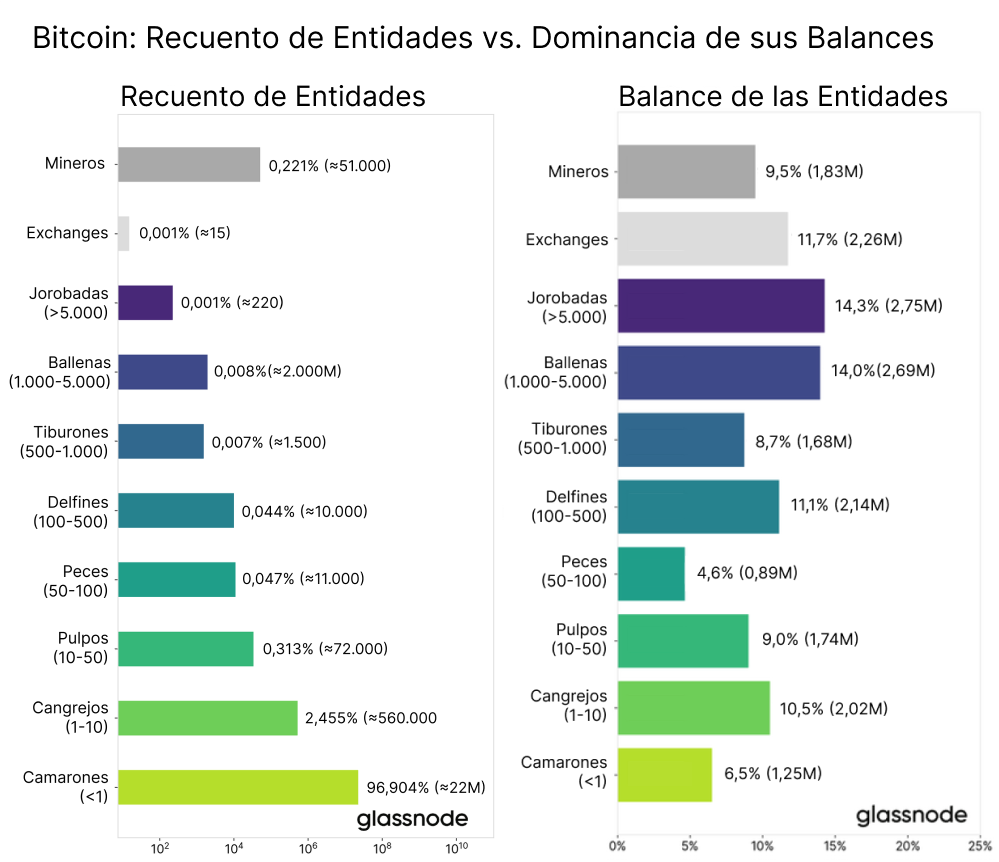

En las anteriores secciones de este informe, hemos indagado sobre el cambio de balance y el balance relativo de varios grupos de carteras. En esta última parte, vamos a estudiar el número relativo de entidades y compararlo con el balance agregado en sus arcas. La siguiente gráfica muestra la cantidad estimada de entidades (eje de las x en escala logarítmica), con su proporción relativa de oferta en posesión (eje derecho de las x en escala lineal).

De aquí podemos extraer que el recuento de entidades responde a una distribución Pareto, donde unos 32M de Camarones acumulan el 6,5% de la oferta en circulación. En comparación, en torno a unas 1640 Ballenas acaparan el 28,3% de la oferta. En cada grupo, estimamos el balance medio de cada entidad para hacernos una idea de la magnitud relativa (calculado a un precio de 22.400$):

- Camarones = ~0,039 BTC (873,6$) con una población de 32M

- Cangrejos = ~2,73 BTC (61.150$) con una población de 740.000

- Pulpos = ~21,75 BTC (487.200$) con una población de 80.000

- Peces = ~74,17 BTC (1,66M $) con una población de 12.000

- Delfines = ~214 BTC (4,79M $) con una población de 10.000

- Tiburones = ~763,63 BTC (17,1M $) con una población de 2.200

- Ballenas = ~1.855,17 BTC (41,6M $) con una población de 1.450

- Ballenas Jorobadas = ~14.473 BTC (324M $) con una población de 190

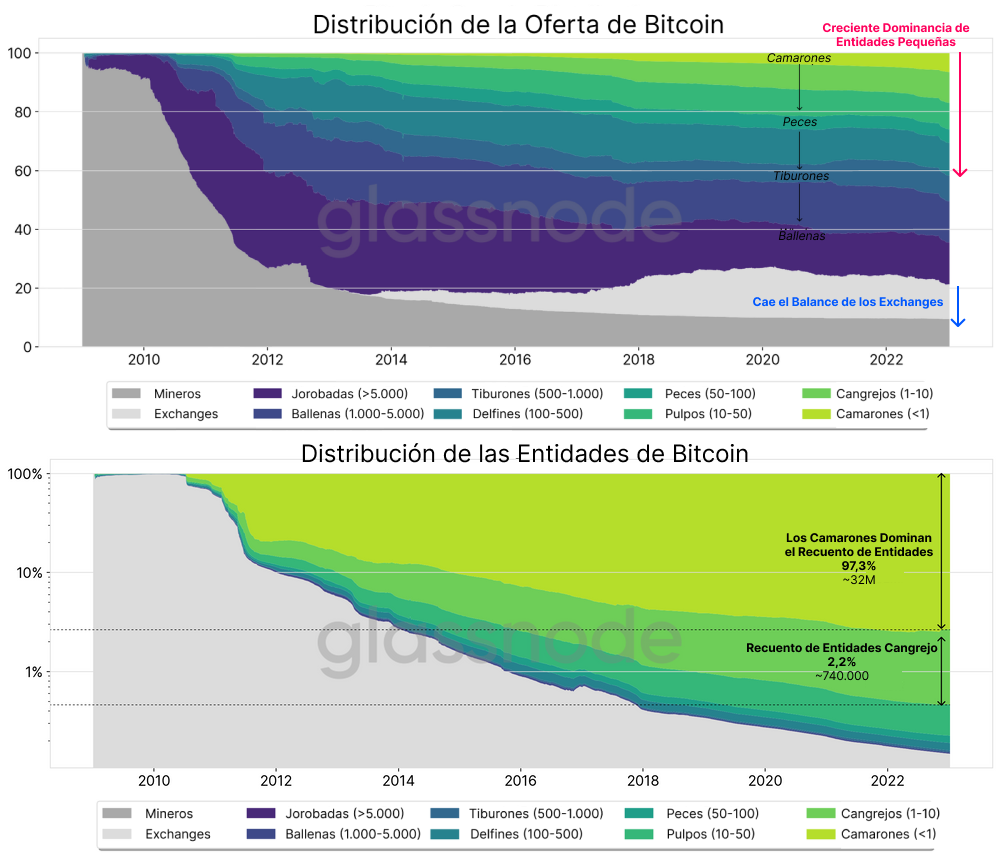

Desde una perspectiva de distribución, encontramos que con el tiempo los grupos con balances más pequeños (Camarones y Cangrejos) han crecido consistentemente tanto en tamaño de población (gráfica inferior), como en términos de su participación relativa de oferta en posesión (gráfica superior). En conjunto, esto evidencia la dispersión estructural de la oferta en cualquier temporalidad a medio y largo plazo que acompaña al crecimiento en adopción y comprensión de lo que Bitcoin es.

Resumen y Conclusiones

En esta actualización acerca de la distribución de la oferta de Bitcoin, hemos hallado que las observaciones de nuestros informes anteriores se han visto reforzadas con el paso del tiempo y que la oferta de BTC continúa esparciéndose entre más y más carteras de menor tamaño. Es especialmente interesante el crecimiento de dominancia que presentan los grupos de balance más pequeño (Camarones y Cangrejos), específicamente durante el 2022. Es reflejo de un cierto grado de participación minorista que se sitúa ahora en nuevos máximos históricos, algo muy alentador de presenciar.

En la historia reciente, hay en concreto dos acontecimientos que destacan como puntos de inflexión en lo que respecta al comportamiento de varios grupos inversores:

- El desplome de marzo del 2020, tras el cual es evidente que entró al mercado mucho capital de porte institucional, y da un giro a la tendencia que había estancado, o incluso reducido, la dominancia de las grandes entidades.

- El desapalancamiento de mediados del 2022 y el de FTX, generaron la mayor oleada de interés por ejercer custodia propia y los mayores retiros de los exchanges de toda la historia. Sus efectos son palpables en muchos grupos de carteras, lo que les cimienta como puntos de inflexión a gran escala.

En términos generales, se aprecia que la oferta de Bitcoin se dispersa continuamente, algo provocado desde el lado de su producción (mineros), pero también por los distintos ciclos de mercado (inversores). Es una apreciación muy saludable, y sin duda será una realidad difícil de digerir para aquellos que dedican parte de su carrera profesional a criticar a Bitcoin.

🪟 Todas las métricas que cubre este informe están disponibles en nuestro Panel de Distribución de la Oferta por Entidades.

Discusión de los Matices

Sobre las Entidades de Bitcoin: Las direcciones de Bitcoin son las direcciones públicas básicas registradas en el blockchain que envían y reciben BTC. Aplicando una variedad de métodos heurísticos y avanzados algoritmos de agrupación, se puede identificar con un altísimo grado de confianza qué aglomeración de direcciones son controladas por un mismo participante, en otras palabras, una misma entidad del network. Esto facilita disponer de una aproximación mucho más verídica de la cantidad de participantes que tiene el network, lo que a su vez permite desarrollar mejores modelos, a partir de estos datos mejorados, que representan más fielmente la realidad subyacente de lo que ocurre en la red de Bitcoin. Por favor dirígete a nuestro anterior trabajo para más información.

Sobre las métricas del Balance de las Entidades: Como venimos debatiendo en este artículo, las cifras presentadas aquí contienen la mejor estimación posible sobre la verdadera distribución de la posesión de Bitcoin. Desde un punto de vista general, las tendencias y magnitudes son informativas. Para disponer de análisis más detallados, tener en cuenta matices adicionales, e incluso utilizar datos más refinados, se requiere estudiar debidamente una estructura de mercado más individualizada. Hay varios puntos a tener en cuenta al respecto:

- Oferta en los exchanges: Cuantificar a los usuarios de los exchanges tendría un importante impacto sobre las distribuciones mencionadas anteriormente. La cantidad estimada de usuarios en los exchanges hace dos años giraba en torno a los 130 millones. Es razonable asumir que la gran mayoría de ellos son inversores de porte minorista, ubicados en tramos de entidades pequeñas. Haría falta un análisis mucho más exhaustivo para distribuir correctamente los 2,3M de BTC que amasan estos custodios entre los diferentes inversores del mercado. Para simplificar, este análisis aísla esas monedas, pero se podría argumentar que el reparto de las monedas de los exchanges daría resultados muy parecidos a los que se observan en las carteras del blockchain que ya conocemos.

- Custodios: Grayscale y otras instituciones que prestan servicios de custodia no entran en el marco general que cubre este análisis. No obstante, su BTC en posesión se ubica desproporcionalmente sobre el conjunto ballenero. GBTC particularmente (dueña de ~650.000 BTC en la actualidad), tiene sus monedas almacenadas en los servicios de Custodia de Coinbase (separada ya por nuestros algoritmos de la constelación de entidades que pertenecen a Coinbase), y al mismo tiempo esas monedas son propiedad de múltiples participantes que operan en mercados secundarios. Se podría asumir por tanto que el ‘Balance de las Ballenas’ de GBTC en realidad representa una oferta de por sí distribuida entre su propia base inversora.

- Wrapped BTC: De igual modo, hay cerca de 180.000 BTC enclaustrados en el token ERC20 WBTC, aunque en este análisis general los consideramos propiedad de una única entidad de tamaño Ballena. Nuevamente, dado que esas monedas pertenecen a muchos inversores, la propiedad de BTC se encuentra en realidad más dispersa todavía entre las distintas entidades.

- Monedas perdidas: Muchas de las monedas de la era inicial con casi toda probabilidad se han perdido, y así se las tiene en cuenta. Adicionalmente, dado el bajísimo precio que tenía Bitcoin por aquella época, con frecuencia se acumulaban grandes cantidades de BTC en direcciones/carteras únicas, especialmente antes de que el BIP32 introdujese las carteras HD que generan nuevas direcciones con cada transacción. La heurística más empleada para determinar qué monedas se han perdido asume que son todas aquellas que no han transitado por el blockchain desde que el mercado existe (~1,457M BTC), o aquellas que llevan latentes mucho tiempo con más de 7 años de edad (4,45M BTC). Teniendo en cuenta que las denominadas monedas perdidas se encuentran desproporcionalmente clasificadas dentro de los grupos con mayor balance monetario, está claro que la oferta viva de Bitcoin en realidad cuenta con una distribución todavía más repartida.

- La cantidad estimada de pequeñas entidades que hay dentro del network: Seguramente el número de entidades del network sea mucho más bajo. Nuestra metodología es muy conservadora, porque optimizamos la recabación de datos para evitar falsas lecturas. No obstante, muchas de las direcciones que pertenezcan a una misma entidad real no tienen por qué estar aglutinadas en una misma entidad en nuestros registros. Considera por ejemplo una estrategia de adquisición por compras escalonadas de algunos HODLers que no han combinado sus Transacciones Emitidas No Gastadas y que nunca reutilizan direcciones, en ese caso cada nueva adquisición mensual aparecerá registrada como una entidad distinta. Este efecto es más pronunciado entre entidades de menor envergadura debido al tamaño relativo de su población, aunque esto mismo ocurre también entre entidades de mayor calibre. Eso quiere decir que las cifras de entidades del network reales están probablemente por debajo del rango que mostramos.

Exención de responsabilidad: Este informe no aporta ninguna clase de consejo de inversión. Toda información es compartida con intención exclusivamente informativa. No debe tomarse ninguna decisión de inversión basada en la información aquí presentada y usted es el único responsable de sus propias decisiones de inversión.

Canales Traducidos

Estamos orgullosos de inaugurar nuevos canales sociales para:

- Español (Analista: @ElCableR, Telegram, Twitter)

- Turco (Analista: @wkriptoofficial, Telegram, Twitter)

- Persa (Analista: @CryptoVizArt, Telegram, Twitter)

- Síguenos en Twitter

- Únete a nuestro canal de Telegram

- Visita el Glassnode Forum para debatir y discutir ampliamente.

- Para ver las métricas del blockchain y las gráficas de actividad, visita Glassnode Studio