Cuantificando la Oferta de los Inversores a Corto y Largo Plazo

Presentamos una metodología para clasificar la oferta de Bitcoin perteneciente a los inversores a largo y corto plazo, y mostramos un grupo de métricas del blockchain que revela si estos dos tipos de inversores sostienen ganancias o pérdidas.

Para comprender el comportamiento inversor desde la perspectiva del blockchain, es crucial diferenciar entre los Inversores a Largo Plazo (ILP, inversores) y los Inversores a Corto Plazo (ICP, ‘‘traders’’).

Mientras que los traders pretenden ‘‘someter al mercado’’ y explotar al máximo las fluctuaciones del precio en temporalidades cortas, los inversores a largo plazo tienen una preferencia temporal más amplia y han venido para quedarse - mantenienen la convicción de que el precio de BTC crecerá en un futuro. Estos participantes del mercado aguantan dentro de sus posiciones (HODL) durante largos periodos de tiempo (Un Verdadero HODLer No Vende Sus Monedas), o sólo encogen sus posiciones temporalmente durante los mercados alcistas para recoger beneficios (‘‘Swing HODLers’’).

Pero, ¿cómo se pueden cuantificar unos comportamientos tan distintos, y a qué conclusiones podemos llegar respecto al mercado?

En este trabajo vamos a presentar una metodología para clasificar la cantidad de la oferta de Bitcoin en manos de estos dos tipos de inversores, y el conjunto de métricas del blockchain que hemos creado para descubrir cuándo los inversores a corto o largo plazo tienen pérdidas o ganancias.

Clasificando entre Inversores a Largo Plazo (ILP) e Inversores a Corto Plazo (ICP)

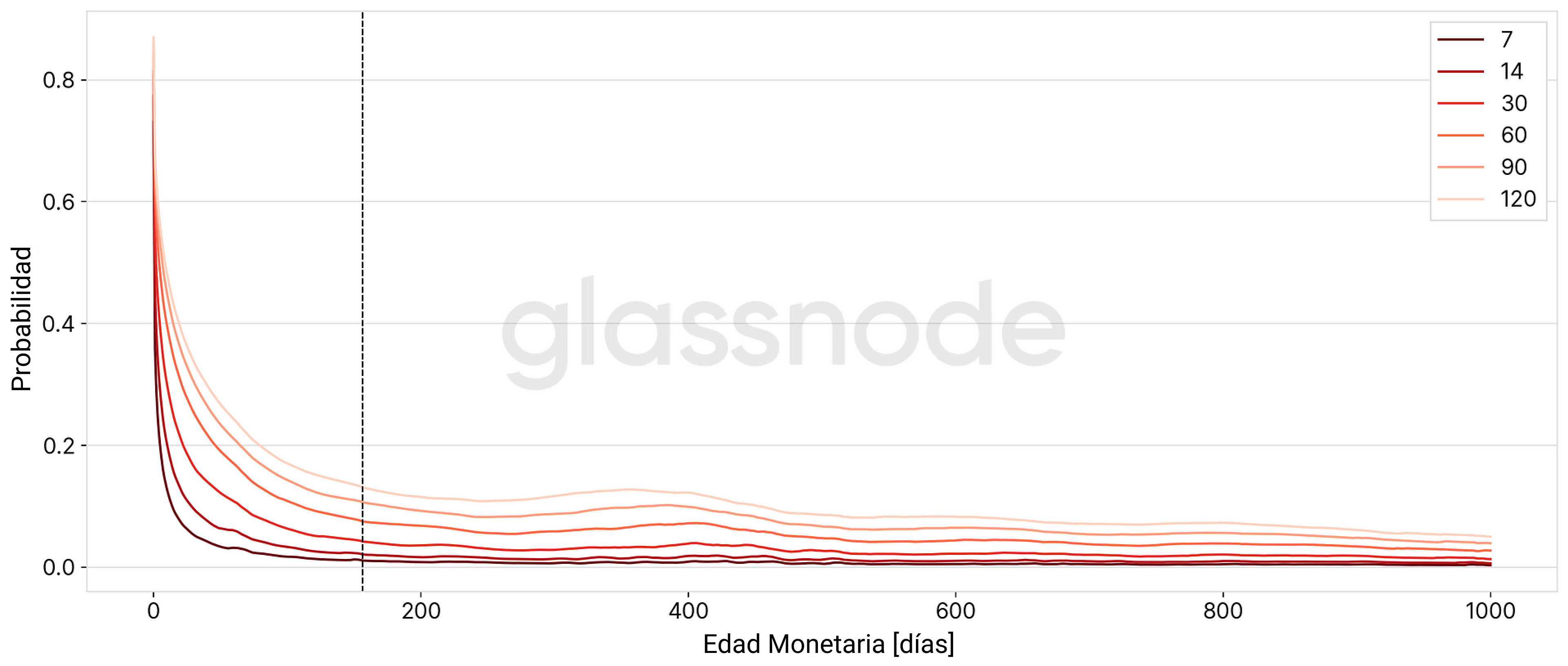

En anteriores artículos, indagamos sobre la probabilidad de que una Transacción Emitida No Gastada (UTXO) se gaste dentro de un periodo de tiempo concreto, e identificamos que los 155 días son el umbral tras el cual la curvatura de esta probabilidad se aplana - y conforma el nivel que delimita si un Bitcoin está en manos de un inversor a corto o largo plazo (Figura 1).

Para más información, por favor accede a nuestra anterior publicación: Diferenciando Métricas de Inversores a Corto y Largo Plazo.

En este artículo, vamos a expandir aún más este concepto. En lugar de prestar atención únicamente a las Transacciones Emitidas No Gastadas, vamos a analizar a las entidades de Bitcoin y la oferta que albergan sus respectivas carteras. Para determinar la cantidad de BTC perteneciente a los inversores a largo y corto plazo, primero hay que conocer el tiempo que ha pasado (de media) desde que cada entidad compró: Si la duración excede los 155 días (el umbral que hemos mencionado que concluimos en nuestro anterior análisis), entonces se considera que la entidad es un inversor a largo plazo.

En el segundo paso, refinamos esta linde de clasificación tan cortante y la suavizamos curvándola mediante factores de ponderación. En particular, utilizamos una función logística con punto medio en los 155 días y un periodo de transición de 10 días.

Como resultado tenemos que el balance de una entidad contribuye equitativamente a la oferta de los ILP y los ICP cuando alcanza exactamente los 155 días, donde cada uno recibe un 50%. En cambio, en torno a los 177 días (casi la mitad de un año) tras haber adquirido su BTC, se atribuye el 90% de lo que posee una entidad a la oferta de los ILP. Utilizar transiciones continuas como esta entre los ICP y los ILP tiene la ventaja de que las métricas resultantes son visualmente comprensibles y no sufren de saltos repentinos cuando una entidad cruza el umbral.

Nota: Para mejorar los datos a fin de reflejar aún mejor el comportamiento inversor real, hemos excluido del análisis la oferta de Bitcoin que reside en los exchanges.

Oferta de los Inversores a Largo Plazo

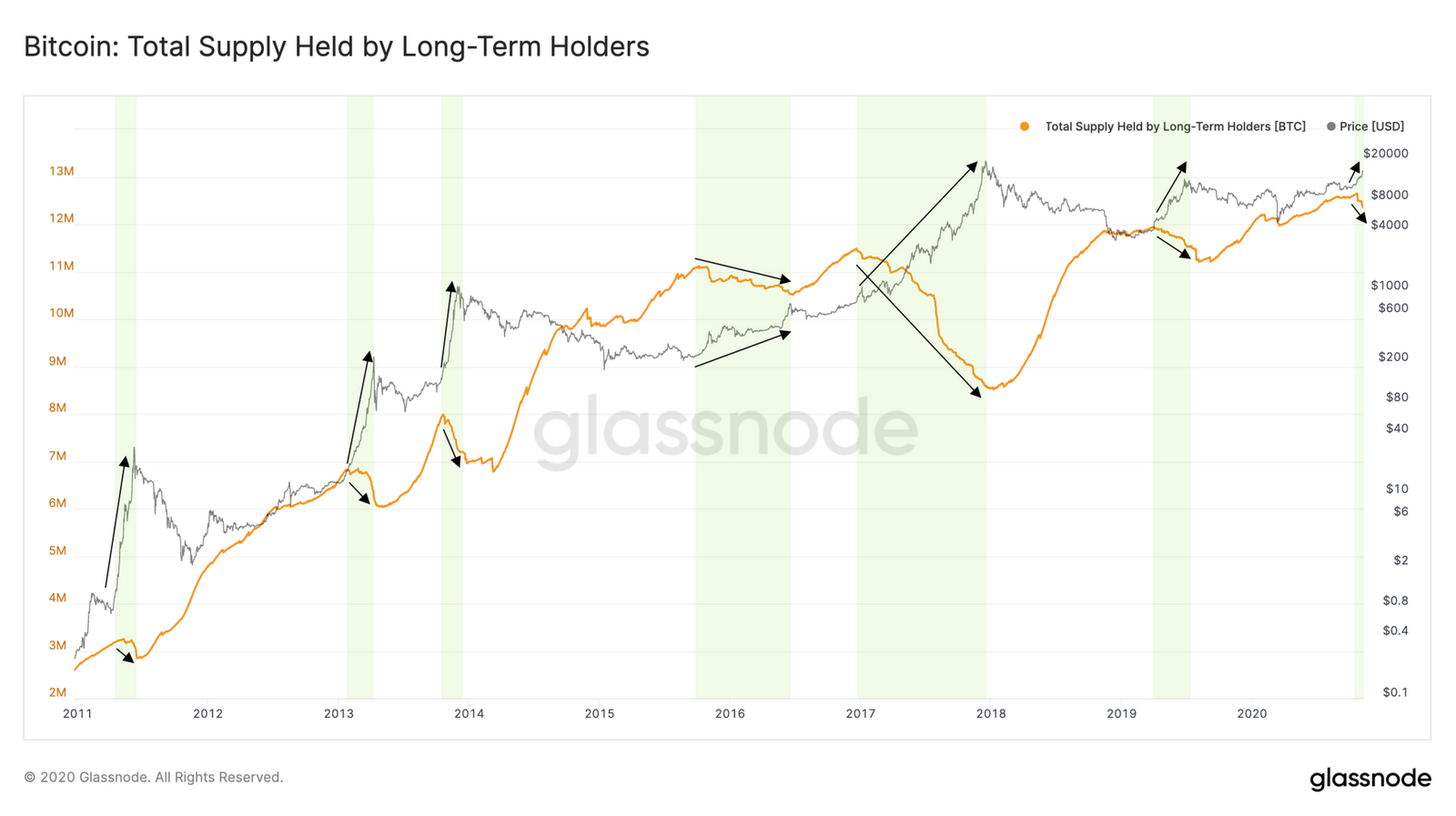

En noviembre del 2020, la oferta en manos de los ILP rondaba los 12,3M BTC – en torno a dos tercios (66%) de la oferta en circulación.

La cantidad de BTC en manos de los inversores a largo plazo ha mantenido patrones regulares a lo largo de la historia de Bitcoin (Figura 3). Más específicamente, la oferta de los ILP tiende a decrecer en los mercados alcistas. Es un comportamiento que cabe esperar, una clara muestra de que los inversores a largo plazo recogen beneficios durante esas fases de mercado.

Hace dos años y medio, la oferta de los ILP ya había empezado a descender – seña de los primeros estadios de un nuevo mercado alcista.

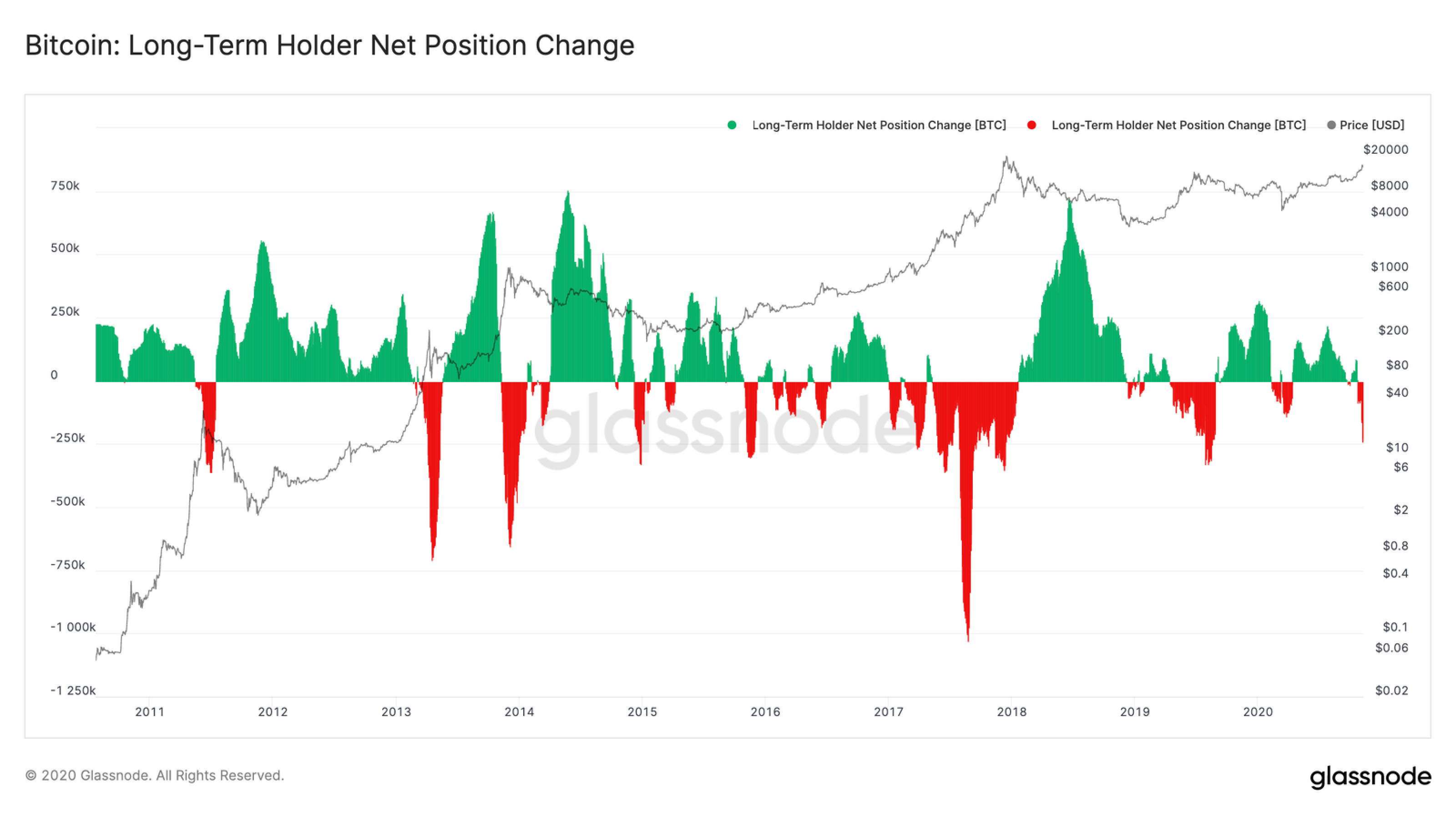

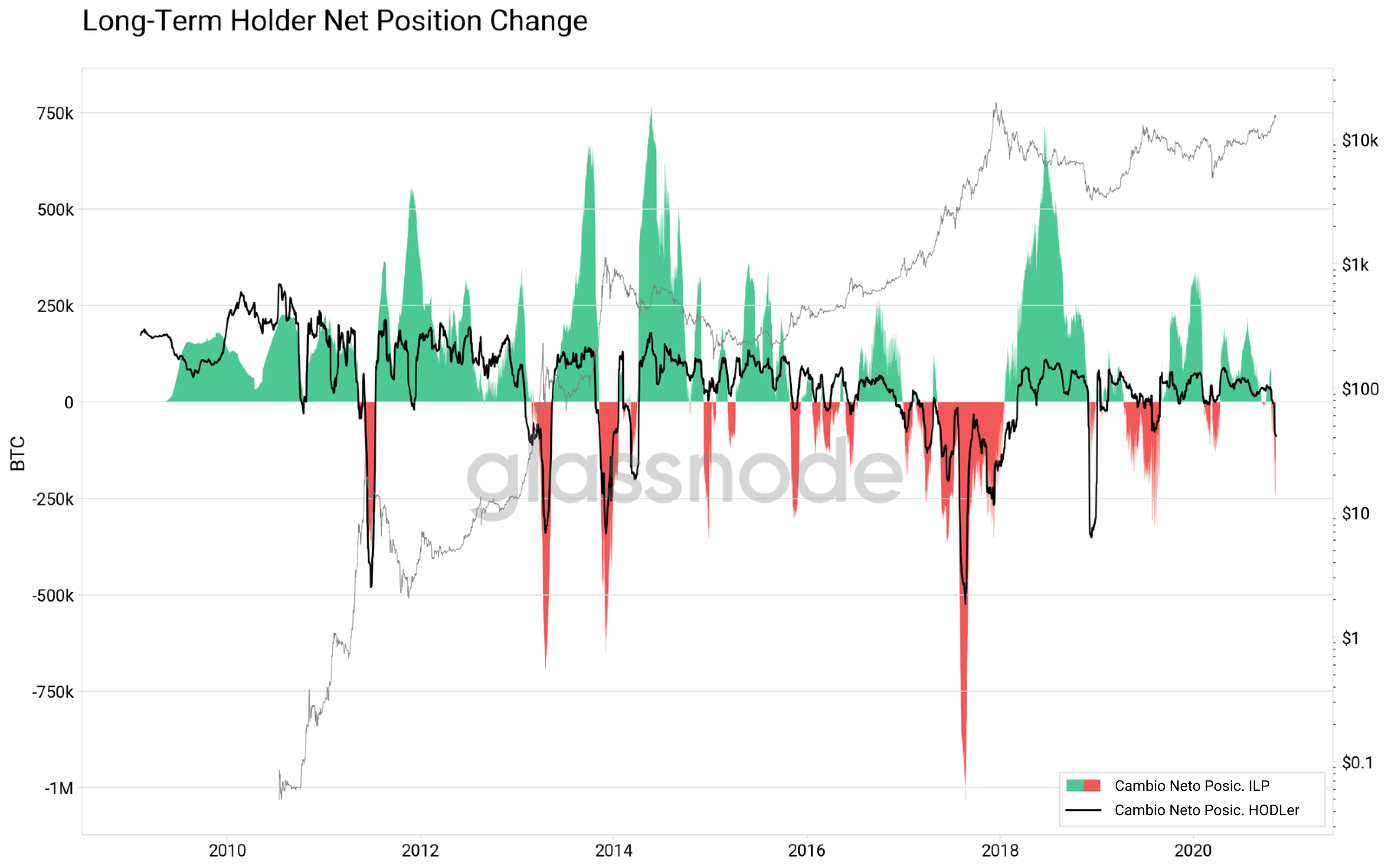

El cambio mensual de la oferta de los ILP (Figura 4, Cambio Neto en las Posiciones de los Inversores a Largo Plazo) muestra cómo la oferta de los ILP aumenta y disminuye en momentos diferentes del ciclo de mercado de BTC. Particularmente, la gráfica deja ver claramente el comportamiento de los inversores a largo plazo en el blockchain, y dibuja una imagen con marcados periodos de acumulación durante los mercados bajistas y grandes reducciones de posición en los mercados alcistas.

Los valores absolutos de la oferta de los ILP de la Figura 3 incluyen no sólo las monedas en carteras de inversión, si no también las monedas perdidas. El Cambio Neto en las Posiciones de los ILP por otro lado ignora la influencia de las monedas perdidas, ya que muestra valores relativos al computar el cambio a 30 días de la oferta de estos ILP.

Hace algo más de dos años, encontramos una caída que señala que los inversores comenzaron a movilizar sus BTC por el blockchain en respuesta a la acción de precio alcista. Es algo que se puede observar igualmente en los anteriores ciclos, y fue uno de los primeros indicativos de que estábamos a comienzos de una carrera alcista.

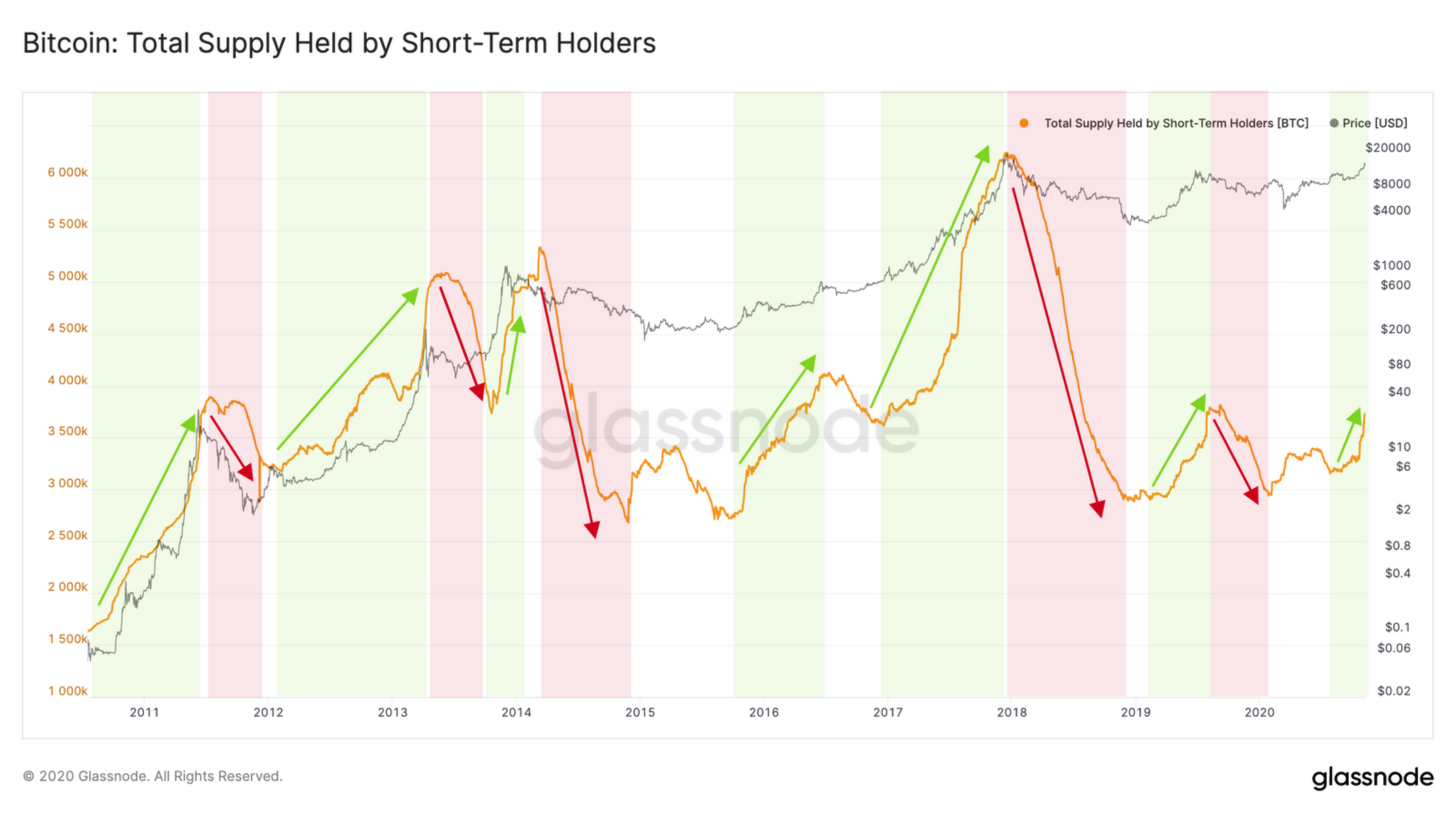

Oferta de los Inversores a Corto Plazo (ICP)

La cantidad de oferta en manos de los traders a corto plazo aumenta a medida que sube el precio de BTC - una clara indicación de que se reactivan para hacer trading montones de Bitcoin más antiguo durante los mercados alcistas.

Durante el par de meses finales del 2020 la oferta de los ICP aumentó en más de 500.000 BTC acariciando los 3.7 millones de BTC - el 20% de la oferta en circulación. (Hay que recordar que el Bitcoin dentro de los exchanges es tratado de forma separada y no está incluido en esta cifra).

Oferta de los Inversores a Corto y Largo Plazo en Ganancias/Pérdidas

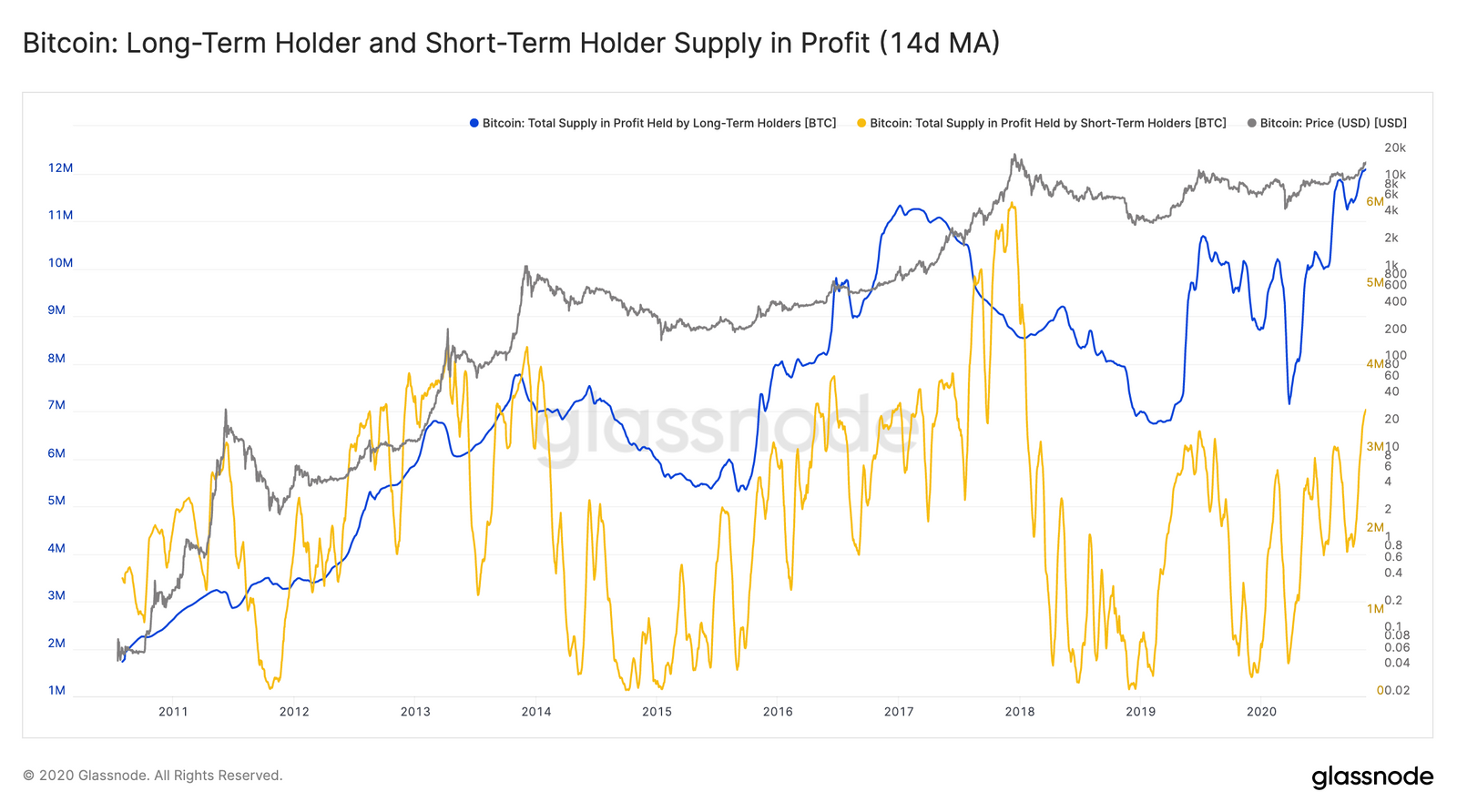

Al mirar más allá de la fecha media de adquisición de cada unidad y empezar a considerar su precio de compra medio, podemos determinar si la oferta de los ILP y los ICP soporta ganancias o pérdidas.

A finales del año 2020, 12 millones de BTC pertenecientes a la oferta de los ILP (~97%) y 3.5 millones de la oferta de los ICP (~97%) tenían ganancias entre manos.

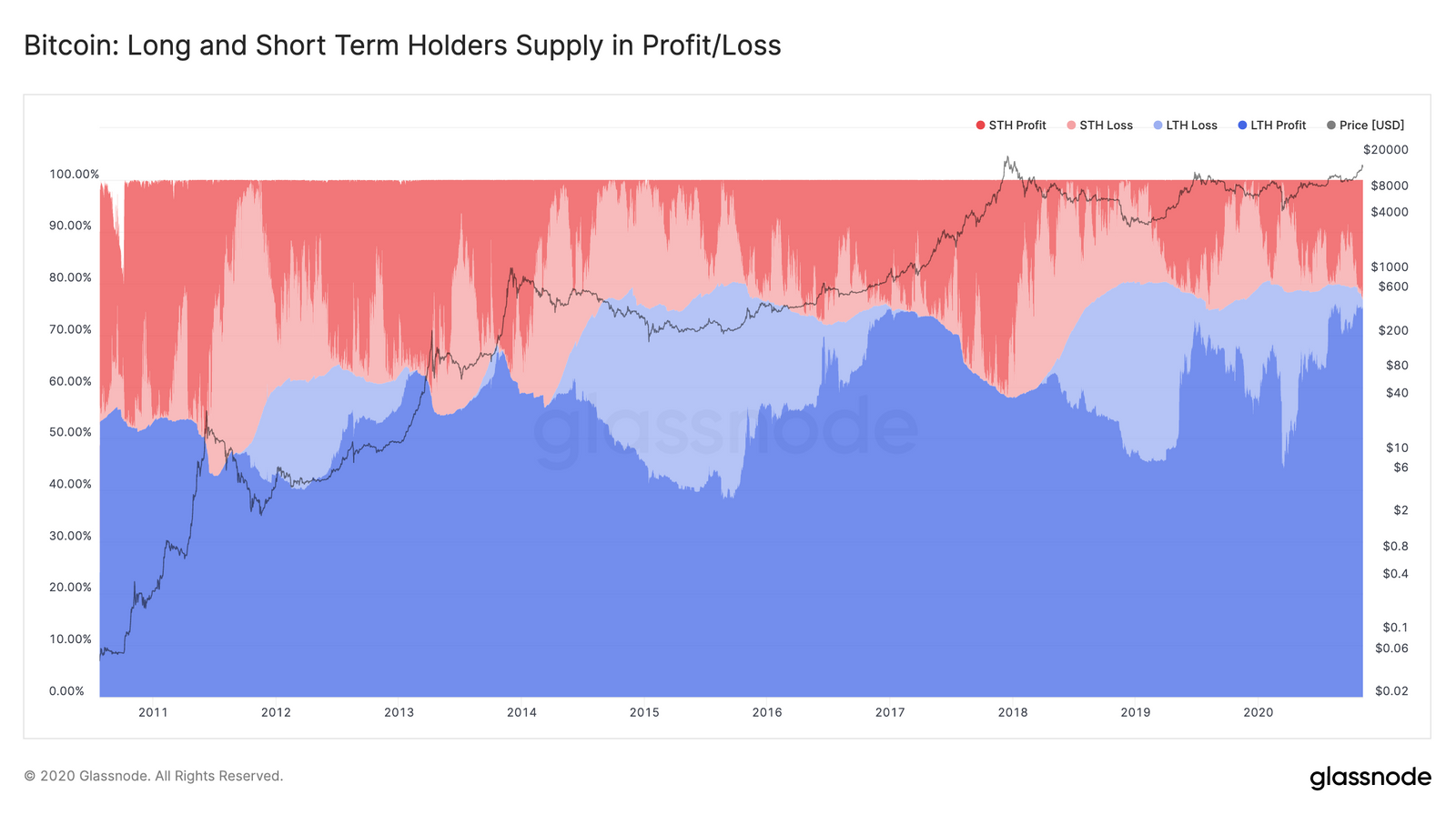

La Oferta Relativa de los ILP/ICP en Ganancias/Pérdidas (Figura 7) muestra, como cabe esperar, que durante los mercados alcistas, cuando el precio se acerca a nuevas cotas, la grandísima mayoría de los ILP está en ganancias.

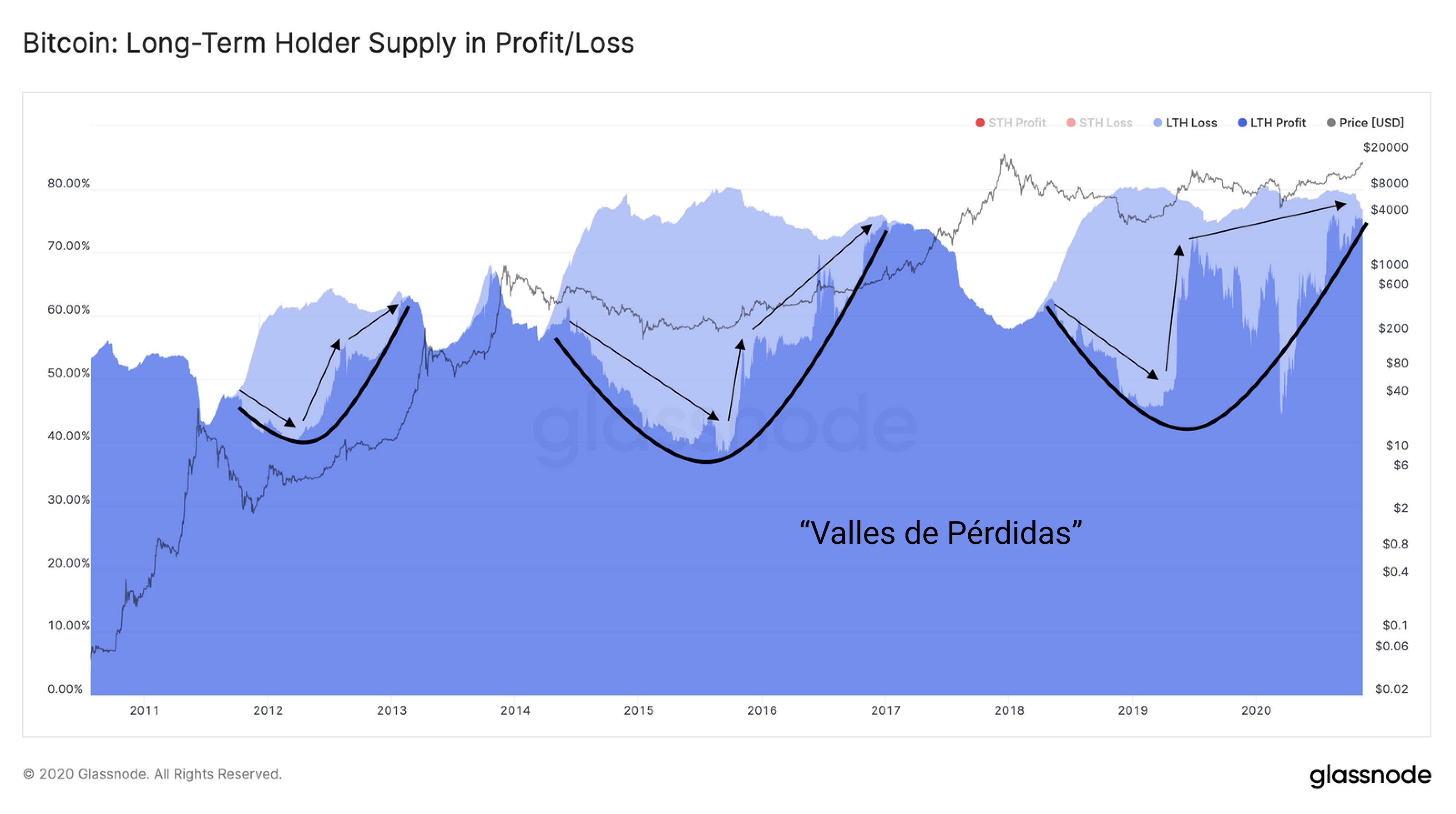

Sin embargo, una cantidad considerable de la oferta de los ILP se encuentra en pérdidas en los mercados bajistas y decrece según se acerca el nuevo ciclo alcista. La oferta en pérdidas de los ILP puede crecer de varias maneras: En los casos en que el precio se desploma repentinamente como en el ‘‘Martes Negro’’ de marzo del 2020, la oferta de los ICP que daba ganancias puede pasar a estar en rojo. Por otro lado, los nuevos inversores del lado de los ICP pueden pasarse al otro bando y convertirse en inversores a largo plazo. Un caso significativo visible es el del ‘‘valle de las pérdidas’’ final (Figura 8), que comenzó a mediados del 2018: Implica necesariamente que se compró mucho BTC adquirido por inversores que llegaron al mercado a finales del 2017 cerca del máximo de la carrera alcista. Desafortunadamente, el mercado bajista subsiguiente hizo que entrasen en la zona de los ILP en ‘‘pérdidas’’ y no en ‘‘ganancias’’. Aunque, hacia finales del 2020 casi toda la oferta de los inversores a largo plazo ya estaba de vuelta en verde, incluyendo a la de los inversores del 2017. Como ha quedado demostrado, este hecho provoca un sentimiento muy positivo entre los inversores de BTC y apunta a condiciones más favorables.

Comparación con las Métricas Anteriores

Para valorar nuestro reciente enfoque, podemos comparar los nuevos datos con los de sus métricas análogas anteriores, como pueden ser las Monedas HODLer o Perdidas y el Cambio Neto en las Posiciones de los HODLers. (Estas métricas fueron creadas por Adamant Capital - para una descripción más detallada, ver el post en su blog).

Se observa buena concordancia en la tendencia general y sus altibajos entre las respectivas métricas.

Aunque, existe una diferencia cuantitativa cuando nos fijamos en los datos de cambio de las posiciones: En el Cambio Neto de las Posiciones HODLer tradicional, los valores positivos (al contrario que los negativos) suelen estar capados (ver la comparación en la Figura 9). Si embargo, con nuestro nuevo enfoque, la métrica puede correr libre en ambas direcciones – lo que ofrece señales mucho más claras.

Los valores limitados del Cambio Neto en las Posiciones HODLer se pueden explicar de la siguiente manera: Están basados en la métrica de la Vivacidad, la cual debido a las sumas acumulativas que la componen puede exhibir incrementos repentinos, pero la reducción de los valores que presenta sólo puede ocurrir lentamente, en lapsos de tiempo mucho mayores. Como el Cambio Neto en las Posiciones HODLer se fundamenta en la Vivacidad negativa, la situación se da la vuelta y los cambios de carácter positivo sólo aparecen en temporalidades más elevadas. De modo que, es imposible que los cambios mensuales despeguen de sopetón y los grandes cambios en el comportamiento HODLer sólo se hacen aparentes tras haber transcurrido una cierta cantidad de tiempo – al contrario que ocurre con la nueva versión basada en la oferta de los ILP.

Resumen y Conclusiones

Hemos presentado una nueva metodología alternativa para diferenciar la oferta de Bitcoin que los inversores a corto y largo plazo tienen en posesión. Separar la actividad de estos participantes del mercado a nivel del network es crucial para elevar nuestro entendimiento sobre el comportamiento inversor durante los diferentes periodos del ciclo de mercado de BTC. La distribución de la oferta entre los distintos grupos inversores puede servir de guía para estimar el sentimiento inversor y revela detalles importantes sobre el principal uso que se le da a Bitcoin (p.ej. reserva de valor).

En este artículo presentamos una nueva serie de métricas del blockchain que cuantifican la oferta perteneciente a estos dos tipos de inversor, y sus tendencias hace dos años respaldaban firmemente la puesta en marcha del mercado alcista, y esto nos ayuda a entender que actualmente estamos atravesando una situación muy parecida.

Las métricas utilizadas aquí están disponibles en vivo en Glassnode Studio.

- Oferta de los Inversores a Largo Plazo (ILP)

- Oferta de los Inversores a Corto Plazo (ICP)

- Cambio Neto en las Posiciones de los Inversores a Largo Plazo

- Oferta en Ganancias de los Inversores a Largo Plazo

- Oferta en Pérdidas de los Inversores a Largo Plazo

- Oferta en Ganancias de los Inversores a Corto Plazo

- Oferta en Pérdidas de los Inversores a Corto Plazo

- Oferta Relativa de los ILP/ICP en Ganancias/Pérdidas