Oferta Antigua, Mt Gox y Monedas del Gobierno Estadounidense

Esta semana, el mercado ha sufrido un brusco desplome tras los falsos rumores sobre la posible distribución acarreada por Mt Gox Trustee y el Gobierno Estadounidense. A esto hay que añadirle la resurrección de 3.200 Bitcoin antiguos y el mercado lo tenía todo para desatar una importante volatilidad.

El mercado de Bitcoin ha estado retesteando los mínimos y máximos de la franja entre los 27.000$ y los 30.000$ desde mediados de marzo, llegando a recuperarse esta semana de los 27.100$ a los 29.900$. Durante este repunte, han circulado rumores infundados sobre cómo se han puesto en movimiento monedas de las carteras de Mt. Gox y el Gobierno Estadounidense. También hemos presenciado cierta actividad proveniente de algunos inversores dueños de una parte de la oferta antigua (>7 años), dejándonos la archiconocida vela Doji diaria en un entorno de bajísima liquidez, imprimiendo mechas de hasta 1.500$.

Este informe primero se enfoca en los acontecimientos responsables de toda esta volatilidad y luego analiza a fondo el ámbito de la demanda haciendo hicapié en el peso que están ejerciendo los inversores a corto plazo sobre la acción de precio dentro de la actual tendencia ascendente.

🪟 Ve todas las gráficas incluidas en este informe en el Panel de la Semana en el Blockchain

Resucitan Monedas Antiguas

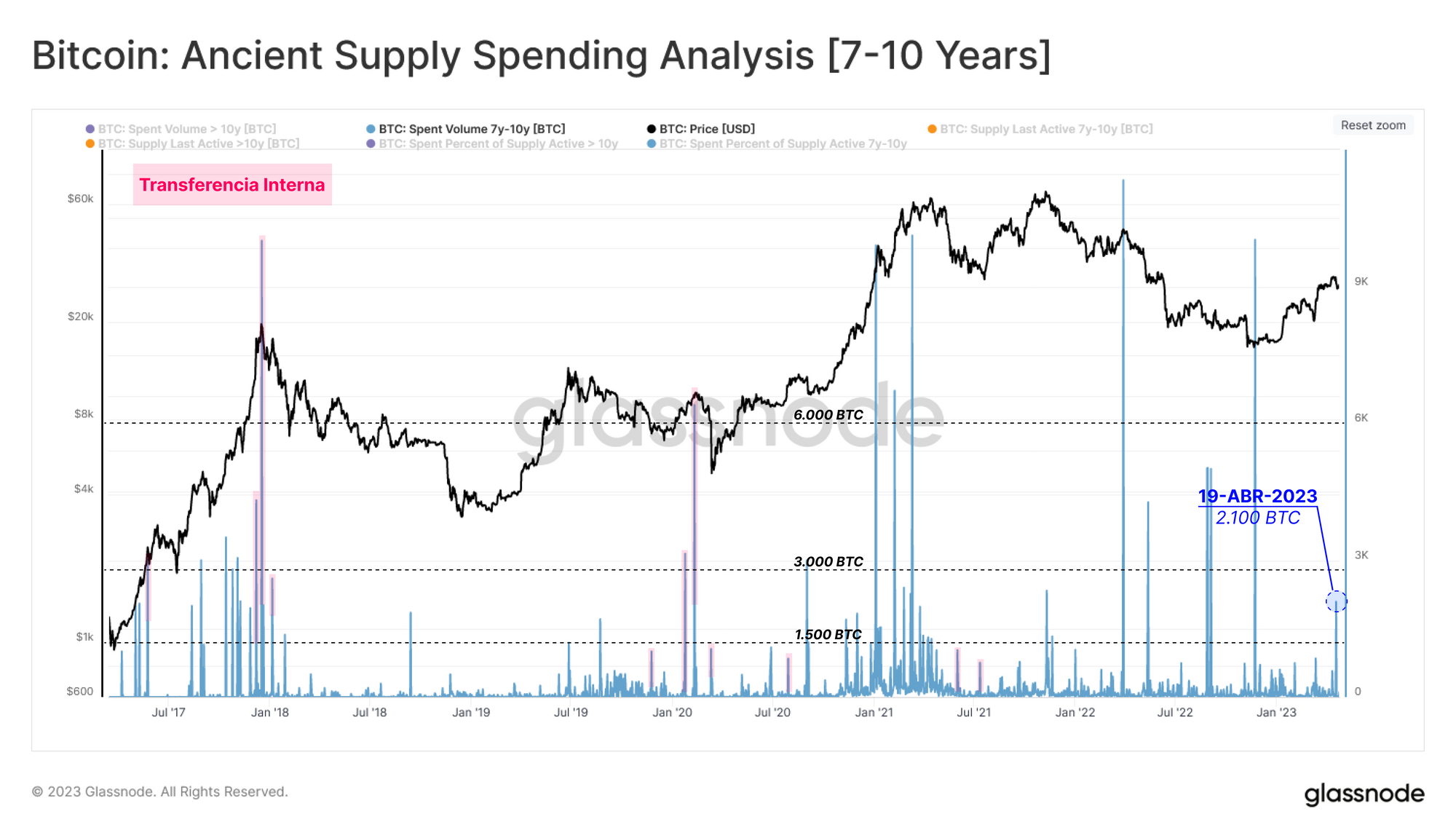

Al fijarnos en el volumen de gasto proveniente de la oferta con entre 7 y 10 años y +10 años de edad, encontramos que esta semana aproximadamente 3.200 BTC ha vuelto a la vida, de las cuales 1.100 BTC fueron adquiridas originalmente en la era pre-2013.

Tras filtrar las transferencias internas gracias a nuestro ajuste por entidades 🟥, podemos confirmar que estas transferencias no han sido internas. No obstante, la magnitud de este incidente no es significativo relativamente hablando cuando lo comparamos con los acontecimientos aislados que tuvieron lugar durante otros momentos pivotantes del ciclo.

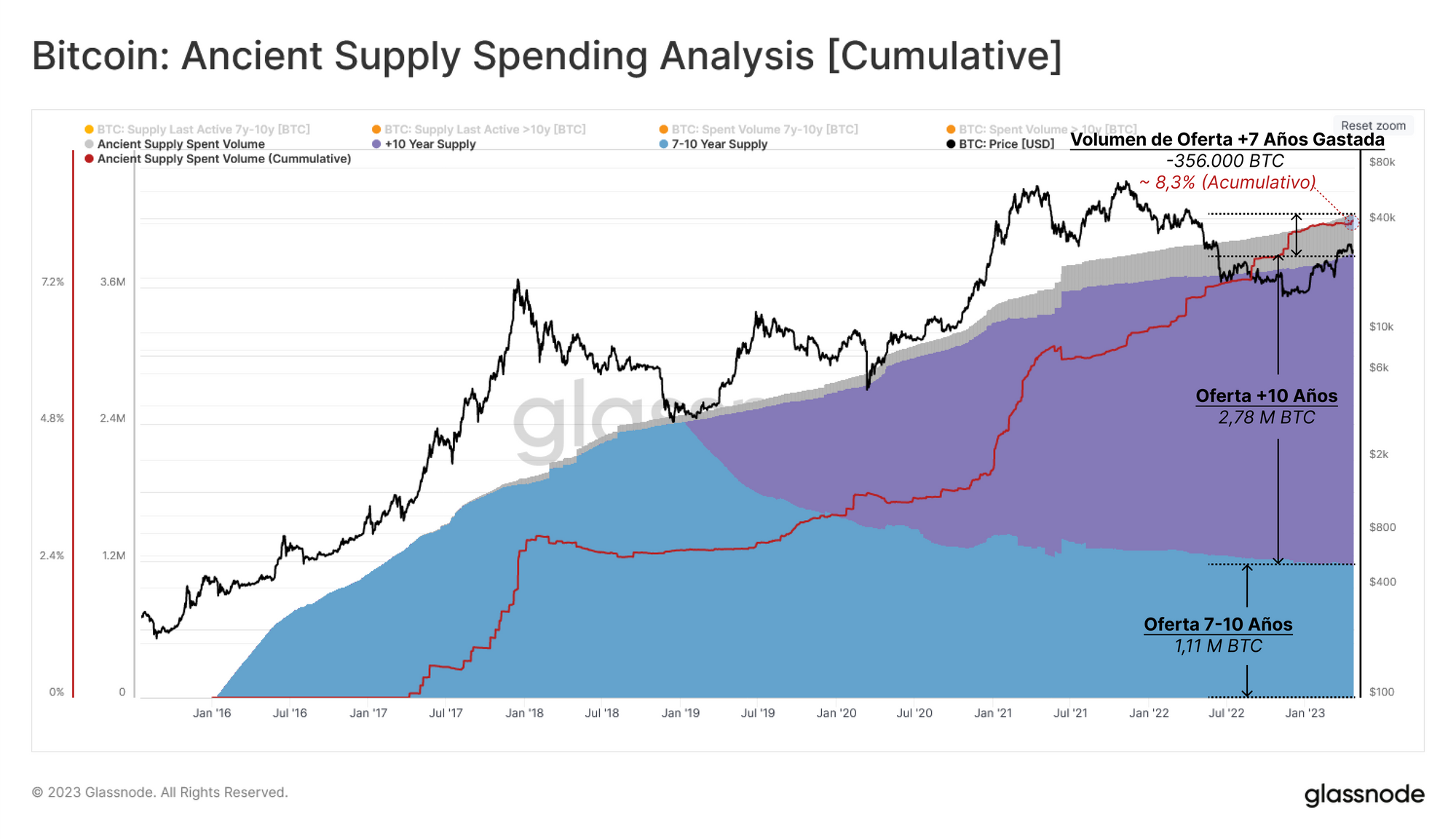

Al adoptar una perspectiva panorámica sobre el gasto de esta Oferta Antigua, vemos que desde la concepción de Bitcoin, tan sólo 4,25M de monedas han podido alcanzar el estatus de Oferta Antigua (+7 años). Sorprendentemente, apenas se han llegado a gastar 356.000 de estas ancianas monedas, el equivalente al 8,3% del total histórico. Las 3.900M restantes (el 20% de la oferta en circulación) permanece latente, y se asume normalmente que se han perdido.

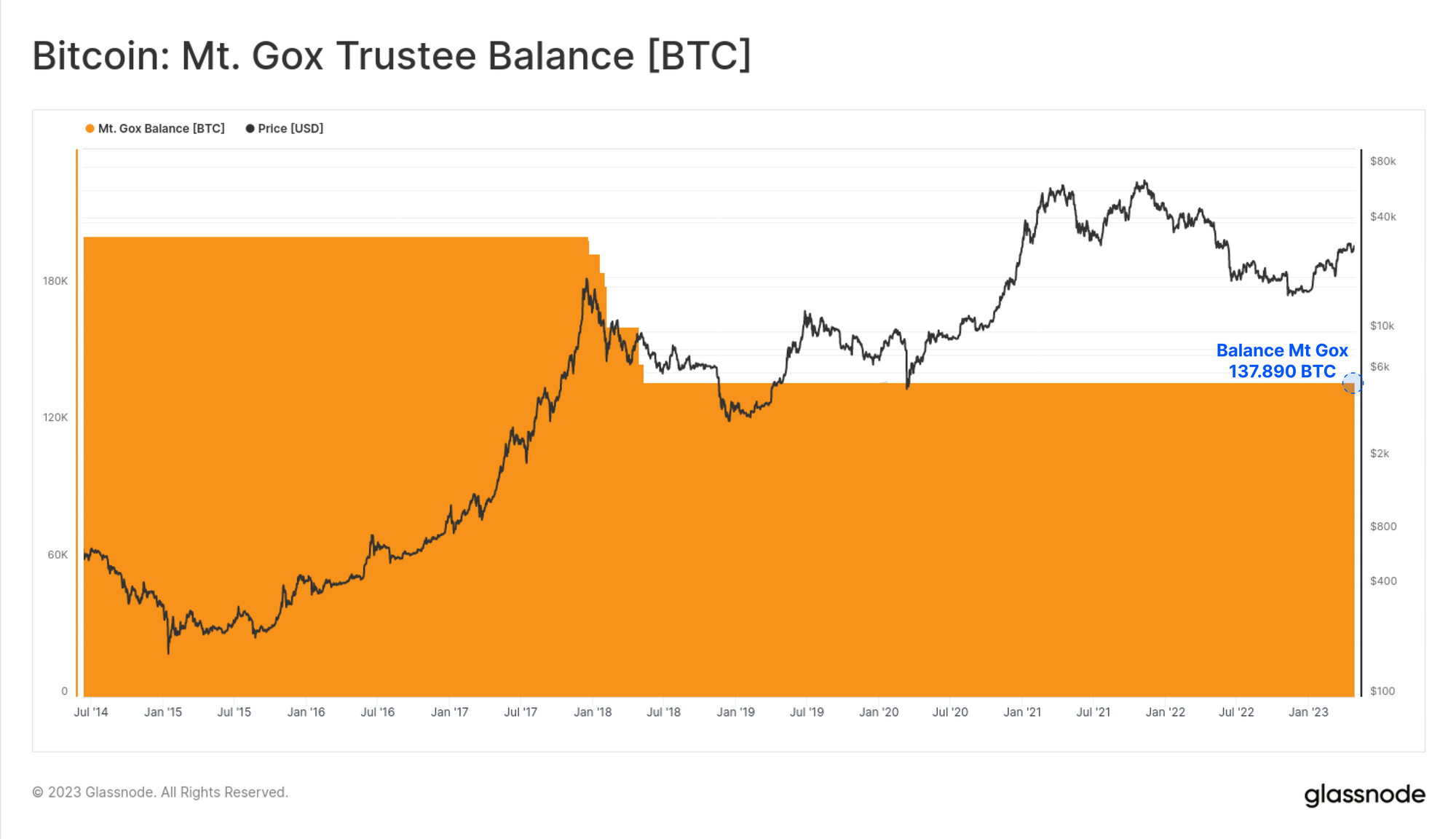

Para abordar los rumores sobre las monedas de Mt. Gox que se han puesto en movimiento, observamos que su balance se ha mantenido estable en los 137.890 BTC desde que se produjo el primer tramo de distribución en el 2018, y no se ha tocado ni una moneda más de esa cartera. Si bien es cierto que últimamente no ha habido gasto alguno, se espera que la distribución dé comienzo en este 2023, lo que hace que sea muy interesante seguirle la pista al balance de esta cartera, el cual actualmente alberga un valor de 3.930M $.

🔔 Idea de Alerta: si el Balance de Mt. Gox cae por debajo del nivel actual de 137.890 BTC sabremos inmediatamente que se está produciendo gasto, muy posiblemente señal de que ha comenzado la distribución.

Igualmente, el Bitcoin en manos de las autoridades del Gobierno Estadounidense se ha mantenido estable en los 205.514 BTC. Estas monedas corresponden a las incautadas tras el Hackeo a Bitfinex del 2016 y el Hackeo a Silk Road en el 2012. El declive más reciente en su balance transfirió 9.861 BTC a nuestra constelación de Coinbase.

🔔 Idea de Alerta: si el balance de USG cae bajo los 205.514 BTC sería muy probable que se estuviese produciendo una distribución por parte de esta entidad.

Tanteando la Demanda

El ediciones anteriores (Semana 12, Semana 14), demostramos cómo la proporción de capital que reside dentro de las bandas de edad de la Oferta Joven (< 6 meses) puede darnos una idea del grado de demanda que hay en el mercado.

Las siguientes gráficas muestran la proporción de riqueza en manos de estos recientes compradores tanto en BTC como en términos de dólares americanos. El aumento de la proporción asignada a esta joven oferta durante un repunte es indicativo de que está entrando capital al mercado. También es señal de que la Oferta Vieja (> 6 meses) está gastando, con frecuencia aprovechándose del exceso de liquidez que trae consigo toda esa demanda, resultando en un traspaso neto de monedas viejas/baratas a nuevos compradores a precios más altos.

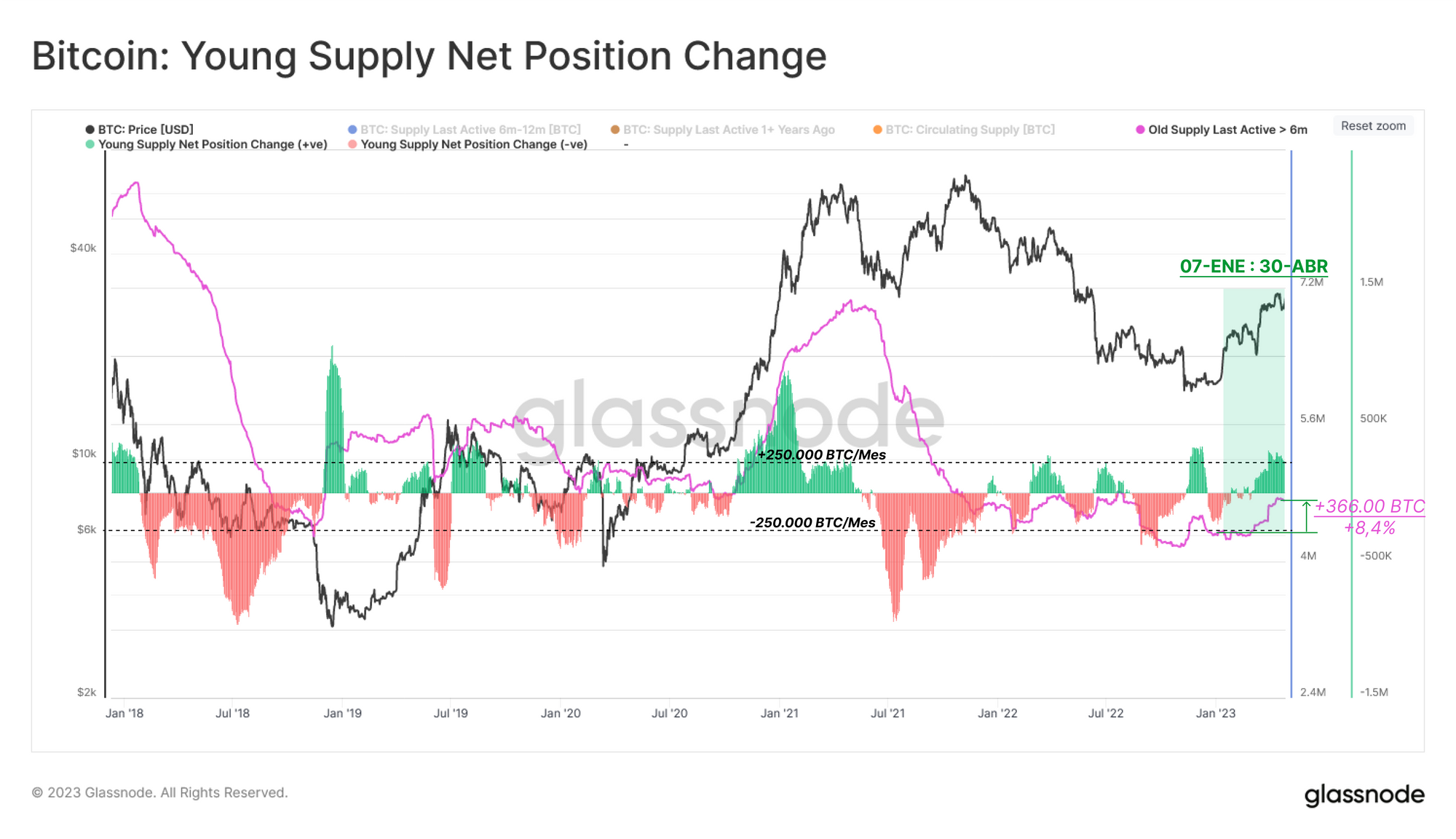

El Cambio Neto de las Posiciones de la oferta joven muestra que esta presión de venta neta ha alcanzado y sostiene un ritmo de +250.000 BTC mensuales. Esta nueva ola de demanda ha hecho que la oferta joven total aumente en 366.000 BTC.

Comparado con los impulsos más importantes del ciclo anterior, este patrón se parece mucho a la tendencia ascendente que registramos en el 2019, la cual vino seguida de un periodo de equilibrio que antecedió a la carrera alcista del 2020-21.

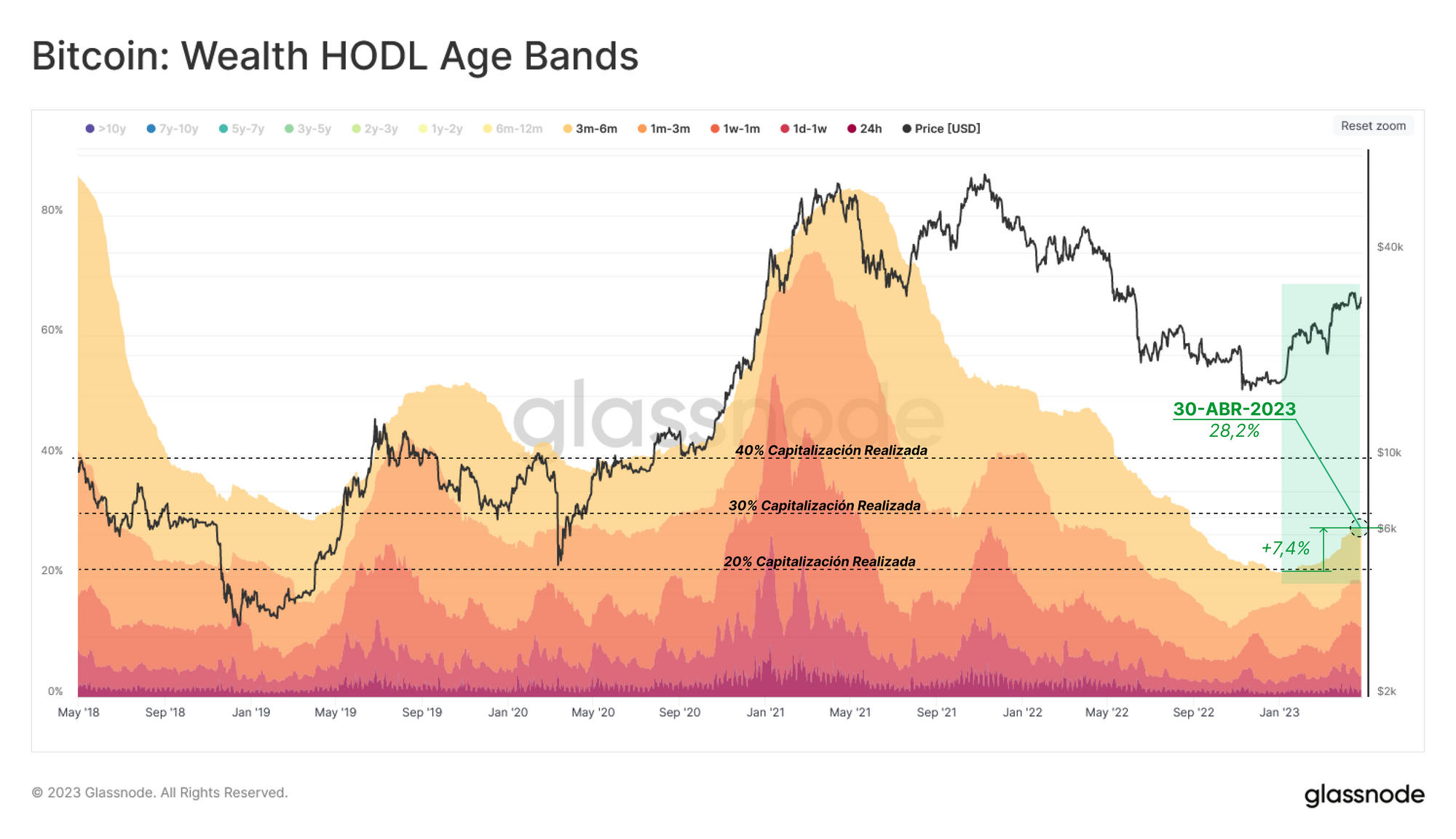

Encontramos un patrón muy similar en el capital en dólares americanos que se ha transferido a la región de la Oferta Joven. El capital en posesión de nuevos inversores ha crecido del 20% al 40% del total, una crecida similar a la que vivimos a comienzos del 2019.

Esto sitúa el 28,2% del capital total invertido en manos de los compradores más recientes, que sigue siendo un porcentaje realmente bajo, y aún no sobrepasa el umbral del +40% que siempre hemos impreso en los anteriores mercados alcistas. Esto sugiere que el flujo de demanda se mantiene todavía relativamente apagado, y que la oferta sigue estando principalmente en manos de los inversores a largo plazo quienes presumen de mayores niveles de confianza y convencimiento.

Surfeando la Ola

Después de ilustrar la relación intrínseca que existe entre el flujo de demanda y la cantidad de capital en manos de la denominada Oferta Joven, podemos pasar a analizar otros indicadores que estudian más en detalle el comportamiento de estos nuevos inversores, quienes son la voz cantante que impulsa el mercado al alza en las tendencias alcistas.

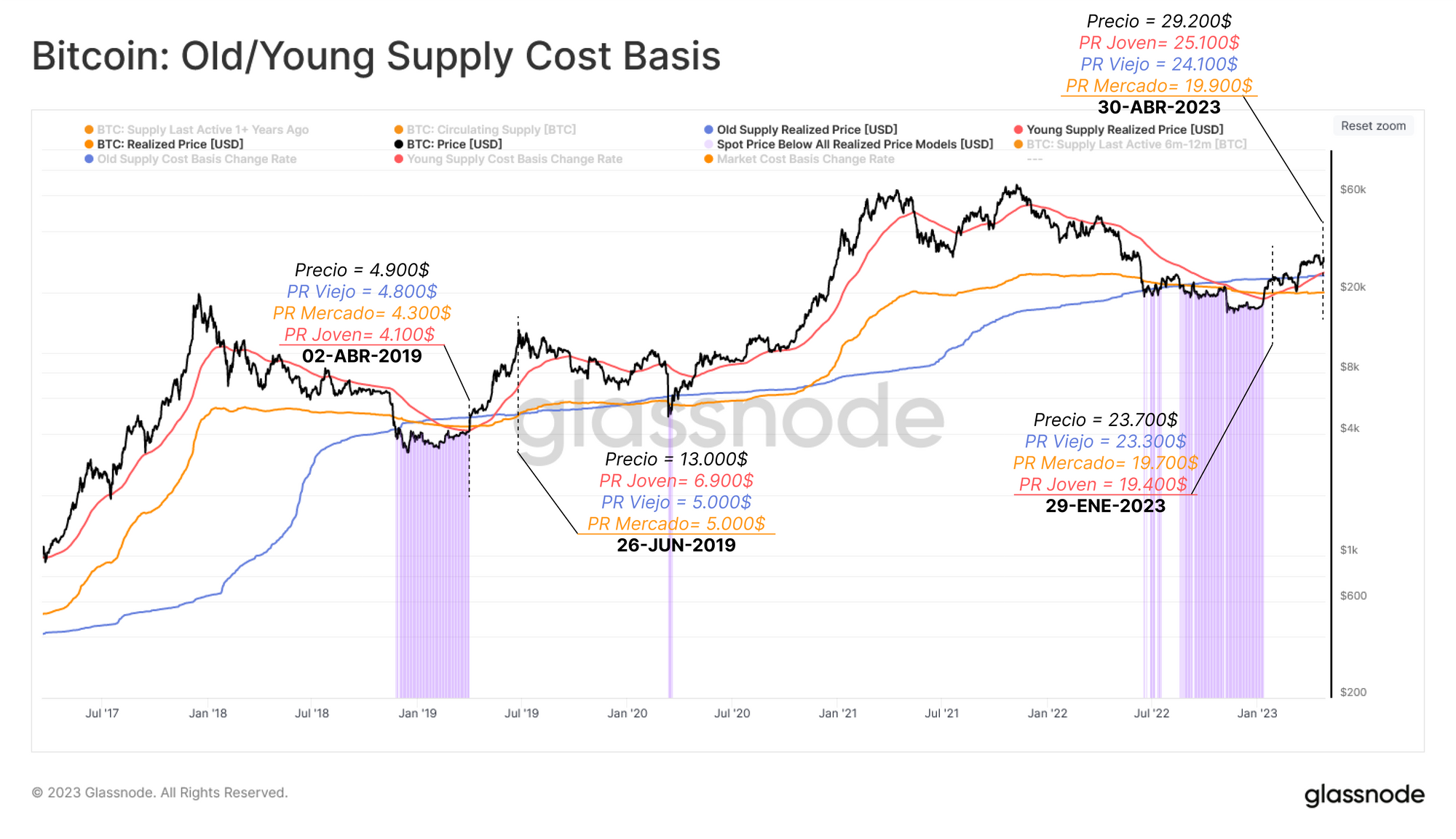

La siguiente gráfica muestra el coste base medio de estos dos grupos de Oferta Joven/Vieja al lado de la media del agregado del mercado.

- Coste Base de la Oferta Vieja (> 6m) 🔵

- Coste Base de la Oferta del Mercado (media) 🟠

- Coste Base de la Oferta Joven (< 6m) 🔴

Lo primero que salta a la vista es que el mercado ha conseguido recuperarse con firmeza de la fase histórica de impresión del fondo que atravesamos en el mercado bajista del 2022 🟪. Más recientemente, la rápida revalorización del precio spot ha hecho que el coste base de los nuevos inversores (25.100$) 🔴 se ubique por encima del de todos los demás grupos, debido a que la nueva demanda entrante va persiguiendo la tendencia alcista.

Esta es la primera vez desde noviembre del 2022 que el coste base de la oferta vieja (24.100$) está de vuelta en una posición más favorable que la de los nuevos compradores (muchos de los cuales estuvieron activos inmediatamente tras la quiebra de FTX).

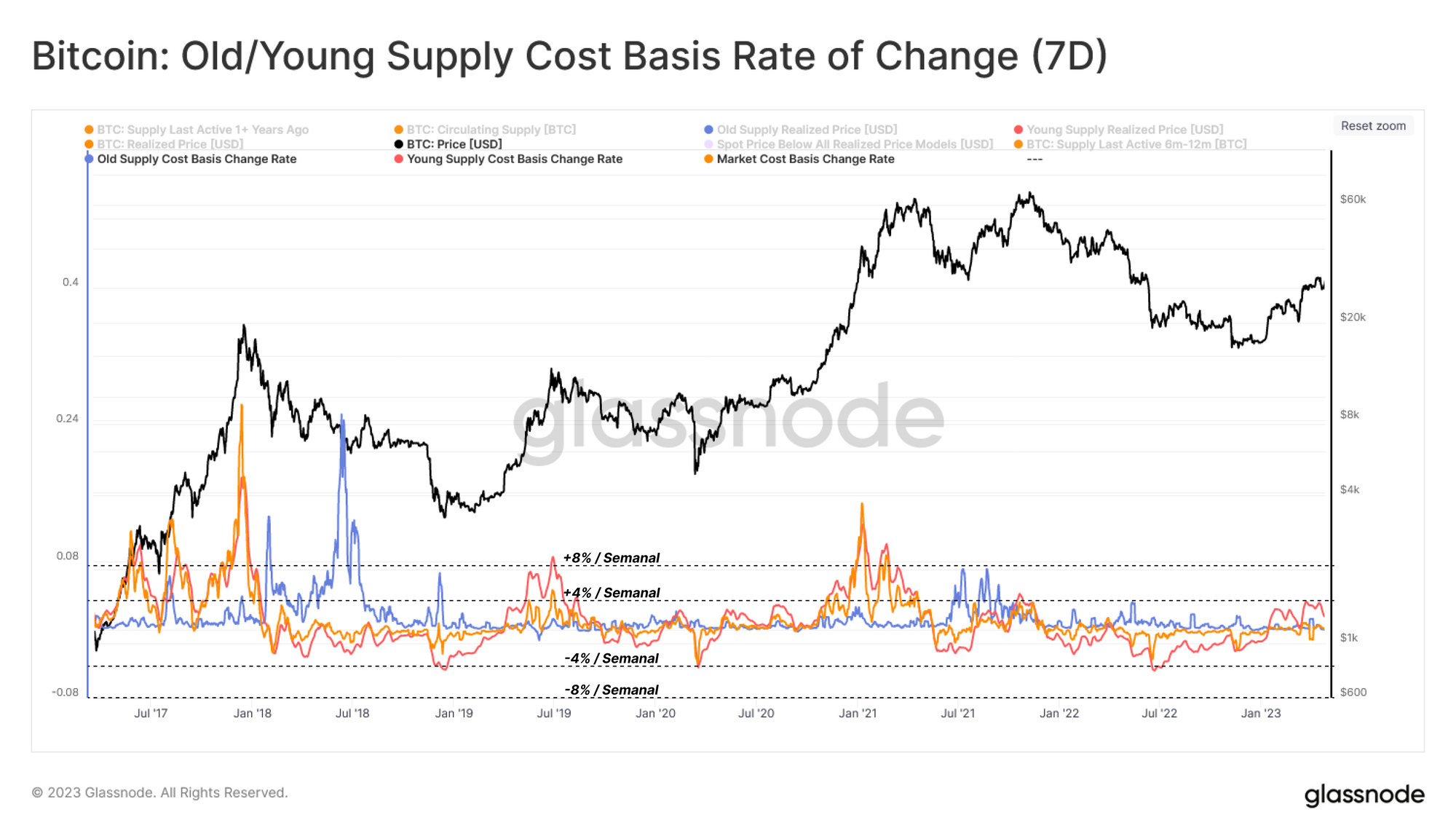

El siguiente paso es buscar indicadores que nos digan si el mercado da signos de estar en condiciones sobrevaloradas. La siguiente gráfica muestra la Tasa de Cambio semanal de los costes base mencionados anteriormente, y podemos utilizar esta métrica para determinar la intensidad con que cada grupo inversor está adquiriendo oferta.

En el pasado, las condiciones sobrevaloradas se han alineado frecuentemente con un cambio semanal del 4%-8% en la oferta joven 🔴 y el mercado en general 🟠, niveles tras los cuales se corrige con fuerza.

El reciente alzamiento del mercado no ha atravesado la linde del 4%/semanal, aunque la oferta joven se ha quedado cerca, en torno al 3,4%. Esto significa que el mercado aún no ha registrado una apreciación de las proporciones que tuvimos en diciembre del 2017, junio del 2019 y enero del 2021.

¿Está Bitcoin Sobrevalorado?

Hasta ahora, hemos recalcado la importancia del comportamiento de los Inversores a Corto Plazo cuando escapamos de los mínimos de un ciclo. A continuación, nos vamos a centrar en métricas que nos permitan evaluar si el impulso se ha ‘sobreextendido’.

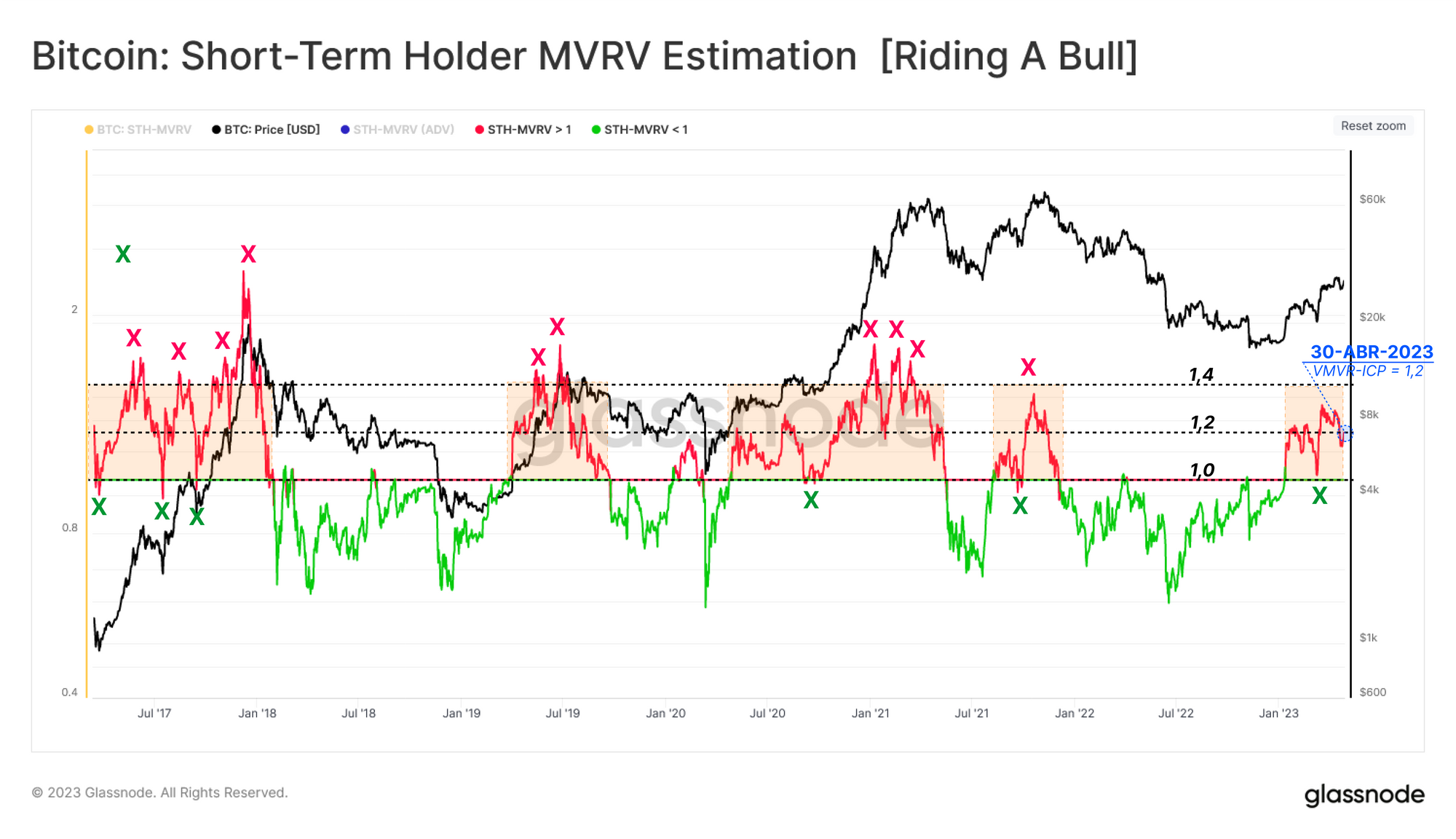

Para empezar, vamos a acercarnos todo lo posible a conocer los detalles de las ganancias no realizadas de los Inversores a Corto Plazo gracias al Ratio entre el Valor de Mercado y el Valor Realizado, que es el ratio entre el precio spot y el coste base dentro del blockchain de este grupo en concreto. La media semanal de este indicador nos ayuda a identificar cuándo se pueda estar corrigiendo a corto plazo, algo que vemos típicamente cuando el VMVR-ICP ronda en valores por encima del 1,2, prueba de que sostienen unas ganancias no realizadas del 20%. Las macro cumbres de mercado tienden a registrar valores aún más elevados, normalmente por encima del 1,4.

Recientemente hemos encontrado resistencia en el nivel de los 30.000$, que corresponde con un valor de 1,33 en el VMVR-ICP, lo que sitúa a estos nuevos inversores con unas ganancias del 33%. En caso de que terminemos presenciando una corrección más acentuada en el mercado, será en un precio de 24.400$ en el que el VMVR-ICP tocará el 1,0, nivel de equilibrio que ha servido de soporte en los mercados de carácter más alcista.

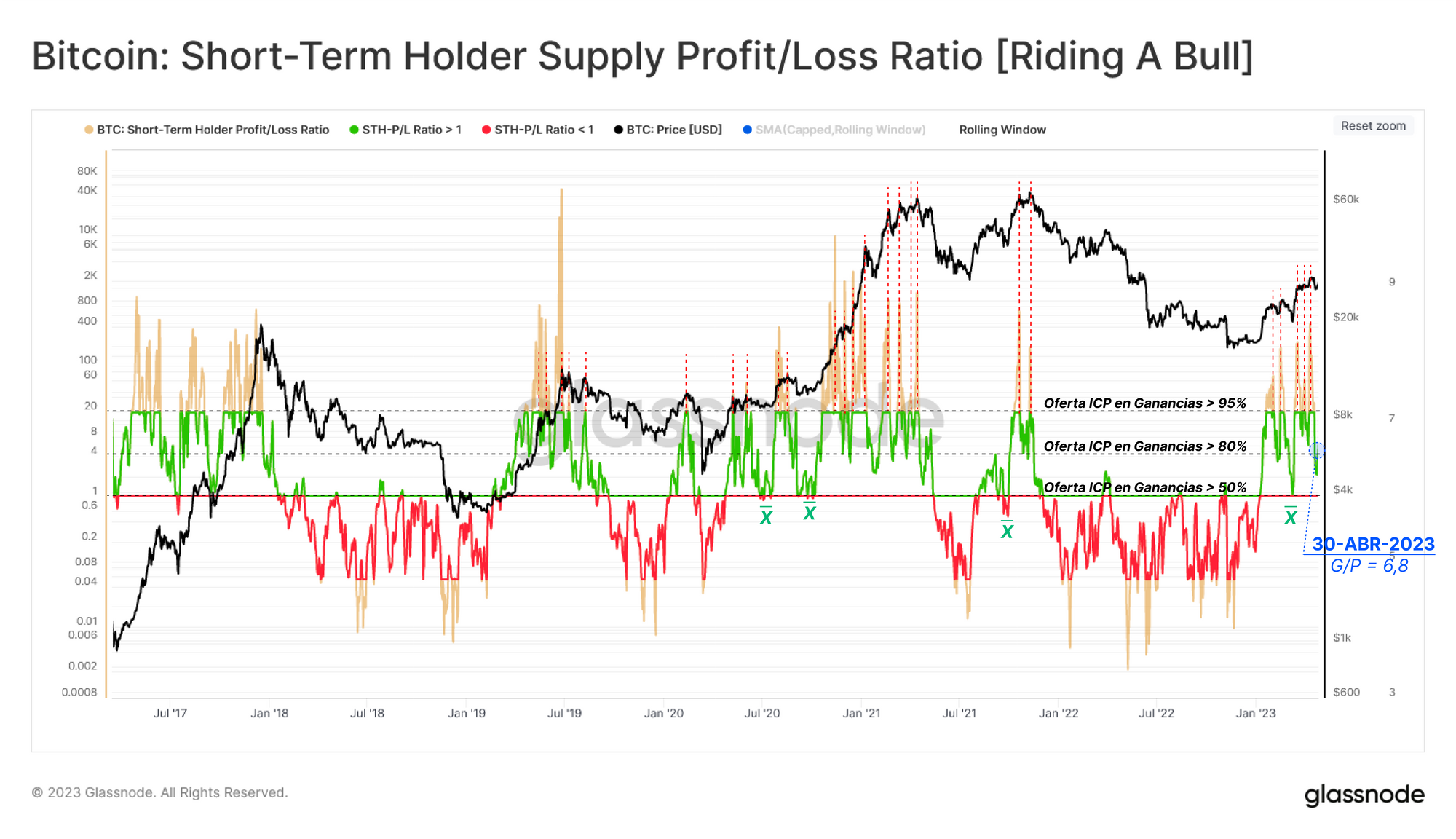

Un indicador que es más sensible al precio y que monitoriza un comportamiento similar, es el ratio entre las Ganancias y Pérdidas de los Inversores a Corto Plazo. Al observar las anteriores tendencias alcistas, identificamos tres áreas de interés distintas en este ratio:

- Oferta de los ICP en Ganancias > 95% (Ratio G/P > 20): Refleja que los nuevos inversores disfrutan de unas posiciones extremadamente rentables.

- Oferta de los ICP en Ganancias > 80% (Ratio G/P > 4): Punto que con frecuencia se visita en las correcciones de las macro tendencias y que puede apuntar al agotamiento del bando vendedor.

- Oferta de los ICP en Ganancias > 50% (Ratio G/P > 1): Representa un punto de equilibrio entre las ganancias y pérdidas que soportan estos nuevos inversores. Caer por debajo de este nivel suele marcar el comienzo de una contracción más pronunciada en el precio, aunque, también hay ejemplos en los que el mercado encuentra soporte en este mismo punto durante las carreras alcistas.

En lo que respecta al impulso de este 2023, encontramos varias instancias en las que se alcanzan y respetan estas 3 zonas, donde el desplome de principios de marzo es el perfecto ejemplo de cómo el mercado reacciona en la zona 3.

De nuevo, si consideramos que hay muchas posibilidades de que el mercado corrija con fuerza en un futuro cercano, se llegará al coste base de los nuevos inversores en la zona, aproximadamente en torno a los 24.400$.

Ganancias Realizadas que Llegan a los Exchanges

Los exchanges con un destino muy común para el capital especulativo y la principal vía para el descubrimiento de nuevos precios. Podemos examinar el flujo de capital que entra/sale de los exchanges como una forma de respuesta inversora.

El repunte más reciente no ha sido ninguna excepción, ya que los exchanges han visto unos flujos de entrada para nada desdeñables últimamente, dejándonos un Cambio Neto en las Posiciones de los Exchanges por encima de los +30.000 BTC al mes durante estas semanas. Esta métrica ha caído ahora levemente hasta los 22.300 BTC/Mes, lo que se traduce en una presión de venta algo más baja, pero igualmente contundente para el mercado.

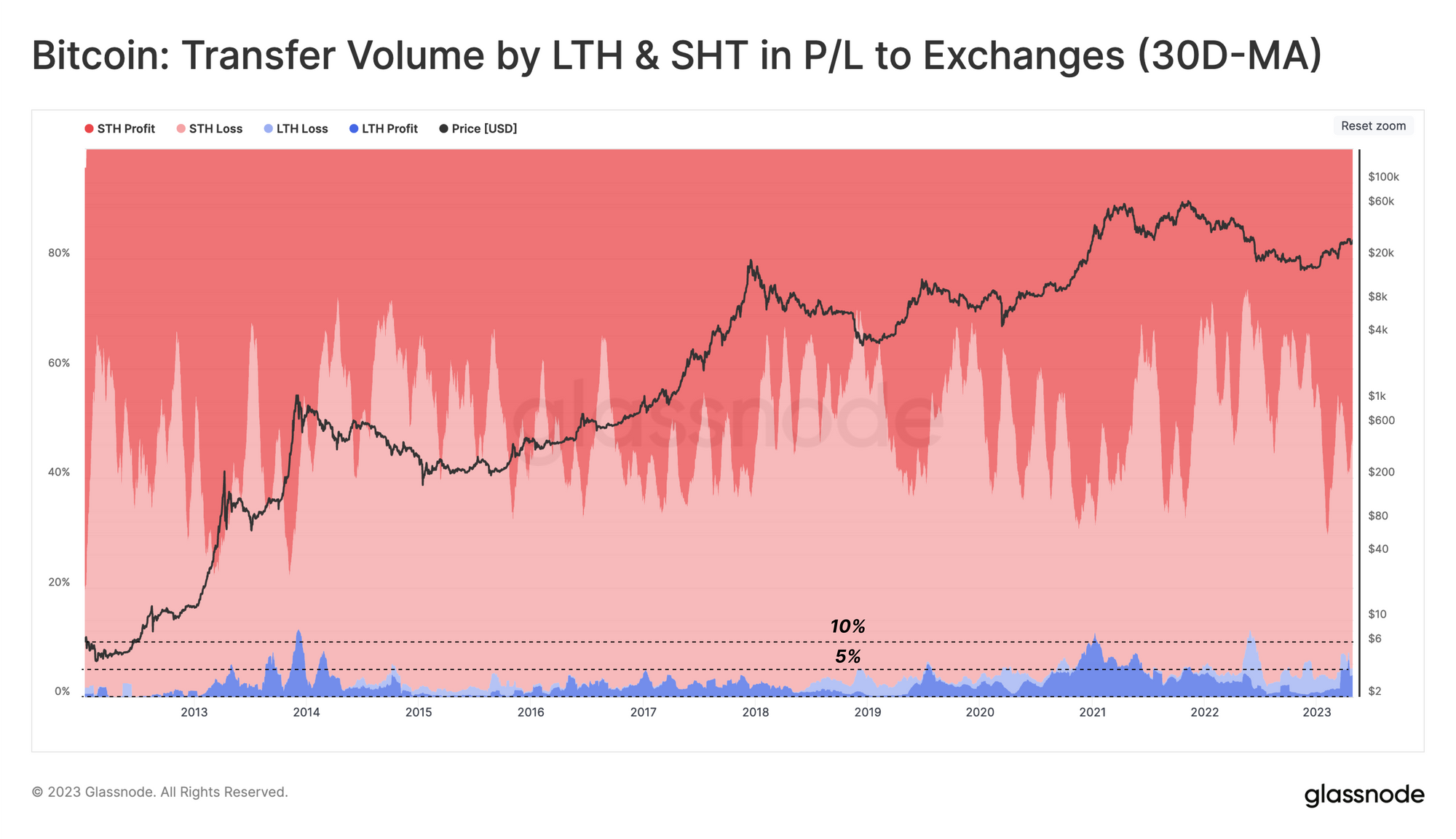

Entre los Inversores a Corto 🟥 y Largo Plazo 🟦 que gastan sus monedas para enviarlas a los exchanges, vemos que la dominancia de los Inversores a Corto Plazo sigue estando entre el 90%-95% de los ingresos totales. Cabe mencionar el aumento en la recogida de beneficios que han ejercido los ICP en este 2023, resaltado por la zona en rojo oscuro, que actualmente representa el 58% de los ingresos hacia los exchanges.

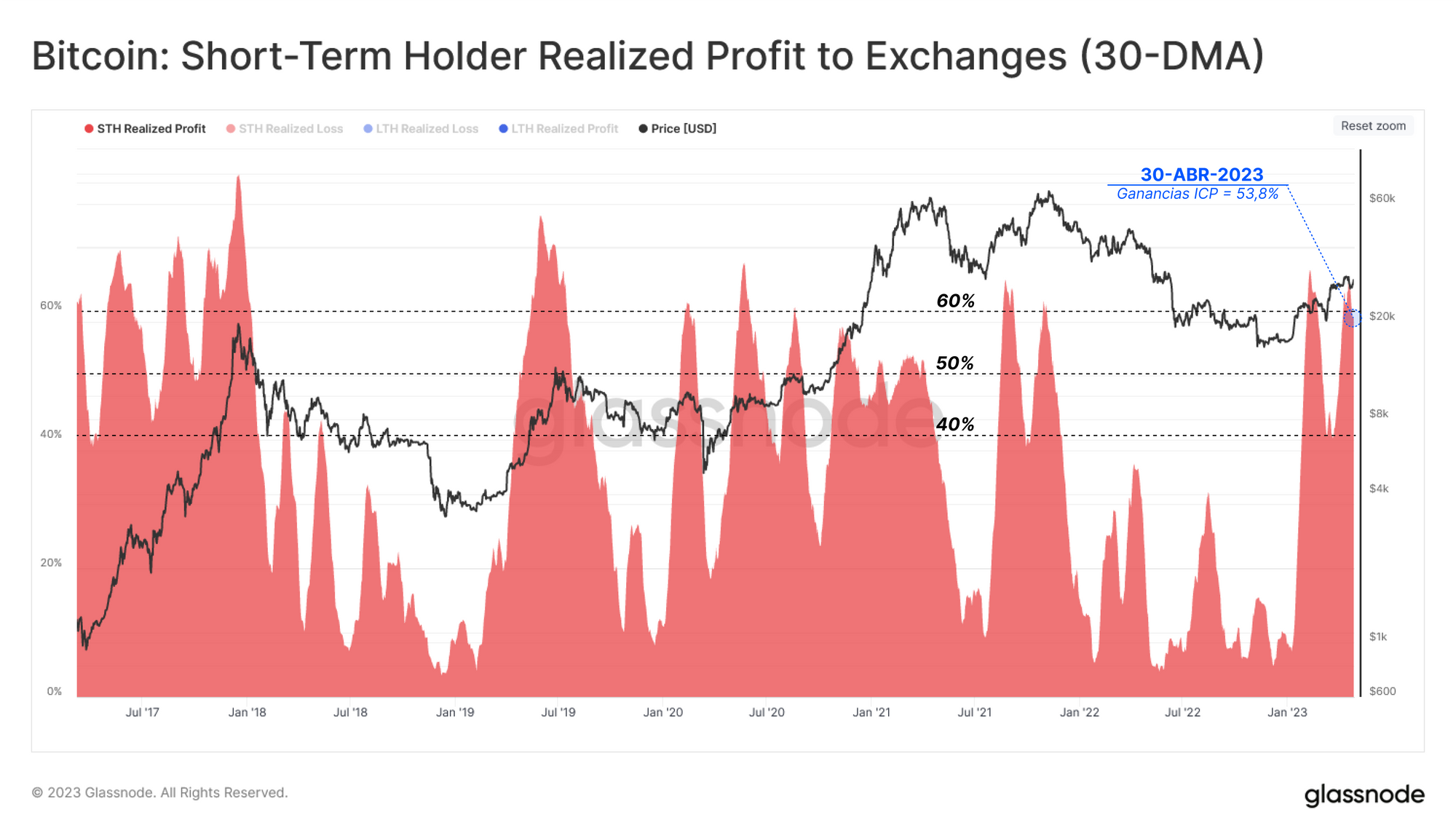

Cuando aislamos la proporción de Ganancias de los Inversores a Corto Plazo del capital total que entra a los exchanges, vemos que desde comienzos de enero, se han producido recogidas de beneficios en dos oleadas diferentes por parte de este grupo inversor, despuntando hasta un pico del 60% del total. En el mercado actual, la segunda oleada de realización de ganancias de los inversores a corto plazo se alinea con la reciente corrección.

Resumen y Conclusiones

En esta edición, hemos hablado sobre los rumores acerca del movimiento de la Oferta Antigua, los fondos de Mt. Gox Trustee y la oferta bajo el control del Gobierno Estadounidense. Por el tamaño tan significativo de estas cuentas, conviene poner alertas para estar automáticamente informados en caso de que su balance comience a disminuir.

También hemos explorado el concepto de la redistribución del capital Viejo/Joven a lo largo de los ciclos alcistas, y lo hemos empleado para conocer el grado de demanda que hay en el mercado. Gracias a la evaluación del coste base de varios grupos inversores, también hemos ilustrado la forma en la que los nuevos inversores influyen en el mercado, dependiendo principalmente de cómo de grandes sean sus ganancias realizadas y no realizadas.

De todo esto, extraemos que la presión de venta proveniente de estos nuevos inversores ha sido un factor determinante para establecer la resistencia de los 30.000$. En caso de retomar la actual corrección, el coste base de la oferta joven se encuentra en los 24.400$, y puede ser un nivel psicológico de gran relevancia al que prestar atención en las próximas semanas.