Tranquilo Pero Seguro

El mercado de Bitcoin avanza dentro de un rango extremadamente pequeño, y hay muy poco volumen en el blockchain, casi rondando mínimos de ciclo. Mientras tanto, una gran cantidad de la oferta monetaria permanece latente, la oferta de varias franjas de edad alcanza ya nuevos máximos históricos.

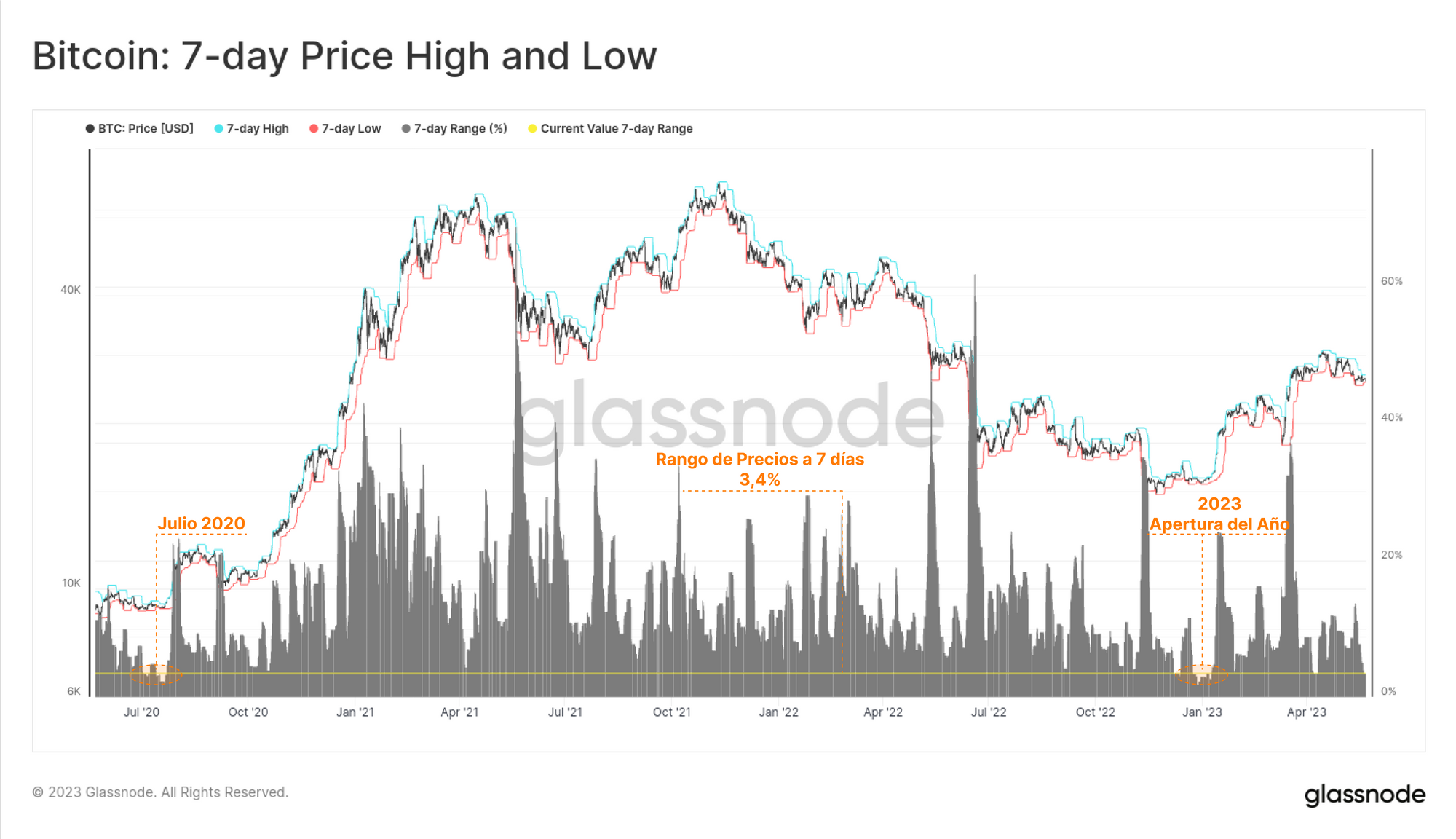

El mercado de Bitcoin sigue consolidando esta semana, orbitando dentro de un rango de precios relativamente estrecho de apenas un 3,4%, entre un mínimo de 26.600$ y un máximo de 27.500$. De hecho, este está siendo uno de los rangos más estrechos de los últimos años, junto con el rango que atravesamos durante la apertura de este año 2023 y el mes de julio del 2020 durante la recuperación del desplome COVID.

Todo esto sucede al tiempo que observamos un volumen dentro del blockchain extremadamente apagado, donde tanto el agregado del mercado, el ajustado por entidades e incluso el volumen asociado a los exchanges roza los mínimos de ciclo. Mientras tanto, una gran cantidad de la oferta monetaria permanece latente en las carteras de sus inversores, donde la oferta de varias franjas de edad alcanza ya nuevos máximos históricos.

En esta edición, vamos a investigar más acerca de estas interesantes condiciones de mercado y qué nos puede decir todo esto sobre el grado de confianza inversora, la clase de incentivos que existen y la proyección del mercado para lo que queda de 2023.

cummax(m1,7) para establecer los límites superiores e inferiores de 7 días.🪟 Ve todas las gráficas incluidas en este informe en el Panel de la Semana en el Blockchain.

Bajada de Volumen

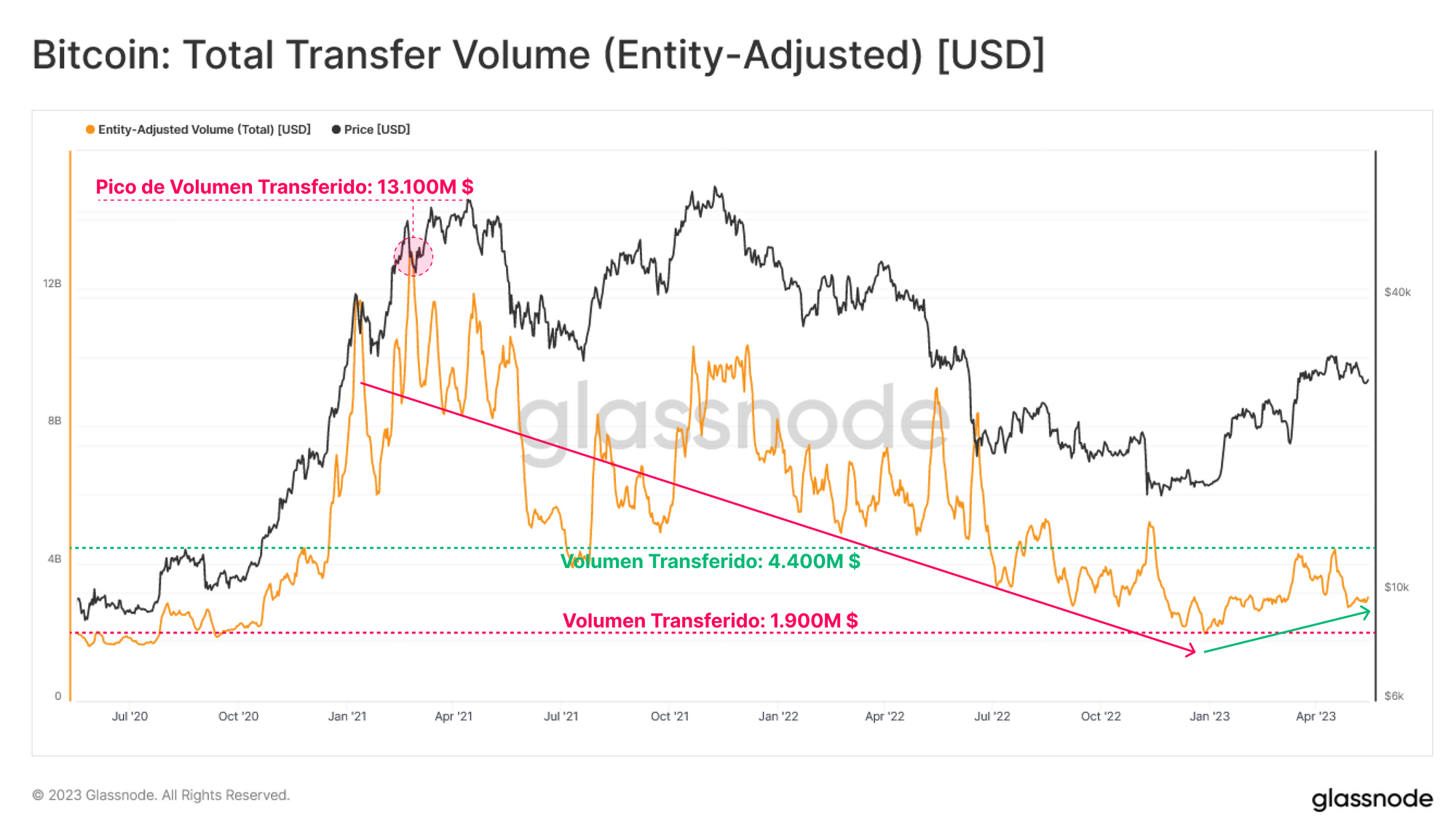

En la última edición, mostramos cómo la actividad dentro del Blockchain de Bitcoin estaba registrando máximos históricos en métricas como el recuento de Transacciones, principalmente como consecuencia de los ordinales, inscripciones y tokens BTC-20. Sin embargo, este tipo de transacciones tiende a representar volúmenes relativamente muy bajos de BTC, en las que se transfieren ordinales adheridos a una pequeña cantidad de BTC (normalmente en torno a los 10.000 sats = 0,0001 BTC).

Al indagar sobre el Volumen Transferido a través del network de Bitcoin a lo largo de los tres últimos años, encontramos un importante declive generalizado en la actividad económica desde comienzos del 2021, pasando del máximo de ciclo en los 13.100M $ a un mínimo de ciclo de 1.900M $, un descenso de nada menos que del 85,5%. Los volúmenes transferidos han experimentado un leve repunte en el 2023, pero siguen estando cerca de los mínimos de ciclo, entre los 1.900M $ y los 4.400M $.

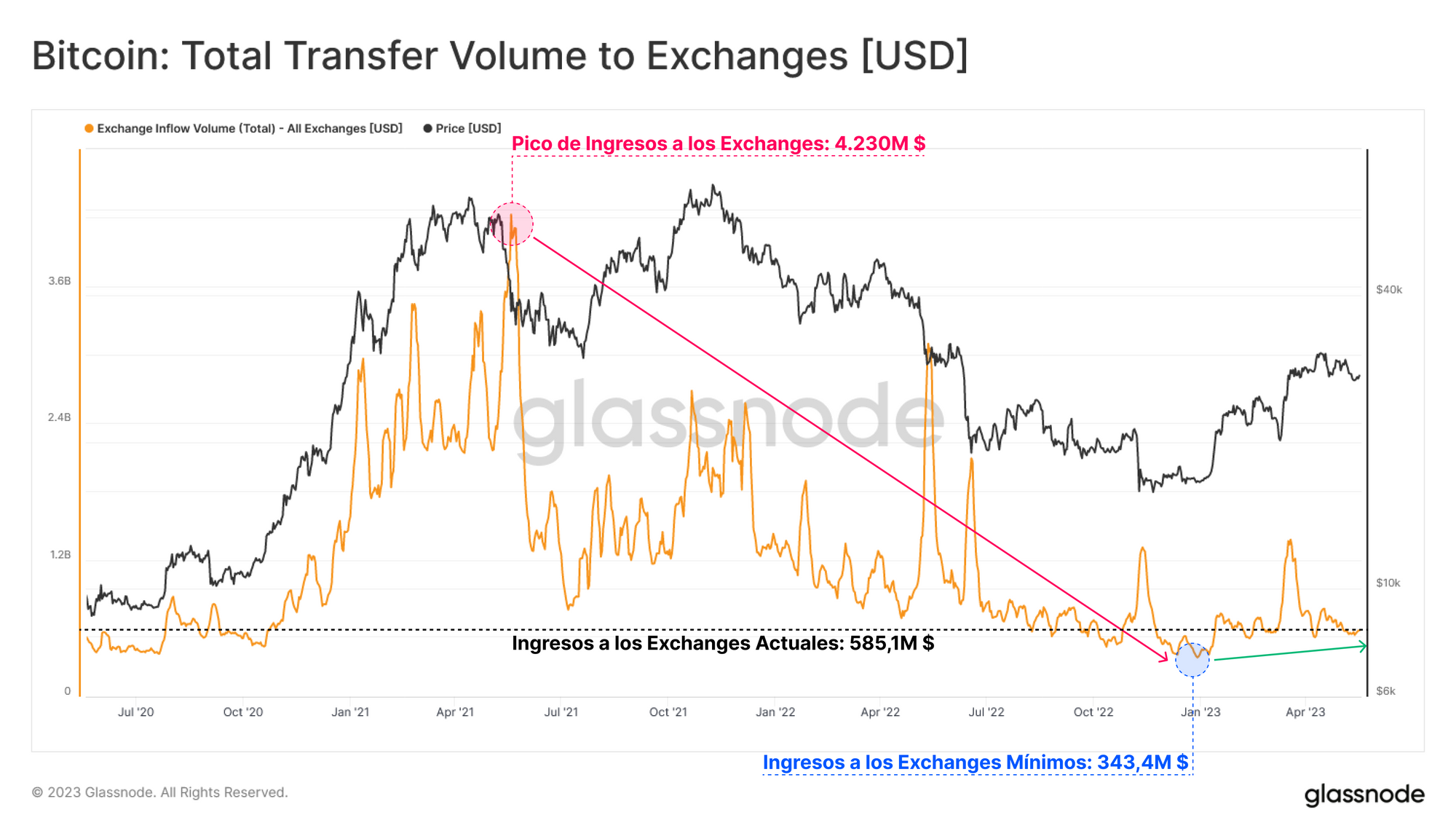

A día de hoy los exchanges siguen siendo una piedra angular para el intercambio de BTC, y fijarnos en sus flujos de entrada y salida nos puede aportar una buena indicación del volumen operado en el conjunto del mercado, la visibilidad del network, la demanda especulativa y la confianza inversora. Se aprecia un declive estructural en el volumen de depósitos en los exchanges, cayendo del pico de 4.200M $ impreso en mayo del 2021 al mínimo de 343,4M $ de hoy (-91,8%).

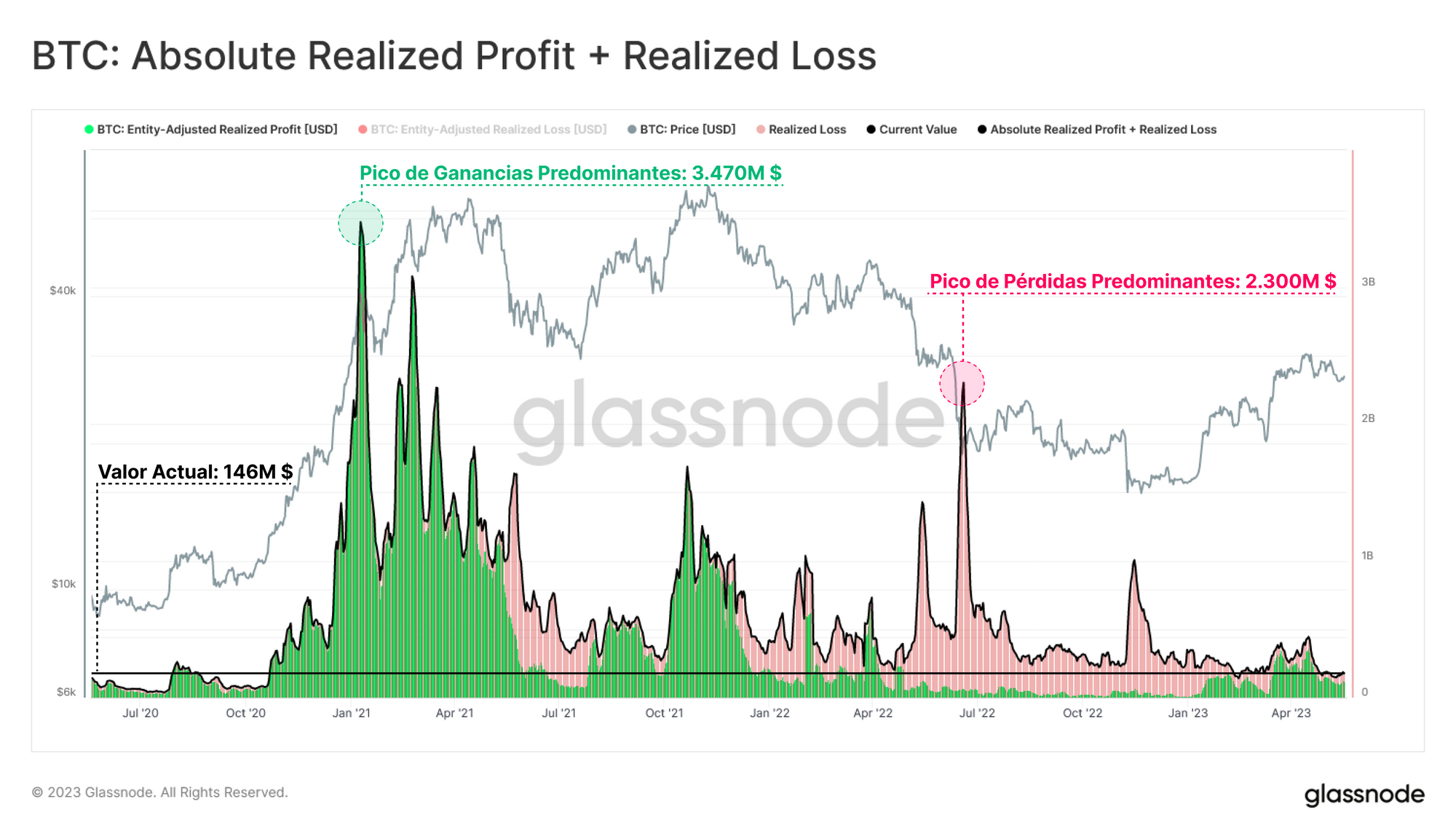

Otra medida útil a la hora de determinar el grado de utilización del network es el valor absoluto registrado en las Ganancias y Pérdidas Realizadas. Gracias a esto conocemos la cantidad de capital que entra y sale del activo, ya que las monedas o bien se revalúan a precios más elevados, o más bajos. Las Ganancias y Pérdidas Realizadas del conjunto están en estos momentos en los niveles más bajos de los últimos 3 años.

Es muestra de que los inversores que acarrean las mayores pérdidas o ganancias simplemente no están dispuestos a gastar aún sus reservas.

El Potencial No Realizado

Hemos establecido que el tráfico del network, tanto nominal como realizado, anda estancado en torno a los mínimos del ciclo. Puede que se deba a que muchos participantes del mercado sostienen un coste base que está muy cerca del precio actual, lo que quiere decir que de momento no existe demasiado incentivo que invite a gastar. Los inversores seguramente esperen que aumente la volatilidad, en la dirección que sea, para retomar sus comportamientos de gasto.

El Precio Realizado Ajustado ofrece un modelo mejorado para estimar el coste base del mercado en general. Funciona retirando de la ecuación las tremendísimas ganancias no realizadas que acumulan las monedas latentes (y probablemente perdidas) de más >7 años de edad, filtrando a las económicamente activas en manos de grupos inversores más sensibles a los vaivenes del precio.

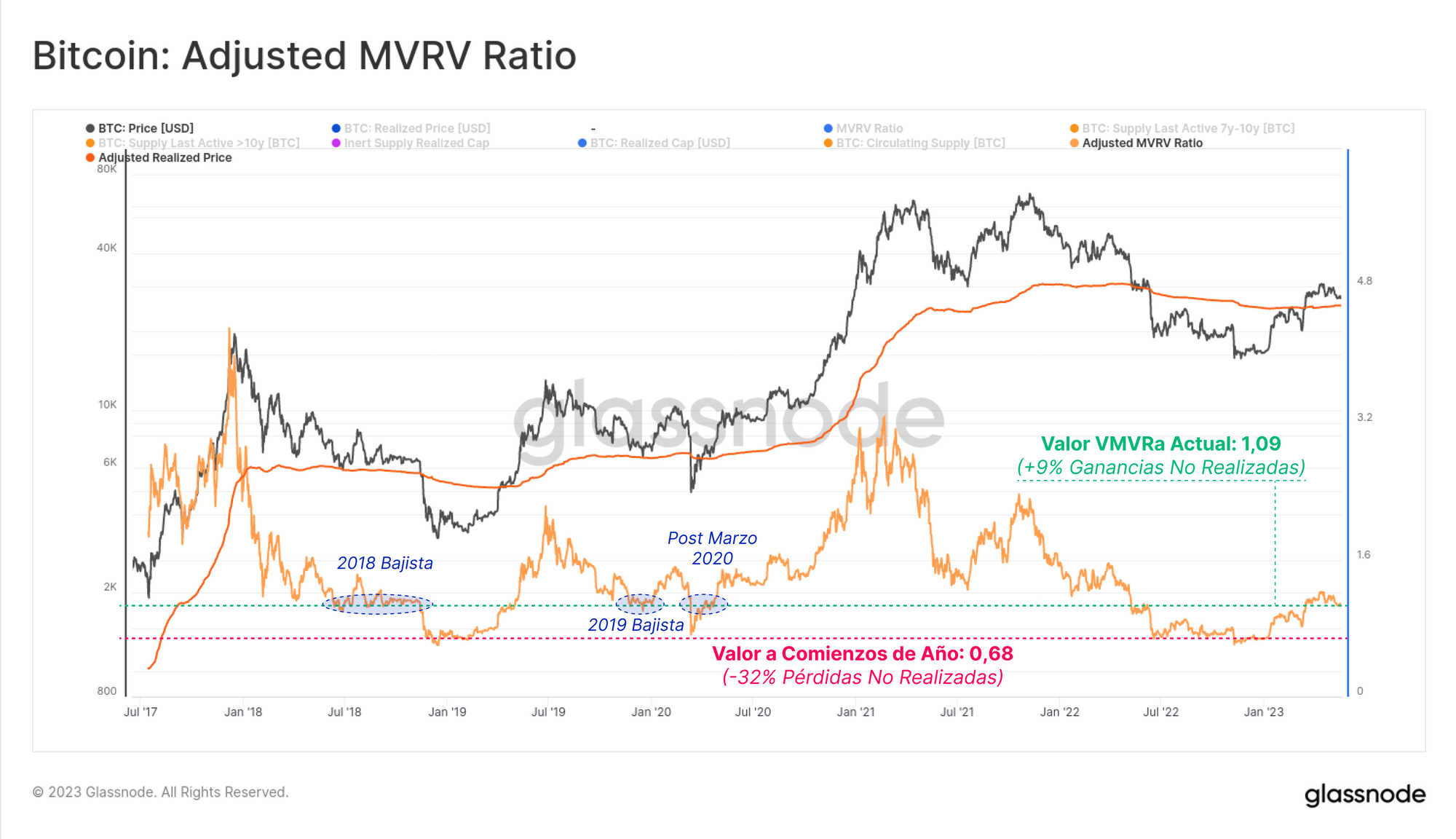

El precio spot se ubica actualmente justo por encima del Precio Realizado Ajustado (25.200$), que con toda probabilidad actúa como un área psicológica de alto interés en caso de que se produzca un retroceso. Este dato también afianza la hipótesis de que simplemente no hay una gran cantidad de ganancias (o pérdidas) disponibles para que los traders más activos del mercado las materialicen.

El reciente despunte hasta los 30.000$ propulsó al Ratio entre el Valor de Mercado y el Valor Realizado hasta un valor de 1,21, sugiriendo que se alcanzó un nivel de ganancias no realizadas bastante modesto del 21%.

Actualmente, el Ratio entre el Valor de Mercado y el Valor Realizado Ajustado registra un valor de 1,09, indicando que apenas un 9% de esas ganancias no realizadas siguen presentes en el mercado. Esta cifra coincide con otros niveles sobrevendidos históricos cuando orbitábamos mínimos de ciclo en el año 2018, 2019 y marzo del 2020.

La Oferta Se Mantiene Impasible

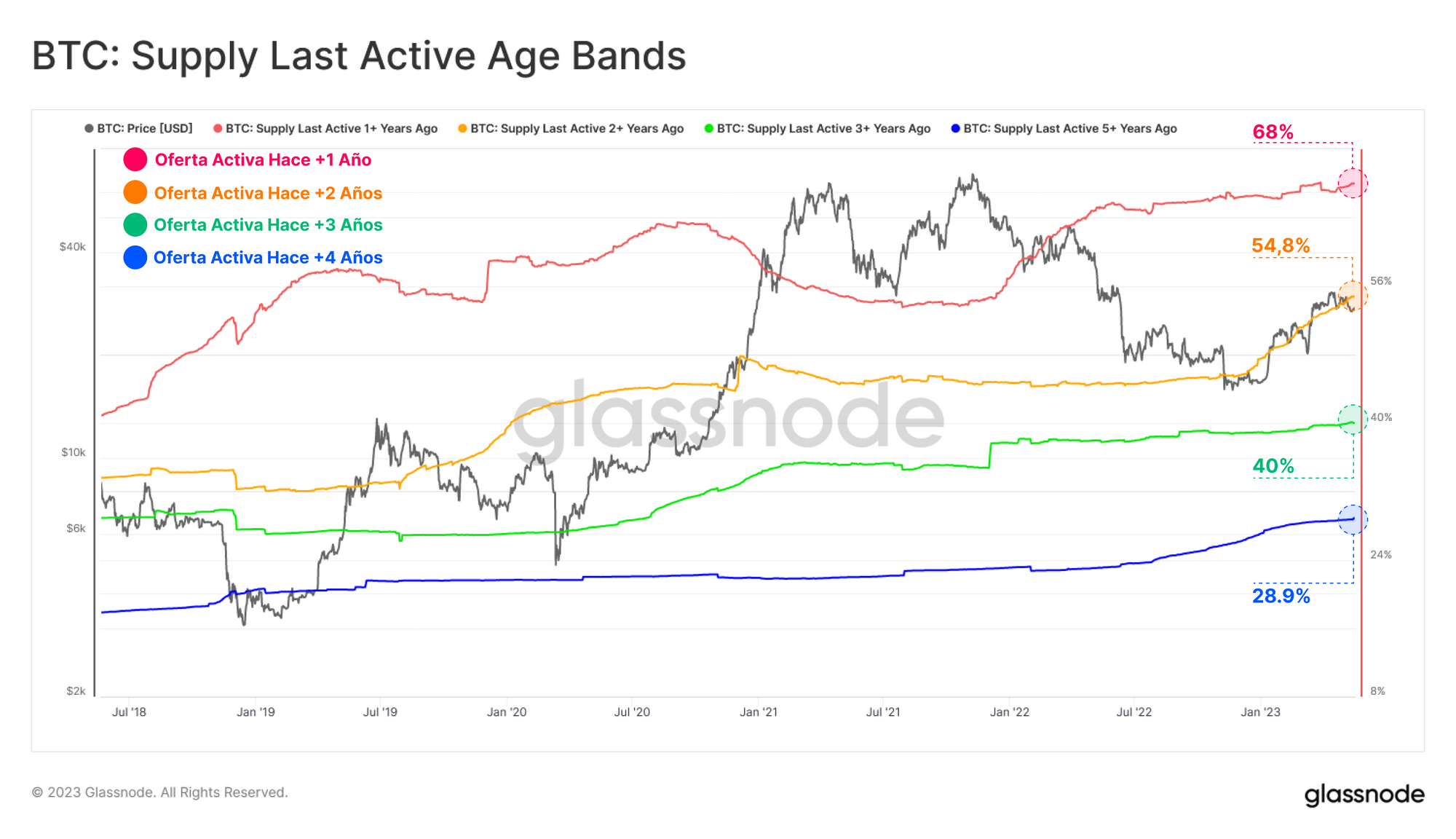

A pesar del efusivo arranque del año en el sector de los activos digitales, la oferta de BTC con +1 año de edad sigue creciendo hacia nuevos máximos. La siguiente gráfica muestra cuatro subgrupos de esta oferta latente como porcentaje de la oferta total en circulación:

- 🔴 Oferta Activa por Última Vez Hace +1 Año: 68,0%

- 🟡 Oferta Activa por Última Vez Hace +2 Años: 54,8%

- 🟢 Oferta Activa por Última Vez Hace +3 Años: 40,0%

- 🔵 Oferta Activa por Última Vez Hace +5 Años: 28,9%

Continúa el espectacular nivel de HODLing asentado en toda la oferta, esta gran inactividad monetaria acompaña a un volumen de tráfico del blockchain bajo mínimos.

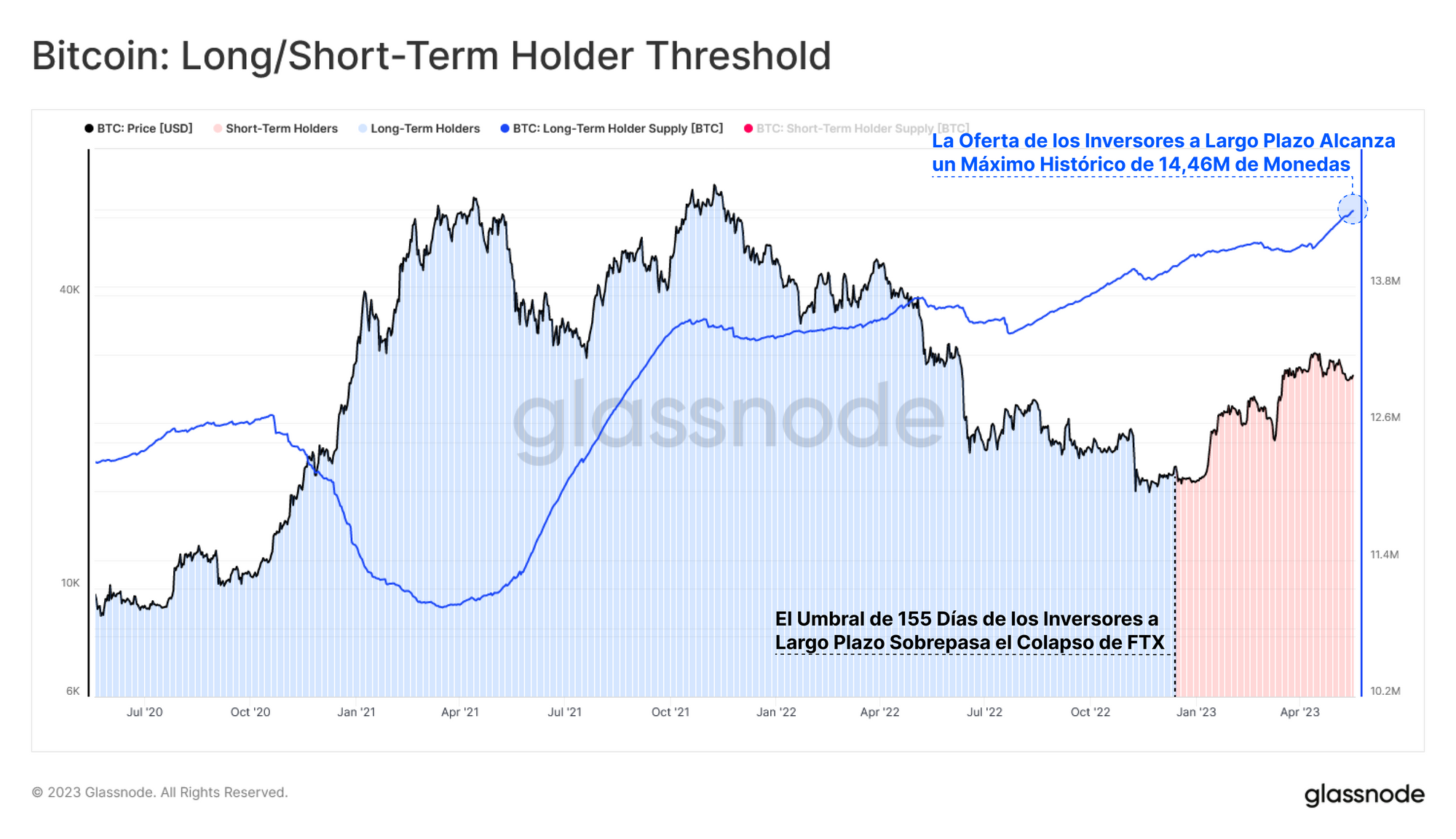

Este fenómeno se ve perfectamente reflejado en la Oferta en Manos de los Inversores a Largo Plazo (monedas con > 155 días), que ya alcanza un nuevo Máximo Histórico de 14,46M BTC. Esto incluye a todas las monedas que fueron adquiridas inmediatamente después de la quiebra de FTX, que ahora maduran para adquirir el estatus de ILP.

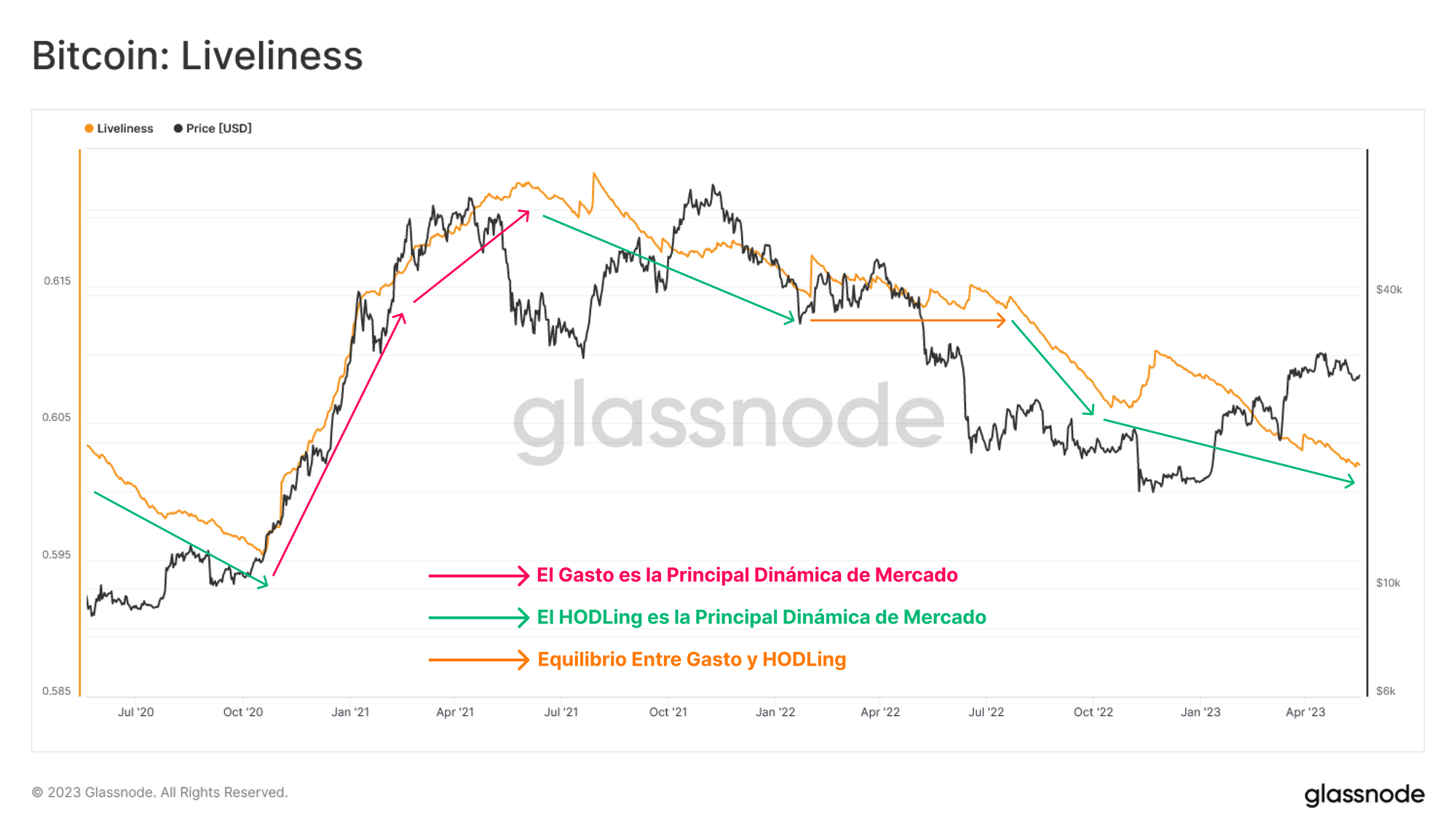

Encontramos también confluencia en la métrica de la Vivacidad, que compara el equilibrio relativo entre el comportamiento de gasto y el de HODLing. En estos momentos, la Vivacidad del network cae a niveles tan bajos que no los veíamos desde diciembre del 2020, cuando por fin perforamos los 20.000$. Una tendencia descendente que persiste en la Vivacidad reafirma que el HODLing es efectivamente la dinámica de mercado predominante entre la mayoría de inversores.

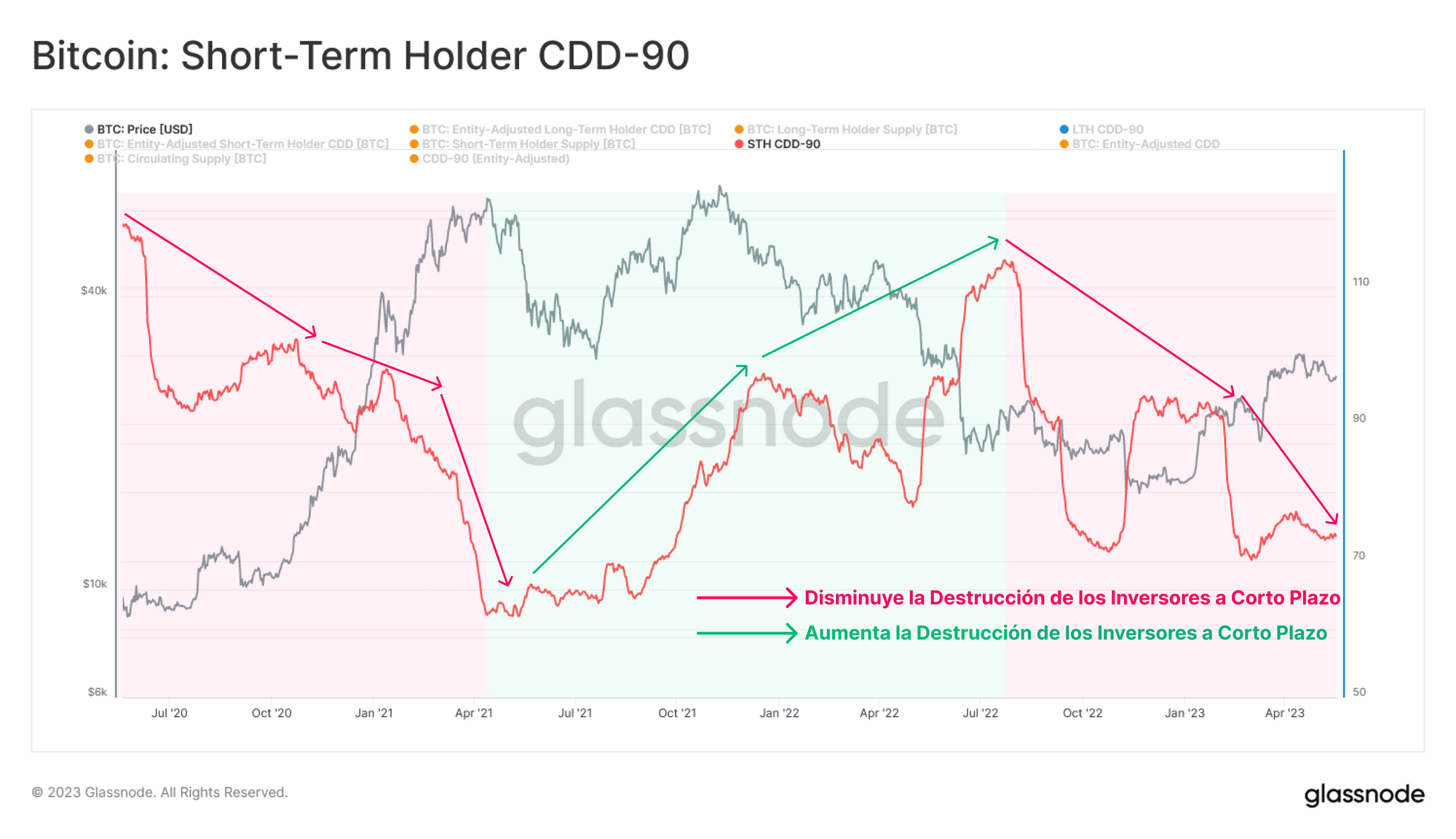

Si nos fijamos en el conglomerado de los Inversores a Corto Plazo (ICP), podemos estimar el ‘tiempo acumulado’ que este grupo en particular está gastando con sus monedas (medido como la destrucción de días monetarios en los últimos 90 días). Según esta métrica, la destrucción de días monetarios por parte de los ICP es extremadamente baja, muy por debajo de los dos grandes eventos de pánico y capitulación que tuvieron lugar en junio y noviembre del 2022.

Esto indica que los ICP se muestran por lo general reticentes a gastar dentro del actual rango de precios y requieren de una mayor volatilidad, seguramente esperando el incentivo (para realizar ganancias) de unos precios más elevados.

En términos generales, esta métrica presenta una perspectiva muy positiva en lo que respecta al grado de convicción del inversor medio de Bitcoin, donde la mayoría simplemente no está interesada en gastar sus monedas en posesión, al menos por ahora.

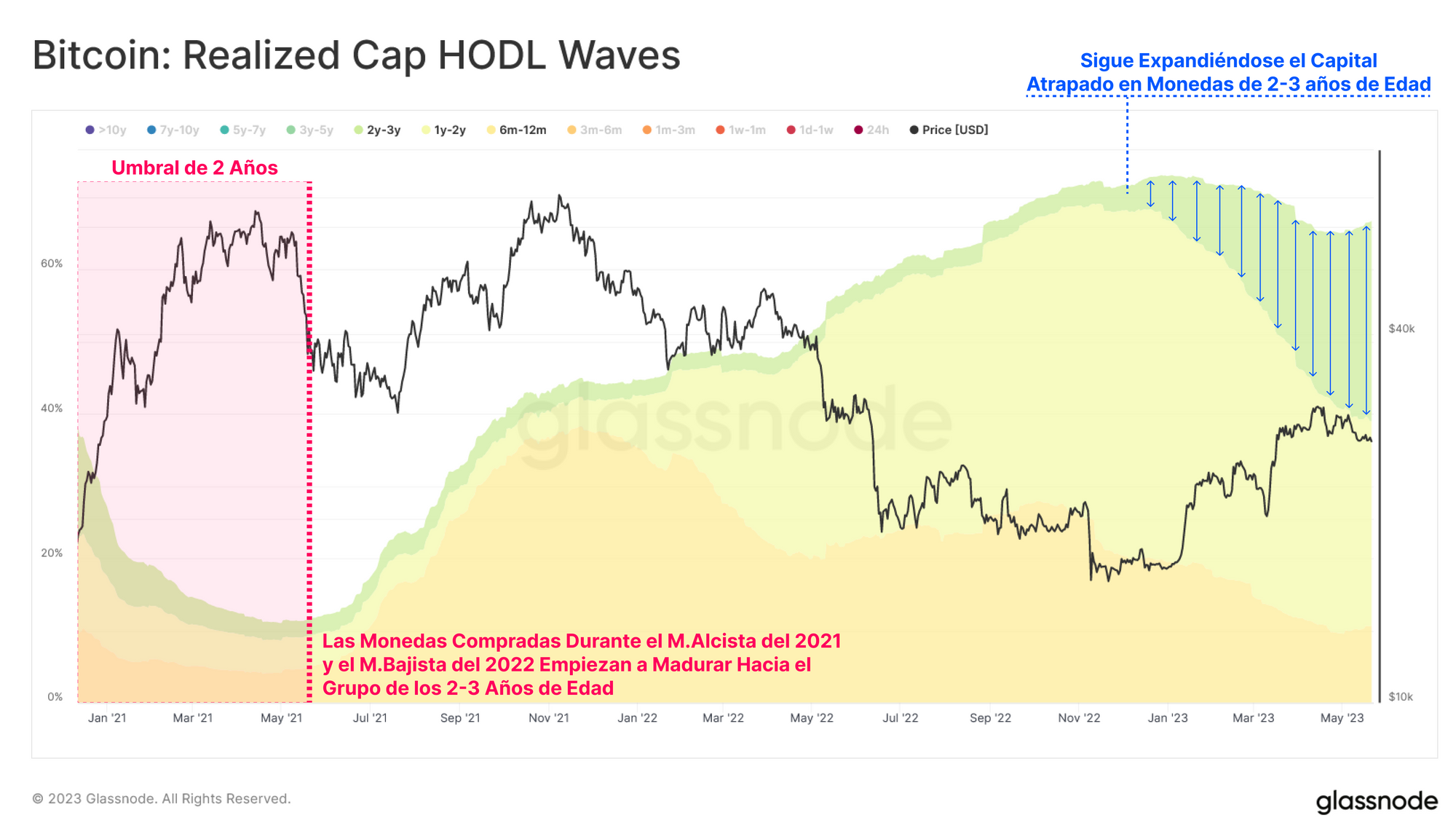

Los Inversores del Ciclo Pasado Son de Hierro

Tras el mínimo establecido en noviembre, el capital, denominado en términos de dólares americanos, que albergan aquellas monedas de entre 2-3 años de edad se ha estado expandiendo del 2,1% al 27,7%, consecuencia de que unas enormes cantidades de oferta están atravesando el umbral de los 2 años de edad. Representa a la oferta que fue adquirida tras el desplome de mayo del 2021 que nos condujo de los 56.000$ a los 29.000$.

La siguiente gráfica muestra la proporción de capital en dólares acumulada en estas franjas de edad:

- 🟢 Capital Acumulado con 2-3 años: del 3,1% al 27,7% (crecida del +24,6%)

- 🟡 Capital Acumulado con 1-2 años: del 43,5% al 28,3% (descenso del -15,2%)

- 🟠 Capital Acumulado con 6 meses - 1 año: del 25,5% al 10,6% (descenso del -14,9%)

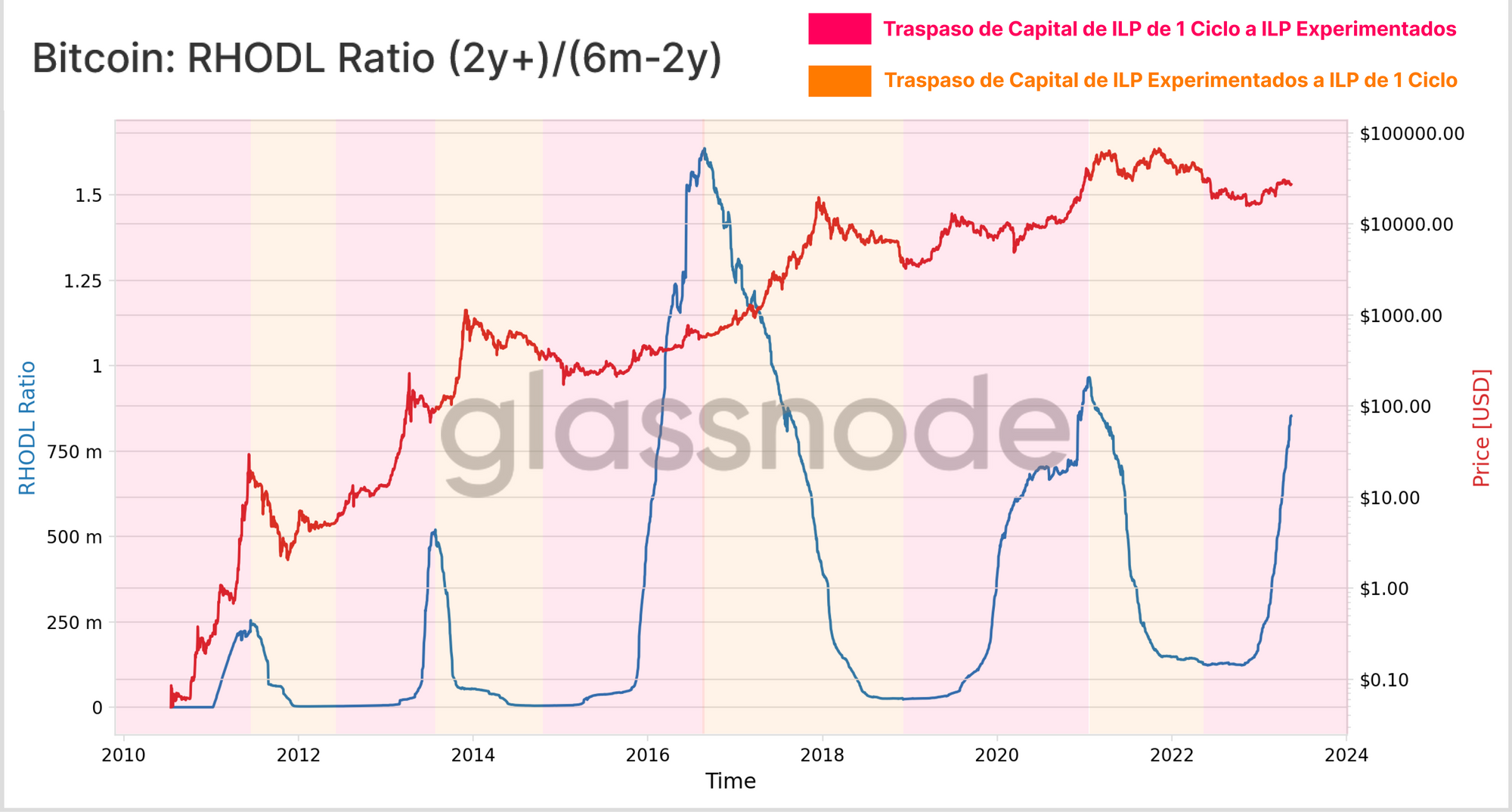

Podemos también utilizar una nueva variante del Ratio de Acumulación Realizada, que compara el grado de riqueza de +2 años con la ubicada en la banda de 6 meses a 2 años de edad. Nos ayuda a evaluar el equilibrio que existe entre los inversores con experiencia (+2 años) y los Inversores a Largo Plazo con apenas un ciclo a sus espaldas (6 meses - 2 años).

En la actualidad, esta variante del Ratio HODLer trepa exponencialmente, prueba de que una porción muy significativa de inversores del ciclo 2021-22 están pasando a formar parte del grupo de los HODLers experimentados. Dada la extraordinaria volatilidad, esencialmente bajista, que hemos sufrido durante este periodo, esto demuestra que la base inversora de Bitcoin se mantiene increíblemente decidida, algo muy a tener en cuenta y seguramente un hecho positivo de cara al futuro.

Resumen y Conclusiones

Uno de los mayores recursos del análisis de la cadena es que nos permite observar lo que sucede a ambos lados del comportamiento inversor, su disposición para aguantar posiciones y su predisposición para gastar. Lo que seguimos encontrando es que el grado de convicción que existe entre los inversores de Bitcoin se mantiene sorprendentemente elevado, todo ello a pesar de la feroz volatilidad e intenso desapalancamiento que hemos presenciado a lo largo de estos dos últimos años.

Es importante recalcar que el volumen de tráfico es ahora mismo muy bajo, señal de que el flujo de demanda entrante es aún bastante mediocre, y las transacciones de bajo volumen que contienen inscripciones/ordinales ganan terreno en la dominancia. No obstante, ocurre al tiempo que se asienta una base de inversores que, se puede argumentar, son cada vez más insensibles a las oscilaciones del precio.

Dado que el 2022 no ha escatimado en darnos razones para entrar en pánico, capitular y soltar nuestras posiciones, es admirable que haya tantas monedas envejeciendo para adentrarse en las bandas de edad multi-anuales. Pone en evidencia el hecho de que aquellos que han sobrevivido al caos del 2022, van a esperar precios mucho más altos antes siquiera de abrir sus carteras frías.

Exención de responsabilidad: Este informe no aporta ninguna clase de consejo de inversión. Toda información es compartida con intención exclusivamente informativa. No debe tomarse ninguna decisión de inversión basada en la información aquí presentada y usted es el único responsable de sus propias decisiones de inversión.

Canales Traducidos

Estamos orgullosos de inaugurar nuevos canales sociales para:

- Español (Analista: @ElCableR, Telegram, Twitter)

- Turco (Analista: @wkriptoofficial, Telegram, Twitter)

- Persa (Analista: @CryptoVizArt, Telegram, Twitter)

- Síguenos en Twitter

- Únete a nuestro canal de Telegram

- Visita el Glassnode Forum para debatir y discutir ampliamente.

- Para ver las métricas del blockchain y las gráficas de actividad, visita Glassnode Studio