Perdemos Confianza Inversora

Las posiciones de casi todos los Inversores a Corto Plazo están en rojo, por ello el sentimiento del mercado ha dado un vuelco negativo. Profundizaremos para medir en sentimiento inversor con indicadores que nos ayuden a identificar divergencias entre el mercado y el comportamiento inversor.

Contenidos

- Hablaremos de la situación actual del mercado en base a dos modelos de valorización del blockchain, los cuales han coincidido durante los mínimos de cada ciclo y durante el desplome de marzo del 2020.

- Los patrones de acumulación y distribución tienden a alinearse de forma muy precisa con los máximos y mínimos locales que imprime el precio, y vamos a demostrar hoy que lo mismo ocurre con la información que emana de las entrañas del blockchain.

- La vastísima mayoría de los Inversores a Corto Plazo están aguantando posiciones en rojo, y veremos cómo un nuevo indicador sugiere que en estos momentos reina un sentimiento negativo entre los participantes de este conjunto inversor.

Buscando Fondos de Mercado

El mercado de Bitcoin sigue merodeando en torno a los 26.000$ desde que perdimos el punto medio del ciclo situado en los 31.400$. Tanto el intento fallido del mes de abril como el del mes de julio, ambos formaron patrones doble techo en el precio. Junto con otros indicadores también enfocados hacia los Inversores a Corto Plazo que cubrimos la semana pasada (Semana 37), esto puede sugerir que el mercado está atravesando los inicios de un cambio en la psicología y confianza inversora.

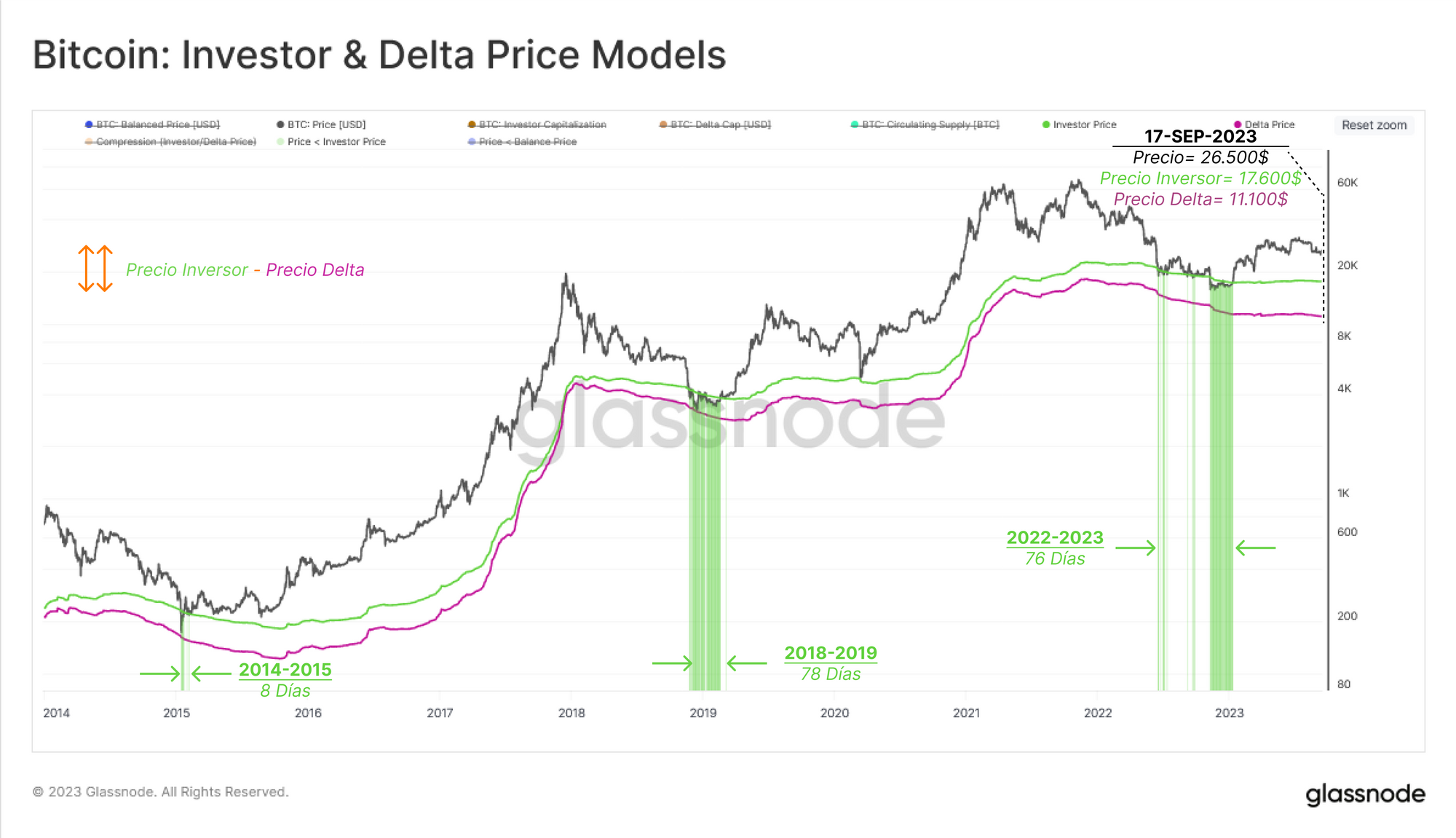

La siguiente gráfica nos muestra dos modelos de valorización:

- 🟢 Precio Inversor (17.600$) que refleja el precio medio de adquisición de todas las monedas en circulación a excepción de las que fueron adquiridas por los mineros (es decir, en mercados secundarios).

- 🟣 El Precio Delta (11.100$) que combina información técnica y fundamental, con frecuencia empleado como modelo para identificar fondos de ciclo.

La acción de precio muestra que en el ciclo del 2018-2019 y en el 2022-23 pasamos una cantidad de tiempo muy similar atrapados entre estos dos modelos de valorización cuando esculpíamos los mínimos de mercado absolutos. Hay que recalcar que el mercado hizo una visita al Precio Inversor en medio del caos desatado por el desplome de marzo del 2020.

Además de conocer el tiempo que pasamos entre estos dos modelos, también podemos medir su compresión y expansión para determinar el grado de recuperación que atraviesa el mercado en cualquier momento determinado. La distancia entre estos dos modelos se hace muy estrecha cerca de los máximos de ciclo, porque en esos momentos hay un gran volumen de capital que fluye hacia el mercado. Por otro lado, cuando divergen y se separan, nos indican que la cantidad de capital que entra al mercado disminuye enormemente, momentos en el que el precio tiende a descender.

Este modelo puede usarse para monitorizar en qué momentos se produce una transición desde la fase más profunda de un mercado bajista hacia su recuperación definitiva. Encontramos que la actual estructura de mercado se asemeja a la fase de descompresión que atravesamos durante el año 2016 y también en el 2019.

Ciclos de Rotación de Capital

El Ratio de Acumulación Realizada es un indicador que muestra la cantidad de capital que alberga el mercado a través de las monedas que se han desplazado por el blockchain más recientemente (<1 semana) por un lado y las de los HODLers más experimentados (1-2 años) por otro. En la siguiente gráfica, hemos aplicado una Mediana de dos años (la mitad de un ciclo de mercado de Bitcoin) como punto de referencia para los periodos en los que el flujo de capital pasa de responder a una estructura de mercado alcista a una estructura de mercado bajista.

Vemos que desde este ángulo, lo que llevamos de 2023 nos ha dejado un flujo de nuevos inversores muy modesto, donde además el Ratio de Acumulación Realizada todavía está batallando con la mediana de dos años. El flujo entrante de nuevos inversores es positivo, pero su inercia es relativamente débil.

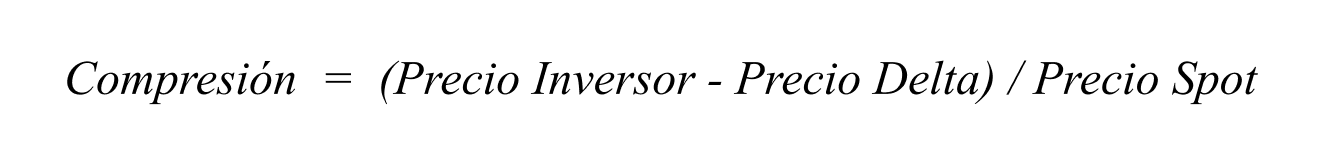

La Puntuación de la Tendencia de Acumulación nos permite visualizar una vez más este flujo de capital levemente positivo. Se trata de una herramienta que revela el cambio de balance relativo de los inversores que han participado activamente en los últimos 30 días.

Gracias a esta métrica se hace evidente que el impulso de recuperación del 2023 ha venido acompañado de unas grandes acumulaciones que se han producido precisamente en los máximos locales impresos sobre los 30.000$. Es una clara muestra del FOMO 🔴 puntual que han sufrido muchos inversores. Esto contrasta de lleno con los eventos de capitulación que registramos durante la segunda mitad del 2022, donde muchos nuevos inversores no dudaron en aprovechar la oportunidad para acumular en los mínimos locales 🟢.

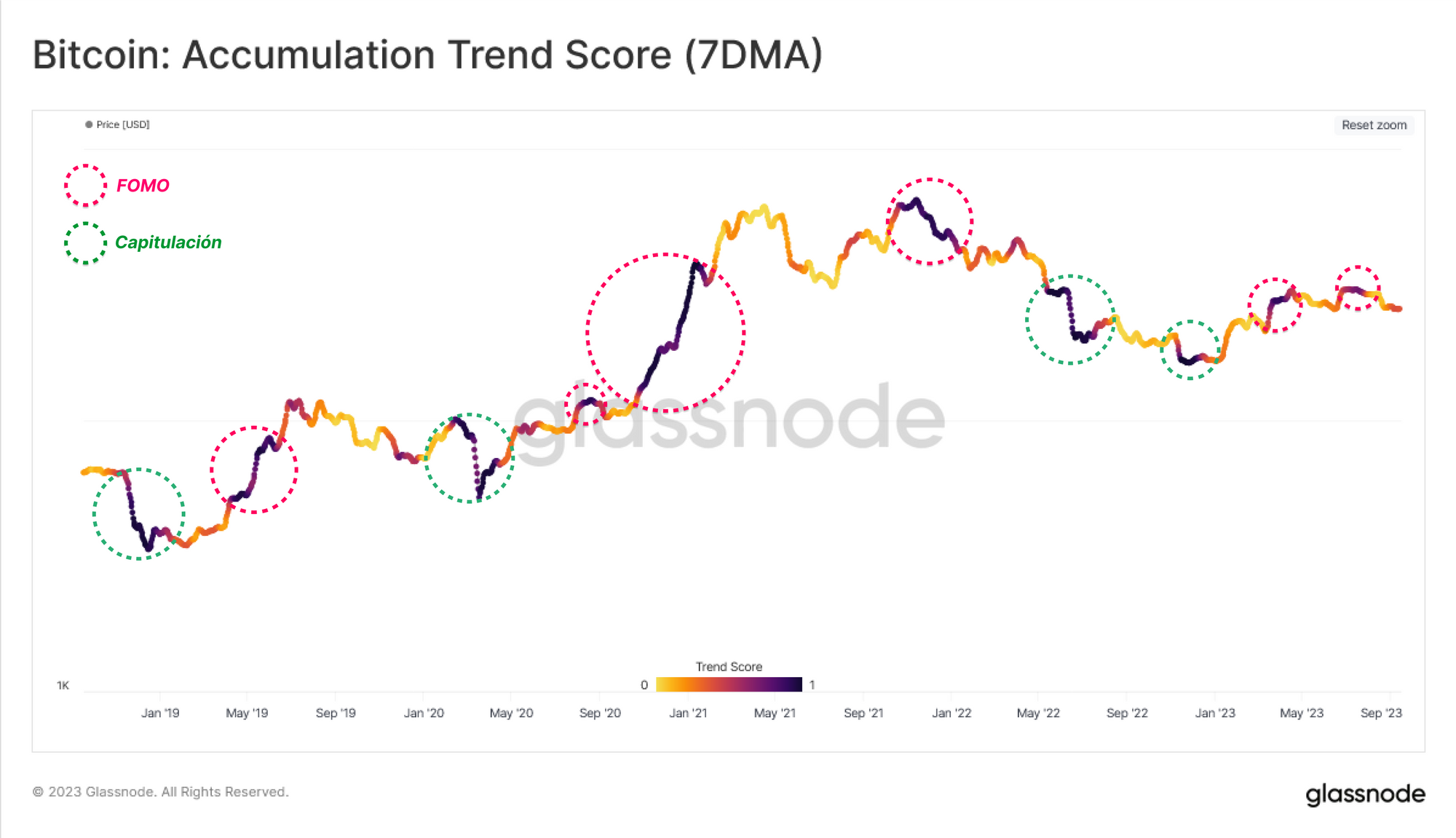

Podemos utilizar el indicador de Ganancias y Pérdidas Realizadas para estudiar el comportamiento inversor durante los máximos más recientes, e identificar cambios repentinos en los niveles de rentabilidad inversora. Las ganancias y pérdidas realizadas son métricas que miden el valor de todas las monedas que se gastan, comparando el valor de mercado al que un inversor se desprende de ellas con el precio de mercado al que las adquirió originalmente. la siguiente gráfica muestra el agregado semanal de las ganancias y pérdidas realizadas, normalizado en base a la Capitalización de Mercado para poder comparar entre ciclos.

Vemos que aparece una confluencia entre estos periodos de intensa acumulación y grandes recogidas de beneficios. Encontramos esta confluencia en los máximos locales del 2023, e igualmente durante los picos de mercado de enero y diciembre del 2021.

Inversores en Pérdidas

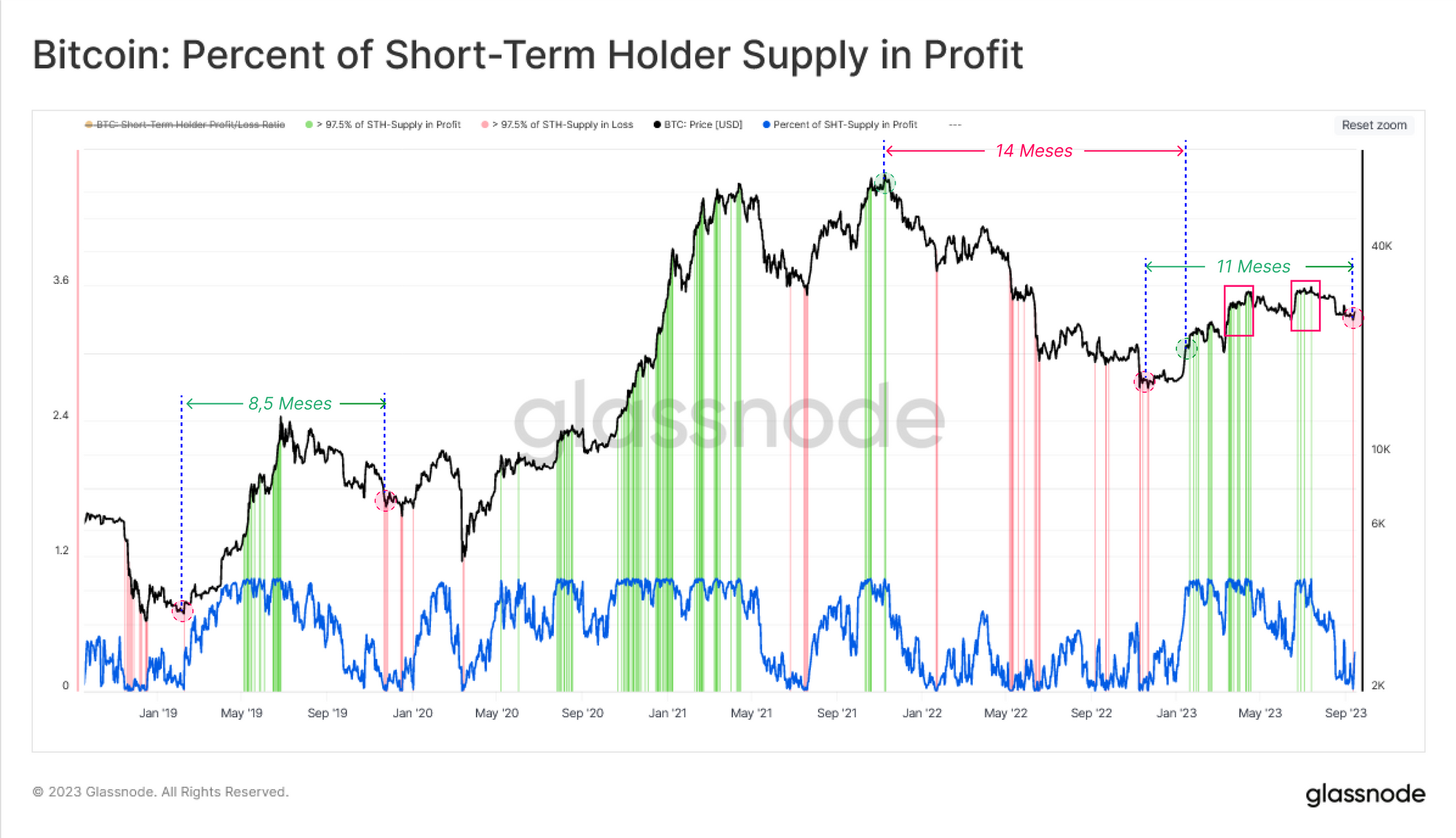

El la edición de la semana pasada, exploramos una serie de métricas que indican que una proporción muy significativa de los Inversores a Corto Plazo está aguantando monedas en pérdidas en sus carteras, lo que se aprecia a continuación con el porcentaje de la Oferta en Ganancias de los ICP 🔵.

Durante los mercados bajistas, cuando más del 97,5% de la oferta adquirida por estos nuevos inversores está en pérdidas 🟥, las probabilidades de alcanzar el agotamiento vendedor crecen exponencialmente. A la inversa, cuando más del 97,5% de la oferta en manos de los inversores a corto plazo está en ganancias, estos participantes tienden aprovechar la oportunidad para soltar sus posiciones en tablas, o con algo de ganancias 🟩.

Cuando imprimimos el repunte hasta más allá de los 30.000$, esta métrica alcanzó el valor de completa saturación de ganancias por primera vez desde el máximo histórico de noviembre del 2021. No obstante, desde que hace unas semanas nos desplomamos por debajo de los 26.000$, más del 97,5% de la oferta en manos de los ICP vuelve a estar en pérdidas, llegando de hecho a unos niveles de pérdidas que no veíamos desde el desplome de FTX.

Con tantísimos Inversores a Corto Plazo soportando pérdidas en estos momentos, podemos hacernos una clara idea de la situación en la que se encuentra este conglomerado inversor gracias a dos potentes métricas:

- El VMVR-ICP que expone la magnitud de Ganancias/Pérdidas No Realizadas que sostienen, y nos da una medida de hasta qué punto esos inversores tienen un incentivo financiero para vender.

- El RGPG-ICP que muestra la magnitud de las Ganancias/Pérdidas Realizadas que materializan estos inversores, lo que aporta una medida de la presión de venta real.

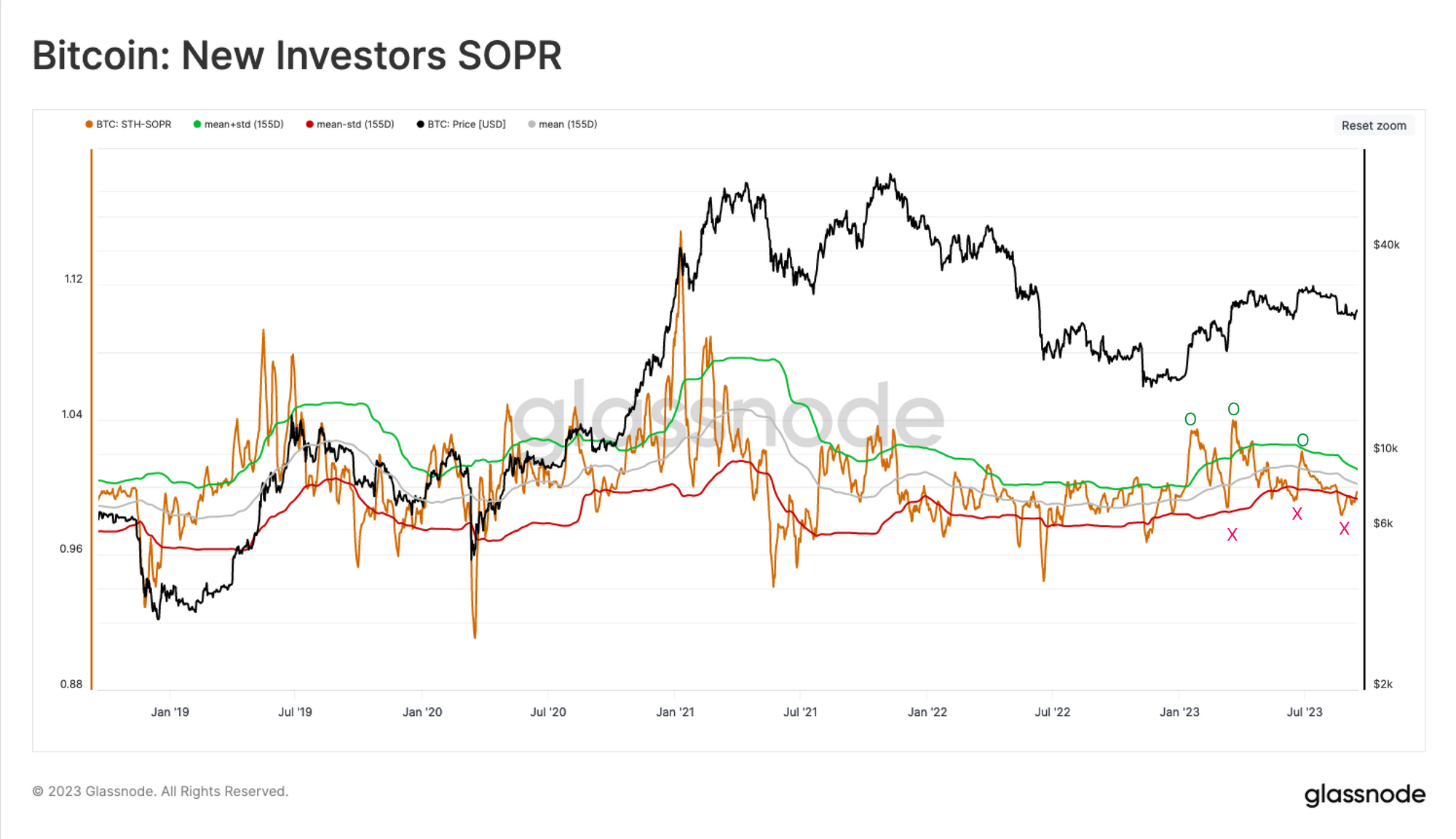

Empezando por el VMVR-ICP, lo que buscamos son puntos extremos en este indicador en referencia a la media de 155 días, y que vayan más allá de la Banda Superior (una desviación estándar por encima de la media) 🟢 y la Banda Inferior (una desviación estándar por debajo de la media) 🔴.

Encontramos que muchos de los máximos y mínimos que venimos dibujado recientemente suceden cuando nos desviamos fuera de estos límites relativos. Es una clara muestra de que los inversores que han estado participando últimamente estadísticamente han tenido unas enormes ganancias o pérdidas en esos momentos concretos.

Hallamos un comportamiento muy similar en el indicador del RGPG-ICP, que demuestra además que estos mismos inversores han estado tomando cartas en el asunto, optando generalmente por recoger ganancias cerca de los máximos, y al mismo tiempo vendiendo monedas en los mínimos incurriendo en unas pérdidas significativas estadísticamente hablando.

Cambios en la Confianza

Ahora que hemos podido establecer la relación que existe entre los bruscos cambios de rentabilidad implícitos (no realizados) y los cambios de gasto que incurren estos ICP (rentabilidad realizada), ya podemos presentar un nuevo método para determinar en qué dirección se inclina esa relación entre ambos.

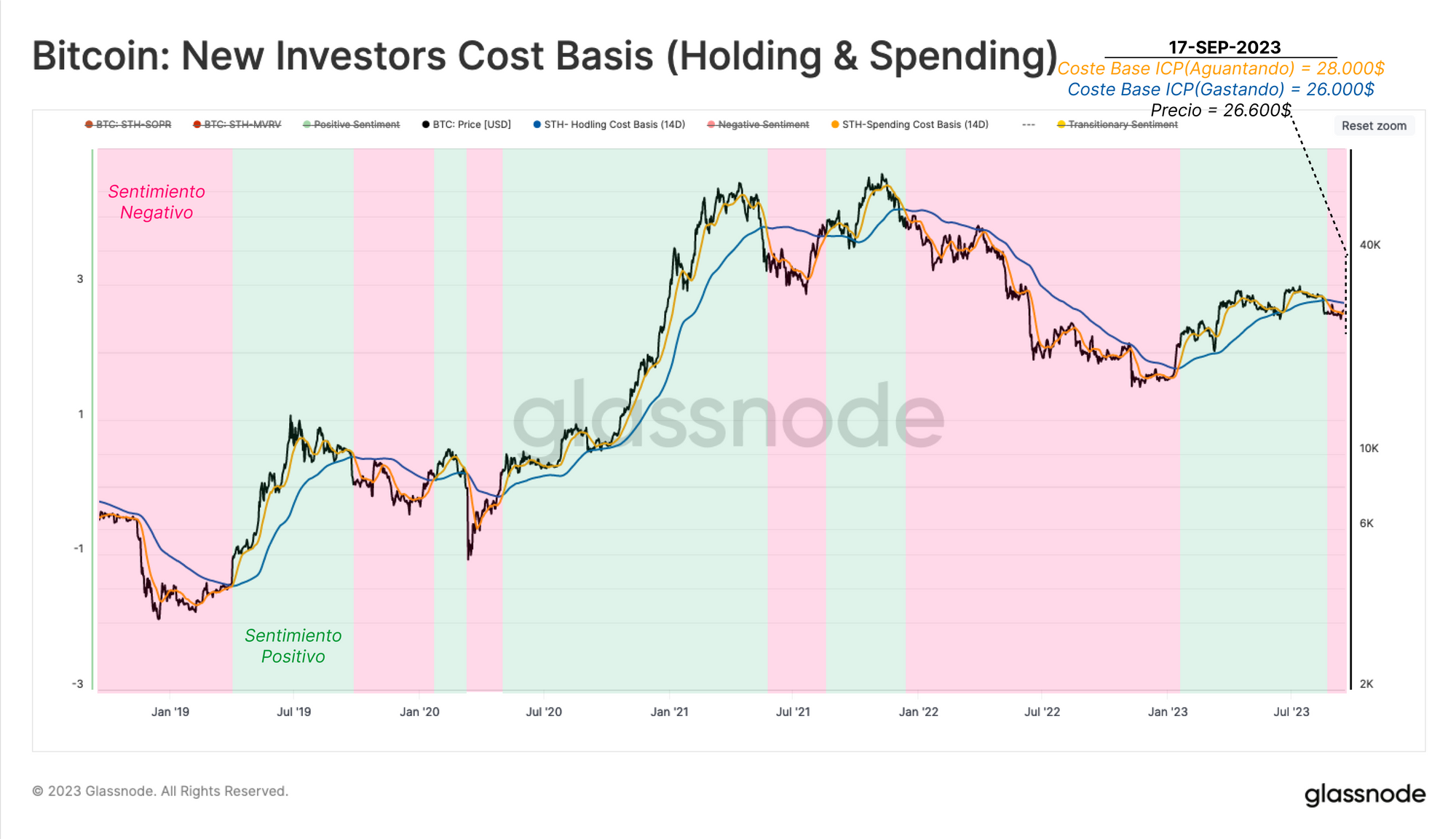

La idea es identificar los puntos en los que se producen cambios en el sentimiento de los nuevos inversores, lo que obtenemos al observar las desviaciones que emergen entre los costes base de dos subgrupos de inversores: quienes aguantan posiciones y quienes gastan.

- 🟥 Un Sentimiento Negativo se implanta cuando el coste base de quienes gastan es inferior al de aquellos que aguantan dentro de sus posiciones.

- 🟩 Reina un Sentimiento Positivo cuando el coste base de quienes gastan es superior al de aquellos que aguantan dentro de sus posiciones.

Desde esta nueva perspectiva, vemos que el coste base de los ICP que deciden gastar sus monedas en posesión cayó por debajo de los ICP que se mantienen firmes a pesar del desplome que a mediados de agosto nos condujo de los 29.000$ a los 26.000$. Este hecho sugiere que existe un cierto grado de pánico y que en cierto modo a corto plazo se ha implantado un sentimiento más bien negativo en el mercado actual.

Para poder visualizarlo aún mejor, hemos normalizado esta métrica en base al precio spot.

Muy interesantemente, el macro rango que establece este indicador está principalmente limitado por valores extremos que van del -0,25 al 0,25, donde ocasionalmente encontramos también algunos extremos que escapan de este rango, justo en los puntos pivotantes de la estructura de mercado. Vamos a desechar del análisis el rango transitorio entre el -0,05 y el 0,05 🟧 (porque es totalmente arbitrario).

Lo primero que salta a la vista son los intervalos de sentimiento negativo que se producen en el periodo de recuperación de un mercado bajista y que típicamente duran entre 1,5 y 3,5 meses. Como hemos mencionado, el mercado ha entrado recientemente en el primer intervalo de sentimiento negativo desde finales del 2022.

Como analistas, esta herramienta nos va a servir de mucho a la hora de identificar el momento en que el sentimiento de los ICP se torne de nuevo positivo. En caso de que la tendencia se revierta para aproximarse y luego entrar de vuelta a la zona positiva (> -0,059), estaríamos presenciando la llegada al mercado de capital fresco, y al mismo tiempo los inversores que aguantaron firmes vuelven a disfrutar de posiciones más favorables.

Resumen y Conclusiones

El mercado de Bitcoin está atravesando un momento bastante significativo con cambios en el sentimiento inversor, donde casi toda la oferta en manos de los Inversores a Corto Plazo está en pérdidas. En consecuencia el sentimiento de merado ha experimentado un cambio negativo, como sabemos por el hecho de que el coste base de los inversores que gastan está por debajo del resto de inversores a corto plazo. Esto quiere decir que predomina un cierto grado de pánico dentro de este grupo inversor por primera vez desde que FTX colapsó.

Hay varias métricas que nos sugieren que hasta la fecha este 2023 ha sido bastante positivo, pero sin embargo la inercia del flujo de nuevos inversores y nuevo capital entrante es relativamente débil. Esto se debe a que aún hay mucha incertidumbre sobre todo lo concerniente con la situación macro-económica, las presiones reguladoras y lo escasa que es la liquidez de todos los mercados en general.