El Cambio de Manos Cíclico de Bitcoin

La rotación de capital en los mercados de los activos digitales se produce tanto entre diferentes activos, como internamente, cuando las monedas cambian de manos a diferentes precios de adquisición. Desarrollamos dos indicadores basados en la Capitalización Realizada y GPNR.

Contenidos

- La rotación de capital en los mercados de activos digitales ocurre tanto entre activos (como exploramos la semana pasada), pero también internamente, cuando las monedas cambian de manos y se intercambian entre inversores.

- Desarrollamos una herramienta que utiliza las Ondas de Acumulación de la Capitalización Realizada para rastrear cómo se produce la rotación de capital desde los inversores a largo plazo hacia los especuladores (y viceversa).

- Complementamos esto con un segundo indicador diseñado a partir de algunas variantes de las Ganancias/Pérdidas Netas Realizadas (GPNR), con ambos indicadores ayudando a mapear en qué punto se encuentra el mercado con respecto a los anteriores ciclos de distribución.

Los mercados de acciones y materias primas tradicionales suelen confiar en la Capitalización de Mercado como principal herramienta de valorización para cualquier activo. En los mercados de los activos digitales, tenemos una métrica alternativa derivada de datos del blockchain conocida como la Capitalización Realizada (más detalles en este informe). La Capitalización Realizada agrega el coste de adquisición de cada unidad de la oferta monetaria en el momento en que cambió de manos por última vez. Esto claramente ofrece una señal muy superior y un conocimiento infinitamente más fiable del capital invertido en un activo.

En esta edición, continuaremos nuestra exploración del tema de la rotación de capital en los mercados de los activos digitales (ver La Semana en el Blockchain 41). Sin embargo, esta semana, cambiaremos nuestro enfoque y revisaremos el proceso de cómo las monedas cambian de manos dentro de la base de inversores de Bitcoin a medida que avanzan los ciclos de mercado.

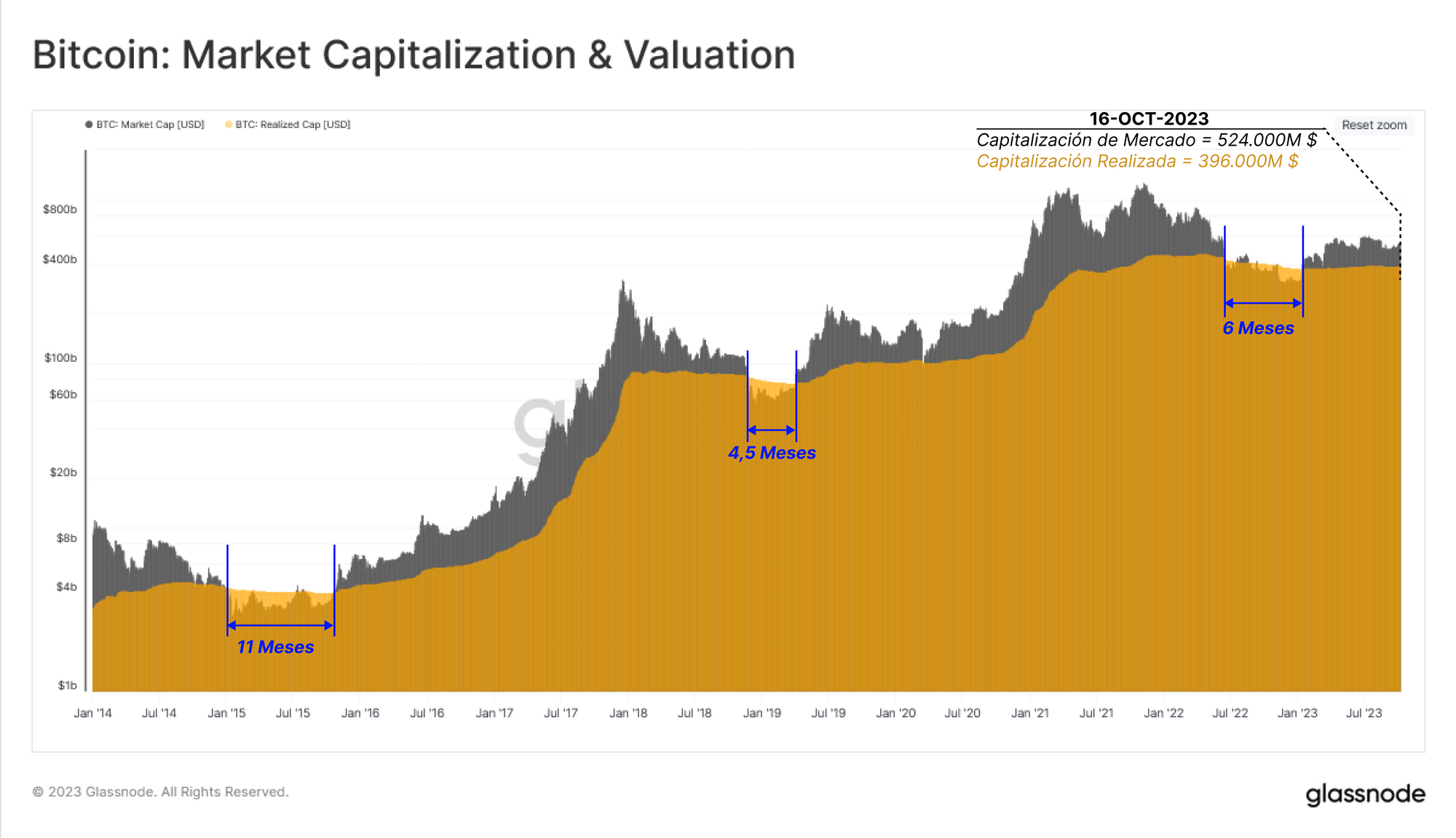

La siguiente gráfica compara la capitalización de mercado y la capitalización realizada de Bitcoin. Sólo durante las caídas más profundas de los mercados bajistas, la capitalización de mercado ha llegado a caer por debajo de la capitalización realizada. Aparte de estos intervalos extremadamente dolorosos para el conglomerado inversor, la mayoría de la historia sitúa al mercado con una capitalización de mercado que orbita por encima de la capitalización realizada, sugiriendo que el mercado sostiene ganancias no realizadas en su conjunto.

La capitalización de mercado permaneció bajo la capitalización realizada durante un período de 6 meses en la segunda mitad de 2022 y desde entonces se ha recuperado a un valor de 524.000M $, en comparación con un capitalización realizada de 396.000M $.

La capitalización realizada tiende a estabilizarse o caer ligeramente durante los mercados bajistas, a medida que las monedas cambian de manos y se revalorizan a precios de adquisición más bajos. Durante este proceso, migran gradualmente hacia las carteras de inversores a largo plazo, donde comienzan a madurar (permaneciendo inactivas durante períodos más largos de tiempo).

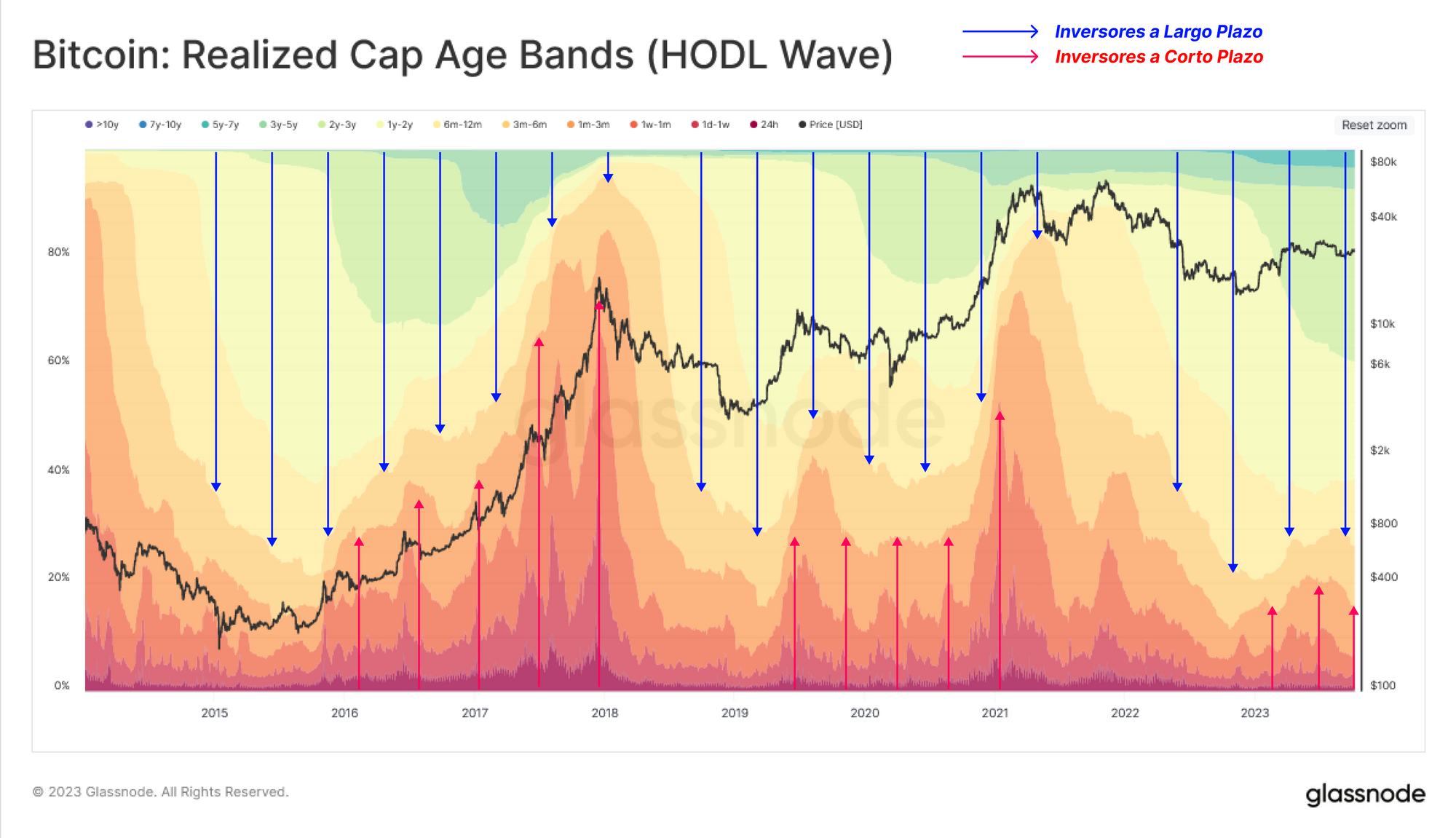

Esta tendencia se puede ilustrar mediante las Ondas de Acumulación de la Capitalización Realizada, la cual muestra cambios en la distribución de la riqueza por franjas de edad (como un porcentaje de la capitalización realizada). Esta herramienta nos permite visualizar el tira y afloja de las fuerzas de oferta y demanda del mercado, según rota el capital entre los distintos inversores.

- 🔵 Durante las tendencias alcistas del mercado, las monedas más antiguas se gastan y se transfieren de los inversores a largo plazo a inversores más recientes (las bandas más cálidas se expanden, las bandas más frías se contraen).

- 🔴 Durante las tendencias bajistas del mercado, los especuladores pierden interés y transfieren gradualmente sus monedas a los inversores a largo plazo (las bandas más frías se expanden, las bandas más cálidas se contraen).

Actualmente, el mercado ha alcanzado un cierto equilibrio entre estos dos grupos de inversores, con un ligero flujo positivo de nuevos inversores que entran al mercado (lado de la demanda). Esto se asemeja a las condiciones vistas tanto en el 2016 como en el 2019, cuando el mercado intentaba recuperarse de la gran caída que lo tumbó durante el mercado bajista.

También podemos aislar las bandas de edad individualmente para identificar grupos que se correspondan mejor con la rotación de capital entre inversores a corto y largo plazo.

Primero veremos bandas de edad que generalmente son insensibles a los ciclos de mercado, que son típicamente monedas que han permanecido inactivas durante al menos 3 años. Observamos que este grupo cuenta con una participación relativamente pequeña (<5%) de la riqueza total que alberga Bitcoin. La mayoría de las monedas en este grupo caen en el rango de 3 a 5 años, lo que sugiere que fueron adquiridas durante el período 2018-2020.

A continuación, analizaremos al subgrupo que sí es sensible a los ciclos de mercado, los inversores a largo plazo que estuvieron activos durante el ciclo 2020-23. Estas monedas tienen una antigüedad de 6m-3a, y las tenencias de este grupo históricamente alcanzan máximos y mínimos perfectamente alineados con los suelos del mercado bajista y los máximos del mercado alcista, respectivamente.

Los picos de capital que se acumula en la banda de edad de 1-2 años 🟢 a menudo se alinean con los puntos más bajos de un mercado bajista cuando el ritmo de acumulación de los inversores de mayor convicción está en lo más alto, quienes a su vez facilitan que se pueda establecer un fondo de mercado definitivo. Por otro lado, el capital en manos de este grupo alcanza su mínimo cerca de los máximos absolutos del mercado alcista, ya que son ellos quienes ejercen la máxima presión de distribución y finalmente acaban desbordando a la demanda entrante.

Por último, analizamos las bandas de edad más jóvenes atribuidas a los inversores a corto plazo y especuladores. Estas bandas están más estrechamente relacionadas con la afluencia de demanda entrante, y están compuestas de las monedas que se han intercambiado más recientemente. Estas bandas de edad se mueven inversamente al grupo de 6m-3a de edad, inflándose durante las tendencias alcistas (nuevos compradores) y comprimiéndose durante los mercados bajistas a medida que la actividad y el interés por el activo disminuyen.

Observamos que el grupo de <1 mes es particularmente sensible y es una contraparte muy fiable de la banda de 1a-2a que nos ayuda a aproximar el comportamiento 'intermedio' de estos dos grupos anteriores.

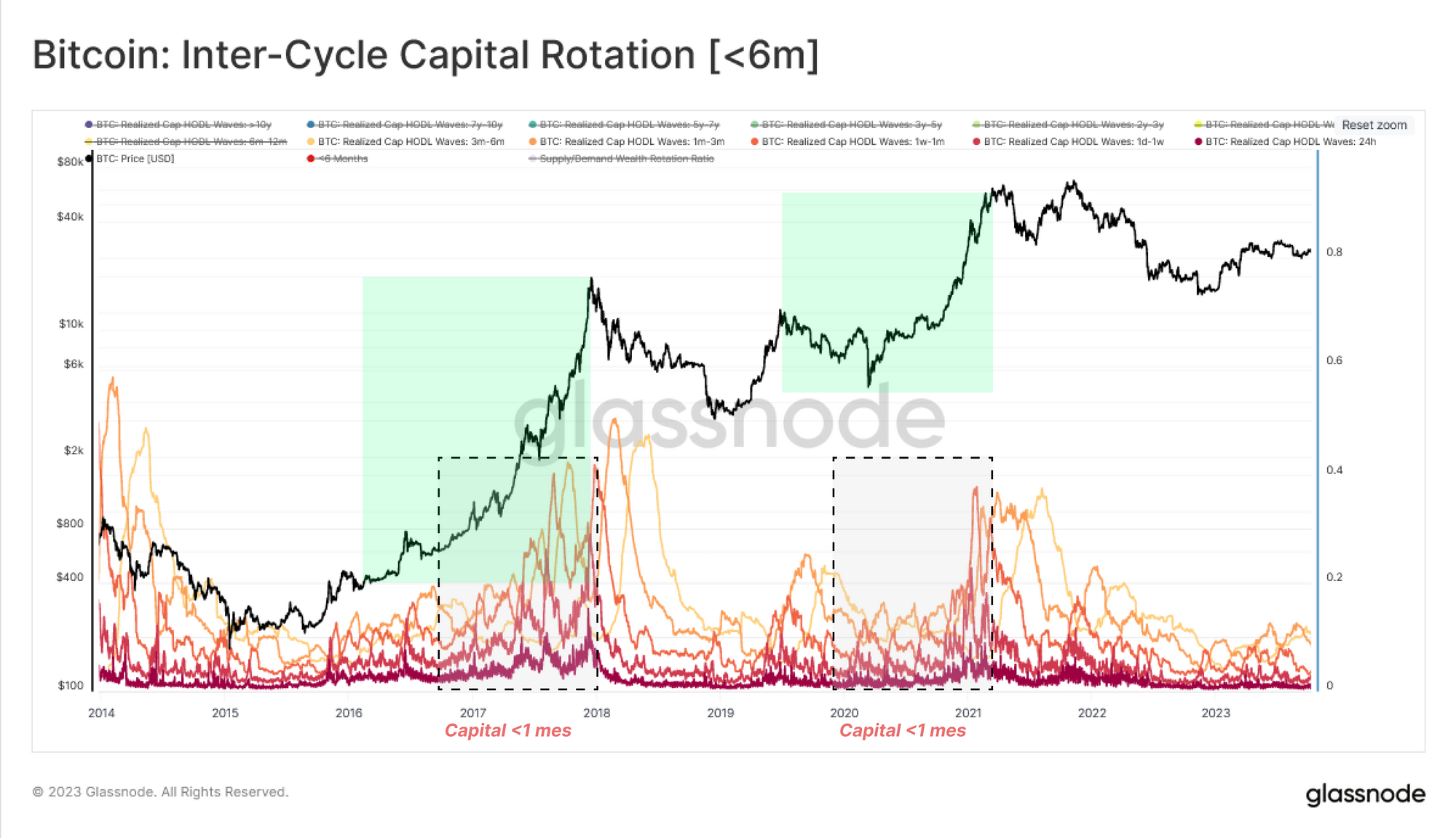

Ahora podemos sintetizar este proceso de rotación de capital en dos cohortes dominantes que tienden a impulsar el mercado:

- Indicador a corto plazo [<1 mes] 🔴 La porción de capital o riqueza realizada que se ha desplazado en los últimos 30 días. Este grupo se corresponde estrechamente con el lado de la demanda, incluidos los nuevos inversores que despliegan capital fresco en el mercado.

- Indicador a largo plazo [1-2 años] 🔵 Esta porción de la oferta alcanza su punto máximo durante la fase de formación del suelo del mercado bajista. Este conglomerado representa a los inversores a largo plazo insensibles al precio al que acumularon y quienes se han mantenido firmes a lo largo de todo el mercado bajista.

Durante los mercados bajistas, el indicador a largo plazo se infla y absorbe más del 15% del capital que hay metido en BTC (y también se eleva muy por encima del indicador a corto plazo). Esta estructura ilustra la dominancia de la acumulación/convicción inversora en el mercado.

Esta dinámica concluye cuando fluye nuevo capital al mercado, proporcionando liquidez de salida para que los inversores a largo plazo suelten sus posiciones, y esto empuja al indicador a corto plazo a cotas más altas (y por encima del indicador a largo plazo). Este patrón describe muy bien la forma en que se expande la presión compradora a medida que los precios escalan y atraen mucha atención en medio del mercado alcista.

Para concluir este estudio, podemos medir la diferencia entre estos dos indicadores (1a-2a menos <1m) para trazar el estado actual del mercado en función de la rotación de capital entre los jugadores a largo plazo (oferta) y a corto plazo (demanda).

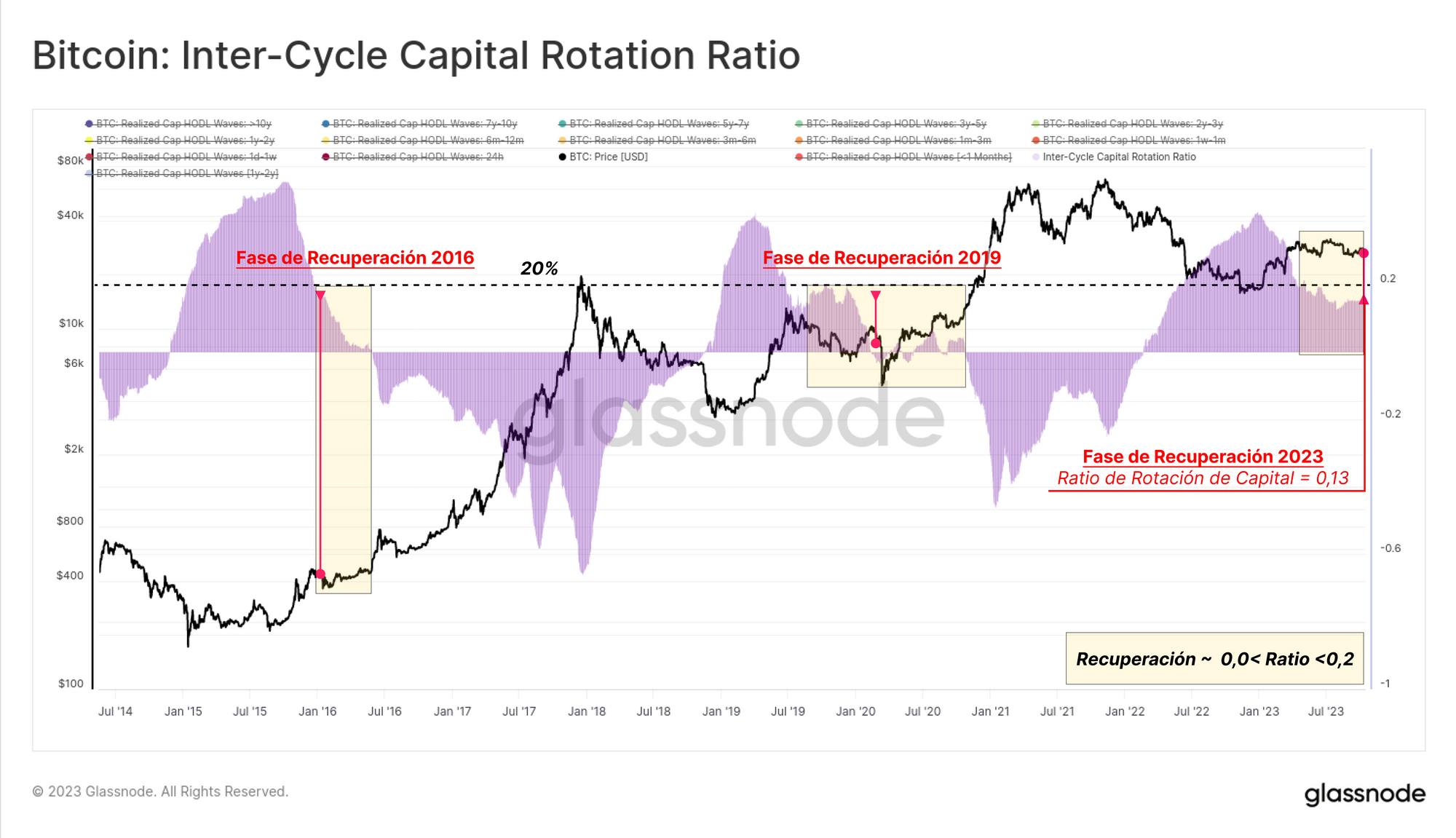

Esta Relación de Rotación de Capital Intra-Ciclo 🟪 se muestra a continuación y actualmente ronda el nivel del 13%, que es similar a los niveles que registramos en 2016 y 2019. Esto indica que la oferta de Bitcoin sigue estando predominantemente en manos del conglomerado HODLer, con la inmensa mayoría de monedas siendo ya mayores de 6 meses.

Evaluando el Dolor Inversor

Ahora que hemos trazado el componente de ‘temporal’ de la rotación de capital, dedicaremos la segunda parte de este informe a representar esto desde otro ángulo: la presión financiera sobre los inversores existentes. Utilizaremos modelos del coste base del blockchain para tres tres grupos concretos:

- Inversores a Corto Plazo 🔴

- Inversores a Largo Plazo 🔵

- Mercado en general 🟠

Cuando el precio spot se desvía significativamente por encima o por debajo del coste medio de cada grupo inversor, podemos considerarlo como un mayor incentivo para recoger beneficios, o vender en pánico cuando la posición está en rojo, respectivamente.

La siguiente gráfica muestra períodos donde el precio spot avanza bajo del coste medio de estos tres grupos de inversores, mostrando una zona de intenso dolor financiero en todo el mercado.

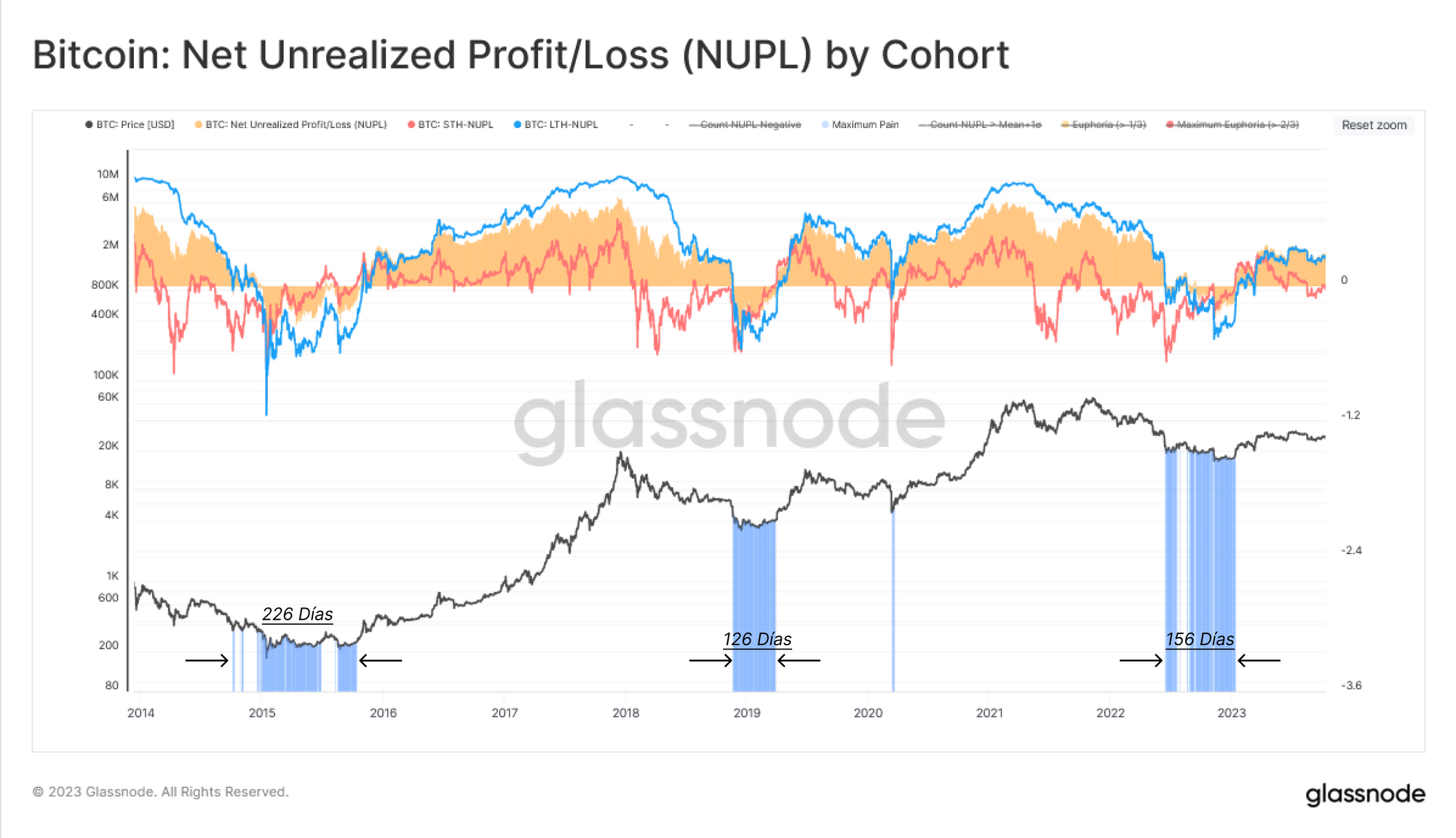

Otra herramienta para cuantificar las pérdidas no realizadas es la métrica de las Ganancias/Pérdidas Netas No Realizadas (GPNR, o NUPL por sus siglas en inglés). Esta herramienta indicará cuando un grupo en particular está soportando de media pérdidas no realizadas (GPNR<0) o ganancias no realizadas (GPNR>0).

Tanto las GPNR del mercado en general como la NUPL de los Inversores a Largo Plazo son actualmente positivos, lo que indica que el inversor promedio está en beneficio. Sin embargo, para los Inversores a Corto Plazo, su coste medio se sitúa en $27.800, lo que resulta en que la STH-NUPL se negocie ligeramente por encima del punto de equilibrio. Estos inversores activos están cerca de su punto de equilibrio (o precio de adquisición), lo que sugiere que el nivel de los 28.000$ es un importante punto decisivo para el mercado.

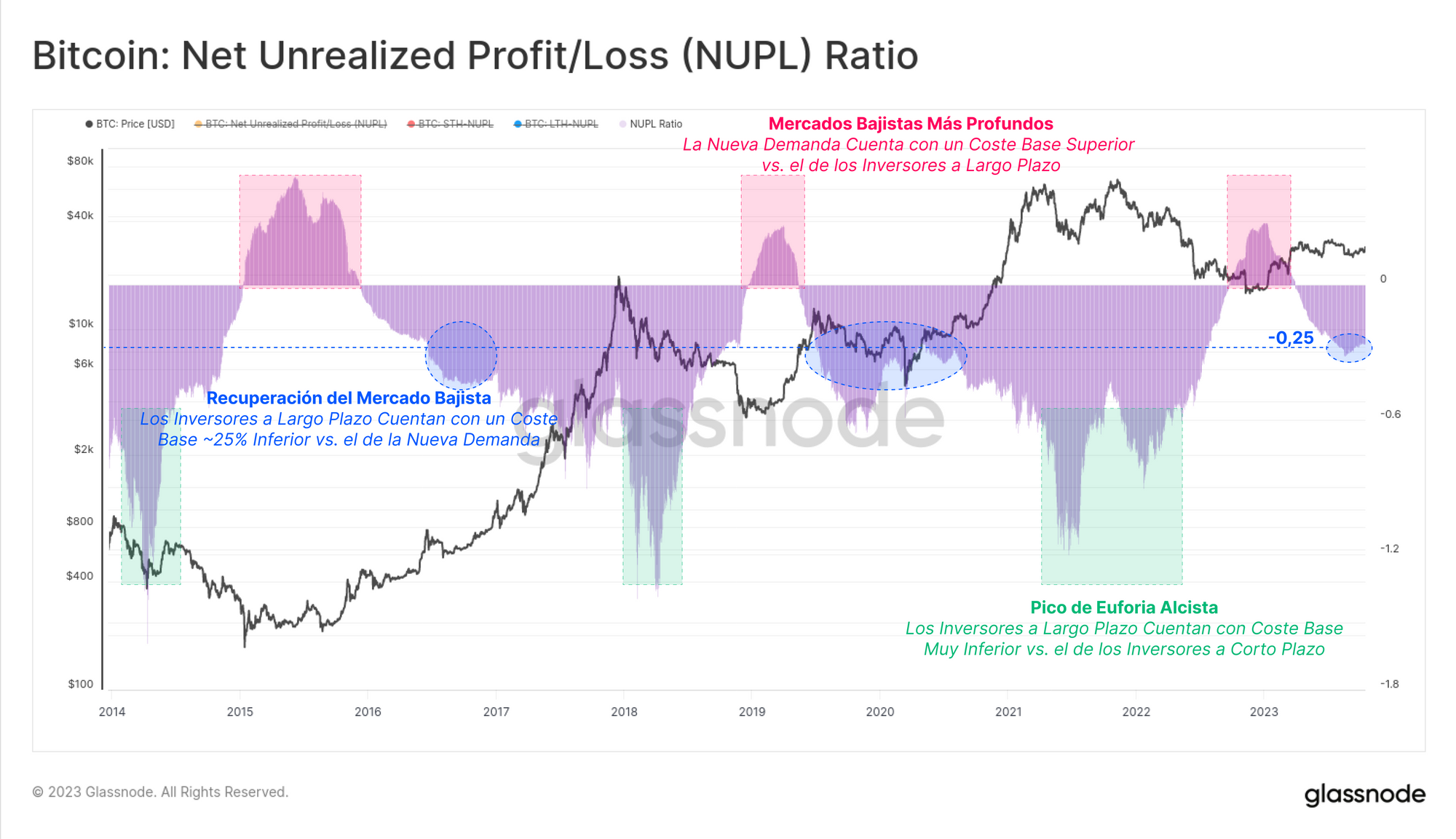

De forma similar al análisis de las ondas de Acumulación de la Capitalización Realizada anterior, volveremos a tomar la diferencia entre las métricas GPNR a largo y corto plazo para comparar la presión financiera (o incentivo de beneficio) a la que están sometidos estos dos grupos.

Este Ratio de las GPNR 🟪 proporciona un indicador revelador para surfear los ciclos de mercado en función de la inclinación que observemos dentro de la Oferta Existente (Inversores a Largo Plazo) frente a la Nueva Demanda (Inversores a Corto Plazo). El Ratio GPNR ha entrado en el rango del -0,25 en el tercer trimestre del 2023, lo que se vuelve a asemejar a los periodos del 2016 y 2019, algo que es muy típico de las fases de recuperación de los mercados bajistas.

Resumen y Conclusiones

En este informe profundizamos en el tema de la rotación de capital, pero esta vez nos enfocamos en el cambio de manos dentro de la base inversora de Bitcoin. Utilizamos el potente conjunto de herramientas disponibles dentro de las bandas de edad de la Capitalización Realizada, e identificamos qué subgrupos describen mejor la rotación de capital a lo largo del ciclo de mercado.

Al medir la diferencia entre el capital o la riqueza en posesión de los inversores a largo y corto plazo, podemos proyectar el tira y afloja entre las fuerzas de la oferta y la demanda. A partir de esto, podemos ver que la estructura de mercado actual se asemeja mucho a las fases de recuperación de los mercados bajistas más severos, donde encontramos similitudes tanto en 2016 como en 2019.

Exención de responsabilidad: Este informe no aporta ninguna clase de consejo de inversión. Toda información es compartida con intención exclusivamente informativa. No debe tomarse ninguna decisión de inversión basada en la información aquí presentada y usted es el único responsable de sus propias decisiones de inversión.

Canales Traducidos

Estamos orgullosos de inaugurar nuevos canales sociales para:

- Español (Analista: @ElCableR, Telegram, Twitter)

- Turco (Analista: @wkriptoofficial, Telegram, Twitter)

- Persa (Analista: @CryptoVizArt, Telegram, Twitter)

- Síguenos en Twitter

- Únete a nuestro canal de Telegram

- Visita el Glassnode Forum para debatir y discutir ampliamente.

- Para ver las métricas del blockchain y las gráficas de actividad, visita Glassnode Studio

- Para ver las métricas del blockchain y las gráficas de actividad, visita Glassnode Studio