2022 El Año en el Blockchain

A medida que se acerca el cierre del caótico, volátil, y económicamente brutal año 2022, exploramos el estado actual del mercado de Bitcoin, Ethereum y las monedas estables. Este análisis anual será la edición final de este año, con la vista puesta ya en regresar para un emocionante 2023.

El 2022 ha sido uno de los años más caóticos, volátiles y brutales financieramente hablando, no sólo para la industria de los activos digitales, también lo ha sido para el resto de mercados financieros. Después de décadas de condiciones crediticias increíblemente laxas, el giro de 180º que han adoptado los bancos centrales en lo que concierne a las políticas monetarias, y todas sus medidas contraccionarias han provocado fuertes y rápidos retrocesos a lo largo y ancho de los mercados.

Esta edición de La Semana en el Blockchain será la última de este año (a no ser que se produzca un gran estruendo en la industria que inspire un bis). Por tanto, vamos a ofrecer una vista panorámica de cómo se ha desarrollado el año, y dónde nos deja eso para el arranque del 2023. En este informe cubrimos:

- Volatilidad, Derivados, y apalancamiento de Futuros.

- La gravedad de las pérdidas realizadas a lo largo del último año.

- La estructura de la oferta de Bitcoin dentro del blockchain y sus concentraciones.

- Nueva calma en el sector minero de Bitcoin.

- Dinámicas de la oferta de Ethereum post-Fusión.

- Evolución de la tendencia en la dominancia del consumo de gas en Ethereum.

- Cambios de tendencia y dominancia en los mercados de las Monedas Estables.

De parte del equipo de Glassnode: A todos los lectores de La Semana en el Blockchain, y miembros de Glassnode, os agradecemos vuestro apoyo y participación. Esperamos sinceramente que hayáis disfrutado con la lectura de La Semana en el Blockchain, y utilizando las herramientas de Glassnode, tanto como nosotros lo hemos hecho escribiéndolas y dándoles forma.

Os deseamos todo lo mejor para estas vacaciones, y os esperamos para otro emocionante año en el 2023.

Un Futuro Tranquilo

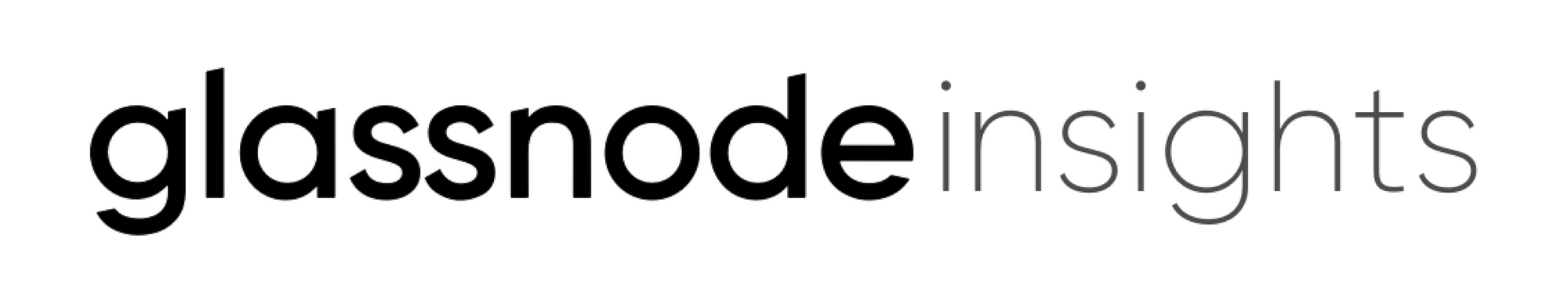

Después de lo que se puede considerar un año realmente caótico, el mercado de Bitcoin se ha tornado tranquilo y pacífico hacia el mes de diciembre. La volatilidad realizada a corto plazo de BTC se ubica actualmente en unos mínimos multi-anuales del 22% (1 semana), y en el 28% (2 semanas), dejándonos el entorno de menor volatilidad desde octubre del 2020.

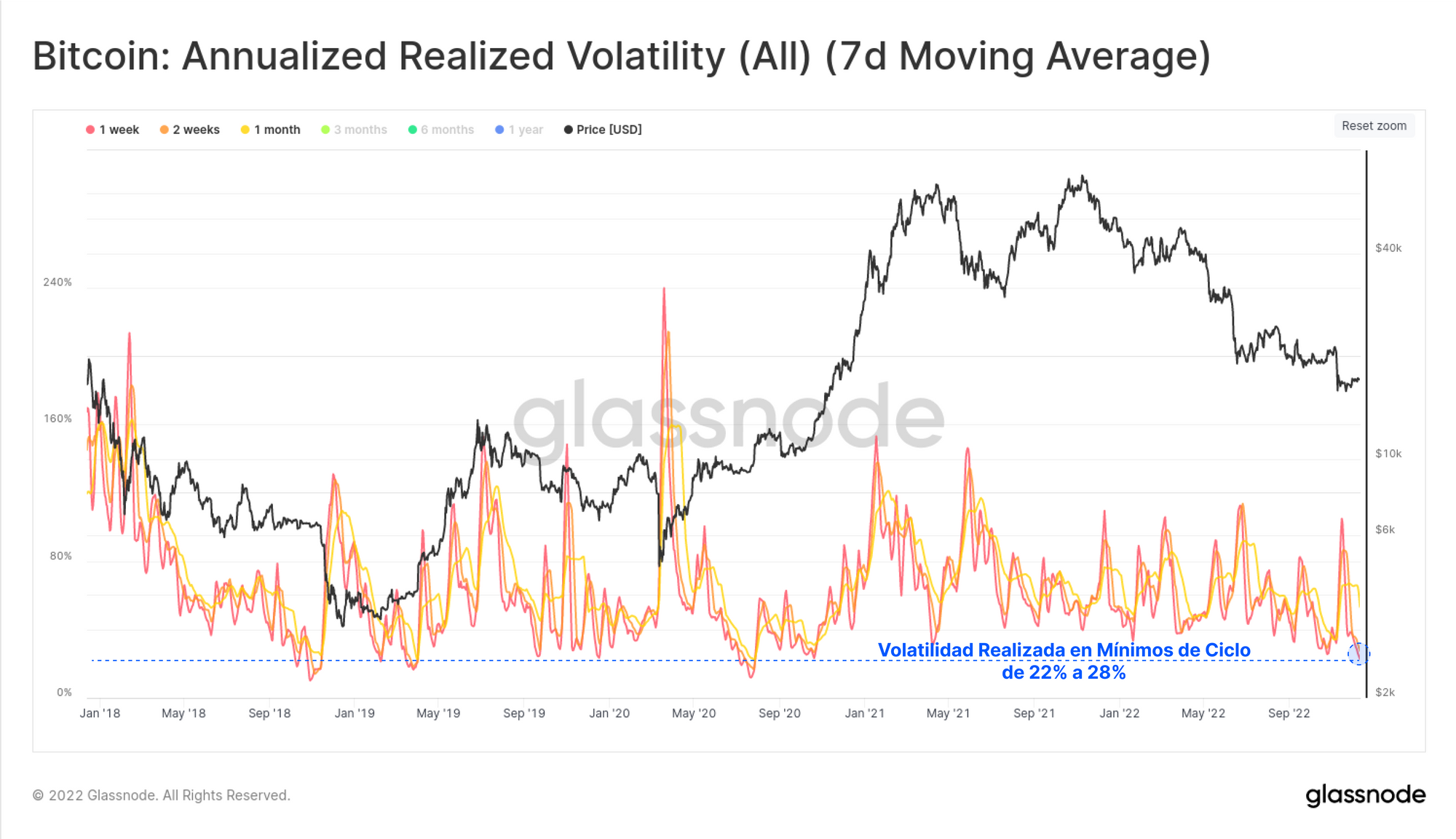

El volumen de los futuros se encuentra igualmente deprimido, rondando también en mínimos multi-anuales. Tanto el mercado de BTC como el de ETH operan volúmenes muy similares ahora mismo de entre 9.500M $ y 10.500M $ al día. Es muestra del tremendo impacto que han tenido la falta de liquidez, los desapalancamientos masivos, y el colapso de muchas entidades dentro del área de trading y préstamos.

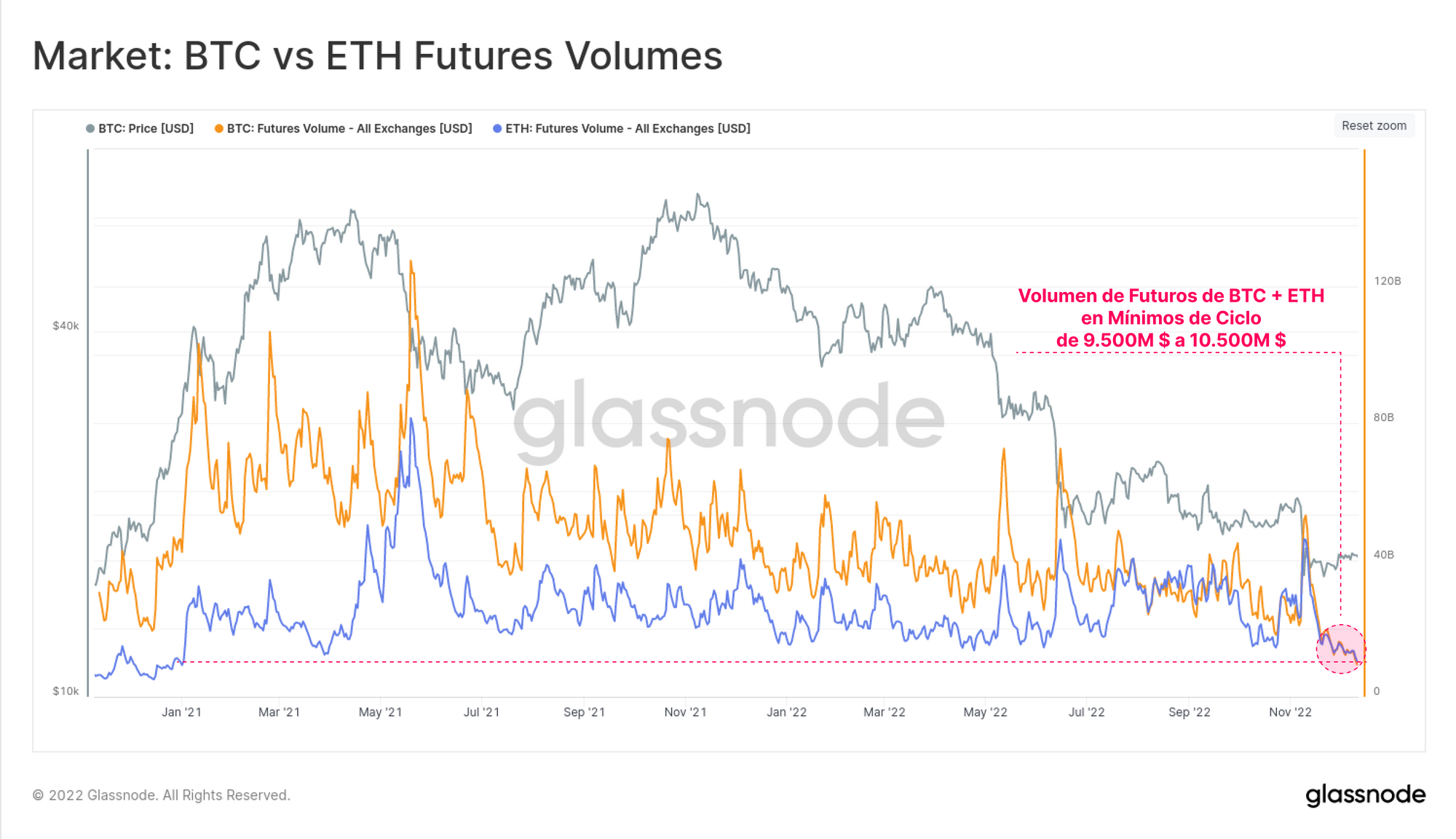

Los contratos en abierto de los mercados de futuros han retrocedido significativamente tras la implosión de FTX. La siguiente gráfica muestra el Ratio de Apalancamiento, calculado como el ratio entre los Contratos en Abierto de los Futuros, y la capitalización de mercado del activo correspondiente.

El aumento, y posterior desplome del apalancamiento de futuros en noviembre ha sido notablemente más severo para ETH, debido probablemente a ciertas ‘operativas de la Fusión’ que se han cerrado definitivamente. Los contratos en abierto de ETH han caído del 4,75%, al 3,10% de la Capitalización de Mercado. El ratio de apalancamiento de BTC tocó techo una semana antes de que lo hiciera el mercado de ETH, y desde entonces en el último mes ha retrocedido desde el 3,46% hasta el 2,50% de la capitalización de mercado.

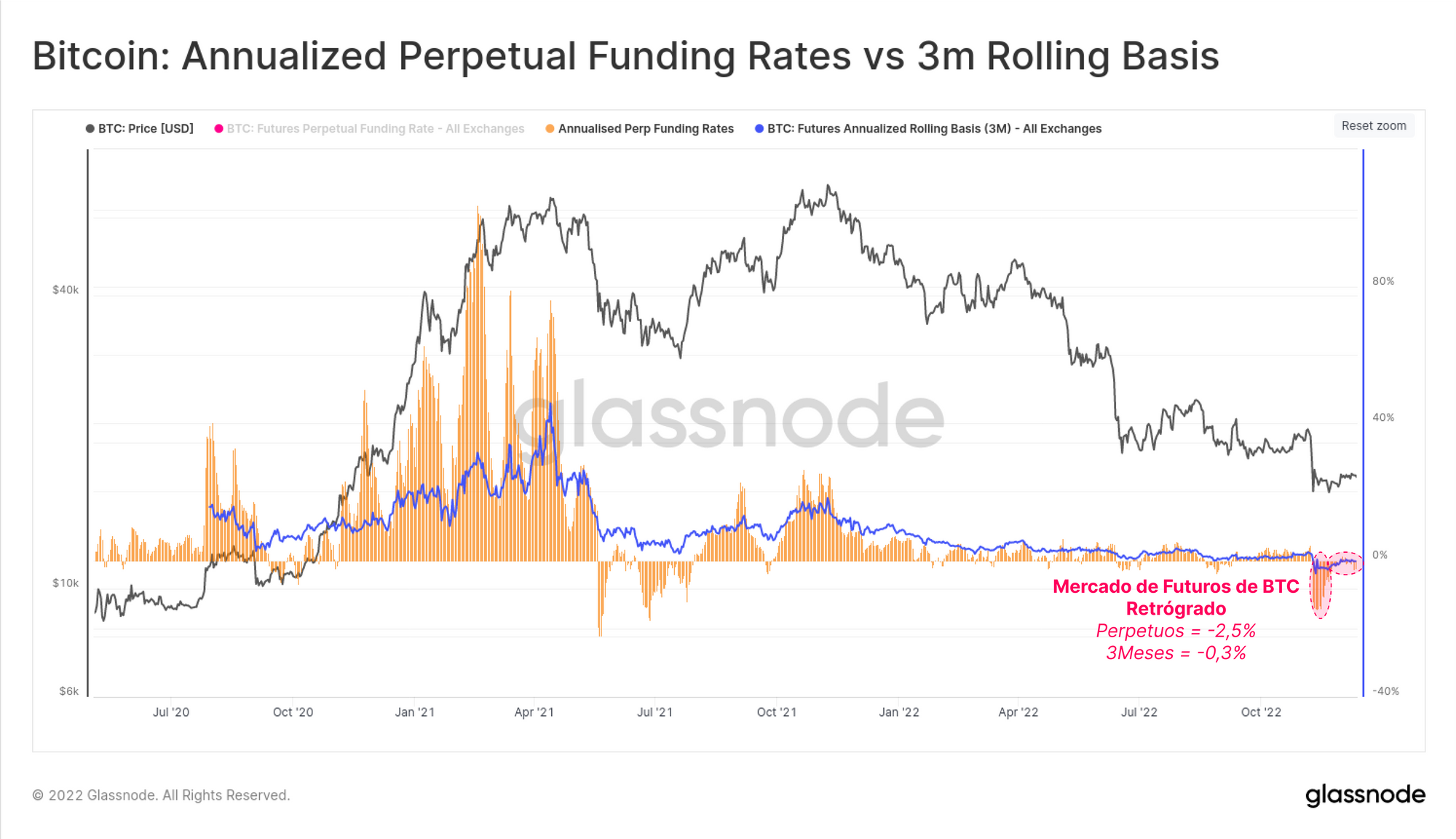

Tanto los futuros con fecha de expiración como los contratos perpetuos operan con carácter retrógrado, a un -0,3%, y un -2,5% anualizados respectivamente. Es muy poco común que se prolonguen los periodos de carácter retrógrado, y sólo encontramos un periodo de condiciones similares durante la consolidación de mayo a julio del pasado 2021. Esto insinúa que el mercado se ha ‘protegido’ relativamente ante el riesgo de mayores caídas, y/o se inclina mayormente hacia la especulación de tipo bajista.

Devolviéndole al Mercado

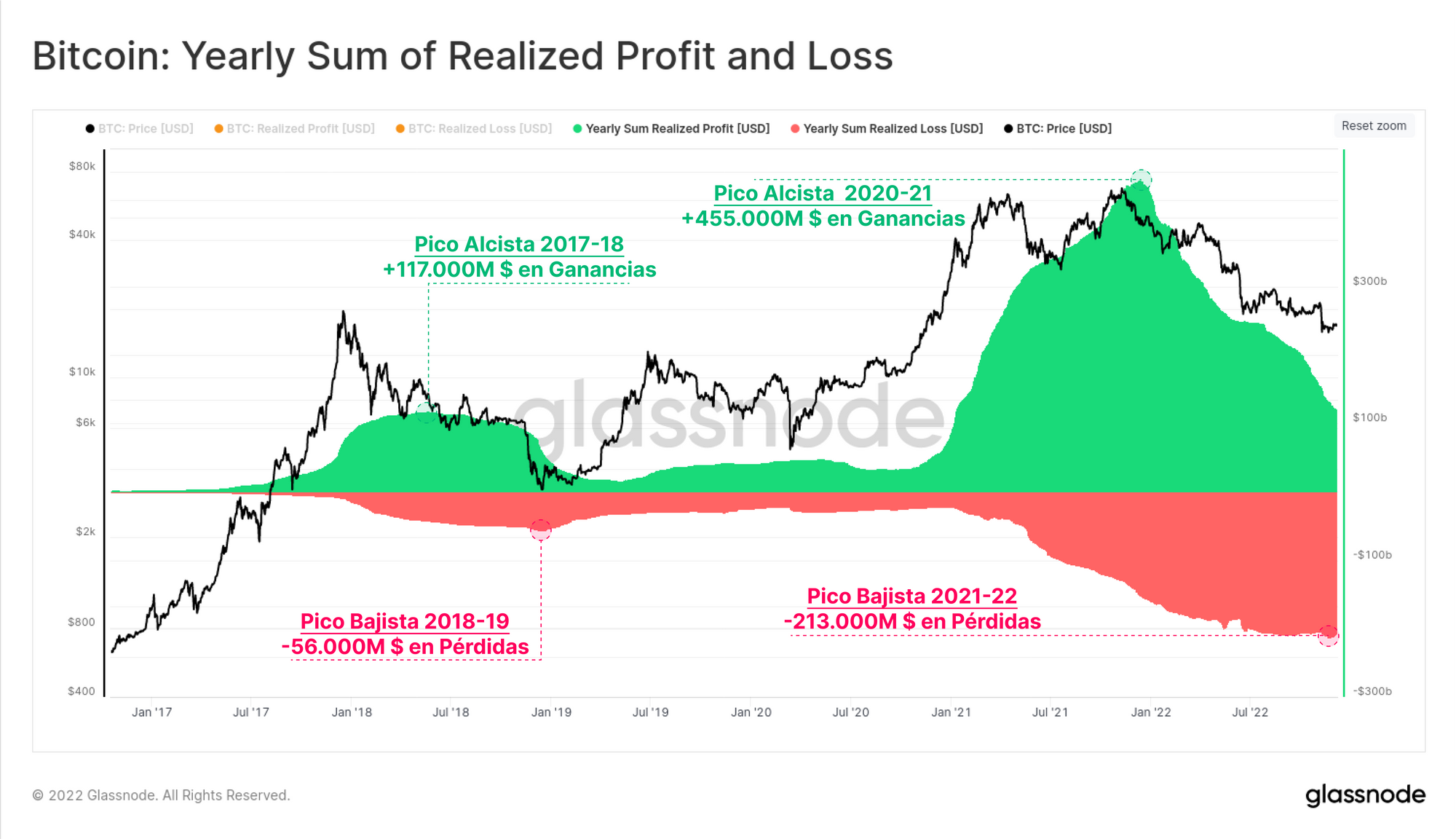

La burbuja de exceso de liquidez que trajo la era de suaves políticas monetarias en el 2020-21 generó un nuevo récord anual de ganancias realizadas dentro del blockchain. Más de 455.000M $ de ganancias anuales fueron las que recogieron los distintos inversores de Bitcoin a su paso por el blockchain, imprimiendo un máximo absoluto poco después del Máximo Histórico de noviembre del 2021.

Desde entonces, ha predominado un entorno bajista, y con ello el mercado ha devuelto más de 213.000M $ en pérdidas realizadas. Equivalen al 46,8% de las ganancias obtenidas durante la carrera alcista del 2020-21, y es muy similar en proporción a lo que vivimos durante el mercado bajista del 2018, cuando el mercado devolvió en torno al 47,9%.

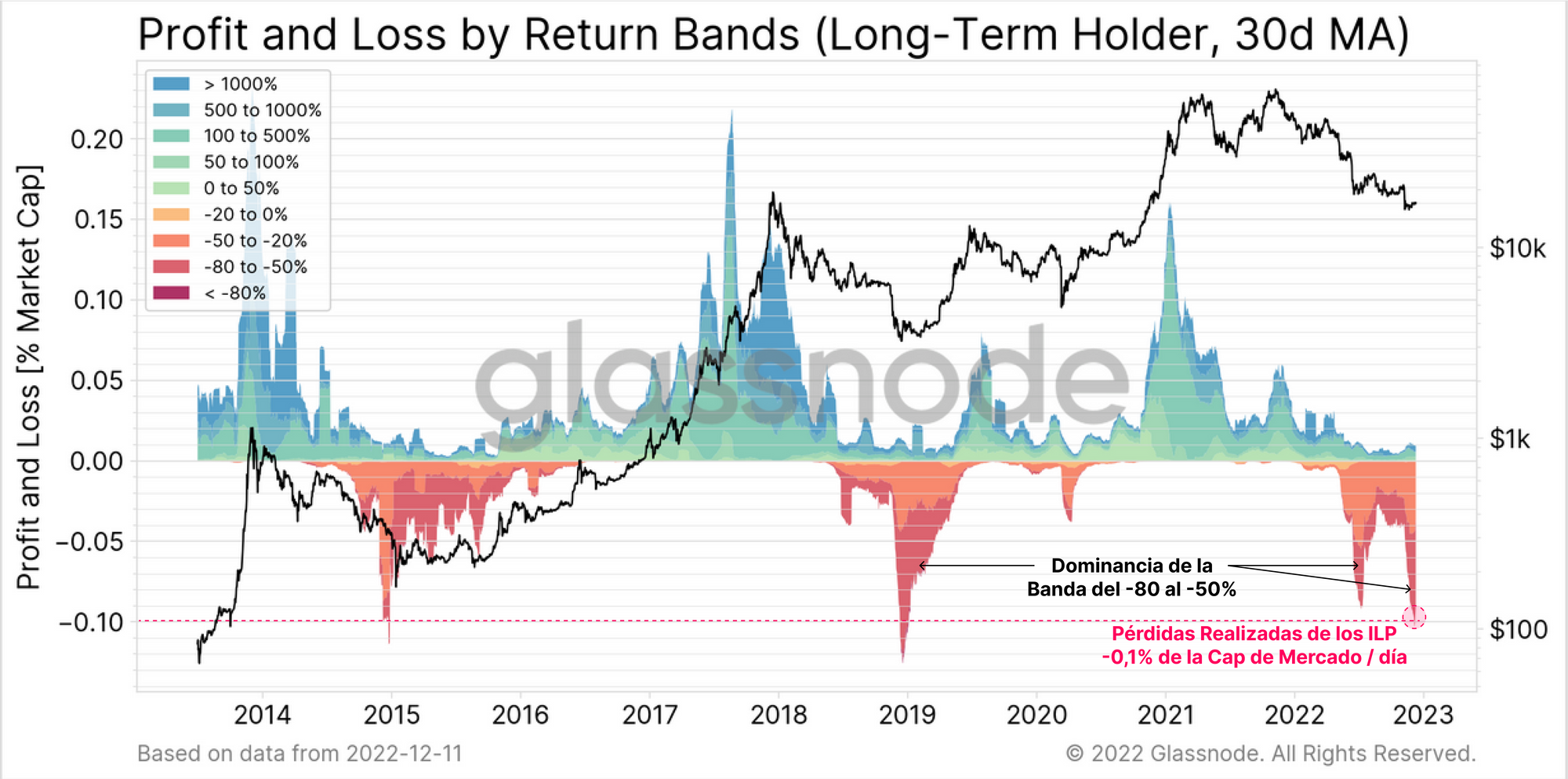

Destaca la contribución de los Inversores a Largo Plazo, quienes en este ciclo han realizado dos de los picos de pérdidas relativas más grandes de toda la historia. En noviembre, las pérdidas de los ILP alcanzaron máximos de -0,10% de la Capitalización de Mercado al día, valores únicamente comparables con los mínimos de ciclo del 2015 y del 2018. El desplome de junio es igualmente asombroso con un -0,09% de la Capitalización de Mercado al día, donde predominaron ampliamente los ILP que materializaron unas pérdidas de entre un -50% y un -80%.

Echando un Vistazo a Largo Plazo

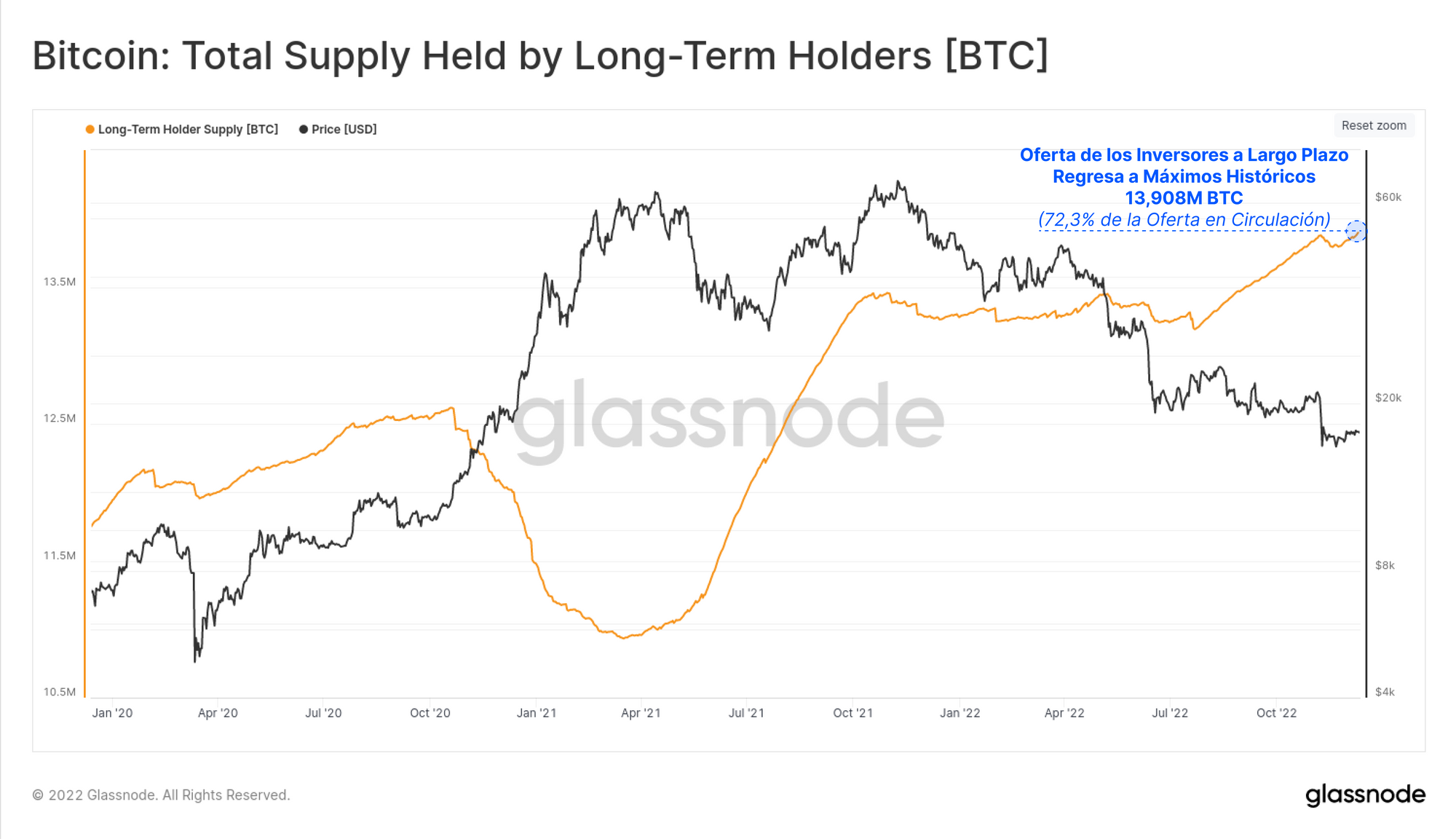

A pesar de estas espectaculares pérdidas, siguen aumentando la edad de la oferta monetaria, y la predisposición de acumulación a largo plazo por parte de quienes se han mantenido firmes desde el principio. La Oferta en Manos de los Inversores a Largo Plazo se ha recuperado por completo tras las ventas en pánico propiciadas por el fiasco de FTX, y alcanza ya un nuevo Máximo Histórico de 13,908M de BTC (el 72,3% de la oferta en circulación).

La tendencia alcista prácticamente recta que mantiene esta métrica es un reflejo directo de cómo de severa ha sido la acumulación que tuvo lugar en los meses de junio y julio de este 2022, una respuesta que llegó inmediatamente después del desapalancamiento inspirado por el fallo de 3AC y otros prestamistas de la industria.

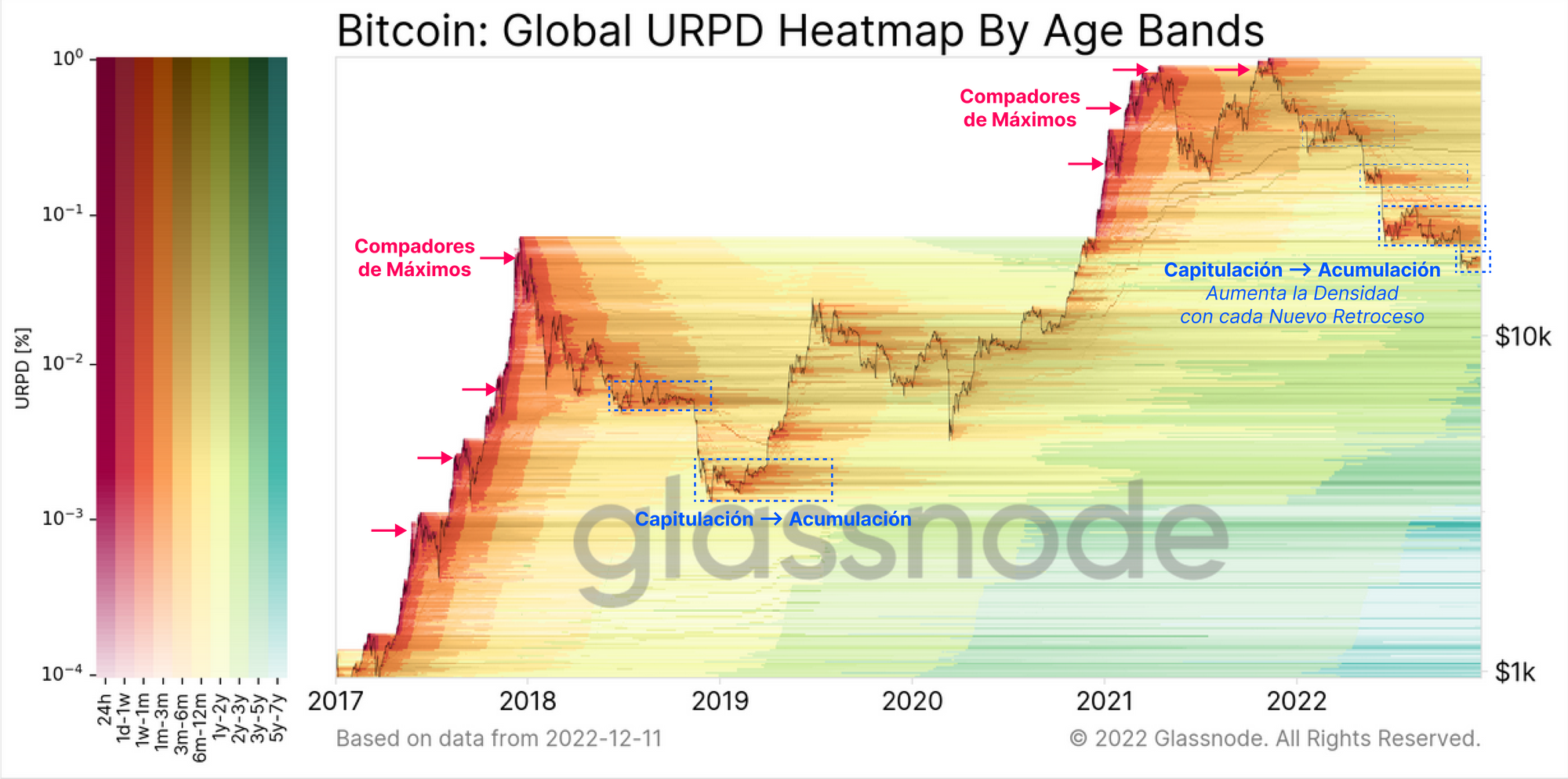

La siguiente gráfica da una buena perspectiva acerca de la densidad y distribución de la oferta monetaria, coloreada en forma de bandas de edad.

- Los colores cálidos indican una distribución agresiva de monedas más antiguas, lo que típicamente vemos en las cumbres de un mercado, y en los mínimos de capitulación.

- Los colores fríos indican maduración, ya que los inversores acumulan y evitan gastar sus monedas.

- Las barras más oscuras muestran una mayor densidad monetaria (y viceversa para las barras más claras).

Después de cada impulso bajista en este 2022, vemos que aumenta la densidad de la re-distribución monetaria (y por tanto la re-acumulación). Destaca particularmente la zona que abarca de junio a octubre del 2022, donde muchas monedas han sido adquiridas entre los 18.000$ y los 24.000$, las cuales ahora envejecen y se filtran a la banda de +6 meses (por eso el aumento en la Oferta de los ILP que veíamos antes).

Momentos Difíciles para los Mineros

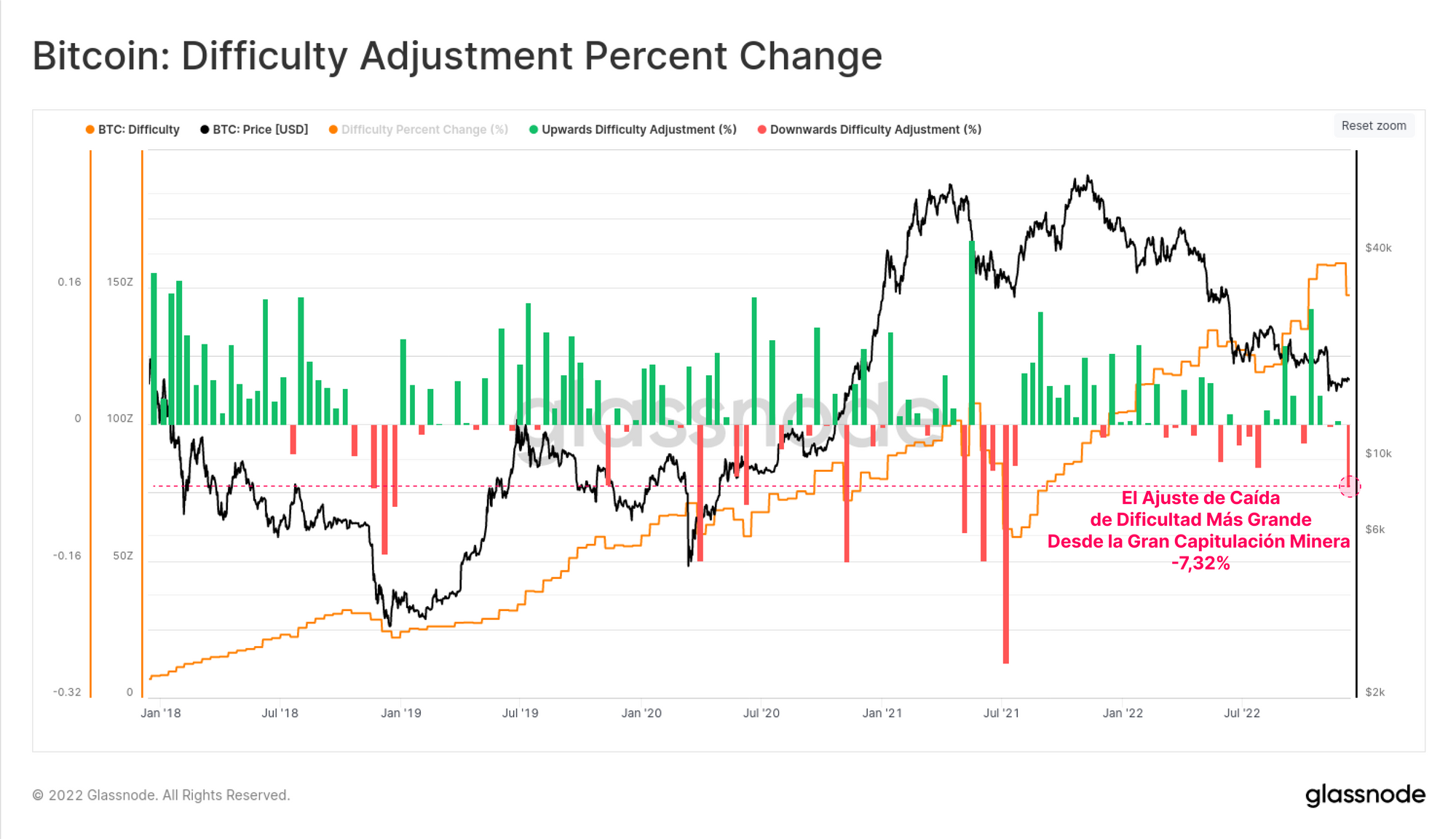

La semana pasada hubo uno de los mayores ajustes en caída de la dificultad desde la Gran Migración Minera de julio del 2021. La dificultad se desplomó un 7,32%, muestra de que una proporción razonablemente importante del hashrate activo se desconectó en ese momento, probablemente debido a la constante presión económica que sufre este grupo.

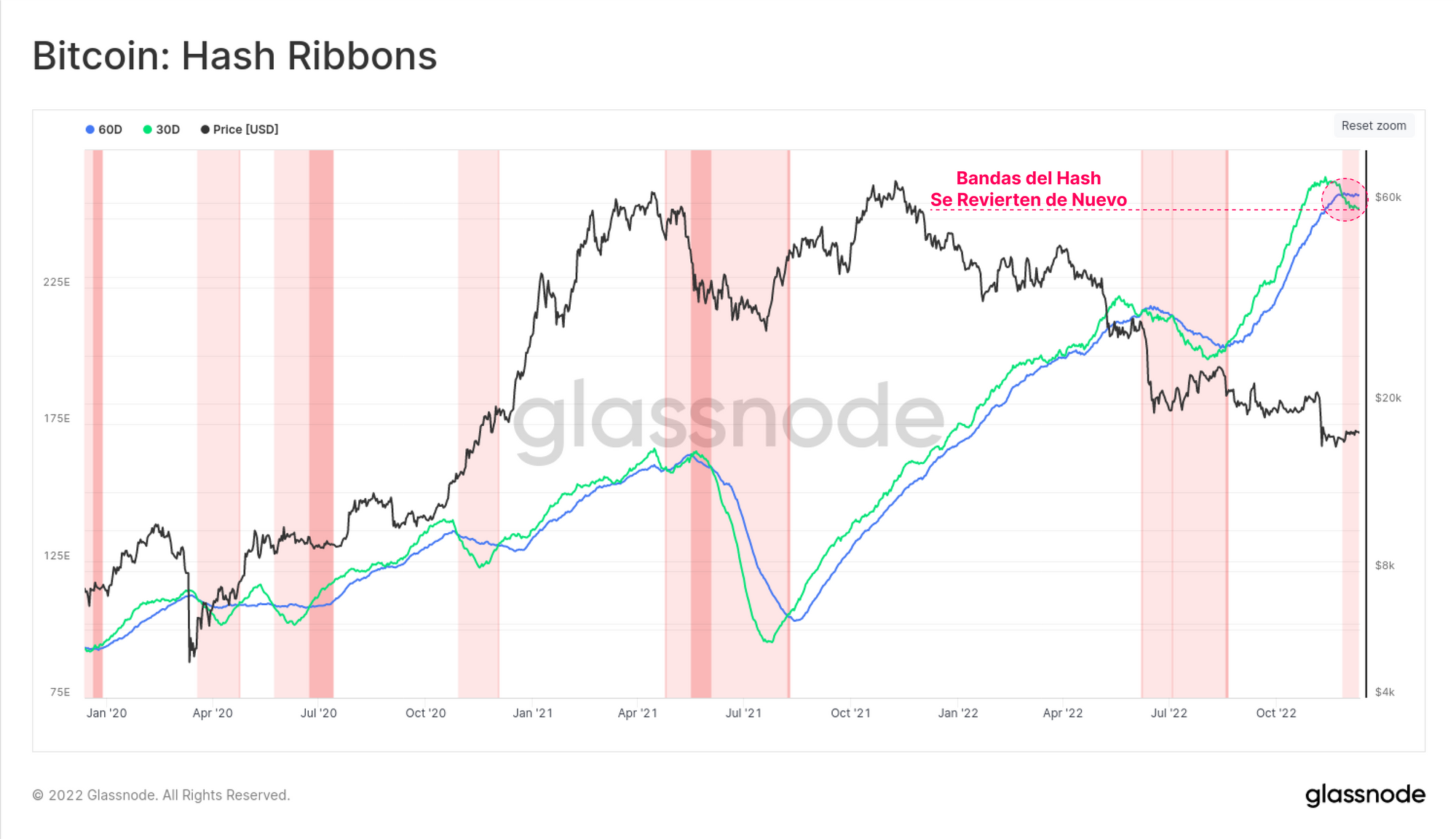

Como resultado, las bandas del hash se han revertido una vez más, y el cruce tuvo lugar a finales de noviembre. Es prueba de que hay el suficiente estrés en la industria minera como para que algunos operarios tengan que desconectar sus equipos ASIC de minado. Es algo que asociamos típicamente a unos ingresos mineros especialmente mermados que caen bajo sus costes operativos, es decir, el umbral que convierte al minado en una actividad que deja de ser rentable.

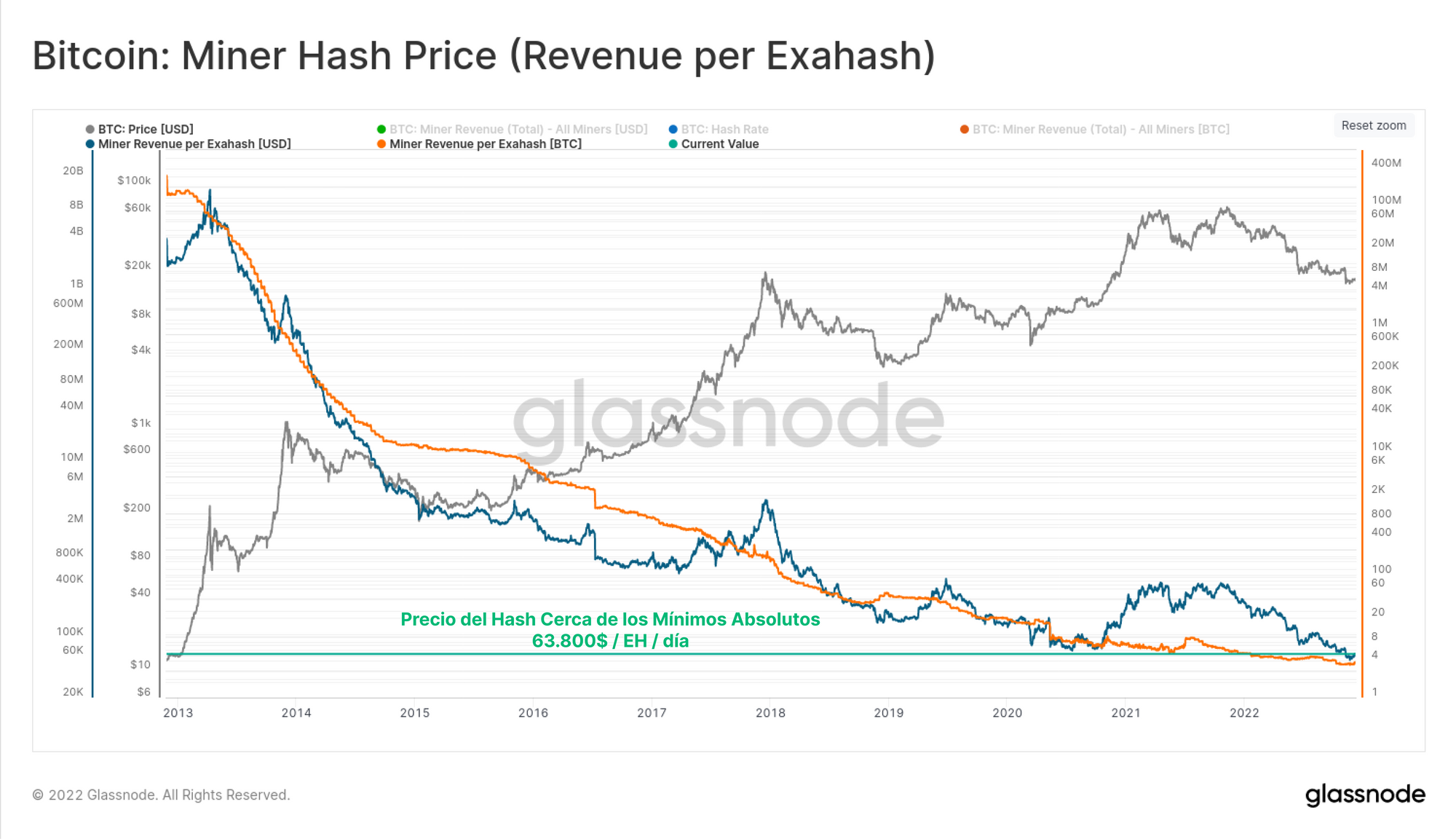

Aunque no es algo que sorprenda especialmente, sobretodo considerando que el precio del hash está orbitando apenas algo por encima de los mínimos históricos. A pesar de que el precio spot (~17.000$) es un 70% superior al que imprimíamos en octubre del 2020 (~10.000$), la cantidad de poder de hash que compite por esculpir el siguiente bloque de Bitcoin es un 70% mayor.

Tras la Fusión

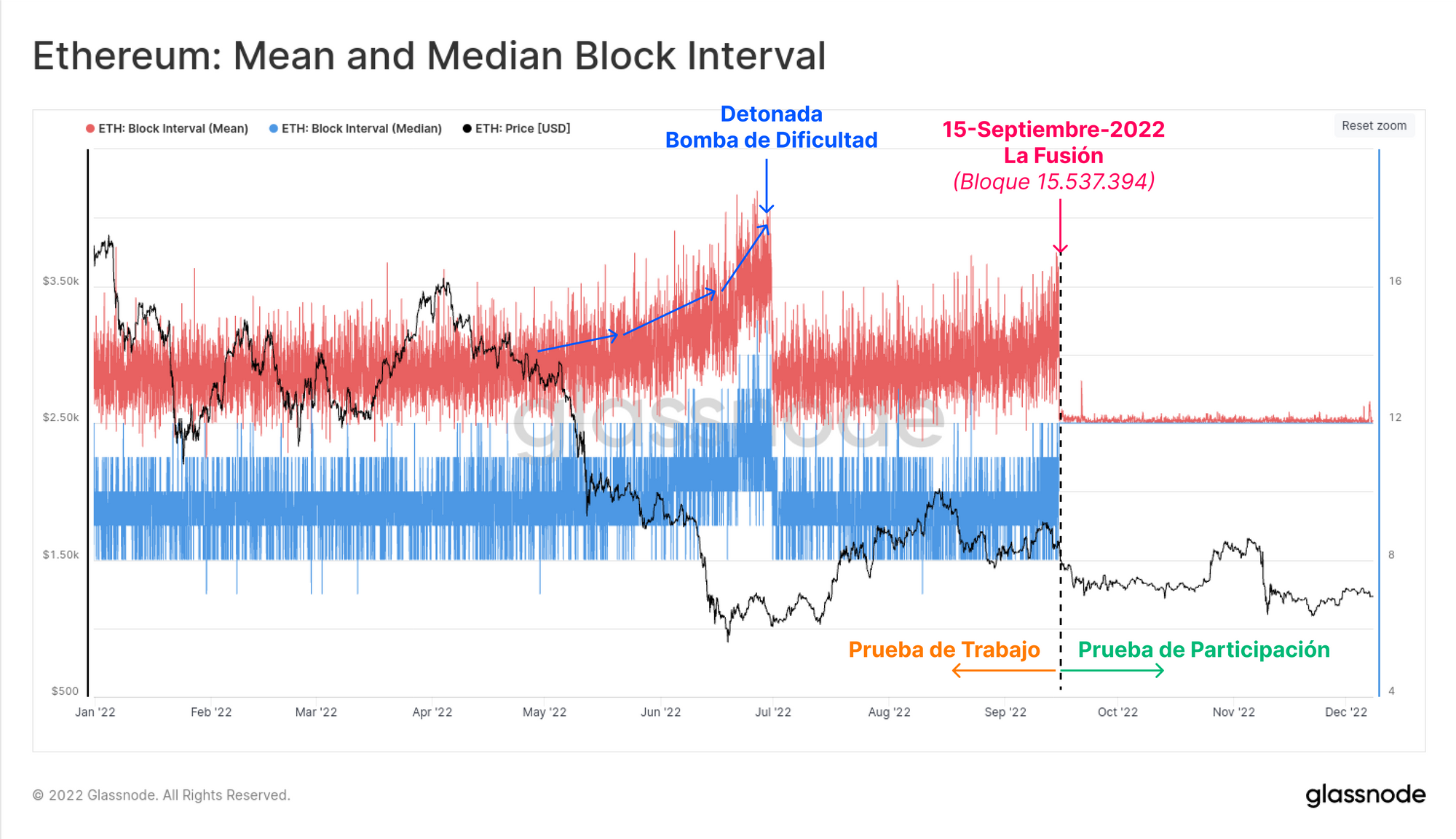

La Fusión de Ethereum, efectuada el 15 de septiembre, fue sin dudas la hazaña de ingeniería más impresionante del año. Para visualizar la inmediatez del suceso, la siguiente gráfica muestra la media y la mediana del intervalo por bloque durante el transcurso del 2022. Se hace inmediatamente evidente el momento en que la variabilidad probabilística y natural del sistema por Prueba de Trabajo llegó a su fin, momento justo en que entra en vigor el espacio por bloque predeterminado de 12 segundos asociado a la Prueba de Participación.

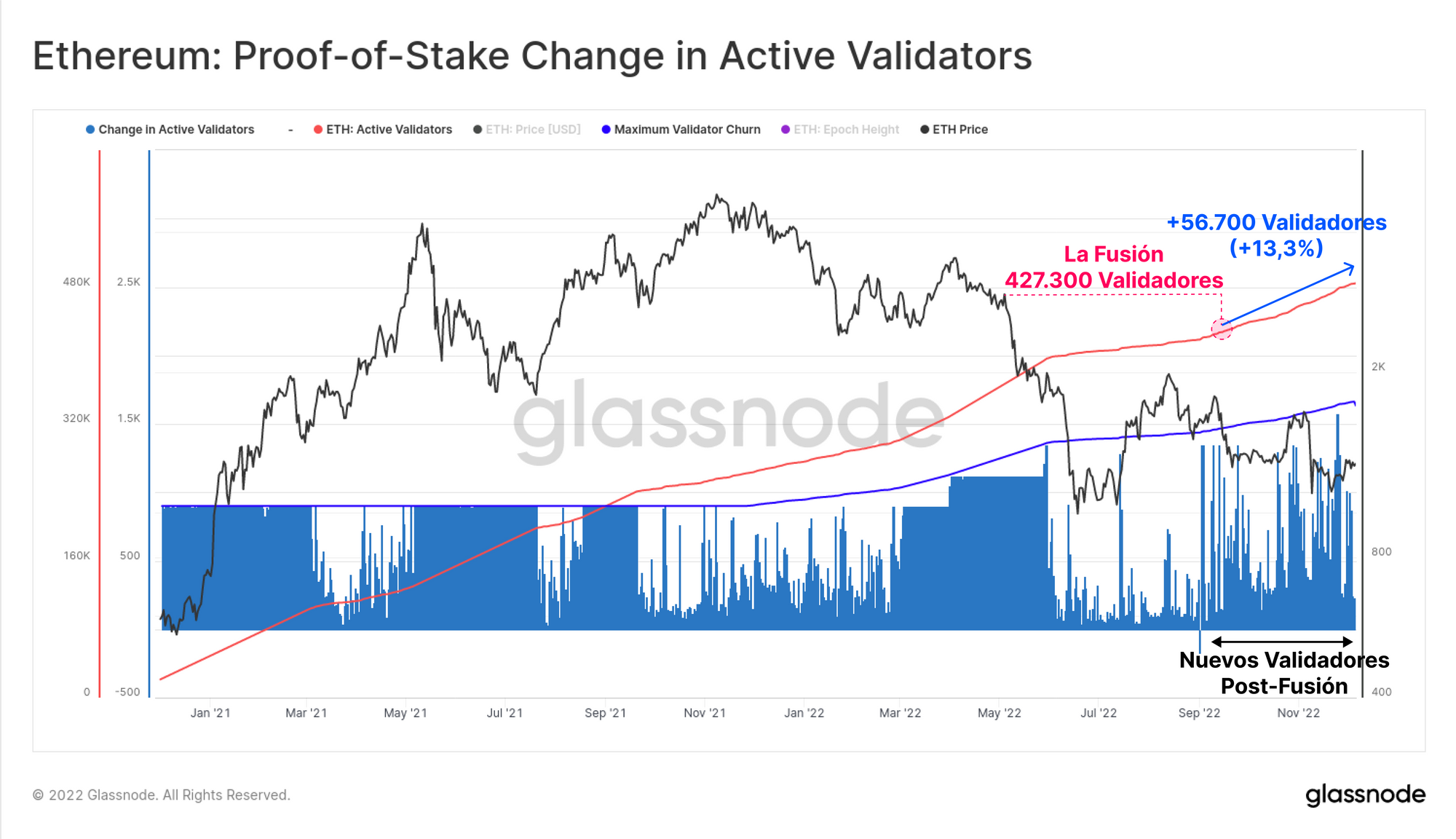

Desde la Fusión, la cantidad de validadores activos ha crecido en un 13,3%, elevando la cifra de validadores operativos hasta los 484.000 ahora mismo. De este modo el ETH total en staking asciende a 15,618M ETH, equivalente al 12,89% de la oferta en circulación.

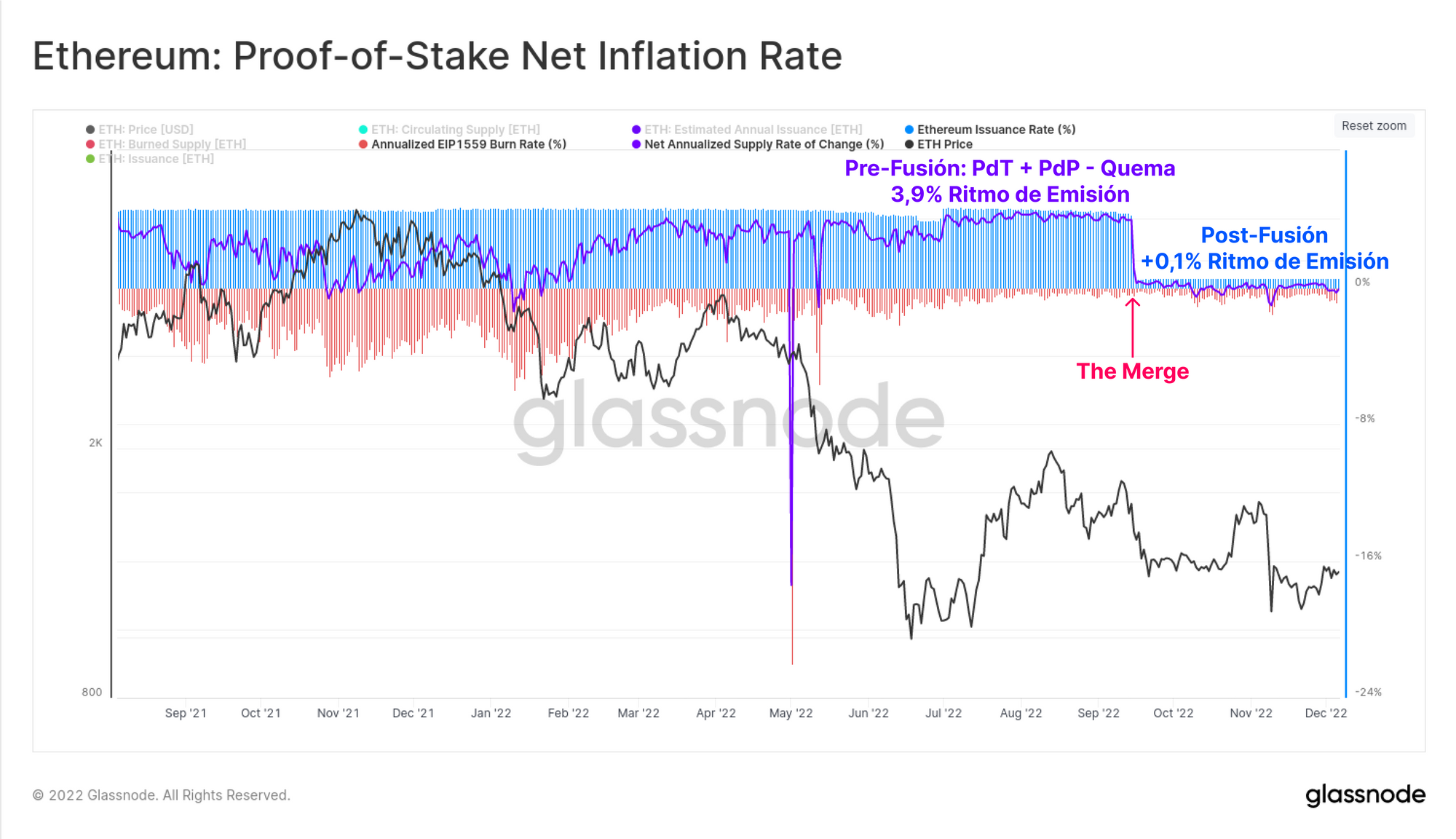

Con la transición a la Prueba de Participación, la política monetaria de Ethereum se ha reajustado dando lugar a un pronóstico de emisión considerablemente más bajo. El ritmo de emisión nominal (azul) es de entorno el +0,5%, aunque cuando tenemos en cuenta el mecanismo de quema del EIP1559 (rojo), se compensa casi por completo dejándonos un 0,1% en un día normal y corriente. Si lo comparamos con el ratio de inflación neta anterior a la Fusión del +3,9%, nos damos cuenta de lo dramático que ha sido el cambio en lo que respecta a la emisión monetaria.

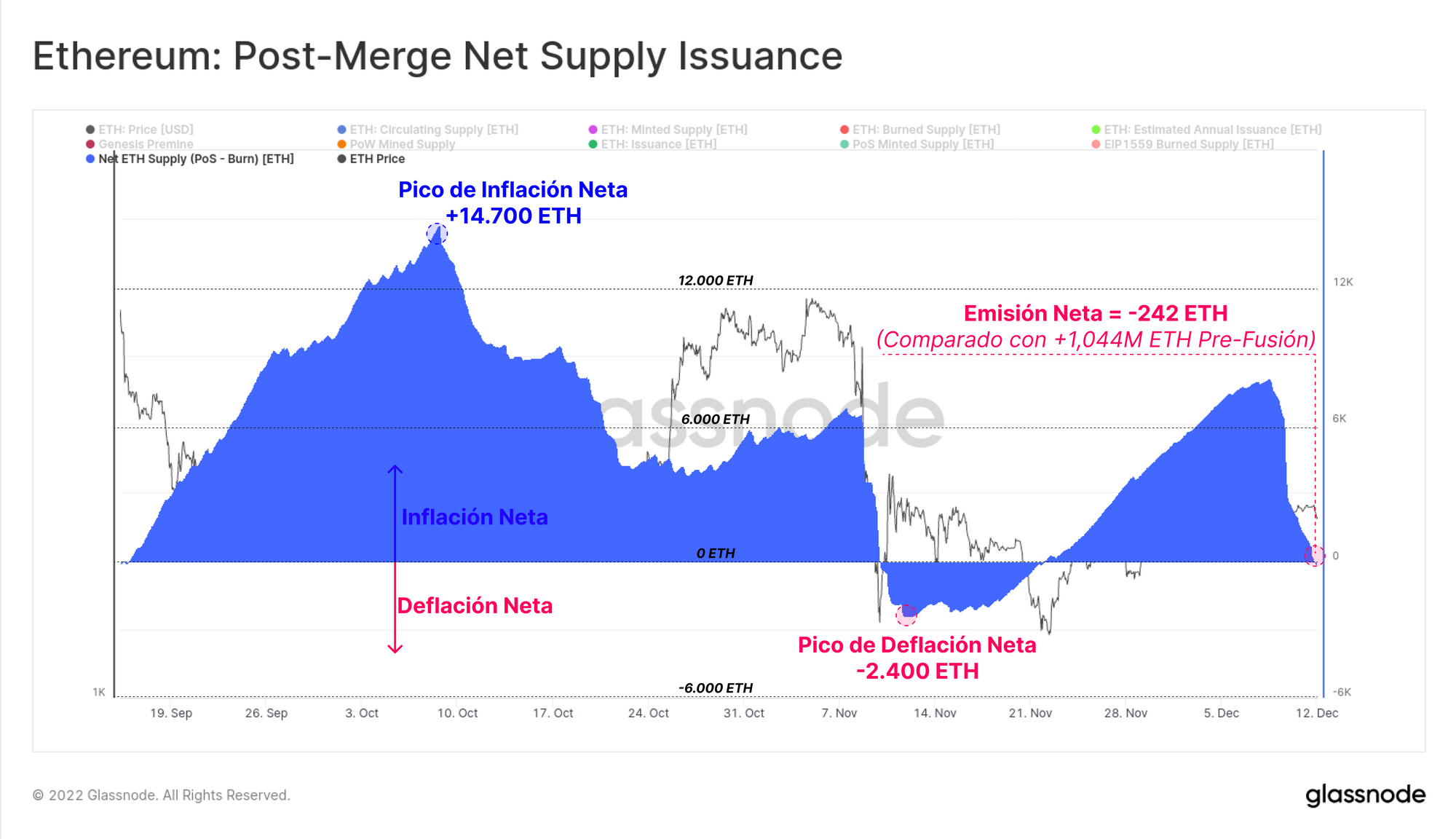

En estos momentos, el cambio en la oferta de ETH desde la Fusión se acaba de tornar deflacionario, y existe una diferencia de -242 ETH entre la oferta monetaria actual y la que teníamos durante la Fusión. Se trata de un enorme contraste comparado con los 1,044M de ETH que deberían haberse inyectado a la circulación en este mismo tiempo con el anterior método de emisión.

Desapalancamiento DeFi

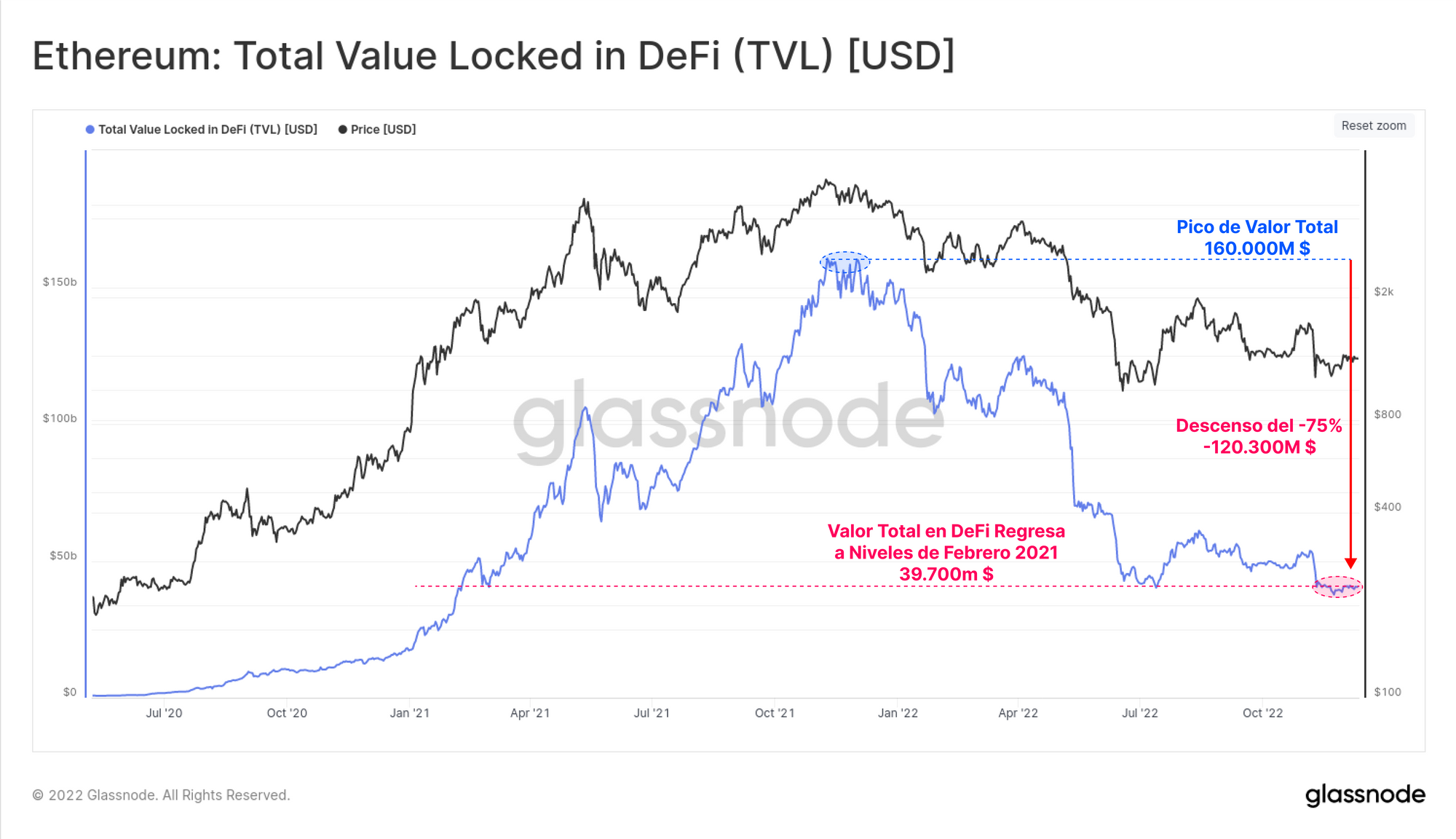

Con el desplome tan extremo en el precio de los tokens, y la severísima contracción de liquidez, el valor total almacenado en el entorno DeFi ha caído dramáticamente. Tras alcanzar un pico máximo en torno a los 160.000M $ durante el Máximo Histórico alcanzado en noviembre del 2021, el valor total almacenado en los proyectos DeFi se ha precipitado en más de 120.300M $ (-75%). Esto sitúa al valor del colateral de los DeFi en los 39.700M $, de vuelta a las cifras impresas en febrero del 2021.

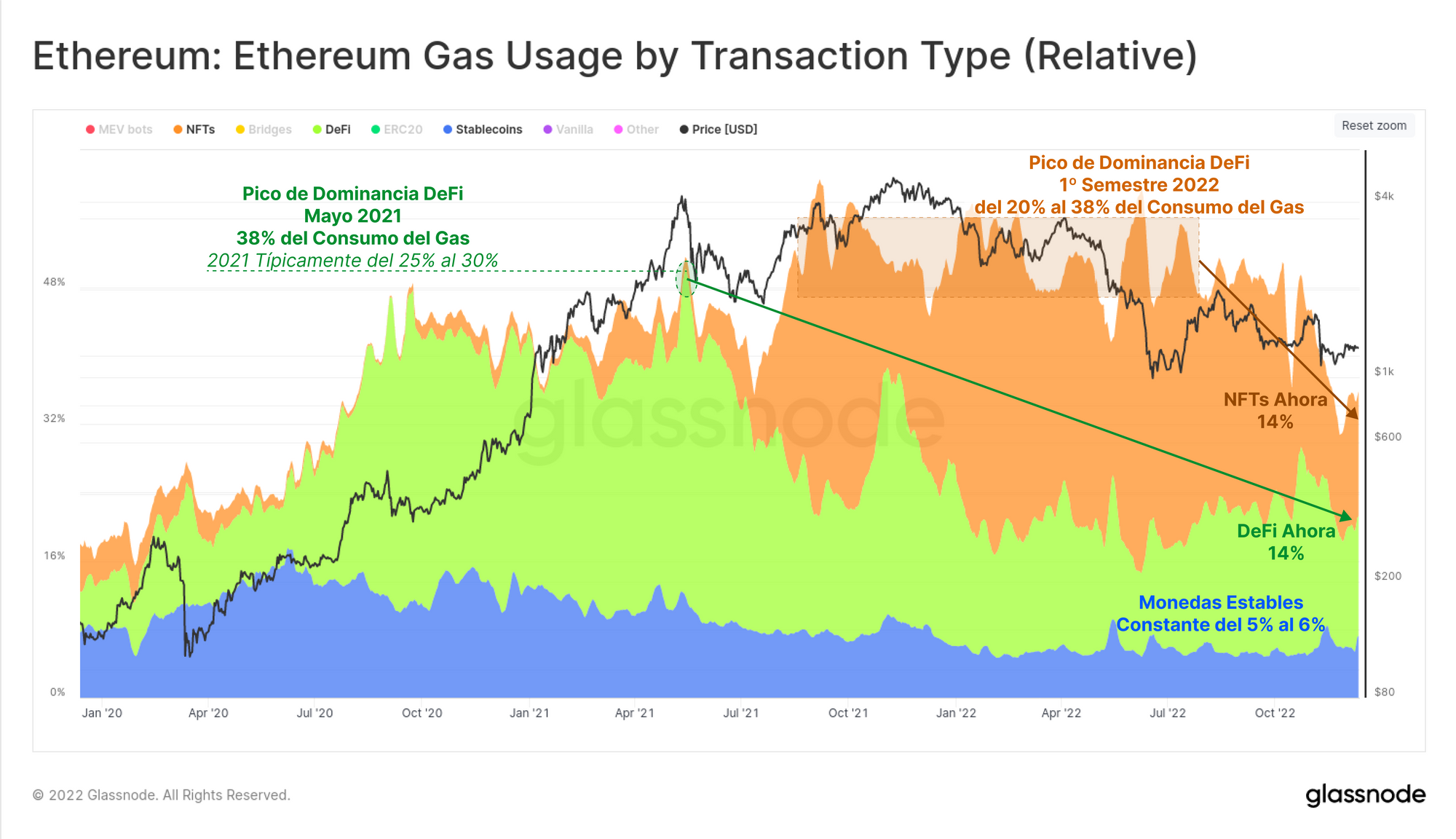

La dominancia del consumo de gas por tipo de transacción manifiesta también un cambio en la preferencia del mercado en estos últimos dos años. Los protocolos DeFi representaba entre el 25% y el 30% del consumo de gas desde julio del 2020, hasta mayo del 2021, pero desde entonces se han reducido hasta apenas el 14%.

Con una dinámica de inflado y desinflado similar, las transacciones asociadas a los NFT que suponían entre el 20% y el 38% del gas utilizado en toda la primera mitad del 2022, caen ahora también hasta el 14% de dominancia. Las monedas estables ha defendido una dominancia muy estable que ha oscilado entre el 5% y el 6% a lo largo de todo este año.

Retiros de Monedas Estables

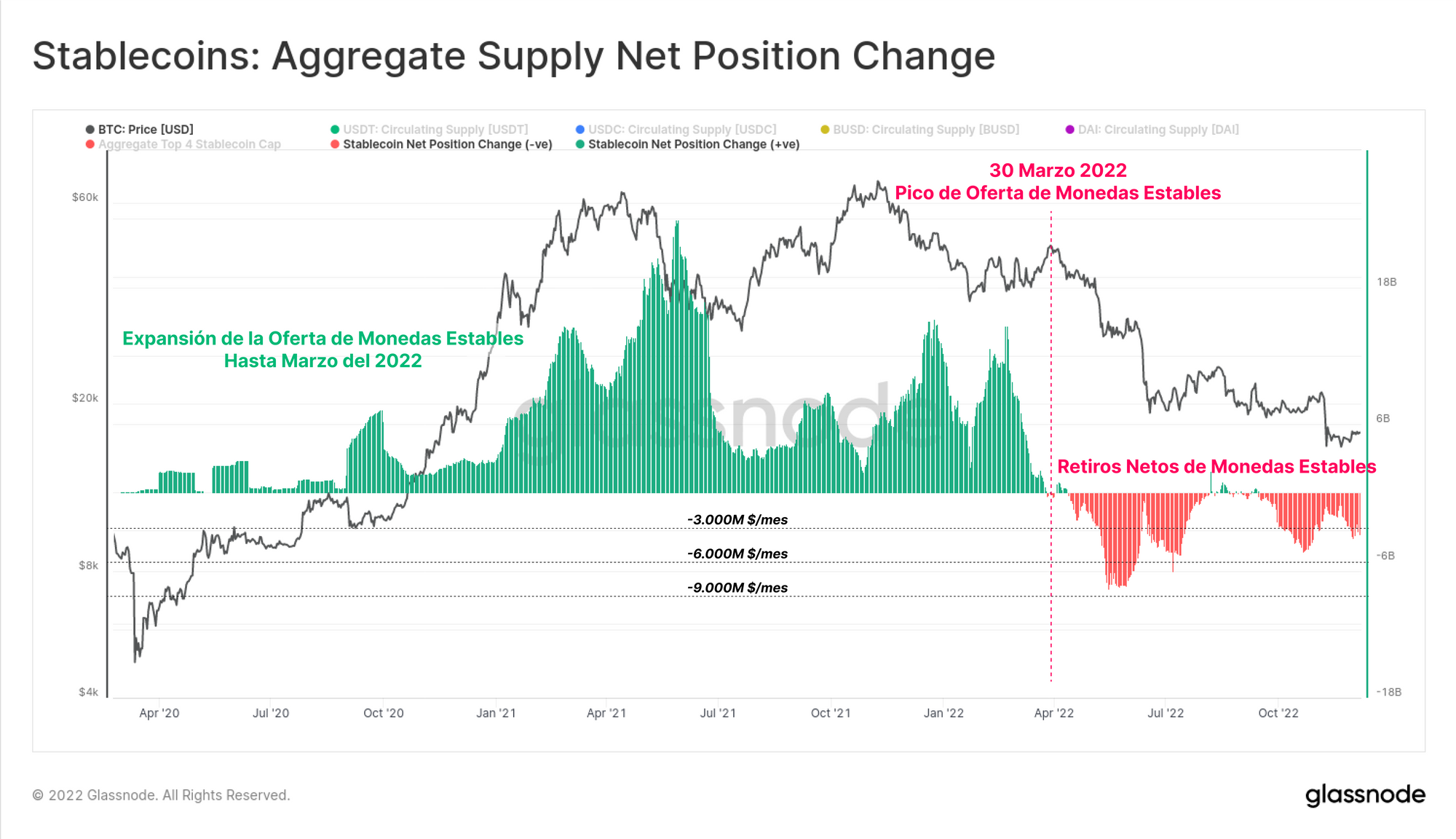

Las monedas estables se han convertido en la piedra angular entre los activos de la industria desde el 2020, y 3 de los 6 primeros activos según su capitalización de mercado son ahora precisamente monedas estables. La oferta total de monedas estables tocó su máximo de 161.500M $ en marzo del 2020, aunque sin embargo desde entonces se han redimido cantidades a gran escala por valor de 14.300M $.

En términos generales, es reflejo de un claro escape de capital de entre -4.000M $ y -8.000M $ mensuales. Aunque, también hay que recalcar que supone apenas el 8% de la oferta máxima alcanzada en monedas estables, lo que quiere decir que la mayoría de ese capital conserva su nuevo formato como dólar digital.

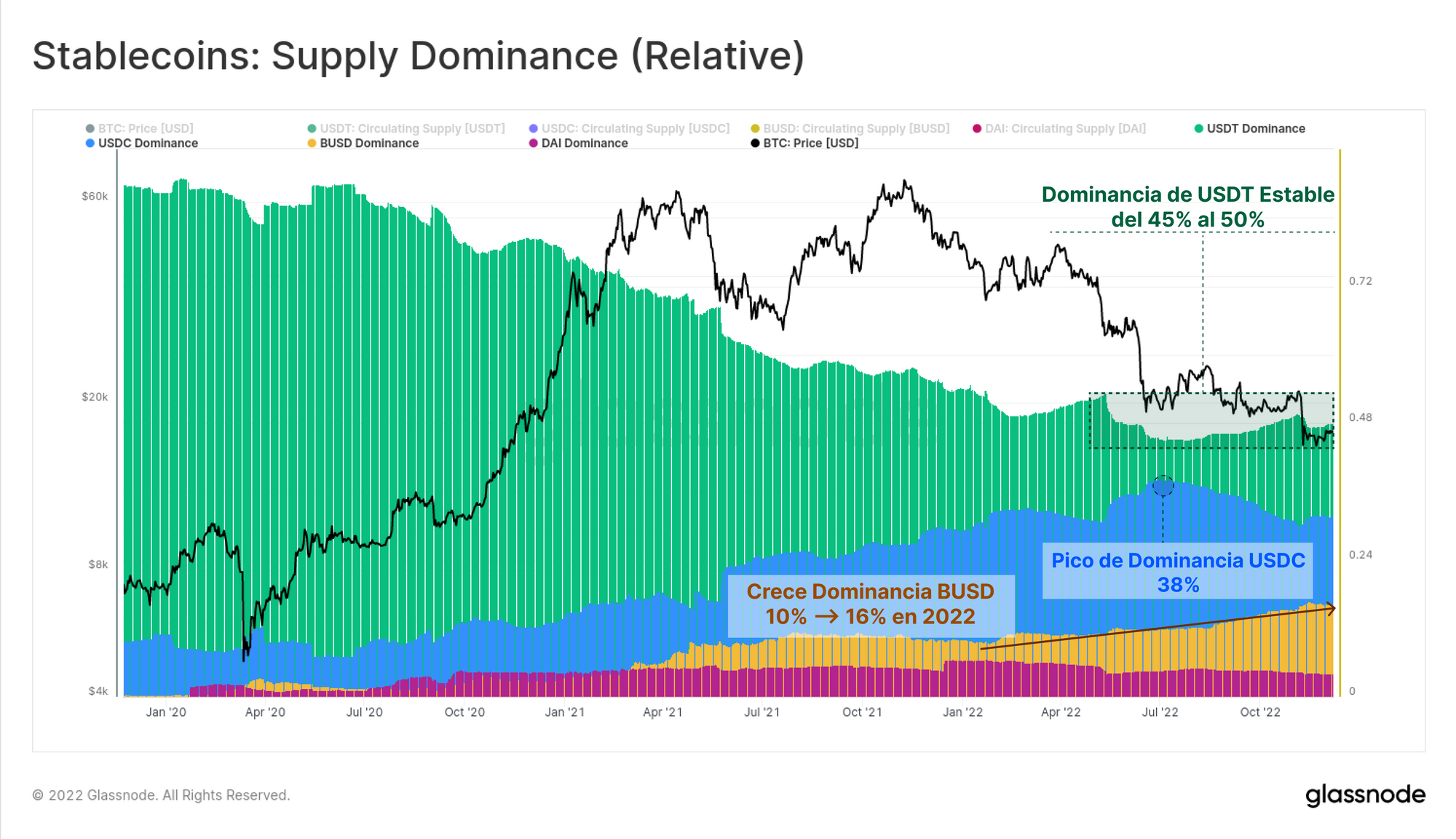

Hemos presenciado también importantes cambios en lo relativo a la dominancia de las monedas estables.

- Destaca BUSD, que ha aumentado su cuota de mercado del 10% al 16% en el 2022, y ahora representa un valor total de 22.000M $ almacenados en el activo.

- Tether ha conservado una cuota de mercado relativamente constante entre el 45% y el 50%, y todo a pesar de que se han llegado a redimir un total de 18.420M $ en USDT desde el mes de mayo.

- La dominancia de USDC llegó a alcanzar un máximo del 38% en junio, pero ha bajado hasta el 31,3% desde entonces, y recaba en estos momentos un valor de 44.750M $.

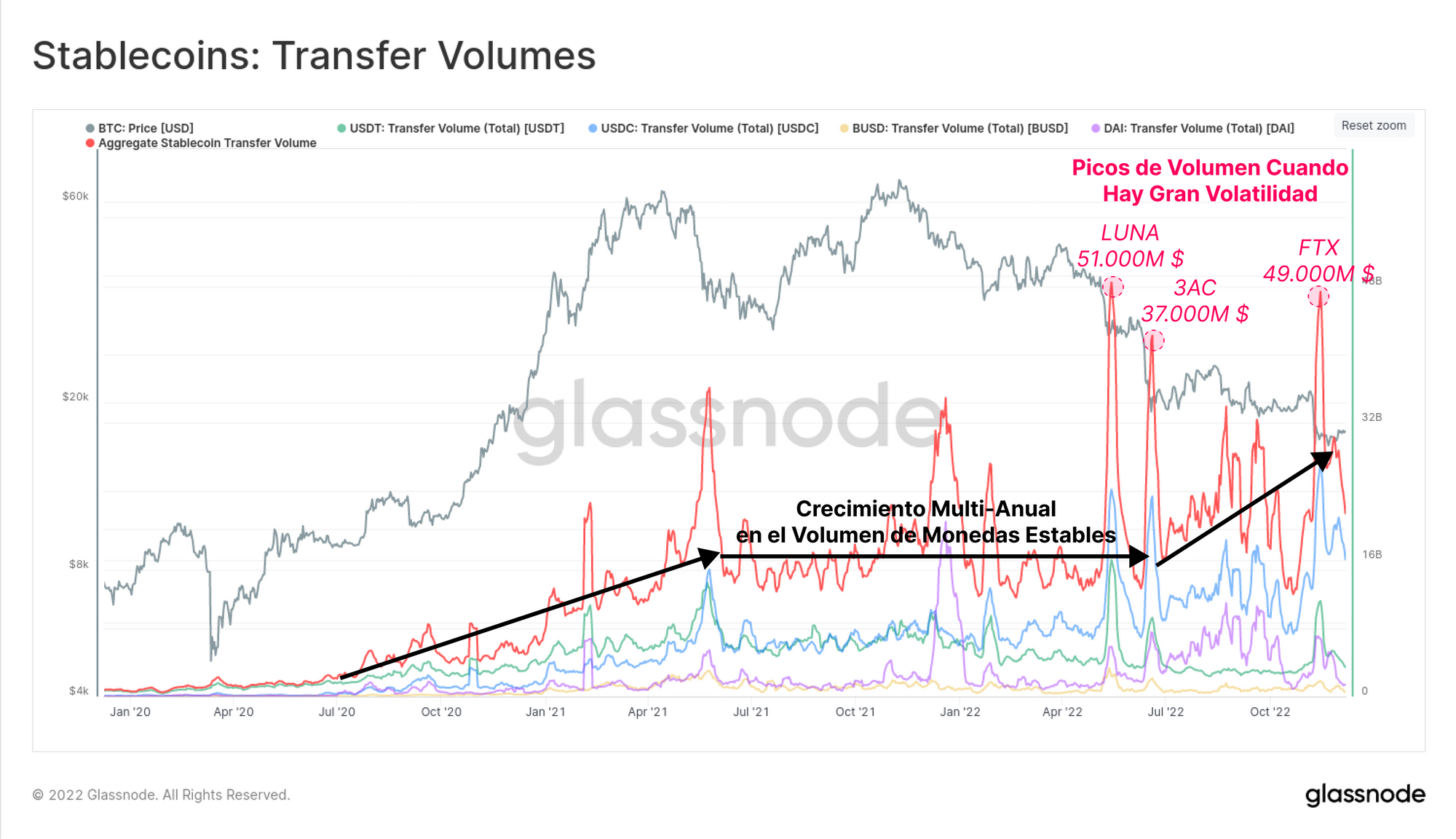

Mientras que es cierto que las monedas estables sufren grandes redenciones actualmente, y que netamente se retira capital, el volumen transferido dentro de la red de Ethereum ha mantenido el crecimiento durante la segunda mitad del 2022. El agregado del volumen transferido con las monedas estables ha sido estable en torno a los 16.000M $ durante buena parte del 2021-22, pero ha retomado la escalada hasta los 20.000M $ y 30.000M $ al día desde julio.

Durante los altamente volátiles desplomes de mayo, junio y noviembre, el volumen transferido total en monedas estables llegó a imprimir unos máximos de entre 37.000M $ y 51.000M $, lo que sugiere que existe una demanda extrema para disponer de liquidez en dólares americanos, especialmente durante los eventos de desapalancamiento.

Resumen y Conclusiones

Este año ha hecho que tanto BTC como ETH retrocedan más de un -75% desde sus respectivos máximos históricos alcanzados en noviembre. Desde el mes de mayo en adelante, este hecho se ha acentuado por un desapalancamiento masivo a gran escala. El resultado ha sido una importantísima contracción crediticia, varias bancarrotas, el desafortunado colapso de una estafa piramidal multimillonaria (LUNA-UST), y desafortunadamente lo que parece ser un tremendo fraude en el caso de FTX.

El 2022 ha sido un año realmente brutal, que ha empujado a la volatilidad y al volumen hasta unos mínimos multi-anuales, y succionado la liquidezy el interés especulativo. Ahora que los especuladores se han disipado, la oferta en manos de los Inversores a Largo Plazo de Bitcoin ha repuntado hacia un nuevo Máximo Histórico, y parece que estos inversores entran en escena con un volumen monetario que crece con cada nuevo impulso bajista que sufre el precio. Además, la Fusión de Ethereum se ejecutó con éxito en septiembre, y las monedas estables demuestran ser aún un producto clave que encaja significativamente con las condiciones de mercado actuales.

La resiliencia característica de los sistemas descentralizados se ha edificado gracias a muchos años de intentos, y heridas de guerra, pero esta clase de sucesos son los que precisamente forjan el carácter del conglomerado HODLer, los compradores de último recurso. Tras los retos que el 2022 ha traído consigo, la industria de los activos digitales logra mantenerse en pie, aprendiendo con las lecciones del camino, y los bloques de Bitcoin se siguen abriendo paso.

Sin importar lo que nos depare el 2023, creemos firmemente que esta industria sobrevivirá al paso del tiempo, y por nuestra parte seguiremos generando las herramientas y la información necesarias para analizar, estudiar y entender el por qué de las cosas.

Tic toc, siguiente bloque, y nos vemos en el 2023.

Canales Traducidos

Estamos orgullosos de inaugurar nuevos canales sociales para:

- Español (Analista: @ElCableR, Telegram, Twitter)

- Portugués (Analista: @pins_cripto, Telegram, Twitter)

- Turco (Analista: @wkriptoofficial, Telegram, Twitter)

- Persa (Analista: @CryptoVizArt, Telegram, Twitter)

- Síguenos en Twitter

- Únete a nuestro canal de Telegram

- Visita el Glassnode Forum para debatir y discutir ampliamente.

- Para ver las métricas del blockchain y las gráficas de actividad, visita Glassnode Studio