A Oferta de Curto Prazo Diminui

As tendências de acumulação de Bitcoin suavizaram no curto prazo, apesar das tendências de demanda de longo prazo estarem extremamente construtivas. A energia potencial para um evento de capitulação existe, mas ainda não se manifestou como nos ciclos de mercado anteriores.

Os preços do Bitcoin continuam a se consolidar esta semana, comprimindo-se em uma faixa cada vez mais estreita entre um mínimo de US$ 37.274 e um máximo de US$ 42.455. Como foi abordado na edição anterior, o mercado vive atualmente em um equilíbrio delicado, em meio a um cenário de alta incerteza macro e geopolítica que se desenrola no cenário global.

Estamos agora há dois anos do grande evento de capitulação em março de 2020, que viu os preços do Bitcoin despencarem mais de 52%, caindo de US$ 8 mil para US$ 3,8 mil em dois dias de negociação e marcando o fim do ciclo de baixa de 2019-20. Eventos de capitulação como esse geralmente significam uma liberação completa e total de todos os vendedores restantes, virando a maré a favor dos touros.

Nesta edição, avaliaremos o saldo atual entre compradores e vendedores na tentativa de avaliar o quão perto podemos estar do final do atual ciclo de baixa.

Sumário Executivo

- A incerteza e os riscos macro são um vento contrário atual, que se manifesta suavizando as tendências de acumulação de curto prazo .

- Os gastos com moedas mais antigas na última semana também estiveram um pouco mais pessimistas do que nas últimas semanas, embora ainda não estejam em níveis que signifiquem medo generalizado ou perda de convicção.

- 82% da oferta detida pelos investidores de curto prazo (2,51 milhões de BTC) é atualmente mantida com perda não realizada, enquanto a oferta total detida pelos investidores de longo prazo está próxima da máxima histórica.

- Apesar da demanda de curto prazo mais fraca, o HODLing continua sendo a estratégia preferida, com a proporção de moedas mais jovens agora em mínimas históricas. Isso está historicamente associado a mercados de baixa em estágio avançado.

- Introduzimos um novo conceito chamado taxa de inflação de mercado mostrando que, em uma base anualizada, os Investidores de Longo Prazo estão adicionando ao seu saldo um volume 7,6 vezes maior do que a emissão de mineração. Isso é construtivo a longo prazo.

Traduções

A Semana On-Chain agora traduzida para o Espanhol, Inglês, Italiano, Chinês, Japonês, Francês e Turco.

Painel On-chain da Semana

O informativo semanal On-Chain tem um dashboard com todos os gráficos em destaque apresentados aqui. Esse painel e todas as métricas cobertas são exploradas em nosso relatório de vídeo, que é lançado às terças-feiras de cada semana. Visite e inscreva-se em nosso Canal do YouTube e visite nosso Portal de Vídeos para mais conteúdo de vídeo e tutoriais de métricas.

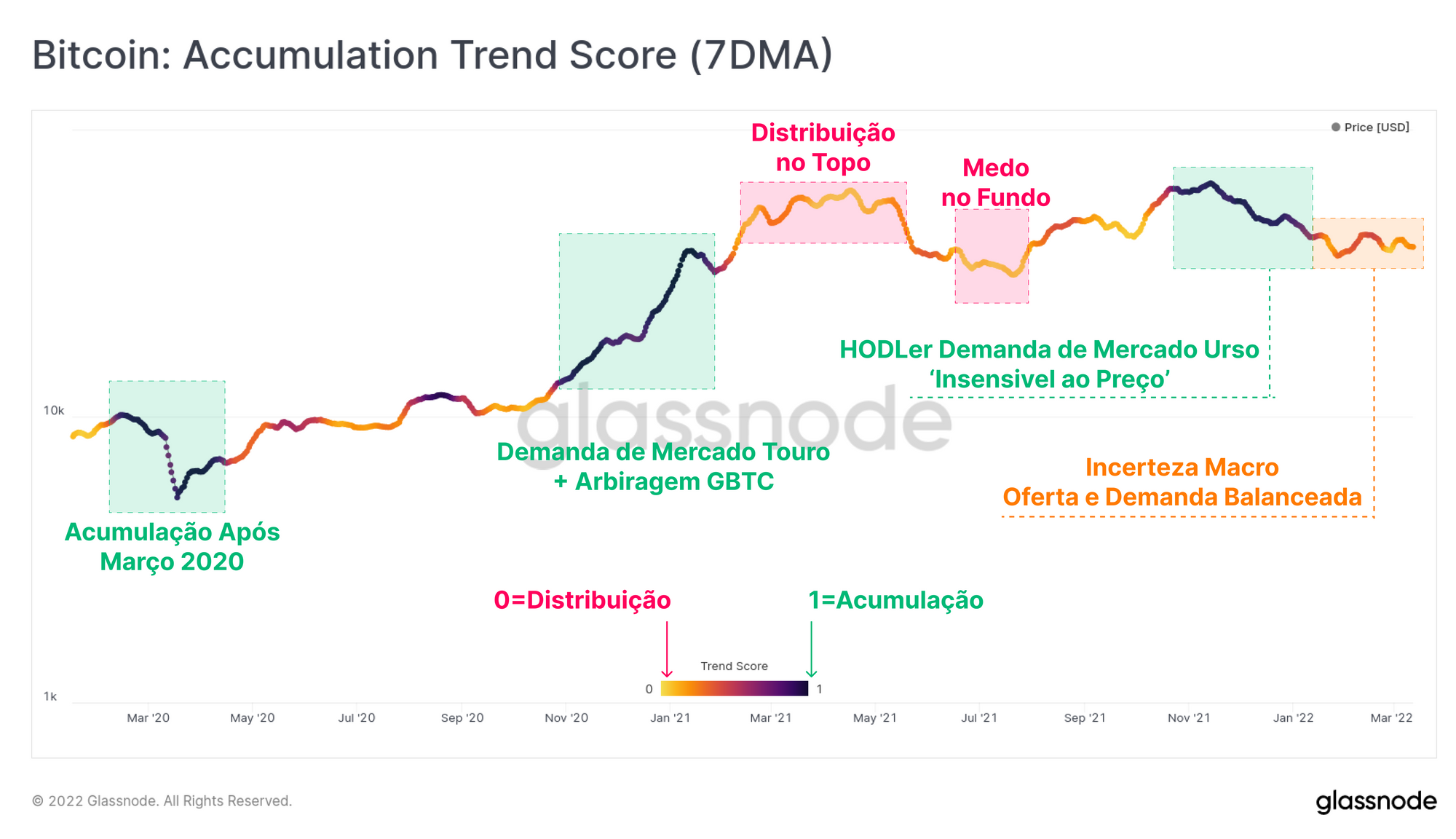

A Incerteza Suaviza a Acumulação de Curto Prazo

Para preparar o cenário, começamos com uma métrica recém-lançada esta semana, o "Bitcoin Accumulation Trend Score". Essa métrica foi projetada para monitorar o cenário agregado geral de acumulação ou distribuição das carteiras de investidores. Essa ferramenta rastreia quando grandes entidades (também conhecidas como baleias) e/ou grandes porções do mercado (também conhecidas como camarões em grande número) estão aumentando suas reservas de moedas, desconsiderando mineradores e corretoras.

A métrica assume valores de 0 e 1 com a seguinte interpretação:

- Valores mais próximos de 0 (amarelo/laranja) indicam que o mercado está distribuindo, ou há pouca acumulação significativa ocorrendo (tendência de baixa).

- Valores mais próximos de 1 (roxo) indicam que o mercado está em acumulação líquida com os saldos da carteira do investidores aumentando significativamente (tendência de alta).

Podemos ver que o período de outubro de 2021 a janeiro de 2022 foi de acumulação muito forte (> 0,9 roxo escuro), provavelmente por HODLers insensíveis ao preço. No entanto, na maior parte de 2022, essa métrica oscilou entre um valor de 0,2 e 0,5. Isso destaca o impacto da incerteza macro global no sentimento dos investidores, com uma acumulação mais fraca ocorrendo como resultado.

Também lançamos um guia em vídeo para a métrica "Bitcoin Acumulation Trend Score".

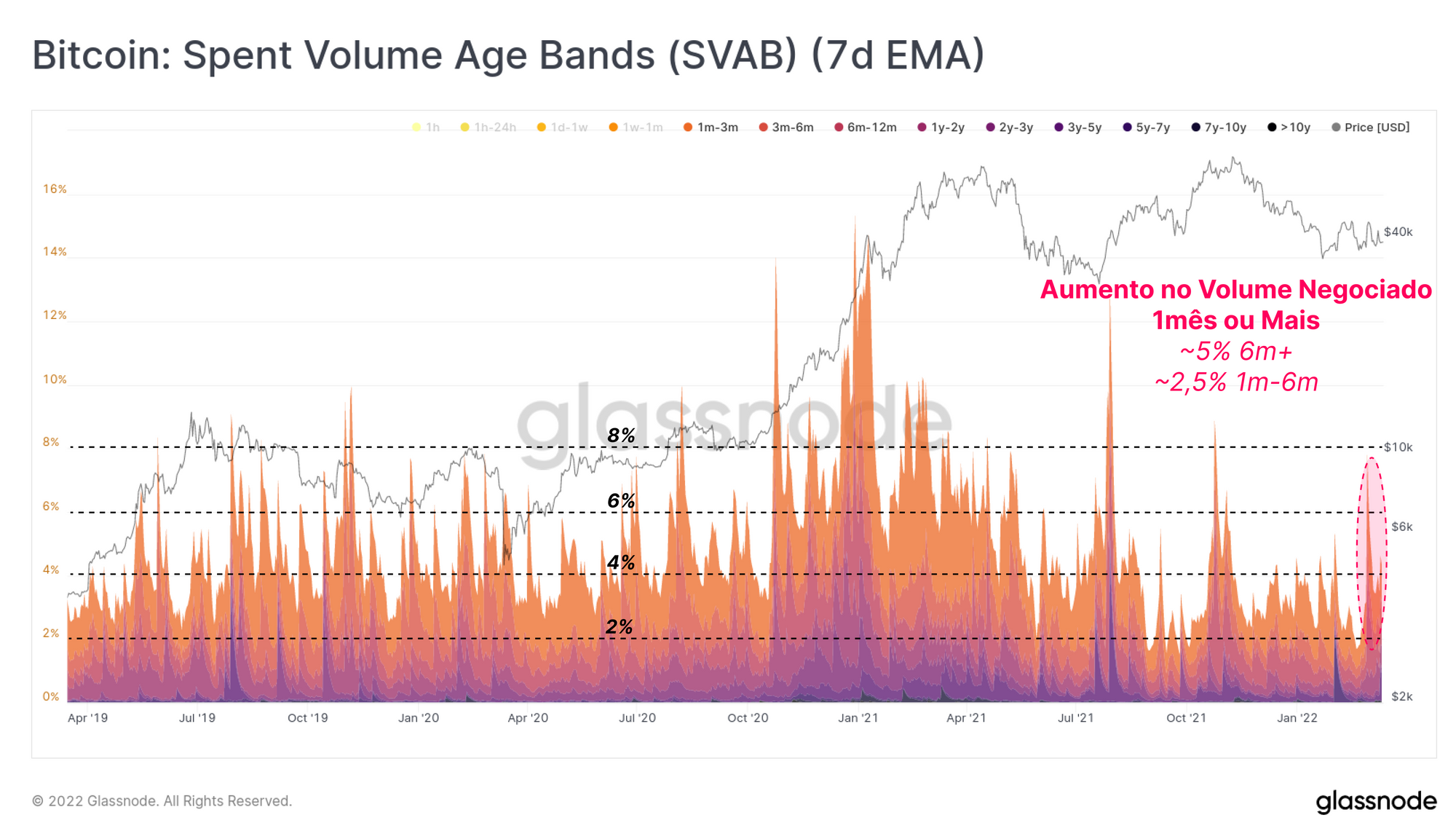

Esta semana, também vimos um aumento notável no gasto de moedas mais antigas. As moedas mais antigas são mantidas por investidores que têm mais experiência com a volatilidade característica dos mercados de Bitcoin e são frequentemente consideradas sinônimo de 'dinheiro mais inteligente'.

Como tal, quando vemos moedas mais antigas sendo gastas em níveis mais altos, isso pode indicar uma inclinação baixista no sentimento dentro da classe de HODLer. Moedas com mais de 6 meses representaram 5% de todo o volume de gastos nesta semana, o que é um aumento notável nos últimos meses.

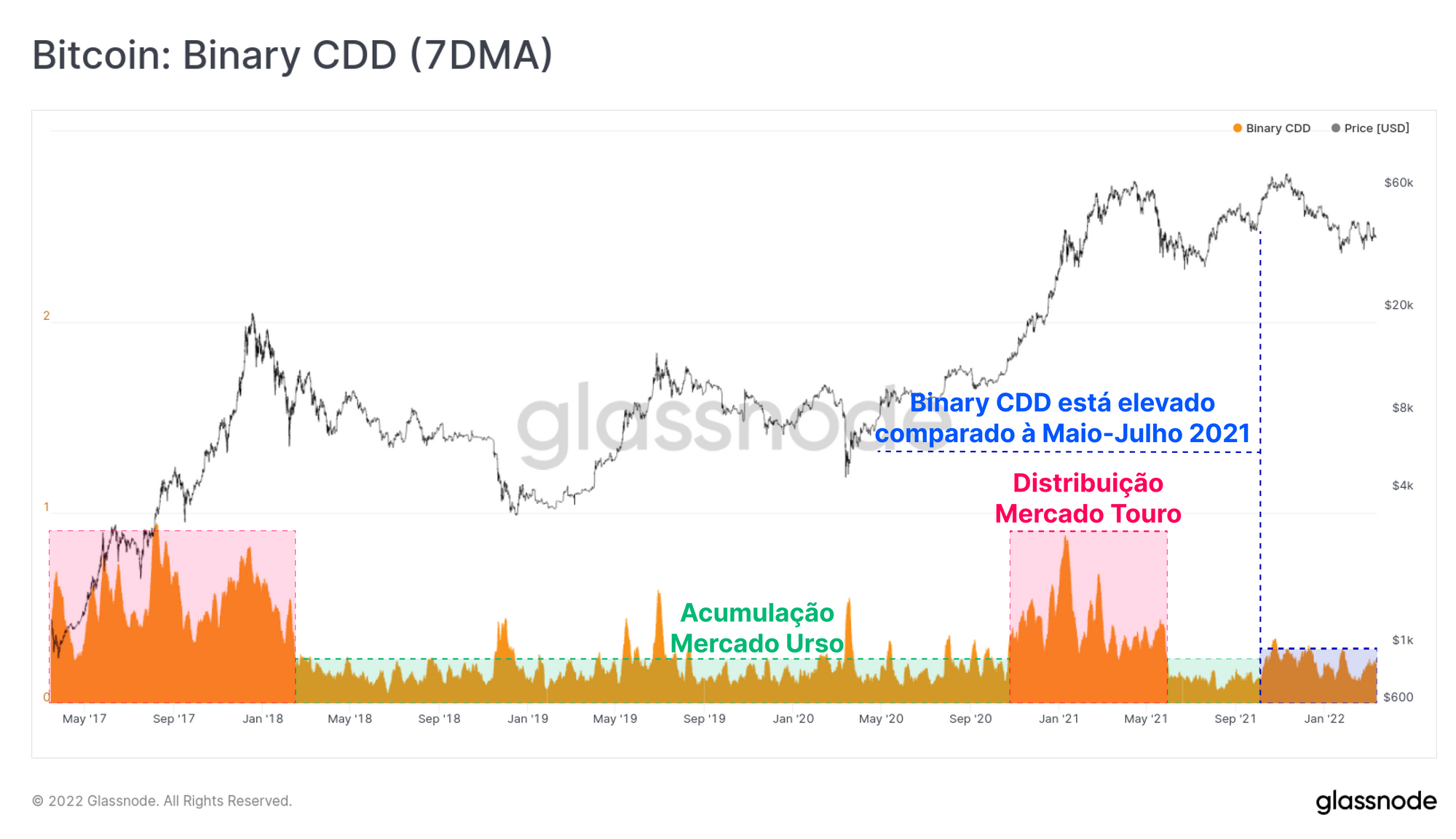

Também podemos ver isso na métrica "Binary Coin-days Destroyed" com uma média móvel de 7 dias aplicada. Essa métrica aumentará quando as moedas mais antigas forem gastas de maneira sustentada. Valores baixos (zonas verdes) são típicos de fases de acumulação em um mercado de baixa, enquanto valores elevados (zonas vermelhas) são típicos de tendências de alta, pois os investidores de longo prazo vendem na força do mercado.

Desde setembro do ano passado, o Binary CDD tem negociado consistentemente mais alto do que uma fase de acumulação típica. Isso sugere ainda que ainda existe algum grau de redução do risco do investidor de longo prazo.

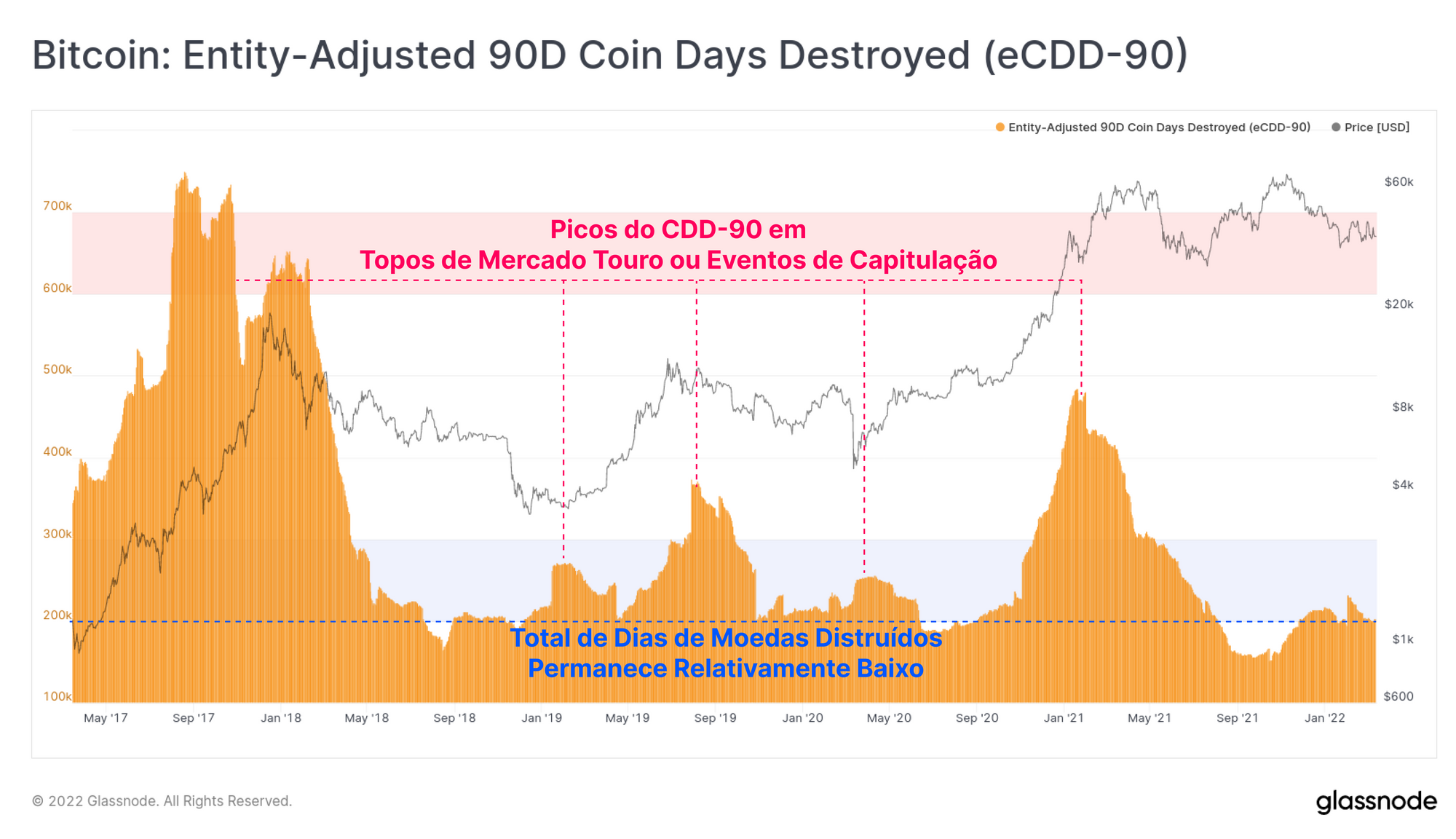

A unidade que medimos para rastrear a idade agregada das moedas gastas é chamada de "coin-day". Representa a quantidade de tempo que uma moeda permaneceu inativa na carteira de um investidor. Em uma visão mais macro, a soma agregada da destruição do "coin-day" nos últimos 90 dias permanece historicamente baixa.

Durante os mercados de baixa, a métrica CDD-90 é negociada em níveis baixos, pois os investidores acumulam moedas lentamente e há uma preferência agregada por HODLing. No entanto, aumentará rapidamente após os eventos de capitulação, pois o medo e o pânico criam uma onda final de pressão do lado da venda, que esgota todos os ursos restantes.

Essa métrica sugere que a acumulação e o HODLing são o padrão de comportamento preferido no momento. No entanto, ainda temos que ver um evento final de capitulação neste ciclo de baixa, o que aconteceu em todos os ciclos anteriores. Resta saber se desta vez será diferente.

Encolhimento do Suprimentos de Curto Prazo

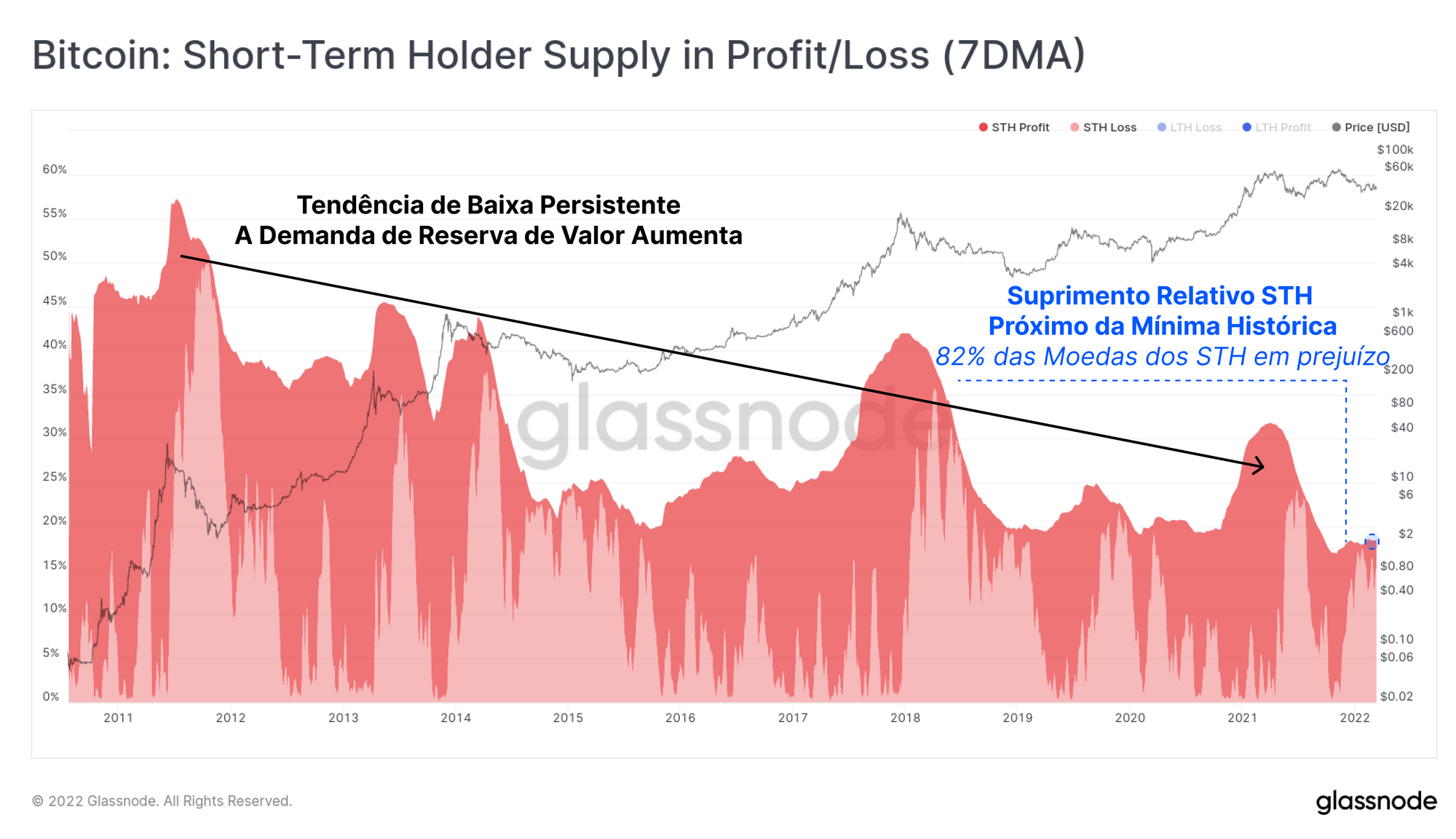

O gráfico abaixo mostra a proporção relativa da oferta de moedas acumulada pelos Investidores de Curto Prazo (STHs) nos últimos 155 dias. Este grupo é estatisticamente o mais propenso a vender suas moedas diante da volatilidade do mercado, especialmente durante uma capitulação final.

Apoiando nossas observações acima, continuamos a ver a quantidade de oferta de moedas mantida pelo grupo de investidores de curto prazo diminuir. Isso só pode ocorrer quando grandes porções do suprimento de moedas estão inativos e cruzam o limite de idade de 155 dias, tornando-se um suprimento de Investidor de Longo Prazo (LTH). Historicamente níveis baixos de suprimento de STH está associado a estágios posteriores dos mercados de baixa, pois os compradores pacientes enviam moedas para armazenamento a frio (cold storage) para o longo prazo.

A oferta de STH está atualmente perto de mínimos históricos, o que é construtivo para os preços. No entanto, 82% dessas moedas (2,51 milhões de BTC) estão atualmente com prejuízo e, por sua vez, são a fonte mais provável de pressão do lado da venda.

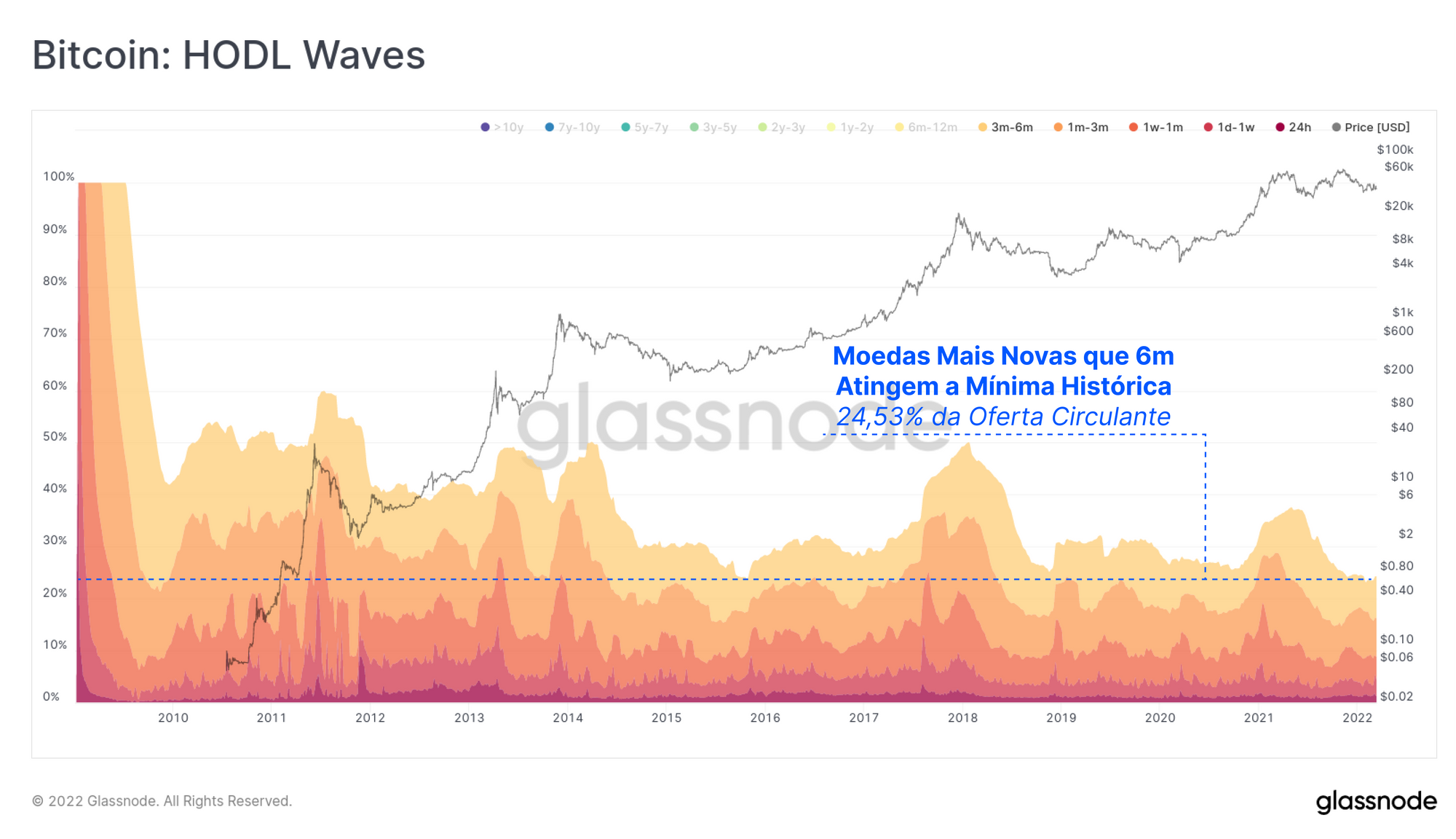

As ondas HODL também estão mostrando que as moedas com menos de 6 meses de idade estão em mínimas históricas. Apenas 24,53% da oferta circulante está neste grupo jovem, o que significa que 75,47% da oferta permaneceu inativa por mais de 6 meses.

Esta é novamente uma observação relativamente construtiva para os preços e indica que o HODLing está dominando o comportamento do investidor, mesmo com os riscos macro predominantes como ventos contrários.

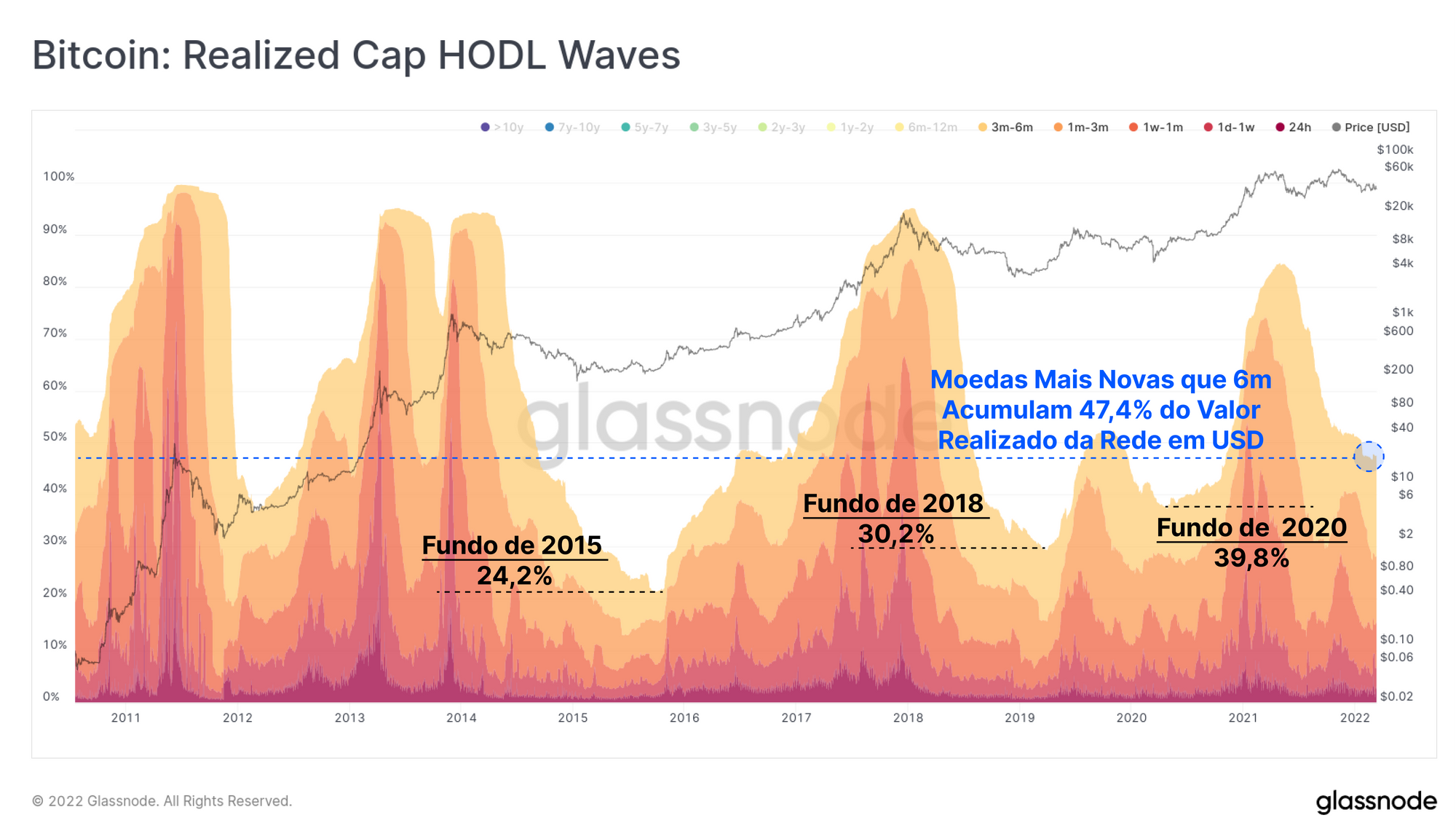

Embora a proporção da oferta de moedas jovens esteja diminuindo, elas mantém uma proporção cada vez maior do valor realizado em comparação com os ciclos anteriores. Em outras palavras, uma quantidade cada vez maior do capital denominado em dólares investido em Bitcoin é atualmente mantido em moedas acumuladas nos últimos 6 meses.

Os mercados urso em estágio avançado são caracterizados de maneira semelhante por proporções mais baixas de capital detido por essas moedas mais jovens, à medida que as moedas amadurecem em carteiras de investidores de longo prazo. A faixa etária 3m-6m em particular (faixa amarela superior no gráfico abaixo) está atualmente aumentando significativamente, indicando que um grande volume da oferta comprada entre setembro e dezembro do ano passado permanece retido.

Persistem os Sinais de Demanda de Longo Prazo

Tendo agora estabelecido um contexto macro de oferta do lado da venda, agora olhamos para sinais de demanda de longo prazo (3 meses +).

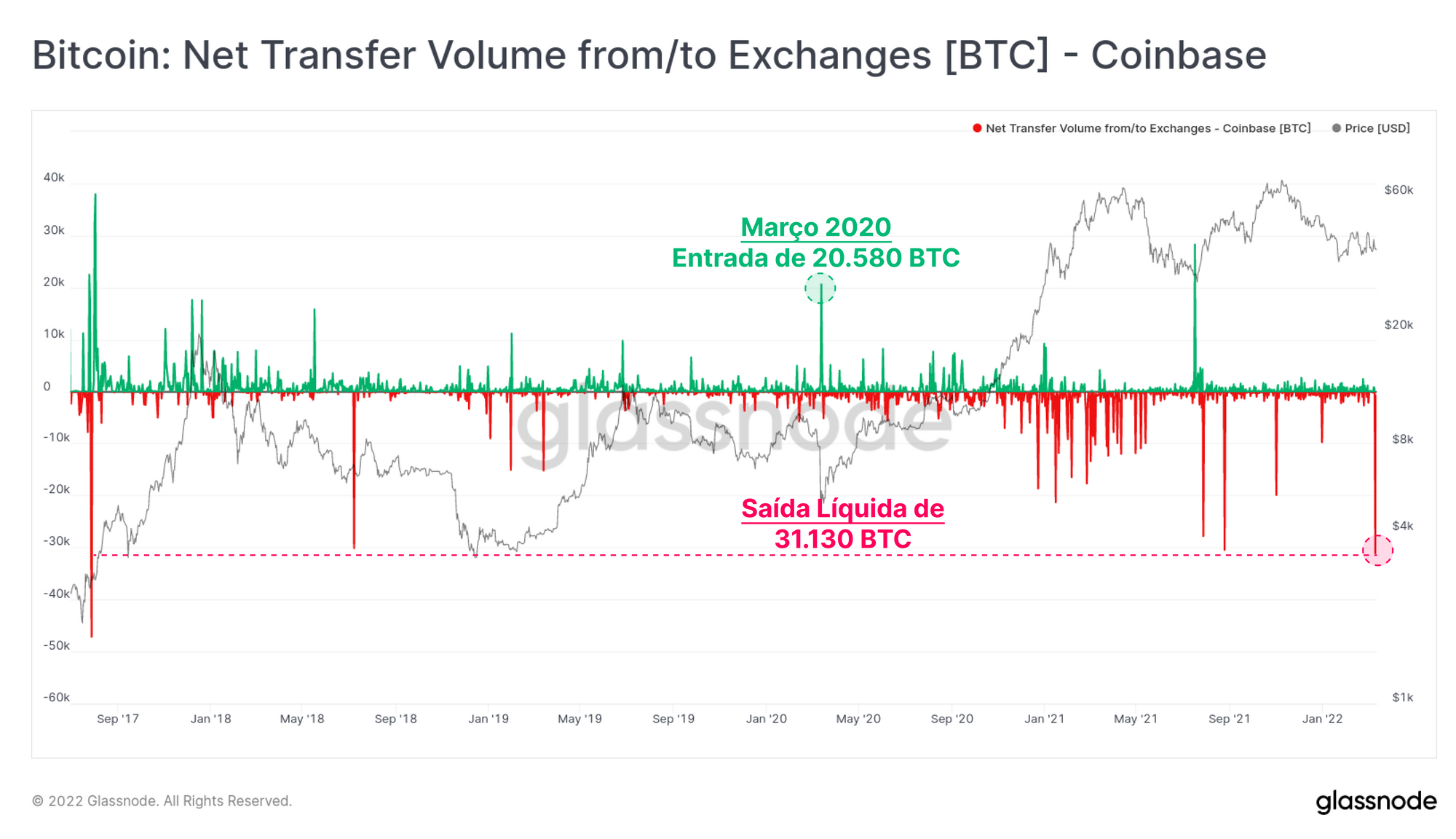

A Coinbase, em particular, viu uma saída líquida muito grande esta semana, totalizando 31.130 BTC (US$ 1,18 bilhão). Esta é a maior saída líquida desde 28 de julho de 2017. O regime de saídas líquidas (barras vermelhas) após março de 2020 também é bastante evidente no gráfico abaixo. Isso continua sendo um forte sinal de que os investidores estão cada vez mais vendo o Bitcoin como um ativo relevante em portfólios modernos.

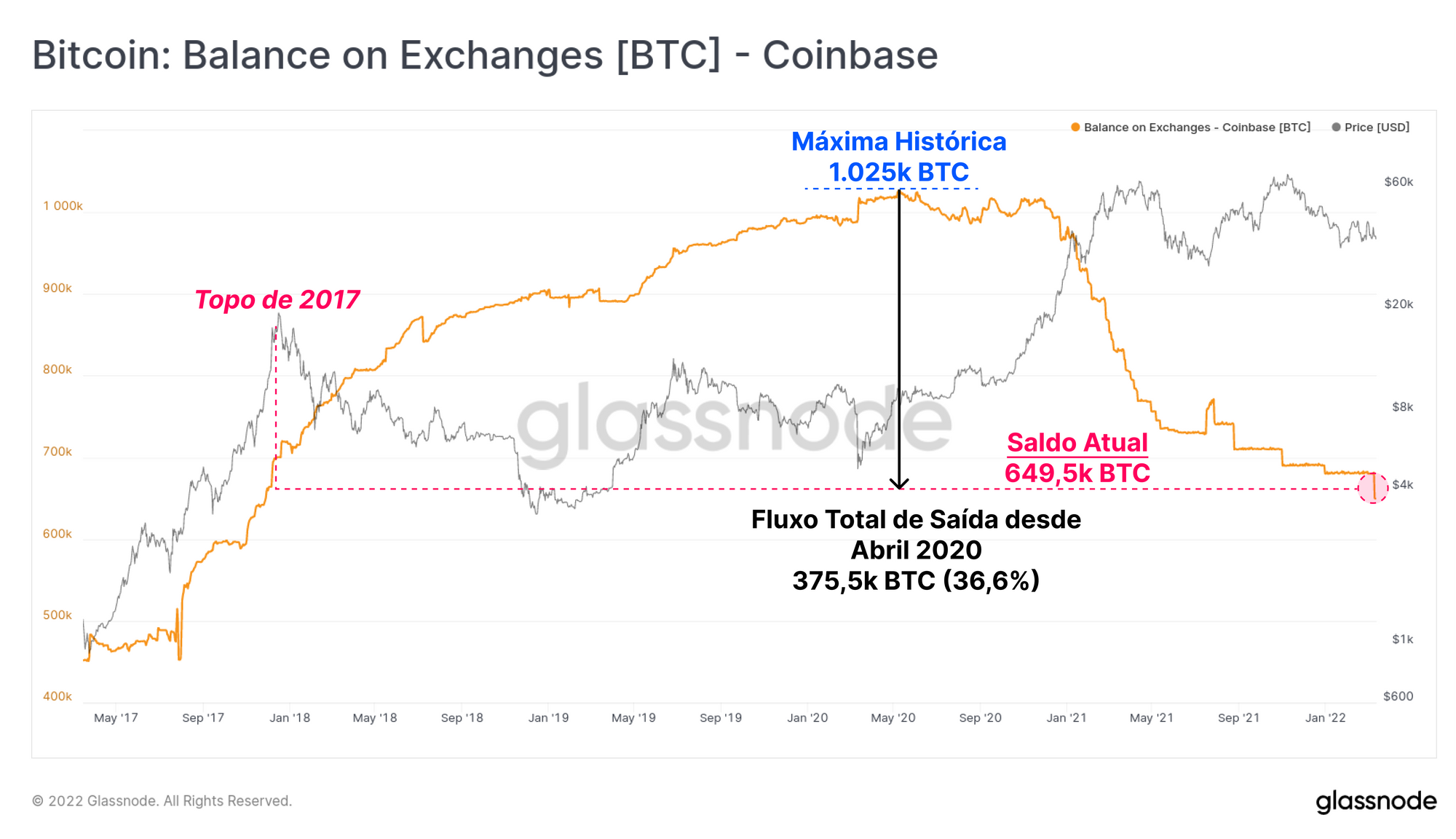

Essa saída reduziu o saldo total mantido na Coinbase para 649,5 mil BTC, trazendo-o de volta aos níveis vistos pela última vez no topo do mercado em alta de 2017. O saldo total de Bitcoin mantido pela Coinbase agora diminuiu 375,5 mil BTC (36,6%) em relação ao ATH alcançado em abril de 2020.

Grandes saídas como esta são, na verdade, parte de uma tendência consistente no saldo da Coinbase, que vem caindo nos últimos dois anos. Como a maior exchange por saldo de BTC e um local preferido para instituições sediadas nos EUA, isso apóia ainda mais a adoção do Bitcoin como um macro ativo por instituições maiores.

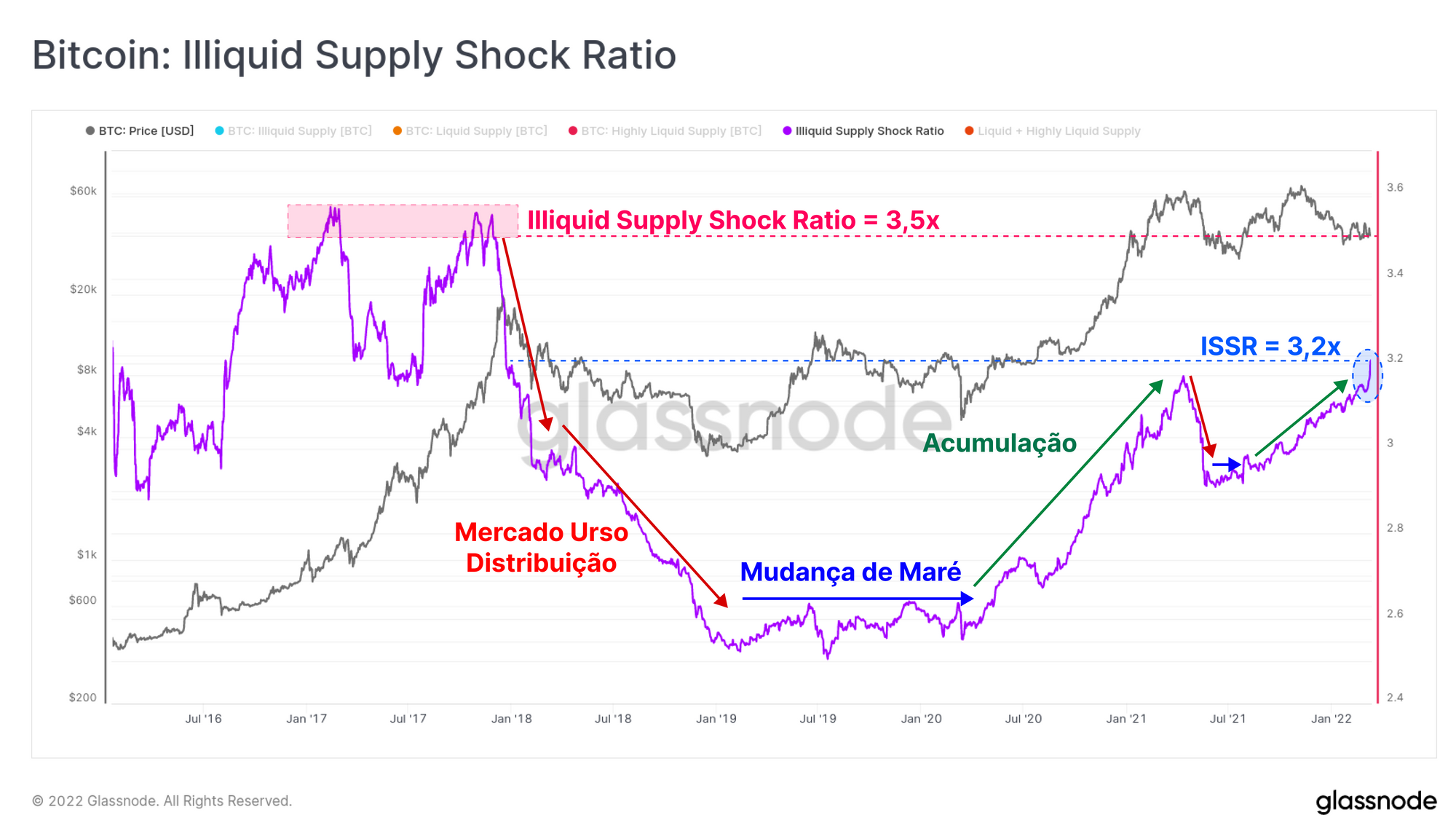

Se olharmos para o "Iliquid Supply Shock Ratio" (ISSR), podemos ver um aumento significativo nesta semana, sugerindo que essas moedas retiradas foram movidas para uma carteira com pouco ou nenhum histórico de gastos.

Essa métrica tenderá a subir à medida que mais moedas entrarem nessas carteiras, e podemos ver que atualmente possui uma estrutura de mercado semelhante ao mercado de baixa de 2018-20, embora em uma escala de tempo mais curta. A métrica ISSR está atualmente em 3,2, o que significa que a quantidade de oferta mantida em carteiras Ilíquidas é 3,2 vezes maior que a oferta Líquida e Altamente Líquida combinadas.

Essa métrica indica que uma demanda persistente está presente, apesar dos preços em dificuldades.

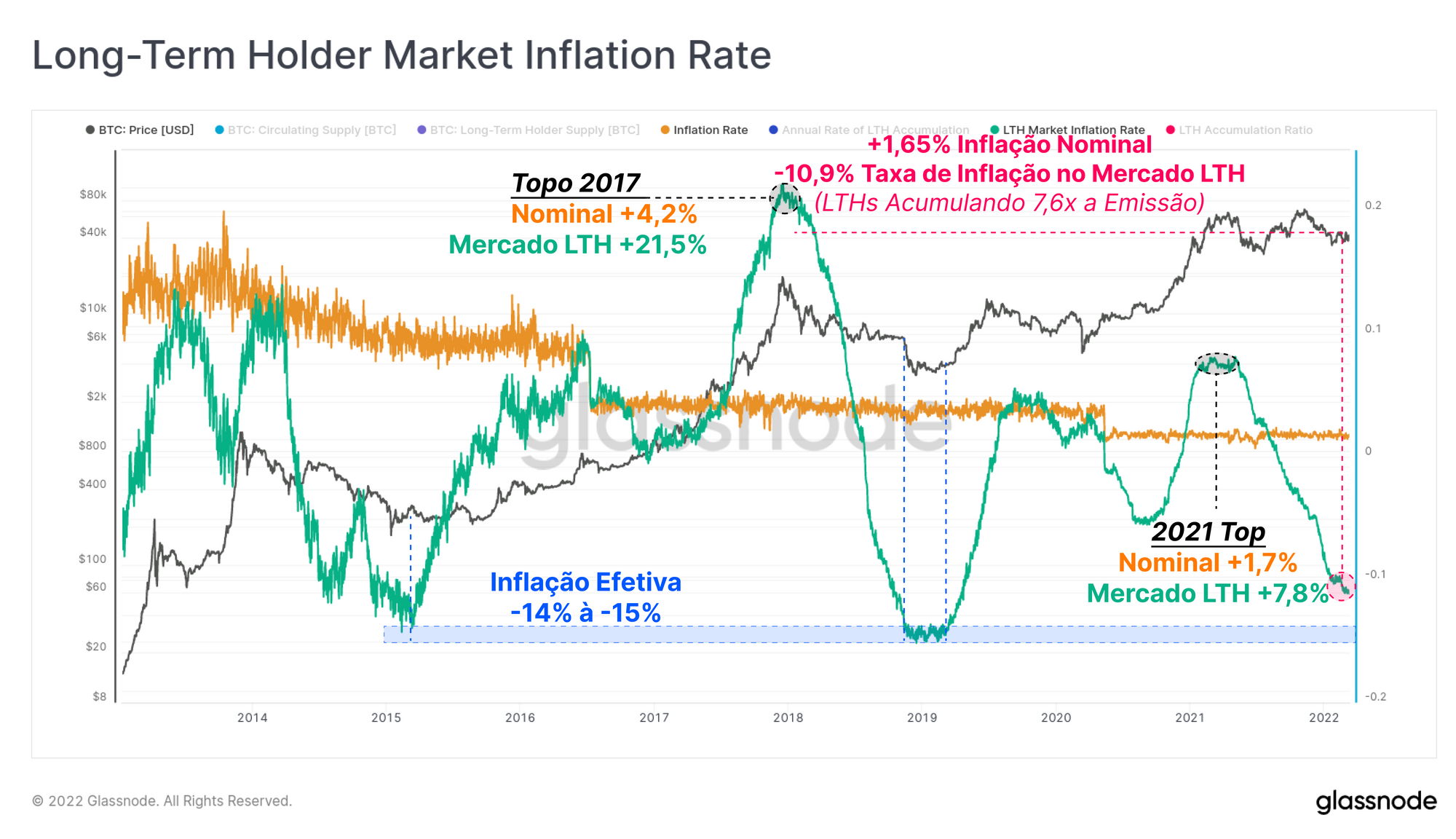

Para encerrar, apresentamos um conceito que foi desenvolvido recentemente em colaboração com David Puell (Ark Invest) que denominamos de 'taxa de inflação de mercado'. Esta métrica é uma medida anualizada da acumulação ou distribuição por LTHs.

Primeiro, consideramos a emissão de Bitcoin para mineradores em relação à oferta circulante como a "taxa de inflação nominal" (traço amarelo), que é considerada uma pressão persistente do lado da venda.

Em seguida, anualizamos a variação diária da oferta do Long-Term Holder em relação à oferta circulante como medida da demanda do mercado. Multiplicamos o valor por 1 negativo, de modo que a acumulação de LTH retornará uma taxa negativa (tendência de alta), enquanto o desinvestimento de LTH retornará uma taxa positiva (tendência de baixa). O que podemos ver é:

- Durante a fase final dos mercados urso, as taxas de inflação do mercado são profundamente negativas (a oferta disponível é deflacionária), atingindo -14% a -15%. Isso significa que os LTHs estão acumulando ~ 15% da oferta circulante por ano além da emissão do minerador.

- Nos topos do mercado touro, a inflação do mercado atinge um pico acima da inflação nominal, indicando que os LTHs estão aumentando significativamente a pressão do lado da venda por meio do desinvestimento (a oferta disponível é muito inflacionária). Isso acaba levando a um excesso de oferta e inicia um mercado em baixa.

Sumário e Conclusões

A incerteza associada aos muitos riscos macro e geopolíticos enfraqueceu a tendência de acumulação de curto prazo "on-chain" desde janeiro. Também podemos ver gastos marginalmente elevados por moedas mais antigas nesta semana, embora ainda não seja sugestivo de qualquer perda generalizada de convicção dos investidores em uma escala macro.

Com mais de 2,51 milhões de BTC detidos por investidores de curto prazo com perda não realizada, permanece o risco de que os vendedores ainda não estejam totalmente esgotados. A 'energia potencial' para um evento de capitulação está lá, e tal evento seria consistente com todos os ciclos de baixa anteriores.

No entanto, o HODLing continua a dominar o comportamento dos investidores, e as tendências de acumulação de longo prazo ainda são impressionantemente construtivas.

Todas as atualizações de produtos, melhorias e atualizações manuais de métricas e dados são registradas para sua referência.

- Lançada nova métrica Accumulation Trend Score.

- Lançada nova métrica Supply by TxOut Type.

- Melhoria: agora excluímos as transações da coinbase nas métricas de transação ajustadas à entidade para o BTC.

- Uncharted Newsletter Edition #10 lançada.